Содержание

- Договор комиссии: оформляем отчет комиссионера

- Суть и преимущества договора комиссии

- Как составить отчёт

- Сроки формирования бланков ОКП

- Содержание отчета комиссионера по продажам

- Этапы подготовки отчета и его представления

- Проводки в участников комиссионерского договора

- Возможные ошибки при составлении ОКП

- Топ-5 популярных вопросов

- Регистрация отчета комиссионера в 1С Бухгалтерия 8.3

Договор комиссии: оформляем отчет комиссионера

Акценты этой статьи:

- отчет, который составляется комиссионером, содержит информацию о совершенной сделке в соответствии с условиями договора комиссии;

- составлять такой отчет нужно, поскольку этого требует Гражданский кодекс (далее – ГК) и на основании отчета комиссионера отражаются операции в учете комитента;

- ошибку, допущенную в отчете, можно исправить корректурным способом.

Цель составления отчета

Комиссионер после совершения сделки в рамках договора комиссии должен представить комитенту отчет и передать ему все полученное по договору комиссии. Это предусмотрено ст. 1022 ГК.

Закон не выдвигает каких-либо требований к форме и срокам подачи отчета комиссионера (далее – отчет). Поэтому отчет составляется в произвольной форме; его содержание и срок представления комитенту определяются сторонами в договоре комиссии. Для удобства рекомендуем зафиксировать требования к отчету в договоре.

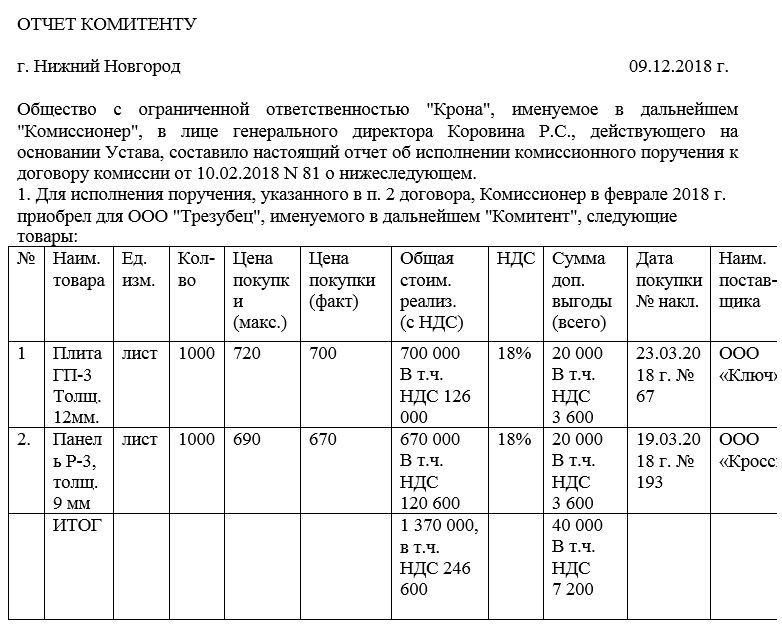

Исходя из общих требований к оформлению документов, в отчете должны присутствовать, в частности, следующие сведения (см. образец):

- реквизиты сторон, которые позволяют их идентифицировать;

- ссылка на реквизиты договора комиссии, по которому составляется отчет;

- сведения о количестве и цене проданного (приобретенного) товара (работ, услуг);

- размер комиссионного вознаграждения. Отметим, что размер комиссионного вознаграждения можно не указывать в отчете, если стороны оформляют акт оказанных услуг и эти сведения указываются там;

- сумма расходов, подлежащих возмещению (по соглашению сторон к отчету можно приложить копии документов, подтверждающих расходы);

- дата составления и подпись уполномоченного лица, подготовившего отчет. На практике на отчете комиссионера ставятся подписи и печати не только комиссионера, но и комитента. Как правило, такой порядок предусматривается договором во избежание споров. Вместе с тем в ч. 2 ст. 1022 ГК сказано, что комитент вправе предъявлять комиссионеру возражения по содержанию отчета в течение 30 календарных дней с момента его получения. То есть если в течение указанного срока комитент не предъявил претензии к отчету, этот отчет считается принятым (даже и без подписи комитента).

Можно ли не составлять отчет

Составление отчета предусмотрено ГК, поэтому составлять его придется.

Кроме того, это необходимо: ведь именно из отчета комитент получает информацию об объеме выполненной комиссионером работы и на этом основании отражает операцию в учете.

На что обращают внимание проверяющие

Проверяющих интересует наличие отчета, а также соответствие указанных в нем данных условиям договора комиссии.

Можно ли исправить ошибку, допущенную в отчете

Считаем, что допущенную в отчете ошибку можно исправить согласно п. 4.2, 4.4 Положения, утвержденного приказом Минфина от 24.05.95 г. № 88 (далее – Положение № 88). То есть корректурным способом, а именно: зачеркнуть неправильно написанный текст или цифры (одной чертой, чтобы можно было прочитать зачеркнутое) и над зачеркнутым написать правильный текст или цифры. Исправления подтверждаются подписью лиц, которые подписывали документ, с указанием даты исправления и надписью «исправлено».

Отметим, что, по мнению Минфина, при исправлении ошибок в первичных документах следует руководствоваться Положением № 88 (письмо № 14.02.11 г. № 31-34010-07/23-319/747). Вместе с тем на практике для исправления ошибок могут использоваться и корректировочные документы.

Таблица для печати доступная на странице: https://uteka.ua/tables/20602-0

|

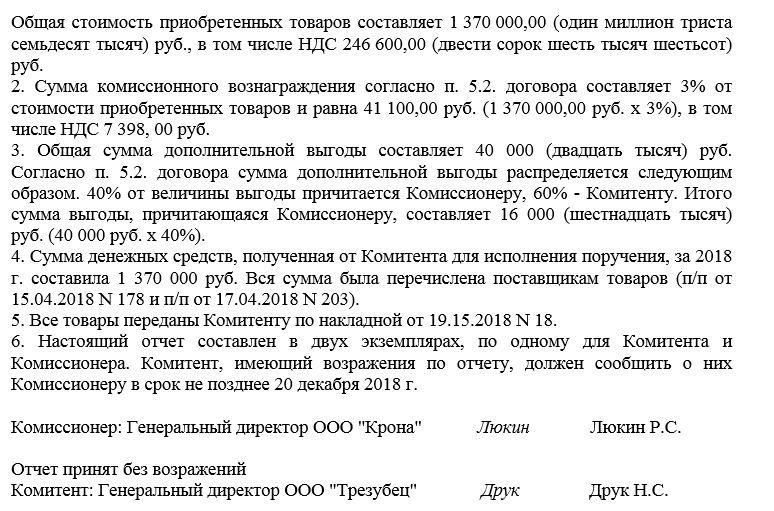

Образец Отчет комиссионера г. Днепр 05.09.16 г. Комитент: ООО «Правекс» в лице генерального директора Герасименко Алексея Ивановича, действующего на основании устава. Комиссионер: субъект предпринимательской деятельности – физическое лицо Семаков Юрий Олегович, действующий на основании Свидетельства о регистрации № 11111111. Комиссионером составлен настоящий отчет о выполнении условий договора комиссии от 01.08.16 г. № 15/7 за период с 01.08.16 г. по 31.08.16 г. 1. За указанный период комиссионером продан следующий товар: (грн.)

2. Сумма денежных средств от реализации товара, полученная от покупателей, составила 307 500 грн. (триста семь тысяч пятьсот грн.). 3. Сумма комиссионного вознаграждения, согласно условиям договора, составляет 5 % от суммы реализации и удерживается комиссионером самостоятельно из полученной выручки. Исходя из суммы реализации размер комиссионного вознаграждения за отчетный период составляет 15 375 грн. (пятнадцать тысяч триста семьдесят пять грн.). 4. Сумма, подлежащая перечислению комитенту, равна 292 125 грн. (двести девяносто две тысячи сто двадцать пять грн.). Комиссионер (подпись, печать) Семаков Ю. О. 05.06.16 г. Комитент утверждает отчет комиссионера и подтверждает, что не имеет к нему претензий относительно выполнения поручения в части, указанной в отчете. Комитент: генеральный директор (подпись, печать) Герасименко А. И. 05.09.16 г. |

|||||||||||||||||||||||||||||||||||

Суть и преимущества договора комиссии

Договор комиссии — явление в российском бизнесе довольно востребованное, а потому распространенное. Специфика такой сделки состоит в том, что посредник проводит все действия от своего имени, но при этом исключительно в строго поставленных продавцом товара рамках и при некоторых ограничениях.

Выходить за эти пределы опасно, поскольку в таком случае договор может быть расторгнут в одностороннем порядке, при этом с реализатора будут взысканы убытки, понесенные собственником товарно-материальных ценностей.

Все тонкости правовых взаимоотношений между сторонами в подобном договоре должны быть прописаны с особенной тщательностью – в случае проверок со стороны надзорных органов или каких-то споров и разногласий такой подход позволит разобраться в возникшей проблеме, подсчитать продажи и финансовые средства, причитающиеся каждой из сторон.

Договор комиссии имеет для участников очевидные преимущества:

- по сравнению с другими видами правовых отношений, он позволяет продавать товары, принадлежащие одной из сторон (продавцу) без их фактической передачи второй стороне (посреднику), т.е. формально вплоть до момента перехода к конечному покупателю товарно-материальные ценности остаются собственностью продавца;

- деньги за сделку также перечисляются сразу на счет продавца, минуя посредника, который впоследствии получает за свои услуги определенное вознаграждение.

Как составить отчёт

На сегодняшний день не существует унифицированной формы отчёта комитенту, так что представители предприятий и организаций вправе писать его в произвольной форме или по шаблону, разработанному внутри компании. Единственное условие: нужно следить за тем, чтобы документ соответствовал нормам деловой документации и стандартам делопроизводства, кроме того, в нём должны присутствовать определённые сведения.

В частности, в отчёте обязательно должны быть указаны:

- дата и номер составления документа;

- наименования предприятий-партнеров (комитента и комиссионера);

- номер и дата договора комиссии в рамках исполнения которого формируется данный документ.

Далее в отчете должна быть основная часть, оформленная в виде таблицы, куда цифрами вносятся сведения о реализованных товарах:

- название товара;

- объем;

- стоимость;

- полученная выгода;

- данные о документах, сопровождающих каждую сделку;

- информация о поставщиках;

- общий итог деятельности комиссионера.

Таблица может быть дополнена какими-то другими столбцами (в зависимости от тех условий, которые прописаны в договоре комиссии).

Следующая часть документа в некотором смысле разъясняет вышеприведенную таблицу. Здесь подробно словами описывается финансовая сторона дела:

- общая стоимость приобретенных товаров;

- сумма вознаграждения и дополнительной выгоды;

- прочие аспекты, прописанные в договоре.

В завершение указывается то, что комитент может возразить на предоставленную информацию в определенный промежуток времени.

Сроки формирования бланков ОКП

Период сдачи ОКП указывается в «комиссионном» соглашении. Законодательство РФ не устанавливает конкретных требований к периоду предоставления документа. Поэтому он определяется в тексте заключенного соглашения. На установление сроков влияет система налогообложения, которая используется сторонами. Если оба участника применяют УСНО, отчет необходимо оформлять не менее одного раза в квартал. Иначе единый налог будет рассчитан некорректно.

При условии, что одна из сторон находится на ОСНО, периодичность составления отчета не может быть реже, чем раз в месяц.

В соглашении можно отметить, в течение какого времени с момента выполнения определенного задания или поручения комитента представляется ОКП. Это актуально, когда предметом договора выступают какие-то конкретные работы посредника. Чтобы плательщики НДС начисляли его правомерно, разумно предоставлять ОКП на протяжении 3 дней после того, как отчетный период пришел к концу. Затягивание со сдачей документа может обернуться неприятными налоговыми последствиями.

Если в соглашении предусматривается значительное количество операций, то отчет составляется еженедельно. Не исключено, что необходимость в его формировании будет ежедневной. И тут уже не имеет значения, какая система налогообложения применяется. Когда комитента что-то в ОКП не устраивает, он уведомляет комиссионера. Отводится для этого 30 дней. В соглашении может устанавливаться и иной период.

Не предъявление возражений на протяжении месяца, отсутствие указаний на ошибки, требований в дополнительной информации, переводит статус ОКП в «принятый». Сроки ОКП одинаково важны для всех участников соглашения. Поэтому их стоит зафиксировать в договоре. Читайте также статью: → «Налоговый и бухгалтерский учет агентских договоров. Учет комиссионного вознаграждения».

Содержание отчета комиссионера по продажам

Отчет комиссионера является первичным документом, поэтому в нем следует обозначить все реквизиты, которые требует законодательство. Тогда их отсутствие не станет поводом для того, чтобы проверяющий посчитал доходы по посредническим сделкам и понесенные расходы как необоснованные или не подтвержденные документально.

ОКП информирует о:

- совершенных сделках;

- условиях их проведения;

- размере дополнительно полученной выгоды, появившейся в результате продаж по ценам выше минимально установленных.

В отчете фиксируются:

- сведения о посредническом вознаграждении, облагаемом налогом, уменьшающем величину доходов комитента;

- все размеры трат комиссионера. Их возмещение возлагается на комитента. Это не относится к расходам, связанным с хранением имущества, предназначенного для продажи. Но этот пункт издержек может по согласованию сторон также войти в договор. Тогда комитент возместит и подобные издержки.

Важно! Комиссионер вправе рассчитывать на компенсацию большинства понесенных во время выполнения обязательств издержек.

Этапы подготовки отчета и его представления

Отчет служит итоговым документом работы комиссионера. Деятельность посредника можно разбить на такие этапы:

| Этапы | |

| 1 | Получение от комитента товара для продажи |

| 2 | Получение аванса за товар от потенциального покупателя |

| 3 | Отгрузка продукции покупателю |

| 4 | Формирование ОКП и его отправка на рассмотрение второй стороной |

Прежде чем оформить ОКП, посреднику приходится проделывать значительный объем работ:

- общаться с покупателями, принимать от них деньги;

- организовать своевременную отгрузку;

- на протяжении 5 дн. после получения аванса предъявить покупателю счет-фактуру от своего имени;

- передать его копию контрагенту;

- отправить вырученные деньги в срок, установленный соглашением.

Оставлять часть аванса, как свое вознаграждение, комиссионер не может. Это правильно лишь тогда, когда подобное записано на страницах соглашения. Покупатель получает право собственности на приобретенный товар от комитента напрямую. И это объяснимо – ведь посредник не становится собственником продукции. Мало того, полученная сумма за товар переходит к комитенту. Свое вознаграждение комиссионер вправе получить только после утверждения отчета.

Проводки в участников комиссионерского договора

Первый этап взаимоотношений закрепляется такими записями:

- у комиссионера

| Дебет | Кредит | Описание |

| 004 | Товар от комитента получен |

- у комитента

| Дебет | Кредит | Описание |

| 45 | 41 | Товар передан посреднику |

На данном этапе отсутствуют и доходы, и издержки, которые важны для налогообложения.

На втором этапе записи:

- у комиссионера

| Пояснение | Дебет | Кредит |

| День поступления от покупателя средств | ||

| От покупателя поступил аванс | 51 | 62 |

| День отправки авансовой суммы комитенту | ||

| Перечисление аванса покупателя комитенту | 76 | 51 |

- у комитента

| Пояснение | Дебет | Кредит |

| В день оплаты аванса покупателем | ||

| Начисление с полученного аванса НДС | 76 | 68 |

| В день поступления авансовых средств покупателя от комиссионера | ||

| Аванс покупателя от комиссионера поступил | 51 | 76 |

Третий этап: записи у комиссионера

- в день отгрузки фиксируется факт передачи товара покупателю:

Дт 62 Кт 76

- его списание с забалансового учета:

Кт 004

- у комитента

| Дебет | Кредит | Пояснение |

| 76 | 90.1 | Отражение выручки от продаж комиссионного товара |

| 90.3 | 68 | Начислен НДС |

| 68 | 76 | НДС к вычету |

| 90.2 | 45 | Списана стоимость проданных товаров |

Комитент отражает доход, предусмотренный договором комиссионера с покупателем в налоговом учете. Затраты на покупку признаются издержками.

Записи на этапе четвертом:

- у посредника

| Дебет | Кредит | Пояснение |

| 76 | 90.1 | Отмечено вознаграждение (выручка за услуги) за выполнение обязательств перед комитентом |

| 90.3 | 68 | На комиссионные НДС начислен |

- у комитента

| Дебет | Кредит | Пояснение |

| 44 | 76 | Издержки на вознаграждение комиссионера |

| 19 | 76 | НДС в вышеуказанной сумме учтен |

| 68 | 19 | Принят к вычету НДС |

Налоговый учет признает средства, выплаченные комиссионеру, расходами. Когда посредник платит НДС, то ставка по его вознаграждению 18%, даже тогда, когда у комитента она ниже.

Возможные ошибки при составлении ОКП

При составлении ОКП ошибки, носящие технический или арифметический характер, допускаются в текстовой и числовой части. К неточностям можно отнести не заполненные реквизиты, без которых документ является некорректным и сразу же вызовет у проверяющих вопросы. Но бывают и более серьезные ошибки.

Пример 1. Комитент использует УСНО, и НДС не платит. Комиссионер не учел этот момент и представил покупателю его товара счет-фактуру, указав сумму налога, отметив его в первичных документах. Но выписка подобного счета не предусмотрена, даже если в нем будет указана нулевая ставка.

Когда посредник реализует товар комитента (работающего без НДС) и выставляет покупателю счет-фактуру, указав ставку НДС в размере 10 или 18%, необоснованно выделив сумму налога, его следует заплатить в казну. Читайте также статью: → «Счет фактура: образец заполнения, бланк».

Если комитент примет отчет, пропустив такую серьезную ошибку, ему придется перечислить в бюджет указанную сумму. При выявлении ошибки комитент должен письменно отказаться от приема отчета, указав, что виновником допущенной оплошности выступает комиссионер. Последнему и придется платить НДС. Важно! Чтобы не произошла подобная ошибка нужно вовремя сообщать своим контрагентам о любых изменениях во внутренней системе уплаты налогов.

Топ-5 популярных вопросов

Вопрос №1. Может ли комиссионер не составлять отчет о продажах совсем?

Отчет составлять необходимо как минимум по двум причинам:

- ОКП – документ, предусмотренный в ГК.

- В нем содержится информация, без которой учет у комитента не будет корректным.

Вопрос №2. На какие моменты проверяющие обращают внимание в первую очередь?

Проверяющих интересует, есть ли отчет в наличии, и насколько соответствуют его данные условиям комиссионерского соглашения.

Вопрос №3. В ОКП – ошибка. Позволительно ли ее исправить?

Исправление проводится допустимым методом: аккуратно зачеркнуть неправильные числовые или текстовые сведения, но так, чтобы текст читался свободно. Сверху проставить данные правильные. Исправление следует подтвердить подписью тех лиц, которые его провели, указать дату.

Вопрос №4. Счет-фактура выписывается покупателю при любых операциях в комиссионной торговле?

Документ обязателен тогда, когда комитент работает на ОСНО. Для упрощенцев он не нужен, поскольку те не платят НДС.

Вопрос №5. Что меняется в документообороте, если один из контрагентов не платит НДС?

- Когда комитент – «упрощенец», счет-фактура фигурировать в документообороте не должна.

- Когда же комитент пользуется ОСНО, а комиссионер – «упрощенкой», то счет-фактура в документообороте обязательна. Она фигурирует и при отправке товара клиенту, и при получении авансовой суммы. Комиссионер-упрощенец 2-й экземпляр оставляет без дополнительной регистрации у себя. Комитенту передаются данные из документа.

ГК РФ закрепляет за комиссионером обязанности информационного характера относительно комитента. Их наличие вполне оправдано, поскольку комиссионер проводит операции с его имуществом. Поэтому комитент вправе требовать подробного отчета о продажах и остатках товаров в установленные сроки.

Бланк отчета комиссионера желательно разработать непосредственно в процессе заключения контракта и приложить его к договору. В соглашении следует выделить отдельный пункт и записать, что комиссионер должен представлять ОКП именно по этому образцу. Это означает двустороннее согласие на указанную форму отчетности, что в дальнейшем не допустит разногласий.

Оцените качество статьи. Мы хотим стать лучше для вас:

Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓

Бесплатная юридическая консультация

Москва, Московская область звоните: +7 (499) 288-17-58

Звонок в один клик

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

Из других регионов РФ звоните: 8 (800) 550-34-98

Звонок в один клик

Документ выполняет проводки бухучета по каждой позиции в дебет счета передачи, в нашем примере сформируются проводки Дт 45.01 Кт 41.01.

Регистрация отчета комиссионера в 1С Бухгалтерия 8.3

- Регистрируем отчет комиссионера, начисляем вознаграждение. Для этих целей предназначен специальный документ программы 1С. Зайдем в раздел «Продажи» (подраздел Продажи), откроем пункт «Отчеты комиссионеров о продажах», создадим новый документ.

На вкладке «Главное» выберем контрагента и договор. В форме документа есть раздел «Комиссионное вознаграждение», сюда нужно внести сведения для расчета и учета вознаграждения.

Если ранее в договоре уже были заполнены способ расчета и процент вознаграждения, то они автоматически подставляются в документ. При необходимости эти данные доступны для изменения. Также здесь можно указать счет учета НДС и ставку НДС по вознаграждению и зарегистрировать счет-фактуру, полученную от комиссионера.

Отметка «Комиссионное вознаграждение удержано из выручки» ставится, если комиссионер произведет оплату за товар сразу за вычетом вознаграждения. Если же он оплатит товар полностью, а вознаграждение будет выплачено отдельно, то эту отметку ставить не нужно.

Ниже следует указать счет и аналитику затрат на вознаграждение. Как правило, по умолчанию устанавливается счет 44.01 «Издержки обращения» и статья затрат «Услуги комиссионеров».

Вкладка «Реализация» предназначена для сведений о проданных товарах. Очень удобная возможность — автоматическое заполнение по тому документу реализации, которым мы отразили в программе передачу товаров на комиссию.

Для этого нужно просто нажать «Заполнить» и выбрать нужный вариант. (Другая возможность — создать «Отчет комиссионера» на основании «Реализации»). В табличной части ниже появятся товары. Их количество можно отредактировать вручную, доступно и ручное занесение товаров.

В таблице товаров есть графы «Цена передачи» (по этой цене товар был передан комиссионеру) и просто «Цена» (цена продажи). В нашем случае цена передачи установлена автоматически по документу реализации. Цену продажи поставим вручную.

Поскольку в документе указан способ расчета вознаграждения, программа произведет расчет согласно этому способу и заполнит графу «Сумма вознаграждения». Если бы был выбран способ «Не рассчитывать», то пришлось бы сумму вознаграждения указать вручную.

- В табличной части «Покупатель» можно при необходимости указать покупателя товаров и данные для счета-фактуры (который будет создан при проведении документа).

- Вкладка «Возвраты» предназначена для отражения возврата нереализованных товаров, если такое произошло.

- На вкладке «Денежные средства» отражаются сведения об оплате от покупателя. Данные вносятся вручную.

- На вкладке «Дополнительно» есть поля для указания грузоотправителя и грузополучателя в том случае, если они отличаются от поставщика и покупателя.

После проведения наш документ 1С сформирует проводки бухучета в отчете комиссионера:

- Дт 90.02 Кт 45.01 (списание себестоимости проданных товаров);

- Дт 62 Кт 90.01 (выручка);

- Дт 44.01 Кт 60.01 (затраты на комиссионное вознаграждение).

Кроме того, поскольку в документе была установлена настройка «Комиссионное вознаграждение удержано из выручки», сформирована проводка по удержанию вознаграждения: Дт 60 Кт 62.

В примере наша организация — плательщик НДС, поэтому формируются проводки начисления НДС по проданным товарам (Дт 90.03 Кт 68.02) и выделения НДС по вознаграждению (Дт 19.04 Кт 60).