Содержание

- Из чего складывается доходность облигаций и как правильно ее рассчитать?

- Какие виды дохода есть у облигаций

- Процент по государственным облигациям – это доход или расход?

- По каким формулам рассчитать?

- Как получить максимальную выгоду от продажи?

- Ограничения при досрочном погашении

- Как зарабатывать на евробондах?

- Где и как можно купить?

- Расчет приобретения на примере

- Отзывы инвесторов

- Налогообложение для физических лиц

- Что лучше: государственные или корпоративные?

- Топ-3 самых доходных

- Как рассчитать доходность облигации: формула

- Облигация, как важный инструмент инвестирования

- Что предпочесть: банковский депозит или облигации

- Как правильно выбрать облигации для инвестирования

- Как получить доходность от облигаций

- Досрочное погашение облигаций

- Надежен ли такой метод инвестирования

- Связь доходности облигаций от состояния экономики в стране

- Выводы

- Способы получения выплат по доходам

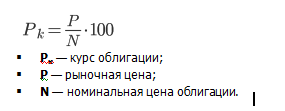

- Курс облигации – определение и формула расчёта

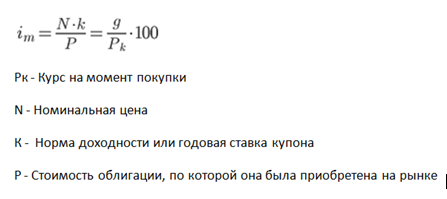

- Расчёт доходности облигаций

- 1. Что такое доходность облигаций простыми словами

- 2. Текущая доходность — формула расчета

- 3. Простая доходность к погашению — формула и пример

- 4. Эффективная доходность к погашению — формула и пример

- 5. Что следует знать про доходность облигаций

- 6. Какая доходность облигаций

- Какие виды дохода есть у облигаций?

- Что показывает ставка купона?

- Купонная доходность

- Купонная доходность — это проценты инвестора?

- Доходность упала — цена выросла. Это не шутка?

- Какая доходность будет при продаже облигации?

- Что такое эффективная доходность к погашению?

- Wiki-Yango

- Доходность облигации: как рассчитать

- Доходность облигации

- Текущая доходность

- Конечная (полная) доходность

- Факторы, влияющие на доходность

Из чего складывается доходность облигаций и как правильно ее рассчитать?

Мое почтение всем заглянувшим! В этой статье я рассмотрю такое понятие, как доходность облигаций. Подробным образом расскажу, из чего складывается этот параметр и какие у долговых инструментов бывают типы доходности.

Что на них влияет и как правильно проводить аналитическую работу по таким инструментам. На что стоит обращать внимание в первую очередь и как не запутаться в многообразии финансовых терминов, когда речь заходит о бондах. Все это я обязательно буду подкреплять реальными примерами и понятными расчетами.

Какие виды дохода есть у облигаций

Прибыль по долговым ценным бумагам складывается из нескольких составляющих:

- Регулярный купонный доход. Это самый понятный вид доходности облигаций.

- Приплюсую доход от прироста курсовой стоимости долговых инструментов.

- Нельзя сбрасывать со счетов и дополнительный доход за счет налоговых льгот или специальных условий.

Все типы доходности облигаций необходимо уметь комбинировать между собой. Помимо этого, доходность можно рассчитывать разными способами, например к погашению или по эффективной ставке и т.д. Становится сложновато, правда? Поэтому сейчас я пройдусь по каждому пункту отдельно.

Ставка купона по облигациям показывает годовой процент, который инвестор будет получать. Она очень похожа на ставку депозита в банке. Однако есть отличия: купон может выплачиваться несколько раз в год или вообще начисляться практически непрерывно.

Доходность будет выше, ведь проценты можно рефинансировать и получать дополнительную прибыль с инвестиций. В редких случаях встречаются облигации без купонного дохода. В этом случае проценты выплачиваются в конце срока обращения долгового инструмента.

Процент по государственным облигациям – это доход или расход?

Установленные проценты по облигациям – это всегда доход для инвестора. Простой пример: процентная ставка по гособлигации установлена в размере 8 % годовых. Номинальная цена 1000 руб., а выплаты производятся 2 раза в год. Значит, инвестор каждые полгода будет получать купонный доход, равный 40 руб.

Здесь я оговорюсь, что такой расчет актуален только для государственных и муниципальных облигаций, а также бондов, выпущенных после 1 января 2017 года, так как они освобождены от начисления НДФЛ по купонам. Далее я немного усложню расчет и продемонстрирую комбинацию доходностей.

По каким формулам рассчитать?

Доходность по облигациям можно считать разными методами. Можно говорить только о купонном доходе или об общей доходности с учетом роста тела. А что делать, если надо рассчитать доход к оферте или к моменту продажи?

При каждом сценарии будут получаться разные цифры. Но основные виды доходности – это текущая, к погашению и эффективная ставка. Рассмотрю каждую из них на примерах.

Текущая

Текущая доходность бондов определяет отношение процентной ставки регулярных выплат к цене приобретения облигации. Формула очень простая и выглядит так:

- С – годовая ставка купона;

- Р – цена приобретения облигации в процентах от номинала.

Это первоначальная стандартная формула, костяк, на который далее можно набрасывать разные элементы учета.

Теперь немного практики. Для примера я выбрал ОФЗ 26225. Это облигация федерального займа, выпущенная Минфином с погашением в 2034 году. Ее годовой купон установлен на уровне 7,25 %. Номинал 1000 руб. Сейчас она торгуется по цене в 92 % от номинальной стоимости, т.е. 920 руб. Подставляю данные в формулу и получаю: 7,25/92 * 100 = 7,88 %.

Текущая доходность этой облигации составляет 7,88 % годовых. Иначе можно сказать, что 72,5 руб. годового дохода при цене покупки в 920 руб. обеспечивают инвестора 7,88 % годового дохода.

К погашению или продаже

Этот вид доходности ориентирован на величину годовой прибыли, которой инвестор будет обеспечен за конкретный период владения. Общая формула выглядит так:

- N – номинал;

- Р – рыночная цена бонда;

- С – купоны за период владения;

- D – количество дней владения.

Я не буду брать ДЦБ с длинными периодами, чтобы не усложнять расчеты. Возьму ОФЗ 26205 с погашением в 2021 году. Номинал, как обычно, 1000 руб. Годовая ставка купона 7,6 %, выплаты 2 раза в год. До конца обращения в течение 720 дней будет произведено еще 4 выплаты по 38 руб. Актуальная цена облигации 1011,7 руб. Теперь можно посчитать доходность облигации к погашению.

((1000 – 1011,7) + 152) / 1011,7 *365/720 =0,0703*100% = 7,03 %.

Т.е. если инвестор будет держать конкретно эту облигацию до погашения, то его доходность составит 7,03 % годовых. Как видно из этого примера, доходность оказалась ниже ставки купона, так как рыночная цена бондов выше номинала.

Бывают случаи, когда необходимо рассчитать доходность облигации к продаже. Тогда заменяют номинал и рыночную цену в формуле на цены продажи и покупки долговых расписок.

Эффективная

Эффективная доходность облигаций учитывает реинвестирование купонных выплат и амортизацию займа. В основном рекомендуется проводить все проводки и расчеты в Excel. Используя эту программу, находят точные цифры внутренней нормы доходности облигации.

Однако я покажу, как это сделать, имея под рукой листок и ручку. Формула расчета:

- N – номинал;

- Р – рыночная стоимость тела облигации;

- n – кол-во периодов до погашения;

- С – величина купона.

Использую характеристики той же облигации ОФЗ 26205. Еще раз уточню, что погашение инструмента в 2021 году, номинал 1000 руб., годовая ставка купона 7,6 %, выплаты 2 раза в год. До конца обращения в течение 720 дней будет произведено еще 4 выплаты по 38 руб.

r = ((-11,7)/4 + 38) / 1005,85 = 0,03487, или 3,487 % доходности за полгода.

Т.е. годовая эффективная доходность облигации будет примерно 6,974 %.

Еще?

Конечно, это не исчерпывающий список методов расчета доходности облигаций. Формул множество, но все они – модифицированные варианты базовых расчетов, которые я привел. Во многом они зависят от свойств облигаций, налогов, регулярности выплат и т.д.

А для получения более точных результатов можно использовать компьютерный софт, где есть уже готовые формулы расчета с трудоемкими вычислениями.

Как определить годовую доходность?

Доходность можно определять за конкретные периоды, опираясь на данные о выплатах или общую доходность к погашению, продаже. Но чтобы сравнивать разные по характеристикам облигации, обычно все данные в бухгалтерском учете приводятся к годовой доходности.

Для этого можно использовать стандартные математические способы. Например, инвестор ожидает получить 5 % прибыли за 182 дня и 15 % за 547 дней. Применяю формулу: в первом случае 365 дней / 182 * 0,05 = 0,1, или 10 %. Во втором случае 365 дней / 547 * 0,15 = 0,1 или 10 %.

В обоих случаях приведение к общему мультипликатору показало, что годовая доходность одинакова и равна 10 %.

Как получить максимальную выгоду от продажи?

Выгода сверх фиксированного процентного дохода обеспечивается приростом тела облигаций за счет разных факторов. К таким моментам в первую очередь относятся падение общих рыночных процентных ставок. А если говорить о бондах эмитентов РФ, то улучшение кредитных рейтингов может вызвать рост стоимости облигаций на вторичном рынке.

Бывают и специальные истории, когда эмитент обязан выплатить дополнительные деньги, например при досрочном отзыве облигаций. Инвестору нужно активно пользоваться налоговыми и иными вычетами, получая как можно большую выгоду.

Ограничения при досрочном погашении

Право на досрочное гашение бондов дает возможность компании, выпустившей их, изъять инструменты из обращения до установленной даты. Наличие такого права должно оговариваться заранее.

В случае отзыва долговых расписок эмитент обязан уплатить номинал и премию. Как правило, она равна одному годовому купону.

У инвестора также может быть право требовать досрочного погашения облигации. Тогда кредитору будет возвращена номинальная стоимость и накопленный купонный доход с периода последней выплаты. Однако предъявителю придется понести некоторые корпоративные издержки при направлении заявления на отзыв.

На требование отзыва могут накладываться определенные ограничения. Например, максимальный процент к предъявлению от общего количества бумаг в обращении. Все условия и ограничения должны быть описаны в проспекте эмиссий облигаций.

Как зарабатывать на евробондах?

Еврооблигации – это бонды, которые обращаются в иностранной валюте.

Как и в обычных облигациях, у инвестора есть возможность получать купонный доход и зарабатывать за счет прироста стоимости.

Помимо этого, в работе с евробондами нужно учитывать колебания валютных курсов: девальвация национальной валюты будет способствовать большей прибыли в рублях, а укрепление внутренней валюты уменьшит конечную доходность.

Как выбрать облигации?

При выборе облигаций следует учитывать сразу несколько факторов. Нужно найти свой баланс между риском и доходностью. Здесь все будет зависеть от агрессивности инвестиционной стратегии.

Инвестор устанавливает предполагаемый срок инвестирования и на основании этого варьирует свои вложения, выбирая надежные государственные облигации при консервативной стратегии или высокодоходные, но более рисковые корпоративные или муниципальные бонды.

На что обратить внимание в первую очередь?

Всегда стоит обращать внимание на срок обращения, наличие оферт и других оговоренных условий.

Если говорить о вложениях в корпоративные облигации, то необходимо учитывать кредитный рейтинг российских эмитентов. Регулярности купонных выплат и валюта обращения также играют существенную роль при выборе облигаций.

Сколько можно заработать?

Самые надежные и ликвидные облигации, типа коротких ОФЗ, способны приносить доходность в размере 6–7 % годовых. Муниципальные бонды имею среднюю купонную доходность 8–10 % годовых. А корпоративные облигации будут давать самую большую ставку доходности, однако и риски в них значительно выше.

Конечно, здесь речь именно о средних значениях, в отдельных случаях доходности могут сильно смещаться. Помимо этого, следует помнить, что заработать можно на росте стоимости тела облигаций.

Выгодно ли покупать?

Распределение средств в портфеле долговых бумагах может быть очень выгодным. По сравнению с альтернативой в виде депозита облигации сильно выигрывают. Они могут приносить большую доходность при соответствующих рисках.

Помимо основного купонного дохода, к преимуществам облигаций относятся и условия обращения. Например, инвестор почти всегда может продать бонды на вторичном рынке, сохранив накопленный доход. А более регулярные выплаты обеспечивают больший эффект от реинвестирования средств.

Можно ли покупать на ИИС?

Облигации можно и нужно покупать на индивидуальные инвестиционные счета. Приобретение бондов именно таким способом дает возможность инвестору получить специальный налоговый вычет. Однако есть ограничения в виде максимальной годовой суммы пополнения в размере 1 000 000 руб.

Где посмотреть список доступных для покупки бумаг?

Увидеть актуальные выпуски и рыночные цены облигаций можно в брокерских терминалах. Инвесторы также пользуются специальными сайтами-агрегаторами по финансовым тематикам. К таким можно отнести rusbonds, cbonds, SmartLab и др.

Сколько стоит 1 штука?

Подавляющее число облигаций на российском рынке имеет номинал в размере 1000 руб. Номинированные в иностранной валюте облигации имеют первоначальную стоимость в 1000 долларов.

Иногда бонды продаются биржевыми лотами, тогда входной порог может сильно возрастать. Но сейчас есть возможность покупать структурные продукты, такие как ПИФы или ETF. В этих инструментах порог входа очень низкий, доступен практически любому частному инвестору.

Где и как можно купить?

Существуют разные способы. Можно приобрести облигации в банке или у компании напрямую. Но лучше всего воспользоваться услугами лицензированного российского брокера.

Самостоятельно на Московской бирже

Для этого необходимо открыть инвестиционный счет в одном из брокерских домов. Это можно сделать дистанционно, если имеется подтвержденный аккаунт на портале Госуслуги. Далее инвестор скачивает интерактивный терминал и получает доступ к торговле инструментами на Московской бирже.

В составе ПИФа

Паевые инвестиционные фонды включают в себя целый набор активов. Это обеспечивает широкий уровень диверсификации в сочетании с низким финансовым порогом входа. Однако у таких инструментов есть ряд недостатков: ПИФы не торгуются онлайн, а цены устанавливаются только на конец торговой сессии. Помимо этого, отрицательная сторона ПИФа – низкая ликвидность.

ETF

Торгуемые биржевые фонды – такие же структурные продукты, как и ПИФы, включающие в себя набор разных активов. На российском рынке представлено небольшое количество ETF. Они отличаются тем, что имеют онлайн-котирование и высокую ликвидность.

Как выбрать способ?

Если инвестора интересует конкретная облигация, то лучше просто купить ее в отдельном виде через брокера. Когда нужна стандартная диверсификация или необходим инструмент с высоким порогом входа, следует использовать структурные продукты. При прочих равных между ETF и ПИФами стоит отдавать предпочтения первым.

Лучшие брокеры

Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Крупнейшие брокеры, на мой взгляд, выигрывают у мелких представителей отрасли. Они имеют конкурентные комиссии и более высокий уровень надежности. Помимо этого, большие игроки предоставляют более качественные сервисы для работы на бирже.

Расчет приобретения на примере

Теперь я покажу полный расчет доходности на примере корпоративной облигации компании «Мегафон» серии БО-001P-04:

- номинальная стоимость 1000 руб.;

- актуальная цена 99 % от номинала, или 990 руб.;

- годовой купон 7,20 %;

- погашение через 1,8 года;

- НКД на момент написания статьи 14,6 руб.;

- регулярность выплат 2 раза в год.

С помощью калькулятора онлайн я рассчитал доходность и определил, что текущая ставка дохода к погашению составит около 8 %. Облигация не корректируется на налоговый вычет, так как выпущена после 1 января 2017 года. Значит, покупая сегодня бонд за 990 руб., инвестор, будет получать по 8 % годовых, если додержит облигацию до даты погашения.

Отзывы инвесторов

Участники рынка почти всегда благосклонно относятся рынку долговых обязательств: здесь можно найти варианты с большей доходностью и ликвидностью, чем у сопоставимых инвестиционных инструментов.

Налогообложение для физических лиц

Государственные, муниципальные, а также корпоративные облигации (выпущенные после 1 января 2017 года) освобождены от налога с купонного дохода. При продаже на вторичном рынке 13 % налогом будут облагаться прирост стоимости тела, кроме размера НКД для госбумаг.

Что лучше: государственные или корпоративные?

В плане надежности государственные облигации, особенно ОФЗ, обладают более высоким качеством.

Но доходности зачастую привлекательнее в корпоративном секторе. Поэтому инвестор должен выбирать относительно горизонта планирования и своего аппетита к риску.

Топ-3 самых доходных

Наибольшей возможной доходностью на российском рынке обладают облигации:

- ПраймФ БО1 (RU000A0JVYD5) (9 308 800 %);

- РЕГИОН-ИНВЕСТ ООО 01 обл. (RU000A0JUUB9) (9 180 500 %);

- О1ГрФин1P1 (RU000A0JXQM8) (7 993 602 %).

Но в реальности шансов получить такую доходность по облигациям почти нет. Все эти истории, по сути, дефолтные.

Подводя итоги, хочу сказать, что облигации – крайне привлекательный инструмент для участников рынка. А доходности по ним, как было показано, варьируются от минимальных величин до астрономических процентов.

Все это дает огромный простор действий для частных инвесторов. И если грамотно подходить к процессу оценки доходности относительно риска, здесь кроются колоссальные возможности для приращения капитала.

Надеюсь, было интересно, а главное, полезно. Обязательно подписывайтесь на статьи и делитесь ими в соцсетях.

Как рассчитать доходность облигации: формула

В России основным инструментом формирования накоплений у частных лиц были и остаются вклады. Но в последние несколько лет граждане также стали проявлять интерес к ценным бумагам, в частности, к облигациям различных компаний. Но если предполагаемый доход по вкладу посчитать довольно просто, то чтобы прикинуть прибыль от облигаций, нужно обладать базовыми знаниями об этом инвестиционном инструменте. Разберем, как высчитать доходность облигации к погашению и какие виды доходности вообще возможны для этой ценной бумаги.

Облигация, как важный инструмент инвестирования

Облигация – это ценная бумага с фиксированным доходом. Такие бумаги могут выпускать как государства, так и отдельные их регионы, а также различные торговые, производственные и прочие компании. Выпуск облигации накладывает на ее эмитента обязательство возместить покупателю стоимость этой бумаги (установленную заранее), а также определенный процент от этой стоимости. Сроки возмещения также устанавливаются заранее. Корпоративные облигации считаются более доходными, тогда как государственные избавляют своего владельца от риска потери вложенных средств.

Доход от облигаций можно получать несколькими способами. А именно:

- по купонам – регулярные выплаты процентов от стоимости;

- при продаже ЦБ за счет разницы с ценой покупки;

- при погашении ЦБ эмитентом.

На современном рынке большую часть ассортимента составляют именно купонные облигации. Даты выплат по ним известны заранее, зато стоимость купона может меняться с течением времени.

Что предпочесть: банковский депозит или облигации

На начальных этапах инвестирования лучше выбрать депозитный счет в надежном банке. По нему достаточно просто определить доход, используя данные о процентной ставке из договора или веб-калькулятор на сайте банка. А перед тем как рассчитать доходность облигации, придется основательно разобраться с особенностями этих ценных бумаг.

Однако, после приобретения некоторого опыта, а также накопления первоначального капитала, можно попробовать инвестирование в облигации. У них есть пара преимуществ перед банковскими депозитами.

- Средняя доходность ЦБ колеблется от 8 до 18%, тогда как у депозитов она обычно заканчивается на 7,5.

- Вложенные деньги инвестор может изъять в любое время без потери доходов. На депозите же такого не получится.

Но в отличие от вкладов, доходы, полученные от ЦБ, облагаются налогом. Этот момент также стоит учитывать при подсчетах объема будущей прибыли.

Как правильно выбрать облигации для инвестирования

При выборе инвестиционного инструмента, необходимо оценить параметры конкретных облигаций. А именно:

- уровень доходности;

- степень надежности эмитента;

- ликвидность ценной бумаги.

Также стоит учесть дату погашения ЦБ и соотнести ее со своими планами на время инвестирования. Кстати, доходность этих инвестиционных инструментов указывается в процентах годовых. Если заявлено 18%, а покупатель приобретает ее за полгода до окончания срока, он получит доход только в 9%.

В целом же, специалисты рекомендуют не вкладывать все деньги в ЦБ одного эмитента, а приобрести облигации нескольких компаний. Пусть часть из них будет более доходными, но с меньшей надежностью, а другая, наоборот, с чуть меньшим доходом, но от проверенных, хорошо зарекомендовавших себя эмитентов.

Как получить доходность от облигаций

Говоря об облигациях, можно выделить 4 типа их доходности. Для каждого из них существует специальная формула расчетов.

Разновидности вложений

Выделяют 4 типа доходности облигаций. Перечислим их:

- Купонная – доход от регулярных выплат эмитента покупателю.

- Текущая – показатель объема денежного потока, предоставляемого ценной бумагой.

- Простая доходность к погашению – учитывает разницу между покупной и продажной ценой и купонные выплаты.

- Эффективная доходность к погашению облигации – это своеобразный аналог вклада с капитализацией, расчет ведется на основании предположения, что полученные купоны были обращены на покупку новых ЦБ.

Просчитав каждый из этих вариантов, инвестор сможет более точно определить, каким образом получить максимальную выгоду от своих вложений. Стоит внимательно отнестись к расчетам.

Расчет доходности

Купонная доходность выражается в процентах годовых. Для ее расчета необходимо разделить годовой объем купонных выплат на номинальную стоимость ЦБ и умножить результат на 100%.

Важно! Следует помнить, что продажа рассматриваемых нами ценных бумаг далеко не всегда ведется по номиналу. С течением времени их цена может меняться, а значит, что расчет купонной доходности может быть очень примерным показателем прибыли инвестора.

Формула текущей доходности облигации дает более точные представления о прибыли. Здесь для расчетов используется не номинал ЦБ, а ее чистая цена, без учетов накопленного купонного дохода. Предположим, что купоны здесь еще не были выплачены, а ее владелец продает ее. При покупке необходимо выплатить ему накопленный купонный доход на дату сделки. Формула будет выглядеть так:

КД/ЧЦ*100%

Здесь КД – это купонный доход за год, а ЧЦ – чистая цена ценной бумаги.

Рассчитать заранее объем полной доходности облигаций к погашению нельзя. Для подсчетов необходимо знать размер всех купонов, а он, как уже было сказано, имеет свойство меняться. Формула полной доходности облигации выглядит так:

((Н-ПЦ+ОК)/ПЦ)*(365/КДП)*100%

- Н – это номинал ценной бумаги;

- ПЦ – полная стоимость ее покупки;

- ОК – полный объему купонов за весь срок владения;

- КДП – число дней до даты погашения ЦБ.

И о расчете эффективной доходности, которая возникает при реинвестировании прибыли, полученной от купонов. Формула здесь будет довольно сложной, поскольку в ней необходимо учесть слишком много параметров. При планировании реинвестирования лучше воспользоваться для определения вероятной прибыли специальным калькулятором на сайте Центробанка.

Пример расчета доходности по облигациям

Рассмотрим расчет доходности ЦБ на примере облигации федерального займа 26217. Дата ее погашения – 18.08.2021, стоимость – 993 рубля, или 99,3% от номинала. Номинал – 1000 рублей, купоны по ЦБ выплачиваются каждые 6 месяцев, объем выплат составляет 37,4 рубля.

- Купонная доходность будет равна: ((37,4*2)/1000)*100% = 7,48% в год.

- Текущая доходность: ((37,4*2)/993)*100% = 7,53% в год.

- Простая доходность к погашению будет такой: ((1000 − 1001,2 + 224,4) / 1001,2) × (365 / 1051) × 100% = 7,74% в год.

Досрочное погашение облигаций

Погашение облигаций раньше установленного срока возможно как по желанию их эмитента, так и по заявлению их держателей. Данный процесс регламентирован ФЗ «О рынке ценных бумаг», статьей 17.1. Дополнительные условия досрочного погашения эмитент может прописать в решении о выпуске ЦБ. Погашение облигаций по требованию их держателей может быть проведено по таким причинам, как:

- нарушение эмитентом порядка купонных выплат;

- несоблюдение условий обеспечения ЦБ (если таковое предполагалось).

Причины погашения владельцы облигаций должны привести в письменном требовании. Далее эмитент сообщает им о возникновении права на погашение раньше срока, которым владельцы ЦБ могут воспользоваться в течение 15 дней. Что касается досрочки по инициативе самого эмитента, ему не нужно соблюдать для этого никаких особых условий. Достаточно только опубликовать свое решение перед держателями ЦБ.

Порядок получения прибыли при досрочном погашении будет зависеть от типа облигации (купонная или нет), а также от того, какой способ погашения выберет инвестор – денежный или имущественный. Но в любом случае, если эмитент начнет уклоняться от выплат, с него можно взыскать обещанную сумму принудительно.

Надежен ли такой метод инвестирования

Вложения в облигации даже в нашей стране практикуются уже не первую сотню лет. Это означает, что в законодательстве механизм их реализации прописан до мелочей, а в судебной практике созданы все возможные прецеденты. Такое положение дел означает полную юридическую безопасность как для инвесторов, так и для эмитентов, и делает практически невозможными какие-либо махинации в этой сфере.

Трейдеры считают данные ценные бумаги наиболее надежным вариантом вложений. Однако следует помнить, что ЦБ наиболее надежных компаний стоят дороже прочих, хотя при этом обладают более низким показателем доходности. ЦБ из второго эшелона ниже по стоимости, дают большую доходность, но покупка их сопряжена с некоторым риском. Посоветуем начинающим инвесторам:

- распределить свои средства между несколькими эмитентами с разным уровнем доходности;

- заранее настроиться на то, что ценные бумаги – это инструмент долгосрочного инвестирования, а не быстрого получения прибыли;

- при небольшом снижении цены ЦБ не поддаваться всеобщей панике и не бросаться продавать подешевевшие облигации (как показывает практика, в долгосрочной перспективе ситуация обычно выравнивается).

И, конечно, для вложений в эти бумаги нужно иметь некоторый первоначальный капитал. От его величины зависит объем итоговой прибыли инвестора.

Связь доходности облигаций от состояния экономики в стране

Ни одна формула доходности облигации не покажет инвестору взаимосвязи между текущей экономической ситуацией в стране и стоимостью облигации. Тем не менее, эта связь существует. При подъеме ставки Центробанком инвесторы начинают массово продавать ценные бумаги с постоянным купоном для вложения средств в инструменты с более высокой доходностью. Соответственно, цена на них начнет падать.

При снижении Центробанком ставки происходит обратный процесс. Инвесторы начнут скупать более старые облигации, и те подорожают. С сокращением срока до даты погашения эти ЦБ становятся все более чувствительными к колебаниям ставок.

Выводы

Облигации – это очень интересный инвестиционный инструмент. Доходность от них можно получать разными способами, от обычной спекуляции до регулярного получения купонных выплат. Все зависит только от того, какого результата хочет добиться инвестор. При выборе методики инвестирования рекомендуем просчитать вероятную доходность по выбранным ЦБ с помощью всех существующих формул. Это позволит понять, каким образом от вложений можно получить максимальную прибыль.

Добавлено в закладки: 0

Облигации представляют собой разновидность ценным бумаг с фиксированным доходам и производятся государством, корпорациями или финансовыми институтами. Фактически, этот актив является выражением отношения займа между хозяином ценной бумаги и должником . Таким образом, она становится главным подтверждением вложения денег и обязывает совершить возврат хозяину согласно её номинальной цене (к чему дополнительно полагается фиксированный процент) в определённую дату.

Облигации представляют собой разновидность ценным бумаг с фиксированным доходам и производятся государством, корпорациями или финансовыми институтами. Фактически, этот актив является выражением отношения займа между хозяином ценной бумаги и должником . Таким образом, она становится главным подтверждением вложения денег и обязывает совершить возврат хозяину согласно её номинальной цене (к чему дополнительно полагается фиксированный процент) в определённую дату.

К основным параметрам, которые характеризуют эту ценную бумагу можно отнести:

Номинал. Он определяется в качестве стоимости во время размещения ценной бумаги. Используется при погашении, а так же определяет размер купона. В момент выкупа, цена, установленная в процессе торгов, может различаться с номинальной стоимостью, из-за чего требует отдельного учёта.

Процентный платеж, который обязуется оплачивать эмитент или купонный платёж за год, представляет собой норму доходности. В зависимости от договоренностей эмиссии его могут погашать ежегодно, по истечению половины этого срока или поквартально.

Способы получения выплат по доходам

В процессе многочисленных расчётов по всему миру, сформировался набор купонных ставок, по которым выплачиваются доходы. Сегодня к ним относится:

В процессе многочисленных расчётов по всему миру, сформировался набор купонных ставок, по которым выплачиваются доходы. Сегодня к ним относится:

Плавающая

Ставка, обладающая динамичной структурой формирования, называется плавающей. Её размер устанавливается в соответствии с одним из перечисленных ниже факторов:

- Уровень доходности ценных бумаг принадлежащих государству, которые размещены на аукционах;

- Учётной ставки от центрального банка.

Фиксированная

На практике чаще все встречается ставка, остающаяся неизменной в любом периоде обращения ценной бумаги. Поэтому её именуют фиксированной и устанавливают её в индивидуальном порядке.

Ступенчатая

Этой ставке присуще равномерное возрастание потому владельцу облигации для погашения отводится несколько дат, после которых он может произвести выкуп или отложить эту операцию до следующего цикла. При этом её размер будет равномерно увеличиваться.

Порой встречаются и такие разновидности, номинальная стоимость которых индексируется с учётом изменения ИПЦ.

Существуют и так же и дисконтные облигации. Они исключают выплаты по купонам и приобретаются дешевле номинальной цены. Поэтому их владельцы претендуют на доход от дисконта, т.е разницы между стоимостью сложившейся в момент приобретения и номиналом.

Курс облигации – определение и формула расчёта

Покупная стоимость ценной бумаги, которая сформировалась в процессе торгов на рынке, на момент выпуска может отклоняться от номинала, в большую или меньшую сторону. В целях сопоставления между собой двух различных цен рассчитывают курс. В случае с облигацией он подразумевает её стоимость во время покупки в расчёте на сотню ден. ед. номинала.

В тоже время курс облигации находится под влиянием множества факторов, в числе которых находится:

Время погашения на данный момент, риски взаимодействия с организацией, выпустившей ценную бумаг, средний размер ссудного процента установленного на рынке и др.

Формула расчета курса облигации :

Расчёт доходности облигаций

Приобретение ценных бумаг всегда проходит оценку с точки зрения эффективности вкладов, что можно установить с помощью показателя доходности. Он показывает размер долгового обязательства в процессе финансирования (передачи активов в долг) по отношению к понесённым издержкам. Рассматривается не иначе как относительный показатель, который представлен в виде отношения дохода на единицу понесённых затрат.

Приобретение ценных бумаг всегда проходит оценку с точки зрения эффективности вкладов, что можно установить с помощью показателя доходности. Он показывает размер долгового обязательства в процессе финансирования (передачи активов в долг) по отношению к понесённым издержкам. Рассматривается не иначе как относительный показатель, который представлен в виде отношения дохода на единицу понесённых затрат.

Расчёт и анализ требует учёта многих параметров, в зависимости от того, какие условия были предложены при выпуске ценной бумаги. В случае погашения ближе к истечению срока с момента эмиссии для измерения доходности показатель разделяется на текущий полный и купонный вид.

Купонная доходность. Эмитент обязуется выплачивать сумму по определённому проценту, который принимается за норму по отношению к отдельно взятому купону. Производить выплаты можно: ежегодно, по истечению половины этого срока или поквартально. Текущая доходность со ставкой, которая остаётся неизменной в любом периоде обращения (фиксированная) в виде отношения: размер периодической уплаты /стоимость покупки.

С помощью данного показателя можно выявить особенности годовой величины процента, который уплачивается в момент покупки ценной бумаги (т.е на вложенный капитал).

Формула расчёта доходности облигаций:

Взглянув на формулу, можно заметить, что при расчете не принимаются во внимание колебания в стоимости ценной бумаги за время её хранения, а значит, подразумевает только один источник дохода.

Результат будет зависеть от сложившейся ситуации на рынке. В момент покупки облигации он остается неизменным в связи с аналогичным состоянием купонной ставки. При этом сумма станет постоянной величиной, так как купонная ставка имеет аналогичное значение. Вывод – размер текущей доходности превысит аналогичный показатель по купонной, в случае если облигация была дешевле номинала, что легко заметить на практике проанализировав по вышеуказанной формуле доходность российских облигаций.

Однако незамеченной остаётся по курсу при сопоставлении цены приобретения и погашения. Поэтому при сопоставлении эффективности операций с серьёзными различиями в начальном доходном уровне.

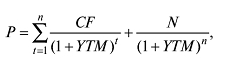

Показатель доходности к погашению это чётко установленная точка для анализа вкладов совершённых во время покупки ценных бумаг. Он представляет собой ставку в коэффициент дисконтирования. Она позволяет сбалансировать сумму ценой потока платежей (за ценную бумагу) по факту и её рыночной стоимостью.

Не смотря на то, что этот показатель, по сути, демонстрирует внутреннюю доходность инвестиции, его размер будет совпадать с реальной доходностью облигаций только если:

- Ценная бумага хранится до срока погашения

- Выплаченные доходы по купонам будут сразу реинвестированы по ставке

Если предварительно попрактиковаться в расчетах реальной доходности можно изучить зависимость доходности к погашению от ставки реинвестирования . В данном случае можно зафиксировать прямую зависимость между искомым показателем и ставкой которая подлежит погашению.

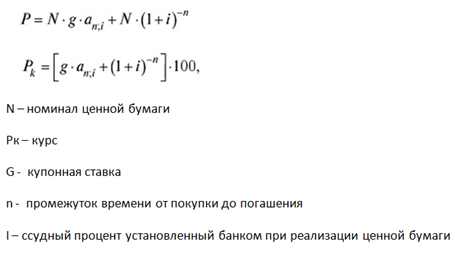

Показатель полной доходности назван в соответствии с тем, что в нём учитываются все источники, от которых ожидается получить прибыль. Во многих статьях на тему доходности эту величину же именуют как ставка помещения. Если произвести расчёт в качестве годовой ставки процентов с простой или сложной структурой, можно произвести полноценный анализ от эффективности сделки совершённой в результате инвестирования ценной бумаги.

Начисление процентов по ставке помещения на цену приобретения дает доход, эквивалентный фактически получаемому по ней доходу за весь период обращения этой облигации до момента ее погашения. Ставка помещения является расчетной величиной и в явном виде на рынке ценных бумаг не выступает.

Ставка помещения обеспечивает возможность начисления процентов на стоимость актива таким образом, чтобы получилась сумма дохода за весь период обращения ценной бумаги вплоть до момента её погашения. При этом данная величина является расчетной и не имеет практического значения на рынке.

В процессе расчета этого показателя учитывается цена приобретения, которая установлена на рынке, из-за чего поддаётся влиянию множества факторов. Во время приобретения будущий владелец ожидает получить дивиденды в качестве фиксированной ставки, которые должны быть выплачены соответственным образом. Они перечисляются владельцу на протяжении всего срока обращения, по истечению которого так же ожидается возмещение номинальной стоимости облигации.

В связи с этим можно выделить такую закономерность:

Если размещённые на депозите или инвестированные определённым образом ежегодные выплаты будут приносить годовой доход, то цена облигации сравняется суммой сумме: стоимость её аннуитетов на данный момент + номинал установленный в реальном времени.

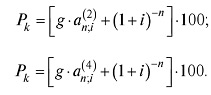

Формула расчёта полной доходности облигации имеет несколько разновидностей:

Курсовая стоимость облигации рассчитывается в зависимости от порядка, установленного для выплаты процентов. В случае необходимости расчетов по полугодиям или поквартально необходимо воспользоваться следующими формулами:

Пример. По облигации номинальной стоимостью 10,0 тыс. руб. в течение 10 лет (срок до ее погашения) будут выплачиваться кажый год, под конец, процентные платежи в сумме 1,0 тыс. руб. (g= 10%), которые могут быть помешены в банк под 11% годовых. Определим цену облигации при разных процентных ставках.

Рыночная цена облигации по формуле (9.3) составит:

Rate this post

В этой статье мы поговорим про виды доходности облигаций. Что они представляют и показывают, как рассчитать их. Приведем формулы и примеры подсчетов.

Оглавление

1. Что такое доходность облигаций простыми словами

2. Текущая

3. Простая

4. Эффективная

5. Что следует знать

6. Какова доходность облигаций

1. Что такое доходность облигаций простыми словами

Доходность облигаций — это прибыль измеряемая в процентах, которую получит инвестор в момент продажи/погашения облигаций.

Облигации представляют из себя долговые ценные бумаги, которые позволяют получать предсказуемую прибыль. Но по факту доходность может немного отличаться. Это зависит от текущий цены приобретения и продажи. Например, если купить по 102 и продать через несколько дней по 101, то в этом случае инвестор получит убыток.

Доход по облигациям делится на два вида

- Купонный. С заранее известной периодичностью платится купонная прибыль. Чаще всего раз в полгода. Таких выпусков большинство на нашем рынке.

- Дисконтный. Выпускаются дешевле номинала. Прибыль инвестора формируется только за счёт роста цены по мере приближения к дате погашения.

Дисконтный вариант лёгко считать и предсказать даже начинающим инвесторам. Про купонную доходность можно более подробно прочитать в статье:

- Купонный доход — что это такое

Более подробно про облигации можно прочитать в следующих статьях:

- Облигации — что это такое простыми словами

- Как купить облигации — пошаговая инструкция

- Что такое еврооблигации и стоит ли их покупать

- Что значит параметр дюрации

- Корпоративные облигации — в чем особенность

- Инвестиции в облигации — полный мануал

2. Текущая доходность — формула расчета

Текущая доходность облигации представляет из себя отражение «мгновенной» прибыли. Она не учитывает цену приобретения и уже накопленный купонный доход (НКД). Фактически это тот процент, который будет получать инвестор купивший эту ценную бумагу здесь и сейчас.

Чаще всего инвесторы рассчитывают свою прибыль при краткосрочных покупках, когда не обращают внимание на цену. Потому что их цель продать в ближайшем будущем и они считают, что за это время цена не изменится, а купон принесет прибыль.

Формула Dohod = / × 100%

Логично, что чем дешевле покупка, тем больше доходность.

Например, купонная доходность 10%. Если купить облигацию за 100,00 (по номиналу), то прибыль будет 10%. Если же купить её за 80,00, то доходность составит уже × 100% = 12,5%. Идея в том, что мы на свои деньги смогли купить больше бумаг, поэтому и текущая прибыль больше. Еще раз надо подчеркнуть, что эти цифры работают лишь в моменте.

Более правильно использовать модифицированную текущую доходность. Она имеет почти такую же формулу, но только в этом случае мы учитываем еще и НКД, что правильнее. Ведь это значение также оказывает влияние на количество ценных бумаг, которое может приобрести инвестор.

3. Простая доходность к погашению — формула и пример

Простая доходность облигации к погашению учитывает цену покупки и время оставшееся до погашения. Единственным нюансом является то, что инвестор не реинвестирует купонную прибыль, а снимает её.

Такую доходность можно рассчитать только для облигаций имеющих постоянный купон (фиксированный). Для переменных купонов невозможно точно посчитать эту величину.

Формула Dohod = ((Номинал — + ) / ) × (365 / ) × 100%

Например. Купонная доходность 120 рублей в год (12%). Текущая цена 1050 (цена 1030 и НКД 20 рублей). До погашения 450 дней. Тогда доходность к погашению будет:

((1000 — 1050 + 180) / 1050) × (365 / 450) × 100% = 10,05%

4. Эффективная доходность к погашению — формула и пример

Эффективную доходность к погашению (YTM, Yield To Matutity) используют на большинстве сервисов для анализа облигаций по их прибыли. Она схожа с предыдущей, но учитывает тот факт, что инвесторы чаще всего реинвестируют прибыль обратно. Это напоминает капитализацию процентов по депозиту. За счет аккумулирующего эффекта сложного процента мы увеличиваем прибыльность.

YTM = ( / + ) / (Номинал + Текущая цена)/2 × 100%

YTM = + /P × 365/ × 100%

Например. Купонная доходность 12%, номинал 1050, до погашения 3 года.

((1000-1050)/3 + 120) / (1000+1050)/2 × 100% = 10,08% К продаже

Можно также выделить такое понятие как доходность к продаже. Если инвестор купил облигацию по цене 1000, а через три месяца её стоимость составляет 1050 (без НКД), то при продаже его доходность получится очень большой. По факту он сделал за эти три месяца 5% (что в годовом выражении составило бы 20%) плюс получит еще часть купон за три месяца.

5. Что следует знать про доходность облигаций

Несмотря на то, что облигации считаются стабильным финансовым инструментом, но их прибыльность не так стабильна. На этот счёт советую ознакомиться с несколькими аксиомами.

1 Если цена облигации растёт, доходность новых инвесторов будет снижаться. Это связано с тем, что её рыночная цена увеличивается.

2 Невозможно точно рассчитать доходность к погашению облигаций, которые имеют переменный купон.

3 На цену и доходность облигации напрямую влияет ключевая процентная ставка и ожидания по её дальнейшему курсу. В периоды снижения ставок долгосрочные выпуски увеличиваются в цене. Чтобы посчитать это изменение, надо просто умножить число лет на изменение ставки.

Например, если срок до погашения 8 лет, а ставка падает на 0,25%, то цена подорожает на 2%. Если бы до погашения было 3 года, то цена выросла всего на 0,75%. Это приблизительные подсчёты. По факту прирост составит чуть больше, поскольку учитывается еще и реинвестирование процентов.

4 Стоимость краткосрочных выпусков менее волатильна, чем долгосрочных.

6. Какая доходность облигаций

На последок хотелось бы затронуть тему сколько можно заработать инвестируя в долговые ценные бумаги? Как показывает история этот способ хранения денег проигрывает инвестициям в акции. Статистика показывает, что акции компаний приносят больше прибыли своим акционерам.

Тем не менее, на каких-то промежутках времени, когда рынок акций находится в стагнации (консолидации) или падении, инвесторы перекладываются в менее волатильные облигации, который еще и приносят ежедневную прибыль (пусть и не такую большую).

Говоря про средние цифры, то около 7-8% годовых приносят гособлигаций и 10-12% корпоративные выпуски. Это средние данные за много лет. Какая доходность будет в будущем никто не знает. Для сравнения: рынок акций в среднем приносит 12-15% годовых.

Идеальным вариантом для инвестора: сочетание в своем инвестиционном портфеле облигаций и акций. Периодически делая ребалансировку портфеля можно значительно улучшить свои доходы и снизить волатильность капитала.

Чего бы вы хотели достичь, инвестируя в облигации? Сохранить деньги и получить дополнительный доход? Сделать накопления для важной цели? А, может, мечтаете о том, как с помощью этих инвестиций получить финансовую свободу? Какой бы ни была цель, стоит понимать, какой доход приносят ваши облигации, и уметь отличить хорошую инвестицию от плохой. Есть несколько принципов для оценки дохода, знание которых в этом поможет.

Какие виды дохода есть у облигаций?

Доходность облигации — это величина дохода в процентах, полученного инвестором от вложений в долговую бумагу. Процентный доход по ним формируется за счет двух источников. С одной стороны, у облигаций с фиксированным купоном, как у депозитов, есть процентная ставка, которая начисляется на номинал. С другой стороны, у облигаций, как у акций, есть цена, которая может меняться в зависимости от рыночных факторов и ситуации в компании. Правда, изменения в цене у облигаций менее значимые, чем у акций.

Полная доходность облигации включает купонную доходность и учитывает цену ее приобретения. На практике для разных целей используют разные оценки доходности. Одни из них показывают только доходность от купона, другие дополнительно учитывают цену купли-продажи, третьи показывают рентабельность инвестиций в зависимости от срока владения — до продажи на рынке или до выкупа эмитентом, выпустившем облигацию.

Для принятия правильных инвестиционных решений, необходимо разобраться: какие виды доходности по облигациям бывают и что они показывают. Всего есть три вида доходности, управление которыми превращает обычного вкладчика в успешного рантье. Это текущая доходность от процентов по купонам, доходность при продаже и доходность бумаг к погашению.

Что показывает ставка купона?

Ставка купона — базовый процент к номиналу облигации, который также называют купонной доходностью. Эту ставку эмитент объявляет заранее и периодически выплачивает в установленный срок. Купонный период большинства российских облигаций — полгода или квартал. Важный нюанс заключается в том, что купонная доходность по облигации начисляется ежедневно, и инвестор не потеряет ее, даже если продаст бумагу досрочно.

Если сделка купли-продажи облигации происходит внутри купонного периода, то покупатель уплачивает продавцу сумму процентов, накопленных с даты последней выплаты купона. Сумма этих процентов называется накопленный купонный доход (НКД) и прибавляется к текущей рыночной цене облигации. По окончании купонного периода покупатель получит купон целиком и таким образом компенсирует свои расходы, связанные с возмещением НКД предыдущему владельцу облигации.

Биржевые котировки облигаций у многих брокеров показывают так называемую чистую цену облигации, без учета НКД. Однако когда инвестор даст поручение на покупку, к чистой цене прибавится НКД, и стоимость облигации внезапно может оказаться больше ожидаемой.

При сравнении котировок облигаций в торговых системах, интернет-магазинах и приложениях разных брокеров выясните, какую цену они указывают: чистую или с НКД. После этого оцените конечные затраты на покупку в той или иной брокерской компании, с учетом всех издержек, и узнайте, сколько денег у вас спишут со счета в случае покупки бумаг.

Купонная доходность

По мере роста накопленной купонной доходности (НКД) стоимость облигации растет. После выплаты купона стоимость уменьшается на сумму НКД.

НКД — накопленный купонный доход

С (coupon) — сумма купонных выплат за год, в рублях

t (time) — количество дней с начала купонного периода

Пример: инвестор купил облигацию номиналом 1000 ₽ со ставкой полугодового купона 8% в год, что означает выплату 80 ₽ в год, сделка прошла в 90-й день купонного периода. Его доплата предыдущему владельцу: НКД = 80 * 90 / 365 = 19,7 ₽

Купонная доходность — это проценты инвестора?

Не совсем. Каждый купонный период инвестор получает сумму определенных процентов по отношению к номиналу облигации на тот счет, который он указал при заключении договора с брокером. Однако реальный процент, который при этом получает инвестор на вложенные средства, зависит от цены приобретения облигации.

Если цена покупки была выше или ниже номинала, то доходность будет отличаться от базовой ставки купона, установленной эмитентом по отношению к номинальной стоимости облигации. Самый простой способ оценить реальный доход от вложения — соотнести ставку купона с ценой приобретения облигации по формуле текущей доходности.

Из представленных расчетов по этой формуле видно, что доходность и цена связаны между собой обратной пропорциональностью. Инвестор получает более низкую доходность к погашению, чем была установлена по купону, когда покупает облигацию по цене дороже номинала.

CY (current yield) — текущая доходность, от купона

Cг (coupon) — купонные выплаты за год, в рублях

P (price) — цена приобретения облигации

Пример: инвестор купил облигацию с номиналом 1000 ₽ по цене чистой 1050 ₽ или 105% от номинала и ставкой купона 8%, то есть 80 ₽ в год. Текущая доходность: CY = ( 80 / 1050) * 100% = 7,6% годовых.

Доходность упала — цена выросла. Это не шутка?

Так и есть. Однако, для начинающих инвесторов, которые не очень четко понимают различие между доходностью к продаже и доходностью к погашению, это зачастую трудный момент. Если рассматривать облигации как портфель инвестиционных активов, то его доходность к продаже в случае роста цены, как и у акций, конечно же, вырастет. А вот доходность облигаций к погашению будет меняться иначе.

Все дело в том, что облигация – это долговое обязательство, сравнить которое можно с депозитом. В обоих случаях, при покупке облигации или размещении денег на депозит, инвестор фактически приобретает право на поток платежей с определенной доходностью к погашению.

Как известно, процентные ставки по вкладам растут для новых вкладчиков, когда деньги обесцениваются из-за инфляции. Так же доходность к погашению облигации всегда растет, когда ее цена падает. Верно и обратное: доходность к погашению падает, когда цена растет.

Новички, которые оценивают выгоду в облигациях на основе сравнения с акциями, могут прийти к еще одному ошибочному выводу. Например: когда цена облигации выросла, допустим, до 105% и стала больше номинала, то покупать ее не выгодно, ведь при погашении по основному долгу вернут только 100%.

На самом деле, важна не цена, а доходность облигации — ключевой параметр для оценки ее привлекательности. Участники рынка, когда торгуются за облигацию, договариваются только о ее доходности. Цена облигации — это производный параметр от доходности. Фактически он корректирует фиксированную ставку купона до уровня той ставки доходности, о которой договорились покупатель и продавец.

Как связаны доходность и цена облигации, смотрите в видеоролике Академии Хана — образовательном проекте, созданном на деньги Google и фонда Билла и Мелинды Гейтс.

Какая доходность будет при продаже облигации?

Текущая доходность показывает отношение купонных выплат к рыночной цене облигации. Этот показатель не учитывает доход инвестора от изменения ее цены при погашении или продаже. Чтобы оценить финансовый результат, нужно рассчитать простую доходность, которая включает дисконт или премию к номинальной стоимости при покупке:

Y (yield) — простая доходность к погашению / оферте

CY (current yield) — текущая доходность, от купона

N (nominal) — номинал облигации

P (price) — цена покупки

t (time) — время от покупки до погашения/продажи

365/t — множитель для перевода изменения цены в проценты годовых.

Пример 1: инвестор приобрел двухлетнюю облигацию номиналом 1000 ₽ по цене 1050 ₽ со ставкой купона 8% годовых и текущей доходностью от купона 7,6%. Простая доходность к погашению: Y1 = 7,6% + ((1000-1050)/1050) * 365/730 *100% = 5,2% годовых

Пример 2: эмитенту повысили рейтинг спустя 90 дней после покупки облигации, после чего цена бумаги выросла до 1070 ₽, поэтому инвестор решил ее продать. Заменим в формуле номинал облигации на цену ее продажи, а срок до погашения — на срок владения. Получим простую доходность к продаже: Y2 7,6% + ((1070-1050)/1050) * 365/90 *100% = 15,3% годовых

Пример 3: Покупатель облигации, проданной предыдущим инвестором, заплатил за нее 1070 ₽ — больше, чем она стоила 90 дней назад. Так как цена облигации выросла, простая доходность к погашению для нового инвестора будет уже не 5,2%, а меньше: Y3 = 7,5% + ((1000-1070)/1070) * 365/640 *100% = 3,7% годовых

В нашем примере цена облигации за 90 дней выросла на 1,9%. В пересчете на годовую доходность это составило уже серьезную прибавку к процентным выплатам по купону — 7,72% годовых. При относительно небольшом изменении цены, облигации на небольшом промежутке времени могут показывать резкий скачок прибыли для инвестора.

После продажи облигации инвестор в течение года, возможно, уже не получит такую же доходность в размере 1,9% за каждые три месяца. Тем не менее, доходность, пересчитанная в годовые проценты, — это важный показатель, характеризующий текущий денежный поток инвестора. C его помощью можно принимать решение о досрочной продаже облигации.

Рассмотрим обратную ситуацию: при росте доходности цена облигации немного снизилась. В этом случае инвестор при досрочной продаже может получить убыток. Однако текущая доходность от выплат по купону, как видно в приведенной формуле, с большой долей вероятности перекроет этот убыток, и тогда инвестор все равно будет в плюсе.

Наименьший риск потери вложенных средств при досрочной продаже имеют облигации надежных компаний с коротким сроком до погашения или выкупа по оферте. Сильные колебания по ним могут наблюдаться, как правило, только в периоды экономического кризиса. Однако, их курсовая стоимость достаточно быстро восстанавливается по мере улучшения ситуации в экономике или приближения даты погашения.

Сделки с более надежными облигациями означают меньшие риски для инвестора, но и доходность к погашению или оферте по ним будет ниже. Это общее правило соотношения риска и доходности, которое действует в том числе при купле-продаже облигаций.

Итак, при росте цены доходность облигации падает. Следовательно, чтобы получить максимальную выгоду от роста цены при досрочной продаже, нужно выбирать облигации, доходность по которым может снизиться больше всего. Такую динамику, как правило, показывают бумаги эмитентов, имеющих потенциал для улучшения своего финансового положения и повышения кредитных рейтингов.

Большие изменения в доходности и цене могут показывать также облигации с большим сроком до погашения. Иными словами, длинные облигации более волатильны. Все дело в том, что длинные облигации формируют для инвесторов денежный поток большего объема, который сильнее влияет на изменение цены. Как это происходит, проще всего проиллюстрировать на примере тех же вкладов.

Предположим, вкладчик год назад разместил деньги на депозит по ставке 10% годовых на три года. А сейчас банк принимает деньги на новые депозиты уже по 8%. Если бы наш вкладчик мог переуступить вклад, как облигацию, другому инвестору, то покупателю пришлось бы доплатить разницу в 2% за каждый оставшийся год действия договора вклада. Доплата в данном случае составила бы 2 г * 2% = 4% сверху к денежной сумме во вкладе. За купленную на тех же условиях облигацию цена выросла бы примерно до 104% от номинала. Чем больше срок — тем больше доплата за облигацию.

Таким образом, инвестор получит больше прибыли от продажи облигаций, если выберет длинные бумаги с фиксированным купоном, когда ставки в экономике снижаются. Если же процентные ставки, напротив, растут, то держать длинные облигации становится невыгодно. В этом случае лучше обратить внимание на бумаги с фиксированным купоном, имеющие короткий срок до погашения, или облигации с плавающей ставкой.

Что такое эффективная доходность к погашению?

Эффективная доходность к погашению — это полный доход инвестора от вложений в облигации с учетом реинвестирования купонов по ставке первоначальных вложений. Для оценки полной доходности к погашению облигации или ее выкупу по оферте используют стандартный инвестиционный показатель — ставку внутренней доходности денежного потока. Она показывает среднегодовую доходность на вложения с учетом выплат инвестору в разные периоды времени. Иными словами, это рентабельность инвестиций в облигации.

Самостоятельно рассчитать ориентировочную эффективную доходность можно по упрощенной формуле. Погрешность расчетов составит десятые доли процента. Точная доходность будет чуть выше, если цена покупки превысила номинал, и чуть меньше — если была ниже номинала.

YTMор (Yield to maturity) — доходность к погашению, ориентировочная

Cг (coupon) — сумма купонных выплат за год, в рублях

P (price) — текущая рыночная цена облигации

N (nominal) — номинал облигации

t (time) — лет до погашени

Пример 1: инвестор приобрел двухлетнюю облигацию номиналом 1000 по цене 1050 ₽ со ставкой купона 8% годовых. Ориентировочная эффективная доходность к погашению: YTM1 = ((1000 – 1050)/(730/365) + 80) / (1000 + 1050) / 2 * 100% = 5,4% годовых

Пример 2: эмитенту повысили рейтинг спустя 90 дней после покупки облигации, и ее цена выросла до 1070 ₽, после чего инвестор решил продать облигацию. Заменим в формуле номинал облигации на цену ее продажи, а срок до погашения — на срок владения. Получим ориентировочную эффективную доходность к продаже (horizon yield): HY2 = ((1070 – 1050)/(90/365) + 80) / (1000 + 1050) / 2 * 100% = 15,7% годовых

Пример 3: Покупатель облигации, проданной предыдущим инвестором, заплатил за нее 1070 ₽ — больше, чем она стоила 90 дней назад. Так как цена облигации выросла, эффективная доходность к погашению для нового инвестора будет уже не 5,4%, а меньше: YTM3 = ((1000 – 1070)/(640/365) + 80) / (1000 + 1050) / 2 * 100% = 3,9% годовых

Самый простой способ узнать эффективную доходность к погашению по конкретной облигации — воспользоваться облигационным калькулятором на сайте Rusbonds.ru. Точный расчет эффективной доходности можно получить также с помощью финансового калькулятора или программы «Exel» через специальную функцию «внутренняя ставка доходности» и ее разновидности (XIRR). Эти калькуляторы вычислят ставку эффективной доходности по формуле ниже. Она рассчитывается приближенно — методом автоматического подбора чисел.

Как узнать доходность облигации, смотрите в видеоролике Высшей школы экономики с профессором Николаем Берзоном.

Самое важное!

✔ Ключевой параметр облигации — это ее доходность, цена — производный параметр от доходности.

✔ Когда доходность облигации падает, цена на нее растет. И наоборот: при росте доходности цена на облигацию падает.

✔ Сравнивать можно сопоставимые вещи. Например, чистую цену без учета НКД — с чистой ценой облигации, а полную цену с НКД — с полной. Это сравнение поможет принять решение при выборе брокера.

✔ Короткие одно-двухлетние облигации более стабильны и меньше зависят от колебаний на рынке: инвесторы могут дождаться даты погашения или выкупа эмитентом по оферте.

✔ Длинные облигации с фиксированным купоном при снижении ставок в экономике позволяют больше заработать на их продаже.

✔ Успешный рантье может получить в облигациях три вида дохода: от выплат по купонам, от изменения рыночной цены при продаже или от возмещения номинальной стоимости при погашении.

Wiki-Yango

Wiki-Yango

Доходчивый словарь терминов и определений облигационного рынка. Справочная база для российских инвесторов, вкладчиков и рантье.

Дисконт облигации — скидка к номинальной стоимости облигации. Про облигацию, цена которой ниже номинала, говорят, что она продается с дисконтом. Это происходит в случае, если продавец и покупатель облигации договорились о более высоко ставке доходности, чем установлена эмитентом по купону. Купонная доходность облигаций — это ставка годового процента, которую эмитент выплачивает за пользование заемными средствами, привлеченными от инвесторов через выпуск ценных бумаг. Купонный доход начисляется ежедневно и рассчитывается по ставке от номинальной стоимости облигации. Ставка купона может быть постоянной, фиксированной и плавающей. Купонный период облигации — промежуток времени, по истечении которого инвесторы получают проценты, начисленные на номинальную стоимость ценной бумаги. Купонный период большинства российских облигаций — квартал или полугодие, реже — месяц или год. Премия облигации — прибавка к номинальной стоимости облигации. Про облигацию, цена которой выше номинала, говорят, что она продается с премией. Это происходит в случае, если продавец и покупатель облигации договорились о более низкой ставке доходности, чем установлена эмитентом по купону. Простая доходность к погашению /оферте — рассчитывается как сумма текущей доходности от купона и доходности от дисконта или премии к номинальной стоимости облигации, в процентах годовых. Простая доходность показывает инвестору отдачу на вложенные средства без реинвестирования купонов. Простая доходность к продаже — рассчитывается как сумма текущей доходности от купона и доходности от дисконта или премии к цене продажи облигации, в процентах годовых. Так как эта доходность зависит от цены облигации при продаже, то она может очень сильно отличаться от значения доходности к погашению. Текущая доходность, от купона — рассчитывается делением годового денежного потока от купонов на рыночную цену облигации. Если использовать цену покупки облигации, то полученная цифра покажет инвестору годовую доходность его денежного потока от купонов на вложенные средства. Цена облигации полная — сумма рыночной цены облигации в процентах от номинальной стоимости и накопленного купонного дохода (НКД). Это стоимость, которую инвестор заплатит при покупке бумаги. Издержки на выплату НКД инвестор компенсирует по окончании купонного периода, когда получит купон целиком. Цена облигации чистая — рыночная цена облигации в процентах от номинальной стоимости без учета накопленного купонного дохода. Именно эту цену инвестор видит в торговом терминале, ее используют для расчета доходности, полученной инвестором на вложенные средства. Эффективная доходность к погашению / оферте — среднегодовая доходность на первоначальные вложения в облигации с учетом всех выплат инвестору в разные периоды времени, погашения номинала и дохода от реинвестирования купонов по ставке первоначальных вложений. Для расчета доходности используют инвестиционную формулу ставки внутренней доходности денежного потока. Эффективная доходность к продаже — среднегодовая доходность на первоначальные вложения в облигации с учетом всех выплат инвестору в разные периоды времени, поступлений от продажи и дохода от реинвестирования купонов по ставке первоначальных вложений. Эффективная доходность к продаже показывает рентабельность инвестиций в облигации на определенный срок.

НАВЕРХ

✔ Как приумножить деньги без риска?

✔ Поколение цифры

Доходность облигации: как рассчитать

Чтобы оценить финансовую эффективность облигации, инвестору необходимо рассчитать доходность облигации. Доходность – это относительный показатель эффективности вложений в финансовые инструменты. Доходность — это доход, приходящийся на единицу затрат.

Чтобы оценить финансовую эффективность облигации, инвестору необходимо рассчитать доходность облигации. Доходность – это относительный показатель эффективности вложений в финансовые инструменты. Доходность — это доход, приходящийся на единицу затрат.

Доходность облигации

Доходность и доход являются разными величинами. Доходом по облигации называется совокупность денежных средств, получаемых в результате ее владения.

Доход – это абсолютный показатель, выраженный в денежном выражении, доходность – относительный показатель, выраженный в процентах. Доходность может быть как положительной (прибыль), так и отрицательной (убыток). Доходность тесно связана с риском, чем выше доходность, тем выше риск.

Различают текущую доходность и полную (конечную) доходность облигаций.

Текущая доходность

Текущий доход облигации – это средства, полученные в текущем году.

Текущая доходность – это отношение годовой купонной выплаты к цене покупки облигации (текущей рыночной цене).

Текущая доходность облигации рассчитывается по формуле:

Текущая доходность облигации (%) = Годовые купонные выплаты (руб.)/Цена покупки облигации (руб.)

Например, инвестор приобрел облигацию за 800 рублей, номиналом 1 000 рублей и купоном 15% годовых. Срок погашения через 3 года, купон выплачивается 2 раза в год.

Текущая доходность данной облигации = (1000 * 15%)/800 * 100 =18,75%.

Чтобы принять инвестиционное решение и выбрать наиболее эффективную ценную бумагу нужно сравнить текущие доходности разных финансовых инструментов. Но текущая доходность – это простейший показатель, при выборе облигации она не отражает доход в виде дисконта. Текущая доходность по облигациям с нулевым купоном будет равна нулю. Для того, чтобы учесть дисконт рассчитывают конечную (полную) доходность.

Конечная (полная) доходность

Конечный доход – это доход за все время владения ценной бумагой. Конечный доход определяется суммированием годовых доходов. Если купонная ставка в течение срока, на который она была выпущена, оставалась неизменной, она умножается на период владения.

Помимо суммы получаемого дохода за определенное количество лет, в конечном доходе необходимо учесть разницу между ценой покупки облигации и ценой ее продажи.

При определении конечного дохода в пересчете на год необходимо конечный доход разделить на количество лет владения данной ценной бумагой.

Конечная (полная) доходность характеризует полный доход по облигации, приходящийся на единицу затрат на покупку этой облигации в расчете на год.

Конечная (полная) доходность определяется по формуле:

Конечная доходность(%) = (Совокупный купонный доход + Дисконт)/(Цена покупки * количество лет владения облигацией) х 100.

Возвращаясь к примеру, указанному выше полная доходность облигации будет следующей:

Конечная доходность облигации = (1000 * 15% * 2)+ 200)/(800* 2) * 100 =31,25%.

Факторы, влияющие на доходность

На доходность облигаций большое значение оказывают следующие факторы:

- степень риска неплатежа — чем выше риск неуплаты заемщиком своих обязательств, тем больше должен быть доход инвестора;

- время погашения – чем больше срок погашения, тем больше должен быть уровень дохода;

- риск ликвидности – чем ниже ликвидность, тем выше премия за риск;

- налогообложение – налоги уменьшают доходность облигаций;

- инфляция – чем выше инфляция, тем ниже доходность.

Нина Полонская