Содержание

- ВТБ 24 облигации федерального займа для физических лиц в 2019 году

- ВТБ 24 выпускает свои облигации

- Что такое облигации народные и обычные ВТБ 24

- Купить облигации ВТБ 24 физическому лицу

- Облигации ВТБ 24 стоимость

- Подводя итоги

- Альтернатива вкладу

- Удобно выводить деньги

- Надежность банка ВТБ

- ВТБ начинает продажи ОФЗ-н четвертого выпуска

- Что нужно знать об облигациях ВТБ в 2018 году

- Выгодно ли физическим лицам покупать облигации ВТБ в 2018 году

- На каких условиях возможно приобретение ОФЗ от ВТБ

- Как купить облигации федерального займа ВТБ

- Стоимость ценных бумаг банка

- Облигации федерального займа для населения

- Бессрочные валютные облигации ВТБ

- На каких условиях можно купить ценные бумаги для физических лиц от ВТБ

- Выгодно ли физическим лицам покупать облигации ВТБ в 2019 году

- Какие серии облигаций от ВТБ наиболее доходные

- Как купить

- Виды облигаций от ВТБ банка и их покупка

- Об эмитенте

- Виды облигаций

- Цена бумаг

- Доходность

- Процесс покупки облигаций

Облигации федерального займа для физических лиц — это ценные бумаги, которые выпускает Министерство финансов России, и купить их можно только напрямую через банки-агенты — ВТБ, Промсвязьбанк и Сбербанк, или обратившись в Почта Банк. На бирже ОФЗ-н не продаются.

Покупая ОФЗ-н, вы даете деньги государству в долг, а оно платит вам фиксированный процент дохода. Отличаются они от обычных ОФЗ тем, что купить их могут только физические лица.

Преимущества ОФЗ-н:

— государство обеспечивает возврат всей суммы вложений без ограничений;

— можно вернуть деньги до погашения, продав через банк-агент;

— уровень доходности выше, чем по депозитам;

— по выпускам облигаций с 1 сентября 2019 года нет комиссии брокера;

— купонный доход не облагается налогом;

— можно передать в наследство;

— просто купить: онлайн в личном кабинете или в отделении банка ВТБ.

Особенности ОФЗ-н

Номинал одной облигации — 1 тысяча рублей. Минимальная сумма покупки ОФЗ-н — 10 тысяч рублей (у некоторых выпусков она меньше), максимальная сумма — 15 миллионов рублей.

ОФЗ-н нельзя перевести другому брокеру. Также их нельзя продавать физическим и юридическим лицам. Продать ОФЗ-н можно только через банка-агента, через который покупались бумаги.

Срок обращения облигации — 3 года. По истечению срока бумаги погашаются автоматически. То есть вам на счет придет вся номинальная стоимость облигаций.

Как купить

Чтобы купить ОФЗ-н, нужен брокерский счет. Открыть его можно в офисе ВТБ или в приложении ВТБ Мои Инвестиции.

Сами бумаги, так как они не продаются на бирже, а только напрямую через банк-агент, можно купить:

— лично, прийти в офис ВТБ, который оказывает инвестиционные услуги, и подать поручение на сделку;

— дистанционно на сайте ВТБ через личный кабинет инвестора.

Порядок погашения и продажи ОФЗ-н

Можно продать облигации раньше срока погашения. Если вы решите сделать это в течении первого года, то получите свои деньги за облигации, но потеряете накопленный купонный доход. Если после первого года, то не потеряете доход, накопленный за время владения бумагами.

Действующий ОФЗ-н

Со 2 сентября 2019 года по 25 февраля 2020 идет продажа ОФЗ-н четвертого выпуска. Дата погашения — 31 августа 2022 года. Купонный доход платят раз в полгода. Купонная ставка:

— первый купон — 6,5% годовых;

— второй купон — 7% годовых;

— третий купон — 7,05% годовых;

— четвертый купон — 7,1% годовых;

— пятый купон — 7,25% годовых;

— шестой купон — 7,35% годовых;

Минимальная сумма покупки этого выпуска облигаций — 10 тысяч рублей.

Если у вас остались какие-то вопросы, позвоните на горячую линию: 8 800 100–24–24, звонок по России бесплатный. Если находитесь за границей — +7 495 797–93–48, звонок платный.

ВТБ 24 облигации федерального займа для физических лиц в 2019 году

Государственная банковская облигация от банка – это официальная расписка по долгу, подтверждающая тот факт, что пользователь одолжил организации денежные средства на предварительно установленный срок и под обозначенный предварительно процент. ВТБ 24 облигации федерального займа для физических лиц в 2019 году – это особый инструмент для среднесрочного прибыльного инвестирования, которые полностью обеспечены надежными государственными гарантами.

ВТБ 24 выпускает свои облигации

Банк выпускает свои выгодные, поддерживаемые государством облигации. Это особые бумаги, подтверждающие факт вложения средств. Среди основных характеристик и условий обращения бумаг можно отметить:

- Время обращения – 3 года;

- Общая периодичность выплаты купонов – каждые полгода;

- Высокий уровень доходности при сравнении со стандартными депозитами;

- Возможность выкупа облигаций до их погашения, но на особых условиях;

- Автоматическое погашение бумаг по полном истечении времени;

- Стоимость размещения устанавливается самим эмитентом;

- Право на предъявление облигаций ОФЗ-н к выкупу.

Комиссия финансового учреждения зависит от цен на приобретаемые бумаги. При этом доход не принимается во внимание.

Вот основные правила ее начисления:

| до 50 тысяч | примерно 1,5% |

| 50-300 тысяч | около 1% |

| больше 300 тысяч | 0,5% |

Что касается уровня доходности ценных бумаг к полному погашению, то он может время от времени меняться в прямой зависимости от присутствующих рыночных факторов. В среднем уровень доходности составляет 8,5% годовых.

Что такое облигации народные и обычные ВТБ 24

После проведения рекламы и анонса нового инвестиционного выгодного инструмента, организация поставила задачу разработать и внести что-то конкурентное со стандартными или обычным депозитными вложениями.

Народные облигации представляют собой альтернативу, предназначенную для надежного хранения сбережений. Данная методика доступна всем пользователям, даже тем пользователям с отсутствием финансовой грамотности. Среди положительных факторов отмечаются следующие:

- Безопасность – здесь гарантируется 100%-ая полная сохранность вложенных средств;

- Степень доходности приобретенных облигаций – она превышает все актуальные ставки по обычным вложениями;

- Доход, перечисленный на счет, не облагается стандартным налогом;

- Облигации есть возможность без проблем приобрести за одно действие, посетив отделение банка.

Существуют и некоторые важные моменты, требующие внимания перед приобретением облигаций.

Стоит знать, что в процессе открытия счет с облигациями комиссию платить не придется, но при покупке и продаже облигаций организация возьмет примерно 1,5% от всей суммы вложения.

По той причине, что комиссия банка может быть снижена одновременно с увеличением общего количества покупаемых облигаций. Намного выгоднее купить сразу большое количество финансовых продуктов. Вложить средства частями удобнее, но это не так выгодно.

Народные облигации нельзя перечислить в иную организацию , их нельзя реализовать другому финансовому учреждению или задействовать их в виде стандартного залога. При этом их можно оставлять в наследство.

Купить облигации ВТБ 24 физическому лицу

Купить бумаги может любой желающий, но с соответствием определенным условиям. Среди них можно отметить:

- Возраст более 18 лет;

- Официальное гражданство РФ. Операция также доступна проживающим в иных странах;

- Потребуется принести личный паспорт;

- Потребуется быть полностью готовым к трате средств в размере не менее 30 тысяч и заплатить за приобретение от 0,5% до 1,5%.

Преимущества приобретения облигаций в ВТБ стали основанием для стремительного роста популярности облигаций. За первую неделю реализации облигаций организация зафиксировала более 2000 заявок на 2 млрд рублей.

Облигации ВТБ 24 стоимость

Купить ценные продукты есть возможность посредством открытия брокерского депозита или специального депо. Для этой цели достаточно просто обратиться в финансового учреждение и провести там оформление.

Если у Вас остались вопросы или есть жалобы — сообщите нам

Номинальная стоимость одной облигации — 1000 (одна тысяча) рублей.

Если иметь специальный брокерский счет или депо, облигации ВТБ 24 для физических лиц приобретаются двумя способами. Это может быть дистанционное приобретение бумаг посредством интернет, то есть используя персональный кабинет официального инвестора. Также можно подать официальное поручение на проведение финансовой сделки в самом офисе, оказывающего стандартных услуг по инвестированию.

Точной стоимости у облигаций, можно отметить только установленный низкий порог для входа. Он составляет 30 тысяч, которого вполне достаточно для получения прибыли.

Это основано на том, что уровень доходности по вложениям на порядок выше, чем в самых крупных компаниях. Банк предоставляет гарантию по возврату. При этом не принимается во внимание уплаченная комиссия, а также условия и правила выкупа. Средства при необходимости можно вернуть когда угодно.

На данный момент специалисты отметили, что средний объем заявки на народные облигации федерального займа в ВТБ 24, не опускаются ниже показателя в 300 тысяч, а еще более часто составляют один миллион рублей. Нередко отмечаются и более сниженные заявки, что говорит о том, что все большее количество инвесторов появляется среди россиян со средним уровнем достатка, а также среди тех, кто не владеет серьезными познаниями современного финансового рынка.

Главным преимуществом современных государственных облигаций является простота их приобретения. Облигации можно купить в любом рядом расположенном отделении банка ВТБ 24. Достаточно просто открыть личный брокерский счет или депо. После его открытия потребуется средства на счет и подать официальное поручение на приобретение ценных бумаг.

Подводя итоги

Облигации для физических лиц в 2019 году являются оптимальный вариантом для инвестирования, выполненного в виде прибыльного федерального займа. ВТБ выпускает и предоставляет возможность купить свои ценные бумаги государственного займа на максимально выгодных условиях. Чтобы получить подобный инвестиционный продукт и прибыль по нему, не обязательно тратить время на обучение финансовой грамоте, достаточно просто разобраться с вопросом, что такое облигации и как работают народные и обычные ценные

Банк ВТБ регулярно выпускает облигации, которые может купить любой клиент. Облигация отдаленно похожа на вклад — вам регулярно платят проценты по определенной ставке. Такой доход называется купонами. Когда закончится срок облигации — вам должны вернуть номинальную стоимость ценной бумаги.

Когда заранее известен срок возврата денег и размер купона — это самый популярный вид облигаций. Существуют и другие: когда размер купона зависит от каких-то внешних факторов, когда нет срока погашения облигации или когда нет купона. Внимательно читайте описание ценных бумаг перед покупкой.

Альтернатива вкладу

Ставка купона по сравнению с процентами по вкладу в том же банке, как правило, выше. Доходность облигаций, как и доходность вкладов, зависит от ключевой ставки в экономике. Если ставка меняется, купон облигаций остается прежним, но меняется цена. Когда ставка снижается — цена облигаций растет, когда ставка растет — цена облигаций снижается.

Удобно выводить деньги

Если срочно понадобились деньги, облигации можно в любой момент продать на бирже по рыночной цене без потери накопленных процентов, и вывести средства. Цена облигации может быть как выше цены покупки, так и ниже, но для облигаций со сроком погашения около года она почти не меняется.

Надежность банка ВТБ

Покупая облигацию, как и в случае со вкладом, вы даете деньги банку в долг, а он отвечает перед вами своим имуществом. Если сравнивать облигации и вклад, то основной риск — потенциальное банкротство. Инвестиции не застрахованы АСВ, но если вы верите в надежность банка, то облигации могут принести более высокий доход.

Какие облигации можно купить сейчас

Выпуск Б–1–41, на 1 год

- Купонный доход — 6,3% годовых

- Периодичность выплат — 2 раза в год

- Возврат денег — 17 ноября 2020 года

- Номинальная цена облигации — 1 000 ₽

- Минимальная сумма покупки — от 10 000 ₽

- Доступно на ИИС

Новые выпуски облигаций продаются через приложение ВТБ Мои Инвестиции: экран «Котировки» → «Размещения». В описании каждой новой облигации также публикуются доходность, срок возврата денег и другие условия выпуска.

ВТБ начинает продажи ОФЗ-н четвертого выпуска

ВТБ как банк-агент со 2 сентября начинает продажи четвертого выпуска облигаций федерального займа для населения. Общий его объем составляет 15 млрд рублей, сообщает пресс-служба кредитной организации.

«Покупка ценных бумаг доступна клиентам ВТБ более чем в 560 офисах обслуживания, предлагающих инвестиционные продукты. Совершить операцию также можно дистанционно, открыв брокерский счет в мобильных приложениях «ВТБ-онлайн» и «ВТБ Мои Инвестиции». Такие сделки можно будет совершить в личном кабинете брокера. Кроме того, с середины сентября бумаги будут доступны в приложении «ВТБ Мои Инвестиции», — говорится в релизе.

Сроки размещения ценных бумаг — со 2 сентября 2019 года по 25 февраля 2020 года, срок погашения — 31 августа 2022 года. Брокерская комиссия ВТБ составит 0%. Купонная ставка по облигациям установлена на уровнях: 6,5% годовых — по первому купону, 7% годовых — по второму, 7,05% годовых — по третьему, 7,1% годовых — по четвертому, 7,25% годовых — по пятому, 7,35% годовых — по шестому.

По четвертому выпуску ОФЗ-н снижен минимальный размер приобретения бумаг с 30 тыс. до 10 тыс. рублей. В совокупности с возможностью приобретения бумаг без комиссии это делает инструмент доступным более широкому кругу инвесторов.

ВТБ выступал агентом по размещению предыдущих трех выпусков ОФЗ-н. Объем продаж бумаг через каналы банка составил 22,1 млрд рублей.

Что нужно знать об облигациях ВТБ в 2018 году

Облигации ВТБ – это официальные долговые расписки, которые используются для подтверждения факта передачи организации денежных средств под процент и на конкретный срок по договору. Физические лица могут приобрести в ВТБ 24 облигации с целью среднесрочного прибыльного инвестирования. Эти средства инвестирования полностью защищены государственными гарантиями.

Выгодно ли физическим лицам покупать облигации ВТБ в 2018 году

Расчет процентной ставки по каждому выпуску ОФЗ осуществляется отдельно. Для населения предусмотрены разные варианты покупки облигаций, в зависимости от имеющихся средств.

ВТБ 24 ограничивает размеры вкладов – установлен как минимальный, так и максимальный размер оплаты для покупки ОФЗ. На 2018 год стоимость пакета облигаций не должна быть менее 30 000 и больше, чем 15 000 000 рублей. Эти ставки распространяются на один выпуск ценных бумаг.

Особенности ОФЗ в ВТБ:

- выплата по купонам происходит раз в полгода;

- срок, в течение которого вложенные средства используются банком – 3 года;

- финансовая организация может выкупить ОФЗ в любой момент на особых, выгодных для клиента, условиях;

- по истечении заранее установленного срока погашение облигаций происходит автоматически;

- цену на облигации устанавливает эмитент.

По своему усмотрению клиент банка может оплатить облигации в долларах или в рублях.

По информации, предоставленной ВТБ, по облигациям серии Б-1-5 выплачивается дополнительный доход за первый купонный период – 22,8 рублей за одну облигацию.

Покупка ценных бумаг банка – выгодна, поскольку данный вид ОФЗ относят к активам с минимальным уровнем риска, а также, для входа в программу достаточно вложить лишь 30 000 рублей, но при снятии клиент получит дополнительный доход в виде процента по вкладу.

Выгода заключается в том, что уровень доходности по ценным бумагам гораздо выше, чем по депозитам в других, крупнейших российских банках. Также предоставляются гарантии того, что все вложенные средства будут возвращены в любой момент, но, без учета комиссий и особенностей выкупа.

На каких условиях возможно приобретение ОФЗ от ВТБ

Все условия и ставки по программе ОФЗ приведены в таблице:

| Характеристика программы ОФЗ | Описание условий |

|---|---|

| Процентная ставка и годовая доходность | 8% годовых – начальная ставка для всех клиентов |

| Продолжительность действия купонного периода | 91 день |

| Срок обращения вложенных средств | 364 дня – один год |

| Номинальная сумма | 1 000 рублей |

| Способ реализации ОФЗ | Вторичные торги. Назначается рыночная стоимость |

ОФЗ являются аналогом депозитных вкладов, но при этом они стали более ликвидным, доходным инструментом, который доступен всем желающим – в том числе, физическим лицам.

С 1 января 2018 года были приняты новые правила налогообложения по облигациям: вся сумма полученного дохода облагается налогом. НДФЛ начисляется на разницу между уплаченной и полученной суммой. Уплачивать взносы в ФНС нужно ежегодно.

Как купить облигации федерального займа ВТБ

Рублевые или долларовые облигации может купить практически любой желающий. Существуют лишь минимальные требования, предъявляемые банком к клиентам:

- Наличие паспорта гражданина России.

- Возраст – от 18 лет.

- Российское гражданство.

- Наличие суммы не менее 30 000 рублей для покупки ценных бумаг и дополнительных средств для оплаты комиссии – до 1,5% от суммы сделки.

Для покупки ценной бумаги нужно открыть брокерский счет и дополнительный депо-счет, на котором будут учитываться все инвестиции. Когда все подготовительные этапы пройдены, физическое лицо переводит на брокерский счет минимальную сумму денег, после чего можно подавать поручение на покупку бумаг. Оформление заявки осуществляется в банке ВТБ или офисах кредитно-финансовой организации. Узнать адрес ближайшего к дому отделения можно на официальном сайте.

Стоимость ценных бумаг банка

При наличии специального счета в банке для получения облигаций достаточно лишь обратиться в офис финансовой организации. Подается официальное поручение, после чего указанная в заявке сумма, будет списана со счета.

Для получения минимальной прибыли достаточно стартовой суммы – тридцати тысяч рублей. Уровень доходности в данном случае будет выше, чем при открытии обычного вклада под проценты. Дополнительно требуется оплатить комиссию, без которой счет не будет открыт.

В среднем, клиенты банка ВТБ приобретают ценные бумаги компании на сумму от 300 000 рублей, и по истечении установленного срока – 1 год, получают эту сумму с процентами назад. Стать инвестором может россиянин с любым уровнем достатка, при условии наличия минимальной суммы для покупки облигации.

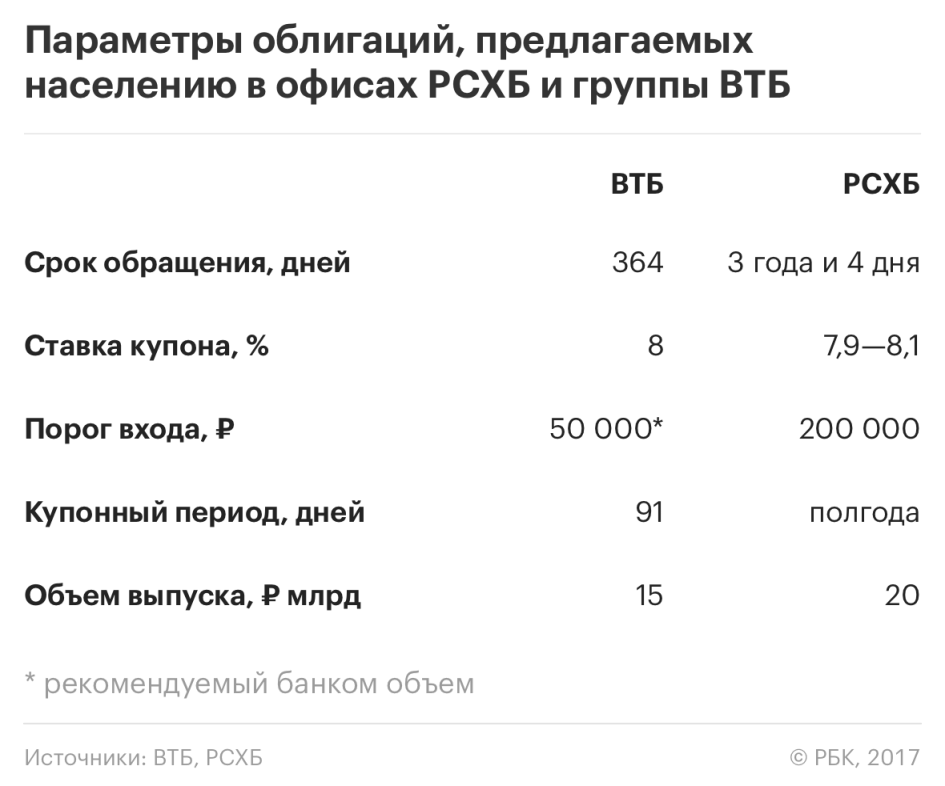

Россельхозбанк также предлагает физическим лицам принять участие в подписке на собственные облигации через офисы банка, заявки принимаются до 21 ноября. Ставка купона составит от 7,9 до 8,1% годовых (конечная ставка сформируется по итогам сбора заявок), срок обращения — три года и четыре дня. Минимальная сумма инвестиций — 200 тыс. руб., купоны выплачиваются раз в полгода.

Похожее размещение в прошлом месяце завершил Сбербанк, разместив облигации со сроком обращения три года и два месяца и ставкой купона 8%. По словам заместителя председателя правления Сбербанка Александра Морозова, более половины спроса на эти бумаги было обеспечено инвесторами — физическими лицами (общий объем размещения составил 40 млрд руб.).

Облигации этих банков можно будет продать на вторичных торгах на бирже, не дожидаясь даты погашения.

Как купить банковские облигации «для населения»

Для приобретения облигаций клиентам, пришедшим в офис, необходимо будет открыть брокерский счет и счет депо (если он еще не открыт в этих банках), на котором бумаги будут учитываться. Затем следует перевести на брокерский счет денежные средства и подать поручение на покупку облигаций.

При совершении каждой сделки (чтобы приобрести бумаги и чтобы их продать на вторичном рынке, если не дожидаться погашения) необходимо будет уплатить брокерскую комиссию и комиссию биржи. Согласно тарифам банков, брокерская комиссия в РСХБ составляет 0,0075–0,075% от суммы сделки, а комиссия группы ВТБ — 0,012–0,0472% и зависит от объема сделок. Группа ВТБ также взимает разовую комиссию за депозитарные услуги (150 руб.). Эти тарифы действуют как при подписке на бумаги в офисах банка, так и при операциях на вторичном рынке.

Комиссия Московской биржи на рынке облигаций составляет 0,0125% при покупке бумаг на первичном рынке и 0,01% для операций покупки-продажи на вторичном рынке.

Насколько это привлекательно

Привлекательность вложений можно оценить по таким параметрам, как доходность, надежность и возможность оперативно получить средства обратно в случае необходимости.

Предлагаемые ВТБ и РСХБ ставки по облигациям выше, чем ставки по депозитам, свидетельствует информация на сайтах кредитных организаций. Например, в Россельхозбанке максимальная предлагаемая ставка по рублевому вкладу на три года (срок, сопоставимый со сроком обращения предлагаемых облигаций) составляет 7% годовых (при вкладе от 100 млн руб.). В группе ВТБ самая выгодная ставка по вкладу сроком до года также составляет 7% годовых.

«Доходность выше, чем ставки по депозитам. Плюс в связи с изменениями в налоговом законодательстве покупатели облигаций не будут платить налог на купонный доход», — отмечает трейдер по долговым инструментам ИК «Атон» Михаил Ващенко. Согласно принятым в текущем году поправкам в Налоговый кодекс, граждане освобождены от уплаты НДФЛ с купонного дохода по рублевым облигациям, выпущенным в период с 1 января 2017 года по 31 декабря 2020 года (налог начинает применяться, только если ставка купона на 5 п.п. выше ключевой ставки Банка России, составляющей сейчас 8,25% годовых, впрочем, такой же механизм распространяется и на вклады). Эти изменения начинают действовать «не ранее первого числа очередного налогового периода по налогу на доходы физических лиц», то есть НДФЛ не будет взиматься с купонов, которые будут выплачиваться со следующего года.

«Что касается надежности, тут, конечно, не действует гарантия Агентства по страхованию вкладов, как у депозитов. Но, поскольку речь идет об облигациях госбанков, вероятность дефолта крайне мала», — отмечает Постоленко. «Риск в случае таких облигаций низкий. Так что, если инвесторы положительно настроены по отношению к фондовым инструментам, их привлечет чуть более высокая доходность такого инструмента», — подтверждает управляющий директор Национального рейтингового агентства (НРА) Павел Самиев.

Если говорить о возможности оперативно получить средства обратно, при вложении в такие облигации есть некоторые риски потери денег, говорит Постоленко. В банке вкладчик имеет право в любой момент досрочно забрать всю размещенную на депозите сумму, а если говорить об облигациях, клиенту придется продавать бумаги по рыночной цене, которая может измениться в неблагоприятную сторону, и от этого возникнут потери. Впрочем, верно и обратное — при благоприятном изменении цены владелец облигации может выиграть, при этом заплатив налог 13% от роста курсовой стоимости, отмечает эксперт.

Банк или биржа

Купить облигации госбанков (предлагаемые сейчас в их офисах бумаги еще не вышли на биржу, поэтому речь идет о других выпусках) можно на бирже в любой день на вторичном рынке, если у человека открыт брокерский счет и есть доступ к торгам. И в некоторых случаях это может быть более выгодно, чем подписка на новые облигации через офисы банков. «Например, сейчас на вторичном рынке можно приобрести трехлетние бумаги РСХБ с доходностью 8,3% годовых, то есть, если говорить о том, чтобы держать бумагу до погашения, может быть, выгоднее купить бумаги на вторичном рынке», — говорит Постоленко.

Однако он отмечает, что рядовому инвестору в этом случае придется разобраться в рынке. «Обычному человеку при покупке на вторичном рынке нужно изучить бумагу. В частности, узнать, когда была выпущена облигация, поскольку налога на купон не будет, только если бумага выпущена в 2017 году и позднее. Инвестору также необходимо будет самому следить за офертами (досрочный выкуп в заранее оговоренную дату. — РБК), поскольку во время оферт могут меняться ставки купонов (по двум предлагаемым сейчас в офисах ВТБ и РСХБ выпускам облигаций оферт не предусмотрено. — РБК)», — отмечает специалист. Если выбирать облигации на вторичном рынке самому, можно случайно купить малоликвидный выпуск с большим разрывом между ценами спроса и предложения, в результате чего данную бумагу будет сложнее выгодно реализовать в случае необходимости.

Михаил Ващенко также отмечает, что покупка бумаг на вторичном рынке для простых граждан сложнее, чем подписка на облигации в офисе банков. «Например, нужно установить систему интернет-трейдинга или звонить трейдеру, совершая сделку «с голоса». Размещения, которые сейчас предлагаются банками в офисах, с точки зрения клиента удобны. Если бы это было размещение «вне рынка» и ставка купона была бы слишком низкой, тут можно было бы подискутировать, имеет ли приобретение бумаг смысл. Но предлагаемые ставки адекватны», — отмечает он.

Отличие от «народных» ОФЗ

Первопроходцем в привлечении физлиц в облигации через банковские офисы выступило государство, которое предложило первый выпуск ОФЗ для населения (ОФЗ-н) еще весной. Агентами Минфина выступили всего два банка — Сбербанк и ВТБ24, привлекавшие инвесторов через свои офисы.

Ставка по данным бумагам номинально довольно привлекательна — 8,5% годовых при условии, что инвестор будет держать облигации в течение трех лет. Однако комиссия, которую взимают банки при продаже ОФЗ-н, составляет 0,5–1,5% в зависимости от суммы покупки. Кроме того, эти бумаги не торгуются на открытом рынке, а для их продажи необходимо заплатить ту же высокую комиссию.

Облигации федерального займа для населения

- Содержание сайта и любых страниц сайта («Сайт») предназначено исключительно для информационных целей. Сайт не рассматривается и не должен рассматриваться как предложение Банка ВТБ о покупке или продаже каких- либо финансовых инструментов или оказание услуг какому-либо лицу. Информация на Сайте не может рассматриваться в качестве рекомендации к инвестированию средств, а также гарантий или обещаний в будущем доходности вложений. Никакие положения информации или материалов, представленных на Сайте, не являются и не должны рассматриваться как индивидуальные инвестиционные рекомендации и/или намерение Банка ВТБ предоставить услуги инвестиционного советника, кроме как на основании заключаемых между Банком и клиентами договоров. Информация о финансовых инструментах и сделках с ними, в том числе идеи для инвестирования, которая содержит универсальные и общедоступные сведения, подготовлена для широкого круга лиц (включая всех клиентов или часть клиентов определённой категории, потенциальных клиентов) предоставляется обезличенно не на основании договора об инвестиционном консультировании, не является и не должна быть расценена получателями данной информации как индивидуальная инвестиционная рекомендация. Банк ВТБ не может гарантировать, что финансовые инструменты, продукты и услуги, описанные на Сайте, подходят всем лицам, которые ознакомились с такими материалами, и/или соответствуют их инвестиционному профилю. Финансовые инструменты, упоминаемые в информационных материалах Сайта, также могут быть предназначены исключительно для квалифицированных инвесторов. Банк ВТБ не несёт ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

- Прежде чем воспользоваться какой-либо услугой или приобретением финансового инструмента или инвестиционного продукта, Вы должны самостоятельно оценить экономические риски и выгоды от услуги и/или продукта, налоговые, юридические, бухгалтерские последствия заключения сделки при пользовании конкретной услугой, или перед приобретением конкретного финансового инструмента или инвестиционного продукта, свою готовность и возможность принять такие риски. При принятии инвестиционных решений, Вы не должны полагаться на мнения, изложенные на Сайте, но должны провести собственный анализ финансового положения эмитента и всех рисков, связанных с инвестированием в финансовые инструменты. Ни прошлый опыт, ни финансовый успех других лиц не гарантирует и не определяет получение таких же результатов в будущем. Стоимость или доход от любых инвестиций, упомянутых на Сайте, могут изменяться и/или испытывать воздействие изменений рыночной конъюнктуры, в том числе процентных ставок. Настоящий документ не раскрывает всех рисков и не содержит полной информации о затратах клиента в связи с заключением, исполнением и прекращением договоров и сделок с финансовыми инструментами. Банк ВТБ не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

- Никакие финансовые инструменты, продукты или услуги, упомянутые на Сайте, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк ВТБ выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств ввел режим ограничительных мер, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком ВТБ. Банк ВТБ предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в информационных материалах финансовые инструменты, продукты или услуги. Таким образом, Банк ВТБ не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов. Информация на Сайте предназначена для распространения только на территории Российской Федерации и не предназначена для распространения в других странах, в том числе Великобритании, странах Европейского Союза, США и Сингапуре, а также гражданам и резидентам указанных стран, находящимся на территории Российской Федерации. Банк ВТБ не предлагает финансовые услуги и финансовые продукты гражданам и резидентам стран Европейского Союза.

- Все цифровые и расчетные данные на Сайте приведены без каких-либо обязательств и исключительно в качестве примера финансовых параметров.

- Настоящий Сайт не является консультацией и не предназначен для оказания консультационных услуг по правовым, бухгалтерским, инвестиционным или налоговым вопросам, в связи с чем не следует полагаться на содержимое Сайта в этом отношении.

- Банк ВТБ прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк ВТБ не делает каких-либо заверений в отношении того, что информация или оценки, содержащиеся в информационном материале, размещенном на Сайте, являются достоверными, точными или полными. Любая информация, представленная в материалах Сайта, может быть изменена в любое время без предварительного уведомления. Любая приведенная на Сайте информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

- Банк ВТБ обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку ВТБ в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

- Банк ВТБ настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых на Сайте финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк ВТБ является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка ВТБ (далее — участник группы) одновременно оказывает брокерские услуги и/или услуги доверительного управления (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских, консультационных или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские, консультационные услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк ВТБ руководствуется интересами своих клиентов.

- Любые логотипы, иные чем логотипы Банка ВТБ, если таковые приведены в материалах Сайта, используются исключительно в информационных целях, не имеют целью введение клиентов в заблуждение о характере и специфике услуг, оказываемых Банком ВТБ, или получение дополнительного преимущества за счет использования таких логотипов, равно как продвижение товаров или услуг правообладателей таких логотипов, или нанесение ущерба их деловой репутации.

- Термины и положения, приведенные в материалах Сайта, должны толковаться исключительно в контексте соответствующих сделок и операций и/или ценных бумаг и/или финансовых инструментов и могут полностью не соответствовать значениям, определенным законодательством РФ или иным применимым законодательством.

- Банк ВТБ не гарантирует, что работа Сайта или любого контента будет бесперебойной и безошибочной, что дефекты будут исправлены или что серверы, с которых эта информация предоставляется, будут защищены от вирусов, троянских коней, червей, программных бомб или подобных предметов и процессов или других вредных компонентов.

- Любые выражения мнений, оценок и прогнозов на сайте, являются мнениями авторов на дату написания. Они не обязательно отражают точку зрения Банка ВТБ и могут быть изменены в любое время без предварительного предупреждения.

Все права на представленную информацию принадлежат Банку ВТБ. Данная информация не может воспроизводиться, передаваться или распространяться без предварительного письменного разрешения Банка ВТБ. Банк ВТБ не несет ответственности за какие-либо убытки (прямые или косвенные), включая реальный ущерб и упущенную выгоду, возникшие в связи с использованием информации на Сайте, за невозможность использования Сайта или любых продуктов, услуг или контента купленных, полученных или хранящихся на Сайте.

Бессрочные валютные облигации ВТБ

Перед гражданами всегда стоит вопрос рационального использования имеющихся средств. Один из способов вложения – приобретение облигаций в банке ВТБ.

Неподготовленного человека может оттолкнуть незнакомое слово «облигации», но их покупка не требует специальных знаний: процесс не сложнее открытия вклада. Преимущество – большая доходность при минимальных рисках.

- Облигация – долговая расписка о выдаче средств под фиксированный процент и на определённый срок в пользование выпустившей организации.

- Доходный инструмент среднесрочного инвестирования.

- Возможен налоговый вычет за выплаченные подоходные налоги.

- Доступны совершеннолетним физическим лицам, обладающими гражданством РФ.

- Доходность выше, чем у банковских вкладов.

- Гарантированная сохранность вложенных средств.

Облигации – это официальные расписки по долгу, состоящие из купонов с фиксированной стоимостью. Физическое лицо выдаёт банку деньги на определённый срок под процент, а затем получает вложенную сумму обратно с процентами.

Банк ВТБ предлагает клиентам собственные ценные бумаги выпущенные Министерством финансов.

Оба инструмента имеют государственные гарантии, поэтому возможность «прогореть» исключается. Минимальная сумма вложения – 30 000 рублей, а выплаты по купонам происходят у ВТБ каждые 6 месяцев.

Номинал одной бумаги составляет 1000 рублей, а минимальное вложение – не менее 30 тысяч. От суммы зависит размер комиссии, устанавливаемой банком:

| Сумма (руб.) | Комиссия |

| 30 000 – 50 000 | 1,5 % |

| 50 000 – 300 000 | 1 % |

| более 300 000 | 0,5 % |

Низкий порог доступа объясняется относительной популярностью инвестиционного инструмента среди среднего класса, обычно покупки происходят на суммы, превышающие 300 000 рублей.

На каких условиях можно купить ценные бумаги для физических лиц от ВТБ

Условия приобретения облигаций для физических лиц очень простые и включают два метода: онлайн или в отделении банка. Физическое лицо должно соответствовать следующим требованиям и иметь:

- гражданство РФ;

- совершеннолетний возраст.

При покупке понадобится сделать взнос в размере минимальной суммы, заплатить банку установленную комиссию. После приобретения ценные бумаги невозможно будет перевести другому финансовому учреждению, перепродать, заложить.

Выгодно ли физическим лицам покупать облигации ВТБ в 2019 году

Выгода приобретения облигаций – более высокая доходность относительно банковских вкладов и гарантия сохранности вложенных средств. Дополнительное преимущество – возможность получения налогового вычета при условии открытого индивидуального инвестиционного счёта (ИИС) и размещения средств на период трёх лет.

Какие серии облигаций от ВТБ наиболее доходные

Доходность облигаций ВТБ зависит от даты погашения (последней выплаты по купону). Более продолжительный срок – выше доходность. Период обращения достигает 15 лет, а доходность варьируется от 8 % до 8,8 %.

Наиболее доходные серии:

- 26205;

- 25083;

- 26215;

- 26207;

- 26224;

- 26221.

Как купить

Покупку можно осуществить онлайн и в отделении банка. Порядок приобретения через «ВТБ-онлайн»:

- Открыть индивидуальный инвестиционный счёт (раздел «Инвестиции»).

- Пополнить счёт на сумму от 30 000 до 400 000 рублей.

- Скачать программу «ВТБ Мои инвестиции».

- Через приложение подать заявку на покупку.

В отделении банка проделываются аналогичные операции, но с участием специалиста.

Покупка облигаций банка ВТБ доступна любому совершеннолетнему гражданину России и является надёжным способом инвестирования средств. Данный финансовый инструмент предельно прост и не требует специальных знаний, являясь примером стабильного инвестирования.

Виды облигаций от ВТБ банка и их покупка

Чтобы привлечь новые потоки средств, компании могут выпускать облигации, которые представляют собой долговые документы, свидетельствующие о том, что банк одолжил средства у человека. Ценные бумаги могут быть нескольких видов, но купить ВТБ облигации клиент может только у брокера. Но прежде, чем вкладывать деньги, следует разобраться, какие параметры есть у этих ценных бумаг и как приобрести их в банке, чтобы получить гарантию государства на возврат вложенных денег.

Об эмитенте

Публичным акционерным обществом ВТБ эмитируются как собственные облигации, так и те, которые продаются с его помощью государством. Поскольку это учреждение на 60,9% принадлежит России, вложения в него гарантированы, и если с компанией возникнут проблемы, то возмещать вклады, в том числе и по облигациям, будет фонд гарантирования. Компания с цифрой 24 существовала до 2018 года, после этого она присоединилась к группе ВТБ с полной ликвидацией имени и бренда, поэтому на данный момент ее не существует.

Народные облигации ВТБ поставляются от государства в лице Министерства финансов РФ, именно оно формирует долговые бумаги и распространяет их среди банков. Облигационный заем, взятый государством, имеет минимум рисков и гарантированно будет погашен в конце их срока действия. Государство получает дополнительные средства, которые укрепляют экономику, а граждане имеют возможность заработать на процентах, которые выплачиваются властями.

Облигации, которые выпускаются самим ВТБ, погашаются именно им, и ответственность несет эта компания, но поскольку такие ценные бумаги являются формой вкладов, то их возврат также гарантируется государством.

Виды облигаций

По состоянию на сегодня в ВТБ предлагаются как обычные облигации (ОФЗ), так и народные, причем последние являются уникальным типом ценных бумаг для населения. По сути, это фактически бессрочные документы федерального займа, которые издаются Министерством финансов и только распространяются через банковскую систему Российской Федерации. Именно этот тип бумаг является наиболее надежным для инвесторов, так как экономика страны не подвержена сильным колебаниям, а вклад обеспечивается непосредственно государственным бюджетом, это будут утверждать и в отделении банка.

Лицо может приобрести у ВТБ несколько видов облигаций

Народные облигации нельзя приобрести на рынке через брокерский счет, но нужно отметить, что люди, которые не слишком знакомы с процедурой работы на рынках бумаг, смогут легче приобрести «народный» вариант. Обычные же отличаются тем, что свободно обращаются на рынке, и их можно приобрести не только в банках, проводящих эмиссию или являющихся уникальным распространителем бумаг. Народные облигации еще и сложнее купить, поскольку ВТБ установил достаточно высокую сумму в качестве минимальной, обычные же бумаги потребуют минимум тысячи рублей, с которой можно стать полноправным держателем документа.

Но при этом есть и схожие нюансы, к примеру, подоходный сбор при получении прибыли с облигаций госзайма платить не нужно, поскольку налогообложение Российской Федерации поощряет участие граждан в экономике государства. Но основное различие заключается в том, что приобретать обычные бумаги лучше гражданам, знакомым хотя бы с основами торговли на бирже. Если таких навыков нет, лучше обратить внимание на государственные облигации «народного» типа, они имеют более простые условия приобретения, но ограничены в действиях держателя. Ипотечные облигации государством не выпускаются, поскольку обеспечены они экономикой, а не недвижимостью.

Цена бумаг

Облигации ВТБ 24 имеют стоимость, которая непосредственно зависит от их типа, касательно обычных бумаг она стандартная. Каждая из них обойдется в 1000 рублей, именно этой суммы будет достаточно, чтобы стать обладателем одной единицы ценной бумаги. Комиссия за покупку близится к нулю, это мера, которую применяют банки, чтобы повысить интерес к бумагам и переплата за облигации будет минимальной. Облигации банка ВТБ 24 тоже имеют такой порог вхождения, но различаются по процентным ставкам и менее надежны, в отличие от госбумаг.

В случае с народными облигациями, которые государство предпочитает размещать через ВТБ, банк также выставляет свои условия. Чтобы приобрести так называемые облигации ОФЗ-н, нужно внести минимум 30 тысяч рублей, но цена одной бумаги при этом остается на уровне 1000 рублей. Это означает, что для операции покупки государственной бумаги в ВТБ нужно сообщить о желании приобрести объем не менее 30 единиц облигаций и вложить соответствующую сумму. Данные об этом предоставляет официальный сайт компании, именно на нем можно ознакомиться с условиями вклада, там же написано, что доллары внести в госбюджет не получится.

Цена на облигации отличаются в зависимости от видов

Кроме этого, «народный» тип облигаций имеет и дополнительную комиссию за приобретение и досрочную продажу. Если сделка превышает 300 000 рублей, неважно, клиент будет покупать или реализовать бумаги, он заплатит плюс 0,5% дополнительных расходов. При снижении суммы комиссия будет повышаться, если она более 50 тыс. рублей, то переплата составит 1%. Когда человек тратит на гособлигации минимальную сумму, которая не достигает 50 000 рублей, он будет платить уже 1,5% комиссии.

Как только произойдет размещение бумаг на рынке, и они будут продаваться первоначальным владельцем, их цена вырастет. Ведь покупатель кроме номинальной цены будет должен внести и сумму уже накопленных дивидендов, это стандартное требование. Несмотря на то, что серия облигаций выпускается на несколько млрд. рублей, одно лицо может скупить ценных бумаг не более, чем на 15 млн рублей.

Доходность

Уровень прибыльности облигаций, которые приобретаются в ПАО ВТБ, будет зависеть от их типа. К примеру, «народные» бумаги повышают свой доход в зависимости от срока владения ими. Облигации ВТБ имеют довольно высокую доходность в 2018 году. За первый год владения процент начисления составит 7,5%, при этом за третий год, который будет последним, он повысится до 10,4%. В среднем, с учетом повышения клиент будет получать доход 8,5%, но есть нюанс, который позволяет получить его только после года владения бумагой. На протяжении этого периода клиент ничего не зарабатывает, а продать облигацию он может только учитывая официальный номинал, указанный на документе.

Обычные гособлигации меняют свои показатели доходности в зависимости от выпуска, но стандартно они выше на 1-2 процента, чем обычные вклады в банках. Они будут доходными даже в тех случаях, если их продать до годичного срока владения, начисленный купонный доход при этом сохраняется. Он рассчитывается в размере количества дней владения, но в случае народных облигаций это доступно только после года владения. Эти бумаги отличаются от депозитов, к примеру, программа Овернайт от ВТБ предполагает однодневный вклад не менее миллиона рублей и предлагает получение процентов даже от такого депозита.

Доходность, как и цена на облигации, зависят от вида бумаг

Процесс покупки облигаций

Купить облигации ВТБ можно только при соблюдении условия, что клиент является совершеннолетним, имеет достаточное количество средств и имеет паспорт гражданина РФ, хотя можно приобретать гособлигации и гражданам иного государства. Если ранее клиент не имел брокерского и депо счета в ВТБ, ему нужно обратиться в отделение банка, которое предоставляет инвестиционные услуги. Предоставив паспорт, человек подписывает договор и может сразу разместить на счете деньги, которые потребуются при покупке облигаций.

В дальнейшем, когда счет уже будет доступен, можно использовать отделения для приобретения государственных облигаций, это делается путем личного посещения офиса и подачи поручения на сделку. В нем указывается, какую сумму клиент хочет вложить, во что, и в какие сроки, при этом сотрудники банка должны сразу принять заявку в обработку. Если же человеку удобнее использовать интернет-сервисы, купить облигации из ВТБ 24 можно физическому лицу в личном кабинете инвестора в режиме онлайн.

Также допускается связаться со своим брокером по номеру, который дали в ВТБ при оформлении соглашения и, подтвердив свою личность, передать поручение на покупку облигаций, что будет совершено сразу же, а средства снимут со счета без участия клиента.

В видео будет рассказано об облигациях:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Бесплатная консультация с юристом Заказать обратный звонок Все ещё остались вопросы? Позвоните по номеру +7 (499) 938 50 41 и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы