Содержание

- Для чего, согласно ТК РФ, выплачивается премия работнику?

- Условия для назначения премии, примеры формулировок

- За что можно дать дополнительную премию?

- Содержание приказа о назначении премии

- Как правильно оформить назначение ежемесячных премий

- Что такое премия

- Часть зарплаты или поощрение

- Как оформить премию

- Как разработать и какими документами подкрепить?

- Сколько и за что платить?

- Все ли так просто с премиями руководству?

- Премии работникам в соответствии с трудовым и налоговым законодательством

Ст.7.1 «Порядок опубликования сведений, предусмотренных настоящим Федеральным законом» Федерального закона от 08.08.2001 N 129-ФЗ (ред. от 03.07.2016) «О государственной регистрации юридических лиц и индивидуальных предпринимателей» установлено, что с 01.10.2016 обязательному внесению в Единый федеральный реестр сведений о фактах деятельности юридических лиц (сайт Федресурс) подлежат следующие сведения:

Cведения о финансовой и (или) бухгалтерской отчетности в случаях, если федеральным законом установлена обязанность по раскрытию такой информации в средствах массовой информации.

А п.6 ст.5 Федерального закона «Об аудиторской деятельности» №307 от 30.12.2008 установлено, что сведения о результатах обязательного аудита подлежат внесению в Единый федеральный реестр сведений о фактах деятельности юридических лиц заказчиком аудита (аудиторское заключение, отчетность) с 01.10.2016г.

Согласно п.9. ст.7.1 Федеральный закон от 08.08.2001 N 129-ФЗ сведения, подлежащие внесению в Единый федеральный реестр сведений о фактах деятельности юридических лиц лицом, на которого возложена обязанность по опубликованию соответствующих сведений, подлежат внесению указанным лицом в Единый федеральный реестр сведений о фактах деятельности юридических лиц в течение трех рабочих дней с даты возникновения соответствующего факта.

За не размещение сведений предусмотрена ответственность по КоАП.

Для чего, согласно ТК РФ, выплачивается премия работнику?

Нормой закона, определяющей, что такое премия, является часть 1 статьи 129 ТК РФ. Согласно ее положениям, премия — это выплата поощрительного либо стимулирующего характера. Название такой выплаты может изменяться, но ее целевое назначение сохраняется.

При этом важно помнить, что ТК РФ не обязывает администрацию организации выплачивать премии своим сотрудникам. Основания для премирования работников. порядок и сроки его проведения статья 135 ТК РФ относит к компетенции конкретной организации, которая вправе определять все это своими внутренними документами. Несмотря на подобный «пробел» в трудовом законодательстве, система премирования действует практически повсеместно, так как заинтересованность каждого работника в результатах труда — это лучшая гарантия общей успешности организации.

На практике применяется несколько систем премирования. Наиболее распространено в России общее премирование, когда поощрительные выплаты выплачиваются почти всем сотрудникам при отсутствии недостатков в работе с их стороны, размер доплаты при этом может быть как фиксированным, так и зависящим от величины оклада.

Более гибкий вариант основан на тщательной оценке вклада каждого работника в общий результат. При таком подходе премию могут получать далеко не все сотрудники, а лишь наиболее успешные, принесшие максимум пользы организации. Размеры премиальных в таком случае могут даже значительно превышать сумму оклада поощренного работника.

Главный плюс системы индивидуального премирования — это поощрение конкретных качеств сотрудника, результата, который организация ожидает от своих работников. Именно в этом максимально проявляется стимулирующий характер подобного рода выплат, так как прочие сотрудники будут стремиться выполнять свои обязанности лучше, имея перед собой реальный пример.

Условия для назначения премии, примеры формулировок

Условия премирования определяются исходя из сложившейся на предприятии схемы поощрения сотрудников. При применении общего премирования главным условием является выполнение определенных (зачастую усредненных) показателей, завершение работ в назначенные сроки и т. п. При успешном выполнении плана работ премия назначается общим приказом по итогам месяца, квартала или иного периода. Одновременно определяется перечень сотрудников, которые допустили какие-либо нарушения, лишающие премиальных.

Формулировки приказов о премировании в таких случаях довольно однообразны:

- «за успешное выполнение задания (плана, возложенных обязанностей)»;

- «за высокое качество проделанной работы»;

- «за достижение высоких результатов в работе» и т. п.

При использовании индивидуально ориентированной системы премирования выплата премии может не определяться временным периодом, а выплачиваться за конкретные успехи. Соответственно, приказ о премировании одного либо группы сотрудников будет содержать точную формулировку достижения:

- «за успешное представление интересов фирмы на переговорах с клиентом и заключение особо выгодного контракта»;

- «за выполнение особо сложного срочного задания»;

- «за применение нестандартного (творческого) подхода к решению вопроса» и т. д.

За что можно дать дополнительную премию?

Для предприятия, работающего на перспективу, важно не только своевременное выполнение плановых показателей, но и побуждение сотрудников к профессиональному росту, улучшение имиджа компании, привлечение к сотрудничеству большего числа партнеров, укрепление своих позиций по отношению к конкурентам. Достигаться подобные цели могут различными путями, в том числе посредством учета индивидуальных достижений работников, на стимулирование которых и направлена система премирования.

Успешное участие сотрудников в различных выставках, конкурсах, программах развития — это огромный плюс к имиджу предприятия. Совершенно логично проведение различных конкурсов с последующим материальным стимулированием и внутри отдельно взятого предприятия. При разумном подходе экономический эффект от повышения мастерства сотрудников, улучшения качества работы, слаженности коллектива будет на порядок больше затраченных на премирование средств.

Формулировки для премирования сотрудников в этом случае могут просо описывать достижения служащих, например:

- «за участие в конкурсе профессионального мастерства»;

- «за представление компании на международном конкурсе»;

- «за победу в соревнованиях по мини-волейболу среди сотрудников магазинов канцтоваров».

Еще один способ улучшения микроклимата в коллективе и повышения ответственности за результат каждого работника — выплата индивидуальных премий, приуроченных к значимым датам в жизни работника (рождению ребенка, вступлению в брак, юбилею и т. п.).

Значимый аспект деятельности компании — стремление к сохранению квалифицированных и опытных работников. Премирование за верность компании, многолетнюю успешную работу в ней, поощрение трудовых династий, создание условий для их появления — все это имеет большое значение.

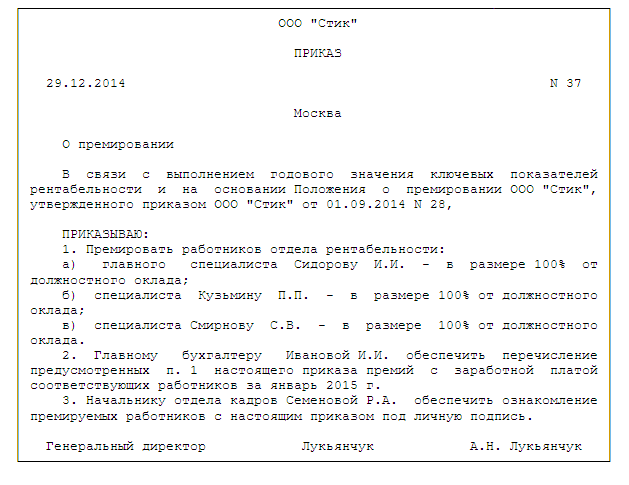

Содержание приказа о назначении премии

При составлении приказа, посвященного премированию, рекомендуется использовать унифицированную форму Т-11 (для премирования группы сотрудников — Т-11а), утвержденную постановлением Госкомстата РФ «Об утверждении…» № 1 от 05.01.2004.

Помимо стандартных реквизитов организации при заполнении данной формы вводятся следующие данные:

- инициалы и должность поощряемого сотрудника;

- формулировка;

- указание типа премии (денежная сумма, подарок и т. д.);

- основание для начисления премии (представление или служебная записка от руководителя структурного подразделения).

При указании формулировки можно воспользоваться как одной из конструкций, указанных в нашей статье, так и придумать собственный вариант. Стоит помнить, что каких-либо специальных требований к подобным формулировкам ТК РФ не предъявляет, оставляя данный вопрос на усмотрение руководителя организации.

Как видите, формулировки могут быть различными и зависят лишь от оснований для премирования и мнения руководства. Закон требований к формулировкам не предъявляет — главное, чтобы из текста было понятно, за что выплачивается премия.

Как правильно оформить назначение ежемесячных премий

Организация применяет общую систему налогообложения. Оклад работника составляет 50 тыс. руб. По итогам года работник получает премию с мая по декабрь 2014 года в размере 50 тыс. руб. ежемесячно. Как правильно документально оформить назначение этих ежемесячных премий, чтобы сама премия и страховые взносы были учтены в составе расходов в целях налогообложения прибыли?

Эксперты службы Правового консалтинга ГАРАНТ Графкин Олег, Мельникова Елена

Объектом налогообложения по налогу на прибыль для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков, признается прибыль, которая определяется как разница между полученными ими доходами и величиной произведенных ими расходов, определяемых в соответствии с главой 25 НК РФ (п. 1 ст. 247 НК РФ). Соответственно, налоговой базой по налогу на прибыль для указанной категории налогоплательщиков признается денежное выражение прибыли, определяемой как разница между полученными ими доходами и произведенными расходами (п. 1 ст. 274 НК РФ).

Согласно п. 1 ст. 252 НК РФ в целях формирования налогооблагаемой прибыли налогоплательщики вправе уменьшить полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ), под которыми понимаются обоснованные (экономически оправданные) и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, – убытки), осуществленные (понесенные) налогоплательщиком. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Расходы на оплату труда

Как установлено п.п. 21 и 22 ст. 270 НК РФ, при определении налоговой базы по налогу на прибыль не учитываются расходы в виде вознаграждений, предоставляемых руководству или работникам, помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов), а также в виде премий, выплачиваемых работникам за счет средств специального назначения или целевых поступлений.

Расходы, в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика, подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы (п. 2 ст. 252 НК РФ). В составе расходов, связанных с производством и реализацией, могут быть учтены и расходы на оплату труда (пп. 2 п. 2 ст. 253 НК РФ).

Согласно абзацу первому ст. 255 НК РФ в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами.

Так, к расходам на оплату труда относятся и начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели (п. 2 ст. 255 НК РФ).

Таким образом, необходимым условием признания в расходах при определении налоговой базы по налогу на прибыль стимулирующих начислений и надбавок работнику (премий за производственные результаты), а также премий (по итогам работы за год) является то, что данные выплаты должны быть предусмотрены трудовым договором (контрактом) и (или) коллективным договором (смотрите также письмо УФНС России по г. Москве от 19.12.2008 г. № 19-12/118853).

Кроме этого, Минфин России указывает, что расходы по выплате премий работникам могут быть учтены для целей налогообложения прибыли на основании Положения о премировании работников при условии, что в трудовых договорах, заключенных с работниками, дается отсылка на это положение и эти выплаты соответствуют положениям п. 1 ст. 252 НК РФ (смотрите письма Минфина России от 22.09.2010 г. № 03-03-06/1/606, от 26.02.2010 г. № 03-03-06/1/92, от 05.02.2008 г. № 03-03-06/1/81, от 27.11.2007 г. № 03-03-06/1/827, от 19.10.2007 г. № 03-03-06/1/726).

Порядок признания расходов при методе начисления определен нормами ст. 272 НК РФ. Так, в соответствии с п. 1 ст. 272 НК РФ расходы, принимаемые для целей налогообложения прибыли, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты. Согласно п. 4 ст. 272 НК РФ расходы на оплату труда признаются в качестве расхода ежемесячно исходя из суммы начисленных в соответствии со ст. 255 НК РФ расходов на оплату труда.

Таким образом, расходы на выплату премий отражаются в налоговом учете в момент их начисления при условии соответствия данных затрат требованиям п. 1 ст. 252 НК РФ, в том числе при условии их документальной подтвержденности (дополнительно смотрите письма Минфина России от 14.11.2012 г. № 03-03-06/1/587, от 10.12.2010 г. № 03-03-06/4/122, от 06.05.2009 г. № 03-03-06/1/300, от 13.07.2007 г. № 03-03-06/2/126, от 05.04.2005 г. № 03-03-01-04/1/165). Так, представители финансового ведомства считают, что затраты в виде премии по итогам работы за год учитываются в целях налогообложения прибыли в периоде ее начисления, то есть, например, в марте следующего года, при условии их соответствия положениям статьи 252 НК РФ (смотрите материал «Горячая линия: налог на прибыль организаций (С.А. Крючков, «Российский налоговый курьер», № 5, март 2012 г.)», вопрос «В каком периоде учитывать премию по итогам года»)).

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

Согласно официальной позиции контролирующих органов (письма УФНС России по г. Москве от 25.04.2011 г. № 16-15/040299@, от 24.11.2010 г. № 16-15/123356@) в целях документального подтверждения расходов назначение и выплату премий следует осуществлять на основании приказа (распоряжения) руководителя организации о поощрении работников, составленного по формам № Т-11 или № Т-11а (в случае премирования группы работников), утвержденным Постановлением Госкомстата России от 05.01.2004 N 1.

Полагаем, что для соответствия расходов на выплату премии принципам п. 1 ст. 252 НК РФ в части их экономической обоснованности и направленности на получение дохода Положение о премировании должно содержать такие критерии, как основания для выплаты премии, конкретные измеримые производственные показатели для премирования, источники выплаты премии (фонд оплаты труда), размеры премии и порядок ее расчета (смотрите, например, постановление ФАС Московского округа от 06.02.2014 г. № Ф05-17554/13 по делу № А40-33091/2013).

Минфин России также разъяснил, что Положением о премировании может быть предусмотрено, что премии выдаются на основании и в размерах, предусмотренных приказом руководства компании (письмо от 22.09.2010 г. № 03-03-06/1/606). При этом также было указано, что расходы на выплату таких премий должны быть связаны с производственными результатами работников и соответствовать требованиям, предусмотренным в п. 1 ст. 252 НК РФ.

Принимая это во внимание, полагаем, что при оформлении премии сотруднику отмеченные выше критерии (такие как основания для выплаты премии, конкретные измеримые производственные показатели для премирования; источники выплаты премии (фонд заработной платы), размеры премий и порядок их расчета) должны найти отражение в указанном приказе руководителя (например, в качестве приложения, если данные критерии не указаны в Положении о премировании) (постановление ФАС Северо-Западного округа от 24.09.2013 г. № Ф07-6138/13, ФАС Уральского округа от 04.07.2013 г. № Ф09-6322/13 по делу № А60-41080/2012).

Иными словами, из данных документов (Положения о премировании, приказа руководителя на выплату премии) должна прослеживаться причинно-следственная связь между исчислением премии и итогами деятельности конкретного работника. С учётом этого полагаем, что если премия в рассматриваемом случае выплачивается по итогам года, то выплату премии по итогам года необходимо обосновать расчётом, из которого следует, что основанием для ее выплаты являются результаты деятельности работника в предыдущий отчётный период. Если же в Вашем случае премия исчисляется по итогам результатов труда в каждом месяце, то производственные показатели, за которые она начисляется, в каждом месяце должны быть очевидны. Отсутствие чёткого критерия для начисления премии, на наш взгляд, может вызвать претензии со стороны контролирующих органов в плане направленности указанных расходов на извлечение прибыли.

Обратите внимание, что в письме Минфина России от 28.12.2012 г. № 03-03-06/1/730 было указано, что поскольку в Положении об оплате труда установлено, что источником средств на выплату премий является прибыль, остающаяся в распоряжении предприятия, то при несоблюдении установленных условий ее выплаты (получен убыток по результатам финансово-хозяйственной деятельности за период, определяющий выплату премии) соответствующие расходы не могут быть учтены для целей налогообложения прибыли.

Итак, в случае выплаты работнику стимулирующих начислений и надбавок (премий за производственные результаты) для учёта премии в целях налогообложения необходимо располагать документами, подтверждающими выполнение премируемым работником условий назначения премии (например представлением, ходатайством или служебной запиской непосредственного руководителя, содержащими фактические показатели работы сотрудника).

Добавим, что в письме ФНС России от 01.04.2011 г. № КЕ-4-3/5165 представители налогового органа разъясняют, что отношения по оплате труда можно считать установленными, если из условий трудового договора можно достоверно определить, какая сумма заработной платы причитается ему за фактически выполненный объем работы. Кроме того, размер оплаты считается установленным, если работник, не получив оплату, может потребовать от работодателя конкретную сумму денежных средств за выполненный объем работ. Иными словами, совокупность документов, определяющих обязанность работодателя по оплате и стимулированию труда, должна четко определять порядок расчета обязательных к выплате работодателем премий, которые основой для своего исчисления имеют конкретные показатели оценки труда работников (время труда, объем труда, качество труда (при возможности его формализации), иные показатели, характеризующие итоги труда).

Здесь же представители налоговых органов сообщили, что для учета сумм премий в составе расходов на оплату труда в целях налогообложения прибыли необходимо:

– наличие документов, подтверждающих отношение выплат в виде премий к системе оплаты труда в организации;

– документы, подтверждающие достижение работниками конкретных показателей оценки труда (фактически отработанное время, количество созданных трудом материальных ценностей, суммы полученного с привлечением труда доходов и прочие);

– первичные документы о начислении конкретных сумм выплат в пользу работников по действующей в организации системе оплаты труда, оформленные в соответствии с законодательством (по вопросу оформления премий смотрите письмо УФНС России по г. Москве от 13.04.2007 г. № 20-12/034132).

К тому же самому выводу приходит и финансовое ведомство, по мнению которого для включения выплат в виде премий в расходы необходимо, чтобы:

– премии имели производственный характер, то есть должны удовлетворять общим критериям признания расходов, установленным п. 1 ст. 252 НК РФ (письма Минфина России от 10.07.2009 г. № 03-03-06/1/457, от 16.11.2007 г. № 03-04-06-02/208;

– премии, связанные с производственными результатами, должны осуществляться в соответствии с принятыми в организации формами и системами оплаты труда, закрепленными в нормативных правовых актах, коллективном и трудовых договорах (письмо Минфина России от 22.02.2011 г. № 03-03-06/4/12).

Анализ писем финансового и налогового ведомства показал, что иных требований в отношении признания расходов на выплату премий они не предъявляют. Значит, помимо выплаты премий в соответствии с установленными в организации системами оплаты труда, в первую очередь необходима связь премии с производственными результатами работников. При ее наличии расходы являются экономически оправданными. Если же такая связь отсутствует, то, по мнению Минфина России, премии не могут быть учтены при налогообложении (письмо от 23.04.2012 г. № 03-03-06/2/42).

Таким образом, премия за год, предусмотренная трудовым договором или положением о премировании со ссылкой на трудовой договор, может быть учтена в составе расходов в целях налогообложения прибыли только в том случае, если она связана с производственными результатами работников. В ином случае учет премий при налогообложении может вызвать налоговый спор.

В соответствии с ч. 1 ст. 7 Федерального закона от 24.07.2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (далее – Закон № 212-ФЗ) объектом обложения страховыми взносами для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых являются выполнение работ, оказание услуг,

Согласно ч. 1 ст. 8 Закона № 212-ФЗ база для начисления страховых взносов определяется как сумма выплат и иных вознаграждений, предусмотренных ч. 1 ст. 7 Закона № 212-ФЗ, начисленных плательщиками страховых взносов за расчетный период в пользу физических лиц, за исключением сумм, указанных в ст. 9 Закона № 212-ФЗ. Соответственно, если выплата, производимая в пользу работника, является объектом обложения страховыми взносами и не перечислена в ст. 9 Закона № 212-ФЗ, то она включается в базу для начисления страховых взносов. При этом начисление страховых взносов не зависит от того, учитываются выплаты работнику при исчислении налога на прибыль или нет.

Таким образом, даже в том случае, если какая-либо выплата (премия) не предусмотрена трудовым и (или) коллективным договорами, она все равно подлежит обложению страховыми взносами (смотрите также письма Минздравсоцразвития России от 23.03.2010 г. № 647-19, от 17.05.2010 г. № 1212-19, от 10.03.2010 г. № 10-4/308103-19, от 10.03.2010 г. № 10-4/306657-19).

В ст. 9 Закона № 212-ФЗ выплаты в виде каких-либо премий не поименованы. Поэтому оснований для того, чтобы не облагать премии, даже если они не учитываются при расчете налога на прибыль, страховыми взносами, у организации нет. При этом не имеет значения, за счет каких средств выплачиваются данные премии.

В отношении признания в расходах сумм начисленных страховых взносов в письмах Минфина России от 22.03.2010 г. № 03-03-06/1/163, от 18.03.2010 г. № 03-03-06/1/144, от 18.03.2010 г. № 03-03-06/1/146, от 15.03.2010 г. № 03-03-06/1/136, № 03-03-06/1/137, № 03-03-06/2/43, № 03-03-06/4/18 отмечено, что ст. 270 НК РФ не содержит положений, не позволяющих учесть при налогообложении прибыли страховые взносы, начисленные на выплаты и вознаграждения, которые не признаются расходами в целях главы 25 НК РФ.

Таким образом, суммы страховых взносов, начисленные с сумм премий, могут быть учтены организацией в составе расходов для целей исчисления налога на прибыль в составе прочих расходов на основании пп. 1 п. 1 ст. 264 НК РФ, даже если сами выплаты, с которых уплачены эти взносы, не отнесены к расходам по налогу на прибыль организаций (письма Минфина России от 15.07.2013 г. № 03-03-06/1/27562, от 20.03.2013 г. № 03-04-06/8592, от 18.05.2012 г. № 03-03-06/4/40, от 13.07.2011 г. № 03-03-06/1/422, от 08.12.2010 г. № 03-03-06/1/764).

Аналогично учитываются при налогообложении и расходы в виде страховых взносов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, в том числе начисленные на выплаты, не принимаемые в состав расходов по налогу на прибыль организаций (пп. 45 п. 1 ст. 264 НК РФ, письмо Минфина России от 03.09.2012 г. № 03-03-06/1/457).

>Премируем работников правильно: как оформить премии в организации

Что такое премия

Казалось бы, что может быть сложного для руководства компании в том, чтобы установить премии? На первый взгляд, всего-то и нужно решить за что и в каком размере платить дополнительные суммы. Но на практике все куда сложнее. Виной тому двойственная юридическая суть самого термина «премия».

Первое упоминание о премиях в Трудовом кодексе находим в статье 129 , в той ее части, которая посвящена определению термина «заработная плата». В ней законодатель говорит, что зарплата, как юридическая сущность, включает в себя три составляющих. Первая — собственно вознаграждение за труд, величина которого зависит от квалификации работника, сложности, количества, качества и условий выполняемой работы. Вторая — компенсационные выплаты (например, за работу в сложных условиях, в ночное время и т.п.). Третья — стимулирующие выплаты, среди которых законодатель прямо называет премии и иные поощрительные выплаты.

Получается, что с точки зрения ст. 129 ТК РФ премия — это часть заработной платы. Данный вывод может иметь далеко идущие последствия. Например, означать, что работодатель обязан ежемесячно выплачивать работникам премии. Ведь выплата зарплаты — одна из основных обязанностей работодателя по трудовому договору (ст. 56 ТК РФ).

Рассчитывайте аванс и зарплату с учетом всех актуальных на сегодня показателей

Однако если читать Трудовой кодекс дальше, то в нем обнаружится статья 191, которая также говорит о премиях. И при этом относит их к поощрениям за труд, которые применяются работодателем к работникам, добросовестно выполняющим трудовые обязанности. То есть, из этой статьи уже вовсе не следует, что премия — часть заработной платы, право на которую имеет любой работник.

С точки зрения ст. 191 ТК РФ премия положена только тем работникам, которые добросовестно выполняют трудовые обязанности. И решение о выплате премии (а не о применении иных мер поощрения — благодарности, ценного подарка и т.п.) принимает работодатель. Как видим, премия с позиций ст. 191 ТК РФ — это не обязательная выплата, право на которую есть у любого работника, а некая факультативная доплата за добросовестный труд.

Часть зарплаты или поощрение

Не слишком последовательный подход законодателя к премиям и приводит к многочисленным спорам и судам между работниками и работодателями по поводу обязанности выплатить премию. Поэтому при введении на предприятии систем премирования нужно четко отделять премии, являющиеся частью зарплаты (ежемесячных), от премий-поощрений (разовых). Поможет в этом ст. 135 ТК РФ.

Данная норма говорит, что заработная плата работнику устанавливается трудовым договором. Но при этом она устанавливается не просто так, а в соответствии с действующими у работодателя системами оплаты труда, которые включают в себя:

- размеры тарифных ставок, окладов и должностных окладов;

- размеры доплат и надбавок компенсационного характера;

- системы доплат и надбавок стимулирующего характера;

- системы премирования.

Как видим, в статье 135 ТК РФ законодатель сам отделил премии от иных выплат стимулирующего характера. Такой подход нужно принять на вооружение и работодателю, решившему ввести у себя в организации систему премирования. То есть необходимо четко установить, какие именно премии входят в систему доплат и надбавок стимулирующего характера и, в силу этого, являются частью заработной платы, на которую работник, выполнивший месячную норму труда, имеет полное право. А какие премии являются поощрением за труд, и решение об их выплате может приниматься работодателем в каждой конкретной ситуации с учетом тех или иных факторов.

Как оформить премию

Указанное разделение необходимо проводить как на уровне документов, которыми регламентируется порядок выплат, так и на уровне формулировок, которые используются в этих документах. К примеру, премии, которые являются частью заработной платы, логично поместить в разделе Положения об оплате труда (утверждается приказом по организации), в котором говорится о стимулирующих доплатах и надбавках. При этом можно использовать «обязывающие» формулировки: «премия выплачивается…», «имеют право на получение одновременно с заработной платой…» и т.п.

Составляйте кадровые документы в веб-сервисе по готовым шаблонам

Такие стимулирующие премии широко применяются в организациях торговли для мотивации продавцов: выполнение плана продаж является основанием для выплаты стимулирующей премии-надбавки. А те, кто план не выполнил, получат «голый» оклад.

Премии-поощрения (разовые) логично размещать в отдельном документе — Положении о премировании, ссылку на которое будет содержать как Положение об оплате труда, так и трудовой договор. При этом необходимо использовать «нейтральные» формулировки: «премия может выплачиваться», «по решению руководителя организации…», «при наличии финансовых возможностей…» и т.п.

Ну и, конечно, в отношении таких премий необходимо детально прорабатывать критерии и условия выплаты. К примеру, перевыполнение работником «личного» плана продаж по итогам квартала на 10% может быть основанием для выплаты ему премии в размере ₽10 тыс. при условии, что общий план продаж по организации за тот же квартал выполнен не менее чем на 100% и при этом получена прибыль не менее ₽1 млн. Как видим, в данном случае премия поставлена в зависимость от трех критериев: перевыполнение «личного» плана продаж; выполнение общего плана продаж; прибыль в установленном размере. Невыполнение любого из критериев дает работодателю право премию не платить.

Правомерность такого подхода подтверждает и судебная практика. Пример тому —определение Верховного суда от 27.11.17 № 69-КГ17-22. В нем судьи указали на то, что спорная премия, согласно тексту трудового договора и положениям локальных актов организации не являлась обязательной выплатой.

Так, в тексте трудового договора использовалась формулировка «может выплачиваться», что, по мнению судей, говорит об отсутствии у этой выплаты гарантированного характера. А действующее в организации положение о премировании содержало четкие критерии, которые позволяли четко установить случаи выплаты премии и ее размер. И если соответствующие условия не выполнены, то работодатель имеет полное право премию не выплачивать.

Важно обратить внимание на еще один момент, о котором также идет речь в рассматриваемом решении ВС РФ. Условия для выплаты премии-поощрения должны быть объективными, а не субъективными. То есть работодатель не может просто по своему усмотрению выплатить премию одному работнику и не выплатить другому. В споре, о котором идет речь, тот факт, что премия за спорные месяцы не выплачивалась и другим работникам компании (а не только истцу) был принят как одно из доказательств правоты работодателя.

Советы практиков, которые помогут избавить премии от подозрений налоговиков.

В соответствии со ст. 129 ТК РФ заработная плата — вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы. Но помимо оклада многие работодатели хотят дополнительно простимулировать своих работников, выплачивая им премии.

Зачастую руководитель не задумывается о структуре и характере данных выплат, что может привести к неблагоприятным последствиям.

Самое главное в определении данной выплаты то, что она начисляется сверх оклада работника.

В соответствии с п. 2 ст. 255 НК РФ премии за производственные результаты, которые выплачиваются сотрудникам, организация вправе отнести к расходам на оплату труда для целей налогообложения прибыли. Однако налоговые последствия некоторых аспектов премий могут стать очень обременительными для компании.

Как разработать и какими документами подкрепить?

Отметим, что поощрение работников премии закреплено нормами Трудового кодекса РФ (абз. 4 п. 1 ст. 22 ТК РФ, абз. 1 ст. 191 ТК РФ). Но для обоснования расходов на премирование своих сотрудников работодатель обязан выполнить ряд условий:

1. Предусмотреть данное вознаграждение. Для этого необходимо дополнить положение об оплате труда, трудовые (коллективные) договоры информацией о премировании сотрудников, но желательно издать новый локальный нормативный акт организации, а именно положение о премировании.

2. Необходимо обозначить и закрепить кадровых документах конкретные и дифференцированные показатели премирования. Это необходимо для соблюдения требований п. 1 ст. 252 НК РФ. Важным критерием при разработке положения о премировании является использование реально измеримых показателей. При этом важно избегать неопределенных формулировок.

Таким образом, для учета рассматриваемых премий в целях налогообложения трудовой (коллективный) договор, положение о премировании или иной локальный нормативный акт должны содержать следующие критерии:

- основания для выплаты премии, конкретные измеримые производственные показатели для премирования;

- источники выплаты премии;

- размеры премий и порядок их расчета.

3. Необходимо располагать документами, подтверждающими основание для выплаты премий (п. 1 ст. 252 НК РФ). Такими документами могут служить ходатайство, служебная записка непосредственного руководителя, подкрепленная фактическими показателями работы сотрудника и т.д. Также для документального подтверждения расходов на премирование сотрудников работодатель должен осуществлять данные выплаты на основании приказа (распоряжения) о поощрении работников (форма Т-11, Т-11а или же по форме, разработанной работодателем). Важным обстоятельством является то, что премия не должна выплачиваться за счет чистой прибыли организации, средств специального назначения или целевых поступлений. Выплаты из этих источников не учитываются для целей налогообложения (п. п. 1, 22 ст. 270 НК РФ).

Сколько и за что платить?

Размер премии может быть фиксированным, а также дифференцированным (в процентном отношении к некоторой величине). Фиксированный процент премии можно установить за отсутствие брака и рекламаций, за выполнение работ и услуг согласно установленным срокам и т. п. Например, 20% к сдельному заработку, 30% к должностному окладу.

Если количество показателей премирования усложняет расчет конечной суммы премии, можно установить предел премии с градацией от минимального до максимального (сумма ежемесячной премии от 20 до 50% оклада сотрудника).

Также можно составить кризисный лист, в котором будут указаны все критерии премирования. В течении месяца руководитель структурного подразделения будет оценивать эффективность работы сотрудника по 10-бальной шкале, а в конце месяца выставлять итоговые оценки. Однако, в таких случаях не избежать обвинения в субъективизме со стороны оцениваемых сотрудников, что может привести к возникновению неблагоприятной обстановки внутри коллектива.

Отдельного внимания заслуживают критерии премирования по той причине, что именно ввиду их отсутствия, неясности, непрозрачности налоговые органы могут прийти к выводу о необоснованности премиальных выплат, что может привести к доначислениям по налогу на прибыль. В каждой компании критерии премирования отличаются в зависимости от их функционального назначения и структурного подразделения, в котором занят работник.

Для работников, которые связаны непосредственно с производством продукции, устанавливаются следующие показатели премирования: выполнение плана выпуска продукции в заданном объеме, минимизация брака.

Для коммерческого отдела важными критериями эффективности работы однозначно служат: выполнение показателей KPI, эффективная работа с текущими клиентами, отсутствие жалоб и претензий по качеству продаваемой продукции и оказываемых услуг со стороны покупателей и заказчиков. Но здесь важно учитывать, что ежемесячное выполнение данных показателей не предусматривает осуществление премиальных выплат, так как они прописаны в качестве функциональных обязанностей в трудовых договорах с сотрудниками коммерческого отдела. Основанием для премирования могут являться исключительно перевыполнение показателей KPI, расширение клиентской базы и т.д.

Здесь важно учитывать, что использование одинаковых критериев премирования для всех структурных подразделений компании не применимо, и они должны устанавливаться исходя из должностных обязанностей отдельно взятого сотрудника. Зачастую у работодателя возникает вопрос касательно обоснования премий для работников бухгалтерии, кадровой службы, отдела информационных технологий и прочих подразделений, которые не связаны с производством и реализацией продукции.

Действительно, должностные обязанности данных работников напрямую не коррелируют с главной целью организации — максимизацией прибыли.

Однако, это не служит основанием для отказа в премировании данных категорий сотрудников.

В этом случае при разработке критериев премирования, необходимо учитывать должностные обязанности и эффективность их выполнения.

Например, основание для выплаты премии работнику бухгалтерии могут служить:

- усовершенствование методов ведения бухгалтерского учета счет эффективного внедрения и использования нового программного обеспечения;

- своевременная и качественная подготовка отчетности по персонифицированным данным в пенсионный и иные фонды, ФНС и другие контролирующие органы;

- отсутствие замечаний по результатам различных проверок;

- высокие результаты при выполнении сложной внеочередной работы

- высокая скорость при одновременном выполнении различных функций

- соблюдение финансовой дисциплины и т.д.

Что касается отдела информационных технологий, то здесь обосновать расходы работодатель может, прописав в положении о премировании такие критерии, как: внедрение новый технологий с целью повышения информационной безопасности компании, бесперебойную работу инфраструктурного оборудования, высокую скорость устранения неполадок компьютеров и оргтехники, разработку нового программного оборудования для повышения эффективности работы различных структурных подразделений и т.д. Не рекомендуется использовать такие формулировки, как «за добросовестное отношение к труду» или «за соблюдение норм труда и трудовой дисциплины». Ввиду их «расплывчатости», компания может столкнуться с претензиями со стороны контролирующих органов.

Все ли так просто с премиями руководству?

Отдельного внимания заслуживают премии руководству компании. Для топ-менеджмента показатели премирования связаны, в первую очередь, с получением прибыли. Здесь можно взять за основу перевыполнение ежемесячного плана продаж в процентном соотношении, эффективное ведение маркетинговой деятельности, уменьшение количества рекламаций со стороны покупателей, обеспечение бесперебойной работы компьютерного оборудования и офисной инфраструктуры, увеличение объема поставок и контроль за их бесперебойностью, а также количество новых контрактов с поставщиками и заказчиками.

Напомним, что при назначении премии сотрудникам необходим соответствующий приказ руководителя организации. Но это правило не применяется, когда речь идет о вознаграждении для генерального директора и связано это, прежде всего, с его особым правовым статусом.

В компании, где генеральный директор не является ее единственным учредителем, выплата премии выплата премии не может быть произведена только на основании его приказа (ч. 2 ст. 135, ст. 191 ТК РФ). Это связано с тем, данный вопрос регулируется одновременно трудовым правом и нормами корпоративного законодательства (ч. 2 ст. 145 ТК РФ, п. 4 ст. 40 ФЗ № 14-ФЗ «Об обществах с ограниченной ответственностью»). Поэтому размеры оплаты труда генерального директора, включая надбавки, определяются по соглашению между ним и учредителями, советом директоров (наблюдательным советом) общества и решение о выплате премии выносится на основании протокола общего собрания участников (акционеров) компании, либо на основании решения совета директоров или наблюдательного совета.

В случае наличия трудовых отношений между генеральным директором, одновременно являющимся единственным учредителем, и организацией расходы, связанные с выплатой заработной платы учитываются по общему правилу (п. 1 ст. 255 НК РФ, пп. 6 п. 1 ст. 346.16 НК РФ).

Но важно помнить, чтобы премия была предусмотрена трудовым договором, в противном случае подобные выплаты не уменьшают налогооблагаемую базу по налогу на прибыль (письмо Минфина РФ от 13.10.2015 № 03-03-06/1/58416, п. 21 ст. 270 НК РФ). Критерии для премирования могут быть согласованы совместно с кадровой службой исходя из деятельности предприятия, а решение о выплате в любом случае производится на основании протокола общего собрания участников (акционеров) компании, либо на основании решения совета директоров или наблюдательного совета. Если же правоотношения директора с организацией не оформляются трудовым договором, то все выплаты в его пользу не могут быть приняты в целях налогообложения (п. 21 ст. 270 НК РФ).

Из этого следует, что генеральный директор организации, одновременно являющийся ее единственным учредителем, не вправе единолично начислять и выплачивать заработную плату, а также осуществлять премиальные выплаты. Следовательно, организация не вправе учесть такие расходы в целях налогообложения (письмо Минфина РФ от 19.02.2015 № 03-11-06/2/7790).

Премии работникам в соответствии с трудовым и налоговым законодательством

Из статьи Вы узнаете:

Из статьи Вы узнаете:

1. Как документально оформить начисление премий сотрудникам, чтобы избежать проблем при проверках налоговой и трудовой инспекции.

2. Какие премии можно учитывать в налоговых расходах при ОСНО и УСН.

3. Какими законодательными и нормативными актами регулируется порядок начисления премий и включения их в расходы при налогообложении.

Заработная плата сотрудников, как правило, складывается из нескольких частей: оплаты за труд (за фактически отработанное время, за фактически выполненный объем работы и т.д.), компенсационных выплат и стимулирующих выплат. К стимулирующим выплатам поощрительного характера относятся премии работникам. Разбиение заработной платы на фиксированную часть и премиальную часть отвечает интересам как работодателя, так и работника. У работодателя появляется возможность стимулировать работников на достижение более высоких показателей и результатов, и при этом не переплачивать им если такие показатели не достигнуты. А для работников премиальная часть заработной платы – это реальная возможность получать большее вознаграждение за свой труд. Именно поэтому практически во всех организациях и у индивидуальных предпринимателей-работодателей предусмотрено начисление премий сотрудникам, причем зачастую премии составляют наибольшую часть заработной платы. Учитывая данный факт, начисление и выплата премий является объектом повышенного внимания при проверках налоговой инспекции и государственной трудовой инспекции. Как привести начисление премий в соответствие с трудовым и налоговым законодательством и избежать проблем при проверках – читайте далее.

Что интересует налоговую инспекцию в части премий сотрудникам: правомерно ли отнесены расходы на заработную плату (в том числе на выплату премий) к расходам, уменьшающим налогооблагаемую базу по налогу на прибыль организаций или по единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Что интересует государственную трудовую инспекцию: не нарушены ли права работников при начислении и выплате им заработной платы (в том числе премий).

Все премии работникам являются объектом обложения страховыми взносами в ПФР, ФСС, ФОМС (п. 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ), поэтому при проверках ФСС и ПФР инспекторов интересует, как правило, общая сумма начисленных премий без детального анализа.

Документальное оформление премий

Согласно ТК РФ установление премий работникам является правом работодателя, а не его обязанностью. Это означает, что работодатель вправе утвердить систему оплаты труда, которая предусматривает премиальную составляющую (окладно-премиальную, сдельно-премиальную систему оплаты труда и т.д.) и отразить данный факт документально. Обратите внимание, если внутренними документами работодателя закреплена система оплаты труда, включающая премии, то в этом случае начисление и выплата премий сотрудникам, согласно внутренним соглашениям, является обязанностью работодателя. Неисполнение этой обязанности может повлечь обоснованные жалобы работников и серьезные претензии со стороны трудовой инспекции. В связи с этим важно правильно документально оформить порядок и условия премирования сотрудников.

В каких документах необходимо отразить условия и порядок премирования сотрудников:

1. Трудовой договор с работником. Условия оплаты труда, в том числе поощрительные выплаты, к которым относятся премии, являются обязательными для включения в трудовой договор (ст. 57 ТК РФ). При этом из трудового договора должно однозначно следовать, при каких условиях и в каком размере работнику будет выплачена премия. Существует два варианта закрепления в трудовом договоре условия о премировании: полностью прописать условия и порядок премирования или сделать ссылку на локальные нормативные акты, в которых содержатся данные сведения. Целесообразно использовать второй вариант, дать в трудовом договоре ссылку на локальные нормативные акты, потому что при внесении изменений в условия поощрения сотрудников, нужно будет только внести соответствующие изменения в эти документы, а не в каждый трудовой договор.

2. Положение об оплате труда, положение о премировании. В этих локальных нормативных актах работодатель устанавливает все существенные условия премирования сотрудников:

- возможность начисления премий сотрудникам (системы оплаты труда);

- виды премий и их периодичность (за результаты по итогам работы за месяц, квартал, год и т. д., разовые премии к праздничным датам и др.)

- перечень сотрудников, которым положены определенные виды премий (все работники организации, отдельные структурные подразделения, отдельные должности);

- конкретные показатели и методика расчета премий (например, определенный процент от оклада за выполнение плана продаж; фиксированная сумма и конкретные праздничные даты и т.д);

- условия, при которых премия не начисляется. Так, если работнику установлена премия за добросовестное исполнение трудовых обязанностей в фиксированном размере, то лишить работника этой премии можно только имея достаточные основания (неисполнение или ненадлежащее исполнение обязанностей, предусмотренных должностной инструкцией; нарушение правил внутреннего трудового распорядка, техники безопасности; нарушение, повлекшее дисциплинарное взыскание и др.);

- и другие условия, установленные работодателем. Главное, чтобы все условия премирования сотрудников в совокупности не противоречили друг другу и позволяли однозначно определить кому из работников, когда и в каком размере работодатель обязан начислить и выплатить премию.

3. Коллективный договор. Если по инициативе работодателя и работников между ними заключен коллективный договор, то в нем также должны указываться сведения о порядке премирования работников.

! Обратите внимание: помимо того, что работник подписывает трудовой договор, работодатель должен под роспись ознакомить его с положением об оплате труда, положением о премировании, коллективным договором (при наличии).

Включение премий в налоговые расходы при ОСНО и УСН

Расходы на оплату труда в целях налогообложения при УСН принимаются в порядке, предусмотренном для расчета налога на прибыль организаций (пп. 6 п. 1, п. 2 ст. 346.16 НК РФ). Поэтому при включении расходов на оплату труда (в том числе на выплату премий) в расходы, уменьшающие налогооблагаемую базу по налогу на прибыль и по УСН, следует руководствоваться статьей 255 НК РФ.

«В расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами и (или) коллективными договорами» (абз. 1 ст. 255 НК РФ). Согласно п. 2 ст. 255 НК РФ к принимаемым расходам на оплату труда в целях налогообложения относятся «начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели». Кроме того, по общему правилу, расходами в налоговом учете признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком (ст. 262 НК РФ).

Таким образом, соединив все требования Налогового кодекса РФ, приходим к следующему выводу. Расходы на премии сотрудникам уменьшают налоговую базу по налогу на прибыль и по единому налогу, уплачиваемому в связи с применением УСН, при одновременном соблюдении следующих условий:

1. Выплата премий должна быть предусмотрена в трудовом договоре с работником и (или) в коллективном договоре.

Порядок отражения условий премирования в трудовом договоре мы рассмотрели выше: либо закрепление их в самом трудовом договоре, либо ссылка на локальные нормативные акты работодателя. Коллективный договор с работниками заключают далеко не все работодатели, однако, если он все-таки имеется, то в нем также должна быть предусмотрена возможность выплаты премий и порядок премирования.

! Обратите внимание: одного приказа руководителя на выплату премий не достаточно для включения премий в расходы. Премирование работников обязательно должно быть предусмотрено в трудовом договоре с работником и (или) в коллективном договоре. В противном случае налоговики имеют все основания снять «премиальные» расходы и доначислить налог на прибыль или налог при УСН. Такая позиция налоговых органов подтверждается многочисленными судебными решениями в их пользу.

2. Необходима прямая взаимосвязь между начисляемой премий и «производственными результатами» работника, то есть премия должна быть экономически обоснованной, связанной с получением доходов организацией или ИП.

Таким образом, особое внимание нужно уделять формулировке, согласно которой начисляются премии. Например, премии к юбилею (новому году, к отпуску и т.д.), а также премии за высокие достижения в спорте, за активное участие в общественной жизни компании и т.п. никакого отношения к результатам трудовой деятельности работника не имеют, поэтому их принятие к налоговому учету неправомерно (Письмо Минфина России от 24.04.2013 N 03-03-06/1/14283). Если же премии начисляются, например, за конкретные трудовые показатели (выполнение/перевыполнение плана продаж, плана производства и т.д.), за внедрение предложений, принесших экономическую выгоду, то их без сомнения можно учитывать в налоговых расходах. Кроме того, если сумма премий подтверждается расчетами (например, процент от суммы договоров с новыми клиентами, от суммы полученной прибыли и т.д.), то у инспекторов не останется никаких шансов снять расходы на выплату таких премий.

! Обратите внимание: нередко премии сотрудникам начисляются примерно с такой формулировкой «За своевременное и добросовестное исполнение своих обязанностей». Если Вы хотите включить премии в налоговые расходы, лучше не пользоваться этой формулировкой, потому, что своевременное и добросовестное исполнение своих трудовых обязанностей является обязанностью работника, а не объектом дополнительного стимулирования. Налоговики в этом случае, скорее всего снимут такие расходы. Поэтому если невозможно привести конкретные трудовые показатели для начисления премии, то лучше указать «За результаты работы по итогам месяца (квартала, года и т.д.)». В этом случае есть вероятность отстоять право включения таких премий в налоговые расходы.

Еще один момент: источник выплаты премий. Если в качестве источника выплаты премии, или в качестве базы для расчета указана прибыль, а фактически получен убыток, то такие премии нельзя учитывать в расходах при налогообложении.

3. Начисление премий должно быть оформлено надлежащим образом.

Основанием для начисления премии сотрудникам является приказ о премировании. Для составления приказа о премировании можно воспользоваться унифицированными формами: Приказ (распоряжение) о поощрении работника (Унифицированная форма № Т-11) и Приказ (распоряжение) о поощрении работников (Унифицированная форма № Т-11а), которые утверждены Постановлением Госкомстата РФ от 05.01.2004 № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты». Однако с 1 января 2013 года применять унифицированные формы не обязательно (п. 4 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»). Поэтому приказ о премировании можно составить по произвольной форме, которая утверждена в организации.

Форма № 11-Т Форма № 11-Та Приказ о премировании в произвольной форме

Главное на что нужно обратить внимание, заполняя приказ на премирование:

- мотив поощрения должен соответствовать виду премии, поименованной в трудовом договоре, локальных нормативных актах, коллективном договоре (со ссылкой на эти документы);

- из приказа должно быть понятно, каким сотрудникам начисляется премия (конкретные работники с указанием ФИО);

- должна быть указана сумма премии каждому сотруднику (сумма премии должна соответствовать расчетным данным);

- необходимо указать период начисления премии.

4. Премирование руководителя организации (не являющегося ее единственным учредителем) лучше оформить не приказом самого руководителя, а решением учредителя (общего собрания учредителей).

Это связано с тем, что работодателем по отношению к руководителю организации выступают ее учредители. Соответственно, в их компетенции устанавливать условия выплаты премии и ее размер руководителю.

Отражение премий в бухгалтерском учете

В бухгалтерском учете начисление премий отражается так же, как вся заработная плата на счете 70 «Расчеты с персоналом по оплате труда» в корреспонденции со счетами учета затрат (20, 26, 25, 44). Так как премии работникам облагаются НДФЛ, то выплата премий осуществляется за вычетом удержанного НДФЛ.

Считаете статью полезной и интересной – делитесь с коллегами в социальных сетях!

Есть комментарии и вопросы – пишите, будем обсуждать!

Законодательные и нормативные акты:

1. Трудовой кодекс РФ

2. Налоговый кодекс

3. Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»

4. Письмо Минфина России от 24.04.2013 N 03-03-06/1/14283

Как ознакомиться с официальными текстами документов Вы узнаете в разделе Полезные сайты

♦ Рубрика: Зарплата и кадры, Оплата труда, отпускные.