Содержание

- Документальное подтверждение командировочных расходов

- Целесообразность расходов на командировки

- Самое главное — авансовый отчет

- Суточные — как они подтверждаются?

- Электронный проездной документ

- Оплата расходов пластиковой картой

- Документы для авансового отчета

- Статья: Документальное подтверждение командировочных расходов (Казаков Е.С.) («Актуальные вопросы бухгалтерского учета и налогообложения», 2010, n 3)

- Командировки: нюансы оформления и признание расходов в целях налогообложения

- Ограничения при направлении в командировку отдельных категорий работников

- Оформление документов при направлении работника в командировку

- Признание командировочных расходов при исчислении налога на прибыль

- Каков порядок документального подтверждения в целях налога на прибыль командировочных расходов на наем жилого помещения?

- Как подтвердить срок командировки?

- Как в целях налога на прибыль учитываются командировочные расходы, осуществленные с использованием банковской карты уполномоченного работника?

- Каков порядок учета для целей налога на прибыль расходов при направлении в командировку работника организации (члена СРО), избранного в состав органа управления СРО?

- Налог на доходы физических лиц

- Возмещение командировочных расходов и страховые взносы

- Какие расходы в командировке подлежат возмещению

- Экономическая обоснованность командировочных расходов

- Как подтвердить расходы в командировке

Документальное подтверждение командировочных расходов

Занимаясь налоговым учетом командировочных расходов, бухгалтер может испытать дополнительные проблемы. Сотрудники, направляемые в командировки, часто бывают не очень-то озабочены оформлением подтверждающих документов, они стремятся прежде всего выполнить задачу, поставленную им руководством.

Разумеется, уделить в командировках внимание оформлению документов их может заставить подписанный руководителем приказ, в котором будут перечислены обязанности командируемых в части оформления документов и требования к этим документам, которые следует соблюсти. Какова специфика этих требований, расскажем в данной статье.

Согласно пп. 12 п. 1 ст. 264 НК РФ расходы на командировки относятся к прочим расходам, связанным с производством и реализацией.

В соответствии со ст. 168 ТК РФ в случае направления в служебную командировку работодатель обязан возмещать работнику:

- расходы по проезду;

- расходы по найму жилого помещения;

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

- иные расходы, произведенные работником с разрешения или ведома работодателя.

Статьями 313 и 314 НК РФ установлено, что к налоговому учету принимается информация о хозяйственных операциях, содержащаяся в первичных документах. По командировочным расходам хозяйственной операцией является начисление организацией задолженности перед работником на сумму понесенных им расходов на командировку (списание подотчетной суммы с работника).

Порядок оформления документов, связанных с командированием работников, установлен Положением об особенностях направления работников в служебные командировки <1> (далее — Положение). Инструкция о служебных командировках в СССР <2> в настоящее время действует только в части, не противоречащей Положению.

<1> Утверждено Постановлением Правительства РФ от 13.10.2008 N 749.

<2> Утверждена Минфином СССР, Госкомтрудом СССР и ВЦСПС от 07.04.1988 N 62.

Порядок и размеры возмещения расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом.

Целесообразность расходов на командировки

В Письмах от 27.08.2009 N 03-03-06/2/162, от 31.07.2009 N 03-03-06/1/505 и от 22.05.2009 N 03-03-06/1/339 Минфин России отметил, что поскольку налоговое законодательство не использует понятие экономической целесообразности и не регулирует порядок и условия ведения финансово-хозяйственной деятельности, то обоснованность расходов, уменьшающих в целях налогообложения полученные доходы, не может оцениваться с точки зрения их целесообразности, рациональности, эффективности или полученного результата.

В числе прочего он отнес это, например, к случаю проезда на такси. Уменьшение налогооблагаемой прибыли на соответствующие расходы возможно только при условии их документального подтверждения и экономической обоснованности. При этом, как подчеркнули финансисты, обязанность проверки экономической обоснованности произведенных налогоплательщиком расходов возложена на налоговые органы.

Московские налоговики в Письме от 06.08.2009 N 16-15/080978 пояснили, что согласно п. 5.1 Положения документы, используемые при оказании услуг по перевозке пассажиров и багажа автомобильным транспортом и городским наземным электрическим транспортом, должны содержать реквизиты, установленные Правилами перевозок пассажиров и багажа автомобильным транспортом и городским наземным электрическим транспортом <3> (далее — Правила).

<3> Утверждены Постановлением Правительства РФ от 14.02.2009 N 112.

В соответствии с п. 102 Правил перевозка пассажиров и багажа легковым такси осуществляется на основании публичного договора фрахтования, заключаемого фрахтователем непосредственно с водителем легкового такси или путем принятия к выполнению фрахтовщиком заказа фрахтователя.

При этом согласно п. 111 Правил фрахтовщик выдает фрахтователю кассовый чек или квитанцию в форме бланка строгой отчетности, подтверждающие оплату пользования легковым такси. Указанная квитанция должна содержать обязательные реквизиты, предусмотренные в Приложении 5 к Правилам.

Как заключили московские налоговики, в целях налогообложения прибыли документальным подтверждением расходов на оплату услуг такси является кассовый чек или квитанция в форме бланка строгой отчетности с обязательными реквизитами.

Отметим, что расходы на командировки могут быть приняты и при отсутствии документов, подтверждающих экономическую целесообразность поездки. Московские налоговики в Письме от 11.08.2009 N 16-15/082607.2 указали, что наличие у организации оправдательных документов, подтверждающих положительный результат от деятельности сотрудника в командировке (предварительные договоры, протоколы о намерениях), не предусмотрено законодательством РФ.

Следовательно, отсутствие результата в виде заключенных договоров или иных подписанных документов (при наличии надлежащим образом оформленных командировочного удостоверения, приказа, служебного задания для направления в командировку и отчета о его выполнении, авансового отчета с приложением к нему документов, подтверждающих произведенные расходы) не свидетельствует о непроизводственном характере командировочных расходов. В подтверждение этого налоговики привели обширную арбитражную практику.

Самое главное — авансовый отчет

Первичным документом, на основании которого принимаются к учету командировочные расходы, является утвержденный руководителем организации авансовый отчет (утверждается при наличии письменного отчета о выполненной работе в командировке, согласованного с руководителем структурного подразделения работодателя). Датой признания расходов на командировки согласно пп. 5 п. 7 ст. 272 НК РФ является дата утверждения авансового отчета (Письмо ФНС России от 25.11.2009 N МН-22-3/890).

Примечание. При учете расходов на командировки первичным документом является авансовый отчет.

При этом не имеет значения дата приложенных к авансовому отчету документов, если они соответствуют целям и периоду командировки, по результатам которой составлен отчет. Например в случае если авансовый отчет имеет дату 9 января 2007 г., а документы (счета из гостиницы и авиабилеты) датированы 2006 г., расходы по командировке могут быть учтены 2007 г. (см. Постановление ФАС МО от 18.11.2009 N КА-А40/10898-09).

Как объясняют налоговики, действующий порядок оформления документов, связанных с командированием работников, установленный Положением, в качестве неотъемлемого приложения к авансовому отчету предусматривает наличие следующих оправдательных документов:

- командировочного удостоверения, оформленного надлежащим образом. Форма командировочного удостоверения утверждена Постановлением Госкомстата России от 05.01.2004 N 1 (форма N Т-10). Указанный документ не оформляется только при командировании за пределы РФ (кроме поездок в государства — участники Содружества Независимых Государств, с которыми заключены межправительственные соглашения, на основании которых в документах для въезда и выезда пограничными органами не делаются отметки о пересечении государственной границы, тогда время нахождения в командировке подтвердит именно командировочное удостоверение). Как считают налоговики, в случаях командировок по территории РФ и в указанные государства — участники СНГ заполнение реквизитов «прибыл-убыл» предусматривается в случаях, если местом командирования является юридическое лицо. Чиновники никак не объяснили такой вывод, как и не пояснили, что же делать, если работник направлен в командировку к индивидуальному предпринимателю;

- о найме жилого помещения;

- о фактических расходах по проезду (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей);

- об иных расходах, связанных с командировкой.

Указанные оправдательные документы, являющиеся необходимым приложением к авансовому отчету, должны быть надлежащим образом оформлены, то есть составлены по унифицированным формам, если таковые установлены, а в иных случаях должны быть заполнены по формам, предусмотренным организацией-продавцом (исполнителем) и содержащим реквизиты, поименованные в п. 2 ст. 9 Закона о бухгалтерском учете. При этом согласно Постановлению Госкомстата России от 24.03.1999 N 20 в утвержденные Госкомстатом унифицированные формы документов организация при необходимости может вносить дополнительные реквизиты, а также менять форматы бланков. Исключение отдельных реквизитов из унифицированных форм или их изменение не допускается.

Если авансовый отчет оформлен с нарушением установленных законодательством требований, а также отсутствуют необходимые приложения к авансовому отчету (или они ненадлежаще оформлены), то такой документ признается не соответствующим требованиям законодательства РФ и, следовательно, указанная в нем сумма не может быть включена в состав расходов в целях налогообложения прибыли.

Так, например, ФАС ВСО в Постановлении от 07.05.2009 N А78-2791/08-С3-22/72-Ф02-1965/09, оценив представленные авансовые отчеты, установил, что в части из них отсутствуют командировочные удостоверения, а в тех, которые имеют место, отметка о прибытии и убытии с места назначения не соответствует месту назначения по командировочному удостоверению. Поэтому суд указал: командировочные удостоверения не свидетельствуют о том, что работники, направляемые в командировку, действительно находились по месту назначения и решали производственные вопросы.

Что касается других документов, которыми должна оформляться командировка в соответствии с Постановлением Госкомстата России N 1 (в частности, приказ (распоряжение) о направлении работника в командировку (формы N N Т-9 и Т-9а) и служебное задание (форма N Т-10а)), то, по мнению финансистов, их наличие и оформление определяется внутренним документооборотом организации и для документального подтверждения в целях налогообложения прибыли организаций не является обязательным (см. также Постановление ФАС ПО от 16.10.2008 по делу N А55-1720/2008). Из Письма Минфина России от 19.11.2009 N 03-03-06/1/764 следует, что оформление форм N N Т-9, Т-9а и Т-10а при отсутствии формы N Т-10 дает основание признать авансовый отчет ненадлежащее оформленным.

А вот ФАС МО в Постановлении от 27.11.2009 N КА-А40/12657-09 счел, что приказ (распоряжение) о направлении работника в командировку и командировочное удостоверение являются, во-первых, документами, подтверждающими производственный характер командировки, во-вторых, документами, на основании которых определяется ее продолжительность; таким образом, приказ (распоряжение) о направлении работника в командировку и командировочное удостоверение имеют одно и то же назначение. Исходя из вышеизложенного, организация может в локальном нормативном акте установить перечень документов, являющихся основанием для направления работника в служебную командировку; в частности, это может быть приказ (распоряжение) о направлении работника в командировку и (или) выдача ему командировочного удостоверения, так как параллельное составление двух документов по одному факту хозяйственной деятельности не является обязательным (см. также Постановление ФАС МО от 19.12.2008 N КА-А40/10864-08). Между прочим, в данном случае суд сослался также на более раннее разъяснение Минфина по этому поводу (Письмо от 24.10.2006 N 03-03-04/2/226).

Суточные — как они подтверждаются?

По мнению УФНС по г. Москве, основанием для признания в целях налогообложения прибыли расходов, связанных с оплатой суточных, являются:

- коллективный договор или локальный нормативный акт, в котором определен размер возмещения расходов, связанных со служебными командировками;

- приказ (распоряжение) о направлении работника в командировку;

- командировочное удостоверение, содержащее отметки о дне прибытия в место командировки и дне выбытия из места командировки;

- служебное задание для направления в командировку и отчет о его выполнении;

- авансовый отчет с приложением оправдательных документов (в том числе ксерокопий страниц загранпаспорта с отметками о пересечении границы);

- документы, подтверждающие расходы на питание в период нахождения работника в командировке;

- другие документы, подтверждающие расходы, связанные со служебной командировкой (Письма от 05.06.2009 N 16-15/057712, от 24.03.2009 N 16-15/026454).

Однако заметим следующее. В соответствии с пп. 12 п. 1 ст. 264 НК РФ суточные и полевое довольствие относятся к расходам, которые в целях налогообложения прибыли учитываются в составе прочих расходов, связанных с производством и реализацией.

Статья 168 ТК РФ предусматривает, что в случае направления в служебную командировку работодатель обязан возмещать работнику в том числе дополнительные расходы, которые связаны с проживанием вне места постоянного жительства (суточные).

Согласно приведенным нормам дополнительные расходы, связанные с проживанием вне места жительства (суточные), возмещаются работнику за каждый день нахождения в командировке, включая выходные и нерабочие праздничные дни, а также за дни нахождения в пути, в том числе за время вынужденной остановки в пути (п. п. 11, 18 Положения).

Принимая во внимание то, что суточные возмещаются работнику за каждый день нахождения в командировке, вместе с тем срок пребывания в командировке подтверждается командировочным удостоверением, Минфин считает, что расходы в виде суточных могут быть подтверждены командировочным удостоверением. При этом представление чеков и квитанций, подтверждающих расходование работником суточных, не требуется (Письмо от 24.11.2009 N 03-03-06/1/770).

Примечание. Для подтверждения расходов в виде суточных достаточно командировочного удостоверения.

Налоговая служба указала, что выплата суточных, согласно действующему порядку, обусловлена несением дополнительных к обычным расходов в связи с проживанием вне места жительства. Чеки, квитанции или другие расходные документы, даже при их наличии, могут отразить только суммы понесенных работником расходов на удовлетворение тех или иных своих нужд, но никак не определяют суммы дополнительных к обычным расходов работника на удовлетворение этих же нужд в связи с нахождением в командировке (Письмо ФНС России от 03.12.2009 N 3-2-09/362). Иными словами, подтвердить как-либо документально (имеются в виду документы, выданные сторонними лицами, а не самой организацией, отправившей своего сотрудника в командировку) правомерность выплаты суточных невозможно.

Таким образом, необходимость подтверждения расходования суточных конкретными чеками, квитанциями или другими расходными документами отсутствует и из требований налогового законодательства не вытекает.

Электронный проездной документ

Пунктом 2 Приказа Минтранса России N 102 <4> установлено, что электронный проездной документ (билет) на железнодорожном транспорте должен быть оформлен на утвержденном в качестве бланка строгой отчетности проездном документе (билете) или дополнительно к оформленному не на бланке строгой отчетности проездному документу должен быть выдан документ, подтверждающий произведенную оплату перевозки посредством контрольно-кассовой техники (чек).

<4> Приказ Минтранса России от 23.07.2007 N 102 «Об установлении формы электронного проездного документа (билета) на железнодорожном транспорте».

Аналогичные требования к оформлению электронного пассажирского билета и багажной квитанции в гражданской авиации предъявлены в п. 2 Приказа Минтранса России N 134 <5>.

<5> Приказ Минтранса России от 08.11.2006 N 134 «Об установлении формы электронного пассажирского билета и багажной квитанции в гражданской авиации».

Таким образом, при приобретении работником электронного билета для поездок в командировки на территории Российской Федерации и за рубеж документами, подтверждающими произведенные расходы, могут являться маршрут/квитанция, оформленный на утвержденном в качестве бланка строгой отчетности пассажирском билете, чек или другой документ, подтверждающий произведенную оплату перевозки, оформленный на утвержденном бланке строгой отчетности.

Вместе с тем, по мнению Минфина, расходы при приобретении работником электронного авиа- (железнодорожного) билета также могут быть приняты в уменьшение налоговой базы по налогу на прибыль, если данные расходы имеют косвенное подтверждение, то есть, в частности, при наличии документов, подтверждающих направление сотрудника в командировку, проживание за границей и иных оправдательных документов, оформленных унифицированными формами первичной учетной документации и удостоверяющих факт пребывания работника в командировке, и распечатки электронного билета или посадочного талона с указанием реквизитов, позволяющих подтвердить проезд работника в командировку (в частности, фамилия пассажира, маршрут, стоимость билета, дата поездки) (Информационное письмо Минфина России от 26.08.2008, Письмо от 04.02.2009 N 03-03-07/3).

В то же время нынешняя позиция Минфина такова, что, если иное не предусмотрено нормативными правовыми актами РФ, первичные документы, документы бухгалтерского и налогового учета могут составляться в электронном виде и заверяться электронной цифровой подписью лиц, ответственных за совершение хозяйственных операций и правильность их оформления, при соблюдении условий, установленных Федеральным законом от 10.01.2002 N 1-ФЗ «Об электронной цифровой подписи» (см., например, Письмо от 26.11.2009 N 03-02-08/85).

Оплата расходов пластиковой картой

Случается, что работник, находясь в командировке, расплачивается за услуги, связанные с ней, своей платежной картой. По этому поводу Минфин (Письмо от 16.10.2009 N 03-03-06/1/666) указал, что он не против налогового учета расходов, оплаченных таким способом, но напомнил, что подтверждающий данный факт документ должен быть оформлен с учетом требований Положения об осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники <6> (далее — Положение о наличных расчетах).

<6> Утверждено Постановлением Правительства РФ от 06.05.2008 N 359.

Согласно п. п. 1 и 2 данного Положения расчеты с использованием платежных карт без применения ККТ в случае оказания услуг населению производятся при условии выдачи документа, оформленного на бланке строгой отчетности, приравненного к кассовому чеку (имеются в виду квитанции, билеты, проездные документы, талоны, путевки, абонементы и другие документы).

Такие бланки должны содержать ряд обязательных реквизитов:

а) наименование документа, шестизначный номер и серия;

б) наименование и организационно-правовая форма — для организации; фамилия, имя, отчество — для индивидуального предпринимателя;

в) место нахождения постоянно действующего исполнительного органа юридического лица (в случае отсутствия постоянно действующего исполнительного органа юридического лица — иного органа или лица, имеющих право действовать от имени юридического лица без доверенности);

г) ИНН, присвоенный организации (индивидуальному предпринимателю), выдавшей документ;

д) вид услуги;

е) стоимость услуги в денежном выражении;

ж) размер оплаты, осуществляемой с использованием платежной карты;

з) дата осуществления расчета и составления документа;

и) должность, фамилия, имя и отчество лица, ответственного за совершение операции и правильность ее оформления, его личная подпись, печать организации (индивидуального предпринимателя);

к) иные реквизиты, которые характеризуют специфику оказываемой услуги и которыми вправе дополнить документ организация (индивидуальный предприниматель).

При оплате услуг с использованием платежной карты уполномоченное лицо организации (индивидуальный предприниматель):

- получает от клиента платежную карту;

- заполняет бланк документа, за исключением места для личной подписи (при наличии такого реквизита);

- вставляет платежную карту в устройство для считывания информации с платежных карт и получает подтверждение оплаты по платежной карте;

- подписывает документ (при наличии места для личной подписи);

- возвращает клиенту платежную карту вместе с документом, подтверждающим совершение операции с использованием платежной карты.

При осуществлении смешанной оплаты, при которой одна часть услуги оплачивается наличными денежными средствами, другая — с использованием платежной карты, выдача документа и сдачи, а также возврат платежной карты производятся одновременно (п. 20 Положения о наличных расчетах).

Напомнив обо всем этом, чиновники указали, что документ, подтверждающий оплату проживания в гостинице с помощью платежной карты, оформленный с нарушениями требований Положения о наличных расчетах, не подтверждает расходы в целях налогообложения прибыли. В частности, это относится к справке об оплате, выданной гостиницей, где указаны: номер транзакции, сумма и дата платежа, владелец карты, тип карты и последние четыре цифры ее номера, дополненной банковской выпиской со счета кредитной карты.

Е.С.Казаков

Эксперт журнала

«Актуальные вопросы

бухгалтерского учета

и налогообложения»

Документы для авансового отчета

Авансовый отчет составляется сотрудником компании в том случае, когда он как подотчетное лицо получает определенную сумму средств на расходы, сопутствующие его профессиональной деятельности. Составление отчета по потраченным средствам – стандартная практика всех компаний. Чтобы подтвердить использование этих средств, сотрудник должен предоставить определенные документы.

АВАНСОВЫЙ ОТЧЁТ ОНЛАЙН

Какие именно документы относятся к таковым? Этот вопрос регулярно ставит в тупик подотчетных лиц. Для пояснений выпускаются методические рекомендации и развернутые комментарии, однако сложности продолжают возникать. Чтобы разобраться в вопросе, следует внести некоторые пояснения.

Обязанности сотрудника, подающего авансовый отчет

Подотчетное лицо – то есть сотрудник, получивший средства предприятия для профессиональных нужд, обязан следовать определенным условиям:

- руководствоваться полученным от организации производственно-хозяйственным заданием, например, купить или оплатить товар, услугу;

- использовать для оплаты данных трат аванс, полученный от организации;

- отправиться в другую организацию по месту работы или за ее пределы (командировка);

- владеть необходимым пакетом документов, оформленным соответствующим образом для получения товаров или средств;

- сформировать отчет о целевом использовании средств и в оговоренный срок подать его в бухгалтерский отдел;

- неиспользованные средства/товары отправить на хранение;

- возвратить остаток неиспользованных средств или получить компенсацию в случае перерасхода.

В служебную командировку может быть направлен только сотрудник, работающий по трудовому договору, а не договору подряда. Соответственно, сотрудник, работающий по договору подряда (гражданско-правовому), подотчетным лицом выступать не может.

Какие правила действуют для авансовых средств?

- Для того, чтобы средства были выданы подотчетному лицу, требуется распоряжение руководителя организации.

- Это распоряжение выдается после предоставления заявления сотрудником, который отправляется в командировку либо получает подотчетные средства.

- После завершения всех расходов необходимо отразить их в авансовом отчете и приложить к нему документы, подтверждающие расходы.

- Сроки предоставления рапорта различаются в зависимости от типа расходов. Для подотчетных лиц, вернувшихся из командировки, он равняется трем дням. Отсчитывается срок от дня, обозначенного в билете на самолет, поезд или путевом листе автомобиля. Если сумма была предоставлена на другие нужды предприятия, срок подготовки отчета закрепляется в отдельном распоряжении от руководителя организации, которое прилагается у учетной политике компании.

- Вся информация, касающаяся учетной политики организации, а также приложения к ней должны быть доведены до сведения подотчетных лиц и сотрудников бухгалтерии организации.

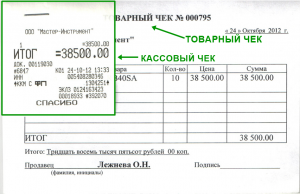

Подтверждающие документы для авансового отчета

Подотчетный сотрудник обязательно должен оправдать сделанные траты. На помощь ему приходит перечень документов для авансового отчета: именно они доказывают целевое использование средств на нужды предприятия:

- кассовый чек;

- товарный чек;

- бланк строгой отчетности;

- накладная;

- посадочный талон/билет на поезд, автобус либо самолет.

Товарно-кассовые чеки как документы, принимаемые к авансовому отчету, выдаются при расчете в магазинах, торговых центрах, медицинских учреждениях, гостиничных комплексах и т.п. В качестве первичного документа товарно-кассовый чек должен содержать полное название организации-продавца, дату продажи/предоставления услуги, расшифровку операции (продажа товара, оплата услуги), количество и стоимость каждой единицы, а также общую сумму покупки/оплаты.

Кассовый чек в качестве документа-подтверждения обязательно должен содержать детализацию покупки/оплаты услуги, а не общее название группы товаров, иначе он не может прилагаться к авансовому отчету. Кроме того, другой сложностью использования его в качестве подтверждающего документа является низкое качество печати и ее выцветание со временем, поэтому важно делать копию либо скан чека сразу после его получения. Существуют инструменты для оптимизации и автоматизации бизнес-процессов, которые позволяют загружать прямо в приложение сканы и фотографии чеков, что очень удобно для подотчетного лица.

В качестве документов расхода для авансового отчета подходят товарно-транспортные накладные и бланки строгой отчетности, так как они содержат всю необходимую информацию о юридическом лице, продавшем товар/услугу, а также важную информацию и расшифровку каждой позиции (товара/услуги).

Несколько нюансов и пояснения к ним

Существуют определенные рекомендации, которых следует придерживаться подотчетным лицам:

- Если оправдательный документ составлен на иностранном языке, переводу подлежит только информация, касающаяся непосредственно товара/услуги.

- Оплата товаров/услуг в нерабочие или праздничные дни может вызвать определенные вопросы со стороны проверяющих, поэтому если речь идет о тратах на производственно-хозяйственные нужды, желательно производить их в рабочее время.

- Авансовый отчет может быть составлен в свободной форме, которая закреплена в учетной политике организации, так как унифицированная форма для отчета была отменена еще в 2013 году.

- Алгоритм составления авансового отчета не меняется вне зависимости от формы выдачи средств — наличной либо безналичной.

На практике для подотчетных сотрудников очень полезными оказываются специальные рекомендации, в которых указываются основные требования к документам в авансовом отчете, а также список документов, которые важно не принимать от поставщиков товаров/услуг в качестве оправдательных.

Статья: Документальное подтверждение командировочных расходов (Казаков Е.С.) («Актуальные вопросы бухгалтерского учета и налогообложения», 2010, n 3)

«Актуальные вопросы бухгалтерского учета и налогообложения», 2010, N 3

ДОКУМЕНТАЛЬНОЕ ПОДТВЕРЖДЕНИЕ КОМАНДИРОВОЧНЫХ РАСХОДОВ

Занимаясь налоговым учетом командировочных расходов, бухгалтер может испытать дополнительные проблемы. Сотрудники, направляемые в командировки, часто бывают не очень-то озабочены оформлением подтверждающих документов, они стремятся прежде всего выполнить задачу, поставленную им руководством.

Разумеется, уделить в командировках внимание оформлению документов их может заставить подписанный руководителем приказ, в котором будут перечислены обязанности командируемых в части оформления документов и требования к этим документам, которые следует соблюсти. Какова специфика этих требований, расскажем в данной статье.

Согласно пп. 12 п. 1 ст. 264 НК РФ расходы на командировки относятся к прочим расходам, связанным с производством и реализацией.

В соответствии со ст. 168 ТК РФ в случае направления в служебную командировку работодатель обязан возмещать работнику:

— расходы по проезду;

— расходы по найму жилого помещения;

— дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

— иные расходы, произведенные работником с разрешения или ведома работодателя.

Статьями 313 и 314 НК РФ установлено, что к налоговому учету принимается информация о хозяйственных операциях, содержащаяся в первичных документах. По командировочным расходам хозяйственной операцией является начисление организацией задолженности перед работником на сумму понесенных им расходов на командировку (списание подотчетной суммы с работника).

Порядок оформления документов, связанных с командированием работников, установлен Положением об особенностях направления работников в служебные командировки (далее — Положение). Инструкция о служебных командировках в СССР в настоящее время действует только в части, не противоречащей Положению.

———————————

Утверждено Постановлением Правительства РФ от 13.10.2008 N 749.

Утверждена Минфином СССР, Госкомтрудом СССР и ВЦСПС от 07.04.1988 N 62.

Порядок и размеры возмещения расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом.

Целесообразность расходов на командировки

В Письмах от 27.08.2009 N 03-03-06/2/162, от 31.07.2009 N 03-03-06/1/505 и от 22.05.2009 N 03-03-06/1/339 Минфин России отметил, что поскольку налоговое законодательство не использует понятие экономической целесообразности и не регулирует порядок и условия ведения финансово-хозяйственной деятельности, то обоснованность расходов, уменьшающих в целях налогообложения полученные доходы, не может оцениваться с точки зрения их целесообразности, рациональности, эффективности или полученного результата.

В числе прочего он отнес это, например, к случаю проезда на такси. Уменьшение налогооблагаемой прибыли на соответствующие расходы возможно только при условии их документального подтверждения и экономической обоснованности. При этом, как подчеркнули финансисты, обязанность проверки экономической обоснованности произведенных налогоплательщиком расходов возложена на налоговые органы.

Московские налоговики в Письме от 06.08.2009 N 16-15/080978 пояснили, что согласно п. 5.1 Положения документы, используемые при оказании услуг по перевозке пассажиров и багажа автомобильным транспортом и городским наземным электрическим транспортом, должны содержать реквизиты, установленные Правилами перевозок пассажиров и багажа автомобильным транспортом и городским наземным электрическим транспортом (далее — Правила).

———————————

Утверждены Постановлением Правительства РФ от 14.02.2009 N 112.

В соответствии с п. 102 Правил перевозка пассажиров и багажа легковым такси осуществляется на основании публичного договора фрахтования, заключаемого фрахтователем непосредственно с водителем легкового такси или путем принятия к выполнению фрахтовщиком заказа фрахтователя.

При этом согласно п. 111 Правил фрахтовщик выдает фрахтователю кассовый чек или квитанцию в форме бланка строгой отчетности, подтверждающие оплату пользования легковым такси. Указанная квитанция должна содержать обязательные реквизиты, предусмотренные в Приложении 5 к Правилам.

Как заключили московские налоговики, в целях налогообложения прибыли документальным подтверждением расходов на оплату услуг такси является кассовый чек или квитанция в форме бланка строгой отчетности с обязательными реквизитами.

Отметим, что расходы на командировки могут быть приняты и при отсутствии документов, подтверждающих экономическую целесообразность поездки. Московские налоговики в Письме от 11.08.2009 N 16-15/082607.2 указали, что наличие у организации оправдательных документов, подтверждающих положительный результат от деятельности сотрудника в командировке (предварительные договоры, протоколы о намерениях), не предусмотрено законодательством РФ.

Следовательно, отсутствие результата в виде заключенных договоров или иных подписанных документов (при наличии надлежащим образом оформленных командировочного удостоверения, приказа, служебного задания для направления в командировку и отчета о его выполнении, авансового отчета с приложением к нему документов, подтверждающих произведенные расходы) не свидетельствует о непроизводственном характере командировочных расходов. В подтверждение этого налоговики привели обширную арбитражную практику.

Самое главное — авансовый отчет

Первичным документом, на основании которого принимаются к учету командировочные расходы, является утвержденный руководителем организации авансовый отчет (утверждается при наличии письменного отчета о выполненной работе в командировке, согласованного с руководителем структурного подразделения работодателя). Датой признания расходов на командировки согласно пп. 5 п. 7 ст. 272 НК РФ является дата утверждения авансового отчета (Письмо ФНС России от 25.11.2009 N МН-22-3/890).

Примечание. При учете расходов на командировки первичным документом является авансовый отчет.

При этом не имеет значения дата приложенных к авансовому отчету документов, если они соответствуют целям и периоду командировки, по результатам которой составлен отчет. Например в случае если авансовый отчет имеет дату 9 января 2007 г., а документы (счета из гостиницы и авиабилеты) датированы 2006 г., расходы по командировке могут быть учтены 2007 г. (см. Постановление ФАС МО от 18.11.2009 N КА-А40/10898-09).

Как объясняют налоговики, действующий порядок оформления документов, связанных с командированием работников, установленный Положением, в качестве неотъемлемого приложения к авансовому отчету предусматривает наличие следующих оправдательных документов:

— командировочного удостоверения, оформленного надлежащим образом. Форма командировочного удостоверения утверждена Постановлением Госкомстата России от 05.01.2004 N 1 (форма N Т-10). Указанный документ не оформляется только при командировании за пределы РФ (кроме поездок в государства — участники Содружества Независимых Государств, с которыми заключены межправительственные соглашения, на основании которых в документах для въезда и выезда пограничными органами не делаются отметки о пересечении государственной границы, тогда время нахождения в командировке подтвердит именно командировочное удостоверение). Как считают налоговики, в случаях командировок по территории РФ и в указанные государства — участники СНГ заполнение реквизитов «прибыл-убыл» предусматривается в случаях, если местом командирования является юридическое лицо. Чиновники никак не объяснили такой вывод, как и не пояснили, что же делать, если работник направлен в командировку к индивидуальному предпринимателю;

— о найме жилого помещения;

— о фактических расходах по проезду (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей);

— об иных расходах, связанных с командировкой.

Указанные оправдательные документы, являющиеся необходимым приложением к авансовому отчету, должны быть надлежащим образом оформлены, то есть составлены по унифицированным формам, если таковые установлены, а в иных случаях должны быть заполнены по формам, предусмотренным организацией-продавцом (исполнителем) и содержащим реквизиты, поименованные в п. 2 ст. 9 Закона о бухгалтерском учете. При этом согласно Постановлению Госкомстата России от 24.03.1999 N 20 в утвержденные Госкомстатом унифицированные формы документов организация при необходимости может вносить дополнительные реквизиты, а также менять форматы бланков. Исключение отдельных реквизитов из унифицированных форм или их изменение не допускается.

Если авансовый отчет оформлен с нарушением установленных законодательством требований, а также отсутствуют необходимые приложения к авансовому отчету (или они ненадлежаще оформлены), то такой документ признается не соответствующим требованиям законодательства РФ и, следовательно, указанная в нем сумма не может быть включена в состав расходов в целях налогообложения прибыли.

Так, например, ФАС ВСО в Постановлении от 07.05.2009 N А78-2791/08-С3-22/72-Ф02-1965/09, оценив представленные авансовые отчеты, установил, что в части из них отсутствуют командировочные удостоверения, а в тех, которые имеют место, отметка о прибытии и убытии с места назначения не соответствует месту назначения по командировочному удостоверению. Поэтому суд указал: командировочные удостоверения не свидетельствуют о том, что работники, направляемые в командировку, действительно находились по месту назначения и решали производственные вопросы.

Что касается других документов, которыми должна оформляться командировка в соответствии с Постановлением Госкомстата России N 1 (в частности, приказ (распоряжение) о направлении работника в командировку (формы N N Т-9 и Т-9а) и служебное задание (форма N Т-10а)), то, по мнению финансистов, их наличие и оформление определяется внутренним документооборотом организации и для документального подтверждения в целях налогообложения прибыли организаций не является обязательным (см. также Постановление ФАС ПО от 16.10.2008 по делу N А55-1720/2008). Из Письма Минфина России от 19.11.2009 N 03-03-06/1/764 следует, что оформление форм N N Т-9, Т-9а и Т-10а при отсутствии формы N Т-10 дает основание признать авансовый отчет ненадлежащее оформленным.

А вот ФАС МО в Постановлении от 27.11.2009 N КА-А40/12657-09 счел, что приказ (распоряжение) о направлении работника в командировку и командировочное удостоверение являются, во-первых, документами, подтверждающими производственный характер командировки, во-вторых, документами, на основании которых определяется ее продолжительность; таким образом, приказ (распоряжение) о направлении работника в командировку и командировочное удостоверение имеют одно и то же назначение. Исходя из вышеизложенного, организация может в локальном нормативном акте установить перечень документов, являющихся основанием для направления работника в служебную командировку; в частности, это может быть приказ (распоряжение) о направлении работника в командировку и (или) выдача ему командировочного удостоверения, так как параллельное составление двух документов по одному факту хозяйственной деятельности не является обязательным (см. также Постановление ФАС МО от 19.12.2008 N КА-А40/10864-08). Между прочим, в данном случае суд сослался также на более раннее разъяснение Минфина по этому поводу (Письмо от 24.10.2006 N 03-03-04/2/226).

Суточные — как они подтверждаются?

По мнению УФНС по г. Москве, основанием для признания в целях налогообложения прибыли расходов, связанных с оплатой суточных, являются:

— коллективный договор или локальный нормативный акт, в котором определен размер возмещения расходов, связанных со служебными командировками;

— приказ (распоряжение) о направлении работника в командировку;

— командировочное удостоверение, содержащее отметки о дне прибытия в место командировки и дне выбытия из места командировки;

— служебное задание для направления в командировку и отчет о его выполнении;

— авансовый отчет с приложением оправдательных документов (в том числе ксерокопий страниц загранпаспорта с отметками о пересечении границы);

— документы, подтверждающие расходы на питание в период нахождения работника в командировке;

— другие документы, подтверждающие расходы, связанные со служебной командировкой (Письма от 05.06.2009 N 16-15/057712, от 24.03.2009 N 16-15/026454).

Однако заметим следующее. В соответствии с пп. 12 п. 1 ст. 264 НК РФ суточные и полевое довольствие относятся к расходам, которые в целях налогообложения прибыли учитываются в составе прочих расходов, связанных с производством и реализацией.

Статья 168 ТК РФ предусматривает, что в случае направления в служебную командировку работодатель обязан возмещать работнику в том числе дополнительные расходы, которые связаны с проживанием вне места постоянного жительства (суточные).

Согласно приведенным нормам дополнительные расходы, связанные с проживанием вне места жительства (суточные), возмещаются работнику за каждый день нахождения в командировке, включая выходные и нерабочие праздничные дни, а также за дни нахождения в пути, в том числе за время вынужденной остановки в пути (п. п. 11, 18 Положения).

Принимая во внимание то, что суточные возмещаются работнику за каждый день нахождения в командировке, вместе с тем срок пребывания в командировке подтверждается командировочным удостоверением, Минфин считает, что расходы в виде суточных могут быть подтверждены командировочным удостоверением. При этом представление чеков и квитанций, подтверждающих расходование работником суточных, не требуется (Письмо от 24.11.2009 N 03-03-06/1/770).

Примечание. Для подтверждения расходов в виде суточных достаточно командировочного удостоверения.

Налоговая служба указала, что выплата суточных, согласно действующему порядку, обусловлена несением дополнительных к обычным расходов в связи с проживанием вне места жительства. Чеки, квитанции или другие расходные документы, даже при их наличии, могут отразить только суммы понесенных работником расходов на удовлетворение тех или иных своих нужд, но никак не определяют суммы дополнительных к обычным расходов работника на удовлетворение этих же нужд в связи с нахождением в командировке (Письмо ФНС России от 03.12.2009 N 3-2-09/362). Иными словами, подтвердить как-либо документально (имеются в виду документы, выданные сторонними лицами, а не самой организацией, отправившей своего сотрудника в командировку) правомерность выплаты суточных невозможно.

Таким образом, необходимость подтверждения расходования суточных конкретными чеками, квитанциями или другими расходными документами отсутствует и из требований

Командировки: нюансы оформления и признание расходов в целях налогообложения

Г. И. Демидов

Журнал «Оплата труда: бухгалтерский учет и налогообложение» № 7/2015

Какие ограничения предусмотрены трудовым законодательством при направлении в командировку отдельных категорий работников? Каков порядок документального подтверждения командировочных расходов работника в целях налога на прибыль и НДФЛ? Как подтвердить срок командировки?

Какие ограничения предусмотрены трудовым законодательством при направлении в командировку отдельных категорий работников? Какие документы необходимо оформить командированному работнику? Каков порядок документального подтверждения расходов работника на проезд до места командирования и обратно в целях налога на прибыль? Как подтвердить срок командировки? Каковы особенности обложения НДФЛ зарплаты и суточных при загранкомандировках? Каков порядок обложения страховыми взносами сумм оплаты визы и обязательной медицинской страховки для получения визы работнику, направленному в командировку на территорию иностранного государства, если командировка была отменена? Ответы на эти и другие вопросы вы найдете в представленной статье.

Ограничения при направлении в командировку отдельных категорий работников

Cлужебной командировкой признается поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы (ст. 166 ТК РФ). Особенности направления работников в служебные командировки установлены Положением, утвержденным Постановлением Правительства РФ от 13.10.2008 № 749.

Следует помнить, что трудовым законодательством установлен ряд ограничений, согласно которым некоторых работников запрещено направлять в служебные поездки, а отдельные категории работников могут быть направлены в командировку только с их письменного согласия.

Итак, запрещается направление в служебные командировки беременных женщин (ст. 259 ТК РФ), а также несовершеннолетних (за исключением творческих работников средств массовой информации, организаций кинематографии, теле- и видеосъемочных коллективов, театров, театральных и концертных организаций, цирков и иных лиц, участвующих в создании и (или) исполнении (экспонировании) произведений, в соответствии с перечнями работ, профессий, должностей этих работников, утвержденными Постановлением Правительства РФ от 28.04.2007 № 252).

Кроме того, не могут направляться в служебные командировки работники в период действия заключенного с ними ученического договора, если такие поездки не связаны с ученичеством (ст. 203 ТК РФ).

Есть определенные ограничения в части направления в командировку инвалидов: если в программе реабилитации инвалида содержится запрет на служебные поездки, направление его в командировку будет неправомерным и может повлечь для работодателя административную ответственность (ст. 23 Федерального закона от 24.11.1995 № 181-ФЗ «О социальной защите инвалидов в Российской Федерации»).

Только с письменного согласия и при условии, что это не запрещено им в соответствии с медицинским заключением, можно направлять в командировки женщин, имеющих детей в возрасте до трех лет. Порядок выдачи медицинского заключения установлен Приказом Минздравсоцразвития РФ от 02.05.2012 № 441н.

В соответствии с положениями ст. 259, 264 ТК РФ получить письменное согласие на командировку и проверить наличие медицинских противопоказаний необходимо при направлении в командировку:

- отца, воспитывающего детей без матери;

- опекуна (попечителя) несовершеннолетних;

- мать (отца), воспитывающую (воспитывающего) без супруга (супруги) детей в возрасте до пяти лет;

- работника, имеющего ребенка-инвалида;

- работника, осуществляющего уход за больным членом семьи в соответствии с медицинским заключением.

Медицинские заключения выдаются гражданам по результатам проведенных медицинских освидетельствований, медосмотров, диспансеризации, согласно решениям, принятым врачебной комиссией, а также в иных случаях. Такое заключение нельзя заменить справкой. Дело в том, что справки выдаются врачами (в отдельных случаях – фельдшерами и акушерами) на основании записей в медицинской документации гражданина либо по результатам медицинского обследования.

Обратите внимание

У работников названных категорий необходимо получить письменное согласие на командировку, а также нужно в письменном виде ознакомить их с правом отказаться от поездки. Для этого работодатель оформляет уведомление, в котором работнику предлагается поехать в командировку и сообщается, что он вправе отказаться от нее. Уведомление составляется в двух экземплярах.

Оформление документов при направлении работника в командировку

Согласно изменениям, внесенным в Положение Постановлением Правительства РФ № 1595, с 8 января 2015 года при направлении работника в командировку не оформляются служебное задание и командировочное удостоверение. Напомним, что названные документы использовались для подтверждения нахождения сотрудника в определенные сроки в конкретном месте для возмещения расходов в связи с командировкой.

При направлении работника в командировку необходимо издать приказ или по унифицированной форме Т-9 (форме Т-9а – для командирования группы сотрудников), утвержденной Постановлением Госкомстата РФ № 1, или по форме, разработанной и утвержденной самой организацией. В приказе о направлении в командировку следует подробно прописать служебное поручение (цель поездки, сроки выполнения этого поручения). В качестве основания для издания приказа можно указывать реквизиты документов (при их наличии), в соответствии с которыми требовалось направление работника в командировку (договора с контрагентом, приказа о проведении проверки, приглашения на выставку и пр.).

Приказ подписывается руководителем организации (иным уполномоченным на это лицом), и с данным документом сотрудника знакомят под подпись.

Приведем пример оформления приказа о направлении работника в командировку.

Общество с ограниченной ответственностью «Матрица»

(ООО «Матрица»)

Приказ № 252

о направлении работника в командировку

2 июня 2015 года г. Нижний Новгород

Направить в командировку ведущего специалиста по наладке оборудования Георгия Александровича Протасова в ОАО «Энергоресурс», находящееся в г. Электрогорск Московской области, сроком на 4 (четыре) дня

с 8 по 11 июня 2015 года с целью организации наладки оборудования при технологической подготовке производства.

Основания: договор поставки оборудования от 25.05.2015 № 127/5-2, служебная записка начальника производственного цеха А. С. Обухова о необходимости организации наладки оборудования от 29.05.2015.

Директор Сухонин Р. Б. Сухонин

С приказом ознакомлен: Протасов, 02.06.2015

В соответствии сп. 8 Положения работодатель обязан вести учет работников, выбывающих в командировки из командирующей организации и прибывших в организацию, в которую они командированы. Учет ведется в соответствующих журналах, формы которых приведены в приложениях к Приказу Минздравсоцразвития РФ от 11.09.2009 № 739н. При этом работодатель или уполномоченное им лицо приказом (распоряжением) должны назначить сотрудника организации, ответственного за ведение журнала выбытия и журнала прибытия.

В частности, в журнале учета работников, выбывающих в служебные командировки из командирующей организации, отражаются фамилии, имена и отчества командированных работников, наименования организаций, в которые они командируются, пункты назначения.

К сведению

Работодатель (уполномоченное им лицо) обязан обеспечить хранение журнала выбытия и журнала прибытия в течение пяти лет со дня их оформления.

Кроме отражения в соответствующем журнале информации о выбытии работника в командировку необходимо сделать запись о времени нахождения работника в командировке в табеле учета рабочего времени. Напомним, что работодатель обязан вести учет времени, фактически отработанного каждым сотрудником (ч. 4 ст. 91 ТК РФ). Для учета рабочего времени работодатель может как применять унифицированную форму Т-13, также утвержденную Постановлением Госкомстата РФ № 1, так и разработать форму табеля самостоятельно. Условные обозначения отработанного и неотработанного времени, представленные на титульном листе формы Т-12, применяются и при заполнении табеля по форме Т-13. Дни отсутствия сотрудника на рабочем месте по причине командировки обозначаются кодом «К» (или кодом «06» – «служебная командировка»), при этом количество отработанных часов не проставляется.

К сведению

Фактический срок пребывания в месте командирования определяется по проездным документам, представляемым работником по возвращении из служебной командировки (п. 8 Положения). В случае его проезда к месту командирования и (или) обратно к месту работы на личном транспорте (легковом автомобиле, мотоцикле) фактический срок пребывания в месте командирования указывается в служебной записке, которая представляется работником по возвращении из служебной командировки работодателю одновременно с оправдательными документами, подтверждающими использование указанного транспорта для проезда к месту командирования и обратно (путевым листом, счетами, квитанциями, кассовыми чеками и др.).

Далее рассмотрим отдельные вопросы признания командировочных расходов в целях налогообложения с учетом разъяснений контролирующих органов.

Признание командировочных расходов при исчислении налога на прибыль

На основании пп. 12 п. 1 ст. 264 НК РФ расходы на командировки относятся к прочим расходам, связанным с производством и реализацией.

Каков порядок документального подтверждения расходов работника на проезд до места командирования и обратно в целях налога на прибыль? В Письме от 08.05.2015 № 03-03-06/1/26918 Минфин привел положения ст. 252 НК РФ, на основании которой расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, – убытки), осуществленные (понесенные) налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Документально подтвержденными расходами являются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными согласно обычаям делового оборота, применяемым в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной в соответствии с договором работе). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

В соответствии с положениями Федерального закона № 402-ФЗ каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Формы первичных учетных документов утверждает руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета.

Чиновники финансового ведомства особо подчеркнули, что в случае отсутствия документов, подтверждающих расходы сотрудника организации на проезд до места командирования и обратно, налогоплательщик не вправе признать указанные расходы для целей налогообложения прибыли организаций.

Каков порядок документального подтверждения в целях налога на прибыль командировочных расходов на наем жилого помещения?

В Письме от 03.03.2015 № 03-03-07/11015 Минфин уточнил, что согласно ст. 313 НК РФ налоговый учет представляет собой систему обобщения информации для определения налоговой базы на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным Налоговым кодексом. Подтверждением данных налогового учета являются в том числе первичные учетные документы, соответствующие требованиям ст. 9 Федерального закона № 402-ФЗ.

Принимая во внимание положения названных статей, а также нормы ст. 252 и 264 НК РФ, налогоплательщик вправе учесть расходы на командировки, в частности на наем жилого помещения, при их подтверждении первичными учетными документами, оформленными в установленном порядке.

Как подтвердить срок командировки?

Согласно п. 7 Положения фактический срок пребывания работника в месте командирования определяется по проездным документам, представляемым работником по возвращении из служебной командировки.

В Письме от 06.05.2015 № 03-03-06/1/26251 Минфин, рассмотрев вопрос о подтверждении срока командировки при проезде на стороннем транспорте, высказал следующее мнение: в случае проезда работника к месту командирования и обратно к месту работы на транспорте сторонней автотранспортной организации, оказывающей налогоплательщику услуги по перевозке сотрудника, с учетом того, что перечень оправдательных документов не закрыт, подтверждением фактического срока пребывания работника в служебной командировке, а также использования указанного транспорта могут быть любые первичные документы, оформленные в соответствии с законодательством РФ о бухгалтерском учете, которые свидетельствуют о фактическом нахождении работника в пути к месту командирования и обратно на указанном транспорте.

Аналогичные разъяснения представлены финансистами в письмах:

- от 07.05.2015 № 03-03-06/1/26489, от 24.04.2015 № 03-03-06/1/23680, от 20.04.2015 № 03-03-06/22368 – при рассмотрении вопроса об учете в целях налога на прибыль командировочных расходов на проезд работника к месту командирования и обратно к месту работы на личном транспорте;

- от 29.04.2015 № 03-03-06/1/24840 – при рассмотрении вопроса о подтверждении фактического срока пребывания работника в командировке в случае проезда к месту командировки и обратно на служебном транспорте;

- от 27.04.2015 № 03-03-06/2/24237 – при рассмотрении вопроса о документальном подтверждении фактического срока пребывания работника в служебной командировке.

Как в целях налога на прибыль учитываются командировочные расходы, осуществленные с использованием банковской карты уполномоченного работника?

В Письме от 06.04.2015 № 03-03-06/2/19106 чиновники финансового ведомства отметили, что работодатель обязан в установленном порядке возместить произведенные работником затраты, связанные со служебной командировкой.

Документальным подтверждением командировочных расходов в целях налогообложения прибыли будет являться авансовый отчет работника с приложенными к нему надлежащим образом оформленными оправдательными документами, в частности авиа- или железнодорожными билетами, счетом из гостиницы и т. д. При этом одним из условий возмещения работодателем командировочных расходов работнику организации является факт осуществления затрат командированным лицом, в том числе с использованием банковской карты уполномоченного работника. В этом случае к авансовому отчету нужно приложить оригиналы всех документов, связанных с использованием банковской карты уполномоченного работника, квитанции банкоматов, слипов (квитанция электронного терминала) и др., в которых в обязательном порядке указывается фамилия держателя банковской карты.

Если оплата проездных документов (билетов) и бронирование гостиницы для командированного работника производятся с банковской карты уполномоченного банком лица и это подтверждено приложенными к авансовому отчету первичными документами (билетами и счетом из гостиницы), нет оснований считать, что расходы понесены не командированным лицом.

Каков порядок учета для целей налога на прибыль расходов при направлении в командировку работника организации (члена СРО), избранного в состав органа управления СРО?

В Письмеот 13.05.2015 № 03-03-06/1/27392 Минфин, проанализировав положения ст. 252 и пп. 12 п. 1 ст. 264 НК РФ, пришел к следующему выводу: направление в командировку сотрудника организации, избранного в состав одного из органов управления СРО, для выполнения возложенных на него обязанностей напрямую не связано с коммерческой деятельностью организации, расходы, возникшие с данной командировкой, налогоплательщик не вправе учесть для целей налогообложения прибыли организаций.

Налог на доходы физических лиц

В соответствии с п. 3 ст. 217 НК РФ не подлежат обложению НДФЛ все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, предусмотренных законодательством РФ), связанных, в частности, с исполнением налогоплательщиком трудовых обязанностей (включая возмещение командировочных расходов).

Каков порядок документального подтверждения расходов работника на проезд до места командирования и обратно для возмещения их работодателем в целях уплаты НДФЛ?

Абзацем 10 п. 3 ст. 217 НК РФпредусмотрено, что при оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределами в доход, подлежащий налогообложению, не включаются фактически произведенные и документально подтвержденные целевые расходы на проезд до места назначения и обратно.

В Письме от 08.05.2015 № 03-03-06/1/26918 Минфин уточнил, что с учетом изменений, внесенных Постановлением Правительства РФ № 1595 в некоторые акты Правительства РФ, обязанность оформления работодателем командировочного удостоверения для командированного работника отсутствует. При этом чиновники ведомства напомнили, что ранее командировочное удостоверение с отметками принимающей организации о прибытии в место командирования и убытии из него подтверждало факт нахождения работника в месте командирования, но не определяло факт несения им расходов на проезд и размер таких расходов.

Вывод, к которому пришел Минфин в письме, таков: при отсутствии документов, подтверждающих расходы сотрудника организации на проезд до места командирования и обратно, суммы возмещения организацией-работодателем таких расходов подлежат обложению НДФЛ в установленном порядке.

Обложение НДФЛ зарплаты и суточных при загранкомандировках.

При направлении работника в служебную командировку, в том числе за границу, ему гарантируются сохранение среднего заработка по месту работы, а также возмещение связанных со служебной командировкой расходов на проезд, наем жилого помещения (ст. 167, 168 ТК РФ). Кроме того, возмещению подлежат дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные), производимые в целях обеспечения питания и бытового обслуживания командированного работника.

Вопрос об обложении НДФЛ зарплаты и суточных, выплачиваемых при загранкомандировках в страны ЕАЭС, был рассмотрен ФНС в Письме от 25.02.2015 № ОА-3-17/702@. В ответе контролеры обратили внимание на тот факт, что налоговый агент – работодатель должен определять ежемесячно статус физического лица с учетом положений, предусмотренных п. 2 ст. 207 НК РФ. То есть налоговый агент устанавливает, находилось ли физическое лицо на территории РФ 183 календарных дня в течение последних 12 месяцев, предшествующих дате получения дохода.

Таким образом, средняя заработная плата, ежемесячно выплачиваемая работнику за время исполнения им трудовых обязанностей за границей, может облагаться налогом в РФ по ставке 13 или 30% в зависимости от продолжительности такой командировки.

В то же время согласно положениям п. 3 ст. 217 НК РФ суточные в иностранной валюте в пределах сумм, эквивалентных 2 500 руб. за каждый день пребывания в загранкомандировке, не подлежат налогообложению независимо от налогового статуса их получателя.

01.01.2015 вступил в силу Договор о Евразийском экономическом союзе. Из положений ст. 73 этого договора следует, что с указанной даты доходы, выплачиваемые российскими работодателями гражданам Белоруссии, Казахстана и Армении по трудовым договорам, облагаются в РФ налогом по ставке 13% независимо от налогового статуса получателей этих доходов, если работа выполняется ими на территории РФ. Однако данная статья не затрагивает порядок налогообложения доходов, выплачиваемых российским работодателем гражданину РФ.

Если по итогам налогового периода (календарного года) физическое лицо признается налоговым резидентом РФ, оно имеет право на перерасчет сумм налога, удержанного российским налоговым агентом по ставке 30% с доходов, полученных в таком налоговом периоде. Порядок возврата излишне уплаченного налога в подобной ситуации установлен положениями п. 1.1 ст. 231 НК РФ.

Возмещение командировочных расходов и страховые взносы

Объектом обложения страховыми взносами для работодателей признаются выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц, в частности, в рамках трудовых отношений (ч. 1 ст. 7 Федерального закона № 212-ФЗ). При этом согласно ч. 1 ст. 8 Федерального закона № 212-ФЗ база для начисления страховых взносов определяется как сумма выплат и иных вознаграждений, начисленных организациями за расчетный период в пользу физических лиц, за исключением сумм, указанных в ст. 9 данного закона.

Частью 2 ст. 9 Федерального закона № 212-ФЗ предусмотрено, что при оплате плательщиками страховых взносов расходов на командировки работников как на территории РФ, так и за ее пределами кроме суточных не подлежат обложению страховыми взносами фактически произведенные и документально подтвержденные:

- целевые расходы на проезд до места назначения и обратно, сборы за услуги аэропортов, комиссионные сборы, расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок, на провоз багажа;

- расходы на наем жилого помещения, оплату услуг связи;

- сборы за выдачу (получение) и регистрацию служебного заграничного паспорта;

- сборы за выдачу (получение) виз;

- расходы на обмен наличной валюты или чека в банке на наличную иностранную валюту.

Из приведенной нормы следует, что вся сумма выданных работнику суточных не облагается страховыми взносами. Напомним, что нормы суточных (как и других расходов на командировки) определяются коллективным договором или иным локальным нормативным актом, если иное не установлено ТК РФ, другими федеральными законами, иными нормативными правовыми актами РФ (ч. 4 ст. 168 ТК РФ). При этом отдельные правила действуют в отношении выплаты суточных работникам федеральных государственных органов, государственных внебюджетных фондов РФ, федеральных государственных учреждений, государственных органов и учреждений субъектов РФ, органов местного самоуправления и муниципальных учреждений. Порядок и размеры выплаты суточных этим работникам определяются нормативными правовыми актами Правительства РФ, органов государственной власти субъектов РФ, органов местного самоуправления соответственно (ч. 2, 3 ст. 168 ТК РФ).

С разъяснениями контролеров о том, что суточные, выплаченные в пределах установленных норм, не облагаются страховыми взносами, можно ознакомиться в письмах ФСС РФ от 17.11.2011 № 14-03-11/08-13985, ПФР от 29.09.2010 № 30-21/10260.

Каков порядок обложения страховыми взносами сумм оплаты визы и обязательной медицинской страховки для получения визы работнику, направленному в командировку на территорию иностранного государства, если командировка была отменена?

Минтруд в Письме от 27.11.2014 № 17-3/В-572 уточнил, что в случае оплаты визы и медицинской страховки, наличие которой является обязательным условием получения визы при направлении работника в служебную командировку на территорию зарубежной страны, сумма такой оплаты не подлежит обложению страховыми взносами.

Кроме того, специалисты ведомства напомнили, что согласно п. 23 Положения при направлении работника в командировку на территорию иностранного государства ему дополнительно возмещаются, в частности, расходы на оформление визы и обязательной медицинской страховки.

При отмене служебной командировки (при наличии приказа руководителя организации), то есть в случае, когда поездка не состоялась, суммы оплаты работодателем визы и обязательной медицинской страховки работника, необходимой для получения визы, по мнению Минтруда, не облагаются страховыми взносами, так как квалификация данного вида выплат не меняется.

С разъяснениями Минтруда согласился и ФСС в Письме от 14.04.2015 № 02-09-11/06-5250.

К сведению

Минфин при рассмотрении аналогичного вопроса, но только в отношении НДФЛ, а не страховых взносов, также высказал мнение, что отмена командировок не изменяет квалификацию данного вида выплат физическим лицам. Проанализировав п. 3 ст. 217 НК РФ, ст. 166 ТК РФ и пп. «а» п. 23 Положения, чиновники сделали вывод, что положениями НК РФ и трудового законодательства обязанность по возмещению расходов на получение (оформление) визы не поставлена в зависимость от того, состоялась ли командировка, а если нет, то по какой причине. Следовательно, стоимость визы для работника, которого работодатель планировал направить в командировку, не подлежит включению в доход такого работника, подлежащий обложению НДФЛ, вне зависимости от факта отмены командировки (Письмо от 06.05.2006 № 03-03-04/2/134).

В заключение еще раз перечислим основные моменты:

- при направлении работника в командировку следует помнить об ограничениях в отношении некоторых категорий работников, а в случаях, предусмотренных ТК РФ, знакомить работника под подпись с правом отказаться от командировки;

- нужно вести учет работников, выбывающих в командировки, в специальном журнале, а также отражать командировки в табеле учета рабочего времени;

- документом, подтверждающим нахождение работника в командировке, является приказ о направлении в служебную поездку;

- для признания расходов в целях налогообложения необходимо их документальное подтверждение.

Положение об особенностях направления работников в служебные командировки.

Постановление Правительства РФ от 29.12.2014 № 1595 «О внесении изменений в некоторые акты Правительства Российской Федерации».

Постановление Госкомстата РФ от 05.01.2004 № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты».

Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете».

Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

Какие расходы в командировке подлежат возмещению

Положениями ст. 265 НК РФ расходы, понесенные сотрудником в период служебной командировки, включены в перечень прочих расходов. Перечень таких расходов включает затраты на проезд, проживание, питание (суточные), а также прочие расходы, связанные с командировкой (оформление загранпаспортов, виз, консульские и аэродромные сборы, пр.).

Каждый из видов возмещаемых командировочных расходов рассмотрим в таблице ниже:

| № п/п | Расходы в командировке | Описание |

| 1 | Суточные | Направляя сотрудника в командировку, работодатель выплачивает ему суточные, которые являются компенсацией расходов на питание. Размер суточных устанавливается локальными нормативными актами компании (например, Положением о командировках). При этом в соответствие с абц. 12 п.3 ст. 217 НК РФ, в налоговом учете отражаются суточные в пределах 700 руб./сут. (для командировок по России) и 2.500 руб./сут. (для загранкомандировок). Суммы, выплаченные работодатель сверх установленной величины, в расчете налогооблагаемой прибыли не учитываются. |

| 2 | Расходы на проезд | Затраты на проезд до места командировки и обратно подлежат возмещению в общем порядке. Компенсации подлежат расходы на ж/д, авиабилеты, а также затраты на проезд водным и автотранспортом. |

| 3 | Расходы на проживание | В состав возмещаемых расходов включаются расходы на наем жилья в период командировки. Работодатель обязан оплатить как стоимость номера в гостинице, так и расходы на аренду квартиры (комнаты) у физлица. |

| 4 | Прочие расходы | К прочим расходам, возмещаемым в период командировки, включаются суммы, уплаченные при оформлении визы, загранпаспорта, а также консульские и прочие дипломатические сборы. |

Экономическая обоснованность командировочных расходов

В письме №03-03-06/3/1456 от 15.01.2019 года Минфин напомним, что командировочные расходы подлежат возмещению при одновременном соблюдении следующих условий:

- расходы экономические обоснованы;

- понесенные расходы непосредственно связаны с производственной (коммерческой деятельностью);

- имеется документальное подтверждение затрат.

Что касается экономической обоснованности командировочных расходов, то требование считается выполненным при условии, что суммы, затраченные сотрудником на проживание, не превышают среднерыночные, а проезд осуществлялся транспортом эконом-класса с учетом выбора оптимального маршрута.

Как правило, контроль за расходами на проживание осуществляется посредством локальных нормативных актов (Положение о командировках), в которых фиксируются лимиты расходов (в разрезе городов, регионов, категорий сотрудников).

Расходы на проезд в командировке признаются экономически обоснованными при условии, что сотрудник добирался до места назначения наиболее дешевым видом транспорта. К примеру, для сотрудника, которые направляется в командировку из Краснодара в Ростов-на-Дону, экономически обоснованными будут расходы на проезд ж/д транспортом или автобусом. Если же сотрудник направляется из Краснодара в Тюмень, то целесообразно использовать авиатранспорт. Несмотря на то, что стоимость авиабилета будет выше цены ж/д билета, расходы на авиаперелет будет признаны экономически обоснованными с учетом времени, потраченного на то, чтобы добраться до места назначения.

Читайте также статью ⇒ «Возмещение командировочных расходов в 1С ЗУП: инструкция».

|

Как подтвердить расходы в командировке

Согласно законодательству, командировочные затраты подлежат возмещению и отражаются в составе расходов на основании авансового отчета и документов, подтверждающих такие расходы.

Авансовый отчет подается сотрудником в течение 3-х рабочих дней, следующих за последним днем командировки (на основании приказа). К примеру, сотрудник, который вернулся из командировки 09.04.2019, должен подать в бухгалтерию авансовый отчет не позже 12.04.2019 года.

Ниже рассмотрим, какие документы необходимы для подтверждения командировочных расходов

Как подтвердить суточные

Сумма суточных подлежит возмещению на основании следующих документов:

- приказ;

- авансовый отчет.

Суточные начисляются за каждый день пребывания сотрудника в командировке согласно приказу (как рабочие, так и выходные). Таким образом, работодатель выплачивает сотруднику суточные не только за дни пребывания в другом населенном пункте, но и за дни в дороге.

Размер суточных определяется в соответствие с внутренними положениями компании. При этом сумма суточных, включаемая в налогооблагаемую базу, не должна превышать 700 руб. (для РФ) и 2.500 руб. (для загранкомандировок) за каждый день пребывания сотрудника в командировке. Если локальным нормативным актом компании предусмотрены суточные свыше установленного лимита, то разница между фактической выплатой и предельной величиной суточных:

- не учитывается при расчете налога на прибыль;

- облагается НДФЛ по установленной ставке (13% для резидентов РФ, 15% для сотрудников-нерезидентов).

Читайте также статью ⇒ «Выплата дивидендов нерезиденту: расчет, налоги».

Подтверждение расходов на проезд

Расходы на проезд в командировке подтверждаются оригиналами проездных документов.

Если для того, чтобы добраться до места назначения, сотрудник использовал ж/д транспорт, то подтверждающим документом является оригинал ж/д билета, в котором указана следующая информация:

- ФИО сотрудника;

- населенный пункт отбытия/прибытия (место работы/место командировки);

- дата отъезда/приезда (в соответствие с приказом о командировке).

Работодатель возмещает сотруднику стоимость билета в соответствие с суммой, указанной на проездном документе, с учетом дополнительных расходов (постель, страхование, налоги, сборы, т.п.).

Рассмотрим пример. Сотрудник ООО «Эверест» (г. Краснодар) Никаноров направлен в служебную командировку в г. Ростов-на-Дону. Период командировки согласно приказу – с 8 по 12 апреля 2019 года.

Для проезда в Ростов-на-Дону и обратно Никаноров приобрел 2 ж/д билета:

- билет Краснодар – Ростов, отъезд 08.04.2019 в 08:22 прибытие 08.04.2019 в 13:01;

- билет Ростов – Краснодар, отъезд 11.04.2019 в 23:14 прибытие 12.04.2019 в 04:54.

Так как даты приезда и отъезда, а также направление движения соответствует приказу о командировке, данные билеты являются подтверждением расходов на проезд.

Аналогичным образом возмещаются расходы на проезд водным и автотранспортом. В случае приобретения авиабилета, его стоимость подлежит возмещению при наличии посадочного талона.

Документы о расходах на проживание

В общем порядке подтверждение расходов на проживание в командировке осуществляется на основании квитанции об оплате услуг проживания. В квитанции должна быть указана следующая обязательная информация:

- ФИО проживающего (сотрудник);

- период проживания (с «_» ____ __г. по «_» ____ __г.) с указанием количества суток («_» сут.);

- цена проживания за сутки и общая сумма к оплате.

Период проживания, указанный в квитанции, должен соответствовать периоду командировки по приказу, а также дате приезда и отъезда, отраженных в проездных документах.

Действующие нормы НК РФ не содержат ограничений относительно размера расходов на проживание, подлежащих возмещению в связи с командировкой. В связи с этим цена проживания контролируется работодателем на основании лимитов, установленных локальными нормативными актами компании.

Следует помнить о наличии на квитанции обязательных реквизитов:

- информации о юрлице/ИП, предоставляющем услуги проживания (полное наименование, адрес регистрации, ИНН, контактные телефоны);

- печать организации (гостиницы, отеля), подпись ответственного должностного лица.

Во избежание возможных споров с налоговыми органами, для подтверждения расходов, помимо квитанции, также необходимо иметь счет на оплату услуг проживания, договор с гостиницей, а также копии выписки из ЕГРИП (если на время командировки жилье арендовано у ИП). Указанные документы не являются обязательными, но они с большой вероятностью застрахуют работодателя от возможных претензий со стороны налоговиков.

Читайте также статью ⇒ «Как купить валюту для загранкомандировки: проводки, примеры».

Оцените качество статьи. Мы хотим стать лучше для вас:

Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓

Бесплатная юридическая консультация

Москва, Московская область звоните: +7 (499) 288-17-58

Звонок в один клик

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

Из других регионов РФ звоните: 8 (800) 550-34-98

Звонок в один клик

Пожалуй, нет такой организации, которая не направляла бы своих работников в командировки. Служебные поездки преследуют самые разные цели: представительство и заключение договоров, обслуживание оборудования, приобретение запасов, реализация продукции, обучение… Но при всём разнообразии они имеют общие черты документального оформления и учёта. Эксперты сервиса «Моё дело» проанализировали наиболее часто задаваемые вопросы по командировкам.

Каких работников можно направить в командировку?

Организация вправе направлять в командировку только работников, состоящих с ней в трудовых отношениях (в т. ч. совместителей, надомников, иностранных работников).

Подтверждение: ст. 166 Трудового кодекса РФ, п. 2 Положения, утверждённого Постановлением Правительства РФ № 749 от 13 октября 2008 г.