Содержание

- Почему ФСС не принял к зачету пособия?

- Алгоритм отражения в учете пособий, не принятых ФСС к зачету

- Учет пособий, не принятых к зачету ФСС: работник вернул пособие

- Учет пособий, не принятых к зачету ФСС: работник не вернул пособие

- Как отражать облагаемое взносами не зачтенное ФСС пособие: отчетность налогового агента

- Как отражать облагаемое взносами не зачтенное ФСС пособие: отчетность страхователя

- Что нужно знать

- Доначисление страховых взносов за прошлые периоды в 2019 году

Если организация доначислила страховые взносы за прошлые периоды, то эти суммы можно признать в целях исчисления налога на прибыль как прочие расходы. (ПИСЬМО МИНИСТЕРСТВА ФИНАНСОВ РФ от 15.03.13 № 03-03-06/1/7994)

Скачать ПИСЬМО МИНИСТЕРСТВА ФИНАНСОВ РФ от 15.03.13 № 03-03-06/1/7994

ВЗНОСЫ ДОНАЧИСЛЕНЫ

Если в представленном расчете по начисленным и уплаченным страховым взносам плательщик страховых взносов обнаружил ошибки, приводящие к занижению взносов, он обязан внести необходимые изменения в расчет и представить «уточненку». Такой порядок закреплен в части 1 статьи 17 Федерального закона от 24.07.09 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации…».

НАЛОГОВЫЙ УЧЕТ СТРАХОВЫХ ВЗНОСОВ

В общем случае, когда речь идет о начислении текущих платежей во внебюджетные фонды, налогоплательщики руководствуются подпунктом 1 пункта 1 статьи 264 НК РФ. В нем указано, что к прочим расходам относятся суммы страховых взносов на обязательное пенсионное, социальное, медицинское страхование, начисленные в установленном порядке, за исключением перечисленных в статье 270 НК РФ.

В статье 270 НК РФ отсутствует упоминание такого вида расходов, как доначисленные страховые взносы (равно как и прочие налоги), причем независимо от того, доначислены они по итогам контрольных мероприятий или в результате самостоятельного выявления ошибок. Поэтому их можно признать при налогообложении прибыли.

ЗА КАКОЙ ПЕРИОД УЧИТЫВАТЬ ВЗНОСЫ

Что касается налогового периода, в котором указанные доначисленные страховые взносы могут быть включены в расходы для целей исчисления налога на прибыль, Минфин России предлагает делать это на дату начисления взносов. При этом чиновники ссылаются на подпункт 1 пункта 7 статьи 272 НК РФ: датой осуществления прочих расходов в виде сумм налогов (авансовых платежей по налогам), сборов и иных обязательных платежей является дата начисления налогов (сборов).

Тот факт, что страховые взносы начисляются за прошлые периоды, по мнению чиновников, значения не имеет.

На наш взгляд, с такой позицией можно согласиться, если принять во внимание положения статьи 54 НК РФ. Ведь доначисление страховых взносов означает, что в прошлые налоговые (отчетные) периоды налогоплательщик занизил сумму расходов, принимаемых при исчислении налога на прибыль. То есть переплатил налог. А согласно пункту 1 статьи 54 НК РФ, налогоплательщик имеет право сделать перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым периодам, если допущенные неточности привели к излишней уплате налога.

Минфин России неизменно советует руководствоваться этой нормой при исправлении ошибок прошлых лет путем пересчета налоговой базы и суммы налога на прибыль в сторону уменьшения (письма от 23.01.12 № 03-03-06/1/24, от 25.08.11 № 03-03-10/82). Но с оговоркой, что если в соответствующем прошлом налоговом периоде (в котором допущена ошибка, например в нашем случае – неполное начисление страховых взносов) не было уплаты налога на прибыль, то перерасчет налоговой базы и суммы налога производится за период, в котором были совершены ошибки (письмо Минфина России от 11.08.11 № 03-03-06/1/476).

Иными словами, если в периоде, за который доначисляются страховые взносы, налоговая база по налогу на прибыль была убыточной и налог вообще не уплачивался, то пункт 1 статьи 54 НК РФ применить нельзя. В этой ситуации нужно подавать уточненную налоговую декларацию за прошлый период с суммой расходов, увеличенной на доначисленные страховые взносы.

Если же в прошлом году налоговая база по налогу на прибыль была положительной и сумма налога уплачивалась в бюджет, то уточненную декларацию можно не подавать, а учесть доначисление в текущем году, когда был составлен акт проверки (или организация самостоятельно выявила ошибку в исчислении страховых взносов).

Вместе с тем в письме ФНС России от 17.08.11 № АС-4-3/13421 озвучен иной подход. Так, налоговики считают, что перерасчет налоговой базы и суммы налога в периоде выявления ошибки (искажения) может быть произведен, только если невозможно определить период совершения ошибки (искажения) в исчислении налоговой базы. При доначислении страховых взносов всегда известно, за какой период это делается.

Почему ФСС не принял к зачету пособия?

Траты на оплату листков нетрудоспособности, декретных и детских пособий, а также иные меры соцподдержки работников работодателю компенсирует ФСС: либо соцвыплаты засчитываются в счет взносов на временную нетрудоспособность и материнство (ВНиМ), либо возмещаются страхователю на расчетный счет.

Для принятия соцрасходов к зачету или возмещению ФСС должен их проверить. Согласно подп. 4 п. 1 ст. 4.2 и п. 4 ст. 4.7 закона «Об обязательном соцстраховании на случай ВНиМ» от 29.12.2006 № 255-ФЗ соцстрах имеет право не засчитывать расходы на выплату пособий по госсоцстрахованию, если они произведены:

- на основании неверно оформленных либо выданных с нарушением законодательства документов;

- с нарушением законодательства РФ о соцстраховании;

- вовсе без подтверждающих документов.

См. также: «Мог ли ФСС отказать в возмещении пособия, если работник уволился, а копии его трудовой у фирмы нет?».

ФСС может обвинить организацию в создании искусственных условий для возмещения или зачета бюджетных средств. Мы разобрали такие случаи в этой статье.

ФСС также отказывает в возмещении или зачете, если считает, что больничный лист поддельный.

Как бухгалтеру действовать при подозрении, что листок нетрудоспособности поддельный, читайте .

Итак, у ФСС есть полномочия отказать страхователю в зачете или возмещении соцвыплат. Организация может в таком случае либо спорить с фондом в суде, либо согласиться с госорганом. Если возместить соцвыплаты так и не удалось, то бухгалтеру придется внести ряд корректировок в учет и отчетность по не принятым фондом расходам.

Алгоритм отражения в учете пособий, не принятых ФСС к зачету

Если ФСС не принял облагаемое пособие и отказал в возмещении или зачете соцвыплат, то бухгалтер должен поступить следующим образом:

- Сторнировать в бухучете суммы незачтенных пособий.

- Списать незачтенные суммы в расходы либо удержать их с работника.

- Исчислить с незачтенной соцвыплаты страховые взносы — это наиболее безопасный путь для страхователя в настоящий момент, рекомендованный ФНС и Минфином (письма от 22.09.2017 № ЕД-4-15/19093 и от 01.09.2017 № 03-15-07/56382 соответственно). Но с этим можно и поспорить.

- Доплатить взносы в ФНС либо в ФСС (за периоды до 2017 года) — если вы уменьшаете ежемесячные соцвзносы на ВНиМ на суммы пособий, то после отказа ФСС в зачете пособий нужно доплатить администратору взносов на ВНиМ (до 2017 года — ФСС, с 2017 года — ФНС) в размере суммы соцвыплаты, не принятой к зачету

- Начислить и удержать НДФЛ с работника — данный пункт не касается пособия по временной нетрудоспособности, с которого НДФЛ и так удерживается. А вот с другими видами соцпособий ситуация сложнее. По аналогии с начислением страхвзносов: если ФСС отказывается засчитывать выплату пособия, то оно прекращает быть страховым обеспечением по обязательному соцстрахованию. А значит, не относится к выплатам, из сумм которых подоходный налог не удерживается. Следовательно, если работник отказывается вернуть пособие, не зачтенное ФСС, то такая выплата становится его доходом, с которого надо удержать подоходный налог. Однако в законе отсутствует прямая обязанность взимать НДФЛ с не зачтенных соцстрахом пособий. Но если не удержите НДФЛ, но начислите страхвзносы, это может вызвать вопросы у налоговиков, так как между базой для начисления страхвзносов и базой по подоходному налогу возникнет разница.

- Разобраться с возможной переплатой по НДФЛ — если работник вернул пособие, ранее облагаемое подоходным налогом, то у него возникает переплата. Вы должны сообщить о ней сотруднику (п. 1 ст. 231 НК РФ), а затем эту переплату либо зачесть в счет будущих платежей по НДФЛ, либо вернуть работнику на основании заявления исключительно на его банковский счет.

- Перечислить взносы и НДФЛ* в бюджет.

- Рассчитать пени по взносам и подоходному налогу* и также перечислить государству. На момент признания соцвыплат невозмещаемыми у организации образуется недоимка по страхвзносам и НДФЛ*. А пени рассчитываются за период от дня, следующего за установленной датой перечисления страхвзносов за месяц, в котором было выплачено пособие, до дня, предшествующего дню погашения задолженности по взносам или подоходному налогу.

В помощь вам калькулятор пеней.

- Скорректировать отчетность — нужно внести исправления в бухгалтерскую и налоговую отчетность, в том числе в отчеты по персоналу: 2-НДФЛ**, 6-НДФЛ** (за периоды с 2016 года), 4-ФСС, РСВ-1 (за периоды до 2017 года), ЕРСВ (за периоды начиная с 2017 года).

* Если подоходный налог ранее не был удержан и вы решили все же его удержать.

** Корректируется, если вы предпочли удержать подоходный налог с сумм, ранее им не облагаемых.

Рассмотрим подробнее каждый этап.

Учет пособий, не принятых к зачету ФСС: работник вернул пособие

Бухучет соцвыплат, не зачтенных или не возмещенных соцстрахом, зависит от того, вернул ли работник пособие, а также облагалось ли оно изначально подоходным налогом.

По незачтенным пособиям — в бухучете бухгалтер сторнирует записи по начислению сумм данных выплат. Дата бухпроводки будет соответствовать дате решения фонда о непринятии к зачету расходов. Затем не подтвержденные фондом соцрасходы могут быть удержаны с работника, но только в 2 случаях:

- предоставление работником заведомо неверных сведений для начисления пособия (поддельный больничный, справка о заработке за последние 2 года с завышенными суммами доходов работника);

- допуск бухгалтером счетной ошибки.

Согласно ч. 4 ст. 137 ТК РФ, ч. 4 ст. 15 закона 255-ФЗ, ч. 1 ст. 138 ТК РФ такие суммы можно удержать из трудовых доходов работника, но не более 20% заработка за каждый месяц. В остальных ситуациях возврат излишних соцвыплат производится работником добровольно.

Если работник возвращает пособие добровольно либо соцвыплату удерживают из его зарплаты, то бухзаписи будут следующие:

|

Дебет |

Кредит |

|

|

Сторно начисления незачтенной соцвыплаты |

||

|

20, 23, 25, 26, 44 |

Сторно пособия по нетрудоспособности за первые 3 дня болезни |

|

|

Сторно НДФЛ с пособия по временной нетрудоспособности |

||

|

73, 76 |

Соцвыплата отнесена на счет расчетов с персоналом по прочим операциям. |

|

|

50, 51, 70 |

73, 76 |

Работник добровольно вернул сумму неправомерно выплаченного пособия либо эта сумма была удержана из его зарплаты |

|

Доплачено незачтенное пособие — так как на его сумму ранее были уменьшены взносы на ВНиМ к уплате |

||

|

Излишне удержанный НДФЛ возвращен работнику на банковскую карту |

Учет пособий, не принятых к зачету ФСС: работник не вернул пособие

Пособие с работника нельзя взыскивать, если незачет соцвыплаты возник из-за неверного толкования бухгалтером законодательства при расчете суммы пособия (ч. 4 ст. 15 закона 255-ФЗ). Кроме того, руководитель вправе принять решение не взыскивать пособие независимо от причины незачета (ст. 240 ТК РФ).

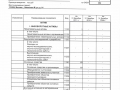

Если работник не возвращает соцвыплату, то сделайте следующие проводки:

|

Дебет |

Кредит |

|

|

Сторно начисления незачтенной соцвыплаты |

||

|

Не зачтенная фондом выплата отнесена на счет прочих расходов |

||

|

69 по субсчетам расчетов с фондами либо с ФНС в части начисления страхвзносов |

Начислены на не зачтенное ФСС пособие страховые взносы |

|

|

Удержан НДФЛ с соцвыплаты (кроме пособия по временной нетрудоспособности) |

||

|

69 с/счет «Пени, штрафы по соцвзносам» |

Начислены пени по опоздавшим в бюджет соцвзносам |

|

|

68 с/счет «Пени, штрафы по НДФЛ» |

Начислены пени по недоимке по НДФЛ |

|

|

69/68 по субсчетам расчетов с фондами либо с ФНС в части начисления страхвзносов/НДФЛ, 69 с/счет «Пени, штрафы по соцвзносам», 68 с/счет «Пени, штрафы по НДФЛ» |

Перечислены страховые взносы, НДФЛ, пени по страхвзносам и НДФЛ в бюджет |

НДФЛ удерживайте с работника в том случае, если он не вернул суммы неверно выплаченных пособий, налог не был удержан ранее и вы решили, что безопаснее его удержать. Если работник уже уволился — сообщите в ФНС о невозможности удержать подоходный налог.

В налоговом учете не принятые ФСС к зачету пособия в расчете налога на прибыль не участвуют, поэтому возникает постоянная разница и постоянное налоговое обязательство.

О фиксации разниц между бухгалтерским и налоговым учетом читайте .

Упрощенцы также не учитывают в расходах не зачтенные соцстрахом пособия.

Как отражать облагаемое взносами не зачтенное ФСС пособие: отчетность налогового агента

Если фонд отказался засчитывать или возмещать пособие, то нужно внести корректировки в ряд отчетной документации налогового агента:

|

Отчетность |

Пособие изначально облагалось НДФЛ, работник его вернул |

Пособие изначально облагалось НДФЛ, работник его не вернул |

Пособие изначально не облагалось НДФЛ, работник его вернул |

Пособие изначально не облагалось НДФЛ, работник его не вернул |

|

2-НДФЛ |

Исключите сумму пособия из 2-НДФЛ и сдайте корректирующую справку |

Сдайте корректирующую 2-НДФЛ по сотруднику, код больничного 2300 замените на код 4800 |

Ничего исправлять в 2-НДФЛ не нужно |

У работника появился доход, который следует отразить в 2-НДФЛ под кодом 4800 и удержать подоходный налог. Если на момент обнаружения не зачтенного фондом пособия работник уже уволился, то 2-НДФЛ следует сдавать с признаком 2 |

|

6-НДФЛ (если незачтенное пособие обнаружено в 2016 году и позднее) |

Сдайте корректирующую 6-НДФЛ за период неправомерной выплаты пособия, а также за предшествующие периоды — поскольку раздел 1 формы 6-НДФЛ заполняется нарастающим итогом с начала года |

Ничего исправлять в 6-НДФЛ не нужно |

У работника появился доход, сдайте корректирующую 6-НДФЛ за период неправомерной выплаты пособия, а также за предшествующие периоды |

|

Подробнее о корректировке квартального расчета по НДФЛ читайте .

Как отражать облагаемое взносами не зачтенное ФСС пособие: отчетность страхователя

4-ФСС

Порядок исправления зависит от года выплаты незачтенного пособия. Если это 2016 год и раньше, то исправляются прежде всего данные в таблице 2: страхователь исключает не принятые фондом соцвыплаты из соответствующих строк и граф таблицы. Соответственно уменьшаются показатели по строкам «Расходы на цели обязательного соцстрахования» и «Задолженность за территориальным органом ФСС на конец отчетного (расчетного) периода». А сумму не принятого соцстрахом пособия бухгалтер зафиксирует в одноименной строке 5 таблицы 1.

Еще страхователю по общему правилу нужно будет откорректировать строки 1–4 таблицы 3 и строки 1–3 таблицы 6 (в части общей суммы выплат и вознаграждений в пользу физлиц и распределения этих сумм на облагаемые и не облагаемые страхвзносами). На сумму доначисленных страховых взносов корректируются строки 2 таблицы 1 и таблицы 7 «Начислено к уплате страховых взносов» — если недоимка обнаружена в том же году, в котором выплатили первоначально пособие. Соответственно вносятся правки в строки, фиксирующие задолженность за страхователем на конец отчетного периода.

Если корректируется 4-ФСС уже за периоды 2017 года, то там нет таблиц по расчетам взносов и выплат на ВНиМ. Исправлению подлежит база для расчета взносов на травматизм, общая сумма выплат и вознаграждений в пользу физлиц, сумма начисленных взносов и задолженность за страхователем на конец периода.

РСВ-1

За периоды до наступления 2017 года уточнять персонифицированные сведения следует по форме СЗВ-КОРР (постановление Правления ПФР от 11.01.2017 № 3п). В этой форме вы приводите персональные данные работника, исправленные суммы выплат в его пользу и рассчитанные суммы взносов. В случае неполного отражения в отчетности страхвзносов за какие-либо отчетные периоды, суммы доначислений отражаются нарастающим итогом в 120-й строке и в разделе 4 годовой формы РСВ-1 отдельной строкой по каждому периоду.

ЕРСВ

Новый расчет по страховым взносам страхователи сдают за периоды начиная с 2017 года. Общий принцип корректировки расчета в случае отказа ФСС в возмещении или зачете тот же, что и при исправлении формы 4-ФСС за 2016 год: нужно исключить незачтенные пособия из Приложения 3, а также скорректировать базу для начисления каждого типа страхвзносов и общую сумму выплат и вознаграждений в пользу физлиц. Также корректируются строки, содержащие информацию о сумме начисленных страхвзносов и суммы по строкам 070 и 090 приложения 2.

Подробнее о порядке уточнения персонифицированных сведений в ЕРСВ читайте .

А разобраться во всех тонкостях заполнения и уточнения единого расчета по страховым взносам вам поможет наш чек-лист.

Что нужно знать

Чтобы избежать штрафных санкций со стороны различного рода фондов, необходимо максимально подробно ознакомиться со всей информацией касательно как начислений страховых взносов, так и доначислений.

Причем некоторые моменты особенно важны:

- основные сведения;

- кто уплачивает взносы;

- законные основания.

Знание актуальных законодательных актов, которые касаются всевозможных страховых взносов, позволяет осуществлять начисления и доначисления в верном режиме.

Использование актуальной информации о законах из проверенных источников необходимо для работы любого ИП, предприятия.

Основные сведения

Все работодатели, заключающие со своими сотрудниками трудовые договора в установленной форме, обязаны осуществлять соответствующие перечисления в Пенсионный фонд России.

Данная структура является финансовым администратором, осуществляющим распределение средств, которые впоследствии идут:

- на выплату пенсий по достижении определенного возраста;

- на оплату услуг, оказываемых гражданам РФ по системе обязательного медицинского страхования.

Уплата страховых взносов осуществляется в следующем порядке:

| До 15 числа каждого месяца, следующего за отчетным | Если данная дата приходится на нерабочий день, то последним днем отчетности является следующий рабочий |

| 22% | Ставка для взноса на пенсионное страхование |

| Ставка увеличивается на 10% | Если величина базы страховых взносов у работодателя более определенной суммы |

| 5.1% | Ставка по взносам в систему ОМС |

Имеется определенная категория работодателей, которые освобождаются от выплаты страховых взносов. Также на них не распространяется повышенная тарифная ставка в размере 10%.

Постановление Правительства Российской Федерации №1316 от 04.12.14 г. гласит, что в 2019 году величина базы, с которой платятся страховые взносы, составляет 711 тыс. рублей.

В 2019 году уплата взносов рассматриваемого типа должна осуществляться по обозначенным тарифам со всех сумм. Исключением являются лишь платежи, перечисленные в ст.№9 Федерального закона №212-ФЗ.

Также следует помнить, что облагаемая взносами база вычисляется по отношению к каждому работнику по отдельности.

Кто уплачивает взносы

Вменяется в обязанность выплата страховых взносов следующим категориям работодателей:

- Всевозможным организациям с сотрудниками, которым начисляется заработная плата или же работающими с подрядчиками, являющимися физическими лицами.

- Индивидуальным предпринимателям, которые работают с наемными сотрудниками или же подрядчиками-физическими лицами.

- Физическим лицам, которые не имеют статус индивидуального предпринимателя, но заключают трудовые договора с другими физическими лицами, подрядчиками.

- Индивидуальным предпринимателям, работающим по патентной системе и ведущим частную практику – к этой категории относятся всевозможные нотариусы, юристы, а также иные физические лица.

Иногда случается, что работодатель одновременно подпадает под несколько категорий, которые обязаны осуществлять соответствующие взносы во внебюджетные фонды. В таком случае необходимо делать перечисления на всех основаниях.

Так, если индивидуальный предприниматель ведет частную практику и заключил трудовые договора с физическими лицами, то он обязан осуществлять перечисления как за себя, так и за своих наемных работников.

Необходимо помнить, то работодатель ежеквартально обязан формировать отчетность, которая в последствии передается в Пенсионный фонд России.

Причем если суммарное количество сотрудников составляет более 50 человек, то делать это необходимо только в электронном виде.

В то же время индивидуальным предпринимателям, осуществляющим работу без наемных работников, какую-либо отчетность сдавать не следует.

Законные основания

Само существование различных внебюджетных фондов, а также обязательное перечисление в них взносов закреплено на законодательном уровне.

Что делают органы контроля за уплатой страховых взносов в рамках выездной проверки смотрите в статье: органы контроля за уплатой страховых взносов.

Что делают органы контроля за уплатой страховых взносов в рамках выездной проверки смотрите в статье: органы контроля за уплатой страховых взносов.

Какими методами осуществляется начисление страховых взносов в 2019 году, .

Основным документом, на который необходимо ориентироваться, является Федеральный закон №212-ФЗ от 2407.09 г. в редакции от 13.07.15 г.

В нем освещаются максимально подробно все важные моменты, связанные со следующими учреждениями:

- Пенсионным фондом России.

- Фондом социального страхования.

- Фондом обязательно медицинского страхования.

Также всем плательщикам необходимо помнить о следующих законных основаниях:

| П.3 ст.№5 Федерального закона №406-ФЗ – с 01.01.15 г. | Необходимо осуществлять перечисление взносов со всех выплат, которые включены в налогооблагаемую базу |

| П.2 ст.№346.43 НК РФ | Обозначаются все правила и исключения, касающиеся физических/юридических лиц, которые освобождаются или же наоборот, обязаны осуществлять взносы |

| П.3 ст.№58.2 закона №212-ФЗ | Освещаются максимально подробно все моменты, касающиеся выплаты взносов иностранными гражданами |

| Ст.№2 закона №179-ФЗ | Освещает порядок применения пониженных тарифов |

| Ст.№9 закона №212-ФЗ | Обозначаются все выплаты по трудовым договорам, с которых нет необходимости делать отчисления в пользу внебюджетных фондов |

Доначисление страховых взносов за прошлые периоды в 2019 году

Иногда происходят различного рода ошибки из-за незнания законодательства или же умышленно. Нередко страховые взносы не платятся, причем подобное некоторые физические лица практикуют в течение многих лет подряд.

Делать этого не следует, так как подобное может послужить причиной наложения штрафных санкций на работодателя.

Кроме того, впоследствии доначисление страховых взносов за прошлые годы в бюджет все равно необходимо будет осуществить, это неизбежно.

Даже если перечисление соответствующих сумм в пользу фондов осуществляются в установленные сроки и без нарушений, следует в обязательном порядке предварительно разобраться со следующими важными моментами:

- при формировании отчета за прошлые периоды – что именно учитывать;

- касающиеся актов проверки;

- процесс отражения в бухгалтерской отчетности (проводки);

- работа в программе 1С.

Особенно важно правильно отобразить отчетность в бухгалтерских программах. Так как далеко не все операции можно свершить с текущей датой.

Некоторые сложности могут возникнуть при доначислении в 1С 8.2, так как имеются некоторые особенности выполнения данной операции.

За какой период учитывать

Налоговым периодом по взносам во внебюджетные фонды признается один календарный год.

При этом периодами отчетности являются:

- один квартал;

- полугодие;

- 9 месяцев.

При этом ставка за каждый период устанавливается в зависимости от следующих факторов:

- категория плательщика налогов;

- вида фонда, в который осуществляются перечисления;

- величины дохода работника, с заработной платы которого осуществляются выплаты.

Нередко возникают ситуации, когда по какой-то причине взносы не уплачиваются в течение не просто каких-то отдельных периодов отчетности, а годами.

Случается, что иногда индивидуальные предприниматели, ранее работающие без наемных работников и, в последствии, заключившие трудовые договора с физическими лицами, ни разу не платят взносы рассматриваемого типа.

В конечном итоге подобная практика все же обнаруживается, и Федеральная налоговая служба обязывает выполнить соответствующие платежи.

Если какой-либо период будет упущен, то на предприятие или ИП, скорее всего, буде наложен достаточно серьезный штраф.

Видео: страховые взносы

Величина его рассчитывается исходя из суммы задолженности перед внебюджетным фондом – в законодательстве обозначены соответствующие процентные ставки.

По акту проверки

Иногда необходимость осуществить доначисление страховых взносов за прошлые периоды в ФСС возникает после проведения камеральной проверки.

При этом основанием, подтверждающим необходимость свершения данного действия, является составленный аудиторами акт проверки. В некоторых случаях сам процесс доначисления вызывает некоторые затруднения.

Причем в большинстве случаев проблема заключается не в изыскании средств, а именно в процессе отражения платежа непосредственно в бухгалтерской отчетности.

Тем не менее, все предписания составленного аудиторами акта следует выполнить в обязательном порядке.

В противном случае возможны серьезные проблемы с Федеральной налоговой службой. Правка осуществляется в РСВ-1.

Отражение в бухгалтерском учете

При осуществлении платежей-доначислений необходимо в обязательном порядке отразить данные операции в бухгалтерском учете. Делается это следующим образом:

| Дебет Субсчет | Кредит Субсчет |

| 91 «Прочие расходы» | 68 «Доначисление взносов» |

| 99 «Доначисление взносов» | 68 «Доначисление взносов» |

| 99 «Штрафы по взносам во внебюджетные фонды» | 68 «Штрафы по взносам во внебюджетные фонды» |

Следует помнить, что до момента признания судом какого-либо должностного лица виновным в нарушении положений налогового кодекса, оно остается невиновным.

При этом неправильное отражение, согласно п.2 ПБУ 22/2010 признается не нарушением, а ошибкой.

Потому если при отражении доначислений были допущены какие-либо неточности, то подобные прецеденты ничем страшным налогоплательщику не грозят.

Работа в программе 1С

Порой некоторые сложности возникают по причине необходимости отражать доначисления в специальной бухгалтерской программе 1С ЗУП – зарплата и управление.

Внесение данных согласно составленному акту проверки осуществляются по каждому работнику, данная операция выглядит следующим образом:

- открываем приложение;

- находим сотрудника, по доходу которого следует выполнить доначисление;

- открываем меню в разделе «начисление»;

- появится новое окно – кликаем на вкладку «налог»;

- кликаем на «Облагается, код дохода»;

- выбираем тип отчислений (наименование внебюджетного фонда).

Таким образом, осуществляется внесение всех необходимых данных в программу 1С. Если возникают какие-либо ошибки в процесс работы программы, то следует обратиться к системному администратору.

Какой КБК действует при уплате страховых взносов ИП за себя в 2019 году узнайте из статьи: страховые взносы ИП за себя.

Какой шифр плательщика страховых взносов страхователя ФСС, .

Где находится вход в личный кабинет плательщика страховых взносов, .

В большинстве случаев нежелание программы работать нужным образом вызвано действиями самого бухгалтера.