Содержание

- Расходы в бухгалтерском учете

- Понятие расходов в бухучете

- Признание расходов в бухгалтерском учете

- Виды расходов в бухгалтерском учете

- Синтетический и аналитический учет расходов

- Бухгалтерский учет расходов будущих периодов

- Что значат статьи затрат?

- Принципы формирования списка статей затрат

- Статьи затрат в бухучете: что куда включать

- Вопросы и ответы о статьях затрат

- Транспортные расходы — это прямые или косвенные расходы?

- Что такое прямые и косвенные расходы

- Что относится к транспортным расходам

- Расходы на доставку приобретенного имущества

- Расходы на доставку продукции или товаров покупателю

- Расходы на содержание транспорта

- Расходы на аренду транспорта

- Итоги

- Транспортные расходы в «1С:Бухгалтерия 8» редакции 3.0

- Учет транспортно-заготовительных расходов

- Транспортные расходы в «1С:Бухгалтерия 8» (ред. 3.0)

- Немного теории

- Оказание услуг

- Торговля

- Производство

- Статьи расходов в бухгалтерском учете — таблица

- Понятие и условия признания расходов в бухучете

- Статьи расходов в бухучете — таблица

- Алгоритм бухучета расходов

- Учет расходов

- Условия принятия к бухгалтерскому учету расходов

- Группировка расходов по элементам

- Порядок отражения расходов в бухгалтерском учете

- Расходы и Отчет о финансовых результатах

- Классификация затрат для целей бухгалтерского учета

- Классификация доходов и расходов для целей финансового учета

- Отражение затрат на производство в бухгалтерском учете

- Бухучет затрат на производство

- Счета затрат в бухгалтерском учете

- Методические рекомендации по бухгалтерскому учету затрат

- Бухгалтерский учет затрат на предприятии

Расходы в бухгалтерском учете

Актуально на: 17 ноября 2016 г.

Одним из объектов бухгалтерского учета организации являются ее расходы (ст. 5 Федерального закона от 06.12.2011 № 402-ФЗ). О видах бухгалтерских расходов и особенностях их признания расскажем в нашем материале.

Понятие расходов в бухучете

В соответствии с п. 2 ПБУ 10/99 расходы организации – это уменьшение экономических выгод в результате выбытия активов и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников.

При этом в п. 3 ПБУ 10/99 приведены виды выбытия активов, которые расходами не признаются:

- приобретение (создание) внеоборотных активов;

- вклады в уставные (складочные) капиталы других организаций, приобретение акций и иных ценных бумаг не с целью перепродажи;

- перечисления по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала и т.п.;

- предварительная оплата МПЗ и иных ценностей, работ, услуг;

- погашение кредита, займа, полученных организацией.

Признание расходов в бухгалтерском учете

Расходы организации признаются по методу начисления независимо от намерения получить выручку или иные доходы при наличии следующих условий (п.п. 16-18 ПБУ 10/99):

- расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

- сумма расхода может быть определена;

- имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации.

К примеру, если организация перечислила аванс в счет поставки материалов, расходом эта операция не признается не только потому, что предварительная оплата МПЗ, как мы указывали выше, – не расход в соответствии с п. 3 ПБУ 10/99, но и потому что в результате этой операции уменьшение экономических выгод не происходит. Актив организации лишь меняет свою форму – из денежной в дебиторскую задолженность:

Дебет счета 60 «Расчеты с поставщиками и подрядчиками» — Кредит счета 51 «Расчетные счета»

Виды расходов в бухгалтерском учете

В зависимости от характера расходов, условий осуществления и направлений деятельности расходы организации подразделяются на (п. 4 ПБУ 10/99):

- расходы по обычным видам деятельности;

- прочие расходы.

Подробнее о расходах по обычным видам деятельности, а также прочих расходах мы рассказывали в наших отдельных консультациях, приводили и основные проводки по расходам организации.

Расходы в бухгалтерском учете могут группироваться по элементам, статьям и т.д. Выделяют также прямые расходы в бухгалтерском учете и косвенные.

Синтетический и аналитический учет расходов

Синтетический учет расходов по обычным видам деятельности и прочих расходов ведется на синтетических счетах учета в соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (Приказ Минфина от 31.10.2000 № 94н). Аналитический учет расходов должен обеспечить их детализацию по видам затрат, подразделениям организации, статьям расходов, видам выпускаемой продукции и т.д. в зависимости от типа расходов и особенностей деятельности конкретной организации.

Бухгалтерский учет расходов будущих периодов

Отдельную группу расходов составляют так называемые расходы будущих периодов. Это затраты организации, произведенные в отчетном периоде, но относящиеся к следующим отчетным периодам (п. 65 Приказа Минфина от 29.07.1998 № 34н). Это могут быть к примеру, расходы на сертификацию продукции, на приобретение лицензионного программного обеспечения или в связи с предстоящими строительными работами. Расходы будущих периодов учитываются на одноименном счете 97.

Пример учета расходов будущих периодов (проводки):

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Отражены расходы будущих периодов в связи с приобретением программного обеспечения | 97 «Расходы будущих периодов» | 60 |

| Списаны материалы на предстоящие строительные работы | 97 | 10 «Материалы» |

Расходы будущих периодов признаются расходами текущего периода постепенно по мере наступления отчетного периода, к которому они относятся.

Пример списания расходов будущих периодов (проводки):

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Списаны расходы будущих периодов на текущие затраты | 20 «Основное производство» 26 «Общехозяйственные расходы» 44 «Расходы на продажу» и др. |

97 |

>Статьи затрат: классификация и список

Что значат статьи затрат?

Академическое определение для статей затрат, пожалуй, было бы таким: статьи затрат – это группировка ресурсов предприятия, потребленных в процессе производства и обращения, по какому-либо признаку.

На практике правильно сформированные статьи затрат — это основа для обобщения информации о себестоимости продукции, работ, услуг. Есть множество классификаций затрат по различным основаниям. В рамках каждой из них выделяются свои составляющие. Именно их и можно назвать статьями затрат.

Таблица: классификация затрат в зависимости от их участия в бизнес-процессах Скачайте файл с классификацией затрат, которые чаще всего применяются для целей учета и управления.

Принципы формирования списка статей затрат

Поскольку бухгалтерский учет имеет очень жесткую привязку к законодательству, то и основные принципы группировки затрат, стоит поискать в нормативных документах. К числу основных относятся представленные на рисунке 1 и описанные ниже.

1. Положение по бухгалтерскому учету (далее – ПБУ) 10/99 «Расходы организации»

Документ раскрывает принципы учета расходов. А затраты и расходы – это разные понятия, хотя часто их путают (в чем принципиальная разница между затратами и расходами, читайте в блоке Вопрос-Ответ).

Однако в пункте 8 документа приведена классификация расходов по обычным видам деятельности, которая вполне подойдет и для выделения статей затрат. Эту группировку назовем так – статьи затрат по элементам:

- материальные затраты;

- затраты на оплату труда;

- отчисления на социальные нужды;

- амортизация;

- прочие затраты.

Пункты 7 и 9 ПБУ 10/99 дают основание выделить в списке затрат еще как минимум три группы, получив перечень статей затрат по их функциональной роли:

- производственные;

- коммерческие;

- управленческие.

И еще один важный принцип для группировки затрат приведен в самом конце пункта 8: перечень статей затрат устанавливается организацией самостоятельно. Эта фраза говорит о том, что выделение статей затрат внутри каждого предприятия – вотчина специалистов учетно-экономического блока. Именно они должны решить и задать системой внутренних регламентов (например, учетной политикой), какие именно статьи затрат нужны для корректного учета, анализа, планирования и возможной оптимизации израсходованных ресурсов.

Как быстро разработать справочник статей затрат — читайте советы от экспертов Системы Финансовый Директор.

2. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций

Принципы выделения статей затрат в этом документе задаются через систему счетов бухгалтерского учета. К затратным счетам относятся:

- 20 «Основное производство»;

- 23 «Вспомогательные производства»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

- 29 «Обслуживающие производства и хозяйства»;

- 44 «Расходы на продажу».

Такой подход к выделению списка статей затрат можно назвать так – по центрам ответственности и местам возникновения.

Этот способ классификации дает возможность увидеть суммарные затраты в разрезе производств разных видов, управления и сбыта, позволяет четко разграничить затраты по способу их включения в себестоимость.

Все траты ресурсов, которые можно напрямую отнести на счет 20 (сразу включив их в себестоимость конкретного продукта, работы или услуги) относятся к прямым. Косвенные затраты – это всё, что потребует:

- предварительного накопления в течение месяца на прочих счетах. Из приведенных выше – это 23, 25, 26, 29,

- последующего распределения в разрезе видов продукции по итогам месяца пропорционально выбранной предприятием базе (прямые материальные затраты, зарплата основных производственных рабочих, общая величина прямых затрат и т.д.),

- отнесения на аналитические счета 20-го счёта записями Дебет 20 Кредит 23, 25, 26, 29.

Как разработать справочник статей затрат

3. Отраслевые методические указания (рекомендации) и инструкции

Документов такого рода достаточно много. Причем некоторые из них были написаны еще во времена СССР, а их создателями значатся давно канувшие в лету Госплан СССР, Минфин СССР и Госкомцен СССР. Однако справочно-информационные системы не относят их к числу утративших силу и это справедливо, ведь базовые подходы к расчету себестоимости, формированию планов затрат (по-современному – бюджетов) и подготовке смет остались прежними.

Ярчайший пример такого нормативного акта – Письмо Госплана СССР № АБ-162/16-127, Минфина СССР, Госкомцен СССР № 10-86/1080, ЦСУ СССР от 10.06.1975 г. «О методических материалах по планированию, учету и калькулированию себестоимости продукции на предприятиях машиностроения и металлообработки».

Вот, например, какие калькуляционные статьи затрат приведены в пункте 13 данного документа-долгожителя:

- сырье и материалы;

- покупные комплектующие изделия, полуфабрикаты и услуги кооперированных предприятий;

- возвратные отходы (вычитаются);

- топливо и энергия на технологические цели;

- основная заработная плата производственных рабочих;

- дополнительная заработная плата производственных рабочих;

- отчисления на социальное страхование с заработной платы производственных рабочих;

- расходы на подготовку и освоение производства:

- расходы на подготовку и освоение новых предприятий, производств, цехов и агрегатов (пусковые расходы);

- расходы на подготовку и освоение производства новых видов изделий;

- отчисления в фонд освоения новой техники;

- отчисления в фонд премирования за создание и освоение техники;

- износ инструментов и приспособлений целевого назначения, иные специальные расходы;

- расходы по содержанию и эксплуатации оборудования;

- цеховые расходы;

- общезаводские расходы;

- потери от брака (только в отчетных калькуляциях);

- прочие производственные расходы;

- внепроизводственные расходы.

Приведенная классификация статей затрат не утратила своей актуальности и в чуть сокращенном виде часто приводится в различных источниках.

Как сэкономить до трети расходов на нужды офиса

Вот еще несколько документов, которыми можно руководствоваться при разработке перечня статей затрат, учитывая отраслевую специфику предприятия:

- для торговых организаций ‒ «Методические рекомендации по бухгалтерскому учету затрат, включаемых в издержки обращения и производства, и финансовых результатов на предприятиях потребительской кооперации» (утв. Правлением Центросоюза РФ 06.06.1995 г. № ЦСЦ-27);

- для строительных организаций ‒ Письмо Минстроя РФ от 30.10.1992 г. № БФ-907/12 «О Методических рекомендациях по расчету величины накладных расходов при определении стоимости строительной продукции»;

- для предприятий лесной и деревообрабатывающей промышленности ‒ «Методические рекомендации (инструкция) по планированию, учету и калькулированию себестоимости продукции лесопромышленного комплекса», утв. Минпромнаукой РФ 26.12.2002 г.

Все эти документы в части, не противоречащей нормативно-правовым актам по бухгалтерскому учету, принятым позднее, признаются действующими. Это подчеркивалось в письме Минфина РФ от 29.04.2002 г. № 16-00-13/03 «О применении нормативных документов, регулирующих вопросы учета затрат на производство и калькулирования себестоимости продукции (работ, услуг)».

Какие расходы урезать, а какие выгоднее не трогать — воспользуйтесь инструкциями от журнала «Финансовый директор».

4. ПБУ 1/2008 «Учетная политика организации»

Какое отношение к формированию статей затрат может иметь данный, как кажется, совсем не связанный с рассматриваемой темой документ? Чтобы это понять, обратимся к пункту 6, где говорится о необходимости следовать принципу рациональности. Он подразумевает, что издержки на формирование информации о конкретном объекте бухгалтерского учета не должны превышать полезность этой информации.

Залог успеха при выделении статей затрат – ориентация на то, как именно будут применяться аналитические данные в дальнейшем. И если ответ – «Никак», то:

- либо нет никакого смысла увеличивать трудоемкость учетных операций по затратам, вводя дополнительные субсчета, субконто, отчеты и прочее;

- либо следует поработать над эффективностью самой системы принятия управленческих решений в организации.

«Информация должна работать» – это базовый принцип в создании любых информационных потоков. И статьи затрат – не исключение.

Статьи затрат в бухучете: что куда включать

Нет смысла пытаться создать единый универсальный шаблон подобной группировки. Отраслевая принадлежность, специфика работы, масштабы деятельности и множество других факторов определят свои подходы для каждой конкретной организации.

Тем не менее, значимым подспорьем могут стать:

- пояснения по поводу того, какие именно составляющие затрат соответствуют выделенным классификационным позициям;

- демонстрация совместного использования сразу нескольких группировок статей затрат из тех, что были обозначены выше.

Пояснения по первому пункту вы можете найти в отдельном файле, где приведен максимально подробный перечень с учетом классификации затрат по элементам.

Таблица: расширенный состав классификации затрат по элементамСкачайте максимально подробный список статей затрат

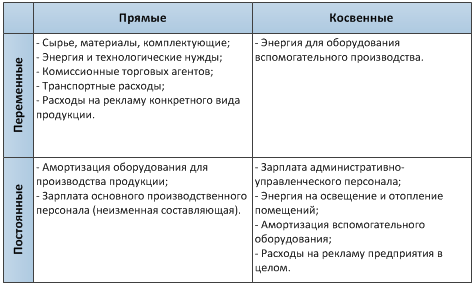

Основные моменты по второму пункту обобщены в таблице ниже. Обратите внимание, как одни и те же калькуляционные статьи могут участвовать в формировании разных элементов затрат и попадать на совершенно разные счета бухгалтерского учета.

Таблица: Пример одновременного применения на практике классификаций затрат по элементам, по калькуляционным статьям, по центрам ответственности и по включению в себестоимость продукции

|

Статьи затрат по элементам |

Калькуляционные статьи затрат |

По способу включения в себестоимость |

Центр ответственности |

Бухгалтерский счет |

|

Материальные затраты |

Сырье и материалы, покупные изделия, полуфабрикаты и услуги, топливо и энергия на технологические цели, стоимость которых можно напрямую отнести на себестоимость конкретного вида продукции, работ, услуг:

|

Прямые |

Цехи основного производства |

20 |

|

Общепроизводственные (цеховые) затраты – материальные затраты на производство, которые нельзя сразу включить в себестоимость продукции, работ, услуг:

|

Косвенные |

Цехи основного производства |

25 |

|

|

Общехозяйственные (общезаводские) затраты – материальные затраты, связанные с управленческими нуждами:

|

Косвенные |

Администрация |

26 |

|

|

Затраты на продажу – материальные затраты, списываемые для обслуживания сбытового процесса:

|

Косвенные |

Сбытовое подразделение |

44 |

|

|

Затраты на оплату труда |

Заработная плата производственных рабочих при условии, что можно напрямую увязать время работы сотрудника с видом продукции, на производство которой это время тратится:

|

Прямые |

Цехи основного производства |

20 |

|

Общепроизводственные (цеховые) затраты – зарплата сотрудников, которые участвуют в производственном процессе, но не непосредственно, а, например, сопровождая его:

|

Косвенные |

Цехи основного производства |

25 |

|

|

Общехозяйственные (общезаводские) затраты – зарплата административно-управленческого персонала:

|

Косвенные |

Администрация |

26 |

|

|

Затраты на продажу – зарплата работников сферы обращения:

|

Косвенные |

Сбытовое подразделение |

44 |

|

|

Отчисления на социальные нужды |

В отношении таких отчислений существует правило: куда отнесена зарплата работника, туда же будут отнесены и социальные отчисления. То есть отчисления с зарплаты основных производственных рабочих сформируют прямые затраты производственных цехов на счете 20, с зарплаты управленцев – косвенные затраты административного блока на счете 26 и т.д. |

|||

|

Амортизация |

Амортизация основных средств и нематериальных активов, которые задействованы в производстве исключительно одного вида продукции, работ или услуг:

|

Прямые |

Цехи основного производства |

20 |

|

Амортизация основных средств и нематериальных активов, которые участвуют в производственном процессе сразу нескольких видов продукции:

|

Косвенные |

Цехи основного производства |

25 |

|

|

Амортизация основных средств и нематериальных активов, используемых в процессе управления предприятием:

|

Косвенные |

Администрация |

26 |

|

|

Амортизация основных средств и нематериальных активов, используемых в процессе продажи:

|

Косвенные |

Сбытовое подразделение |

44 |

|

|

Прочие затраты |

|

Прямые |

Цехи основного производства |

20 |

|

Косвенные |

Цехи основного производства |

25 |

|

|

Косвенные |

Администрация |

26 |

|

|

Косвенные |

Сбытовое подразделение |

44 |

|

В таблице приведен примерный список распределения статей затрат. В реальной практике, чтобы отнести затраты в состав связанных с производством, управлением или сбытом, необходимо учитывать сразу несколько факторов:

- отраслевую специфику предприятия. Например, в торговых организациях заработная плата управленцев может включаться не в состав общехозяйственных затрат, а относиться к затратам на продажи. Конкретное решение следует принимать в самой организации и фиксировать его в учетной политике предприятия;

- цель затрат. Допустим, если в командировку отправляют сотрудника для получения опыта работы на новом оборудовании, то такие командировочные затраты будут признаны общепроизводственными. Если же едет специалист отдела сбыта для заключения договора с покупателем, то – как связанные с продажами;

- характер производства и масштаб деятельности организации. Когда предприятие производит единственный вид продукции, то нет смысла выделять общепроизводственную составляющую. Оправданным будет признать все затраты производства прямыми и аккумулировать их на счете 20.

Гость, уже успели прочесть в свежем номере?

Вопросы и ответы о статьях затрат

Вопрос: Затраты и расходы – это одно и то же?

Ответ: Нет.

Хотя путаница между этими понятиями присутствует даже в нормативных документах: в том же ПБУ 10/99 или Налоговом кодексе РФ. Затраты трансформируются в расходы только тогда, когда они уменьшат финансовый результат организации. До этих пор затраты являются активом. Давайте рассмотрим логику утверждения на примере производства продукции.

- Когда организация списывает материалы в производство, а рабочие их обрабатывают на оборудовании, то всё это (материальная составляющая, оплата труда и отчисления, амортизация) – затраты, но не расход. Накопление стоимости потраченных ресурсов идет на счете 20 «Основное производство». Остаток по этому счету увеличивает актив баланса и не влияет на финансовый результат.

- Производственный процесс завершается и готовую продукцию отгружают на склад. В этот момент затраты со счета 20 «Основное производство» переходят на счет 43 «Готовая продукция» или 40 «Выпуск продукции (работ, услуг)». Такой перенос стоимости по счетам тоже не оказывает влияния на прибыль или убыток. Более того, даже не меняется балансовая статья «Запасы». Получается, что это снова затраты, но не расходы.

- Наступает момент продажи продукции. В бухучете он сопряжен с отражением дохода и расходов, связанных с продажей. Составляющей таких расходов является себестоимость готового продукта. Ее списание отражается записью Дебет 90-2 «Себестоимость продаж» Кредит 43 «Готовая продукция». Только в этот момент затраты на создание готовой продукции, сделанные на этапе производства, становятся расходом и начинают влиять на финансовый результат. Получается, что до момента продажи готовой продукции у организации будут только накопленные в активе баланса затраты на ее создание и отсутствующие расходы в отчете о финансовых результатах.

Как избавиться от непредвиденных расходов

Вопрос. Всегда ли затраты связаны с моментальным оттоком денег?

Ответ. Нет.

Между признанием затрат и оттоком денег, связанных с ними, часто есть временной лаг. Это основная причина того, что остаток денег у предприятия практически никогда не совпадает с величиной прибыли/убытка. Давайте на примерах ращберем, когда трата денег предшествует признанию затрат, а когда, напротив, следует за ним.

- Организация покупает станок и полностью оплачивает его стоимость поставщику. В этот момент происходит, с одной стороны, отток денег, а с другой, ‒ формирование стоимости приобретенного объекта. Один актив – деньги – меняется на другой – основное средство. Выходит, что денег уже нет, а текущие затраты еще не сформированы. С первого числа месяца, следующего за месяцем принятия станка к учету, начнется начисление амортизации по нему. Оно будет длиться несколько лет в течение срока полезного использования. И каждый месяц частичка стоимости данного оборудования будет признаваться в составе затрат предприятия, попадая на какой-то из бухгалтерских счетов: 20, 23 или 25. Итак, в данной ситуации отток денег предшествовал признанию затрат. Причем отток состоялся одномоментно и в полной сумме, а затраты будут признаваться частями ежемесячно на протяжении всего срока службы объекта.

- По итогам месяца работникам предприятия начисляется заработная плата. С одной стороны, она становится кредиторской задолженностью организации перед сотрудниками. С другой – это текущие затраты. Однако до тех пор, пока не произойдет выплата зарплаты, у предприятия будет ситуация: есть затраты, но нет оттока денег под них.

Транспортные расходы — это прямые или косвенные расходы?

Что такое прямые и косвенные расходы

Что относится к транспортным расходам

Расходы на доставку приобретенного имущества

Расходы на доставку продукции или товаров покупателю

Расходы на содержание транспорта

Расходы на аренду транспорта

Итоги

Что такое прямые и косвенные расходы

Каждая компания в процессе своей деятельности несет затраты. Согласно ст. 318 НК РФ налогоплательщик для целей налогообложения должен указывать в учетной политике алгоритм разделения расходов на прямые и косвенные.

Прямые расходы включаются непосредственно в себестоимость, но признаются только по мере реализации продукта, товара или услуги. А косвенные траты можно учесть сразу же в полном объеме в расходах компании в периоде их осуществления (п. 2 ст. 318 НК РФ).

Распределять расходы по их типам должны все компании, но есть 2 исключения:

- организации, которым разрешено использовать в учете кассовый метод, не выделяют прямые и косвенные расходы, поскольку признают все расходы по мере их оплаты (п. 1 ст. 318, ст. 273 НК РФ);

- фирмы, работающие в сфере услуг, имеют право учитывать все затраты в периоде их осуществления (п. 2 ст. 318 НК РФ, письмо Минфина России от 15.06.2011 № 03-03-06/1/348).

О разнице между кассовым методом и методом начисления подробнее читайте в статье «Метод начисления и кассовый метод: основные отличия».

Ст. 318 НК РФ содержит перечень прямых расходов компании:

- материальные расходы;

- расходы на оплату труда и начисляемые выплаты во внебюджетные фонды;

- затраты на амортизацию ОС.

Этот перечень не является закрытым и носит рекомендательный характер. Это значит, что указанные выше прямые расходы налогоплательщик может учесть как косвенные либо включить в состав прямых затрат те, которые прямо не названы в ст. 318 НК РФ. Однако налоговики требуют доказывать обоснованность такого подхода (ст. 252, 319 НК РФ, письмо ФНС России от 24.02.2011 № КЕ-4-3/2952@). Учесть затраты на производство в качестве косвенных можно, только если компания докажет в учетной политике невозможность их отнесения к прямым, а также представит алгоритм распределения таких трат с учетом экономически обоснованных показателей.

От правильности отнесения затрат к прямым и косвенным зависит расчет налога на прибыль. Если компания спишет сразу много косвенных затрат, а налоговики с ней не согласятся, скорее всего, последует доначисление налога и штраф. Примером, когда компания включила в состав косвенных расходов амортизацию и отстояла свою позицию в суде, служит постановление ФАС Волго-Вятского округа от 04.02.2014 № А82-12003/2012. Однако есть и обратный пример: Арбитражный суд Московского округа в постановлении от 05.06.2017 № Ф05-7067/2017 по делу № А40-136716/2016 согласился с налоговым органом, который посчитал неправомерным отнесение в состав косвенных расходов общестроительных затрат, связанных с содержанием строительной площадки при строительстве малоэтажного индивидуального жилья и инфраструктуры поселка (определением Верховного суда РФ от 27.09.2017 № 305-КГ17-13063 отказано в передаче дела № А40-136716/2016 в судебную коллегию по экономическим спорам Верховного суда РФ для пересмотра в порядке кассационного производства).

Подробнее о том, как верно определить оба типа расходов, читайте в статье «Как разделить расходы по налогу на прибыль на прямые и косвенные?».

Что такое прямые и косвенные расходы, мы выяснили. Теперь определим, какие транспортные расходы существуют и в каком случае они являются прямыми затратами компании, а в каком — косвенными.

Что относится к транспортным расходам

Транспортные расходы (ТР) компании на практике делятся на 3 группы:

- расходы на доставку приобретенного имущества (сырья, товаров, ОС);

- расходы на доставку покупателям товаров и продукции;

- расходы на обслуживание автопарка (содержание собственных ТС и обслуживание и оплату арендованных автомобилей).

Рассмотрим подробнее каждый тип транспортных расходов.

Расходы на доставку приобретенного имущества

Если торговая компания закупает товары у другой фирмы и вывозит их собственными силами либо платит за доставку транспортной компании или контрагенту, такие расходы будут носить характер прямых (абз. 3 ст. 320 НК РФ). На себестоимость товаров они списываются не в полной сумме, а распределяются между реализованными и нереализованными товарами по следующим формулам:

ТРНП = ОСТтов × средний процент ТР,

Средний процент ТР = (ТРост + ТРтек) / (Стек + ОСТтов) × 100%,

ТР к списанию в текущем периоде = ТРост + ТРтек – ТРНП,

где: ТР — транспортные расходы;

ТРНП — транспортные расходы по непроданным товарам;

ТРост — транспортные расходы на остаток товаров на начало месяца;

ТРтек — транспортные расходы в текущем месяце;

Стек — себестоимость товаров, проданных в текущем месяце;

ОСТтов — остаток непроданных товаров на конец месяца.

ОБРАТИТЕ ВНИМАНИЕ! В отличие от производственных компаний торговые организации не имеют права устанавливать свой перечень прямых и косвенных расходов (абз. 3. ст. 320 НК РФ).

При покупке ОС расходы на его доставку компания должна включить в состав фактических затрат на приобретение ОС (п. 8 ПБУ 6/01). Для целей налогообложения транспортные расходы будут учитываться аналогично порядку, принятому в бухучете, то есть будут включены в стоимость ОС, а затем списываться на расходы через амортизацию.

Какой документ является основанием для оприходования ОС и как его верно заполнить, читайте в статье «Унифицированная форма № ОС-1 — Акт о приеме-передаче ОС».

Производственная компания включает расходы на доставку сырья в стоимость МПЗ и учитывает их в составе материальных расходов (п. 2 ст. 254 НК РФ). Следовательно, в этом случае ТР будут прямыми затратами компании. Если стоимость доставки зафиксирована отдельной суммой, то, помимо документов на само сырье, поставщик передает покупателю ТТН и счет-фактуру на транспортные услуги.

Расходы на доставку продукции или товаров покупателю

Торговая компания учитывает расходы на доставку товаров покупателям на основании абз. 3 ст. 320 НК РФ. Такие траты являются косвенными. Иные транспортные расходы также следует считать косвенными (письмо Минфина России от 29.11.2011 № 03-03-06/1/783).

Производственная компания при доставке продукции покупателям учитывает расходы на это в качестве материальных расходов (подп. 6 п. 1 ст. 254 НК РФ). Поскольку они непосредственно не указаны в перечне прямых расходов, компания может принимать их в качестве косвенных (письмо Минфина России от 13.11.2010 № 03-03-05/251).

Для учета ТР при доставке имущества покупателю компания должна оформить товарную накладную (ТОРГ-12) и товарно-транспортную накладную (1-Т) (письмо Минфина России от 27.02.2012 № 03-03-06/1/105).

О порядке заполнения ТОРГ-12 читайте в статье «Унифицированная форма Торг-12 — бланк и образец».

Расходы на содержание транспорта

В расходы на содержание транспорта компания включает траты на ГСМ, ремонт и покупку комплектующих для автомобилей, стоимость услуг страховой компании, парковку и штрафы ГИБДД.

Траты на бензин, дизельное или иное топливо для автомобиля относятся к прочим расходам, связанным с производством и реализацией (подп. 11 п. 1 ст. 264 НК РФ). Однако компания может учитывать их и как прямые расходы, опираясь на письмо Минфина России от 10.06.2011 № 03-03-06/4/67. Например, если на автомобиле доставляется продукция покупателям, траты на ГСМ в таком случае можно учесть в материальных расходах. А вот если ТС предназначено для перевозки топ-менеджеров фирмы, стоимость ГСМ является прочими расходами и косвенными тратами. Эти нюансы следует закрепить в учетной политике.

Обязательным документом, без которого нельзя списывать траты на ГСМ, является путевой лист. Подробнее о том, как его заполнять, читайте в статье «Какой порядок заполнения путевых листов (образец, бланк)?».

Покупку запчастей и ремонт ТС следует отнести к косвенным расходам и полностью списать в том отчетном периоде, в котором эти траты были понесены (п. 1 ст. 260 НК РФ). Списываются расходы на ремонт на основании:

- акта выполненных работ, счета-фактуры и платежных документов, если ремонт выполняла сторонняя фирма;

- сметы ремонтных работ, накладной на отпуск запчастей со склада, акта приема выполненных работ, акта списания изношенных запчастей, если ремонт был проведен своими силами.

ОБРАТИТЕ ВНИМАНИЕ! Траты на ремонт должны быть экономически оправданными. Если, к примеру, вместо сломавшейся автомагнитолы будет установлена дорогостоящая звуковая система, налоговики посчитают это излишеством и снимут расходы, поскольку на способность авто приносить прибыль качество звука не влияет.

Любое транспортное средство должно быть застраховано и на него оформлен полис ОСАГО (ст. 4 закона «Об обязательном страховании гражданской ответственности владельцев ТС» от 25.04.2002 № 40-ФЗ). Расходы на ОСАГО являются косвенными тратами и должны быть учтены в составе прочих расходов компании равными суммами в течение срока действия договора (п. 1 ст. 263, п. 6 ст. 272 НК РФ).

Дополнительно к ОСАГО компания может купить КАСКО. Это ее право, а не обязанность. КАСКО предоставляет расширенную страховую гарантию на автомобиль, поэтому стоит дороже. Траты на полис КАСКО относятся к прочим расходам компании (п. 3 ст. 263 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! «Упрощенцы» могут учесть в расходах только ОСАГО, но не КАСКО (подп. 7 п. 1 ст. 346.16 НК РФ).

О бухгалтерском и налоговом учетах затрат на транспорт при УСН читайте в статье «Транспортные расходы при УСН «доходы минус расходы».

Стоимость платной парковки можно учесть для целей налогообложения в качестве косвенных расходов (подп. 11 п. 1 ст. 264 НК РФ). Основанием для списания затрат будет служить парковочный чек, кассовый и товарный чек, а также акт об оказании услуг, если заключается договор долгосрочной аренды машино-места.

А вот если автомобиль попал на штрафстоянку или водитель нарушил ПДД, то оплату штрафов учесть в расходах нельзя в любом случае, как и любые другие административные штрафы (п. 2 ст. 270 НК РФ).

Расходы на аренду транспорта

Компания может не иметь ТС, а арендовать их у другой фирмы, физлица или платить работникам компенсацию за использование собственных авто в служебных целях.

Для целей налогообложения плата арендатора по договору аренды ТС включается в состав прочих расходов, связанных с производством и реализацией (подп. 10 п. 1 ст. 264 НК РФ). Если автомобиль был арендован для осуществления основной деятельности фирмы (торговли или производства), расходы на аренду можно учесть в качестве прямых. Если же автомобиль используется в иных целях (например, для обслуживания административного персонала), такие траты лучше учесть в косвенных расходах. Обосновать выбранный порядок компания должна в учетной политике.

Арендатор в соответствии с договором аренды несет расходы на обслуживание автомобиля (ГСМ, страховку, ремонт и пр.). Такие траты учитываются аналогично ситуации, когда автомобиль находится в собственности компании.

Списывать расходы арендатор будет на основании подтверждающих документов: договоров, платежных документов, актов приемки-передачи ТС, путевых листов и т. д.

Если авто арендовано с экипажем, то расходы на его обслуживание несет арендодатель, а затраты на управление автомобилем компания может списать в составе расходов на оплату труда (п. 21 ст. 255 НК РФ) в соответствии с актом приемки-передачи услуг. Будут ли такие расходы относится к прямым или косвенным, зависит от сферы использования автомобиля.

Если компания платит работнику компенсацию за использование собственного легкового автомобиля на работе, такие траты можно списать только в пределах норматива, установленного в подп. 11 п. 1 ст. 264 НК РФ:

- для авто с объемом двигателя до 2 000 куб. см — 1 200 руб. в месяц;

- авто с двигателем свыше 2 000 куб. см — 1 500 руб. в месяц (постановление Правительства РФ от 08.02.2002 № 92).

Свыше этих сумм, по мнению чиновников, компания никакие траты на транспорт, принадлежащий сотруднику, учесть не может (письмо Минфина России от 23.03.2018 № 03-03-06/1/18366, от 04.12.2015 № 03-03-06/70852, от 16.05.2005 № 03-03-01-02/140).

Аргументы с противоположной точкой зрения смотрите в материале «Можно ли учесть расходы на эксплуатацию транспортных средств работника, если ему выплачивается компенсация за автомобиль?».

Есть ли ограничения по признанию в расходах компенсации работнику за использование собственного грузового автомобиля, смотрите в материале » Компенсируем сотруднику расходы на личный автомобиль».

Компенсация сотруднику за использование транспорта является косвенным расходом компании, поскольку в ст. 318 НК РФ среди сумм, которые могут быть отнесены к прямым расходам, компенсации отсутствуют.

Итоги

Для удобства мы свели самые распространенные транспортные расходы в таблицу с указанием типа (прямые или косвенные).

|

Тип ТС |

Прямые |

Косвенные |

Примечания |

|

Расходы на доставку товаров от поставщика |

+ |

||

|

Расходы на доставку сырья от поставщика |

+ |

||

|

Расходы на доставку товаров покупателю |

+ |

||

|

Расходы на доставку продукции покупателю |

+ |

||

|

ГСМ |

+ |

+ |

Могут быть и косвенными, и прямыми в зависимости от цели поездки |

|

Ремонт и запчасти |

+ |

||

|

ОСАГО |

+ |

||

|

КАСКО |

+ |

||

|

Парковка |

+ |

||

|

Штрафы |

Нельзя учитывать в расходах |

||

|

Аренда авто с экипажем |

+ |

+ |

Могут быть и косвенными, и прямыми в зависимости от цели поездки |

|

Аренда авто без экипажа |

+ |

+ |

Могут быть и косвенными, и прямыми в зависимости от цели поездки |

|

Компенсация сотруднику за использование личного авто |

+ |

Приведенный перечень носит рекомендательный характер (за исключением штрафов — их относить к расходам однозначно нельзя), поскольку окончательно вопрос об отнесении каждого типа транспортных расходов каждая компания решает для себя самостоятельно на основании приведенных выше рекомендаций и НПА.

Когда транспортные расходы можно рассматривать как прямые или косвенные, читайте также в статье «Отражение косвенных расходов в учетной политике – образец».

Транспортные расходы в «1С:Бухгалтерия 8» редакции 3.0

О прямых и косвенных расходах производства в бухгалтерском и налоговом учете мы писали в номере 5, стр. 6 «БУХ.1С» за 2016 год. В этой статье речь пойдет о расходах на продажу продукции (товаров, работ, услуг). Как учитываются транспортные расходы в «1С:Бухгалтерии 8» редакции 3.0? Отвечают эксперты 1С.

О прямых и косвенных расходах производства в бухгалтерском и налоговом учете мы писали в номере 5, стр. 6 «БУХ.1С» за 2016 год. В этой статье речь пойдет о расходах на продажу продукции (товаров, работ, услуг). Как учитываются транспортные расходы в «1С:Бухгалтерии 8» редакции 3.0? Отвечают эксперты 1С.

Итак, продукция выпущена, определены прямые и косвенные расходы производства. Но предприятие продолжает нести расходы, теперь уже связанные с продажей произведенной продукции. Такие расходы называются коммерческими расходами или расходами на продажу. Для обобщения информации о расходах, связанных с продажей продукции (товаров, работ, услуг) предназначен счет 44 «Расходы на продажу» (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утв. приказом Минфина России от 31.10.2000 № 94н).

Организации, осуществляющие промышленную и иную производственную деятельность, в составе коммерческих расходов учитывают, в частности, расходы:

- на затаривание и упаковку изделий на складах готовой продукции;

- доставку и погрузку продукции;

- оплату услуг посреднических организаций, через которые реализовывалась готовая продукция;

- содержание помещений для хранения продукции в местах ее продажи;

- оплату труда продавцов;

- упаковку готовой продукции;

- рекламу готовой продукции;

- представительские расходы;

- командировки сотрудников отдела сбыта;

- другие, аналогичные по назначению расходы.

В организациях, осуществляющих торговую деятельность, в составе расходов, связанных приобретением и продажей товаров, могут быть отражены, в частности, следующие расходы (издержки обращения):

- на перевозку товаров;

- на оплату труда;

- на аренду;

- на содержание зданий, сооружений, помещений и инвентаря;

- по хранению и подработке товаров;

- на рекламу;

- на представительские расходы;

- другие, аналогичные по назначению расходы.

Если организация занимается исключительно торговыми операциями, то все управленческие расходы можно считать связанными с куплей-продажей товаров, и поэтому учитывать такие расходы в бухгалтерском учете также следует на счете 44. Счет 26 «Общехозяйственные расходы» организация будет задействовать только в том случае, если начнет осуществлять другие виды деятельности, связанные с производственным процессом.

Накопленные на счете 44 суммы могут списываться полностью или частично в дебет счета 90 «Продажи». При частичном списании производственные предприятия распределяют расходы на упаковку и транспортировку между видами отгруженной продукции, а торговые организации распределяют расходы на транспортировку между проданным товаром и остатком товара на конец каждого месяца.

Все остальные расходы на продажу ежемесячно относятся на себестоимость проданной продукции (товаров, работ, услуг).

Что касается налогового учета, то как правило, все коммерческие расходы (за исключением транспортных) признаются косвенными и уменьшают налогооблагаемую прибыль в момент признания расходов. В то же время, согласно требованиям главы 25 НК РФ для некоторых коммерческих расходов, принимаемых для целей налогообложения, предусмотрены ограничения их предельной величины (представительские расходы, расходы на рекламу, расходы при реализации продукции СМИ и книжной продукции и т. д.).

Учет транспортно-заготовительных расходов

Транспортно-заготовительные расходы (ТЗР) — это затраты организации, непосредственно связанные с процессом заготовления и доставки материально-производственных запасов (МПЗ), в т. ч. готовой продукции и товаров, в организацию (п. 70 Методических указаний по бухгалтерскому учету материально-производственных запасов, утв. приказом Минфина России от 28.12.2001 № 119н, далее — Методические указания по МПЗ).

К ТЗР, например, могут относиться:

- оплата транспортных услуг сторонних организаций по перевозке товаров (плата за перевозки, за подачу вагонов, взвешивание грузов и т. п.);

- оплата услуг организаций по погрузке товаров в транспортные средства и выгрузке из них, плата за экспедиционные операции и другие аналогичные услуги;

- стоимость материалов, израсходованных на оборудование транспортных средств;

- плата за временное хранение грузов;

- другие расходы.

Материально-производственные запасы принимаются к бухгалтерскому учету по фактической себестоимости (п. 5 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утв. приказом Минфина России от 09.06.2001 №44н, далее — ПБУ 5/01).

В фактическую себестоимость включаются также фактически произведенные затраты организации на доставку МПЗ и приведение их в состояние, пригодное для использования (п. 11 ПБУ 5/01).

Согласно пункту 83 Методических указаний по МПЗ организация самостоятельно выбирает и закрепляет в учетной политике следующие способы распределения ТЗР:

- в стоимости МПЗ (пп. «в» п. 83 Методических указаний по МПЗ);

- на отдельных счетах (пп. «а» , «б» п. 83 Методических указаний по МПЗ). В конце месяца ТЗР списываются на затраты (расходы) пропорционально стоимости МПЗ, отпущенных в производство (проданных) в течение месяца.

Организация, которая ведет торговую деятельность, может затраты по заготовке и доставке товаров до центральных складов (баз), производимые до момента их передачи в продажу, полностью включать в состав расходов на продажу (п. 13 ПБУ 5/01).

В налоговом учете по общему правилу стоимость ТЗР включается в стоимость МПЗ (п. 2 ст. 254 НК РФ). Для торговых организаций издержки обращения, в том числе и ТЗР, формируются с учетом особенностей, изложенных в статье 320 НК РФ.

Согласно абзацу 3 статьи 320 НК РФ расходы текущего месяца разделяются на прямые и косвенные. К прямым расходам относятся стоимость приобретения товаров, реализованных в данном отчетном (налоговом) периоде, и суммы расходов на доставку (транспортные расходы) покупных товаров до склада налогоплательщика-покупателя товаров в случае, если эти расходы не включены в цену приобретения указанных товаров. Все остальные расходы, кроме внереализационных расходов (ст. 265 НК РФ), осуществленные в текущем месяце, признаются косвенными расходами и уменьшают доходы от реализации текущего месяца.

Для того чтобы определить сумму транспортных расходов, относящихся к остаткам нереализованных товаров, рассчитываются следующие показатели:

1. Сумма прямых расходов, приходящихся на остаток нереализованных товаров на начало месяца и осуществленных в текущем месяце.

2. Стоимость приобретения товаров, реализованных в текущем месяце, и стоимость приобретения остатка нереализованных товаров на конец месяца.

3. Средний процент как отношение суммы прямых расходов (п. 1 ст. 320 НК РФ) к стоимости товаров (п. 2 ст. 320 НК РФ).

4. Сумма прямых расходов, относящаяся к остатку нереализованных товаров, как произведение среднего процента и стоимости остатка товаров на конец месяца.

При расчете суммы прямых расходов, относящейся к остаткам товаров на складе, в соответствии с требованиями статьи 320 НК РФ в показатель «товары на складе» должны включаться все товары, право собственности на которые находится у налогоплательщика, в том числе товары, находящиеся в пути, право собственности на которые перешло к налогоплательщику, а также отгруженные налогоплательщиком товары до перехода права собственности к покупателям (письмо Минфина России от 03.06.2008 № 03-03-09/70).

При этом если организация реализует несколько видов товаров, то сумма транспортных расходов, которая относится к нереализованным товарам, определяется по общему остатку товаров. Распределения транспортных расходов по видам товаров статья 320 НК РФ не предусматривает (письмо Минфина России от 12.11.2009 № 03-03-06/4/98).

Таким образом, налогоплательщик вправе выбрать один из двух вариантов учета транспортных расходов и закрепить его в учетной политике для целей налогообложения прибыли:

- включить транспортные расходы, связанные с приобретением товаров, в стоимость этих товаров (п. 2 ст. 254 НК РФ). При таком варианте учета транспортные расходы списываются вместе с реализуемым товаром;

- учитывать транспортные расходы отдельно. В этом случае транспортные расходы все равно считаются прямыми и подлежат распределению в пропорции между реализованными товарами и товарами на складе (абз. 3 ст. 320 НК РФ).

Согласно статье 320 НК РФ порядок формирования стоимости приобретения товаров применяется в течение не менее двух налоговых периодов.

Транспортные расходы в «1С:Бухгалтерия 8» (ред. 3.0)

В программе «1С:Бухгалтерия 8» редакции 3.0 сумму транспортных расходов по приобретенным товарам можно учесть двумя способами:

- включить в стоимость товаров (например, с помощью документа Поступление доп. расходов);

- включить в состав расходов на продажу (счет 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность»). При закрытии месяца, с помощью регламентной операции Закрытие счета 44 «Издержки обращения» выполняется списание суммы транспортных расходов в части реализованных товаров на счет 90.07.1 «Расходы на продажу по деятельности с основной системой налогообложения». Необходимым условием для автоматического расчета суммы списания является выбор значения реквизита Вида расходов (НУ) как Транспортные расходы при поступлении услуг.

Для учета транспортных расходов никаких специальных настроек регистра сведений Учетная политика выполнять не требуется.

Рассмотрим пример, в котором организация учитывает транспортные расходы в составе издержек обращения. Для упрощения восприятия все суммы в примере указаны без учета НДС.

Пример 1

Организация ООО «Новый интерьер» (применяет ОСНО, метод начисления, положения ПБУ 18/02). Одним из видов деятельности ООО «Новый интерьер» является оптовая торговля. Начиная с 2016 года, согласно учетной политике организации, стоимость транспортных расходов не включается в фактическую стоимость товаров, а относится на издержки обращения. На начало 2016 года остатка транспортных расходов нет, а на складе имеется остаток товаров на сумму 80 000,00 руб.

В январе 2016 года ООО «Новый интерьер» были осуществлены следующие хозяйственные операции:

- приобретены товары у поставщика — 120 000, руб.;

- товары доставлены транспортной компанией до склада ООО «Новый интерьер», стоимость услуг по доставке — 20 000,00 руб.;

- покупателям реализованы товары, их себестоимость — 92 000,00 руб.;

- покупателям отгружены товары без перехода права собственности, их себестоимость — 12 000,00 руб.

В феврале 2016 года ООО «Новый интерьер» осуществило следующие хозяйственные операции:

- приобретены товары у поставщика — 80 000, руб.;

- товары доставлены транспортной компанией до склада ООО «Новый интерьер», стоимость услуг по доставке — 11 760,00 руб.;

- покупателям реализованы товары (с учетом отгруженных в январе без перехода права собственности), их общая себестоимость — 72 000, 00 руб.

Операции по поступлению товаров регистрируются в учетной системе документом Поступление (акт, накладная) с видом операции Товары (раздел Покупки). В результате проведения документов вида Поступление товаров формируются проводки:

Дебет 41.01 Кредит 60.01 — на стоимость товара без НДС; Дебет 19.03 Кредит 60.01 — на сумму НДС по поступившему товару.

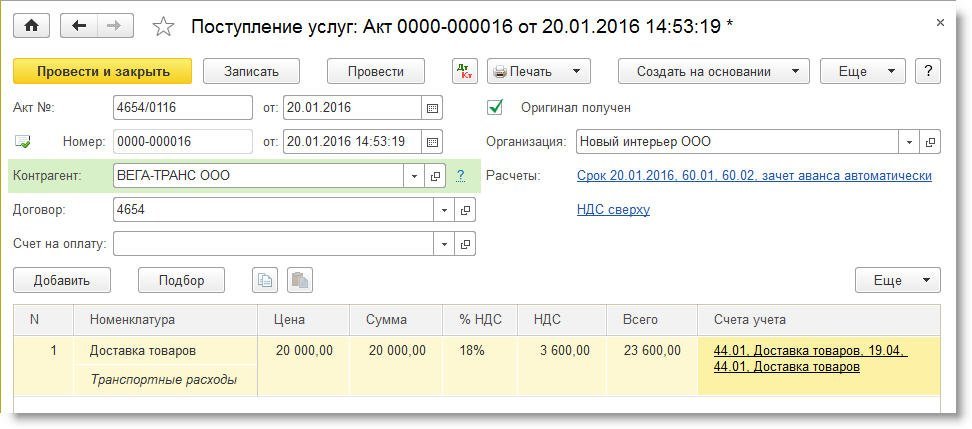

Операции по поступлению услуг по доставке приобретенных товаров регистрируются в учетной системе документом Поступление (акт, накладная) с видом операции Услуги (рис. 1).

Рис. 1. Поступление услуг по доставке товаров

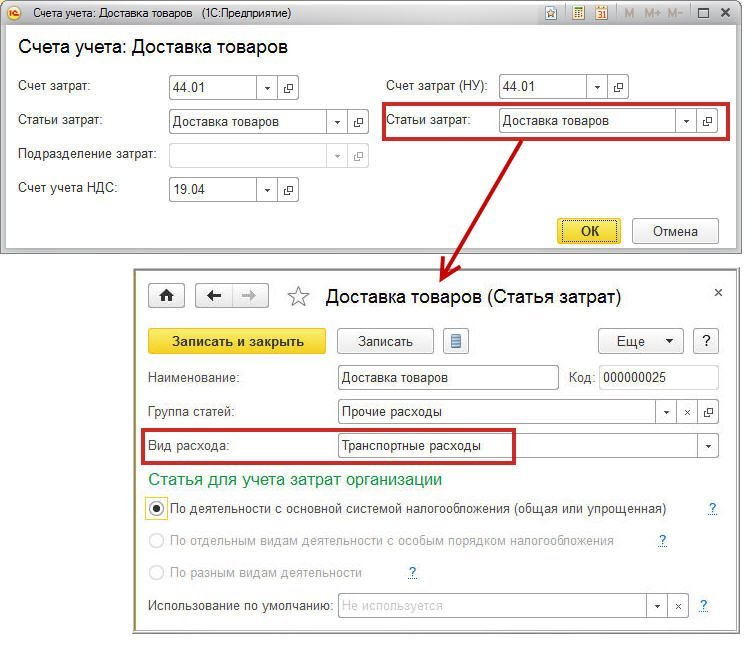

При заполнении табличной части документа особое внимание следует обратить на заполнение поля Счета учета. Для автоматического расчета суммы списания транспортные расходы необходимо учитывать по статье затрат с видом расхода Транспортные расходы (рис. 2). Значение вида расхода выбирается из предопределенного списка Виды расходов (НУ).

Рис. 2. Выбор статьи затрат для учета транспортных расходов

В результате проведения документа Поступление услуг будут сформированы проводки:

Дебет 44.01 Кредит 60.01 — на стоимость транспортных услуг без НДС; Дебет 19.04 Кредит 60.01 — на сумму НДС по транспортным услугам.

Если доставка осуществляется силами поставщика товаров, то операции по поступлению товаров и транспортных услуг можно регистрировать в одном документе Поступление (акт, накладная) с видом операции Товары, услуги, комиссия.

Напоминаем, что в учетной системе реализация товаров в оптовой торговле регистрируется документом Реализация (акт, накладная) с видом операции Товары (раздел Продажи). Документ можно создать на основании документа Поступление (акт, накладная). В результате проведения документа Реализация (акт, накладная) будут сформированы проводки:

Дебет 90.02.1 Кредит 41.01 — на себестоимость реализованного товара; Дебет 62.01 Кредит 90.01.1 — на сумму выручки от реализации товара; Дебет 90.03 Кредит 68.02 — на сумму НДС, начисленного с выручки от реализации товара.

Чтобы операции по отгрузке товаров без перехода права собственности были доступны пользователю, необходимо включить соответствующую функциональность программы (раздел Главное). На закладке Торговля должен быть установлен флаг Отгрузка без перехода права собственности. Чтобы у пользователя была возможность начислять НДС по отгрузке без перехода права собственности, нужно установить одноименный флаг в регистре сведений Учетная политика на закладке НДС.

Для отражения операций по отгрузке товара без перехода права собственности нужно использовать документ Реализация (акт, накладная) с видом операции Отгрузка без перехода права собственности. В результате проведения документа будут сформированы проводки:

Дебет 45.01 Кредит 41.01 — на себестоимость отгруженного товара; Дебет 76.ОТ Кредит 68.02 — на сумму НДС, начисленного при отгрузке товара.

Субсчет 76.ОТ «НДС, начисленный по отгрузке» предназначен для обобщения информации о расчетах по суммам налога на добавленную стоимость, начисленных по факту отгрузки без перехода права собственности.

После того как все хозяйственные операции в январе 2016 года отражены в учетной системе, сформируем оборотно-сальдовые ведомости по счетам 41.01 «Товары на складах» и 45.01 «Товары отгруженные» и посмотрим остатки товаров на конец января. Конечное сальдо по счету 41.01 составляет 96 000, 00 руб., а конечное сальдо по счету 45.01 составляет 12 000,00 руб.

Теперь можно рассчитать сумму транспортных расходов, которая спишется на издержки обращения. Для автоматического списания прямых расходов по товарам, проданным в течение месяца, предназначена регламентная операция с видом Закрытие счета 44 «Издержки обращения». Эта регламентная операция включена в обработку Закрытие месяца (раздел Операции).

В результате проведения операции Закрытие счета 44 «Издержки обращения» часть транспортных расходов, учтенных на счете 44.01, списывается на счет 90.07.1 «Расходы на продажу по деятельности с основной системой налогообложения».

Рассмотрим подробно, каким образом в программе «1С:Бухгалтерия 8» редакции 3.0 выполняется расчет в соответствии со статьей 320 НК РФ:

- сумма прямых расходов на начало января и сумма прямых расходов, осуществленных в январе, составляет 20 000,00 руб. (0,00 руб. + 20 000,00 руб.);

- стоимость приобретения товаров, реализованных в январе, и стоимость приобретения остатка товаров на конец января составляет 200 000,00 руб. (92 000,00 руб. + 96 000,00 руб. + 12 000,00 руб.);

- рассчитывается средний процент как отношение прямых расходов к стоимости приобретения реализованных товаров с учетом остатка на конец января: 20 000,00 руб. / 200 000,00 руб. х 100 = 10,00 %;

- сумма прямых расходов, приходящаяся на реализованные в январе товары, составляет 9 200,00 руб. (92 000,00 руб. х 10,00 %);

- сумма прямых расходов, относящаяся к остатку нереализованных товаров, составляет 10 800,00 руб. (108 000,00 руб. х 10,00 %).

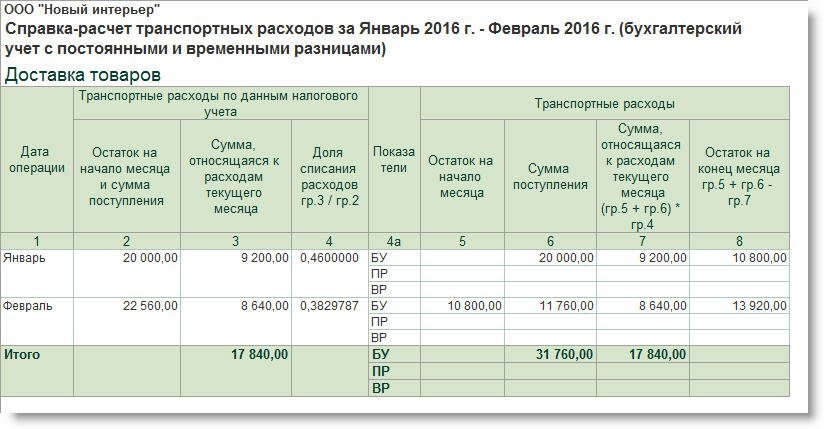

Расшифровку расчета транспортных расходов за январь можно посмотреть в отчете Справка-расчет транспортных расходов (рис. 3).

Сальдо на конец января по счету 44.01 соответствует остатку ТЗР, указанному в справке-расчете (10 800,00 руб.). Транспортные расходы списываются одинаково и в бухгалтерском, и в налоговом учете, поэтому разниц не возникает.

В феврале ООО «Новый интерьер» продолжает осуществлять покупку и продажу товаров. Реализован и товар, отгруженный без перехода права собственности. Эта операция выполняется документом Реализация отгруженных товаров (раздел Продажи). В результате проведения документа сформируются бухгалтерские проводки:

Дебет 90.02.1 Кредит 45.01 — на себестоимость реализованного товара; Дебет 62.01 Кредит 90.01.1 — на сумму выручки от реализации товара; Дебет 90.03 Кредит 76.ОТ — на сумму НДС, начисленного с выручки от реализации товара.

Сальдо на конец февраля по счету 41.01 составляет 116 000, 00 руб., а счет 45.01 остатка на конец февраля не имеет.

Рассмотрим теперь, каким образом выполняется расчет списания ТЗР в феврале при выполнении регламентной операции Закрытие счета 44 «Издержки обращения»:

- сумма прямых расходов на начало февраля и сумма прямых расходов, осуществленных в феврале, составляет 22 560,00 руб. (10 800,00 руб. + 11 760,00 руб.);

- стоимость приобретения товаров, реализованных в феврале, и стоимость приобретения остатка товаров на конец февраля составляет 188 000,00 руб. (72 000,00 руб. + 116 000,00 руб.);

- рассчитывается средний процент как отношение прямых расходов к стоимости приобретения реализованных товаров с учетом остатка на конец февраля: 22 560,00 руб. / 188 000,00 руб. х 100 = 12,00 %;

- сумма прямых расходов, приходящаяся на реализованные в феврале товары, составляет 8 640,00 руб. (72 000,00 руб. х 12,00 %);

- сумма прямых расходов, относящаяся к остатку нереализованных товаров, составляет 13 920,00 руб. (116 000,00 руб. х 12,00 %).

Расшифровку расчета транспортных расходов за февраль можно посмотреть в отчете Справка-расчет транспортных расходов (см. рис. 3).

Рис. 3. Справка-расчет транспортных расходов за январь-февраль

При этом не образуется разниц между данными бухгалтерского и налогового учета.

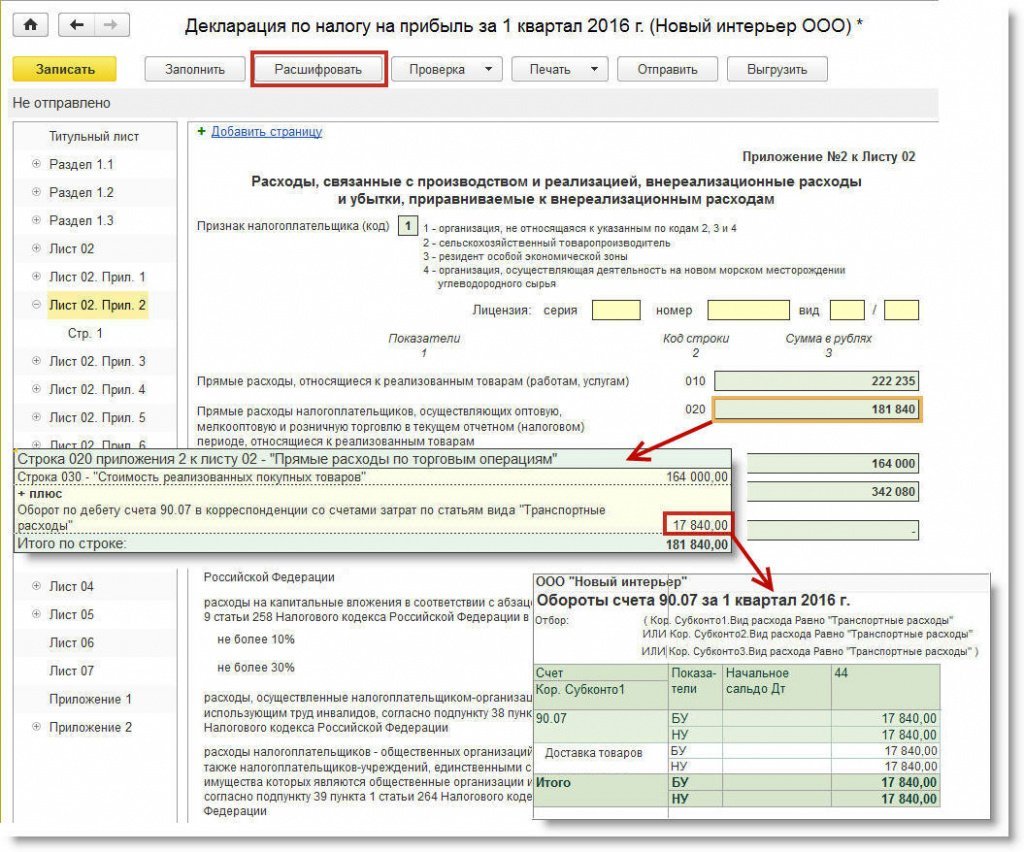

Сформируем и автоматически заполним налоговую декларацию по налогу на прибыль организаций за I квартал 2016 года (условно считаем, что оборотов в марте нет). На рисунке 4 представлены строки 010-040 Приложения № 2 к Листу 02 декларации по налогу на прибыль (утв. приказом ФНС России от 26.11.2014 № ММВ-7-3/600@). Отраженная по строке 020 сумма прямых расходов налогоплательщика, осуществляющего оптовую торговлю, составляет 181 840 руб.

Рис. 4. Фрагмент Приложения № 2 к Листу 02 декларации по налогу на прибыль

Кнопка Расшифровать позволяет получить расшифровку значения, указанного в выделенной строке. В строку 020 попадает:

- отраженная по сроке 030 стоимость реализованных покупных товаров (164 000 руб.);

- оборот по дебету счета 90.07 по данным налогового учета в корреспонденции со счетами затрат по статьям вида Транспортные расходы (17 840 руб.).

Двойным кликом мыши по строкам, указанным в расшифровке, можно получить детализированный отчет (обороты счета) данных налогового учета по объектам аналитики.

Используя настройки отчета для сравнения можно подключить и данные бухгалтерского учета, а также сведения о постоянных и временных разницах.

ИС 1С:ИТС

Подробнее см. в «Справочнике хозяйственных операций. 1С:Бухгалтерия 8» в разделе «Бухгалтерский и налоговый учет»:

- об учете транспортно-заготовительных расходов (ТЗР) в составе расходов на продажу ;

- об учете транспортно-заготовительных расходов при смене учетной политики.

Одна из самых обширных и местами очень сложных тем для тех, кто только погружается в бухгалтерский учет.

Немного теории

Сегодня мы рассматриваем тему, в которой постоянно встречаются термины «затраты и расходы», «группировка по затратам и расходам», «классификация». Как понять, где что? Я, когда заглядывал в книги по бухучету, каждый раз ловил себя на мысли, что задаю себе вопрос: «В примерах — это затраты или расходы? Какой термин правильно применить?». Вроде автор употребляет затраты и в следующем предложении уже использует термина расходы. Путаница, да и только.

Давайте мы сейчас еще раз повторим смысл этих терминов, чтобы потом однозначно воспринимать, что мы имеем ввиду, когда говорим их. Хорошо?

Затраты — это обмен денежных ресурсов на что-то другое, что предприятие может хранить и использовать. Например, предприятие купило товары, материалы. Потратило деньги, но не потеряла их, поскольку «деньги превратились в другие ресурсы». Передача материалов в производство или на хоз.нужды происходит так:

- высчитывается стоимость этих материалов, к примеру, средняя стоимость.

- за счет проводки материалы уменьшаются на 10 счете в высчитанной сумме и количестве

- и эта сумма приходит на счета затрат (20, 23, 25, 26, 44)

- до конца месяца такие накопленные суммы можно смело сказать, что они затраты

Но когда идет процесс закрытия месяца, и эти затраты начинают участвовать в подсчете финансового результата — вот тогда они превращаются в понятия расходы. Т.е. это затраты, принятые к учету финансового результата для подсчета прибыли, с которой затем берется «Налог на прибыль» Не все желаемые затраты предприятия можно отнести к расходам. Т.е. не все затраты могут попадать в формулу финансового результата для подсчета прибыли. Разрешение на те или иные виды затрат оговорены в налоговом кодексе (НК РФ). Давайте рассмотрим затратные счета бухгалтерского учета в следующих видах деятельности:

Оказание услуг

Здесь используются в основном два счета затрат — это 26 и 91.2.

Причем 26 счет в течении месяца накапливает затраты, которые затем уйдут на 90 счет, но уже как расходы. Когда 26 счет закрывается(переносится) на 90 счет — называется методом директ-костинг.

А 91.2. счет — это сразу уже расходы, поскольку он сам уже является формулой финансового результата. Из предыдущих статей мы уже знаем, что на 91.2 счет попадают такие основные расходы предприятия, как услуги банка за обслуживание расчетного счета, проценты по кредиту.

На 26 счет при услугах попадают все остальные затраты: зарплата сотрудников, аренда помещений, канцелярия, услуги Интернет, связь, налоги с заработной платы, амортизация основных средств. Т.е. в основном все, что относится к текущей деятельности. Давайте посмотрим на 26 счет, посмотрим на его характеристики.

Торговля

Бухгалтерский счет 91.2 счета, иногда и 26, также присутствуют в торговле. Все же, основным бухгалтерским счетом затрат в торговле является 44 счет «Расходы на продажу». Посмотрите на его характеристики.

План счетов из программы 1С Бухгалтерия 7.7

План счетов из программы 1С Бухгалтерия 8

Мы видим, что счет аналитический: имеются субсчета и субконто. Счет полностью активный, поэтому накопление затрат пойдет по дебету, а списание по кредиту счета.

Как работает 44 счет

Для начала запомним, что на 44 относятся те затраты, что приходятся на процесс торговли. Если же фирма занимается только торговлей, то в учете у нее будет 44 и 91.2 счета затрат. Самые распространенные статьи расходов торговых фирм — это заработная плата продавцов и налоги с нее, аренда, коммунальные платежи и все другое, что связано с местом торговли. Починили электропроводку в магазине (оказали нам услугу) — тоже пойдет на 44 счет. Если есть выделенный бухгалтер, ответственный за работу торговой точки, то вся его заработная плата и налоги с нее пойдут на 44 счет.

Если фирма, помимо торговли, еще оказывает услуги, или имеется производство, тогда заработная плата главного бухгалтера, руководителя, шофера руководителя, аренда и электроэнергия в главном офисе и т.д. — все это пойдет на 26 счет. Уловили смысл? Особые виды затрат. В торгующих организациях есть особые виды затрат: транспортные и коммерческие расходы на продажу. Что же в них интересного? Давайте разберемся.

Транспортные расходы

Покупая товар, каждая фирма была бы рада, если бы поставщик по той же самой цене, что продал нам товар, еще и доставил бы нам в склад. Но этого не происходит. Всегда есть дополнительные затраты у нашей фирмы на доставку товара до своего склада. И чем дальше поставщик, тем накладные расходы (транспортные) все больше.

В итоге, мы имеем привезенный товар по цене покупки и некоторую стоимость за доставку (стоимость транспортных расходов). Теперь у нас стоит дилемма: как оформить эти транспортные расходы? Нам разрешается два способа:

Первый способ. Взять сумму транспортных, высчитать пропорцию и раскидать сумму доставки на каждый купленный товар. Все это оформить проводкой на 41 счет. В этом случае, цена купленного товара на складе фирмы и в отчетах будет максимально точная.

И когда этот товар будет продаваться, то в формулу финансового результата уйдет максимально точная покупная стоимость. Та часть товара, что останется не проданной, будет хранить в себе и часть транспортных, согласны? Иными словами, лишние транспортные затраты не попадут в формулу финансового результата.

Второй способ. Купленный товар на 41 счет, а транспортные расходы на 44 счет. Тогда в момент «закрытия месяца» 44 закроется весь на 90 счет. Получится, что транспортные попали в формулу, а товар не продался весь или вообще не продавался. Иными словами мы необоснованно увеличили расходы, а это нельзя.

В таком случае, транспортные расходы на 44 счете будут на 90 уходить только в той части, в которой были проданы товары, т.е. пропорционально проданным товарам. В итоге, имеющиеся у нашего предприятия транспортные расходы, при закрытии 44 счета уйдут не все на 90,согласны? Останутся суммы транспортных расходов, т.е. 44 счет закроется не весь — будет с остатком.

Коммерческие расходы

К ним относятся затраты, способствующие продвижению и продаже товаров. Самые распространенные — это упаковка, реклама, маркетинговые действия.

Производство

Как вы заметили, мы идем по нарастающей. Производство объединяет в себе и 26 счет, и 44 счет и 91.2 счет. К тому же имеет и свои основные счета учета — 20, 23, 25, 26, 28.

91.2 и 44 счета работают одинаково, как и у предыдущих видов деятельности. А вот 20-ые счета работают особым образом. Давайте сейчас расскажу очень кратко.

Основные бухгалтерские счета в производстве: 20, 25, 26

Про 26 счет мы можем сказать, что он собирает расходы всего предприятия типа управление, администрация. Т.е. все расходы, которые нельзя отнести ни к торговле (44 счет), ни к производству (20, 23, 25, 28). Иными словами, 26 счет — это учет административных расходов на весь бизнес.

20 счет — это счет учета самого производства продукции, но… 23 и 25 это ведь тоже счета, участвующие в производстве продукции. В чем разница? А в том, что 20 счет сначала собирает на себя только те затраты, что можно напрямую отнести к конкретному виду продукции.

25 счет собирает те затраты, которые нельзя точно отнести к конкретной производимой продукции, можно только к цеху. Без примера здесь не обойтись.

Возьмем один цех, один станок, один вид продукции, неважно сколько сотрудников. Пусть работают по очереди, посменно, как хотят. Что такое производство продукции (упростим) — это себестоимость сырья, зарплата сотрудников, налоги с заработной платы, электроэнергия для станка, амортизация станка, амортизация или аренда цеха. При нашем условии все понесенные затраты сразу попадают на этот один конкретный вид продукции.

Усложним производство, приближая его к реальному. Цех все еще один, станок один, продукции два вида, сотрудников 4. Два человека производят продукцию, один сторож, один — поддерживает чистоту в помещении.

Ну и как теперь можно точно определить Затраты электроэнергии, амортизации станка, амортизации (аренды) здания, зарплаты сторожа и технического персонала, налоги с заработной платы НА конкретный вид производимой продукции? А если этот сторож сторожит два цеха? А технический персонал убирает только этот цех и производственную территорию?

Получается, что часть затрат уже не так-то просто сразу отнести на 20 счет на конкретный вид продукции, согласны? Вот для этого служит 25 счет.

Статьи расходов в бухгалтерском учете — таблица

Статьи расходов в бухгалтерском учете — таблица будет приведена в данном материале-группируются фирмой самостоятельно на основании норм бухгалтерского законодательства. О том, что относится к расходам предприятия и как организовать их группировку и учет,расскажем далее.

Понятие и условия признания расходов в бухучете

Статьи расходов в бухучете— таблица

Алгоритм бухучета расходов

Итоги

Понятие и условия признания расходов в бухучете

В процессе хозяйственной деятельности любое предприятие несет определенные издержки, правильный учет которых позволит представить реальное финансовое положение дел компании и избежать претензий со стороны контролирующих органов. При этом налоговый и бухучет расходов различаются. В бухгалтерском учете учитываются все издержки по мере их возникновения, за некоторым исключением, например, при формировании резервов. В налоговом — отображаются лишь те издержки, которые названы в гл. 25 НК РФ.

Алгоритм налогового учета расходов узнайте в разделе «Расходы по налогу на прибыль — перечень».

Алгоритм бухгалтерского учета и группировки затрат предприятия регулируется:

- ПБУ 10/99, утвержденным приказом Минфина от 06.05.1999 № 33н;

- планом счетов и инструкцией по его применению, утвержденными приказом Минфина от 31.10.2000 № 94н;

- отраслевыми нормативно-правовыми актами и рекомендациями.

Под расходами предприятия понимается снижение экономических выгод, возникающее по мере выбытия активов, а также появления каких-либо обязательств, которые в результате приводят к снижению капитала компании. Исключением из данного понятия является уменьшение вкладов, утвержденное решением собственников бизнеса (п. 2 ПБУ 10/99).

В бухучете признаются лишь те затраты, которые удовлетворяют следующим критериям:

- Затраты осуществлены на определенном основании, которыми могут являться расчетные документы, договор,требования нормативных или законодательных актов и т. п.

- Стоимостная оценка расхода может быть определена.

- Присутствует уверенность, что в результате произведенного расхода произойдет уменьшение выгод компании.

В той ситуации, когда расход не соответствует хотя бы одному из вышеперечисленных условий, в бухучете фиксируется дебиторская задолженность (п. 16 ПБУ 10/99).

Статьи расходов в бухучете — таблица

Чтобы корректно фиксировать понесенные траты компании, необходимо, чтобы все исполнители на местах учитывали сведения по единой методологии, которую следует закрепить в локальном нормативном акте. Разбивку затрат по статьям фирма осуществляет самостоятельно, опираясь на бухгалтерские НПА и отраслевые рекомендации в зависимости от вида деятельности.

Так, ПБУ 10/99 подразделяет издержки на 2 вида:

- от обычной деятельности;

- прочие.

Рассмотрим список издержек, которые включаются в затраты от обычных видов деятельности (п. 7 ПБУ 10/99). Данные траты делятся по степени участия в производственном процессе на прямые и косвенные:

|

Вид расходов |

Статья затрат |

Учет |

|

|

Прямые затраты |

Издержки, направленные на приобретение сырья, товаров и иных материально-производственных запасов (МПЗ) |

Стоимость МПЗ, уплачиваемая поставщику по договору купли-продажи (за минусом НДС) |

Включаются в стоимость МПЗ |

|

Доставка МПЗ |

|||

|

Затраты на хранение МПЗ |

|||

|

Затраты на сортировку и внутреннее перемещение МПЗ |

|||

|

Таможенные расходы |

|||

|

Иные затраты, связанные с приобретением МПЗ |

|||

|

Траты, осуществляемые в процессе производства продукции |

Материальные издержки (МПЗ, направленные в производство) |

Учитываются на счетах учета производственных издержек (20, 21, 23, 28) |

|

|

Амортизация основных средств (ОС), задействованных в производстве |

|||

|

Издержки, направленные на выплату зарплаты производственному персоналу |

|||

|

Обязательные начисления на зарплату производственных рабочих |

|||

|

Оплата услуг сторонних организаций производственного характера |

|||

|

Прочие затраты |

|||

|

Косвенные расходы |

Иные траты, которые не относятся к производству (продаже) ТМЦ напрямую |

Коммунальные расходы |

Отображаются на счетах учета общепроизводственных (ОПР), общехозяйственных (ОХР) или коммерческих расходов — счета 25,26,44 соответственно |

|

Затраты на аренду помещений или иных активов |

|||

|

Амортизация непроизводственных активов |

|||

|

Оплата труда и начисления на зарплату сотрудников аппарата управления и иных работников, не занятых в производственном процессе |

|||

|

Налоги/сборы |

|||

|

Иные затраты |

Прочие затраты — те расходы фирмы, которые не относятся к основным видам деятельности компании. Перечень прочих расходов, согласно пп. 11–13 ПБУ 10/99, включает 16 позиций, однако является открытым и может быть дополнен иными статьями издержек, устанавливаемыми компанией самостоятельно (п. 11 ПБУ 10/99). Все прочие затраты подлежат учету на счете 91 субсчета 2 «Прочие расходы». Рассмотрим их более детально:

|

№ п/п |

Статья затрат |

Примечание |

|

Содержание имущества, переданного в аренду |

Если не относится к основным видам деятельности |

|

|

Издержки, связанные с передачей прав интеллектуальной собственности за плату |

||

|

Издержки от участия в уставном капитале сторонних компаний |

||

|

Издержки, понесенные в процессе выбытия объектов ОС |

||

|

Проценты за пользование кредитными или заемными средствами |

||

|

Услуги кредитных фирм |

||

|

Резервы |

||

|

Санкции за нарушения договорных обязательств |

Принимаются к расходам в сумме, признанной контрагентом или утвержденной в судебном порядке |

|

|

Компенсация убытков |

||

|

Признанные в текущем году убытки предыдущих периодов |

||

|

Невозможная для истребования сумма дебиторской задолженности |

Включается в состав издержек в сумме, зафиксированной в бухучете |

|

|

Уценка активов |

||

|

Курсовые разницы |

||

|

Организация культурно-просветительских мероприятий |

||

|

Издержки, понесенные вследствие чрезвычайных обстоятельств |

||

|

Иные затраты |

Издержки предприятия могут группироваться по следующим критериям:

- Сроки возникновения:

- издержки предыдущих периодов;

- расходы текущего года;

- затраты, относящиеся к будущим периодам.

- По возможности влияния на издержки посредством управленческих решений:

- регулируемые;

- нерегулируемые;

- Зависящие от произведенного объема продукции:

- условно-переменные;

- условно-постоянные.

Подробнее о переменных издержках узнайте в статье «Что включают в себя переменные затраты (формула)?».

- По статьям калькуляции себестоимости продукции:

- по каждому отдельному цеху;

- по каждому подразделению;

- управленческие;

- издержки, связанные с реализацией продукции;

- маркетинговые расходы;

- коммерческие издержки и т. д.

Группировку компания формирует самостоятельно в зависимости от собственных нужд.

Алгоритм бухучета расходов

Общепроизводственные и общехозяйственные расходы, как правило, распределяются в себестоимость произведенной продукции. Остальные издержки от обычных видов деятельности, зафиксированные на иных счетах учета затрат, по итогам месяца списываются в дебет счета 90 (субсчет 90.2 «Себестоимость»). Туда же относится и себестоимость реализованных ТМЦ. При этом по кредиту счета 90 (субсчет 90.1) отражается выручка от реализации.

Далее бухгалтер выводит разницу между кредитовым и дебетовым оборотами счета 90 за период (месяц) и списывает ее на счета учета прибыли/убытков проводкой Дт 90.9 Кт 99 — при выявлении прибыли, Дт 99 Кт 90.9 — в случае убытка по результатам работы компании.

Аналогичным образом происходит выведение финансовых результатов от прочих доходов и расходов, учитываемых на счете 91. Вычисляется разница между субсчетами 91.1 «Прочие доходы» и 91.2 «Прочие расходы» и списывается на счет 99. При этом учет прочих доходов и расходов организуется таким образом, чтобы можно было определить финрезультат по каждому виду прочих операций.

Рассмотрим группировку расходов производственного предприятия на примере. Для наглядности пример приведен без учета налогов.

Пример

Компания ООО «Ольмеко» занимается производством мебели. В ноябре 2016 года было закуплено материалов и комплектующих на сумму 300 тыс. руб. На услуги по доставке материалов было потрачено 58 тыс. руб.

На производство 15 шкафов-купе было истрачено МПЗ на сумму 180 тыс. руб. Зарплата рабочего персонала цеха составила 63 тыс. руб., зарплатные взносы — 34 тыс. руб.

Затраты на аренду цеха — 30 тыс. руб., коммунальные услуги —8 тыс. руб. Зарплата кладовщика — 12 тыс. руб. Взносы — 4 тыс. руб.

Расходы на рекламу — 8 тыс. руб. Оплата труда административных работников — 38 тыс. руб., взносы — 13 тыс. руб.

Компания попутно сдает в субаренду офисное помещение на сумму 15 тыс. руб. в месяц. Расходы по содержанию данного офиса составили 5 тыс. руб.

|

Расходы |

Операция/вид расходов |

Статья затрат |

Сумма, тыс. руб. |

Счет учета |

|

Приобретение МПЗ |

Закупка МПЗ |

|||

|

Доставка МПЗ |

||||

|

Прямые |

Производство мебели |

Списание МПЗ в производство |

||

|

Оплата труда работников производства |

||||

|

Взносы с зарплаты |

||||

|

Косвенные расходы |

ОПР |

Аренда цеха |

||

|

Коммунальные платежи |

||||

|

Зарплата кладовщика |

||||

|

Взносы |

||||

|

Коммерческие расходы |

Реклама |

|||

|

Зарплата администрации |

||||

|

Взносы |

||||

|

Прочие расходы, не относящиеся к обычным видам деятельности |

Расходы на содержание офисного помещения, сдаваемого в аренду |

|||

Как видно из таблицы, некоторые статьи затрат, например зарплата сотрудников и зарплатные взносы, могут относиться к разным видам расходов, в зависимости от их назначения.

Компании разрабатывают группировку и используемые статьи издержек самостоятельно, основываясь на нормах ПБУ 10/99, плане счетов и отраслевых НПА по бухучету. Чтобы правильно учитывать издержки в целях бухучета, следует утвердить список статей затрат в локальном акте компании и ознакомить с ним всех специалистов-исполнителей бухгалтерского сектора на местах.

Учет расходов

Расходы организации в зависимости от их характера, условий осуществления и направлений деятельности организации подразделяются на:

-

расходы по обычным видам деятельности;

-

прочие расходы.

Расходы по обычным видам деятельности организация несет регулярно, они непосредственно связаны с ее основной деятельностью — производством продукции (в том числе работ, услуг), продажей товаров.