Содержание

- Как вернуть страховку, навязанную банком при оформлении кредита

- Как банки навязывают страховку

- Схема 1: страховка внутри кредитного договора

- Схема 2: «вы можете отказаться от страховки в любой момент»

- Схема 3: документы по страховке не выдают на руки сразу

- Схема 4: «без страховки вам откажут в кредите»

- Схема 5: без страховки процентная ставка выше

- Схема 6: включение страховки в заявку на кредит

- Схема 7: подключение к программе коллективного страхования

- Как вернуть навязанную страховку

- Образец отказа от навязанной страховки

- Бесплатная консультация юриста по навязанной страховке

- Имеет ли банк право навязывать страховку при взятии кредита

- Законность страхования

- Суть банковской страховки

- Навязывание страховки при получении кредита

- Что делать с «добровольной» страховкой

- Банк навязывает страховку по потребительскому кредиту

- Обязательна ли страховка при получении кредита

- Что делать, если банк навязывает страховку по кредиту

- Можно ли отказаться от страховки по кредиту

- Законодательство

- Имеет ли право банк навязывать страховку при взятии кредита

- Что делать, если банк настаивает на полисе

- Что делать, если уже взял

- Для чего банки навязывают страховки

- Полезное видео

- Как не попасть на навязанную страховку

- Виды страхования – обязательное и добровольное

- 5 мест, где могут навязать ненужное страхование

- Инструкция: как вернуть навязанную страховку

- Возвратные и невозвратные страховки

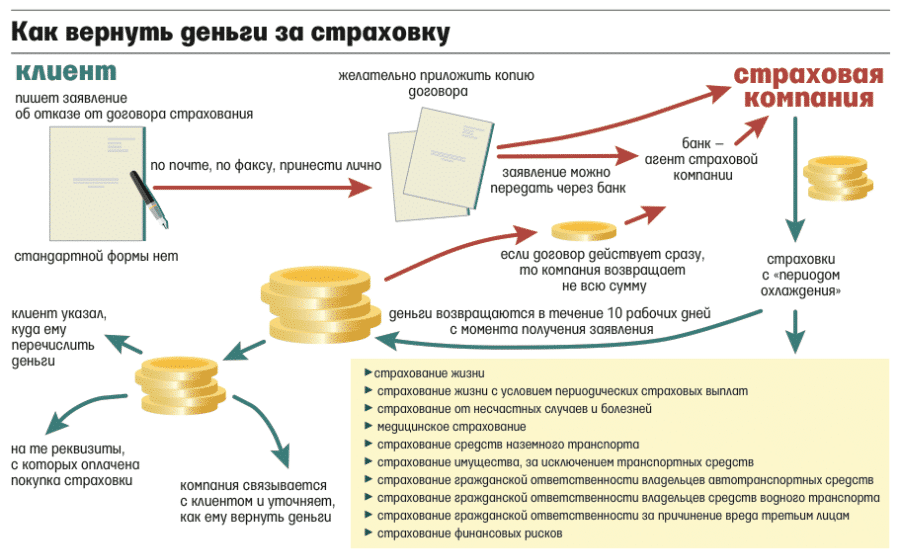

- Как вернуть страховку

- Коллективные и индивидуальные договоры

- Сервисы и специалисты

- ВС разобрался, законно ли банки продают страховку при кредитовании

Как вернуть страховку, навязанную банком при оформлении кредита

Навязанная банком страховка — это возмездный договор добровольного страхования жизни, утраты трудоспособности и пр. рисков, который банк при заключении кредитного договора под различными предлогами вынуждает подписать (заемщик не хочет, но все равно подписывает).

Навязанная банком страховка — это возмездный договор добровольного страхования жизни, утраты трудоспособности и пр. рисков, который банк при заключении кредитного договора под различными предлогами вынуждает подписать (заемщик не хочет, но все равно подписывает).

Договор добровольного страхования заключается, как правило, со своими же страховыми компаниями. Такую связь банки даже не скрывают. Заключая договор со Сбербанком, договор страхования заключается со «Сбербанк страхование», договор с Альфа-банком – страховка с АльфаСтрахование-Жизнь и т.д.

Таким образом, создается дополнительный источник заработка для связки «банк» — «страховщик». Деньги на уплату страховой премии включаются в тело займа, и банк получает дополнительный доход за пользование кредитом в этой части.

Возврат страховки. Как отказаться от навязанной страховки и вернуть деньги за страховку

Как банки навязывают страховку

Существует несколько стандартных схем навязывания страховки заемщику во время получения кредита. Рассмотрим самые распространенные из них.

Схема 1: страховка внутри кредитного договора

В кредитный договор включается пункт, по которому приобретение страховки является обязательным. Основные условия страхования прописываются банком прямо в договоре. Эта схема теперь используется реже, поскольку появилось много судебных решений, признающих незаконность включения подобных условий в договор.

Схема 2: «вы можете отказаться от страховки в любой момент»

При выдаче кредита банковский работник вас уверяет, что вы вправе будете отказаться от страховки. Вам нужно просто написать заявление, например, после внесения первого платежа по кредиту. Так вас вводят в заблуждение: создается ситуация, при которой будет минимум законных оснований для возврата денег за страховку.

Схема 3: документы по страховке не выдают на руки сразу

Ещё один способ лишить Вас возможности отказаться от страховки. При оформлении документов вам ничего не выдают на руки: ни самого полиса, ни квитанций об оплате. Говорят, что они будут готовы и выданы Вам через неделю. Но чтобы отказаться от страховки Вам нужны документы и информация о ней, так как через неделю будет уже поздно.

Схема 4: «без страховки вам откажут в кредите»

Консультанты прямо говорят, что можно не подписывать договор на страховку, но тогда банк 100% откажет в одобрении кредита. Поскольку банк не должен обосновывать причину отказа в выдаче займа, то при таком отказе заемщику сложно доказать, что его права нарушены.

Схема 5: без страховки процентная ставка выше

Сотрудник банка предлагает на выбор два варианта: получение кредита с одновременным приобретением страховки и без него. При первом варианте процентная ставка по кредиту является приемлемой, среднерыночной, на которую заемщик рассчитывал изначально. При втором варианте процентная ставка по кредиту значительно больше и проще согласиться со страховкой, это будет выгодней.

Схема 6: включение страховки в заявку на кредит

Вариант, когда кредитный договор заключается дистанционно. Например, при покупке автомобиля в автосалоне. Сотрудник автосалона направляет в банки заявки от вашего имени на предоставление кредита на определенных условиях. В эти заявки (так называемые индивидуальные условия) помимо суммы на оплату автомобиля, включается дополнительная сумма на оплату страховки и поручение о перечислении этой суммы в пользу страховщика. Получается, что не банк навязал ненужную дополнительную платную услугу, а вы сами попросили банк предоставить займ на таких условиях.

Банки используют различные способы оформления навязывания страховки при получении кредита. Эти схемы постоянно трансформируются, подстраиваясь под изменения законодательства и судебную практику.

Раньше документы составлялись так, что содержание договоров (кредитного и страхования) перекликались, содержали ссылки друг на друга и т.п. Это позволяло юристам без труда доказать в ходе судебного процесса факт навязывания дополнительных услуг. Договор в этой части признавался незаконным, деньги за страховку возвращались, кредит пересчитывался.

Теперь схемы значительно усложнились.

Схема 7: подключение к программе коллективного страхования

При такой схеме как таковой договор страхования не заключается. Всё выглядит так, как будто банк оказывает некую услугу по подключению заемщика к программе коллективного добровольного страхования, условия которого содержатся в ранее заключенном другим человеком договоре. Тот человек и является страхователем, а вот присоединившийся заёмщик уже нет, и, следовательно, он не может реализовать права, предусмотренные законом и Указанием Банка России от 20.11.2015 №3854-У.

Как вернуть навязанную страховку

Для того, чтобы вернуть нежелательную страховку, необходимо четко понимать, по каким правовым основаниям происходит возврат.

Сразу следует сказать, что с большей вероятностью, добровольно банк ничего вам не вернет. Как правило, заявление с умными фразами про недопустимость навязывания страховки, со ссылками на статьи закона, не пугают банк. Скорей всего потребуется обратиться с заявлением в суд.

В нашей практике возврат навязанной страховки происходит после подготовки и подачи иска: путем заключения мирового соглашения либо путем принудительно взыскания по решения суда.

Что мы подразумеваем под «возвратом страховки», навязанной вместе с кредитным договором.

Возврат страховки — возврат суммы страховой премии страховой компанией на кредитный или иной счет заемщика, и соответствующее изменение условий кредитного договора: сумма кредита уменьшается на сумму страховки, проценты пересчитываются, выдается новый график погашения.

Возврат страховки — возврат суммы страховой премии страховой компанией на кредитный или иной счет заемщика, и соответствующее изменение условий кредитного договора: сумма кредита уменьшается на сумму страховки, проценты пересчитываются, выдается новый график погашения.

При возврате страховой премии на кредитный счет, если к этому моменту заемщик еще не погасил кредит, деньги, как правило, идут на частичное погашение кредита.

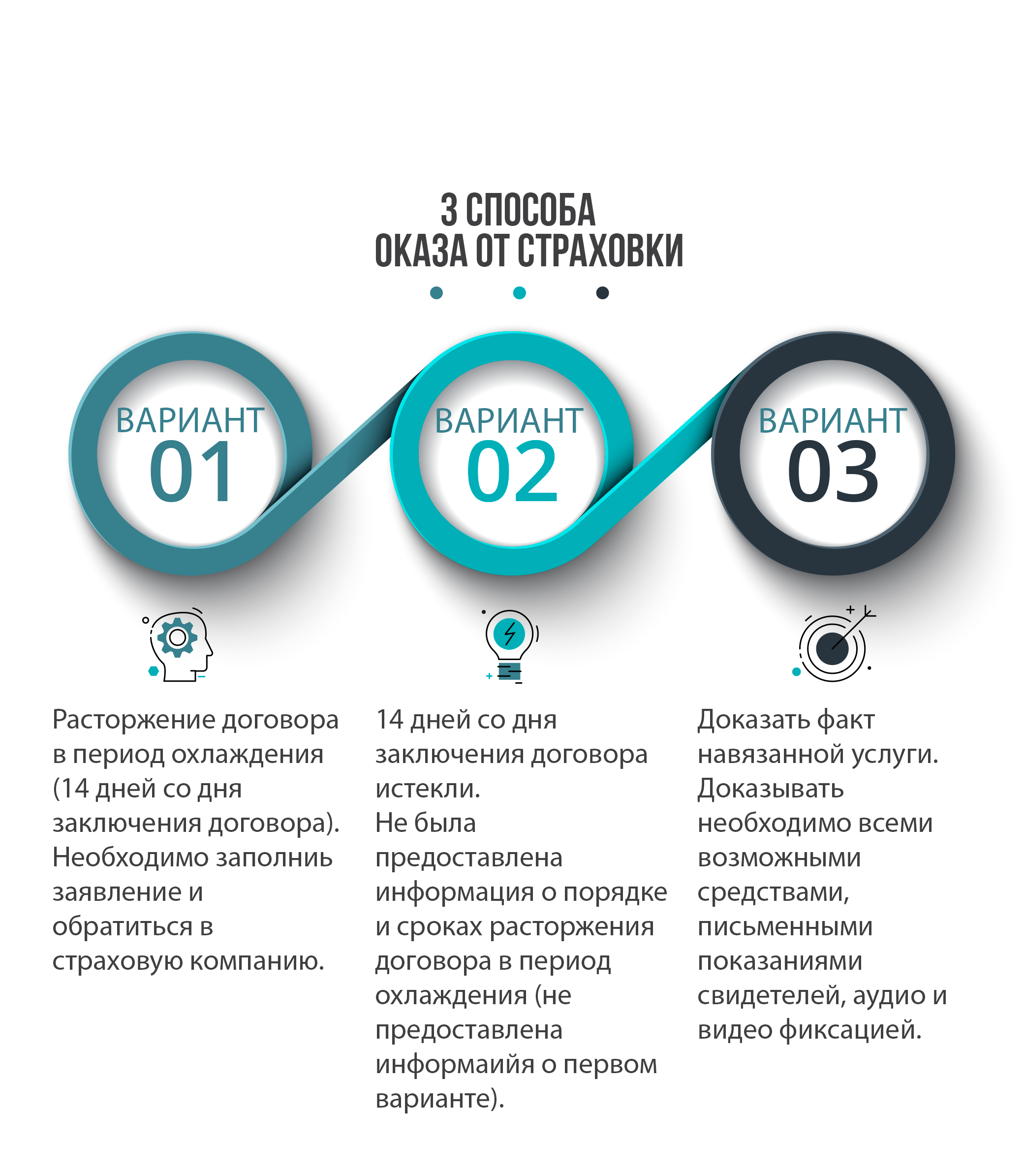

✔ Способ 1: отказ от договора страхования в «период охлаждения»

Указанием Банка России от 20.11.2015 №3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов страхования» был установлен «период охлаждения», составляющий пять дней, в которые страхователь вправе отказаться от договора.

Не имеет значения, была ли уже оплачена страховая премия. Единственное исключение – это наступление страхового случая после заключения договора, но до подачи заявления на отказ.

Договор страхования считается расторгнутым сразу, как страховщик получит ваше заявление об отказе. Основание — ст. 450.1 Гражданского кодекса РФ. Теперь страховая должна вернуть страховую премию по указанным в заявлении реквизитам или на кредитный счет, с которого поступила оплата.

Образец заявления на отказ от страховки вы можетескачать здесь

Образец заявления на отказ от страховки вы можетескачать здесь

Если на момент подачи заявления, установленный договором период действия страхования начался, то страховщик вправе удержать часть страховой премии соразмерно прошедшему периоду.

Приведем пример расчета суммы возврата в таком случае. Если размер страховой премии составляет 50000 руб. за период действия страхования продолжительностью один год, то при отказе от договора на третий день после начала действия страховки (если дата начала страхования совпадает с датой подписания договора), размер удержанной страховщиком суммы составит 410 руб. 96 коп. (50000/365*3).

Сколько вам вернёт страховая, если договор уже начал своё действие.

Пример расчета.

Страховая премия: 50 000 рублей

Срок страховки: 1 год

Когда оформили отказ от страховки: на 3 день

50 000 — ( 50 000 / 365 * 3 ) = 49 589 руб. 04 коп.

К возврату 49 589 руб. 04 коп.

✔ Способ 2: отказ от договора страхования, если прошло более 14 дней

Согласно приведенному Указанию Банка России на страховщика возложена обязанность информировать страхователя о том, что у него есть право отказаться от договора страхования, о порядке и способе возврата страховой премии.

Отсюда следует, что, если вы пропустили 14-дневный срок, но при этом вам не была предоставлена эта информация – вы можете отказаться от страховки и по истечении 14-дневного «периода охлаждения».

✔ Способ 3: установить взаимосвязь документов

Если по содержанию документов удается установить факт навязывания — это также дает вам возможность отказаться от страховки. Такое право вам дает ст.16 потребительского закона, согласно которой это недопустимо.

✔ Способ 4: другие основания

Возможны и иные законные основания для расторжения или признания недействительным/незаключенным договора страхования.

Для того, чтобы понять, имеются ли у вас основания для отказа от навязанной страховки по таким законным основаниям – необходимо показать ваш договор юристу общества защиты прав потребителей на бесплатной консультации.

Записаться на бесплатную консультацию можно по телефонам:☎ 8 (812) 992-39-98 (Санкт-Петербург)☎ 8 (499) 391-14-79 (Москва)

Образец отказа от навязанной страховки

Ниже приведен образец отказа от навязанной страховки, соответствующий Указанию Банка России от 20.11.2015 №3854-У. Заявление должно быть направлено страховщику в течение 14 календарных дней с даты подписания договора страхования. Лучше направить его ценным письмом с уведомлением о вручении и с описью вложения, в которой указать: «Отказ от договора добровольного страхования №_____ от __. __.2017».

✎ Скачать образец заявления (претензии) об отказе от страховки в формате .doc

_________________________________

(наименование, ОГРН страховщика)

От ______________________________

(ваши Ф.И.О.)

Адрес:___________________________

(адрес для ответа)

Тел.: ____________________________

(телефон для связи с вами)

ЗАЯВЛЕНИЕ ОБ ОТКАЗЕ СТРАХОВАТЕЛЯ

от договора добровольного страхования

Между мной и __________________ (укажите название страховой компании) __.__.2017 был заключен договор №_________ страхования жизни.

Во исполнение обязанности по оплате мной была произведена оплата страховой премии в размере _______ руб. безналичным путем с моего счета.

Согласно Указанию Банка России № 3854-У от 20.11.2015 страхователь вправе отказаться от договора добровольного страхования в течение 14 календарных дней со дня его заключения независимо от уплаты страховой премии.

Поскольку в периоде с момента заключения договора страхования отсутствовали события, имеющие признаки страхового случая, настоящим я отказываюсь от договора №__________________ от __. __.2017 добровольного страхования и требую в срок, не превышающий 10 рабочих дней со дня получения настоящего заявления, вернуть уплаченную мной в счет страховой премии денежную сумму в размере ___________ руб. наличными деньгами / безналичным путем по следующим реквизитам (выбрать нужное):

___________________________________________

(укажите полные реквизиты для перечисления вам денежных средств)

Расчет подлежащей возврату суммы страховой премии:

Подлежащая возврату сумма = ( А / В ) * С, где:

А – сумма уплаченной страховой премии

В – количество дней периода действия договора страхования

С – количество дней, прошедших с начала действия договора страхования до отказа от договора страхования

дата

подпись

Когда страховка была навязана одновременно с получением кредита, скорее всего, сумма страховой премии была включена в тело кредита.

Поэтому после возврата страховой премии необходимо обратиться в банк для изменения условий договора и перерасчета подлежащих уплате процентов по займу.

Бесплатная консультация юриста по навязанной страховке

Получить консультацию общества потребителей по навязанной страховке, задать все ваши вопросы, показать ваш договор и просто посоветоваться вы можете, заполнив форму обратной связи ниже или позвонив по телефонам:

☎ 8 (812) 992-39-98 (Санкт-Петербург)

Как навязывают

Так как банки по закону не могут делать наличие страховки обязательным условием получения кредита, основным способом ее навязывания является убеждение клиента, что без нее не обойтись. В частности, менеджер банка может со ссылкой на свой опыт работы предупредить, что без согласия на страховку степень одобрения кредита низка. Прямого принуждения не звучит, но заемщик делает вывод, что лучше согласиться, объясняют эксперты.

«Если начинать говорить о своих правах и выразить твердое намерение отказаться от страховки, то в банке, скорее всего, скажут, что подумают, а потом откажут в выдаче», — говорит Климов. Причем банк делает это без разъяснений причин, на что имеет право. Поэтому документов, подтверждающих ущемление прав, у заемщиков нет, отмечает он.

Банки заявляют, что навязыванием кредитных продуктов не занимаются. На запрос РБК из топ-15 банков по объему портфеля кредитов физическим лицам о том, что наличие страховки не влияет на решение о выдаче кредита, заверили в Сбербанке, группе ВТБ, Почта Банке, Альфа-банке, Росбанке, Россельхозбанке, банке «Русский стандарт» (остальные не ответили на запрос).

Однако на форумах потребителей банковских услуг встречаются жалобы и на эти кредитные организации. В пресс-службе ВТБ объяснили, что это разовые случаи и связаны они с некомпетентностью отдельных специалистов. В то же время Павел Медведев отмечает, что банки ставят менеджерам задачи по продаже определенного количества финансовых продуктов, от этого зависит премия к зарплате, поэтому сотрудники банков стараются убедить клиента в необходимости этих услуг.

При этом если у заемщика уже есть нужная страховка (например, клиент сам ранее застраховал жизнь и здоровье), воспользоваться ею для убеждения банка выдать кредит можно далеко не всегда. Во-первых, страховка должна покрывать полный срок выплат по кредиту, во-вторых, страховые компании, с которыми заключен договор, должны быть аккредитованы банком, подчеркивают специалисты кредитных организаций. «Процесс аккредитации подразумевает проверку страховой компании на финансовую надежность и возможность выполнять свои обязательства перед клиентами», — объясняет руководитель департамента розничных продуктов банка «Уралсиб» Ирина Баранова. Так как критерии у каждого банка свои, то количество страховых компаний на выбор в банках разное. «По факту банки стараются в первую очередь навязать страховку тех компаний, которые входят в тот же холдинг», — говорит Климов.

Как избавиться

Если страховка при получении кредита навязана, самый эффективный способ избавиться от нее — воспользоваться так называемым периодом охлаждения, который Банк России ввел с лета 2016 года. При отказе от страховки в этот период страховая компания будет обязана вернуть заплаченные за полис деньги в полном объеме, если договор страхования не успел вступить в силу. Если же договор начал действовать, то страховщик будет вправе удержать при возврате средств часть премии, пропорциональную количеству дней, прошедших с начала действия договора. С 1 января 2018 года «период охлаждения» будет увеличен с пяти рабочих до 14 календарных дней.

По оценке Климова, этой возможностью уже воспользовались от 5 до 10% заемщиков за время существования программы. За это время у Сбербанка было 4% отказников от страховки, у банка «Русский стандарт» — 5%, у Альфа-банка — 7%, у Почта Банка — 10%, сообщили в кредитных организациях. Остальные опрошенные банки не назвали точную долю, отметив, что это незначительный процент от всего количества заемщиков.

Эксперты советуют по возможности сразу же воспользоваться данным механизмом. Чем раньше подать заявление, тем больше средств удастся вернуть, поскольку объем возвращаемой страховой премии пропорционален неиспользованному периоду страхования, отмечает Игорь Костиков.

С заявлением об отказе от страховки необходимо обращаться в страховую компанию, а не в выдавший кредит банк, который является только страховым агентом, предупреждает Павел Медведев. Некоторые банки передают заявления страховщикам, если они являются аффилированными лицами, но никакой гарантии нет, добавляет эксперт.

При этом рассчитывать на то, что «период охлаждения» решает проблему с отказом от страховки при кредитовании, пока можно не всегда. Банки переориентируются с индивидуальных договоров страхования на коллективные, а они не подпадают под условия «периода охлаждения», говорит Виктор Климов. Сейчас, по его оценке, соотношение индивидуального страхования к коллективному в пользу последнего.

В будущем эта проблема может быть решена: Банк России предлагает распространить «период охлаждения» и на коллективные договоры. Пока же эксперты советуют уточнять предлагаемую форму страхования и по возможности выбрать индивидуальное страхование, от которого проще отказаться.

Индивидуальный договор страхования заключается между физическим лицом (страхователь) и юридическим (страховая компания). Выгодоприобретателем здесь является страхователь: в случае наступления страхового случая он получает страховую выплату. Ее размер рассчитывается исходя из индивидуальных особенностей клиента (возраст, работа, страховая история и другое).

Коллективный договор страхования при розничном кредитовании заключается между юридическими лицами — банком и страховой компанией. В данном случае выгодоприобретателем является банк, страхуя свои риски, если заемщик не сможет выполнять обязанности перед банком. Заемщику же предлагают присоединиться к такой программе.

Если же «период охлаждения» пропущен, возможность отказа от страховки будет полностью зависеть от того, что прописано в договоре страхования, отмечают специалисты Финпотребсоюза. Если в условиях прекращения договора по инициативе страхователя часть страховой премии подлежит возврату, то ее должны вернуть после подачи заявления об отказе от договора. Если этот вопрос в договоре не урегулирован, деньги не вернут.

Причем если в договоре были прописаны условия его расторжения, то заемщик может претендовать лишь на возвращение страховой премии — банковская комиссия, полученная за продажу страховки, остается у кредитной организации. «При коллективном страховании страховая премия может составлять лишь 20% от внесенных средств. При индивидуальном страховании, наоборот, страховая премия больше, чем банковская комиссия, и составляет 80%», — говорит Виктор Климов.

Также следует иметь в виду, что средства за страховку вряд ли удастся вернуть при досрочном погашении кредита, если в договоре не были прописаны соответствующие условия. «Страхуют ведь здоровье или жизнь, риск потери работы, а не риск не выплатить кредит. А риск заболеть, погибнуть или другое никуда не пропадает», — отмечает Павел Медведев. «Судебная практика, связанная с доказыванием связи между договором страхования жизни и кредитным договором сложилась не в пользу потребителей», — говорит Игорь Костиков.

Имеет ли банк право навязывать страховку при взятии кредита

Более 70% всех выданных кредитов застрахованы. Услуга страхования предоставляется заемщику на добровольных началах, но на практике заемщики попросту не имеют возможности от нее отказаться. Имеет ли банк право навязывать страховку при взятии кредита, и как можно отказаться от этой услуги?

Законность страхования

Страхование – это вид отношений между физическими и юридическими лицами, связанный с защитой прав и интересов сторон при наступлении указанных в договоре событий. Страховка может быть добровольной или обязательной. Есть всего три случая, когда без подписания договора о предоставлении страховых услуг, банк не может выдать кредит:

- Заключение договора ипотеки. Недвижимость, приобретаемая в кредит, обязательно должна быть застрахована.

- Получение займа под залог движимого или недвижимого имущества. Собственность заемщика, а также права собственности на нее подлежат страхованию. Например, автокредит.

- Оформление ипотечного договора по программе государственного субсидирования. Одно из обязательных требований – страховка жизни заемщика.

Важно! Для всех остальных случаев, когда страхование приобретается не по инициативе клиента, услуга считается навязанной банком.

Суть банковской страховки

Самая распространенная страховка при оформлении кредита – страхование жизни, за ней идет полная/частичная утрата нетрудоспособности, а замыкает тройку лидеров – страхование от утраты работы.

Например, в Сбербанке есть кредитный продукт «Потребительский кредит плюс комплексная страховка», по его условиям в перечень объектов страхования входят все вышеперечисленные случаи. Договор об оказании страховых услуг заключается с дочерней компанией банка – «СК Страхование» на срок действия кредитного договора.

При наступлении страхового случая страховщик будет выплачивать кредит заемщика до его выздоровления/восстановления платежеспособности или погасит полностью оставшийся долг в случае смерти или полной утраты трудоспособности страхователем. Для каждого возможного исхода обозначены четкие действия, которые необходимо осуществить заемщику или его родственникам.

Стоимость страхового полиса переносится в тело кредита. Это удобно обеим сторонам, так как:

- многие клиенты не могут оплатить эту услугу за личные средства (размер ежегодной оплаты страхования обычно превышает несколько тысяч рублей);

- банк получает больше процентов из-за увеличения суммы кредита.

Почему страхование выгодно для банка:

- Банки являются партнерами страховых организаций и берут определенный процент от каждого застрахованного займа.

- Крупные банки открывают в своих финансовых группах «дочерние» страховые фирмы. Выдача страховки увеличивает чистую прибыль кредитора. Например, Русский Стандарт страхует от имени АО «Русский Стандарт Страхование», Сбербанк – «Сбербанк Страхование», а ВТБ-24 – «ВТБ24 Страхование».

- Минимизация рисков. При внезапной смерти или наступлении другого страхового случая банк гарантированно получает страховую премию.

Навязывание страховки при получении кредита

На законодательном уровне закреплен запрет продавать одну услуги с целью продажи другой. Иными словами, Банк не имеет права заставлять клиента приобретать услугу страхования, чтобы впоследствии открыть доступ к получению кредита. Одна услуга не должна зависеть от другой. Навязывание страховых услуг противоречит законодательству РФ.

На практике банки пользуются рядом уловок, позволяющих заставить заемщика добровольно приобрести финансовую защиту:

- В процессе заполнения заявки на кредит менеджер банка сообщает, что при подключении услуг страхования у заемщика повышается вероятность получения положительного ответа. Когда клиент нуждается в деньгах, он будет пытаться увеличить свои шансы, добровольно соглашаясь застраховать финансовые риски.

- В банках часто отсутствуют некоторые кредитные продукты без страховки. Если клиент в заявке указал, что против страхования, банк может принять отрицательное решение. На деле сложно доказать эту взаимосвязь, так как банки не обязаны сообщать потенциальным клиентам о причине отказа.

- В продуктовой линейке банка обычно представлены два варианта годовой ставки: высокая (без финансовой защиты) и более низкая (со страховкой). Закон не запрещает финансовым организациям самостоятельно определять стоимость своих услуг.

- Услуга страхования оформляется отдельным договором, в первой части которого четко прописано, что страхователь добровольно страхует свои риски. Подписание договора говорит о соглашении клиента с тем, что он самостоятельно принял решение застраховать риски, связанные со своей жизнью/здоровьем или ответственностью. Исход многих судебных разбирательств показывает, что обратное доказать очень сложно.

- Подключение заемщика к системе коллективного банковского страхования. Потенциальный клиент не приобретает полис, а производит оплату за участие в программе. В таком варианте банк исполняет роль посредника между страховщиком и заемщиком, и, кроме страхового полиса, клиенту придется выплачивать комиссию банку.

Что делать с «добровольной» страховкой

Многих заемщиков интересует, что делать, когда банк навязал страховку по кредиту и как вернуть уплаченный деньги. Здесь есть два варианта.

Самостоятельное оформление услуги

В законе «О потребительском кредите» правительство прописало право заемщика страховаться в любой страховой компании, которая зарегистрирована на территории РФ. Банк обязуется выдавать кредит на условиях, заявленных в продуктовой линейке, если клиент воспользуется положениями этого закона и оформит страховку в сторонней организации.

Важно чтобы страховая организация отвечала требованиям банка к таким компаниям. Практически в каждом банке есть список аккредитованных им страховых учреждений. Чтобы найти самый выгодный вариант необходимо обзвонить/посетить все компании и сравнить их предложения. Особенно выгода от сторонних страховщиков ощущается при оформлении ипотеки. Так можно сэкономить даже не одну тысячу рублей, а несколько десятков тысяч за весь срок кредитования.

Если банк отказывается принимать полис, оформленный не у него (или не у его партнеров), то можно оперировать нарушением закона «О защите конкуренции» и подавать жалобу в роспотребнадзор или антимонопольную службу.

Отказ от оформленной услуги страхования

В Указании Центробанка от 1 июня 2016 года, в котором указаны условия и порядок оформления добровольного страхования, четко прописано, как отказаться от навязанной страховки по кредиту. Этот закон освобождает граждан от навязанных страховок и позволяет заемщикам отказываться от подписанных ранее договоров в течение 5 дней со дня их заключения.

Если договор еще не действовал на момент его расторжения (например, деньги с кредитного счета еще не были использованы), то сумма страхового полиса возвращается полностью. Если же действие договора уже началось, то страховщик удержит со страхователя плату за фактические дни пользования услугой. Заемщик имеет право отказаться от большинства видов страховки: страхования здоровья/жизни, ответственности/финансовых рисков и даже от КАСКО.

Как расторгнуть договор страхования? Можно выбрать один из следующих вариантов:

- Обратиться в банк с письменным заявлением о расторжении договора. Заявление подается в отдел, где был оформлен кредит. Банк обязан принять заявление и дать ответ в течение времени, указанного в правилах работы с клиентами.

- Подать исковое требование о расторжении договора страхования в суд. Для этого необходим кредитный договор, страховой полис и письменный отказ банка вернуть страховку.

Если заемщик отказывается от страховки при наличии договора на комплексное банковское обслуживание, то здесь получится вернуть не всю сумму, потраченную на дополнительные услуги. Страховка вернется, а вот комиссия банка останется у кредитора.

Банки в ответ на Указание Банка России ввели свои правила. Так как ставки в защищенном кредите и займе без страховки существенно отличаются, то при отказе от страхования происходит изменение условий кредита. Обычно ставка меняется в худшую сторону – возрастает на 5—7% годовых. Возможны и более жесткие санкции банка на отказ от страховки – требование полного досрочного закрытия кредита (возврата остатка долга вместе с уже начисленными процентами).

>Банк навязывает страховку по потребительскому кредиту

Банк навязывает страховку по потребительскому кредиту

Если банк навязал страховку по кредиту, заемщики имеют законное право отказаться от нее и вернуть деньги. Навязанная страховка по кредиту является нарушением потребительских прав заемщика, потому может стать основанием для судебного разбирательства. Законно ли навязывание страхования при кредите, зачем это банкам и что делать заемщику в такой ситуации?

Обязательна ли страховка при получении кредита

Практика потребительского кредитования в РФ полна случаями навязывания заемщикам дополнительных опциональных продуктов помимо самого займа. Самым дорогим из них являются полисы кредитного страхования.

Это является нарушением потребительских прав заемщика, поскольку:

- закон запрещает обуславливать приобретение одного продукта – кредита, покупкой другого – страхового полиса. Об этом свидетельствует п. 2 ст. 16 ФЗ № 2300-1 «О защите прав потребителей»;

- страхование заемщика при оформлении потребительского кредита может быть только добровольным — п. 4 Обзора судебной практики, утв. ПВС РФ 22.05.2013.

Обратите внимание!

По выраженному письменно желанию заемщика страховой полис действительно может быть внесен в кредитный договор. Однако, не как условие выдачи займа, а как основание для применения специального кредитного предложения, например, низкой процентной ставки.

При отказе от страховки банк может применить более высокую ставку. Однако, навязывать страховой продукт, представляя его клиенту как обязательный, кредитная организация не вправе.

Для чего банки навязывают заемщикам страховые продукты

Основных причин всего две:

- страховка выступает в качестве дополнительного способа обеспечения исполнения возложенного на заемщика кредитного обязательства. Наличие полиса гарантирует кредитору, что в случае наступления страхового события займ будет погашен, но уже за счет страховой компании. Поэтому в число застрахованных рисков вносят такие экстренные ситуации, как смерть/инвалидность заемщика, утрата работы.

- страховые полисы – это способ получения дополнительного дохода. Стоимость полиса обычно составляет до 20% стоимости кредита. При этом страховщиками выступает дочерняя компания заемщика: «ВТБ Страхование», «Сбербанк Страхование», «Хоум Кредит Страхование» и другие.

Что делать, если банк навязывает страховку по кредиту

Привязка страхового полиса к потребительскому займу делается по программам кредитования с низкой процентной ставкой. У заемщика есть законное право отказаться от покупки полиса на стадии оформления кредита. Если менеджер утверждает, что без полиса кредит не будет выдан, следует указать ему, что это нарушает права заемщика как потребителя, ссылаясь на вышеуказанные нормативы.

В случае отказа от покупки страховки, банк обязан предложить иной кредитный продукт на сопоставимых условиях по ст.7 ФЗ № 353 «О потребительском кредитовании». Если такого предложения не поступило, это также нарушает потребительские права заемщика.

Если менеджер не идет на уступки, рекомендуем обратиться к руководителю или напрямую к управляющему отделения с жалобой.

Можно ли отказаться от страховки по кредиту

Даже если страховой полис по кредиту навяз на заемщика, гражданин имеет право отказаться и после покупки. Так, п. 1 Указаний ЦБ № 3854-У дает страхователю 14 дней после оформления страхового соглашения, в течение которых тот может безболезненно отказаться от страхового полиса, если за этот период не наступило страхового события. Для этого заемщику достаточно направить в СК письменное заявление об отказе от использования страхового полиса с требованием о возврате денег.

С момента, как страховщик получит это заявление, договор страхования будет считаться расторгнутым. После этого у СК есть 10 дней на рассмотрение заявки и возврат уплаченных ранее денег наличным или безналичным расчетом.

14 дней – это минимальный срок, в течение которого гражданин может отказаться от услуги страхования. Внутренними правилами СК или содержанием договора такой срок может быть увеличен.

Отказ от страховки при досрочном погашении кредита

Законодательство допускает досрочное прекращение действия страхового полиса при отпадении заявленных в договоре страховых рисков и возможности наступления страхового события по ст. 958 ГК. В качестве такого основания рассматривается досрочное погашение долга перед кредитором: при досрочном погашении задолженности риск ее непогашения в будущем, а следовательно и возможность наступления застрахованного события отпадает.

В этом случае застрахованный подает заявление в СК с уведомлением о прекращении действия договора по указанным причинам. Оно подлежит рассмотрению в сроки, указанные во внутренних правилах страхования, не превышающие 15 дней.

Какую сумму можно вернуть в случае отказа

При отказе от полиса в 14-дневный срок, при условии, что договор не вступил в силу и обязанности страховщика не возникли, закон обязывает СК вернуть заемщику всю уплаченную сумму без удержаний. Если договор успел обрести законную силу, законодательство позволяет СК удерживать сумму, пропорционально сроку реального действия полиса.

В случае отказа от страховки по истечении указанного срока, если соглашение со страховщиком не предусматривает иного, возврат денег не осуществляется.

При досрочном прекращении действия полиса по причине погашения задолженности, закон обязывает страховщика возвращать ранее уплаченные деньги лишь частично, удерживая при этом сумму, пропорциональную реальному сроку действия полиса. При этом дополнительно удерживается сумма расходов «на ведение страхового дела» в размере 23-25% от стоимости полиса.

При получении кредита банки нередко предлагают оформить страховку.

При получении кредита банки нередко предлагают оформить страховку.

Они не всегда поступают честно и включают в договор или приложения к нему условия о страховании, даже не сообщив об этом заемщику. Это называется навязанной услугой.

Законодательство

Гражданский кодекс: устанавливает основные правила кредитования (статьи 807 – 823) и страхования (статьи 927 – 970).

ФЗ от 02.12.1990 N 395-1 «О банках и банковской деятельности» регулирует работу кредитных организаций.

ФЗ «О защите прав потребителей» — основной закон, содержащий права и обязанности потребителя и способы защиты права.

ФЗ от 21.12.2013 N 353-ФЗ «О потребительском кредите» — специальный закон, регулирующий правила выдачи займов гражданам. В нем содержатся как права и обязанности сторон кредитного договора, так и допустимые условия соглашения (статьи 5–7, 9–11).

ФЗ «Об организации страхового дела в Российской Федерации» регулирует вопросы страхования, конкретизируя положения Гражданского кодекса.

Имеет ли право банк навязывать страховку при взятии кредита

По статье 935 Гражданского кодекса следует различать два вида обязательной страховки:

- в силу закона – обязательна для всех организаций и граждан;

- в силу договора – обязательна для сторон соглашения.

В большинстве случаев страхование необязательно. Исключение — ипотека согласно статье 31 ФЗ «Об ипотеке (залоге недвижимости)». При оформлении ипотеки существует ряд нюансов как договора займа, так и самой страховки.

Во всех случаях, кроме ипотеки, действует общее правило, описанное в пункте 2 ст. 16 Закона «О защите прав потребителей»: запрещено обуславливать одну услугу предоставлением второй. Страхование — самостоятельная услугой, поэтому навязанная страховка жизни незаконна.

Страховка по потребительскому кредиту осуществляется по требованию кредитора. Если требования не поступило, оно не содержится в договоре, то страховка считается необязательной.

При выдвижении кредитором условий о страховании следует учесть ряд моментов (часть 10 статьи 7 ФЗ «О потребительском кредите»):

- Заемщик осуществляет страховку за свой счет.

- Кредитор предлагает страховщика или требования, которым он должен удовлетворять.

- При отказе заемщика банк обязан предложить иной вариант кредита.

ВАЖНО: для разрешения вопросов о страховании при выдаче потребительских кредитов подойдут разъяснения Минфина России от 4 мая 2018 года «По вопросу заключения и расторжения договоров страхования».

Что делать, если банк настаивает на полисе

Следует помнить, что заключение кредитного договора – право, а не обязанность. Если клиент не соглашается на предложенные условия, то организация имеет все основания отказать в заключении договора. В таком случае заемщику остается только обратиться в другую организацию.

Однако в части 10 статьи 7 ФЗ «О потребительском кредите» предусмотрено: если заемщик отказывается оформить страховку, то кредитор обязан предложить ему альтернативный вариант кредита на схожих условиях. Но процентная ставка по займу увеличится.

В связи с этим на стадии оформления кредитного договора обращаться за защитой прав не имеет смысла, в первую очередь, из-за отсутствия нарушения прав заемщика.

Что делать, если уже взял

Если кредитный договор заключен, а вместе с ним вступило в силу страхование, то потребитель может:

- Отказаться от кредита и других связанных соглашений, вернув часть страховой премии.

- Погасить заем досрочно, получив право на досрочное расторжение страхования.

- Аннулировать соглашение, подав заявление в банк или СК.

В течение 14 периода охлаждения можно расторгнуть договор страхования, вернув всю сумму страховой премии.

Этот период установлен Указанием Центрального Банка России от 20 ноября 2015 г. № 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования»

При расторжении договора со страховой компанией следует действовать по следующему алгоритму:

- Найти бланк заявления расторжения соглашения на сайте организации, собрать пакет документов: паспорт, договоры, полис и другие.

- Заполнить два бланка заявления – одно для заемщика, другое для страховой (на нем должна быть подпись сотрудника организации).

- Доставить заявление лично, обычной или электронной почтой в страховую компанию.

- Дождаться ответа организации (должен поступить в течение 10 дней).

- Соглашение считается расторгнутым с момента получения организацией заявления. Иная дата может быть установлена этим же соглашением.

- При отказе от расторжения договора можно воспользоваться судебной защитой, приложив письменный отказ расторгать соглашение к иску или обращаться в Роспотребнадзор, Центральный Банк с жалобой. Эти органы проведут проверку и в случае нарушения привлекут к ответственности.

Следует помнить, что при отказе от обязательной по соглашению сторон страховки кредитор имеет право (части 11-12 статьи 7 ФЗ «О потребительском кредите»):

- увеличить процентную ставку;

- требовать прекращения кредитования;

- требовать возврата оставшейся суммы по займу вместе с процентами за время фактического пользования займом;

- последние два пункта вместе.

Для чего банки навязывают страховки

Навязывание страховки происходит разными способами:

- Сотрудник пытается уговорить клиента оформить соглашение.

- Условия включаются в тексты без ведома клиента. Это безусловное нарушение прав потребителя, поэтому все меньше и меньше практикуется, являясь скорее исключением.

- После оформления контракта документы не выдают на руки сразу. Тем самым организация тянет время, чтобы клиент не смог вернуть страховую премию.

- Присоединение к коллективным программам с уплатой дополнительных расходов.

Основные причины оформления страхования:

- Дополнительная гарантия возврата денег для банка. Возможно, некоторые банки могут выдавать кредиты и без дополнительных условий, но это грозит не только финансовыми потерями при невыплате кредитов, но и отзывом лицензии.

- Дополнительная гарантия для заемщика. Страхование – способ защитить себя от неблагоприятных жизненных ситуаций. В случае увольнения, болезни выплачивать кредит не будет возможности, однако это сможет сделать страховая организация.

- Банк установил премиальную систему в зависимости от количества оформленных страховок. Так сотрудники организаций материально заинтересованы предлагать и оформлять как можно больше страховых договоров.

- Между банком и страховой компанией существует соглашение. По ним банк и страховая могут делить прибыль от оформленных страховок. Подобные теневые схемы неоднократно становились предметом разбирательства в высших судебных инстанциях.

Несмотря на незаконность навязывания страховки при получении кредита, иногда банки проявляют особую хитрость, поэтому доказать факт навязывания сложно. Чтобы предупредить появления неожиданных положений в тексте соглашения, нужно его внимательно читать, а при появлении вопросов обращаться за помощью к юристу.

Полезное видео

Советы и рекомендации:

Бесплатная ГОРЯЧАЯ ЛИНИЯ:

Как не попасть на навязанную страховку

Платим все больше и порой тогда, когда даже и не планировали нести дополнительные расходы. Одним из таких неприятных способов выманивания денег стало страхование. Часто покупатели, жильцы, автовладельцы, получатели кредитов даже не догадываются, что переплатили и почти всегда существенно, приобретая услугу и не подозревая об этом. Навязанный полис – это не мошенничество в чистом виде, но неприятная и затратная для потребителя уловка. Каждый должен знать, как вернуть навязанную страховку, чтобы не чувствовать себя обманутым.

Виды страхования – обязательное и добровольное

Страхование направлено на защиту интересов людей от всевозможных рисков. Видов страхования всего два:

- Обязательное.

- Добровольное.

От обязательного страхования отказаться невозможно (оно предусмотрено законами), но его видов не так много:

- Пенсионное (автоматически вычитается из зарплаты и перечисляется в Пенсионный фонд).

- Медицинское (ОМС).

- ОСАГО – страхование гражданской ответственности автомобилистов.

- Некоторые виды страховок, необходимые для работы по различным специальностям (нотариусы, таможенные представители, арбитражные управляющие, кадастровые инженеры и др.).

Любые другие виды страхования законами России не предусмотрены и поэтому считаются добровольными. Значит, от них можно отказаться и не платить. Не все так просто. Страховщики ловчат и стараются навязать человеку полис, который ему вообще не нужен. Отказаться от навязанной страховки реально, если знать как.

5 мест, где могут навязать ненужное страхование

Не так много организаций, которые попытаются навязать дополнительные услуги. Чаще таким ненужным сервисом выступает навязанная страховка.

Конторы, чаще других навязывающие дополнительное «добровольное» страхование:

- При оформлении ОСАГО.

- Банки при оформлении кредита.

- Магазины, сервисные центры при покупке или заказе услуг.

- При покупке билетов на самолет или ж/д.

- В квитанциях ЖКХ.

Таких организаций намного больше, но их все перечислить невозможно. Например, в турагентстве при оформлении путевки туристу часто навязчиво предлагают застраховаться от невозможности выезда или от отказа в получении визы. Или при установке пластиковых окон будут навязывать дополнительную гарантию от поломки (компания-производитель в течение гарантийного срока и так будет обязана отремонтировать неправильно установленное или бракованное окно). Или страховка при покупке телефона. Когда и где человеку будут предлагать дополнительные необязательные услуги заранее предугадать невозможно, но перечисленные пять контор – там навязывать еще одно «добровольное» страхование будут обязательно.

Дополнительное страхование при оформлении ОСАГО

То, что все страховщики при оформлении ОСАГО предлагают еще купить полис КАСКО – это нормально. КАСКО – дорогой полис, его не включишь в услуги незаметно. Автовладелец 100 раз подумает, прежде чем решиться на приобретение КАСКО. А вот предложить не такие дорогие, но в конечном итоге опустошающие кошелек, полисы они наверняка попробуют.

Чаще всего при оформлении ОСАГО навязываются дополнительное страхование:

- жизни;

- здоровья;

- имущества и другие.

Как быть: в сам полис ОСАГО кроме «автогражданки» страховщики ничего внести не смогут. Просто нужно быть бдительным и не подписывать никаких дополнительных документов, соглашений, договоров или хотя бы их внимательно прочитать, перед тем как ставить подпись.

Банк навязал страхование кредита

Банковские работники намного хитрее. Закон обязывает банки информировать клиента о всех дополнительных сборах (комиссиях, платежей за обслуживание счета, страховок и пр.) еще до момента подписания договора, но обычно служащие это обязательство игнорируют или делают информирование так невнятно, что клиент просто не обращает внимания. В договоре такие платежи чаще всего «спрятаны» где-то внутри объемного текста или написаны в самом конце мелким и трудночитаемым шрифтом. В итоге, оформление микрозайма в МФО будет намного эффективнее и выгоднее.

Если банк навязал страховку при оформлении кредита или открытии депозита, то в итоге это очень ударит по кошельку. Отказаться от нее вполне реально, если немедленно по возвращении домой внимательно изучить договор. Совсем необязательно сломя голову звонить по объявлениям различных контор, которые предлагают вернуть деньги. Они возьмут свою комиссию и очень большую.

Что делать: если клиенту навязали страховку по кредиту или банковскому вкладу, то закон предоставляет ему 14-дневный срок, чтобы от нее отказаться. Нужно прийти в банк и написать заявление с требованием исключить из договора соответствующие пункты. Банк обязан это сделать и вернуть деньги. Если кредит погашен досрочно, то банку придется вернуть деньги за оставшийся срок. Таких проблем не возникает при обращении в МФО и оформлении микрозайма.

Страхование покупки или услуги

Многие магазины и сервисные центры пытаются вынудить покупателя/заказчика застраховать свою покупку или услугу. Страховка при покупке в кредит преподносится как обязательное условие, но это не так. В качестве аргументации часто приводится довод, что по закону некачественный товар подлежит замене в течение двух недель, а с оформлением дополнительной гарантии он увеличивается до одного года или двух лет.

Что делать: легко можно отказаться от страховки при покупке сразу. Новая техника редко ломается в ближайшее время, автомобили спокойно ездят, стиральные и посудомоечные машины работают, установленные двери открываются. Продавец не вправе требовать покупать что-то еще.

Ненужная страховка билетов РЖД

При продаже железнодорожных билетов клиенту предлагают купить дополнительный страховой полис. Часто это делается в безапелляционной форме, как обязательное условие, но это совсем не так. Страховка билетов РЖД не включена в стоимость проезда, это навязанная услуга, которую можно аннулировать.

Что делать: в РЖД отказаться от страховки можно прямо при покупке билетов. Кассир не имеет права требовать ее приобретения. Существует установленный законом двухнедельный «период охлаждения». В это время можно вернуться в кассу и потребовать возврат. Если путешествие уже началось, то вернуть деньги не удастся.

Новая строка в платежке ЖКХ

Раньше не оговоренная заранее с жильцом страховка в платежке ЖКХ была противозаконной. От нее можно было легко отказаться, просто обратившись в управляющую компанию с требованием исключить этот пункт. Теперь ситуация осложняется.

Уже к осени в обычной платежке появится новая строчка – страховка в квитанции ЖКХ, что это такое? Постановление Правительства РФ №433 от 12.04.19 устанавливает, что страховой платеж обязательно должен включаться в платежные документы с 04.08.19.

Если жилец не обратил внимания или не заметил новую строчку и уже произвел платеж, то этим он выразил согласие на страховку. Но страхование жилья – добровольный договор. Жилец может отказаться от него, пока не выполнил оплату. Можно просто не платить?

Не все так просто. Страховые выплаты включены в итоговый счет и, не заплатив эту сумму, жилец будет считаться должником, «недоплаченные» деньги будут включены в документы на следующий месяц. Если человек – получатель льгот, субсидий, компенсаций по ЖКХ, к которым относятся многие инвалиды, ветераны, пенсионеры, то он может лишиться всех привилегий как должник.

Что делать: необходимо до первого платежа обратиться в управляющую компанию с заявлением об отказе требованием исключить этот пункт из платежных документов. При их отказе остается решать вопрос только в суде.

Страховые компании стремятся навязать населению дополнительные услуги везде, где только возможно. Они идут на различные уловки, граничащие по составу с банальным мошенничеством. Человек, обнаруживший у себя навязанную страховку, на которую он согласия не давал (или просто передумал страховаться), может от нее отказаться и вернуть деньги.

Инструкция: как вернуть навязанную страховку

В конце февраля заёмщик из Кабардино-Балкарии отсудил у банка сумму, равную тройной цене навязанной ему страховки. Ранее мужчина пришел в банк за кредитом, где менеджер сообщила, что ему необходимо оформить страхование жизни более чем за 47 тысяч ₽ — иначе в выдаче денег будет отказано. Мужчина согласился, а через неделю обратился в банк с претензией о возврате страховой премии, но ответа на неё не получил. Тогда он пошёл в суд, который в итоге занял его сторону. С банка и страховой компании будут взысканы не только страховая сумма, неустойка, компенсация морального вреда в 6 тысяч ₽, но и штраф за нарушение прав потребителя — всего около 152 тысяч ₽.

Как рассказал Сравни.ру представитель пресс-службы ЦБ, к регулятору поступают жалобы, связанные с реализацией банками дополнительных продуктов и услуг при заключении с потребителями кредитных договоров. Одной из самых распространённых дополнительных услуг, предлагаемых банками клиентам при обращении за кредитом, является как раз добровольное страхование (чаще всего — страхование жизни и здоровья или страхование от потери работы). «При выявлении случаев навязывания дополнительных продуктов и услуг регулятор предупреждает банки о недопустимости такой практики и, при наличии доказательств нарушения прав потребителей, направляет соответствующее предписание», — говорит представитель регулятора.

Председатель правления Международной конфедерации обществ потребителей (КонфОП) Дмитрий Янин отмечает, что навязывание страховок в России — широко распространённая практика. «Большинство из тех, кто вынужден был взять кредит с навязанной страховкой, не знают о незаконности таких действий банков, и, соответственно, это незнание приводит к тому, что люди переплачивают (стоимость страховки включается в тело кредита)», — рассказывает Янин.

Читайте по теме: 6 самых необычных страховок

Возвратные и невозвратные страховки

Есть страховки, которые можно вернуть, и такие, которые вернуть не получится. К невозвратным, в частности, относятся:

- ВЗР (туристическая страховка);

- «Зелёная карта» (ОСАГО для иностранца);

- Профессиональная страховка (нотариусов, аудиторов и пр.);

- Медицинская страховка (в случае если вы не гражданин РФ и приобрели эту страховку, чтобы получить разрешение на работу).

Остальные страховки вернуть можно. По словам руководителя портала «Вернемстраховку.РФ» Ильи Афанасьева, страховки жизни и здоровья люди хотят вернуть чаще всего. Их банки, по его словам, нередко навязывают во время оформления потреб- и автокредитов.

Банкам выгодно продавать страховки в дополнение к кредитам. Они зарабатывают на комиссионном вознаграждении, которое, по оценкам Дмитрия Янина из КонфОП, может достигать 90% от суммы полиса. «Мы проводили небольшое расследование и выяснили, что страховка от банка по цене может отличаться от обычной в разы», — делится данными Илья Афанасьев. Впрочем, так бывает не всегда. Консультант консалтинговой группы «Личный Капитал» Игорь Подопросветов отмечает, что разница в цене может быть и незначительная. «Сказать однозначно, что в банке страховка дороже, нельзя — сначала надо изучить условия каждой конкретной страховой программы», — говорит эксперт.

Как вернуть страховку

Согласно указанию Банка России, в договорах добровольного страхования должно быть прописано право страхователя в течение 14 календарных дней со дня заключения договора расторгнуть его и потребовать возврата уплаченной страховой премии. Поэтому чтобы отказаться от страховки самостоятельно, человеку нужно не позднее 14 дней с даты оформления кредита и страховки отправить в страховую компанию заявление об отказе от договора.

«Нужно указать номер договора страхования, ФИО, адрес, ваши банковские реквизиты, — советует Илья Афанасьев. — Банковские реквизиты, указанные в заявлении, должны быть именно того человека, кто заключил договор. К письму должен быть приложен сам договор страхования и чек о его оплате. Всё это можно прислать Почтой России. При этом неважно, как быстро письмо придёт. Важно в течение 2 недель его отправить».

Ведущий специалист Национальной Юридической Службы «Амулекс» Жанна Гринева отмечает, что правила страховщика могут предусматривать в том числе возможность электронного обращения. «Однако если этот порядок не определён, то заявление подаётся лично страховщику или направляется почтой заказным письмом с уведомлением о вручении и описью вложения», — говорит она.

Дальше клиент ждёт ответ. «Вероятность получения обратно денег близка к 100%», — говорит Илья Афанасьев. Старший вице-президент, директор департамента по работе с финансовыми институтами АО «АльфаСтрахование» Алина Соколова подтверждает: безусловно, если такое заявление поступит, расторгнуть договор можно, и каких-то условий, при которых страховщик может отказать в расторжении договора, нет. «Страховщик должен вернуть страхователю (физическому лицу) уплаченную страховую премию в течение 14 календарных дней со дня заключения договора — при условии, что в данном периоде отсутствовали события, имеющие признаки страхового случая», — уточняет руководитель Правового управления СК «Сбербанк страхование» Марианна Лобова.

Согласно ФЗ «О потребительском кредите (займе)», кредитор вправе потребовать от заёмщика застраховать предмет залога либо иной страховой интерес заёмщика, а в случае невыполнения этой обязанности повысить процентную ставку. «Если кредитный договор содержит такое условие, то при отказе от страхования повысится процентная ставка по кредиту», — предупреждает Жанна Гринева. Такие условия могут, например, касаться договора ипотеки. «Однако и в этом случае можно попробовать купить страховку дешевле в офисе страховой компании, а не в банке», — советует Илья Афанасьев.

Выбрать страховку от несчастного случая

Калькулятор Сравни.ру

Коллективные и индивидуальные договоры

Программы страхования могут быть индивидуальными и коллективными. Второй тип подразумевает, что человека присоединяют к программе, действующей между банком и страховой компанией.

Вернуть коллективную страховку сложнее, так как законом такое право пока не предусмотрено. Однако из позиции Верховного Суда РФ следует, что шанс возврата такой страховки есть и попытаться стоит. «Если заключён договор коллективного страхования, то при отказе от страховки заявление о расторжении нужно подавать не только в страховую компанию, но ещё и в банк, то есть заявлений должно быть два, — предупреждает Илья Афанасьев. — По содержанию они в принципе одинаковые. Этот нюанс упускают многие юристы и потребители и в итоге получают отказ в возврате этой навязанной страховки».

Однако Жанна Гринева из НЮС «Амулекс» предупреждает, что при подключении к программе коллективного страхования помимо страховой премии удерживается также плата банку за включение потребителя в программу, возврат которой невозможен (если иного не предусмотрено правилами программы).

При отказе в удовлетворении претензии со стороны банка или страховой компании потребитель вправе направить жалобы в Роспотребнадзор и Центральный Банк РФ, в том числе в электронной форме, говорит Гринева.

Так, в пресс-службе ЦБ Сравни.ру рассказали, что с августа 2018 по февраль 2019 года в отношении 11 банков были приняты меры за нарушение требований федеральных законов, регулирующих сферу защиты прав потребителей финансовых услуг (353-ФЗ «О потребительском кредите (займе)»; 218-ФЗ «О кредитных историях»; 230-ФЗ «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях»), в том числе и за навязывание дополнительных услуг при кредитовании. В результате Банком России по всем этим случаям были вынесены предписания об устранении нарушений, а также наложены штрафы на общую сумму порядка 2,5 миллиона ₽.

Читайте по теме: 12 фактов о туристической страховке, которые вы могли не знать

Сервисы и специалисты

Вернуть страховку можно также при помощи юристов или специальных сервисов. Кроме классических юридических фирм, можно обратиться к профильным компаниям, специализирующимся именно на страховании. Среди них — «Страхвозврат» и «Верни страховку». Цена на их услуги начинается примерно от 3900 ₽ и во многом зависит от региона и конкретной проблемы.

В октябре прошлого года на рынке также появился онлайн-сервис «Вернём страховку». Минимальная цена по предоплате — 89 ₽, максимальная — 988 ₽. Клиентам сервиса приходит на почту готовое заявление и подробные инструкции.

ВС разобрался, законно ли банки продают страховку при кредитовании

При выдаче кредита банки, как правило, предлагают заёмщику застраховать жизнь, здоровье или потерю работы. Обязательной страховка будет далеко не всегда, а вот то, что обойдется она не дешево, очень вероятно. Но невнимательный клиент банка обычно узнает о невыгодных для себя условиях страхования уже после подписания всех документов. Можно ли вернуть переплаченные деньги и уместно ли говорить о навязывании услуги, если сотрудник кредитной организации не озвучил подробности страхования при оформлении кредита? В вопросе разобрался Верховный суд.

Можно без страховки

В некоторых случаях банковская страховка при выдаче кредита обязательна. Но список подобных ситуаций короткий, в нем всего три пункта: ипотечный кредит (придется застраховать жильё), выдача другого кредита под залог имущества (страхуется имущество) и ипотека по программе господдержки (здесь понадобится страхование жизни). В других ситуациях страховка – дополнительный доход для банка. Для заёмщика это дополнительные траты. О том, что их можно избежать, при заключении договора гражданин может и не подозревать. Именно в таком положении оказался Максим Фролкин*, обратившийся за кредитом в «Сбербанк».

Летом 2015 года Фролкин заключил с банком кредитный договор. Одновременно он подписал заявление о добровольном страховании жизни, здоровья и в связи с недобровольной потерей работы. За подключение к страховой программе банка с Фролкина взяли 46 943 руб. за весь срок кредитования, эти деньги удержали из кредитных средств. При этом страховую премию, 12 089 руб., банк перечислил ООО СК «Сбербанк страхование жизни». Страхование не было обязательным условием кредитования, но сам Фролкин позже указывал, что был уверен: без оплаты программы кредит бы ему не дали. О том, что заём можно было получить и без покупки дополнительной услуги, Фролкину не сказали, как не сообщили и о скрытой комиссии банка, а значит, нарушили его права, решил он и обратился в суд.

5 дней

с момента заключения договора страхования есть у заемщика на его расторжение и возврат страховой премии (Указания Банка России от 20.11.2015 N 3854-У); условия возврата зависят от договора и могут быть невыгодными для клиента – например, банк может не вернуть комиссию.

В жалобе Фролкин обвинил банк в нарушении закона о защите прав потребителя и потребовал выплатить ему деньги за подключение к программе добровольного страхования в размере 46 943 руб., неустойку в сумме 46 943 руб., штраф за несоблюдение в добровольном порядке требований потребителя 23 471,05 руб., 30 000 руб. – в счёт компенсации морального вреда, всего же в общей сложности – около 150 000 руб.

Корсаковский городской суд, в который и поступил иск, частично удовлетворил требования Фролкина (дело № 2-747/2016): с банка суд взыскал 92 135 руб., существенно снизив только размер компенсации морального вреда. Решение поддержала и апелляция – Сахалинский областной суд (дело № 33-2660/2016).

Суды исходили из того, что при заключении договора клиент должен знать о размере платы за страхование и размере вознаграждения банка, в том числе о соотношении страховой премии и вознаграждения банка за подключение дополнительной услуги. То, что банк указал в заявлении на страхование только общую сумму, по мнению судов, означает по сути предоставление неполной информации об услуге, ведь эти сведения могли повлиять на выбор клиента.

Подпись решает всё

Однако коллегия Верховного суда по гражданским спорам под председательством судьи Вячеслава Горшкова пришла к другим выводам (дело № 64-КГ17-8).

Фролкин сам подписал заявление, в котором соглашался на страхование на выбранных условиях, то есть указал, что он ознакомлен и согласен с тем, что за подключение к программе страхования банка ему придется заплатить, указали в ВС. Таким образом, банк при заключении договора страхования действовал по поручению заемщика.

Кроме того, неверно считать, что банк обязан предоставлять информацию о составных частях платы за включение в программу страхования и рассказывать, сколько составляет страховая премия, а сколько комиссия. Услуга неделима, и с ее стоимостью истец был согласен, под заявлением стоит его подпись, обращают внимание судьи в определении. ВС направил дело на новое рассмотрение в суд апелляционной инстанции (пока не рассмотрено – ред.).

Получение кредитов – одна из сфер, в которой чаще всего приходится сталкиваться с навязыванием услуг, признает Антон Пуляев, адвокат, заместитель председателя коллегии адвокатов «ДЕ-ЮРЕ».

Заёмщик может отказаться от страхования, но это повлечет повлечет увеличение процентной ставки по кредиту, а в отдельных случаях отказ по формальному, иному, основанию.

Заёмщик может отказаться от страхования, но это повлечет повлечет увеличение процентной ставки по кредиту, а в отдельных случаях отказ по формальному, иному, основанию.

Антон Пуляев, адвокат, заместитель председателя коллегии адвокатов «ДЕ-ЮРЕ»

Комментарий ВС РФ указал, что, если заемщик добровольно делегировал банку право заключить в его интересах договор страхования жизни и здоровья, то оснований считать страховку «навязанной» нет. Единообразной судебной практики по данному вопросу нет, отмечает Пуляев. Вместе с тем ранее суды достаточно часто в вопросе «навязанной» страховки становились на сторону заемщика, отмечает он.

* имена и фамилии участников процесса могут быть изменены редакцией

Недавно я оформляла в банке потребительский кредит в 300 тыс. руб. И мне навязали какую-то дорогую страховку жизни и потери трудоспособности. Могу ли я вернуть за нее деньги?

Если вам ее действительно навязали и у вас есть доказательства этого, то шанс вернуть деньги есть, но небольшой. Ведь вы подписали договор и согласились со всеми условиями.

Не так давно Президиум Верховного суда РФ признал право банков предлагать своим клиентам кредиты одновременно с услугой страхования жизни и здоровья.

- § Обзор судебной практики от 22 мая 2013 г. Верховного суда РФ

По мнению судей, банки имеют право продавать страховки своим заемщикам и включать в стоимость кредита цену страхового полиса. При этом банки обязаны предлагать кредиты не только на условиях страхования жизни, но и без страхования, предоставляя своим клиентам право добровольного выбора. Важно, что договор страхования клиент банка может заключить только добровольно.

ВНИМАНИЕ!

Судебная коллегия сочла безосновательными попытки признать недействительными пункты кредитных договоров, касающиеся страхования жизни и здоровья заемщика, поскольку, подписывая договор, включающий такое условие, заемщик не высказал возражений и не отказался от получения кредита на выбранных условиях при том, что банк предлагал альтернативные программы кредитования и без страховки. При наличии у клиента возможности получить в банке кредит со страхованием или без страхования жизни и здоровья его подпись под договором о получении кредита со страховкой свидетельствует об осознанном решении приобрести эту услугу. В таких случаях Президиум рекомендовал судам нижестоящих инстанций трактовать споры заемщиков с банками о взимании платы за страхование жизни в пользу банков. Поэтому взвесьте все за и против. Самое главное: действительно ли у вас не было возможности отказаться от страховки? Есть ли у вас серьезные доказательства того, что вы согласились на страховку недобровольно? Если выбор был, то ваши шансы вернуть деньги более чем скромные.

К процессу оформления кредита нужно относиться серьезно. Стоит внимательно изучить договор и все, что касается условий предоставления займа, сравнить предложения разных банков. Потом, после оформления, отступить назад будет очень сложно. Кредит предполагает серьезную ответственность, и лежит она на ваших, а не на чьих-то плечах.