Содержание

- Получение кредита в европейских странах

- Группы кредитов в европейских банках

- Страны с низкими ставками на ипотеку

- Особенности потребительского кредита

- Какие документы понадобятся

- Преимущества кредитования за границей

- Кто может получить кредитные средства

- Особенности кредитования иностранцев в разных странах

- Пройдите социологический опрос!

- Полезные советы

- Часто задаваемые вопросы

- Какие условия действуют за границей?

- Могут ли россияне получить ипотеку в Европе?

- Ипотека в России

- Кредит в европейском банке для Россиян

- Основные условия предоставления кредитов в европейских банках иностранным гражданам

- Какие документы необходимы для получения кредита в Европе

- Некоторая специфика кредитования россиян в европейских странах

- Условия по кредиту в Сбербанке Европы

- Процентные ставки в европейских филиалах

Получение кредита в европейских странах

Как можно взять кредит в странах Европы гражданам России в 2019 году. В каких странах наиболее выгодные условия и процентные ставки для получения займа. Подготовка необходимых документов для оформления ссуды.

Люди, которые покупают недвижимость в кредит в одной из стран Европы, удивляются низким кредитным ставкам и более выгодным условиям ипотеки. В государствах же постсоветского пространства цены на жилищные или потребительские кредиты очень высокие, что отпугивает потенциальных заемщиков от банковских структур.

Процентная ставка на потребительский кредит в странах Европы

Финансовые аналитики говорят, что такая ситуация возникла из-за невысокого уровня конкуренции в сфере банковского кредитования. Существует довольно парадоксальное положение дел: есть большой спрос и постоянный прирост кредитов, развивающийся в условиях незначительной насыщенности рынка кредитования.

Влияние оказывает и довольно высокий уровень потребительской инфляции, поэтому жители России, Украины, Беларуси, стран СНГ время от времени обращаются в европейские банки за предоставлением кредита.

Группы кредитов в европейских банках

Самым популярным и востребованным видом получения займа в банке является ипотечный кредит. Иностранцы должны учитывать, что взять деньги в банке реально, если стоимость покупаемого дома будет высокой. В банках считают, что это самая лучшая защита от финансовых потерь и рисков.

Ипотека предусматривает, что человек должен сделать первоначальный взнос, размер которого определяется индивидуально для каждого клиента. В среднем, сумма данного взноса составляет 30-60% от стоимости квартиры или дома. Процентные ставки не очень высокие и варьируются от 4 до 6%.

Смотрите в видео: возможности и риски кредитования в Европе.

Получить потребительский кредит можно только резидентам той или иной страны. Ставки по выплатам уже немного повышаются, достигая иногда 10%. Средняя же процентная ставка составляет во многих странах мира 7–8%. Но для этого человек должен обладать хорошей кредитной историей, иметь недвижимость или владеть бизнесом.

Бизнес-кредит могут получить приезжие из других государств, которые в европейской стране хотят открыть собственное дело. Такое желание приветствуется, поскольку человек создает новые рабочие места, будет платить зарплату и налоги, развивать экономику города и конкретного региона. Чтобы оформить этот вид кредитования, необходимо разработать эффективный бизнес-план, согласовать его позиции со специалистами – бухгалтером, юристом и менеджером, а потом уже показывать банковским служащим.

Уровень процентных ставок для бизнеса и на ипотеку в странах Еврозоны

Страны с низкими ставками на ипотеку

Иностранцы обращаются в банки Европы за предоставлением либо ипотечных, либо потребительских кредитов. Условия кредитования для иностранцев и граждан европейских стран отличаются. Для последних существуют более выгодные ставки, тарифы. Иностранцам кредит потребительский или жилищный доступен, если они входят в одну из следующих категорий банковских клиентов:

- Наличие постоянного или временного вида на жительство. Где лучше получить ВНЖ в Европе можете ознакомиться по ссылке.

- Легальное проживание в одной из стран Европы.

- Ведение предпринимательской деятельности.

- Учеба в одном из высших учебных заведений. Ознакомьтесь с рейтингом качества образования в странах мира на нашем сайте.

Для других людей, обратившихся в банк за границей, доступна будет лишь ипотека. Только надо доказать платежеспособность. Если заемщик будет не в состоянии погасить кредит, тогда недвижимость будет продана.

Условия получения ипотечного кредита в странах Европы

Ставки по кредитам в Европе варьируются в пределах 3–5%.

В список стран, которые имеют самые низкие ставки и выгодные условия кредитования, входят:

- Германия;

- Люксембург;

- Финляндия;

- Швеция;

- Словакия.

Размер ставок по ипотечному кредитованию не превышает 2%, а количество средств, которые выдаются в качестве кредитов, составляет около 80%. Жители этих стран имеют право взять ипотеку в банке или другой финансовой структуре на 20 или 30 лет. Учитывая уровень зарплат, жизни и обеспечения в указанных странах, больший срок кредитования не нужен.

Сравнение процентной ставки на ипотечный кредит в разных странах

Для того чтобы получить кредит в Люксембурге или Германии, заемщики должны предоставить в банк следующие виды документов:

- Справка о расходах и доходах клиента. Уровень заработной платы для оформления займа должен превышать 20 тыс. евро в год.

- Выписка об арендной плате.

- Справка из банка, если есть другие кредиты, или человек обращался за такой помощью в банк ранее.

- Информация об имуществе, которое человек хочет приобрести в кредит.

Подобные данные нужны для того, чтобы понять, может ли клиент выплачивать каждый месяц ссуду по ипотеке. В среднем, ежемесячный взнос составляет 35% от уровня дохода человека.

Кредит в Европе предусматривает внесение 35-40% первоначальной суммы, которая высчитывается исходя из стоимости недвижимости. Ипотечные процентные ставки в странах Европы могут выглядеть так:

- В Великобритании – 2%.

- Испании – 3%.

- Италии – 3,5%.

- Во Франции – 2%.

В Болгарии, Румынии, Черногории, Швейцарии кредит на покупку недвижимости не выдается. Проблематично оформить ипотеку в Англии, Австрии, Италии. Во Франции иностранцам кредиты на жилье выдают, но покупать недвижимость в стране разрешается только в определенных городах и регионах. Например, в Турции жители других стран могут купить дом или квартиру в больших городах, в небольших населенных пунктах делать это запрещено.

Смотрите в видео: условия ипотечного кредитования в Европе и других странах.

«Открытыми» для жителей постсоветского пространства являются Израиль и Кипр. Получить ипотеку на островном государстве просто. Здесь большое количество недвижимости, купленной иностранцами, приобретается через ипотеку, которую оформляют в одном из кипрских банков.

С ценами на недвижимость на Кипре можете ознакомиться на нашем сайте.

В Израиле россияне должны в год платить всего 1,5% за оформление ипотечного кредитования.

Особенности потребительского кредита

Данный вид кредита под невысокие проценты получить гораздо проще, чем ипотечный. Для этого нужно обратиться за границей в один из банков, собрав пакет документов. Главное, что должен сделать иностранец – доказать собственную платежеспособность. В противном случае никто кредит не выдаст. Немаловажным аспектом является и наличие поручительства. Получить его можно в одной из больших компаний или корпораций, кредитном или финансовом учреждении.

Поручительство должно подтвердить, что в банк пришел порядочный заемщик, которому можно доверять и выдать кредит.

Получить потребительский кредит помогают консалтинговые компании. Их услуги обходятся дорого, но это капиталовложение окупается очень быстро. Сотрудники таких фирм не просто помогают получить клиенту деньги, но и ведут переговоры с банком, решают юридические вопросы.

Помимо того, что в Европе существуют низкие ставки на кредитование, есть и другие существенные нюансы, которые надо учитывать иностранцам. К ним относятся следующие факторы:

- стабильность экономики;

- высокие макроэкономические показатели;

- уровень доходов заемщиков;

- отношение людей к деньгам и финансовым обязательствам.

Если в странах бывшего Советского Союза население старается всячески избегать кредитования, то в большей части европейских государств такая черта в менталитете отсутствует.

Люди рассматривают возможность получения ипотеки и потребительского кредита, как возможность решить жилищный вопрос, приобрести нужные вещи в дом, средства передвижения. И не считают, что получение займа в банке является чем-то рискованным или позорным. Одновременно люди открывают несколько кредитов как краткосрочных потребительского характера, так и длительных на 25–30 лет.

Расходы, заработная плата и процентные ставки на примере Испании

Главным препятствием на пути к кредитованию для иностранцев в странах Европы является отсутствие доказательств их платежеспособности. Решить такую проблему можно несколькими способами:

- Во-первых, устроиться на официальную работу, которая позволит получить кредит в банке.

- Во-вторых, занятие предпринимательством и предоставление рабочих мест гражданам той страны, где компания зарегистрирована и работает. Этот вариант считается самым оптимальным, поскольку человек платит налоги в бюджет страны, зарплату сотрудникам. Соответственно, такой иностранец считается платежеспособным.

- В-третьих, заняться бизнесом.

- В-четвертых, открытие счета в банке, который человек рассматривает, как потенциального кредитора.

- В-пятых, можно купить ценные бумаги или акции, которые станут залоговым имуществом в банке.

- В-шестых, в стране проживания стоит найти консалтинговую компанию, которая специализируется на оформлении кредитов в зарубежных банках.

Смотрите видео об условиях потребительского кредитования в Германии.

Если воспользоваться одним из указанных способов, то шанс получить кредит увеличится в несколько раз. Только для иностранных клиентов банки Европы поднимают кредитные ставки, но лишь на 1-2, максимум 3%.

Какие документы понадобятся

Для получения ипотечного или потребительского кредита необходимо представить следующие документы:

- Паспорт, который способен подтвердить личность человека.

- Выписка из банка о том, что у потенциального заемщика нет задолженности по предыдущим кредитам.

- Данные о доходах – справки о зарплате, учредительные документы о создании фирмы или компании в той или иной стране.

- Любая информация об имуществе, которое потом будет использовано, как залоговое.

- Справка о составе семьи.

- Документ из налоговой инспекции, который может подтвердить, что человек регулярно платит налоги.

- Справки о происхождении доходов.

- Поручительство.

Могут понадобиться и дополнительные бумаги. Об этом клиент банка может узнать во время предварительной консультации с сотрудником учреждения по телефону или интернету.

Советуем посмотреть видео о получении кредитов в европейских банках.

Таким образом, оформить кредит в одной из стран Европы можно, соблюдая ряд условий и требований. Низкие процентные ставки должны подтверждаться реальными основаниями для предоставления займа, поэтому и существует строгая процедура получения денег на покупку дома или бытовой техники.

Иногда возникает острая нужда в дополнительных средствах: покупка жилья, дорогостоящее лечение, желание дать образование ребенку в солидном вузе. Все это вынуждает людей искать источники финансирования. При расширении бизнеса большинству компаний тоже приходится привлекать заемные средства. Учитывая огромные процентные ставки в российских банках, многих заемщиков интересует возможность найти более выгодный кредит за рубежом.

Преимущества кредитования за границей

Популярность иностранного кредитования обусловлена рядом неоспоримых преимуществ:

- Более низкие процентные ставки и, как следствие, меньшая переплата, — основное достоинство зарубежных кредитов. В банках РФ их размер в 6–8 раз превышает ставки в США и в европейских странах.

- Гибкие условия предоставления займов.

- Высокая надежность финансовых учреждений.

Более привлекательные условия кредитования возможны благодаря широкому доступу иностранных банков к «длинным» кредитным средствам, ведь инвесторы вкладывают капитал на длительные сроки – не менее, чем на 1 год.

Может показаться, что банк должен устанавливать одни и те же условия кредитования во всех филиалах, расположенных за пределами страны его происхождения. На самом деле дочерние компании, действующие на территории РФ, обязаны руководствоваться требованиями российского рынка. В связи с этим условия выдачи кредитов не выгоднее предложений российских банков.

Следовательно, чтобы сэкономить деньги, нужно брать заем за пределами РФ. Однако при этом следует учесть, что банковские структуры кредитуют нерезидентов только в том случае, если средства будут использованы на территории их государства.

Кто может получить кредитные средства

По идее любой человек вправе обратиться в зарубежный банк. Банковские организации тоже получают прибыль благодаря услуге кредитования. Главная же роль кредита в экономике состоит в том, чтобы те, кто нуждается в дополнительных средствах, могли удовлетворить свои потребности за счет инвесторов.

По идее любой человек вправе обратиться в зарубежный банк. Банковские организации тоже получают прибыль благодаря услуге кредитования. Главная же роль кредита в экономике состоит в том, чтобы те, кто нуждается в дополнительных средствах, могли удовлетворить свои потребности за счет инвесторов.

На деле же велика вероятность столкнуться с нежеланием банка иметь дело с заемщиками-иностранцами, даже если в учреждении действует соответствующее кредитное предложение.

Крупные банки предпочитают ограничивать число клиентов гражданами страны или по крайней мере резидентами — юридическими или физическими лицами, постоянно зарегистрированными/проживающими на ее территории.

Это неудивительно, ведь кредитование иностранцев связано с повышенными рисками для банка. Одна из причин состоит в том, что рассмотрение кредитного спора происходит по законам страны гражданства заемщика.

Еще одно основание для отказа — сложность оценки платежеспособности физического лица, проживающего в другом государстве. Банк не в состоянии проверить достоверность справок о доходах и имуществе.

Резидент же придерживается законов данного государства, исправно платит налоги и имеет легальный источник финансирования (зарплата или другой доход).

Таким образом, наиболее высоки шансы получить кредит за границей российскому гражданину, который:

- постоянно проживает за границей;

- получил ВНЖ в стране обращения за ссудой;

- работает по трудовому договору;

- осуществляет предпринимательскую деятельность за рубежом;

- имеет недвижимость в данной стране, депозитный банковский счет или хорошую кредитную историю.

Если заявитель владеет недвижимостью, сдает ее в аренду и платит налоги в бюджет государства, в некоторых странах он рассматривается как предприниматель (Италия, Финляндия и другие).

Особенности кредитования иностранцев в разных странах

В каждой стране действуют свои условия сотрудничества с иностранными клиентами, которые не всегда интересны для соискателей. К примеру, одно из обязательных требований испанских банков – справка об отсутствии кредитов на родине.

В каждой стране действуют свои условия сотрудничества с иностранными клиентами, которые не всегда интересны для соискателей. К примеру, одно из обязательных требований испанских банков – справка об отсутствии кредитов на родине.

Японские финансовые учреждения кредитуют россиян, только если поручителем выступает гражданин этой страны. Его задача — подтвердить платежеспособность клиента, а не погашать кредит в случае невыплаты. Невыплаченный заемщиком долг после его смерти переходит к наследникам.

Некоторые банки Германии требуют, чтобы клиент перевел некоторую сумму на депозитный счет. Так они страхуют себя на определенный запас средств, если заемщик не погашает долг вовремя.

Процентные ставки по кредитам по странам мира тоже отличаются. Так, минимальные проценты возвращают клиенты британских банков (от 2 %), самая высокая ставка действует в болгарских банках (11 %).

Разнятся и предельные суммы займов — болгарские финансовые организации готовы оформить ссуду от 5 000 евро, в Швейцарии можно запросить до 400 000 евро.

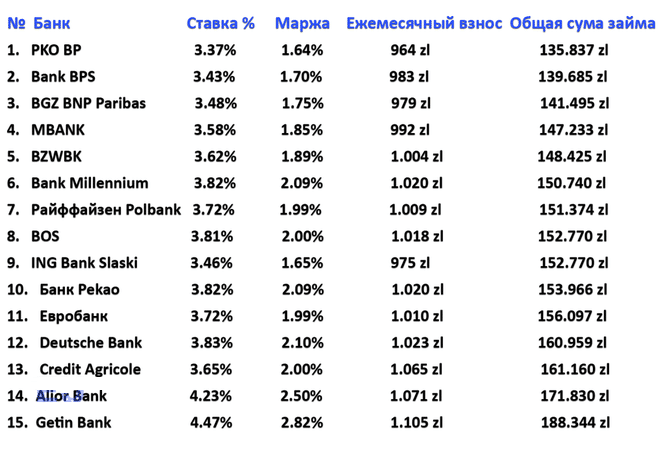

В зависимости от размера займа и схемы погашения долга сроки могут составлять 5–40 лет. Кредитование на более короткий срок невыгодно для заемщика, и ограничивается законодательством многих стран. Это связано с крупными ежемесячными взносами, размер которых не может быть больше 30 % от дохода клиента. В Польше эта цифра составляет 50 % от дохода.

Ипотечный заем в зарубежном банке

Если ваша цель состоит в том, чтобы взять кредит на покупку недвижимости, целесообразно оформлять ипотеку в том государстве, где планируется сделка.

| Страна | Максимальный размер кредита | Годовая ставка (%) | Срок | Дополнительные особенности |

|---|---|---|---|---|

| Германия | До 60 % от стоимости объекта | 1,5 – 3,5 | 5–30 лет | Срок кредитования зависит от возраста заемщика и его семейного положения. Нерезиденты получают ипотеку в размере до 50 % от стоимости объекта. |

| Франция | До 80 % | от 3,15 (фиксированная) от 2,4 (плавающая) |

5–30 лет | Ежегодные сборы: налог на недвижимость (средний размер – около 0,5 % от стоимости помещения — зависит от типа объекта, города и инфраструктуры; налог на проживание даже для арендаторов (1000–4000). |

| Италия | До 70 % | 3,6–5,15 | 5–30 лет | Только жилая недвижимость по цене от € 300 000. Минимальная сумма займа € 50 000. Клиент обязан застраховать жилье и оплатить услуги нотариуса. |

| Испания | До 70 % | 3,5–5 | 5–40 лет | Первоначальный взнос от 30%. |

| Великобритания | До 70 % | 2,5–4 | 5– 20 лет | Минимальная сумма £ 350 000 |

Хотя в целом кредитование — это потенциальная опасность для банка, ипотечный кредит взять проще, чем любой другой. Купленный объект является гарантией платежеспособности клиента. Главное условие — недвижимость должна находиться на территории страны кредитора.

Хотя в целом кредитование — это потенциальная опасность для банка, ипотечный кредит взять проще, чем любой другой. Купленный объект является гарантией платежеспособности клиента. Главное условие — недвижимость должна находиться на территории страны кредитора.

Если заемщик планирует оформлять кредит под залог недвижимости, расположенной в РФ, высок риск отказа. Дело в том, что к такому договору ипотеки применяется российское право — он должен быть зарегистрирован в ЕГРН (Едином государственном реестре недвижимости), а правовые споры рассматриваются судом РФ, что невыгодно зарубежным кредиторам. К тому же западные финансисты ставят под сомнение ликвидность российской недвижимости. Другое дело, если соискатель берет заем под залог заграничного объекта.

Потребительский кредит за границей

Нерезиденту сложно получить потребительский кредит в европейском или американском банке. Организации охотнее сотрудничают с обладателями легального разрешения на пребывание. Условия оформления сделки для граждан страны и резидентов практически не отличаются.

Основное назначение потребительских кредитов — покупка автомобиля, масштабный ремонт дома, образование. В последнем случае заем можно взять не только на оплату вуза, но и для прохождения курсов, стажировок, магистратуры (средства поступают на счет образовательного учреждения). Многие банки выдают сопутствующий заем для покрытия расходов на проживание.

| Страна | Максимальная сумма | Годовая ставка (%) | Срок | Дополнительные особенности |

|---|---|---|---|---|

| Германия | € 100 000 | 1,69–6,9 | 1–6 лет | Банки рассчитывают процент и срок исходя из индивидуальных возможностей клиента (месячный доход за вычетом обязательных оплат). |

| США | 2–3,5 | 1–5 лет | Для получения кредита на авто у заемщика должна быть хорошая кредитная история. Одно из главных условий для иностранного студента — наличие поручителя из числа граждан США или резидентов, проживающих в Штатах от 2 лет. |

|

| Франция | Не более ¼ годового дохода заявителя | От 5 | 3 месяца – 3 года | При выдаче кредита нужен поручитель. Одно из требований — «домицилирование» доходов (доходы заемщика поступают на банковский счет, чтобы банк мог контролировать процесс платежей). |

| Великобритания | £ 500–10 000 | 6,5 | До 5 лет | Банк автоматически страхует клиента на случай, если обстоятельства помешают ему возвращать ссуду (это увеличивает размер ежемесячного платежа). При подаче заявки можно отказаться от страхования, сообщив об этом письменно. |

Эксперты рекомендуют обратить внимание на особенности потребительских кредитов, выдаваемых гражданам, находящимся в стране на основании визы, — на период кредитования влияет срок действия визового разрешения. Поэтому желательно заранее получить долгосрочную визу.

Кредитование бизнеса

При расширении бизнеса за пределы своего государства предприниматель рано или поздно задастся вопросом, можно ли взять кредит в другой стране. Банки всего мира в целом положительно относятся к зарубежным бизнесменам. Если они платят налоги, создают новые рабочие места и участвуют в развитии местной экономики, получить кредит не так уж сложно.

При расширении бизнеса за пределы своего государства предприниматель рано или поздно задастся вопросом, можно ли взять кредит в другой стране. Банки всего мира в целом положительно относятся к зарубежным бизнесменам. Если они платят налоги, создают новые рабочие места и участвуют в развитии местной экономики, получить кредит не так уж сложно.

В ряде государств, например в Германии, существует программа государственной банковской поддержки начинающих предпринимателей. Предъявив эффективный бизнес-план, вы можете рассчитывать на минимальную ставку (до 3 %) с отсрочкой возврата тела кредита и процентов на срок до 2 лет.

| Страна | Размер кредита | Годовая ставка, % | Срок | Дополнительные особенности |

|---|---|---|---|---|

| Германия | До 500 000 | 2,63– 3 | 5–15 лет | Если кредит оформляется без взноса капитала, клиент получит до € 100 000. Для получения большей суммы придется внести свой капитал в размере не менее 10 % от суммы кредита. Выплата кредита начинается через 7 лет. |

| Испания | До € 150 млн | 3,5 – 7 | До 5 лет | Европейское законодательство предписывает выдавать кредиты только компаниям, получающим доход в Европе или зарегистрированным в ЕС. |

| Швеция | До 600 000 крон | Рассчитывается индивидуально | До 15 лет | Для оказания банковских услуг иностранцам нужно особое разрешение директора отделения. |

| Израиль | До 750 000 шекелей | 3–9 | До 5 лет | Если гарант возврата ссуды — государственный фонд поддержки малого бизнеса (Керен беарвут амедина), можно получить кредит без залогового имущества. |

Банки осознают, что создание новой фирмы может быть связано с определенным риском, поэтому обычно коммерческий кредит выдается под более высокие процентные ставки, чем заем для личных целей.

Пройдите социологический опрос!

В большинстве отечественных банков достаточно предъявить несколько основных документов. Получить кредит за границей можно только при наличии солидного пакета документов, да и то если заявитель отвечает большому перечню требований. Вот некоторые из них:

В большинстве отечественных банков достаточно предъявить несколько основных документов. Получить кредит за границей можно только при наличии солидного пакета документов, да и то если заявитель отвечает большому перечню требований. Вот некоторые из них:

- Абсолютная прозрачность источников и использования денежных средств.

- «Белый» (официально подтвержденный) доход или прибыль.

- Наличие ликвидного имущества, которое можно использовать как залог по кредиту.

- Отсутствие налоговой задолженности перед своей страной и невыплаченных кредитов.

- Наличие поручителей или гарантий со стороны банков страны резидентства.

- Готовый бизнес-план (для предпринимателей).

Важно знать: о проведении финансовых операций за пределами страны проживания следует отчитываться перед налоговой службой. Кроме того, при открытии счета за рубежом необходимо в течение месяца послать уведомление в налоговый орган. Нарушение этого порядка чревато солидным штрафом:

- на гражданина: 4 000 – 5 000 рублей;

- на должностное лицо: 40 000 – 50 000 рублей;

- на юридическое лицо: 800 000 – 1 000 0000 рублей.

Граждане Украины и Белоруссии должны получить лицензию на открытие счета в заграничном финансовом учреждении.

Штраф за ее отсутствие в Украине может достигнуть 500 минимальных заработных плат и даже закончиться длительным сроком исправительных работ (до 2 лет). Незаконная деятельность будет прекращена, а вклад и выручку конфискуют в пользу государства. Таким образом, следует урегулировать этот вопрос, еще находясь на родине.

Выбор страны кредитования

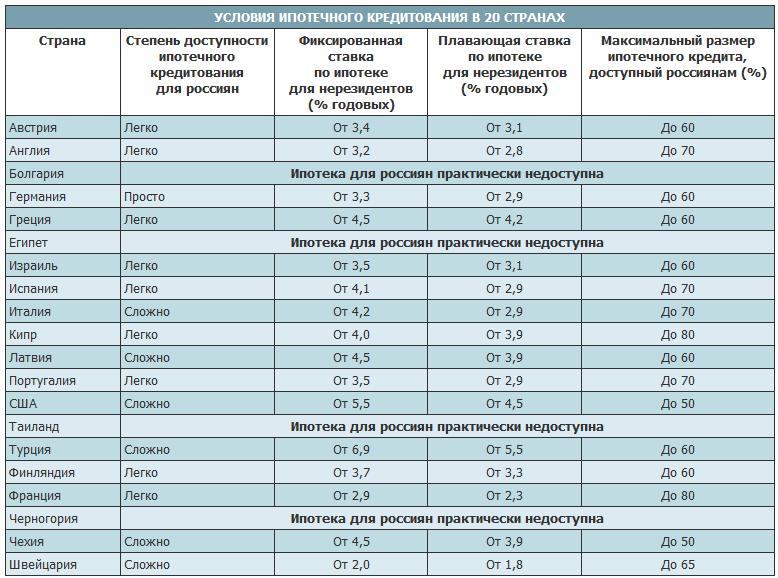

Оценить доступность кредитования в разных странах можно на примере самого востребованного вида — ипотеки. Для этого условно разделим все страны на четыре группы:

Оценить доступность кредитования в разных странах можно на примере самого востребованного вида — ипотеки. Для этого условно разделим все страны на четыре группы:

- Оптимальные условия предоставления займа и приемлемые процентные ставки: Кипр (от 5 %). Обычно иностранным заемщикам выделяют сумму от € 75 000.

- Ипотека доступна, но условия кредитования менее привлекательны (процентная ставка от 11,2): Португалия, Испания.

- Ипотечные кредиты теоретически доступны, но суровые требования сводят шансы получить положительный ответ к нулю: Австрия, Великобритания, Италия.

- Ипотека для выходцев из стран СНГ практически недосягаема: Швейцария, Япония, ОАЭ, Чехия, Черногория, Румыния и Швейцарии.

В ряде стран власти ввели процедурные и территориальные ограничения для заемщиков-иностранцев. Например, во Франции крайне мало банков, готовых кредитовать нерезидентов.

Выбор вида кредита и банка

Прежде чем обращаться в банк, следует определиться с видом кредита, ведь на любом рынке кредитования их немало. Для начала нужно понять, чем отличаются разные виды займов. Их принято классифицировать по нескольким параметрам:

- Цель. В зависимости от того, как будут использоваться средства, кредиты бывают целевыми (на покупку автомобиля, обучение и так далее) и нецелевыми.

- Доходность. Кредит может быть производительным (одолженные деньги приносят доход) или потребительским (предназначенным на личные нужды заемщика).

- Сроки кредитования (краткосрочные (до 1 года) и долгосрочные займы – свыше 12 месяцев).

- Валюта.

- Схема погашения. Аннуитетный способ предполагает возврат долга в виде равных частей. В этом случае ставка не изменяется до окончания срока действия договора. Более выгоден классический способ погашения задолженности — банк начисляет проценты на остаток тела кредита, что постепенно снижает размер платежа и итоговую переплату. Иногда предлагается ежемесячная выплата процентов, а тело кредита возвращается в конце срока.

Чтобы понять, какой кредит предпочтительнее, многие пользуются советом кредитных консультантов или специальных сервисов на сайтах финансовых организаций.

Следующий этап — выбор банка. Вот на что следует обращать внимание, выбирая финансовое учреждение:

- кредитует ли данный банк иностранцев;

- выгодны ли для заемщика схемы погашения кредита;

- какова репутация и кредитный рейтинг банка;

- сложность процедуры оформления кредита;

- тарифы и размер дополнительных оплат.

При оформлении ипотеки или крупного займа на открытие бизнеса стоит обратиться за помощью к компании, которая проводит операции с недвижимостью в нужной стране.

Как правило, такие фирмы знакомы с рынком недвижимости и местными законами, поэтому помогут выбрать подходящий объект и собрать нужные документы. Без знания языка соискатель легко потеряется в море коммерческих предложений и требований законодательства.

Необходимый пакет документов

Клиенты жалуются на волокиту в отечественных банках, но взять кредит за границей ничуть не проще. В минимальный пакет документов входят:

- загранпаспорт;

- документ, легализующий пребывание иностранца в стране (виза, ВНЖ, РВП);

- справка о доходах (не менее, чем за 1–2 последних года) и все, что свидетельствует о платежеспособности заявителя (наличие средств на первоначальный взнос, оплату услуг по оформлению сделки);

- справка из налогового управления об отсутствии задолженности;

- информация о ежемесячных выплатах (алименты, возврат другого кредита и так далее);

- трудовой контракт;

- справка о наличии недвижимой собственности;

- подтверждение места проживания и контактных данных заявителя;

- разрешение на проведение валютных операций за пределами родной страны (для Украины и Белоруссии).

Некоторые банки, например немецкие, требуют предоставить справку о составе семьи.

Нередко оказывается полезным подтверждение того, что заявитель является клиентом солидной банковской организации у себя на родине.

Все документы должны быть переведены на язык страны, в которой находится банк, и заверены нотариусом.

Полезные советы

Существует много тонкостей, связанных с обращением в иностранный банк.

- Если вы планируете взять ссуду, постарайтесь оформить вид на жительство или хотя бы разрешение на временное пребывание, а также устроиться на официальную работу. Чем дольше заявитель живет и работает на территории страны, тем выше шансы на получение кредита.

- Если есть деньги, можно предварительно положить их на депозитный счет в одном из банков страны (или в том, где планируется заем). Рекомендуется подавать запрос в несколько банков.

- Очередной важный момент, который нужно обдумать перед обращением в финансовое учреждение, — валюта кредита. Обычно банки финансируют покупку местной недвижимости или открытие компании в национальной валюте. Если вы оформляете заем в евро, но получаете рублевый доход, учтите: девальвация рубля увеличит стоимость кредита. Получение ссуды в швейцарских франках повышает риски — после кризиса 2008 года курс этой валюты вырос, поэтому кредиты подорожали. В идеале валюта займа должна соответствовать валюте дохода.

Многие соискатели поручают выбор оптимального кредитного предложения организациям-посредникам или пользуются опытом своих соотечественников, задавая вопросы на форумах, посвященных условиям жизни в данной стране.

Часто задаваемые вопросы

- Можно ли оформить кредит в зарубежном банке онлайн?

Воспользоваться услугой иностранного кредитования можно тремя способами:

- подать заявку при личном визите в банк;

- оформить онлайн-заем;

- обратиться в консалтинговую или риэлтерскую фирму в своей стране.

Получить деньги в зарубежном банке через интернет граждане России, Украины и других стран СНГ могут только через специальные представительства.

Некоторые банки, например, DenizBank (Турция) принимают предварительное решение на основании присланного электронным путем отсканированного пакета документов.

- Можно ли взять кредит за границей для покупки жилья в России?

Если кредитные средства будут потрачены на родине, заемщику придется оплатить солидную комиссию за перевод денег на его счет. Эта операция вызовет интерес у налоговых органов страны, ведь поступление средств на счет — это доход.

Полученные кредитные средства вполне можно «подвести» под это определение. Таким образом, с учетом процентной ставки, сопутствующих расходов и общей стоимости кредита, сделка может не представлять особого интереса.

- Можно ли оформить кредит на учебу в иностранном банке?

Учитывая высокую стоимость обучения, многие вузы сотрудничают с банками-партнерами, которые готовы предоставить студентам кредит на учебу. Чтобы получить студенческий заем, можно ходатайствовать о поручительстве в международном департаменте учебного заведения. В пакет документов для банка кроме паспорта и основных справок (об отсутствии задолженностей и финансовой состоятельности) входит студенческая виза и договор с вузом.

- В каких странах есть Сбербанк, в котором можно получить кредит за границей?

Главный офис Сбербанка Европа (Sberbank Europe AG) находится в Вене (Австрия) и является дочерней компанией Сбербанка России. Банк работает в 10 европейских странах:

- Австрия;

- Босния и Герцеговина;

- Венгрия;

- Германия;

- Сербия;

- Словакия;

- Словения;

- Хорватия;

- Чехия;

- Украина.

С 2012 года Сбербанк владеет 99,85 % акций (599 отделений и 5,4 млн клиентов).

Кредиты Сбербанка за границей отличаются от российских аналогов более низкими процентными ставками, однако они не так привлекательны, как кредитные продукты в чисто европейских организациях. Зато для россиян-клиентов Сбербанка в РФ пакет документов собрать гораздо проще.

Теоретически у наших соотечественников нет законодательных ограничений для обращения в иностранный банк за предоставлением кредита. Но многих ждут практические сложности, начиная с жестких требований к заявителю и обширного пакета документов и заканчивая негласным нежеланием зарубежных финансистов работать с заемщиками-нерезидентами из стран СНГ.

Какие процентные ставки по кредитам для заемщиков в Европе, интересуются заемщики, которые изучили предложения российских и иностранных банков и удивлены нереально завышенным ценам по кредитам. Взять ипотеку, к примеру, в другой европейской стране представляется более выгодной перспективой.

Какие условия действуют за границей?

Многие задаются вопросом, почему ставки у нас значительно выше, чем в Европе, причем в несколько раз? Финансисты объясняют это быстрым приростом кредитов в условиях небольшой насыщенности рынка кредитования. Кроме того, по их словам, в России потребительская инфляция выше.

Для сравнения: если у нас инфляция, в среднем, составляет порядка 5-7%, то за рубежом она редко превышает 2-3%. Также в Европе достаточно низкая ставка рефинансирования, а ведь именно на неё ориентируются коммерческие банки, работающие с населением. Если они могут получить деньги под низкий процент, то и физическим лицам они также предлагают небольшие посильные ставки.

Россияне имеют возможность обратиться в европейские банки за кредитами. Запреты на выдачу ссуд иностранным гражданам не предусмотрены практически нигде. Детальнее читайте на этой странице. Например, очень популярно кредитование для проживающих в Германии.

Однако рассчитывать на выгодные условия могут только те, кто легально живет на территории европейского государства, имеет вид на жительство или осуществляет предпринимательскую деятельность в этой стране. Иначе получить деньги за границей довольно сложно, кроме ипотеки, так как залоговую недвижимость в случае чего банк может продать.

Могут ли россияне получить ипотеку в Европе?

С каждым годом количество россиян, приобретающих недвижимость в ипотеку за границей, увеличивается. В среднем ставки по таким кредитам в Европе составляют 3-5%.

Кредит на покупку жилья в европейской стране можно оформить под следующие проценты:

- Великобритания – от 2%.

- Франция – от 2%.

- Испания – от 3%.

- Италия – от 3,5%.

В большинстве случаев нужно внести первоначальный взнос в 30-40% от стоимости жилья. Для получения такого займа необходимо открыть счет в местном банке с определенной суммой и предоставить как можно больше документов, подтверждающих свою платежеспособность и финансовое благополучие.

Стоит помнить, что кредитование и покупка недвижимости в Европе – это очень дорогое удовольствие. Если в России часть процедур вы можете произвести своими силами, а также провести оформление всех нужных сделок через МФЦ, то за границей такой практики нет.

Вам нужно будет обязательно оплачивать услуги оценочной компании, риэлтора, юриста. Плюсом также идут всевозможные госпошлины, оплата услуг страховщика. Услуги банков по обслуживанию счета и выдачи кредита также платные.

Ипотека в России

Но несмотря на то, что ставки по кредитам в европейских компаниях невысоки, получить ссуду россиянам в них очень сложно. Лучше присмотреться, какие банки России готовы предоставить займы на выгодных условиях, и воспользоваться их услугами.

Сейчас в нашей стране создается множество государственных программ, которые позволяют значительно уменьшить расходы физических лиц на жилищное кредитование. Среди них:

- Социальная ипотека – специальное предложение для работников бюджетной сферы. Сюда относятся врачи, учителя, научные работники, работники муниципалитета и т.д. Они могут получить ипотеку под низкий процент от 8% годовых, при этом часть процентов будет субсидировать государство. Также им выделяется пособие на оплату первого взноса,

- Материнский капитал – форма поддержки семей, когда при рождении второго или последующих детей семья получает право на сертификат с суммой 453 тысячи рублей на счету. Их можно потратить на улучшение жилищных условий, обучение детей или увеличение пенсии матери,

- Молодая семья – это программа для семей до 35-ти лет, которые могут получить денежную субсидию для оплаты до 30 или 35% от стоимости покупаемого жилья. Размер выплаты зависит от региона и наличия детей,

- Кредитование для семей, где с 1 января 2018 года по 31 декабря 2022 года родился второй или третий ребенок. Они могут рассчитывать на временную субсидию, которая длится 3 или 5 лет соответственно, она обеспечивает выдачу ипотеку под 6% годовых. Предложение распространяется исключительно на недвижимость на первичном рынке, должен быть первый взнос не менее 20%, выдают не более 8 миллионов рублей, для заемщика обязательно оформление комплексного страхования. Узнать больше предлагаем .

Также в России есть специальные программы для военнослужащих, пожарных, работников МЧС и полиции, которые предусматривают различные льготы и субсидии.

Конечно, они все равно не сравнятся со ставкой в 2-3%, которые действуют в Европе, но сам факт возможности снижения кредитной нагрузки на население не может не радовать.

Кредит в европейском банке для Россиян

За период с начала перестройки немало граждан бывшего СССР поняло и оценило по достоинству европейские стандарты качества жизни, работы, бизнеса и много чего еще. Но кроме чисто бытовых удобств, которые и не снились жителям страны Советов, не говоря о полках магазинов, современному человеку нужно помимо прочего, современное жилье, свобода своего развития, в том числе и того, что касается бизнеса. Также у немалого числа наших соотечественников появились «лишние» деньги или накопления, которые хотелось бы не только сохранить, но и приумножить.

Российская банковская система в некотором смысле давала такую возможность, пока за 2014 и 2016 год российская валюта не потеряла в своей стоимости более чем в два раза. Но кредиты населению, которые составляют почти 70% кредитного портфеля российских банков, не стали от этого более доступными. И если без потребительского кредита еще можно обойтись, то для тех, кто решил создать семью, решить проблему жилья без ипотечного займа сейчас практически невозможно, так же как это касается и кредитов для малого бизнеса. Ставки кредитов высокие и стали поистине неподъемными для небольшого среднего класса.

В этих условиях многие граждане стали все больше и больше внимания обращать на европейский рынок кредитования, который привлекателен не только низкими ставками кредитования, которые в редких случаях превышают 4—5% годовых. Кроме этого несомненного преимущества, россияне, берущие кредит в европейском банке, получают также:

- Надежную гарантию банковской системы Европы, которая в отличие от российской, где каждый год закрываются десятки банков, имеет существенную поддержку со стороны правительств стран Европы, так же как и понятные правила игры.

- Надежную систему защиты прав собственников, что позволяет не опасаться за сохранность активов.

- Понятные, хотя и строгие правила выдачи кредитов как для потребительских, так и для ипотечных займов.

- Процентная ставка по кредитам в Европе намного ниже, чем в России, что позволяет использовать займы как для покупки жилья, так и для развития своего бизнеса, учебы и лечения.

Кроме этих очевидных преимуществ, кредиты в европейских банках позволяют создать положительную кредитную историю. Она будет служить в некоторых случаях более надежной гарантией, чем поручительство, паспорт или ВНЖ.

В этой статье будет рассказано о том, как взять кредит в европейском банке россиянину, какие существуют требования для иностранных заемщиков, какие виды кредитования доступны жителям стран СНГ, в том числе и России.

Основные условия предоставления кредитов в европейских банках иностранным гражданам

Для того чтобы получить кредит частному лицу, имеющему статус иностранца, в том числе и из России, существует ряд определенных требований и условий, которые могут способствовать оформлению кредита. Сюда относятся:

- Основным требованием для беспрепятственного получения кредита во многих европейских банках является подтверждение законного нахождения на территории Евросоюза. Это может быть либо разрешение на работу, ВНЖ или разрешение на постоянное проживание в качестве резидента. Тем же, кто прибыл в Европу в качестве туриста по туристической или гостевой визе, вряд ли стоит рассчитывать на получение кредита.

- Необходимо доказать, что у клиента банка, рассчитывающего на кредит, есть постоянный официальный источник дохода на территории одной из стран Евросоюза в виде предпринимательского дохода, дохода от какой-либо иной деятельности. В этом смысле, тем российским гражданам, которые имеют официально зарегистрированное юридическое лицо, гораздо легче оформить кредит, что часто используется многими российскими предпринимателями, которые через юридические фирмы Европы оформляют собственность, беря кредиты под ее залог.

- Необходимо доказать свою платежеспособность, что может быть осуществлено через предоставление документов на какую-либо собственность, наличие ценных бумаг, акций или облигаций либо иных активов, которые могут быть рассмотрены банком в качестве принятия в виде кредитного обеспечения.

- Если берется ипотечный кредит, то у клиента должны быть официально зарегистрированная собственность на территории Евросоюза. Иногда для этого достаточно иметь даже долю в недвижимой собственности, например, долю собственности на апартаменты в кондоминиуме.

- В некоторых случаях получить кредит в европейском банке можно через сеть специальных консультационных фирм или адвокатских контор, которые могут быть номинальными собственниками или поручителями по кредиту. Правда, услуги таких компаний и юридических фирм в Европе стоят недешево, и следует рассчитывать на то, что за них придется отдать как минимум 10—15% от суммы получаемого кредита в европейском банке.

- Некоторые европейские банки имеют в России свои дочерние банки, филиалы или представительства. Если иметь в таком банке счет, вклад, то это может существенно упростить получение кредита у этого же банка на территории Евросоюза.

Приведенные условия предоставления кредитов российским гражданам европейскими банками являются основными, и каждый банк в отдельности может иметь свои специфические требования к условиям предоставления кредита и статусу заемщика. Оптимальным вариантом будет, перед тем как обратиться в банк, тщательно изучить через сайты банков все условия кредитования и заранее подготовить необходимые документы. Также следует определиться с тем, какой вы будете иметь статус, прибыв в одну из стран Европы.

Какие документы необходимы для получения кредита в Европе

Как уже было сказано ранее, каждый европейский банк имеет свою кредитную политику и систему взаимоотношений с иностранными клиентами, которая построена на оценке профиля риска заемщика, его платежеспособности и других факторов. Тем не менее, существует определенный минимальный набор документов, который должен предоставить иностранный заемщик для получения кредита в одном из банков Европы.

Ставки кредитования для россиян в некоторых государствах

К таким документам относятся в первую очередь:

- Документы, удостоверяющие личность. Как правило, это заграничный паспорт гражданина РФ. Но если имеется двойное гражданство, то следует об этом уведомить банк, так как ему нужно точно знать какие налоговые последствия будут и для заемщика, и для самого банка.

- Любые документы, могущие полно и недвусмысленно определить получаемый доход заемщика. Это могут быть выписки из трудового контракта, выписки из банковских или брокерских счетов, налоговые декларации, а также страховые полисы.

- Документы, подтверждающие наличие у заемщика какой-либо собственности, причем как на недвижимое, так и на движимое имущество — автотранспорт, яхты, самолеты. Также могут в этом отношении помочь страховые свидетельства на имущество, а также выписки из брокерских счетов, подтверждающие, что у клиента есть активы в виде акций или облигаций (очень хорошо, если это будут ценные бумаги компаний, находящихся в Европе).

- В некоторых банках требуют предоставить визу, где особым приоритетом пользуются досрочные рабочие визы или учебные визы.

- Поручительства со стороны резидентов европейских стран. Иногда такое поручительство можно оформить через адвокатские конторы или юридические фирмы, которые специализируются как раз на предоставлении такого рода поручительств нерезидентам.

Этот список, конечно же, не является исчерпывающим. В некоторых банках могут потребовать другие документы, которые относятся к конкретному типу займа и что немаловажно – к сумме займа.

Некоторая специфика кредитования россиян в европейских странах

Несмотря на то что Евросоюз представляет единое экономическое и политическое пространство, все же в каждой стране есть свои подходы в работе банковской системы и оценки рисков заемщиков. Исходя из практики, существует на сегодняшний день некоторая специфика предоставления кредитов российским гражданам в европейских странах.

Ставки кредита в некоторых европейских банках

- В таких странах, как Болгария, Черногория, Румыния и тем более Швейцария для россиян практически невозможно получить кредит, особенно это касается ипотечных займов.

- Формально доступные кредиты в Великобритании, Австрии или Италии являются практически недоступными для большинства российских граждан из-за сложной процедуры оформления, представления поручительства.

- В Германии можно получить ипотечный кредит в европейском банке для россиян, имея счет в банке, который регулярно пополняется за счет доходов заемщика.

- В Чехии кредит предоставляется только юридическим лицам, а во Франции имеется сложная бюрократическая система оформления ипотеки через институт поручительства и оценки имущественного положения заемщика.

- Относительно доступен кредит в Европе в таких странах, как Испания, Финляндия и Португалия. Вот почему большинство россиян предпочитает покупать недвижимость и иметь бизнес именно в этих европейских странах.

- Наиболее благоприятные условия кредитования в Европе существуют в таких странах, как Кипр, Греция, Мальта, Македония, Сербия. Здесь и ставки кредитования находятся в пределах 4—5%, и более благосклонное отношение к заемщикам из России. Требуется минимальный набор финансовых документов.

В завершении этой статьи хотелось бы отметить, что европейские банки постепенно вынуждены сделать более свободной свою кредитную политику в отношении иностранных заемщиков. Это вызвано тем, что в условиях глобальной конкуренции банки вынуждены идти на привлечение все большего числа клиентов, в том числе и из России.

Условия по кредиту в Сбербанке Европы

Многие слышали о том, что ставки по кредитам в Сбербанке в Европе находятся на несравнимо более низком уровне, чем ставки в России. Это и удивительно, ведь Сбербанк это единая организация с центром в России, почему же она загоняет в кабальные рамки не «зажравшихся» европейцев, а своих же соотечественников? Давайте с этим разберемся, а заодно и сравним процентные ставки по потребительским и ипотечным кредитам Сбербанка в России и в ряде стран Европы.

Многие слышали о том, что ставки по кредитам в Сбербанке в Европе находятся на несравнимо более низком уровне, чем ставки в России. Это и удивительно, ведь Сбербанк это единая организация с центром в России, почему же она загоняет в кабальные рамки не «зажравшихся» европейцев, а своих же соотечественников? Давайте с этим разберемся, а заодно и сравним процентные ставки по потребительским и ипотечным кредитам Сбербанка в России и в ряде стран Европы.

Процентные ставки в европейских филиалах

Дочерние предприятия Сбербанка успешно работают в целом ряде европейских государств. В еврозоне, законодательство о банках существенно отличается от российского, да и финансово-экономические условия там другие. Также не стоит забывать и о конкуренции с другими европейскими банками. С учетом всего этого Сбербанк предлагает условия по ипотечным и потребительским кредитам.

- В Словении ипотечный кредит можно взять под 4,5% годовых, минимум на 6 месяцев и максимум на 20 лет. Максимальная сумма займа – 500 000 Евро, минимальная 15 000 Евро. Выплаты осуществляются равными частями, страховка обязательна. Потребительский кредит в словенском Сбербанке доступен под 6,99% годовых. Взять можно от 1000 до 15 000 Евро на срок от 1 года до 8 лет.

Чувствуется разница, особенно если учесть, что минимальный льготный процент по ипотеке в российском Сбербанке 7,4%, а потребительский кредит можно в лучшем случае получить под 12,5% годовых, да и то по предпраздничной акции.

- В Хорватии потребительский заем в Евро обойдется в 6,6% годовых. Самая маленькая сумма доступная по данному кредитному продукту 7500 Евро, самая большая 225 000 Евро. Срок займа от 1 года до 12 лет. Ипотека хорватам обходится в 3,45% годовых. При этом максимальная сумма, на которую они могут рассчитывать 250 000 Евро, минимальная – 10 000 Евро. Сроки большие от 1 года до 30 лет.

- В Чехии один из самых дешевых потребительских займов местные жители могут оформить в Сбербанке под 5,9% годовых на сумму от 30 000 до 1000 000 чешских крон. Минимальный срок 1 год, максимальный 8 лет. Ипотека также очень дешевая – 1,99% годовых, причем по фиксированной ставке на срок до 30 лет. Сумма 500 000 чешских крон.

- В Германии кредиты вообще даром раздаются, даже не верится, когда смотришь на реальные цифры в ипотечных договорах простых бюргеров. Минимальный процент по ипотеке в немецком Сбербанке – 0,2%, вы только вдумайтесь. Сумма займа может доходить до 500 000 Евро, а срок договора может растянуться на 30 лет. Даже потребительский кредит на любые цели можно получить под 0,9% годовых максимум на 4 года и на сумму до 100 000 Евро.

Эх, счастливые развитые страны еврозоны. Нам жителям России и стран СНГ о таких кредитах можно только мечтать. У нас каждый день тысячи россиян искренне радуются, что им удалось ипотеку оформить в пределах 10% (даже не 7,4%). И их радость понятна, ведь появилась возможность переехать в свое собственное жилье и не важно, что 10-15 лет нужно будет обноски носить и есть солонину из погреба.

Как россиянину взять кредит в Европе?

Если вы являетесь клиентом российского Сбербанка, можно обратиться в отделение европейской «дочки» с заявкой на получение кредита, да только, скорее всего вам откажут. Существует два основных препятствия: во-первых, для того чтобы претендовать на кредит в европейском банке нужно иметь кредитную историю в BRKI или NRKI, естественно положительную, у вас такой наверняка нет, во-вторых, необходимо иметь шенгенскую визу и хотя бы вид на жительство в той стране, в которой находится «дочка» Сбербанка. Для многих это серьезное препятствие, но не стоит отчаиваться.

В некоторых странах, например в Чехии, иностранцам предоставляется возможность взять ипотечный кредит на покупку недвижимости в Чехии и без вида на жительство. При наличии представителя можно даже не иметь шенгенской визы и не приезжать в Чехию, а кредит оформить дистанционно через консалтинговую компанию. Это сложнее и дороже, зато появляется шанс приобрести недвижимость в Европе, а это отличная возможность поправить свои финансовые дела в отдаленном будущем.

Почему в России займы дороже?

Под какие проценты дает европейский Сбербанк деньги гражданам стран еврозоны нам понятно и сразу же возникает щемящее чувство несправедливости. Почему наши банкиры к нам так относятся? На самом деле в финансовой сфере правит точный расчет и прагматизм. Банк не станет работать себе в убыток, а значит минимальная процентная ставка, которую может позволить себе кредитная организация должна быть к чему-то привязана. К чему же она привязана?

В России минимальная кредитная ставка привязана к ставке рефинансирования, которую устанавливает Банк России. Сейчас она 7,75%, а значит, минимальная цена кредита должна быть чуть больше. Вот мы и получаем потребительские кредиты минимум под 12,5% и должны еще радоваться, что Банк России ставку немного опустил. В разгар кризиса пару лет назад она была значительно выше, соответственно и кредиты были дороже.

В январе 2016 года ставка рефинансирования равнялась 11%, чудовищный показатель, продиктованный системными кризисными явлениями в экономики.

В Европе кредитную политику определяет ЕЦБ, который всякими путями держит ключевую ставку на уровне 0-0,25% от чего и кредиты для граждан и организаций становятся супердешевыми. Что в итоге, а итог закономерен – деньги к деньгам! Европейская экономика, при наличии дешевых кредитов, имеет мощные драйверы развития в виде активного потребительского сектора, а также малого и среднего бизнеса, который опять же за счет дешевых займов растет «как на дрожжах».

В России же Сбербанк лишь «в грудь себя бьет», что поддерживает потребителей и бизнес. На самом деле мало кому из предпринимателей удается выбить для себя заем дешевле 17,5% годовых. О каком развитии можно говорить? При этом крупные компании типа Газпрома или Роснефти прекрасно развиваются, продавая углеводороды и уводя прибыли в заграничные банки. Грустно все это!

Итак, мы посмотрели, сколько кредитных продуктов предлагает Сбербанк в разных Европейских странах, и на каких условия он их предлагает. Общий вывод таков: в Европе кредиты брать выгодно, а в России крайне невыгодно. Наш Сбербанк по сравнению со своими европейскими «дочками» выглядит ростовщиком. Хотя почему выглядит, он и есть ростовщик. И пока такое будет продолжаться, ни о каком развитии экономики России речь идти не будет, можно даже не мечтать!