Содержание

- Что значит аннуитетный и дифференцированный платежи

- Чем отличается аннуитетный от дифференцированного платежа: примеры и сравнение

- Какой вид платежа выбрать по ипотеке, аннуитетный или дифференцированный

- Какой кредит выгоднее, с аннуитетными или дифференцированными платежами

- Основные способы погашения кредита

- Основные схемы погашения кредита: предварительная информация

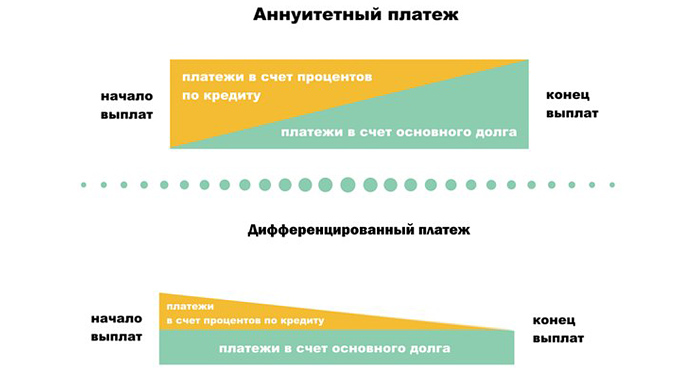

- Аннуитетный платеж

- Дифференцированный платеж

- Аннуитетный платеж — что это, его плюсы и минусы, в чем состоит разница с дифференцированным платежом и какой вариант выбрать

- Аннуитетный и дифференцированный платежи — разница

- Расчёт аннуитетного платежа по формуле на калькуляторе

- Какая часть аннуитетного платежа является процентами, а какая уменьшает долг

- Основные минусы аннуитетного платежа

- Плюсы аннуитета

- Не по заемщику ипотека

- Аннуитетный платеж и дифференцированный: разница

- Давайте посчитаем

- Подведем итоги

- Какие бывают виды платежей по кредиту

- Особенности аннуитетных платежей

- Выбор вида платежа при ипотеке

- Виды платежей по кредиту

- Дифференцированные платежи

- Аннуитетные платежи

- Дифференцированный платеж по кредиту — что это?

- Что такое дифференцированный платеж?

- Преимущества и недостатки дифференцированного платежа

- Что такое дифференцированный платеж

- Как рассчитать дифференцированный платеж

- Плюсы и минусы дифференцированного платежа

К кредитованию следует подходить ответственно. Недостаточно ознакомиться и сравнить условия тех или иных банковских предложений. Важно знать, как вы будете возвращать долг¸ и сколько заплатите кредитору по займу. Для этого нужно разобраться с тем, какие бывают схемы погашения кредита, какова их сущность, и в чем отличие. Поэтому на повестке дня аннуитетные и дифференцированные платежи.

Реклама

Что значит аннуитетный и дифференцированный платежи

Банки применяют такие способы погашения кредита: аннуитетный (классический, рентный) и дифференцированный (коммерческий, уменьшающийся). Простому обывателю не понять, что они представляют из себя, а ведь изучение их особенностей помогает спланировать кредитную нагрузку и сэкономить.

Запомните, способы возврата задолженности непосредственно влияют на величину процентных выплат. На них основываются кредиторы, когда составляют график платежей. При ознакомлении клиента с условиями каждый банк информирует его о том, каким образом будет происходить погашение.

Вот только ни кто не скажет из банкиров, в чем их различие и, какой способ для должника выгодный, поскольку они преследуют собственные интересы. Но обо всем по порядку. Аннуитетный платеж — это возврат задолженности равными частями в течение всего срока ссуды. При этом основная сумма долга не гасится, т.к. аннуитетная схема предполагает погашение в большей части процентов, а не самого тела кредита. Наглядно описывает ситуацию с аннуитетной системой отзыв.

«Я на протяжении 1,5 года исправно каждый месяц переводил банку за ипотеку по 50 тыс. руб. Решил узнать, сколько еще выплачивать кредит, и ахнул. Оказывается, в течение всего этого времени сумма моего основного долга уменьшилась всего на 60 тыс. руб. остальные деньги пошли на погашение процентов».

Сергей

Для такой схемы характерны небольшие платежи. И это выгодно для клиента, т.к. не приходится сильно урезать свои расходы. Но если вы рассчитываете на досрочный возврат, экономия будет несущественной. Плюсом аннуитетной системы является удобство, поскольку платежи фиксированные. Здесь наблюдается разница, ведь при дифференцированной схеме придется при каждом обязательном платеже узнавать его размер.

Дифференцированная система возврата – это оплата кредита с большими суммами на первом этапе и постепенным уменьшением ежемесячных взносов. Первые платежи получаются большими, поскольку проценты начисляются не на всю задолженность, а на ее остаток. Поэтому в интересах заемщика вносить сначала крупные суммы, чтобы остаток долга уменьшался вместе с дифференцированными платежами. Такой способ исполнения своих обязательств по договору осилить сможет не каждый, поэтому и не пользуется спросом.

Чем отличается аннуитетный от дифференцированного платежа: примеры и сравнение

Отличительных особенностей у данных видов возврата кредита предостаточно. Как уже было сказано, главным фактором является сам размер платежей, которые при аннуитетной оплате остаются неизменными, а при дифференцированном способе – сперва большие, а потом становятся меньше.

Разница между аннуитетными и дифференцированными платежами, естественно, заключается в расчете их величин. Для вычисления аннуитетного применяется формула:

где:

Реклама

- ЕПа – аннуитетный ежемесячный платеж;

- СК – сумма кредита;

- ПС – годовая процентная ставка;

- КП – кол-во периодов или месяцев.

Пример. Александр взял кредитный продукт на сумму 1000 руб. на год. Ставка составляет 20% годовых.

| Платеж | Долг (руб.) | Начисленные % | Основная задолженность (руб.) | Сумма платежа (руб.) |

| №1 | 1000 | 16,67 | 75,97 | 92,63 |

| №2 | 924,03 | 15,40 | 77,23 | 92,63 |

| №3 | 846,80 | 14,11 | 78,52 | 92,63 |

| №4 | 768,28 | 12,80 | 79,83 | 92,63 |

| №5 | 688,45 | 11,47 | 81,16 | 92,63 |

| №6 | 607,29 | 10,12 | 82,51 | 92,63 |

| №7 | 524,77 | 8,75 | 83,89 | 92,63 |

| №8 | 440,89 | 7,35 | 85,29 | 92,63 |

| №9 | 355,60 | 5,93 | 86,71 | 92,63 |

| №10 | 268,89 | 4,48 | 88,15 | 92,63 |

| №11 | 180,74 | 3,01 | 89,62 | 92,63 |

| №12 | 91,12 | 1,52 | 91,12 | 92,63 |

| Итого | 111,61 | 1000 | 1111,61 | |

Дифференцированный рассчитывается следующим образом:

где:

- НП – начисленные % в периоде;

- ОК – остаток долга по кредиту в месяце;

- ПС – годовая процентная ставка.

Условия остаются теми же.

| Платеж | Долг (руб.) | Начисленные % | Основная задолженность (руб.) | Сумма платежа (руб.) |

| №1 | 1000 | 16,67 | 83,33 | 100 |

| №2 | 916,67 | 15,28 | 83,33 | 98,61 |

| №3 | 833,34 | 13,89 | 83,33 | 97,22 |

| №4 | 750,01 | 12,50 | 83,33 | 95,83 |

| №5 | 666,68 | 11,11 | 83,33 | 94,44 |

| №6 | 583,35 | 9,72 | 83,33 | 93,05 |

| №7 | 500,02 | 8,33 | 83,33 | 91,66 |

| №8 | 416,69 | 6,94 | 83,33 | 90,27 |

| №9 | 33,36 | 5,56 | 83,33 | 88,89 |

| №10 | 250,03 | 4,17 | 83,33 | 87,50 |

| №11 | 166,03 | 2,78 | 83,33 | 86,11 |

| №12 | 83,37 | 1,39 | 83,33 | 84,76 |

| Итого | 108,34 | 1000 | 1108,34 | |

Из приведенных расчетов видим, что при дифференцированной системе переплата меньше. Т.к. в примере приведены условные цифры, экономия несущественна. Но на практике суммы кредитов больше, потому и экономия очевидна. В силу того, что расчеты сложные, рекомендуется использовать калькулятор.

Таблица 1. Сравнение аннуитетного дифференцированного способа погашения кредита

| Схемы погашения | ||

| Параметры | Аннуитетная | Дифференцированная |

| Размер ежемесячного платежа на протяжении срока кредитования | сохраняется | уменьшается |

| Начисление процентов | на всю сумму кредита | на остаток долга |

| Первые перечисления | меньше | больше |

| Уменьшение основного долга | постепенно | быстро |

Какой вид платежа выбрать по ипотеке, аннуитетный или дифференцированный

Ипотека – ссуда, которую берут на длительный срок и на крупную сумму. Поэтому нужно хорошо подумать, прежде чем выбирать способ ее погашения. В случае с жилищным кредитом аннуитетные и дифференцированные системы сущности своей не меняют. Т.е. при аннуитете вы будете выплачивать начисленные проценты, а уже потом начнется постепенное погашение тела кредита.

Выбрав же дифференцированный вид, придется в первой половине срока кредитования отдавать банку большие взносы, чтобы потом они становились меньше предыдущих. Следовательно, аннуитетные платежи будут затягивать выплату основного долга. В результате этого при той же стоимости кредита величина выплачиваемых процентов становится больше.

А т.к. при дифференцированных платежах % начисляются на остаток долга, который погашается в первую очередь, тогда можно сделать вывод, что чем меньше вы будете должны банку, тем меньше начислят процентов. Получается, что аннуитетные или дифференцированные платежи по ипотеке, как и в случае с потребительским кредитом, нужно анализировать, исходя из выгоды и итоговой суммы переплаты.

Но из-за того, что ипотека больше потребкредита в разы, это означает, что и первые платежи у дифференцированного погашения будут больше. Многим людям они не под силу, учитывая, что приходится брать кредит на жилье на пределе своих финансовых возможностей. Эксперты утверждают, что для кредитования по дифференцированной схеме у человека должен быть удовлетворительный уровень платежеспособности.

При этом сумму кредитор одобрит меньшую. Связано это с тем, что аннуитетный вид помогает банкам минимизировать риски невозврата. Если, исходить из досрочного погашения, то здесь неважно, какую схему вы выберите. Хоть так, хоть так выплата долга раньше срока облегчит положение клиента. Учтите и то, что банковские структуры повышают требования относительно кредитоспособности заемщика, если предпочтение отдается дифференцированным платежам.

Но минус дифференцированной системы затмевает главное ее преимущество – экономия. При ипотеке вы можете сберечь в своем кошельке порядка миллиона и больше.

Какой вид платежей выбрать при ипотеке (видео)

Какой кредит выгоднее, с аннуитетными или дифференцированными платежами

Если вы обратите внимание, большинство банков предоставляют возможность погашать кредит только по аннуитетному способу. И лишь незначительное количество кредитно-финансовых учреждений с целью привлечения клиентов предлагают то, что вам удобнее, — дифференцированную или аннуитетную оплату. К ним относятся:

- Россельхозбанк;

- Петрокоммерц;

- Газпромбанк;

- Нордеа Банк.

Почему многие банки (Сбербанк, ВТБ, ОТП Банк, Альфа-Банк, Тинькофф Банк, Райффайзенбанк и др.) не оставляют человеку выбора? Ответ прост. Им просто выгодна аннуитетная система. Значит, можно сделать вывод, для заемщика она не столь привлекательна. Однако брать на себя право утверждать, что тот или иной вид платежей лучше, мы не рискнем. Все потому, что у каждого из них есть свои преимущества и недостатки.

Одному подойдет лучше аннуитетная система, другому – дифференцированная. Опираясь на их особенности, свою ситуацию, и ответы на вопросы, приведенные ниже, вы должны лично сделать выбор. Задайтесь вопросами:

- какой вид кредита вам нужен (потребительский, ипотечный, автокредит и т.п.);

- на какой срок и какая нужна сумма;

- какой суммой вы располагаете на текущий момент;

- как вам удобнее, сразу вносить большие платежи или меньшие по размеру, но выплата устраивает дольше.

Если вами движет удобство, тогда целесообразен аннуитетный способ. Вам не придется каждый раз сверяться с графиком платежей, волноваться за то, что возникнет опасность остаться без денег после уплаты кредита. Более того, такая система погашения дает возможность взять более серьезную сумму кредита, особенно, если речь идет об ипотеке. При дифференцированных платежах кредитор заведомо дает меньше. Но если для вас на первом месте определяющим фактором является величина переплаты, выбирайте этот вид погашения.

Реклама

Итог

Каждый заемщик отдает предпочтение тому виду платежей, который ему более удобен и выгоден. Одни готовы в первое время затянуть пояса, перечисляя деньги кредитору по дифференцированной схеме. Другие берут кредит на пределе своих возможностей и лучше планируют свой бюджет при аннуитетной системе. Попросите оператора банка, чтобы он распечатал вам графики по обоим видам платежей. Взвесьте все за и против. Подумайте, готовы ли вы быстрее отдать долг, отказав себе в удовольствиях, или спокойно будете себя чувствовать, возвращая кредитные средства с надеждой на снижение стоимости платежей за счет девальвации и инфляции.

Поставьте, пожалуйста, оценку автору за статью!

Основные способы погашения кредита

Современная банковская система предлагает два основных способа погашения кредита: дифференцированный и аннуитетный.

При оформлении кредитного договора обе стороны, и заемщик, и кредитор, хотят извлечь из предстоящего сотрудничества как можно больше выгоды. И, как правило, понятия о выгоде у разных сторон диаметрально противоположные.

Для того, чтобы сделать кредитный договор более выгодным для одной из его сторон, изменяя затраты заемщика в сторону увеличения или уменьшения стоимости кредита, можно использовать ряд специальных инструментов. Основным из которых является тип платежа. И действительно, оформляя кредитный договор с различными типами платежей по кредиту, заложив изначально одинаковые условия, в процессе выплат мы увидим, что суммы переплат будут значительно различаться.

Основные схемы погашения кредита: предварительная информация

Аннуитетная схема

Она наиболее распространена и практически навязывается банком своим клиентам. Суть ее заключается в том, что все платежи, в том числе тело кредита, процентные начисления за его использование и комиссия банка, насчитываются на весь период выплат. При этом сумма долга рассчитывается таким образом, что на каждый месяц приходится одинаковая сумма. Причем услужливый менеджер банковского отделения убедительно расскажет клиенту, насколько выгодно использовать именно этот вариант с равномерными платежами, при этом забыв упомянуть о других возможностях.

Но, надо признать, что в некоторых случаях для потребителя удобна именно эта схема. Это касается тех случаев, когда имеется стабильная зарплата или другой источник дохода. И если при этом нет возможности досрочного погашения, и не планируется получения дополнительного дохода в ближайшее время.

При такой схеме важным критерием является стабильность в размере выплат.

Дифференциальная схема

Предусматривает начисление процентной ставки на остаток суммы. В большинстве случаев такой способ выплаты является наиболее оптимальным, поскольку с каждым очередным платежом сумма уменьшается, и уже к половине срока она будет не столь ощутима.

Но такая схема не совсем удобна в тех случаях, когда сумма кредита слишком велика и в первые месяцы нет возможности выплачивать средства в больших количествах. Но зато такая схема удобна в тех случаях, когда предвидится поступление крупной суммы денег, например, от продажи имущества.

Недостатком такого метода погашения кредита является необходимость сразу же после получения ссуды начинать выплату с больших сумм. Но во всем остальном эта схема является очень удобной, поскольку снимает общую финансовую нагрузку на протяжении всего периода выплат.

Аннуитетный платеж

Аннуитетный платеж предусматривает деление общего долга на равные части соответственно количеству месяцев в сроке кредитования и постепенной его выплате, причем при таком методе выплат первое, что вы внесете в банк, это положенные ему по договору проценты, а потом уже очередь дойдет и до основного долга.

Если кредитный договор предусматривает такой способ погашения как аннуитет, то уплата ежемесячных платежей вносится равными долями.

Такой вариант подходит для тех граждан, которым нужна значительная сумма капитала, однако нет возможности погашать кредит крупными частями.

Особенность аннуитета в том, что в первые месяцы, как правило, заемщик уплачивает в основном проценты за заем, и лишь потом начинает погашать основной долг.

Расчет аннуитетного платежа

Достоинства

- чтобы воспользоваться такой формой погашения, достаточно знать общую сумму кредита, годовую процентную ставку и срок, на который выдается займ;

- зная точную сумму ежемесячного взноса вы можете планировать свой бюджет;

- первые платежи должника значительно меньше, нежели при выплатах по дифференцированной схеме.

Так клиенты банка могут уменьшить свои кредитные обязательства и избежать форс-мажоров. В свою очередь в графике платежей по форме «проценты на остаток» указывается лишь сумма для погашения тела кредита, а проценты остаются для клиента загадкой и могут стать неприятной неожиданностью. В числе минусов аннуитета то, что досрочное погашение вызывает осложнения и тем самым такая форма не совсем удобна.

Недостатки

- недостаток аннуитентного способа выплаты кредита очевиден – это большая общая переплата;

- сумма платежа, которая не снижается из месяца в месяц, как это происходит при дифференцированной оплате.

Возможность досрочного погашения займа для аннуитета не имеет практически никакого результата. Даже если заемщик сможет досрочно вернуть долг, извлечь выгоду от этого он вряд ли сможет, поскольку проценты выплачиваются на начальном этапе кредитования, и в дальнейшем задолженность будет равняться сумме основного долга. Поэтому, чтобы взять выгодный кредит, предусматривающий аннуитетный график погашения ссуды, желательно оформлять краткосрочный договор. Когда срок кредитования будет не продолжительным, то и сумма процентов будет не значительной.

Особенности

Как таковой его недостаток одновременно является и его достоинством. Попробуйте сделать расчет на кредитном калькуляторе, выбрав одинаковые условия в обоих случаях, но разные виды платежа. Вы увидите, что в течение первых месяцев по аннуитетной схеме вы будете платить гораздо меньше. Это значит, что сумму в банке вы сможете получить больше нежели с дифференцированным платежом.

Все дело в том, что рассматривая уровень вашего дохода, кредитный инспектор в первую очередь проверит, сможете ли вы вносить ежемесячные платежи, а в случае выбора аннуитета они гораздо ниже. Пусть впоследствии они не снизятся, что приведет к приличной общей переплате. Если вы хотите получить, например, ипотечный кредит, где требуется большая сумма денег, скорее всего с аннуитетным платежом вам будет проще это сделать.

Дифференцированный платеж

Дифференцированный платеж имеет свои особенности. Понятие дифференцирование в кредитной сфере представляет собой функцию, которая напрямую отображает кредит и остаток долга. Суть такого графика погашения ссуды заключается в том, что сумма очередных платежей будет варьировать в меньшую сторону исходя из остатка суммы непогашенного долга. Таким образом, оформляя заем с дифференцированным графиком возврата ссуды, заемщику следует понимать, что в начале срока кредитования ему придется уплачивать достаточно существенную сумму ежемесячного платежа, поскольку проценты будут начисляться исходя из размера невыплаченного кредитного долга.

Для лиц, имеющих небольшой заработок, данный метод возврата ссуды не самый наилучший, поскольку уплачивать серьезную сумму средств на протяжении некоторого времени смогут далеко не все. Преимущество кредитов с дифференцированным способом уплаты долга — это небольшая общая переплата. Однако, как правило, такого рода платежи не всем банкам приходятся по вкусу. Сказать однозначно, какой платеж более выгодный, сложно, так как и аннуитет, и дифференцированный график погашения имею как свои плюсы, так и свои минусы.

- меньшая сумма переплаты по кредиту;

- простота расчета;

- возможность самостоятельного контроля заемщиком своих ежемесячных выплат;

- прозрачность погашения, благодаря чему и досрочное погашение кредита становится более понятным процессом.

Дифференцированный платеж по кредиту выгоден для заемщика, а вот найти банк, который бы предоставлял кредит с этим типом платежа, довольно сложно. Для банка он гораздо менее выгоден, чем кредит с аннуитетным платежом.

Очевидное достоинство такого платежа для заемщика — низкая сумма общей переплаты по кредиту. При дифференцированном платеже сумма ежемесячного взноса постоянно уменьшается в прямо пропорциональной зависимости от суммы остаточного долга. Это даже в моральном плане несколько бодрит заемщика.

- в первые месяцы кредитования вам может быть очень нелегко, так как платежи будут довольно внушительными;

- постоянное изменение размера платежа такого типа также может внести некоторую неразбериху;

- дифференцированный платеж плохо доступен, то есть его невозможно заполучить практически ни в одном банке нашей страны не зависимо от вида кредитования.

Недостатки такого типа платежей не бросаются сразу в глаза, поэтому уже после заключения договора они могут доставить заемщику пару неприятных сюрпризов. Прежде всего, первые суммы выплат по кредиту будут довольно внушительными, особенно в случае ипотечного кредитования. Конечно же, с каждой последующей выплатой они будут уменьшаться.

Особенностью графика погашения кредита дифференцированными платежами можно безусловно назвать то, что платеж состоит из двух частей. Первая – это доля основного долга, она остается неизменной каждый месяц. Вторая часть с каждым месяцем становится все меньше — это доля процентов, начисляемых на остаток основного долга. А поскольку основной долг уменьшается с каждым месяцем, то и выплата по процентам также уменьшается.

Такой принцип начисления процентов считается наиболее честным, ведь начисляются они только на сумму долга.

Методы расчета дифференцированного платежа

Формула расчета графика по дифференцированным платежам:

ДП = СК /КПЕР + ПС·СТАВКА , где

ДП -размер дифференцированного платежа

СК –сумма кредита

ПС — остаток ссудной задолженности

КПЕР -количество периодов, оставшихся до погашения кредита

СТАВКА -месячная процентная ставка, равная 1/12 годовой.

Расчет дифференцированного платежа:

Сложность расчета меняющегося каждый месяц платежа довольно обманчива. На самом деле этот расчет предельно прост и понятен – нужно лишь рассчитать обе составляющие платежа в отдельности, а затем сложить их.

Для наглядности можно рассмотреть довольно простой пример оформления кредита на 50 тыс. рублей на один год. При этом процентная ставка будет составлять 19%, а различные дополнительные комиссии отсутствуют. В уплату основного долга будет ежемесячно уходить одинаковая сумма в 4166 рублей.

Для того, чтобы рассчитать платеж по погашению процентов банку, необходимо разделить количество годовых процентов (19) на число дней в году (365), после чего полученное число умножить на усредненное количество дней в месяце. Полученное в результате этого расчета число необходимо умножить на остаток от основного долга и разделить на 100.

Этот расчет можно и немного упростить, разделив процентную годовую ставку не на количество дней, а на количество месяцев в году. В рассматриваемом примере платеж по процентам изменится от 790 рублей при первом платеже до 65,83 рублей при последнем.

Каждый из описанных способов хорош по своему. Но выбрать и применить на практике подходящий именно вам не всегда представляется возможным. Тем не менее, при оформлении кредита рекомендуется просчитать платежи на весь срок кредитования и оценить свои возможности.

Если расчет платежа представляет некоторые сложности, в интернете на специализированных сайтах можно встретить немало специальных кредитных калькуляторов, которые помогут рассчитать любой платеж при любых начальных условиях.

Отличие дифференцированного платежа от аннуитетного

Основное отличие аннуитетного платежа от дифференцированного заключается в том, что размер платежа остается неизменным на протяжении всего периода кредитования. Но сумма основного долга и процентов будут меняться с течением времени.

Так в первые месяцы погашения кредита ежемесячный платеж будет идти, по большей части, на погашение процентов по кредиту. В то время, как в конце периода кредитования ситуация изменится зеркально.

Общая переплата по кредиту с дифференцированными платежами будет безусловно ниже, чем при аннуитетных платежах. Особенно заметной становится переплата при кредитах, взятых на довольно длительные периоды, например, как при ипотечном кредитовании.

Стоит также упомянуть, что разница в размере переплаты при выплате кредита тем или иным способом будет действительно существенно отличаться только в очень крупных займах, а именно, от двух миллионов рублей и выше.

Исходя из этого, прежде, чем сделать выбор в пользу аннуитентного или дифференцированного платежа, хорошенько просчитайте свою выгоду.

Таким образом, решающую роль при получении кредита играют процентная ставка, комиссия банка и схема погашения кредита.

Конечно, есть и менее значительные моменты, касающиеся сроков погашения, скрытых комиссий и первоначального взноса, который снимается с основной суммы кредита. Но если внимательно изучить условия кредитования в разных банках, то вполне можно стать обладателем недорогого кредита.

Аннуитетный платеж — что это, его плюсы и минусы, в чем состоит разница с дифференцированным платежом и какой вариант выбрать

6 августа 2019

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Система платежей по кредиту существенно влияет на его стоимость.

Поэтому при выборе наиболее удобного кредитного предложения от банков следует обращать внимание не только на процентную ставку и отсутствие дополнительных комиссионных сборов, но и на то, какую систему выплат предложил банк: аннуитетный платёж или дифференцированный.

Аннуитетный и дифференцированный платежи — разница

Ещё несколько лет назад в РФ была распространена только дифференцированная система выплат. Её суть в том, что ближе к окончанию срока кредитования объём регулярных выплат существенно сокращался.

Сначала заёмщик выплачивал свой основной долг, то есть «тело кредита». Выплаты делались регулярно равными частями. Тогда в первые несколько месяцев, а то и лет, ежемесячные платежи оказывались большими, это понятно, ведь проценты начислялись на всю сумму, а она пока еще мало уменьшилась.

Но время шло, и основной долг сокращался, параллельно уменьшались процентные выплаты. Следовательно, ближе к окончанию срока размер выплат уменьшался тоже.

В последнее время намного шире распространён аннуитетный платёж — это выплата задолженности равными суммами на протяжении всего заранее установленного срока кредитования.

То есть если заёмщик взял кредит, и регулярный платёж был определён, допустим, в 100 руб., эту сумму заёмщик будет выплачивать весь срок кредитования, несмотря на то, что остаток долга постепенно уменьшается.

Система проста и выгодна для финансово-кредитных организаций, и в какой-то мере для заёмщиков.

В российскую практику кредитования система аннуитетных платежей пришла из Европы, где банкиры давно оценили её удобство.

Действительно, аннуитетные выплаты делать намного проще психологически: всегда равная сумма даёт возможность грамотно планировать собственный бюджет. Заранее снимаются также вопросы и претензии к банку, относительно расчёта выплат, так как сумма всегда неизменна.

Банк тоже не в убытке. Заёмщик выплачивает очень большую долю процентов по кредиту сразу, до того как начались изменений в «теле кредита».

Расчёт аннуитетного платежа по формуле на калькуляторе

Расчёт по формуле аннуитетного платежа — сложный, и вручную его делать не всегда представляется возможным. Но каждый банк предлагает специализированный онлайн-калькулятор.

В него можно ввести условия выдачи кредита: общую сумму, срок и ставку, и в автоматическом режиме получить сумму регулярного платежа.

В расчётах необходимо выполнить такие действия:

- найти коэффициент аннуитета;

- затем общую сумму долга умножить на найденный коэффициент.

Формула для нахождения коэффициента аннуитета:

где i — процентная ставка по кредиту за один месяц, 1/12 часть годовой

n – число регулярных выплат.

Пример расчёта. Исходные данные: Кредит выдан на 1 млн. руб. и сроком на 20 лет, то есть, на 240 мес. Для простоты расчетов ставку возьмём 12%.Тогда по формуле получим:

- «0.01» – 1/12 ставки;

- «240» – число месяцев.

Каждый месяц из 20 лет заёмщик будет выплачивать банку 11 011 руб.

Какая часть аннуитетного платежа является процентами, а какая уменьшает долг

Чтобы рассчитать процентную составляющую, нужно ещё не выплаченную часть кредита умножить на процентную ставку за год, а потом разделить на 12, чтобы получить её величину за один месяц. Как только заёмщик получил кредит, сумма первых платежей будет вычисляться так:

1 000 000 х 0.12 / 12 = 10 000

Получается, что из выплаты в 11 011 руб. проценты составляют 10 тыс. (90% от суммы платежа) — это вознаграждение банку за возможность пользоваться кредитом, и только 1011 руб. – основной долг.

Если посмотреть на приведенный выше график становится понятно, что при аннуитете вы сначала выплачиваете проценты банку за выданный кредит и лишь к концу срока кредитования выплаты будут по большей части состоять именно из погашения основного долга.

А вот так будет выглядеть график дифференцированных платежей при тех же исходных данных:

Ситуация с соотношением оплаты услуг банка и основного долга выглядит тут получше.

В приведенном выше видео поясняется, как провести расчеты и сравнить, какой вариант платежей будет вам наиболее выгоден и удобен. Полезный материал.

Основные минусы аннуитетного платежа

Процентная составляющая будет превышать само тело долга в течение половины срока выплат, и только через 10 лет (для этого конкретного примера) большая доля выплат придётся уже на сам основной долг.

Значит, что при аннуитетном платеже банк забирает свой доход в виде заплаченных процентов заранее, ещё до того, как закончится срок кредитования.

Наиболее ярко это проявляется тогда, когда заёмщик решит досрочно рассчитаться с банком. Тогда может оказаться, что по прошествии половины кредитного срока сумма основного долга снизилась всего-то на 15 — 20 процентов.

Получается, что для банка аннуитетный платёж предполагает максимальное сохранение прибыли, даже если заемщик надумает делать досрочные выплату. А для заёмщика такой платёж означает большую общую переплату.

Плюсы аннуитета

Но всё же, плюсов у аннуитетных платежей в сравнении с дифференцированными, ничуть не меньше. Хотя бы потому, что отсутствует риск случайной недоплаты при дифференцированном исчислении, и следовательно, начисления штрафов и пеней.

Есть и ещё одно преимущество, скорее, психологического плана. Равномерная нагрузка в течение всего периода исключит ситуацию, при которой начальные платежи будут слишком большими – неподъёмными.

Следовательно, выбирая такую систему выплат, можно рассчитывать успешно справиться с намного большей суммой кредита без просрочек и испорченной кредитной истории.

Это очень важно при крупном кредитовании, например, при ипотеке (что это?). И это, вероятно, наиболее важная разница между аннуитетным и дифференцированным платежом.

Большинство заёмщиков даже при наличии выбора между аннуитетным и дифференцированным платежом выбирает аннуитет: в этом случае процент одобрения кредита намного выше. Банк при согласовании заявки на кредит предъявляет к платёжеспособности заёмщика меньшие требования.

Аннуитетные платежи оказываются выгоднее и при предоставлении налоговых вычетов при ипотеке. Согласно российскому законодательству, проценты по ипотеке возвращаются через НДФЛ (что это такое?) по мере их уплаты. Тогда при выплатах по аннуитету в несколько первых лет такие платежи превышают сумму основного долга.

Какой вид выплат выгоднее однозначно сказать нельзя: всё решает предложение банка, и условия кредитования. Но если у заемщика небольшой доход, или он сам не уверен в его стабильности, предпочтение следует отдавать аннуитету.

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

* Нажимая на кнопку «Подписаться» Вы соглашаетесь с политикой конфиденциальности.

* Нажимая на кнопку «Подписаться» Вы соглашаетесь с политикой конфиденциальности.

Подборки по теме

- Вопросы и ответы

- Использую для заработка

- Полезные онлайн-сервисы

- Описание полезных программ

Использую для заработка

- ВоркЗилла — удаленная работа для всех

- МираЛинкс — платят за размещение статей

- ГоГетЛинкс — монетизация сайтов

- Анкетка — платят за прохождение тестов

- Etxt — платят за написание текстов

- Кьюкоммент — биржа комментариев

- Поиск лучшего курса обмена

- 60сек — выгодный обмен криптовалют

- МоеМнение — бонусы за прохождение опросов

- Бинанс — надёжная биржа криптовалют

- ВкТаргет — заработок в соцсетях (ВК, ОК, FB и др.)

Рубрика: Отвечаю на частые вопросы

Предлагая тот или иной способ погашения кредита, банк в первую очередь печется о собственной выгоде. Денежное выражение этой выгоды — проценты. Именно по способу начисления и взимания процентов кредитные платежи делятся на аннуитетные (равные) и дифференцированные (уменьшающиеся).

Справка Credits.ru

- Аннуитетный платеж — это представляет собой равные ежемесячные транши, растянутые на весь срок кредитования. В сумму транша включены: часть ссудной задолженности, начисленный процент, дополнительные комиссии и сборы банка (при наличии). При этом, в первые месяцы (или годы) кредита большую часть транша составляют проценты, а меньшую – погашаемая часть основного долга. Ближе к концу кредитования пропорция меняется: большая часть транша идет на погашение «тела» кредита, меньшая — на проценты. При этом общий размер транша всегда остается одинаковым.

- Дифференцированный платеж — это представляет собой неравные ежемесячные транши, пропорционально уменьшающиеся в течение срока кредитования. Наибольшие платежи — в первой четверти срока, наименьшие — в четвертой четверти. «Срединные» платежи обычно сравнимы с аннуитетом. Ежемесячно тело кредита уменьшается на равную долю, процент же насчитывается на остаток задолженности. Поэтому сумма транша меняется от выплаты к выплате.

Большинство заемщиков, приходя в банк, куда больше «парятся» на тему одобрения кредитной заявки, чем по поводу вида платежей. Хотя некоторые продвинутые граждане, наслышанные, что на процентах можно сэкономить, и что есть вариант платить от месяца к месяцу все меньше, интересуются возможностью получить дифференцированный график платежей.

А ипотечные заемщики иногда даже специально ищут банк, который со 100% вероятностью предоставляет подобную услугу. Резон в этом есть, учитывая цены на жилье и размер ипотечных взносов, постепенное снижение платежа выглядит совсем не лишним. Но так ли это выгодно, как может показаться при первом знакомстве с темой?

Не по заемщику ипотека

Банки России не очень жалуют дифференцированные платежи, поскольку они подразумевают определенную тонкость, связанную с оценкой платежеспособности заемщика (т.е. соотношения дохода с ежемесячным платежом).

Дело в том, что при дифференцированном графике самую большую нагрузку на бюджет должника дают платежи первого года, и соотношение с доходом высчитывается именно для этого периода.

К примеру, заемщик указал в анкете доход в 60 000 рублей, а первый платеж по дифференцированной схеме составит 25 000 рублей, то есть «съест» почти половину дохода. А по закону, платежи по кредиту в любом случае не могут превышать 50% от уровня дохода. В результате банки вынуждены понижать максимальную сумму кредита, которую могут выдать при заявленном уровне дохода.

Положение действительно сложное, и для кредитора, и для заемщика, поскольку должник может либо «выпасть из графика», либо обидеться на недостаточную суму кредита и уйти в другой банк.

Некоторые заемщики, оформившие ипотеку с дифференцированными платежами, переоценивают свои возможности и в итоге не могут оплачивать кредит.

На риск спокойно идут только «монстры» с государственной поддержкой, такие как «Сбербанк», «Газпромбанк» и ряд других. Они могут позволить себе выдавать «дифференцированным» заемщикам почти такие же займы, как и «аннуитетным». Но в среднем дифференцированная схема гораздо менее популярна, и банки сознательно не пиарят ее, таковы российские реалии.

Аннуитетный платеж и дифференцированный: разница

Финансовые специалисты сходятся на том, что если заемщик рассчитывает расплатиться по кредиту за короткий срок (до пяти лет), то лучше отдать предпочтение аннуитету. Однако относительно среднесрочных и долгосрочных кредитов ведутся споры.

Например, если заемщик берет долгосрочный кредит, допустим 100 000 долларов на 10 лет с процентной ставкой по кредиту 10% годовых, то дифференцированный платеж выгоднее, причем значительно. В нашем условном примере, выплата процентов за десять лет при дифференцированных платежах составит 50 416,67 долларов, а при аннуитетных — 58 580,88 долларов. Соответственно и переплата при дифференцированной схеме будет меньше: на 8 447,53 долларов.

Но не будем забывать, что пример — условный, и на практике все выглядит не так уж однозначно. Ряд банковских экспертов не скрывает, что представление о значительном финансовом преимуществе дифференцированных платежей во многом является маркетинговым мифом. Банк никогда не упустит своей выгоды. Ему лишь важно убедить заемщика, что тот действительно может сэкономить, выбрав ту или иную схему выплат.

«Credits.ru» отмечают: главное, что нужно понять, — метод начисления процентов при обеих формах платежей одинаков. Процент и в том, и в другом случае начисляется на остаток долга.

Давайте посчитаем

Так что же все-таки выгоднее? Давайте для начала взглянем на две таблицы: в них приводится сравнение для ипотечного кредита в размере 1 000 000 рублей при разных сроках . Процентные ставки — примерные и усредненные (чем больше срок кредитования, тем выше процент). Рекомендуем предварительно в режиме онлайн на кредитном калькуляторе рассчитать сумму ежемесячного платежа и переплату.

Таблица 1. Ежемесячные аннуитетные платежи по кредиту 1 млн рублей

| Срок кредитования | Процентная ставка | Аннуитетный платеж | Итоговая сумма выплат |

| 5 | 13,75 | 22 244 | 1 335 000 |

| 10 | 14 | 15 526 | 1 863 000 |

| 15 | 14,25 | 13 485 | 2 427 000 |

| 20 | 14,5 | 12 800 | 3 072 000 |

| 25 | 14,75 | 12 614 | 3 784 000 |

| 30 | 15 | 12 644 | 4 552 000 |

Таблица 2. Ежемесячные дифференцированные платежи по кредиту 1 млн рублей

| Срок кредтования | Процентная ставка | Платеж первый / последний | Итоговая сумма выплат |

| 5 | 13,75 | 28 125 / 16 857 | 1 349 500 |

| 10 | 14 | 20 000 / 8 430 | 1 706 000 |

| 15 | 14,25 | 17 430 / 5 621 | 2 074 700 |

| 20 | 14,5 | 16 250 / 4 217 | 2 456 000 |

| 25 | 14,75 | 15 625 / 3 374 | 2 850 000 |

| 30 | 15 | 15 277 / 2 812 | 3 256 000 |

Прямое сравнение показывает, что переплаты при аннуитетной схеме выше, чем при дифференцированной, а чем больше и срок кредитования, тем разница ощутимей. Иначе говоря, если вы взяли ипотеку на 30 лет, то разница в «цене» кредитов будет 1,29 млн рублей — мягко говоря, совсем немало!

Но не торопитесь кричать «Эврика!» и бежать в банк, чтобы оформить кредит с дифференцированной схемой. Да, «тридцатилетняя» ипотека с дифференцированным платежом будет дешевле. Но скажите, зачем «продаваться в рабство» на 30 лет, с процентной ставкой 15% и суммой выплат 4,5 миллиона, когда есть возможность взять кредит на 10 лет, со ставкой 14%, и суммой выплат 1,86 миллиона?

Если вы грамотно спланировали бюджет, то получите полную свободу от кредита и квартиру в собственность на 20 лет раньше. А время стоит дороже денег.

Подведем итоги

Простой математический расчет показывает, что при длительном сроке кредитования переплаты по кредиты с дифференцированной схемой выплат выгоднее, чем с аннуитетной (поскольку итоговая сумма выплат меньше). Однако более тщательное изучение вопроса показывает, что превосходство дифференцированного платежа зачастую оказывается призрачным и не дает реальной и ощутимой экономии для заемщика (ключевое слово — ощутимой).

Основной недостаток дифференцированной схемы — снижение максимальной суммы кредита, которую готов выдать банк, основываясь на оценке платежеспособности заемщика. Между тем, если вы в состоянии спокойно погашать дифференцированный платеж в течение первого, самого «дорогого» года, то на обслуживание аннуитетной схемы ваших доходов тоже хватит. Но максимальная сумма кредита при этом может быть выше, процентная ставка — ниже, а срок кредитования — меньше. То есть, аннуитетный платеж имеет стратегическое преимущество.

Анастасия Ивелич, редактор-эксперт

Какие бывают виды платежей по кредиту

Кредит – получение денег в долг. Вне зависимости от вида займа, основным условием выдачи является его срочный возврат. Это значит, что деньги должны поступить в счет оплаты долга в конкретный день. При этом платежи бывают двух типов: аннуитетный и дифференцированный. Рассмотрим далее, чем отличаются виды платежей по кредиту, и какой из них выгоднее.

Особенности аннуитетных платежей

Наиболее часто банки предлагают клиентам оплачивать кредит одинаковыми ежемесячными взносами. Данный тип выплат называется аннуитетным. Сумма к оплате состоит их части основного долга и переплаты. При этом доля основного долга в первые месяцы небольшая, а основная часть суммы к оплате состоит из начисленных процентов.

Существует два вида платежей по кредиту. Какой из них выбрать — решать заемщику

Существует два варианта расчет: ручной и на калькуляторе. Кредитный калькулятор располагается на сайте любого крупного банка. С помощью такого инструмента можно определить размер процентов, сумму, идущую на погашение кредита, размер переплаты.

Приведем пример. Клиент оформил займ на 100 тыс. руб., сроком на 24 месяца по ставке 18% годовых. График будет выглядеть следующим образом:

| № платежа | Дата | Сумма | Основной долг | Проценты | Комиссии | Остаток основного долга |

| 1 | Декабрь, 2017 | 4 992,41 | 3 492,41 | 1 500,00 | нет | 96 507,59 |

| 2 | Январь, 2018 | 4 992,41 | 3 544,80 | 1 447,61 | нет | 92 962,79 |

| 3 | Февраль, 2018 | 4 992,41 | 3 597,97 | 1 394,44 | нет | 89 364,83 |

| 4 | Март, 2018 | 4 992,41 | 3 651,94 | 1 340,47 | нет | 85 712,89 |

Из таблицы видим, что максимальный размер процентов – в первые месяцы, и он постепенно снижается. Доля основного долга в ежемесячном платеже, наоборот, увеличивается. Исходя из этой особенности, аннуитетная схема выгодна тем клиентам, которые оформили краткосрочный займ. Для длительных кредитов (ипотека, автокредит) лучше выбрать дифференцированную.

Ручная схема оплаты подразумевает некоторые знания в области экономики и элементарных вычислительных умений. В кредитном договоре, если выбрана аннуитетная схема, приводится следующая формула:

где x – размер ежемесячной выплаты,

S – сумма кредита,

P – (1/12) процентной ставки,

N – период кредитования в месяцах.

Формула достаточно проста, но стоит уделить внимание указанию процентной ставки. Она приводится не в годовом, а месячном эквиваленте. Также можно узнать и сумму переплаты: полученный ежемесячный платеж необходимо умножить на количество месяцев кредита (1 год – 12 мес., 3 года – 36 мес. и т.д.). Из полученной величины нужно вычесть размер самого кредита.

При дифференцированной схеме каждый месяц клиент выплачивает разные суммы, которые постепенно уменьшаются. Сумма выплаты также состоит из суммы основного долга и процентов, но в отличие от аннуитетного платежа, большую часть выплат составляет сумма основного долга. Приведем тот же пример, но с дифференцированной схемой:

| № платежа | Дата | Сумма | Основной долг | Начисленные проценты | Комиссии | Остаток задолженности |

| 1 | Декабрь, 2017 | 5 666,67 | 4 166,67 | 1 500,00 | нет | 95 833,33 |

| 2 | Январь, 2018 | 5 604,17 | 4 166,67 | 1 437,50 | нет | 91 666,67 |

| 3 | Февраль, 2018 | 5 541,67 | 4 166,67 | 1 375,00 | нет | 87 500,00 |

| 4 | Март, 2018 | 5 479,17 | 4 166,67 | 1 312,50 | нет | 83 333,33 |

| 5 | Апрель, 2018 | 5 416,67 | 4 166,67 | 1 250,00 | нет | 79 166,67 |

В отличие от предыдущего расчета, где ежемесячная выплата составляла 4992 руб. здесь он выше, но ежемесячно уменьшается. Кроме того, если при аннуитетном способе в первый месяц сумма выплаты основного долга составляла 3492 руб. и постепенно уменьшалась, то в данном случае она стабильна и составляет 4166 руб.

Схема наглядно показывает различия в платежах

Конечно практически каждого клиента волнует конечная сумма переплаты. В данном случае — 18750 руб., а при аннуитетной схеме – 19818 руб. То есть дифференцированный платеж более выгодный, но здесь есть нюанс: если планируется погасить кредит раньше, то при выплате в течение первых 3-5 месяцев пользования займом, лучше выбрать аннуитетный платеж. А если планируется частичное досрочное погашение либо оплата долга полностью через 1-2 года, то лучше выбрать дифференцированный вариант.

Формула для ручного расчета также существует и прописана в договоре кредитования. Расчет производится в ряде этапов:

- определение основной части долга к выплате:

Платеж = величина кредита / период кредитования (в мес.);

В нашем примере сумма основного долга такая:

100000/24 = 4166, 67 руб; - определение процентной части:

Платеж = Остаток основного долга * годовая ставка / 12

В нашем примере сумма процентов к выплате в первый месяц:

100000*0,18/12 = 1500 руб; - определение конечной суммы к выплате:

1500 руб. +4166,67 руб. = 5666,67 руб.

Таким образом, расчет достаточно прост. Ежемесячно сумма будет уменьшаться, поскольку основной долг также уменьшится. Это нужно учесть в формуле.

Выбор вида платежа при ипотеке

Виды кредитных платежей по ипотеке такие же, как и при любом другом виде кредита, но сам займ предполагает крупные суммы на достаточно длительный кредитный период (10-30 лет).

Рассмотрим пример: ипотека на 10 лет, сумма 1 млн. руб., по ставке 12% годовых. Если оформляется аннуитетный тип, то переплата составит 721651 руб. Если вид дифференцированный, то проценты – 605000 руб. Переплата действительно ниже. Но выбор схемы нужно осуществлять, исходя из возможности оплатить кредит досрочно.

Если планируется погасить ипотеку в течение первого полугодия, то при аннуитетной схеме нужно будет заплатить 43560 руб. процентов, а при дифференцированной схеме – 49165 руб., то есть больше. Поэтому лучше выбрать аннуитетный платеж в случае такого скорого закрытия договора.

Если ипотека гасится позже, то лучше выбрать дифференцированный тип оплаты. Можно обратиться к специалисту банка для расчета сумм долга при досрочном погашении. Стоит помнить, что досрочное погашение обязательно должно быть подкреплено заявлением, иначе средства просто останутся на счете и не спишутся.

Платежи по ипотеке следует выбирать исходя их возможностей оплаты заемщика

Преимущества и недостатки видов платежей

Как выяснили выше, виды кредитов — аннуитетный и дифференцированный – отличаются между собой. Обе схемы имеют право на существование, поскольку их выгода для клиента зависит от условий пользования займом. Представим основные отличия схем друг от друга:

- сумма переплаты при выплате кредита в сроки по договору меньше при дифференцированном типе;

- при дифференцированной схеме, как правило, строже требования к заемщику;

- аннуитетная схема предполагает большую выплату процентов на первоначальных сроках кредитования;

- аннуитетная схема более удобна для выплат, поскольку является фиксированной. С дифференцированной — проще работать, имея экономическое образование.

Таким образом, уточнив, какие бывают виды кредита, можно утверждать, что каждый клиент должен подбирать схему самостоятельно исходя из определенных обстоятельств. Некоторые банки предлагают две схемы платежей, например, Сбербанк, но большинство используют только одну аннуитетную, поскольку она выгодна для финансового учреждения и удобна для клиента.

Вконтакте ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Виды платежей по кредиту

Автор статьи Елена Третьякова Время на чтение: 3 минуты АА

В кредитах есть два основных вида платежей — аннуитетные и дифференцированные, каждые из которых имеют свои преимущества и недостатки. Для привлечения клиентов многие банки предлагают заемщику самостоятельно выбрать желаемую схему расчета ежемесячных взносов. Изучение особенностей платежей по кредиту поможет сделать правильный выбор в любой ситуации.

Дифференцированные платежи

Дифференцированный (классический) платеж — это оплата кредита, которая основана на ежемесячном погашении одинаковой части задолженности и процентов, рассчитанных на остаток долга. Платеж с каждым месяцем будет уменьшаться за счет снижения суммы процентов.

Данный вид платежей используются в ипотеках и автокредитах. Банки охотно используют дифференцированную систему расчетов на сроки 5 и более лет, чтобы получить максимальную прибыль.

Клиенту же наоборот, выгодно оформлять договоры с уменьшающимися платежами только на короткий срок — до 12 месяцев, чтобы за счет быстрого погашения тела кредита уменьшался размер ежемесячных процентов.

Самостоятельно посчитать будущий график платежей можно по формуле:

Платеж = ТК/кол. мес. + ОЗ*30*%/365,

ТК — тело кредита,

ОЗ — остаток задолженности,

кол. мес. — количество месяцев в графике платежей,

% — годовая ставка.

Пример. Заемщик оформил кредит на 100 тыс. руб. на 5 лет под 17% годовых.

1 платеж = 100000/60 + 100000*30*%/365 = 3063,9 руб.

Кредитный калькулятор с расчётом ежемесячного платежа

Неизменная составляющая формулы, выплата тела кредита, которая ежемесячно составляет 100000/60=1666,7 руб. В первом месяце проценты считались на тело кредита, так как платежей еще не было 100000*30*%/365= 1397,3 руб.

2 платеж = 1666,7 + (100000-1666,7)*30*%/365 = 3040,6 руб.

Проценты составляют 1373,9 руб. Остаток задолженности рассчитывается путем уменьшения задолженности на сумму ежемесячной выплаты тела кредита.

Последний платеж будет равен 1689,9 руб. Переплата по кредиту составит 40949,9 руб.

Какой тип гашения Вы предпочитаете? аннуитетиной

Аннуитетные платежи

Аннуитетный платеж — платеж, который осуществляется каждый месяц в одинаковом размере. То есть, какой платеж рассчитали на первый месяц, такой будет сохранен до окончания срока кредитования. Ежемесячный взнос состоит из погашения основной задолженности, выплата которой увеличивается с каждым месяцем, и процентов.

Преимуществом данного вида является то, что при частично досрочном погашении кредита платеж пересчитывается и становится меньше. Это происходит за счет того, что комиссия рассчитывается на остаток основного долга. Второй положительный момент — это элементарное удобство. Один раз запомнив сумму платежа можно с легкостью планировать домашний бюджет.

Для расчета платежей этого вида существует множество формул, с которыми легче справится специалисту, чем простому обывателю. Мы же воспользовались упрощенным вариантом — формулой, которую необходимо ввести в программе Microsoft Excel:

ПЛТ(17%/12; 60; -100000)

Получился ежемесячный платеж равный 2485,3 руб. Несмотря на визуально меньший размер платежа, переплата по кредиту составляет 49 115,5 руб.

Исходя из приведенных расчетов, более выгодным видом для заемщика является дифференцированный платеж. Поэтому при выборе схемы расчета графика оплаты кредита, целесообразней будет выбрать именно его.

Рейтинг автора Автор статьи Елена Третьякова Проработала в финансах и банках почти 10 лет Написано статей 259

Дифференцированный платеж по кредиту — что это?

Когда мы берем деньги в долг у своего друга или родственника, то схема возврата долга предельно понятна. А вот когда мы берем деньги в кредит у банка, то есть варианты. Банки сами устанавливают по своим кредитным программам различные способы возврата денег, которые довольно сложны для расчета, но влияют на итоговую сумму переплаты и в итоге всей выгоды сотрудничества с банком. Существует два основных типа возврата кредитных средств или выплат по кредиту: наиболее популярный аннуитетный платеж, и наименее популярный дифференцированный платеж.

Что такое дифференцированный платеж?

Чтобы понять, что такое дифференцированный платеж по кредиту, надо понимать из чего вообще состоят выплаты по кредиту. Когда мы берем деньги в банке, то та сумма, которую мы взяли, является нашим основным долгом. Но банк никогда не дает нам деньги просто так, а начисляет на наш долг проценты. Поэтому в независимости от вида платежа, каждая выплата по кредиту состоит из погашения:

- основного долга;

- процентов.

Следующий важный момент заключается в определении той суммы, на которую нам начисляются проценты. Здесь также нет различий: проценты всегда начисляются на сумму основного долга. Соответственно, чем меньше основной долг, тем меньшие мы платим проценты.

Именно типом погашения основного долга, т.е. его уменьшения, и различаются аннуитетный и дифференцированный платеж в банке.

Дифференцированный платеж — это платеж, при котором не меняется сумма на протяжении погашения. При данномтипе банк с самого начала берет всю сумму кредита, срок кредитования (количество лет и месяцев), а затем всю сумму делит ровно на количество месяцев. Таким образом, на протяжении всего срока кредитования в месяц выплаты по погашению основного долга не меняются.

Например, если вы взяли в кредит 1 000 000 руб. на 10 месяцев, то каждый месяц вы будете погашать ровно 100 000 руб. основного долга.

Интересным моментом и, пожалуй, самым важным, здесь является то, что раз постепенно уменьшается размер основного долга, то и величина выплачиваемых процентов тоже уменьшается. Т.е. если в первый месяц условно 10% годовых начисляется на 1 000 000 руб., то во второй месяц уже на 900 000 руб. и т.д. Следовательно, величина ежемесячного платежа по кредиту постоянно меняется.

Аннуитетный платеж построен совершенно по другой системе: в нем величина ежемесячного платежа не меняется со сроком кредитования и осуществляемыми выплатами. Банк с самого начала рассчитывает всю сумму процентов и основного долга, и разбивает ее по периоду кредитования так, что вначале идет преимущественная выплата процентов, а затем уже в ежемесячном платеже возрастает доля суммы, идущая на погашение основного долга. В такой системе начисления процентов они предсказуемо больше, потому что основной долг сокращается гораздо медленнее.

В данный момент наибольшее распространение получил именно аннуитетный вид платежей по кредиту. Дифференцированный встречается гораздо реже.

Преимущества и недостатки дифференцированного платежа

Основным вопросом каждого потенциального клиента банка является вопрос, дифференцированный или аннуитетный вид платежа выбрать.

Основным преимуществом дифференцированного вида выплат по кредиту является тот факт, что итоговая переплата по кредиту будет меньше за счет более быстрого уменьшения основного долга и, соответственно, величины начисляемых процентов.

Однако можно говорить и о некоторых недостатках:

- очень небольшое количество банков предлагают такой способ возврата кредита из-за того, что он является менее выгодным для них за счет меньшей суммы процентов;

- даже если такой способ погашения кредита предлагается, то к клиенту предъявляются более высокие требования, и процент отказа от выдачи кредита выше;

- в первый год выплаты кредита финансовая нагрузка очень высокая, поэтому есть реальная возможность не справиться с ежемесячными выплатами и попасть в долговую яму, если неверно все рассчитать.

В банковской среде принято считать, что ежемесячные дифференцированные платежи больше подходят изначально людям с высоким уровнем дохода, потому что в первом периоде возврата долга суммы будут действительно серьезные.

Но практически все эксперты сходятся в том, что именно дифференцированный способ погашения кредита всегда является более выгодным, даже несмотря на срок кредитования. Аннуитетный платеж более распространен из-за того, что он является максимально понятным для клиентов, выгодным для банков, и позволяет изначально просчитать все свои выплаты и свой бюджет.

Особенно актуален вопрос «что выгоднее?» В случае дифференцируемых платежей на ипотеку, потому что речь идет о больших суммах и, следовательно, большой переплате. В любом случае на сайтах банков есть специальный калькулятор, который помогает рассчитать кредит и все будущие выплаты по нему, в том числе и переплату. Именно с его помощью можно все рассчитать и выбрать наиболее выгодный вариант. Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter. Команда Bankiros.ru 40 7 808 просмотров Подпишитесь на Bankiros.ru

Что такое дифференцированный платеж

В подавляющем большинстве случаев банки предлагают своим заемщикам аннуитетную схему погашения задолженности. Однако в некоторых случаях можно выбрать дифференцированный платеж — тип выплаты кредита, при котором размер взносов постепенно уменьшается. Для заемщика пользоваться дифференцированными платежами выгоднее, чем фактически стандартной аннуитетной схемой.

Если при аннуитетной схеме размер платежей каждый месяц фиксированный, и «внутри» него меняется соотношение «основной долг — проценты», то при дифференцированном типе погашения кредита платеж каждый месяц разный.

Неизменным остается только одно значение — основной платеж, который используется для погашения тела кредита. Процентная же часть формируется каждый месяц по специальной схеме. А так как размер долга постепенно уменьшается, то процентов приходится платить с каждым разом меньше — отсюда и ежемесячное сокращение размера выплаты.

При дифференцированном платеже также возможно досрочное погашение кредита, как и при аннуитентном. Однако эксперты советуют не сокращать общую сумму платежа, а стремиться уменьшить срок кредитования, поскольку и так ежемесячно будет наблюдаться смягчение долгового бремени, а сокращение времени позволит выплатить кредит быстрее и с меньшей переплатой.

Дифференцированный платеж не очень популярен и среди банков, и среди заемщиков из-за сложности в понимании принципов работы. На самом деле в расчетах нет ничего сложного, а при взятии небольших сумм дифференцированный платеж оказывается намного эффективнее.

Как рассчитать дифференцированный платеж

Как уже отмечалось выше, платеж при дифференцированной схеме делится на две части:

- основную, которая уходит на погашение тела кредита;

- процентную, которая является чистой прибылью банка.

Основную часть платежа высчитать просто по такой формуле:

Платеж = размер кредита / количество месяцев

Так, если заемщик взял в кредит 300 тыс. рублей под 22% годовых на 5 лет, то размер основной части составит:

300000 / 60 = 5000 рублей

Вторая часть платежа — процентная — рассчитывается по такой схеме:

Платеж = остаток основного долга * годовая ставка / 12

Так, проценты за первый месяц пользования кредита составят:

300000 * 0.22 / 12 = 5500 рублей

Путем сложения определяем размер платежа на первый месяц: 5000 + 5500 = 11000 рублей.

Для того, чтобы рассчитать проценты за любой месяц, необходимо узнать остаток задолженности. Если за второй месяц размер общего долга можно узнать путем простого вычитания из 300000 рублей первого платежа в 5000 рублей, то за 10-ый или 25-ый значение можно вычислить по такой схеме:

Остаток долга = общий размер долга — (размер основного платежа * количество прошедших месяцев).

Так, за 10-ый месяц процентная часть будет равна:

(300000 — 5000 * 9) * 0.22 / 12 = 4675

общий размер платежа: 9675 рублей.

За 25-й месяц:

(300000 — 5000 * 24) * 0.22 / 12 = 3300

Общий размер платежа: 8300 рублей.

Как видите, по сравнению с первым месяцем заемщику придется платить на 1700 рублей меньше. Проценты за самый последний месяц будут минимальными:

(300000 — 5000 * 59) * 0.22 / 12 = 91.67

Разумеется, самому сидеть за калькуляторами или мучиться с программой Excel нет необходимости, можно просто указать все данные вашего кредита в нашем кредитном калькуляторе и получить информацию по примерному погашению на весь период кредитования.

Плюсы и минусы дифференцированного платежа

Главный и очевидный плюс дифференцированного способа погашения кредита — экономия на переплате. В описанном выше примере, когда заемщик взял 300000 рублей на 5 лет под 22% годовых, при аннуитетном платеже он переплатит 197140 рублей (65.7% от суммы кредита), а при дифференцированном — 167750 рублей (55.9%), что на 29390 рублей меньше. Причина проста — так как ежемесячно тело кредита погашается на фиксированную сумму, то долг сокращается быстрее, чем при аннуитете, когда поначалу основная задолженность уменьшается очень незначительно.

Другие преимущества:

- понятная схема начисления процентов, легко в любой момент рассчитать, какой платеж необходимо внести;

- постепенное снижение платежей уменьшает нагрузку на бюджет заемщика;

- кроме того, чисто психологически гораздо проще с каждым месяцем платить всё меньше и меньше, а с учетом инфляции последние платежи будут восприниматься еще более необременительными.

Тем не менее, стоит отметить и недостатки дифференцированных платежей:

- достаточно высокая сумма первых платежей;

- повышенные требования к заемщику, так как первоначально ему необходимо оплачивать значительные суммы;

- большой кредит взять вряд ли получится, так как банки рассчитывают максимальный размер ежемесячного платежа, исходя из платежеспособности заемщика (при дифференцированном первые платежи на 20-30% дороже, чем при аннуитете, следовательно, нужно иметь соответствующий доход);

- необходимо каждый раз сверяться с графиком платежей, чтобы знать, на какую сумму «закрыть» очередной месяц.

В целом дифференцированную схему погашения кредита используют для небольших займов или при достаточно высоком уровне дохода. Тогда первые платежи не будут столь обременительны для вашего бюджета, а сниженный размер переплат позволит сэкономить и, возможно, потратить высвободившиеся средства для досрочного погашения кредита.

- Календарь выходных и праздничных дней на 2019 год в России

Рабочий календарь на 2019 год. Полный список выходных и праздников 2019 года. Статистические данные. - Страхование вкладов в банках — что это и как работает?

Узнайте о системе страхования банковских вкладов в России, что и как сделать, чтобы не потерять свои банковские депозиты. - IBAN в реквизитах банка — что это такое?

Узнайте, что за поле «IBAN» в банковских реквизитах - Календарь выходных и праздничных дней на 2018 год

Полный список выходных и праздников 2018 года. - Что делать, если перевел деньги не на ту карту?

Разберемся, что делать, если вы отправили деньги не туда, куда хотели.