Содержание

- Убыточные комиссии

- Зарплатные комиссии

- Комиссии по НДС

- Налоговая комиссия по недоимке

- Комиссии по налоговой нагрузке

- Неординарные комиссии

- Комиссия по легализации объектов налогообложения

- Кто входит в зону риска

- Первый тревожный звонок

- Вызов на ковер

- Кому идти?

- Чем неугоден убыток?

- Комиссия по убыткам в ИФНС — что это?

- Налоговая вызывает на заседание по прибыли — стоит ли идти?

- Законность приглашения на комиссию — есть ли ответственность за неявку?

- Вызов на комиссию по убыткам: на кого обращают внимание?

- Как проходит комиссия?

- Как себя вести?

- Как «оправдать» убыток?

- Телефоны доверияГорячие линии

- Бесплатный телефон горячей линии налоговой службы России

Критерии отбора на налоговые комиссии

Убыточные комиссии

Зарплатные комиссии

Комиссии по НДС

Налоговая комиссия по недоимке

Комиссии по налоговой нагрузке

Неординарные комиссии

Чем рискует генеральный директор?

Из материала вы узнаете, кого обычно вызывают на налоговые комиссии (убыточные, зарплатные, по НДС и пр.); что отвечать инспекторам, и чем рискует генеральный директор, отказавшийся явиться в ИФНС.

Комиссии по легализации налоговой базы или, проще говоря, налоговые комиссии, – это особая форма налогового контроля, которая широко применяется уже более пяти лет. Что самое интересное — ни порядок проведения, ни ответственность налогоплательщика за отказ явиться на комиссию в законодательстве никак не обозначены (есть только разъяснительные письма ФНС, адресованные самим инспекторам).

Некоторые критерии отбора на налоговые комиссии совпадают с теми, что налоговики используют для планирования выездных проверок. При этом на комиссии попадают и организации, по которым пока выездную проверку проводить нецелесообразно, так как нет стопроцентной уверенности в эффективности ревизии (но уже ясно, что нарушения имеются).

Рассмотрим, какие комиссии бывают, кого на них приглашают, и как себя вести с инспекторами.

Убыточные комиссии

Кого вызывают. На налоговые комиссии приглашаются компании, которые показали убыток в декларации по налогу на прибыль – для дачи пояснений по какой причине возникли убытки. Причем сумма убытка значения не имеет – для инспекторов важен сам факт его наличия.

Впрочем, сами причины убыточности инспекторов мало волнуют. Их больше тревожит вопрос — когда будет подана уточненная декларация и доплачен налог на прибыль. Тем не менее, компании стоит подготовить вразумительные пояснения. Не исключено, что вашему инспектору они покажутся убедительными.

Что ответить инспекторам. Итак, к заседанию налоговой комиссии лучше подготовить письменные пояснения причин возникновения убытков. Для начала стоит написать, что в декларации противоречий нет, а убыток обоснован. И далее назвать причины образования убытка.

Есть несколько аргументов, которые могут убедить инспекторов:

- Убыточность всей отрасли.

- Данные о состоянии дел в своей отрасли можно найти на сайте Мосгорстата (см. ).

- Убытки только по отдельным видам деятельности компании (которые перекрывают прибыльность остальных).

- Рост закупочных цен (например, у вас импортное сырье); нестабильность курса валют.

- Снижение покупательской способности и, как следствие, — снижение продаж.

- Открытие нового направления бизнеса, по которому отдача ожидается в лишь будущем (в этом случае налоговики могут попросить бизнес-план или прогноз о том, когда компания выйдет на прибыль).

- Отказы покупателей от товара.

Компания, которая не явилась на комиссию либо не привела убедительных аргументов в обоснование полученных убытков, рискует попасть в план выездных проверок налоговиков. Особенно, если убытки показаны в ее годовой отчетности по налогу на прибыль.

Из нашей практики:

«Одного из наших клиентов вызвали на убыточную налоговую комиссию. Мы письменно обосновали свою позицию. Инспектор ее принял, но потребовал также обосновать, как компания проявляла должную осмотрительность при работе с недобросовестными контрагентами. Мы подготовили письменный ответ (см. Приложение ниже), и инспекцию он устроил».

Пояснения к убыточной комиссии

Зарплатные комиссии

За какую зарплату вас вызовут в налоговую и что потребуют? Распространено заблуждение, что на зарплатные комиссии попадают только те компании, чьи сотрудники получают меньше минимального размера оплаты труда (МРОТ), принятого для данного региона. Не рискуем говорить про всю Россию, но в Москве очень часто на зарплатные комиссии вызывают работодателей, которые платят зарплату в размере МРОТ или даже несколько больше. Инспекторы попросту не верят, что сотрудники столичной компании могут зарабатывать по 17-20 тыс. рублей (в Москве МРОТ с 1 июня 2015 года составляет 16 500 руб.). Теперь они ориентируются на (эти данные регулярно публикуются на сайте Мосгорстата в разделе «Публикации» > Официальные статистические публикации ТОГС).

Приглашение на зарплатную комиссию могут получить компании, которые:

- Выплачивают зарплату ниже среднеотраслевого уровня в регионе;

- Имеют задолженность по перечислению НДФЛ;

- Снизили поступления НДФЛ относительно предыдущего налогового периода более чем на 10%.

Что ответить инспекторам. На заседание комиссии инспекторы просят захватить копии штатного расписания за интересующие их годы, а также цифры по средней численности сотрудников и средней заработной плате на сотрудника.

Как обосновать низкие зарплаты:

- Неполная занятость (в данном случае, помимо штатного расписания, стоит захватить на комиссию приказ о введении сокращенного графика).

- Основной штат сотрудников находится в регионах с более низкой оплатой труда

Компания, которая не явилась на комиссию, не представила убедительных доводов в обоснование низких зарплат, либо пообещала повысить оклады, но так этого и не сделала, может оказаться в плане выездных проверок.

Из нашей практики:

«Клиента вызвали на зарплатную комиссию. Мы подготовили копии штатных расписаний за три года, сделали расчет средней численности сотрудников и размера заработной платы по годам, а также дали письменные пояснения. В них мы сделали упор на то, что в связи со сложной экономической обстановкой в стране, большой конкуренцией в сфере деятельности, компании не удалось сохранить прежний уровень заказов. А общехозяйственные расходы при этом выросли значительно. В свете этих обстоятельств у компании не только не было возможности повысить зарплату, но и с целью экономии и формирования более выгодных цен на свои услуги пришлось привлекать персонал в регионах. В целом же средний уровень зарплат в компании соответствует уровням МРОТ по регионам».

Кстати, в связи с введением с 2016 года новой отчетности по НДФЛ инспекторы с большим рвением будут приглашать компании на зарплатные комиссии. Как показывает наша практика общения с налоговыми органами на зарплатных комиссиях, инспекторы уже сейчас предупреждают, что если компания не пересмотрит зарплаты, то в будущем году приглашать в ИФНС ее будут ежеквартально.

Комиссии по НДС

Кого вызывают. На комиссии по НДС рискуют оказаться компании с высокой долей вычетов. При этом, если говорить о «безопасной» в глазах инспекторов доли, то она, с точки зрения ФНС, составляет 89%. Однако может отличаться в зависимости от конкретного региона (см. статью «Выездная проверка: как определить. Не находитесь ли вы под прицелом налоговиков»).

Существуют и другие основания для приглашения на комиссию по НДС, а именно:

- Компания заявила НДС к возмещению

- Компания не отвечает письменно на запросы (например, игнорирует просьбу пояснить расхождение между вычетами и реализацией у поставщиков).

- Контрагенты компании обладают признаками «однодневок».

Что ответить инспекторам. Существуют объективные причины больших вычетов по НДС:

- Много товара закупили, но не продали, т.е. можно ссылаться на значительные закупки товаров в одном из налоговых периодов, наличие значительного накопленного НДС за предыдущие налоговые периоды и т. п. (правда, сейчас появилась возможность «размазывать» вычеты по периодам, и не заявлять в одном периоде много вычетов – это помогает избежать комиссии).

- Специфика деятельности компании. Например, организация закупает товары с более высокой ставкой НДС, а продает с более низкой.

Компаниям, которые хотят возместить налог, на комиссии придется доказывать, что поставщик был проверен на добросовестность еще до заключения сделки, сама сделка реальна. Тут пригодится выписка из ЕГРЮЛ, «первичка» на закупку и доставку товара.

Поскольку в глазах налоговиков НДС – это самый «криминальный» налог, инспекторы долго разбираться не будут – могут банально отказать в возмещении.

Налоговая комиссия по недоимке

Кого вызывают. Тем, кто стал неплательщиком впервые, инспекторы могут сначала позвонить и попросить письменных объяснений. Если реакции не последует, руководителя компании вызовут для личной беседы в ИФНС и даже в налоговое Управление (все зависит от величины долга). Таким образом, на налоговые комиссии по недоимке чаще всего вызывают хронических неплательщиков, которые игнорируют требования налоговиков.

Что ответить инспекторам. Как правило, долги компании поясняют трудным финансовым положением, которое, в частности, объясняется большой задолженностью контрагентов по выполненным работам и оказанным услугам. В любом случае инспекторов надо постараться убедить, что финансовые трудности носят временный характер, и вскоре недоимка будет погашена.

Игнорировать налоговые комиссии по недоимке небезопасно. Инспекторы могут сразу же выставить инкассо (если средства на счету у компании имеются) либо начнут взыскание за счет имущества. А при личной встрече все же существует возможность согласовать сроки погашения недоимки.

Причины налоговых долгов по мнению УФНС по г. Москве

Столичное Управление ФНС России . Как выяснилось, вся проблема в «неправильном распределении очередности платежей». Для компаний в период кризиса в приоритете погашение банковских кредитов и расчеты с контрагентами в ущерб перечислению платежей в бюджет.

Комиссии по налоговой нагрузке

Кого вызывают. Налоговая нагрузка рассчитывается как процентное отношение всех налогов, которые платит компания, к выручке от реализации. Причем у каждой отрасли она своя. , на которые ориентируется ИФНС. На такую налоговую комиссию рискуют попасть даже те компании, которые впервые отклонились от нормативных значений. На беседе компанию будут склонять перенести часть расходов, требовать бизнес-планы и перечень мероприятий, направленных на увеличение прибыли.

Что ответить инспекторам. На комиссию по низкой налоговой нагрузке стоит заранее подготовить пояснения. Низкую прибыльность можно объяснить спецификой деятельности, временными трудностями, новым видом деятельности и т. д. Объяснить отклонение можно увеличением расходов (например, возникли какие-то непредвиденные расходы), курсовыми разницами, падением продаж т. д. Причины убытков тоже могут быть самые разные: компания развивается, привлекает займы, трудоемкость высока и т.д.

Компанию, которая игнорирует вызов на комиссию по налоговой нагрузке, могут включить в план выездных проверок. Риск включения в него тем выше, чем больше отклонение показателя налоговой нагрузки от среднеотраслевого.

Неординарные комиссии

Поскольку принципы отбора компаний на налоговые комиссии и порядок их проведения в законодательстве не прописаны – в том самом письме ФНС, о котором мы упоминали в самом начале публикации, черным по белому написано, что для рассмотрения на заседании комиссии могут быть отобраны «иные налогоплательщики».

В связи с этим налоговики на местах проявляют смекалку и проводят «самодеятельные» комиссии. Некоторые, к примеру, устраивают комиссии для мигрирующих компаний. Особенно рискуют организации, которые переехали из другого региона и при этом еще имеют непогашенные налоговые долги и убытки.

Другие ИФНС проводят налоговые комиссии для компаний на спецрежимах. В частности, тех, кто работает на упрощенке с объектом «доходы минус расходы» и платят минимальный налог или показывают убытки. Кое-где популярны так называемые «отраслевые» комиссии – на них приглашают представителей самой проблемной, с точки зрения инспекторов, отрасли в регионе. В Москве это строительство – именно в этой сфере чаще всего выявляются нарушения налогового законодательства.

Комиссия по легализации объектов налогообложения

Налоговики регулярно проводят комиссии по легализации объектов налогообложения. Мы расскажем, всегда ли обязательно участие в них и каким алгоритмом руководствоваться в своих действиях.

Ситуация, когда компании получают от инспекций некие предписания с требованиями явиться для дачи пояснений по поводу:

- полученного убытка по итогам отчетного или налогового периода;

- высокого уровня налоговых вычетов по налогу на добавленную стоимость;

- минимального дохода по упрощенной системе налогообложения*;

- применения льгот по налоговым платежам и пр.

Налоговиками данные вызовы называются «комиссиями по легализации объектов налогообложения». Они стали обычным явлением для многих компаний.

Налоговый кодекс не предусматривает никакой подобной комиссии. Более того, из форм налогового контроля явно можно выделить только две самостоятельные формы:

- камеральная налоговая проверка;

- выездная налоговая проверка.

Цели комиссий и их правомерность

Конечная цель, которую преследуют указанные комиссии, — увеличить сумму налоговых сборов с компаний.

При этом по итогам комиссии не может быть вынесено никаких решений в отношении приглашенных фирм.

Сам процесс прохождения комиссии представляет собой следующее.

- Представителю компании выдают для заполнения анкеты, в которые компанией должны быть внесены сведения:

- об основных дебиторах и кредиторах;

- о доходах и расходах и их структуре;

- о количестве персонала и форме его привлечения (трудовые отношения, гражданско-правовые договоры);

- об основных средствах;

- о денежных средствах на расчетных счетах.

- С представителем компании проводится беседа, в процессе которой ему неоднократно говорят о необходимости написания неких объяснений по поводу предмета вызова (мы рассмотрели в самом начале статьи) и большой вероятности попадания в план выездных проверок.

- В зависимости от готовности фирмы ей подсказывают варианты выхода из той ситуации, при которой она навлекает на себя налоговую проверку и портит показатели инспекции. Эти рекомендации сводятся к тому, что компании предлагают либо уменьшить расходы текущего периода, либо сократить сумму вычетов по НДС, «растянув» их по времени принятия в качестве расходов и вычетов по налогу. Зачастую такие действия противоречат и Налоговому кодексу, и разъяснениям Минфина России.

Список может быть сокращен или, наоборот, увеличен какими-либо дополнительными аналитическими материалами или расшифровками статей деклараций. Временной интервал, который данные сведения охватывают, обычно составляет три года. Заполняя указанные анкеты, компания, по сути, своими руками проводит в отношении себя анализ по 12 критериям планирования выездной налоговой проверки (www.nalog.ru).

Таким образом, основная цель таких комиссий — убедить компанию увеличить сумму начисленного налога на прибыль за прошедший налоговый период либо сократить убытки и вычеты путем подачи уточненных деклараций. Повторимся, что никаких иных мер, кроме такого рода убеждения, налоговики в рамках данных комиссий применять не могут.

Теперь немного о правомерности таких форм налогового контроля. Очевидно, что если подобные комиссии не предусмотрены Налоговым кодексом, то самым правильным решением для компаний было бы не ходить на них. К сожалению, все не так просто.

Налоговый кодекс Российской Федерации Статья 31

<…> 1 Налоговые органы вправе:

4) вызывать на основании письменного уведомления в налоговые органы налогоплательщиков, плательщиков сборов или налоговых агентов для дачи пояснений в связи с уплатой (удержанием и перечислением) ими налогов и сборов либо в связи с налоговой проверкой, а также в иных случаях, связанных с исполнением ими законодательства о налогах и сборах <…>

Собственно, об этом «ином случае» и идет речь в этой статье.

Кроме того, стоит обратить внимание на то, что девятым критерием концепции системы планирования выездных налоговых проверок1 является непредставление компанией пояснений на уведомление инспекции о выявлении несоответствия показателей деятельности.

Таким образом, избежать общения с налоговиками без негативных последствий для себя вряд ли удастся.

Что делать?

Алгоритм действий достаточно прост.

Первое, что нужно помнить, — не игнорируйте подобные приглашения, но и паниковать, и исполнять бегом первые требования инспекторов тоже не нужно.

Второе — необходимо представить четкие ответы на вопросы инспекторов относительно интересующих их вопросов. При этом ответ должен быть достаточно общим, чтобы заранее не привлекать налоговиков к рассмотрению конкретных сделок или способствовать назначению выездной проверки.

Если считаете нужным, можно письменно описать деятельность компании, это поможет инспектору не только (и не столько) понять вашу правоту, но и «прикрыться» перед своим начальством.

Наиболее часто встречающимися и понятными для налоговиков обстоятельствами, которые вызывают убытки, являются следующие:

- Если убыток формируется с начала работы фирмы и расходы изначально превалируют над доходами:

- фирма только что начала работать.

- Если темп роста расходов опережает темп роста доходов:

- фирма модернизирует (ремонтирует) основные активы;

- фирма проводит агрессивную политику захвата рынка, что требует дополнительных вложений и затрат;

- фирма планирует расширяться, в связи с чем осуществляет дополнительные затраты;

- фирма осваивает новые направления бизнеса.

- Если выручка падает, а расходы остаются на прежнем уровне:

- снижение продаж в связи с изменением конъюнктуры рынка, а основную массу расходов в компании составляют постоянные расходы;

- искусственное снижение продаж в связи с ожидающимся ростом цен на реализуемую продукцию.

Аналогичного рода объяснения чаще всего встречаются и в отношении НДС.

Главное, что хочет услышать инспектор, — что в ближайшее время компания начнет уплачивать налог в большем объеме (или вообще уплачивать). Но, конечно, обещать этого инспектору не нужно (часто налоговики предлагают договориться о показателях на следующий налоговый период, идя навстречу предпринимателю).

Помните, что, прежде чем согласиться на предложения инспекции, нужно понимать, что:

- инспекторы руководствуются в своих предложениях исключительно желанием снизить убытки, уменьшить суммы расходов и налоговых вычетов; никаких других мотивов к общению у налоговиков нет;

- позиция отдельно взятого инспектора отдела камеральных проверок относительно возможности переноса на будущие периоды затрат в целях учета для налога на прибыль, а также дробления и возмещения НДС частями чаще всего не соответствует мнению инспекторов из отдела выездных проверок, разъяснениям Минфина России и действующему налоговому законодательству вообще. Если же инспектор неуемно настойчив в своих предложениях по оптимизации учета затрат и вычетов, можно предложить ему вариант, при котором компания сделает официальное письмо с просьбой разъяснения ситуации в ее территориальный налоговый орган.

Кто входит в зону риска

Итак, первыми претендентами на вызов в ИФНС являются следующие налогоплательщикиПисьмо ФНС от 17.07.2013 № АС-4-2/12722:

- <или>показывающие убытки на протяжении как минимум 2 лет подряд;

- <или>имеющие большую долю вычетов по НДС (89% и более);

- <или>имеющие низкую налоговую нагрузку по налогу на прибыль, по налогу при «доходно-расходной» УСН, по акцизам, ЕСХН, а также по НДФЛ, уплачиваемому предпринимателями. Под низкой налоговой нагрузкой по налогу на прибыль понимается, в частности:

- для фирм, занимающихся производством продукции, — нагрузка менее 3%;

- для торговых организаций — менее 1%.

При этом налоговая нагрузка определяется так:

- <или>работодатели, выплачивающие зарплату ниже среднеотраслевого уровня в субъекте РФ либо ниже регионального прожиточного минимума. Последние, кстати, под особым прицелом у налоговиков.

Низкие зарплаты интересуют налоговиков не потому, что они радеют о благосостоянии ваших работников. Их цель — вывести из тени серые зарплаты и тем самым повысить собираемость НДФЛ. Кстати, недавно ФНС поручила территориальным инспекциям усилить работу на этом направленииПисьмо ФНС от 09.06.2016 № ЕД-4-15/10246@;

- <или>налоговые агенты по НДФЛ, имеющие задолженность по перечислению налога или снизившие поступления по нему более чем на 10% по сравнению с предыдущим годом;

- <или>предприниматели, заявившие профессиональный налоговый вычет в размере более 95% от всего полученного за год дохода;

- <или>предприниматели, имеющие НДС к уплате, но сдающие нулевые декларации 3-НДФЛ.

Кстати, не только убытки, низкие доходы и маленькие зарплаты могут явиться причиной для вызова в налоговую. Большой доход тоже может сподвигнуть налоговиков пообщаться с вами. Вот реальный случай. Предприниматель, у которого нет работников, показал годовой налогооблагаемый доход в несколько десятков миллионов рублей. Инспекция заинтересовалась: как ИП один, без работников, мог столько заработать? Наверняка тут что-то нечисто, может, он кого-то нанимал и платил черную зарплату…

Если вы нашли себя среди тех, кого налоговики могут отобрать для «разбора полетов», вам имеет смысл более внимательно ознакомиться с материалом ниже.

Первый тревожный звонок

Тем, кто попал под прицел, налоговики заблаговременно — не позднее чем за 1 месяц до даты предполагаемой комиссии — рассылают типовые информационные письмаприложение № 11 к Письму ФНС от 17.07.2013 № АС-4-2/12722. В них излагаются все подозрительные, по мнению инспекторов, факты и обстоятельства. Кроме того, в письме налогоплательщику предлагается самостоятельно встать на путь исправления, а именно:

- перепроверить свои налоговые показатели и представить либо пояснения, либо уточненки с увеличенной суммой налога;

- погасить задолженность по НДФЛ;

- принять меры по повышению зарплаты до желаемого уровня;

- оценить свои риски в соответствии с Общедоступными критериямиприложение № 2 к Приказу ФНС от 30.05.2007 № ММ-3-06/333@, по которым налоговики отбирают претендентов для выездных проверок.

С того момента, как вы получили такое письмо, у вас есть 10 рабочих дней на то, чтобы должным образом продемонстрировать свою «работу над ошибками». Например, подать уточненную декларацию и доплатить налог либо письменно аргументировать причины, из-за которых вы стали объектом внимания налоговиковПисьмо ФНС от 17.07.2013 № АС-4-2/12722. Если же вы считаете, что у вас все нормально, то можете не подавать в инспекцию никаких письменных пояснений на этот счет. Такая обязанность нигде не установлена.

Вызов на ковер

Если, что называется, делом вы никак не отреагируете на информационное письмо, тогда уже налоговики пригласят вас для «разговора по душам», прислав Уведомление о вызове в налоговый орган налогоплательщика (плательщика сбора, налогового агента)приложение № 2 к Приказу ФНС от 08.05.2015 № ММВ-7-2/189@ с указанием даты, места и времени встречи.

Сразу скажем: не повторяйте ошибок тех, кто пытался оспаривать в суде вызов на комиссию. Это бессмысленное занятиесм., например, Постановления АС ЗСО от 15.08.2014 № А67-7552/2013; ФАС ЗСО от 08.05.2014 № А27-10859/2013; ФАС ДВО от 27.03.2013 № Ф03-917/2013. Налоговые органы имеют полное право вне рамок проверки вызывать налогоплательщиков письменным уведомлением для дачи поясненийподп. 4 п. 1 ст. 31 НК РФ. А те, в свою очередь, обязаны выполнять законные требования налоговиковподп. 7 п. 1 ст. 23 НК РФ.

Проигнорировать вызов, не явившись на комиссию без уважительной причины, тоже не лучшая идея. Во-первых, за неявку грозит штраф для руководителя фирмы или предпринимателя — от 2000 до 4000 руб.ч. 1 ст. 19.4 КоАП РФ Правда, он может быть взыскан только через судч. 1 ст. 23.1 КоАП РФ. Также заметим, что этот штраф предусмотрен именно за необоснованную неявку. Если же налогоплательщик явится, но откажется давать пояснения, то оштрафовать его налоговики не вправеПисьмо ФНС от 17.07.2013 № АС-4-2/12837 (п. 2.3).

Во-вторых, от вас все равно не отстанут, а вызовут на комиссию повторно. Если вы снова не явитесь, тогда последует приглашение на комиссию уже в региональное УФНС. Ну а если и этот вызов останется без ответа, тогда выездная проверка вам практически обеспеченаПисьмо ФНС от 17.07.2013 № АС-4-2/12722. Стоит ли говорить, что пренебрежение повторными вызовами на комиссию — это повод для повторных же штрафов для руководителя или ИП…

СОВЕТ

Если явка на комиссию в назначенный день невозможна по какой-то уважительной причине (например, командировка директора или болезнь главбуха), сообщите об этом в ИФНС, лучше письменно. Заседание, скорее всего, перенесут на другую дату и повторно пришлют уведомление.

Кому идти?

По-хорошему, инспекторы хотят лицезреть непосредственно руководителя (ИП) или главного бухгалтера. Но на комиссию может прийти и какой-либо иной представитель налогоплательщика, в частности юрист компании, естественно, с доверенностью. Можно явиться и в большем составе, например главбух и юрисконсульт.

Главное, чтобы представитель не был формальным, отправленным на комиссию, что называется, для видимости. Он должен суметь выстроить конструктивный диалог с инспекторами, грамотно ответить на их вопросы и привести разумные и убедительные доводы по тем фактам, которые явились причиной вызова на комиссию (убыточность, низкие зарплаты и т. д.). А значит, это должен быть человек, хорошо осведомленный о состоянии дел вашей фирмы или ИП. Присутствие на комиссии человека несведущего, не способного внятно объяснить те или иные факторы, — это лишний повод для инспекторов взять налогоплательщика на карандаш. В связи с этим если, к примеру, ваш директор не очень хорошо разбирается в налоговых делах компании, то лучше ему пойти вместе со специалистом на комиссию.

Тому, кто пойдет на комиссию, целесообразно загодя выстроить линию защиты. То есть продумать аргументы, которые помогут обосновать наличие у вас «подозрительных» обстоятельств. При этом можно запастись доказательствами вашей правоты, например расчетами, копиями документов, регистрами налогового и бухгалтерского учета. Многие бухгалтеры берут с собой заранее подготовленные пояснения и затем просят приобщить их к материалам заседания комиссии.

Так, например, низкую прибыльность можно объяснить кризисом, общим падением спроса и продаж, высокой конкуренцией, новым видом деятельности и т. д. Причины убытков тоже могут быть самые разные: компания на стадии развития, необходимость привлекать займы, высокая трудоемкость.

А вообще бояться комиссий не надо, если, конечно, вы не злостный уклонист. По большому счету, это воспитательная работа с налогоплательщиками, не более. Хотя и с некоторыми элементами устрашения. К примеру, на «зарплатных» комиссиях, кроме самих инспекторов, нередко присутствуют представители ПФР, трудинспекторы, работники правоохранительных органов и прокуратурыПисьмо ФНС от 09.06.2016 № ЕД-4-15/10246@.

Если вкратце, то с вами побеседуют, настоятельно порекомендуют улучшить свои налоговые показатели, предупредят о возможности выездной проверки и отпустят с миром. Кстати, все данные вам рекомендации и срок для устранения нарушений будут изложены в протоколе заседания комиссии, с которым вас должны ознакомить под роспись. Если пожелаете, вам выдадут и копию протоколаПисьмо ФНС от 17.07.2013 № АС-4-2/12722.

В свою очередь, вы узнаете, какое досье есть у налоговиков на вашу компанию, сможете объективно оценить свои риски и, что называется, подстелить соломки на особо проблемные участки вашего налогового учета.

***

Итак, комиссия прошла. К чему готовиться? К тому, что вы теперь на особом контроле у ИФНС. И скорее всего, за вами будут какое-то время наблюдать на предмет того, учли ли вы рекомендации налоговиков.

Если же никаких положительных в налоговом плане сдвигов замечено не будет, с большой долей вероятности можно сказать, что вас включат в претенденты на выездную проверку.

Чем неугоден убыток?

Сам по себе факт получения убытка не хорош и не плох. Если обратиться к законодательству, то п. 1 ст. 2 ГК РФ поясняет, что предпринимательством называют самостоятельную деятельность, которая осуществляется на свой риск. При этом данная деятельность должна быть законна, а ее целью является систематическое получение прибыли. Обратите внимание, что получение прибыли — это именно цель, а никак не обязательный результат предпринимательства.

Данная трактовка закона находит подтверждение и в судебных документах, например, в постановлении пленума ВАС РФ «О некоторых вопросах, возникающих у судов при применении Особенной части Кодекса Российской Федерации об административных правонарушениях» от 24.10.2006 № 18, а также в постановлениях ФАС Московского округа от 09.11.10 № А40-175533/09-35-1333 и от 04.05.10 № А40-114683/09-4-826.

Таким образом, убыток в хоздеятельности предприятий и предпринимателей вполне допустим и нередко обоснован (например, в самом начале их работы). Другое дело, что существуют довольно серьезные причины убыточной деятельности — вот они-то тщательно анализируются и изучаются контролерами.

Комиссия по убыткам в ИФНС — что это?

Порядок проведения налоговых комиссий разъяснен в открытом письме ФНС «О работе комиссий налоговых органов по легализации налоговой базы» от 17.07.2013 № АС-4-2/12722@.

Обратите внимание! Письмо ФНС от 17.07.2013 № АС-4-2/12722 отменено письмом ФНС от 21.03.2017 № ЕД-4-15/5183@. Регламентировать порядок работы комиссий скоро будет новый документ.

Ее единственная цель, как следует из данного документа, — увеличение поступлений налоговых платежей в бюджет. Существует также мнение, что одной из причин появления налоговых комиссий является повышение инвестиционной привлекательности российского бизнеса.

Комиссия по легализации налоговой базы действует на основании приказа, а ее состав утверждает начальник налогового органа.

Кто может быть членом комиссии в налоговой инспекции? Это руководители и уполномоченные сотрудники отделов, выполняющие следующие функции:

- проведение проверок (камерального и выездного характера);

- осуществление предпроверочного анализа;

- урегулирование задолженности.

В составе комиссии могут быть также представители исполнительной власти, сотрудники правоохранительных органов, Пенсионного фонда РФ, Госинспекции по труду и прокуратуры.

Давайте рассмотрим схему действия налоговой комиссии по легализации налоговой базы. Она состоит из нескольких последовательных этапов:

- Производится отбор «подходящих» налогоплательщиков, формируются соответствующие списки по вызову в налоговую на комиссию.

- Проводятся аналитические мероприятия в отношении финансово-хозяйственной деятельности выбранных налогоплательщиков, подготавливается информация для предстоящего заседания. Здесь следует понимать, что такой анализ производится комплексно. Поэтому даже если причиной внимания контролеров стал убыток по налогу на прибыль, налоговики будут изучать декларации и документы не только по этому налогу, но также и по остальным — НДС, транспортному, акцизам, НДФЛ и т.д.

- Выбранным налогоплательщикам рассылаются информационные письма по установленной форме, содержащие предложение о самостоятельном внесении в отчетность соответствующих изменений. Данный документ должен быть оформлен в соответствии с приложением 11 к письму ФНС № АС-4-2/12722@. В случае, если налогоплательщик не реагирует на послание инспекторов или отказывается внести изменения в отчетность, его вызывают на заседание.

Скачать форму информационного письма

- Производится непосредственно заседание налоговой комиссии по легализации (этот этап мы подробнее разберем чуть позднее). Дело рассматривается в индивидуальном порядке. В конце заседания составляется протокол, в котором фиксируются рекомендации для налогоплательщика и срок, к которому рекомендованные мероприятия должны быть выполнены (на это дается 10 дней).

- Послекомиссионный мониторинг отчетности налогоплательщика. После заседания инспекторами ежеквартально изучается динамика изменения финансовых показателей деятельности фирмы по самым различным направлениям.

- Продолжение работы с налогоплательщиками, не устранившими выявленные проблемы. На этом последнем этапе имеется вероятность их попадания в план выездных проверок.

Какие же факты могут быть выявлены в ходе проведения налоговой комиссии? Это:

- неполное отражение хозяйственных операций в учете налогоплательщика;

- внесение в налоговую и бухгалтерскую отчетность недостоверных сведений;

- использование в работе схем по необоснованному возмещению НДС;

- включение в декларации по налогу на прибыль неправомерных расходов;

- применение «конвертных» и других незаконных зарплатных схем;

- несвоевременная уплата НДФЛ;

- выплата зарплаты в размере МРОТ или ниже прожиточного минимума.

Интересно, что для анализа деятельности попавших на «налоговый карандаш» налогоплательщиков сотрудникам ФНС разрешено использовать самые различные источники:

- бухгалтерскую и налоговую отчетность налогоплательщика;

- сведения ЕГРН, ЕГРИП, ЕГРЮЛ и многих других документов;

- данные, добытые при истребовании документов согласно ст. 93.1 НК РФ;

- информацию из СМИ и Интернета;

- информацию, полученную от различных коммерческих и государственных учреждений и организаций — банков, правоохранительных органов, фондов, таможенных органов и т.д.;

- письма и жалобы юридических и физических лиц;

- информацию, поступившую от сотрудников или участников предприятий;

- иные источники.

Как видно из приведенного перечня, практически любая информация о налогоплательщике, попавшая в поле зрения контролеров, может послужить поводом для более пристального изучения его деятельности.

Налоговая вызывает на заседание по прибыли — стоит ли идти?

Этим вопросом, наверное, задается каждый налогоплательщик, получивший в свой адрес письменное уведомление о вызове на комиссию в налоговую инспекцию. Действительно, а стоит ли? Давайте посмотрим, что по этому поводу говорит закон.

С одной стороны, такого мероприятия налогового контроля, как комиссия, Налоговым кодексом не предусмотрено. Основной налоговый закон выделяет только 2 формы контрольных мероприятий — это выездная налоговая проверка и камеральная. Согласно же подп. 11 п. 1 ст. 21 НК РФ налогоплательщикам разрешено не выполнять неправомерные (которые не соответствуют кодексу или другим законам) требования налоговиков. Значит, можно никуда не ходить? Однако не всё так просто.

Согласно ст. 82 НК РФ налоговый контроль осуществляется с помощью налоговых проверок, посредством получения объяснений плательщиков налогов, проверки учетных и отчетных данных, досмотра соответствующих помещений, а также в иных формах, которые предусматривает закон. Обратимся к ст. 31 НК РФ, из подп. 4 п. 2 которой можно сделать вывод: налоговые работники имеют право вызывать налогоплательщика специальным письменным уведомлением для того, чтобы получить пояснения по поводу уплачиваемых им налогов как в связи с налоговыми проверками, так и в других предусмотренных законом случаях. При этом форма данного уведомления установлена приказом ФНС России от 08.05.2015 № ММВ-7-2/189@.

Скачать уведомление о вызове в налоговый орган

Таким образом, законные основания для вызова налогоплательщика на такие комиссии у налоговиков всё же есть, и игнорировать их требования нельзя. То же самое подтверждает и судебная практика: судьи приходят к выводу, что действия налоговых инспекторов в данном случае находятся в рамках их полномочий и не нарушают прав и интересов налогоплательщика.

Законность приглашения на комиссию — есть ли ответственность за неявку?

В уведомлении о вызове налогоплательщика на комиссию может быть указана как конкретная дата, когда инспектор желал бы вас видеть у себя, так и информация о его приемных часах и требование о необходимости связаться с ним в указанное время — для назначения точной даты посещения вами инспекции.

Если же вы не явитесь в установленный день на заседание комиссии, это будет зафиксировано инспектором в протоколе. Обратите внимание, что ваша неявка может быть расценена налоговиками как неповиновение законному требованию должностного лица надзорного органа, что, согласно ч. 1 ст. 19.4 КоАП РФ, грозит взысканием штрафа:

- 500–1 000 рублей с граждан (правда, физлица могут отделаться и предупреждением);

- 2 000–4 000 рублей — с предпринимателей и организаций (должностных лиц).

Если вы не можете явиться на заседание по уважительной причине, обязательно об этом проинформируйте инспекторов — в этом случае, скорее всего, оно будет перенесено на другой день. Если же вы проигнорировали приглашение на комиссию или не явились на нее без уважительной причины, возможны следующие действия налоговиков:

- направление повторного вызова;

- вызов на убыточную комиссию в управление ФНС регионального уровня;

- вызов на комиссию в администрацию или органы местного самоуправления;

- проведение анализа деятельности нарушителя предпроверочного характера;

- подготовка материалов для выездной проверки в отношении данного налогоплательщика.

Отдельно стоит затронуть вопрос предоставления такого документа, как «Опросный лист, отражающий основные финансово-хозяйственные показатели организации в городе Москве», который нередко запрашивается налоговиками при вызове на убыточную комиссию, причем не только у московских налогоплательщиков, но и тех, кто зарегистрирован в других регионах. Заполнять его или нет?

Вспомним, когда налоговики могут требовать документы. Ответ на данный вопрос дают ст. 93 и 93.1 НК РФ: истребование документов возможно только в рамках выездных и камеральных проверок, к коим налоговая комиссия, как мы уже выяснили, не имеет отношения. Но даже в рамках проверок налогоплательщик обязан предоставлять налоговикам только те документы, на основании которых он рассчитал и заплатил тот или иной налог.

К таким документам относится первичная документация, а также отчетность — бухгалтерская и налоговая. Составление каких-либо иных справок или отчетов налоговым законодательством РФ не предусмотрено, а потому любые письменные пояснения по имеющимся у вас убыткам можно давать по своему желанию.

Еще один существенный момент — форма опросного листа утверждена постановлением от 10.08.2010 № 701-ПП, которое утратило силу. Поэтому требование о его заполнении в принципе незаконно. Однако налоговики, видимо, по привычке или потому, что данная форма для них удобна, продолжают рассылать опросные листы вместе с уведомлениями о вызове на комиссию.

Другое дело, что тот же опросный лист содержит информацию, внести которую не составит большого труда:

- основные данные о фирме (ИНН, адрес, дата постановки на налоговый учет);

- сведения о руководителе и главном бухгалтере (Ф.И.О. и контактные данные);

- сведения об учредителях;

- информацию о видах фактической деятельности;

- сведения о занимаемых и сдаваемых в аренду помещениях и земельных участках;

- основные отчетные показатели (выручка, затраты, доходы и расходы, прибыль, суммы арендных и зарплатных платежей, информация о стоимости основных средств и т.д.);

- сведения об инвестиционных программах и др.

Практически вся информация, которая необходима для заполнения опросного листа, содержится в бухгалтерской отчетности и заносится довольно быстро. Такая справка может быть полезна не только налоговикам, но и вам самим, поскольку она поможет аргументированно оперировать необходимыми цифрами во время заседания налоговой комиссии. Но всё же имейте в виду, что заставить вас заполнить данную бумагу налоговики не смогут.

Вызов на комиссию по убыткам: на кого обращают внимание?

По словам сотрудников налоговых органов, наибольшая вероятность оказаться в числе приглашенных на комиссию имеется у 2 категорий налогоплательщиков (кстати, заинтересовать налоговиков могут не только налогоплательщики, но и налоговые агенты):

1. Юридические и физические лица, деятельность которых, по оценке контролеров, имеет налоговые риски. При обнаружении данного факта таким налогоплательщикам дается возможность исправить ситуацию самостоятельно.

2. Недобросовестные плательщики налогов, имеющие сумму заниженной налоговой базы, недостаточную для назначения выездной проверки. Комиссия также дает им шанс поправить положение, однако если они его не используют, выездной проверки, скорее всего, не избежать.

Какие же действия налогоплательщиков могут вызвать повышенный интерес контролеров? Это:

- заявление организацией убытков при ведении финансово-хозяйственной деятельности (в случае, если в строке 100 листа 02 декларации по налогу на прибыль заявлен убыток, так же, как и за предыдущие 2 налоговых периода, или если данная строка не заполнена);

- низкий показатель налоговой нагрузки по налогу на прибыль, а также по другим налогам.

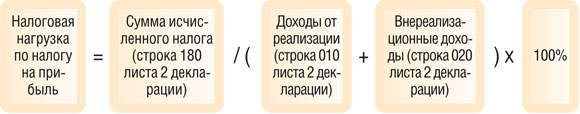

Налоговая нагрузка по прибыли определяется с помощью довольно простой формулы:

Ннп = Нпо / Дрв,

где:

Ннп — значение налоговой нагрузки;

Нпо — сумма налога на прибыль за отчетный период (строка 180 листа 02 декларации);

Дрв — суммарное значение доходов от реализации и внереализационных доходов (сумма строк 010 и 020 листа 02 декларации).

Низкой прибыльная налоговая нагрузка считается в том случае, если она составляет менее 3% для производственных организаций и менее 1% — для торговых.

Верно рассчитать налог и налоговую нагрузку можно только на основании грамотно составленных налоговых регистров — о том, как их создать, читайте в статье «Как самостоятельно разработать налоговые регистры по налогу на прибыль?».

Как проходит комиссия?

Под громким названием «комиссия» подразумевается обычная беседа налоговиков с руководителем предприятия и главным бухгалтером — иногда формальная, иногда не очень. Причем контролеры чаще всего желают видеть именно этих представителей компании и никого другого. Однако их совершенно законно может заменить уполномоченный представитель.

Чем мотивировать данную позицию? Обратимся опять к закону. Как мы уже выяснили, согласно подп. 4. п. 2 ст. 31 НК РФ налоговые органы вправе вызвать налогоплательщика для дачи пояснений в установленных законом случаях. Однако речи о том, что в инспекцию должен прибыть именно руководитель или главный бухгалтер, а тем более они вместе, здесь не идет. Согласно же ст. 29 НК РФ объяснения контролерам могут давать и уполномоченные представители. Поэтому вы вправе сами выбрать, кто именно будет представлять вашу фирму на заседании убыточной комиссии по прибыли.

Как проходит налоговая комиссия на практике? В ходе разговора с представителями компании инспекторы выясняют причины возникшего у налогоплательщика убытка (здесь как раз могут пригодиться данные «Опросного листа») и просят озвучить мероприятия, которые он планирует осуществить для выхода из убыточного состояния. Цель данного разговора одна — исключение «плохих» показателей из отчетности.

Далее в зависимости от конкретной ситуации налоговики предлагают те или иные способы решения этой якобы проблемы. Почему «якобы»? Да потому что во многих случаях убыток для самих налогоплательщиков проблемой не является.

Как правило, налоговики видят немного вариантов. Чаще всего предлагается уменьшить расходы текущего налогового периода. Иными словами, инспекторы пытаются добиться от налогоплательщиков, чтобы они увеличили начисления по налогу на прибыль за «проблемный» налоговый период или сократили убытки, сдав уточненку.

Одновременно могут задаваться вопросы и по иным налогам, в частности, по НДС. А если на заседании присутствуют представители фондов, то здесь же возможно обсуждение проблем, возникающих у налогоплательщика по уплате страховых взносов.

Итоги беседы фиксируются в протоколе, в нём же указывается срок устранения нарушений (в общем случае это 10 дней). Если же налогоплательщик откажется придерживаться данных ему рекомендаций, возможны следующие меры воздействия на него:

- повышенное внимание к «строптивой» фирме и усиленный камеральный контроль представляемой ею отчетности — вполне вероятный вариант;

- обещание скорой выездной проверки (однако, по признанию самих инспекторов, отказ от подачи уточненки далеко не всегда является поводом для проведения «глобальных» контрольных мероприятий — решение о выездной проверке принимается по совокупности факторов и рисков);

- обещание банкротства — налоговики считают, что на данную меру у них есть право на основании ст. 20 закона «Об обществах с ограниченной ответственностью» и ст. 35 закона «Об акционерных обществах», однако эта позиция основана на неверном истолковании указанных норм и уравнивании таких понятий, как «ликвидация» и «банкротство»; судьи в данном случае на стороне налогоплательщика.

В принципе это исчерпывающий перечень мер воздействия, однако, как показывает практика, далеко не каждая озвученная мера воплощается в жизнь.

Как себя вести?

Итак, это случилось: вас вызвали на комиссию по убыткам. Что делать? Во-первых, не волноваться и не паниковать. Как мы уже разобрались, заседание комиссии — это обычная встреча сотрудников инспекции и представителей налогоплательщика. Однако, безусловно, к ней нужно подготовиться.

Самое главное — ни в коем случае не стоит игнорировать письменные обращения инспекции. Получив приглашение на заседание убыточной комиссии или уведомление о необходимости пояснения причин возникшего убытка, обязательно напишите аргументированный ответ. При этом описание причин должно быть достаточным для понимания налоговиками ситуации, но все-таки общим, без подробностей — для того чтобы не давать им лишней информации и не привлекать повышенное внимание к конкретным сделкам.

Если же вы не можете по каким-либо причинам посетить инспекцию в назначенный день, в письменной форме обязательно сообщите инспектору о вашей ситуации — и встреча будет перенесена.

Что касается результатов разговора, у налогоплательщика в данной ситуации есть всего 2 выхода:

- Не изменять отчетность, при этом необходимо подготовить объективное и убедительное обоснование в пользу данного выбора. Этот вариант стоит предпочесть в том случае, если у вас имеются документально оформленные подтверждения произведенных расходов.

- Исключить убыток, искусственно скорректировав отчетность. Данный вариант рациональнее использовать, если налоговые риски велики, и вы опасаетесь более подробного изучения налоговиками ваших документов.

Правильно перенести убыток на другие налоговые периоды вам поможет статья «Как и на какой срок можно осуществить перенос убытков на будущее?».

Как «оправдать» убыток?

Ну и напоследок поговорим о том, какие причины возникновения убытков являются для налоговых инспекторов убедительными и что можно привести в качестве объяснения:

1. В «проблемный» период снизились цены на реализуемые фирмой товары (работы, услуги) из-за падения спроса, снижения цен, изменения конъюнктуры рынка, истечения срока годности товара, отказа покупателя от сделанного им ранее заказа, проведения работ по освоению новых рынков сбыта, сезонных колебаний спроса.

2. Снизились стоимость реализации и себестоимость, поэтому ранее приобретенные товары или произведенную продукцию налогоплательщик вынужден реализовать с убытком.

3. Наблюдалось снижение объемов продаж и (или) производства.

4. Произошла ситуация, в результате которой прекратились хозяйственные отношения с некоторыми прежними заказчиками (например, смена собственников).

5. В отчетном периоде были произведены какие-либо крупные расходы: ремонт, исследования, модернизация оборудования и т.д.

6. Произошло стихийное бедствие, возникли форс-мажорные ситуации.

7. Самая банальная и объективная причина убытка — компания недавно открылась и начала вести хозяйственную деятельность.

Естественно, для обоснования каждой из приведенных причин необходимо будет подготовить подтверждающие документы:

- приказы руководителя;

- служебные записки;

- инвентаризационные акты;

- переписку с поставщиками и покупателями;

- бизнес-план;

- маркетинговые исследования;

- информацию из СМИ и Интернета;

- отчеты и расчеты;

- первичку на крупные расходы;

- справки из государственных или специальных служб (в случае аварии, стихийного бедствия и пр.).

Можно привести контролерам и еще одно вполне объективное пояснение, правда, подойдет оно только для негодового убытка (за квартал, полугодие, 9 месяцев). Поскольку прибыль рассчитывается нарастающим итогом за год, то промежуточные итоги никак не дают оснований делать поспешные выводы о «проблемности» и убыточности компании. В этом случае имеет смысл предложить налоговикам рассмотреть результаты ее деятельности позже — по итогам года.

Как видим, объективных причин для пояснения убытка может быть множество. Какую из них выбрать, решать только вам, но делать этот выбор необходимо на основании тщательного анализа возможных налоговых рисков и последствий.

Телефоны доверияГорячие линии

Уважаемые посетители сайта, если Вы заметили ошибку или какой-нибудь телефон доверия, телефон горячей линии не работает или сменился его номер, пишите в службу поддержки сайта hotsq@mail.ru.

Телефон доверия УФНС России: 8 495 400-63-67.

Телефон доверия центрального аппарата ФНС РОССИИ: 8 495 913-00-70 (круглосуточно).

Обращения граждан, которые поступают по следующим телефонам, строго анонимны.

По данным телефонам граждане и представители организаций могут сообщить о фактах коррупции в налоговых органах.

Центральный аппарат

Контакт-центр: 8 495 276-22-22

Адрес: 127381, г. Москва, Неглинная ул., д. 23.

По данному телефону можно получить информацию справочного характера о порядке проведения личного приема в ФНС России, о ходе рассмотрения обращений, поступивших в центральный аппарат ФНС России.

Телефоны доверия межрегиональных инспекций ФНС России по федеральным округам

Центральный федеральный округ: 8 495 688-78-36.

Северо-Западный федеральный округ: 8 812 337-54-06.

Южный федеральный округ: 8 863 232-82-74.

Приволжский федеральный округ: 8 831 434-45-09 (круглосуточный); телефон горячей линии: 8 831 433-15-98; телефон доверия противодействия корупции: 8 831 433-15-93 (круглосуточный).

Уральский федеральный округ: 8 343 371-40-41 (круглосуточный).

Сибирский федеральный округ: 8 383 347-84-79 (круглосуточный).

Дальневосточный федеральный округ: 8 4212 22-12-24 (круглосуточно).

Северо-Кавказский федеральный округ: 8 87934 6-35-67.

Крымский Федеральный округ: +38 0692 55-03-55 (приемная начальника).

Телефоны доверия межрегиональных инспекций по крупнейшим налогоплательщикам

Инспекция №1: 8 495 913-10-68.

Инспекция №2: 8 495 913-08-72 (круглосуточно).

Инспекция №3: 8 495 747-32-25.

Инспекция №4: 8 495 913-11-17.

Инспекция №5: 8 495 913-09-99.

Инспекция №6: 8 495 982-59-04 (круглосуточно).

Инспекция №7: 8 495 913-10-91 (круглосуточный); горячая линия: 8 495 913-08-34.

Инспекция №8: 8 812 272-62-61.

Инспекция №9: 8 812 610-01-69 (круглосуточный).

Межрегиональная инспекция ФНС России по централизованной обработке данных — телефон доверия: 8 495 913-08-03

Межрегиональная инспекция ФНС России по ценообразованию для целей налогообложения — телефон доверия: 8 495 913-24-78

Межрегиональная инспекция федеральной налоговой службы по камеральному контролю — телефон: 8 499 999-5500

Бесплатный телефон горячей линии налоговой службы России

Государство › Горячая линия ФНС — позвонить в налоговую для консультации

ФНС России открыла для налогоплательщиков бесплатный общефедеральный телефонный номер единого Контакт-центра:

8 (800) 222-22-22

Сейчас этот номер доступен для как жителей Москвы, так и для налогоплательщиков всех регионов Российской Федерации.

Номера телефонов ФНС РФ:

- горячая линия бесплатная — 8 (800) 222-2222 (бесплатный номер);

- для звонков с других стран — +7(495)276-22-22;

- контакт налоговой инспекции — 8 (495) 913-00-70.

Обратившись по телефону в Контакт-центр, налогоплательщики могут получить информацию по вопросам, связанным с налогообложением:

- о сроках уплаты имущественных налогов;

- процедурах государственной регистрации;

- порядке получения имущественных и социальных вычетов;

- возможностях электронных сервисов ФНС России;

- графике работы инспекций и др.

Телефоны доверия присутствуют в каждом регионе. Чтобы узнать номер, относительно своего места проживания, зайдите на официальный сайт. На верхней панели главной страницы проставьте свой город и нажмите на раздел контактов.

В распоряжении операторов единого Контакт-центра — Единая федеральная база данных «Вопрос-Ответ», которая содержит более 120 тысяч постоянно актуализируемых ответов на часто задаваемые вопросы. Как показывает практика, больше всего налогоплательщиков интересуют вопросы:

- порядка государственной регистрации индивидуальных предпринимателей и юридических лиц — 40%;

- декларирования доходов физическими лицами — 25%;

- порядка и сроков уплаты имущественных налогов физических лиц — 20%;

- справочная информация о налоговых органах — 15%.

Единый Контакт-центр ФНС России обслуживает налогоплательщиков в установленные рабочие часы с учетом часовых поясов. В остальное время он работает в режиме автоинформатора.

В Контакт-центре осуществляется постоянный мониторинг количества звонков, занятости операторов, продолжительности ответа, который позволяет эффективно распределить нагрузку между специалистами.

Открытие общефедерального телефонного номера единого Контакт-центра позволит налогоплательщикам получать информацию по наиболее актуальным вопросам налогового администрирования бесплатно, вне зависимости от места нахождения и в удобное для них время.

Специалисты расскажут, какие документы нужно предоставить для проведения процедуры оформления специальной регистрационной карты, ответят на вопросы относительно работы в личном кабинете (lkfl.nalog.ru).

Если утерян пароль или логин от личного кабинета, тогда к нему налогоплательщик теряет доступ. В таком случае нужно отправить обращение в налоговую. Сотрудники дадут пользователю информацию, а также расскажут во всех подробностях, каким образом можно восстановить утерянный доступ к ЛК и продиктуют, какие документы нужны для этого.

Частые вопросы сотрудникам горячей линии касаются именно ЛК налоговой службы. Так, люди путают адреса для авторизации юридических/физических лиц, методы аутентификации, а также отображения, заполнения разделов.