Содержание

- Порядок возврата излишне уплаченного НДФЛ: новые разъяснения ФНС

- ЕСЛИ НАЛОГОВЫЙ АГЕНТ НЕ ВОВРЕМЯ ПЕРЕЧИСЛИЛ ИЗЛИШНЕ УДЕРЖАННЫЙ НДФЛ СОТРУДНИКУ.

- ЕСЛИ СУММА НДФЛ, КОТОРУЮ НЕОБХОДИМО ПЕРЕЧИСЛИТЬ В БЮДЖЕТ, МЕНЬШЕ ТОЙ, КОТОРУЮ НУЖНО ВЕРНУТЬ СОТРУДНИКУ.

- ПОРЯДОК ВОЗВРАТА ПЕРЕПЛАТЫ НДФЛ, ВОЗНИКШЕЙ ПО ДРУГИМ ПРИЧИНАМ.

- ПОРЯДОК ЗАЧЕТА ПЕРЕПЛАТЫ НДФЛ, ВОЗНИКШЕЙ ПО ДРУГИМ ПРИЧИНАМ.

- В каких случаях может возникнуть переплата по налогам

- Как о ней узнать

- Возможен ли возврат

- Варианты обращений

- Как вернуть налоговую переплату

- Как вернуть переплату по налогам физических лиц, если прошло три года

- Возвращаем НДФЛ, уплаченный по ошибке

Порядок возврата излишне уплаченного НДФЛ: новые разъяснения ФНС

Как вернуть (зачесть) переплату по НДФЛ организации – налоговому агенту? Каков порядок возврата налога, который излишне удержан с доходов физического лица и перечислен в бюджет? В каком порядке возвращается (зачитывается) переплата по НДФЛ, возникшая по другим причинам?

31.03.2017 М. Н. Волкова

Сотрудники контролирующего органа выпустили Письмо от 06.02.2017 № ГД-4-8/2085@, в котором дали разъяснения по вопросу зачета (возврата) излишне уплаченных сумм НДФЛ. В этом письме чиновники обратили внимание на то, что порядок возврата (зачета) излишне уплаченного НДФЛ зависит от того, признаются ли данные суммы самим налогом. В статье рассмотрим эти разъяснения более подробно.

Вначале напомним, что согласно пп. 1 п. 3 ст. 24 НК РФ налоговые агенты обязаны правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам, и перечислять в бюджетную систему РФ на соответствующие счета Федерального казначейства налоги.

В соответствии с п. 1 ст. 226 НК РФ в целях применения гл. 23 «Налог на доходы физических лиц» НК РФ налоговыми агентами признаются российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, указанные в п. 2 данной статьи.

Кроме того, они обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога, исчисленную в соответствии со ст. 224 НК РФ с учетом особенностей, предусмотренных ст. 226 НК РФ.

Также налоговыми агентами для целей применения указанной главы признаются российские организации, которые перечисляют суммы денежного довольствия, денежного содержания, заработную плату, иное вознаграждение (другие выплаты) военнослужащим и лицам гражданского персонала (федеральным государственным гражданским служащим и работникам) Вооруженных Сил РФ (п. 7.1 ст. 226 НК РФ).

Удержанный НДФЛ необходимо перечислить в бюджет в сроки, которые установлены п. 1, 2 ст. 223, п. 6 ст. 226 НК РФ (письма Минфина РФ от 01.02.2017 № 03 04 06/5209, от 25.07.2016 № 03 04 06/43463, 03 04 06/43479, ФНС РФ от 26.05.2014 № БС-4-11/10126@).

Отметим, п. 9 ст. 226 НК РФ установлено, что уплата налога за счет средств налоговых агентов не допускается. Следовательно, перечисление в бюджет суммы, превышающей сумму фактически удержанного из доходов физических лиц НДФЛ, не является уплатой налога.

Таким образом, НДФЛ, перечисленный в бюджет раньше срока выплаты дохода, сотрудники налоговой не признают налогом. В этом случае обязанность налогового агента по перечислению НДФЛ не является исполненной. Соответственно, организация – налоговый агент обязана заново уплатить налог в полной сумме. Такие разъяснения представлены в письмах Минфина РФ от 16.09.2014 № 03 04 06/46268, ФНС РФ от 06.02.2017 № ГД-4-8/2085@, от 29.09.2014 № БС-4-11/19714@. Кроме того, НДФЛ, уплаченный раньше срока, зачесть в счет предстоящих платежей не получится, его можно только вернуть из бюджета (Письмо ФНС РФ от 29.09.2014 № БС-4-11/19714@).

КАК ВЕРНУТЬ (ЗАЧЕСТЬ) ПЕРЕПЛАТУ ПО НДФЛ ОРГАНИЗАЦИИ – НАЛОГОВОМУ АГЕНТУ?

Согласно п. 7 ст. 78 НК РФ заявление о зачете или возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством РФ о налогах и сборах. Отметим, что порядок действий организации – налогового агента зависит от причины образования переплаты:

- НДФЛ был излишне удержан с доходов физического лица и перечислен в бюджет;

- переплата по НДФЛ возникла по другим причинам, например, из-за ошибки в платежном поручении или перечисления налога ранее даты уплаты НДФЛ в бюджет (там самым он не признается налогом).

Рассмотрим подробно порядок возврата НДФЛ в каждом из вышеуказанных случаев.

ПОРЯДОК ВОЗВРАТА НДФЛ, КОТОРЫЙ ИЗЛИШНЕ УДЕРЖАН С ДОХОДОВ ФИЗИЧЕСКОГО ЛИЦА И ПЕРЕЧИСЛЕН В БЮДЖЕТ.

Ситуация, когда организация – налоговый агент излишне удержала НДФЛ с доходов физического лица и перечислила его в бюджет, может возникнуть, например, при предоставлении сотруднику имущественного или социального вычета не с начала года. В этом случае согласно п. 1 ст. 231 НК РФ излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога подлежит возврату налоговым агентом на основании письменного заявления налогоплательщика. При этом организация обязана сообщить нало-гоплательщику о каждом ставшем известным ему факте излишнего удержания налога и сумме излишне удержанного налога в течение 10 дней со дня обнаружения такого факта.

Обратите внимание:

Возврат суммы налога налогоплательщику в отсутствие налогового агента (например, в случае ликвидации организации) либо в связи с перерасчетом по итогам налогового периода в соответствии с приобретенным им статусом налогового резидента РФ производится налоговым органом, в котором он был поставлен на учет по месту жительства (месту пребывания), а не организацией – налоговым агентом (п. 1 и 1.1 ст. 231 НК РФ).

Возврат сотруднику-налогоплательщику излишне удержанной суммы налога производится организацией – налоговым агентом за счет сумм этого налога, подлежащих перечислению в бюджетную систему РФ в счет предстоящих платежей как по указанному налогоплательщику, так и по иным налогоплательщикам, с доходов которых налоговый агент удерживает налог, в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика. Такой возврат может производиться только путем перечисления денежных средств на счет налогоплательщика в банке, указанный в его заявлении (ст. 231 НК РФ, письма ФНС РФ от 18.07.2016 № БС-4-11/12881@, Минфина РФ от 16.05.2011 № 03 04 06/6-112 (п. 2)).

Приведем примеры возврата излишне удержанного и перечисленного в бюджет НДФЛ.

ЕСЛИ СУММА ПРЕДСТОЯЩИХ ПЛАТЕЖЕЙ ПО НДФЛ БОЛЬШЕ, ЧЕМ СУММА, КОТОРУЮ НАДО ВЕРНУТЬ СОТРУДНИКУ.

Пример 1.

20.02.2017 сотрудник подал заявление о возврате излишне удержанной суммы НДФЛ в размере 23 000 руб. Сумма налога, подлежащая перечислению в бюджет со всех выплаченных организацией физическим лицам доходов, составила:

– на 10.03.2017 – 18 000 руб.;

– на 10.04.2017 – 18 000 руб.

Как в этом случае зачесть НДФЛ?

Как уже было сказано, сначала необходимо перечислить сумму излишне удержанного НДФЛ на счет сотрудника, указанный в заявлении о возврате. Затем на сумму возвращенного налога нужно уменьшить сумму текущих платежей по НДФЛ, исчисленному с выплат всем физическим лицам, получившим от организации доходы, пока полностью не будет зачтена возвращенная сумма.

Вся сумма излишне удержанного с доходов сотрудника налога в размере 23 000 руб. перечислена на его карту в день выплаты зарплаты – 10.03.2017. Часть возвращенного налога в размере 18 000 руб. организация зачтет в уменьшение НДФЛ, подлежащего перечислению 10.03.2017. Таким образом, перечислять НДФЛ в бюджет 10.03.2017 организация не будет.

На оставшуюся часть возвращенного сотруднику НДФЛ в размере 5 000 руб. (24 000 — 18 000) организация уменьшит НДФЛ, подлежащий перечислению 10.04.2017. В итоге в бюджет организация заплатит налог в сумме 13 000 руб. (18 000 — 5 000).

Пример 2.

20.02.2017 сотрудник представил заявление о возврате излишне удержанной суммы НДФЛ в размере 63 000 руб. Сумма налога, подлежащая перечислению в бюджет со всех выплаченных организацией физическим лицам доходов, равна:

– на 10.03.2017 – 18 000 руб.;

– на 10.04.2017 – 18 000 руб.;

– на 10.05.2017 – 18 000 руб.

Как в данном случае зачесть НДФЛ?

Из условий примера следует, что сумма подлежащего возврату сотруднику НДФЛ больше предстоящих платежей по этому налогу, так как излишне удержанный НДФЛ необходимо вернуть в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика. В данном случае за возвратом излишне уплаченного НДФЛ организация должна обратиться в свою налоговую инспекцию. Для этого в течение 10 рабочих дней со дня получения от работника заявления о возврате излишне удержанного НДФЛ организации нужно представить в налоговую инспекцию (п. 1 ст. 231 НК РФ, Письмо ФНС РФ от 20.09.2013 № БС-4-11/17025):

1) заявление о возврате излишне удержанной суммы налога;

2) выписку из налогового регистра по НДФЛ за период, когда налог был излишне удержан;

3) справку 2-НДФЛ на это лицо за период, когда был излишне удержан налог. Если организация обращается за возвратом НДФЛ, излишне удержанного в прошлые годы, нужно представить две справки: первичную и исправленную;

4) документы, подтверждающие излишнее перечисление налога (например, платежное поручение, выписку).

В течение месяца со дня подачи этих документов контролирующий орган должен вернуть переплату по НДФЛ на расчетный счет организации (п. 6 ст. 78 НК РФ).

ЕСЛИ НАЛОГОВЫЙ АГЕНТ НЕ ВОВРЕМЯ ПЕРЕЧИСЛИЛ ИЗЛИШНЕ УДЕРЖАННЫЙ НДФЛ СОТРУДНИКУ.

Итак, если возврат излишне удержанной суммы налога осуществляется налоговым агентом с нарушением срока, установленного ст. 231 НК РФ (в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика), налоговый агент на сумму излишне удержанного налога, которая не возвращена налогоплательщику в установленный срок, обязан начислить проценты, которые также подлежат уплате налогоплательщику, за каждый календарный день нарушения срока возврата.

К сведению:

Процентная ставка принимается равной ставке рефинансирования ЦБ РФ, действовавшей в дни нарушения срока возврата.

ЕСЛИ СУММА НДФЛ, КОТОРУЮ НЕОБХОДИМО ПЕРЕЧИСЛИТЬ В БЮДЖЕТ, МЕНЬШЕ ТОЙ, КОТОРУЮ НУЖНО ВЕРНУТЬ СОТРУДНИКУ.

Если суммы налога, подлежащей перечислению налоговым агентом в бюджетную систему РФ, недостаточно для осуществления возврата налогоплательщику излишне удержанной и перечисленной в бюджетную систему РФ суммы налога в срок, установленный ст. 231 НК РФ, налоговый агент в течение 10 дней со дня подачи ему налогоплательщиком соответствующего заявления направляет в налоговый орган по месту своего учета заявление о возврате налоговому агенту излишне удержанной им суммы налога. Кроме заявления организация – налоговый агент должна представить в налоговый орган выписку из регистра налогового учета за соответствующий налоговый период и документы, подтверждающие излишние удержание и перечисление суммы налога в бюджетную систему РФ.

Далее возврат налоговому агенту перечисленной в бюджетную систему РФ суммы налога осуществляется налоговым органом в порядке, предусмотренном ст. 78 НК РФ (подробно возврат по этой статье рассмотрим далее).

Обратите внимание:

До осуществления возврата из бюджетной системы РФ налоговому агенту излишне удержанной с доходов налогоплательщика и перечисленной в бюджетную систему РФ суммы налога налоговый агент вправе произвести такой возврат за счет собственных средств.

ПОРЯДОК ВОЗВРАТА ПЕРЕПЛАТЫ НДФЛ, ВОЗНИКШЕЙ ПО ДРУГИМ ПРИЧИНАМ.

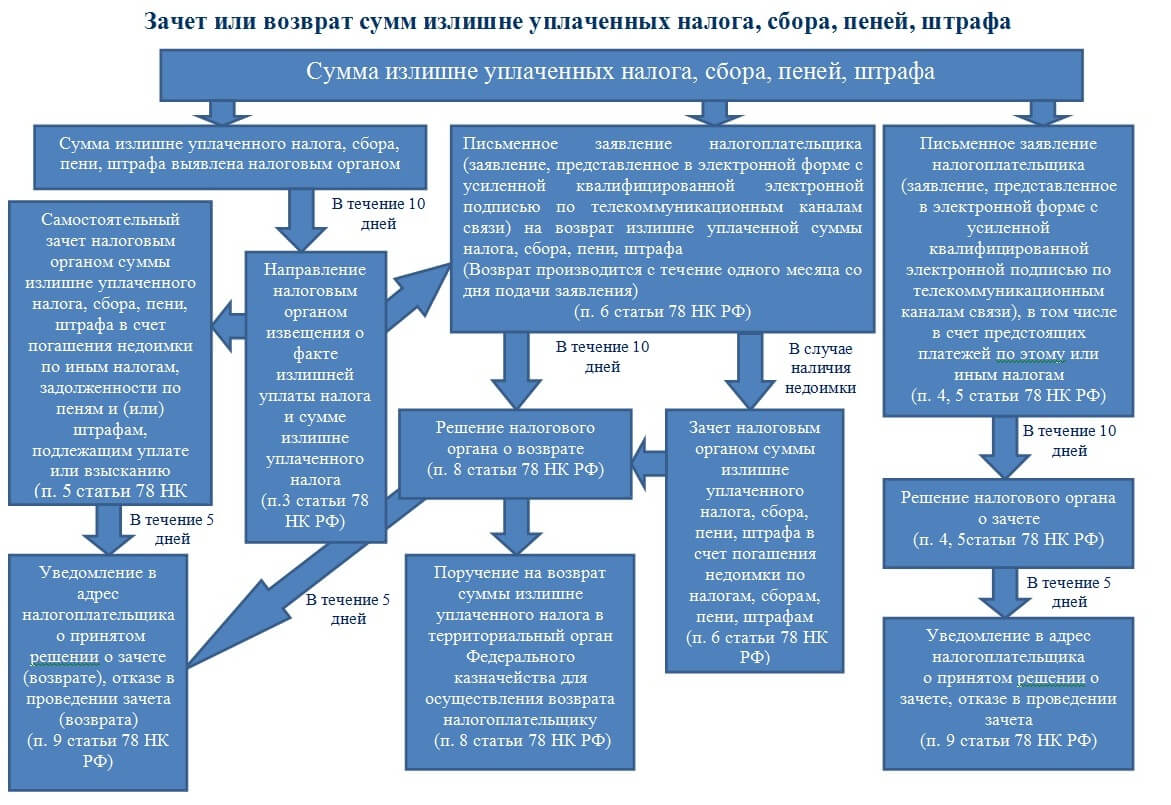

Согласно п. 1 и 2 ст. 78 НК РФ зачет сумм излишне уплаченных федеральных налогов и сборов, региональных и местных налогов производится по соответствующим видам налогов и сборов, а также по начисленным пеням. Зачет или возврат суммы излишне уплаченного налога осуществляется налоговым органом по месту учета налогоплательщика.

Пунктом 5 ст. 78 НК РФ предусмотрено, что зачет суммы излишне уплаченного налога в счет погашения недоимки по иным налогам, задолженности по пеням и (или) штрафам, подлежащим уплате или взысканию в случаях, предусмотренных НК РФ, производится налоговыми органами самостоятельно.

В силу п. 14 ст. 78 НК РФ правила, установленные данной статьей, распространяются на налоговых агентов, плательщиков сборов и ответственного участника консолидированной группы налогоплательщиков.

Сотрудники налогового ведомства, как уже было сказано, считают, что перечисление в бюджет суммы, превышающей величину фактически удержанного из доходов физических лиц НДФЛ, не является уплатой налога. Данная сумма рассматривается ими как денежные средства, ошибочно перечисленные в бюджет. В связи с этим контролеры могут вернуть налог налоговому агенту в порядке, установленном ст. 78 НК РФ, при условии что у такого налогового агента не должно быть задолженности по иным федеральным налогам. В этом случае налоговый агент вправе обратиться в налоговый орган с заявлением о возврате на расчетный счет суммы, не являющейся НДФЛ и ошибочно перечисленной в бюджетную систему РФ. Отметим, что факт ошибочного перечисления сумм по реквизитам уплаты НДФЛ, как и факт излишнего удержания и перечисления налога, подтверждается на основании выписки из регистра налогового учета за соответствующий налоговый период и платежных документов согласно абз. 8 п. 1 ст. 231 НК РФ.

ПОРЯДОК ЗАЧЕТА ПЕРЕПЛАТЫ НДФЛ, ВОЗНИКШЕЙ ПО ДРУГИМ ПРИЧИНАМ.

Что касается зачета излишне уплаченной суммы НДФЛ в счет будущих платежей по данному налогу, сотрудники контролирующего органа отметили, что согласно п. 9 ст. 226 НК РФ уплата налога за счет средств налоговых агентов не допускается. Следовательно, перечисление в бюджет суммы, превышающей сумму фактически удержанного из доходов физических лиц НДФЛ, не является уплатой налога.

Соответственно, как указали сотрудники налоговой инспекции, ошибочно перечисленную по реквизитам уплаты НДФЛ сумму можно зачесть в счет погашения задолженности по налогам соответствующего вида, а также в счет будущих платежей по иным налогам соответствующего вида. Под иными налогами понимаются федеральные налоги, за исключением НДФЛ.

Такие разъяснения представлены в Письме ФНС РФ от 06.02.2017 № ГД-4-8/2085@.

От редакции:

С полным текстом Письма ФНС РФ № ГД-4-8/2085@ вы можете ознакомиться в журнале «Оплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтера» (№ 4, 2017).

Отметим, что до этого письма налоговики указывали лишь на возможность возврата налоговому агенту суммы, не являющейся НДФЛ и ошибочно перечисленной в бюджетную систему РФ.

В новом же письме контролирующий орган уже допускает и зачет, в частности, в счет будущих платежей по иным налогам соответствующего вида.Таким образом, организациям, которые перечислили по реквизитам уплаты НДФЛ сумму, не являющуюся удержанным с доходов физических лиц налогом, можно будет зачесть данную сумму в счет будущих платежей по иным налогам соответствующего вида. Для этого необходимо подать в инспекцию соответствующее заявление.

К сведению:

Зачет (возврат) излишне либо ошибочно уплаченных сумм НДФЛ за период до 01.01.2016 осуществляется в порядке, описанном выше. Об этом также сказано в Письме ФНС РФ от 06.02.2017 № ГД-4-8/2085@.

* * *

В заключение обозначим следующее:

1) для возврата излишне удержанного с доходов физического лица НДФЛ организация – налоговый агент обязана письменно сообщить работнику об излишнем удержании налога. Сделать это нужно в течение 10 рабочих дней со дня, когда была обнаружена ошибка. Далее необходимо получить от работника заявление о возврате излишне удержанной суммы НДФЛ с указанием реквизитов банковского счета для перечисления денег. Вернуть НДФЛ наличными денежными средствами нельзя. Подать такое заявление работник должен до истечения трехлетнего срока со дня уплаты в бюджет излишне удержанного налога;

2) если сумма подлежащего возврату сотруднику НДФЛ больше предстоящих платежей по данному налогу (излишне удержанный НДФЛ необходимо вернуть в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика), организация должна обратиться в налоговую инспекцию с соответствующим заявлением и подтверждающими документами (например, с платежным поручением, выпиской). После этого в соответствии с п. 6 ст. 78 НК РФ в течение месяца со дня подачи таких документов контролирующий орган должен вернуть переплату по НДФЛ на расчетный счет организации;

3) если организация ошибочно перечислила по реквизитам уплаты НДФЛ сумму, не являющуюся удержанным с доходов физических лиц налогом, ее можно будет зачесть в счет будущих платежей по иным налогам соответствующего вида или вернуть в порядке, установленном ст. 78 НК РФ.

АЮДАР-ПРЕСС

Подписка Разместить:

В каких случаях может возникнуть переплата по налогам

Обычно уплата излишней суммы происходит из-за:

Обычно уплата излишней суммы происходит из-за:

- Ошибок в расчётах величины сбора.

- Использования налоговых льгот (может возникнуть путаница с уплатой или уменьшением выплаты по решению ИФНС).

- Превышения величины выплаченных авансовых платежей за год в сравнении с цифрой, указанной в годовой декларации.

Среди всех сборов, взимаемых с физлиц в пользу бюджета страны, можно выделить:

- НДФЛ. Взимается со всех доходов гражданина, иностранца или апатрида и направляется в бюджет РФ. Например, с зарплаты подоходный налог берётся с работодателя.

- Имущественный налог. Берётся за наличие любого движимого (кроме авто и мотоциклов) или недвижимого имущества и перечисляется фонд региона. Средства взимаются раз за год.

- Транспортный налог. Уплачивается владельцами транспортных средств, рассчитывается перед прохождением ТО, калькулируется на основании мощности двигателя и МРОТ.

- Налог на дарение. Вносится в случае, если плательщик получил любое имущество в дар, но только если наследуется имущественная масса, оцениваемая выше 850 МРОТ, либо же более 80 МРОТ – с подаренного.

- Земельный налог. Оплачивается за все имеющиеся сельхоз угодья и участки, полученные физлицом для ведения подсобного хозяйства или постройки жилплощади.

Индивидуальные предприниматели также считаются частными лицами, и тоже обязаны оплачивать налоги. С них взимаются следующие выплаты:

- УСН. Вменяется, если ИП обязуется не превышать ограничения по количеству наёмных лиц. Требования по уплате устанавливаются исходя из остаточной стоимости и размеру заработка.

- ЕНВД. Оплата этого сбора осуществляется только теми предпринимателями, кто осуществляет одну из деятельностей, установленных по данной системе.

- ОСНО. Эта система применяется, если ИП имеет большой оборот.

- ПСН. Чтобы выбрать такую систему налогообложения, предприниматель должен вести деятельность, указанную в патентном списке.

По любому из указанных сборов может возникнуть переплата. Есть два варианта действий, но выбор делает сам налогоплательщик. Можно:

- Вернуть средства на собственный счёт.

- Зачесть переплату для покрытия иных обязательств.

Как о ней узнать

Вначале следует определить, по какому именно сбору внесён сверхплатёж. НК РФ предлагает 3 варианта действий с возникшим избытком:

- зачёт в качестве последующих налоговых платежей;

- возврат на счёт плательщика;

- зачёт как выплата по имеющимся налоговым задолженностям, пеням или штрафам.

Выявить сверхплатёж могут и сами налогоплательщики, так и налоговики. Чаще всего их находят именно первые. Как видно, все виды сборов различаются как по основанию, так и по срокам взимания. Оплата может вноситься ежемесячно, ежеквартально, раз в год.

Чаще всего излишки выявляют на основании годового отчёта. В большинстве деклараций отражаются размеры внесённых авансовых платежей и налогов, уплачиваемых за год. В отчёте же фиксируют величину избыточной выплаты. Возникнуть она может и вследствие ошибок в платёжных поручениях.

Величина удержанного подоходного налога отражается в справке 2-НДФЛ. Выдаётся она самим работодателем (ст. 230 НК и ст. 62 ТК).

Если у физлица есть доступ к личному аккаунту на портале ФНС, он может узнать эти сведения в разделе с личной документацией. Справка за прошедший год будет открыта для скачивания спустя 5 месяцев, т.е. уже с 1-го июля нового года.

Возможен ли возврат

Часть средств могут вернуть в случае, если:

Часть средств могут вернуть в случае, если:

- Наниматель, который забрал излишнюю часть дохода, к моменту выявления избыточной уплаты перестал существовать (скажем, компанию или ИП ликвидировали).

- Переплата образовалась из-за получения плательщиком в период оплаты налога статуса налогового резидента РФ.

- Работодатель ошибся и удержал излишек с тех доходов, с которых не взимают НДФЛ – пенсий в НПФ и т.п.

Варианта возврата три:

- Если ошибка в расчётах образовалась из-за самого плательщика, тогда он самостоятельно должен подать заявку на возвращение средств (ст. 78 НК) не позднее 3 лет.

- Если в избыточной уплате виноваты налоговики, тогда плательщик должен подать заявку в течение месяца с момента, когда были взысканы средства, либо же со дня вступления в силу решения суда о возвращении денег.

- Если излишек был уплачен из-за недосмотра налогового агента (компании, у которой был трудоустроен гражданин), то он обязан вернуть часть суммы (ст. 78, ст. 219, ст. 220 и ст. 231 НК).

Следовательно, получить назад деньги можно только после разрешения на это налоговой службы. В обязанности ИФНС входит оповещать граждан об обнаружении излишек в следующие 10 дней. Но на деле такая ситуация встречается редка, и налогоплательщик должен сам озаботиться о возвращении денег.

Чтобы провести процедуру, нужно передать заявку на возврат излишка по конкретному сбору. Но сначала следует свериться с ИФНС и их расчётами. Если этого сделано не было, то после получения заявления инспектора запросят у заявителя бумаги, отражающие факт уплаты избыточной суммы.

Важно! Срок, в который физлицу можно обратиться за возвратом денег, составляет 3 года с момента внесения переплаты. Но если процедура была начата самой налоговой, тогда средства должны вернуть не позднее месяца со дня обнаружения избытка или вступления в силу соответствующего решения суда. Но в последнем случае ИФНС должны возвратить средства в следующие 3 месяца – это время даётся инспекторам для проверки бумаг и принятия решения.

В каких случаях он не осуществляется

Среди ситуаций, когда налоговая служба вправе отказать вернуть деньги, выделяют:

- Истечение периода исковой давности, который составляет 3 года (если излишек образовался из-за ошибки работодателя, согл. ФЗ № 166) или 1 месяц (если вина лежит на ФНС).

- Если у компании имеется задолженность по уплате налогов перед бюджетом (тогда инспектора проводят безакцептный зачёт).

Внимание! Главное при установлении срока давности подачи иска – доказать, когда именно был выявлен факт переплаты.

Варианты обращений

Выбор в пользу зачёта или возврата также определяется исходя из статуса переплаты:

- Если излишки возникли по вине налоговых агентов, деньги могут быть лишь возвращены.

- Если нет желания возвращать уплаченные средства, дозволяется зачесть их в качестве иных налоговых сборов.

Чтобы выявить, куда именно были зачислены деньги, и вернуть их, следует провести сверху с бюджетом любым из способов (уст. в ст. 31 НК):

- Позвонить в налоговую и запросить сверку по телефону.

- Попросить переслать отчёты, которые хранятся в ИФНС.

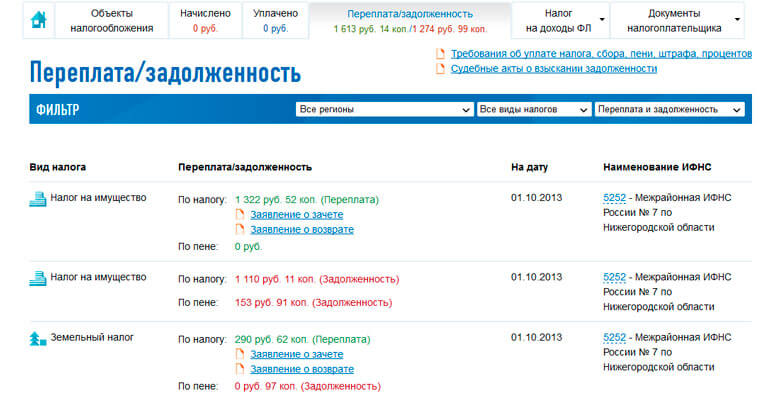

- Зайти в кабинет на портале налоговой и просмотреть необходимую документацию.

В последнем варианте нужно открыть вкладку «Переплата/Задолженность» и посмотреть текущие долги и платежи сверх необходимого размера.

Если обращение с возвратом передаётся через работодателя, оно составляется в свободной форме (либо же используется форма КНД 1150058, если она принята в организации). Но деньги перечисляются исключительно в безналичной форме (ст. 231 НК), а потому нужно указывать реквизиты счета.

Заявку также следует направить не позднее 3 лет с момента удержания. Даже после увольнения бывший наниматель не освобождается от обязанности перевода средств. Деньги должны перевести в следующие 3 месяца, иначе заявитель вправе будет претендовать ещё и на выплату процентов за весь период просрочки.

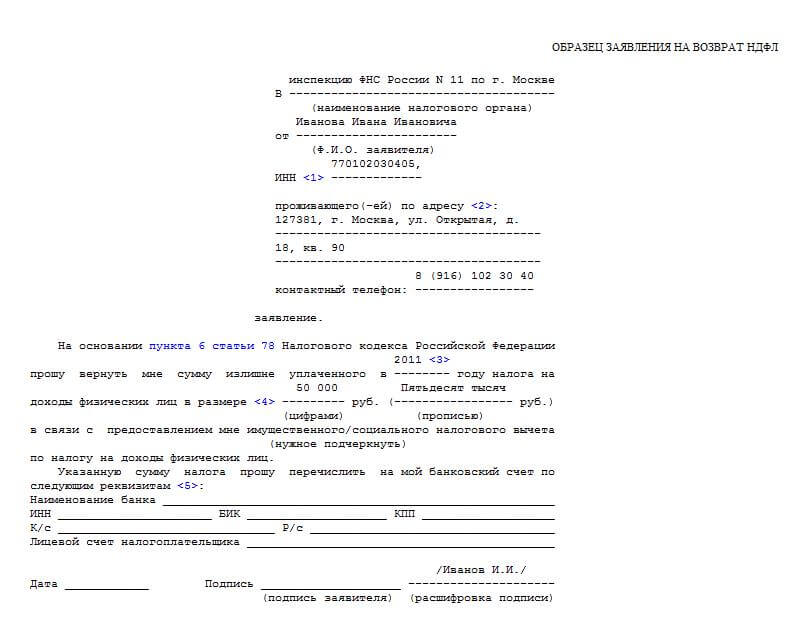

Запрашивая возврат через ИФНС, заполняется заявка строгой формы на перечисления избытка по сбору.

Как вернуть налоговую переплату

Процедура возврата излишков на счёт или зачёт суммы для покрытия прочих сборов либо долгов проводится в одинаковом порядке.

Что необходимо

Заявку на возврат средств направляется самим налогоплательщиком или его представителем, действующим по доверенности (согл. ст. 333.40 НК). Заявление можно отправить:

- Почтовым переводом.

- Самостоятельно, посетив отделение ИФНС или МФЦ.

- С личного кабинета налогоплательщика на ресурсе налоговой службы (на электронном документе должна присутствовать ЭЦП).

В самой заявке должны присутствовать такие сведения:

- Наименование отделения налоговой, куда подаётся обращения.

- Личная информация о заявителе – ФИО, адрес регистрации, паспортные и контактные данные и пр.

- Сведения о возникшей переплате – размер излишка, подлежащего возврату (в цифрах и прописью), по какому налогу он возник и период, когда образовался.

- Как именно заявитель желает поступить с переплатой (оформить возврат или зачёт).

- ИНН.

- Номер счёта, на который должны поступить средства (или же вид сбора, который заявитель желает погасить с избыточной суммы).

- Дата составления обращения и подпись обратившегося.

Список документов

Для проведения процедуры возврата средств по любому налогу, гражданин должен подготовить следующие бумаги:

- Копию паспорта.

- ИНН.

- Налоговую декларацию (напр., при уплате подоходного налога нужна декларация формы 3-НДФЛ и т.п.).

- Платежные свидетельства.

- Реквизиты собственного счёта.

- Свидетельство о наличие права на налоговые льготы (если имеется).

- Документ, на основании которого уплачивался налог.

Чеки, свидетельствующий об оплате сбора, сверяется с документом, в котором установлена фактическая сумма налога. По итогам проверки составляют акт сверки.

Порядок действий

Сама процедура возврата части платежа оформляется в таком порядке:

- Проводится сверка по уплаченным налогам, по результатам которой должны определить дату, тип платежа и размер переплаты.

- Плательщик составляет заявку о переводе средств, указывая в ней наименование учреждения, куда она направляется, сумма, подлежащая возврату, и номер счёта, на который должны быть переведены деньги.

- На проверку и дачу ответа налоговикам даётся 10 дней (ст. 231 НК).

После этого в течение 5 рабочих дней ИФНС обязана оповестить обратившегося о принятом решении. При удовлетворении прошения не позднее 30 дней должны перечислить положенные средства (согл. ст.6.1 и 78 НК).

Важно! При подачи заявки заявка с декларацией, срок возврата отчитывается не с момента обращения, а с даты принятия инспекцией решения после проведения камеральной проверки (согл. Письму ФНС РФ № ЕД-4-3/18162@ и Письму ВАС РФ № 98).

Если заявителю откажут в возврате, ему следует подготовить необходимые свидетельства для начала судебного разбирательства. Следует обратиться с жалобой в суд по месту расположения отделения ФНС, прикрепив к ней подтверждающие документы. Налоговики должны дать письменный ответ на запрос.

В обращении можно прописать запрос не только на возвращение излишка, но и на выплату процентов за весь период просрочки. Проценты копятся уже со дня, следующего за днём удержания средств, и вплоть до даты возврата средств. Используется ставка рефинансирования ЦБ РФ, действовавшая в отсчитанный период.

Если же необходимо вернуть НДФЛ, это разрешается через налогового агента, т.е. работодателя, который отвечал за его расчёт и уплату. Тогда потребуется пройти схожую процедуру. Составляем заявку о возврате в свободной форме. В бланке указываем реквизиты счёта для перевода излишка.

Ждём перечисления денежных средств, которые обязаны вернуть на счёт не позднее 3 месяцев. При несоблюдении срока уже работодатель должен будет уплачивать проценты за просрочку, размер которых также определяется исходя из ставки рефинансирования ЦБ РФ.

Альтернативный вариант – зачет

Зачёт оформляется в том же варианте. Подаётся заявка и требуемые бумаги для возврата части сбора, но запрашивается внесение денег в качестве погашения последующих сборов или долгов по оплате налогов.

Зачёт оформляется в том же варианте. Подаётся заявка и требуемые бумаги для возврата части сбора, но запрашивается внесение денег в качестве погашения последующих сборов или долгов по оплате налогов.

Разрешается зачесть уплаченные средства вместо другого платежа перед бюджетом, если обязательство сформировано в рамках определённого бюджета или по одному виду налога. Следовательно, если избыточная сумма образовалась по федеральным сборам, то зачесть избыток возможно по одному из федеральных налогов. Тот же порядок и с местными и региональными платежами.

По усмотрению ФНС допускается право на зачёт между разными платежами. Но указать об этом нужно заранее, в самой заявке, приложив два свидетельства, на основании которых вносятся платежи в разные бюджеты.

В первую очередь зачёт выгоден самим налоговикам, поскольку в данном случае им не потребуется составлять необходимые бумаги и возвращать деньги. Эта процедура действительно оформляется быстрее возврата, но настаивать на этом специалисты ИФНС не вправе.

На заметку! При наличии задолженности по иным видам налоговых сборов (включая пени и штрафы), налоговая вправе в одностороннем порядке засчитать излишек в качества погашения долга. Такая возможность подкреплена и в Определении КС РФ № 381-О-П. Физлицо сможет подать заявку и запросить возврат 100% суммы, но окончательное решение по данному запросу будет принято ИФНС. Если же какая-то часть средств останется, её должны перечислить на указанный счет (ст. 78 НК).

Как вернуть переплату по налогам физических лиц, если прошло три года

Законом не закреплены все факторы, при наличии которых признаётся, что налогоплательщик знал об избыточном размере выплаты. Поэтому часто возникают проблемы с определением момента, когда же была выявлена переплата. В Постановлении Президиума ВАС РФ № 12882/08 сказано, что при рассмотрении данных дел нужно обращать на:

- Причину, из-за которой была допущена переплата.

- Имелась ли возможность у плательщика правильно рассчитать налог исходя из сведений, представленных в первой декларации.

- Положения законодательства, действовавшие в рассматриваемый период уплаты налога.

- Иные моменты, который суд может признать весомыми для принятия.

Доказывать свою правоту физлицу придётся самостоятельно (согл. ст. 65 АПК), подав иск в суд. На практике при рассмотрении таких дел инстанция признаёт, что излишек могут вычислить только после проведения сверки документов.

Итак, когда гражданин заплатил большую сумму, чем это нужно, вернуть избыток он может любым путём – через работодателя, в отделении налоговой или с электронного портала ФНС. Сумма, подлежащая возврату, не ограничена в размере. Излишек вернут полностью, если у заявителя нет других задолженностей перед бюджетом.

Смотрите видео о возврате переплаченных налогов:

ФНС ответила на многочисленные вопросы про отражение возврата налога в форме 6-НДФЛ в письме № БС-4-11/13832@ от 17.07.2017.

Организация осуществляет доверительное управление ценными бумагами, и признается налоговым агентом по НДФЛ в отношении доходов, выплачиваемых физлицам. Иногда физлица-клиенты обращаются с заявлением на возврат излишне удержанного НДФЛ, возникшего по операциям в предыдущих налоговых периодах.

Но как отразить такой возврат в 6-НДФЛ и при этом не получить претензий от налоговиков в неуплате налога? Адресуя этот вопрос в ФНС, компания отметила, что уменьшая очередной платеж на сумму возвращенного налога, при дальнейшем представлении формы 6-НДФЛ суммы НДФЛ в строке 120 по соответствующим срокам не будут покрыты фактическими платежами, и при проверке налоговой иснпекции возникает риск того, что к налоговому агенту будут применены санкции, а также возникнет задолженность на сумму неперечисленного НДФЛ.

В этой связи в компании даже разработали несколько предложений по зачету и возврату НДФЛ.

Возврат налогоплательщику излишне удержанной суммы налога производится налоговым агентом за счет сумм этого налога, подлежащих перечислению в счет предстоящих платежей как по указанному налогоплательщику, так и по иным налогоплательщикам.

По строке 090 расчета 6-НДФЛ указывается общая сумма налога, возвращенная налоговым агентом нарастающим итогом с начала налогового периода.

В случае если налоговый агент, в соответствии со статьей 231 НК, производит в 2017 году возврат налогоплательщику излишне удержанной суммы налога из дохода, полученного им в предыдущих налоговых периодах, то данная сумма подлежит отражению по строке 090 раздела 1 расчета по форме 6-НДФЛ за соответствующий период. В разделе 2 расчета по форме 6-НДФЛ данная операция не отражается. При этом уточненный расчет по форме 6-НДФЛ за соответствующий налоговый период не представляется.

Кроме того, налоговый агент должен представить в налоговый орган уточненные справки 2-НДФЛ за соответствующий налоговый период.

Таким образом, сумму НДФЛ, подлежащую уплате в бюджет, следует уменьшить на сумму произведенного возврата.

В случае если налоговый агент перечислил сумму удержанного налога без учета сумм возврата, то возникает излишне уплаченная сумма налога, подлежащая возврату из бюджета.

Возвращаем НДФЛ, уплаченный по ошибке

Главная — Статьи

Если вы решили ошибочно уплаченный НДФЛ зачесть в счет будущих по этому налогу? Если да, то это является нарушением норм гл. 23 НК РФ, за которое вам грозят штраф и пени. Чтобы вернуть переплату по НДФЛ, подайте в налоговую инспекцию заявление о возврате. При этом НДФЛ, удерживаемый из текущих выплат физическим лицам, перечисляйте в бюджет в полном объеме.

От ошибок никто не застрахован, и возможна ситуация, когда, заполняя платежное поручение, бухгалтер ошибочно указал не ту сумму НДФЛ, что была фактически удержана у работников. И в итоге перечислил в бюджет больше, чем следует. Как быть в такой ситуации?

Некоторые бухгалтеры могут подумать, что, излишне перечислив в бюджет НДФЛ, можно не уплачивать его в следующих периодах. Сразу скажем, это ошибочное мнение. Наличие переплаты никак не освобождает налогового агента от обязанности в полном размере перечислять в бюджет суммы налога, фактически удерживаемого из доходов физических лиц в более поздние сроки.

Суть вопроса. Ошибочно уплаченные суммы НДФЛ не рассматриваются в качестве налоговых платежей, поэтому не могут быть зачтены при последующей уплате НДФЛ.

По этому поводу есть Письмо ФНС России от 19.10.2011 N ЕД-3-3/3432@. В нем налоговики напомнили, что Налоговый кодекс не допускает уплату НДФЛ за счет средств налоговых агентов (пп. 1 п. 3 ст. 24 и п. 9 ст. 226 НК РФ). А деньги, уплаченные по ошибке, рассматриваются не как НДФЛ, а именно как средства работодателя. И налоговики отметили, что сумма уплаченного налога должна быть равна той величине, которая удержана из дохода физического лица.

Поэтому, если, излишне перечислив деньги, вы в следующем месяце не доплатите НДФЛ, вас могут привлечь как налогового агента к ответственности по ст. 123 НК РФ. И начислить штраф в размере 20% суммы, подлежащей перечислению.

Кроме того, придется заплатить еще и пени за несвоевременную уплату НДФЛ (ст. 75 НК РФ). Напомним, что пени начисляют за каждый календарный день просрочки исполнения обязанности по уплате налога и определяют в процентах от неуплаченной суммы налога. Процентная ставка пени принимается равной 1/300 действующей в это время ставки рефинансирования Банка России. То есть, несмотря на «переплату», при последующих выплатах дохода физическим лицам налог нужно удерживать и перечислять в бюджет в полной сумме.

Что касается самой ошибочно перечисленной суммы НДФЛ, то ее можно вернуть. Для этого подайте в налоговую инспекцию заявление о возврате. Причем у вас есть три года с момента обнаружения переплаты. Такие правила установлены в п. 7 ст. 78 Налогового кодекса РФ.

Получив заявление, налоговики должны письменно в течение пяти рабочих дней со дня принятия решения сообщить вам о своем решении вернуть деньги либо отказать в возврате (п. 9 ст. 78 НК РФ). Инспекция принимает это решение на основании результатов совместной сверки расчетов по налогу (Письмо ФНС России от 04.07.2011 N ЕД-4-3/10764).

Напомним, что переплату по НДФЛ инспекция обязана вернуть налоговому агенту в течение месяца после получения от него заявления (п. 6 ст. 78 НК РФ).

Если же инспекция нарушит этот срок, то на сумму, подлежащую возврату, начисляются проценты за каждый календарный день просрочки. Об этом говорится в п. 10 ст. 78 НК РФ.

Возвращаемые деньги налоговая инспекция перечислит на ваш расчетный счет, который вы указываете в заявлении на возврат.

Памятка. Процедура возврата переплаты прописана в ст. 78 НК РФ. Она распространяется не только на налогоплательщиков, но и на налоговых агентов.