Содержание

- Лимит снятия наличных в сутки через банкомат ВТБ

- Действующие лимиты на снятие наличных

- Лимит на карты с овердрафтом

- Как изменить доступный лимит

- Где клиенты ВТБ могут снять наличные без комиссии

- Суточный лимит

- Как изменить лимит на снятие?

- Способы снятия наличных по карте ВТБ

- Возможные проблемы с банкоматом

- ВТБ 24: лимит на снятие наличных в банкомате

- Как устанавливаются ограничения?

- Лимиты на снятия общие

- Способы снятия наличных по карте ВТБ24

- Банкоматы ВТБ24

- Повышение возможностей

- Лимит снятия наличных в банкомате ВТБ в 2019: разные способы

- Лимит снятия наличных ВТБ24 через банкомат

- Лимит снятия денег с карты ВТБ 24 в день

- ВТБ 24 лимиты снятия наличных по картам – кредиткам

- Заключение

- Условия пользования

- Тарифы

- Снятие наличных

- Переводы

- Как активировать?

- Стоимость обслуживания

- Условия дебетовой Мультикарты

- Кэшбэк

- Условия зарплатной Мультикарты

- Условия кредитной Мультикарты

- Как оформить?

- Способы снятия денег с карты ВТБ без комиссии

- Лимиты по обналичиванию средств

- Где снять деньги без процентов

- Лимит снятия

- Лимит на снятие наличных от ВТБ: 3 вида ограничений

- Способы снятия наличных

- Месячный лимит

- Через банкомат

- Через кассу отделения

- Тариф Привилегия в ВТБ: лимиты на снятие наличных

- в течение суток

- денег в месяц

- Лимит на снятие средств с карты серии Мультикарта (в день и в месяц)

Лимит снятия наличных в сутки через банкомат ВТБ

Многие владельцы банковских карт даже не догадываются о существовании порога на снятие наличных со своей карты. Он есть и у ВТБ. Размер ежедневного лимита устанавливается в зависимости от типа пластика.

Данные ограничения призваны защитить клиентов от несанкционированного снятия наличных с карты, если она попала в руки постороннего человека. Лимиты устанавливаются на обналичивание средств через банкомат, отделение ВТБ или терминалы сторонних кредитных учреждений.

Действующие лимиты на снятие наличных

«Сколько можно снять наличных с карты ВТБ в 2018 году?» — это напрямую зависит от типа пластика, которым вы владеете. Премиальные банковские продукты имеют более лояльные условия относительно ограничений. Предел на снятие имеется как у кредитного пластика, так и у дебетового.

Безналичные расчёты, покупки, платежи, переводы является более перспективная финансовая сфера. Именно поэтому все кредитные учреждения, в том числе ВТБ, вводят ограничения на снятие денег через банкомат, в соответствии с законодательством РФ.

Исходя из действующих на данный момент банковских продуктов, ВТБ 24 установил следующие пределы на снятие наличных через банкомат за один раз:

- «Классическая» – 100 000 в день.

- «Стандартная» – 100 000 в день.

- «Золотая» – 200 000 в день.

- «Платиновая» – 200 000 в день.

При снятии наличных через кассу отделения финансовой организации, лимит будет немного больше:

- «Классическая» – 300 000 в сутки.

- «Стандартная» – 300 000 в сутки.

- «Золотая» – 600 000 в сутки.

- «Платиновая» – 600 000 в сутки.

Речь идет об именных картах, обслуживающихся в платежных системах: Visa, MasterCard, МИР. Если вы являетесь владельцем пластика моментального выпуска, лимит будет составлять 100 000 рублей, как при снятии через банкомат, так и в кассе отделения кредитного учреждения.

Обратите внимание! За одну операцию по выдаче наличных можно получить на руки не более 40 купюр.

Помимо ежедневных ограничений существуют месячные лимиты. За этот срок можно снять следующие суммы в российской валюте:

- «Классическая» – 1 000 000.

- «Стандартная» – 1 000 000.

- «Золотая» – 2 000 000.

- «Мультикарта» — 2 000 000.

- «Платиновая» – 3 000 000.

Ограничения распространяются на снятие денег через банкомат и операционную кассу ВТБ. В последнем случае клиенту для совершения операции необходимо предъявить документ удостоверяющий личность.

Важно! Владельцы ВИП-карт могут рассчитывать на индивидуальные условия относительно ограничений в день и месяц. По-другому также обслуживаются следующие типы пластиков: «ВТБ 24 Якутия», «ВТБ 24 РЖД».

>

Сколько можно снять с кредитной карты?

У данного банковского продукта строго ограниченный максимальный порог, в зависимости от типа карты. Именно поэтому рассчитывать на получение крупной суммы на руки через банкомат не приходится:

- 100 тысяч/1 млн для классической кредитки.

- 250 тысяч/2 млн для золотой карточки.

- 350 тысяч/3 млн для платиновой карты.

В зависимости от типа пластика клиент может попросить банковское учреждение изменить условия относительно текущих ограничений.

Лимит на карты с овердрафтом

Владельцы зарплатного проекта ВТБ24 имеют возможность подключить к своему пластику овердрафт. Данная услуга представляет собой получение моментального кредита на следующих условиях:

- Максимальная сумма – 850 000 руб.

- Процентная ставка – 12,9% годовых.

- Ежемесячные поступления на счет должны быть не менее 10 000 руб.

Для подключения овердрафта необходимо обратиться в офис финансовой организации и написать соответствующее заявление. Максимальный порог снятия наличных устанавливается индивидуально, в зависимости от дохода клиента.

Как изменить доступный лимит

Полностью убрать предел на снятие денег невозможно. Однако банк ВТБ может его увеличить. Для этого необходимо обратиться в фирменное отделение кредитного учреждения с паспортом и попросить сотрудника пересмотреть текущие условия в сторону увеличения. Не нужно рассчитывать на глобальные изменения, чаще всего ВТБ добавляет не более 100000-200000 рублей.

Обратите внимание! Банк ВТБ чаще всего идет на уступки владельцам кредиток. Изменить имеющийся порог по дебетовому пластику практически невозможно.

Где клиенты ВТБ могут снять наличные без комиссии

Банк ВТБ плотно сотрудничает со многими крупными финансовыми организациями. Благодаря этому владельцы пластиков смогут снимать наличные через фирменные банкоматы партнеров совершенно бесплатно. Речь идет как о банках, входящих в Группу компаний «ВТБ 24», так и о сторонних кредитных учреждениях.

Где можно снять наличные без комиссии:

- Банк Москвы.

- Почта Банк.

- ТрансКредитБанк.

- Сбербанк.

Лимит на снятие денег без комиссии в этом случае также ограничен. Владельцы базовых, классических карт ВТБ могут обналичивать 100 тысяч ежедневно, 600 тысяч ежемесячно. Золотых – 250 тысяч/1 миллион, платиновых – 350 тысяч/2 миллиона, привилегированных – 450 тысяч/3 миллиона.

Ограничения по снятию наличных средств существовали всегда, отменить их полностью не представляется возможным. Пластик является удобным платежным инструментом, но если клиенту требуется крупная сумма, деньги необходимо заказать в кассе отделения ВТБ. Дополнительная комиссия данная за обслуживание не предусмотрена.

Пластиковая карта позволяет централизовать финансы и надежно защитить их. В качестве одной из мер безопасности выступает лимит на снятие наличных. Он обеспечивает сохранность средств в случае несанкционированного доступа третьих лиц к пластику без ведома держателя, так как вор не сможет снять всю сумму за один раз. Какие лимиты устанавливает крупнейший российский банк ВТБ на обналичку денежных сбережений, рассказывается в данной статье.

Суточный лимит

Пластик от ВТБ сегодня есть у каждого второго россиянина. Данный банковский продукт позволяет обходиться без налички путем осуществления электронных расчетов. Если же наличные средства вдруг понадобились, их всегда можно снять в банкомате ВТБ. Однако на карту пластиковую установлен определенный лимит, поэтому обналичить удастся только определенную сумму. Размер напрямую зависит от статуса карты клиента: классическая, золотая или платиновая.

Золотые, например Visa Gold, и платиновые продукты ВТБ относятся к премиальным. Поэтому они предоставляют более широкие возможности держателям, в частности больший лимит на снятие.

Ниже рассмотрим, сколько денег можно снять за один раз в зависимости от вида пластика:

| Карта | Лимит в сутки |

|---|---|

| Классическая | 250 тыс. руб., но не более миллиона в месяц |

| Золотая | 400 тыс. руб., но не более 2-х миллионов в месяц |

| Платиновая | 500 тыс. руб., но не более 3-х миллионов в месяц |

| Зарплатная | 100 тыс. руб., но не более миллиона в месяц |

Участники зарплатного проекта могут подключить такую банковскую услугу, как овердрафт. Под ней подразумевается возможность получить кредит на дебетовую карту ВТБ, которая предназначена для получения заработной платы. Для этого нужно обратиться в отделение ВТБ и написать соответствующее заявление. Кредит будет доступен, если ежемесячный размер денежных поступлений на счет составляет более 10 тысяч рублей.

Условия овердрафта ВТБ оптимальные. Обладатель пластика может получить кредит на сумму от 850 тысяч рублей под 12,9% годовых. Размер лимита на обналичивание варьируется от размера дохода и определяется в каждом случае индивидуально.

Как изменить лимит на снятие?

Держатели пластика имеют возможность изменить лимит, но ровно на сутки. Сделать это можно следующими способами:

- Позвонить по номеру горячей линии ВТБ. Оператор для идентификации личности звонящего задаст несколько стандартных вопросов. В частности, нужно будет назвать кодовое слово. Посмотреть его можно в договоре на банковское обслуживание.

- С помощью банкомата ВТБ. Для этого в главном меню нужно открыть раздел «Операции с картой», а затем выбрать пункт «Изменение кеш-лимита в пределах остатка». После этих манипуляций держатель может снять всю сумму со счета, даже если она превышает ежедневный лимит.

- В отделении ВТБ. Увеличить лимит можно также непосредственно в отделение банка ВТБ. Менеджер предложит держателю пластика написать соответствующее заявление. Спустя несколько часов он сможет обналичить всю сумму, имеющеюся на счете.

- Через онлайн-банк. Клиенты, авторизированные в системе интернет-банкинга ВТБ, могут увеличить лимит в режиме онлайн. Для этого нужно войти в личный кабинет на сайте и перейти во вкладку «Мои счета». Откроется список карт. Выберите нужную карту, после чего перейдите в раздел управления и нажмите на пункт «Лимит». Там можно будет установить или снять ограничения.

Способы снятия наличных по карте ВТБ

Существует несколько способов обналичивания сбережений с пластика ВТБ. Клиент может выбрать наиболее удобный для себя вариант.

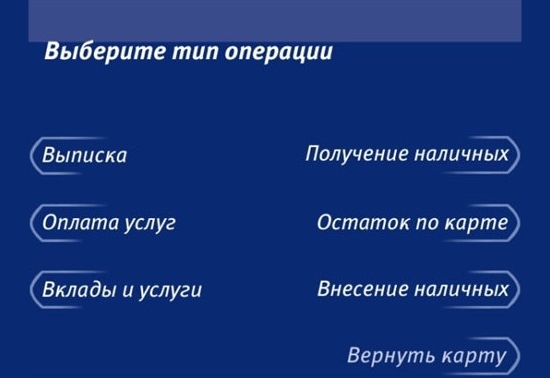

Банкоматы ВТБ имеют широкую сеть распространения: они есть на улице, в торговых центрах, магазинах, кинотеатрах. Поэтому многие предпочитают снимать деньги именно через устройства самообслуживания. Ниже представлена пошаговая инструкция:

- Вставьте пластик в отверстие в банкомате.

- Введите ПИН-код.

- В главном меню выберите пункт «Снятие наличных».

- Укажите сумму.

На этом все! После работы с банкоматом не забудьте распечатать чек и забрать карту.

Стоит отметить, что проводить данную операцию можно также в банкоматах других банков. Предельная сумма для снятия зависит от суммы покупок по дебетовой или кредитной карте. Процент за обналичивание не взимается.

Через отделение ВТБ

Снять наличные можно в отделении ВТБ с помощью кассира. Для этого нужно:

- Прийти в отделение ВТБ.

- Предъявить кассиру документ, подтверждающий личность.

- Озвучить необходимую сумму для снятия.

- Ввести пароль от карты.

- Забрать наличные и расписаться на чеке.

При вводе ПИН-кода соблюдайте элементарные правила безопасности: не озвучивайте комбинацию цифр и закрывайте ее рукой от посторонних глаз. Код доступа не должен знать даже сотрудник банка.

Данный способ еще удобен тем, что позволяет снять сумму, превышающую лимит беспроцентно. Если понадобилась крупная сумма денег, ее можно заказать через кассу. Выдача денег, как правило, осуществляется через сутки после обращения.

Через специализированные сервисы

Сегодня существует множество сервисов, которые специализируются на обналичивании денег с пластиковых карт, но не бесплатно. Найти их можно в Интернете. Принцип работы данных ресурсов заключается в следующем: пользователь заказывает необходимую сумму в режиме онлайн, а затем забирает наличку в офисе.

К выбору сайта нужно отнестись максимально серьезно, чтобы не наткнуться на мошенников. Предварительно почитайте отзывы о нем в сети или поспрашивайте у знакомых.

Возможные проблемы с банкоматом

Некоторые клиенты ВТБ сталкиваются с тем, что банкомат отказывается выдавать запрашиваемую сумму. Это может происходить по следующим причинам:

- нехватка купюр в устройстве самообслуживания;

- нехватка средств на счете;

- истек срок действия пластика;

- магнитная лента карты повреждена;

- в работе банкомата произошел технический сбой.

Чтобы установить точную причину, необходимо обратиться в отделение ВТБ или позвонить по номеру, который указан на корпусе банкомата. После этого уже можно будет предпринимать конкретные действия по устранению неполадок.

Пластиковая карта сегодня есть практически у каждого. Чтобы в процессе ее использования не возникало трудностей с получением наличных, стоит знать все ограничения. Лимит карты напрямую зависит от ее типа. Если нужно снять крупную сумму денег, то можно заказать наличные в кассе. Комиссия за эту операцию не взимается.

ВТБ 24: лимит на снятие наличных в банкомате

Крупное финансовое учреждение, предоставляющее услуги на территории России, заботится не только о комфорте, но и о безопасности своих клиентов. Для этого был установлен лимит снятия наличных ВТБ 24 через банкомат в 2019 году. Данная функция различна для каждого тарифного плана. Различать следует и тип пластика – дебетовый или кредитный. Как узнать, какие ограничения наложены на ту пластиковую карточку, которой пользуетесь вы?

Как устанавливаются ограничения?

Минимальные возможности есть у тех держателей пластиковых карт, которые используют классический тип продуктов. При использовании более привилегированных статусов пластика, с пользователя взимается более крупная сумма.

К постоянным клиентам финансовая организация применяет индивидуальный подход.

Устанавливает ВТБ 24 лимит на снятие наличных в банкомате по строго предусмотренной схеме. Каждый клиент, перед тем как подключить пластиковую карту, должен ознакомиться с условиями тарификации. Предварительно проконсультируйтесь со специалистом финансовой структуры, и подберите для себя наиболее подходящий продукт.

Лимиты на снятия общие

| Карта | Лимит в сутки | Лимит в месяц |

| Пластик классического сегмента | до 100 тыс. рублей | не более миллиона рублей |

| Именные карточки и тариф «Трансаэро» | до 300 тыс. рублей (терминал и касса) | не более миллиона рублей |

| Платиновая карта | 500 тыс. руб. | не более 3-х миллионов рублей |

| Тариф GOLD | до 200 тыс. посредством банкоматов и 600 тыс. рублей в кассах | не более 2-х миллионов рублей |

| Зарплатные карточки | не более 100 тыс. через банкоматы и до 300 тыс. рублей через кассу | не более миллиона рублей |

Способы снятия наличных по карте ВТБ24

Лимит на снятие наличных с карты ВТБ 24 устанавливается в зависимости от варианта проведения транзакции. Уточнить актуальную информацию можно на официальном сайте учреждения или по телефону горячей линии.

Обратите внимание, что в отдельных случаях программа лимитирования может быть пересмотрена.

Для этого следует обратиться в отделение и проконсультироваться со специалистом. Опытный сотрудник ответит на любые вопросы информационного или технического плана.

Банкоматы ВТБ24

Данные тарифы действительны не только при использовании АТМ, выдавшего пластик, но и в финансовых учреждениях, которые являются партнерами. Уточнить более подробную информацию можно у сотрудников финансовой организации или по номеру горячей линии.

Варианты снятия наличных и установленные лимиты в банкомате:

- Классические дебетовые карты – до 250 тыс./день и не более 1 млн. руб. в месяц.;

- Классические зарплатные – до 100 тыс./день;

- GOLD – до 400 тыс./день;

- PLATINUM – до 500 тыс./день.

Как правило, посредством АТМ можно получить небольшую сумму, так как в данном случае действует строгое ограничение возможностей. Это предусмотрено для повышения уровня безопасности клиентов.

Для того чтобы получить более крупную сумму, следует обратиться в отделение банка.

Кассы банка

Клиенты в отделениях финансовой организации России обслуживаются только по паспорту. В противном случае снять большую сумму не получится. Предварительно следует уточнить свои возможности, для того чтобы в процессе не возникло непредвиденных споров.

- Классическая дебетовая – до 250 тыс. рублей в день. Обратите внимание, что всю сумму можно снять в валюте;

- Зарплатная – лимиты по снятию наличных следует уточнять в кассах банка (устанавливаются индивидуально);

- Золотая карта – можно обналичивать до 600 тыс. руб. в сутки;

- PLATINUM – позволяет обналичивать не более 1 млн. руб. за день.

Снимать денежные средства со счета лучше всего через банк. Это увеличивает уровень безопасности, и исключает вероятность хищения денежных средств со счета клиента.

Месячные ограничения

Есть ограничения перевода средств не только за день, но и в месяц. Например:

Если у Вас остались вопросы или есть жалобы — сообщите нам

- По классическому банковскому продукту можно снять всего 1 млн. руб.;

- По-золотому – не более 2 млн. руб.;

- Па по-платиновому – до 3 млн. руб.

Такой подход к установлению ограничений является необходимым. С его помощью обеспечивается стабильная работа банка, повышение уровня безопасности и стимуляция пользователей для совершения безналичных расчетов.

Повышение возможностей

Клиентам банка доступно ВТБ 24 увеличение кредитного лимита по карте. Как увеличить свои возможности? Привилегия имеется только у тех пользователей, которые активно пользуются пластиковой карточкой. В 2019 году предусмотрено подключение Мультикарты. Данный банковский продукт увеличивает возможности клиентов в несколько раз.

Если вы хотите совершать финансовые операции по картам в виде снятия денежных средств без ограничения, то обратитесь к специалистам ВТБ24. Опытные сотрудники просмотрят вашу финансовую историю и при наличии такой возможности увеличат лимиты, что улучшит качество обслуживания без рисков.

Лимит снятия наличных в банкомате ВТБ в 2019: разные способы

Для любого платежного средства (пластиковой карты) предусмотрены определенные ограничения на получение налички. В крупной российской организации VTB24 также предусмотрены определенные нормы, которые предотвращают проведение незаконных финансовых операций. Какой лимит снятия наличных ВТБ установлен, и какие пути существуют, чтобы обойти действующие ограничения законно?

В VTB24 имеется множество выгодных предложений. Опытный клиент быстро сориентируется и подберет для себя самый выгодный. Новичку рекомендуется ознакомиться с действующими тарифами внимательно, а лучше всего получить консультацию у специалиста финансовой компании.

- 1 Лимит снятия наличных ВТБ24 через банкомат

- 2 Лимит снятия денег с карты ВТБ 24 в день

- 3 ВТБ 24 лимиты снятия наличных по картам – кредиткам

- 4 Способы снятия наличных по карте ВТБ24

- 5 Заключение

Лимит снятия наличных ВТБ24 через банкомат

Действие ограничений – мера безопасности, как для самого банка, так и для клиентов. Отмены подобного правила в ближайшем будущем не предвидится. Для того чтобы использование пластика было комфортным и не препятствовало использование налички.

Следует при оформлении банковского продукта изучить все действующие ограничения. Отдавайте предпочтение тому тарифному плану, который будет соответствовать личным требованиям. Различные категории пластиковых карт отличаются между собой установленными нормами на вывод налички.

Начальный уровень подойдет для лиц, обналичивающих небольшие суммы, а золотой или платиновый – для тех граждан, которые снимают много налички. Финансовая организация предлагает универсальную Мультикарту, с помощью которой можно заменить все остальные. Характеристики подбираются индивидуально от клиентов и зависят от активности держателя. Ограничения в этом случае являются едиными для всех.

Читайте также: онлайн ВТБ 24 личный кабинет

ВТБ лимит снятия наличных в банкомате:

- базовая – до 100000 р.;

- Classic – до 100000 р.;

- Gold – до 250000 р.;

- Platinum – до 350000 р.;

- привилегия – до 400000 р.

Индивидуальный подход предусмотрен только для постоянных клиентов. Ограничения устанавливаются в виде целого ряда определенных параметров по установленной схеме. Перед тем как отдать предпочтение определенному тарифу следует ознакомиться с условиями сотрудничества. При необходимости специалист из области финансовой структуры проведет бесплатную консультацию.

Ограничения по картам действуют только на получение налички. Рассчитываться через терминалы, совершать денежные переводы и пользоваться интернет-банкингом можно без ограничений. Если нужно расходовать крупные суммы, то следует об этом сообщить специалисту при оформлении пластикового продукта.

Если у Вас остались вопросы или есть жалобы — сообщите нам

Читайте также: Вход в личный кабинет ВТБ Коллекция

Лимит снятия денег с карты ВТБ 24 в день

Существуют не только месячные ограничения, но и дневные. В ВТБ 24 лимит на снятие наличных в банкомате на дебетовых продуктах составляет:

- классические – 100-300 тыс. руб.;

- именные Трансаэро – 300 тыс. руб.;

- золотой тариф – 200-600 тыс. руб.;

По зарплатным картам – не больше 100-300 тыс. руб. Через кассу можно обналичивать более крупные суммы. В АТМ установлены более строгие ограничения.

Для использования банковского пластика с комфортом, заблаговременно изучите действующие ограничения. В противном случае придется переоформлять карту, чтобы подключить более выгодный и удобный для каждого индивидуального случая тариф.

Читайте также: Личный кабинет мобильного банка ВТБ24

ВТБ 24 лимиты снятия наличных по картам – кредиткам

Не только по дебетовым и зарплатным продуктам существуют подобные рамки. Кредитные карты также не позволяют обналичивать крупные суммы.

Лимит снятия наличных ВТБ через банкомат 2019 с кредиток в сутки:

- по классике – до 100000 рублей;

- по золотой – до 250000 рублей;

- по платине – до 300000 рублей.

В определенных случаях происходит уменьшение норм, что зависит в первую очередь от платежеспособности клиента. Для того чтобы этого не произошло нужно предоставить в филиал выписку о производимых по карте транзакциях.

Если многократно пытаться снять средства. Получая при этом отказ, то счет будет заблокирован, т. к. система посчитает проводимые действия мошенническими. Все принятые меры направлены на повышение уровня безопасности клиентов.

Действуют ограничения для всех и зависят от того, как будет снята наличка. Для отдельных клиентов программа по лимитированию пересматривается. Нужно явиться в филиал и провести предварительную консультацию с сотрудником банка. Сотрудник поможет подобрать подходящую программу и проблему.

Установленные ограничения:

- Лимит снятия наличных с карты ВТБ24 в банкомате – по дебетовому продукту – 250000 рублей, 1000000 руб./месяц, по зарплатному – 1000000 рублей, Голд – 4000 рублей, Платинум – 5000000 рублей.

- Через кассы – от 250 до 1 млн. рублей в сутки, что зависит от типа пластика.

Читайте также: Онлайн ВТБ брокер – вход в личный кабинет

Предусмотренные ограничительные рамки – это важная мера по безопасности средств с баланса. Для получения крупной суммы рекомендуется обращаться в филиалы. Для этого нужно иметь при себе паспорт.

Заключение

Пластиковые карты – современный финансовый инструмент, который является достаточно популярным. С его помощью удается легко контролировать материальный статус каждого клиента. Это позволяет подбирать наиболее выгодные программы и исключает вероятность кражи денег со счета. Если карта все же будет украдена и злоумышленнику удастся узнать пин-код, то он не сможет обналичить сразу весь баланс. Такие меры являются всеобщими и применяются во всех финансовых ограничениях без исключения.

Если пользователь нуждается в ежедневном обналичивании крупных сумм, то может оформить на себя несколько пластиковых продуктов с высокими тарифами. Такая мера не является запрещенной и противозаконной. Для того чтобы грамотно продумать комбинацию карт можно обратиться за помощью в офис.

Получить более конкретную информацию по пластиковым картам можно на официальном сайте vtb24.ru. при возникновении вопросов звоните по номеру 8(800)100-24-24. Опытный сотрудник проконсультирует и поможет подобрать наиболее выгодное предложение.

Мультикарта ВТБ увидела свет летом 2017 года. Это универсальные «карточный» продукт, который соединил в себе преимущества предшественников. Банк обещает держателям пластика бесплатное обслуживание, щедрый кэшбэк, переводы без комиссий.

Условия пользования

Мультикарта это пакет услуг банка, удовлетворяющий почти все потребности клиентов. С ее помощью можно: оплачивать покупки в онлайн и оффлайн магазинах, снимать наличные, совершать любые переводы, а так же получать пенсии, стипендии и зарплату.

За использование средств на карте держатели получают вознаграждение от банка. Специалисты ВТБ разработали 7 видов бонусов. По условиям банка к однoй карте можно подключить только один вид зачисления кэшбэка. Вознаграждение начисляется в течение 30 дней после окончания расчетного периода. Менять тип бонусов можно ежемесячно.

Бесплатное обслуживание доступно при соблюдении условий использования карты, но об этом ниже. На снятие наличных банк установил ограничения. Компенсируется неудобство отсутствием комиссионного сбора.

Для получения дебетовой карты ограничений почти нет. Её выдадут любому гражданину РФ старше 18 лет. Для оформления достаточно оставить заявку на сайте или обратиться в любое отделение банка.

К желающим открыть кредитную линию финансовая организация относится строже. Для потенциальных заемщиков банк поднял возрастной порог до 21 года. Кроме того, нужно документальное подтверждение дохода.

Тарифы

В зависимости от целей использования и источников пополнения, можно оформить несколько видов мультикарты. Клиентам доступна: дебетовая, кредитная, зарплатная и пенсионная карта.

Мультикарта работает со всеми платежными системами: VISA, MasterCard и МИР.

Тарифы дебетовой и кредитной карт имеют разные параметры. Это обусловлено тем, что в первом случае клиент распоряжается собственными деньгами. Расплачиваясь кредиткой, используются заёмные средства, которые необходимо вернуть банку. Но основные опции неизменны в обоих случаях.

Основные параметры приведены в таблицах отдельно для пластика с собственными и заемными деньгами.

| |

||

| |

| |

||

| |

||

| |

||

| |

|

|

| |

||

| |

||

Мультикарта ВТБ с платежной системой МИР

Платежная система МИР появилась в 2015 году. Ее создание обусловлено сбоями в работе международных Visa и Master Card. На сайте ВТБ о ней почти нет информации. Чаще всего ее выдают:

- Бюджетникам в для начисления зарплаты.

- Военнослужащим и солдатам срочной службы для получения заработной платы и денежного довольствия.

- Жители Москвы могут пользоваться картой МИР с транспортным приложением «Тройка».

- Пенсионерам, инвалидам и другим лицам имеющим право на получение пособий от ПФР.

Важно. Воспользоваться мультикартой ВТБ МИР можно только на территории Российской Федерации, включая Крым и Армению.

Внешне МИР ничем не отличается от карт, поддерживающих другие международные системы. Однако, многие торговые интернет-площадки за пределами России исключают возможность расчета МИРом. Кредитной карты по этой разновидности мультикарты не предусмотрено.

Обслуживание карты бесплатно при условии:

- Ежеквартальных выплат от ПФР в размере 1 копейки;

- Выдачи в рамках зарплатного проекта.

В остальном, отличий в тарифах от привычных дебетовых карт ВТБ нет.

Снятие наличных

Хранить средства на пластике выгодно и безопасно. Но бывают ситуации, когда без наличных не обойтись. Снять деньги с мультикарты можно несколькими способами:

- Банкоматы любого банка;

- Кассы в отделениях ВТБ и других финансовых организациях.

| |

||||

| |

Свыше 100 тысяч и любые суммы в валюте — 5,5%. |

|||

При этом, банк установил лимиты на снятие наличных. Они достаточно лояльны. За 24 часа клиент может обналичить 350 тысяч рублей. В месяц кэшем доступно 2 миллиона. При превышении порога расходования средств по дебетовым картам комиссионный сбор возвращается кэшбеком в следующем за операцией месяце.

Переводы

- Переводы между дебетовыми картами ВТБ бесплатны. За перечисление денег с кредитки на дебетовый пластик внутри банка придётся заплатить не менее 50 рублей. Комиссия составляет 5,5%.

- Перевод собственных средств в сторонние банки взимается плата. Комиссионный сбор зависит от перечисляемой суммы и финансового учреждения, выпустившего пластик. Например, перевод минимальной суммы 100 рублей с карты ВТБ на карту Сбербанка обойдется клиенту ВТБ в 50 рублей. Это минимальная переплата.

Как активировать?

Чаще всего банковский продукт активирует сотрудник банка в момент выдачи. Процесс незаметен для клиента и занимает пару секунд. Но есть случаи, когда приводить пластик в рабочее состояние приходится самостоятельно.

Сделать это можно в отделении банка при предъявлении паспорта и договора обслуживания. Способ подходит для любого вида карт.

Звонок на горячую линию тоже активирует карту. Оператору придется сообщить:

- Паспортные данные;

- Номер карты;

- Кодовое слово.

Способ плох тем, что подходит не для всех видов карточных продуктов.

Через интернет

Активация возможна и через интернет-банк. Но способ подходит только для авторизованных ранее пользователей. Чтобы «запустить» финансовый инструмент в онлайн режиме потребуется:

- Зайти в интернет-банк;

- Выбрать опцию «неактивная карта»;

- Кликнуть на «запросить баланс».

Через несколько минут пластик готов к работе.

Банкоматы ВТБ доступны в каждом городе. Активировать банковский продукт можно и через терминалы по приему и выдаче наличных.

Чтобы карточка заработала, достаточно поместить ее в картоприемник, ввести PIN код и запросить баланс или выполнить любое другое доступное действие.

Стоимость обслуживания

Мультикарта позиционируется как продукт, за обслуживание которого не взимается плата. Это верно лишь от части. СМС-информирование и мобильный банк подключаются бесплатно и ничего не стоят держателю карты.

Интересно. Мастер счет открывается автоматически в момент подписания договора обслуживания.

За ведение мастер счета тоже платить не надо. А вот за карту, возможно, придется платить, если не выполнены требования бесплатного обслуживания, установленные банком.

Условия для бесплатного обслуживания

Чтобы обслуживание ничего не стоило нужно выполнить одно из условий:

- Сумма покупок должна превышать 5 000 рублей.

- Карта должна быть подключена к зарплатному проекту государственной или частной компании. В этом случае на нее должны ежемесячно поступать средства от юрлица или индивидуального предпринимателя.

- На мастер счет, привязанный к карте должны регулярно приходить выплаты из Пенсионного Фонда. По условиям банка достаточно перечисления 1 копейки раз в 3 месяца. Чаще всего это карты МИР.

Условия дебетовой Мультикарты

Дебетовая мультикарта привлекательна для тех, кто тратит в месяц не меньше 15 000, расплачиваясь пластиком. Максимальные бонусы от использования банковского продукта доступны при тратах свыше 75 000. Именно от этой суммы начисляется максимальный кэшбэк и процент на остаток по счету.

Кроме возврата средств, доступно:

- Бесплатное смс-информирование;

- Одновременное использование собственных и заемных средств в рамках одного карточного счета;

- Начисление процентов на остаток;

- Личный кабинет на сайте и удобное мобильное приложение для android и ios;

- Снятие наличных без комиссии в банкоматах любых банков;

- Возможность бесплатно открыть до 5 карт одновременно.

Если траты с мультикарты меньше 5000 в месяц, обслуживание обойдется в 2998 руб/год. При таких расходах не происходит и начисление процентов. В этом случае достоинства черного пластика от ВТБ ставятся под сомнение.

Вклад ВТБ на Мультикарту

С помощью мультикарты можно не только тратить деньги, но и откладывать. Держателям дебетового пластика доступен пополняемый вклад «Накопительный счет». Капитализация по нему не предусмотрена. Но при условии ежемесячного пополнения удастся получить неплохие проценты.

Подробности приведены в таблице:

| |

Кэшбэк

Возможность сэкономить, пользуясь картой появляется когда расходы превышают отметку в 5 000 рублей. Это небольшая сумма. Чтобы получать бонусы достаточно просто расплачиваться мультикартой.

Условия кэшбэка

Возврат средств предусмотрен в нескольких категориях. Одна карта допускает только один вид бонусов, которые начисляются при расходах более 5000 ₽. Менять их можно по своему усмотрению раз в месяц. Баллы зачисляются в течение 30 дней, следующих за расчетным периодом по 1-й из 7-ми категорий:

- Cach back на все. Максимальное вознаграждение в этой категории составляет 2% от суммы покупки.

- Опция «Авто» даёт возможность вернуть до 10% за расчёты на заправках и платы парковочных мест.

- Бонус «Рестораны» рассчитан на постоянных посетителей кафе, баров и ресторанов. В рамках опции кэшбэк начисляется и за покупку билетов в театры и кино.

- При подключении опции «Путешествия» начисляются баллы-мили. Бонусы начисляются за каждые потраченные 100 рублей. Мили пригодятся при покупке билетов на поезда и самолеты, во время бронирования номеров в отелях. Ими можно оплачивать аренду автомобиля. Потратить вознаграждение можно на сайте travel.vtb.ru из расчета 1 миля = 1 ₽. Максимальный кэшбэк составляет 4%.

- «Коллекция» дает возможность бесплатно получить товары с сайта bonus.vtb.ru. В список подарков входят товары для дома, электроника, бытовая техника. Принцип начисления баллов идентичен начислению миль. 1 бонус = 1 ₽. Баллами возвращается до 4% от расходов за месяц.

- «Сбережения» гарантирует повышенную ставку по накопительному счёту. Банк готов начислять до 8% на остаток по карте.

- Опция «Заемщик» рассчитана на держателей кредитных карт. Выгодна она заёмщикам банка. При расчетах кредитной версией мультикарты экономия на процентах по кредиту доходит до 10%.

По теме: Мультикарта ВТБ — В чем подвох?

Как подключить кэшбэк?

Специального подключения кэшбэк не требует. При оформлении карты в отделении банка специалист подробно расскажет про каждую опцию и установит нужную категорию. Поменять ее можно:

- В личном кабинете онлайн-банка перейдя в раздел опции из меню карты;

- Позвонив на горячую линию;

- В мобильном приложении, оставив запрос в чате.

Условия зарплатной Мультикарты

Участие в зарплатном проекте ВТБ начинается с обращения работодателя к представителям финансовой организации. После заключения договора все сотрудники получают активные мультикарты ВТБ.

Оформить карту можно без участия работодателя, обратившись в банк лично или через интернет. В течение 14 дней карту доставят в выбранный офис. После этого останется отнести ее реквизиты в бухгалтерию и приложить к ним заявление о переводе выплат в ВТБ.

Ее условия идентичны тем, что предусмотрены по дебетовой мультикарте.

Как активировать зарплатную карту ВТБ?

Для активации необходимо получить PIN код. Карта начнет работать после первой операции, которая требует его введение.

Зарплатная карта МИР

МИР имеет такой же функционал, как обычная дебетовая карта. Ее используют при расчетах с работниками бюджетной сферы, сотрудниками МВД, кадровыми военными и солдатами срочной службы. Действует она только на территории России. Оплатить покупки и услуги с помощью мультикарты МИР за рубежом можно только в Армении. В других странах она не работает.

Условия кредитной Мультикарты

Особенности условий по мультикарте с кредитной линией обусловлены использованием заемных средств банка. Лимит определяется индивидуально от 10 000 до 1 миллиона рублей.

Тарифы и условия обслуживания описаны выше.

В чем подвох?

Не смотря на кажущуюся привлекательность, кредитная мультикарта таит несколько подводных камней:

- Для оформления необходим объемный пакет документов. При лимите до 300 тысяч, нужен только паспорт. Но по своему усмотрению, банкиры могут потребовать СНИЛС или водительское удостоверение. При повышении лимита потребуется справка 2-НДФЛ или по форме банка для подтверждения дохода. Если он ниже 15 000, в кредите откажут.

- Банк навязывает страховку займа. По закону это необязательно, но отказ от страхования может послужить причиной отрицательного решения при открытии кредитной карты.

- Не предусмотрено бесплатное снятие наличных. Карта подходит только для безналичных расчётов.

- Обслуживание условно бесплатное. При несоблюдении требований банка оно составит 249 ₽ в месяц.

Как оформить?

Для получения дебетовой мультикарты достаточно оставить заявку-анкету на сайте ВТБ. Когда карта будет выпущена, на номер, указанный в заявлении придет смс-оповещение о доставке карты в выбранное отделение банка.

Требования ВТБ к держателю дебетового пластика минимальны:

- Возраст старше 18 лет;

- Гражданство РФ.

Постоянная регистрация в районах присутствия банка не нужна. Карту выдадут даже тем, у кого она отсутствует вовсе.

Получить кредитку сложней. Для этого требуется:

- Заявление-анкета заполненная в офисе или через интернет.

- Паспорт с постоянной регистрацией в регионах присутствия ВТБ.

- Заемщик должен быть старше 21 года.

- Подтверждение дохода по форме 2-НДФЛ или по форме банка для лимита свыше 300 тысяч.

- СНИЛС, водительское удостоверение или загранпаспорт по требованию банка.

Одновременно можно открыть 1 основную и 5 дополнительных карт с одним мастер счётом. Выпуск 6 и последующих обойдется в 500 рублей.

Читайте так же:

- Детская карта ВТБ — со скольки лет;

- Кредитная карта Тинькофф Platinum;

- Кредитная карта Почта Банк Элемент 120.

Способы снятия денег с карты ВТБ без комиссии

При обналичивании денежных средств с банковской карты нередко удерживаются проценты за совершение операции. Поэтому клиенты должны знать какие размеры имеет комиссия и как снять деньги без ущерба для своего бюджета.

Многие банки берут внушительный процент за обналичивание средств. В банке ВТБ 24 предусмотрено удержание определенного процента за проведенные операции по снятию денег. В данной статье будут рассмотрены вопросы о том, как снять деньги с банкомата ВТБ без комиссии.

Лимиты по обналичиванию средств

ВТБ выдает своим клиентам разные виды карт - дебетовые, кредитные, пенсионные. С них можно обналичивать деньги банкоматах самого банка и в терминалах других банков. Комиссионные не удерживаются при снятии средств у банков-партнеров ВТБ 24. К таковым относятся Почта Банк, ВТБ Банк Москвы, Банк ВТБ.

Если средства будут сниматься в терминалах других банковских организаций, комиссия будет удержана. Величина комиссии будет зависеть от вида карты. Удержанный процент напрямую зависит от используемых банковских тарифов. Чаще всего, это 1% от обналичиваемых средств, но сумма удержания не будет меньше 300 рублей.

У владельцев привилегированных карт комиссия за обналичивание в сторонних банкоматах не взимается. Однако, они имеют определенные лимиты на общее число снятия наличных. Клиент сможет снять деньги без удержания комиссии от 1 до 3 раз.

За рубежом за снятие в банкоматах комиссия может также взиматься, составлять она будет 1%. Помимо процента удержания за снятие, может быть удержана и комиссия банков-владельцев терминалов – этот процент может колебаться от 1 до 5. В большинстве, все POS-терминалы выдают средства держателю в указанной валюте. Преимуществом POS-терминалов является возможность снятия крупных сумм.

Банковская комиссия может варьироваться от ряда нюансов:

- Суммы снятия;

- Количества проводимых операций по обналичиванию;

- Вида карты.

Ограничения по дебетовым картам

- Снимать наличные без комиссии можно держателям Мультикарты. В каком именно банкомате будет произведена операция не имеет существенной роли - проценты за проведенную операцию не будут удерживаться;

- Комиссия за обналичивание средств в терминалах других банков возвращается в виде кэшбэка, но не сразу: после проведенной операции должно пройти 30 дней. Важный момент: покупки должны совершаться по всем картам банка в пакете банковских услуг «Мультикарта», потраченная сумма должна превышать 5 000 руб. в месяц;

- Никаких лимитов на беспроцентное снятие наличных нет.

Ограничения по кредиткам

- В течение 1 недели после получения кредитной карты комиссия за осуществление переводов и снятие наличных не взимаются. Лимит на снятие денежных средств составляет 100 000 руб.;

- Если лимит будет исчерпан, с клиента будет удерживаться 5,5% с каждой операции, но комиссионный сбор не может быть меньше 300 руб.

Ограничения по обналичиванию в отделении

Лимит по обналичиванию денег в отделении банка точно такие же, как в банкомате.

Можно ли изменить ограничения

Клиенты ВТБ могут изменить лимит снятия денег. Чтобы внести корректировку, потребуется связаться со специалистом по телефону, либо посетить любое отделение ВТБ лично.

Где снять деньги без процентов

Для снятия наличных без процентов, все операции должны проводиться в банкоматах ВТБ и у банков-партнеров. Во всех других случаях комиссионные сборы будут удерживаться.

Каждый месяц владельцы дебетовых карт могут снимать средства наличными без процентов за проведенную операцию в любом стороннем банкомате. Самая большая сумма для обналичивания зависит от того, сколько клиент потратил на приобретение покупок по дебетовой и кредитной картах в общей сложности:

| Сумма | Лимит |

| от 5 до 15 000 руб. | до 15 000 руб. |

| от 15 до 75 000 руб. | до 75 000 руб. |

| от 75 000 руб. | до 150 000 руб. |

Обналичивание денег без комиссии за рубежом

Всем владельцам пластиковых карт ВТБ 24 предоставляет возможность снимать наличные и за рубежом. Клиенты банка должны учитывать платежную систему своей карты – MasterCard или VISA.

| Visa ВТБ 24 | MasterCard ВТБ 24 |

| ВТБ Азербайджан | ВТБ Украина |

| ВТБ Республика Беларусь | ВТБ Грузия |

| ВТБ Казахстан | ВТБ Армения |

Лимит снятия

Ограничение на обналичивание средств устанавливается не для каждого клиента отдельно, а согласно внутренним правилам ВТБ.

Размер средств доступных к обналичиванию имеет непосредственную связь с тем, держателем какой карты является клиент банка.

Если это самая обычная кредитная карточка, то сумма может быть одной, если это привилегированная карта, ограничения будут значительно выше.

За один раз

Вопреки тому, что суточные ограничения превышать нельзя, то установленные ограничения на единоразовое обналичивание средств регулировать не запрещено. Держатель карты должен не упускать один важный момент – максимальная сумма к обналичиванию в банкомате ВТБ единоразово может быть установлена во время открытия карты с тем условием, что эта сумма будет меньше суточного лимита, который был установлен ранее.

Клиенты банка часто задаются вопросом о том, сколько можно снять денег с карты ВТБ за сутки. Самая большая сумма зависит от типа банковской карты. Если клиент является держателем карты Visa или Master Card, эта сумма будет равна 250 000 руб.

Не имеет принципиальной разницы где будет происходить обналичивание средств - через банкомат или в кассе, единственный важный момент – во втором случае нужно предоставить кассиру свой паспорт.

Для держателей заработных карт суточные ограничения будут составлять 100 000 руб. Владельцам пластиковых карт класса Gold (“Золотая”) 1 раз в день можно снимать в пределах 400 000 руб. А вот для тех, кто имеет в распоряжении ”Платиновый пакет”, предоставляются более широкие возможности: для снятия денег в банкомате лимит составляет 500 000 руб. в сутки, для обналичивания средств в отделении банка – до 1 млн. руб.

Месячный лимит на снятие денег в банкомате имеет непосредственную связь с тем, какой картой владеет клиент банка. Ниже приведена таблица, в которой указаны типы карт с месячными лимитами:

| Типы карты | Месячный лимит |

| Visa или Master Card | 1 000 000 руб. |

| “Золотая” | 1 000 000 руб. |

| “Платиновый пакет” | 2 000 000 руб. |

Комиссия и лимиты на снятие наличных с банковской карты были всегда, причем в будущем не рассматриваются никакие варианты отмены – это не выгодно банковским организациям. В текущем году ВТБ предлагает продукт “Мультикарта” с самыми оптимальными условиями.

Чтобы подобрать банковскую карту с выгодными условиями, перед ее получением уточните у сотрудника отделения все интересующие вопросы, поинтересуйтесь, возможны ли индивидуальные изменения по своим условиям. Помните – карта должна соответствовать требованиям клиента.

Лимит на снятие наличных от ВТБ: 3 вида ограничений

Часто многие граждане, особенно частные предприниматели, жалуются, что при желании обналичить средства через банкомат, система ВТБ отказывает в проведении операции. Причина тому лишь одна – маленький лимит на снятие наличных. Иными словами, финансовым учреждением установлено ограничение, запрещающее клиенту обналичивать сумму, которая, к примеру, превышает 10 тысяч рублей. Дабы очередной отказ не стал для граждан неприятным «сюрпризом», данный материал расскажет о том, какой лимит снятия наличных в ВТБ через банкомат в 2018 году.

Ограничение на получение наличных устанавливается далеко не в индивидуальном порядке – это зависит от внутренних правил банковского учреждения ВТБ.

Размер суммы, которая будет доступна к снятию, также зависит от того, какой именно картой ВТБ пользуется гражданин, если это обычная, стандартная кредитка – сумма одна, если это пластик класса Gold – лимит значительно выше.

И если суточный лимит на обналичивание наличных повышать нельзя, то ограничение, которое установлено на разовое получение денег, регулировать можно.

Единственное, что должен знать клиент – это помнить о том, что максимальная сумма к снятию в банкомате ВТБ за один раз, может быть установлена непосредственно клиентом во время открытия карты, при условии, что выбранная им сумма не будет превышать суточного лимита, установленного банком.

Если раздумывать на тему, сколько можно снять денег с карты ВТБ в сутки в 2018 году, то поговорить действительно есть о чем, ведь максимальная отметка лимита, зависит ни от чего иного, как от типа банковской карты.

- Стандартная карта Visa или Master Card (дебетовая) – 250 тысяч рублей (столько же можно получить и у кассира в отделении банка, главное – иметь при себе пластик и паспорт гражданина РФ);

- Заработная карта – не более 100 тысяч рублей в сутки;

- «Золотая» карта класса Gold – максимальная отметка равна сумме в 400 тысяч рублей в сутки;

- Наличие у россиянина «Платинового пакета» дает ему более широкие возможности:

- обналичить деньги в банкомате (до 500 тысяч рублей в сутки);

- обналичить деньги у кассира в отделении ВТБ банка (до 1 миллиона рублей в сутки);

Как ни странно, в ВТБ лимит на снятие наличных в банкомате в месяц, также зависит от того, какой именно банковский продукт гражданин использует.

- Обычная карта клиента Visa или Master Card – до 1 миллиона рублей в месяц;

- «Золотая» карта класса Gold – до 1 миллиона рублей в месяц;

- Наличие у россиянина «Платинового пакета» дает ему возможность обналичивать средства, в общей сложности на сумму, не превышающую отметки в 2 миллиона рублей в месяц.

Способы снятия наличных

На сегодняшний день осуществить перевод с карты на карту, пополнить счет мобильного телефона или оплатить коммунальные услуги можно десятками способов, не выходя из дома. Этого, пока что, нельзя сказать о процессе обналичивания денег с карты, ибо подобное можно осуществить лишь двумя способами.

Для того чтобы обналичить денежные средства с помощью банкомата, его нужно найти, что можно сделать на официальном портале ВТБ банка, где размещены адреса, по которым находятся представительства учреждения и точки снятия денег непосредственно.

Как только банкомат найден, клиенту нужно будет выполнить лишь несколько простых действий.

- Вставить пластик в банкомат;

- Ввести 4-значный ПИН-код;

- Выбрать команду «Снять наличные»;

- Ввести с помощью цифровой панели необходимую сумму к выдаче;

- Подтвердить свое решение нажатием кнопки «Продолжить»;

- Получить деньги наличными.

Обналичить свои сбережения можно и в банкоматах сторонних банков, правда, комиссия за снятие будет гораздо большей.

Как было обозначено выше, для того, чтобы обналичить свои деньги в отделении банка, его нужно найти, что можно сделать на сайте ВТБ.

Посетив отделения банка, гражданин должен обратиться к кассиру и при построении разговора с ним, опираться на следующую инструкцию.

- Озвучить сумму, которую необходимо выдать;

- Предоставить пластик;

- Ввести с помощью терминала ПИН-код;

- Предоставить кассиру такие «бумаги» (если пластик, с которого клиент хочет снять деньги класса Gold, то документы не понадобятся):

- паспорт гражданина РФ;

- идентификационный налоговый номер;

- Расписаться в чеке о получении средств, после чего получить деньги.

Обналичить деньги с кредитки ВТБ в отделении другого банка – невозможно, процедура невыполнима ни на каких условиях. (2 оценок, среднее: 4,50 из 5)

В каждом банке, в том числе и в ВТБ, установлен лимит снятия средств по картам. Под ним понимается максимально возможная сумма, которую владелец может снять в сутки с одной карты. На первый взгляд лимит снятия ВТБ вряд ли можно назвать положительным моментом. Ведь, если человеку понадобится более крупная сумма, чем предполагает ограничение, то придется ждать следующих суток. В действительности все иначе и лимит имеет совершенно иное назначение. Он был создан с целью обеспечить сохранность и безопасность средств на счету. Допустим, банковская карта ВТБ несанкционированным образом попала в руки к третьим лицам, то есть к злоумышленникам. Они тут же захотят ее обналичить, сняв все деньги. Установленный лимит не даст возможности сделать это. Даже если им и удастся обналичить часть средств, то на следующие сутки они уже не смогут повторить операцию, так как к этому моменту практически каждый держатель карты успевает ее заблокировать.

Если кто-то планирует получить в банке ВТБ кредитную или банковскую карту того или иного вида, то следует заранее уточнить лимит, предусмотренный для нее. Зная о нем, держатель карты будет знать, на какую сумму он может рассчитывать в сутки в случае чего. Если же карта попадет в руки к злоумышленникам, и они решат снять деньги, то благодаря ограничению, им не удастся стать обладателем всей суммы. Это важно, так как у ряда клиентов банка на картах может находится очень крупная сумма сбережений.

Бесплатное обслуживание карты

Ежемесячная комиссия за обслуживание Мультикарты ВТБ не взимается при условии покупок по всем картам (кредитным, дебетовым, основной и всем дополнительным) в пакете банковских услуг «Мультикарта» на общую сумму более 5 тыс. руб. в месяц.

Если условие не выполняется, комиссия составит 249 руб. в месяц.

Комиссия за оформление Мультикарты ВТБ не взимается при подаче заявки на сайте банка.

При оформлении в отделении — взимается комиссия в размере 249 рублей и возвращается на мастер-счет в виде cash back, если будут выполнены условия бесплатного обслуживания в течение первого месяца пользования Мультикартой.

Ежемесячная комиссия за обслуживание Мультикарты ВТБ не взимается при условии покупок по всем картам (кредитным, дебетовым, основной и всем дополнительным) в пакете банковских услуг «Мультикарта» на общую сумму более 5 тыс. руб. в месяц.

Если условие не выполняется, комиссия составит 249 руб. в месяц.

Комиссия за оформление Мультикарты ВТБ не взимается при подаче заявки на сайте банка.

При оформлении в отделении — взимается комиссия в размере 249 рублей и возвращается на мастер-счет в виде cash back, если будут выполнены условия бесплатного обслуживания в течение первого месяца пользования Мультикартой.

Как получать доход от процента на остаток

С Мультикартой ВТБ вы можете получать доход от начисления процента годовых на остаток средств на мастер-счете.

Размер процентной ставки зависит от суммы покупок в месяц по всем картам (дебетовым, кредитным, основной и всем дополнительным) в пакете банковских услуг «Мультикарта»:

| рублей | рублей | рублей |

| 2% | 4% | 9% |

Условия действительны до 31.01.2020

Проценты начисляются на ежедневный остаток на мастер-счёте и текущих счетах в рублях в течение каждого месяца. Максимальная сумма, на которую начисляются проценты — 300 тыс. рублей. При подключенной опции «Сбережения» проценты на остаток средств на мастер-счёте и текущих счетах не начисляются.

Выплата процентов осуществляется до конца месяца, следующего за месяцем начисления процентов.

Подробнее в Тарифах и документах

Мастер-счёт — банковский (текущий) счёт физического лица, открывается в трех валютах: рублях, долларах США и евро, и предусматривает совершение операций, не связанных с предпринимательской деятельностью. Мастер-счёт привязан к счету дебетовой карты, благодаря чему возможно использовать денежные средства на мастер-счёте для повседневных покупок, а также иметь круглосуточный доступ к средствам через банкоматы или отделения банка.

С Мультикартой ВТБ вы можете получать доход от начисления процента годовых на остаток средств на мастер-счете.

Размер процентной ставки зависит от суммы покупок в месяц по всем картам (дебетовым, кредитным, основной и всем дополнительным) в пакете банковских услуг «Мультикарта»:

| рублей | рублей | рублей |

| 2% | 4% | 9% |

Проценты начисляются на ежедневный остаток на мастер-счёте и текущих счетах в рублях в течение каждого месяца. Максимальная сумма, на которую начисляются проценты — 300 тыс. рублей. При подключенной опции «Сбережения» проценты на остаток средств на мастер-счёте и текущих счетах не начисляются.

Подробнее в Тарифах и документах

Мастер-счёт — банковский (текущий) счёт физического лица, открывается в трех валютах: рублях, долларах США и евро, и предусматривает совершение операций, не связанных с предпринимательской деятельностью. Мастер-счёт привязан к счету дебетовой карты, благодаря чему возможно использовать денежные средства на мастер-счёте для повседневных покупок, а также иметь круглосуточный доступ к средствам через банкоматы или отделения банка.

Онлайн-переводы и платежи без комиссии

С Мультикартой ВТБ вы можете экономить на комиссии за онлайн-платежи и переводы.

Оплачивайте мобильную связь, интернет и другие услуги моментально и без комиссии в ВТБ Онлайн.

Совершайте без комиссии:

- онлайн-переводы собственных средств с карты на карты других банков;

- онлайн-переводы по реквизитам с мастер-счета.

Комиссия за онлайн-платежи и переводы возвращается на мастер-счет в виде cash back в течение следующего календарного месяца, при условии покупок по всем (дебетовым, кредитным, основной и всем дополнительным картам) в пакете банковских услуг «Мультикарта» на общую сумму более 75 тыс. руб. в месяц. Лимит бесплатных переводов с карты на карту другого банка 20 000 руб./мес.

С Мультикартой ВТБ вы можете экономить на комиссии за онлайн-платежи и переводы.

Оплачивайте мобильную связь, интернет и другие услуги моментально и без комиссии в ВТБ Онлайн.

Совершайте без комиссии:

- онлайн-переводы собственных средств с карты на карты других банков;

- онлайн-переводы по реквизитам с мастер-счета.

Комиссия за онлайн-платежи и переводы возвращается на мастер-счет в виде cash back в течение следующего календарного месяца, при условии покупок по всем (дебетовым, кредитным, основной и всем дополнительным картам) в пакете банковских услуг «Мультикарта» на общую сумму более 75 тыс. руб. в месяц. Лимит бесплатных переводов с карты на карту другого банка 20 000 руб./мес.

Снятие наличных в любых банкоматах мира без комиссии

С Мультикартой ВТБ вы можете снимать собственные наличные деньги с карты без комиссии в любых банкоматах, даже в банкоматах других банков.

Комиссия за снятия наличных в банкоматах других банков возвращается на мастер-счет в виде cash back в течение следующего календарного месяца, при условии покупок по всем картам (дебетовым, кредитным, основной и всем дополнительным) в пакете банковских услуг «Мультикарта» на общую сумму более 75 тыс. руб. в месяц.

Ограничения на размер суммы бесплатных снятий наличных нет.

С Мультикартой ВТБ вы можете снимать собственные наличные деньги с карты без комиссии в любых банкоматах, даже в банкоматах других банков.

Комиссия за снятия наличных в банкоматах других банков возвращается на мастер-счет в виде cash back в течение следующего календарного месяца, при условии покупок по всем картам (дебетовым, кредитным, основной и всем дополнительным) в пакете банковских услуг «Мультикарта» на общую сумму более 75 тыс. руб. в месяц.

Ограничения на размер суммы бесплатных снятий наличных нет.

Многие владельцы банковских карт даже не догадываются о существовании порога на снятие наличных со своей карты. Он есть и у ВТБ. Размер ежедневного лимита устанавливается в зависимости от типа пластика.

Данные ограничения призваны защитить клиентов от несанкционированного снятия наличных с карты, если она попала в руки постороннего человека. Лимиты устанавливаются на обналичивание средств через банкомат, отделение ВТБ или терминалы сторонних кредитных учреждений.

>Лимит снятия

Ограничение на получение наличных устанавливается далеко не в индивидуальном порядке – это зависит от внутренних правил банковского учреждения ВТБ.

>За один раз

И если суточный лимит на обналичивание наличных повышать нельзя, то ограничение, которое установлено на разовое получение денег, регулировать можно.

Если раздумывать на тему, сколько можно снять денег с карты ВТБ в сутки в 2018 году, то поговорить действительно есть о чем, ведь максимальная отметка лимита, зависит ни от чего иного, как от типа банковской карты.

- Стандартная карта Visa или Master Card (дебетовая) – 250 тысяч рублей (столько же можно получить и у кассира в отделении банка, главное – иметь при себе пластик и паспорт гражданина РФ);

- Заработная карта – не более 100 тысяч рублей в сутки;

- «Золотая» карта класса Gold – максимальная отметка равна сумме в 400 тысяч рублей в сутки;

- Наличие у россиянина «Платинового пакета» дает ему более широкие возможности:

- обналичить деньги в банкомате (до 500 тысяч рублей в сутки);

- обналичить деньги у кассира в отделении ВТБ банка (до 1 миллиона рублей в сутки);

Месячный лимит

Как ни странно, в ВТБ лимит на снятие наличных в банкомате в месяц, также зависит от того, какой именно банковский продукт гражданин использует.

- Обычная карта клиента Visa или Master Card – до 1 миллиона рублей в месяц;

- «Золотая» карта класса Gold – до 1 миллиона рублей в месяц;

- Наличие у россиянина «Платинового пакета» дает ему возможность обналичивать средства, в общей сложности на сумму, не превышающую отметки в 2 миллиона рублей в месяц.

На сегодняшний день осуществить перевод с карты на карту, пополнить счет мобильного телефона или оплатить коммунальные услуги можно десятками способов, не выходя из дома. Этого, пока что, нельзя сказать о процессе обналичивания денег с карты, ибо подобное можно осуществить лишь двумя способами.

Через банкомат

Для того чтобы обналичить денежные средства с помощью банкомата, его нужно найти, что можно сделать на официальном портале ВТБ банка, где размещены адреса, по которым находятся представительства учреждения и точки снятия денег непосредственно.

Как только банкомат найден, клиенту нужно будет выполнить лишь несколько простых действий.

- Вставить пластик в банкомат;

- Ввести 4-значный ПИН-код;

- Выбрать команду «Снять наличные»;

- Ввести с помощью цифровой панели необходимую сумму к выдаче;

- Подтвердить свое решение нажатием кнопки «Продолжить»;

- Получить деньги наличными.

Через кассу отделения

Как было обозначено выше, для того, чтобы обналичить свои деньги в отделении банка, его нужно найти, что можно сделать на сайте ВТБ.

Посетив отделения банка, гражданин должен обратиться к кассиру и при построении разговора с ним, опираться на следующую инструкцию.

- Озвучить сумму, которую необходимо выдать;

- Предоставить пластик;

- Ввести с помощью терминала ПИН-код;

- Предоставить кассиру такие «бумаги» (если пластик, с которого клиент хочет снять деньги класса Gold, то документы не понадобятся):

- паспорт гражданина РФ;

- идентификационный налоговый номер;

- Расписаться в чеке о получении средств, после чего получить деньги.

Тариф Привилегия в ВТБ: лимиты на снятие наличных

ВТБ банк – это крупнейший банк, имеющий большое количество продуктов. К каждому клиенту банк ищет индивидуальный подход, что делает сотрудничество между двумя сторонами максимально комфортным.

Самой выгодной в ВТБ банке является Мультикарта. Ее владельцы должны знать о том, что по тарифу Привилегия в ВТБ предусмотрен наличных, как и в любом другом банке. Такие ограничения необходимы для того, чтобы мошенники не смогли воспользоваться украденной карточкой.

>Лимиты получения личных денег по картам ВТБ

Размер ограничения на снятие налички зависит от типа карты. Ниже представлены ограничения на снятие.

в течение суток

По дебетовым карточкам установлены следующие ограничения:

- депозитная карточка базовая – 100 тыс. руб.;

- Голд – 250 тыс. руб.;

- платиновая – 350 тыс. руб.

наличных в сутки по ВТБ Привилегия составляет 400 тыс. руб.

По кредиткам есть возможность получения до 350 тыс. за 24 часа.

денег в месяц

Банк выдвинул такие требования:

- дебетовая – 600 тыс. руб.;

- серийные карты Мультикарта – 2 млн. руб.;

- Platinum – 2 млн. руб.

Полные сведения о лимитах по всем видам карт можно получить в банке.

Лимит на снятие средств с карты серии Мультикарта (в день и в месяц)

Ограничения на получение наличных с Мультикарты Привилегия от ВТБ (дебетовой и кредитной) составляют до 350 тыс. руб. в сутки, а за месяц возможно получить не более 2 млн. рублей.

ВТБ 24 по Привилегии разрешает изменить лимит на получение личных финансов. Для этого человеку необходимо позвонить на линию поддержки клиентов либо посетить ближайшее отделение банка и написать соответствующее заявление.

Лимиты и ограничения на получение наличных денег в банке были всегда, и в дальнейшем вопрос об их снятии рассматриваться не будет. В 2018 году банк предлагает своим клиентам новую карту Мультикарта, которая обладает большим количеством преимуществ и возможностей. При необходимости можно обратиться в отделение и узнать условия пользования новым продуктом, а также возможность их изменения.

Возможно вы искали:

- втб лимит снятия наличных в банкомате по картам других банков;

- сколько можно снимать денег с карты втб в день через банкомат;

- лимит снятия наличных с карты втб привилегия дебетовая карта;

- сколько можно снять денег с карты втб в день через банкомат;

- втб лимит на снятие наличных в банкомате стороннего банка;

- втб лимит снятия наличных в банкомате по карте привилегия;

- какую максимальную сумму можно снять с карты втб в день

Условия пользования кредитной картой ВТБ Кредитная карта ВТБ «Мультикарта» — это универсальная кредитная карта совмещающая в себе программу кредитных условий с льготным периодом 101 день и преимущества дебетовых карт серии «Мультикарта»:

- необходимо выплатить снятую сумму кредитных средств до конечного срока завершения льготного периода (не позднее 101 дня, от момента снятия суммы с баланса карты). Вместе с этим, должны быть возвращены взимаемые комиссии (при их наличии);

- в течении периода льготного кредитования должны соблюдаться ежемесячные выплаты (минимальный 3%) — срок и сумма ежемесячных платежей.

- начисление кэшбэка до 15% (от потраченной суммы) по программе «Коллекция»;

- опция «Авто» — до 10% возвращается за заправку авто на АЗС и услуги парковок;

- опция «Рестораны» — до 10%;

- «Cash back» за все покупки — до 2,5%;

- опция «Путешествия» — до 5% в сфере: авиа, ж/д, автобусного сообщения;

- также, здесь подключается депозитная опция «Сбережения» — начисления процентов на средний остаток до 7,5% годовых (до 8,0% в первый месяц).

Для получения условий использования выделенной ссуды по 0% , в течении льготного периода 101 день, банк установил следующие требования:

- возрастные ограничения: от 21 года — до 70 лет;

- общий доход: от 5 тыс. ₽;

- наличие гражданства РФ с отметкой постоянной регистрации в регионе присутствия ВТБ банка.

Хитрые Правила ВТБ 24 3.14. Клиент обязан получать информацию об остатке и движении средств по Счету (в том числе о сумме и прочих параметрах проводимых Операций), используя следующие дистанционные каналы информирования:

3.14.1. Банкомат…

3.14.2. SMS‑оповещение. Информирование осуществляется на номер мобильного телефона Российского оператора связи, указанный Клиентом в одной из форм, установленных Банком (Заявление, через Банкомат и т. п.). Услуга оплачивается в соответствии с действующими тарифами Банка.

3.14.3. Голосовое меню «Персональный IVR»…

3.14.4. Электронная почта (e‑mail)…

3.14.5. Сервисы ВТБ24‑Онлайн…

Начну с того, что вышеуказанные Правила вы просто так не найдете на сайте ВТБ 24. Они очень хитро спрятаны от глаз интернет-посетителей. Уж не знаю специально или нет, но явной ссылки на них на страницах сайта вы не найдете. Я их нашел через Google, тот все страницы индексирует:

Я уже немного разъяснил сотрудникам банка и читателям этого блога, что такое Акцепт и что такое права потребителей, поэтому предлагаю обсудить эти самые Правила предоставления и использования банковских карт ВТБ 24 (ПАО) (Общие условия Договора о предоставлении и использовании банковских карт ВТБ 24 (ПАО)) на том же примере SMS-оповещений.