Содержание

- Справка по форме Сбербанка для ипотеки

- Как Сбербанк оценивает финансовое состояние соискателя?

- Документация, необходимая для оформления ипотеки в Сбербанке

- Какие пункты указываются в справке по форме Сбербанка?

- Подделка справок и фальсификация финансовой документации

- Справка по форме банка в Сбербанке для ипотеки: скачать образец, как сделать и какую лучше указать зарплату

- Справка по форме Сбербанка для ипотеки: образец заполнения и чистый бланк

- Какую лучше указать зарплату

- Калькулятор ипотеки Сбербанка

- Будут ли проблемы у работодателя с налоговой

- Как правильно сделать: типичные ошибки

- Отзывы

- Для чего подается в Сбербанк анкета на кредит?

- Образец бланка анкеты Сбербанка.

- Как правильно заполнить анкету сбербанка?

- 1. Тип получаемого кредита;

- 2. Личные данные:

- 3. Информация о запрашиваемом кредите:

- 4. Сведения о семье заемщика:

- 5. Дополнительная информация о клиенте:

- 6. Информация по трудоустройству:

- 7. Финансовая информация:

- 8. Способ перечисления заемных средств.

- 9. Сведения о рефинансируемых займах, если это является целью кредитования.

- 10. Отменить приложения-документы к анкете.

- На что следует обратить внимание?

- Как подается в Сбербанк анкета на кредит?

- Заключение.

- Справка по форме банка Сбербанк образец заполнения

- Бланк справка по форме банка Сбербанк 2019-2020

- Сравнение условий

- Справка Сбербанка по форме банка скачать 2019-2020

- Особенности справки по форме банка Сбербанка в 2020

- Скачать бланк (справку) Сбербанка 2019 года о доходах по форме банка

- Как выглядит справка

- Где можно скачать бланк

- Справка по форме банка в Сбербанке: образец 2019 г.

- Справка по форме банка для потребительского кредита и ипотеки в Сбербанке: что это такое, и когда она нужна

- Инструкция заполнения справки по форме банка для Сбербанка

- Как получить справку о доходе от работодателя: пошаговый алгоритм

- Ответы на частные вопросы

- Заполнение справки по форме банка в Сбербанке

- Когда и зачем использовать

- Справка по форме банка в Сбербанке: образец заполнения

- Справка по форме банка в Сбербанке: скачать новый бланк 2019

- Это важно

- Ценности и дресс-код в ОАО «Сбербанк России»

- Принципы дресс-кода в ОАО «Сбербанк России»

Справка по форме Сбербанка для ипотеки

- Время чтения: 3 мин.

- Опубликовано: 13.06.2018

- 151701

- 132

Оформить ипотеку в Сбербанке можно только при наличии полного комплекта документов, перечень которых устанавливается кредитным комитетом. Справка по форме Сбербанка для ипотеки — это документ, подтверждающий устойчивость финансового положения заёмщика. Высокая зарплата, указанная в бумаге, значительно повышает шансы заёмщика на одобрение ипотеки.

Как Сбербанк оценивает финансовое состояние соискателя?

Кредитные специалисты уделяют особое внимание доходам потенциального клиента. Они учитывают не только официальную зарплату (подтверждённую справкой 2-НДФЛ или бумагой по форме Сбербанка), но и дополнительные источники прибыли, которыми располагает соискатель (арендные платежи, авторские гонорары, дивиденды по акциям и т. д.). Клиенты, владеющие крупной собственностью (квартира, машина, яхта и др.), могут рассчитывать на дополнительные скоринговые баллы.

При оценке финансового состояния заёмщика учитываются пособия, пенсии и иные формы материальной помощи, предоставляемой государством. Во время заполнения анкеты-заявления контрагент Сбербанка должен оценить общие доходы собственного домашнего хозяйства. Произведённые вычисления не должны значительно отличаться от цифр, которые указаны в финансовой документации.

Кредитный специалист оценивает не только прибыль домашнего хозяйства, но и общие расходы семейного бюджета клиента (алименты, выплаты по исполнительным листам, погашение страховой премии и др.). Особенно тщательно анализируется кредитная нагрузка, которую несёт соискатель. Если выплаты по займам превышают 40% от общих доходов семейного бюджета, то заявка на получение ипотеки будет отклонена.

Документация, необходимая для оформления ипотеки в Сбербанке

Заявка на жилищную ссуду рассматривается только при наличии следующих бумаг:

- Удостоверение личность (паспорт гражданина РФ);

- Заявление;

- Второй документ, удостоверяющий личность заёмщика;

- Трудовая книжка;

- Справка по форме Сбербанка для ипотеки;

- Документация, подтверждающая наличие дополнительных доходов (выписка по брокерскому счёту, договор банковского вклада, квитанции о получении арендных платежей и т. д.);

- Бумаги по залоговой недвижимости;

- Сертификат, удостоверяющий право на получение материнского капитала (при его наличии);

- Документы, подтверждающие право на получение государственных пособий.

Перечень бумаг не является исчерпывающим. Кредитный комитет может потребовать дополнительные справки. Максимальное количество скоринговых баллов набирают заёмщики, которые предоставили подробную информацию о своём финансовом положении. Главным источником дохода для подавляющего большинства российских граждан является зарплата. Именно поэтому работник Сбербанка пристально изучает справку, в которой указан размер заработной платы за последние 5-6 месяцев.

Какие пункты указываются в справке по форме Сбербанка?

В документе должна присутствовать следующая информация:

- Дата оформления;

- Наименование филиала ПАО Сбербанк;

- ФИО соискателя;

- Полное наименование компании-работодателя;

- Телефон кадрового отдела;

- Контактные данные бухгалтерии;

- ИНН и ОГРН компании;

- БИК и реквизиты расчётного счёта фирмы, в которой работает потенциальный заёмщик;

- Занимаемая должность;

- Среднемесячный доход;

- Размер ежемесячных удержаний (включая налоги и иные отчисления);

- ФИО и телефоны директора и бухгалтера организации.

Справка по форме Сбербанка для ипотеки заверяется печатью компании, в которой работает потенциальный клиент. Бланк справки можно получить в офисе Сбербанка или на официальном сайте кредитной организации. Далеко не все российские фирмы соблюдают Трудовой кодекс и выдают справки 2-НДФЛ. Бумага, оформляемая по форме банка, является альтернативой справке 2-НДФЛ, в которой отражается только официальный доход заёмщика.

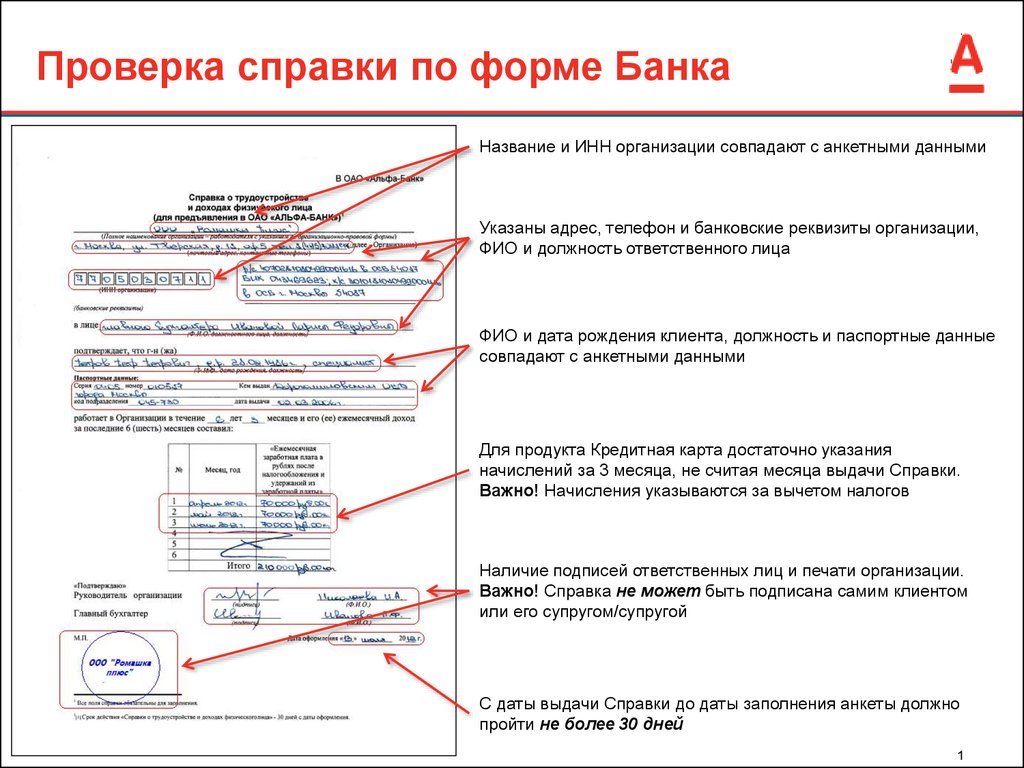

Данные, указанные в справке, проверяются кредитным инспектором на предмет фальсификации. Работник Сбербанка проводит ряд экспертиз, обращая внимание на различные неточности, несоответствие реквизитов и прочие детали. После этого менеджер звонит работодателю и уточняет размер официальной зарплаты клиента. Если все данные, указанные в бумаге, являются достоверными, то справка принимается кредитным комитетом Сбербанка.

Подделка справок и фальсификация финансовой документации

На углах домов и в интернете можно увидеть объявления, авторы которых обещают «сделать» справку 2-НДФЛ или документ по форме банка. За свои услуги мошенники требуют несколько тысяч рублей. Часть преступников просто «кидает» людей, которые перечисляют им деньги на карту или электронный кошелёк. Они не делают никаких справок, а просто исчезают с деньгами доверчивых граждан в неизвестном направлении.

«Честные» преступники действительно «штампуют» справки по форме Сбербанка для ипотеки, подделывая печати, подписи и размер зарплаты «передовика производства». Иногда фальсификацией документации занимаются нечистые на руку сотрудники отдела кадров. Они выдают настоящие трудовые книжки, в которых указан «длительный стаж работы» и несуществующие поощрения, полученные «работником». Сотрудники коммерческих компаний могут вступать в преступный сговор с коррумпированными чиновниками из налоговой инспекции. В этом случае криминальный бизнес может иметь действительно широкий размах.

Потенциальный клиент Сбербанка, пользующийся сомнительными услугами, должен понимать всю опасность криминальных сделок. Суды каждый год отправляют за решётку российских граждан, которые получили кредиты по поддельным документам. Не нужно забывать и о том, что в Уголовном кодексе РФ появилась новая статья под названием «Мошенничество в сфере кредитования». Нарушителей закона ждёт крупный штраф и лишение свободы на срок до 10 лет. Это относится и к тем гражданам, которые собирались честно выплачивать кредит, полученный по поддельным справкам.

справку для ипотеки по форме Сбербанка

Размер:

Справка по форме банка в Сбербанке для ипотеки: скачать образец, как сделать и какую лучше указать зарплату

Сбербанк предоставляет ипотечные кредиты самым разным категориям и слоям российского населения. Одни клиенты могут предоставить полный комплект необходимых бумаг, включая официальные документы о занятости и доходах, другие такой возможности не имеют. Рассмотрим, доступна ли справка по форме банка Сбербанк для ипотеки при подаче кредитной заявки.

Справка по форме Сбербанка для ипотеки: образец заполнения и чистый бланк

Подтверждение доходов по форме Сбербанка подразумевает заполнение формы на специальном бланке уполномоченным сотрудником компании, в которой трудоустроен потенциальный заемщик. В соответствии со внутренними правилами банка обязательно указывается основная информация по начисляемой заработной плате (минимум за 6 месяцев) и удерживаемому НДФЛ за обозначенный период.

Чистый бланк справки о доходах для ипотеки в Сбербанке можно скачать по следующей ссылке.

Данная форма содержит в себе следующие сведения:

- наименование работодателя;

- почтовый адрес и фактическое местоположение;

- телефоны (можно указать один/два);

- регистрационные данные;

- реквизиты (р/с, корр/счет, Банк);

- данные о работнике (Ф.И.О., занимаемая должность в компании, среднемесячная зарплата за обозначенное количество месяцев, среднемесячный размер НДФЛ);

- дата составления справки;

- должность, Ф.И.О. и подпись ответственного лица, подписавшего документ (обычно главный бухгалтер или начальник отдела кадров).

Справка по форме Сбербанка обязательно заверяется фирменной печатью работодателя.

ВАЖНО! Представленная в документе информация подлежит тщательной проверке кредитным аналитиком Сбербанка, который проводит ряд экспертиз и сравнений на предмет выявления неточностей и фальсификации.

Для проверки банковский служащий может позвонить в указанную в справке компанию и задать несколько вопросов о клиенте, уровне его дохода, стаже работы и репутации.

Какую лучше указать зарплату

Клиенту, получающему серую зарплату с маленькой официальной частью, рекомендуется указывать в справке о доходах по форме Сбербанка цифру, максимально приближенную к реальности. Существенное завышение будет недопустимым, так как банк обязательно проверит информацию всеми доступными способами, включая звонки без предупреждения разным сотрудникам компании-работодателя.

Также учитываться будет соотношение текущего дохода семьи с потенциальным ежемесячным платежом по ипотеке. На кредитные платежи не должно уходить более 40% от семейного бюджета. Оптимально, если в справке будет обозначена цифра, превышающая такой платеж на 50%.

ОБРАТИТЕ ВНИМАНИЕ! Если Сбербанк выявит подделку данных о получаемом доходе, то заявка будет отклонена, и заемщик попадет в базу ненадежных клиентов.

Калькулятор ипотеки Сбербанка

Сумма кредита Тип платежей Процентная ставка, % Материнский капитал Нет

Да Дата выдачи Срок кредита Досрочные погашения

Добавить

| Дата | Тип | Сумма/ставка | |

Рассчитать погашение График Таблица

| Срок | 0 мес. |

| Сумма | 0 руб. |

| Ставка | 0 % |

| Переплата | 0 руб. |

| Начало выплат | 0 |

| Конец выплат | 0 |

| Необходимый доход | 0 |

| № | Дата | Платеж | Основной долг | Проценты | Остаток долга | Досрочные погашения |

Для предварительных расчетов по ипотеке Сбербанка рекомендуется использовать наш ипотечный калькулятор, основным преимуществом которого является возможность определить необходимый уровень платежеспособности для одобрения кредитной заявки.

В наглядной форме сервиса потребуется указать такие сведения:

- размер займа;

- срок возврата долга;

- процентную ставку;

- дату выдачи ипотеки;

- тип утвержденных платежей (равными долями или с постепенным уменьшением).

Итогом станет таблица, в которой будет показана кредитная нагрузка с разбивкой ежемесячного платежа на тело кредита и начисленные проценты. Также пользователь получит сумму итоговой переплаты по ипотеке и уровень минимального дохода, который позволит постепенно погасить задолженность перед Сбербанком.

Альтернативным форматом полученных сведений является удобный график, который аналогично таблице позволит оценить свою кредитоспособность при оформлении конкретного ипотечного продукта.

Будут ли проблемы у работодателя с налоговой

Справка по форме Сбербанка актуальна для работников, получающих зарплату в конверте. Так как подобная категория клиентов занимает существенную долю в общем объеме клиентского потока, то банк пошел навстречу таким заемщикам и предоставил возможность предоставления справки о доходах практически в свободной форме.

Официальный доход подобных клиентов обычно довольно низкий. Именно с него и работодатель платит налоги и взносы во все фонды. Сбербанк понимает данный факт и поэтому не передает никаких сведений о подаваемых заявках на ипотечный кредит ни в какие сторонние органы, включая налоговую службу.

В виду этого факта никаких проблем у компаний-работодателей, которые не имеют возможности предоставить официальную справку 2-НДФЛ по конкретному сотруднику, обычно не возникает.

Как правильно сделать: типичные ошибки

Справка по форме Сбербанка для ипотеки составляется, заполняется и подписывается исключительно при согласовании работника и самого работодателя. Никакие неточности или грубые ошибки недопустимы.

Наиболее распространенными и типичными ошибками при предъявлении и заполнении справки по форме банка являются:

- Указание в бланке номера телефона сотрудника или отдела, в котором кредитный специалист не сможет получить необходимую информацию о сотруднике.

- Неверная цифра среднемесячного дохода (следует указывать зарплату до налогообложения).

- Отсутствие печати работодателя.

- Ошибка в реквизитах компании.

Любая из перечисленных ошибок приведет к отклонению заявки или возврату на исправление данных.

Важно помнить, что выданная справка имеет срок годности – не более 30-ти календарных дней с момента составления и подписания.

Также следует заранее обговорить с уполномоченными сотрудниками (как правило, из бухгалтерии) уровень обозначенной в документе заработной платы, который будет подтвержден во время звонка из Сбербанка. Доход лучше не занижать, так как при его недостаточности клиенту откажут, и не завышать, так как банк заподозрит фальсификацию.

Отзывы

Отзывы клиентов, которые при оформлении ипотечного кредита предоставляли справку по форме Сбербанка:

- Ирина, Москва: «Работаю в небольшой табачной фирме уже больше двух лет и получаю зарплату в конверте. Реальный доход достаточен для обслуживания требуемой суммы по ипотеке. Но так как работодатель может дать справку 2-НДФЛ только с указанием официальной зарплаты, решила оформить справку по форме банка. В документе по согласию бухгалтерии указали реально получаемую сумму. Во время рассмотрения моей заявки, как и ожидалось, главному бухгалтеру звонили из Сбера и спрашивали, действительно ли я здесь работаю и уровень моей зарплаты. Заявку одобрили даже при отсутствии 2-НДФЛ. Но помимо этого я документально подтверждала наличие в собственности машины, вклада на мое имя и комнаты в общежитии».

- Владимир, Оренбург: «Подавал заявку на ипотеку в Сбербанке несколько месяцев назад. Работаю у частного предпринимателя, соответственно никаких справок о доходах предоставить не могу. Договорились с банком и моим начальником, что предъявлю справку по форме банка, в которой будет указана сумма, которую я реально получаю каждый месяц. В процессе консультации с менеджером мне было пояснено, что такие справки принимаются и я далеко не первый подобный клиент. После сдачи пакета документов заявку рассматривали почти месяц, несколько раз звонили моему руководству. В итоге отказ. Неофициальная версия – бухгалтер назвала во время звонка мою официальную зарплату, испугавшись проблем с налоговой».

Для ипотеки в Сбербанке нужно подтверждение платежеспособности клиента. Сделать это можно с помощью справки 2-НДФЛ или справки по форме банка. Последняя оформляется по утвержденному образцу и содержит в себе основные данные о работодателе и заемщике, включая занимаемую должность, стаж и уровень зарплаты. Список документов по ипотеке и справка скачивается во приведенной в статье ссылке.

Как подать заявку на ипотеку в Сбербанк онлайн, какие нужны документы, а также, что делать после одобрения ипотеки в Сбербанке вы узнаете далее.

Если у вас остались вопросы или вы не знаете, как получить ипотеку без дохода или с низким доходом, то посмотрите об этом наш прошлый пост, а также запишитесь на бесплатную консультацию к юристу через нашего онлайн-консультанта на сайте.

Ждем ваших вопросов и будем благодарны за лайк и репост.

Прежде чем получить заемные средства в банке, гражданину нужно предоставить развернутую информацию о себе, о своей работе и финансовом положении. Как правило, для этого заполняется и подается в Сбербанк анкета на кредит. Если именно в этом учреждении лицо планирует взять ссуду. В данной статье рассмотрим, как правильно заполнить заявление анкету Сбербанка, а также добавим образец документа для скачивания.

Для чего подается в Сбербанк анкета на кредит?

Заявление-анкета Сбербанка на оформление потребительского кредита представляет собой семистраничный документ по форме банка ПК – 7. Он разделен на несколько частей с соответствующими блоками для заполнения подробной информации о клиенте. В него вносятся контактные данные, сведения о семье, работе, уровень ежемесячных доходов, а также информация об имеющихся и желаемых займах.

Поскольку, кредитное учреждение ничего не знает об обратившемся за деньгами лице, переданная в Сбербанк анкета на кредит служит, своего рода, «резюме». Из заполненной формы банк получает всю необходимую информацию о заемщике, делает вывод о его надежности и платежеспособности, а также принимает решение об одобрении или отказе желаемой суммы.

Стоит отметить, что по всем указанным сведениям и представленным документам сотрудники банка осуществляют проверку на предмет соответствия их действительности. Если, выявятся расхождения с реальным положением дел, то в кредите будет отказано. Кроме того, заявителя могут привлечь к ответственности за мошенничество или подделку документов.

Читайте: Как наказывается подделка документов?

Заполнение анкеты заявления Сбербанка понадобится для получения любого вида потребительского кредита:

- Автокредитование;

- Кредит наличными;

- Рефинансирование;

- Кредитные карточки;

- Целевые займы;

Образец бланка анкеты Сбербанка.

Бланк кредитной анкеты можно получить следующими способами:

- Скачать на данном сайте по ссылке ниже;

- Найти анкету на официальном сайте банка;

- Получить бланк в одном из отделений Сбербанка;

Хотя, взять форму и заполнить ее можно прямо в офисе банка в присутствии сотрудников, лучше ознакомиться с ней заранее. Так гражданин, сможет понять, какие данные и документы ему потребуются и заблаговременно собрать все необходимое для заполнения.

образец бланка анкеты Сбербанка на получение кредита.

Стоит отметить, что для оформления и получения заемных средств понадобится не только заявление-анкета. Вместе с ней клиенту потребуется предоставить:

- Свой паспорт;

- Трудовую книгу;

- 2 – НДФЛ или справку по форме Сбербанка;

- Документы о праве собственности на имущество;

- И ряд других бумаг;

Читайте: Какие документы нужны для оформления кредита в банке?

Как правильно заполнить анкету сбербанка?

В Сбербанк анкета на кредит заполняется лично заемщиком. Эта процедура редко вызывает затруднения, поскольку, предельна понятна. В свою очередь, заявление на бланке ПК — 7 может быть составлено в рукописном или заполнено в электронном виде. Так как поля разделов имеют редактируемый формат. Если по каким-то причинам лицо не может самостоятельно указать необходимую информацию, то с его слов это могут сделать сотрудники Сбербанка.

Клиенту необходимо ввести следующие данные:

1. Тип получаемого кредита;

2. Личные данные:

- ФИО, а если производилась смена, то и предыдущие тоже;

- Страховой номер (СНИЛС);

- Пол и дата рождения;

- Данные своего паспорта;

- Адреса постоянной и временной регистрации, если они есть;

- Контактные данные;

- Кем выступает заявитель в сделке (со/заемщик, поручитель, представитель);

3. Информация о запрашиваемом кредите:

- Сумма;

- Сроки.

4. Сведения о семье заемщика:

- Семейный статус;

- Сведения о супруге, а также детях;

5. Дополнительная информация о клиенте:

- Место рождения;

- Наличие образования и его вид;

- Адрес жительства;

6. Информация по трудоустройству:

- Название компании-работодателя, а также ее направление деятельности;

- Занимаемая должность, а также ее категория;

- Сведения о трудовом стаже;

7. Финансовая информация:

- Размер постоянных и дополнительных доходов;

- Ежемесячные расходы;

- Сумма среднего семейного дохода;

- Вид и ориентировочная стоимость имущества в собственности клиента;

8. Способ перечисления заемных средств.

9. Сведения о рефинансируемых займах, если это является целью кредитования.

10. Отменить приложения-документы к анкете.

образец заполнения анкеты Сбербанка.

На что следует обратить внимание?

При заполнении анкеты Сбербанка на потребительский кредит заемщику следует быть предельно внимательным. Допущенные неточности и ошибки могут стать препятствием в получении необходимой суммы денег, а также к последующим отказам при подаче заявки.

Указывая данные в заявлении, клиенту необходимо учесть, что:

- Переданная в Сбербанк анкета на кредит является лишь частью заявки, а не итоговым договором;

- Допускается внесение исправлений в текст, однако, все они должны быть заверены подписями лиц, в чьих данных допущена неточность;

- Все поля формы подлежат заполнению, а вот самостоятельно исключать из перечня вопросы не разрешается.

- Анкета считается недействительной без подписи клиента;

- Подписи должно быть две: на второй и пятой странице;

- Без объяснения причин Сбербанк вправе отказать в выдаче кредита даже при правильно заполненном заявлении, а также при наличии всех необходимых бумаг.

При приеме документов, специалисты банка осуществляют проверку корректности заполнения анкеты. Если допущены ошибки и их невозможно исправить, то заявление не принимается. В таком случае придется повторить процесс с новым бланком.

Как подается в Сбербанк анкета на кредит?

Чтобы подать заявление на кредит в Сбербанк для физических лиц существует два способа:

1. Личное посещение отделение банка;

2. Отправить онлайн заявку через интернет.

Если с первым вариантом все достаточно понятно: клиент заполняет бланк в офисе банка или заранее и приносит его лично в любое отделение. То второй вызывает больше вопросов.

- Во-первых, заполнить онлайн анкету на кредит в Сбербанке можно только действующим клиентам.

- Во-вторых, процедура осуществляется из личного кабинета Сбербанка Онлайн.

Таким образом, если гражданин перед оформлением кредита не был клиентом Сбербанка и не имел доступ в личный кабинет интернет-банкинга, то оформить кредит онлайн не получится. Таким лицам потребуется личное присутствие в банке.

Читайте: Что такое интернет-банкинг?

В свою очередь, подача заявки через интернет является наиболее удобным способом, потому, что:

- Анкета имеет упрощенный вид, поскольку, основная информация о клиенте уже имеется в Сбербанке;

- Не требуется никуда ехать;

- Занимает меньше времени;

- В качестве дополнительных документов могут использоваться скан-копии.

Заключение.

Итак, в Сбербанк анкета на кредит заполняется и подается каждый раз при оформлении нового займа. Она требуется для любого вида ссуды и является обязательным элементом заявки в банк. В свою очередь, без кредитной анкеты или с допущенными ошибками в ней клиенту не сулит одобрение и получение заемных средств. Более того, такая заявка даже не будет рассматриваться. Стоит помнить, что все предоставляемые сведения должны быть правдивы. Любая попытка намеренно ввести в заблуждение кредитора может повлечь негативные последствия для заемщика.

Справка по форме банка Сбербанк входит в основной пакет документов, необходимых для оформления ипотеки в этом финансовом учреждении. Она является официальным подтверждением стабильности финансового положения заемщика. Высокий доход, обозначенный в этой бумаге, сильно повышает шансы потенциального клиента получить одобрение в ипотеке со стороны кредитора. Расскажем, как скачать справку онлайн и как оформить документ.

Ниже вы сможете скачать бланк справки по форме банка Сбербанк и получить больше информации по оформлению кредита в этой организации для покупки недвижимости. Также мы сделаем подробный обзор 4 лучших предложений по ипотечному кредитованию в России, чтобы у вас был более широкий выбор кредиторов.

Справка по форме банка Сбербанк образец заполнения

По своей структуре бумага по форме банка является альтернативой справке 2-НДФЛ. В ней отображается только основная информация по компании-работодателю потенциального заемщика и его среднемесячному доходу в ней.

Чтобы не тратить время на заполнение бумаг в банковском отделении, лучше заранее ознакомиться с основным перечнем вопросов, на которые нужно будет отвечать.

Правильно заполненный документ по форме банка Сбербанк для ипотеки содержит следующую информацию:

-

ФИО и должность обратившегося клиента;

-

наименование, месторасположение, контактные данные и банковские реквизиты компании-работодателя;

-

сколько в среднем заработал обратившийся клиент за крайние 6 месяцев;

-

в каком размере обратившийся клиент выплатил налог на доход физ. лиц;

-

дата оформления документа и подпись.

Размер официальной зарплаты потенциального заемщика банковский сотрудник будет уточнять в телефонном режиме у работодателя.

Дополнительные требования

Заполненную справку по форме банка нужно заверить печатью компании, в которой работает потенциальный заемщик.

Не заверив документ печатью компании, он будет считаться недействительным.

Данные, указанные в этой бумаге, проверяются кредитным инспектором Сбербанка. Его задача — изучить документ на предмет наличия в ней разного рода неточностей, несоответствия контактных данных, реквизитов компании-работодателя, а также других важных деталей.

Какие последствия ожидают клиентов в случае подделки данных мы расскажем в конце статьи.

Бланк справка по форме банка Сбербанк 2019-2020

Без справки по форме банка Сбербанк взять кредит на покупку жилья в этой организации будет невозможно. По своей структуре она особо не отличается от идентичных документов в аналогичных финансовых учреждениях. Для тех, кто уже оформлял подобные документы по форме банка для ипотеки в других организациях, трудностей заполнение этой бумаги не составит.

Куда сложней найти надежного кредитора, предлагающего интересные условия без подводных камней. Сбербанк — именитая организация, однако более выгодные предложения по ипотеке часто встречаются и в остальных российских компаниях. Ниже вы найдете подробный разбор условий жилищного кредитования в 4 других популярных банках России.

Росбанк, Восточный Банк, Хоум Кредит и Совкомбанк предлагают лучшие процентные ставки в стране, поэтому их предложения достойны подробного рассмотрения.

Смотрите также: Тинькофф или Сбербанк — где лучше взять кредитную или дебетовую карту в 2019

Ипотека в Росбанке

Благодаря обращению в компанию Росбанк вы сможете взять кредитные средства по ставке от 10,99% годовых. Причем воспользоваться деньгами можно не только для покупки жилья, но и для любых других целей на ваше усмотрение.

| Сколько можно получить | От 50 000 до 3 000 000 ₽ |

| На какой срок | 1 — 7 лет |

| Под какой % | 10,99% — 18,98% |

| Необходимые документы | Паспорт |

| Бонусы | Возможность самостоятельно выбрать дату внесения платежей |

Для оформления заявки на кредит в Росбанке лично посещать банковское отделение не нужно. Заявка оформляется в интернете.

Решение по заявке можно посмотреть также в режиме онлайн, зайдя на свой электронный ящик.

Ипотека в Совкомбанке

В Совкомбанке физические лица могут занять кредитные средства под 11,9% годовых. Предложение отличается возможностью оформления заявки на особо крупную сумму, что особо пригодится людям, планирующим покупку жилья.

| Сколько можно получить | От 150 000 до 30 000 000 ₽ |

| На какой срок | 1 — 10 лет |

| Под какой % | 11,9% — 22,9% |

Совкомбанк рассматривает онлайн-заявки от россиян возрастом от 20 до 85 лет.

Также заемщикам необходимо проживать в том регионе, где они собираются пользоваться услугой банковского кредитования.

Ипотека в Восточном Банке

Восточный Банк дает физическим лицам возможность получить заемные средства по одной из самых выгодных процентных ставок в стране. Для оформления заявки потенциальному клиенту понадобится только паспорт. Справку о доходах можно не предоставлять.

Также предложение этой финансовой организации отличается небольшой возможной суммой кредитования. Ее размер составляет 25 000 ₽, что хорошо подходит для случаев, когда денег нужно немного, но срочно.

| Сколько можно получить | От 25 000 до 3 000 000 ₽ |

| На какой срок | От 13 месяцев |

| Под какой % | От 9,9% |

Решение по вашей заявке придет в течение нескольких минут после отправки заявки на емейл и указанный при регистрации номер телефона.

Ипотека в Хоум Кредит

Вам нужно занять до миллиона рублей для покупки жилья? За наличкой или деньгами на карту в этом размере обращайтесь в Хоум Кредит.

В этом банке можно подать заявку онлайн и кредитный робот всего за минуту проанализирует ваше обращение. Решение вы получите на емейл и указанный при регистрации телефон.

Также Хоум Кредит подходит для микрокредитования, так как минимальная сумма заемных средств для выдачи составляет всего 10 000 ₽.

| Сколько можно получить | От 10 000 до 1 000 000 ₽ |

| На какой срок | От 1 до 5 лет |

| Под какой % | От 7,9% до 24,9% |

| Бонусы | Со второго месяца кредитования можно выбрать удобную дату погашения кредита; получение денег в день обращения на карту |

Сравнение условий

Каждое из 4 лучших предложений по ипотечному кредитованию мы отдельно разобрали выше. Теперь же сравним условия всех банкиров в одной таблице.

| Росбанк | Совкомбанк | Восточный Банк | Хоум Кредит | |

|---|---|---|---|---|

| Сколько можно получить | 50 000 — 3 000 000 ₽ | 150 000 — 30 000 000 ₽ | 25 000 — 3 000 000 ₽ | 10 000 — 1 000 000 ₽ |

| На какой срок | 1 — 7 лет | 1 — 10 лет | От 13 месяцев | 1 — 5 лет |

| Под какой % | 10,99% — 18,99% | 11,9% — 22,9% | От 9,9% | 7,9% — 24,9% |

Таким образом, приходим к следующим выводам:

-

минимальный срок кредитования составляет год в любой организации;

-

самая маленькая процентная ставка по ипотеке в Хоум Кредит — 7,9%;

-

наиболее длительный срок кредитования в Совкомбанке — 10 лет;

-

максимально возможная сумма кредита — 30 000 000 ₽ в Совкомбанке.

Вам нужны деньги наличкой? В этой статье мы опубликовали проверенные способы получения кредита наличными в Тинькофф Банке.

Справка Сбербанка по форме банка скачать 2019-2020

Вы можете не просто ознакомиться с перечнем основных вопросов, но и заранее заполнить все поля, заверив бланк у работодателя.

Получить документ можно в одном из отделений Сбера или же, скачав его на свой ПК или другой гаджет.

Если вам удобней сделать это через компьютер, тогда откройте бланк в формате pdf прямо в режиме онлайн (ссылку для скачивания мы прикрепили ниже). Дальше наведите курсор мыши на поле для ввода данных и введите запрашиваемую информацию.

Когда ответите на все вопросы, можете скачать бланк справки по форме банка Сбербанк и распечатать его при наличии принтера. Если оборудования для распечатки у вас нет, можно записать файл на флешку и обратиться за помощью в любой из ближайших копировальных центров, где есть ксерокс.

Ниже мы приложили готовый для загрузки образец по форме Сбербанк. Скачайте его.

Особенности справки по форме банка Сбербанка в 2020

При оформлении ипотечного кредитования справка по форме банка вместе со справкой о доходе и другими документами передается на рассмотрение Сбербанку. Если вы скачали бланк и уже заполнили все поля на компьютере, тогда можете отправить его сотрудникам банка по интернету. Подается заявка на сайте этой финансовой организации.

Образец по форме Сбербанка, который мы предоставили выше, является официальным документом, действующим в текущее время. Его формат останется в нынешнем виде до тех пор, пока не изменятся условия ипотечного кредитования в этом финансовом учреждении. А изменения в ближайшее время будут внесены вряд ли, так как у Сбера дела идут прекрасно, и он уверенно двигается по успешно выстроенной кредитной стратегии.

Согласно свежим новостям пресс-центра этой организации, Сбер признан лучшим банком мира по нескольким номинациям в рейтинге Global Finance.

Мошенничество при заполнении справки и его последствия

В России активно ведут свою деятельность мошеннические организации, предлагающие заполнение документов, подтверждающих доход заемщика. Услуги подобных «специалистов» обойдутся вам в несколько тысяч рублей, что покажется на первый взгляд довольно небольшой суммой для оформления заветного кредита.

Тем не менее, в лучшем случае на выходе вы получите фейковую бумагу, сфальсифицированные данные в которой быстро обнаружит банковская система анализа заявок. Хотя в основном большая часть мошенников не предоставляет своим клиентам ничего взамен после того, как люди отправили им деньги на счет.

Кстати, про мошенничество. Вы слышали про карту рассрочки Совесть? В этой статье мы рассказываем, в чем ее подвохи. Обязательно зайдите почитать.

За участие в криминальных сделок последствия для клиентов Сбербанка окажутся очень серьезными. За мошеннические операции в сфере кредитования нарушителям грозит штраф и лишение свободы сроком до 10 лет.

Для избежания проблем с законом рекомендуем скачать образец 2019-2020 справки по форме банка Сбербанк и правильно заполнить его без подделки данных.

Скачать бланк (справку) Сбербанка 2019 года о доходах по форме банка

При выдаче кредита банку важно обезопасить себя и быть уверенным, что выплаты будут производиться в срок. Поэтому в число обязательных документов входит подтверждение доходов клиента. Им может служить справка, которая составляется по форме 2-НДФЛ или по форме, утвержденной банком. Что из себя представляет справка для Сбербанка? Где ее можно найти? Когда она обязательна, а в каких случаях она не потребуется?

Как выглядит справка

Универсальным подтверждением доходом клиента является справка по форме 2-НДФЛ. Она содержит исчерпывающую информацию: имя, данные о работодателе, доходы за установленный период (как правило, за текущий год), удержания.

Но иногда получить 2-НДФЛ не представляется возможным. Причиной могут служить внутренний устав компании, особенность ведения документации и прочее. Также эта справка не будет являться показательной в случае, если зарплата является «серой», и реальный доход превышает облагаемый налогом. В таких случаях банк дает возможность предоставить справку по установленному им самим образцу.

В ней должна содержаться следующая информация:

• фамилия, имя, отчество клиента;

• дата начала работы в компании;

• наименование организации, ее адрес и телефон;

• банковские реквизиты организации;

• средний доход клиента;

• удержания из заработной платы;

• подписи руководителя и главного бухгалтера.

На справке обязательно должна быть указана дата составления, так как действует документ 30 дней.

Где можно скачать бланк

Бланк справки по форме Сбербанка можно найти на официальном сайте банка, в перечне обязательных документов. Или скачать по ссылке, которая находится на этой странице. Вы получите официальный бланк с актуальными изменениями на текущий год.

Скачать бланк Сбербанка по форме банка

Когда справка не требуется

В некоторых случаях банк может не потребовать справку для подтверждения доходов:

• Если есть карта от Сбербанка, участвующая в зарплатном проекте. Банк и так может получить всю информацию о поступлении средств. Но это не поможет, если карта не пополнялась 4 месяца и более. Также справка нужна, чтобы подтвердить дополнительный доход.

• Если в Сбербанке открыт счет, на который за полгода, предшествующие выдаче кредита, производились пополнения минимум 4 раза.

• Положительная кредитная история в Сбербанке может стать причиной, по которой сотрудник не потребует подтверждение доходов.

Справка по форме Сбербанка способна в полной мере заменить выписку 2-НДФЛ, она одинакова для кредитных и ипотечных продуктов. Бланк доступен для скачивания на нашем сайте. Срок действия составляет один месяц.

Справка по форме банка в Сбербанке: образец 2019 г.

Справка по форме банка в Сбербанке предоставляется для подтверждения наличия дохода и его величины. Несмотря на то, что форма содержит типовые разделы, иногда возникают трудности с ее заполнением.

Справка по форме банка для потребительского кредита и ипотеки в Сбербанке: что это такое, и когда она нужна

Справка для оформления кредита в Сбербанке содержит сведения о среднемесячном доходе и удержаниях соискателя. Документ прилагают к заявкам на все виды кредитных продуктов: и на кредитную карту, и на потребительский займ, и на автокредит, и на ипотеку.

Справку о доходах по форме банка предъявляют как заемщики или созаемщики, так и поручители.

Подобный документ показывает фактический уровень финансового положения клиента и оформляется тогда, когда:

- работодатель не может предоставить иного подтверждения величины заработка;

- заявитель трудоустроен неофициально;

- только часть заработка отражается в бухгалтерских документах;

- удостоверяется наличие дополнительного заработка.

Зарплатные клиенты, например, указывают в анкете номер своей дебетовой карточки, на счет которой поступает заработок. В результате банк сможет отследить величину поступлений и их источник. Но если нужна крупная сумма займа, и у зарплатного клиента имеется дополнительный доход, то такой заработок можно подтвердить справкой по форме банка. Подобный способ подтверждения финансовой состоятельности особенно актуален для тех, кто планирует брать ипотеку.

Также существуют ограничения для тех, кто предъявляет справку о доходах по форме банка. Например, проблема заключается в минимально необходимом стаже. Для этой категории клиентов важно иметь стаж по текущему месту работы минимум в 6 месяцев, но общий стаж должен быть хотя бы 1 год в течение последних 5 лет. Еще нужно учитывать, что потребительский кредит при таком пакете документов предоставят на сумму не более 3 000 000 рублей.

Справку о доходе по форме банка принимают только вместе с подтверждением реальности трудоустройства, то есть вместе с копией трудовой книжки или с выпиской из нее.

Заявки, к которым прикладывается подобный документ, проверяют особенно тщательно. Причина такого пристального внимания кроется в том, что сейчас можно найти фирмы, которые предлагают оформить необходимую финансовую документацию за определенную плату. Этот фактор отрицательно сказывается на условиях кредитования: предложенная ставка процента, скорее всего, будет выше средней.

Справка о размере заработной платы действительна в течение 30 календарных дней. Отсчет ведется, начиная с даты ее предоставления. Однако указанное ограничение на срок действия справок о доходах, полученных по предыдущему месту работы, а также тех, в которых указывается доход за прошлый год, не распространяется.

Инструкция заполнения справки по форме банка для Сбербанка

В электронном виде форма справки с места работы размещена на сайте Сбербанка. Также документ можно получить в любом его отделении.

Каких-либо особых указаний по заполнению нового варианта справки Сбербанк не давал. Потому следует придерживаться норм, установленных для предыдущей версии документа, и просто последовательно заполнять все графы. Также на сайте нет и образца заполнения бланка по форме 2019 г.

Банк принимает только оригинал справки о доходах. Он остается в Сбербанке и хранится в кредитном досье.

Кто заполняет и подписывает документ

Как выглядит справка с места работы, должны хорошо знать руководители, бухгалтера или те, кто уполномочен их заменять. Ведь именно указанные лица должны заполнять и подписывать этот документ. В справке также пишут должность и ФИО того, кто ее завизировал.

Использование факсимиле подписи ответственного лица или печати организации недопустимо.

Специалисты банка увидят этот недостаток на этапе проверки документов и откажут в приеме заявки.

Типичные ошибки при оформлении подобных справок

При заполнении бланка стоит внимательно рассмотреть, как выглядит справка по форме банка. Особое внимание нужно обращать на поля документа.

Есть общие требования к оформлению документации:

- не должно быть исправлений;

- обязательно фиксируется дата выдачи. Место для этой информации предусмотрено в середине бланка. В новой версии документа нет графы для указания его регистрационного номера;

- у ООО, АО или ПАО может не быть печатей, что прописывается в их уставах;

- не примут бланк, на котором наименование должности указано со знаком «/», но нет ФИО и должности лица, подписавшего документ.

При оформлении справки о доходах для получения кредита допускается, что:

- документ будет выписан после того как подана заявка, если обращение направлено онлайн;

- наименование и организационно-правовая форма работодателя (на печатях и в реквизитах) указываются и в полном, и в сокращенном видах;

- в бланках, предоставляемых сотрудниками банков, не указывается расчетный счет;

- почтовый адрес компании не указывается, если он совпадает с юридическим;

- если работодатель – бюджетная организация, то не пишут корреспондентский счет и БИК;

- в документах медиков, преподавателей и военнослужащих могут быть разными номера воинских частей, финансовых институтов, а также наименования работодателя;

- не указывается номер телефона, если документ выдан подразделением МО РФ;

- не учитывались сведения о доходе за текущий месяц, если дата заполнения бланка приходится на период с 1 по 15 число;

- если юрлицо реорганизовывалось, то документ, в котором содержатся данные по уже не существующей организации, заверяется печатью вновьсозданного предприятия.

Справка о доходах работника ИП может иметь такие особенности:

- не указывается номер банковского счета, если работодатель его не имеет;

- не ставится печать, если ее нет.

Если не заполнен один из реквизитов, справку не примут.

Как получить справку о доходе от работодателя: пошаговый алгоритм

Фактический порядок получения справки о величине дохода может несколько отличаться с учетом организационной структуры работодателя.

Общая схема предусматривает, что сначала сам клиент получает и передает ответственным лицам бланк для заполнения. Потом следует обращение работника к своему непосредственному руководителю с просьбой заполнить документ. Справку оформят либо главный бухгалтер, либо глава организации.

Справка выдается только самому работнику. Его родственникам или иным лицам документ предоставят при наличии нотариальной доверенности.

Также запрос на предоставление справки может быть сформирован в письменном виде в свободной форме. На реакцию у работодателя будет 3 рабочих дня. Указывать в запросе, зачем нужна справка, не обязательно.

Ответы на частные вопросы

Как указывать размер заработной платы

В разделе «Среднемесячный доход…» указывается доход до удержаний. В справку вписывают результат вычислений, полученный путем деления суммы финансовых поступлений за определенный период на соответствующее число месяцев. Данные записываются в числовом выражении и прописью. Аналогичным образом высчитывают и вносят в справку данные об удержаниях.

Если стаж работы менее 6 месяцев, то все также высчитываются среднемесячные начисления и удержания. Но тогда указывается реальное число месяцев, данные которых были использованы в расчетах.

Если в последние 6 месяцев работник был переведен к другому работодателю, предоставляются справки о доходах с обоих мест работы.

Писать в документе суммы заработка, существенно превышающие размер настоящих выплат, не стоит. Данные будут проверяться на соответствие уровню среднерыночной зарплаты специалиста, класс и квалификация которого соответствуют аналогичным параметрам клиента.

При выявлении недостоверной информации в заявке откажут.

Подозрения вызывают и те справки, в которых указывают круглые суммы, ведь нужно показать среднемесячный доход, а реальный заработок разнится от месяца к месяцу.

Могут ли возникнуть проблемы у работодателя с налоговой инспекцией

На практике работодатели опасаются выдавать справки с указанием величины фактического заработка, поскольку так они подтверждают, что нарушают закон и в части, касающейся прав работника, и в части, касающейся налогообложения.

Такие документы как справка о доходе подшивают в кредитное досье клиента. После выдачи займа полный пакет документации хранится в специальном архиве. Поднимают досье только в крайних случаях, например, при возникновении просрочки.

Специально справки о доходах Сбербанк передавать ФНС не станет. Но теоретически налоговики в рамках судебного производства могут затребовать кредитное досье. Хотя таких прецедентов пока не было.

Может ли как-то Сбербанк проверить справку

В первую очередь специалисты Сбербанка станут сверять данные, указанные в справке о доходах, с информацией, содержащейся в выписке из трудовой книжки. Одинаковыми должны быть наименование работодателя, занимаемая должность.

Особое внимание уделяется печати. Их производство осуществляется на основании официальной документации заказчика, это «подпись» юрлица. Содержание штампа будут сравнивать со сведениями, указанными в справке о доходе и в выписке из трудовой книжки.

Есть возможность сравнить данные работодателя, указанные в представленных документах, со сведениями, хранящимися в базе ЕГРЮЛ от ИФНС.

Выполняется и проверка расчетов. Например, удержания НДФЛ должны соответствовать 13% от величины дохода.

Также станут сравнивать данные, прописанные в справке, с факторами, косвенно доказывающими предоставленную информацию. Например, звонят работодателю (в отдел кадров или в бухгалтерию), чтобы удостовериться в действительности трудоустройства и реальности указанного заработка.

Выполнить проверку по базам данных социальных фондов без личного участия застрахованного, не получив его согласие, невозможно. Выписку о состоянии лицевого счета в ПФР, которую застрахованный может получить на сайте Госуслуг, Сбербанк не запрашивает.

Чем чревата подделка справки по форме банка

При выявлении поддельной документации банковские служащие обязаны уведомить об этом службу безопасности и вызвать полицию.

УК РФ предусматривает ответственность за мошенничество в сфере кредитования (ст. 159.1). При выявлении таких случаев в лучшем случае присудят штраф в сумме до 120 000 рублей или в размере годового заработка виновного, также возможны арест на срок до 4 месяцев и лишение свободы на срок до 2 лет.

Заполнение справки по форме банка в Сбербанке

Чтобы получить кредит, человек должен предоставить банку форму 2-НДФЛ, которая подтверждает его доход. Не всегда есть возможность получить ее с места работы, особенно если работодатель числится как ИП. В таком случае подойдет справка по форме банка, Сбербанк дает возможность получить кредит или взять ипотеку в том числе и с таким видом документа.

Когда и зачем использовать

Данная справка внешне очень схожа с 2-НДФЛ, отличается она лишь тем, что в этом случае за достоверность информации в документе отвечает работодатель клиента, а в случае с 2-НДФЛ данные подтверждены Федеральной налоговой службой (ФНС).

Данная бумага необходима человеку тогда, когда он не имеет возможности предоставить официальный документ о доходах с места работы. Банки прекрасно понимают, что большое количество людей работают на ИП или получают не совсем «белую» зарплату. Поэтому и была разработана такая форма документа, в которой указывается весь заработок клиента.

У каждого банка такая справка имеет свое содержание, и есть определенные правила ее заполнения.

В каких случаях необходим данный документ:

- официальная заработная плата ниже, чем реальный доход клиента;

- человек не оформлен официально;

- помимо официального дохода физическое лицо имеет дополнительный заработок;

- организация, где работает клиент, не имеет возможности предоставить подтверждающую доход бумагу по форме 2-НДФЛ.

Заверенная информация о доходах необходима человеку, который хочет взять любой вид кредитов в Сбербанке: ипотеку, потребительский кредит, автокредит. Только на основании этих данных банк сможет оценить финансовые возможности человека и одобрить ему необходимую сумму.

В Сбербанке справка по форме банка о доходах для оформления для кредита, поручительства или ипотеки — единая и принимается от физических лиц, получающих зарплату в другом банке. Поэтому вне зависимости от вида кредитования вам подойдет бланк, представленный ниже. Рассмотрим, как правильно заполнить и заверить такую справку, чтобы не получить отказ.

Справка по форме банка в Сбербанке: образец заполнения

В самой справке (скачать образец можно ниже) — нет ничего сложного, ее может заполнить как ваш бухгалтер, так и другой сотрудник, владеющий информацией, имеющий право подписи финансовых документов.

Помните, что срок действия справки по форме Сбербанка на кредит или ипотеку — 30 календарных дней с даты ее оформления.

Срок действия справки на кредит не обозначен, но так же ориентируйтесь на месяц, именно столько действует классическая 2 НДФЛ. Если работодатель не против, дату справки можете оставить открытой, а при подаче вписать нужную.

Если привлекаются поручители или созаемщики, которые не участвуют в зарплатном проекте Сбербанка, приведенная ниже форма справки (и правила заполнения) им тоже подойдет.

Заполнение новой справки по форме Сбербанка для кредита и ипотеки

Нюансы при заполнении справки по форме банка в Сбербанке в 2019 году:

- Правильное наименование филиала можно найти на сайте Сбербанка в разделе «О банке», а информацию о номере офиса — на интерактивной карте:

Проверьте точные реквизиты вашего Сбербанка

- Название работодателя пишется полностью — расшифровываются все аббревиатуры, как указано в учредительных документах;

- Обратите внимание, местонахождение — это фактический адрес, но можно указывать и юридический или почтовый — куда приходят письма на имя организации;

- Банковские реквизиты лучше узнать в бухгалтерии;

- Должность заполняется как в трудовой книжке или договоре;

- Доход указывается за 12 или 6 месяцев без учета налогов, в зависимости от требований кредита, ипотеки и вашего стажа (если устроились недавно — берется фактический период работы). В справке образца 2019 года не надо указывать прочие выплаты — страховку, алименты, профсоюзные взносы и т.п. Достаточно указать только сумму налога.

Принципиальное отличие нового образца справки по форме Сбербанка для кредита или ипотеки еще и в том, что вместо двух подписей (как в образце 2018) в 2019 году достаточно одной. В примечании сказано, что заверить справку может должностное лицо, уполномоченное подписывать финансовые документы.

Вот так выглядит заполненная справка Сбербанка:

Если не хотите заполнять от руки, форма, предложенная к скачиванию, доступна к редактированию:

Справка о доходах по форме Сбербанка: как правильно заверить

Печать ставится только в случае, если она имеется в организации. Например, во многих ИП ее нет, поэтому достаточно подписей руководящих лиц.

В некоторых отделениях Сбербанка могут потребовать письмо от работодателя, что печати нет — но на практике это встречается редко. Если такой документ затребовали, он оформляется на простом фирменном бланке за подписью директора и прилагается к справке о доходах.

Достоверность сведений банк проверят запросами в пенсионный фонд, налоговую, также истребует вашу кредитную историю (через БКИ) и звонками работодателю.

Читайте еще: Альфа Банк кредит без справок и поручителей: как получить

Справка по форме банка в Сбербанке: скачать новый бланк 2019

Ниже приведена ссылка на бланк справки о доходах по форме Сбербанка текущего — 2019 года, который вы можете распечатать, чтобы оформить самостоятельно, а так же, на заполненную форму для образца.

Заполненный образец справки о доходах по форме Сбербанка 2019 года.pdf

Новый бланк для заполнения Справки по форме Сбербанка.pdf

Это важно

Помните, у Сбербанка одна из самых строгих систем внутреннего мониторинга, поэтому получить в долг с фиктивными документами практически невозможно, в лучшем случае вам просто откажут, в худшем — занесут в черный список. Срок повторной подачи заявки на потребительский кредит или ипотеку после отказа — 3 месяца. В это время бесполезно обращаться — все равно решение будет отрицательным (только если банк сам не пришлет предодобренное предложение).

Если у вас есть другие кредиты или кредитные карты, перед подачей заявки на кредит и оформлением справки погасите все по-максимуму и подождите не меньше 10 дней — за это время данные в БКИ о снижении вашей финансовой нагрузки должны успеть обновится. Кроме того, помните, что ПФ обновляет свои показатели по отчислениям за конкретного физлица не чаще, чем раз в полгода или квартал (в зависимости от того, какую периодичность уплаты налога выбрал ваш работодатель). Помните об этих сроках, чтобы «накопить» нужную для Сбербанка информацию.

Скачайте бланк справки по форме Сбербанка 2019 года и воспользуйтесь заполненным образцом, чтобы дополнить комплект документов к заявке, сэкономить время и увеличить свои шансы на получение кредита.

Ценности и дресс-код в ОАО «Сбербанк России»

В ОАО «Сбербанк России» высокоразвитая корпоративная культура, четко выстроенная система ценностей и правил по отношению к сотрудникам, акционерам, инвесторам, клиентам, обществу.

«Преданность банку, работа в команде, общий успех — успех каждого» это основные оставляющие кадровой политики банка. Банк стремится создать такие условия для работников, которые бы максимально удовлетворяли их потребностям. Это заключается в следующих принципах:

· Банк ценит своих сотрудников, заботится о них;

· Банк дает возможность сотрудникам развиваться лично и профессионально, работать в котором стремятся лучшие профессионалы;

· Банк дает возможность каждому сотруднику почувствовать себя активными участниками всех процессов, а не «винтиками в большой машине»;

· Банк обеспечивает своим сотрудникам достойный материальный достаток и положение в обществе;

· Банк дает уверенность в своем будущем Официальный сайт ОАО «Сбербанк России» — Режим доступа: http://www.sberbank.ru.

Необходимо отметить, что Сбербанк следует ценностям компании даже в цветовом решении фирменного стиля. В корпоративном имидже Сбербанка присутствуют два цвета — зеленый и белый. Именно эти цвета ассоциируются со Сбербанком. В данных цветах выполнены не только название компании и логотип, но и присутствуют в форме одежды работников — белая рубашка и зеленый галстук.

Эти цвета выбраны неспроста. Зеленый воплощает в себе уверенность банка в завтрашнем дне, устойчивое положение в любых финансовых условиях. Так же этот цвет отражает уважение традиций, доброжелательность, здоровый образ жизни. Белый цвет означает чистоту и новое начало. Для банка это объяснение цвета вполне подходит. С банком люди могут начать новую жизнь. Белый цвет помогает решить все проблемы к этому же стремится и Сбербанк в своем имидже. Ведь большинство серьезных проблем людей связано с нехваткой денежных средств. Белый цвет вызывает у людей чувство чистоты, надежности, неподкупности. Сочетание зеленого и белого положительно влияет на эмоциональное состояние целевой аудитории, куда входят как сотрудники, так и потребители, имеет успокаивающее воздействие не только на клиентов банка, но и самих сотрудников.

ОАО «Сбербанк России» является примерным работодателем. Сбербанк как работодатель не только призван обеспечить достойный уровень оплаты труда, стабильность и уважение прав сотрудников, но и предоставить возможности для всестороннего развития, построения успешной карьеры и реализации себя в обществе.

Главное, к чему стремится Сбербанк в своей политике по отношению к сотрудникам: сформировать в банке новую философию труда, которая стимулировала бы стремление к постоянному совершенствованию и личную заинтересованность в достижении общего успеха. Сбербанк считает также принципиально важным создать для сотрудников современные, комфортные и безопасные условия труда, обеспечить их социальную защищенность и поддержку в трудных жизненных ситуациях, дать возможность получить новые знания и реализовать свой потенциал. Помимо всего этого Сбербанк уделяет особое внимание здоровью сотрудников.

«Каждый сотрудник — лицо Сбербанка». Это одно из правил банка, вкратце излагающее всю суть значимости работника и его внешнего вида.

ОАО «Сбербанк России» явный представитель компании, где введен дресс-код. Дресс-код банка предусматривает деловой стиль одежды, соответствующий международным стандартам, а «изюминкой» классического стиля является галстук (шарфик) зеленого цвета (для операционно-кассовых работников). Сотрудники Сбербанка должны выглядеть опрятно, аккуратно в чистой и выглаженной одежде.

Рассмотрим более подробно правила дресс-кода в ОАО «Сбербанк России».

Выделим общие правила для сотрудников банка:

1) Одежда. Необходимо отметить. Что дресс-код операционно-кассовых работников намного работников жестче, чем у административного персонала. Одежда операционно-кассовых работников должна быть в черно-белых тонах, а конкретнее белый верх, черный низ. Для женщин это может быть джемпер или рубашка белого цвета и юбка, либо классические брюки черного цвета. Для мужчин это черный, либо серый деловой костюм или же классические брюки и белая рубашка. Все сотрудники Сбербанка, обслуживающие клиентов также должны иметь такой элемент одежды, как зеленый шарфик (галстук). Что касается административного персонала, то тут более щадящий дресс-код. И мужчины, и женщины должны придерживаться классического делового стиля. Для женщин это может быть черное, серое, синее, либо пастельного цвета платье блузка, юбка. Не должно быть глубоких декольте и вырезов, а также длина платья или юбки не должна быть короче, чем 10 см от колена. Для мужчин это может быть деловой костюм, либо брюки и рубашка. Костюм или брюки мужчин должны быть в серых, черных тонах. Рубашка может быть белая или же пастельных тонов с еле заметным орнаментом или полоской. Обязательным элементом внешнего вида мужчин является галстук. Не допускается одежда из джинсовой ткани.

2) Обувь должна быть чёрного цвета или в тон костюма или формы, кожаная или из качественного кожзаменителя, с закрытым носком и пяткой. Не допускается спортивная и вечерняя обувь.

3) В рабочее время для всех женщин обязательно ношение колготок или чулок телесного цвета;

4) Причёска и у мужчин, и женщин должна быть выдержана в спокойном стиле. Волосы должны быть чистыми. Если у женщин длинные волосы, то они должны быть собраны назад. Волосы мужчин не должны касаться воротничка.

5) Лицо у мужчин должно быть чисто выбрито, допускаются усы, которые должны быть аккуратно подстрижены;

6) Макияж должен быть выдержан в пастельных тонах;

7) Ногти должны быть аккуратно подстрижены (либо длина ногтей не должна превышать 5 мм). Лак бесцветный или пастельных оттенков.

8) Аксессуары. Драгоценности не должны бросаться в глаза. Разрешается носить часы; серьги классического стиля для женщин, но не более одной в каждом ухе; мужчинам недопустимо ношение серёг; у женщин не более одного кольца на руке, помимо обручального; у мужчин — только обручальное кольцо;

9) Во время работы необходимо носить именной знак — «бейдж».

Подведем итоги по практической главе.

Итак, мы рассмотрели правила дресс-кода на примере ОАО «Сбербанк России». Необходимо отметить, что в банке уделяется большое внимание кадровой политике и каждый работник Сбербанка — это его «визитная карточка». Дресс-код банка предусматривает деловой стиль одежды, соответствующий международным стандартам. Для операционно-кассовых работников дресс-код наиболее жесткий, чем для административных работников.

Принципы дресс-кода в ОАО «Сбербанк России»

Каждый сотрудник — живая витрина компании. Вы — живая витрина вашей компании! Хотим мы этого или нет — мы составной элемент компании, в которой работаем. Во многих компаниях нормы бизнес-этикета становятся частью корпоративной культуры сотрудников.

Сегодня Сбербанк — это место работы для более 240 тысяч человек. От профессионализма и мотивации каждого из них зависит наш общий успех в достижении поставленной цели — стать одной из лучших в мире финансовых компаний. Банк работает над тем, чтобы преимуществом Сбербанка как работодателя были не только достойный уровень оплаты труда, стабильность и уважение прав сотрудников, но и возможности для всестороннего развития, построения успешной карьеры и реализации себя в обществе.

Главное, к чему стремится Сбербанк в своей политике по отношению к сотрудникам: сформировать в Банке новую философию труда, которая стимулировала бы стремление к постоянному совершенствованию и личную заинтересованность в достижении общего успеха. Сбербанк считает также принципиально важным создать для сотрудников современные, комфортные и безопасные условия труда. Обеспечить их социальную защищенность и поддержку в трудных жизненных ситуациях. Дать возможность получить новые знания и реализовать свой потенциал. Предметом Сбербанка отдельной заботы является здоровье сотрудников.

Уральские банки предъявляют строгие требования к внешнему виду сотрудников, невзирая на капризы погоды.

«В Сбербанке, как и в большинстве корпораций мира, приняты стандарты сервиса, включающие в себя корпоративные требования к внешнему виду и деловому имиджу сотрудников. Внешний вид сотрудников Сбербанка должен быть опрятным, соответствовать деловому стилю и отражать принадлежность к банку. В связи с аномальной жарой требования к стандартам одежды не изменялись»

Наблюдение за сотрудниками Сбербанка привели что, «Дресс-код банка предусматривает классический стиль одежды, она должна быть опрятной, чистой и выглаженной, длина юбки — не выше 10 см от колен. Недопустимо появление сотрудников, непосредственно общающихся с клиентами, в спортивной, джинсовой, вызывающей одежде. Требования к форме одежды в связи с аномально жаркой погодой не изменились».

Вы не просто надеваете костюм. Вы надеваете униформу для карьеры, ваша одежда — это ваша визитная карточка .

Сочетание стиля одежды и манеры держаться могут на 90 % обеспечить отношение к вам как к деловому человеку. Манера держаться — это осанка, взгляд, мимика, жесты и многое другое, от чего зависит впечатление, производимое вами на окружающих.

Соблюдая бизнес-этикет, вы демонстрируете значимость и важность для вас собеседника, создаете ему удобства, безопасность и комфорт.

Общие правила для сотрудников

Сотрудник должен выглядеть аккуратно;

Причёска должна быть выдержана в спокойном стиле;

Волосы должны быть чистыми;

у женщин длинные волосы должны быть собраны назад;

у мужчин не должны касаться воротничка;

Перед началом работы необходимо принимать душ, пользоваться дезодорантом;

У мужчин лицо должно быть чисто выбрито, допускаются усы, которые должны быть аккуратно подстрижены;

Макияж должен быть пастельных тонов;

Ногти должны быть аккуратно подстрижены (либо длина ногтей не должна превышать 5 мм);

Лак бесцветный или светлых оттенков;

Драгоценности не должны бросаться в глаза;

Можно носить:

часы;

не более одной серьги классического стиля в каждом ухе для женщин;

мужчинам недопустимо ношение серёг;

у женщин не более одного кольца на руке;

у мужчин — только обручальное кольцо;

Во время работы необходимо носить именной знак;

В рабочее время для всех женщин обязательно ношение колготок или чулок телесного цвета;

Обувь должна быть чёрного цвета или в тон костюма или формы, кожаная или из качественного кожзаменителя, с закрытым носком и пяткой;

Форма должна быть чистой и в хорошем состоянии.

Считается, что каждый сотрудник Банка должен относиться к клиенту как к человеку, от которого зависит благополучие как банка, так и самого сотрудника и его семьи. Именно за счет средств полученных от клиентов в качестве дохода выплачиваются все зарплаты в Банке.