Содержание

- Срок исковой давности по налогам для физических и юридических лиц

- Есть ли срок давности по налогам

- Срок исковой давности по налогам физических лиц

- Срок давности по налогам юридических лиц

- Ответственность за неуплату налогов

- ВС РФ напомнил о нюансах исчисления срока исковой давности по требованию о взыскании неустойки

- Сроки давности налоговых преступлений для юридических лиц

- Срок давности налоговых правонарушений для юридических лиц

- Какой срок давности по уплате НДФЛ?

- Итоги

- Срок исковой давности по налогам, переплаченным налогоплательщиком

- Срок давности налогоплательщика – физического лица

- Сколько составляет срок исковой давности по взысканию налогов с физических лиц

- Срок исковой давности по налогу на доходы физических лиц

- Противоречия налогового кодекса

- Советы лучших юристов

- Какой срок давности за неуплату налогов в России?

- Что такое крупный и особо крупный размеры неуплаты налогов?

- Подробнее о сроках давности

- Как правильно задекларировать покерные доходы и когда уплатить налог?

- Важные факты о наказаниях за сокрытие налогов

Срок исковой давности по налогам для физических и юридических лиц

НК РФ устанавливает обязательство всех граждан платить обязательные сборы в казну государства. При нарушении сроков оплаты налоговый орган имеет право принять меры по принудительному возврату средств. Законом определены временные рамки для предъявления неплательщику претензий. Какой срок исковой давности по налогам для физических и юридических лиц, и как происходит взыскание недоимки?

Есть ли срок давности по налогам

Как показывает практика, налоговики нередко вспоминают про старые долги граждан по сборам и требуют уплаты долга за прошлые года. Насколько правомерны подобные действия, и в течение какого времени инспекция может выдвинуть требование об уплате налога?

Срок исковой давности по налогам – допустимый период, в рамках которого возможно принудительное взимание задолженности. Процедура удержания с нарушителя денежных средств возможна на основании судебного документа и в том случае, если ФНС успела обратиться в суд до истечения срока давности.

Понятие давности срока взыскания налогов с физлиц в российском законодательстве весьма размыто. Порядок разбирательства с должником и сроки предъявления претензий зависят от ряда факторов:

- статуса;

- типа сбора;

- величины долга.

На вопросы порядка решения споров по сборам и есть ли срок давности по налогам, могут ответить несколько статей Налогового Кодекса РФ – 113, 46, 47 и 70. Согласно этим статьям, период привлечения к ответственности равен 3 годам. Данный период времени дается на то, чтобы в принудительном порядке истребовать с нарушителя неуплаченную им сумму сборов. Не нужно путать этот срок с периодом, в течение которого ФНС имеет право на обращение в суд.

Период, в рамках которого ФНС может начать взыскание, исчисляется в зависимости от типа нарушения:

- При неправильном финансовом учете или при задержке платежа срок начинается со следующего дня окончания налогового периода. Это правило применимо к тем сборам, по которым налоговый период равняется 12 месяцам.

- В других ситуациях срок давности по налогам физических лиц и организаций начинается со дня, идущего после выявления нарушений. Однако чаще всего недоплаты обнаруживаются только во время налоговой проверки, поэтому дату нарушения бывает сложно определить.

Рассмотрим порядок исчисления этого периода на примере. Гражданин был привлечен к ответственности за неуплату налогов. Крайняя дата внесения платежа – до 30 марта 2015 года. Налогоплательщик до установленного числа не заплатил в срок необходимые сборы, таким образом датой правонарушения является 30 марта 2014 года. Однако в его случае период исковой давности начался только с нового налогового периода, то есть с 1 января 2015 года. Закончится он 31 декабря 2017 года.

Итак, исковая давность по налогам составляет три года. Но следует понимать, что обязательство по уплате сборов не имеет срока.

Срок исковой давности по налогам физических лиц

Право требования появляется со дня обнаружения недоплаты.

|

Размер недоплаты |

Срок предъявления претензий |

|

От 500 руб. |

90 дней. |

|

До 500 руб. |

12 месяцев со дня просрочки. |

|

Размер недоплаты |

Срок предъявления претензий |

|

От 3 тыс. |

6 месяцев. |

|

Если за 3 года величина недоплаты достигла суммы более 3 тыс. |

6 месяцев с момента истечения 3 лет. |

Трехлетний срок применим и к пеням. Сумму набежавших процентов могут истребовать также, как и основной долг – не позднее 3 лет с момента образования недоимки.

Следует учитывать, что пропущенный срок обращения в суд с заявлением может быть восстановлен. Таким образом, судебные тяжбы и принудительное взыскание в отношении должника могут затянуться на срок, превышающий три года.

Порядок взыскания зависит и от вида налога:

- Плата за имущественный и земельный налоги может быть взыскана только за три предыдущих года, следующих до даты получения неплательщиком письменного требования. Например, если ФНС требует оплатить в 2018 году задолженность за прошлые года, то имеет право взыскивать только те суммы, которые не были уплачены с 2015 по 2017 гг.

- Аналогичные правила распространяются и на транспортный налог – ФНС может потребовать уплату сборов только за последние 3 года. Однако если ТС используется для сезонных работ, то его собственник имеет право на частичное освобождение от налогов, а значит требования ФНС об уплате задолженности за период вне сезона будут незаконными.

Следует учитывать, что пропущенный срок обращения в суд с заявлением может быть восстановлен. Таким образом, судебные тяжбы и принудительное взыскание в отношении должника могут затянуться на срок, превышающий три года.

Срок давности по налогам юридических лиц

Временные рамки для истребования долгов по сборам такие же, как и для физических лиц – 3 года. Но сама процедура истребования недоимок отличается.

Порядок взыскания долгов с ООО и ИП начинается с выдвижения письменного требования. При неисполнении требований взыскание может проводиться как через суд, так и без судебных разбирательств.

- В течение 2 месяцев с даты завершения времени, данного организации для оплаты долга, инспекция направляет в финансовое учреждение документ о списании средств.

- В течение 6 месяцев при упущенном двухмесячном сроке. В этом случае инспекция имеет право обратиться в суд. Внесудебный порядок разбирательства в данном случае уже будет упущен.

- При нехватке на счету денег для погашения долга налоговики имеют право в течение 12 месяцев после истечения срока требования взыскать необходимую сумму за счет имущества нарушителя.

Если ФНС выявила недоплату уже после того, как организация была закрыта, то это не является основанием ухода от внесения платежей. В этом случае за ИП и ООО также сохраняется обязательство по уплате долгов. Период такой же – 3 года.

Ответственность за неуплату налогов

Чем грозит уклонение от обязательств:

- пеня;

- штраф;

- лишение свободы и арест;

- принудительные работы;

- ограничение передвижения и запрет на осуществление профессиональной деятельности.

Первое, с чем сталкивается неплательщик – это начисление пени. Их расчет зависит от статуса должника:

- для физических лиц – 1/300 ставка ЦБ;

- для юридических лиц – 1/300 ставка ЦБ в течение первого месяца, и 1/150 до даты уплаты долга.

Пени начинают начисляться с первого дня просрочки. У неплательщика есть возможность в любой момент внести необходимый платеж в полном объеме и, тем самым, избежать более суровых наказаний – штрафных санкций или уголовной ответственности.

Ответственность по НК РФ наступает в случае неуплаты лицом или организацией начисленного налога или его части:

- Штраф 20% от задолженности при неумышленном деянии.

- Штраф 40% от суммы долга при умышленном деянии.

|

Статус нарушителя. |

Сумма санкций. |

Другие наказания. |

|

Физические лица. |

В размере дохода за последние 3 года, или от 100 до 500 тыс. рублей. |

Работы или лишение свободы до 3 лет, арест до полугода. |

|

Организации. |

В размере дохода за последние 3 года, или от 100 до 500 тыс. рублей. |

Работы сроком до 5 лет, запрет на ведение предпринимательской деятельности или работу на определенных должностях в течение 3 лет, лишение свободы или арест до полугода. |

Привлечение к ответственности невозможно, если истек трехлетний период давности. Если лицо обвиняется впервые, то оно может рассчитывать на минимальные наказания и санкции – пени, штраф.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter. Команда Bankiros.ru 20 11 138 просмотров Подпишитесь на Bankiros.ru

ВС РФ напомнил о нюансах исчисления срока исковой давности по требованию о взыскании неустойки

SergeyNivens / .com

Судебная коллегия по экономическим спорам Верховного Суда Российской Федерации напомнила об одном из случаев, когда правило ст. 207 Гражданского кодекса, устанавливающее, что с истечением срока исковой давности по главному требованию истекает срок исковой давности и по дополнительным требованиям, не действует: оно не применяется, если основное обязательство было исполнено с просрочкой, но в пределах срока исковой давности (Определение ВС РФ от 4 марта 2019 г. № 305-ЭС18-21546).

Обстоятельства рассмотренного ВС РФ дела заключались в следующем.

Между сторонами был заключен договор поставки оборудования, по условиям которого в случае нарушения установленных сроков поставки (31 мая 2013 года и 30 апреля 2014 года), поставщик за каждый день просрочки уплачивает покупателю неустойку в размере 0,25% от цены не поставленного в срок оборудования. При этом общий размер неустойки за все время просрочки не должен превышать 30% от цены оборудования.

Поставщик произвел поставку с нарушением установленных сроков, в связи с чем 27 апреля 2017 года в его адрес покупателем была направлена претензия о ненадлежащем исполнении договора и начислении неустойки. Поскольку претензия осталась без ответа, покупатель 29 июня 2017 года обратился в арбитражный суд с иском к поставщику о взыскании договорной неустойки.

Суды трех инстанций, приняв во внимание сроки поставки и дату обращения покупателя с иском в суд, пришли к выводу, что срок исковой давности истцом пропущен. При этом они руководствовались положениями ст. 207 ГК РФ, согласно которым, в связи с истечением срока исковой давности по главному требованию считается истекшим срок исковой давности и по дополнительному требованию о взыскании неустойки.

ВС РФ счел этот вывод ошибочным и обратил внимание судов на следующее.

Определение срока исковой давности по требованию о взыскании неустойки за ненадлежащее исполнение обязательства по поставке товара осуществляется по общим правилам, установленным ГК РФ. В частности, по обязательствам с определенным сроком исполнения течение срока исковой давности начинается по окончании срока исполнения.

В рассматриваемом случае, согласно условиям договора, поставщик должен был уплачивать покупателю неустойку за каждый день просрочки. То есть, каждый день за период с момента нарушения обязательства до момента его исполнения на стороне поставщика возникало обязательство по уплате неустойки.

При этом, как напомнил ВС РФ:

- срок исковой давности по требованию о взыскании неустойки исчисляется отдельно в отношении каждой суммы неустойки, подлежащей уплате за каждый день просрочки (п. 25 постановления Пленума ВС РФ от 29 сентября 2015 г. № 43);

- а правило ст. 207 ГК РФ в данном случае не применяется, поскольку основное обязательство было исполнено с просрочкой, но в пределах срока исковой давности (отметим, что ранее такое же разъяснение давал и ВАС РФ).

Поэтому судам следовало взыскать неустойку за трехлетний период, предшествующий дате предъявления иска о ее взыскании.

Кроме этого, отметил ВС РФ, в рассматриваемом деле до предъявления иска о взыскании неустойки истец 27 апреля 2017 года в соответствии с условиями договора направил ответчику претензию, которая осталась без ответа.

Соблюдение сторонами предусмотренного законом претензионного порядка в срок исковой давности не засчитывается, фактически продлевая его на этот период времени.

В связи с этим суд первой инстанции должен был исследовать юридически значимые обстоятельства, касающиеся вопросов соблюдения истцом претензионного порядка с целью установления срока, подлежащего исключению из срока исковой давности. Однако этого сделано не было.

В итоге дело передано на новое рассмотрение в арбитражный суд первой инстанции, которому следует учесть изложенную позицию ВС РФ, исследовать все обстоятельства, имеющие значение для правильного разрешения спора, установить срок соблюдения претензионного порядка, подлежащий исключению из срока исковой давности.

Сроки давности налоговых преступлений для юридических лиц

Уклонение от уплаты налогов является налоговым преступлением. Обязанность налогоплательщиков платить налоги, сборы и взносы устанавливает ст. 45 НК РФ. Также в кодексе установлены сроки давности, в которые с налогоплательщика могут взыскать недоимку.

Важно помнить, что ответственность за налоговые правонарушения регулирует НК, а за преступления — УК.

Срок давности налоговых правонарушений для юридических лиц

При неуплате налога в срок ИФНС направляет налогоплательщику требование. Согласно ст. 69 НК РФ, его нужно исполнить за восемь дней, если более продолжительный период не указан в документе.

Налоговый орган может взыскать недоимку в бесспорном порядке, если юридическое лицо не оплатит задолженность по требованию. Решение о взыскании выносят в течение двух месяцев после истечения срока, установленного в требовании об уплате налога. Налоговики производят взыскание в первую очередь со счетов организации–должника.

Спустя два месяца задолженность можно взыскать только в судебном порядке. На это у налоговиков есть еще четыре месяца, которые и составляют срок исковой давности по уплате налогов.

Однако на решение о взыскании неуплаты за счет имущества организации у налоговиков есть целый год после истечения срока требования об уплате. Затем в течение еще двух лет они могут обратиться в суд.

Давность привлечения к ответственности за налоговое правонарушение — это период, когда ИФНС начисляет штраф за задолженность. Срок давности зависит от вида правонарушения.

Согласно ст. 113 НК РФ, юридическое лицо можно привлечь к ответственности и начислить ему штраф, если не прошло три года:

-

1. со дня совершения налогового правонарушения;

-

2. со дня, следующего за налоговым или расчетным периодом, в котором совершено правонарушение.

Второй пункт актуален в случае грубых нарушений налогового кодекса, занижения налоговой базы. Первый пункт применяют в большинстве остальных случаев.

Налоговое преступление — это сокрытие денежных средств либо имущества организации, вследствие чего происходят недоимки по налогам, сборам и страховым взносам. За такие действия установлен штраф от 200 000 до 500 000 рублей, либо лишение свободы на срок до трех лет.

За то же преступление, совершенное в особо крупном размере, уголовный кодекс предусматривает штраф в размере до 2 млн рублей либо лишение свободы на срок до семи лет.

Первое основание, по которому прекращается уголовное преследование по налоговому преступлению — это возмещение в полном размере недоимки, штрафов и пеней. Юридическое лицо должно возместить ущерб, причиненный бюджету, до назначения судебного заседания. Такой порядок установлен ст. 28.1 УПК РФ.

Второе основание — это давность. Точнее, истечение срока давности привлечения к уголовной ответственности в соответствии со ст. 78 УК РФ. Он зависит от тяжести преступления:

-

для преступлений небольшой тяжести — два года;

-

после преступлений средней тяжести — шесть лет;

-

для тяжких преступлений — десять лет;

-

после особо тяжких преступлений — 15 лет.

Сроки давности исчисляются со дня совершения преступления и до момента вступления приговора суда в законную силу.

Важно: если организация впервые нарушила закон, и совершила преступление, предусмотренное статьями 198 — 199.1 УК РФ, оно может быть освобождено от уголовной ответственности. Условие — полное возмещение ущерба, причиненного бюджету.

Освободиться от налоговых долгов непросто, поскольку и законодательство, и сами инспекции до последнего будут пытаться получить то, что причитается государству. Но сколько же нужно ждать, чтобы задолженность списали?

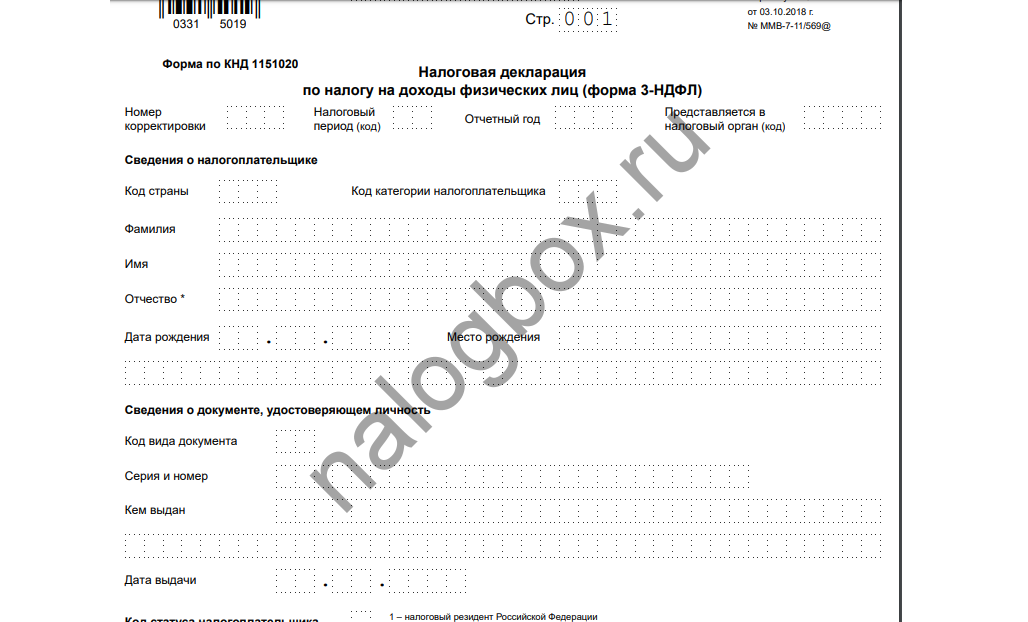

Какой срок давности по уплате НДФЛ?

Есть ситуации, когда физлица сами платят НДФЛ, — и как раз в этих ситуациях и возникают задолженности, поскольку в случае с зарплатами за нарушение сроков отвечает работодатель, у которого есть бухгалтер или даже целый отдел бухгалтерии, и вероятность просрочки у работодателя низкая.

Когда гражданин должен сам платить налог, он оплачивает его после окончания того года, в котором были облагаемые доходы. Причем в связи с этими доходами возникают сразу 2 обязанности:

- сдать декларацию 3-НДФЛ — до 30 апреля нового года;

- уплатить сумму налога, если таковая возникла в результате расчета по декларации, — до 15 июля нового года; оплата производится по квитанции в банке либо через онлайн-ресурсы.

Таким образом, НДФЛ платится в период с 1 мая и до 15 июля включительно. Если вы не уложились в этот срок, ИНФС будет реагировать согласно строгому регламенту:

- в соответствии со ст.75 Налогового кодекса России на сумму долга будет начисляться ежедневная пеня — и в выходные, и в праздничные дни;

- в течение 10 рабочих дней с момента возникновения долга ИФНС сообщит вам о наличии недоимки — отправит письма, а если вы пользователь Личного кабинета налогоплательщика, вышлет электронное сообщение;

- если вы проигнорируете это сообщение, то вас могут привлечь к ответственности по ст.122 НК РФ — штраф в размере 20% от суммы долга;

- также в течение 3 месяцев с момента возникновения недоимки вам вышлют требование об уплате причитающихся сумм;

- если сумма долга меньше 500 рублей, то срок для направления требования — год с момента появления недоимки;

- как правило, в требовании указывается срок, в который нарушитель должен погасить долги; обычно это 8 рабочих дней;

- если вы проигнорировали и требование, а сумма недоимки больше 3 000 рублей, ИФНС подаст иск в суд общей юрисдикции для принудительного взыскания денег; срок для подачи иска — полгода с момента истечения срока в требовании; вы будете уведомлены о поданном иске;

- если сумма недоимки меньше 3 000 рублей, то в течение 3 лет ИФНС будет ждать, когда долг дойдет до 3 000 рублей (ведь на него начисляется пеня); со дня достижения долга этого предела в течение полугода инспекция направит иск в суд;

- если за 3 года недоимка так и не выросла до 3 000 рублей, иск подается с момента истечения этого трехлетнего периода в течение полугода.

Таким образом, когда НДФЛ не уплачен, срок давности не 3 года, как многие полагают, а больше — сюда входит и ожидание исполнения требования, и информирование о наличии долга и само время для направления иска.

Но когда же долг спишут? Об этом сказано в ст.59 НК РФ:

- если нарушитель признан банкротом в судебном порядке;

- если нарушитель умер или признан умершим — спишут долги, которые не покрылись оставшимся от лица имуществом и ценностями;

- если суд издаст акт, по которому ИФНС не вправе взыскать долги, в т.ч. по причине пропуска срока для подачи искового заявления;

- если судебный пристав прекратил исполнительное производство, т. к. с момента появления долга прошло больше 5 лет, а пристав не смог взыскать суммы с имущества и других источников лица, поскольку не определил местонахождение лица и его собственности;

- также в других законных случаях.

В итоге существуют 2 срока давности:

- для привлечения к ответственности за правонарушение (в случае просрочки налога — привлечения к штрафу) — 3 года, ст.113 НК РФ;

- для подачи иска — полгода с момента, когда недоимка достигла 3 000 рублей или прошло 3 года с тех пор, как истек срок по требованию об уплате налогов.

Важно! Из положений ст.59 НК РФ видно, что максимальный срок, в который будут пытаться взыскать долг, — это 5 лет, но при условии, что попытки исполнения судебного постановления приставом безуспешны и он даже не может найти должника и его имущество.

Весь период будет начисляться пеня. Пеня прекращает начисляться в день полного погашения долга.

Итоги

- Оплатить НДФЛ граждане обязаны до 15 июля года после окончания календарного года, в котором возник объект налогообложения.

- Срок давности по подоходному налогу физических лиц с продажи квартиры для привлечения к ответственности равен 3 годам.

- Общий процесс взыскания долгов с лица может занимать более 5 лет.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Наталья Анатольевна

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

Срок исковой давности по налогам, переплаченным налогоплательщиком

Физические лица уплачивают определенные налоги в бюджет государства. Законодательство при этом разрабатывает сроки давности с целью принудительного их взыскания.

По каждому гражданскому, административному или уголовному делу законодательство разрабатывает собственные сроки давности – период, в течение которого разрешается обращаться в суд по конкретному делу.

Если в течение этого срока налоговая служба не установила факт задолженности по налогам конкретного физического лица, сроки истекают. Обращаться в суд после этого времени будет бессмысленно.

По транспортному

Обязанность выплачивать налог на транспорт возникает после того, как автомобиль поставят на учет в ГИБДД или Ростехнадзор.

Не вносить платежи разрешается только после снятия автомобиля с учета. Транспортный налог оплачивают не позднее 1 декабря следующего года.

Она высылает гражданину письмо с напоминанием оплатить налог. Это региональный налог, выплачиваемый всеми физлицами без исключения.

Если плательщик налогов получил оповещение, но не выплачивает задолженность, после 1 декабря эта сумма может быть взыскана в принудительном порядке.

Если до этой даты оповещение не пришло, лучше самостоятельно посетить налоговую инспекцию. В запросе указывается:

- сумма долга и начисленной пени;

- период внесения платы;

- предупредительные меры в случае невыплаты;

- конечная дата выплаты задолженности.

Документ на выплату высылается налоговым органом не позднее 3 месяце, если сумма долга составляет более 500 рублей, или не позднее 1 года при недостаче менее 500 рублей.

Как вести раздельный учет НДС при наличии операций, необлагаемых НДС, смотрите в статье:

раздельный учет НДС

Как производится выплата отпускных за 3 рабочих или календарных дня, читайте здесь.

Выплатить долг законодательство обязывает в течение 8 дней с момента получения извещения. Это касается тех случаев, когда в оповещении не указывается конечная дата выплаты.

По отношению к неплательщику применяются следующие меры:

- начисление пени. Если средства не зачисляются вовремя, образуется просрочка. Невыплаченная сумма называется недоимкой. С этой даты за каждый просроченный день начисляется пеня;

- изъятие имущества либо денег с помощью заявления в суд;

- ограничение в переездах;

- наложение ареста на банковский счет или автомобиль;

- взыскание денег с заработной платы.

Транспортное средство вернут собственнику только после полной выплаты задолженности.

На доходы (НДФЛ)

В соответствии с действующим законодательством, на территории Российской Федерации для всех правонарушений предусмотрен срок давности для подачи иска.

| Нет привилегий | На них распространяется общий промежуток времени – 3 года |

| Временной промежуток исчисляется с момента получения дохода | Либо начисления налогообложения на имущество |

| Временная граница | Может расширяться судом после предъявления заявления от исполнительного органа власти |

| По завершении 3 лет | Долг считается безнадежным |

| Максимальный период давности для гражданских дел | 10 лет. Но в большинстве случаев он равен 3 годам |

| Сокращенный срок давности по закону | Не должен превышать 3 года |

| Исчисляется период с момента выявления правонарушения | То есть, пропуска оплаты налогообложения по НДФЛ |

| Временная граница может начать исчисляться с того момента | Как стало явным совершение неправомерных действий |

| Если гражданин уклоняется от сотрудников налогового органа и суда | Исковую давность приостанавливают до тех пор, пока гражданин не объявится |

В первые 10 месяцев налоговая служба самостоятельно пытается разрешить ситуацию, и только после этого обращается в суд для принудительного взыскания средств.

По земельному

После истечения 3 лет долг взыскать не получится. Как показывает практика, количество должников высокое, из-за чего налоговая служба не успевает следить за долгами.

| Начинается | С даты начисления взноса по налогам |

| Приостанавливается по просьбе | Налоговой инспекции |

| По истечении трех лет и не доведения дела | До суда оно считается безнадежным |

| Отсчет срока могут переносить | Если физическое лицо получает заказное письмо с оповещением |

Если за этот период никаких действий от налогового органа не исходило, задолженность списывают.

На имущество

Физические лица обязаны выплачивать налог на имущество. Объектом обложения налогами выступает недвижимое имущество, на которое у гражданина имеется право собственности (дом, квартира, гараж и прочее).

Налоговый период для этого типа сбора – 1 год. Расчет осуществляется на основании кадастровой или инвентаризационной стоимости имущества.

| Имущество у плательщика налогов есть, но оповещение ему не приходило из-за отсутствия информации у налоговой инспекции о наличии у гражданина этого имущества | Либо его не задекларировали, либо по каким-то причинам сведения потерялись. В таком случае физическое лицо обязано до 31 декабря посетить ФНС и попросить рассчитать налог. Государственные органы предъявлять претензии не станут |

| Данные о наличии имущества налоговой инспекции не предоставлялись | Госорган самостоятельно обнаружил его. В таком случае предъявляется счет за 3 налоговых периода. То есть, физическое лицо обязано будет уплатить налог за 3 года |

| Извещения получались, но не оплачивались | В таких случаях законодательство разрешает налоговой службе поступить несколькими путями – при сумме долга свыше 3 тысяч рублей подать иск в течение полугода с момента образования задолженности или при сумме меньше 3 тысяч – подать иск в течение 3 лет |

Если имеется уважительная причина, суд имеет право восстановить (продлить) срок подачи искового заявления, если он был пропущен.

Отдельно хотелось бы выделить земельный налог и сроки давности по нему. Это достаточно запутанная категория, в которой возникает множество спорных моментов. Все дело в том, что здесь взаимоотношения регулируются как нормами налогового законодательства, так и земельного права. Законодатель, в частности, использует несколько иные цифры для определения срока давности при наличии задолженности, чем фискалы.

Есть ли срок давности по налогам? Безусловно, НК РФ устанавливает определенные сроки давности в сфере уплаты налогов и сборов. Однако правильнее было бы говорить не о сроке давности по неуплате налогов, а о сроке давности взыскания налога. Ведь важно то, в течение какого времени с налогоплательщика могут взыскать неуплаченный налог.

При получении в банке наличных средств на выплату дохода или при прямом перечислении средства с банковского счета агента на счет получателя дохода НДФЛ следует удержать и заплатить в бюджет не позднее дня получения наличных средств или дня перечисления средств. Следующий за этим днем день является днем совершения правонарушения, с него начинает течь срок исковой давности.

Согласно действующему законодательству на территории Российской Федерации, каждый налогоплательщик подвергается соответствующему налогообложению, будь то ИП, крупная организация или физическое лицо.

Все лица перед законом имеют равные права и обязательства. Любое предприятие дополнительно сдает ежеквартальную и годичную отчетность по НДФЛ перед налоговой службой.

При пропуске сдачи сведений, выявляется совершение правонарушения, из-за чего исполнительный орган власти вправе обратиться в суд.

Основные аспекты

У организации или иного юридического лица, имеется непосредственная обязанность сдавать отчетность в соответствующие органы исполнительной власти, по этим моментам имеется определенный срок исковой давности, когда может состояться привлечение к ответственности за неправомерные действия по неуплате налогового сбора или несвоевременной сдаче отчетности.

Согласно настоящему законодательству, любая прибыль или имущество, подвергается соответствующему налогообложению.

Если перечисление в ИФНС не будет выполнено, то наступает срок исковой давности по 3-НДФЛ или иному налогообложению, в течение которого налоговая служба вправе попытаться в мирном порядке урегулировать спорную ситуацию, либо обратиться в судебную инстанцию для принудительного взыскания налогообложения и скопившихся штрафов и пеней.

Для граждан Российской Федерации по налогообложению срок исковой давности по 2-НДФЛ имеет некоторое отличие в сравнении с юридическими лицами, а именно:

- Для физических лиц не предусмотрены какие-либо привилегии, на них распространяется общий временной промежуток в три года.

- Исчисление временного промежутка начинается с момента получения прибыли или начисления налогообложения на имущество.

- Временные границы могут быть расширены судом при наличии от исполнительного органа власти соответствующего заявления.

- Спустя три года с момента начисления любого подоходного или имущественного налога, он может быть признан, как безнадежный долг.

Для того чтобы списать безнадежную задолженность, требуется подать в суд образец искового заявления после того, как временные границы для принудительного взыскания задолженности истекут.

Правовая база

Срок давности налогоплательщика – физического лица

Законодательство возлагает на предпринимателей, юрлиц, граждан обязательство по уплате налогов. Эти платежи поступают в бюджеты разных уровней.

Средства направляются затем на содержание аппарата управления, армии, поддержание малоимущих категорий граждан, на развитие проектов и так далее. Налоги, таким образом, представляют собой основной источник бюджетного дохода.

Контроль над полнотой и своевременностью отчислений осуществляют уполномоченные госорганы. Как правило, они не напоминают о необходимости внести платеж, обязанные субъекты в большинстве случаев должны делать это самостоятельно.

Если субъект вовремя не осуществит отчисления, образуется задолженность по налогам.

Срок давности

Как правовое понятие эта категория используется в процессуальных кодексах. В ГПК и УПК, в частности, установлены периоды, в течение которых субъект может или подать заявление с требованиями, или обжаловать то или другое постановление.

Имеют ли налоги срок давности? На практике требование от контролирующего органа может поступить в судебную инстанцию через несколько лет после того, как субъект не выполнил обязательство. Кроме самой суммы отчисления, ФНС может вменить штраф.

В первую очередь необходимо отметить, что каких-либо общих правил или единого положения для обязанных субъектов, при которых они освобождались бы от необходимости совершить бюджетное отчисление в случае пропуска установленных законом периодов, не существует. Тем не менее, законодательство определяет ряд случаев, когда контрольный орган ограничен в своих действиях временными рамками.

Какой срок давности налога предусмотрен в НК? В законодательстве определено две категории отчислений, принудительное удержание которых ограничено во времени. Так, существует срок давности транспортного налога. Он предусматривается в ч. 3 ст. 363 НК. Налог на имущество — второй платеж, принудительное удержание которого также ограничено во времени. В отношении этого платежа действует Фз №2003-1.

Ч. 3 ст. 363 НК

В соответствии с положениями статьи срок взыскания составляет 3 года.

Служащие контрольного органа при наличии у субъекта непогашенного обязательства вправе обратиться в судебную инстанцию. Они могут это сделать через три года и один день.

Однако в этом случае в заявлении суд обязан отказать. Основание — истечение срока давности.

Фз №2003-1

Налог на имущество может принудительно удерживаться также не позднее трех лет с момента образования непогашенного обязательства. Такое правило устанавливает ст. 10 указанного закона. В данном случае действует следующий порядок.

Если субъект не был привлечен к принудительному погашению обязательства в течение 5-10 лет, то контрольные органы могут удержать сумму отчисления только за последние три года. В целом, процедуру взимания средств ограничивает общий срок исковой давности.

По налогам в отдельных случаях следует обращаться к разъяснениям Минфина.

Многих плательщиков интересует не только срок давности по налогам физических лиц. Для них достаточно актуальной является проблема принудительного удержания пеней и недоимок.

В самом НК отсутствуют положения, по которым предусматриваются те или иные временные рамки для взимания таких сумм или штрафов, вмененных ФНС.

Однако на практике судебные инстанции зачастую применяют нормы ГК, а также придерживаются пояснений, данных ВАС.

В рамках правоприменительной практики при разрешении вопросов о соблюдении или несоблюдении временных ограничений рассматривается в числе прочего и срок давности по налогам физических лиц (ПБЮЛ), и периоды, определенные для проведения возможной ревизии в ходе выездных проверок. Кроме того, во внимание принимаются периоды, установленные для привлечения субъекта к ответственности за нарушения НК. Все эти временные ограничения укладываются в рассмотренный выше срок давности по налогам физических лиц — в 3 года.

Важный момент

Как выше было сказано, судебная инстанция может отказать контрольным органам в их требовании.

Однако такое возможно только в том случае, если субъект направит ходатайство с указанием, что срок давности уплаты налогов уже прошел.

Если же это заявлено не будет, судебная инстанция вправе рассмотреть и даже удовлетворить требования ФНС. Безусловно, лицо может обжаловать решение. В этом случае будут действовать положения ГПК.

В НК не установлены какие-либо правила относительно других видов обязательных отчислений.

Не предусматривается общий порядок, в соответствии с которым могло бы производиться списание налогов за тот или другой период. При нарушении прав контрольный орган обращается в суд для их восстановления.

![]()

Уполномоченная инстанция руководствуется положениями законодательства и понятиями временных ограничений.

И если в НК установлены сроки давности хотя бы для двух налогов, то в ГПК таких положений конкретно по этому виду требований не предусмотрено. Как в таком случае действуют судебные инстанции? Допустим, ФНС предъявляет требование принудительно удержать с субъекта земельный налог.

Срок давности здесь отсутствует. Однако есть пресекательный период. Он отличается от давностного тем, что начинается не с момента появления обязанности совершить отчисление, а с даты направления требования об уплате вмененной суммы.

Для юрлиц такой период имеет продолжительность 2 года, для граждан — 6 мес.

Противоречия НК

Понятие срока давности по взиманию платежа очень запутано законодателем. Тем не менее, существуют разъяснения, которые сделаны в пользу плательщиков.

Само по себе понятие срока давности введено в правоприменительную практику достаточно давно. При пропуске определенного периода кредитор (государство в том числе) теряет возможность принудительно удержать ту или иную сумму.

В законодательстве установлен срок давности для случаев совершения налогового правонарушения. К ним, в числе прочего, следует относить и недоимку. Такой период предусматривается в ст. 113 НК.

В ней сказано, что субъект не может привлекаться к ответственности за налоговое правонарушение, если с даты его совершения или с дня, следующего после окончания отчетного (налогового) периода, на протяжении которого оно имело место, прошло 3 года. Общие временные рамки, установленные ГК, также равны трем годам. На первый взгляд, все ясно. Однако не так все в законодательстве прозрачно на самом деле.

Существует, в частности, в НК статья 48.

В ней указано, что заявление в суд о требовании принудительно удержать непогашенную сумму обязательного платежа в бюджет за счет имущества плательщика — гражданина либо его налогового агента — может подаваться контрольным органом (ФНС либо таможенной службой) не позднее полугода после окончания периода исполнения предусмотренной в законе обязанности.

Таким образом, можно сделать вполне логичный вывод, что ст. 48 НК действует в пользу субъекта. По смыслу нормы трехлетний период сокращается до 6 мес. Но в НК существует ст. 70. В соответствии с ней требование о выплате налога, которое выставляется лицу по решению контрольного органа после проведения проверки, должно направляться субъекту в десятидневный срок с даты вынесения постановления. Это положение можно трактовать как необоснованное увеличение продолжительности периода практически до бесконечности.

Обуславливается это положениями ст. 89 НК.

В соответствии с ней выездная проверка, которая выполняется вышестоящим подразделением ФНС в рамках контроля деятельности нижестоящей структурной единицы, осуществлявшей первоначальную процедуру надзора, может осуществляться вне зависимости от времени проведения предыдущей (первоначальной). Соответственно, решение может быть принято когда угодно.

А от даты его вынесения уже зависит фактическое исчисление давностного срока. При этом ранее существовала ст. 24, которая была отменена ввиду появления «более прогрессивной» части НК. В ней четко указывалась продолжительность срока давности по претензиям в отношении физлиц по принудительному удержанию налогов с них. Она составляла 3 года.

Разъяснения ВАС

Президиум Суда в постановлении № 3803/01 фактически подтвердил наличие права налоговой службы на удержание недоимки относительно подоходного налога за пределами установленного в ст. 113 трехлетнего срока. Указанный документ был вынесен по конкретному делу.

В нем, в частности, указано, что в соответствии с актом проверки ФНС принято решение о доначислении субъекту подоходного налога, вменении штрафа и пеней.

Но вынося решение, кассационный суд не принял во внимание, что налоговая инспекция пропустила срок давности, в пределах которого плательщика можно привлечь к ответственности.

По ст. 113 НК субъект не может подвергаться наказанию за правонарушение, если прошло три года. Таким образом, ВАС в своем постановлении признает, что срок давности распространяется только на штраф, а на недоимку не действует.

Спустя примерно год после вынесения этого акта Суд высказал несколько другое мнение по данному вопросу. В настоящее время, таким образом, срок давности по недоимке составляет 9 мес. время исполнения требования.

Исчисление этого периода начинается с даты, определенной для отчисления обязательного платежа по закону.

Итак, если налогоплательщик переплатил налог, то он может подать в инспекцию заявление о зачете или заявление о возврате излишне уплаченной суммы. Срок давности по налогам для целей их возврата составляет 3 года со дня уплаты в бюджет суммы в завышенном размере (п. 7,14 ст. 78 НК РФ). Если налоговики откажут организации либо оставят ее заявление без ответа, компания будет вправе обратиться в суд (п. 33 Постановления Пленума ВАС РФ от 30.07.2013 N 57).

Другая ситуация складывается, если налоговики взыскали с организации (ИП) излишнюю сумму налога, пеней, штрафа. Тогда налогоплательщик вправе подать заявление о возврате переплаты в ИФНС в течение месяца с того дня, когда:

- ему стало известно об излишнем взыскании налога;

- вступило в силу решение суда о том, что инспекция взыскала сумму в большем размере, чем было нужно.

Сколько составляет срок исковой давности по взысканию налогов с физических лиц

1. Требование об уплате налога должно быть направлено налогоплательщику (ответственному участнику консолидированной группы налогоплательщиков) не позднее трех месяцев со дня выявления недоимки, если иное не предусмотрено настоящей статьей.ки взыскания, которые не ограничены в кодексе 3 годами, а связаны с определенными моментами

В данной ситуации налог может признан безнадёжным к взысканию, только, после судебного разбирательства и принятия судом акта согласно подпункту 4 пункта 1 Ст.59 НК и никак иначе. Пока разбирательство не пройдёт за ИФНС остаётся право инициировать взыскание независимо от срока давности правонарушения ?

Взыскание средств с помощью судебных органов может быть реализовано в отношении как недобросовестных граждан, так и лиц, у которых возникли проблемы по причине технических сбоев в порядке уведомления налогоплательщиков фискальными службами.

Тогда как НК РФ предусматривает возможность для инспекции подавать иск о взыскании долгов в любое время.

Следует отметить, что в практике имеется множество различных решений проблемы, но общая характеристика устоявшейся картины такова: если со дня невыполнения налоговых обязательств прошло более 3 лет, нарушителя могут не привлечь к ответственности тогда, когда его налоговая история признается чистой.

При этом он может доказать, что долг возник непредумышленно. В других случаях понятие срока исковой давности не используется.

Владелец автомобиля регулярно должен оплачивать специально предусмотренный транспортный налог. Если он этого не выполняет, то налоговики могут взыскать с него недоимку.

Каждый гражданин обязан своевременно оплачивать налоги. В противном случае наступает ответственность.

По неуплаченным сборам предусмотрен срок исковой давности, в продолжение которого налоговая инспекция назначает штраф.

Основные моменты

Законодательная власть возложила на физических и юридических лиц. Индивидуальных предпринимателей обязанность уплачивать налоги.

Платежи поступают в бюджет разного уровня, после чего направляются на содержание армии, поддержку малоимущих граждан, развитие различных проектов и прочих государственных целей.

| Высылает оповещение в течение 30 суток | До момента окончания сроков внесения платежа |

| Направляет должникам требование уплатить налог | С указанием суммы недоимки и пени – если платеж не внесен вовремя |

Если долг не погашен после полученного требования, налоговый орган имеет право подать на неплательщика в суд.

Определения

| Срок давности по транспортному налогу | Период, в течение которого работники налогового органа имеют право требовать с физического лица оплатить налог за транспорт |

| Налог | Обязательный платеж, который платит физическое (юридическое) лицо, согласно действующему законодательству. Уплачивается в федеральный и местный бюджет |

| Исковая давность | Период времени, отведенный гражданину, права которого нарушены |

| НДФЛ (налог на доходы физического лица) | Общегосударственный налог, исчисляемый в процентном соотношении от совокупной прибыли физического лица за вычетом доходов, подтвержденных документами |

| Физическое лицо | Субъект гражданского права |

| Налоговая служба | Исполнительный орган власти федерального уровня, осуществляющий контроль за соблюдением норм законодательства |

Сроки исковой давности в области налогообложения – механизм, обеспечивающий защиту прав как самого плательщика, так и получателя налогов. Это дает возможность упростить разрешение спорных моментов.

Законные основания

Статьей 113 (часть 1) Налогового кодекса установлены сроки исковой давности. Согласно статье 363 Налогового кодекса, срок исковой давности составляет 3 года.

В соответствии со статьей 70 НК, сроки предъявления требования по уплате долга исчисляются с даты его обнаружения.

На основании статьи 57 (пункт 4) Налогового кодекса, гражданин оплачивает налог после получения официального платежного поручения в течение 1 месяца, иначе образуется долг.

Согласно статье 113 НК, физическое лицо нельзя привлекать к ответственности за налоговое правонарушение, если срок исковой давности истек.

Срок исковой давности по налогу на доходы физических лиц

С одной стороны, 48-я статья дет больше свободы физическому лицу, сокращая длительность давности до 6 месяцев, вместо упомянутых ранее 3 лет. Но, изучив статью под номером 70 в Налоговом Кодексе, становится понятно, что все далеко не так просто. Так, налоговый орган имеет 10 рабочих дней на отправку налогоплательщик у уведомления с требованием уплатить налог в случае выявления правонарушения в ходе налоговой проверки. Отсчет ведется с момента постановления соответствующего решения.

Противоречия налогового кодекса

В то же время установлено, что лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения либо со следующего дня после окончания налогового периода, в течение которого было совершено это правонарушение, и до момента вынесения решения о привлечении к ответственности истекли три года (срок давности) (п. 1 ст. 113 НК РФ).

Однако, далеко не всегда действует данная статья. К примеру, ее работе мешает ст. 48 НК РФ, в которой прописано, что иск о взыскании может быть направлен надзорными структурами не позднее 6 месяцев после того, как возникло правонарушение. По сути, данная статья сокращает 3 года до полугода.

Однако, также следует помнить про ст. 70 НК РФ, где прописано, что указание об оплате взноса, которое утверждается в отношении лица после проведения проверки, должно быть направлено субъекту в течение 10 дней с момента вынесения постановления. Таким образом происходит необоснованное и почти неограниченное увеличение сроков обращения.

При отсутствии актуальных сведений о расчетном счете нарушителя контрольные органы могут взыскать причитающуюся сумму за счет реализации имущества лица. Данный момент исполняется судебными приставами, которым направляется постановление. На это им выделяется 2 месяца. Обязательство перед бюджетом признается исполненным после того, как была погашена образовавшаяся задолженность.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Советы лучших юристов

Имущественный вычет не ограничен в применении. То есть, использовать льготу можно в любое время. Существует только исковая давность получения НДФЛ из бюджета – 3 года. Если жилье было куплено в 2011 году, а гражданин обратился за возвратом в 2015 году, то уплаченный НДФЛ можно будет получить только за 2014, 2013 и 2012 г. Возвращать налог за покупку можно не раньше, чем появилось подобное право.

- заработную плату трудящегося;

- прибыль, причиной появления которой послужил объект недвижимости или автомобиль (если лицо владело им менее 3-х лет);

- доходы от авторских прав;

- прибыль, полученную путем сдачи в аренду земельного участка или жилого пространства.

Какой срок давности за неуплату налогов в России?

Поделись с друзьями

Прошло примерно 12-13 лет с тех пор как онлайн-покер пришел в нашу жизнь вместе с бесплатными полтинниками от PokerStrategy, трансляциями EPT с Городецким и Семиным, дармовыми американцами за столами. Если раньше особо никто и не задумывался о декларировании покерных доходов, то сейчас многие плюсовые регуляры задумываются о том, чтобы выйти из тени, но боятся, что им предъявят за былые грехи. Давайте разберемся, за что могут быть наказаны россияне (не только покерные игроки, а вообще), если налоговики узнают о незадекларированных доходах.

Важно! Покерофф ни в коем случае не призывает не платить налоги, а скорее — наоборот. Эта статья носит сугубо информационный характер.

Весь 2019 год проходили жаркие обсуждения внутри бизнес-сообщества, в Госдуме и Верховном суде по поводу изменения сроков давности по налоговым преступлениям. Но в ноябре Верховный суд принял решение оставить их без изменений. Произошло это после возникновения волнений в бизнес-сообществе.

Дело в том, что рассматриваемые поправки должны были изменить момент начала отсчета срока давности преступления.

Если раньше срок давности считался с момента обнаружения неуплаты, то теперь его хотели сделать не фиксированным. Началом срока отсчета давности должен был стать момент полного погашения налогоплательщиком задолженности и штрафов. Будь такие поправки приняты, преследовать человека за неуплату можно было бы бесконечно.

К счастью налогоплательщиков, этого не случилось — сроки остались прежними. Давайте поговорим о них.

Предварительно уточним, что неуплатой налогов в РФ считается уклонение физического лица от уплаты налогов путем непредставления налоговой декларации (расчета) либо включения в неё заведомо ложных сведений.

Новый сервис российских нaлoговиков АСК НДС-3 — что это такое?

В зависимости от размеров неуплаты можно выделить налоговые правонарушения и налоговые преступления.

- Правонарушения — неуплата подоходного налога в сумме до 900 000 рублей за три финансовых года, идущих подряд. Наказанием является административный штраф в размере от 20% до 40% от неуплаченной суммы в зависимости от наличия или отсутствия умысла.

- Преступления — делятся на совершенные в крупном и особо крупном размере (ст. 198 УК РФ). Срок неуплаты также считается за три финансовых года подряд.

Что такое крупный и особо крупный размеры неуплаты налогов?

Крупный размер — сумма неуплаченных налогов более 900,000 руб. (если это превышает 10% от подлежащей уплате суммы за 3 последних финансовых года) либо более 2,7 млн руб.

Наказание:

- штраф от 100,000 руб. до 300,000 руб. или в размере дохода осужденного за 1-2 года;

- принудительные работы от 1 года;

- арест до 6 мес.;

- лишение свободы до 1 года.

Особо крупный размер — сумма неуплаченных налогов более 4,5 млн руб. (если это превышает 20% от подлежащей уплате суммы за 3 последних финансовых года) либо более 13,5 млн руб.

Наказание:

- штраф от 200,000 руб. до 500,000 руб. или в размере дохода осужденного за 1,5-3 года;

- принудительные работы до 3 лет;

- лишение свободы до 3 лет.

В ходе разбирательства по неуплате, размер штрафа может быть уменьшен или увеличен, в зависимости от наличия смягчающих или отягчающих обстоятельств (ст. 114 НК РФ).

К обстоятельствам, смягчающими ответственность за совершение налогового правонарушения, относят:

- Тяжелые личные или семейные обстоятельства;

- Наличие факта давления угрозой или принуждения либо в силу материальной, служебной или иной зависимости;

- Тяжелое материальное положение правонарушителя;

- Иные обстоятельства, которые судом или налоговым органом, рассматривающим дело, могут быть признаны смягчающими ответственность.

При наличии любого из них штраф может быть уменьшен минимум в 2 раза от размера, установленного НК РФ.

Отягчающим считается только одно обстоятельство — повторное совершение преступления — и оно влечет увеличение суммы штрафа на 100%.

При этом человек может избежать уголовного преследования в случае совершения преступления впервые и полном внесении всех неуплат и штрафов в бюджет.

Это значит, что если вы катали 5, 10, 15 лет без уплаты подоходного налога, у вас будет возможность избежать наказания, оперативно уплатив недостачу и штрафы. Кроме того, практически каждое нарушение закона имеет срок давности.

Подробнее о сроках давности

В РФ днем уплаты подоходного налога физлиц за предыдущий финансовый год является 15 июля. В случае обнаружение налоговой службой неуплаты вами налога в срок, вы будете считаться совершившим налоговое правонарушение.

При этом вас не смогут наказать, если срок давности правонарушения истек. Исчисление же производится со следующего дня после окончания налогового периода — то есть с 16 июля.

Под сроком давности подразумевается законодательно определенный период с момента просрочки уплаты налога и до момента вынесения решения о привлечении к ответственности. Согласно ст. 113 НК в России срок давности по налоговым правонарушениям составляет 3 года. Если упростить, это выглядит так:

Для уголовных преступлений — в том числе, неуплат в крупном и особо крупном размере — ст. 78 УК РФ установлены иные сроки давности:

- 2 года для преступления небольшой тяжести;

- 6 лет для преступления средней тяжести;

- 10 лет для тяжкого преступления;

- 15 лет для особо тяжкого преступления.

Определение конкретного срока не значит, что можно затаиться где-нибудь на 3 года и спокойно переждать. Как отмечает в своем блоге специалист в области оптимизации международного налогообложения Хулио, даже нахождение за границей в момент, когда налоговая обнаружит неуплату, не спасет от взыскания:

Без тебя подадут на тебя в суд и, скорее всего, рассмотрят дело в твое отсутствие, Примут решение, передадут дело судебным исполнителям. Если у тебя останется в России то, что можно взять — счета в банке, квартира — наложат арест. Возможно, продадут. Приедешь – а твоя квартира уже продана. Если ничего нет – разберутся с тобой когда вернешься. В аэропорту встречать не будут, дадут до дома доехать. На квартире будет ждать засада из оперативников.

Кроме того, течение срока давности может быть приостановлено. Например, если нарушитель активно противодействовал проведению выездной налоговой проверки, сделав невозможным определение точных сумм, подлежащих уплате. Это значит, что отсчет срока будет заморожен до момента, пока налоговая проверка не будет совершена, и продолжится только после неё.

Как правильно задекларировать покерные доходы и когда уплатить налог?

Чтобы избежать неприятностей, своевременно подавайте декларацию о доходах и уплачивайте налоги ежегодно до 15 июля. Для покерных выигрышей россиян действует обычная ставка подоходного налога — 13%.

Уплате налога предшествует подача налоговой декларации — её необходимо осуществить до 30 апреля будущего года. Форма декларации установлена УФНС (Управлением Федеральной налогой службы) — актуальную на момент подачи версию вы можете найти на сайте налоговой службы. Подробнее о том, как заполняется и подается декларация, читайте в статье на Покерофф.

Важные факты о наказаниях за сокрытие налогов

- Уменьшить налоговую нагрузку можно, получив налоговый вычет, например, за лечение.

- Впервые пойманные за неуплату освобождаются от уголовной ответственности, если они полностью уплатили налог и штрафы.

- Уголовное преследование прекращается, если до назначения судебного заседания причиненный ущерб будет полностью возмещен (ст. 28.1 УПК РФ)

- Порядок определения крупного и особо крупного размера определен в примечании 1 к ст. 198 УК РФ.

- Штрафы за неуплату налогов составляют от 20% до 40% от неуплаченной суммы налога.

- Наличие умысла влияет на размер штрафа за правонарушение, однако по решению Верховного суда РФ все сомнения, противоречия и неясности законодательства толкуются в пользу налогоплательщика.

Больше актуальной информации и новостей на тему покера вы можете найти в Телеграме Pokeroff.