Содержание

- Раскрытие общей информации

- Основные средства

- Прочие нематериальные активы

- Снижение стоимости активов

- Совместная деятельность

- Дочерние компании

- Материально-производственные запасы

- Налоги

- Резервы на предстоящие расходы и платежи

- Пенсионные планы с установленными выплатами

- Обязательства по аренде

- Отрицательная деловая репутация

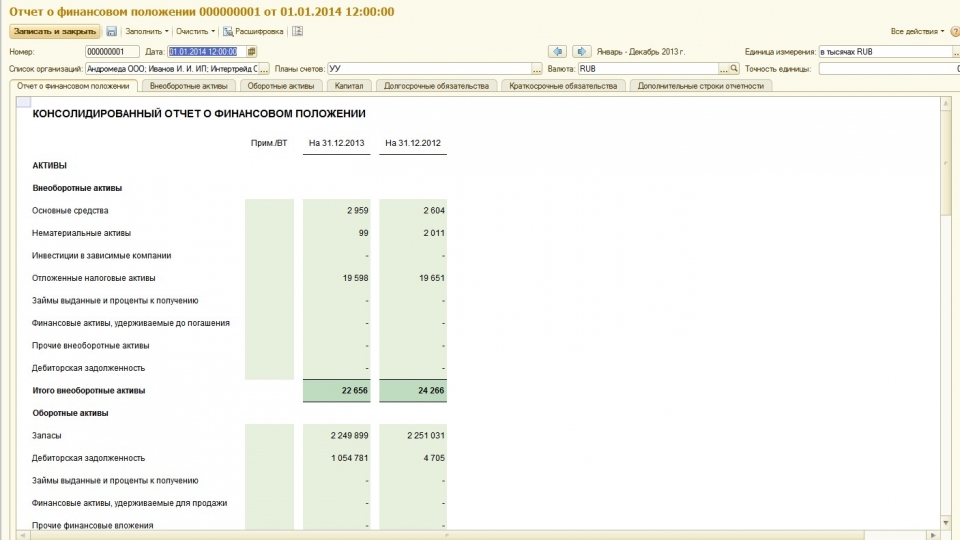

- Пример консолидации отчетов о финансовом положении по МСФО

- Этап 1: Объединение балансов.

- Этап 2. Взаимозачет капитала.

- Окончательный этап консолидации.

- Проблемы при подготовке консолидированной отчетности.

- Баланс МСФО (отчет о финансовом положении)

- Цель финансовой отчетности по МСФО

- Что такое актив, обязательство и собственный капитал

- Критерии признания

- Формат и содержание отчета о финансовом положении (баланса)

- Баланс МСФО

- Структура баланса рекомендованного МСФО

- Формы отчетности по МСФО

- Отчет о финансовом положении

- Отчет о совокупном доходе МСФО

- Отчет о движении денежных средств

3.3. Требования к представлению бухгалтерского баланса по МСФО и в российских нормативных документах

В МСФО перечислены общие правила составления бухгалтерского баланса, сформулированы требования к его представлению.

Прежде всего в МСФО отсутствуют жесткие требования к его форме. Конкретная форма баланса разрабатывается каждой компанией(организацией) самостоятельно.

В стандарте не регламентирован исчерпывающий перечень статей баланса, порядок их расположения, не приводятся их названия, но предписан перечень статей, которые должны раскрываться в бухгалтерском балансе обязательно.

Этот перечень включает статьи:

1) основные средства;

2) нематериальные активы;

3) финансовые активы (инвестиции, учтенные по методу участия, дебиторская задолженность, денежные средства и их эквиваленты и др.)

4) запасы;

5) кредиторская задолженность;

6) налоговые обязательства и требования;

7) резервы;

8) долгосрочные обязательства (включая выплату процентов)

9) доля меньшинства;

10) выпущенный капитал и резервы.

Содержание большинства показателей общеизвестно, но некоторые термины в приведенном перечне требуют пояснения.

Так финансовые активы включают следующее:

денежные средства;

право на получение денежных средств или других финансовых активов от других компаний, обусловленные договором (дебиторская задолженность);

право на обмен финансовыми инструментами с другой компанией (организацией) на потенциально выгодных условиях, обусловленное договором;

долевые инструменты другой компанией (организации) – инвестиции, учтенные по методу участия.

Термин «доля меньшинства» означает часть в капитале и чистых результатах материнской компании, приходящуюся на долю дочерних, которой материнская компания не владеет напрямую или косвенно через дочерние компании.

Перечисленные выше статьи бухгалтерского баланса в МСФО 1 называются линейными. Кроме линейных статей по усмотрению администрации хозяйствующего субъекта в балансе могут представляться и другие статьи. При выборе дополнительных статей МСФО рекомендует принимать во внимание характер и существенность активов, функции активов в рамках компании.

Линейные статьи в соответствии с характером деятельности организации могут разбиваться на подклассы. Такие статьи рекомендуется раскрывать в балансе и в пояснениях к нему. Так, линейная статья «запасы» подразделяется по МСФО на подклассы: сырье и материалы, готовая продукция, незавершенная продукция, товары, хранящиеся для перепродажи.

Помимо перечисленных статей в бухгалтерском балансе или в примечаниях необходимо раскрыть информацию об акциях или долях уставного капитала:

количестве акций, разрешенных к выпуску;

количестве выпущенных и количестве оплаченных акций, а также выпущенных, но не полностью оплаченных акций;

номинальной стоимости акций;

сверенном (проинвентаризированном) количестве акций в обращении на начало и конец года;

правах, привилегиях и ограничениях, связанных с соответствующим классом акций, в том числе, ограничениях на распределение дивидендов и возмещение капитала;

акциях, принадлежащих компании или ее дочерним или ассоциированным компаниям;

акциях, зарезервированных для выпуска по договорам опциона или продажи, включая условия и суммы.

Аналогичную информацию, уточняет МСФО, но не об акциях, а о долях в капитале, раскрывают и компании (организации), не являющимися акционерными обществами, например товарищества.

МСФО не предписывает деление статей активов и обязательств в зависимости от срока их действия на краткосрочные и долгосрочные. Подобное деление активов и обязательств не является обязательным, и решение о его применении зависит от мнения администрации хозяйствующего субъекта. Активы и обязательства в балансе представляются в порядке их ликвидности. Но независимо от принятого порядка представления статей в балансе, суммы по статьям активов и обязательств, погашение или возмещение которых ожидается до и после 12месяцев, учитываются отдельно.

Российский бухгалтерский баланс составляется по номенклатуре статей и форме, представленной в приказе МФ РФ «О формах бухгалтерской отчетности организации». Сравнение статей отечественного бухгалтерского баланса (форма N 1) с линейными статьями баланса, составленного в соответствии с правилами МСФО позволяет сделать вывод о сходстве их между собой. В таблице 6 приведено соотношение статей отечественной формы N 1 «Бухгалтерский баланс» с линейными статьями предусмотренными МСФО 1.

Таблица 6

Как видно из приведенной таблицы, в отечественном бухгалтерском балансе имеются практически все линейные статьи, регламентируемые МСФО 1. Исключение составляет статья «Доля меньшинства».

Статья «Выпущенный капитал и резервы» бухгалтерского баланса по МСФО 1 характеризует собственный капитал предприятия. В российской форме N 1 ей соответствуют статьи «Уставный капитал», «Добавочный капитал», «Резервный капитал», «Нераспределенная прибыль». Согласно МСФО 1 резервы, учитываемые по статье «Выпущенный капитал и резервы», формируются за счет нераспределенной прибыли.

В соответствии с российским законодательством за счет нераспределенной прибыли в обязательном порядке должен создаваться резервный капитал в акционерных обществах и совместных предприятиях. Другие отечественные организации могут формировать его по своему усмотрению. По статье «Резервный капитал» формы N 1показываются резервы, образованные в соответствии с законодательством и учредительными документами, что соответствует регламентациям МСФО 1 относительно содержания статьи бухгалтерского баланса «Выпущенный капитал и резервы».

Статья «Резервы» бухгалтерского баланса, составленного по МСФО 1, характеризует резервы, суммы которых включены в затраты на производство продукции и продажи. В отечественной форме N 1 к ним относятся резервы предстоящих расходов. Оценочные резервы – по сомнительным долгам, под снижение стоимости материально-производственных запасов и ценных бумаг, как в российской, так и в международной практике в бухгалтерском балансе отдельно не отражаются, но включаются в нетто-оценку соответствующих активов.

Более подробный перечень статей в форме N 1 не противоречит МСФО 1, поскольку последним допускается деление линейных статей на подклассы.

Тем не менее, ряд расхождений между отечественными и международными стандартами в части отражения положения хозяйствующего субъекта в бухгалтерском балансе остается. В форме N 1 в составе запасов выделена самостоятельная статья «Товары отгруженные», что не свойственно для МСФО, так как это всего лишь разновидность товаров. Остается в форме N 1 статья «Налог на добавленную стоимость по приобретенным ценностям», которая отсутствует в бухгалтерском балансе, регламентируемом МСФО 1. В форме N 1 отсутствует статья «Доля меньшинства», не раскрывается предусматриваемая МСФО 1 информация о категориях акций и долях капитала.

Таким образом, порядок составления формы N 1 бухгалтерского баланса приводится как рекомендуемый образец, следовательно, российские предприятия вправе разрабатывать собственные формы отчетности. При этом приказом Министерства Финансов РФ «О формах бухгалтерской отчетности организаций» рекомендуется сохранять коды итоговых строк, разделов и групп статей, а потому, если предприятием принято решение об использовании собственной формы бухгалтерского баланса, соотношение, показанное в таблице 6, не нарушится.

Поделитесь на страничке

Следующая глава >

Раскрытие общей информации

Бухгалтерский баланс должен содержать следующие статьи:

- основные средства;

- нематериальные активы;

- финансовые активы (за исключением статей, указанных в п. п. «e», «h» и «i» МСФО 1 «Представление финансовой отчетности»);

- инвестиции, учитываемые по методу долевого участия;

- материально-производственные запасы;

- расчеты с покупателями и прочая дебиторская задолженность;

- денежные средства и их эквиваленты;

- расчеты с поставщиками и прочая кредиторская задолженность;

- налоговые требования и обязательства;

- резервы предстоящих расходов и платежей;

- долгосрочные процентные обязательства;

- доля меньшинства, которая представляется отдельно от обязательств и собственных средств (капитала);

- выпущенный акционерный капитал и резервы.

Дополнительные строки, заголовки и подзаголовки должны представляться непосредственно в бухгалтерском балансе, когда этого требуют МСФО или когда такое отражение необходимо для объективного представления финансового положения предприятия.

МСФО 1 не предписывает использовать какой-либо определенный порядок или форму представления статей баланса.

Активы и обязательства не должны взаимозачитываться, за исключением случаев, когда это требуется или разрешается другим МСФО.

Либо в самом бухгалтерском балансе, либо в примечаниях к балансу необходимо раскрыть более детальный анализ представленных строк, обусловленный операциями компании, с выделением составных частей, отличных по характеру и функциям.

Если в бухгалтерском балансе имеется разделение активов, необходимо убедиться в том, что соблюдаются правила классификации, предусмотренные п. п. 57 — 67 МСФО 1.

Если разделения активов нет, следует убедиться, что активы и обязательства представлены в порядке их ликвидности.

Независимо от того, какой из указанных в п. 3 МСФО 1 способов представления применяется, по каждому активу и обязательству, которые включают краткосрочные и долгосрочные суммы, необходимо указать долгосрочную часть (сумму, которую ожидается возместить или урегулировать более чем через 12 месяцев).

Основные средства

Требования МСФО 16 «Основные средства» по раскрытию информации применяются как в отношении собственных активов, так и активов, взятых в аренду на условиях финансовой аренды, учет которых ведется арендатором.

По каждому классу основных средств необходимо раскрыть их валовую балансовую стоимость и сумму накопленной амортизации (включая накопленные убытки от снижения стоимости) на начало и конец отчетного периода.

По каждому классу основных средств приводится сверка балансовой стоимости по состоянию на начало и конец отчетного периода с указанием:

- поступлений;

- выбытий;

- приобретений путем объединения компаний;

- увеличения или уменьшения стоимости в результате переоценок;

- убытков от снижения стоимости, признанных в отчетном периоде;

- суммы восстановления ранее признанного снижения стоимости;

- амортизации;

- курсовых разниц, возникающих при пересчете показателей финансовой отчетности зарубежной компании;

- прочих финансовых операций.

Когда объект основных средств отражается по переоцененной стоимости, должна раскрываться следующая информация:

- способ переоценки активов (например, рыночная стоимость при сохранении характера использования актива);

- дата, по состоянию на которую проводилась переоценка;

- привлекался ли независимый оценщик;

- описание индексов, использованных для определения восстановительной стоимости;

- балансовая стоимость каждого вида основных средств, которая отражалась бы в финансовой отчетности, если бы активы учитывались по фактической стоимости за вычетом амортизации.

Указываются наличие и стоимость основных средств, право собственности на которые ограничено.

Приводится стоимость основных средств, используемых в качестве залога выполнения обязательств.

Раскрывается сумма затрат, накопленных на счетах незавершенного строительства в составе основных средств, а также сумма затрат по займам, капитализированным в течение отчетного периода, и ставка процента, используемая для определения величины затрат по займам, подлежащих капитализации.

Для каждого класса активов, которые являются предметом финансовой аренды, указывается чистая балансовая стоимость.

Раскрывается сумма курсовых разниц, возникших в отчетном периоде, которые включены в балансовую стоимость актива в соответствии с разрешенным альтернативным порядком учета, предусмотренным МСФО 21 «Влияние изменений валютных курсов».

По усмотрению хозяйствующего субъекта в бухгалтерском балансе может быть представлена следующая информация:

- балансовая стоимость временно не используемых основных средств;

- балансовая стоимость до вычета накопленной амортизации полностью самортизированных, но еще используемых основных средств;

- балансовая стоимость основных средств, использование которых прекращено и которые предназначены для продажи;

- информация о том, что объект основных средств учитывается по балансовой стоимости за вычетом износа, справедливая стоимость этого объекта, если она существенно отличается от балансовой стоимости.

Прочие нематериальные активы

Сверка балансовой стоимости по каждому виду нематериальных активов дается с разграничением между активами, произведенными внутри компании, и приобретенными нематериальными активами (включая те активы, которые были получены безвозмездно или в обмен) с указанием:

- первоначальной (переоцененной) стоимости и суммы накопленной амортизации (включая накопленные убытки от снижения стоимости активов) на начало отчетного периода;

- поступлений (включая отдельно активы, произведенные внутри компании, и активы, полученные в результате объединения компаний);

- выбытий (списание, продажа и т.п.);

- увеличений или уменьшений стоимости в результате переоценки (в соответствии с МСФО 38 «Нематериальные активы») и от убытков снижения стоимости активов, признанных или восстановленных непосредственно на счетах капитала (в соответствии с МСФО 36 «Обесценение активов»);

- убытков от снижения стоимости активов, признанных в отчетном периоде;

- суммы восстановления в отчетном периоде ранее признанного снижения стоимости;

- амортизации;

- курсовых разниц, возникших при пересчете статей финансовой отчетности зарубежной компании;

- других финансовых операций;

- первоначальной (переоцененной) стоимости амортизации и суммы накопленной амортизации (включая накопленные убытки от снижения стоимости активов) на конец отчетного периода.

Сравнительные показатели по этим статьям также не требуются.

Затем приводится описание балансовой стоимости в оставшийся период амортизации отдельных объектов нематериальных активов, которые являются существенными для финансовой отчетности предприятия в целом.

Когда объект нематериальных активов отражается по переоцененной стоимости, должна раскрываться следующая информация:

- дата, по состоянию на которую проводилась переоценка;

- балансовая стоимость переоцененных нематериальных активов;

- балансовая стоимость нематериальных активов, которая отражалась бы в финансовой отчетности, если бы активы учитывались по фактической стоимости за вычетом амортизации;

- факт существования и суммы нематериальных активов, право собственности на которые ограничено;

- стоимость нематериальных активов, используемых в качестве залога выполнения обязательств.

Для нематериальных активов, приобретенных с помощью государственных субсидий и первоначально учтенных по справедливой стоимости (МСФО 38 «Нематериальные активы»), должны раскрываться:

- справедливая стоимость, по которой первоначально были учтены указанные объекты нематериальных активов;

- балансовая стоимость этих активов;

- учитываются ли эти объекты нематериальных активов по фактической стоимости за вычетом амортизации или по переоцененной стоимости.

В первый год после перехода на МСФО должны раскрываться все применяемые переходные положения (МСФО 38 «Нематериальные активы»).

По усмотрению хозяйствующего субъекта рекомендуется краткое раскрытие:

- полностью самортизированных, но еще используемых нематериальных активов;

- значительных объектов нематериальных активов, которые контролируются компанией, но не учитываются в составе активов, так как не удовлетворяют критериям признания, предусмотренным МСФО 38.

Снижение стоимости активов

Если убыток от снижения стоимости отдельного актива (или группы активов, являющейся генерирующей единицей), признаваемый или восстанавливаемый в отчетном периоде, является существенным для финансовой отчетности компании в целом, необходимо раскрыть:

- события или обстоятельства, которые привели к признанию или восстановлению убытка от снижения стоимости;

- сумму признанного или восстановленного убытка от снижения стоимости.

Для отдельного актива следует представить:

- описание актива;

- сегмент, к которому принадлежит данный актив (только для первичных сегментов).

Для группы активов, являющейся генерирующей единицей, необходимо:

- дать описание группы активов (является ли этот объект производственной линией, заводом, хозяйственной операцией, географическим регионом, отчетным сегментом или чем-либо другим);

- указать сумму убытка от снижения стоимости, признанного или восстановленного по видам активов и по первичным отчетным сегментам.

Если группирование активов с целью определения группы, генерирующей денежные потоки, изменилось с момента предыдущей оценки возмещаемой суммы этой группы, компания должна описать способ, используемый в настоящее время, или предыдущий и настоящий способ группирования активов и причины такого изменения. Следует также указать, является ли возмещаемая сумма чистой продажной ценой или стоимостью от использования активов.

Если возмещаемая сумма является чистой продажной ценой, должен раскрываться способ ее определения (например, была ли она определена на основании рыночной информации или каким-то иным способом).

Если возмещаемая сумма является стоимостью от использования активов, должны указываться ставки дисконтирования, используемые в текущей и предыдущей оценке (если таковая имеется) стоимости от использования активов.

Если признанные (восстановленные) убытки от снижения стоимости в общей сумме существенны в целом для финансовой отчетности компании, то по этим убыткам требуется представить следующую информацию, которая не была представлена в соответствии с МСФО 36 «Обесценение активов»:

- основные классы активов, стоимость которых снизилась (или по которым было восстановлено ранее признанное снижение стоимости);

- основные события и обстоятельства, в результате которых были признаны (восстановлены) убытки от снижения стоимости.

Что касается ассоциированных компаний, то в бухгалтерском балансе приводится перечень и описание таких ассоциированных компаний с указанием доли в акционерном капитале или доли акций с правом голоса.

Ассоциированные компании, учитываемые по методу долевого участия, должны раскрываться как отдельная статья в составе долгосрочных активов.

Совместная деятельность

В бухгалтерском балансе приводится перечень и описание значительной совместной деятельности и доля участия в совместно контролируемых предприятиях; раскрывается совокупная стоимость краткосрочных и долгосрочных активов, краткосрочных и долгосрочных обязательств, доходов и расходов, связанных с участием в совместно контролируемых предприятиях.

Отдельно от прочих условных событий должны раскрываться:

- любые условные обязательства, возникшие у предпринимателя в связи с его участием в совместной деятельности, и его доля в каждом из условных обязательств, по которым он отвечает совместно с другими предпринимателями;

- доля компании в условных обязательствах самой совместной деятельности, за которые компания условно несет ответственность;

- условные обязательства, возникающие в связи с тем, что предприниматель условно отвечает по обязательствам других предпринимателей совместной деятельности.

Отдельно от прочих обязательств должны представляться следующие показатели:

- общая сумма любых инвестиционных обязательств, возникших у предпринимателя в связи с его участием в совместный деятельности, и его доля в инвестиционных обязательствах, по которым он отвечает совместно с другими предпринимателями;

- доля компании в инвестиционных обязательствах совместной деятельности как таковой.

Дочерние компании

В сводной финансовой отчетности необходимо представить:

- список значительных дочерних компаний, с указанием:

- названия компаний;

- страны регистрации или местонахождения;

- доли в акционерном капитале и доли голосующих акций, если она отличается от первой;

- причины, по которым дочерняя компания не включается в сводную финансовую отчетность;

- характер отношений между материнской компанией и дочерней компанией, в которой материнская компания не владеет прямо или косвенно через дочерние компании более чем половиной голосующих акций;

- название предприятия, в котором компания владеет прямо или косвенно через дочерние компании более чем половиной акций с правом голоса, но которое не является дочерней компанией по причине отсутствия контроля.

Информация должна раскрываться, если произошло изменение в классификации существенной иностранной операции (например, иностранная операция, составляющая неотъемлемую часть компании, перешла в разряд зарубежных компаний):

- характер изменения в классификации;

- причина изменения;

- влияние изменения в классификации на величину собственных средств акционеров;

- влияние на чистую прибыль или убыток за каждый представленный период, как если бы изменение в классификации произошло в начале самого раннего из представленных периодов.

Материально-производственные запасы

В бухгалтерском балансе раскрываются отдельные категории материально-производственных запасов (МПЗ) в зависимости от типа предприятия (например, товары, материалы, незавершенное производство, готовая продукция).

Кроме того, здесь указывается балансовая стоимость МПЗ, учитываемых по возможной чистой цене реализации.

В бухгалтерском балансе приводятся также сумма и условия или события, приведшие к признанию дохода от восстановления ранее произведенной уценки запасов (в результате увеличения возможной чистой цены реализации), и балансовая стоимость МПЗ, выступающих в качестве залога выполнения обязательств.

Когда себестоимость запасов определяется по методу ЛИФО, финансовая отчетность должна раскрывать разницу между величиной запасов, показанной в балансе, и либо наименьшим из двух значений — возможной чистой цены реализации и стоимости запасов, определенной по методу ФИФО, или средневзвешенной стоимости, либо наименьшим из двух значений — возможной чистой цены реализации и восстановительной стоимости.

Налоги

Налоговые требования и обязательства представляются отдельно от других активов и обязательств; отложенные налоговые требования (обязательства) — отдельно от текущих налоговых требований (обязательств). Если краткосрочные и долгосрочные активы и обязательства представлены отдельно в бухгалтерском балансе, отложенные налоговые требования (обязательства) не должны классифицироваться как краткосрочные активы (обязательства).

Правила взаимозачета текущих налоговых требований и обязательств, а также правила взаимозачета отложенных налоговых требований и обязательств приводятся в МСФО 12 «Налоги на прибыль».

Что касается временных разниц, то раскрываются:

- сумма (и, если есть, дата истечения срока действия) вычитаемых временных разниц, неиспользованных налоговых убытков и кредитов, для которых в балансе не признается отложенное налоговое требование;

- совокупная сумма временных разниц, связанных с инвестициями в дочерние компании, филиалы и ассоциированные компании и долями участия в совместной деятельности, для которых отложенные налоговые обязательства не были признаны (МСФО 12);

- в отношении каждого типа временных разниц и каждого типа неиспользованных налоговых убытков и неиспользованных налоговых кредитов показываются:

- сумма отложенных налоговых требований и обязательств, признанных в балансе за каждый представленный период;

- сумма отложенного возмещения или расхода по налогу, признанная в отчете о прибылях и убытках за каждый представленный период, если это не следует из изменений в величинах, признанных в балансе.

Предприятие должно раскрывать сумму отложенного налогового требования и приводить доказательства в пользу его признания, если:

- реализация отложенного налогового требования зависит от будущей налогооблагаемой прибыли, превышающей прибыль, возникающую в результате уменьшения существующих налогооблагаемых временных разниц;

- несет убыток в текущем или предшествующем периоде в соответствии с налоговым законодательством, с которым связано отложенное налоговое требование.

Резервы на предстоящие расходы и платежи

По каждому виду резервов предстоящих расходов и платежей предприятию необходимо раскрывать:

- балансовую стоимость на начало и конец отчетного периода;

- дополнительные резервы, созданные в отчетном периоде, и увеличение существующих резервов;

- использованные суммы (те есть понесенные и списанные за счет резервов);

- неиспользованные восстановленные суммы;

- увеличение в отчетном периоде дисконтированных сумм резервов, объясняемое течением времени, и влияние любого изменения в ставке дисконтирования.

Сравнительные показатели по этим статьям не требуются.

По каждому виду резервов на предстоящие расходы и платежи необходимо:

- дать краткое описание характера резерва и указать ожидаемые возможные сроки упущенных экономических выгод;

- назвать признаки неопределенности в отношении суммы или сроков оттока экономических выгод (там, где это требуется, необходимо раскрыть основные предположения в отношении будущих событий, как это предписано МСФО 37 «Резервы, условные обязательства и условные активы»);

- указать сумму ожидаемого возмещения, в том числе сумму актива, который был признан в связи с ожидаемым возмещением.

В исключительно редких случаях раскрытие некоторой или всей информации, предусмотренное МСФО 37, может серьезно повредить предприятию в споре с другими сторонами по вопросу, в отношении чего были предусмотрены резервы. В таких случаях не нужно раскрывать информацию, однако должно быть приведено общее описание резервов, указан факт отсутствия соответствующей информации и причины отказа от ее раскрытия.

При первоначальном применении МСФО 37, если предприятие решает не пересчитывать сравнительные показатели (МСФО 37 рекомендует пересчет сравнительных показателей), требуется раскрыть этот факт.

Пенсионные планы с установленными выплатами

В бухгалтерском балансе приводится учетная политика по признанию актуарных прибылей и убытков (МСФО 19 «Вознаграждение работникам») и дается общее описание пенсионного плана с установленными выплатами.

Предприятие должно раскрывать сверку активов и обязательств, признанных в балансе, с указанием, по крайней мере, следующих данных:

- дисконтированной стоимости нефондированных обязательств по пенсионному плану с установленными выплатами;

- дисконтированной стоимости на отчетную дату обязательств по пенсионному плану с установленными выплатами, полностью или частично фондированными (до вычета справедливой стоимости активов плана);

- справедливой стоимости активов плана на отчетную дату;

- чистых актуарных прибылей или убытков, не признанных в балансе (МСФО 19);

- стоимости услуг, оказанных в прошлом, не признанной в балансе (МСФО 19);

- любой величины, не признанной в качестве актива из-за ограничений, установленных МСФО 19;

- величин, признанных в балансе.

В отношении зачета актива, относящегося к одному плану, против обязательства, относящегося к другому плану, также следует руководствоваться МСФО 19.

Предприятие должно раскрывать соответствующие суммы, включенные в справедливую стоимость активов плана, для каждой категории собственных финансовых инструментов отчитывающейся компании, любых объектов недвижимости и других активов, занимаемых или используемых отчитывающейся компанией.

В бухгалтерском балансе приводится движение чистых обязательств (или активов), признанных в течение периода. Указываются также основные актуарные допущения, использованные на отчетную дату, включая, где это применимо:

- ставки дисконта;

- ожидаемые нормы доходности всех активов плана по периодам, представленным в финансовой отчетности;

- ожидаемые темпы роста заработной платы (и изменения индексов или других переменных, определенных формализованными или традиционными условиями плана в качестве базы для увеличения вознаграждения в будущем);

- тенденцию изменения затрат на медицинское обслуживание;

- любые примененные существенные актуарные допущения.

Раскрывается также информация о каждом актуарном допущении в абсолютном выражении (например, абсолютная величина процента), а не просто в виде соотношения между различными процентными ставками либо иными переменными.

В случае если пенсионный план группы работодателей является пенсионным планом с установленными выплатами, предприятие должно раскрывать информацию в соответствии с МСФО 19.

Для пенсионного плана группы работодателей, к которому применяется метод учета, используемый для плана с установленными взносами, требуется раскрывать:

- информацию о том, что рассматриваемый план является планом с установленными выплатами;

- причину недостаточности информации, для того чтобы вести учет по методу плана с установленными выплатами.

В той степени, в какой превышение или дефицит средств в пенсионном плане может повлиять на сумму будущих взносов, дополнительно раскрывать следует:

- любую имеющуюся информацию о превышении или дефиците;

- базу, использованную при определении превышения или дефицита;

- последствия для компании, при наличии таковых.

При первоначальном принятии МСФО 19 (в новой редакции) компания должна определить свои переходные обязательства по пенсионным планам с установленными выплатами в соответствии с данным МСФО.

Если величина переходных обязательств больше величины обязательств, которые были бы признаны на ту же дату в соответствии с прежней учетной политикой, и компания приняла решение, что будет признавать это увеличение равномерно в течение периода, не превышающего пяти лет (альтернативой этому методу является немедленное признание увеличения), она должна раскрывать следующую информацию на каждую отчетную дату:

- сумму увеличения, остающуюся непризнанной;

- сумму, признанную в текущем периоде.

Обязательства по аренде

Аренда относится к финансовым инструментам, и, следовательно, все требования к раскрытию информации, установленные МСФО 32 «Финансовые инструменты: раскрытие и представление информации», применимы и в отношении аренды.

Арендаторы — финансовая аренда.

Представляется:

- сверка между общей суммой минимальных арендных платежей на отчетную дату и их дисконтированной стоимостью;

- общие суммы минимальных арендных платежей на отчетную дату и их дисконтированная стоимость для каждого из следующих периодов:

- до одного года;

- от одного года до пяти лет;

- свыше пяти лет;

- условные арендные платежи, признанные в качестве дохода за отчетный период;

- общая сумма будущих минимальных платежей по субаренде на отчетную дату, получение которых ожидается по неаннулируемым договорам субаренды;

- общее описание существенных договоров аренды, заключенных арендатором, включая:

- способ определения размера арендных платежей;

- возможность и условия возобновления аренды, выкупа актива, изменения цен;

- ограничения, установленные договорами аренды: на выплату дивидендов, получение дополнительных займов, аренду других активов.

Арендаторы — операционная аренда.

Раскрывается:

- общая сумма будущих минимальных арендных платежей по неаннулируемым договорам операционной аренды для каждого из следующих периодов:

- до одного года;

- от одного года до пяти лет;

- свыше пяти лет;

- общая сумма будущих минимальных платежей по субаренде на отчетную дату, получение которых ожидается по неаннулируемым договорам субаренды;

- платежи по аренде и субаренде, признанные в качестве дохода за период, с отдельным представлением сумм минимальных арендных платежей, условных арендных платежей и платежей по субаренде.

Кроме этого дается общее описание существенных договоров аренды, заключенных арендатором, в том числе указываются:

- способ определения размера арендных платежей;

- возможности и условия возобновления аренды, выкупа актива, изменения цен;

- ограничения, установленные договорами аренды (на выплату дивидендов, получение дополнительных займов, аренду других активов).

Требования по раскрытию информации об аренде также применимы в отношении операций продажи с обратной арендой.

Любые нестандартные или необычные условия договоров или условия операций продажи с обратной арендой должны быть раскрыты отдельно.

Отрицательная деловая репутация

В той степени, в какой в отношении отрицательной деловой репутации применяется порядок учета, установленный п. 61 МСФО 22 «Объединение компаний», в бухгалтерском балансе требуется давать описание, раскрывать суммы и сроки возникновения ожидаемых убытков и расходов. Раскрывается также движение за период балансовой стоимости отрицательной деловой репутации, в том числе:

- валовая балансовая стоимость и накопленная амортизация отрицательной деловой репутации, которая уже признана в составе дохода на начало периода;

- поступления;

- выбытие компаний с отрицательной деловой репутацией;

- корректировки, возникающие в результате последующего определения или изменений в стоимости активов и обязательств (в соответствии с МСФО 22);

- прочие движения;

- валовая балансовая стоимость и накопленная амортизация отрицательной деловой репутации, уже признанная в составе дохода на конец периода.

Отрицательная деловая репутация, признаваемая в составе дохода в течение отчетного периода, в бухгалтерском балансе приводится отдельно с указанием части деловой репутации, признаваемой в составе дохода в соответствии с МСФО 22. Сравнительные показатели по этим данным не требуются.

Раскрывается справедливая стоимость инвестиций в недвижимость, если они учитываются как долгосрочные инвестиции и не отражаются по справедливой стоимости.

А.Суворов

Д. э. н.,

председатель

Ассоциации бухгалтеров

и аудиторов «Феникс»

Пример консолидации отчетов о финансовом положении по МСФО

Если вам уже знакомы стандарты, связанные с консолидацией финансовой отчетности и учетом групп компаний (IFRS 3 «Объединения бизнесов» и IFRS 10 «Консолидированная финансовая отчетность»), вы, скорее всего, задавались вопросом: как составлять консолидированную финансовую отчетность шаг за шагом?

Попробуем сделать это на примере, разобравшись, что нужно делать и почему.

Рассмотрим следующую ситуацию:

Материнская компания Mommy Corp владеет 80% акций Baby Ltd с момента регистрации дочерней компании Baby Ltd.

Ниже приведен сводный отчет о финансовом положении материнской и дочерней компании по состоянию на 31 декабря 20X8 года.

|

Отчет о финансовом положении по состоянию на 31 декабря 20X8 года. |

Mommy Corp. |

Baby Ltd. |

|---|---|---|

|

|

|

|

|

Активы |

|

|

|

Внеоборотные активы |

|

|

|

Основные средства |

120 000 |

90 000 |

|

Инвестиции в Baby Ltd. (64 000 акций) |

70 000 |

0 |

|

Гудвил, приобретенный при объединении бизнеса |

|

|

|

Отложенные налоговые активы |

4 000 |

|

|

194 000 |

90 000 |

|

|

Оборотные активы |

|

|

|

Товарно-материальные запасы |

55 000 |

34 000 |

|

Дебиторская задолженность |

|

|

|

Baby Ltd |

8 000 |

|

|

Прочая дебиторская задолженность |

30 000 |

18 000 |

|

Денежные средства и их эквиваленты |

20 000 |

5 000 |

|

113 000 |

57 000 |

|

|

Итого, активы |

307 000 |

147 000 |

|

|

|

|

|

Капитал и обязательства |

|

|

|

Капитал |

|

|

|

Собственный капитал, принадлежащий владельцам материнской компании |

|

|

|

200 000 акций (по 1 д.е.) |

-200 000 |

|

|

80 000 акций (по 1 д.е.) |

|

-80 000 |

|

Нераспределенная прибыль |

-62 000 |

-45 000 |

|

Неконтролирующие доли участия (NCI) |

|

|

|

-262 000 |

-125 000 |

|

|

Обязательства |

|

|

|

Долгосрочные обязательства |

|

|

|

Отложенные налоговые обязательства |

|

-2 000 |

|

Краткосрочные обязательства |

|

|

|

Кредиторская задолженность |

|

|

|

Mommy Corp. |

|

-8 000 |

|

Прочая кредиторская задолженность |

-35 000 |

-12 000 |

|

Кредиты и займы к погашению в течение 12 месяцев |

-10 000 |

|

|

-45 000 |

-22 000 |

|

|

Итого капитал и обязательства |

-307 000 |

-147 000 |

|

Проверка |

0 |

0 |

Составим консолидированный отчет о финансовом положении Mommy Group по состоянию на 31 декабря 20X8 года. Показатель NCI (неконтролирующие доли участия, от англ. ‘non-controlling interest’) рассчитан как пропорциональная доля чистых активов Baby.

Обратите внимание, что в приведенному выше отчете о финансовом положении все активы отражены со знаком «+», а все обязательства — со знаком «-«. Это сделано для того, чтобы было легче проверить отчет и выявить ошибки.

Этап 1: Объединение балансов.

После того, как вы убедитесь, что активы и обязательства всех дочерних компаний указаны в отчетах по справедливой стоимости, и все прочие базовые условия соблюдены, вы можете объединять аналогичные статьи отчетов материнской и дочерних компаний.

Это не составляет труда, если материнская компания и дочерняя компания используют один и тот же формат отчета о финансовом положении — вы просто складываете ОС компаний, денежные средства компаний и т. д.

Но на практике, компании используют собственный формат для представления своего финансового положения, и поэтому консолидировать балансовые отчеты сложнее. Именно поэтому многие группы используют «консолидационные пакеты» (‘consolidation packages’), и бухгалтеры дочерних компаний должны заполнять их при подготовке собственных финансовых отчетов.

Поэтому, когда контроллер группы компаний регулярно напоминает вам про заполнение консолидационного пакета, вы понимаете, почему это так важно.

В нашем примере, объединенные статьи выглядят следующим образом:

| Отчет о финансовом положении по состоянию на 31 декабря 20X8 года. | Mommy Corp. | Baby Ltd. | Этап 1. Объе- дине- ние. |

|---|---|---|---|

| Активы | |||

| Внеоборотные активы | |||

|

Основные средства |

120 000 | 90 000 | 210 000 |

|

Инвестиции в Baby Ltd. (64 000 акций) |

70 000 | 0 | 70 000 |

|

Гудвил, приобретенный при объединении бизнеса |

|||

|

Отложенные налоговые активы |

4 000 | 4 000 | |

| 194 000 | 90 000 | 284 000 | |

| Оборотные активы | |||

|

Товарно-материальные запасы |

55 000 | 34 000 | 89 000 |

|

Дебиторская задолженность |

|||

|

Baby Ltd |

8 000 | 8 000 | |

|

Прочая дебиторская задол- |

30 000 | 18 000 | 48 000 |

|

Денежные средства и их эквиваленты |

20 000 | 5 000 | 25 000 |

| 113 000 | 57 000 | 170 000 | |

| Итого, активы | 307 000 | 147 000 | 454 000 |

| Капитал и обязательства | |||

| Капитал | |||

|

Собственный капитал, принадлежащий владельцам материнской компании |

|||

|

200 000 акций (по 1 д.е.) |

-200 000 | -200 000 | |

|

80 000 акций (по 1 д.е.) |

-80 000 | -80 000 | |

|

Нераспре- |

-62 000 | -45 000 | -107 000 |

|

Неконтроли |

|||

| -262 000 | -125 000 | -387 000 | |

| Обязательства | |||

|

Долгосрочные обязательства |

|||

|

Отложенные налоговые обязательства |

-2 000 | -2 000 | |

|

Краткосрочные обязательства |

|||

|

Кредиторская задолженность |

|||

|

Mommy Corp. |

-8 000 | -8 000 | |

|

Прочая креди- |

-35 000 | -12 000 | -47 000 |

|

Кредиты и займы к погашению в течение 12 месяцев |

-10 000 | -10 000 | |

| -45 000 | -22 000 | -67 000 | |

| Итого капитал и обязательства | -307 000 | -147 000 | -454 000 |

| Проверка | 0 | 0 | 0 |

Например,

Объединенные ОС в размере 210 000 д.е. =

Материнские ОС в размере 120 000 д.е. +

Дочерние ОС в размере 90 000 д.е.

Этап 2. Взаимозачет капитала.

После объединения подобных статей необходимо сделать взаимозачет (исключение) материнских инвестиций в дочернюю компанию (на балансе материнской компании) и долей материнской компании (на балансе дочерней компании).

И, конечно же, признать неконтролирующую долю участия и гудвил.

Первая часть проста — просто удалите инвестиции Mommy Corp в Baby Ltd (- 70 000 д.е.) и полностью удалите акционерный капитал Baby Ltd (+ 80 000 д.е.).

Поскольку существует некоторая доля миноритарных акционеров в размере 20%, вам необходимо удалить их пропорциональную долю в нераспределенной прибыли Baby Ltd, полученной после приобретения долей. Она составляет 9 000 д.е. (20% * 45 000 д.е.).

Но откуда мы знаем, что все нераспределенная прибыль Baby Ltd в размере 45 000 д.е. получена после приобретения?

В исходных данных нашего примера указано, что материнская компания владеет 80% акций Baby Ltd момента регистрации Baby Ltd, поэтому доля нераспределенной прибыли Baby была в полном объеме получена после приобретения.

В этом вопросе всегда будьте предельно осторожны, поскольку вы должны ОБЯЗАТЕЛЬНО отделить нераспределенную прибыль до приобретения, от нераспределенной прибыли после приобретения, но в данном примере мы не будем усложнять ситуацию.

Теперь вам нужно признать неконтролирующие доли и гудвил.

Mommy Corp владела 80% доли Baby Ltd, и поэтому доля неконтролирующих акционеров составляет 20% от чистых активов Baby Ltd.

Вопрос заключается в оценке неконтролирующей доли участия пропорционально доле чистых активов дочерней компании. На конец отчетного периода этот расчет выглядит так:

- Чистые активы Baby Ltd составляют 125 000 д.е. по состоянию на 31 декабря 20X8 года, в том числе акционерный капитал материнской компании в размере 80 000 д.е. и нераспределенная прибыль — 45 000 д.е.

- На 31 декабря 20X8 года неконтролирующая доля составляет 20% от чистых активов Baby в размере 125 000 д.е., то есть 25 000 д.е. Ее следует отразить в отчете со знаком минус, так как мы кредитуем неконтролирующую долю участия за счет собственного капитала.

При первоначальном признании может возникнуть некоторый объем гудвила. Чтобы побольше узнать о признании гудвила, обратитесь к стандарту IFRS 3 «Объединения бизнесов».

Рассчитаем гудвил для нашего примера.

Не забывайте, что мы рассчитываем гудвил на основе значений на момент приобретения, а не 31 декабря 20X4 года.

- Справедливая стоимость переданного вознаграждения. В этом случае мы просто берем инвестиции материнской компании в дочернюю компанию в размере 70 000 д.е.

- Плюс неконтролирующая доля участия при приобретении. Мы не используем неконтролирующую долю, вычисленную выше, так как это оценка на 31 декабря 20X4 года. На момент приобретения сумма неконтролирующей доли участия равна 20% от чистых активов Baby в сумме 80 000 д.е. (только уставной капитал). Т.е. эта сумма равна 16 000 д.е.

- После завершения поэтапного объединения бизнеса, вам необходимо будет добавить справедливую стоимость приобретенной ранее доли на дату приобретения, но в нашем примере это неприменимо.

- Минус чистые активы Baby Ltd на момент приобретения: — 80 000 д.е.

- Гудвилл, приобретенный при объединении бизнеса, составляет 6 000 д.е. (70 000 + 16 000 — 80 000).

Проводка по взаимозачету выглядит следующим образом (знак «+» означает дебетовую запись, знак «-» обозначает кредит):

|

Описание |

Сумма |

Дебет |

Кредит |

|---|---|---|---|

|

Исключение инвестиций Mommy Corp в Baby Ltd |

-70 000 |

|

Баланс — Инвестиции в Baby Ltd |

|

Исключение уставного капитала Baby Ltd — полностью |

+80 000 |

Баланс — Уставной капитал Baby Ltd |

|

|

Исключение 20% (пропорционально NCI) нераспределенной прибыли Baby Ltd, полученной после приобретения долей |

+9 000 |

Баланс — Нераспределенная прибыль |

|

|

Признание NCI на 31 декабря 20X8 года |

-25 000 |

|

Баланс — NCI |

|

Признать гудвил, приобретенный при объединении бизнеса |

+6 000 |

Баланс — Нематериальные активы (гудвил) |

|

|

Проверка |

0 |

|

|

Если добавить эту проводку в наш консолидированный отчет о финансовом положении, он будет выглядеть следующим образом:

| Отчет о финансовом положении по состоянию на 31 декабря 20X8 года. | Mommy Corp. | Baby Ltd. | Этап 1. Объе- дине- ние. |

Этап 2. Вза- имо-зачет. |

|---|---|---|---|---|

| Активы | ||||

| Внеоборотные активы | ||||

|

Основные средства |

120 000 | 90 000 | 210 000 | |

|

Инвестиции в Baby Ltd. (64 000 акций) |

70 000 | 0 | 70 000 | -70 000 |

|

Гудвил, приобретенный при объединении бизнеса |

6 000 | |||

|

Отложенные налоговые активы |

4 000 | 4 000 | ||

| 194 000 | 90 000 | 284 000 | ||

| Оборотные активы | ||||

|

Товарно-материальные запасы |

55 000 | 34 000 | 89 000 | |

|

Дебиторская задолженность |

||||

|

Baby Ltd |

8 000 | 8 000 | ||

|

Прочая дебиторская задол- |

30 000 | 18 000 | 48 000 | |

|

Денежные средства и их эквиваленты |

20 000 | 5 000 | 25 000 | |

| 113 000 | 57 000 | 170 000 | ||

| Итого, активы | 307 000 | 147 000 | 454 000 | |

| Капитал и обязательства | ||||

| Капитал | ||||

|

Собственный капитал, принадлежащий владельцам материнской компании |

||||

|

200 000 акций (по 1 д.е.) |

-200 000 | -200 000 | ||

|

80 000 акций (по 1 д.е.) |

-80 000 | -80 000 | 80 000 | |

|

Нераспре- |

-62 000 | -45 000 | -107 000 | 9 000 |

|

Неконтроли |

-25 000 | |||

| -262 000 | -125 000 | -387 000 | ||

| Обязательства | ||||

|

Долгосрочные обязательства |

||||

|

Отложенные налоговые обязательства |

-2 000 | -2 000 | ||

|

Краткосрочные обязательства |

||||

|

Кредиторская задолженность |

||||

|

Mommy Corp. |

-8 000 | -8 000 | ||

|

Прочая креди- |

-35 000 | -12 000 | -47 000 | |

|

Кредиты и займы к погашению в течение 12 месяцев |

-10 000 | -10 000 | ||

| -45 000 | -22 000 | -67 000 | ||

| Итого капитал и обязательства | -307 000 | -147 000 | -454 000 | |

| Проверка | 0 | 0 | 0 | 0 |

Этап 3. Исключение внутригрупповых операций.

Материнская компания и ее дочерние компании очень часто торгуют друг с другом.

Однако, если вы смотрите на материнскую и дочерние компании как на 1 группу компаний, для которой нужно составить консолидированную отчетность, все эти торговые операции не имеют хозяйственного смысла.

Другими словами, в этом случае группа компаний не выполнила никаких операций с точки зрения внешних пользователей отчетности.

Поэтому вам необходимо устранить все операции, осуществляемые внутри группы, между материнской компанией и ее дочерними компаниями.

Сравнивая статьи отчетов о финансовом положении материнской и дочерней компании, вы увидите, что у Mommy Corp есть дебиторская задолженность перед Baby Ltd в размере 8 000 д.е., а у Baby Ltd — кредиторская задолженность перед Mommy Corp в размере 8 000 д.е. Очевидно, что эти две суммы относятся к одной и той же сделке между ними, поэтому их необходимо устранить путем дебетования кредиторской задолженности и кредитования дебиторской задолженности:

| Отчет о финансовом положении по состоянию на 31 декабря 20X8 года. | Mommy Corp. | Baby Ltd. | Этап 1. Объе- дине- ние. |

Этап 2. Вза- имо-зачет. |

Этап 3. Внутри груп- повые опера ции. |

|---|---|---|---|---|---|

| Активы | |||||

| Внеоборотные активы | |||||

|

Основные средства |

120 000 | 90 000 | 210 000 | ||

|

Инвестиции в Baby Ltd. (64 000 акций) |

70 000 | 0 | 70 000 | -70 000 | |

|

Гудвил, приобретенный при объединении бизнеса |

6 000 | ||||

|

Отложенные налоговые активы |

4 000 | 4 000 | |||

| 194 000 | 90 000 | 284 000 | |||

| Оборотные активы | |||||

|

Товарно-материальные запасы |

55 000 | 34 000 | 89 000 | ||

|

Дебиторская задолженность |

|||||

|

Baby Ltd |

8 000 | 8 000 | -8 000 | ||

|

Прочая дебиторская задол- |

30 000 | 18 000 | 48 000 | ||

|

Денежные средства и их эквиваленты |

20 000 | 5 000 | 25 000 | ||

| 113 000 | 57 000 | 170 000 | |||

| Итого, активы | 307 000 | 147 000 | 454 000 | ||

| Капитал и обязательства | |||||

| Капитал | |||||

|

Собственный капитал, принадлежащий владельцам материнской компании |

|||||

|

200 000 акций (по 1 д.е.) |

-200 000 | -200 000 | |||

|

80 000 акций (по 1 д.е.) |

-80 000 | -80 000 | 80 000 | ||

|

Нераспре- |

-62 000 | -45 000 | -107 000 | 9 000 | |

|

Неконтроли |

-25 000 | ||||

| -262 000 | -125 000 | -387 000 | |||

| Обязательства | |||||

|

Долгосрочные обязательства |

|||||

|

Отложенные налоговые обязательства |

-2 000 | -2 000 | |||

|

Краткосрочные обязательства |

|||||

|

Кредиторская задолженность |

|||||

|

Mommy Corp. |

-8 000 | -8 000 | 8 000 | ||

|

Прочая креди- |

-35 000 | -12 000 | -47 000 | ||

|

Кредиты и займы к погашению в течение 12 месяцев |

-10 000 | -10 000 | |||

| -45 000 | -22 000 | -67 000 | |||

| Итого капитал и обязательства | -307 000 | -147 000 | -454 000 | ||

| Проверка | 0 | 0 | 0 | 0 | 0 |

Окончательный этап консолидации.

После того, как мы выполним все процедуры консолидации, мы суммировать все объединенные суммы статей с нашими корректировками, чтобы получить консолидированный отчет о финансовом положении.

Итоговый расчет выглядит так:

| Отчет о финансовом положении по состоянию на 31 декабря 20X8 года. | Mommy Corp. | Baby Ltd. | Этап 1. Объе- дине- ние. |

Этап 2. Вза- имо-зачет. |

Этап 3. Внутри груп- повые опера ции. |

Кон- соли- диро ванный баланс Mommy Group |

|---|---|---|---|---|---|---|

| Активы | ||||||

| Внеоборотные активы | ||||||

|

Основные средства |

120 000 | 90 000 | 210 000 | 210 000 | ||

|

Инвестиции в Baby Ltd. (64 000 акций) |

70 000 | 0 | 70 000 | -70 000 | 0 | |

|

Гудвил, приобретенный при объединении бизнеса |

6 000 | 6 000 | ||||

|

Отложенные налоговые активы |

4 000 | 4 000 | 4 000 | |||

| 194 000 | 90 000 | 284 000 | 220 000 | |||

| Оборотные активы | ||||||

|

Товарно-материальные запасы |

55 000 | 34 000 | 89 000 | 89 000 | ||

|

Дебиторская задолженность |

||||||

|

Baby Ltd |

8 000 | 8 000 | -8 000 | 0 | ||

|

Прочая дебиторская задол- |

30 000 | 18 000 | 48 000 | 48 000 | ||

|

Денежные средства и их эквиваленты |

20 000 | 5 000 | 25 000 | 25 000 | ||

| 113 000 | 57 000 | 170 000 | 162 000 | |||

| Итого, активы | 307 000 | 147 000 | 454 000 | 382 000 | ||

| Капитал и обязательства | ||||||

| Капитал | ||||||

|

Собственный капитал, принадлежащий владельцам материнской компании |

||||||

|

200 000 акций (по 1 д.е.) |

-200 000 | -200 000 | -200 000 | |||

|

80 000 акций (по 1 д.е.) |

-80 000 | -80 000 | 80 000 | 0 | ||

|

Нераспре- |

-62 000 | -45 000 | -107 000 | 9 000 | -98 000 | |

|

Неконтроли |

-25 000 | -25 000 | ||||

| -262 000 | -125 000 | -387 000 | -323 000 | |||

| Обязательства | ||||||

|

Долгосрочные обязательства |

||||||

|

Отложенные налоговые обязательства |

-2 000 | -2 000 | -2 000 | |||

|

Краткосрочные обязательства |

||||||

|

Кредиторская задолженность |

||||||

|

Mommy Corp. |

-8 000 | -8 000 | 8 000 | 0 | ||

|

Прочая креди- |

-35 000 | -12 000 | -47 000 | -47 000 | ||

|

Кредиты и займы к погашению в течение 12 месяцев |

-10 000 | -10 000 | -10 000 | |||

| -45 000 | -22 000 | -67 000 | -59 000 | |||

| Итого капитал и обязательства | -307 000 | -147 000 | -454 000 | -382 000 | ||

| Проверка | 0 | 0 | 0 | 0 | 0 | 0 |

Обратите внимание на следующие моменты:

- Консолидированные значения — это просто сумма баланса материнской компании, баланса дочерней компании и всех корректировок (этапы 1-3).

- Инвестиции Mommy Corp в Baby Ltd равны 0, поскольку мы устранили их на этапе 2. То же самое касается и уставного капитала Baby Ltd. Консолидированный отчет о финансовом положении показывает только акционерный капитал материнской компании — Mommy Corp.

- В отчете отражен гудвил в размере 6 000 д.е. и неконтролирующая доля участия в размере 25 000 д.е., как было рассчитано выше.

- Консолидированная нераспределенная прибыль составляет 98 000 д.е. и состоит из:

- Нераспределенной прибыли Mommy Corp в полном объеме — 62 000 д.е., и

- Доли Mommy Corp (80%) в нераспределенной прибыли Baby Ltd, которая после приобретения составила 45 000 д.е. То есть 36 000 д.е.

Проблемы при подготовке консолидированной отчетности.

Неужели консолидация настолько проста, как показано на примере?

Иногда.

Но в большинстве случаев есть много проблем или обстоятельств, которые необходимо учитывать, и именно их значение и количество затрудняют весь процесс консолидации.

Какие это могут быть проблемы? Например, такие:

- Переданное вознаграждение за приобретенные доли, может включать не только денежные средства, но и некоторые другие формы, такие как дополнительная эмиссия акций, условное вознаграждение (при наступлении определенного события), передача активов и т. д.

- NCI может оцениваться по справедливой стоимости, а не как пропорциональная доля.

- Во внутригрупповых операциях может быть включена нереализованная прибыль. Ее необходимо устранить.

- Возможна передача основных средств внутри группы, с отражением дохода в составе прибыли и убытков. В этом случае вам также необходимо скорректировать как нереализованную прибыль, так и амортизационные отчисления.

- Гудвил может быть положительным или отрицательным (= прибыль от сделки по приобретению). Более того, он может быть обесценен.

- Чистые активы дочерней компании могут быть оценены не по справедливой стоимости.

- Дочерняя компания может отражать в отчетности как нераспределенную прибыль, так и нераспределенную прибыль после приобретения. Вы должны быть предельно осторожны в дифференциации нераспределенной прибыли.

Баланс МСФО (отчет о финансовом положении)

Баланс по МСФО, а правильнее будет назвать его отчет о финансовом положении, содержит информацию об активах, обязательствах, собственном капитале компании, определенных исходя из принципов МСФО. Расскажем, что такое актив и обязательство по МСФО и приведем пример отчета о финансовом положении.

В стандарте IAS 1 «Представление финансовой отчетности» используется термин «отчет о финансовом положении», который равнозначен термину «баланс». Далее в статье будем использовать оба этих термина.

Чтобы ответить на вопрос, как составить баланс по МСФО и какую информацию в него вложить, надо понять:

- Цель финансовой отчетности по МСФО (для каких пользователей составляется и какие требования предъявляются к качеству финансовой информации).

- Что такое актив, обязательство и собственный капитал согласно МСФО.

- Какие требования предъявляются к формату отчета о финансовом положении.

Ответы на первые два вопроса содержат Концептуальные основы финансовой отчетности. Ответ на последний вопрос раскрыт в МСФО (IAS) 1 «Представление финансовой отчетности». Разберемся с ними по порядку.

Скачайте дополнительный материал к статье:

Пример баланса МСФО

Цель финансовой отчетности по МСФО

Баланс по МСФО относится к отчетности общего назначения. Прежде, чем говорить о том, как его составить, надо разобраться, каковы цели финансовой отчетности по МСФО. Главная – обеспечить пользователей отчетности такой информацией об активах, обязательствах, собственном капитале, доходах и расходах компании, которая будет им полезна для оценки будущих чистых денежных потоков компании и результатов управления руководством ее экономическими ресурсами.

Обратите внимание!

Финансовая отчетность по МСФО в большей степени базируется на оценках, суждениях и экономических моделях, нежели на точных правилах учета. Концепции, лежащие в основе данных оценок, суждений и моделей определены в Концептуальных основах финансовой отчетности. В марте 2018 года вышла новая версия Концептуальных основ.

Пользователи отчета о финансовом положении

Финансовая отчетность по МСФО, в том числе отчет о финансовом положении, должен быть составлен исходя из потребности в информации существующих и потенциальных инвесторов, заимодавцев и прочих кредиторов (так как эти участники рынка несут наибольшие риски). Информация должна быть полезна для принятия решений:

- о покупке, продаже или удержании долевых и долговых инструментов компании;

- предоставлении или погашении займов и прочих форм кредитования,

- реализации прав голоса или иных форм влияния на действия руководства компании при принятии ими решений об использовании экономических ресурсов компании.

Отчетность общего назначения называется так потому, что многие существующие и потенциальные инвесторы, заимодавцы и прочие кредиторы не могут требовать от компании предоставлять им информацию напрямую и вынуждены полагаться на отчетность общего назначения.

Отчетность по МСФО не предназначена для руководства компании, так как оно может использовать внутреннюю информацию. Аналогично, отчетность по МСФО не ориентирована на потребности прочих участников, таких как регулирующие органы и частные лица.

Пригодится в работе:

Международный стандарт финансовой отчетности (IAS) 1 «Представление финансовой отчетности»

Требования к качеству информации

Чтобы финансовая отчетность по МСФО была полезной, содержащаяся в ней информация должна быть уместной и правдиво представлять то, для чего она предназначена.

Информация уместна, если она способна повлиять на решения пользователей отчетности. Для правдивого представления финансовая информация должна обладать тремя характеристиками – быть полной, нейтральной и не содержать ошибок.

Вторичные требования к качеству финансовой информации, повышающие ее полезность – сопоставимость, проверяемость, своевременность и понятность.

Что такое актив, обязательство и собственный капитал

МСФО требует от компаний составлять отчетность методом начисления. Это означает, что статьи признаются в качестве активов, обязательств и собственного капитала, если они соответствуют определениям и критериям признания этих элементов, предусмотренным в Концептуальных основах финансовой отчетности.

Актив – существующий экономический ресурс, в отношении которого в результате прошлых событий компания обладает контролем (п. 4.3 Концептуальных основ 2018). В этой связи важно понять, что заложено в понятия экономический ресурс и контроль над ним.

Экономический ресурс – право, благодаря которому имеется потенциал для получения экономических выгод.

Обратите внимание!

Экономический ресурс – это не будущие экономические выгоды. Это существующее право, которое обеспечивает потенциал к будущим экономическим выгодам. Причем, потенциал не обязательно должен быть несомненный или вероятный, он может быть низким, однако это скажется на процедуре признания или потребует дополнительного раскрытия.

Компания контролирует экономический ресурс, если у нее есть текущая возможность управлять использованием этого экономического ресурса и получать экономические выгоды, которые могут от него последовать, а также препятствовать другим использовать этот экономический ресурса и получать выгоды от него. Контроль обычно возникает из юридических прав, однако возможны и другие источники.

Обязательство – существующая обязанность компании передать экономический ресурс, возникшая как результат прошлых событий (п. 4.26 Концептуальных основ 2018).

Обязанность – это обязательство к исполнению, которое компания не может избежать. Обязанность всегда существует по отношению к другой стороне, которая не обязательно должна быть четко определена. Обязанность обычно установлена контрактом, законодательно или в силу сложившейся практики, которую компания не может изменить.

Существующая обязанность возникает как результат прошлых событий только тогда, когда:

- Компания уже получила экономические выгоды или выполнила определенные действия; и

- Как следствие компания будет или может быть обязана передать экономический ресурс, который в противном случае оно бы не передавало.

Собственный капитал – остаточная доля в активах компании после вычета всех ее обязательств (см., как рассчитать собственный капитал компании).

Можно ли подвинуть недвижимость в отчете о финансовом положении?

Чем поможет: компании могут увеличить свою прибыль и чистые активы, так как Совет по МСФО уточнил список примеров перевода в категорию инвестиционной недвижимости и из нее, что может повлиять на отчетные показатели.

Особенности подготовки промежуточной отчетности

Чем поможет: учесть все особенности составления промежуточной финансовой отчетности.

Критерии признания

Не все элементы, которые соответствуют определению актива, обязательства и капитала признаются в отчете о финансовом положении, при этом признанию подлежат лишь те, которые соответствуют определениям. Актив и обязательство признаются только в том случае, если их признание обеспечивает пользователей полезной информацией, то есть уместной и правдиво представленной, и затраты на подготовку этой информации не превышают пользу от ее использования.

Информация может расцениваться как неуместная, если:

- нет уверенности в существовании актива или обязательства;

- или актив или обязательство существует, но вероятность поступления или выбытия экономических выгод низкая.

Чтобы информация об активе или обязательстве была правдиво представлена, необходимо, чтобы уровень неопределенности, связанный с его оценкой, был допустимым.

Принимая решение о признании или непризнании актива или обязательства по причине любой существующей неопределенности, необходимо подумать о соответствующем раскрытии.

Таким образом, баланс по МСФО раскрывает контролируемые компанией экономические ресурсы (то есть права на возможность получения экономических выгод) и существующие обязанности передать экономические ресурсы (от которых нельзя уклониться). Детальные требования к учету конкретных активов, обязательств и элементов капитала содержатся в соответствующих МСФО. Однако использованные в них принципы должны соответствовать данным концепциям.

Формат и содержание отчета о финансовом положении (баланса)

Руководство по формату и содержанию отчета о финансовом положении описано в МСФО (IAS) 1 «Представление финансовой отчетности». Кстати, стандарт позволяет использовать любые наименования для отчетов.

Единого бланка для отчета о финансовом положении в МСФО нет. В пункте 54 МСФО (IAS) 1 представлен минимальный перечень статей, которые должны быть включены в отчет о финансовом положении, так как они в достаточной степени отличаются по назначению и характеру (см. таблицу 1 – пример баланса на базе минимально требуемых статей).

При этом, если некоторые из перечисленных статей несущественны их можно агрегировать с другими статьями, чтобы не отвлекать внимание пользователей от уместной информации.

Одновременно, МСФО требует раскрывать дополнительные статьи, в том числе полученные путем дезагригирования указанных выше статей, если это лучше представляет финансовое положение компании. Принимая подобное решение, уместно учесть:

- характер и ликвидность активов;

- назначение активов в рамках компании;

- величину, характер и сроки погашения обязательств.

Таблица. Пример баланса (отчета о финансовом положении) по МСФО

|

ООО «Гамма» Отчет о финансовом положении по состоянию на 31 декабря 2017 года |

|||

|

31 декабря 2017 |

31 декабря 2016 |

МСФО, который регулирует учет данной статьи |

|

|

тыс. руб. |

тыс. руб. |

||

|

Внеоборотные активы |

|||

|

Основные средства |

9 000 |

8 500 |

МСФО (IAS) 16, МСФО (IAS) 36 |

|

Нематериальные активы |

1 000 |

МСФО (IAS) 38, МСФО (IAS) 36 |

|

|

Биологические активы |

МСФО (IAS) 41 |

||

|

Инвестиционная недвижимость |

2 000 |

2 300 |

МСФО (IAS) 40 |

|

Инвестиции, учитываемые методом долевого участия |

3 100 |

МСФО (IAS) 28 |

|

|

Финансовые активы |

1 500 |

1 700 |

МСФО (IFRS) 9, МСФО (IFRS) 7 |

|

Отложенные налоговые активы |

МСФО (IAS) 12 |

||

|

Оборотные активы |

|||

|

Запасы |

12 000 |

10 000 |

МСФО (IAS) 2 |

|

Торговая и прочая дебиторская задолженность |

2 000 |

2 100 |

МСФО (IFRS) 9, МСФО (IFRS) 7 |

|

Денежные средства и эквивалены денежных средств |

МСФО (IFRS) 9, МСФО (IAS) 7 |

||

|

Активы предназначенные для продажи и активы, включенные в выбывающие группы |

МСФО (IFRS) 5 |

||

|

Итого активов |

28 900 |

29 440 |

|

|

Капитал |

|||

|

Выпущенный капитал и резервы, относимые к собственникам материнской организации |

11 700 |

9 000 |

МСФО (IAS) 32 |

|

Неконтролирующая доля |

1 300 |

1 000 |

МСФО (IFRS 3, МСФО (IFRS) 10 |

|

Итого капитал |

13 000 |

10 000 |

|

|

Долгосрочные обязательства |

|||

|

Финансовые обязательства |

10 000 |

13 000 |

МСФО (IFRS) 9, МСФО (IFRS) 7 |

|

Отложенные налоговые обязательства |

МСФО (IAS) 12 |

||

|

Краткосрочные обязательства |

|||

|

Торговая и прочая кредиторская задолженность |

3 600 |

3 990 |

МСФО (IFRS) 9, МСФО (IFRS) 7 |

|

Оценочные обязательства |

1 000 |

МСФО (IAS) 37, МСФО (IAS) 10 |

|

|

Обязательства по текущему налогу на прибыль |

МСФО (IAS) 12 |

||

|

Обязательства, включенные в выбывающие группы |

МСФО (IFRS) 5 |

||

|

Итого капитала и обязательств |

28 900 |

29 440 |

|

*Перечень регулирующих МСФО приведен для справки

Представление статей

Приведенные наименования и очередность статей можно менять, чтобы они больше соответствовали характеру организации и ее операциям.

Раскрытие заголовков и промежуточных итогов не является обязательным.

А вот разделение активов на оборотные и внеоборотные и обязательств на краткосрочные и долгосрочные – обязательно. Критерии разделения описаны в пунктах 66 –76 МСФО (IAS). Исключение: когда способ представления по степени ликвидности обеспечивает надежную и более уместную информацию.

Компания должна использовать один и тот же порядок представления и классификации статей на каждую отчетную дату, кроме значительного изменения характера операции компании или требований нового МСФО.

Разбивка статей на подкатегории в отчете о финансовом положении по МСФО

В отчете о финансовом положении либо в примечаниях к нему необходимо представить разбивку представленных статей на классификационные подкатегории в порядке, соответствующем деятельности компании. Детализация данных зависит от требований МСФО, а также от размера, характера и назначения соответствующих показателей. Например, возможны следующие разбивки:

- основные средства: классы основных средств;

- дебиторская задолженность: суммы задолженности покупателей и заказчиков, задолженности связанных сторон, предоплаты и прочие суммы;

- запасы: товары, производственные запасы, материалы, незавершенное производство и готовая продукция;

- оценочные обязательства: признаны в отношении вознаграждений работникам и в отношении прочих статей;

- собственный капитал и резервы: оплаченный капитал, эмиссионный доход и резервы в составе капитала.

В отчете о финансовом положении, либо в отчете об изменениях капитала, либо в примечаниях следует раскрыть качественную информацию по каждому классу акционерного капитала, а также описать характер и назначение каждого резерва в составе собственного капитала, как того требует пункт 79 МСФО (IAS) 1.

Баланс МСФО

В Международных Стандартах Финансовой Отчетности (МСФО) в стандарте IAS 1 «Представление финансовой отчетности» используется термин «отчет о финансовом положении», который равнозначен термину «баланс». Далее эти термины мы будем использовать как взаимозаменяемые.

В соответствии с МСФО (IAS) 1 «Представление финансовой отчетности», полный комплект финансовой отчетности МСФО включает в себя:

- (A) отчет о финансовом положении по состоянию на конец периода;

- (Б) отчет о прибылях и убытках и прочем совокупном доходе за период;

- (C) отчет об изменениях капитала за период;

- (D) отчет о движении денежных средств за период;

- (E) примечания, включающие краткое изложение основных принципов учетной политики и прочие пояснения.

Стандарты МСФО не требуют использовать конкретные шаблоны форм отчетности, таким образом, бухгалтерский баланс МСФО может быть в той форме, в которой выберет сама организация. При этом представление и классификация статей в финансовых отчетах должна быть едины из периода в период, за исключением случаев:

- очевидно, что другое представление или классификация были бы более достоверны. О критериях отбора и применения учетных политик указывается в МСФО (IAS) 8 «Учетная политика, изменения в бухгалтерских оценках, ошибки». Это может произойти, например, после существенного изменения характера деятельности субъекта или анализа МСФО отчетности.

- обязательное изменение — МСФО требует изменения в представлении, если изменился стандарт.

Основными элементами – «стройматериалами» — баланса МСФО являются активы, обязательства и капитал.

Актив — это ресурс, находящийся под контролем компании в результате прошлых событий, который приведет к притоку экономической выгоды. Обязательство – это существующая задолженность, которая возникла в результате прошлых событий и приведет к оттоку экономической выгоды. Капитал – это доля в активах компании после погашения обязательств, т.е. активы минус обязательства.

Согласно стандартам МСФО, активы предприятия в балансе МСФО классифицируют на текущие (оборотные) и необоротные, а обязательства – на краткосрочные и долгосрочные. За исключением тех случаев, когда баланс составляют согласно принципу ликвидности: если применяется данный вид баланса МСФО, то активы и обязательства должны быть представлены в целом в порядке их ликвидности.

Текущие активы включают активы, которые предназначены для торговли, потребляются или реализуются в течение 12 месяцев после отчетного периода либо в течение обычного операционного цикла (например, запасы и торговая дебиторская задолженность). Операционный цикл компании — это время между приобретением активов и их реализацией за денежные средства или их эквиваленты. Когда цикл невозможно четко определить, его продолжительность принимают за 12 месяцев.

Необоротные активы включают такие статьи баланса МСФО: основные средства, нематериальные активы, инвестиции в зависимые компании, отложенные активы, финансовые активы, арендуемые активы, долгосрочная дебиторская задолженность, инвестиционное имущество и т.д.

Некоторые обязательства, такие как торговая кредиторская задолженность и некоторые расходы на персонал, и другие операционные расходы, классифицируются как текущие обязательства, даже если они подлежат погашению более чем через 12 месяцев после отчетной даты.

К долгосрочным обязательствам могут относиться следующие статьи баланса МСФО: привилегированные акции, долгосрочные кредиты и займы, отложенные налоговые обязательства, обязательства плана с установленными выплатами (вознаграждения работникам по пенсионным планам), обязательство по выплате на основе долевых инструментов и т.д.

Должны ли отдельные объекты или группы товаров раскрываться отдельно в финансовой отчетности или в примечаниях, зависит от их существенности. Решающим фактором является то, будет ли данное упущение или искажение влиять на экономические решения, которые пользователи отчетности могут сделать на основе финансовой отчетности. Составители отчетности МСФО, как правило, склонны раскрывать слишком много деталей, чем необходимо. Вместе с тем Совет по МСФО подчеркнул, что слишком много несущественной информации может затмить полезную информацию и, следовательно, ее следует избегать.

Обычно баланс должен быть предоставлен на отчетную дату и дату окончания предыдущего отчетного периода (сравнительного). Если организация изменила свою учетную политику, то такое изменение должно применяться ретроспективно, то есть учитываться в прошлых сравнительных периодах. В таком случае, баланс должен быть предоставлен на три даты: отчетную, на конец и начало предыдущего сравнительного периода.

Ниже представлен баланс МСФО (пример):

| КОНСОЛИДИРОВАННЫЙ ОТЧЕТ О ФИНАНСОВОМ ПОЛОЖЕНИИ (руб.) | На 31.12.2016 | На 31.12.2015 |

|---|---|---|

| АКТИВЫ | ||

| Внеоборотные активы | ||

| Основные средства | 2 493 288 | 2 500 000 |

| Нематериальные активы | — | 2 011 154 |

| Инвестиции в зависимые компании | — | — |

| Отложенные налоговые активы | 19 651 140 | 19 651 140 |

| Займы выданные и проценты к получению | 15 026 296 | — |

| Финансовые активы, удерживаемые до погашения | — | — |

| Прочие внеоборотные активы | — | — |

| Дебиторская задолженность | — | — |

| Итого внеоборотные активы | 37 170 724 | 24 162 294 |

| Оборотные активы | ||

| Запасы | 2 246 034 202 | 2 250 008 991 |

| Дебиторская задолженность | 1 184 037 564 | 133 998 380 |

| Займы выданные и проценты к получению | — | — |

| Финансовые активы, удерживаемые для продажи | — | — |

| Прочие финансовые вложения | — | — |

| Налог на прибыль к получению | — | 261 196 |

| Денежные средства и их эквиваленты | 3 379 720 | — |

| 3 433 451 486 | 2 384 268 567 | |

| Активы, предназначенные для продажи | — | — |

| Итого оборотные активы | 3 433 451 486 | 2 384 268 567 |

| Итого активы | 3 470 622 210 | 2 408 430 861 |

| СОБСТВЕННЫЙ КАПИТАЛ И ОБЯЗАТЕЛЬСТВА | ||

| Капитал | ||

| Уставный капитал | — | — |

| Добавочный капитал | — | — |

| Резервы | 1 | — |

| Нераспределенная прибыль | 218 382 382 | 215 139 464 |

| Собственный капитал акционеров компании | 218 382 383 | 215 139 464 |

| Неконтрольные доли владения | — | — |

| Итого собственный капитал | 218 382 383 | 215 139 464 |

| Долгосрочные обязательства | ||

| Кредиты и займы | 29 058 000 | 29 058 000 |

| Кредиторская задолженность | 2 478 104 076 | 1 870 805 586 |

| Целевое финансирование | — | — |

| Отложенные налоговые обязательства | — | — |

| Прочие долгосрочные обязательства | — | — |

| Итого долгосрочные обязательства | 2 507 162 076 | 1 899 863 586 |

| Краткосрочные обязательства | ||

| Банковский овердрафт | — | — |

| Кредиты и займы | — | — |

| Кредиторская задолженность | 744 968 387 | 293 427 811 |

| Налог на прибыль к уплате | 109 364 | — |

| Итого краткосрочные обязательства | 745 077 751 | 293 427 811 |

| Обязательства, относящиеся к активам, предназначенным для продажи | — | — |

| Итого обязательства | 3 252 239 827 | 2 193 291 397 |

| Итого собственный капитал и обязательства | 3 470 622 210 | 2 408 430 861 |

Табл. 1. Баланс по МСФО (образец)

В программном продукте «WA:Финансист: Управленческий учет и МСФО» созданы четыре формы отчетности по МСФО со всеми необходимыми расшифровками. При этом консолидированный отчет можно строить по выбранному списку организаций.