Содержание

- Накопительная карта Сбербанка: плюсы и минусы, как открыть

- Пенсионная накопительная карта

- Плюсы и минусы пенсионной накопительной карты

- Оформление социальной карты

- Условия по социальной накопительной карте

- Оформление накопительного счета

- Как открыть накопительную карту Сбербанка

- Накопительная карта Сбербанка: что это такое?

- Доступные предложения от Сбербанка

- Достоинства и недостатки

- Как оформить

- Альтернативные варианты накопления

- Что такое накопительная карта?

- Пенсия

- Плюсы

- Минусы

- Как получить, оформить карту?

- Как перевести пенсию?

- Что такое накопительная карта

- Преимущества и недостатки накопительных карт

- Топ 7 лучших накопительных карт

- Накопительная карта Сбербанка. Что это такое?

- Условия обслуживания

- Проценты по накопительной карте Сбербанка

- Как оформить и получить?

- Накопления по собственной инициативе

- Преимущества накопительной банковской карты

- На что надо обращать внимание

- Вклады Сбербанка – карточные счета

- Сберкарта Сбербанка

- Накопительная карта Сбербанка

- Достоинства карты

- Недостатки

- Выдает ли накопительные карты Сбербанк

- Накопительная карта Сбербанка России – тарифы

- Как открыть накопительную карту в Сбербанке

- Преимущества и недостатки

- Что предлагают конкуренты

- Как получить и пара маленьких секретов

Накопительная карта Сбербанка: плюсы и минусы, как открыть

Сбербанк – крупная банковская организация на территории России. Число клиентов с каждым днем растет, так как банк предлагает стабильность и безопасность. Сбербанк предлагает множество банковских услуг населению, в том числе можно открыть накопительную карту. Она бесплатна и за ее обслуживание также не взимается плата, если она относится к платежной системе маэстро. Накопительная карта Сбербанка позволяет гражданину приумножать свой доход. Существуют тарифы со ставками до 14,5 процентов годовых. Чаще всего, размер процента зависит от суммы, которую клиент вносит на сберегательный счет.

Пенсионная накопительная карта

Карта мир открывается людям, которые получают социальные выплаты от государства. Многие заблуждаются, что ее получают, только лица, достигшие пенсионного возраста. ЕЕ получают дети, которые остались без кормильца, а также граждане, которые получают пособие по инвалидности.

Банковский продукт позволяет получать ежемесячные выплаты, и тратить их по своему усмотрению. Накопительной картой можно расплачиваться за покупки, приобретать товары на торговых площадках интернета, также моментально переводить денежные средства другим пользователям. Наличные с пластика снимают в любом банкомате, который относиться к Сбербанку.

Плюсы и минусы пенсионной накопительной карты

Достоинство – это возможность получать определенный процент на свой остаток по счету. Банк предлагает для этих карт незначительные ставки, но все равно приятно получить бонус. Кроме того, держатель пластика может распоряжаться всеми средствами по своему усмотрению.

Главный недостаток данной опции по карте, что ее могут заказать только определенные клиенты Сбербанка, то есть те, кто получает ежемесячные социальные пособия.

Оформление социальной карты

Гражданин, получающий пособие от государства, обращается в ближайшее отделение банка – объясняет сотруднику банковской организации, что хочет открыть сберегательный счет для перечисления социальных выплат. При себе гражданин имейте паспорт, подтверждающий личность, также постоянную или временную регистрацию по месту пребывания. После открытия счета выдается справка со всеми реквизитами, ее предоставляют в территориальный орган пенсионного фонда. После рассмотрения заявки все выплаты перечисляются на расчетный счет, который указан в заявлении.

Выпуск карты бесплатный, также существует льготный период подключения мобильного банка. Первые два месяца не взимается плата, а после наступает льготный период и оплата составляет 30 рублей. Деньги автоматически списываются в начале нового месяца.

Важно. Сбербанк выпускает накопительный пластик детям с семилетнего возраста, но при этом требуется согласие органов опеки и попечительства. А вот начиная с 14 лет, ребенок может самостоятельно оформить карту.

Условия по социальной накопительной карте

Со всеми условиями и накопительными процентными ставками ознакомьтесь на официальном сайте Банка или в ближайшем отделении. Владельцам социального пластика доступны те же функции, что и по другим банковским продуктам. Новая сберегательная карта уже подключена к программе лояльности Спасибо. Это позволяет расплачиваться за покупки и получать кэшбэк на свой бонусный счет. В магазинах партнерах можно получать скидку и расплачиваться кэш-бонусами. Обратите внимание, что полностью за товар расчет бонусами не производится, участник Спасибо получает скидку в размере 99 процентов от общей суммы, а один процент придется заплатить с основного счета. Условия акции можно прочитать на официальном сайте Сбербанка.

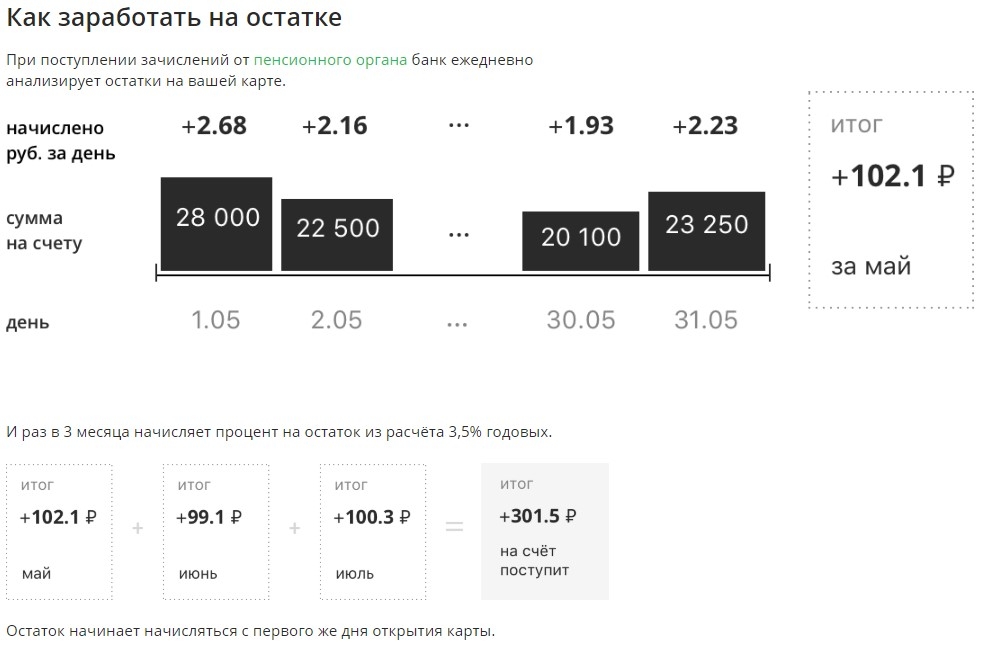

Кроме этого, Сбербанк социальная накопительная карта имеет одно главное преимущество – это начисление процентов на остаток средств на счете. Ставка незначительная, но приятный бонус в размере 3,5 процентов. Важно, что если на счете нет денег, ставка не выплачивается. Она производится в том случае, когда держатель пластика частично оставляет на балансе денежную сумму. Например, если на счету на конец расчетного периода времени осталось около 5 тысяч рублей, то гражданин получит 175 рублей, согласно условию накопления.

В остальном карта мало отличается от других банковских продуктов. Держатель пластика может зарегистрировать личный кабинет, установить мобильное приложение. Также устанавливают регулярные платежи.

Но, что делать людям, которые не имею льготных социальных пособий. Не стоит расстраиваться. Банковская организация предлагает иные формы накопительной системы, которые подходят для всех слоев населения без исключения.

Оформление накопительного счета

На данный момент в Сбербанке существует услуга – Накопи на цели, а сумма вклада составляет от тысячи рублей. Для оформления вклада не нужно посещать отделение Сбербанка лично. Все делается дистанционно через онлайн кабинет Сбербанка. Пополняют накопительный счет онлайн, а отслеживают все движения по нему через мобильное приложение.

Процентная ставка по этой услуге составляет 3,6 процентов годовых. Прекрасная возможность скопить денежные средства для определенной цели. Например, требуется скопить 40 тысяч рублей за один год. По такому тарифу накопить придется всего 39 тысяч 271 рублей, оставшуюся сумму добавит банк и ее размер составит 729 рублей. При условии, что клиент ежемесячно будет пополнять свой накопительный счет в размере 3 тысяч 479 рублей.

Пополняют счет любым доступным способом, в том числе кладут деньги на счет переводом с молодежной карты. Ее выдают с 14 лет, при этом согласие родителей не требуется. Снимать деньги с накоплений можно без специального согласования с банком. Важно. Однако снимает наличность клиент банка только в отделение Сбербанка, а при себе обязательно имеет паспорт.

Счет можно открыть с 14 лет, поэтому существуют некоторые ограничения на снятие наличных денег. Если со счета снимаются денежные средства посторонними людьми, то необходимо согласие одного из родителей и органов опеки и попечительства. Это относится к тому, если на счет поступают денежные средства в виде алиментов, пособий, наследственных сумм.

Как открыть накопительную карту Сбербанка

Каждый человек с российским паспортом, а также достигший возраста совершеннолетия имеет законное право открыть накопительную карту Сбербанка.

Для этого лично посетите отделение Сбербанка, напишите заявление и представьте документ, удостоверяющий личность. Также ознакомьтесь с условиями выбранной программы и уточните у сотрудника Сбербанка, на каких условиях выпускается карта.

Существует иной способ оформления пластика – это заполнение анкеты на официальном интернет портале банка. В режиме онлайн оставляется заявка, в которой уточняются все сведения о гражданине, а также выбирается тарифный план. После изготовления карты, ее можно забрать в ближайшем отделении Сбербанка.

Чтобы получать проценты по вкладу, на свой счет внесите депозит в размере 30 тысяч рублей. Также банк в обязательном порядке ставит условие, что вклад должен пополняться ежемесячно. На сберегательный счет должна поступать сумма в размере одной тысячи рублей. Срок вклада максимально составляет около 2 лет. Каждый клиент выбирает наиболее оптимальный срок накопления.

Накопительная карта Сбербанка дает человеку ряд преимуществ. Банковская организация предусматривает досрочное закрытие сберегательного счета. Когда происходит такая ситуация, проценты, которые уже накопились на счете, выплачиваются по требованию.

Кроме того, у держателей пластика есть возможность снятия наличности. Но нельзя допускать, чтобы на депозите осталась меньшая сумма, чем установлена лимитом. Если клиент вносит на счет более 100 тысяч, плата за обслуживание накопительной карты не берется. Чем больше вносится денежных средств на депозитный счет, тем выше становиться процентная ставка. А значит, возрастает сумма доходов. Если на накопительной карте осталось денег меньше 30 тысяч рублей, моментально перестает действовать накопительная система. В этой ситуации накопительная карта Сбербанк не получает проценты на остаток.

Накопительная карта Сбербанка: что это такое?

Вопрос о существовании накопительной карты в Сбербанке интересует многих: подобный банковский продукт позволяет откладывать деньги на счет и в любой момент снимать их по необходимости. Ответ на этот вопрос следующий: как таковой, накопительной карты в Сбербанке не выпускается, однако, есть карта, которая частично выполняет функции накопления средств и имеет массу достоинств.

Доступные предложения от Сбербанка

Во всей линейке пластиковых карт Сбербанка есть только одна накопительная карта, на которую можно откладывать средства – это карта платежной системы МИР «Пенсионная», по которой предусмотрена депозитная функция. Сам банк не акцентирует внимание на этой особенности карты: этот пластик открывает перед своим владельцем большое количество других возможностей, в частности, абсолютно бесплатное оформление и обслуживание, а также возможность перевыпуска карты неограниченное количество раз. Примечательно, что право на получение данной карты имеют люди, которые получают от государства разнообразные выплаты: пособия, пенсии (большинство держателей Социальных карт Сбербанка – пенсионеры) и т.д. к содержанию

Примечательно, что право на получение данной карты имеют люди, которые получают от государства разнообразные выплаты: пособия, пенсии (большинство держателей Социальных карт Сбербанка – пенсионеры) и т.д. к содержанию

Достоинства и недостатки

Накопительная карта Сбербанка дает возможность своим владельцам получать 3,5% годовых, которые начисляются на остаток по карточному счету каждый квартал с даты ее выдачи банком. По таким условиям больших сбережений накопить не удастся, но зато вы сможете оплатить этими процентами услуги, подключенные по карты, к примеру, информации от банка – сервис, который, на сегодняшний день, должен быть активным у каждого клиента банка.

Наиболее весомым минусом карты «Социальная» является то, что оформить ее может далеко не каждый гражданин РФ. В реальности, получить это пластик могут только те клиенты Сбербанка, которым положено начисление различных социальных выплат (чаще, пенсий). Минимальный возраст, начиная с которого можно открыть эту карту – 14 лет.к содержанию

Наиболее весомым минусом карты «Социальная» является то, что оформить ее может далеко не каждый гражданин РФ. В реальности, получить это пластик могут только те клиенты Сбербанка, которым положено начисление различных социальных выплат (чаще, пенсий). Минимальный возраст, начиная с которого можно открыть эту карту – 14 лет.к содержанию

Как оформить

Чтобы оформить эту карту, нужно подойти в отделение банка с паспортом и документом, подтверждающим право на получение социальных выплат. Карта эта не моментальная – срок ее выпуска варьируется от 1 до 3 недель. Как только ваша карта будет готова, вы получите СМС-оповещение о том, что вам нужно посетить отделение банка и забрать заказанный пластик. ПИН-код по карте можно придумать самостоятельно. Не смотря на это ограничение, социальная карта от Сбербанка может быть выдана клиентам, которые не получают пособий и других социальных выплат. По словам некоторых сотрудников банка, разрешение на оформление этого пластика дает банковский работник, в зависимости от того, как прошло общение с потенциальным владельцем карты. Таким образом, сотрудники Сбербанка рекомендуют быть максимально вежливым и порядочным при просьбе открыть социальную карту, если у вас особых прав на ее получение.

Не смотря на это ограничение, социальная карта от Сбербанка может быть выдана клиентам, которые не получают пособий и других социальных выплат. По словам некоторых сотрудников банка, разрешение на оформление этого пластика дает банковский работник, в зависимости от того, как прошло общение с потенциальным владельцем карты. Таким образом, сотрудники Сбербанка рекомендуют быть максимально вежливым и порядочным при просьбе открыть социальную карту, если у вас особых прав на ее получение.

Альтернативные варианты накопления

На самом деле, накопительной может стать не только социальная карта Сбербанка. Если вы хотите иметь возможность ежемесячно откладывать часть своих средств «про запас» откройте любую дебетовую карту и подключите сервис «Мобильный банк», через который вы сможете выбрать и открыть любой депозитный вклад. Дальше все очень просто: с каждого денежного поступления на карту вы сможете переводить часть средств на депозитный счет – так вы получите возможность накопления денежных средств. Главное, что от вас потребуется – подобрать наиболее подходящий вам вклад и стать участником выбранной депозитной программы.

Сбер – самое крупное кредитное учреждение страны с государственной поддержкой. Из-за этого условия по карточкам имеют средний показатель относительно более мелких банков. Многие задаются вопросом – какую карту Сбербанка лучше открыть для накопления? У Сбербанка есть только одна накопительная карта – пенсионная с платежной системой МИР. Давайте рассмотрим все условия, мелкие нюансы, привилегии, достоинства и недостатки продукта.

Что такое накопительная карта?

Это банковский дебетовый продукт, на котором можно хранить собственные средства и получать периодичный доход от остатка на балансе счета. Периодичность выставляет сам банк как и процент дохода.

| Обслуживание в год | Бесплатно |

| СМС-информирование | С 3 месяца по 30 рублей в мес. |

| Бонусная программа | «Спасибо» от Сбербанка |

| Платежная система | МИР |

| Технологии | 3D-Secure, чип, магнитная лента, бесконтактный модуль NFC – MirAccept |

| Процент ставки сберегательного дохода | 3,5% на остаток |

| Периодичность выплат | Раз в 3 месяца |

| Снять наличные в банкоматах сторонних банков | 1%, не менее 100-150 рублей за раз |

| Лимиты снятия наличных | В День: 50 тысяч

В месяц: 500 тысяч |

| Срок действия | 5 лет |

Подключена ко всем картам, как дебетовым, так и кредитным и действует одинаково, кроме продуктов с повышенными бонусами в определенных категориях. В пенсионной карте условия по программе такие:

- В первые 3 месяца дается второй уровень «Спасибо» – 0,5% возврат бонусами от всех покупок и до 20% у партнеров банка.

- Есть 4 уровня, каждый из которого имеет более высокие привилегии.

- 1 уровень позволяет накапливать только бонусы у партнеров. Если не выполнять определенные условия по бонусной программе, клиент падает на 1 уровень.

- Для удержания или поднятия уровня также нужно выполнять определенные задания и условия каждые 30 дней в течение 3 месяцев.

- Баллы можно потратить у партнеров банка: на купоны, авиа и ж/д билеты, товары, услуги и т.д.

- Срок действия баллов 1 год.

Пенсия

Карточку можно оформить с 18 лет, но при определенных условиях и с 14. Пенсионная карта оформляется не только для пенсионеров, но также для всех клиентов, которые имеют право на социальные или другие государственные выплаты: инвалиды, сироты, молодые мамы и т.д.

Плюсы

- Продукт бесплатный.

- СМС-банкинг стоит в два раза дешевле чем по обычным продуктам Сбера. Напомним, что у остальных карт SMS-информирование стоит 60 рублей в месяц.

- Хорошая доходная программа, позволяет преумножать свои средства на счете.

- Имеет все типы защиты.

Минусы

- Платежная система МИР национальная и русская – поэтому использовать ее можно только в пределах Российской федерации. За рубежом ни снять деньги, ни что-то купить – не получится.

Как получить, оформить карту?

- Возьмите с собой документы, удостоверяющие личность, и посетите ближайшее отделение Сбербанка. Также с собой нужно иметь пенсионной удостоверение.

- Далее подписывается договор. Карточка именная и будет изготавливаться с вашим именем на пластике, поэтому придется подождать 7 рабочих дней.

- Как только продукт будет готов, вам позвонят на мобильный телефон, который вы указали в договоре или пришлю СМС с информацией – адрес где можно получить карту.

Можно оставить онлайн заявку через интернет на страничке – http://www.sberbank.ru/ru/person/bank_cards/debit/pension-card. В этом случае карточка будет делать чуть дольше, так как на рассмотрение заявки также уходит время.

Как перевести пенсию?

- Далее после получения карточки нужно взять договор с реквизитами пластика и пойти с ним в ПФР по месту жительства.

- Написать там заявление о переводе пенсионных накоплений на эту карточку. Обязательно нужно указать полные реквизиты счета карты: номер расчетного счета, ИНН, БИК и т.д. Данная информация указана в договоре, но ее можно отдельно заказать в банке у любого сотрудника.

- Деньги начнут поступать со следующего месяца.

Сбер – самое крупное кредитное учреждение страны с государственной поддержкой. Из-за этого условия по карточкам имеют средний показатель относительно более мелких банков. Многие задаются вопросом – какую карту Сбербанка лучше открыть для накопления? У Сбербанка есть только одна накопительная карта – пенсионная с платежной системой МИР. Давайте рассмотрим все условия, мелкие нюансы, привилегии, достоинства и недостатки продукта.

Что такое накопительная карта

Еще не все знакомы с понятием накопительной карты, это что такое и как она работает. На самом деле, пластик подразумевает использование в качестве дебетового платежного инструмента, с возможностью пополнения, получения льгот, бонусов и накопления процентов на остаток, сопоставимых с доходностью вклада.

Поскольку у каждой карточки свои преимущества, рекомендуется выбирать одни карты для расходов, другие – для накопления.

Преимущества и недостатки накопительных карт

Карта с накоплением – больше, чем обычный дебетовый пластик, поскольку сулит хорошую прибыль при грамотном распоряжении средствами.

Накопительные карты предполагают возможность расходования средств в пределах баланса, однако на сохранившийся остаток клиент получит процентный доход, сопоставимый с депозитом.

При выборе карточки для приумножения средств следует рассматривать совокупность достоинств и недостатков пластика подобного типа.

Положительных свойств у накопительной карточки множество:

- Удобный способ хранения собственных сбережений с сохранением процента вне зависимости от расходов.

- Использование скидок от партнеров эмитента при оплате покупок в магазинах.

- Можно покупать и возвращать часть средств в виде процента снова на карту, либо на отдельный бонусный счет для последующих расходов.

- Клиент избавляется от строгих рамок условий депозитного договора с невозможностью пополнения или снятия средств без потери процента.

- Доступность средств в круглосуточном режиме при условии наличия поблизости банкомата или подключения онлайн-сервиса.

Прежде, чем оформить карту, следует внимательно изучить недостатки, при которых часть выгоды от хранения средств теряется на оплату:

- годового обслуживания;

- ежемесячного смс-информирования;

- обналичивание средств в банкоматах сторонних банков.

Положив крупную сумму на счет карты, следует принять меры безопасности, сделав пластик недоступным для посторонних во избежание риска мошенничества или кражи. В отличие от обычного депозитного счета, кибер-мошенникам проще снять средства с карточки, а право на бесконтактное списание средств в магазине без ввода пинкода открывает доступ к средствам любому, заполучившему карточку.

Помимо необходимости принятия повышенных мер безопасности необходимо учитывать, что при снятии крупной суммы могут возникнуть сложности с беспроцентным обналичиванием, что влечет за собой потерю части накопленной прибыли. Следует внимательно изучить условия работы с картой, чтобы сотрудничество с банком не стало убыточным для инвестора.

И все же, несомненным преимуществом остается возможность начисления высокого процентного дохода, вне зависимости от сумм на счету, что позволяет удобно использовать карты в краткосрочной перспективе для хранения 1-1,5 миллионов рублей. Если грамотно пользоваться накопительной картой, удается приумножить сбережения на 7-8% за год с ежемесячным зачислением процента по итогу предыдущего месяца.

Многие эмитенты распределяют прибыль в зависимости от величины остатка на счету. Например, для крупных сумм ставка будет выше, а для незначительных сбережений процент повышен. И наоборот. Все зависит от позиции банка. Итоговая доходность также определяется по-разному: одни эмитенты сразу начислят процент на другой счет, а другие присоединят процентное начисление к основной сумме, увеличивая прибыль клиента.

Перед тем, как выбрать и заказать карточку, внимательно изучают все возможные расходы, связанные с хранением и расходованием средств, и сравнивают показатель с ожидаемым доходом. Чтобы инвестиция не оказалась убыточной, необходимо учитывать комиссии и платежи банку с доходностью по карточке.

Топ 7 лучших накопительных карт

Перед обращением в банк тщательно изучают условия предложенных программ эмиссии и проводят сравнение итоговой прибыли от инвестиции. При выпуске дебетовой накопительной карты играет роль любой нюанс – от суточного лимита на снятия до условий применения повышенной ставки.

Знакомясь с рейтингом наиболее выгодных карт-«копилок», обращают внимание на:

- Наличие ограничений по снятию и минимальному остатку.

- Суммах зачисления кэшбэка и его величине.

- Условия использования начисленных бонусов – рублями или на оплату определенной группы товаров или услуг.

- Скидках и актуальности предложений партнеров банка.

- Процентной ставке на остаток.

- Удобное и бесплатное управление капиталом с пополнением и расходованием.

- Наличие бесплатного сервиса интернет-банкинга, мобильного банка, смс-оповещения и т.д.

Карт с накоплением в России не так много, как программ по депозитам, однако каждая из них предполагает большие возможности для инвестора, чем обычный депозитный счет. Периодически, в рамках маркетинговых предложений, появляются новые варианты «копилок», поэтому перед обращением в банк следует актуализировать информацию.

«Дебетовая» Mastercard World от Ренессанс Кредит

Если потребовалась накопительная карточка с доходом, не меньшим, чем прибыль по депозиту, следует обратить внимание на пластик от Ренессанса:

- Прибыль в годовом выражении – 7,5%.

- Размер депозита – не менее 1 рубля и не более 0,5 миллиона рублей. Если лимит выше – доходность составит 6,0%.

- За получение карты оплачивают 99 рублей.

- Без ежемесячной платы (при остатке более 30 тысяч рублей и расходных операциях за месяц от 5 тысяч рублей) или по 59 рублей.

- Подключение к интернет-банкингу и мобильному банку — 0 рублей.

- Участие в программе «Простые радости» дает дополнительную прибыль не менее 1% т расходной операции. Максимальный кэшбэк по отдельным видам товара достигает 10%.

Банк устанавливает ограничения на суточные снятия. По этой причине, для обналичивания крупной ссуды лучше обращаться в отделение.

«#ВСЁСРАЗУ» Visa Gold от Райффайзенбанк

При оформлении накопительной банковской карты банка Райффайзен клиент продолжает использовать пластик для расходов и пополнения, получая одновременно прибыль на остаток средств.

- Ставка, применяемая на остаток средств – 5,5%.

- Обслуживание – бесплатно в течение первых 2 лет.

- Возврат кэшбэком 3,9% за любые покупки в любой категории, но не более 50 тысяч рублей за месяц.

- Зачисление кэшбэк на рублевый счет или оформление подарочного сертификата, с возможностью выбора через доступ в личном кабинете.

Есть и некоторые ограничения, учитываемые при определении итогового дохода:

- бесплатно обслуживаются только клиенты, в течение полугода не сотрудничавшие до этого с эмитентом, а остальные оплачивают 1490 рублей;

- обналичивание в других банкоматах происходит со списанием 100 рублей или 1% от суммы.

«Молодежная» Mastercard Standard от Сбербанк

Специально для молодежи, получившей паспорт и не достигшей 25-летия Сбербанк предлагает оформить выгодную карту с начислением до 10% бонусами Спасибо.

Чтобы оплатить покупку бонусами, на счету достаточно иметь хотя бы 1 рубль, а остальное списывают накопленными бонусами.

Карточка обойдется в 150 рублей за год, а при снятии денег через сторонние устройства взимают 100 рублей или 1% от суммы.

Месячный лимит на обналичивание составляет 1,5 миллиона рублей, а в день без комиссий снимают до 150 тысяч рублей.

«Tinkoff Black» Visa Classic от Тинькофф Банк

«Польза» Visa Platinum от Банк Хоум Кредит

Финансовая выгода пластика от Хоум Кредит банка начисление кэшбэка до 10% от величины расходной операции, при условии списания не менее 5 тысяч рублей, либо расходования средств на развлечения. Накопленные бонусы далее обменивают на рубли через доступ в интернет-банке. Если условия повышенного кэшбэка не выполнены, владелец накопительной карты банка получит гарантированный возврат бонусами в 1% от суммы.

Банк начислит до 10% годовых, если сумма на карточному счету не превышает 300 тысяч рублей.

Обналичивание суммы происходит бесплатно, если операций не более 5 за 1 месяц, либо если на пластик зачисляется зарплата в размере от 20 тысяч рублей. В остальных случаях взимают 100 рублей за транзакцию.

Карточка предполагает ежемесячные платежи:

- 99 рублей – банковское обслуживание с 3-его года, если величина расходных операций не превысила 5 тысяч рублей в месяц.

- 59 рублей – смс-оповещение.

«Максимальный доход» Visa Platinum от Локо-Банк

Привилегированная карточка от Локо-банка – самая выгодная, и подразумевает рекордный доход до 10% годовых на остаток плюс дополнительная выгода в виде 0,5-процентного кэшбэка на любые расходные операции.

Карточки выпускаются и обслуживаются бесплатно, с смс-уведомлением и подключением интернет-банкинга.

При расходных операциях через мобильное приложение Локо-Мобайл действует повышенное начисление кэшбэка.

«Citi Priority» Mastercard World Black Edition от Ситибанк

Собираясь получать доход по пластику от Ситибанка, необходимо учитывать, что ежемесячно эмитент списывает по 1,5 тысячи рублей в месяц, а на остаток начисляется до 8% годовых.

Чтобы иметь прибыль от хранения средств на накопительной карточке необходимо вложить крупную сумму.

Карта банка обладает современным функционалом и отвечает повышенным требованиям безопасности, поддерживая технологию бесконтактной оплаты и платежей через смартфоны.

В рамках сотрудничества эмитент подключает бесплатное смс-уведомление и обеспечивает свободное снятие в любом банкомате сумм до 300 тысяч рублей в сутки или 2 миллионов в течение месяца.

Наличие свободных средств предполагает потребность решения вопроса правильного размещения средств с наибольшей выгодой для себя. Поскольку средства на карточном счету хранить и снимать удобнее, рекомендуется рассмотреть вариант эмиссии накопительного пластика вместо депозита или дебетовой карты. Это позволит не только сохранить средства, но и получить гарантированный банковский процент.

Чтобы начать пользоваться преимуществами накопительного пластика, необязательно обладать крупной суммой. Можно начать с открытия счета в размере заработной платы, накапливая за месяц определенную прибыль и расходуя средства безналичным способом с кредитной карточки. Со следующей зарплаты баланс кредитки восполняется, а остаток хранится на накопительном счету. Подобная тактика позволит стать инвестором, не обладая крупной суммой денег, используя выгоду грейс-периода по заемному пластику.

В линейке Сбербанка есть большое количество карт, наделённых различными функциями. Помимо выполнения основных целей, они позволяют накапливать бонусы, экономить на путешествиях и т. д. В линейке самого крупного эмитента России есть и платёжный инструмент, позволяющий накапливать денежные средства. Накопительная карта Сбербанка – это недавно введённое новшество. Цель продукта состоит в том, чтобы снизить отток средств из финучреждения. Пластик схож с другими аналогами и наделён всеми необходимыми для комфортного пользования функциями.

Накопительная карта Сбербанка. Что это такое?

Сбербанк не единственное финучреждение, предлагающее подобные продукты. Это дебетовые платёжные инструменты, позволяющие откладывать определённые объёмы сумм. По своим возможностям и особенностям использования они напоминают обычные карты. Отличие состоит в том, что на неиспользованные денежные средства, остающиеся на счету держателя, банк начисляет определённый процент. Таким образом можно получать от 3% до 10%. Проценты устанавливают банки.

Одной из наиболее привлекательных функций описываемого продукта является cash back. Подключившим его клиентам Сбербанк позволяет возвращать от 1 до 30 процентов затрат на приобретение товаров.

Мнение эксперта Александр Иванович Финансовый эксперт Задать вопрос эксперту В линейке Сбербанка есть только одна накопительная карта, и носит она социальный характер. Функцией накопления снабжена пенсионная карта ПС Мир.

Условия обслуживания

Описываемый платёжный инструмент Сбербанка выпускается бесплатно. Годовое обслуживание также предоставляется на бесплатной основе. Основные условия, на которых выдаётся пластик, таковы:

- оформление и выдача возможны только в офисах финансового учреждения;

- денежные операции осуществляются без взымания комиссионного сбора;

- пользователь может в любой момент присоединиться к бонусной программе «Спасибо от Сбербанка» и получать баллы за большинство совершённых картой действий;

- SMS-информирование первые 2 месяца предоставляется совершенно бесплатно;

- последующее использование функции СМС-информирования осуществляется за символическую плату – 30.00 рублей в месяц;

- описываемую карту могут оформить на своё имя лица, которым исполнилось 14 лет;

- с разрешения органов опеки описываемый продукт можно оформлять на детей с семилетнего возраста.

Одним из главных достоинств карты является сервис «Копилка», обеспечивающий образование условно неснимаемой суммы.

Проценты по накопительной карте Сбербанка

Обращаем ещё раз ваше внимание на то, что зарабатывать деньги могут только те средства, которые какое-то время пролежали на счету. Сбербанк начислит на эту суммы 3,5%. К примеру, на сумму 100 000.00 рублей в итоге будет начислено 3 500.00 рублей.

Сбербанк перекидывает проценты в копилку не ежемесячно, а раз в квартал, то есть 4 раза в год.

Как оформить и получить?

Вопрос, как получить описываемую карту Сбербанка, решается аналогично получению иных платёжных инструментов финучреждения. Предлагаем пошаговую инструкцию оформления пластика:

- Подходите в одно из отделений финансового учреждения. Для идентификации личности берёте с собой удостоверение личности и документ, который подтверждает, что вы являетесь получателем одной из социальных выплат.

- Заполняете бланк заявления на получение социальной дебетовой карты с накопительной функцией.

- Берёте у сотрудников Сбербанка копию написанного заявления и отправляетесь с ним в территориальный офис Пенсионного фонда.

- Заполняете ещё одну форму заявления, в котором излагаете своё желание перенаправлять положенные вам социальные выплаты на полученную в Сбербанке карту. После предпринятых действий вам остаётся ждать исполнения вашей просьбы территориальным органом Пенсионного фонда. Обычно на процедуру уходит не более 2-х недель.

- Отправляетесь в офис Сбербанка, чтобы забрать эмитированную финучреждением карту. О том, что пора идти за пластиком, вам сообщат в СМС.

Мнение эксперта Александр Иванович Финансовый эксперт Задать вопрос эксперту Важно: чтобы стать обладателем описываемой карты Сбербанка, нужно относиться к социальной категории граждан России.

Пользователи отличают большой ряд достоинств и недостатков сбербанковской накопительной карточки. К первым относятся:

- получение процентов от суммы, оставшейся на счету;

- возможность в любое время распоряжаться накопленными деньгами, ограничений никаких нет;

- право бесплатно подключиться к бонусной программе «Спасибо от Сбербанка»;

- недорогое использование услуги SMS-информирования (первые месяцы бесплатно);

- карта имеет чип и массу других удобств;

- большое количество способов пополнения.

Увы, те, кто решил открыть описываемый счёт, отмечают и его недостатки:

- далеко не каждый гражданин России может воспользоваться предложением;

- начисляемый процент ничтожен;

- невозможен вывод наличности из касс и банкоматов сторонних финансовых учреждений;

- 18-значный номер платёжного инструмента делает затруднительными расчёты с интернет-магазинами;

- если снять все средства, будут автоматически аннулированы все начисленные проценты;

- ежемесячно нужно вносить на пластик определённую денежную сумму;

- лимит, достигнув который, снимая средства, вы спровоцируете приостановку начисления по депозиту.

Мнение эксперта Александр Иванович Финансовый эксперт Задать вопрос эксперту Важно: сотрудники Сбербанка могут принять решение и оформить накопительную пенсионную карту лицу, не относящемуся к социальной группе. По правилам эмитента это не будет считаться нарушением.

Накопления по собственной инициативе

Если не удалось получить пенсионную карту Сбербанка, есть простой способ начать делать накопления с абсолютно любым сбербанковским пластиком дебетового типа. Для этого:

- Проходите процедуру оформления любой дебетовой карты.

- Открываете на ресурсе эмитента в сервисе «Сбербанк Онлайн» личный кабинет.

- Просматриваете доступные для оформления в режиме онлайн счета.

- Открываете понравившийся счёт и ежемесячно перебрасываете на него с пластика определённую сумму денег, сколько, решаете сами, и тем самым формируете собственные накопления. Если выберете счёт с начислением процентом, постепенно сформируете приличную подушку безопасности.

Подводя итоги, можно уверенно заявить, что накопительная карта Сбербанка — это на самом деле выгодный продукт для социально незащищённых слоёв населения. Даже без функции накопления он обладает рядом выгод, которых нет у других видов пластика.

Помогла ли вам статья? ДаНет Автор статьи Александр Иванович Эксперт в банковском секторе. Написано статей 473

Оформить накопительную (сберегательную) карту в банке и получать за ее счет дополнительный доход, не теряя возможности использовать свои деньги в любой момент, очень просто. Особенность данного заключается в том, что они имеют сравнительно невысокую процентную ставку, да и доступ к денежным средствам иногда может оказаться затруднен. Мы попробуем рассказать об особенностях этих банковских карт и дать несколько советов – на что надо обратить внимание при оформлении в банке накопительной карты.

Преимущества накопительной банковской карты

Достоинство этого вида пластиковых карт в том, что, положив свои деньги на счет и получая на них проценты, вы в любой момент можете забрать средства . Вам даже не придется ехать в отделение банка эмитента, снять деньги с данного счета можно в любом банкомате, что очень удобно. При этом процедура оформления данных карт тоже довольна проста.

Отметим, что в настоящее время банки при эмиссии сберегательных карт предлагают 3 вида договора :

- бессрочный, то есть снять всю сумму со счета вы можете в любой момент без каких-либо ограничений, при этом проценты начисляются на сумму, оставшуюся на вашем счету.

- на конкретный срок (от 1 месяца до 3 лет) – в данном случае проценты также начисляются на сумму фактического остатка.

- договор, предусматривающий пересчет процентов при досрочном расторжении договора.

На что надо обращать внимание

Среди недостатков накопительных банковских карт можно отметить низкие проценты . Очень часто ставки по таким вкладам на порядок меньше, чем ставка по срочным депозитам.

При выборе банка и карты следует уточнить не только процентную ставку, но и порядок начисления процентов : чаще всего именно от этого и будет зависеть доход по накопительным картам.

Бывают случаи, когда банк обещает высокую ставку, но реально потом доход получается гораздо меньше, как раз вследствие особенностей начисления процентов. Проценты могут начисляться не на весь остаток на счету, а только на минимальный остаток средств. Также заявленная высокая процентная ставка начисляется только на установленную сумму остатка на карте. В результате если сумма на вашем счету значительно больше, чем установленные минимальные остатки, то и при начислении процентов вы не получите ожидаемого дохода.

Еще одним недостатком таких карт является ограничение на пользование деньгами. Многие банки устанавливают определенный лимит на снятие денег в сутки и это надо учитывать.

Также при оформлении накопительной карты обязательно уточните размер комиссии за пополнение и снятие денежных средств с карты . Иногда размер банковской комиссии на столько велик, что проценты по вкладу не смогут ее покрыть.

Ну и напоследок еще один совет, при выборе банка уточните: сколько у него отделений и банкомато в. Ведь, если вы захотите снять свои деньги, для вас будет важно, что банкомат находится рядом.

No Comments

– это лидирующий банк по предоставлению в России банковских услуг. Банком всячески учитываются интересы своих клиентов при выпуске и предоставлении банковских пластиковых карт. Карты от Сбербанка имеют схожие параметры и функции и в тоже время являются разными банковскими продуктами. Банк помимо стандартных банковских карт также предоставляет возможность оформить и накопительные и сберегательные карты Сбербанка.

Вклады Сбербанка – карточные счета

Банковские депозиты от банка Сбербанк России позволяют не только успешно сохранять денежные средства своих клиентов, но и значительно их преумножать. Сегодня вклады от Сбербанка – это различные карточные счета: доверительные, сберегательные, накопительные и золотые карты Сбербанка. Основное их отличие – это размер процентных ставок. Он может составлять как 0%, так и 14,5%, что зависит от вида карты, суммы денежных средств, доверенных на хранение банку, а также депозитного срока.

Сберкарта Сбербанка

Сбербанк России решил отказаться от бумажного варианта сберегательных книг, всячески продвигая свой новый банковский продукт – сберкарту Сбербанка. Банком проводится в последнее время очень активная работа по «добровольному» переходу банковских клиентов на банковские карты. Такой активный переход банка на новую систему обслуживания своих клиентов связано, в первую очередь, со стремлением банка всячески упростить работу, и не только своих операционных работников, но и банковских клиентов.

Банковские сберегательные карты Сбербанка для пользователей – это, бесспорно, огромедный шаг на пути к прогрессу. Но не все банковские клиенты желают воспользоваться такими банковскими услугами. К категории лиц, которые являются противниками банковских карт необходимо отнести, в первую очередь, пожилых людей, которых отпугивает такое нововведение. Поэтому по их желанию банком будет все-таки выдаваться вместо карт сберкнижки.

Накопительная карта Сбербанка

Накопительную карту Сбербанка России можно запросто считать обыкновенным банковским рублевым депозитом (вкладом), который оформляется минимум на сумму 30 000 рублей, с возможностью пополнения, сроком 2 года. Начисление процентов по такому карточному вкладу осуществляются банком ежемесячно.

Размер процентной ставки по депозиту колеблется в диапазоне от 7,25 до 12,25%. В случае досрочного закрытия накопительной карты от Сбербанка, выплата процентов будет осуществляться как при обычном банковском депозите до востребования. Частично осуществить снятие средств по карте возможно лишь в рамках предусмотренного остатка. Начисленные проценты по накопительной карте можно запросто перечислять на кредитные банковские карты.

Карта Сбербанка за 30 минут

Сберегательные и накопительные карты Сбербанка – это не только выгодный, позволяющий значительно увеличить свой доход, но и удобный банковский инструмент. Его удобство заключается в простате оформления при минимуме необходимого пакета документов. Банковскую карту в банке Сбербанк можно оформить практически в течение получаса, а то и быстрее.

Пользоваться сберкартами Сбербанка России, а также другими его картами можно практически на всей территории России. Ведь Банк Сбербанк России – это единственный банк, который имеет такую хорошо развитую систему банковских представительств и филиалов по всей стране. Система банкоматов Сбербанка также очень развита. Банковские карты от Сбербанка доступны любому банковскому клиенту.

Золотая карта Сбербанка

Для банковских клиентов, имеющих привилегированный статус, банком специально разработана банковская золотая карта Сбербанка: Gold MasterCard и карта Visa Gold. Недостатком такого вида банковских карт является дорогое обслуживание. Но, даже, несмотря на это, золотые карты от банка Сбербанк пользуются «бешеной» популярностью, показывая высокий финансовый уровень своих держателей – банковских клиентов. Золотая карта Сбербанка – это престижно.

Относительно недавно в семействе пластиковых карт появились накопительные или, как их еще могут называть, сберегательные или дебетовые с начислением процентов. С первого взгляда это чрезвычайно выгодный банковский продукт, но так ли это, давайте разбираться.

Что такое ?

Накопительные банковские карты – это обычные дебетовые карты с приятным бонусом: начислением определенного процента на сумму остатка средств на счете. Величина процента варьируется в зависимости от банка и условий пользования картой. Все функции дебетовой карты сохраняются. Пользователь может:

- Осуществлять безналичные платежи за услуги и товары;

- Снимать наличные в любых отделениях банка, банкоматах и пунктах выдачи валют.

Как и в случае с дебетовой картой, количество средств на счете клиента, ограничено только его финансовыми возможностями. В случае необходимости счет легко пополняется.

Достоинства карты

Накопительные банковские карты – очень гибкий банковский продукт. Их основное достоинство заключается в том, что на средства, положенные на счет, постоянно начисляются проценты, при этом в любой момент к ним можно получить доступ в банкомате или ближайшем отделении банка. Оформить такую карту очень легко, однако заключать договор не стоит торопиться. Сегодня банки предлагают три типа таких договоров:

- На определенный срок, который оговаривается в документе. Он может варьироваться от тридцати дней и до трех лет. Если особо не оговаривается, клиент может в без ограничений пользоваться своими средствами. В данном случае проценты банк начисляет на фактически оставшуюся на счете сумму.

- Бессрочный. Предполагает беспрепятственный доступ к средствам на счете, с которого можно снимать любую сумму в пределах находящейся на депозите. Процент так же начисляется на остаток средств.

- Срочный договор, ограничивающий использование средств со счета, предусматривающий штрафы и перерасчет процентов при досрочном его расторжении.

Понятно, что третий вариант поддерживает интересы банка, что не выгодно для держателя карты. Поэтому стоит внимательно познакомиться с условиями заключения договора перед его подписанием. Вообще, накопительные карты – очень неоднозначный банковский продукт. Изначально они появились в качестве грамотного маркетингового хода для привлечения клиентов, переставшим в ситуации финансового кризиса доверять привычным депозитам. Именно поэтому в их использовании много «подводных камней», которые, зачастую, сводят к минимуму достоинства банковского продукта.

Недостатки

Один из основных «минусов» накопительных банковских карт – низкие проценты. Чаще всего они намного ниже, чем банк готов предложить по срочным депозитам. И это понятно, ведь если проценты сравняются, мало, кто согласится воспользоваться «чистым» депозитом, что совсем невыгодно для банка. Но и это еще не все. При заключении договора стоит самым внимательнейшим образом изучить систему начисления процентов, именно здесь и кроются те самые «подводные камни», снижающие реальный доход держателя карты.

Некоторые банки начисляют проценты на минимальный, а не на полный остаток средств на счете. Таким образом, большая сумма не принесет ожидаемого дохода. Еще один неприятный для клиента вариант: высокий процент начисляется только на заранее установленную сумму на карте. В таком случае доход так же будет намного ниже предполагаемого.

Еще один неприятный «сюрприз», который может поджидать любителей заключать банковские договора без предварительного внимательного прочтения – ограничение на пользование счетом. Чаще всего оно заключается в установленном банком лимите на снятие средств за определенный период, например, за сутки. Бывает и другой вариант: обязательное наличие минимального остатка на счете. Кроме того, возможно взимание комиссии за пополнение счета и за снятие денег. Если она превышает 2,5%, то доходность такой карты резко снижается.

Если собираетесь пользоваться накопительной банковской картой за границей, что, к слову, очень удобно, внимательно изучите все условия. Вполне возможно, что за снятие наличных банк немного увеличит комиссию, а так же ознакомьтесь с условиями конвертации, которые могут оказаться не самыми выгодными. Кроме того при использовании накопительной карты за рубежом возможен несанкционированный овердрафт.

Накопительные банковские карты – удобный финансовый инструмент, который каждый выбирает для себя сам. Благо, что банков, предлагающих самые разнообразные условия заключения договоров на ее использование, очень много. Всегда можно подобрать наиболее подходящий вариант, нужно лишь отнестись к этому делу с полной серьезностью и вниманием.

Мотивация от Стива Джобса

Деньги должны работать. Это правило знакомо всем. Стабильный и постоянный доход приносят депозиты. Но банки устанавливают ограничения по их снятию, поэтому этот вариант устраивает не всех граждан. Их альтернатива – накопительные карты. Есть ли такие у Сбербанка и насколько они выгодны – подскажет Brobank.

Карта с большими бонусами Сбербанк

| Стоимость/год | 4 900Р |

| Бонусы | СПАСИБО |

| % на остаток | Нет |

| Снятие | 0 руб. |

| Овердрафт | Нет |

| Доставка | В отделение |

Выдает ли накопительные карты Сбербанк

Накопительная карта – это вид дебетовки, по которой начисляется повышенные проценты на остаток денежных средств. Ее доходность ниже, чем срочного депозита. Но банк не устанавливает ограничений на расходные операции. Пополнять счет также можно на любые суммы. На все средства, находящиеся на счете, и начисляется процент.

Сбербанк накопительную карту открывает только пенсионерам. На нее поступают социальные выплаты. Не запрещены и дополнительные взносы от самого владельца и третьих лиц.

Накопительная карта Сбербанка России – тарифы

Перед заключением договора необходимо внимательно изучить условия эмиссии карты. Клиенту нужно обратить внимание на такие пункты в тарифах:

- выпуск и обслуживание в Сбербанке карты накопительной осуществляется бесплатно;

- на остаток средств начисляется 3,5% годовых;

- срок действия – 5 лет. Затем карта перевыпускается по заявлению владельца;

- счет открывается только в российских рублях;

- ежемесячно до 500 тысяч рублей можно снимать без комиссии в банкоматах и кассах Сбербанка;

- снятие наличных в других банках – 1% от суммы, но не менее 150 рублей.

Таким образом, у владельца карты нет никаких затрат. Его доход зависит от суммы накоплений и срока их размещения. Если сравнить социальную карту со срочным депозитом в этом учреждении, то разница по процентам не существенная. Максимальная ставка по вкладу «Сохраняй» — 4.75% годовых, то есть на 1,25% больше по сравнению с картой. Но депозит нельзя ни пополнять, ни снимать наличные.

Все дебетовые и накопительные карты Сбербанка России подключены к бонусной программе «Спасибо». За оплату товаров клиентам начисляют баллы:

- 0,5% за от суммы потраченных средств;

- До 30% от безналичных расчетов в магазинах-партнерах.

Проценты по накопительной карте Сбербанка не самые высокие на рынке. Но зато клиент хранит свои сбережения в самом надежном и стабильном банке России. Кроме дохода по процентам можно получить и скидки на покупаемые товары в рамках программы «Спасибо». Жаль, что этим продуктом могут воспользоваться только пенсионеры.

Как открыть накопительную карту в Сбербанке

Заказать выпуск карты можно на сайте банка или в любом его отделении. Клиенту нужно предоставить гражданский паспорт, пенсионное удостоверение и СНИЛС.

На эмиссию именной карты потребуется до 7 дней. В крупных городах выдают дебетовку и через 3-5 дней после подписания документов. Проверить ее статус можно в Сбербанк Онлайн, в разделе «Карты».

Сотрудник банка выдает ее владельцу после предоставления им паспорта. Чтобы начать работать с картой ее нужно активировать и зарегистрировать в бонусной программе «Спасибо».

Преимущества и недостатки

Прежде чем заказать накопительную карту Сбербанка нужно взвесить все «за» и «против». Сильными сторонами этого продукта является:

- Бесплатный выпуск и обслуживание.

- Снятие наличных без комиссии.

- Выгодные условия программы лояльности.

- Бесплатный и удобный интернет-банкинг.

Из минусов отметим следующие моменты:

- Карта выпускается на базе платежной системы МИР. Пользоваться ей за границей клиент не сможет. Расчеты возможны только на территории России.

- Взимается плата за снятие средств и просмотр баланса в банкоматах других банков.

Открывать или нет – решать вам. В любом случае, у клиентов Сбербанка никогда не возникнет проблем с поиском «своего» банкомата или кассы. Такой филиальной сети, нет ни у одного финансового учреждения. Не приходится сомневаться и в стабильности этого банка.

Что предлагают конкуренты

Накопительные карты – это не редкость. По пенсионной карте МИР Россельхозбанк начисляет до 6% годовых. Учреждение не взимает плату за выпуск, обслуживание карточки. Бесплатно можно снять и наличные.

Другие банки тоже активно предлагают накопительные карты своим клиентам. Причем всем вкладчикам, а не только пенсионерам.

Например, «Ренессанс Кредит» по карте МИР начисляет процентный доход 7,25% годовых. Предусмотрена комиссия за обслуживание счета — 99 рублей в месяц. Эта плата не взимается, если сумма безналичных операций за месяц превысила 5000 рублей. Бесплатно снимать наличные можно не только в банкоматах «Ренессанс Кредит», а и других учреждений (до 25 тысяч рублей в месяц).

Итак, подведем итог. Накопительные карты в Сбербанке открывают только пенсионерам. Условия продукта далеко не самые выгодные на рынке. В других банках накопительную карту может открыть каждый желающий и получить доход не 3,5%, а до 7% годовых.

Во всей линейке карточек Сбербанка существует только одна карта с возможностью накопления (с депозитной функцией) – это карта Maestro «Социальная». Собственно банк и не выделяет эту функцию карты, как основное преимущество. На самом же деле у этой карты довольно много достоинств (см. подробный обзор по приведённой выше ссылке), и возможность накопления одно из них. Хотя бы то, что обслуживание и оформление её полностью (!) бесплатное на всём протяжении её действия, а перевыпускать вам её банк будет бесплатно и сколько угодно раз. Из обзора вы также узнаете, почему мы охарактеризовали эту карточку, как подарок для человека без претензий.

Накопительная карта Сбербанка России позволяет получать 3,5% годовых на остаток на карточном счёту каждые 3 месяца с момента её получения. Понятно, что много вы не накопите, но начисленные проценты могут перекрыть подключенные по карте платные услуги (к примеру, смс-информирование, которое просто обязательно должно быть у вас активировано, хотя бы из соображений безопасности, ну и удобства), ещё и вам останется.

Как получить и пара маленьких секретов

Пожалуй, единственный существенный минус у карты Сбербанка для накоплений – её нельзя оформить каждому гражданину. Формально её выдают только для выплаты пенсии или прочих социальных выплат, список которых был приведён в обзоре этого замечательного продукта. Она доступна и молодёжи (от 14 лет). Достаточно посетить любое отделение банка с паспортом и документом, подтверждающим получение пенсии или соц. выплаты. Через 1-3 недели (в среднем за неделю) вас известят по СМС и вам останется посетить отделение и получить вашу карту (ПИН-код вы сможете придумать сами).

Хотя откроем вам небольшой секрет (только между нами).

Кропотливый анализ отзывов и личное общение автора статьи с представителями банка в отделениях показало, что этого ограничения можно избежать. Сотрудница (причём это была старший менеджер) сказала буквально следующее:

«В реальности возможность получения человеком пенсионной карты зависит только он сотрудника – хочет, выдаст, а хочет, не выдаст»

Здесь имеется в виду человек «с улицы», формально на карточку не претендующий (т.е. который не подходит под категорию лиц, приведённых в нашем обзоре). Отсюда вывод – хотите её получить, будьте предельно вежливы!

Кстати, отзывы о социальной карте весьма и весьма положительные, убедитесь в этом сами.

Если вам не удалось оформить депозитную карту Сбербанка, то откроем вам ещё один секрет. Любая дебетовая (!) карта может стать для вас накопительной. Всё просто: открываете любую дебетовую карту, подключаете мобильный банк, который вам даст доступ в интернет-банк СбОл (сокращение от слова Сбербанк Онлайн) и открываете онлайн любой доступный вклад. Далее переводите каждый месяц часть своих средств на вклад и получаете функцию накопления. Единственное что вам нужно – это подобрать подходящий вам вклад!

Ну и напоследок отметим, что это полноценная карточка с чипом с массой удобств, но и ограничения есть. К примеру, по ней нельзя будет получать наличные в кассах и банкоматах «чужих» банков, а также есть некоторые ограничения по оплате товаров в интернете (из-за 18-значного номера). Но зато в любом сбербанковском банкомате России (!) вы можете снять деньги, в том числе и накопленные, БЕЗ КОМИССИИ!

С накопительными картами других банков вы можете познакомиться в статье: “Карты с процентом на остаток“, а список лучших доходные карты смотрите .