Содержание

- Ипотечный брокер: плюсы и минусы сотрудничества

- Кто такой ипотечный брокер по недвижимости

- Обязанности ипотечного брокера

- Какие документы запросит представитель

- Плюсы и минусы сотрудничества с брокером по ипотеке

- Стоимость услуг ипотечного брокера

- Как определить мошенника

- Кто такой ипотечный брокер: услуги и стоимость в 2019 году

- Российские особенности ипотечного брокериджа

- Деятельность ипотечного брокера от А до Я

- Плюсы и минусы оформления ипотеки через посредника

- Как правильно выбрать ипотечного брокера

- Зачем нужен ипотечный брокер

- Чем поможет ипотечный брокер

- Как работает ипотечный брокер

- Когда нужен ипотечный брокер

- Как избежать ошибок при выборе специалиста

- Вопрос предоплаты

- Особенности работы ипотечных брокеров в России

- Ипотечный брокер. Зачем он мне нужен?

- Кто такой ипотечный брокер

- Какие услуги оказывает брокер

- Плюсы и минусы работы с ипотечным брокером

- Как не ошибиться с выбором ипотечного брокера

- Как правильно выбрать ипотечного брокера и какие при этом бывают подводные камни?

- Кто такой ипотечный брокер и зачем он нужен?

- Особенности ипотечного брокериджа в России

- Деятельность ипотечного брокера

- Почему так востребованы ипотечные брокеры?

- Какие услуги предоставляет и их стоимость

- Как правильно выбрать?

- Подводные камни при работе с ипотечным брокером

- Правовой аспект деятельности ипотечных брокеров

- Договор оказания услуг

- Тайны «черных» брокеров: как мы «брали» ипотеку без справок и первоначального взноса

Ипотечный брокер: плюсы и минусы сотрудничества

Рассказываем, как с помощью брокера сэкономить до 200 000 рублей при покупке жилья в ипотеку. Как работают ипотечные брокеры, как они помогают снизить процентную ставку и чего стоит опасаться при сотрудничестве.

Кто такой ипотечный брокер по недвижимости

Ипотечный брокер — это ваш личный представитель в банке. Он помогает оформить документы, выбрать выгодную ипотечную программу и подать заявления. Его цель — сэкономить вам время и деньги и увеличить шансы на получение кредита.

Ипотечные брокеры знакомы с внутренними законами жилищного рынка и процессами банков. Их задача — сократить срок рассмотрения заявки и избавить вас от многоуровневого прохождения всех этапов процесса.

Обязанности ипотечного брокера

✍ Подробная консультация. Обычно консультация бесплатна. На этом этапе специалист узнает, какое жилье вы хотите приобрести, ваш доход, состояние кредитной истории, сможете ли вы привлечь созаемщика и так далее. Такая подробная информация необходима, чтобы подобрать максимально подходящую для вас программу.

Не скрывайте информацию про кредитную историю, доходы и другие нюансы. Если специалист не будет знать достаточно полной и достоверной информации, повысится вероятность отказа. Помните, что цель брокера — добиться выгодного для вас предложения, а для этого ему нужна все данные о вашем положении и целях.

Информация, которая по вашему мнению может быть невыгодна для получения одобрения, может не иметь значения для определенного банка. Или, наоборот, — вы считаете какое-то обстоятельство преимуществом, но из-за него банк откажет в ипотеке. Например, молодая мать хочет купить вторичное жилье. При подаче заявления она решила скрыть наличие ребенка и указать, что живет с родителями, чтобы банк не брал в расчет расходы на ребенка и аренду жилья. Однако, получает отказ. Брокер же решает усилить заявку этими фактами и получает одобрение. В первом случаем банк видит рискованную категорию — молодую незамужнюю девушку. Во втором случае — уже более ответственная женщина с ребенком. Она не допустит, чтобы их лишили единственного жилья и приложит все усилия для своевременной выплаты. Для банка будет плюсом и аренда — если арендатор в силах платить за съем, сможет оплачивать и ежемесячные расходы по ипотеке уже в собственной квартире.

📝 Оформление и подача документов в банки. Брокер составит ваше кредитное досье, даст образцы бланков и справок, проверит собранные документы, скопирует или отсканирует по условиям банка и напишет заявления.

🔒 Работа со страховой. Ипотечный брокер занимается страхованием недвижимости по требованию банка самостоятельно либо в паре с коллегой по страхованию — от повреждения, утраты права собственности, если, к примеру, объявились наследники. Обязательно только страхование залога — недвижимости, но если вы застрахуете жизнь и здоровье — большинство банков снизит процентную ставку. Однако, существуют свои нюансы. Например, для пожилых людей страховка будет выше, чем сэкономленный процент годовых. В таком случае, выгоднее оформить заявку без страхования. Специалист поможет разобраться с каждым конкретным случаем. Если брокер сотрудничает со страховой компанией, вы можете рассчитывать на страховку с более выгодными условиями.

🏠 Помощь в подборе квартиры. Удобно пользоваться услугами ипотечного брокера, который сотрудничает с риэлторским агентством или работает в нем. Так вам не только помогут оформить заявку на ипотеку, но и помогут выбрать подходящее жилье. Кроме того, часто услуги брокера и риэлтора будут бесплатными для вас, если вы покупаете квартиру в новостройке.

🔺 Оценка. По закону в ипотечном договоре необходимо прописать оценочную стоимость жилья. Расходы на определение оценки — задача заемщика. Некоторые оценочные компании снижают тариф для клиентов от брокера. Оценка займет от 1 до 5 дней.

📁 Подача документов. Когда пакет документов по выбранной квартире готов, представитель помогает выбрать наиболее выгодные условия одного из банков, одобривших заявку, взвесить все за и против и начать оформление договора.

⌛ Юридическое сопровождение сделки. Совместно с юристами брокер проверяет документы от банка и доводит сделку до подписания договора. Плюсом будет подключить к проверке опытного риэлтора.

Какие документы запросит представитель

Чтобы подать заявления одновременно в разные банки, достаточно предоставить оригиналы документов брокеру. Он сделает цветные сканы в правильном разрешении и формате по требованиям банка либо копии. Зачастую требуется только паспорт, СНИЛС, трудовая книжка и справка по форме 2-НДФЛ. Учитывая условия разных банков, специалист запросит дополнительные документы, чтобы повысить шансы одобрения.

📋 Личные:

✔ анкета-заявление;

✔ все страницы паспорта;

✔ ИНН, СНИЛС;

✔ свидетельство о браке или расторжении брака;

✔ свидетельство о рождении детей;

💵 Финансовые:

✔ справка 2-НДФЛ или справка о доходах по форме каждого банка;

✔ справка или подтверждение дополнительных доходов — премии, аренда имущества и другое;

✔ заверенные трудовые договоры;

✔ заверенные копии всех страниц трудовой книжки с датой, печатью и подписью работодателя, расшифровкой подписи.

📌 Дополнительные:

✔ загранпаспорт;

✔ водительское удостоверение;

✔ если вы владелец компании, у вас попросят ЕГРЮЛ, протокол общего собрания и решение единственного участника;

✔ мужчинам до 27 лет — приписное или военный билет;

✔ справки о действующих кредитах в случае проблем с кредитной историей;

✔ документы о наличии движимого и недвижимого имущества — квартира, автомобиль, дом, земельный участок.

Плюсы и минусы сотрудничества с брокером по ипотеке

Плюсы

➕ Экономят деньги. У многих брокеров партнерские отношения с банками. В случае одобрения ипотеки вы можете получить сниженную ставку. Если вы сами будете заниматься всеми вопросами, можете потерять эту возможность сэкономить.

➕ Помогают получить ипотеку в нестандартных ситуациях: фрилансерам, людям с плохой кредитной историей, неофициальным заработком или при отсутствии первоначального взноса. У банков есть определенный шаблон, по которым тот или иной заемщик будет более или менее надежным. Для каждого случая брокер минимизирует процент ошибки, помогает заемщику выгодно преподнести свои преимущества. Например, если у вас нет официального заработка, специалист посоветует вам взять выписку со счета о регулярном поступлении денежных средств.

➕ Экономят время — вместо 5 инстанций вы будете работать с 1 человеком, который сам урегулирует вопросы с банком, оценочной, страховой, риэлтором, нотариусом, налоговой.

➕ Работают с копиями документов. Если будете подавать заявления самостоятельно, придется нести в каждый банк и оригиналы, и копии документов. Либо предельно внимательно сканировать — велика вероятность неодобрения заявки только потому, что вы сделали скан плохого качества, нечитаемый или «обрезали» документ не в том месте.

➕ Принимаю копии документов по почте. При наличии возможности сделать скан-копии вы можете отправить их брокеру по электронной почте. Это поможет сэкономить время, если вы находитесь в другом городе или у вас нет времени для визита в офис. В дальнейшем брокер передаст банку отсканированные документы.

➕ Подбирают ипотечную программу под ваши требования. Помогают выбрать программу с учетом:

✔ ваших пожеланий и требований к квартире;

✔ стоимости кредита;

✔ размеру ежемесячного платежа;

✔ процента первоначального взноса;

✔ схемы погашения кредита.

➕ Считают все расходы по сделке. Брокер сделает следующее:

✔ посчитает полную стоимость кредита;

✔ учтет пожелания по обслуживанию;

✔ составит индивидуальный график досрочного гашения, чтобы минимизировать переплату;

✔ учтет возможность получить налоговый вычет с процентов по ипотеке и так далее.

Минусы

➖ Не гарантируют 100% одобрения. Ипотечный брокер повышает шанс одобрения ипотеки, но не может гарантировать 100% успеха. Грамотный специалист узнает причину отказа и подскажет, как действовать и что исправить, чтобы получить одобрение в дальнейшем.

➖ Некоторые брокеры на рынке могут заключать сделку с банком-партнером, предлагающим наиболее выгодные условия для брокера. Однако, в крупных компаниях такое практически не встречается.

➖ Когда брокер работает самостоятельно. В России брокерская ниша пока только начинает развиваться. Со самостоятельным специалистом вы сможете рассчитывать на индивидуальный подход, но не получите выгодных условий. Банки, страховые и оценочные делают скидки в зависимости от количества клиентов. Поэтому лучше довериться специалисту, который работает в брокерском или риэлторском агентстве.

Стоимость услуг ипотечного брокера

Платно

Фиксированные цены колеблются в диапазоне от 10 до 50 тысяч рублей.

Процент от займа. Например, вам одобрили ипотеку на 2 000 000 под 9,5%. Услуги брокера стоят 1,5% от займа — значит вы заплатите ему 30 000.

Процент от экономии. В этом случае услуги ипотечного брокера стоят в среднем 15–30% от размера экономии на сделке. Разберем на примере прошлых сумм: предположим, вам также нужно 2 000 000 под 9,5%. Если брокер помог вам получить под 8,5%, ваша экономия составит 308 678. При оплате услуг в размере 30% от экономии вы заплатите брокеру 92 000.

Бесплатно

Некоторые агентства смогут предоставить вам услуги ипотечного брокера бесплатно при покупке объекта через них.

Как определить мошенника

Если вам обещают успешную сделку еще на первой консультации. Какими бы выгодными не были условия сотрудничества с банками, ни один брокер не сможет гарантировать вам одобрения ипотеки — итоговое решение за банком. Добросовестные брокерские агентства дадут гарантию только в одном случае — будут работать на результат, пока не получат одобрения, а при отрицательном результате не возьмут с вас плату.

Когда просят 100% предоплату за услуги без договора. Обычно ипотечные брокеры работают сдельно — берут предоплату на первоначальные затраты и получают вознаграждение после заключения ипотечного договора. В некоторых организация существует 100% предоплата, но в этом случае вам необходимо обезопасить себя договором.

Внимательно изучайте условия договора, в некоторых случаях агентство или брокер обязуются вернуть предоплату при отрицательном результате. Если такого пункта в договоре нет, а агентство требует предоплаты — это мошенники.

Когда не согласны заключать договор. Любые услуги посредника необходимо зафиксировать в договоре. Вы доверяете личные данные чужому человеку, а закон защиты персональных данных не разрешает обрабатывать и передавать ваши данные без письменного согласия. Если брокер отказывается составить договор — вы ничем не будете защищены.

При наличии договора внимательно изучайте все пункты, не стесняйтесь задавать вопросы — вам должны детально ответить и прояснить непонятные моменты. Чтобы не запутаться в условиях договора и ничего не забыть, используйте на встрече диктофон.

Скрывают перечень банков. Некоторые брокеры не разглашают всего перечня банков-партнеров перед подачей заявления и не полностью посвящают клиента в условия кредитования. В таком случае вы рискуете получить одобрение на невыгодных условиях или в банке, с которым не хотели бы иметь дело.

Когда нет рекомендаций. Ведущие банки размещают рейтинг брокерских и риелторских компаний, правда, не все. Регламент некоторых организаций не позволяет размещать подобную информацию. Чтобы не угодить к мошеннику или фирме-однодневке, выберете сотрудничество с крупной брокерской или риэлторской компанией и проверьте, есть ли о них информация в разделе «партнеры» на сайтах крупных банков вашего города.

Кто такой ипотечный брокер: услуги и стоимость в 2019 году

Приветствуем! Приобретение собственного жилья является очень ответственным процессом. Не всегда у потенциального собственника имеется достаточное количество денежных средств для покупки. Выходом может стать ипотека. Но как разобраться в многообразии предлагаемых банками программ и выбрать самую выгодную? В этой ситуации на помощь придет профессионал в области жилищного кредитования — ипотечный брокер.

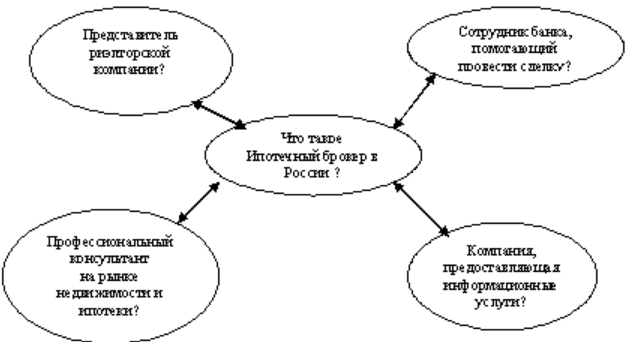

Российские особенности ипотечного брокериджа

Ипотечный брокеридж — это посредническая деятельность, направленная на консультационное, финансовое и юридическое сопровождение клиентов в процессе взятия ипотеки. В России данное направление услуг еще довольно молодое. При участии ипотечных брокеров заключается всего лишь чуть более 5% жилищных кредитов. В западноевропейских странах и Соединенных Штатах Америки этот показатель колеблется от 40 до 60%.

Предоставление услуг по выбору оптимальной кредитной программы, а также всестороннее сопровождение клиента от начала сбора документов до момента подписания договора с банком — вот основные составляющие ипотечного брокериджа.

В Российской Федерации подобные услуги могут предоставлять:

- агентство недвижимости при условии покупки жилья с его посредничеством;

- застройщик;

- дочерняя фирма банка-кредитора;

- специализированные брокерские агентства;

- частные ипотечные брокеры.

Первые три варианта накладывают определенные ограничения в плане приобретаемой недвижимости или места получения займа. Независимые специалисты смогут более объективно подобрать ипотечную программу, отвечающую всем требованиям клиента.

Деятельность ипотечного брокера от А до Я

Ипотечный брокер является профессионалом финансового сектора экономики, оказывающим посреднические услуги между физическими лицами и банками, выдающими кредиты на жилье.

Перечень предлагаемых услуг

Обширные знания в области кредитования недвижимости, страхования и некоторых других смежных областях позволяет ипотечному брокеру взять на себя всю работу по:

- выбору банка-кредитора и конкретной программы кредитования;

- сбору и заполнению всей необходимой документации;

- подбору недвижимости;

- получению одобрения банка;

- сопровождению процесса подписания ипотечного договора.

Обязанности

К основным обязанностям ипотечного брокера относятся быстрый подбор максимально выгодной ипотечной программы и заключение кредитного договора между заемщиком и банком.

В России не существует закона регламентирующего деятельность брокеров по ипотеке. Поэтому важным моментом в работе с посредником является заключение договора, в котором обозначаются все его обязанности. Следует помнить, что брокер имеет право не оказывать услуг, не прописанных в договоре. И обязать его это сделать будет невозможно.

Возможности брокерских услуг

Чтобы более полно представлять, кто такой ипотечный брокер, необходимо понять какие возможности открываются пред заемщиком, пользующимся его услугами:

- Специалист имеет представление обо всех действующих кредитных программах и ориентируется в их условиях. Заявка на кредит может быть подана на рассмотрение одновременно в несколько банков;

- Налаженные контакты и связи с банковскими кредитными отделами значительно сокращают сроки рассмотрения заявки. В отдельных случаях выдача кредита может производиться прямо в день подачи анкеты;

- Использование профессиональных посреднических услуг при заполнении анкеты и сбору документов значительно снижает риски отказов;

- Многие брокеры имеют договоры с банками о предоставлении своим клиентам некоторых привилегий. Например, ипотека под сниженную процентную ставку или другие приятные бонусы.

Как выглядит сотрудничество с ипотечным брокером

При первом обращении специалист по подбору ипотеки подробно расспросит:

- какое жилье и на каких условиях хочет приобрести клиент;

- на какую сумму кредита он рассчитывает;

- финансовое состояние;

- какие условия ипотеки рассматривает.

На основе анализа полученных данных и финансового состояния заемщика специалист подбирает среди предложений банков наиболее выгодные ипотечные программы. Кредитный гуру подробно и обстоятельно расскажет обо всех нюансах и особенностях сотрудничества с каждым из банков-претендентов.

Следующим этапом работы будет подписание посреднического договора, в котором будут расписаны все услуги, оказываемые специалистом, и их стоимость. На этом этапе нужно быть предельно внимательным и тщательно изучить все пункты предлагаемого к подписанию документа.

Сбор и заполнение необходимых документов, подача заявки производится совместно с заемщиком. После получения одобрения банка наступает черед подбора недвижимости. Ипотечный брокер поможет проверить юридическую чистоту квартиры, оценит финансовое состояние компании-застройщика, подберет наиболее выгодные условия страхования.

Клиенту еще до подписания ипотечного договора будут разъяснены все пункты и условия предоставления кредита понятным и доступным языком. Работа ипотечного брокера будет закончена только после завершения заемщиком сделки и получения жилья.

Что нужно, чтобы стать ипотечным брокером

О том, как стать ипотечным брокером, можно узнать пройдя специальное обучение. Первые курсы по ипотечному брокериджу были созданы в 2005 году по инициативе банковского сектора, Российской Гильдии Риэлтеров и Ассоциации индивидуального жилищного строительства. Многие крупные брокерские агентства на основе своего опыта разрабатывают и внедряют собственные программы.

Центры обучения АНО «Национальная лига сертифицированных ипотечных брокеров» помимо образовательных услуг предлагают будущим специалистам свою поддержку и помощь в развитии и продвижении бизнеса. Лига разработала специальные стандарты профессии и ввела систему добровольной сертификации.

Профессиям «Кредитный брокер» и «Кредитный консультант» обучают в Самарском государственном экономическом университете. Программа курса была разработана совместно с Ассоциацией кредитных брокеров России.

В сети Интернет можно найти и другие центры обучения мастерству ипотечного брокера. Примечательно, что такое обучения колеблется по стоимости от 10-15 до 60 тыс. руб.

Плюсы и минусы оформления ипотеки через посредника

Главным минусом взятия кредита при посредничестве специалиста по подбору ипотеки является необходимость оплаты его работы. Стоимость услуг ипотечного брокера чаще всего зависит от условий, которое устанавливает агентство. Оплата начинается от 10000 рублей за решение. При этом заплатить за фактически проделанную специалистом работу нужно будет даже в случае отказа от дальнейшего оформления займа.

Ипотека на новостройку в этом случае будет более выгодна т.к. позволяет получить решение по ипотеке бесплатно.

Еще одним риском может стать обращение к недобросовестному ипотечному брокеру. Если за свои услуги специалист требует предоплату в полном объеме, обещает 100% гарантию получения ипотеки или предлагает предоставить в банк подложные справки и документы, то обращаться к нему не стоит. Заботы и проблемы клиента его не волнуют, а единственной целью деятельности является максимальное получение прибыли.

И все же плюсов от сотрудничества с профессиональным кредитным брокером гораздо больше:

- Экономия времени. Не придется тратить время на изучение предложений банков, которые в настоящее время исчисляются в десятках и сотнях. Специалист прекрасно ориентируется в них и сможет подобрать вариант, устраивающий клиента в максимально сжатые сроки;

- Финансовая экономия. Брокер подберет наиболее выгодную программу, которая будет дешевле даже при условии оплаты его услуг. При этом есть шанс получить дополнительные привилегии и бонусы от банка, которые не предлагают клиентам, пришедшим с улицы;

- Минимизация общения с банком. Ипотечный брокер возьмет на себя все визиты в банк, заполнение требуемых документов и общение с кредитными инспекторами. Прийти в кредитную организацию нужно будет только чтобы поставить свою подпись на ипотечном договоре;

- Наименьшая вероятность получения отказа от выдачи кредита. Банки доверяют брокерам, с которыми давно и плодотворно сотрудничают. Шансы получить кредит на жилье при посредничестве специалиста есть даже у людей, имеющих плохую кредитную историю;

- Бесплатное юридическое сопровождение сделки по покупке недвижимости. Брокер заинтересован в ликвидности приобретаемого объекта. Можно не сомневаться, что сделка пройдет на высшем уровне, а все документы будут оформлены правильно и юридически грамотно.

Как правильно выбрать ипотечного брокера

- Лучше всего общаться со специалистом через агентство, специализирующееся на оказание подобного рода услуг или конкретного застройщика;

- При выборе обращайте внимание на рекомендации людей, уже воспользовавшимися услугами данного профессионала. Помните, что положительные отзывы на сайте агентства могут быть заказными и не иметь к реальности никакого отношения;

- Ипотечный брокер, который заботится о своей репутации, всегда представляет интересы своего клиента, а не банка или агентства недвижимости;

- Специалист, имеющий большой опыт работы в сфере недвижимости, всегда более предпочтителен, чем недавно появившийся на рынке. Профессионалами становятся только после нескольких лет успешной работы в свое отрасли;

- Оптимальный размер оплаты услуги ипотечного брокера 10000, в особо сложных случаях — 30-60 000. Предпочтительнее оплачивать работу частями: 50 % предоплата, 50 % — после подписания ипотечного договора.

Если вам нужно получить ипотечный кредит, то рекомендуем этот сервис, а полную юридическую поддержку может оказать наш онлайн юрист. Просто заполните специальную форму в углу, и он свяжется с вами. Также на сайте работает сервис «Бесплатная консультация по ипотеке», которая позволит найти ответ на любой ипотечный вопрос.

Еще вам будет интересно: «Как купить квартиру в ипотеку» и «Ипотека с плохой кредитной историей».

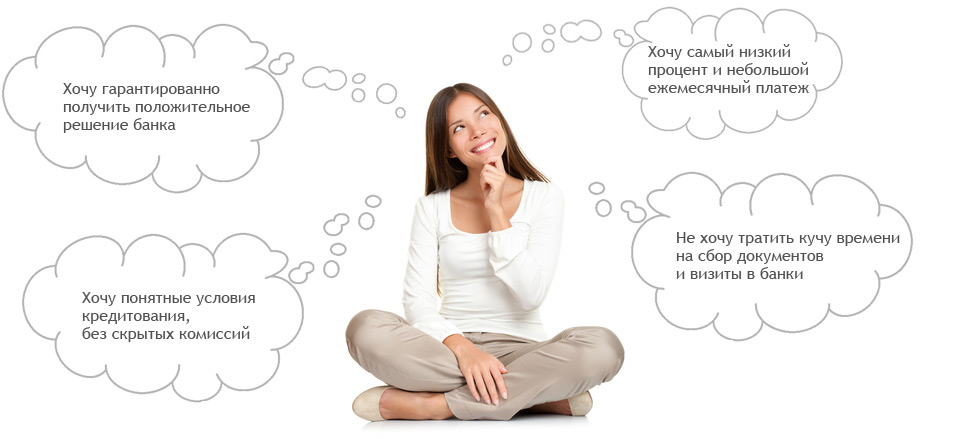

Зачем нужен ипотечный брокер

Если вы планируете покупку квартиры в ипотеку, скорей всего, уже столкнулись с проблемой выбора лучшей ипотечной программы и сложностями в сборе документов. Разобраться во всем этом самостоятельно действительно сложно. Более того, нередко люди совершают ошибки, в результате которых получают отказ от банка. Поиски подходящей ипотеки, сбор справок и ожидание решения приходится начинать с нуля. Для людей, далеких от рынка недвижимости, существует простое решение.

Избежать проблем и выбрать самое выгодное кредитное предложение поможет ипотечный брокер, который станет для вас лоцманом среди «подводных камней» ипотечного кредитования. Что это за профессия, как работают ипотечные брокеры и какие услуги оказывают, мы решили рассказать подробно.

Чем поможет ипотечный брокер

Давайте представим, что вы – занятой человек, и просто не имеете времени на поиск оптимальной программы ипотечного кредитования. Или вы уже выбрали несколько предложений, но все они вызывают некоторые сомнения. А, может, вы вообще никогда не занимались покупкой недвижимости, и все эти проценты и расчеты для вас – «темный лес».

Давайте представим, что вы – занятой человек, и просто не имеете времени на поиск оптимальной программы ипотечного кредитования. Или вы уже выбрали несколько предложений, но все они вызывают некоторые сомнения. А, может, вы вообще никогда не занимались покупкой недвижимости, и все эти проценты и расчеты для вас – «темный лес».

Тогда вам пригодится помощь профессионала, который проведет анализ вашего финансового положения, изучит предложения от банков, и поможет выбрать оптимальный вариант. Конечно, услуги ипотечного брокера не бесплатны. Но за счет экономии времени и будущей суммы выплат, они очень быстро окупаются.

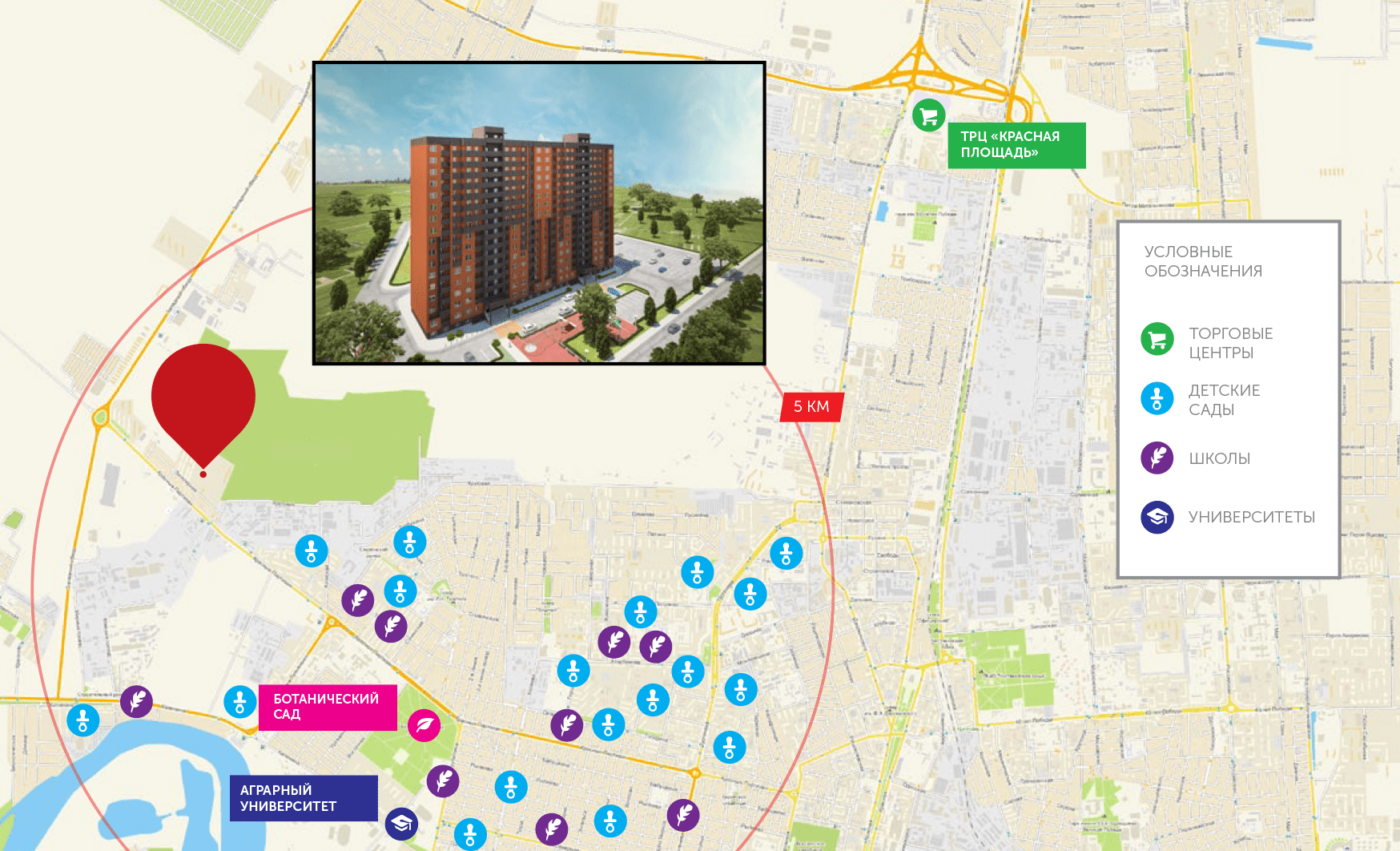

По статистике покупатели недвижимости Краснодара используют разные методы поиска лучшей ипотечной программы:

- Занимаются обзвоном банков для получения ипотеки – 40%.

- Слушают рекомендацией друзей и знакомых – 22%.

- Занимаются поиском информации в Internet – 6%.

- Обращаются к специалистам или получают информацию другим путем – 32%.

Процент людей, пользующихся услугами ипотечных брокеров, пока не впечатляет. Основная причина – отсутствие у людей знаний о существовании такой профессии или отсутствие понимания, зачем платить кому-то за информацию, которую можно собрать и самому.

Но давайте представим, что вам предстоит:

- Собрать данные по ипотечным программам в регионе. Часть информации вы получите на сайтах банков, другая доступна только после телефонного звонка или посещения отделения.

- Сравнить процентные ставки, возможные сроки ипотечных выплат, рассчитать сумму переплаты. Ипотечные калькуляторы помогают в этом вопросе, но они далеко не точны, и часто там не учитываются какие-то платежи, комиссии, обязательные страховки и т.д.

- Изучить собственные финансовые возможности. Исключить из списка программ те, где сумма ежемесячного платежа будет для вас слишком высокой. В принципе, здесь справиться можно и самому. Но процесс это – трудоемкий. Да и при расчете платежа вы можете ошибиться, так как на предыдущем этапе не узнали о страховке или других сопутствующих выплатах.

- Оценить, стоит ли обращаться в выбранный банк, высок ли риск получения отказа. Здесь без специалиста справиться практически невозможно. Придется просто обращаться в кредитные организации и ждать решения.

Но есть и другой путь. Вы обращаетесь к ипотечному консультанту, и опытный профессионал проводит всю описанную работу быстро и точно. А потом еще и помогает получить положительное решение.

Как работает ипотечный брокер

Итак, вы решили – нужен ипотечный брокер и обратились к специалисту. Что происходит дальше? От вас потребуются честные ответы на множество вопросов, также на консультацию брокер может попросить взять с собой те или иные документы.

При первом посещении специалист должен выяснить:

- вашу финансовую ситуацию и кредитоспособность;

- сведения о вашем трудоустройстве (где вы работаете, как долго, есть ли риск увольнения в обозримом будущем и т.д.);

- наличие уже имеющихся кредитных обязательств;

- возможность привлечения созаемщиков;

- ваши пожелания, т.е. какое жилье вы хотите получить и т.д.

Кроме того, кредитный брокер проверит вашу кредитную историю, убедится, что вам, в принципе, могут предоставить кредит. Если существуют какие-то критически важные проблемы, вы об этом узнаете, и получите советы, как можно улучшить ситуацию.

Кроме того, кредитный брокер проверит вашу кредитную историю, убедится, что вам, в принципе, могут предоставить кредит. Если существуют какие-то критически важные проблемы, вы об этом узнаете, и получите советы, как можно улучшить ситуацию.

В случае, если собранные сведения позволяют претендовать на ипотеку, брокер переходит к выбору кредитной программы.

Что должен далее выполнить специалист:

- Выбрать для вас программу, максимально соответствующую вашим пожеланиям, требованиям и возможностям.

- Помочь собрать и составить документы таким образом, чтобы максимально повысить ваши шансы на одобрение кредита. Это может быть привлечение созаемщиков, грамотное оформление справок, составление заявления и т.д.

- Собрать все документы и оформить ипотечное досье.

Далее ипотечный брокер лично передает пакет документов и составленное досье в выбранный банк. Вам остается только ждать решения, которое в случае помощи специалиста почти всегда оказывается положительным.

Как только будет принято положительное решение по вашему вопросу, ипотечный консультант связывается с вами, а также помогает оформить страховку, получить документы на приобретаемое жилье в оценочной компании. Специалист обеспечивает вам полное юридическое сопровождения до момента подписания вами ипотечного договора с банком. Он становится вашим представителем на всех этапах приобретения жилья, а потому очень важно выбрать лучшего ипотечного брокера, которого вы сможете себе позволить.

Когда нужен ипотечный брокер

Как вы уже поняли, ипотечный брокер – это просто квалифицированный посредник между вами, человеком, желающим оформить ипотечный кредит, и банком. Он прекрасно ориентируется на рынке банковских услуг вашего региона, знает все «подводные камни» рынка недвижимости. От него вы всегда своевременно сможете получить исчерпывающую информацию о размерах займа, сроках его выплат, основных условиях и штрафных санкциях в случае нарушения вами условий предоставления ипотеки.

Советы и консультации

В принципе, помощь такого специалиста будет не лишней даже если вы – постоянный клиент какого-то банка, и уже определились с ипотечной программой. Консультация у брокера поможет вам понять, что вас ждет на самом деле. Профессионал проведет анализ выбранной программы, расскажет о дополнительных расходах, подберет альтернативные варианты, если в этом будет смысл.

Неустойчивое финансовое положение

Кроме того, ипотечный брокер нужен, когда банк на словах может относится к вам самым лучшим образом, но на деле вы попали в категорию клиентов, с которыми организация кредитор сотрудничает весьма неохотно. При этом совсем не обязательно быть злостным неплательщиком по кредитам или еще как-то «проштрафиться» перед банками.

В такие категории нередко попадают:

- фрилансеры и самозанятые;

- индивидуальные предприниматели (владельцы небольшого бизнеса);

- люди, работающие по одноразовым контактам или часто меняющие место работы.

Во многих случаях брокер сможет убедить банк предоставить вам ипотеку, даже если вы не соответствуете требованиям идеального клиента и не сможете на 100% подтвердить свою платежеспособность или официальный доход.

Наличие долгов и обязательств

Часто заемщик, пытаясь произвести на кредитора более выгодное впечатление, недоговаривает о своем реальном положении:

- текущих обязательствах;

- просроченных платежах;

- судимостях;

- долгах по алиментам;

- штрафах и т.д.

Банки быстро выявляют несоответствия, и это становится причиной отказа в ипотеке. Задача брокера в подобных случаях заключается в том, чтобы заранее закрыть все возможные вопросы, и превратить в «глазах банка» вас в желанного клиента.

«Неликвидное» жилье

Еще одна проблема – выбор объекта недвижимости. В случае новостроек банки охотно идут навстречу покупателям. Но приобретение квартиры на вторичном рынке может вызвать проблемы. Например, если вы хотите купить квартиру со сложной перепланировкой, банк будет смотреть на подобную сделку с неохотой. Хороший специалист сможет вам помочь в получении ипотечного кредита даже в таких сложных случаях.

Экономия средств и времени

С помощью ипотечного брокера, которые работают, в том числе в Краснодаре, вы, в первую очередь, экономите время и деньги. Брокер сможет добиться для вас не просто предоставления ипотеки, но выбрать самую выгодную программу, а нередко – еще и добиться льготной ставки.

Нанятый вами специалист также расскажет вам, о чем в таких случаях банкиры умалчивают:

Нанятый вами специалист также расскажет вам, о чем в таких случаях банкиры умалчивают:

- как уменьшить переплаты по ипотеке;

- где храниться закладная;

- как снизить ставку по существующей ипотеке;

- как перенести ипотеку в другой банк или сменить программу внутри банка;

- как получить льготы на имеющуюся ипотеку;

- как продать или сдать в аренду жилье, находящееся в ипотеке и т.д.

Кроме того, от своего брокера вы узнаете, как банк поступает с заемщиками, которые просрочили платеж по тем или иным причинам. Подскажет, как можно избежать проблем и даже в случае форс-мажора договориться с банком об отсрочке или реструктуризации.

В случае, если заявка на получение ипотеки поступает в банк поступает от агентства, рассмотрение заявления сокращается в разы. Многие агентства недвижимости и брокеры сотрудничают с крупными банками на постоянной основе, в результате могут предложить вам более выгодные условия, чем при прямом обращении в банк. Если ваш ипотечный брокер сумеет снизить процентную ставку даже на 1%, это сэкономит вам сотни тысяч рублей.

Как избежать ошибок при выборе специалиста

При выборе ипотечного брокера обязательно изучите его репутацию, поищите о нем информацию в интернете. Хорошо, если у брокера или агентства есть свой сайт, где представлены официальные документы, а также перечень банков, с которыми организация сотрудничает. С другой стороны, репутация – вопрос времени, и начинающий брокер может оказаться отличным специалистом. Готовы ли вы доверить свою репутацию новичку на рынке услуг, каждый решает сам.

Существуют известные в профессиональной среде признаки недобросовестных брокеров и агентств, с которыми лучше не иметь дела. Обращайте внимание на описанные ниже ситуации.

«Гарантия ипотеки – 100%»

Если вам обещают 100% получение кредита, стоит задуматься. Важно понимать, что даже самый лучший ипотечный брокер не может гарантировать вам положительное решение банка. Грамотный специалист всегда об этом предупреждает.

Иначе ведет себя недобросовестный брокер или низкоквалифицированный специалист. Такой консультант возьмет с вас деньги за работу, а затем просто извинится за то, что с получением ипотеки не получилось. При этом в договоре, скорей всего, будут указаны «консультационные» или «информационные» услуги, никаких гарантий получения ипотеки там не окажется. В результате вы просто потеряете деньги.

«Мы вам сделаем справку»

Еще один способ понять с кем вы имеете дело – это, так называемый, провокационный вопрос. Если на просьбу сделать вам справку о доходах или трудоустройстве вам ответят согласием, можете смело уходить и не жалеть о «потере» консультанта.

Брокеры не имеют права самостоятельно делать такие документы, это незаконно. Более того, подобные организации давно известны банкам. А потому лучшее, на что вы можете рассчитывать после того, как ваша «справка» попадет в банк, это появление вашей фамилии в «черных списках» всех банковских организаций.

В худшем, на пороге банка вас встретят сотрудники полиции с обвинением в мошенничестве и подделке документов. Банки имеют возможность проверить на подлинность предоставленную вами справку 2-НДФЛ, а потому раскрытие подлога — это только вопрос времени.

Вопрос предоплаты

В случае, если специалист по ипотечному кредитованию требует у вас 100% предоплаты, не поленитесь более тщательно навести о нем справки. Профессиональный брокер также работает на условиях предоплаты, но в этом случае вы оплачиваете сумму, необходимую, чтобы покрыть расходы на составление ипотечного досье, далее может потребоваться компенсация каких-то других расходов. Но оплата комиссии взимается только в случае успешного получения ипотеки.

В случае, если специалист по ипотечному кредитованию требует у вас 100% предоплаты, не поленитесь более тщательно навести о нем справки. Профессиональный брокер также работает на условиях предоплаты, но в этом случае вы оплачиваете сумму, необходимую, чтобы покрыть расходы на составление ипотечного досье, далее может потребоваться компенсация каких-то других расходов. Но оплата комиссии взимается только в случае успешного получения ипотеки.

И самое главное, никогда не работайте «на доверии». Всегда заключайте договор об оказании услуг. Ипотечный брокер будет представлять вас в банке, он должен быть официально вашим доверенным лицом.

Даже если вы просто хотите получить консультацию, договор – обязателен. Защищайте доступ к вашей конфиденциальной информации и собственные расходы. Профессионалы сами предложат вам грамотное оформление всех документов. Во всех остальных случаях лучше не рисковать.

Особенности работы ипотечных брокеров в России

В США и странах Европы специалисты этого сектора давно уже стали обыденностью. Ипотечное кредитование, а также посредники-консультанты на этом рынке, известны со Средних веков. В России до революции также существовали ипотечные брокеры, но при СССР банковский сектор был крайне ограничен, и эта профессия исчезла за ненадобностью. Потому современный институт ипотечных брокеров, как и само ипотечное кредитование, Россия позаимствовала в странах Запада.

Главным отличием таких специалистов в РФ от коллег в Европе заключается в том, что в России они работают преимущественно с риэлтерскими компаниями. Впрочем, подобный вариант принят в США, там брокеры также активно сотрудничают с риелторами и банками. В то же время в Европе такие специалисты объединяются в независимые компании, сотрудничество с другими игроками рынка кредитования или недвижимости там считается минусом.

В любом случае, современный ипотечный брокер – это специалист, который является посредником между банком, риелтором и клиентом, а также страховщиками и оценочными компаниями. Человек выбравший эту профессию совмещает в себе несколько специальностей и должен обладать для этого достаточно высокой квалификацией.

Идеальный ипотечный брокер должен быть одновременно:

- экономистом и маркетологом, знающим конкретный сегмент рынка недвижимости;

- немного банкиром, который рассчитает процент риска при сделке;

- специалистом по недвижимости региона, который обладает большим опытом заключения ипотечных сделок;

- немного юристом, способным разобраться в договорах и тонкостях предоставления ипотеки.

Лучшие брокеры сочетают все перечисленные навыки. Потому с их помощью вы сможете получить не только консультацию, но и профессиональное сопровождение сделки на всех этапах, от выбора ипотеки и сбора документов до заключения договора купли-продажи и оформлению всех документов.

Ипотечный брокер. Зачем он мне нужен?

Ипотечный кредит очень востребован на рынке банковских услуг. Раз есть спрос — есть и предложение. Согласно публикации ЦБ РФ на 1 июля 2019 г. в России насчитывается 421 банк. Да, не каждый из них предоставляет услуги ипотечного кредитования и не каждый представлен во всех регионах нашей страны. А то как бы было тяжело с выбором.

Только в г. Санкт-Петербург порядка 200 банков, 50 которых активно кредитуют и имеют ипотечные программы. Как не запутаться в таком количестве предложений и определиться с выбором наилучшего для себя варианта?

Для этого существует ипотечный брокер — профессионал в области ипотечного кредитования, напрямую сотрудничает с банками и не включает в свою деятельность оказание риелторских услуг.

Работа ипотечного брокера включает в себя следующие этапы:

- консультирование клиента;

- работа с ипотечными программами банков, выбор самой оптимальной для клиента;

- подготовка и сбор пакета документов;

- представительство в банке;

- организация процесса взаимодействия оценочной и страховой компаний;

- юридическое сопровождение сделки.

С первых минут общения с клиентом начинается работа брокера — выявление потребности будущего заемщика, его платежеспособности, возможности привлечения поручителей и созаемщиков, наличие ликвидного имущества для дополнительных обеспечительных мер при необходимости, и множество других вопросов, которые могут существенно влиять на ход событий при рассмотрении заявки банками.

На этапе консультирования брокер также выявляет наличие стоп-факторов, таких, как наличие судимости, исполнительного производства по алиментам, просроченных кредитов в прошлом и на текущий момент. Поток вопросов, и все они не ради любопытства, а для выбора оптимальной программы, максимально удовлетворяющей запросы и потребности своего клиента.

Если воспользуетесь услугами ипотечного брокера, вы его возблагодарите уже только за список перечня необходимых документов. Там будет все просто написано и только те, которые нужно вам подготовить и передать своему брокеру, а не по всем вариантам кредитных продуктов на нескольких листах, как это делают сотрудники банка.

Некоторые из вас возразят, что и сами неплохо справятся. Чтобы узнать какие банки выдают ипотечные кредиты, взять список перечня необходимых документов, собрать пакет, прийти в банк, подать заявку и ждать одобрения, не нужно быть брокером. Да, все так. Чтобы найти жилье и оформить договор купли-продажи, не нужно быть риелтором. Все так. А еще, чтобы оценить стоимость недвижимости на рынке, не нужно быть оценщиком. Вообще каждый человек может все. Но мы за то, чтобы каждый занимался своей работой и делал ее на все 100%. Настоящий ипотечный брокер работает именно так.

Сегодня все большее количество людей прибегают к их услугам. Оно и понятно. Ипотечный брокер знает “кредитную кухню” банка изнутри. Он знает весь конвейерный процесс кредитования от первичной консультации клиента до погашения корректирующего платежа.

Кому пригодятся услуги ипотечного брокера?

Лояльные ко всем категориям клиентов на словах банки по факту неохотно кредитуют индивидуальных предпринимателей, граждан работающих на ИП, фрилансеров, иностранных граждан. Ипотечный брокер работает и с такими “нестабильными” по мнению банков клиентами. Он знает ипотечные программы каждого кредитора, насколько часто и в каком банке они меняются, где можно добиться получение кредита по сниженной ставке, какой банк лучше обойти стороной ибо вот-вот отзовут лицензию. Кстати, отзыв лицензии для клиентов такого банка сулит кучу неудобств с погашениями, с получением справок, снятием обременения и т.п. Но это уже другая история.

Бытует мнение, что к брокеру стоит обращаться, когда не получается самостоятельно взять кредит, нужен в сложных ситуациях, когда речь идет о сделках с недвижимостью, находящейся под защитой государства, последующим залогом и др.

Мы рекомендуем к ипотечному брокеру обращаться всем и сразу.

Время – невосполнимый ресурс, так зачем растрачивать его? Напомним, одной из главных задач ипотечного брокера является экономия времени клиента. Клиент встречается с брокером на консультации и во время проведения сделки. Все остальное за него сделают профи. Если у человека нет времени бегать по банкам, разбираться в изучении ипотечных программ и их требованиях, а хочется максимально комфортно и за возможно короткий срок оформить ипотеку да еще сэкономить деньги, тогда услуги ипотечного брокера то, что доктор прописал.

Несмотря на большую конкуренцию среди банков, разрекламированные предложения об упрощенных процедурах оформления и выдачи ипотечных кредитов по сниженным ставкам, такое понятие как “кредитные риски” никто не отменял. Это, пожалуй, одни из самых частых убытков банка. Поэтому кредиторы уделяют столь пристальное внимание к потенциальному клиенту, и любая утаенная информация, пусть не нарочно, даже некорректно заполненная анкета могут вызвать сомнения в надежности и стабильности заемщика. Казалось бы мелочь, но в лучшем случае может быть изменение условий по кредиту, в худшем — отказ.

Ипотечный брокер знает способы как получить ипотеку клиенту с не самой лучшей кредитной историей, имеющим высокую закредитованность, чей первоначальный взнос недостаточно велик или имеет неофициальный доход. Он знает все возможные причины отказа и подготавливает клиента заранее к подаче заявки. Хотелось бы внести ясность в понимание, что ипотечный брокер не волшебник, он не исправит вашу кредитную историю в БКИ, не снизит вашу кредитную нагрузку, не увеличит ваш доход, но он приложит все усилия и применит на практике компетенции, чтобы минимизировать вероятность отказа в выдаче кредита.

Какая выгода для клиента ипотечного брокера?

Воспользовавшись услугами ипотечного брокера клиент кроме экономии времени и нервов, может получить кредит по льготной ставке, т.е. ниже озвучиваемой в программе на 0.5%, а то и 1%. Вы скажете, что так не бывает, что в банке фиксированные ставки. Это так, но если вы работаете самостоятельно. Даже 0.5% существенно меняют переплату за весь срок пользования кредитом.

Ипотечный брокер знает все нюансы кредитования, он смотрит далеко вперед, подбирая оптимальную для клиента программу не только по условиям получения кредита, но и периода погашения. Он даст советы:

— по частичному досрочному погашению, например, что лучше сокращать срок кредитования (количество дней), чем сумму ежемесячного платежа. Переплата в данном случае будет меньше, поскольку проценты начисляются за каждый день пользования кредитом.

— частичное погашение даже в 1000 руб. особенно в первые годы, также уменьшает переплату, поскольку все те же проценты начисляются на остаток суммы основного долга.

— в случае форс-мажора как действовать и куда обращаться в банке.

— советы как продать квартиру с обременением.

— советы по возврату страховки при досрочном погашении и др.

Ну и неоспоримой выгодой для клиента является тот факт, что он платит брокеру по факту получения кредита, для это заранее составляется и подписывается договор на оказание услуг. Стоимость по оказанию данного вида услуг разная, это может быть комиссия в зависимости от суммы кредита, так и фиксированная цена. Зависит от ипотечного агентства куда клиент обращается.

На что следует обратить внимание при выборе ипотечного брокера?

При выборе лучше воспользоваться рекомендациями знакомых людей, чей положительный опыт получения ипотеки пришел благодаря ипотечному брокеру. Если же таковых нет, то можно поискать в интернете, желательно чтоб был официальный сайт с контактной информацией, указанием организационной формы деятельности, наличием сертификата от Ассоциации кредитных брокеров, договоров с банками. Загуглите имена брокеров, почитайте о них комментарии. При встрече оцените, какое впечатление производит брокер, вызывает ли доверие.

Профессиональный брокер не предлагает фиктивного трудоустройства, не занимается изготовлением справок. Помните, что настоящий брокер не берет денег за консультацию!

Если сделали свой выбор, не поленитесь, внимательно изучите договор с ипотечным брокером. Там должны быть прописаны параметры кредита, который вы хотите получить. Если кредитные условия не будут теми, как оговаривалось — это является основанием для расторжения договора и отказа от оплаты. Если же все же потребуется аванс, это также должно быть зафиксировано в договоре и условия его возврата тоже.

Откуда взялись эти ипотечные брокеры?

В России ипотечные брокеры появились примерно в 2004 году, опыт позаимствован в США. Там они действуют как независимые агенты, являющиеся важным звеном между банком, клиентом, риелтором, оценочной и страховой компаниями. Более того, консультировать клиентов по ипотеке могут только брокеры, риелторам запрещено это делать на законодательном уровне. Считается, что уж очень велик соблазн направить клиента в банк, который кредитует приобретение недвижимости самого риелтора.

В Европе кредитных брокеров около 360 тыс., в США — 300 тыс. За рубежом на 1 млн. человек насчитывается около 900 брокеров, в России — 2. Разница конечно колоссальная, но развитие кредитного брокериджа в нашей стране не стоит на месте. Понимание необходимости брокеров на рынке ипотечного кредитования растет с каждым годом. Желающих освоить данную профессию и вступить в Национальную ассоциацию кредитных брокеров и финансовых консультантов (АКБР), которая была создана в 2006 г., становится все больше.

Все еще в раздумьях оформлять ипотеку самому или нанять профессионала?

Самостоятельно получить ипотечный кредит или воспользоваться услугами профессионально брокера — дело каждого. Но на всякий случай напоминаем, что он в процессе работы ставит перед собой основные две задачи:

— экономия времени клиента,

— получение кредита клиентом по оптимальному варианту.

Работа ипотечного брокера нацелена только на результат!

Кредитный брокер — посредник между банком (банками) и заемщиками. Кредитный брокер находит оптимальный, связанный с наименьшими затратами способ финансирования проектов клиентов и фактически заменяет подразделение банка, занимающееся подготовкой документов клиента для закрытия сделки. Данная инструкция кредитного брокера подходит для сотрудника аккредитованной брокерской фирмы.

К списку должностных инструкций

Должностная инструкция кредитного брокера

УТВЕРЖДАЮ

Генеральный директор

Фамилия И.О. ________________

«________»_____________ ____ г.

1. Общие положения

1.1. Кредитный брокер относится к категории специалистов.

1.2. Назначение на должность кредитного брокера и освобождение от нее производится

приказом генерального директора брокерской компании.

1.3. Кредитный брокер подчиняется непосредственно генеральному директору брокерской компании.

1.4. На время отсутствия кредитного брокера его права и обязанности переходят к другому должностному лицу, о чем объявляется в приказе по организации.

1.5. На должность кредитного брокера назначается лицо, имеющее высшее профессиональное (экономическое, юридическое) образование, опыт принятия и продвижения кредитных заявок (как юридических, так и физических лиц) в банках, а также стаж работы в сфере кредитного брокериджа от 1 года.

2. Функциональные обязанности кредитного брокера

Кредитный брокер выполняет следующие должностные обязанности:

2.1. Оказывает услуги клиентам в выборе оптимального кредита (ипотечное

кредитование, автокредитование, кредитование физических лиц, кредитование предприятий).

2.2. Добросовестно и честно исполняет поручения клиентов и обязательства по договору оказания услуг, обеспечивая своим клиентам наилучшие условия исполнения их поручений (наилучшим образом в соответствии с поручениями клиента).

2.3. При заключении сделок имеет право действовать от имени клиента и за его счет.

2.4. Доводит до сведения клиентов всю необходимую информацию, связанную с осуществлением их поручений и исполнением обязательств по договору оказания услуг.

2.5. Не рекомендует клиентам сделки кредитования, не приняв разумных мер для того, чтобы те поняли характер всех связанных с ними рисков.

2.6. В случае возникновения конфликта интересов немедленно уведомляет клиента о возникновении такового и предпринимают все необходимые меры для его разрешения в пользу клиента.

2.7. Принимает все разумные меры для защиты и обеспечения конфиденциальности информации клиентов.

2.8. Прежде, чем рекомендовать своему клиенту совершение той или иной кредитной сделки, кредитный брокер должен тщательно изучить:

— информацию о его финансовом положении (доходах, оборотах, собственности, кредитной истории, бизнесе и т. п.);

— подтверждения полномочий на представление интересов организации (от руководителей и владельцев бизнеса).

2.9. Сопровождает кредитно-финансовую сделку и послекредитное обслуживание.

2.10. Взаимодействует с финансовыми структурами и компаниями: банками, страховыми, оценочными компаниями, агентствами недвижимости, автосалонами, лизинговыми компаниями и др.

2.11. Предупреждает клиентов об ответственности за предоставление в банки недостоверных сведений.

3. Права кредитного брокера

Кредитный брокер имеет право:

3.1. Знакомиться с проектами решений руководства компании, касающимися его деятельности.

3.2. Вносить на рассмотрение руководства предложения по совершенствованию работы, связанной с должностными обязанностями, предусмотренными настоящей должностной инструкцией.

3.3. В пределах своей компетенции сообщать непосредственному руководителю обо всех выявленных в процессе деятельности недостатках и вносить предложения по их устранению.

3.4. Запрашивать лично или по поручению руководства предприятия от руководителей подразделений и специалистов информацию и документы, необходимые для выполнения своих должностных обязанностей.

3.5. Требовать от руководства предприятия оказания содействия в исполнении своих должностных обязанностей и прав, предусмотренных настоящей должностной инструкцией.

4. Ответственность брокера

Кредитный брокер несет ответственность за:

4.1. Невыполнение и/или несвоевременное, халатное выполнение своих должностных обязанностей.

4.2. Несоблюдение действующих инструкций, приказов и распоряжений по сохранению коммерческой тайны и конфиденциальной информации.

4.3. Нарушение правил внутреннего трудового распорядка, трудовой дисциплины, правил техники безопасности и противопожарной безопасности.

4.4. Правонарушения, совершенные в процессе осуществления своей деятельности, — в пределах, определенных действующим административным, уголовным и гражданским законодательством Российской Федерации.

4.5. Причинение материального ущерба — в пределах, определенных действующим трудовым и гражданским законодательством Российской Федерации.

К списку должностных инструкций

Кто такой ипотечный брокер

В роли такого посредника сегодня выступают как организации, так и частные лица. К физическим лицам, которые выполняют роль ипотечного брокера, относятся следующие:

- агентства недвижимости (в том случае, если покупка жилья в ипотеку осуществляется при их непосредственном содействии);

- компании-застройщики;

- дочерняя организация банка, предоставляющего ипотеку;

- специализированные агентства, занимающиеся брокерской деятельностью.

Все эти организации, а также частные лица – ипотечные брокеры Москвы помогают выбрать лучшую программу кредитования, оптимальный вариант жилья, сопровождают сделку на всех ее этапах – вплоть до подписания договора и выдачи денег в банке.

Какие услуги оказывает брокер

Рассмотрим подробнее, какую помощь оказывает ипотечный брокер. В обязанности посредника входят следующие виды услуг:

- содействие в выборе лучших программ ипотеки в Москве, сравнение их особенностей, чтобы клиент мог легче сориентироваться среди предложений от банков в текущем году;

- подборка объектов недвижимости, которые могут заинтересовать клиента;

- содействие в одобрении заявки на ипотеку;

- сбор и подача всей необходимой документации;

- содействие на всех этапах оформления ипотеки с банком.

Таким образом, ипотечный брокер помогает быстро подобрать лучший вариант ипотеки и оптимальный объект недвижимости для клиента, легко и без затруднений заключить договор с банком-кредитором.

Плюсы и минусы работы с ипотечным брокером

Рассмотрим, какие преимущества и недостатки есть у сотрудничества с посредником.

Среди несомненных плюсов обращения к ипотечному брокеру можно назвать следующие:

- экономия сил и времени. Клиенту не придется прилагать собственные усилия к определению лучшей программы, ипотечный брокер предложит именно те варианты, которые вас могут заинтересовать, чтобы вы могли определить для себя лучший кредит и подходящий вариант недвижимости.

Обратите внимание! Найти лучшее предложение от банков Москвы по ипотеке вы можете с помощью онлайн-поисковика Выберу.ру. Задайте параметры интересующего жилищного займа в меню на странице «Банки» «Ипотека» и рассмотрите те предложения, которые соответствуют вашему запросу. С помощью онлайн-калькулятора рассчитайте, как будет выглядеть график платежей в том или ином банке с учетом выбранного срока погашения. Воспользоваться программами нашего сайта для поиска и расчета ипотеки вы можете совершенно бесплатно и в любое время.

- экономия денежных средств. Ипотечный брокер поможет выбрать наиболее выгодную программу, что может существенно облегчить финансовую нагрузку на ваш бюджет, сделать выплату по кредиту наименее обременительной;

- общение клиента с сотрудниками банка сводится к минимуму. Визиты в банк, сбор и оформление необходимых документов, переговоры с менеджерами и кредитными инспекторами ипотечный брокер берет на себя. Клиенту останется только изучить и подписать составленный договор;

- ипотечный брокер поможет получить одобрение заявки от банка. Деятельность посредников для организаций-кредиторов положительно влияет на принятие решения. Ипотечный брокер может добиться получения жилищного займа даже тем клиентам, у которых испорчена кредитная история;

- чистота сделки. Юридическое сопровождение ипотечный брокер осуществляет на всех этапах оформления займа. Клиент может быть уверен в ликвидности приобретаемого жилья, прозрачности условий договора.

К основным минусам посредничества следует отнести стоимость услуг, приемлемую не для всех клиентов, планирующих взять ипотеку, и риск получить услуги ненадлежащего качества. В связи с этим рекомендуем обращаться только в надежные компании, имеющие хорошую репутацию и работающие не один год на рынке недвижимости.

Как не ошибиться с выбором ипотечного брокера

Выбирая посредника, следует придерживаться нескольких правил:

- лучше всего, если ипотечный брокер сотрудничает с конкретными застройщиками и банками.

- в первую очередь посредник должен отстаивать интересы заемщика, а не кредитора;

- у ипотечного брокера должна быть хорошая репутация и длительный опыт работы на рынке недвижимости.

Вы можете почитать отзывы на различных форумах, посвященных ипотеке, но тут есть риск натолкнуться на скрытую рекламу услуг какой-то организации.

Будет ли помогать ипотечный брокер в получении и оформлении кредита на недвижимость, каждый клиент выбирает сам. Мы описали основную специфику посреднической деятельности, чтобы вы могли наиболее легко принять взвешенное решение.

Как правильно выбрать ипотечного брокера и какие при этом бывают подводные камни?

Если вы считаете, что получение кредита это очередная задача по сбору бумаг, то заблуждаетесь. Разумеется, отсутствие одного важного документа при оформлении заема может стать поводом для отказа, но не только наличие требуемых бланков играет роль. В сфере кредитования все чаще стало использоваться понятие ипотечный брокер — что такое и суть его работы поможет разобраться эта статья.

Кто такой ипотечный брокер и зачем он нужен?

Ипотечный брокер представляет собой посредника, помогающего приобрести недвижимость для личного пользования. Это специалист, который ищет приемлемую программу, работает с банковскими учреждениями, чтобы найти подходящий вариант ипотечного кредита на оформление жилья.

В отличие от типичного клиента ипотечные брокеры умеют быстро разбираться в процентных ставках и в остальных нюансах, в том числе и при составлении документов.

После сбора необходимой информации они помогают оформить все требуемые бланки документов и передать их под сопровождением сотрудникам банка – все эти услуги определяются индивидуально.

Справка! Посредники между финансовыми учреждениями и потенциальными заемщиками называются ипотечными брокерами.

Подобные услуги могут показаться напрасной тратой времени, но на практике можно выиграть 0,5-1 % ставки – это заметная разница при покупке дорогих объектов недвижимости.

Видео по теме:

Сотрудничество с ипотечными посредниками поможет сэкономить хорошую сумму, а выгоду наряду с этим получает и клиент, и банковское учреждение.

При благоприятном разрешении вопроса кредитования работа брокеров не заканчивается, а продолжается в виде оформления страховки, оценки объектов недвижимости и пр.

Выгодны услуги ипотечного брокера по следующим причинам:

- Полное сопровождение сделки на недвижимость, которое исключает трудности на любой стадии договора;

- Помощь при составлении и сборе документов (в 90 % случае дает положительный результат);

- Экономия времени и сил;

- Выигрыш средств, так как для заемщика выбираются наиболее выгодные предложения по покупке жилья.

Особенности ипотечного брокериджа в России

В ответственном вопросе приобретения жилья необходим помощник, который разбирается не только в юридических аспектах, но и в бюрократической схеме по сбору документов. В процессе оформления займа на недвижимость возникает понятие ипотечного брокериджа, включающее не только консультационное, но и юридическое сопровождение.

В нашей стране к подобным услугам прибегают около 5 % из всех жилищных кредитов, когда в западноевропейских странах показатель колеблется в пределах 40-60 % и работа брокера не является диковинкой.

Обязанности кредитного специалиста в России могут выполнить:

- Застройщик;

- Агентства поиска недвижимости;

- Дочерние фирмы банков-кредиторов;

- Частные брокеры;

- Специализированные агентства.

Деятельность ипотечного брокера

Специалист по ипотечному кредитованию – это профессионал финансового круга и занимается он определенным видом работ, которыми пользуется заемщик.

Как кредитный посредник он может заниматься:

- Подбором недвижимости;

- Выбором конкретной программы кредитования и подходящего банковского учреждения;

- Сбором и подготовкой ипотечной документации;

- Сопровождением до момента одобрения сделки на недвижимость и согласования договора по ипотеке.

Законов регламентирующих деятельность ипотечных брокеров в России не существует, поэтому свои услуги они выполняют исходя из рамок, установленных фирмой.

Оформление ипотеки через агентство – удобный способ выбрать подходящую программу, оценив ее объективно.

Независимый ипотечный специалист предоставляет посреднические услуги, актуальные в области кредитования недвижимости, ее страхования и в смежных направлениях.

Чтобы более полно понять работу ипотечных брокеров и цель деятельности их услуг, стоит знать об их возможностях:

- Широкий спектр ориентации в разных кредитных программах и их условиях;

- Налаженная контактная база с кредитными отделами банковских учреждений для быстрого оформления;

- Внедрение профессиональных посреднических услуг в полной мере;

- Опыт в заполнении и сборе анкет позволяет свести риски отказов к минимальной отметке;

- Предоставление заинтересованным лицам некоторых привилегий, лояльных программ, бонусов от банков.

Почему так востребованы ипотечные брокеры?

Получение ипотеки – это трудная задача, решение которой отдают в руки специалистов. Брокеры могут поспособствовать, чтобы банк пошел заемщику навстречу и с максимальной выгодой оформить долгожданный заем на недвижимость.

Ипотека на финансовом рынке пользуется спросом у разных категорий населения, желающих получить собственную недвижимость, а чтобы не ошибиться с ее выбором, который делают довольно редко, лучше закрепиться поддержкой брокера.

Каждый кредитный специалист оценивает свою работу по-разному, поэтому о стоимости договариваются в индивидуальном порядке.

Будет полезно просмотреть:

Весь набор работ, связанный с получением масштабного займа, ипотечный брокер выполнит от А до Я, используя имеющиеся связи с банками Bankfin, полученные знания и опыт.

Как посредник, он найдет заманчивые предложения по процентным ставкам на недвижимость и оптимальным условиям для конкретного заемщика, а оформлять кредитный документ заемщик сможет без проблем. к содержанию

Какие услуги предоставляет и их стоимость

Стоимость услуг ипотечных брокеров зависит от качества и результата, а оплата обычно проводится в два этапа: аванс и остаток.

В среднем, за услуги сопровождения кредитным специалистом нужно выложить порядка 1-5 % стоимости недвижимости. Цена за работу существенно отличается и напрямую связана с общей суммой сделки.

В сложных ситуациях выставляется более высокая оплата брокерам, так как чтобы избежать отказов в банках ипотечным специалистам необходимо приложить больше усилий и подключить большее количество контактных связей.

Работа ипотечного брокера постепенно начинает набирать популярность в виде предложений от агентств или как отдельная частная услуга. к содержанию

Как правильно выбрать?

При выборе брокера, стоит обратить внимания наличие сертификатов и дипломов

Чтобы кредитный поиск имел успех, необходимо правильно выбрать брокера-посредника, а для этого большое внимание стоит уделить первому обращению.

При подробном ознакомлении с услугами брокера уточните все интересующие аспекты, начиная от суммы кредита и типа жилья, заканчивая результатами сотрудничества с финансовыми заведениями претендентами.

Предельно внимательно стоит отнестись к шагу подписания двухстороннего договора, который описывает услуги ипотечного специалиста и цены к ним.

Заполнение необходимых документов и их сбор осуществляется совместно с заемщиком, а ипотечный брокер не только подбирает недвижимость и финансовое учреждение, но и беспокоиться о юридической чистоте объекта, подбирает выгодные условия страхования.

Все пункты доступных услуг клиенту разъясняются простым языком, а работа кредитного специалиста по сделке заканчивается после того, как заемщик благополучно получил жилье и доволен результатом – это свидетельствует о том, что ипотечный брокер выполнил свою работу максимально качественно.

Подводные камни при работе с ипотечным брокером

Проследить, как работает кредитный специалист, заемщик не может, но отыскать добросовестный вариант возможно при обращении внимания на некоторые нюансы:

- Далеко не все агентства работают эффективно (узнать это можно по отзывам и по алгоритмам деятельности);

- Опыт работы на рынке кредитования – не главный показатель добросовестности;

- Деятельность кредитных посредников никак не отражается на законодательном уровне;

- При поиске нужного кредитного брокера не стоит отказываться от консультаций со знакомыми или коллегами;

- Требования к услугам выставляются индивидуально и прописываются в кредитном договоре.

Правовой аспект деятельности ипотечных брокеров

Большинство брокеров используют собственные программы для поиска выгодного займа. Как работают брокеры в России не прописано в законе, поэтому правовой аспект их деятельности имеет много специфических нюансов.

При заключении договора человек получает профессиональный и индивидуальный подход к решению проблемы кредита с предоставлением разного спектра услуг от агентства или частного брокера.

Обращаются к кредитным посредникам не только потому, что заемщик не в состоянии самостоятельно оформить кредитный договор, а с целью квалифицированной помощи и разрешения возможных проблем ипотечного займа. к содержанию

Договор оказания услуг

Заключается договор с клиентом с отражением всех нюансов сотрудничества. Язык составления этого документа должен быть понятным для заемщика. Все, что указано в договоре, ипотечный брокер должен делать – подробности его работы всесторонне освещаются на нескольких листах бумаги, в том числе и стоимость услуг.

Пример работы брокерской компании и взаимодействия с клиентом:

В стандартном договоре указываются конкретные действия ипотечного брокера:

- Выбор выгодной программы и предложения от банков для заказчика;

- Помощь в подготовке требуемых документов;

- Консультирование по всплывающим вопросам;

- Представление интересов;

- Юридическая поддержка по вопросам недвижимости.

Важно! Никаких дополнительных расходов, кроме указанных в договоре, с клиента брать в агентстве не должны. Все средства вознаграждения указываются в документе и зависят от результата работы. к содержанию

Профессиональную помощь по ипотеке может оказать специалист-посредник, работа с которым имеет свои плюсы и минусы:

| Плюсы | Минусы |

|---|---|

| Минимальная затрата времени на общение с банком и сбор документов. | Стоимость услуги за работу такого специалиста-посредника нужно платить, а сумма может быть самой разной. |

| Экономия времени по изучению выгодных предложений. | Фактическая оплата проводится даже в случае неблагоприятного оформления займа. |

| Оформление в максимально сжатые сроки. | Риск обращения к недобросовестным кредитным помощникам |

| Подбор наиболее выгодного сопровождения. | — |

| Меньшая вероятность получения отказа при выдаче кредита. | — |

| Удобное и безопасное формирование ипотечной сделки по покупке объекта недвижимости. | — |

| Грамотное и юридическое оформление документов без обращения к другим специалистам. | — |

Поняв кто такой ипотечный брокер, можно безо всяких опасений обращаться к нему, чтобы быстро и максимально выгодно выбрать способ покупки недвижимости.

Эти специалисты-посредники помогают разрешить и кредитные сложные случаи, которые возникают по неопытности или в результате первого опыта получения займа.

Оплачивать работу ипотечного брокера предпочтительно частями в виде предоплаты 50 % и 50 % после заключения и выполнения договора.

Большинство банковских учреждений сотрудничают с брокерами, которые плодотворно и добросовестно выполняют работу как посредника.

Обращаясь к опытному специалисту, даже у клиентов с негладкой кредитной историей есть шансы оформить жилье под выплату. А сам заемщник прежде чем ставить свою подпись, должен внимательно осмотреть кредитный договор, в котором грамотно и юридически правильно оформляется каждый пункт, повышающий шансы получения займа на жилье.

Рекомендуем к просмотру:

Если вы потерялись в разнообразии, какой МКО кредит оформить, то не стоит испытывать судьбу, особенно в безвыходных ситуациях – обращайтесь за помощью квалифицированных брокеров с хорошей репутацией и положительными отзывами.

Интересы заемщика на этапе сотрудничества кредитный брокер будет отстаивать как перед агентствами недвижимости, так и перед банками. Помните, что лучше обращаться к профессиональным и опытным посредникам, которые часто предлагают свои услуги при конкретном застройщике или при агентстве.

> См. также

- Кредитный брокеридж

Тайны «черных» брокеров: как мы «брали» ипотеку без справок и первоначального взноса

Не всем обещаниям посредников помочь вам взять ипотечный кредит надо верить Фото: коллаж Banki.ru

Когда есть желание взять ипотечный кредит, а возможности не позволяют, многие готовы обратиться за помощью к специальным людям. Какие проблемы обещают решить ипотечные брокеры и можно ли им верить?

Как получить ипотечный кредит, если банки по каким-то причинам не готовы его одобрить? Например, у вас нет первоначального взноса, официального трудоустройства или плохая кредитная история. Как правило, в таких ситуациях рекомендуют обращаться к «особым» ипотечным брокерам.

Ипотечный брокер выступает посредником между банком и заемщиком, а также оказывает консультационные услуги по подбору самых выгодных условий кредитования, исходя из возможностей и пожеланий клиента. При этом некоторые брокеры обещают помощь не только в подборе кредита, но и в его одобрении, даже если их клиент не соответствует требованиям банка.

«Особые договоренности с топовыми банками»

Из шести опрошенных нами брокерских компаний в двух пообещали помочь в получении кредита без первоначального взноса. Представитель одной компании подчеркнула, что ставки по кредиту и стоимость квартиры останутся неизменными. Она объяснила это тем, что у компании есть особые «договоренности» с рядом топовых банков, включая Сбербанк, ВТБ и Альфа-Банк.

«Мы соберем все необходимые документы и подадим их в банки, с которыми сотрудничаем», — сообщила нам сотрудница кол-центра брокерской компании.

Представитель другой компании уверил, что получение кредита без первоначального взноса не составит проблемы.

«На это не каждый продавец пойдет. У нас есть свои договоренности с банками. По телефону это не стоит обсуждать».

— У меня хорошая зарплата, но нет первоначального взноса. Можно ли как-то решить эту проблему и получить ипотеку? — обрисовала ситуацию обозреватель Банки.ру.

— Да, это возможно.

Дальше последовали расспросы о величине дохода, желаемом размере кредита и прочих факторах.

«Вы приносите документы, мы подаем заявки на ипотеку, потом получаем подтверждение и выходим на сделку», — рассказал брокер. Он уточнил, что на расходы, связанные с подготовкой к сделке, потребуется около 100 тыс. рублей, а плата компании составит 5% от суммы кредита.

— А как банк согласится выдать ипотеку без первоначального взноса? В договоре будет завышена цена недвижимости?

— На это не каждый продавец пойдет. У нас есть свои договоренности с банками. По телефону это не стоит обсуждать.

— Ваши услуги я буду оплачивать из полученного ипотечного кредита?

— Эти деньги вряд ли получится использовать. С оплатой будем решать после того, как банк одобрит ипотеку, можно будет взять потребительский кредит.

В конце разговора брокер еще раз заверил меня, что проблема с первоначальным взносом решаема и нет никакого смысла жить в съемном жилье, когда можно приобрести собственное.

Как удалось понять из разговора, такая уверенность базируется на том, что банк можно убедить дать кредит на индивидуальных условиях, то есть без первоначального взноса.

Генеральный директор компании «Роял Финанс» Александр Тихончук отмечает, что покупка квартиры без первоначального взноса — это не миф, если речь идет о новостройках. Некоторые банки действительно предлагают такие программы. Иногда брокеры, обещая помочь с решением проблемы первоначального взноса, тоже предлагают именно такие программы.

Представитель одного из банков на условиях анонимности рассказал Банки.ру: бывает так, что брокеры действуют с помощью «связей» в той или иной кредитной организации. «Брокеры завышают стоимость объекта, чтобы получить сумму для оплаты 100% стоимости объекта. Некоторые банки идут на такие сделки, чтобы нарастить объемы выдач», — пояснил собеседник Банки.ру.

Отговаривали брать ипотеку

Мы также попытались уговорить брокеров помочь с оформлением ипотеки без справки с работы.

При обзвоне брокерских компаний одна из нас говорила: мне 20 лет, у меня кристально чистая кредитная история и есть первоначальный взнос в размере 500 тыс. рублей. Операторы уверяли, что 20 лет — это не проблема, хотя некоторые банки предпочитают давать кредиты начиная с 24 лет, а отсутствие кредитной истории гораздо лучше, чем наличие плохой. Но как только корреспондент Банки.ру под видом клиента сообщал, что у него нет справки 2-НДФЛ с работы, так как трудоустройство неофициальное, операторы либо начинали отговаривать брать ипотеку, либо отказывались предоставлять свои услуги.

Александр Тихончук обращает внимание на то, что на рынке ипотечных брокеров много мошенников, и советует не слушать обещаний помочь с ипотекой «во что бы то ни стало».

«Явный признак мошенников — предоплата за услуги брокера (около 20 тысяч рублей). Хороший брокер берет свою комиссию только по факту получения кредитных средств. Низкая комиссия за услуги является признаком низкой квалификации сотрудников компании. В штате проверенных брокеров состоят бывшие банковские сотрудники, которые хорошо разбираются в вопросах кредитования и особенностях различных банков. Другим негативным фактором является отсутствие у брокера офиса и сайта. Часто приходится слышать истории от клиентов о том, как такие брокеры пропадают после получения предоплаты за свои услуги. У «черных» брокеров нет ни сайта, ни офиса, поэтому они ищут клиентов через объявления в газетах, листовки на улице и холодные звонки», — рассказал он.

Явный признак мошенников – предоплата за услуги брокера (около 20 тысяч рублей). Хороший брокер берет свою комиссию только по факту получения кредитных средств.

Тихончук также не советует связываться с «черными» брокерами, которые нарушают закон, поскольку такое сотрудничество может закончиться проблемами с правоохранительными органами. «Часто нам звонят люди с просьбой «нарисовать» документы. Получив у нас отказ, они с большой долей вероятности окажутся в руках мошенников, которые наобещают им «золотые горы». При этом поддельные справки могут стать причиной появления пометки о том, что клиент предоставляет недостоверные данные, в базах служб безопасности. Бывали случаи, когда, заметив поддельные документы, сотрудники банка вызывали полицию», — объяснил эксперт. «Черные» брокеры также обещают исправить плохую кредитную историю. Клиентам выдают на руки распечатку отчета с чистой историей, по факту же ничего не меняется.

«Необходимо также знать, что некоторые брокеры могут быть скрытыми агентами конкретных кредитных организаций и будут максимально настойчиво предлагать условия той организации, где получат наибольшую комиссию за новых приведенных клиентов», — указывает ведущий аналитик «Эксперт плюс» Мария Сальникова.

«Белый» брокер поможет разобраться, почему отказывают банки

Чем же на самом деле может быть полезен добросовестный брокер? Ипотечный брокер может качественно разъяснить все детали по размерам займа — фактическим и скрытым, срокам и основным условиям займа. Он имеет необходимые навыки подготовки документации и сможет подобрать наиболее выгодные программы кредитования. Также «белый» брокер поможет разобраться, почему отказывают банки. Причинами отказов могут быть: кредитная история, негативная информация о клиенте или работодателе от службы безопасности, избыточная кредитная нагрузка, ошибки в оформлении документации, а также результат телефонного разговора с сотрудником банка. У каждого банка свой подход к оценке заемщиков, о котором никогда не говорится в рекламе банков. Задача брокера состоит в подборе банка, который подходит для конкретного клиента и который сможет оценить сильные стороны клиента.

Услуги ипотечных брокеров наиболее востребованы в комплексе с риелторскими услугами, говорит начальник управления по работе с партнерами Абсолют Банка Анастасия Федькова.