Содержание

- Как стать рантье: секреты «сладкой» жизни

- История появления класса рантье

- Рантье в России как новый «старый» класс

- Как стать рантье с нуля и избежать ошибок

- От каких факторов зависят доходы рантье

- Кто такой рантье и в чем его задача

- Можно ли считать рантье инвестором?

- Цена вопроса: сколько нужно средств, чтоб стать рантье

- Размеры прибыли с депозитных вкладов

- Получение дохода от использования недвижимости

- Доход от финансовых инструментов

- Кто такой рантье?

- Рантье — профессия или призвание

- Чем занимается рантье

- Рантье=инвестор?

- Сколько денег нужно, чтобы стать рантье

- Как стать рантье с нуля в России?

- Крупнейшие рантье

- Рантье: что это такое

- Доступно ли это обычным людям

- Появилась идея стать рантье

- За что приняться будущему рантье

- Рантье – профессия или нечто иное?

- Почему хорошо быть рантье?

- Как стать рантье и реально ли это?

- Рантье

- Ссылки

- См. также

- Значение слова рантье

Как стать рантье: секреты «сладкой» жизни

Понятие «рантье» появилось практически одновременно с капитализмом, а точнее – с появлением кредитных отношений. Слово имеет латинские корни и буквально означает «возвращённые деньги». Рантье – это не вид деятельности, а образ жизни, который характеризуется несколькими специфическими моментами. Ответы на вопросы о том, как стать рантье, что для этого требуется, каковы доходы и их специфика, можно найти в данной статье.

История появления класса рантье

Капитализм способствовал появлению класса людей, которые, обладая активами в виде денег, земли, домов, могли уже более не беспокоиться о производстве или торговле, а получали пассивный доход за счёт ценностей и имущества, находящихся в их распоряжении. Полученная таким образом прибыль признавалась законной.

Первыми рантье были землевладельцы, отошедшие от дел промышленники и купцы, которые, беспокоясь о своём безбедном существовании, стремились разместить накопленные капиталы, скупая государственные облигации или сдавая землю и имущество в наём. В России ходила поговорка, что не надо иметь фабрик и заводов на Урале, достаточно доходного дома в Санкт-Петербурге, чтобы жить безбедно.

Специфика получения дохода рантье сказывалась на образе жизни: этот класс был исключён из сфер производства и торговли и потому не принимал участия в социальной жизни. Но любой обладатель такого рода прибыли очень сильно зависел от колебаний в экономической и политической сфере, поэтому, как правило, рантье являлись консерваторами и выступали против любых революционных идей. В основном это были пассивные в социальном отношении люди, главным смыслом жизни которых было потребление.

Рантье в России как новый «старый» класс

В современной России, когда был сформирован рынок недвижимости и ценных бумаг, появился класс рантье. В основном, это люди среднего или старшего возраста, у которых был создан базовый капитал, и появились свободные средства, требующие сохранения и приумножения. Способы, которые выбираются для этой цели, ориентированы на гарантированный и стабильный доход в виде регулярных выплат. Это может быть арендная плата, процент за пользование вкладом, либо прибыль с находящихся в обороте бумаг или инвестиций.

Характеристика современных рантье в России отличается от исторической, поскольку «новые» получатели ренты более активны в обществе. Они имеют свои социальные интересы и собственный социальный капитал, определяемый кругом знакомств и связей. Кроме того, сказывается влияние настроений и ориентаций прослойки на социум через формирование особого образа жизни и на экономику через аккумуляцию капитала в руках узкого круга людей. Такое воздействие характеризуется негативными проявлениями в виде роста социальных конфликтов и сдерживания процессов роста экономики.

Как стать рантье с нуля и избежать ошибок

Жизнь рантье не так уж и беззаботна, тем не менее, обладает ореолом притягательности, который определяется финансовой независимостью и возможностью заниматься тем, что по душе, например, творческим трудом или благотворительностью. Не удивительно, что немалая часть общества задаётся вопросом «Как стать рантье с нуля?». Первое, что необходимо – свободные активы. Второе – минимальная финансовая грамотность, чтобы понимать, как деньги могут приносить деньги. Третье – выбор оптимального варианта вложения средств. Четвертое – адекватность в оценке ситуации.

Для формирования активов следует регулярно резервировать некоторую часть поступлений для накопления суммы, которую можно потратить на приобретение доходной недвижимости, акций или инвестирование. Только строгая финансовая дисциплина по отношению к самому себе и постоянное самообразование позволят когда-нибудь стать благополучным рантье.

От каких факторов зависят доходы рантье

В зависимости от типа активов, можно выделить несколько видов рантье:

•владельцы недвижимости или бизнеса;

•владельцы ценных бумаг, которые можно приобрести у брокера, например Финам;

•держатели капитала в виде вкладов или инвестиций;

•обладатели авторского права;

•получатели гонорара.

Независимо от классификации и ранжирования основной закон класса рантье можно определить так: деньги должны приносить деньги. Размер прибыли определяется выбором сферы вложения капитала или ценностей. Аренда земель или недвижимости приносит, как правило, стабильный, но не высокий доход, ежегодные поступления которого оцениваются примерно в 6% от стоимости объекта с учётом выплаты налогов и размера затрат на содержание квартиры или дома. Этот вид дохода самый простой в управлении.

Проценты от использования капитала невелики и могут составлять 8-12% ежегодно от размера доверенной банку суммы. Рантье придётся призвать на помощь аналитические способности и иметь некоторый дар предвидения, чтобы умело управлять финансами: меняется курс валют, меняется процентная ставка по депозитам, которые необходимо отслеживать для сохранения доходности. Есть и подводный камень в работе с финансовыми организациями: они не предоставляют многолетних депозитов в силу неустойчивости экономики.

Наиболее прибыльным считается инвестирование. Используется несколько видов инвестиционных инструментов, признанных более гибкими и долгосрочными по сравнению с депозитными вкладами. Каждый из подобных инструментов предусматривает либо регулярную выплату, либо более или менее регулярное погашение паёв, если рантье, например, выбирает открытый паевой инвестиционный фонд.

Инвестирование в бизнес путём приобретения доли – способ не самый лёгкий и требующий постоянного контроля над бизнесом, что противоречит самому понятию «рантье». В противном случае частный бизнес подвержен риску сокращения доходности, что не является гарантией стабильности дохода.

В любом случае прибыль определяется умением управлять доходностью. И если рантье не в состоянии эффективно осуществлять управление, то его лучше передать в руки профессионалам.

Видео по теме как стать рантье:

Институт ренты для российского рынка по-прежнему остается достаточно новым, хотя законодательно он закреплен более 20 лет. И пусть понятие «рентного дохода» пока не стало привычным, за ним большое будущее.

Если человек обладает имуществом, землей, каким-либо активами, он может распорядиться ими так, что ему никогда больше не придется работать. При этом подразумевается, что рента обеспечит достойный уровень жизни: считать гроши и бедствовать точно не придется. Как это реализуется с экономической точки зрения?

Кто такой рантье и в чем его задача

Рантье – это субъект, получающий доход за счет предоставления своего имущества или капитала для совершения с ними экономических действий. Сам рантье не работает, не осуществляет никакой предпринимательской деятельности, не оказывает услуг. Он живет и получает «ренту» – регулярную плату за использование активов сторонним лицом.

Трудиться в общепринятом смысле ему не хочется, поэтому он ищет возможность извлекать финансовую пользу из тех активов, которыми обладает. Если активов недостаточно, он их приобретает и снова пускает в оборот. Деятельность рантье не считается трудовой, тем не менее доходы облагаются налогами.

Если возникает ощущение, что рантье – бездельники, то это представление ошибочно. Работать меньше, а получать больше способен далеко не каждый, для этого нужен своего рода «open mind». В стране, в которой учили работать, а не зарабатывать, люди не привыкли обращать преимущества в деньги. Рантье приходится вести сложную интеллектуальную работу, воспитывая правильное экономическое мышление, выдержку, алертность и терпение. Но это всегда вознаграждается.

Стать рантье можно, научившись извлекать выгоду из личной собственности.

Вот основные способы получения ренты:

- Банковские депозитные вклады – одни из самых простых и доступных способов получения дохода в виде процентов.

- Недвижимое имущество (земельные участки, помещения и строения) может быть сдано в аренду.

- Финансовые инструменты, которые приносят дивиденды или участвуют в сделках.

- Интеллектуальное право на творческие продукты, научные изобретения и промышленные образцы может приносить доход долгие годы, пока эти разработки используются.

Наиболее востребованными способами получения прибыли являются использование банковских депозитов и недвижимости, потому что они сопровождаются меньшими рисками.

Рантье может прибегать к помощи управляющего для наиболее выгодного использования своих активов, либо распоряжаться ими самостоятельно. Важно понимать, что за услуги эксперта придется платить, поэтому общая сумма дохода может существенно уменьшиться. На начальном этапе это нецелесообразно, лучше привлекать помощника после выхода на стабильный доход.

Можно ли считать рантье инвестором?

Строго говоря, рантье можно назвать инвестором, потому что он так или иначе инвестирует свои активы, передавая их другим лицам с целью получения дохода. Однако разница между рантье и инвестором есть, и она существенная. Инвестор может получать активный доход от непосредственного ведения бизнес-проектов и дополнительный пассивный доход от своей инвестиционной деятельности.

Рантье пользуется только благами пассивного дохода, живет за счет регулярного поступления финансовых средств. Исходя из этих соображений, каждый рантье является инвестором, но не каждый инвестор будет вести образ жизни рантье.

Цена вопроса: сколько нужно средств, чтоб стать рантье

Каждый человек мог бы опробовать схему получения рентного дохода, но для этого необходимо приложить усилия на начальном этапе, потому что абсолютно с нуля начать невозможно. Для первых шагов в рентной деятельности необходимо:

- Скопить некоторый капитал

- Получить или приобрести недвижимость

- Составить бизнес-план и применить его

Стать рантье довольно трудно, потому что небольшие вложения, как правило, не приносят существенного дохода. Тогда приходится искать дополнительный источник доходности или заработка (то есть придется работать).

Для капитальных вложений также придется немало потрудиться в начале, зарабатывая, экономя и откладывая. Исключения могут составить только те случаи, когда на человека внезапно обрушивается крупное наследство, которое можно промотать или использовать с умом.

Кроме того, поиск подходящего банка для открытия депозитного вклада также потребует аналитической работы и мониторинга рынка: необходимо учиться вкладывать в менее рисковые проекты.

Рантье начинают свою деятельность с небольших вложений в банковский депозит, известны случаи, когда начинать приходилось с суммы в 1 тысячу рублей. Получив первую прибыль, имеет смысл пустить ее дальше в дело, вложив уже больше и в разные финансовые инструменты.

Высвободить некоторую сумму средств для будущих вложений можно, если постараться сэкономить на развлечениях, спонтанных и импульсивных покупках, ненужных тратах. При грамотном подходе некоторым удается откладывать до 10-20% от заработанного каждый месяц, за год получается внушительная сумма.

Уволиться с работы рантье сможет не раньше того момента, когда рентный доход сможет обеспечить привычный уровень жизни человека. Но и тогда рантье не сможет расслабиться, ведь инвестиционных рисков никто не отменял, нужно постоянно держать ситуацию под контролем.

Размеры прибыли с депозитных вкладов

Важно помнить, что доходность депозитных вкладов считается самой низкой, хоть и более-менее стабильной. В случае банкротства вкладчику будет выплачена страховая сумма, это гарантированное условие. Однако жить на проценты с банковских вкладов возможно только при условии, что там лежат очень крупные суммы денег.

Например, с 1 миллиона рублей можно получить около 100 тысяч прибыли в год. Но если разделить эту сумму на 12 месяцев, окажется, что прибыль составляет чуть более 8 тысяч в месяц, это мизерная сумма.

Вложения в ценные бумаги развивающихся компаний могут принести гораздо более ощутимый доход, но и риски будут высоки.

Получение дохода от использования недвижимости

Получить прибыль можно от недвижимости, которая является собственностью рантье: это могут быть комната, квартира, частный дом, гараж, нежилое помещение или участок земли. Сдавая эти объекты в аренду, можно получать ощутимую прибыль.

Размер ежемесячной оплаты будет колебаться в зависимости от характеристик сдаваемых объектов, привлекательности их местоположения, ситуации на рынке. Рантье следует помнить о договоре аренды для обеспечения безопасности сделки и о том, что раз в год придется отдать государству НДФЛ в размере 13% от полученного дохода.

Доход от финансовых инструментов

Этот вид доходности самый высокий, но и самый рисковый. Чтобы выбрать самые прибыльные финансовые инструменты, необходимо располагать большим количеством знаний, как в сфере общей экономики, так и инвестиционной деятельности.

Если человек ими не обладает, имеет смысл пригласить эксперта-управляющего, он выберет те предложения на рынке, которые помогут приумножить прибыль.

>Как стать рантье с нуля и жить на проценты

— А вы хотели бы стать рантье?

— Хочу! Очень хочу! Только кто это?

Кто такой рантье?

Рантье (rentier) происходит от французского слова rente — рента. То есть, человек получающий рентный доход.

Рантье — человек, живущий на доход от своего капитала. Это могут быть проценты по банковским вкладам, дивиденды по акциям, купоны по облигациям, доход от недвижимости, бизнеса.

Главное — это то, что рантье не проедает свой основной капитал. В идеале, преумножает его.

По такой схеме, он обеспечивает себя вечным пассивным доходом.

Рантье — профессия или призвание

Когда у тебя много денег, которые сами, без твоего участия генерируют прибыль, то какая это профессия? Работать не надо. Ничего делать не надо. Лежи себе на диване (под пальмой или пьяный в кабаке) и каждый месяц снимай денежку.

Представьте, что вам прилетело наследство в несколько миллионов. Что вы будете делать? Куда направите деньги?

Бьюсь об заклад, что первые мысли будут о тратах.

Возможные варианты:

- куплю новую машину;

- улучшу жилищные условия (квартира, возможно к этому дом за городом);

- обязательно путешествия;

- обставить хату (новая мебель, ремонт, бытовая техника);

- про себя «любимого» не забыть — смартфон, компьютер, шуба, драгоценности и прочие дорогие нужные и ненужные игрушки (подставляй свой вариант).

Ок. А что дальше?

Если деньги вдруг еще останутся.

«Что с ними делать? Типа вложить куда-нибудь? А куда?

В банк под проценты? Может купить несколько квартир и сдавать? Я что-то там слышал про акции? Вроде бы они позволяют заработать? Может золото? Мой тесть, в прошлом году чего-то там на нем заработал.

Сосед вот в криптовалюты вкладывает. Поднял много денег на биткойне. Что это такое? Не знаю про это ничего. Но ведь работает.

Блин, хрен его знает. Поищу в интернете. Или обращусь к знающим людям. Они подскажут выгодные варианты.»

И здесь возникает другая проблема. Когда у тебя много денег, сразу находится миллион людей, которые знают как «правильно и выгодно» их вложить. Предлагают 100 способов легко и без рисков приумножить твой капитал.

Естественно за определенную плату. Как определиться, кому можно доверить, а кому нельзя и это откровенный развод или вытягивание денег с клиента за свои «важные и выгодные» услуги.

Даже если вы найдете управляющего и доверите ему свои деньги. Как в будущем понять эффективно он их использует или нет? С чем сравнивать?

Что такое профессия? Набор знаний и умений человека, которые он может обменивать на денежное вознаграждение. И чем ценнее знания, тем дороже ты можешь их продать.

В нашем случае, рантье должен обладать знаниями по управлению капитала. Куда выгодно и надежно вложить, чтобы получать прибыль. Как минимум комфортно жить на нее. А лучше, еще часть прибыли реинвестировать, с целью получения большего дохода в будущем.

С моей точки зрения рантье — это профессия. Только не для работы на дядю по 40 часов в неделю, а на себя любимого. С минимальными временными затратами. И именно твои знания (помимо капитала) позволяют зарабатывать больше, а работать меньше.

Чем занимается рантье

Может показаться, что рантье ничего не делает. Отчасти это правда. Если все правильно «настроить»: вложить деньги или отдать в управление, прибыль будет постоянно капать на счет.

Но пускать все на самотек тоже наверное неправильно. Да и сидеть на попе ровно и проедать прибыль быстро надоедает. Банально начинаешь тупеть от безделья.

И хочется чем то заниматься. Вот такой парадокс. Когда у человека нет денег, ему приходится работать с мечтой, заработать много денег и бездельничать. Когда деньги есть, хочется заниматься чем то полезным.

Здесь идет некий баланс между работой и отдыхом.

Рантье, может в любой момент сорваться в отпуск. Ему нет необходимости отрабатывать какой-то минимум рабочих часов. Не лежит душа к работе, ок. Ничего страшного не случится.

Либо можно заняться любимым делом (в реальной жизни малооплачиваемым) для души.

Рантье=инвестор?

На первый взгляд может показаться, что оба термина имеют общий смысл (синонимы).

Инвесторы вкладывают деньги c целью получения дохода. Как и рантье.

Но инвестором может стать каждый. Буквально хоть завтра. Положи деньги в банк под проценты. Купи акции или другие ценные бумаги. Получай свои проценты, дивиденды, купоны или прочую прибыль. Для старта хватит всего несколько тысяч рублей.

Но вот вопрос: хватит ли этого дохода на жизнь?

Можно сказать, что рантье — это высшая категория инвесторов. С солидными капиталами, доход с которых, полностью покрывает жизненные потребности.

Сколько денег нужно, чтобы стать рантье

Много. Очень много.

Думаю вас такой ответ не устроит.)))

Зависит от двух вещей.

- Сколько денег вам нужно получать (ежемесячно, ежегодно) для обеспечения комфортной жизни.

- Куда вы вкладываете (или будете вкладывать) деньги.

С первым пунктом все более-менее понятно. Кто-то неприхотлив и для скромной жизни хватит 20-30 тысяч. Другие хотят минимум «хотя бы» 50-100 тысяч рублей ежемесячно. Третьи не представляют как жить меньше чем на 200-300 тысяч.

Второй пункт посложнее. Нужно выбрать варианты вложений и знать примерную ожидаемую доходность. Причем на длительных периодах времени.

Можно получать 30-50% годовых, но при огромных рисках. То есть не факт, что вы сможете что-то вообще заработать. И всегда есть высокая вероятность потерять значительную долю от всего капитала.

Ищем самые надежные варианты, с минимальными рисками (наши любимые банковские вклады). Но они дают скромную доходность в 5-6%.

Смотрим, что-то посередине. Средняя доходность при вменяемых рисках. Капитал-то терять не хочется.

Например, процентов так 10-12% прибыли в год нас устроит вполне.

И получаем.

Рантье, живущий на 30-50 тысяч рублей в месяц, получающий 10-12% прибыли в год от своего капитала должен обладать суммой в 4-6 миллиона рублей.

На самом деле, эту сумму можно смело увеличить вдвое-трое. Мы еще не учли множество факторов, которые могут негативно отразиться на капитале в будущем. Инфляция, риски снижения или временного неполучения дохода за какой-то период. Банально убыточные периоды.

А это время рантье должен что-то кушать. И брать откуда-то денежки. Значит в ход пойдет (хоть и временно) основной капитал. В последующие жирные прибыльные года, ему нужно будет «закрыть дыры», направляя часть средств из прибыли на восстановление капитала.

Для комфортной жизни начинающему рантье нужно иметь хотя бы 10-20 миллионов.

Как стать рантье с нуля в России?

Проработать всю жизнь. Выйти на пенсию и получать от государства ежемесячный пассивный доход. Вот вы и рантье.

Правда денежки всегда будет не хватать на полноценную жизнь.

Ок. Тогда вы будете «полураньте». Или рантье на четверть.)))

Не устраивает? Тогда смотрим второй вариант (наследство, выигрыш в лотерею и прочие деньги с неба в расчет брать не будем).

Можем ли мы своими силами получить статус рантье?

Легко. Алгоритм укладывается в 3 шага.

- Зарабатывай.

- Откладывай и Вкладывай часть заработанного.

- Полученную прибыль реинвестируй.

Повторяй алгоритм каждый месяц и через … цать лет? накопленный капитал позволить жить только на получаемые нетрудовые доходы. И ты получаешь гордое звание РАНТЬЕ.

Сколько денег нужно откладывать? Куда вкладывать? И какой будет срок достижения цели?

Может 10 лет? А может 100? И тогда какой смысл начинать?

Думаю смысл есть. У меня в планах тоже есть такая цель, как стать рантье. Пока нахожусь только где-то посередине.

Даже если вы добьетесь звания полураньте, это позволит вам просто не работать 6 месяцев в году. Представьте, что у вас полугодовой ОПЛАЧИВАЕМЫЙ ОТПУСК. Каждый год. Тоже неплохо.

Итак, с чего начать?

- Сколько денег нужно накопить?

- Сколько денег нужно откладывать?

- Куда вкладывать деньги или на какую примерную доходность можно рассчитывать.

Начнем с «куда вкладывать».

Собственный бизнес в расчет брать не будет. Здесь все сугубо индивидуально. И не подойдет для большинства.

У нас есть 5 класса активов, которые могут генерировать прибыль без нашего участия:

Вклады в банках. Надежность высокая. Но доходность очень низкая. В среднем на уровне инфляции. Подойдет для сохранения капитала, но не как не его роста. Вычеркиваем.

Облигации. Как отдельные бумаги. Так и в составе ETF и ПИФ. Реальная доходность на 2-3% выше инфляции. Частично можно использовать. Но основной упор на этом делать не стоит.

Акции. В виде отдельных бумаг, либо снова в составе фондов: ПИФ и ETF. Самостоятельный выбор акций (как и облигаций) как правило к ничему хорошему не приводит. Лучше обратить внимание на фонды. Среднегодовая доходность фондового рынка акций на длительный промежутках (от 10 лет) около 5-6%. Сверх инфляции. Основной упор в накоплениях нужно сделать именно на акции.

Драгоценные металлы. В первую очередь это конечно золото. Реже серебро. Зарабатывать гарантированно в течении многих лет вряд ли удастся. Больше подходит для защиты от инфляции. Историческая реальная доходность на уровне 2%. Золото хорошо растет в кризисные периоды. В спокойные времена его стоимость может даже снижаться. Можно использовать малую часть от капитала (но не обязательно).

Недвижимость. Если денег не хватает на целый объект (квартиру, комнату, гараж), можно купить частичку. Где? В помощь вам ПИФ или REIT. Какова доходность? На уровне доходности акций (5-6%). В разные периоды может быть чуть выше или ниже.

Комбинируем все в одну кучу (составляем инвестиционный портфель). И каждый месяц выделяем денежку на пополнение портфеля. Все получаемые дивиденды и купоны обратно . И так месяц за месяцем, год за годом.

И через несколько лет статус Рантье появился на горизонте. И с каждым годом приближается. ))))

Вот такой простой способ, доступный каждому.

По поводу сколько денег нужно откладывать и как долго. Есть инвестиционный калькулятор, позволяющий прикинуть будущий финансовый результат при разных параметрах. Можно попытаться смоделировать свою ситуацию.

Для примера. Путь становления от инвестора к рантье при ежемесячном откладывании по 10 000 рублей и годовой доходности в 10%.

| Кол-во лет | Накопленный капитал, млн. | Месячный доход, тыс. |

| 3 | 0,44 | 3,7 |

| 5 | 0,8 | 6,7 |

| 10 | 2,1 | 17,5 |

| 15 | 4,2 | 35 |

| 20 | 7,5 | 63 |

| 25 | 13 | 108 |

| 30 | 21,7 | 180 |

Крупнейшие рантье

Посмотрите список Форбс богатейших людей. Можно смело утверждать, что все они рантье.

По статистике, богатые люди получают доход не только от своего бизнеса. Большая часть (60-70%) вложена в другие «чужие» активы, генерирующие прибыль.

Просто владение крупным пакетом акций, уже позволяет называться рантье.

Дивиденды крупнейших акционеров исчисляются десятками-сотнями миллионов долларов. Естественно за год. Не всех, а каждого.

Алексей Мордашов, владелец Северстали, получает в виде дивидендов от своей же компании ежегодно около 1 млрд. долларов.

Рантье: что это такое

Слово «рантье» знакомо по литературе, но кто такой рантье на самом деле? Люди, относящиеся к социальной прослойке «рантье» объединены по способу получения дохода – они могут позволить себе не работать и живут за счет доходов, получаемых с вложенных денег. Собственники жилья также относятся к рантье, однако, само понятие намного шире, ведь получать пассивный доход можно многими способами:

- за счет сдачи внаем недвижимости или земли;

- приобретая ценные бумаги (акции, облигации, ПИФы);

- получая проценты, начисляемые с банковских вкладов;

- вкладывая деньги в развитие бизнеса;

- также можно жить, получая начисления за авторские права или гонорары (кстати, интеллектуальная собственность далеко не всегда высокодоходна).

Если смотреть на понятие шире, чем просто как на способ получения денег за сдачу квартиры, например, то тогда оно расширяется до категории «инвестор», однако, рантье не всегда является инвестором. В классическом смысле, рантье — это лицо, не нуждающееся в дополнительных заработках для ведения достойного образа жизни, он постоянно получает пассивный доход, то есть база, с которой к нему приходят деньги, должна быть изначально весьма велика. Инвестор, например, акционер с небольшим процентом акций, вынужден искать дополнительные источники дохода, чтобы обеспечить себя необходимым комфортом. Рантье же, напротив, может даже не утруждаться ведением своих дел самостоятельно, он нанимает профессионального управляющего, который будет приводить в движение его активы для получения максимального дохода.

С этой точки зрения, перечисленные способы получения дохода делают статус рантье воображаемым.

- Инвестиции требуют постоянной перепродажи акций, поиска ценных бумаг с большей доходностью.

- Банковские вклады – не самый быстрый способ накопления капитала и не самый выгодный.

- Доходы от авторских прав – явление нечастое, к тому же не всегда они достаточно велики.

- Аренда подразумевает:

- заботу о состоянии жилья;

- постоянное получение информации о состоянии рынка арендуемой недвижимости;

- поиск арендаторов либо риэлторов;

- изучение законов, создание договоров.

Доходы людей, живущих за счет своих вложений, могут незначительно колебаться, на них могут повлиять:

- ситуация на рынке недвижимости

- события на фондовом рынке

- при вложениях в бизнес — степень его успешности

- состояние экономики в стране.

В мире существуют целые государства-рантье, которые свой основной доход строят именно на получении ренты, то есть доходов от средств, вложенных в виде инвестиций за пределами своей территории, выданных кредитов, приобретенных ценных бумаг предприятий развивающейся страны. Таким образом, кредитуемая страна получает необходимые ей средства для своего прогресса, причем они нередко предоставляются на условиях, включающих определенную политическую позицию.

В нашей стране настоящие рантье есть, ознакомиться со списком крупнейших рантье России можно на сайте Forbes.ru.

Доступно ли это обычным людям

Можно ли своими силами стать рантье? Что это такое – жить только на доходы от своего капитала?

Превратиться в свободного, не обремененного заботами о хлебе насущном человека мечтают многие, особенно те, кто зарабатывает трудом, не приносящим радости. Повседневная работа расценивается как временное явление, выполняется в силу чувства ответственности и рассматривается, как способ добыть денег на свободную жизнь. При этом получение радости от жизни откладывается в долгий ящик, основная стратегия на активный период жизни – работать как можно больше и интенсивнее, чтобы потом, скопив много денег, пожить в свое удовольствие. Нередко получается так, что обстоятельства, семейная жизнь, расходы на детей требуют больше, чем предполагалось, и подобная гонка затягивается на всю жизнь.

Основной смысл жизни на ренту заключается в том, что основной капитал, который является источником дохода, не тратится – в этом не должно быть необходимости. Дохода от него должно быть достаточно, чтобы вести вполне обеспеченную жизнь, а деятельность направляется только на приумножение источника дохода, неважно, что это: ценные бумаги, недвижимость, деньги, драгоценные металлы.

Поэтому в любом случае должна работать голова, всегда нужно подсчитывать и уметь прогнозировать возможный результат своих действий, только тогда появляется шанс стать рантье.

- В первую очередь, следует запасти багаж знаний, разобраться с финансовыми тонкостями, чтобы, как минимум, понимать, куда можно вложить деньги с наибольшей выгодой. Кроме этого, нужно быть в курсе многих течений экономики, чтобы правильно сделать выбор между ценными бумагами, недвижимостью или драгоценными металлами. Также нужно правильно определять пропорции комплексных вложений. Например, в недвижимость и драгоценные металлы или в иных сочетаниях.

- Для того чтобы сделать первый шаг к жизни рантье, нужно научиться копить деньги, экономить на всем, искать способы эффективной экономии. Найти источник дополнительного дохода и стараться расширять его постоянно, анализировать свои расходы, составить личный план обогащения и следовать ему.

- Даже маленькие вклады или инвестирование в проекты, например, в Интернете, начнут приносить плоды.

- Не должны вызывать недоумения многие понятия финансовой сферы:

- инвестиционные монеты;

- покупка акции и паев;

- фондовые индексы.

Однако нужно помнить, что даже наличие источников пассивного дохода не означает, что их обладатель – рантье. Только при реальной возможности ничего не предпринимать для получения дохода и жить на деньги, которые приносят деньги, делают человека настоящим рантье в полном смысле слова.

Человек, владеющий достаточным капиталом, отходит от дел и живет исключительно для радости жизни. Не удивительно, что количество рантье в мире постоянно растет, причем как среди стран, так и среди отдельных граждан.

Появилась идея стать рантье

Мечта о спокойной жизни обычно появляется с возрастом, когда человек уже наработался. Если основа дохода – небольшой, но капитал, то важно его сохранить. Именно сохранность денег, а не приумножение, должны стать главной задачей. Нужно научиться бояться потерять деньги и не рисковать понапрасну, особенно если начальная сумма небольшая. Если есть возможность, не рискуя основной частью денег, выделить часть их для приобретения акций или инвестирования, то можно попробовать, не трогая основную часть своего благосостояния.

Всегда нужно помнить, что деньги должны приносить постоянный прогнозируемый доход, даже если он довольно умеренный. Если пытаться получить максимум из всего, что есть, можно просто остаться без денег. Именно поэтому положительного результата достигают люди, имеющие жизненный опыт и умение ждать и рассчитывать.

В условиях, когда во всех доступных источниках информации имеется много предложений выгодного инвестирования, вложений и т.д., можно выбрать наилучшие варианты для размещения денег, а также для их приумножения.

За что приняться будущему рантье

Как же простому гражданину обеспечить себе регулярный годовой доход и как стать рантье с нуля? Есть несколько способов, которые с большим или меньшим успехом уже используются и относительно доступны для среднего класса:

- сдача в аренду своей недвижимости;

- размещение денег в банках с получением регулярных процентов;

- покупка ценных бумаг;

- приобретение паевых фондов;

- доверительное управление ценными бумагами, которое проводится согласно основной задаче – получение инвестиционной ренты.

Сдача внаем

Аренда – получение дохода от сдачи квартиры – наиболее простой и доступный многим способ. Сдаваться может имеющаяся квартира либо специально приобретенная для этого жилплощадь.

Вроде бы просто и понятно, однако, если подсчитать, то такой способ оказывается не таким уж золотоносным. Арендодатель должен выплачивать налоги, обеспечивать должное состояние квартиры, для какой-то минимальной защиты своего жилья и имущества придется заключать договор, регулирующий взаимоотношения с арендаторами. Подобная деятельность на основе лишь устных договоренностей часто оказывается безвыгодной и даже убыточной, а оформление документов о взаимоотношениях, равно как и остальные перечисленные моменты, требуют денежных вложений.

Слухи о великом обогащении арендодателей Москвы, например, по большей части не имеют под собой основы. Можно рассмотреть это на примере.

Для успешной сдачи внаем квартира должна находиться рядом с метро, в районе с развитой инфраструктурой, быть в приличном состоянии. В среднем, стоимость такого жилья составляет 5—7 млн рублей (имеется в виду не самая просторная квартира). Стоимость аренды – 27—30 тысяч, если считать по максимуму, то за год это составить 360 тысяч рублей. С учетом цены жилища при покупке годовой доход от аренды составит около 5% от нее, то есть окупаться она будет много лет. Принимая во внимание, что поддержание в порядке обстановки квартиры, сантехники, электросети в основном лежит на арендодателе, а также учитывая выплату налогов, можно убедиться в том, что доход невелик, на беззаботную жизнь явно не хватит.

Такой вариант материального самообеспечения хорош, если квартир несколько, и они регулярно пребывают в аренде. Либо арендодатель покидает столицу и довольно обеспеченно живет в провинции либо на юге – в районах, где достаточно 30—50 тысяч рублей для нормальной жизни.

Банковский вклад

Также очень простой и доступный вариант получения рентного дохода – получение процентов от вложенных денег. Минус в том, что сумма должна быть значительной, иначе проценты составят мизерную сумму, прожить на которую будет невозможно. Рассчитать минимальную сумму, способную обеспечить потребности человека можно, имея в виду, что средний доход по вкладам составляет не более 10—12% в год.

После подсчетов становится ясно, что это станет многолетним проектом. Если предусмотреть капитализацию и держать средства под процентами постоянно, сумма будет постепенно расти, так рано или поздно скопится основной капитал. Но и в этом случае стартовая база должна быть солидной. Кроме этого, есть определенный риск при выборе банка, который несколько снижает государственная система страхования вкладов, гарантирующая получение вкладчиком до 700 000 рублей. Это лишь частичное нивелирование риска, однако, пользуясь этим, можно сделать несколько средней величины вкладов в разных финансовых организациях.

Имеет значение и изменения курса валют, которые при резких скачках способны как добавить выгоды, так и свести ее к нулю. Можно сделать мультивалютный вклад, постоянно следить за ситуацией на рынке валюты и соответственно менять процентное соотношение вложенных евро, долларов и рублей. Это требует определенной суммы знаний, умения частично предугадывать развитие событий и подходящий момент, постоянного внимания вкладчика к своему депозиту.

Следует обратить внимание еще и на тот факт, что в России не практикуются вклады на много лет, основная часть принимается банками на 1-3 года. При этом невозможно предугадать, под какой процент придется делать вклад по истечении срока заключенного договора.

Таким образом, полагаться на вклады для обычного гражданина можно только с оговорками.

Ценные бумаги, инвестиции и доверительное управление

Этот способ более гибкий и рассчитан на довольно большой период. Инвестиции – это получение регулярного дохода либо в виде купонов каждый квартал (облигации), либо заранее оговоренные в договоре доверительного управления ценными бумагами выплаты.

Относительно ПИФов следует знать, что открытые промежуточных выплат не производят, в закрыты правилами может быть предусмотрено получение дивидендов с определенной периодичностью. Их будет рассчитывать и выдавать управляющая компания.

Выбрав такой способ получения пассивного дохода, нужно внимательно отнестись к выбору ценных бумаг. Это должны быть надежные вложения, которые смогут быть источником регулярного стабильного дохода. Акции следует приобретать только те, которые в течение многих лет имеют репутацию устойчивых, способных обеспечить получение выплат по ним. Это совсем небольшое число компаний, поэтому лучше рассмотреть иные варианты, например, облигации, ПИФы, особенно недвижимости.

Можно также рассмотреть различные накопительные программы пенсионные или страховые. Однако пенсионные рассчитаны на получение выплат только по наступлении старости, а страховые будут платить, если произойдет страховой случай. Однако если переход на ренту планируется не сразу, а через много лет, то такой вариант вполне подойдет, притом что он не требует никаких дополнительных временных или интеллектуальных затрат. В течение многих лет человек платит ежегодные взносы, а затем начинает получать их в виде выплат.

Есть еще один вариант – вложение в частный бизнес, однако, есть несколько «но». По крайней мере, партнер инвестора должен быть очень честен и добросовестен, иначе доходы будут низкими. Причиной этого могут стать как банальное утаивание доходов партнером, так и недостаточная эффективность производства. Если же инвестор начнет принимать участие в бизнесе, то он перестанет быть рантье и характер получаемого дохода изменится.

Становится все более популярным такой способ получения дохода, как инвестиции в интернете. При успешных действиях можно получить не только полное покрытие потерь от инфляции, но и приумножить свои средства до 100% годовых. Можно найти и доверить свои деньги компании или отдельному лицу, которые специализируются, например, на валютном рынке «Форекс» или профессионально делают ставки на спорт. Однако нужно учитывать, что можно попасть на мошенников, и потерять все. С развитием возможности инвестировать в интернет-проекты увеличивается число тех, кто не прочь нажиться на желающих получить доход.

Из всего вышесказанного можно понять, что статус рантье становится доступным только при наличии средств, в противном случае придется все равно зарабатывать.

Денег должно быть столько, чтобы после осуществления вложений доход, получаемый от ценных бумаг, сдачи в аренду недвижимости, деятельности частного предприятия, полностью перекрывал все потребности, оставляя денежный люфт для увеличения капитала. В какой-то степени доход рантье определяется потребностями и запросами, поэтому можно запланировать скромный образ жизни и достигнуть цели быстрее. Рантье не приходится работать, за него работают деньги.

Иметь достаточно времени на любимые занятия или воплощение давних желаний, при этом, не бедствуя материально – пожалуй, этого хотел бы каждый. Однако зачастую простой гражданин не может позволить себе уйти с работы, ведь она является его единственным источником дохода. Впрочем, сегодня есть различные возможности изменить эту ситуацию. Одна из них – стать рантье и жить за счёт нетрудовых доходов. В этой статье мы узнаем, кто такой рантье, какие особенности такого образа жизни и как стать рантье.

Рантье – профессия или нечто иное?

Слово рантье произошло от французского rente, что переводится как рента. Изначально понятие ренты связывалось напрямую с недвижимостью и подразумевало доход, получаемый от сдачи недвижимости в аренду. Таким образом, изначально рантье были люди, которые жили за счёт сумм, которые они получали от арендаторов их собственности.

Со временем, понятие рантье расширилось, и сейчас так называют людей, которые живут за счёт нетрудовых доходов, получаемых с капитала, например, на проценты от вкладов, доходы от вложений в ценные бумаги, землю, бизнес и т. д. Кроме того, к рантье относятся и те, кто живёт за счёт средств со своих патентов и гонораров за плоды интеллектуального труда.

Специалисты довольно неоднозначны в определении сути деятельности рантье. Некоторые считают, что это профессия, поскольку требует навыков управления капиталом и знания основ инвестирования. Другие же утверждают, что это, скорее, образ жизни, поскольку рантье постоянно живут на доходы с капитала вне зависимости от их количества и ситуации в стране.

В то же время, рантье не следует отождествлять с инвестором. Эти два вида деятельности имеют существенные отличия.

Так, инвестор может не оставлять основной источник своего дохода, а инвестировать лишь свободные в данный момент средства для приумножения капитала, тогда как рантье живёт исключительно за счёт доходов с капитала и не занимается никакой коммерческой деятельностью. Кроме того, инвестор, в отличие от рантье активен, и постоянно ищет новые возможности для вложений. Как правило, вложения рантье одноразовы – главной целью он ставит приобрести актив, способный генерировать пассивный доход на постоянной основе.

Ещё одно отличие в том, что рантье практически никогда не занимается управлением капиталом самостоятельно – для этого у него есть специально обученный человек.

Почему хорошо быть рантье?

Пожалуй, главное преимущество в том, что можно не работать, а заниматься тем, что действительно нравится и приносит радость, и при этом получать доход, достаточный для полноценной жизни. В числе рантье очень много меценатов, общественных деятелей, стартаперов и т. д.

Когда нет нужды постоянно ходить на работу, можно уделить должное внимание семье и друзьям, лучше узнать себя и сделать нечто полезное для окружающего мира.

Как стать рантье и реально ли это?

Как мы уже говорили, рантье – это тот, кто живёт за счёт доходов со своего капитала, поэтому первое неотъемлемое условие для того, чтобы стать рантье, это наличие этого самого капитала. Как его приобрести? Тут есть несколько вариантов.

Получить наследство

Самый простой, и, к сожалению, самый маловероятный для большинства вариант. Если вы выросли в обеспеченной семье и можете рассчитывать на часть капитала, стать рантье – оптимальный вариант не растратить эти средства впустую, а сохранить их и, возможно, приумножить без каких-либо существенных усилий.

Накопить средства

Этот способ сколотить капитал требует времени и усилий. Заработать достаточно средств, чтобы потом стать рантье и не работать можно, например, организовав успешный бизнес или став прибыльным трейдером, однако для этого потребуются годы и обучение, причём без гарантий успеха. Можно, конечно, начать с инвестирования малых сумм и образования дополнительных источников пассивного дохода, но это тоже не быстро.

Взять заём

Это самый рискованный способ, поскольку став рантье на заёмные средства вы всегда рискуете потерять источник дохода и остаться с долговыми обязательствами, особенно, если актив, в который вы вложились, оказался ненадёжным.

Итак, допустим, вопрос с капиталом решён. Но тут возникает другой вопрос – куда вложить средства, чтобы обеспечить стабильный пассивный доход, достаточный для жизни и стать рантье? Тут тоже есть несколько вариантов.

Банковские вклады

Сейчас это один из самых надёжных вариантов вложения средств, благодаря страхованию вкладов, если подойти к выбору банковского учреждения разумно. Рекомендуется не размещать в одном банке весь капитал, а распределить его по нескольким надёжным финансовым учреждениям так, чтобы сумма каждого вклада не превышала максимально предусмотренной к возмещению.

Также стоит учитывать ежегодную инфляцию и увеличивать размер вклада на её процент ежегодно, чтобы уровень жизни рантье не ухудшался. Всё это требует определённой финансовой грамотности и внимательного подхода.

Сдача недвижимости в аренду

Приобретение и последующая сдача недвижимости в аренду – довольно популярный способ стать рантье. Однако тут потребуются немалые первоначальные вложения, чтобы доходность со временем не снижалась. Поскольку цены на рынке аренды жилья растут вместе с инфляцией, её процент можно не учитывать. Но и ожидать высокой доходности от вложений в недвижимость также не стоит.

Покупка ценных бумаг

Этот вариант вложений более доходен, но и более рискован, поскольку фондовый рынок трудно предсказать. Чтобы сделать правильный выбор и приобрести надёжные ценные бумаги, потенциальному рантье стоит освоить азы фундаментального анализа или пройти курсы в Школе трейдинга Александра Пурнова.

Помимо этого, есть способы стать рантье, не имея большого первоначального капитала. Например, талантливые учёные и изобретатели могут запатентовать свою технологию и жить за счёт своих патентов.

Также рантье могут стать и успешные писатели, источником дохода которых могут стать гонорары или деньги от продажи книг.

Как видно, становление рантье – непростой путь, однако непросто ещё не означает невозможно. Какой бы способ вы ни выбрали, вам потребуются азы финансовой грамотности и базовые навыки инвестирования. В нашем блоге немало полезных материалов по этой теме. Самые актуальные из них будут доступны вам после подписки.

У нас в стране категория классических рантье, живущих за счет сдачи жилья, не сформировалась — окупаемость этого бизнеса исчисляется десятками лет. А как же множество рекламных объявлений о сдающихся квартирах? Большинство рекламодателей предлагают жилье в аренду, потому что временно в нем не нуждаются. Однако в обозримом будущем число так называемых консервативных инвесторов может вырасти.

МАРИЯ ГЛУШЕНКОВА

Профессиональным рантье 40-летняя москвичка Анна Золотова себя не считает, хотя на протяжении последних 15 лет ей не раз приходилось сдавать квартиры жильцам. Появлялась недвижимость у Золотовой постепенно — сначала в Московской области, а потом и в столице: вот уже 25 лет вся ее семья, включая родителей — пенсионеров, последовательно вкладывалась в покупку жилья.

«Естественно, чтобы купить квартиру, мы брали деньги в долг. И нам еще повезло, потому что было у кого занять недостающее»,— рассказывает Золотова. Расплачиваться с щедрыми знакомыми, одалживавшими семье приличные суммы, естественно, было проще, чем с банком по кредиту. Но для того чтобы отдавать долги, все квартиры, которые покупались, приходилось сдавать в аренду на разный срок. Последняя, двушка в САО, была куплена совсем недавно и теперь сдается за 50 тыс. руб.

Путь накопления капитала в виде недвижимости не был простым: за те годы, что семья инвестировала в жилье, Золотова успела побывать в роли обманутой дольщицы, походить на митинги, испытать все трудности, связанные с уходом за посторонним пожилым человеком, у которого приобреталась одна из квартир по договору ренты.

Кроме того, все последние годы Анна занималась проведением и организацией массы ремонтов разной степени сложности, превратившись, по сути, скорее не в рантье, а в профессионального прораба, что отняло у нее массу денег, времени и сил. Сейчас в планах Золотовой выплата долга за последнюю квартиру, которая пробудет в аренде около двух лет. Затем ее планируют продать — и затеять строительство загородного дома. «Но это в идеале, потому что квартира — родительский пенсионный фонд»,— резюмирует Анна.

Квартира, машина, дача

«Сегодня инвестиционных сделок, когда люди покупают квартиру с целью последующей сдачи ее в аренду, крайне мало»,— отмечает заместитель директора департамента аренды квартир «Инком-Недвижимость» Оксана Полякова. В перспективе, по ее словам, на фоне снижения ставок по депозитам возможна активизация так называемых консервативных инвесторов (в частности, на вторичном рынке жилья), которые будут приобретать квартиры для последующего получения дохода от сдачи их внаем. Плюс свою роль может сыграть пенсионная реформа: и сейчас на рынке есть люди, которым приходится сдавать свое жилье и снимать более дешевое, потому что для них это единственный источник средств. Сегодня эта группа собственников жилья на рынке аренды занимает очень скромную долю, но скоро все может измениться.

Пока же среди столичных рантье можно выделить несколько основных групп. По словам Поляковой, преимущественно сдаются наследные квартиры, жилье, которое приобреталось «впрок», например, для подрастающих детей, а также недвижимость, выставленная на продажу. Последняя — в том случае, если экспозиция затягивается, что происходит, как правило, из-за того, что квартира переоценена. По словам Оксаны Поляковой, на эту категорию приходится почти треть рынка аренды в Москве.

Получается, что классических рантье, инвестировавших в недвижимость для последующей сдачи в аренду, меньшинство, потому что к ним можно отнести только покупателей жилья «впрок».

И даже они, так же как Золотова, не ставили себе целью жить на ренту, а вкладывались в жилье, чтобы не потерять деньги. «Стремление купить квартиру в России все же чаще связано со стремлением обезопасить себя от влияния внешних факторов (потери дохода, работы и пр.). К этому сценарию поведения также подталкивает укоренившаяся на генетическом уровне советская триада критериев жизненного успеха («квартира—машина—дача»). Свою роль играют и низкий уровень обеспеченности жильем (на 30% ниже, чем в Западной Европе), и меньший уровень доверия к иным инструментам сбережения — банковским вкладам, акциям, вложениям в бизнес»,— рассказывает руководитель аналитического центра ЦИАН Алексей Попов.

Доходность профессионального арендного бизнеса в последние годы снижается. Формально, по оценкам Попова, отношение годового арендного дохода к средней цене квартиры колеблется вокруг 6%. Но и этот расчет не учитывает увеличения затрат, которые часто вынужден нести арендодатель: на фоне стагнации цен и арендных ставок растут коммунальные платежи, налоги, дороже стоят услуги ремонтных бригад, мебель и техника. Одновременно ужесточается контроль за серыми схемами сдачи квартир, что уже вынудило некоторых рантье оформлять договоры «в белую» и нести дополнительные затраты.

Так, по оценкам Попова, в среднем в экспозиции находятся 28–30 тыс. столичных квартир (без учета дублей, объявлений с некорректными данными и пр.). Однако это те квартиры, которые еще только хотят сдать. Гораздо любопытнее выглядят оценки департамента экономической политики и развития города Москвы (ДЭПиР). С 2012 года столичные власти совместно с налоговиками и МВД ведут работу по легализации рынка аренды и отчасти в этом преуспели.

По данным ДЭПиР, количество людей, сдающих свою квартиру легально (отчитавшихся с помощью налоговой декларации или купивших патент на сдачу жилья в аренду), с 2012 по 2017 год выросло на 89% (с 15,2 тыс. до 28,7 тыс.). Однако реальные масштабы рынка аренды в ДЭПиР оценивают куда серьезнее: по мнению экспертов ведомства, в аренду в Москве сдаются более 300 тыс. квартир. Таким образом, фактически на 90% рынок аренды — теневой.

Тучные годы чудесные

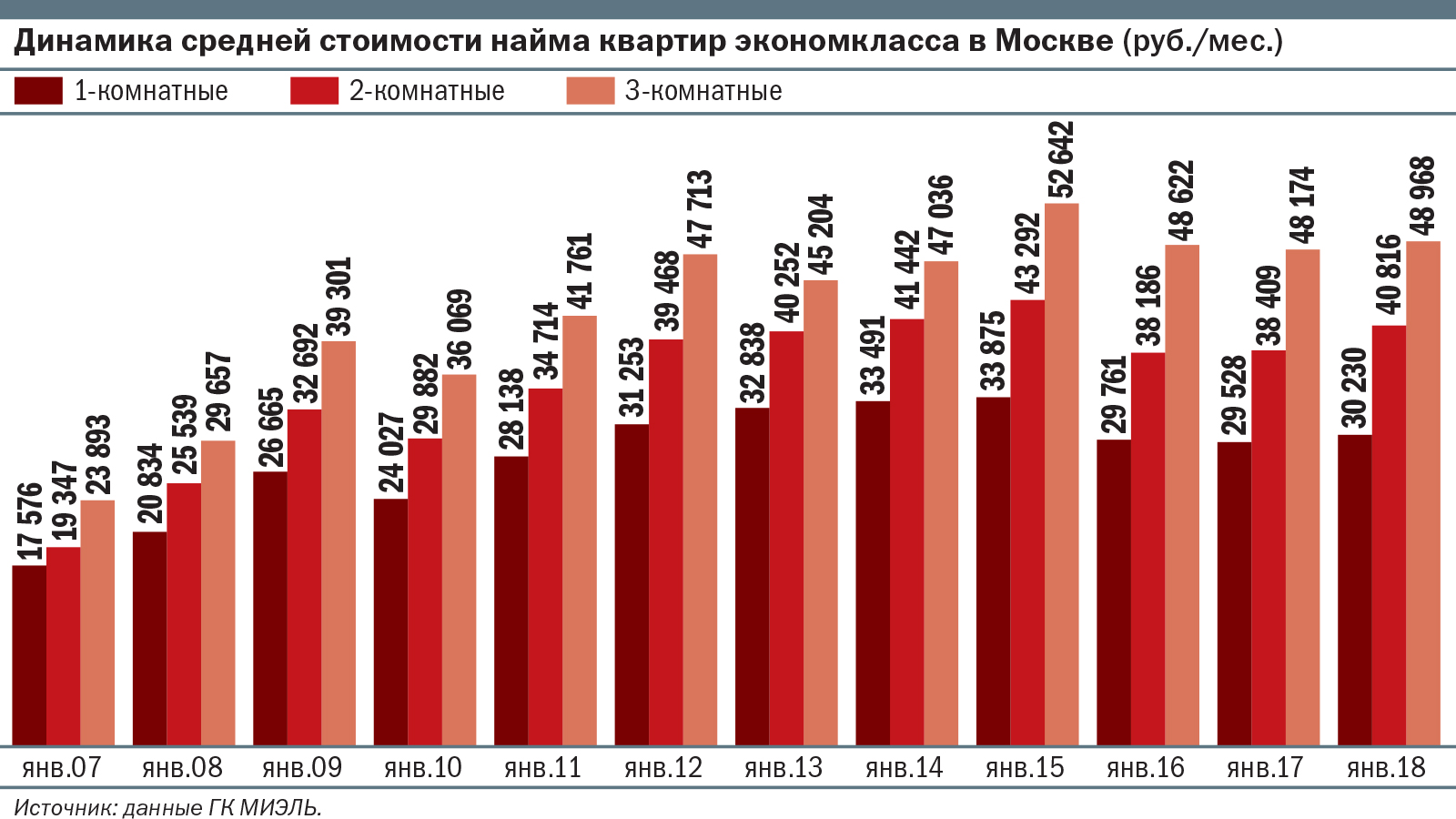

В июле департамент аренды квартир «Инком-Недвижимость» опубликовал очередной ежемесячный рейтинг наиболее доступных вариантов найма жилья. Эксперты обратили внимание на то, что минимальная ставка аренды квартиры в Старой Москве сохраняется в течение полугода на уровне 20 тыс. руб.

Глядя на эти цифры, арендодатели могут только ностальгировать по тем суммам, которые приносила аренда еще лет десять назад. «В начале 2000-х доходность арендного бизнеса составляла в среднем 14–15%, в дальнейшем она постепенно снижалась, но все же большую часть времени до кризиса 2014–2015 годов превышала аналогичный показатель для банковских депозитов»,— вспоминает Алексей Попов.

Десять лет назад можно было не делать вообще ничего — получить «убитую» квартиру от бабушки по наследству, выставить в таком виде на рынок аренды, и она тут же сдавалась. В нынешних условиях показатели доходности десятилетней давности могут получить только профессиональные инвесторы при целевом вложении в новостройки на ранних стадиях строительства с высоким потенциалом роста цен. Но для этого нужны глубокие знания рынка. Другой вариант — выход в сегмент посуточной аренды, но это отдельный бизнес, которым нужно специально заниматься.

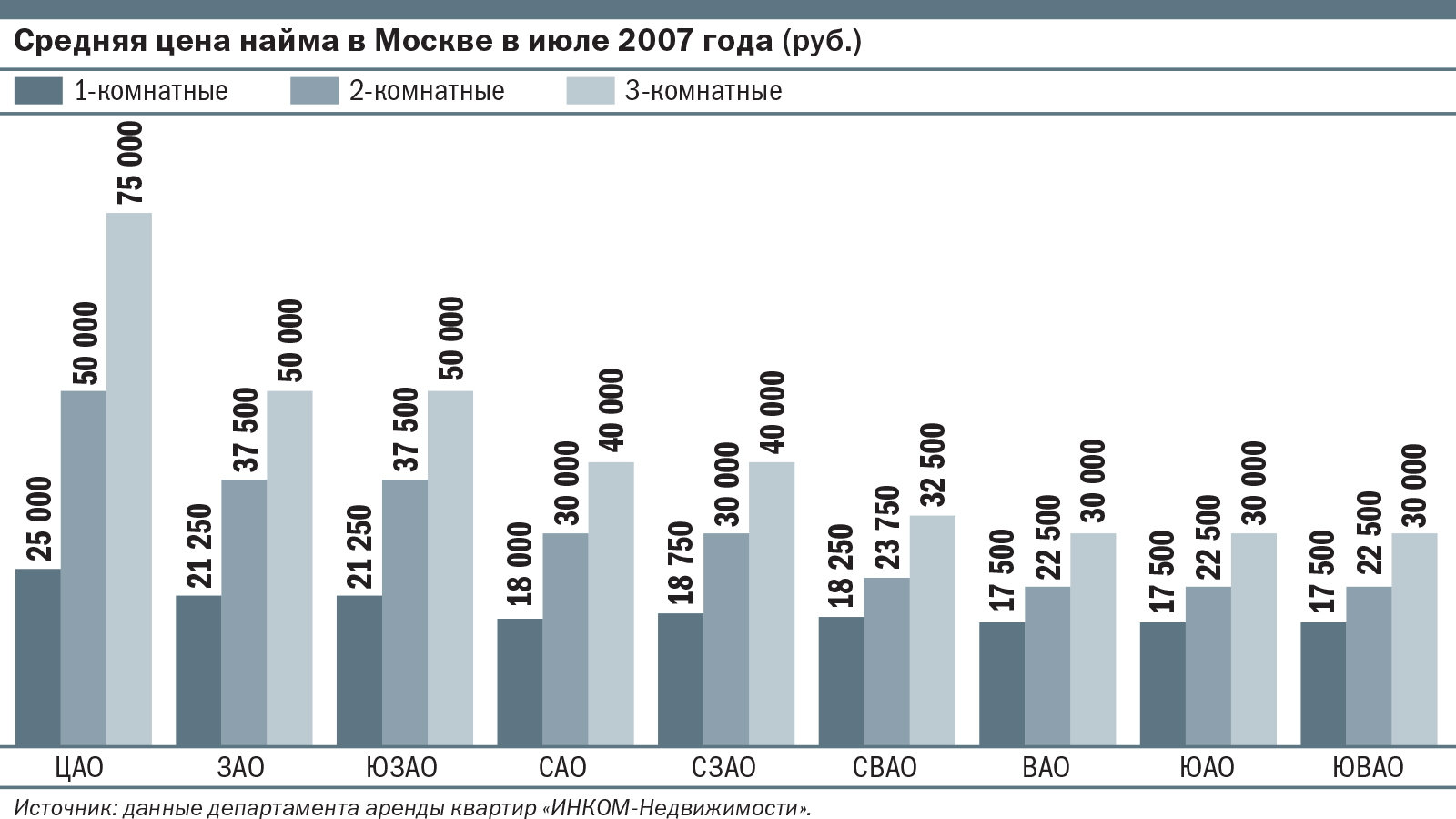

А было время, когда квартиры «сдавали и в долларах», что для многих собственников стало настоящим золотым дном. «В 2007 году рынок аренды был на пике своей активности. Среди арендаторов — как москвичи, так приезжие из других городов. Спрос на недорогое жилье был так велик, что не хватало предложения и ставки неуклонно росли»,— вспоминает директор компании «Миэль-Аренда» Мария Жукова.

Подчеркнем: ставки росли даже при том, что цены номинировались в долларах. Так, согласно оценкам Жуковой, если в 2006 году стоимость аренды однокомнатной квартиры превышала $500 в месяц, то к концу 2007-го она уже перешагнула отметку $800. А в сентябре 2008-го однушки сдавали и вовсе больше чем за $1 тыс. в месяц.

Процесс остановил кризис 2008 года. В декабре ставки опустились до $800 в месяц, а потом и до $700–750 в первой половине 2009 года. «В целом с февраля 2009-го цены на аренду квартир экономкласса существенно не менялись в течение довольно длительного времени. Хотя на квартиры в самом недорогом сегменте с ценой аренды до $750 спрос значительно превышал предложение. Рынок аренды переходил на рубли, и это стало основной тенденцией того периода»,— вспоминает Мария Жукова. И только собственники элитного жилья экспонировали свою недвижимость в валюте. Однако со временем в большинстве своем и они перешли на рубли.

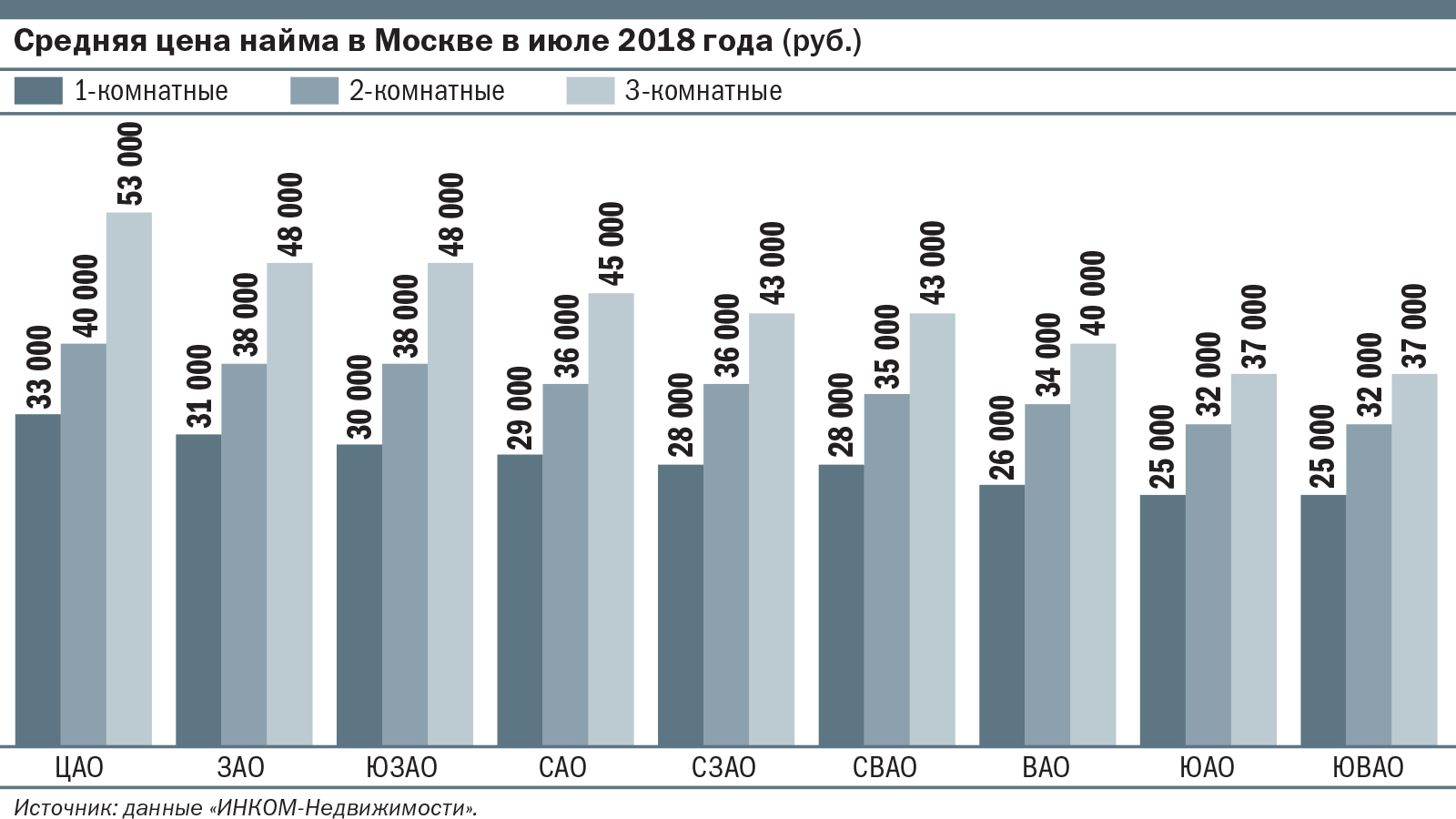

К очередному кризису 2014 года рынок подошел со средней стоимостью съема квартиры в 33–35 тыс. в месяц, а с осени того года началось падение спроса на аренду. Долгое время на рынке предложение значительно превышало спрос, и лишь к концу 2017 года спрос на экономкласс вновь превысил предложение. Однако на ценах это уже не сказалось. «Сегодня,— отмечает Жукова,— стоимость аренды экономкласса меняется лишь в пределах арифметической погрешности».

По ее словам, последние годы на рынке недвижимости — это время покупок «для себя».

«Доходность инвестиционных сделок в России не превышает 4–7%. То есть зачастую, для того чтобы только вернуть с помощью аренды суммы, вложенные в покупку квартиры, собственнику потребуется от 16 до 20 лет»,— объясняет эксперт.

Нынешние покупатели учились считать деньги в ходе как минимум двух кризисов — в 2008–2009 годах и в 2014–2015 годах, когда произошла массовая скупка жилья. «На фоне стремительного роста курса валют в 2014 году многие люди стали вкладывать свои накопления с целью их сохранения именно в жилье. И конечно, многие квартиры, приобретенные в этот период, вышли впоследствии на рынок аренды.

Разумеется, у этой категории входной билет, в отличие от тех, кто, допустим, получил квартиру в наследство, был несравнимо выше, а срок окупаемости этих инвестиций будет несопоставимо больше. Сегодня же покупатели очень рационально подходят к покупке недвижимости, тщательно оценивают свои возможности, и, какой бы привлекательной ни казалась идея получать дополнительный доход от аренды квартиры на пенсии, покупки совершаются взвешенно и осмотрительно»,— констатирует Мария Жукова.

Рантье нового поколения

Повышение финансовой грамотности не единственный признак эволюции покупателей жилья, потенциальных рантье. Еще полезно уметь оценивать рыночные тренды и находить общий язык с людьми. В меньшей степени это относится к сегментам «бизнес» и «люкс», где, как считают эксперты, мало что изменилось, кроме некоторого увеличения сроков экспозиции квартир.

А вот столичные арендодатели жилья экономкласса демонстрируют куда больше гибкости.

Чтобы избежать простоя объекта, арендатор должен либо сбросить цену ниже среднего уровня, либо позаботиться о косметическом ремонте, обеспечить наличие бытовой техники и доступа к Wi-Fi.

По данным экспертов «Инком-Недвижимости», в 2007 году в столице не более 15% владельцев недорогих квартир были готовы выполнять просьбы арендаторов относительно обновления предметов интерьера, техники, устранения неисправностей. Сегодня таких около 35%. Вообще, собственники стали гораздо лояльнее к квартирантам. Например, в 2007 году лишь 15% арендодателей не вводили запрет на заселение с детьми и животными. В разгар кризиса на рынке аренды, в 2015 году, их число выросло до 50%. Сейчас трудно назвать точное количество одобряющих проживание в их квартирах маленьких детей и животных. «Приблизительно можно оценивать, что около трети наймодателей не против того, чтобы квартиранты селились с детьми и животными»,— говорит Оксана Полякова.

В целом, по ее словам, за рассматриваемый период количество ограничений для нанимателей квартир массовых сегментов в рекламных объявлениях снизилось на 2/3. «Конечно, собственникам небезразлично, кто живет в их квартирах, но сегодня нет массовой тенденции отсеивать кандидатуры легкомысленно, руководствуясь лишь предрассудками»,— говорит Полякова. Вероятно, этому способствует и отсутствие роста цен на аренду.

Арендаторы — миллениалы

Арендаторы, надо сказать, тоже за последнее время сильно изменились. В частности, миллениалы (люди, рожденные в период между 1981-м и 2000 годом) много учатся и много работают, меньше времени проводят за возлияниями (что научно доказано), а стало быть, меньше буянят и создают проблем рантье. «Наниматели в целом стали более практичными — ушла легкомысленность, характерная для «тучных» 2000-х годов, они точно определяют возможный для них бюджет найма»,— отмечает Оксана Полякова.

Как и раньше, в столице основной спрос на арендное жилье экономкласса формируют немосквичи.

По оценкам «Инкома», 90% заявок на подбор квартир поступает от приезжих, из них 5% составляют иногородние и иностранные студенты; 15% — люди, приехавшие из регионов РФ и стран бывшего СССР на работу вахтовым методом. Еще 40% нанимателей имеют целью разовые заработки и остаются в столице до тех пор, пока действует контракт или пока не будет решена конкретная финансовая задача. «30% арендаторов намерены делать карьеру и осесть в Москве, у них хорошее образование и перспективы роста,— рассказывает Оксана Полякова.— 10% — молодые москвичи, решившие пожить отдельно от родителей, а также собственники столичных квартир, которые их сдают, а сами арендуют другие — подешевле или в нужных районах, например, поближе к работе».

На сегодняшний день, по оценкам риелторов, наиболее востребованы квартиры с ценой аренды в диапазоне до 40 тыс. руб.— комфортные варианты, в хорошем состоянии, в удобной доступности от метро. Разумеется, для многих арендаторов стала важна возможность запарковать машину. Наниматели действуют спокойно и практично, и их интересует только соотношение цены и качества объекта.

Как бы ни менялись поколения российских арендаторов, главной их отличительной чертой остается неизменное желание перейти в разряд собственников квартир (желательно в Москве).

«Люди всеми силами стараются приобрести жилье, поэтому сохраняется устойчивый типаж квартиранта — молодой и «неустроенный»»,— констатирует Мария Жукова.

Но для начала миллениала интересует столичный рынок аренды. Негативное воздействие на этот рынок оказывает крайне ограниченный объем его цивилизованного сегмента. «Несмотря на то что в крупных городах введено уже несколько десятков доходных домов, почти все они относятся к бизнес-классу или премиальным сегментам. Спрос на такую услугу объективно существует: помещения в них сдаются практически полностью, несмотря на 20–25-процентную премию к цене квартир с аналогичными характеристиками в обычных домах. Правда, пока распространить эти решения на стандартное жилье экономкласса не получается»,— рассказывает Алексей Попов. В общем, в отсутствие нормального рынка аренды, как и предыдущие поколения, молодые россияне предпочитают так или иначе приобрести «свой угол».

На Западе тенденция прямо противоположная: в крупных городах люди все чаще предпочитают арендовать жилье, а не покупать. «Причина не только в его высокой стоимости (несмотря на околонулевые процентные ставки по ипотеке), но и в высоких затратах на владение (коммунальные платежи и налоги там заметно выше, чем у нас),— объясняет Попов.— А также в высокой миграционной подвижности населения, в особенности более молодого поколения миллениалов».

По его словам, в отличие от РФ, где внутристрановые миграции в основном идут из райцентров в столицы субъектов, а из них — в столичный регион, в странах с меньшим региональным неравенством на порядок чаще, чем в России, люди переезжают в поисках работы между городами одного ранга, а сами переезды могут быть на несколько лет (на срок рабочего контракта), а не на всю жизнь. «У нас же,— отмечает эксперт,— переезд в столицу макрорегиона (Новосибирск, Екатеринбург, Казань, Ростов-на-Дону и пр.) или в агломерации Москвы и Санкт-Петербурга в поисках работы все же чаще бывает сопряжен с попыткой купить квартиру». К этому могут подталкивать рекомендации родителей или опыт старших коллег и знакомых.

Рантье

Рантье́ (фр. rentier от rente — рента) — лица, живущие за счёт ренты, то есть доходов, получаемых с капитала, как правило, размещённого в виде банковских вкладов, ценных бумаг, доходной недвижимости, земли, бизнеса, а также за счёт доходов, получаемых от авторских прав и гонораров.

В концепции безусловного основного дохода рантье может быть любой гражданин государства.

В конце XIX — начале XX века понятие «рантье» приобретает более широкий характер. Теперь рантье — лицо, которое живёт не на трудовые, но законные доходы. В отличие от трудовых доходов, доходы рантье не являются постоянными и могут различаться. В основном доходы рантье зависят от того, насколько эффективно они управляют своим капиталом. Стоит отметить тот факт, что доходы рантье не зависят от их постоянной трудовой деятельности и могут генерироваться автоматически без их прямого участия. Например, сдаваемая в аренду недвижимость квартирных рантье может не только обеспечить им статус рантье, но и стабильный доход, получаемый в виде ежемесячной арендной платы.

В отличие от инвесторов, рантье редко занимается управлением своими активами самостоятельно. Он либо покупает активы, которые способны генерировать на постоянной основе пассивный доход, либо доверяет управление своими средствами профессионалам.

Экономисты по-разному оценивают роль рантье. Так, Т. Веблен считал, что рантье паразитируют на реальном производстве. Н. И. Бухарин в известной книге «Политическая экономия рантье» подчёркивал роль данной группы в процессе становления кредитной экономики.

> Примечания

- Бухарин Н. Политическая экономия рантье. Теория ценности и прибыли австрийской школы. — М.: Орбита, 1988. — (Репринт 1925.)

Ссылки

- Словарь по экономике и финансам (недоступная ссылка) (недоступная ссылка с 14-06-2016 )

- Оноре де Бальзак: Монография о рантье (англ. Monograph of the rentier, Monographie du rentier)

- Короли российской недвижимости: рейтинг Forbes, 30.01.2012

См. также

- Безусловный базовый доход

|

В данной статье имеется список источников или внешних ссылок, но источники отдельных утверждений остаются неясными из-за отсутствия сносок. Утверждения, не подкреплённые источниками, могут быть поставлены под сомнение и удалены. Вы можете улучшить статью, внеся более точные указания на источники. |

| Эту статью следует викифицировать. Пожалуйста, оформите её согласно правилам оформления статей. |

Значение слова рантье

Примеры употребления слова рантье в литературе.

В высших слоях боклерского общества охотно подтрунивали над четою Мазель с их горшками и откормленными курами, но все же уважали супругов, раскланивались с ними и приглашали их к себе: обеспеченное от всяких случайностей состояние давало этим рантье превосходство над трудящимися, над чиновниками с их скудным жалованьем и даже над самими капиталистами-миллионерами, вечно стоящими перед угрозой катастрофы.

Любовь оказала свое преобразующее действие также и на боклерскую буржуазию, и первым домом, куда она бурно вторглась, был дом четы Мазель, этих мирных и праздных рантье.

После того, как г-н рантье Штифель узнал о безбожном поступке своего сына, огорченный отец, в надежде найти объяснения ужасного деяния, осмотрел вещи своего сына Морица, и нашел в них записку, которая, не разъясняя нам мотивов ужасного деяния, дает достаточное объяснение морального растлевания истинного виновника.

Они-то лично руководствовались соображениями или идеалами познания, или истины, или добра, или справедливости, или счастья — их личная энергия швыряла их к макс имальным действиям, их величие и благородство были им сами по себе наградой, — они что, шли на плаху ради того, чтоб сытые рантье пили аперитивы на показах мод?

Через три дня явно преуспевающий коммерсант — капитан Анри — и усатый парижский рантье — майор Годар — порознь вышли из подъезда вокзала в Лугано.

С этого момента я начал основательно знакомиться с образом жизни голландского рантье, удалившегося от дел, ибо мое пастбище и жилище приходились под самыми окнами павильона, отделенного двором от главного дома и служившего хозяину местом каждодневных развлечений независимо от того, был ли шторм или дождь, туман или солнце.

Лавочники и рантье должны были верить в кредитоспособность царского правительства.

Даже Шарбоннели, сидя на скамейке Люксембургского сада, куда они ежедневно после полудня отправлялись дожидаться исхода своей нескончаемой тяжбы, — и те ухитрились заполучить симпатии мелких рантье квартала Одеон.

Мазель, их встретили, как всегда, с дружеским, слегка насмешливым радушием: эти добрейшие рантье — воплощенное блаженство праздности — неизменно умиляли сердца.

На самом деле у Квачевского собирались разные люди, но наибольшее восхищение у меня вызывал стиль жизни самого Квачевского — веселого старого холостяка, рантье, превратившего собственный особняк в некое подобие игорного дома для знакомых.

Лиса, однако, находила, что рантье быть не престижно, и, по ее мнению, я непременно должен был стремиться сделать какую-нибудь карьеру.

Три представителя свободных профессий, пять бывших рантье и сорок один рабочий.

В прошлом году модистка из Нейи, сущая пигалица, выкинула из окна, с четвертого этажа, неверного любовника — упитанного рантье вдвое толще ив полтора раза выше ее самой.

Гоша, который утверждает, что он рантье, хотя невооруженным глазом видно: этот тип занимается какими-то грязными делишками.

Смешнее всего то, что наш рантье, который ив самом деле толст и пошл, даже не понял, что речь идет о нем.

Источник: библиотека Максима Мошкова