Содержание

- Плюсы валютных счетов

- Как открывается валютный счет: описание процедуры

- Для открытия валютного счета нужно подготовить

- Какой валютный счет выбрать

- Что лучше: валютный счет или вклад?

- Десять банков для открытия валютного счета

- Зачем юридическому лицу нужен валютный счет

- Как ООО открыть валютный счет

- Зачем банк открывает транзитный счет

- Где открыть валютный счет для ООО: сравнение тарифов банков

- Валютный контроль операций

- Оплата УСН с валютных операций

- В каком банке и как открыть валютный счет? Валютные счета для физических и юридических лиц

- Зачем требуется

- Оформление

- Выбор счета

- Особенности оформления

- Сбербанк: условия

- «ВТБ» Москвы

- «Кредит Европа-банк»

- Пополнение

- Для юридических лиц

- Чем отличается валютный счет от расчетного

- Выгодные предложения

- Документы

- Где и как физическое лицо может открыть валютный счет?

- Достоинства валютных счетов

- Что лучше: валютный счет или вклад

- Открытие валютного счета физическим лицом: преимущества и возможности

- Преимущества владельца валютного счета

- Какие средства могут быть зачислены на банковский счет резидента РФ за рубежом

- Как открыть валютный счет

- Как пополнить валютный счет

- В каких банках можно открыть валютный счет физическому лицу

- Мультивалютная карта

- В каком банке можно открыть валютный счет?

Как открыть валютный счет в банке – таким вопросом задается практически каждый человек, жизнь или работа которого тем или иным образом связана с валютными операциями. Главным преимуществом открытия подобного счета является возможность проведения транзакции без дополнительных затрат в виде комиссий.

Такая услуга очень актуальна для людей, которые работают в интернациональных компаниях, которые имеют свои представительства в вашем городе, а головной офис – за рубежом. В том случае, если ваш заработок зачисляется в долларах или евро, то чтобы не терять проценты на конвертации, вы можете оформить для этих целей специальный счет.

Плюсы валютных счетов

Прежде чем принять решение об обращение в банковское отделение для оформления услуги, нужно взвесить все плюсы и минусы, оценить преимущества, которые вы получите. Счет в ин.валюте имеет определенные преимущества:

- Позволяет осуществлять различные операции (покупку-продажу), не обращаясь в обменные пункты, а также пользоваться той валютой, которой в обменниках может и не быть вовсе.

- Вы сможете через банк осуществить перевод своим близким, которые находятся за границей, оплачивать туристические поездки и обучение за границей. Это более удобный и выгодный способ, в отличие от переводов через международные платежные системы, так как при них осуществляется конвертация валют.

- Дает возможность погашать кредиты и задолженности, не тратя деньги на уплату ненужных комиссий. Детальнее о кредитах в евро читайте на этой странице. Сумма оплаты при этом не ограничена.

- Исключает необходимость перевозки инвалюты при путешествии заграницу: можно открыть специальный счет, который позволит обналичивать средства в любой стране.

- В выбранном вами банке обязательно поинтересуйтесь о возможности открытия мультивалютного счета. Это пригодится для путешествий в страны Европейского Союза. Детальнее о таких счетах вы можете почитать на этой странице.

- Предоставляет возможность управлять своими денежными средствами через мобильный телефон или компьютер. Услуги интернет- и мобильного банкинга сегодня есть практически во всех банках. Таким образом, вы сможете быть в курсе всех произведенных по счету операций не выходя из дома.

Решив открыть валютный счет, учтите, что в каждом банке стоимость услуг (открытие и обслуживание счетов) различна – не стоит упускать этот момент из вида. Также у каждой банковской организации существует определенная плата за перевод средств на счета других компаний, плюс комиссии за вывод денег.

Идем дальше, выберите подходящий вам раздел:

Как открывается валютный счет: описание процедуры

Перед открытием счета следует ознакомиться с условиями банков на их официальных сайтах. Однако, не всегда информация на них вовремя обновляется, а потому желательно позвонить или посетить офис выбранного банковского учреждения. При выборе организации не будет лишним почитать отзывы тех, кто уже открыл счет в том или ином банке.

Главное, на что нужно обратить внимание – единовременная плата за открытие и стоимость обслуживания в год, а также размер комиссии за обналичивание денежных средств, перевод на другой счет. Кроме того, важное значение имеют курсы обмена валют, широкий выбор услуг в валюте.

Для открытия валютного счета нужно подготовить

- паспорт

- заявление на открытие счета

- определенная сумма денежных средств, необходимая для открытия (как правило, 5-10 долларов).

После этого специалист подготовит документы и предоставит вам их на подпись. Внимательно ознакомьтесь с договором и обратите особое внимание на пункт, качающийся начисления процентов на остаток средств. Обычно клиентам предлагают оформить пластиковую карту MC или Visa, привязанную к счету.

Какой валютный счет выбрать

Обычно представлено 4 варианта:

- валютный счет

- мультивалютный счет

- валютный депозит

- мультивалютный вклад.

Первые два варианта подходят для тех, кто желает открыть счет для проведения операций, а не хранения или накопления денег. При этом мультивалютный счет дает возможность работать с несколькими валютами одновременно.

Возможно, эти статьи также будут вам интересны:

Третий вариант нужен тем, кто хочет получать дополнительный доход в виде начисленных процентов. Плюс мультивалютного депозита состоит в возможности сохранить средства даже при резких скачках курсов валют, а также снимать средства в одной из валют.

Что лучше: валютный счет или вклад?

Если счет вам необходим для того, чтобы сохранить и приумножить имеющиеся денежные средства и, желательно, получить на них определенный процент, мы советуем вам открыть вклад в валюте. Проценты по нему ниже, чем по рублевому, однако если вы не планируете снимать наличные, за год может накопиться приличная сумма.

Плюсом такого предложения будет открытие транзитного счета, на который можно перечислять деньги сторонним лицам и организациям, и при необходимости снимать.

Десять банков для открытия валютного счета

Наиболее выгодные предложения по ним можно найти в:

- Кредит Европа Банк

- Темпбанк

- Международный Банк Санкт-Петербурга (МБСП)

- Прайм-Финанс банк

- Восточный Экспресс Банк.

Если вы планировали вложить евро, тогда наиболее привлекательные условия вы найдете в:

- Темпбанк

- Прайм Финанс

- ЯР-банк

- ББР Банк

- Сибэс банк

Подробные условия представлены на официальных сайтах этих компаний. Открытие валютного депозита в условиях нестабильной экономики – мудрое решение для любого, кто хочет сохранить свои сбережения, а также получить дополнительный доход. Обычно ставки по таким программам довольно низкие, но доход от данного типа вложения куда выгоднее, чем от депозитов в рублях.

Если же вам нужен счет для постоянных операций, то мы советуем вам оформить банковскую карту. С ее помощью можно получать и отсылать переводы, оплачивать платежи и покупки, снимать наличные.

Наиболее привлекательные условия предлагает Альфа-банк, Сбербанк России, Россельхозбанк, Банк Москвы и ВТБ 24.

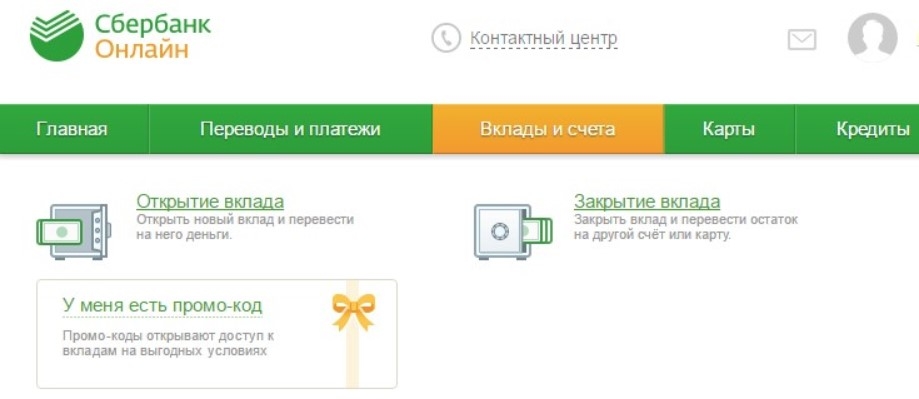

В Сбербанке открыть валютный вклад можно даже онлайн из личного кабинета.

Операция подтверждается одноразовым паролем, высланным через sms.

Рубрика «вопрос-ответ»

2019-02-04 11:21 АлександрПодскажите пожалуйста, могу ли я открыть счёт или вклад на второе доверенное лицо, свою невесту, но проблема она поданная другой страны, но собирается переезжать в Россию и открыть свой валютный фонд.Посмотреть ответ Скрыть ответ КонсультантАлександр, в данном случае вам нужно проконсультироваться с юристом, потому как здесь вам обычной доверенностью не обойтись. Могут не принять в банке 2015-11-18 00:23 Zorin VladimirЯ работаю за рубежом, являясь гражданином России. Необходимо открыть валютный сч. в банке России для получения заработной платы. Может ли быть открыт валютный сч. на мое имя женой или сыном (без моего личного присутствия) и какие докум-ты (в случае возможности оформления) для этого необходимы.Посмотреть ответ Скрыть ответ КонсультантЗорин, ваша жена или сын могут открыть сч. в банке только на свое имя, так что ваше присутствие обязательно Если вы хотите узнать, куда лучше вложить деньги, чтобы заработать в этом году, тогда пройдите по .Если вас интересуют вклады, то ознакомиться с лучшими предложениями банков вы можете .>Валютный счет для юридических лиц: как открыть и пользоваться + список банков

Зачем юридическому лицу нужен валютный счет

В соответствии с действующим законодательством все расчеты внутри РФ производятся в рублях. Но при выходе на международный рынок юридическое лицо заключает контракт с иностранным партнером — пользоваться рублевым счетом для этих целей уже не получится, и компания начинает работать с валютными счетами.

Как ООО открыть валютный счет

У компании могут быть открыты валютные счета в любых банках в неограниченном количестве. Вопрос только в том, работает ли конкретный банк с нужным вам видом валюты.

Для открытия счета необходимо:

- Сравнить условия банков и посмотреть отзывы.

- Заполнить заявку на сайте банка или в личном кабинете (если у вас есть рублевый счет в этом банкеГде открыть расчетный счет для ИП и ООО в 2019 году: сравнение тарифов и отзывы).

- Дождаться звонка менеджера.

- Подготовить пакет документов на открытие счета и подписать договор с банком.

Валютный счет открывается максимум на следующий рабочий день после предоставления документов. Чаще вся процедура занимает не более двух часов (в зависимости от банка).

Необходимые документы

Список документов на открытие валютного счета может отличаться в разных банках. Его необходимо уточнять у специалистов на предварительной консультации. А также пакет документов будет зависеть от того, являетесь вы клиентом данного банка (есть рублевый счет) или нет. Примерный перечень:

| Документы | Если вы обращаетесь впервые | Если уже открыт расчетный счет в этом банке |

| Паспорт | v | v |

| Свидетельство о регистрации в налоговой | v | — |

| Свидетельство о постановке на учет в ФНС | v | — |

| Выписка из государственного реестра юр. лиц (ИП) | v | — |

| Учредительные документы (для юр.лиц) | v | — |

| Документы, подтверждающие полномочия лиц, которые будут распоряжаться счетом | v | — |

| Карточка образцов подписей и оттиска печати | v | — |

Дополнительно вас попросят заполнить и подписать документы по форме банка. Как минимум это будет заявление и договор на открытие валютного счета.

Зачем банк открывает транзитный счет

После открытия валютного счета у вас будет 2 счета — текущий и транзитныйТранзитный валютный счет: что это такое и чем отличается от текущего. Они открываются одновременно по одному пакету документов и не требуют от вас каких-то дополнительных действий.

Текущий счет используется для хранения средств или для отправки платежей, снятия/внесения наличных (как и рублевый, но с некоторыми ограничениями). Транзитный счет является своеобразным пунктом досмотра до зачисления денег на основной (текущий) счет. Туда поступает вся ваша выручка от иностранных партнеров и находится до тех пор, пока банк не убедится в законности сделки. Эта процедура называется «валютный контроль».

Где открыть валютный счет для ООО: сравнение тарифов банков

| Банки | Валютный счет (стоимость открытия) | Комиссия по валютному контролю |

|---|---|---|

| Модульбанк | бесплатное открытие | от 300 до 3000 р. |

| Точка | бесплатное открытие | от 0,12% |

| Тинькофф | бесплатное открытие | от 0,15 до 0,2% |

| ОТП Банк | открытие — бесплатно | 0,1-0,15% |

| Альфа-Банк | бесплатное открытие | от 0,13% |

| Сфера | бесплатное открытие | 1% |

| Открытие | от 800 до 2000 р. | от 0,12 до 0,25% |

| Локо-Банк | бесплатное открытие | от 500 до 5000 р. |

| Промсвязьбанк | бесплатное открытие | от 0,15 до 1,5% |

| УБРиР | 900 р. | 0,15% |

| Росбанк | бесплатное открытие | от 0,05 до 0,15% |

| Совкомбанк | от 1000 до 3000 р. | 0,14% |

| Сбербанк | от 2500 до 2850 р. | от 0,05 до 0,15% |

| Уралсиб | бесплатное открытие | от 0,12 до 0,15% |

| МТС-Банк | 1500 р. | от 0,1 до 0,15% |

| ВТБ | бесплатное открытие | от 0,13 до 0,17% |

| Райффайзенбанк | бесплатное открытие | 0,15% |

| Делобанк | бесплатное открытие | 0,15% |

| Санкт-Петербург | до 2 тыс. р. | до 0,15% |

| Восточный | от 0 до 1700 р. | 0,15% |

| Веста | бесплатное открытие | от 0,12% до 0,17% |

| Форбанк | бесплатное открытие | от 0,11 до 0,15% |

| БКС Банк | бесплатное открытие | от 0,12 до 0,15% |

Валютный контроль операций

После поступления валюты у вас есть пятнадцать суток на предоставление документов, подтверждающих легальность данной операции. Нарушение этих сроков влечет ответственность в виде штрафа.

Для обоснования законности сделки нужно направить в банк договор с отправителем средств и заявление на перевод валюты. Если сумма поступления свыше 50 000 USD (или эквивалент в другой валюте), также потребуются:

- таможенные документы;

- счета или акты.

На основании полученной информации банки могут самостоятельно подготовить и направить вам на подпись справки о валютных операциях и о подтверждающих документах.

Исходящие валютные переводы в пользу зарубежных контрагентов с текущего счета (транзитный здесь уже не задействован) также подвергаются валютному контролю со стороны банков.

Оплата УСН с валютных операций

Все доходы, полученные в валюте, облагаются налогом. Для того чтобы его рассчитать, необходимо перевести валюту в рубли по курсу Центробанка на дату поступления выручки на транзитный счет.

Расходы также учитываются в пересчете на рубли по курсу ЦБ. При этом выбирается самая поздняя из дат:

- оплата поставщику,

- фактическое исполнение обязательств поставщиком,

- отгрузка конечному покупателю, если вы были посредником.

Кроме того, необходимо отчитываться и платить налог в случае возникновения положительной курсовой разницы. Она образуется, если вы:

Положительная курсовая разница подлежит налоговому учету только в случае, если была покупка или продажа валюты. Колебания курса во время хранения денег на счете не будут иметь значение в данном случае. Отрицательная курсовая разница также не идет в налоговый учет.

Пример:

19.09.2019 на ваш транзитный счет поступила оплата от контрагента в размере 17 000 евро.

20.09.2019 вы продали эту валюту банку по курсу 71,2391 руб. Курс евро в Центробанке на 20 сентября составил 70,9373 руб. Валюта продана по более высокому курсу, чем установил Банк России в этот день, поэтому считаем положительную разницу:

В каком банке и как открыть валютный счет? Валютные счета для физических и юридических лиц

В банках совершаются различные финансовые процедуры. Там можно открыть валютный счет. Он необходим тем, кто часто осуществляет расходные операции в иностранной валюте. Можно переводить деньги и в рублях, но тогда требуется оплатить комиссию за конвертацию валюты. О нюансах открытия валютного счета рассказано в статье.

Зачем требуется

Кому необходим валютный счет? Он имеет следующие преимущества:

- обмен валюты дистанционно, без необходимости поиска обменников;

- осуществление переводов физическим лицам, к примеру, родным, проживающим за границей;

- оплата платежей и кредитов без конвертации валют;

- подходит при выезде за границу или оплате товаров, не нужно постоянно приобретать валюту и платить комиссию за конвертацию.

Но важно учитывать, что кредитно-финансовые учреждения за услугу изымают определенную плату. Получается, что владельцу все равно надо заплатить за открытие и обслуживание. Еще нужно будет отдельно оплачивать переводы и комиссии.

Есть возможность открытия транзитного валютного счета, который открывают для перевода и хранения валютной прибыли фирмы, которая перемещается на расчетный счет. Остаток на нем может быть реализован в рубли. Но для этого нужно письменное указание клиента на конвертацию.

Оформление

Валютный счет – лицевой счет физического или юридического лица, который оформлен в иностранной валюте. Он предназначен для хранения и передвижения денег. Но сейчас есть возможность открытия мультивалютного счета. Получается, что можно хранить не только отечественную, но и иностранную валюту, а также получать наличные и платить за покупки в этой валюте без конвертации.

Открыть валютный счет несложно. Главной задачей является выбор банка. Предложений на рынке финансовых услуг много, поэтому потребуется потратить некоторое время на изучение банковских сайтов. Обычно сведения об условиях обслуживания есть на официальном сайте, но можно сходить в отделение и получить консультацию у специалиста.

Чтобы открыть валютный счет, потребуется подготовить:

- паспорт;

- заявление-анкету;

- сумму для первого взноса.

В большинстве организаций для оформления этого достаточно. Открытие происходит быстро и без сложностей. Действующие клиенты банка могут пользоваться услугами учреждения благодаря интернет-сервисам. При оформлении счета можно получить пластиковую карточку, которая будет к нему привязана. Как правильно открыть счет в Сбербанке читайте в этой публикации: http://fb.ru/article/184302/valyutnyie-scheta-v-sberbanke-dlya-fizicheskih-lits-kak-otkryit-schet.

Выбор счета

Физическим лицам банки предлагают несколько вариантов открытия валютных счетов, включая депозитные. Получается, что все могут открыть вклад в иностранной валюте. Сделать это можно для получения процентов. Ставки по депозитам отличаются, но обычно они составляют 0,1 – 3 % в год. Валютный счет для физических лиц позволяет получить доход при хранении денег определенное время. А при досрочном распоряжении средствами прибыль не начисляется.

Есть третий вид – мультивалютный счет, с которым можно получать прибыль от колебаний курса валют. Часто банки предлагают его оформить в рублях, долларах или евро. Клиенту можно самому управлять финансами, к примеру, если будет рост курса доллара, то пользователю можно перевести свои средства в доллары.

Особенности оформления

Почти все банки предлагают оформить валютный счет для физических лиц. Но прежде чем его оформить, следует ознакомиться с предложениями нескольких финансовых учреждений:

- цена открытия и годовое обслуживание;

- комиссия за процедуру;

- сбор за пополнение;

- функция дистанционного управления.

Актуальные сведения находятся на официальном сайте. Там же есть информация и об оформлении валютного счета. Перед оформлением необходимо ознакомиться со всеми нюансами, чтобы потом не возникало сложностей.

Сбербанк: условия

Валютный счет в Сбербанке – выгодное дело. Процедура осуществляется как в офисе, так и через интернет. В данном случае можно открыть депозитный или текущий счет в иностранной валюте. Ставки могут быть в пределах 0,01 – 1,25 % в год. Сроки размещения денег на счету могут быть от месяца до нескольких лет.

В Сбербанке валютный счет бывает универсальным и до востребования. Они отличаются тем, что депозит до востребования не имеет сроков, а универсальный действителен 5 лет, а затем пролонгация договора выполняется автоматически. Ставка на остаток 0,01 % в год. Оформить текущий счет можно в разных валютах – долларах, евро, японских иенах, канадских долларах, шведских кронах, фунтах стерлингов.

Чтобы открыть депозит, нужно обратиться в отделение Сбербанка, где и подписывается договор. Платы за оформление и ведение нет, минимальная сумма составляет 5 долларов или средства, равные этому показателю. Число пополнений и снятий не ограничено, при этом баланс должен быть не меньше неснижаемого остатка в размере 5 долларов.

«ВТБ» Москвы

В этом банке действует 1 предложение по валютному счету – текущий без начисления процентов. Оформить его можно в рублях, долларах, евро. Минимальной суммы нет, а срок – бессрочный. Отсутствуют ограничения относительно пополнения и снятия наличных средств.

Подача заявки выполняется в офисе банка или интернет-банкинге, если физическое лицо является клиентом «ВТБ-24». В этом случае должен быть доступ к личному кабинету. Удаленные операции выполняются быстрее.

«Кредит Европа-банк»

В этом банке валютный счет оформляется в евро, долларах, турецких лирах и фунтах стерлингах. Нужно лишь иметь паспорт, а оплата услуги равна 10 условным единицам. Обслуживание стоит столько же. Плату не взимают для действующих вкладчиков и заемщиков. За переводы платят 1-10 % от суммы. Можно получить дебетовую карточку для распоряжения денежными средствами.

«Альфа-Банк»

Банк позволяет оформить текущий счет в любой валюте. Можно выбрать 1 из 4 пакетов услуг – «Эконом», «Оптимум», «Комфорт» и «Максимум плюс». Разница состоит в цене пакета услуг. Чем выше стоимость, тем больше возможностей предоставляется. Клиенты могут пользоваться услугами бесплатно при открытии счета для перечисления основного дохода.

По условиям обслуживания, банк может открыть счет в любой валюте: рублях, долларах, евро. Начисляется доход до 7 % на остаток. Можно оформить карту и использовать дистанционные сервисы. Валюту переводят в любую нужную форму.

Пополнение

Большинство счетов имеют функцию пополнения. При этом клиенты могут переводить средства различными способами, но самыми популярными являются:

- Банкоматы. Многие аппараты имеют функцию внесения наличных. Если будет выбран банкомат, в чьем банке оформлен счет, то комиссии на перевод не будет. В большинстве случаев средства поступают моментально. Нужно лишь заполнить реквизиты, проверить их, внести средства и получить квитанцию.

- Через интернет. С большинством счетов можно работать удаленно. Онлайн-системы позволяют переводить средства быстро. В этом случае тоже указываются реквизиты. Онлайн-квитанция будет подтверждением внесения средств.

- Кассы. Деньги внести можно в банке, у кассира. Потребуется наличие паспорта, реквизитов счета. Средства переводятся моментально. Кассир выдает чек о совершенной операции.

- Сервисы денежных переводов Visa Money Transfer или MasterCard ® MoneySend. Это удобные системы, действующие во многих банках. Перевести деньги не составит труда.

- Перевод из другого банка. Благодаря реквизитам и паспорту получится зачислить средства.

В зависимости от способа перевод может зачисляться как моментально, так и через несколько дней. Также иногда взимается комиссия, размер которой тоже отличается.

Для юридических лиц

Все компании, осуществляющие предпринимательскую деятельность, имеют право на заключение контрактов с иностранными партнерами. В данном случае требуется наличие валютного счета, к примеру, долларового. Оформление данной услуги допускается в том случае, если финансовая организация имеет на это специальную лицензию.

Валютный счет организации позволяет:

- проводить операции с деньгами других стран;

- осуществлять финансовые сделки, субъекты которых находятся в другой стране;

- перечислять деньги по экспорту и импорту товаров;

- получать кредиты длительностью не больше полугода;

- получать пенсию, зарплату.

За всеми поступлениями банк тщательно следит. Как только средства зачисляются на счет, поступает уведомление. За 15 суток требуется передать документы по произведенной операции в финансовую организацию.

Чем отличается валютный счет от расчетного

У них есть разница. Ватные используют для расчетов в денежных единицах других стран. При этом предоставляется SWIFT код, который применяют для взаимодействия с иностранным банком.

А обычный расчетный счет открывают для ведения расчетов с партнерами в рублях. Он является «кошельком» для всех компаний. Благодаря ему осуществляются многие финансовые операции, по которым составляется отчетность по работе фирмы.

Выгодные предложения

Где открыть валютный счет для юридических лиц? Действуют предложения от следующих банков:

- «Точка». За открытие и ведение не взимается плата. Цена перевода составляет 20-30 долларов.

- «Модульбанк». Открытие и ведение бесплатное. Плата за перевод равна 300 – 3 000 рублей.

- Сбербанк. Оформление счета стоит до 2 600 рублей, а ведение – 1 700. Перевод стоит 0,25–8 % от суммы.

- «Тинькофф». Открытие и ведение бесплатное, а за 1 операцию взимается 0,15–0,2% от суммы.

- «Эксперт Банк». Оформление и ведение – 0 рублей. Перевод стоит от 150 рублей.

Это лишь популярные предложения, но есть и другие. В любом случае следует внимательно ознакомиться с условиями, а только потом приступать к оформлению счета. Подробнее с тарифами можно ознакомиться на официальных сайтах банков. Обычно финансовые организации не берут плату на открытие счета, если юридическое лицо уже присутствует на РКО в банке.

Документы

Валютный счет для организации оформляется по правилам банка. Сначала надо собрать документы. Требования к ним могут отличаться. Но обычно организациям нужно предоставить:

- заявление, составленное по форме банковского учреждения;

- договор;

- ИНН;

- учредительные бумаги;

- выписку из ЕГРЮЛ/ ЕГРИП;

- карточка с образцами подписей и оттиска печати;

- паспорта лиц, которые могут пользоваться счетом.

Если счет оформляется в банке, в котором уже ведется обслуживание, то список требуемых документов уменьшается. В данном случае менеджер попросит заполнить заявление и подписать договор.

Когда открыт счет за пределами страны, то в течение 7 дней надо оповестить об этом ФНС. Иначе может быть выписан штраф в сумме 5 тыс. рублей. При оформлении счета в России банк сам уведомляет налоговую.

Юридическому лицу необходимо:

- выбрать подходящий банк;

- проконсультироваться по поводу открытия счета в валюте;

- собрать документацию;

- открыть 3 аккаунта: текущий, транзитный, специальный;

- подписать договор.

Так происходит оформление в большинстве банков. После прохождения всех этапов можно пользоваться счетом для выполнения нужных операций. По любым операциям можно обращаться к представителям банка.

Где же лучше оформить счет? Каждый может выбрать подходящий вариант с приемлемыми для себя условиями. Но важно учитывать, что некоторыми банками взимается плата за обслуживание, а другие этого не делают. К тому же иногда можно получать доход от личных сбережений.

Где и как физическое лицо может открыть валютный счет?

Многие люди задаются вопросом о том, где лучше открыть валютный счет для физического лица в банке? Особенно, эта тема актуальна для людей, которые часто проводят финансовые операции, связанные с иностранной валютой. Основным достоинством открытия подобного счета является возможность проводить транзакции без дополнительных комиссионных, которые составляют достаточной высокий процент от используемой суммы.

Достоинства валютных счетов

Валютные счета, открытые физическим лицом в иностранной валюте, имеют следующие преимущества:

- Предоставляют возможность осуществлять валютные операции, без обращения в специализированные валютные пункты. Вы сможете пользоваться даже той валютой, которую невозможно найти в обменных пунктах.

- Совершать денежные переводы своим родным, которые пребывают заграницей, а также оплачивать путешествия или образовательные программы. Это очень удобно, так как при переводе денег через платежные системы мира валюта конвертируется, зачастую по очень невыгодному курсу.

- Дают возможность оплачивать кредиты и другие денежные ссуды, без необходимости уплаты комиссии. При чем, размер платежей, в данном случае, неограниченный.

- Позволяют избавиться от проблем, связанных с перевозкой иностранной валюты во время заграничных путешествий: вы сможете открыть на себя счет, с которого можно будет снимать деньги в любой стране мира.

- Открывают перед пользователями возможность оформления мультивалютного счета. Опция будет удобна во время поездок в страны Европы.

Если вы приняли решение открыть валютный счет, имейте в виду, что каждый банк предлагает сделать это по своей стоимости. Кроме этого, банки взимают комиссию за транзакции на счета сторонних компаний, а также за обналичивание денег.к содержанию Перед тем, как открыть валютный счет, ознакомьтесь с условиями открытия, которые предлагает выбранный вами банк. Эта информация должна быть на сайте кредитной организации. Данные по открытию валютных счетов не всегда регулярно обновляются, поэтому, чтобы получить самую точную информацию, лучше посетить банк лично и проконсультироваться со специалистом. Выбирая банк, обратите внимание на отзывы клиентов, которые уже воспользовались данной услугой.

Обратите внимание, главные условия открытия валютного счета – это одноразовый платеж за открытие и цена обслуживания за год пользования счетом, а также комиссия за вывод денег и перевод на другой банковский счет. Кроме этого, стоит учитывать курсы валют и другие услуги, которыми вы планируете пользоваться в рамках валютного счета!

Для открытия валютного счета нужно подготовить:

- паспорт гражданина РФ;

- заявку на открытие валютного счета;

- первоначальную сумму на оформление услуги (зависит от банка).

Как только документы будут поданы, представитель банка подготовит нужные договора и предоставит их вам на подпись. Очень внимательно изучите все нюансы документов, особенно информацию, которая касается начисления процентов на остаток по счету. Как правило, клиентам предлагается оформить карту платежной системы Виза или Мастеркард, которая будет привязана к счету.к содержанию Как правило, предлагается несколько вариантов:

- счет в валюте;

- мультивалютный счет;

- валютный депозит;

- мультивалютный депозит.

Счет в валюте, так же, как и мультивалютный счет подойдет для тех клиентов, которые хотят использовать сервис для проведения транзакций, а не для хранения сбережений. Мультивалютный счет позволяет проводить операции с несколькими валютами одновременно.

Валютный депозит – подходящий вариант для клиентов, которые хотят получать проценты по депозиту. Достоинством этого валютного счета является возможность сберечь свои средства даже при резких скачках курсов валют, плюс он позволяет обналичивать деньги в определенной валюте.

Что лучше: валютный счет или вклад

Если валютный счет вам нужен для того, чтобы сберечь и приумножить свои накопления, эксперты советуют открывать вклады в валюте, по которым вы также сможете получать проценты. Прибыль по валютному вкладу будет ниже, чем по рублевому, однако, если вы планируете обналичивать деньги, в течение года у вас накопится немалая сумма процентов.

Преимуществом этого вклада является открытие транзитного счета, на который вы сможете отчислять деньги сторонним компаниям, а также снимать их.

Наиболее выгодные предложения по ним можно найти в:

- Темпбанк;

- МБСП;

- Кредит Европа Банк;

- Прайм-Финанс банк;

- Восточный Экспресс Банк.

Более подробную информацию можно получить на официальных сайтах вышеуказанных компаний.

Максимальную прибыль от депозита в европейской валюте:

- Темпбанк;

- ЯР-банк;

- ББР Банк;

- Прайм Финанс;

- Сибэс банк.

Как правило, ставки по данным счетам достаточно низкие, но общий доход от таких программ выше, чем от рублевых депозитов.

Если вы хотите открыть счет для регулярного проведения транзакций, лучше всего открыть банковскую карту. Она позволяет получать и отсылать денежные переводы, оплачивать коммунальные платежи, переводить деньги в счет покупок и т.д.

Самые лучшие условия предлагают такие банки:

- Альфа-банк;

- Сбербанк России;

- ВТБ 24.

Открыть валютный вклад в Сбербанке России вы сможете даже с помощью Личного кабинета, не выходя из дома или офиса. (). Для подтверждения операции используйте одноразовый пароль, который вы получите в смс-сообщении, отправленном на ваш мобильный номер.

Для подтверждения операции используйте одноразовый пароль, который вы получите в смс-сообщении, отправленном на ваш мобильный номер.

Открытие валютного счета физическим лицом: преимущества и возможности

В том случае, если вам требуется открытие валютного счета физическим лицом, то следует знать, что предусматривает законодательство Российской Федерации по данному вопросу. Существует соответствующий правовой акт, ознакомившись с которым, вы сможете точно быть уверены, какие операции вам позволены.

Наличие валютного счета имеет множество достоинств не только для компаний, работающих с иностранными контрагентами, но и для обычных граждан. Помимо того, что у вас будет возможность осуществлять всевозможные операции с валютой (переводы, обмен, оплата покупок и т.д.), но и, в зависимости от выбранного финансового инструмента, вы сможете получить прибыль в виде процентов, предоставляемых кредитными учреждениями за размещение денег на депозитах. Такой способ хранения денежных средств является довольно удобным, поскольку все валютные транзакции вы сможете производить через одну организацию – банк.

Преимущества владельца валютного счета

Основные привилегии человека, имеющего валютный счет физического лица, заключаются в следующем:

- Возможность осуществлять операции с денежными средствами за пределами Российской Федерации. Вы сможете обратиться в банк для осуществления переводов своим близким, находящимся за границей, или оплачивать свои туристические поездки и обучение. Такой способ представляет собой более удобный и дешевый вариант в отличие от операций, производимых посредством международных платежных систем, поскольку не нужно осуществлять конвертацию одной валюты в другую.

- Обмен валюты. По сравнению со специализированными пунктами, занимающимися подобной деятельностью, банк сможет обеспечить вам необходимое количество денежных средств и именно в той валюте, которая требуется.

- Возможность проведения операций по переводу денежных средств на другие лицевые счета. Этот способ удобен для оплаты ежемесячных платежей по займам. Помимо этого, сумма для осуществления транзакций в данном случае не ограничена.

- Перевозка валюты и ее хранение за пределами территории Российской Федерации. Чтобы иметь постоянный доступ к деньгам на валютном счете за рубежом, финансовые учреждения предлагают своим клиентам открыть карточный счет, благодаря которому они не будут беспокоиться о сохранности своих сбережений и смогут в любом банкомате или кассе банка в случае необходимости получить наличные.

- Возможность управления своими деньгами посредством мобильного устройства или компьютера. Практически все банки сейчас предоставляют услуги интернет- или мобильного банкинга, поэтому вы сможете быть в курсе всех приходных и расходных операций по счету, а также осуществлять пополнения другого счета, погашения кредита и другие операции не выходя при этом из дома.

Процедура открытия валютного счета

Перед тем, как обращаться за подобной помощью в финансовую организацию, необходимо тщательно изучить все условия, которые предлагают банки. Стоит отметить, что не всегда на сайтах финансовых учреждений указаны полные тарифы на услуги. Поэтому клиенту рекомендуется посетить отделения банков, чтобы узнать более подробную информацию. Также при выборе обслуживающего банка нелишне воспользоваться советами опытных людей, обязательно нужно промониторить информацию о репутации банка на финансовых форумах в интернете.

Основные моменты, которые необходимо учитывать при обращении в банк за услугой:

Основные моменты, которые необходимо учитывать при обращении в банк за услугой:

- единовременная плата за процедуру и стоимость годового обслуживания;

- размер комиссии в случае снятия наличных денежных средств;

- размер комиссий в процессе зачисления или передачи средств;

- курсы обмена валюты;

- наличие широкого спектра банковских услуг в валюте, а также компетентность специалистов банка.

После того, как вы подберете наиболее привлекательный для вас вариант, вам необходимо подготовить свой гражданский паспорт. Кроме того, понадобится и заявление на открытие счета и определенная сумма, которая будет служить оплатой за предоставление данной услуги. Если вы собираетесь разместить в банке довольно крупную сумму, то финансовое учреждение может потребовать от вас также справки из налоговой инспекции. Рекомендуется также узнать у специалиста, имеется ли в арсенале банковских продуктов возможность открытия мультивалютного счета. Такой вариант станет удобным для тех, кто планирует ехать в другую страну или проводить обмен денежных знаков.

Сначала от вас потребуют написать соответствующее заявление. Затем необходимо будет отдать определенную сумму (обычно не больше 5-10 долларов) для внесения ее на счет. После этого банковский специалист составит требуемые для данной операции документы и представит вам их на подпись. Для депозитных операций в валюте минимальный взнос, как правило, находится в диапазоне 50-100 долларов.

При подписании договора следует тщательно ознакомиться с таким пунктом, как начисление процентов на остаток средств, находящихся на счете. Стоит учесть, что размер ставки при этом будет зависеть от выбора той или иной программы. Также имеется возможность получения пластиковой карты к счету в самых популярных платежных системах. Имея при себе карту Mastercard Standard или Visa Classic, вам не придется задумываться о снятии денег и оплате покупок на отдыхе или в деловых поездках за границей. Такой счет также позволяет расплачиваться за товары, предоставляемые зарубежными сайтами.

Как открыть счет в банке: Видео

Какие средства могут быть зачислены на банковский счет резидента РФ за рубежом

На валютном счете, открытом физическим лицом-резидентом РФ, могут быть размещены:

- начисления процентов, полученные в рамках имеющихся банковских депозитов;

- сумма, внесенная при открытии счета в качестве минимально допустимого остатка согласно действующим правилам банка;

- наличные деньги, вносимые в качестве пополнения депозита;

- суммы, полученные в результате конвертации при внесении платежных средств на такие депозиты;

- зарплата и другие финансовые вознаграждения, полученные в результате выполнения физлицами-резидентами трудовых обязательств за пределами России согласно трудовым договорам, заключенными с неризидентами;

- возмещение зарубежных служебных командировочных затрат физлицам-резидентам;

- алиментные выплаты, стипендии и пенсии и прочие социальные выплаты и компенсации;

- выплаты по страховкам, в случае возникновения страховых случаев, от страховых компаний нерезидентов;

- возвращенные переводы, в том числе перечисленные по ошибке, возмещение стоимости возвращенных товаров и неоказанных услуг;

К тому же на счетах физлиц, являющихся резидентами РФ, в финансовых учреждениях стран-членов ОЭСР или ФАТФ, могут поступать финансовые начисления от нерезидентов в виде:

-

выручки от предоставления в аренду (субаренду) нерезидентам объектов недвижимости на территории зарубежных государств;

выручки от предоставления в аренду (субаренду) нерезидентам объектов недвижимости на территории зарубежных государств; - иностранных грантов;

- доходов, полученных согласно условиям выпуска иностранных ценных бумаг, а также выплат по векселям, облигациям, дивидендов, выплат при снижении уставного капитала эмитента иностранной ценной бумаги.

Открыть валютный счет физическому лицу не составит особой проблемы для любого. Но вам необходимо будет подобрать именно то предложение, которое подойдет вам по всем параметрам. Существуют четыре варианта, которыми вы можете воспользоваться:

- валютный счет;

- мультивалютный счет;

- валютный депозит;

- мультивалютный депозит.

Первые два решения подойдут для тех, кому не особо важны накопления по такому счету, если клиент банка открывает его с целью проведения операций, а не хранения денег. Второй продукт – по сути, более расширенная версия первого, так как открывает возможность клиенту работать сразу с несколькими валютами.

Валютный депозит позволит получить дополнительный доход в виде начисляемых процентов. Что касается мультивалютного счета, то главным преимуществом такого выбора является возможность снимать денежные средства, отличные от выбранного изначально иностранного эквивалента.

Российские банки предлагают клиентам обслуживание не только в национальной валюте. Любой гражданин может открыть валютный счет и использовать его для совершения финансовых операций. Чаще всего банки предлагают открыть счет в евро или долларах, но некоторые организации обслуживают даже более экзотические варианты: в фунтах стерлингов, йенах и пр.

В каких случаях необходим валютный счет, какие варианты его ведения предлагают банки. Простые валютные и мультивалютные счета, можно ли открыть дебетовую карту в долларах или евро. Специалисты Бробанк.ру изучили все особенности и нюансы ведения счетов в валюте.

Как открыть валютный счет

Работа с рублевыми реквизитами ведется в каждом банке, это понятная финансовая услуга для клиентов. Если же речь о счете в валюте, часто возникают вопросы. Например, где открыть валютный счет физическому лицу? Все ли банки предлагают такую услугу?

Вы можете обратиться только в тот банк, который правомочен вести работу с валютой. Есть Закон «О валютном регулировании», который должны соблюдать финансовые организации при предоставлении таких услуг. На деле таких компаний много, поэтому выбор имеется.

Когда актуально открытие валютного счета:

- если ваш работодатель — иностранная компания, которая выплачивает своим работникам зарплату в долларах, евро или иной валюте. В этом случае без таких реквизитов вообще не обойтись;

- если вы периодически получаете переводы от своих близких, проживающих за границей. Тогда вместо классических денежных отправлений они смогут использовать простое перечисление между банковскими счетами;

- если вы планируете отправлять своим близким деньги в валюте. Например, получатель проживает в США, соответственно, ему удобно получить перевод именно в долларах. Опять же, при наличии валютного счета такие перечисления делать удобно: они выполняются за пару кликов через онлайн-банкинг;

- если вы обслуживаете валютный кредит. Тогда вам нужно вносить ежемесячные платежи в валюте оформления ссуды. Соответственно, с тем же долларовым счетом это будет сделать гораздо удобнее;

- если вы планируете поездку за границу или в целом часто выезжаете за пределы России. На деле чаще всего граждане хотят открыть валютный счет по этой причине. Гораздо проще завести такой счет, выпустить к нему карту и использовать ее для расчетов за границей, чем тащить с собой наличные;

- он нужен для «игр» на биржах, для инвестирования денежных средств в акции.

Если же рассматривать саму процедуру открытия, то здесь ничего сложного нет. Вы выбираете банк, который такую услугу предоставляет, обращаетесь в его отделение с паспортом и заключаете договор. Можете сразу выпустить к счету карту, если она для вас актуальна.

При наличии рублевого счета в каком-либо банке вы можете открыть здесь же и валютный, не выходя из дома, через интернет-банкинг.

Как пополнить валютный счет

Если вы планируете его открыть, то вопрос пополнения возникает вполне логично. Если это ваш личный счет, то никаких проблем не возникнет, вы можете воспользоваться следующими методами:

- пополнить его той же валютой через кассу обслуживающего банка;

- пополнить его рублями любым методом: перечислением между своими счетами через онлайн-банкинг или в кассе банка. Но тут нужно учитывать, что с вас будет взята комиссия за конвертацию.

Сложнее обстоит дело, если вы хотите пополнить чужой валютный счет. Нормы действующего законодательства препятствуют такой операции, но позволяют ее выполнить при предоставлении определенных документов. Например, это может быть нотариальная доверенность от владельца этих реквизитов или документ, подтверждающий факт родства с ним. Например, родители отправили ребенка учиться в Германию, а он в свою очередь открыл себе счет в евро для получения «родительской поддержки».

В каких банках можно открыть валютный счет физическому лицу

Таких банков предостаточно, чаще всего граждане выбирают для обслуживания следующие:

- Сбербанк. Можно вести обычные счета в евро и долларах;

- Альфа Банк. Предлагает мультивалютные дебетовые карты, которые кроме долларов и евро могут обслуживаться в швейцарских франках и английских фунтах стерлингов;

- ВТБ. Предлагает открыть классический долларовый счет или тот, что обслуживается в евро. К нему можно выпустить в дальнейшем Мультикарту

При выборе банка смотрите на удобство обслуживания, на функционал интернет-банкинга, на цену дополнительных услуг. Само по себе открытие счета стандартно проводится бесплатно.

Мультивалютная карта

Для многих граждан, которые хотят валютный счет в банке, более удобным продуктом станет мультивалютная дебетовая карточка. Это карта, к которой клиент может привязать различные счета и управлять ими через онлайн-банкинг. Например, можно вести свой обычный рублевый счет и при необходимости совершения операций в долларах просто перекидывать деньги на счет в этой валюте, учитывая курс конвертации. Аналогично: если вы получаете зарплату в долларах, вы также моментально за пару кликом сможете перевести деньги в рубли.

Такие карты весьма удобно брать с собой в заграничные поездки. Вы не везете наличные, вы спокойно расплачиваетесь мультивалютным платежным средством, просто обеспечивая наличие необходимой суммы на валютном счете. Если они на нем заканчиваются, вы просто переводите их со своего рублевого.

Например, можно рассмотреть следующие мультивалютные карты:

- Тинькофф Блэк. Можно вести счета в рублях, евро и долларах, причем обслуживание валютных всегда бесплатное без всяких условий. Снятие средств с валютного счета или их перевод обойдутся клиенту в 15 уе за каждый факт совершения операции. Так что, реквизиты в евро и долларах в этом банке оптимально использовать только для оплаты покупок за границей;

- Альфа Банк. Он выпускает несколько мультивалютных карт, среди них можно выделить Alfa Travel. К ней можно подключать счета в 6-ти валютах, она идеально подходит для тех, кто часто выезжает за границу. Клиентам предлагается система начисления бонусных миль, бесплатная страховка и пр.;

- Рокетбанк. Обслуживание этой карты будет бесплатным, кроме рублевых клиенты могут подключать счета в евро и долларах. Из преимуществ также отметим начисление 5,5% годовых на остаток средств в рублях, наличие опции кэшбэк и получение карты без посещения офиса, то есть курьерской доставкой;

- CitiOne, мультивалютное платежное средство от Ситибанка. Эту карту можно назвать уникальной, только к ней клиент может подключить сразу до 10 валютных счетов. Это могут быть рубли, евро, доллары, японская иена, британский фунт стерлингов, южноафриканский рэнд, сингапурский доллар, новозеландский доллар, швейцарский франк и австралийский доллар.

Так что, валютный счёт для физических лиц — это не какая-то экзотическая услуга. Многие банки позволяют гражданам без пробоем при наличии только паспорта открывать реквизиты в евро, долларах и других валютах. И многие банки предлагают выпуск к валютным счетам отдельные карты или универсальные мультивалютные продукты.

В каком банке можно открыть валютный счет?

1308691 просмотров

поделиться

Если у вас появилась необходимость расчетов в иностранной валюте, действующее валютное регулирование обяжет открыть валютный счет. В зависимости от типов расчета, счета могут быть открыты только в свободно конвертируемых валютах. На сегодняшний день это доллар, евро, британский фунт и японская йена. В отдельных банках можно зарегистрировать валютный счет в китайских юанях. Банки готовы предложить к свободному открытию только евро и доллар. Счета с использованием других денежных средств можно зарегистрировать, но пока для наших банков это скорее исключение из правил. В каком банке открыть валютный счет и какие преимущества получает клиент – подробнее разбираем в настоящей статье.

Зачем нужен валютный счет?

Закон запрещает расчеты с иностранными компаниями в национальной валюте. Возможно, конвертировать валюту счета в доллар или евро – но это займет дополнительное время.

К тому же, обмен будет выполнен не по межбанковскому курсу, а по коммерческому. Банк дополнительно удержит комиссионный процент.

Расчет в иностранной валюте будет применим для следующего вида операций:

- При заказе или оплате товаров в онлайн магазинах, находящихся вне пределов вашей страны;

- Получение дохода в одной из конвертируемых валют: доллар или евро (валютный счет практически всегда будет привязан к вашей банковской карте);

- Перевод средств с одного счета в другую страну (например, помощь родственниками или расчет за определенный товар или услугу).

Некоторые банки дают возможность открыть мультивалютный счет. К вашей карте прикреплены сразу несколько счетов конвертируемой валюты. Цифры счета валют идентичны. Банк автоматически конвертирует курс в зависимости от поступивших денежных средств.

При получении кредита в долларах или евро – всегда потребуется счет в иностранной валюте.

Будьте внимательны с расчетами. Простое правило гласит – рассчитываетесь по кредиту в той валюте, в которой вы получаете свой доход.

Не стоит думать, что инфляции подвержен только рубль. Например, в 2016 и 2017 годах, инфляция доллара США составила 2,07% и 2,12%. Это означает, что условные 1 000 долларов на вашем валютном счете в год обесценились примерно на 20 единиц.

В каких банках можно открыть?

Выбирайте банк в зависимости от направления деятельности вашего счета. Если вы планируете выполнять операции с какой-либо страной, убедитесь, что там есть представительство вашего банка. Зачисление средств будет проходить намного быстрее. Если вы планируете простые операции – выбирайте банк по следующим критериям:

- Обязательная привязка счета к пластиковой карте;

- Дополнительные бесплатные бонусы: стоимость открытия, смс уведомления, возможное предоставление кредитного лимита в иностранной валюте;

- Выбирайте банк, входящий в топ сто крупнейших финансовых учреждений страны.

Если вам необходим список банков, где можно открыть счет в иностранной валюте, то это:

- Альфа-Банк;

- Сбербанк;

- ВТБ;

- Банк Москвы;

- Россельхозбанк.

Есть мнение, что хорошие условия в данном отношении предлагают:

- Кредит Европа Банк;

- Восточный;

- Темп-Банк;

- ЯР-Банк и другие.

Процедура открытия

Открытие иностранного счета – строго формальный процесс. Если это не зарплатная карта, вам нужно при себе иметь только паспорт (место регистрации или проживания не имеют значения).

Если вы открываете иностранный счет как индивидуальный предприниматель, предоставьте учредительные документы.

Как правило, счет открывается сразу же – в течение операционного дня. При привязке счета к карте – необходимо подождать 2-3 дня.

Кроме того, при открытии вы будете подписывать документы. Не забывайте читать их и спрашивать, если что-то не ясно.

В дополнение темы:

Валютная дебетовая карта

Как положить доллары на карту Сбербанка?

Как взять кредит в долларах США?

Задать вопрос о кредитах нашим специалистам! В качестве бонуса, вы можете прямо сейчас:

ВЗЯТЬ ДЕНЬГИ В ДОЛГ БЕЗ ПРОЦЕНТОВ

Кредиты с минимальной ставкой в декабре 2019 года

Узнать кредитную историю по фамилии онлайн