Содержание

- Открытие расчётного счёта для ООО в 2019 году

- Может ли ООО работать без счёта в банке

- Документы для открытия счёта юридическим лицом

- Как проходит процедура оформления

- Перечень документов для открытия счета в банке для ИП, которые нужно взять с собой

- Какие документы для открытия счета для ИП заполняются в банке

- Перечень необходимых документов для открытия расчетного счета

- Оформление в банке для ИП

- РС для юридических лиц

- Особенности процедуры

- Замена карточки с образцами подписей

- Временный расчетный (накопительный) счет

- Причины отказа

- Процедура закрытия

- Причины открытия расчетного счета

- Как регламентируется

- Порядок открытия расчетного счета организации

- Сроки оформления

- Уведомление налоговой об открытии счет

- Порядок расчётно-кассового обслуживания юридических лиц

- Порядок открытия счетов в банке

- Разновидность счетов

- Открытие счета в банке

- Стоимость счета

- Для нерезидентов

- Подробнее о документах

- Порядок закрытия счета

- Досрочное прекращение договора

- Прекращение договора по инициативе банка

- Перечень противозаконных операций

- Что говорит законодательство?

- Самые надежные банки России

- Инструкция по открытию счета в зарубежном банке

- Особенности зарубежных банков

- Различные нюансы при переводе денег на зарубежные счета

- Миф о неконтролируемых денежных потоках

- Иностранные пластиковые карты

- Инвестиционный счёт

- Самые надёжные банки Европы

- Вывод

- Как открыть счет в банке для ИП

- 16. Порядок открытия расчётного счёта. Документальное оформление и учёт операций по расчётному счёту и иным счетам в банке.

- 17. Порядок открытия валютного счёта и учёт движения валютных средств.

Открытие расчётного счёта для ООО в 2019 году

Расчётный счёт открывают организации и ИП для проведения безналичных платежей. От других банковских услуг расчётный счёт отличается тем, что по нему проводится множество операций: с государством, партнёрами, поставщиками, покупателями, работниками. Мы расскажем, как открыть расчётный счёт для ООО, когда без него не обойтись, и какие документы для этого нужны.

Может ли ООО работать без счёта в банке

Закон прямо не требует открытия счёта в банке для ООО, но организация вправе заплатить налоги только безналичным путем (ст. 45 НК РФ). Ещё одна ситуация, которая обязывает фирму проводить безналичные расчёты, – это превышение лимита наличных платежей в сделке с другим коммерческим субъектом.

Центробанк ограничил наличную оплату суммой в 100 000 рублей, причём, это не разовый платеж, а лимит в рамках одного договора. Например, арендная плата за офис составляет 15 000 рублей за месяц, тогда общая договорная сумма превысит лимит уже через 7 месяцев аренды (15 000 * 7 = 105 000 рублей).

Получается, что пока компания соблюдает лимит наличных расчётов, а сроки уплаты первых налоговых платежей ещё не подошли, то с расчётным счётом можно подождать. Но затягивать с выбором банка тоже не стоит. Подбор выгодных тарифов на обслуживание юридического лица и подготовка документов займет у вас какое-то время.

Документы для открытия счёта юридическим лицом

Определились с банком и выбрали подходящий тарифный план? Тогда надо собрать документы для открытия расчётного счёта. Необходимый перечень установлен Инструкцией Центробанка РФ от 30.05.2014 № 153-И. Вы должны представить операционисту оригиналы:

- устава общества;

- свидетельства о регистрации общества с ограниченной ответственностью ();

- свидетельства о постановке на налоговый учет ();

- подтверждения полномочий директора (соответствующий протокол, решение, приказ);

- документа, удостоверяющего личность директора;

- приказа или доверенности, подтверждающего полномочия работников компании на распоряжение безналичными средствами (если такое право будет передано) ();

- листка с кодами статистики;

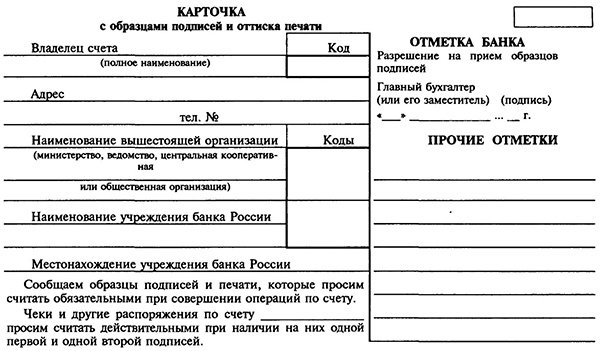

- карточки с образцами подписи и печати общества, заверенной нотариально или сотрудником банковского учреждения ();

- выданных лицензий и разрешений, если виды деятельности общества относятся к лицензируемым;

- доверенности, при подаче доверенным лицом.

Все российские кредитные учреждения находятся под контролем Росфинмониторинга, который следит за тем, чтобы банки не проводили транзакции, связанные с отмыванием доходов, финансированием терроризма и любыми другими сделками, противоречащими закону. В рамках этого контроля для открытия счёта в банке для ООО дополнительно могут запросить иные сведения:

- подтверждение юридического адреса организации: свидетельство о собственности, договор аренды или субаренды;

- сведения о деловой репутации: отзыв другого кредитного учреждения или контрагента;

- годовую бухгалтерскую отчётность, налоговые декларации с отметкой ИФНС, справку об отсутствии задолженности по налогам (у работающих фирм).

Как проходит процедура оформления

Открытие расчётного счёта для ООО — достаточно простая процедура. Реквизиты можно забронировать заранее на сайте банка, тогда от вас потребуется всего один визит. Стоимость открытия зависит от клиентской политики, в некоторых банковских учреждениях это бесплатно на минимальном тарифе или в рамках программы лояльности.

После того, как банковский менеджер убедится в достоверности оригиналов ваших документов и снимет копии, он предложит заполнить:

- заявление о подключении услуг;

- анкету клиента;

- сведения о бенефициарном владельце;

- договор об РКО.

Если выбран тарифный план с функцией онлайн-платежей, то вам также выдадут сертификат ключа проверки электронной подписи и сам USB-ключ. На этом всё, можете проводить платежи по полученным реквизитам. Сообщать об открытии счёта организации в ИНФС и фонды не надо, с 2014 года это делают сами банки.

Собираетесь открыть расчётный счёт? Откройте расчётный счёт в надёжном банке — Альфа-Банке и получите бесплатно:

- бесплатное открытие счёта

- первый счет в иностранной валюте

- заверение документов

- интернет-банк

- и многое другое

>Какие документы нужны ИП для открытия расчетного счета: перечень на 2018-2019 год

Перечень документов для открытия счета в банке для ИП, которые нужно взять с собой

Список документов для открытия счета отличается в разных банках. Несмотря на то, что он утвержден в приложениях к инструкции № 153-И, организации вправе требовать дополнительные бумаги. Чтобы сэкономить время и уменьшить количество визитов в офис, подготовьте оригиналы и заверенные копии документов заранее.

Если времени на сбор документов и подготовку нет, поручите регистрацию расчетного счета сторонним специалистам. Можно обратиться в аутсорсинговые компании, предоставляющие услуги регистрации и бухгалтерского сопровождения. Пример такого сервиса — Главбух Ассистент. Эксперты возьмут на себя общение с банковскими и налоговыми сотрудниками — а вы сможете заняться насущными вопросами бизнеса, не отвлекаясь на рутину.

Какие документы нужны для открытия счета в банке для ИП:

- Паспорт индивидуального предпринимателя или доверенного лица — обязательно оригинал;

- Свидетельство о регистрации ИП в любой форме;

- Свидетельство о присвоении ИНН — также оригинал;.

- Справка из Росстата, в которой отражены коды видов экономической деятельности. Некоторые банки не включают эту справку в список обязательных документов и могут открыть счет без нее;

- Выписка из ЕГРИП;

Лицензии или патенты нужны в том случае, когда они имеют прямое отношение к правоспособности индивидуального предпринимателя открывать счет. Если ИП — иностранный гражданин, в банк предоставляется миграционная карта или документ, подтверждающий право проживания на территории Российской Федерации.

Читайте также: Как выбрать лучший банк для ИП в 2018 году

Какие документы для открытия счета для ИП заполняются в банке

После того как подготовлен пакет документов, обратитесь в выбранный банк, чтобы заполнить дополнительные бумаги. Если вместо вас выступает доверенное лицо, открыть счет можно на основании нотариально заверенной доверенности. В отделении заполнить анкету, заявление на открытие счета, карточку с образцами подписи и договор обслуживания.

Заявление

Заявление — это основание для открытия расчетного счета. Его заполняют от руки или в электронном виде. Для удобства скачайте бланк и заполните его предварительно. В некоторых финансовых организациях предусмотрена возможность заполнения документа на сайте банка.

В заявлении указывают полные сведения об индивидуальном предпринимателе, валюту и вид расчетного счета. После заполнения всех строк на листе расписывается предприниматель, главный бухгалтер, банковский специалист.

Анкета

При открытии счета индивидуальный предприниматель или его представитель заполняет анкету, если она предусмотрена правилами банка. Форма бланка разрабатывается финансовой организацией индивидуально.

Читайте также: Блокировка расчетного счета: причины и действия по разблокировке

Карточки

Будьте готовы оформить и другие документы для открытия расчетного счета в банке для ИП в 2018 году. В ряде случаев нужно сделать карточку с образцами оттиска печати и подписей лиц, которые наделены правом распоряжаться счетом, а также документы, подтверждающие полномочия третьих лиц.

Образец карточки:

Карточка не нужна, если:

- операции будут осуществляться только клиентом;

- договором предусмотрено распоряжение денежными средствами с использованием аналога собственноручной подписи;

- счет открывается для безналичных операций или депонирования средств.

Договор обслуживания

Договор подписывают в последнюю очередь. Внимательно прочтите все пункты, в том числе сноски и фразы мелким шрифтом. При необходимости возьмите с собой юриста. В момент подписания договора обслуживания вы автоматически соглашаетесь со всеми условиями.

Дополнительные документы

После того, как будут оформлены документы, необходимые для открытия счета ИП, банковский работник может предложить заключить договор на использование дистанционных сервисов, например, онлайн-банкинга или клиент-банка.

Важно! На сегодняшний день не нужно информировать Федеральную налоговую службу об открытии счета — отправка сведений о всех счетах предпринимателей входит обязанности сотрудников банков

Читайте также: Как ИП снимать деньги с расчетного счета на личные нужды в 2018 году

Процедура открытия счета в банке занимает около 40-60 минут. Счет становится активным сразу же или спустя несколько часов, реже — через сутки.

Для новостей малого бизнеса мы запустили специальный канал в Telegram и группы во Вконтакте, Фейсбуке и Одноклассниках. Присоединяйтесь! Даже Твиттер есть.

Перечень необходимых документов для открытия расчетного счета

Расчетный счет в банке необходим для проведения взаиморасчетов с контрагентами, сотрудниками, государственными органами. Он обязателен для юридических лиц и рекомендован для ИП. Какие документы нужно собрать для открытия расчетного счета?

Оформление в банке для ИП

Индивидуальным предпринимателям открывать расчетный банковский счет необязательно. Но он потребуется, если ИП планирует получать или отправлять безналичные платежи.

Индивидуальным предпринимателям открывать расчетный банковский счет необязательно. Но он потребуется, если ИП планирует получать или отправлять безналичные платежи.

Кроме того, использование карт и счетов, зарегистрированных на частное лицо, для бизнеса противоречит инструкциям ЦБ РФ. В таких случаях банк вправе отказать в операциях.

В общем случае для открытия расчетного счета ИП необходимо подготовить следующие документы:

- свидетельство о регистрации ИП;

- свидетельство из ФНС о постановке на учет (с номером ИНН);

- паспорта лиц, участвующих в открытии счета (их данные и образцы подписей будут внесены в карточку);

- выписку из ЕГРИП (или лист записи по форме Р6009, если ИП меньше месяца);

- письмо по форме банка в подтверждение адреса, если место регистрации ИП не совпадает с пропиской;

- печать (если есть).

Каждый банк сам определяет, какие документы должны быть предоставлены в копиях и нужно ли их заверять. Эту информацию необходимо уточнять в отделении перед открытием счета.

РС для юридических лиц

Юридическое лицо для осуществления своей деятельности обязано иметь расчетный счет. Для этого в отделение выбранного банка приносят следующие документы:

- свидетельство ОГРН (выдается при регистрации);

- свидетельство из ФНС о постановке на учет ЮЛ (с номерами ИНН и КПП);

- устав, заверенный печатью ФНС;

- выписку из ЕГРЮЛ (или лист записи по форме Р50007, если ЮЛ меньше месяца);

- протокол собрания учредителей об образовании юридического лица и назначении директора (приказ);

- учредительный договор (если есть);

- документы на юридический адрес (договор аренды, купли-продажи помещения, свидетельство собственности, гарантийное письмо от владельца и т.д.);

- лицензию для определенных видов деятельности, см. ФЗ № 93 от 04.05.2011 г.;

- паспорта участвующих в открытии (их данные и образцы подписей будут внесены в карточку);

- печать ЮЛ.

Точный перечень необходимых документов уточняется в отделении банка. Некоторые финансовые организации требуют вместе с оригиналами предоставлять копии, иногда — заверять их нотариально.

Особенности процедуры

Важнейший этап открытия счета ЮЛ или ИП — выбор банка. Финансовая организация должна подходить по месторасположению, тарифам и уровню сервиса. Немаловажными факторами считаются наличие интернет-сервиса, персонального менеджера, дополнительных услуг для корпоративных клиентов и выгодные предложения по кредитованию бизнеса.

Заявление в банк

Основание для открытия расчетного счета — заявление от представителя ЮЛ или ИП. Оно пишется либо в присутствии операциониста и заверяется подписями и печатью, либо готовится предварительно на банковском бланке.

Основание для открытия расчетного счета — заявление от представителя ЮЛ или ИП. Оно пишется либо в присутствии операциониста и заверяется подписями и печатью, либо готовится предварительно на банковском бланке.

Что указывается в заявлении:

- сведения о клиенте (организационно-правовая форма, наименования, местонахождение, контактные данные);

- просьба об открытии счета;

- подписи руководителя и главного бухгалтера, ;

- отметки операциониста.

Во многих крупных финансовых организациях процедуру открытия счета можно инициировать с помощью онлайн-заявки. В этом случае проверку клиента и подготовку бланков для него (карточки, договоров, вопросника, учетной запись в интернет-приложении) банк делает предварительно, а затем приглашает представителей ЮЛ или ИП для подписания документов.

Стандартный пакет

При открытии счета клиент заполняет карточку с оттиском печати и образцами подписей. Документ составляется на бланке банка в присутствии операциониста или у нотариуса. Его актуальный образец есть в приложении к инструкции ЦБ РФ № 153-И от 30.05.2014 г.

Карточка содержит данные всех лиц, наделенных правом от имени организации распоряжаться деньгами на счету. На лицевой стороне заполняется информация о клиенте, его местонахождении, номере телефона, наименовании банка. В поле «Прочие отметки» вносятся сведения о временных карточках, сроке их действия, случаях замены, выданных выписках со счета.

Документы для скачивания (бесплатно)

- Подробный перечень документов для открытия РС

- Доверенность на открытие РС

- Заявление на открытие счета

- Рекомендуемая форма обращения в ПФР

- Рекомендуемая форма обращения в ФСС

На оборотной стороне содержатся ФИО лиц, которые могут проводить операции от имени организации, образцы их подписей, срок полномочий, дата внесения записей. В отдельном поле проставляется печать.

Помимо карточки, клиент подписывает договор банковского счета и заполняет опросный лист-анкету. Последний документ необходим банку для определения характера деловых взаимоотношений с клиентом, источника его доходов, финансового положения, репутации и т.д.

Как открыть представителем

Для открытия расчетного счета представителям организации (руководителю и главному бухгалтеру) необходимо прийти в отделение с пакетом документов по требованию банка. Если карточка заполняется не предварительно у нотариуса, а в присутствии операциониста, прибыть следует всем лицам, наделенным правом подписи.

Заявление, договоры на открытие счета и обслуживание через интернет-приложение, вопросник заполняются непосредственно в банке. Деньги за операцию вносятся в кассу.

Процедура занимает 1–2 рабочих дня. Некоторые банки просят предварительно подавать онлайн-заявку, чтобы подготовить документы и проверить организацию до личной встречи с ее представителями.

После оформления клиент получает оригинал договоров и лист с тарифной сеткой, справку об открытии счета с реквизитами, логин и пароль от интернет-приложения и пластиковую корпоративную карту.

Все нюансы открытия расчетного счета в банке есть в данном видео.

Дополнительные справки и требования

Иногда помимо документов из стандартного пакета банк требует дополнительные. К таким относится, например, уведомление о присвоении статистических кодов из Росстата. Согласно инструкции ЦБ РФ № 011-31-1/4394 от 27.10.2011. его предоставлять необязательно. Отказ банка в обслуживании на основании его отсутствия будет незаконным. Все же его можно получить бесплатно в территориальном отделении Росстата или самостоятельно выгрузить с официального сайта www.gks.ru.

Согласно Положения ЦБ РФ № 499-П от 15.10.2015 г. банк перед обслуживанием проверяет потенциального клиента с использованием баз данных госучреждений и информации из сети. Если у него появляются сомнения в законности деятельности компании или ИП, он может потребовать дополнительные бумаги: налоговую отчетность (если организация не только что созданная), заключения аудиторских проверок и т.д.

Уведомления в ФНС, ПФР и ФСС

Самостоятельно информировать налоговую службу, ПФР и Фонды социального и обязательного медицинского страхования об открытии расчетного счета не требуется.

Самостоятельно информировать налоговую службу, ПФР и Фонды социального и обязательного медицинского страхования об открытии расчетного счета не требуется.

Согласно ФЗ № 59 от 02.04.2014 и ФЗ № 52 от 02.04.2014 г., эта обязанность возложена на банк.

Юридическое лица и ИП обязаны сообщить в налоговую об открытии валютного счета в иностранной финансовой организации в течение месяца.

Уведомить можно лично (с заполнением формы-приложения к приказу ФНС № ММВ-7-6/457@ от 21.09.2010 г.), письмом или онлайн — через портал госуслуг www.gosuslugi.ru с использованием электронной подписи.

Другие формы собственности

В ряде случаев от представителей организации требуются специфичные документы в дополнение к стандартному пакету.

Так, филиал компании должен предоставить положение об открытии представительства и приказ о назначении его руководителя. Иностранной фирме, головной офис которой находится за пределами РФ, для обслуживания в банке необходимы бумаги, подтверждающие ее правовой статус (регистрацию) и заверенные нотариально переводы документов. Иногда требуется аккредитационное свидетельство (выписка из соответствующего реестра).

Индивидуальным предпринимателям, которые не являются гражданами России, дополнительно необходимы миграционная карта и загранпаспорт.

Полные перечни документов для компаний с разными организационно-правовыми формами содержатся в гл. 4 инструкции ЦБ РФ № 153-И от 30.05.2014 г.

Доверенность

В соответствии с Положением ЦБ РФ № 499-П от 15.10.2015 г. банк обязан перед началом обслуживания идентифицировать клиента. Установлено, что порядок проверки разрабатывается в каждой финансовой организации самостоятельно.

В соответствии с Положением ЦБ РФ № 499-П от 15.10.2015 г. банк обязан перед началом обслуживания идентифицировать клиента. Установлено, что порядок проверки разрабатывается в каждой финансовой организации самостоятельно.

Банк может (но не должен) потребовать хотя бы одну личную встречу с руководством и отказать в первоначальном оформлении счета представителю ЮЛ или ИП в соответствии со своей политикой безопасности. Эта информация указывается на официальном сайте и в условиях оказания услуг.

Все же большинство банков принимают представителей организации или ИП с доверенностью на открытие счета, а при наличии сомнений сами выезжают в офис потенциального клиента. Иногда в таких случаях предъявляются дополнительные требования к документам, например, их обязательное нотариальное заверение.

Замена карточки с образцами подписей

Карточку с образцами подписей необходимо менять при смене руководителя или главного бухгалтера, наименования или организационно-правовой формы ЮЛ, печати или лиц, наделенных правом распоряжаться деньгами компании. В каждом из этих случаев в банк предоставляются разные документы.

Так, при смене руководства требуются:

- письмо с причиной замены карточки;

- выписку из ЕГРЮЛ;

- новую нотариально заверенную карточку;

- документы, подтверждающие полномочия лиц, в нее вписанных.

Полный перечень документов необходимо уточнять в отделении банка или у персонального менеджера.

Временный расчетный (накопительный) счет

Временный расчетный счет создается банком для организации до ее государственной регистрации для внесения учредительских взносов. Он формируется на том же балансе, на котором впоследствии планируется открыть постоянный счет.

Какие документы необходимы для этого:

- заявление;

- в зависимости от организационно-правовой формы: устав, договор или решение о создании ЮЛ;

- копии паспортов учредителей.

Банк вправе потребовать дополнительные бумаги при необходимости. Заявители получают на руки справку с реквизитами. Временный счет рассчитан на накопление денег, то есть снимать средства с него нельзя. Банк продолжает обслуживать его до момента открытия постоянного расчетного счета или до его закрытия по инициативе владельцев.

Причины отказа

Перед началом обслуживания банк проверяет клиента: собирает информацию, в том числе из интернета и государственных органов, встречается с руководством и т.д.

Перед началом обслуживания банк проверяет клиента: собирает информацию, в том числе из интернета и государственных органов, встречается с руководством и т.д.

Если по каким-то причинам выбранная организация отказала в открытии счета, юридическое лицо вправе подать заявление и документы в другую.

Банк может отказать в расчетном обслуживании согласно ФЗ № 115 от 07.08.2001 г. по следующим причинам:

- предоставление некорректной информации о местонахождении компании;

- получена информация о незаконной деятельности ЮЛ или ИП: об отмывании доходов, финансировании террористов и т.д.;

- сведения о проблемах с законом руководителей или учредителей фирмы;

- регистрация компании по массовому юридическому адресу;

- ошибки в заполнении документов;

- непогашенные долги по другим расчетным счетам.

Процедура закрытия

Закрыть расчетный счет организация или ИП может по заявлению. При этом клиент должен сдать в банк чековые книжки с корешками и неиспользованными листами.

Если на счете есть деньги, банк обязан передать их по указанным реквизитам в течение недели после получения заявления. Если есть долг, его необходимо предварительно погасить.

Банк должен по заявке корпоративного клиента закрыть счет, даже если на нем наложен действующий запрет налоговой службы. Но в этом случае остатки денег передаются владельцу только после снятия всех ограничений.

Закрытие счета проходит не позднее следующего рабочего дня с момента регистрации заявления.

Собрать и заполнить бумаги на открытие расчетного счета не сложно. Тем не менее ошибка может привести к потере времени, а иногда и денег, если за эту операцию банк взимает комиссию.

Чтобы этого не произошло, лучше готовить документы под руководством менеджера финансовой организации или доверить процедуру профессионалам.

Дополнительную информацию по открытию расчетного счета для ИП можно узнать из данного видео.

Расчетный счет необходим как индивидуальному предпринимателю, так и юридическому лицу. Он используется не только для хранения денег, но и для проведения операций в процессе ведения деятельности предпринимателя, открывшего счет. Зная порядок открытия расчетного счета, который регламентируется Банком России, ИП или компания сможет быстро получить счет на требуемых условиях.

Расчетный счет необходим для того, чтобы:

- Хранить деньги бизнеса — уставной капитал, выручку и другие

- Принимать и отправлять любые платежи в безналичном виде

- Оплачивать услуги, которые необходимы для введения деятельности

- Переводить зарплату на банковские карты своим сотрудникам

- Выплачивать налоги, взносы в пенсионный фонд и другие обязательные платежи

Причины открытия расчетного счета

Расчетный счет – это специальный счет, который предназначен для ведения коммерческой или хозяйственной деятельности. Подобный счет не может использоваться для хранения сбережений или оплаты нужд, не связанных с бизнесом. Преимущество данного счета заключается в том, что для него не действуют многие ограничения обычного банковского счета.

Начинающие ИП часто считают, что прием денег лучше проводить наличным расчетом, а все остальные финансовые операции осуществлять при помощи банка. Рассмотрим несколько основных причин, которые докажут обратное:

- Инструкция Центробанка №153-И запрещает использовать для предпринимательской деятельности лицевые счета физических лиц

- Регулярные операции на крупные суммы могут вызвать подозрения в нелегальной деятельности или отмывании денег, из-за чего счет может быть заблокирован

- Расчетный счет позволяет научить ИП дисциплине при ведении своей деятельности. С помощью счета проще контролировать доходы и расходы, рассчитывать и уплачивать налоги

- ИП, открывшему расчетный счет, больше доверяют клиенты и партнеры. Наличие такого счета может говорить не только о надежности компании, но и о больших денежных оборотах внутри нее

Как регламентируется

Сегодня порядок открытия расчетного счета в банке, его ведение, закрытие и все остальные операции с ним, регламентируются ЦБ РФ. Механизм, с помощью которого будет функционировать расчетный счет, предоставляет кредитная организация, где он был открыт. Оформление счета подтверждается письменным договором. В нем банк или другая финансовая коммерческая организация берет на себя определенные обязательства перед своим клиентом:

- Проводить все возможные финансовые операции со счетом своего клиента, которые не противоречат действующему законодательству

- Обеспечивать сохранность средств, которые хранятся на расчетному счету, и операций с ними

- Списывать средства по указанию своего клиента

- Выдавать выписки, предоставлять подробную статистику расходов и прочее

Порядок открытия расчетного счета организации

Любая организация может открыть счет в любом банке, российском или зарубежном. Можно открыть один или несколько счетов в разных целях. Процедура оформления не займет много времени. Как правило, уже через несколько дней клиент получит все необходимые реквизиты и данные.

Чтобы оформить удобный для вас расчетный счет. достаточно следовать простой инструкции:

- Выбрать банк с подходящими условиями. Необходимо изучить порядок открытия себя расчетного счета, стоимость обслуживания, требования к клиенту и другие условий

- Собрать необходимый пакет документов

- Заполнить заявление. Подать его можно лично в отделении банка или через Интернет

- Подписать договор с банком

Обычно для оформления расчетного счета необходимо представлять следующие документы:

- Заявление, которое подписывается руководителем ИП или компании. Также нужны документы о личности и полномочиях лиц, которые будут в дальнейшем иметь доступ к расчетному счету

- Паспорт и ИНН

- Свидетельство, подтверждающее регистрацию организации в налоговой службе

- Налоговая отчетность (требуется только в том случае, если ИП уже более 3-х месяцев занимается предпринимательской деятельностью)

Очень важно в данном случае правильно выбрать финансовую организацию. Простая инструкция позволит немного упростить задачу. В первую очередь, ИП и юридическим лицам рекомендуется руководиться следующими критериями выбора:

- Условия предоставления услуг, а также их стоимость. Стоит понимать, что бесплатное обслуживание расчетного счета не всегда может быть выгодным из-за высокой стоимости других операций. Иногда платное обслуживание счета сразу может учитывать и комиссию, которая будет взиматься за переводы денежных средств и пополнение расчетного счета

- Надежность выбранной финансовой организации

- Удобство управление расчетным счетом

- Способы пополнения счета

Предлагаем ознакомиться со списком банков, которые являются лидерами на российском финансовом рынке и позволяют своим клиентам открывать расчетные счета на выгодных условиях.

Расчетный счет в Альфа-Банке:

| Оплата первых девяти месяцев обслуживания счета дарит клиенту трехмесячный бесплатный период | Бесплатно |

| Все бухгалтерские операции бесплатны | Бесплатно |

|

Бесплатный сайт, а также первая реклама деятельности организации клиента. |

Бесплатно |

Расчетный счет в Тинькофф Банке:

| Открытие счета | 0 руб. |

| Обслуживание | от 490 руб./мес |

| На остаток по счету | до 6% |

Расчетный счет в ВТБ:

| Открытие счета | 0 руб. |

| 3 месяца обслуживания | 0 руб. |

| Переводы и операции с наличными | 0 руб. |

Расчетный счет в банке Точка:

| Открытие счета | 0 руб. |

| Ведение счета | от 750 до 7500 руб. в месяц |

| Перевод платежей | Первые 500 платежей бесплатные, следующие за 30-50 рублей за перевод. |

Сроки оформления

Отдельный вопрос касается срочности открытия расчетного счета Обязать открывать счет никто не может. Именно по этой причине не существует конкретных сроков, когда нужно открывать расчетный счет.

На оформление договора и выдачи клиенту реквизитов может потребоваться много времени. Но некоторые банки предоставляют все реквизиты нового счета сразу после оформления заявки или подписания договора. Эти реквизиты можно свободно сообщать партнерам и клиентам своей организации.

Уведомление налоговой об открытии счет

Ранее ИП были обязаны сообщать налоговой службе об открытии расчетного счета сами. С 2014 года эта ответственность была переложена на банки. Тем не менее, стоит заранее узнать, сообщает ли банк ФНС о новых счетах — так вы сможете избежать дополнительных проблем с налоговой службой.

Порядок расчётно-кассового обслуживания юридических лиц

Сегодня порядок расчётно-кассового обслуживания юридических лиц включает в себя целый комплекс различных услуг, которые позволяют полностью удовлетворить все потребности коммерческой или некоммерческой организации. Банки обеспечивают бесперебойное движение средств и безопасность проведения операций с ними. Юридическим лицам часто доступно больше услуг, чем ИП — например, валютные счета, различные формы кредитования, гарантии и лизинг.

Все больше ИП считают, что расчетный счет – это важный инструмент для успешной и безопасной деятельности. Такой счет обладает массой преимуществ, в частности:

- Помогает удобно и оперативно уплачивать любые налоги и сборы

- Увеличивает статут компании и помогает сотрудничать с более крупными партнерами

- Позволяет проводить необходимые финансовые операции, просматривать подробную статистику и взаимодействовать с банком через системы интернет-банкинга

- Позволяет принимать платежи от клиентов или покупателей в безналичной форме

Открыть расчетный счет предприниматель может в любом банке или финансовой организации. Правильно подобранный счет сделает ведение бизнеса удобным и поможет избежать проблем с законом

Порядок открытия счетов в банке

Открытие счета в банке – это уже вполне типичный и повседневный процесс, к которому прибегают, когда хотят начать сотрудничество с финансовой организацией. Порядок открытия счетов в банке подразумевает регистрацию заявителя как клиента банка. А также выдачу ему соответствующих прав на использование привилегий, которые предоставляет организация.

- Разновидность счетов

- Открытие счета в банке

- Стоимость счета

- Для нерезидентов

- Порядок закрытия счета

- Досрочное прекращение договора

- Прекращение договора по инициативе банка

- Перечень противозаконных операций

- Что говорит законодательство?

- Самые надежные банки России

- Инструкция по открытию счета в зарубежном банке

- Особенности зарубежных банков

- Различные нюансы при переводе денег на зарубежные счета

- Миф о неконтролируемых денежных потоках

- Иностранные пластиковые карты

- Инвестиционный счёт

- Самые надёжные банки Европы

- Вывод

Счета необходимы для разных целей – хранения денежных средств, денежных переводов, получения денег от других резидентов и других более мелких нужд. Также счета необходимы для предпринимательства и ведения бизнеса. В таком случае обычно регистрируют счет для юридического лица, который имеет расширенные полномочия по сравнению с физическим лицом.

Разновидность счетов

Для того чтобы ограничить и регулировать финансовые операции по счетам, финансовые организации разделяют их на определенные группы:

- Депозитные счета – предназначены для вкладов. Обычно на них, сберегается определенная денежная сумма, за которую банк выплачивает определенную процентную ставку. Плата за содержание такого счета не снимается. Но и существует одно важное условие – деньги нельзя выводить со счета во время действия депозитного договора.

- Депозитные счета государственных органов (обычно судов, налоговой службы, отдела экономической безопасности и т. д.) – также предназначены для хранения денежных сумм и начисления по ним процентной ставки, но принадлежат эти счета не физическим или юридическим лицам, а государственным органам.

- Специальные счета – узкоспециализированные договоры, предназначенные для выполнения различных финансовых операций. Например, счет поставщика, клиринговый счет, брокерский счет и другие. Может быть открыт для любых лиц: физических, юридических и предпринимателей.

Читайте также: Как открыть расчетный счет для ООО в надежном банке

- Счета с доверительным управлением – договор, в котором помимо владельца счета предусмотрено лицо, которое вправе осуществлять установленные банковские операции от имени владельца. Порядок открытия счетов в банке с доверительным управлением имеет свои нюансы.

- Корреспондентские субсчета – открывают для отделов кредитных организаций.

- Корреспондентские счета – открывают для кредитных организаций. Имеется возможность открыть счет в иностранной валюте.

- Бюджетные счета – могут быть открыты только юридическими лицами, только с целью произведения банковских операций с государственными бюджетными средствами.

- Расчетные счета – открываются с целью достижения необходимых задач финансовой организации и могут быть закрыты после её выполнения.

- Текущие счета – открывают только физическим лицам для личных нужд, кроме предпринимательской или другой коммерческой деятельности.

Открытие счета в банке

Порядок открытия счетов в банке начинается прежде всего с подачи заявления. После написания заявления оно подкрепляется необходимыми документами.

Для физического лица:

- Документ об удостоверении личности.

- Свидетельство о текущем учёте в налоговом органе.

Обратите внимание, что банки вправе дополнять этот перечень по своему усмотрению и требовать с заявителя иные документы. Поэтому в большинстве случаев этот список намного больше, так как финансовая организация хочет знать всю важную информацию о своём клиенте.

Для юридического лица:

- Учредительные документы формы собственности юридического лица.

- Свидетельство о государственной регистрации.

- Документальное подтверждение местонахождения организации.

- Выписка из регистра Росстата с перечислением статистических кодов.

- Документы, удостоверяющие личность (только для главного бухгалтера и руководителя).

- Документы, подтверждающие назначение в должности главного бухгалтера и руководителя.

Как и в прошлом случае, банк может затребовать иные документы, например связанные с деятельностью организации, для проверки законности денежного оборота и других целей.

После принятия пакета документов банку нужно определенное время, чтобы проверить документы заявителя на действительность и правдивость. А затем произвести дополнительную проверку по различным спискам. Это нужно для того, чтобы отсеять заявителей, которые были уличены в мошеннических схемах и других финансовых противозаконных действиях. Такие правонарушители заносятся в специальный «черный список» отдела экономической безопасности.

Разумеется, это не означает, что людям из «черного списка» запрещается иметь счет в банке, но сам банк для обеспечения своей безопасности может отказать такому человеку в открытии счета, для того чтобы в дальнейшем счет не использовался в противозаконных действиях.

Стоимость счета

В некоторых случаях процесс открытия сопровождается оплатой. Её наличие и размер определяются самим банком. Обычно физические лица могут открыть практически любой из видов счетов бесплатно. А вот у юридических лиц такой привилегии практически нет.

Читайте также: Транзитный счет в банке – это…

Для нерезидентов

Банки и другие финансовые организации различают граждан на две категории – резиденты и нерезиденты. Что это значит? Резидент – это гражданин Российской Федерации, который имеет соответствующие удостоверяющие документы (паспорт гражданина РФ или иной документ).

Нерезидент – это гражданин любой другой страны, но не имеющий гражданства РФ. Большинство банков не отказывают в открытии счетов нерезидентам, но только определенных видов. Порядок открытия счетов в банке для них отличается от стандартного. Начинается он традиционно – с визита в банк и составления заявления. Затем нужно предоставить перечень документов. Какие именно – расскажут в банке. Обычно требуют удостоверение личности и справку или выписку из банка вашей страны, где у вас уже открыт счет, а также иные документы.

Подробнее о документах

Сдача оригиналов документов увеличит шансы на положительный ответ. В случае если вы предоставляете копии, их необходимо заверить нотариусом. Обычно это делается прямо в отделении банка. Для организации важно, чтобы документы заверил именно банковский нотариус.

Порядок закрытия счета

Закрытие счета подразумевает прекращение действия договора. При открытии счета определяется время его действия, после истечения которого платежные реквизиты станут неактивными. Если по истечении срока действия на счету остается денежная сумма – её перечисляют на другой счет владельца или выплачивают наличными в отделении банка.

Досрочное прекращение договора

На основе обращения клиента в письменном виде банк может прекратить сотрудничество и досрочно разорвать договор, закрыв счет и предоставив остаточные денежные средства клиенту. В некоторых случаях, например в депозитном счете, могут накладываться штрафные санкции, предусмотренные при заключении договора.

Прекращение договора по инициативе банка

Банк также может досрочно прекратить сотрудничество по своей инициативе. Причины и механизм разрыва прописываются в самом контракте. Но бывают и исключения. Например, использование счета для запрещенных финансовых операций.

Каждая операция проверяется специальной группой на законность. Операции подвергаются тщательной проверке, в ходе которой изучаются источник поступлений, причина и другие подоплеки. Если сотрудники нашли подозрительные моменты, они могут заблокировать счет до того времени, пока владелец не предоставит документы, подтверждающие законность операции и чистоту денежных средств. Если по истечении предоставленного времени владелец не смог подтвердить законность, счет закрывают в одностороннем порядке, иногда с привлечением суда.

Перечень противозаконных операций

- Отмывание денежных средств путём переводов больших сумм без подтверждения.

- Финансирование преступных, террористических и экстремистских организаций.

- Перечисление средств, полученных иными незаконными способами.

Читайте также: Что такое обезличенный металлический счет и можно ли на этом заработать

Что говорит законодательство?

Чтобы знать свои права и иметь возможность отстоять свои интересы, нужно изучить банковское право. Мы выбрали для вас самые основные тезисы, которые пригодятся при открытии счета и других операциях.

- При открытии счета (подаче заявления, документов и т. д.) обязательно необходимо присутствие заявителя или его уполномоченного представителя. Также заявитель должен находиться в адекватности и дееспособности.

- Банк может отказать в открытии счета в том случае, если заявитель не предоставил полный перечень необходимых документов для идентификации личности и целей использования счета.

- Также финансовая организация вправе отказать, если подозревает заявителя в совершении мошеннических схем на открытом счету.

- При заключении одного договора может быть открыто сразу несколько счетов, причём разных видов.

- Для открытия дополнительного счета можно не заключать новый договор, а написать дополнительное заявление, на основе которого будет произведено открытие счета в банке.

- Документы, предоставленные в банк для идентификации личности, должны быть действительными на момент подачи.

На основе этой информации можно легко и без проблем понять порядок открытия счетов в банке, чтобы в дальнейшем при прохождении этого процесса не допускать ошибок и обезопасить себя от финансовых потерь.

Самые надежные банки России

- Ситибанк – в 2016 году активы банка составили 411,2 млрд рублей.

- Нордеа Банк – активы на 2016 год: 406,3 млрд рублей.

- Креди Агриколь – активы банка в 2016-м составили 80,2 млрд рублей.

- ЮниКредит Банк – величина активов в 2016-м составляла 1 415,4 млрд рублей.

- Росбанк – 896 млрд рублей составили активы банка в 2016 году.

- Русфинанс Банк – с величиной активов 96,8 млрд рублей на 2016 год.

- Сбербанк – с самым большим активом на 2016 год среди российских банков: 23 356,2 млрд рублей.

- Райффайзен Банк – активы в 2016 году составили 877,9 млрд рублей.

Инструкция по открытию счета в зарубежном банке

Западная экономика более стабильна и поэтому пользуется большим спросом среди людей, которые хотят сохранить свой капитал и уберечь его от различных факторов риска, а также инфляции. Обратите внимание на то, что филиалы зарубежных финансовых организаций нельзя считать зарубежными банками, так как они подвержены тем же рискам, что и отечественные организации.

Читайте также: Депозитный счет – это… Все детали и особенности

В то же время люди, которые выводят своей капитал на Восток, преследуют другие цели – приумножить его. Бурно развивающаяся экономика Восточной Азии позволяет распоряжаться своими средствами в восточных банках более динамично, в отличие от консервативной Европы.

- Для начала следует определиться с регионом и страной, в которой нужно открывать счёт. Ведь в каждой стране определены свои особенности ведения финансовой деятельности. Существуют так называемые оффшорные зоны, которые предоставляют своим вкладчикам полную конфиденциальность их финансовых операций. Также учтите, что в крупных и именитых банках, которые ведут свою историю ещё с 18-го или 19-го века, хранят только очень большой капитал. Поэтому нет смысла хранить там свои небольшие сбережения из-за большой комиссии. Идеальными для таких целей являются банки в центральной Европе или страны Скандинавии, кроме Швеции. В Азии хорошие предложения предлагают банки Сингапура и Гонконга. После выбора государства следует ознакомиться с текущей политической и экономической ситуацией. Причём такой анализ нужно провести не только в рамках государства, но и самой финансовой организации.

- Для открытия полнофункционального счёта нужно иметь зарегистрированную компанию. Её можно зарегистрировать самому или купить уже готовую. Компания позволяет хранить на счету большие активы с минимальной комиссией. За рубежом существует большое количество фирм, которые занимаются продажей готовых компаний для открытия счетов. Сделка занимает не более суток.

- Банк для хранения средств должен обладать некоторыми важными атрибутами. В первую очередь это русскоязычное обслуживание. Даже если вы хорошо владеете иностранным языком, эффективно читать юридические документы будет очень трудно. Также стоит обратить внимание на сумму минимального взноса и возможности сотрудничества с нерезидентами. Так как некоторые банки не желают сотрудничать с гражданами других стран.

- Перейдём непосредственно к процессу открытия. К сожалению, подать заявку удаленно с помощью интернета не представляется возможным. Зато уже после открытия счёт можно обслуживать с помощью интернет-банкинга и мобильного приложения. Документы принимаются только в очном виде, копии должны быть заверены нотариально, а затем пройти перерегистрацию уже у банковского нотариуса.

В банк необходимо прийти со следующим пакетом документов: заявление от вашего имени об открытии банковского счёта компании, копии документов, которые подтверждают вашу личность и владение компанией, рекомендательные письма из других банковский организаций и учредительные документы компании.

- Срок, на протяжении которого будет открыт счёт, зависит от внутреннего распорядка организации. После его активации вы будете персонально оповещены.

- Обратите внимание, что зачастую в таких банках все операции производятся через персонального банковского служащего, который будет управлять вашим капиталом.

- Что если открывать счёт на физическое лицо? Нужно заметить, что зарубежные банки не ведут себя как отечественные организации. Они не разворачивают большую маркетинговую войну за каждого клиента. У них уже имеются постоянные вкладчики, которые обеспечивают им хорошие дивиденды. Поэтому к отбору новых клиентов такие организации относятся со всей строгостью. Нередки случаи отказов физическим лицам, чей капитал совсем немного превышает сумму минимального вклада. Также стоит учесть тот факт, что комиссия за обслуживание физических лиц больше, нежели за обслуживание юридических.

Особенности зарубежных банков

Первое, что стоит учесть при желании открыть счёт в зарубежном банке, – абсолютно другой подход к работе с клиентами. Безусловно, организация предлагает общие условия для всех. Но это не означает, что нельзя обговорить с банком особые условия. Обычно такие переговоры могут длиться в течение нескольких месяцев. Причём вести их должны вы персонально или ваш полномочный представитель.

Так как спрос на финансовые услуги в странах зарубежья намного выше, чем в СНГ, то и различных компаний, которые предлагают взять на себя все обязательства по открытию счёта, намного больше. Такие компании имеют тесные связи с финансовыми организациями, поэтому сроки открытия счёта могут быть очень гибкими. Единственное, чего стоит опасаться, – мошенников. Но их довольно легко идентифицировать.

Читайте также: Ссудный счет в банке – это… Все, что вы хотели знать по данному поводу, но не решались спросить

Различные нюансы при переводе денег на зарубежные счета

- Бесследно скрыть таким образом деньги явно не получится по нескольким причинам. Во-первых, перевод будет зафиксирован в отечественной организации. Во-вторых, при получении крупной суммы иностранный банк запросит подтверждение законности денежных средств. В случае отсутствия доказательств перевод блокируется.

- По закону, о ваших открытых зарубежных счетах должно знать государство. Всю эту информацию заносят в декларацию зарубежных счетов, поэтому при любом исходящем или входящем переводе информацию об операции также вносят в декларацию. В случае отсутствия уведомления в течение 30 дней накладывается штраф до пяти тысяч рублей.

Перевести сразу большую сумму денежных средств вряд ли получится из-за имеющихся лимитов. Лимиты зависят от вида счёта.

- В большинстве случаев вывести деньги из российского банка, а потом положить их на счёт в иностранном обойдется намного дешевле, нежели с помощью перевода, так как комиссии при переводе просто космические.

Миф о неконтролируемых денежных потоках

Бытует стереотип, что деньги в оффшорные зоны можно переводить огромными суммами. На самом деле это давно не так – после масштабных махинаций в разных странах с использованием привилегий банковской тайны. Правительство Европейских стран во многом ужесточило правила, при которых производятся денежные потоки. Теперь каждая крупная сумма должна сопровождаться доказательством полной чистоты денежных средств. Такое правило действует абсолютно для всех банков. Сегодня европейские финансовые организации следят за своим имиджем и не позволяют мошенникам и другим злоумышленникам порочить честь организаций, которые работают в сфере банковских услуг более двухсот лет.

Иностранные пластиковые карты

При открытии счёта в любом банке вы можете дополнительно завести карточку, с помощью которой можно производить снятие наличных денежных средств. Однако, во-первых, далеко не во всех российских банкоматах возможно произвести снятие. Во-вторых, при снятии будут удержаны очень большие проценты. Единственный хороший способ – произвести снятие в местном филиале иностранного банка, если таковые имеются.

Инвестиционный счёт

Зарубежные финансовые организации предлагают особый вид счёта, аналогов которого практически нет в российском финансовом сегменте. Дело в том, что проценты на депозитных вкладах ничтожно малы. Они могут быть в несколько раз меньше, чем предлагают российские финансовые организации.

Поэтому приумножать средства с помощью депозитного счёта – это нонсенс. Для таких целей используют инвестиционный счёт, который предусматривает некоторые особенности:

- Обслуживать счёт будет персональный управляющий капиталом, который будет подготавливать финансовые отчёты и составлять прогноз.

- Такой счет прежде всего предполагает торговлю валютой, ценными бумагами или покупку других инвестиционных активов.

- Счёт предоставляет персональный доступ к торгам, при этом не нужно обладать брокерской лицензией.

- Возможность самому вести свой инвестиционный портфель или доверить его сопровождение инвестиционному фонду.

- Если проценты по депозитам не превышают десяти процентов, то при успешном инвестировании можно получить до 50% годовых.

- При открытии инвестиционного счёта минимальный срок, после которого можно начать получить процентный доход, – 3 года. Деньги можно снять и раньше, но в таком случае проценты не будут выплачены.

- Если депозитный вклад не предполагает никаких рисков, то инвестиции могут быть убыточными. Поэтому риски потерять деньги намного больше.

Читайте также: Депозитный сертификат – это способ сколотить состояние

Самые надёжные банки Европы

Вывод

Сам порядок открытия счетов в банке является лёгкой процедурой, при которой на основе предоставленных документов делается запись в реестре, а затем открывается доступ к персональному счёту. При открытии счёта нужно учитывать возможные проблемы, которые могут возникнуть при работе с ним. Поэтому определившись со страной, банком и видом открываемого счёта, изучите все нюансы, а также проконсультируйтесь с представителем банка.

Как открыть счет в банке для ИП

Расчетный счет в банке – необходимое, но не обязательное условие работы ИП. Законом допускается ведение предпринимательской деятельности без открытия счета, а период, в который может быть открыт счет – не регламентирован. Так как банковское обслуживание стоит денег, вы можете открыть счет тогда, когда потребуется и закрыть его, если он вам больше не нужен

25.04.2016

Обратите внимание: за открытие и закрытие счета взымается комиссия!

Что такое расчетный счет и для чего он нужен

Расчётный счет ИП нужен для проведения расчетов по безналу. Разовые расчеты на сумму до 100 000 рублей можно проводить и без него. В случае, когда сумма превышает указанную, обороты предприятия растут со временем, а контрагенты предпочитают работать только по безналичному расчёту – счет открыть придется. Плюс, это один из показателей серьезности надежности предпринимателя.

Открытие расчетного счета позволяет:

~ вести расчеты с партнерами;

~ принимать платежи от клиентов;

~ осуществлять расчеты с бюджетом;

~ получать кредиты на выгодных условиях;

~ платить зарплату сотрудникам на карту;

~ выпустить дополнительные кредитные карты для себя;

~ открыть валютный счет.

Как выбрать банк для открытия расчетного счета ИП

Сегодня на рынке представлено много кредитно-финансовых учреждений, где вы можете открыть расчетный счет.

При выборе руководствуйтесь тремя основными требованиями:

~ совокупные затраты на открытие счета и стоимость месячного обслуживания;

~ присутствие банка в вашем городе, уровень клиентского сервиса;

~ наличие, организация и стоимость дистанционного банковского обслуживания (ДБО).

Открытие и ведение счета стоят по-разному. Разнится стоимость и при обслуживании непосредственно в банке или по системе ДБО. Система ДБО позволяет управлять счетом либо без установки дополнительного ПО на ваш компьютер, либо посредством системы «Банк-Клиент». Стоимость этих двух вариантов удаленного доступа к счету, естественно, также неодинакова (дешевле без установки ПО просто через интернет).

Обратите внимание: стоимость месячного обслуживания состоит, как минимум, из двух частей: ведение счета + стоимость типа обслуживания (расчетно-кассовое, ДБО).

Что входит в стоимость банковского обслуживания

Обязательный платеж, который банк ежемесячно списывает с вашего счета – это стоимость «наличия» вашего счета в данной кредитно-финансовой организации. Если хотите, это абонплата. За небольшую сумму в 500-600 рублей ваш счет активен.

Большую часть услуг составляет расчетно-кассовое обслуживание – удаленное или в отделениях банка.

Банк может брать деньги за:

~ прием и выдачу наличных;

~ проведение электронных платежей;

~ зачисление средства на счет;

~ обслуживание зарплатных карт;

~ выдачу справок об операциях по счету;

~ другие дополнительны услуги.

Для минимизации затрат на банковское обслуживание многие банки предлагают пакеты, которые имеют фиксированную стоимость и включают некоторое количество условно бесплатных услуг из вышеозначенного списка. Для ИП с небольшими оборотами такие пакеты неинтересны – нет смысла оплачивать 30 «платежек», если у вас за месяц реально проходит до 10 платежей.

Обратите внимание: банк не имеет права навязывать вам пакеты. Вы можете подключиться к тому тарифу, который удобен вам, и опубликован на официальном сайте.

Порядок открытия расчетного счета ИП в банке

Для открытия расчетного счета вам необходимо обратиться в отделение выбранной кредитно-финансовой организации с пакетом документов:

1. Свидетельство о регистрации физического лица в качестве индивидуального предпринимателя.

2. Свидетельство о постановке физического лица на учет в налоговом органе (ИНН).

3. Паспорт гражданина.

4. Выписка из ЕГРИП.

Заявление на открытие расчетного счета, а также копии предоставленных вами документов, необходимых для внесения в личное дело, вам сделают в банке.

Также, при необходимости, вам потребуются:

~ печать (допускается обслуживание в банке без печати просто за подписью ответственного лица);

~ лицензии или патенты (если деятельность ИП сопряжена с получением оных);

~ доверенность (если ИП открывает счет не лично).

Счет открывается не сразу. Банк примет ваши документы на рассмотрение и по готовности оповестит вас о необходимости явиться в отделение для заключения договора и получения на руки необходимых документов, включая уведомление об открытии счета и памятку по обслуживанию. Обычно это занимает пару дней. При этом вам необходимо оплатить стоимость услуг банка, которые включают непосредственно комиссию за открытие расчетного счета, а также стоимость ксерокопирования, стоимость оформления карты подписей.

Обратите внимание: переоформление карты подписей платное. Если у вас есть печать, обязательно возьмите ее с собой для внесения в карту.

До чего техника дошла

Сегодня открыть счет в банке проще, чем пару лет назад. Первый бонус – это возможность удаленного резервирования счета на сайте банка. Эту услугу предоставляют не все, но, тем не менее, она доступна и позволяет принимать денежные средства на номер счета, который выдается вам сразу же после заполнения формы онлайн. Далее в течение 5 дней вы должны будете явиться в банк для прохождения стандартной процедуры.

Еще одно важное нововведение – Федеральный закон N 59-ФЗ от 2 апреля 2014 г., который отменяет обязанность ИП самостоятельно уведомлять налоговый орган об открытии расчетного счета. Теперь этим занимается банк по системе электронного документооборота. Уведомление необходимо подавать лишь в том случае, если расчетный счет открыт за пределами РФ.

Также начинающему предпринимателю будет полезно знать об электронных сервисах, которые предоставляет налоговая и Росстат. В частности, теперь вы можете быстро и бесплатно:

~ получить выписку из ЕГРИП https://egrul.nalog.ru/

~ узнать свои коды в Росстате http://кодыросстата.рф/

Эти данные могут понадобиться не только при открытии счета, но и при сдаче отчетности, подаче заявок на тендеры и других процедурах.

Ну и бонус для самых активных – мобильные приложения. Они доступны в ряде крупных банков РФ и помогают следить за операциями по счету посредством смартфона. Активно внедряется полноценный функционал, включая обслуживание зарплатных проектов и переводы по шаблонам.

Если остались вопросы

По вопросам открытия расчетного счета для ИП в банке вы можете обратиться в аутсорсинговую компанию. Такие услуги стоят недорого и удобны для тех, у кого нет времени и опыта заниматься всем самостоятельно. Если расчетный счет нужен срочно, специалист подскажет вам не только банк с лучшими условиями обслуживания, но и буквально за два дня решит вопросы по открытию счета.

Материал подготовлен специалистами компании «РосКо».

Подписка Разместить:

16. Порядок открытия расчётного счёта. Документальное оформление и учёт операций по расчётному счёту и иным счетам в банке.

В соответствии с законодательством РБ, все юридические лица обязаны хранить денежные средства на открытых ими учреждениях банков счетах.

Для открытия расчетного счета в банк предоставляются следующие документы:

-

заявление на открытие счета установленной формы;

-

устав (положение) с отметкой о регистрации местных органов управления;

-

дубликат извещения по присвоению учетного номера налогоплательщика;

-

предприятие предъявляет информационное письмо органа гос. статистики с указанием идентификационного кода;

-

учредительный договор (натурально удостоверенная форма о создании предприятия);

-

карточка с образцами подписей руководителей и гл. бухгалтера, а также их первых заместителей и оттиском круглой гербовой печати и других документов по требованию банка.

Банк присваивает предприятию номер расчетного счета, на котором хранятся свободные денежные средства и совершаются безналичные расчеты.

Прием, выдачу и перечисление денежных средств банк выполняет на основании документов специальной формы. К ним относятся: — денежный чек; — объявление на взнос наличными; — платежное поручение; — платежное требование; — расчетный чек; — заявление на кредитив и другие.

Предприятие ежедневно или один раз в несколько дней получает от учреждения банка копии выписок из расчетного счета с приложенными к ним документами, на основании которых выполнены начисления и списания.

Выписка из расчетного счета содержит определенные показатели, часть которых кодируется банком. Она представляет собой регистр аналитического учета и служит основанием для бухгалтерских записей. В день поступления выписка обрабатывается, т.е. подбираются все оправдательные документы, сверяется вступительное сальдо, проставляются корреспондирующие счета с расчетным счетом.

На предприятии учет наличия и движения наличных средств на расчетном счете по данным выписок банка ведется на активном, синтетическом, балансовом, денежном расчетном счете №51. По дебету отражается внесение, а по кредиту – списание денежных средств со счета.

Синтетический учет операций по кредиту счета 51 ведется в журнале-ордере №2, а по дебету в ведомости №2. На каждую выписку отводится одна строка.

17. Порядок открытия валютного счёта и учёт движения валютных средств.

Валютный счет — это банковский счет в иностранной валюте, открываемый в соответствии с нормами национального законодательства юридическим и физическим лицам для проведения расчетов, связанных с проведением внешнеэкономических операций.

Для открытия валютного счета в уполномоченный банк предоставляются следующие документы:

— заявление на открытие счета по форме;

— нотариально заверенная копия документа о государственной регистрации (перерегистрации) предприятия;

— копия учредительного документа, установленного законодательством РБ для владельца счета, удостоверенную нотариально или регистрирующим органом.

— дубликат извещения из налоговых органов о присвоении УНН. Внесение каких-либо изменений в дубликат извещения о присвоении УНН при открытии счета не допускается;

— справка органов ФСЗН Министерства труда и социальной защиты РБ о регистрации в качестве плательщика обязательных страховых взносов и иных платежей в органах Фонда;

— карточка с образцами подписей и оттиска печати предпринимателя, должностных лиц предприятия, имеющих право распоряжаться счетом, подлинность которых удостоверена нотариально либо вышестоящим органом и оттиском его печати.

Источниками валютного счета могут быть: 1. валютная выручка от разрешенной внешнеэкономической деятельности по установленным нормам; 2. взносы в уставной фонд; 3. кредиты уполномоченных, иностранных банков, других финансово-кредитных учреждений; 4. валюта, приобретенная на внутреннем валютном рынке; 5. благотворительные взносы и т.д.

Владельцы валютного счета могут распоряжаться валютными средствами по различным законодательно разрешенным направлениям, в числе которых:

1. перевод за границу по экспортно-импортным операциям;

2. перечисления на счета внешнеторговых и других внешнеэкономических организаций для последующего перевода за границу в оплату импортных товаров (работ, услуг);

3. перечисления на валютные счета белорусских предприятий в оплату товаров (работ, услуг);

4. оплата задолженности по кредитам в иностранной валюте и т.д.

Счет 52 «Валютные счета» предназначен для обобщения информации о наличии и движении денежных средств в иностранных валютах на валютных счетах организации, открытых в банках.

Аналитический учет по счету 52 «Валютные счета» ведется по каждому валютному счету.