Содержание

- Страхование титула при покупке квартиры

- Что такое страхование титула при покупке квартиры

- Когда можно и нужно страховать титул при покупке квартиры

- Срок страхования титула

- Сколько стоит страхование титула при покупке квартиры

- Особенности страхования титула при покупке квартиры

- Отказ в страховом возмещении

- Титульное страхование

- Комплексные страховые продукты частным лицам

- Что такое комплексное страхование при ипотеке?

- Действия при наступлении страхового случая

- Причины возникновения риска

- Страхование права собственности

- Что такое титульное страхование

- Как определяется страховая сумма?

- На какой срок заключается договор страхования?

- Выплата страхового возмещения

- В каких ситуациях предусмотрено денежное возмещение?

- В каких случаях прекращается срок действия договора?

- Какие сложности возможны при формировании договора?

- Необходимые документы

- Риски потери прав собственности

- Что такое страхование титула при ипотеке?

- Обязательно ли страхование титула при ипотеке?

- Риски утраты права собственности

- Вместо эпилога

- Понятие титульного страхования недвижимости

- Перечень страховых случаев

- Обязательно ли титульное страхование

- Как оформить страховку титула

- Стоимость титульного страхования

- На что обратить внимание при титульном страховании

- Что такое титульное страхование при ипотеке

- О каких титулах идет речь

- Почему можно потерять титул

- Что считается страховым случаем

- Кто может застраховать титул

- Стоимость страховки как показатель чистоты квартиры

- Что нужно учесть при заключении договора

- Может ли СК отказать в выплате

- Титульное страхование недвижимости: что это такое?

- Определение

- Когда осуществляется

- Стоимость страхования

- Оформление договора

Страхование титула при покупке квартиры

6 010 просмотров

При покупке квартиры, одним из самых популярных видов страхования является «титульное страхование». В обычной ситуации оно не является обязательным, однако если жилье оформляется в ипотеку, то банк может потребовать оформлять такой страховой полис. В противном случае ставка по кредиту будет автоматически повышена и в конечном итоге клиент больше потеряет, чем сэкономит.

Что такое страхование титула при покупке квартиры

Титульное страхование недвижимости – это страховка клиента от вероятного варианта потери права собственности на жилье. Так как подобный вид страхования актуален именно при покупке квартиры, его также иногда называют страхование сделки.

Покупатель может потерять право собственности на уже приобретенную недвижимость по разным причинам, большая часть из которых относится к мошенническим схемам. Сделать это можно только через суд, но когда дело до него доходит, обращаться в страховую уже бессмысленно (откажут). Таким образом, страховать титул рекомендуется задолго до возникновения возможных проблем. А еще лучше, еще даже до получения права собственности на квартиру.

Такой страховой полис преимущественно направлен на компенсацию возможных проблем, связанных с тем, что сделку признают незаконной. В некоторых случаях страховые случаи дополняются другими возможными вариантами, но каждый из них имеет строго определенную формулировку.

Страхованием титула занимаются лишь отдельные компании, потому, за счет меньшей конкуренции, эта услуга достаточно дорогостоящая.

Когда можно и нужно страховать титул при покупке квартиры

Как уже было сказано выше, лучше всего страховать титул еще до того момента, как права собственности на квартиру будут получены. Разумеется, полис вступает в силу лишь после получения таких прав, однако если оформлять его заранее, шанс избежать проблем и получить более выгодное предложение от СК (Страховой компании) будет больше.

Страхование титула имеет смысл только при заключении сделки купли-продажи квартиры на вторичном рынке. Тут всегда есть риск, что продавец по какой-то причине оспорит договор и потребует вернуть его недвижимость. На практике, сумма, переданная ему в качестве платежа за недвижимость, не возвращается. Продавец просто объявляет, что этих денег нет и в конечном итоге истребовать их с него практически невозможно. В такой ситуации страховая компания компенсирует всю стоимость жилья исходя из его рыночной цены.

Стоимость квартиры (она же сумм полиса) указывается на момент подписания договора страхования. Логично, что для определения справедливой цены придется обращаться в оценочную компанию.

Страховать титул при покупке жилья от застройщика не имеет смысла, так как ранее не было никакого права собственности (только право требования). Как следствие, никто ничего оспорить не сможет.

Нужно учитывать, что страховка титула не распространяется на, например, принудительную продажу квартиру банком за долги.

Срок страхования титула

Формально, клиент может потребовать застраховать титул на любой срок. Однако на практике, полис обычно действует 3 года. Меньше – слишком рискованно для клиента. Больше – не имеет смысла. Дело в том, что срок исковой давности по делам, связанным с оспариванием права собственности составляет ровно 3 года.

Есть некоторые исключения и варианты с восстановлением срока исковой давности, но это частные случаи, на которые ориентироваться не стоит. Таким образом, полис оформляется на три года (или переоформляется на новый срок каждый год). После этого страховку можно не продлевать – никто ничего оспорить уже не сможет.

Сколько стоит страхование титула при покупке квартиры

Как было сказано ранее, страховая сумма такого полиса равна рыночной стоимости квартиры. При этом, абсолютно неважно, на какую цену договорились покупатель с продавцом. Сумма страхового платежа зависит от рыночной цены квартиры и составляет 0,2-2,5% от нее.

Пример: Предположим, человек покупает квартиру за 2 миллиона рублей. Рыночная цена ее 2,5 миллиона, но продавец очень спешит и потому предпочитает потерять немного денег, но быстрее заключить сделку. В страховом полисе будет фигурировать сумма в 2,5 миллиона, а платеж составит от 5000 до 50000 рублей, в зависимости от особенностей сделки.

На конкретную сумму платежа влияют следующие факторы:

- Уровень риска возникновения проблем. Чем он ниже, тем дешевле обойдется страховка.

- Стоимость жилья. Чем выше, тем больше придется компенсировать и, как следствие, тем дороже обойдется страховой полис.

- Период действия полиса. Если заключать сразу на три года, можно получить неплохую скидку. Кроме того, за счет уменьшения уровня риска, самым дорогостоящим считается первый год, а самым дешевым – третий.

Пример: В первый год клиент должен будет заплатить за страхование титула 20 тысяч рублей. Второй год обойдется уже в 15 тысяч, а третий – в 10 тысяч рублей.

Особенности страхования титула при покупке квартиры

Страхование титула не является панацеей и предотвращает лишь часть возможных проблем. Потому на все 100% доверяться ему не стоит. С другой стороны, именно благодаря такой страховке можно избавиться хотя бы от части вариантов с потерей права собственности.

Нужно отслеживать сам факт согласия или отказа страховой компании. Если СК даже не вникая в суть проблемы отказывает в страховании – это сигнал к тому, что сделка практически 100% мошенническая. А если стоимость полиса превосходит среднерыночную, значит риск очень высок, но все же находится на приемлемом уровне. И только в том случае, если цена страховки находится на стандартном уровне – значит с жильем все в порядке.

Именно для того, чтобы не стать жертвой мошенников нужно пытаться оформить полис еще до получения права собственности. И если СК отказалась от страхования, это отличный повод задуматься, а так ли хочется рисковать при покупке квартиры?

Логично, что интересы покупателя и страховой компании в плане оформления таких полисов будут диаметрально противоположными. Первый хочет подстраховаться от потенциального риска, а СК собирается просто заработать на практически гарантированно надежной сделке. Так что, именно тогда, когда клиенту действительно требуется страхование, СК может отказать (слишком высок риск), а вот тогда, когда полис особо не нужен, СК с удовольствием его оформить

Отказ в страховом возмещении

Очень пристально стоит отслеживать все пункты договора страхования. Особенно те, где описаны страховые случаи и варианты, при которых СК имеет право отказать в страховом возмещении.

Отказ в страховом возмещении – это не то же самое, что отказ в страховании. В первом случае СК не выплатит деньги клиенту, а во втором – вообще откажется оформлять полис.

Чаще всего условия, при которых может последовать отказ в выплате возмещения не отличаются особой сложностью. Например, установлен конкретный срок, в течение которого клиент обязан уведомить СК в наступлении страхового случая. Если его нарушить, последует отказ в возмещении. Однако нередко условия будут невыполнимыми и, как следствие, СК ничего не выплатит.

Чтобы полис титульного страхования действительно оказался полезным и, в случае проблем, позволил клиенту получить положенную сумму, рекомендуется обращаться к опытным юристам. На бесплатной консультации специалисты разберут каждую ситуацию и дадут рекомендации по дальнейшим действиям. Кроме того, они могут взять на себя взаимодействие с СК, банком, продавцом, судом и так далее. На практике, оперативная помощь юриста помогает решить большинство проблем еще до их возникновения и повернуть ситуацию в пользу клиента. Сохраните или поделитесь ссылкой в социальных сетях (1 оценок, среднее: 5,00 из 5)

Автор статьи Наталья Фомичёва Эксперт-юрист сайта. Стаж 10 лет. Наследственные дела. Семейные споры. Жилищное и земельное право. Задать вопрос Рейтинг автора Написано статей 495 Задайте вопрос эксперту-юристу БЕСПЛАТНО!

Напишите свой вопрос, наш юрист БЕСПЛАТНО подготовит ответ и перезвонит вам через 5 минут.

Отправляя данные Вы соглашаетесь с Согласием на обработку ПДн, Политикой обработки ПДн и Пользовательским соглашением

Титульное страхование

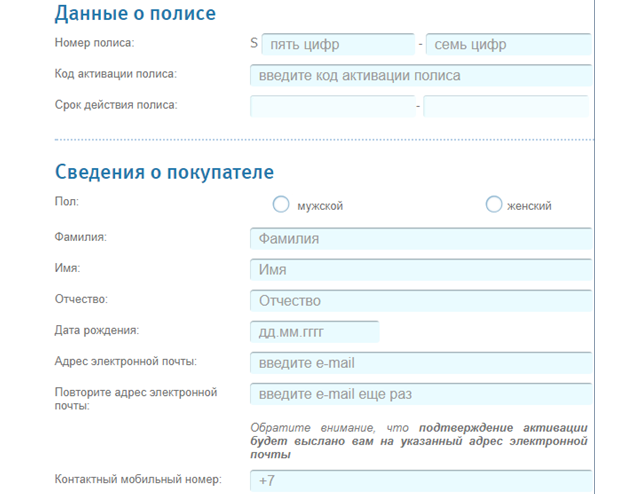

Для оформления полиса титульного страхования вам потребуются следующие документы.

Заполненная Анкета-заявление на страхование

Документы для страхования земельных участков

Обязательные:

- Свидетельство о государственной регистрации права собственности на земельный участок (а также на дом, если на земельном участке находится дом).

- Копии паспортов (свидетельств о рождении) продавцов земельного участка и страхователя.

- Все договоры отчуждения объекта недвижимости за последние три года (купли-продажи, дарения, мены и т.д.).

- Свидетельство о праве на наследство по завещанию/закону, копия завещания.

- Свидетельство о смерти наследодателя.

- Разрешение органов опеки и попечительства на сделку при наличии в числе собственников земельного участка несовершеннолетних.

- Нотариально заверенное согласие супруга на отчуждение земельного участка, совместно приобретенного во время брака.

- Врачебные свидетельства из психоневрологического диспансера, из наркологического диспансера (на продавцов земельного участка пенсионного возраста).

- Кадастровый план на земельный участок (формы В1, В2, В3, В4 и В5).

* Документы по объекту недвижимости предоставляются по сделкам, совершенным в течение последних трех лет.

При необходимости мы имеем право затребовать от вас дополнительные документы, необходимые для проведения предстраховой экспертизы: документы по предыдущим сделкам по отчуждению недвижимости, копии свидетельств о рождении детей, смерти (членов семьи и пр.), браке, разводе, квитанций об оплате пожизненной ренты и стоимости ритуальных услуг, исполнительный лист или копия вступившего в силу решения суда о праве собственности на объект недвижимости (если объект недвижимости достался по суду) и пр.

Документы для страхования недвижимости

Обязательные:

- Свидетельство о государственной регистрации права.

- Копии паспортов (свидетельств о рождении) продавцов квартиры (дома) и страхователя.

- Экспликация, поэтажный план (выписка из технического паспорта или копия технического паспорта).

- Выписка из домовой книги.

- Финансовый лицевой счет / карточка учета собственников.

- Все договоры отчуждения квартиры за последние 3 года (купли-продажи, дарения, мены, ренты и т.д.).

- Свидетельство о праве на наследство по завещанию/закону, копия завещания,

- Свидетельство о смерти наследодателя.

- Заявление на приватизацию, договор передачи (приватизация) или:

- Договор инвестирования (инвестиционный контракт) со всеми приложениями и доп. соглашениями или

- Справка ЖСК о полностью выплаченном пае.

- Разрешение органов опеки и попечительства на сделку при наличии несовершеннолетних собственников.

- Нотариально заверенное согласие супруга на отчуждение квартиры, совместно приобретенной во время брака.

- Врачебные свидетельства из психоневрологического диспансера, из наркологического диспансера (на продавцов квартиры пенсионного возраста).

- Доверенность представителя (если сделка совершалась по доверенности).

По запросу:

- Расширенная (архивная) выписка из домовой книги.

- Справка об отсутствии задолженности по квартплате и коммунальным платежам.

* Документы по объекту недвижимости предоставляются по сделкам, совершенным в течение последних трех лет.

При необходимости мы имеем право затребовать у вас дополнительные документы, необходимые для проведения предстраховой экспертизы: документы по предыдущим сделкам по отчуждению недвижимости, копии свидетельств о рождении детей, смерти (членов семьи и пр.), браке, разводе, квитанций об оплате пожизненной ренты и стоимости ритуальных услуг, исполнительный лист или копия вступившего в силу решения суда о праве собственности на объект недвижимости (если объект недвижимости достался по суду) и пр.

ВТБ – один из крупнейших банков РФ. Одной из дочерних структур организации является ВТБ Страхование. Ежегодно здесь оформляют услуги тысячи клиентов.

Комплексное страхование является одной из наиболее популярных программ, которую вы можете оформить.

Комплексные страховые продукты частным лицам

Комплексное страхование предоставляется во многих кредитных организациях. Ниже об их тарифах и условиях оформления.

Что такое комплексное страхование при ипотеке?

Комплексной страховкой называют набор услуг, в который входит страхование сразу по нескольким программам:

- страховка залогового имущества;

- титульная страхование;

- медицинское страхование жизни и здоровья от болезней и других рисков.

В этот список может входить как платная, так и бесплатная страховка ВТБ.

Суть заключается в том, что страхователь совершает долгосрочные адресные накопления, ежемесячно внося платежи. А при наступлении страхового случая ему полагается возмещение этих средств.

Тарифы, стоимость и условия

Ниже на таблице представлена процентная ставка по комплексному страхованию, которая предлагается в различных банках:

| Банк | Процентная ставка |

|---|---|

| Сбербанк | 0.01 |

| ВТБ Страхование | 0.01 |

| Росбанк | 0.02 |

Условия оформления опять-таки зависят от выбранной страховой компании. Основные:

- наличие паспорта гражданина РФ;

- возраст не менее 18 лет.

Порядок оформления полиса

Порядок оформления полиса ВТБ Страхование следующий:

- вы пишите письменное заявление в страховую компанию, указывая необходимые данные;

- предоставляете необходимые для страхования документы (список уточняйте у сотрудников организации);

- получаете полис ВТБ;

После внесения первого платежа страхование вступит в силу.

Действия при наступлении страхового случая

При наступлении страхового случая самая первая вещь, которую должен сделать заемщик – оповестить о случившемся страховщика и банк. Если сделать это позже, чем через 24 часа, то получить денежную компенсацию будет невозможно.

Далее специалисты ВТБ Страхования дадут вам список необходимых документов, которые нужно для того, чтобы удостовериться в действительности произошедшего. Если факт подтвердится, и случай будет соответствовать пунктам заключенного договора, вы сможете получить деньги в течение 15 дней.

Некоторые заемщики боятся, что суммы страховки может не хватить на возмещение ущерба. На самом деле это абсолютно не так. Сумма страховки равна сумме задолженности. Таким образом, таких ситуаций произойти просто не может.

Причины возникновения риска

По причинам возникновения риски можно разделить на следующие на следующие виды:

- природные катастрофы (землетрясение, наводнение, ураган и т.д.);

- урон от действия человека (преступление, мошенничество, умышленное нанесение ущерба);

- технический риск (поломка средства техники и его сбои).

По воздействию на возникновение риска их можно подразделить на следующие виды:

- внешние (они не имеют воздействия, устранить можно только последствия);

- внутренние (зависят от человека, вероятность их появления может быть снижена или полностью не допущена).

Страхование права собственности

Страховка права собственности или титульное страхование предполагает защиту от риска потери прав на имущество в том случае, если сделка будет оспорена или признана недействительной.

Что такое титульное страхование

В большинстве случаев титул оформляется в ВТБ или любой другой кредитной организации в рамках договора купли-продажи, крайне редко участниками являются лишь покупатель и продавец.

Понятие страхования титула

Титульное страхование – это такой вид страхования, который призван уберечь добросовестного покупателя жилья от возможной потери прав собственности на него.

Предметом титульного страхование ВТБ является договор купли-продажи. Некоторые заемщики думают, что потеря прав собственности является страховым случаем. На самом деле это мнение ошибочно. Подобным случаем не является и гибель жилья по причине природного бедствия или умышленного нанесения вреда.

Страхование титула ВТБ при покупке недвижимости относится к обязательным видам страхования. Оно оформляется во время подписания договора на взятую ипотеку.

Страхование титула при покупке недвижимости

После приобретения подобного страхования ВТБ заемщики начинают задумываться о том, действительно ли можно потерять право собственности на недвижимость, если она была приобретена законно.

На самом деле это только на первый взгляд кажется, что после совершения регистрации в регистрационной палате сделке ничего не угрожает. В действительности же это совсем не так.

Практически каждое второе жилье на вторичном рынке меняло владельцев. В случае, если права на недвижимость менялись хотя бы раз, то любой предыдущий наследник имеет право подать в суд с просьбой вернуть права обратно. Причины на это следующие:

- права предыдущих владельцев имущества были нарушены;

- были нарушены права наследников или несовершеннолетних детей предыдущих владельцев;

- какой-либо участник сделки был призван недееспособным;

- имеются доказательства, что настоящая сделка оформлена незаконно (например, если она была проведена мошенниками).

Если вы не хотите, чтобы подобное случилось с вами, перед приобретением жилья нужно очень важно внимательно изучить историю дома, начиная с момента его постройки. Конечно, это займет не малое количество времени, зато вы будете полностью спокойны.

Титульное страхование ВТБ – это некого рода компромисс. Оно дает возможность совершить сделку в срок и обеспечить защиту интересам каждой из сторон.

Особенности титульного страхования

Люди, которую имеют в собственности недвижимость, крайне редко слышат о таком понятии, как страхование титула. В основном с ним сталкиваются те, кто собирается оформить ипотеку.

Если в Америке и странах Европы это довольно актуально, то в России оформлять страховку титула, не относящуюся к ипотеке, не принято. Несмотря на это, в некоторых организациях такая услуга все-таки предоставляется. Воспользоваться таким страхованием имеет право любой человек, имеющий в собственности жилье.

Если говорить о такой страховке при ипотечном кредите ВТБ, то у заемщика просто нет выбора. Менеджеры банка буквально принуждают оформлять ее. Оформить данное соглашение все же рекомендуется, так как вы сможете защитить свои права. Кроме того, во время самого процесса будет проведена экспертиза, которая покажет надежность совершаемой сделки.

Сколько стоит страховка титула собственности?

Ключевую роль при решении заемщика в оформлении полиса ВТБ играет его стоимость. На самом деле точных цифр дать нельзя. В большинстве случаев эта стоимость составляет 3-5% от общей стоимости недвижимости, которая указана в договоре.

Факторы влияния на стоимость следующие:

- срок действия страховки ВТБ (он может составлять от года до 10 лет, но чаще всего его оформляют именно на 10 лет, так как эта сумма срока давности искового заявления);

- цена жилья на рынке;

- оценивание рисков (специалисты внимательно изучают историю жилья с момента его постройки. В случае, если среди бывших владельцев имелись осужденные, несовершеннолетние или пропавшие без вести, стоимость страховки титула будет увеличена).

От чего защищает страхование титула?

Главная цель титула ВТБ – защитить права собственности.

Как определяется страховая сумма?

Как правило, страховая сумма равняется сумме ипотечного кредитования + 10% от этой стоимости. Если заемщик желает, то жилье может быть застраховано на полную стоимость.

Оформив соглашение на страхование, человек обязуется ежемесячно вносить платежи. По мере выплаты кредита размеры платежей по страховке будут уменьшаться.

Также на стоимость суммы страхования влияют факторы, как возраст страхователя и вид недвижимости.

На какой срок заключается договор страхования?

Срок действия договора страхования составляет не менее 1 года. Как правило, действие полиса равняется срокам действия кредита. Соответственно, если ипотека в среднем длится 15-20 лет, то и полис страхования на нее будет составлять столько же.

Выплата страхового возмещения

Чтобы получить страховые выплаты, пострадавший должен в течение суток написать письменное заявление в страховую компанию, приложив документы, подтверждающие факт случившегося.

Пакет необходимых документов может отличаться в зависимости от страховой компании. Найти перечень вы можете на официальном сайте.

Размер страховой премии

Размер страховой премии зависит от выбранного тарифа. Точные размеры прописываются в пунктах заключенного договора между страховщиком и страхователем.

В каких ситуациях предусмотрено денежное возмещение?

Если с человеком произошел случай, оговоренный в пунктах заключенного договора, то ему положено денежное возмещение.

Очень важно сообщить о произошедшем в банк и страховую компанию. Если вы не сделаете этого в течение суток, то получить деньги будет крайне трудно.

После предоставления банку необходимых документов с целью убедить его в правдивости произошедшего, ВТБ Страхование выдаст компенсацию полной суммой или частично в течение 15 суток.

В каких случаях прекращается срок действия договора?

Как правило, начало действия и дата завершения действия документа определяется на момент заключения договора.

Сроком действия договора страхования обозначают период времени,на протяжении которого страховая компания берет на себя ответственность за своего клиента.

Таким образом, срок действия договора – это период, в течение которого страховщик обязуется выплатить клиенту компенсацию в случае возникновения страхового случая.

Стоит отметить, что срок действия договора может значительно уменьшить. Это может произойти по следующим причинам:

- Объективным (действие договора прекратилось по причине, которая не зависит от самого клиента страховой компании).

- Субъективным (действие договора прекратилось по причине, которая зависит от самого клиента страховой компании).

Для примера, если человек не может следовать условиям соглашения, у него пропадает необходимость в страховом полисе.

Какие сложности возможны при формировании договора?

В каждой финансовой организации имеются свои особенности программы страхования, которая включает в себя четкий список случаев, при которых происходят выплаты. Любые другие факторы являются исключением. Выплаты по ним не предусмотрены.

Как результат, могут возникнуть некоторые сложности. К примеру, из-за того, что в договоре совмещаются сразу несколько неприкасаемых правил (обязательное страхование с необязательным, публичное с непубличным).

Рекомендуется обращаться только к высококвалифицированным специалистам, которые смогут грамотно все решить возможные трудности.

Необходимые документы

Для того чтобы оформить комплексное страхование, вам понадобится следующий список документов:

- заявление-анкета;

- копия паспорта;

- копия кредитного договора;

- справка из банка об отсутствии задолженности.

Риски потери прав собственности

В первую очередь стоит отметить, что как бы грамотно риэлтор с нотариусом не оформили документы о правах собственности, вы никогда не сможете быть на 100% уверенными, что они не будут оспорены предыдущими владельцами. Ситуации, когда объявляются бывшие наследники и обращаются с иском в суд, возникают все чаще и чаще.

Комплексное страхование является довольно интересной услугой. Она объединяет в себе преимущества сразу нескольких программ.

Титульное страхование — это законное право собственности на имущество, имеющее документарную юридическую основу.

Что такое страхование титула при ипотеке?

Это страхование от событий, произошедших в прошлом, последствия которых могут отразиться в будущем. Например, оно позволяет покупателям недвижимости рассчитывать на возмещение понесенных убытков в случае расторжения судом договора купли-продажи недвижимости.

Страхование титула — это защита от утраты права собственности на объект недвижимости.

Страхование титула при ипотеке обеспечивает возмещение убытков кредитора (банка) в случае, если заемщик потеряет право собственности на объект недвижимости, находящийся в залоге. В то же время, страховать титул при ипотеке можно не только в пользу кредитора, но и в свою пользу (оформив это отдельным полисом). Одна из важнейших особенностей титульного страхования — событие, которое может стать причиной наступления страхового случая, нередко происходит до того, как заключается договор страхования. То есть страховке фактически подлежит прошлое приобретаемой квартиры.

Обязательно ли страхование титула при ипотеке?

Нет. Но оно может уберечь от потери квартиры. Не секрет, что при ипотечной покупке (да и вообще при сделках с недвижимостью) серьезную долю расходов покупателя составляют различные юридические проверки. В связи с этим заемщики наивно полагают, что раз «юридическая чистота» квартиры проверена со всех сторон и банком, и риэлторами, то бояться нечего. А раз риска утратить право собственности нет, то и страхование титула необходимостью не является… Увы, заемщики ошибаются.

Ни один банк и ни одно агентство недвижимости не в состоянии проследить полную историю квартиры на вторичном рынке, и выявить всех возможных претендентов на эту собственность. Именно поэтому риск утраты титула существует при любой сделке.

За что же, в таком случае, берут деньги риэлторы и банковские юристы? А за то, что устанавливают подлинность предоставленных документов по сделке, проверяют указанные в них данные — например, что приватизация оформлена на имя Марьи Ивановны Петровой, а не Ивана Кузьмича Сидорова, что в квартире прописано два, а не четыре человека, и так далее. Но выяснить, нет ли среди собственников профессиональных мошенников, нет ли в числе наследников несовершеннолетних, чьи права каким-то образом ущемили, попросту невозможно за те сроки, что даются на подготовку ипотечной сделки.

Риск утраты права собственности при покупке недвижимости на вторичном рынке существует всегда. Давайте рассмотрим подробнее, что же происходит в результате наступления страхового случая.

Риски утраты права собственности

Наступление страхового случая в отношении права собственность на недвижимости обычно выглядит как оспаривание этого права третьим лицом, причем оспаривание не на словах, а в форме судебного иска. Юристы делят подобные иски на два типа: виндикационный и о признании сделки ничтожной (недействительной).

Представляет собой истребование недвижимости из чужого незаконного использования. Подать его может только законный собственник, способный доказать свои права.

В этом случае для заемщика самое главное — доказать, что он является добросовестным приобретателем. И на момент сделки ему не было известно о существовании иного собственника, чем фактический продавец, а также что недвижимость приобретена не безвозмездно, а с использованием личных и заемных средств.

И самый главный момент, который от заемщика не зависит, но который обязан установить суд — имел ли фактический продавец законное право на осуществление сделки, или же истец был лишен своего имущества помимо воли.

Пример виндикационного иска

Классический пример виндикационного иска — пьющий родственник отказался от своей доли квартиры в пользу брата, который выставил квартиру на продажу. А затем, проспавшись, заявил, что не руководил своими действиями, от доли отказываться не собирается и требует «вернуть все как было». Самое неприятное, что суд может стать на сторону «алконавта», если в момент совершения нотариальных действий об отказе им от своих прав не было проведено медицинское освидетельствование (а также в ряде других случаев).

По закону, срок исковой давности по виндикационному иску составляет 3 года с момента, когда собственник узнал или мог узнать о выбытии имущества из его «владения». Вот почему риэлторы так не любят сделки с квартирами, находящимися в собственности менее 3-х лет, а банкиры категорически настаивают на страховании титула.

Иск о признании сделки недействительной

Согласно Гражданскому кодексу РФ, сделка по купле-продаже недвижимого имущества может быть признана недействительной в связи с мошенничеством, нарушением прав несовершеннолетних, наследников, а также по ряду других причин.

Классический пример иска: ребенок, родившийся в 1993 году, не был включен в число участников приватизации по причине несовершеннолетия. Но с 1994 года несовершеннолетние получили по закону право на участие в приватизации. Этот закон имеет обратную силу. И если квартира в 2012 году была продана, никто не мешает обойденному члену семьи подать иск о признании сделки недействительной на том основании, что его права на приватизацию были нарушены, что он не был поставлен в известность о возможности приобрести долю в собственности, и теперь требует восстановления в правах.

Постановление Конституционного суда № 6-п от 23.04. 2003 г. уточняет, что иск о признании сделки недействительной не может быть предъявлен, если суд признал ответчиков добросовестными приобретателями. Кроме того, по данному типу иска может оспариваться только самая первая сделка с «нехорошей квартирой». То есть, если вновь объявившийся собственник выдвигает претензию к человеку, перекупившему жилплощадь, используются положения виндикационного иска.

Вроде бы, все не так ужасно: ведь если сделка ничтожна, то ее как бы не было, следовательно, все должны остаться при своих – квартира возвращается продавцу, деньги — покупателю… Но де-факто для покупателя велик риск остаться и без денег, и без квартиры. И даже если в итоге все разрешится благополучно, жутковато представить временные, финансовые и нервные затраты в процессе доказывания, что вы не верблюд, то есть — добросовестный приобретатель, с которого взятки гладки.

Срок исковой давности по искам о признании сделки недействительной также составляет 3 года с момента заключения сделки.

Этим правом как раз и может воспользоваться добросовестный приобретатель, который по суду лишился квартиры. Но, во-первых, необходимо получить на руки судебное решение. А во-вторых — и это самое главное — размер компенсации рассчитывается, исходя из суммы реального ущерба, но… не может превышать 1 миллион рублей. При существующем уровне цен на недвижимость в крупных городах – это смешная сумма, далеко не покрывающая реальные потери. Да и сам процесс решения о компенсации и порядок выплаты зачастую зависит от доброй воли или прихоти конкретного чиновника. Так что при потере титула государство не слишком вам поможет.

Что же можно посоветовать заемщикам? Только одно: страхуйтесь! Причем на полную стоимость приобретенной квартиры — иначе получится по принципу «скупой платит дважды». В настоящее время это самый надежный способ минимизировать риски утрата права собственности на предмет ипотеки. Не стоит даже гипотетически подводить себя к ситуации, когда вы потеряете «все, что было нажито непосильным трудом», и при этом останетесь с непогашенным ипотечным долгом. В то время как при наличии страхового полиса выплату банку в размере невыплаченного остатка долга и процентов по кредиту произведет страховая компания. Страхование титула на полную стоимость позволит не только погасить кредит перед банком, но и вернуть ваши собственные средства, вложенные в покупку недвижимости.

Вместо эпилога

Учитывая вышеизложенное, страхование титула на полный срок кредитования является не только оправданным, но и необходимым. В качестве последнего аргумента, напомним, что «в случае чего» представители страховой компании окажут вам квалифицированную юридическую помощь — в том числе и при отстаивании ваших интересов в суде. Это не альтруизм — расчет: страховая компания не заинтересована в осуществлении страховой выплаты, поэтому приложит все усилия для отстаивания интересов заемщика.

Добрый день, дорогие читатели! При получении ипотеки заемщикам предлагают оформить дополнительные пакеты страховой защиты. Если по страхованию залоговой недвижимости вопросов обычно не возникает, оно обязательно, то о страховке титула слышали немногие. Что такое титульное страхование при ипотеке, нужно ли его оформлять и от каких рисков оно защищает, расскажем в нашей статье.

Понятие титульного страхования недвижимости

Страхование правового титула – это вид финансовой защиты от утраты права собственности на объект недвижимости, заложенный банку по ипотечному кредиту. Дело в том, что квартира или другое недвижимое имущество, которое покупает заемщик, имеет в своей истории целую цепочку владельцев. Если договор перехода права собственности (купли, дарения, приватизации и пр.) или иной документ, подтверждающий смену хозяина, составлен неправильно, он может быть оспорен в суде.

Объектом страхования выступают:

- Квартиры, частные дома, комнаты и прочие жилые помещения;

- Коммерческая и другая нежилая недвижимость (гаражи, машиноместа, склады, здания и пр.);

- Земельные участки.

Оспаривание сделки с недвижимостью возможно в течение 3 лет после ее совершения. Если вы купили квартиру, собственник которой сменился в этот период, есть риск признания договора купли-продажи недействительным. Конечно, при оформлении ипотеки банк проверит историю недвижимости, это является своего рода гарантией чистоты сделки. Однако дальше нынешнего владельца (продавца) проверка не заходит.

Банк только оценивает правомерность текста договора купли-продажи, наличие необходимых документов и прочие риски, касающиеся его, но не клиента. Поэтому полагаться на кредитора в этом вопросе не стоит. Одобрение объекта недвижимости банком не говорит о том, что в дальнейшем эту сделку не смогут оспорить заинтересованные лица. Иначе зачем нужна была бы титульная страховка?

Если в течение 3 лет после оформления ипотечной сделки ее признали ничтожной, клиент лишается права собственности на недвижимость. При наличии страхования титула жилищный кредит закрывает страховая компания. Сумма выплаты равняется имущественной стоимости объекта. В противном случае клиент будет возвращать кредит за квартиру, которую у него отняли.

Правосудие в этом случае на стороне кредитора, если не будет доказана умышленность действий сотрудников банка или существенные ошибки в документации.

Перечень страховых случаев

По каким причинам может произойти утрата права собственности, чтобы страховщик признал это страховым случаем:

- Ущемление прав людей, которые юридически имеют право на владение этой недвижимостью. Чаще всего нарушаются интересы несовершеннолетних, наследников, владельцев долей. В качестве примера можно привести случай, когда имуществом владел ребенок. Его квартиру родители продали, но на полученные средства не приобрели равноценное жилое имущество. Органы опеки и попечительства подают иск с целью признания сделки недействительной;

- Незаконность предыдущей сделки. К примеру, при наследовании не учли обязательную долю правопреемника или неправильно провели приватизацию;

- Правоустанавливающие документы подделаны. Сейчас, когда свидетельства о праве собственности аннулированы, а вся информация хранится в электронной базе данных, такие случаи стали встречаться реже. Однако и они бывают в практике юристов и страховых компаний;

- Мошенничество;

- Ошибки в регистрации права собственности при ипотеке. В итоге договор признается недействительным;

- Недееспособность участников сделки купли-продажи недвижимости. Справку требуют только в определенных случаях, но заемщик может обезопасить себя, запросив подтверждение дееспособности продавца.

Сделки со вторичной недвижимостью всегда представляют повышенный риск, поэтому следует нанять квалифицированного специалиста для подтверждения юридической чистоты квартиры. Обратите внимание на отзывы в интернете, потому как некоторые агентства грешат фальсифицированием сертификата, на деле же не проводят никаких проверок.

Обязательно ли титульное страхование

Страхование титула относится к необязательному страхованию. Вы имеете полное право от него отказаться. Однако в случае признания сделки ничтожной, квартира (или ее часть) отойдет лицу, которое инициировало судебное разбирательство, а вам придется выплачивать ипотеку. Деньги банк выдал, и отдать их нужно в любом случае.

Возвратом денежных средств после признания неправомерности договора купли-продажи должен заниматься заемщик, но никак не банк. Деньги должен вернуть продавец квартиры, но на практике дело затягивается на многие годы. Технически это проблема заемщика, кредитора при выдаче ипотеки не интересует прошлое объекта залога. Клиент должен был нанять риэлтора или юриста и досконально проверить цепочку перехода права собственности.

Если сделка прошла без специалиста по недвижимости, юридическая чистота не была соблюдена, рекомендуется оформить страхование титула. Его можно не покупать, когда:

- Последняя сделка по квартире совершена более 3 лет назад и на данный момент отвергнуты риски оспаривания договора в суде. Частично функция проверки перекладывается на нотариуса, когда при ипотеке регистрируется долевая собственность. Следует иметь в виду, что и нотариальную сделку можно признать недействительной, если она не соответствуют норме закона;

- Если вы покупаете новостройку от застройщика. Лучше всего сотрудничать с аккредитованными банком строительными компаниями. В таком случае вероятность оспаривания сделки с недвижимостью стремится к нулю.

Чтобы подтолкнуть клиента к оформлению финансовой защиты, банк может снижать процентную ставку при наличии полиса. В некоторых случаях заемщикам даже выгоднее купить страховку, чем переплачивать банку проценты.

Как оформить страховку титула

Оформление полиса происходит в день выдачи ипотечного кредита, делать его раньше нет смысла. Хотя страховые компании готовы заключать договора еще на этапе подготовки к сделке с недвижимостью. Есть вероятность, что покупка не состоится, поэтому приобретать страховку заранее не стоит. Хотя в случае отказа страховая премия будет возвращена в полном объеме, вы просто потратите свое время.

К тому же, переплатите за период, пока готовятся документы, а это может быть целый месяц. Кстати, страховку вправе купить не только ипотечные заемщики, но и другие владельцы недвижимости, чтобы обезопасить себя от утраты титула.

Заемщику следует обращаться в страховые компании, с которыми у банка есть действующее соглашение. Теоретически можно пойти и в другую фирму, в которой у вас есть скидка, но придется согласовать ее с кредитором.

Ипотечным заемщикам проще всего согласиться на оформление полиса в банке, тем более, что крупные организации (Сбербанк, ВТБ) предлагают приобрести его в своей дочерней компании. Делать страхование титула при ипотеке нужно только первые 3 года, после этого риски исчезают.

Для покупки полиса в банке дополнительных бумаг не потребуется. Если вы обратились в страховую компанию самостоятельно, возьмите с собой:

- Паспорт;

- Кредитный договор;

- Выписку ЕГРН о праве собственности и наличии залога;

- Договор основания права собственности.

Срок действия договора страхования – 1 год, после чего вам следует обратиться в банк или страховую компанию и продлить его действие. Некоторые страховщики допускают оформление сразу на 3 года по договоренности с ипотечным заемщиком.

Обратите внимание, что в законодательстве говорится о 3 годах исковой давности. Однако есть исключения, когда опротестовать сделку можно в течение 10 лет. Если купля-продажа вызывает серьезные опасения, есть смысл самостоятельно страховать квартиру от риска утраты титула в течение этого срока.

Вам может быть полезна статья — Можно ли вернуть деньги за страховку по Ипотеке.

Стоимость титульного страхования

Цена страховки титула зависит от нескольких факторов:

- Оценочная стоимость объекта недвижимости;

- Расценки страховой компании, чаще всего они укладываются в диапазон 0,5-1% от стоимости залога. Если вы купили квартиру в ипотеку за 1 млн. рублей, стоимость титульного страхования составит 5-10 тысяч рублей в год. В отличие от других видов финансовой защиты при ипотеке, цена полиса снижаться не будет, потому как привязана не к остатку кредита, а к цене недвижимости;

- От истории права собственности, количества и вида сделок. Если высок риск утраты титула, страховая компания может повысить тариф.

Имейте в виду, что страховщик вправе отказаться от страхования титула, если посчитает сделку рискованной. В таком случае нужно обратиться в другую компанию или еще раз подумать, стоит ли покупать недвижимость с сомнительным прошлым.

На что обратить внимание при титульном страховании

Как и любой вид страхования, финансовая защита титула при ипотеке обладает рядом особенностей. Каждая страховая компания выдает заемщикам объемный свод правил. Не поленитесь и прочитайте их до конца, быть может, вы передумаете оформлять полис. Дело в том, что при выплате есть ряд исключений, когда клиент не получает деньги, хотя по его мнению случай явно относится к страховым.

Условия договоров отличаются, но в качестве примера можно привести несколько «подводных камней»:

- Если при покупке полиса заемщик указал неверные сведения, в страховой выплате откажут, а договор аннулируется в суде;

- В случае наступления событий, которые могут привести к страховому случаю, нужно сразу же связаться со страховщиком и известить об этом;

- Если недвижимость изъята по причине долгов клиента, земельный участок забрало государство для своих нужд или по причине бесхозяйственного отношения, в выплате откажут.

Внимательно читайте договор и сразу задавайте все интересующие вопросы, тем более, что стоимость полиса не так мала. Если в отношении вашей квартиры начинается судебное дело о признании сделки ничтожной, сразу же известите страховую компанию и наймите хорошего юриста.

Если наша статья оказалась вам полезна, то делитесь ею в социальных сетях. А так же подписывайтесь на обновления блога, чтобы не пропустить самое интересное!

С уважением, Александр Фетисов!

Что такое титульное страхование при ипотеке

При выдаче ипотечного кредита банки обычно настаивают на приобретении заемщиком комплекта страховых услуг у страховых компаний, выступающих их партнерами. Конечно, страховку можно и не оформлять, но в этом случае кредитор обычно увеличивает процентные ставки по займу на 2—4% в год. Неудивительно, что заемщики расценивают страхование сделок как неизбежное зло, особенно когда речь идет о таких непонятных на первый взгляд вещах, как страхование титула. Что это такое, и в каких случаях может пригодиться данная услуга – давайте разберемся.

О каких титулах идет речь

В страховой и юридической практике титулом называют документ, подтверждающий законное и исключительное право некоего лица на владение имуществом, то есть – правоподтверждающий документ. Для недвижимости таким документом выступает регистрационное свидетельство на помещение либо выписка из ЕГРП, в которой указаны все действующие собственники недвижимого объекта.

Однако объектом титульного страхования выступает вовсе не сам документ, а правовой статус, который он подтверждает. Иными словами, заключая договор о страховании титула, вы таким образом защищаете себя от внезапной утраты права собственности на приобретенное помещение. Как правило, договор подразумевает, что в такой ситуации страховщик будет обязан возместить вам рыночную стоимость застрахованного объекта, а также судебные издержки, понесенные вами в процессе отчуждения права.

Важно! При приобретении в ипотеку квартиры в строящемся доме страхование титула не проводят, поскольку право собственности, как таковое, возникает только после окончания строительства и введения здания в эксплуатацию, а не в момент совершения ипотечной сделки. Страховке подлежат только сделки с недвижимостью на вторичном рынке.

Почему можно потерять титул

Обычный заемщик, выяснив, что такое титульное страхование при ипотеке, неизбежно задается вопросом «Каким образом можно утратить право собственности на законно приобретенную квартиру?». Кажется, если сделка совершена и зарегистрирована в регистрационной палате, ей уже ничто не угрожает. На самом деле, это не совсем так.

Любой из объектов вторичного рынка хоть раз менял владельцев. Если он переходил из рук в руки больше одного раза, да еще и в процессе этого передавался по наследству, любой из прежних владельцев по закону имеет право потребовать его назад. Причиной этого могут послужить следующие обстоятельства:

- нарушение имущественных прав предыдущих владельцев квартиры, их несовершеннолетних детей или наследников (вне зависимости от очереди);

- наличие ошибок в документах на объект недвижимости;

- признание одного из участников сделки недееспособным;

- наличие доказательств того, что одна из предыдущих сделок с квартирой была незаконной (например, совершалась под влиянием обмана или угроз).

Чтобы избежать подобных случаев, вам, как покупателю квартиры, придется перед сделкой проверить всю ее историю с момента постройки дома. Это, к сожалению, возможно не всегда и отнимает очень много времени даже у специалистов. Поэтому, страхование титула можно назвать своего рода компромиссным вариантом. Оно позволяет провести сделку в срок, и защитить при этом интересы всех задействованных в ней сторон.

Что считается страховым случаем

Оспорить существующее право собственности на недвижимость можно только через суд. Если один из бывших владельцев квартиры решит это сделать, вы получите соответствующую повестку. Об этой ситуации необходимо будет сразу сообщить в страховую компанию. Сделать это нужно обязательно, сроки оповещения будут указаны в договоре о страховании титула.

СК предложит вам перечень сотрудничающих с ней адвокатов, любой из которых может заняться вашим делом. Вы, конечно, можете привлечь юриста со стороны, но это по большей части не имеет смысла. Во-первых, специалисты, рекомендованные страховщиками, имеют опыт в соответствующих делах, что увеличит ваши шансы на успех. Во-вторых, для многих страховщиков присутствие их представителя в суде является обязательным условием для выплаты вам компенсации в случае проигрыша дела.

Важно! При возникновении угрозы праву собственности на вашу ипотечную квартиру внимательно прочитайте договор со страховой компанией, и обязательно уведомите ее представителей о сложившейся ситуации.

В случае если суд, рассмотрев дело, лишит вас права собственности на недвижимость, СК должна будет выплатить вам компенсацию. Однако если судом будет принято решение о наложении обременения на объект недвижимости без смены собственников, случай не будет считаться страховым. Соответственно, о компенсации можно будет забыть, как и о возмещении понесенных вами издержек.

Кто может застраховать титул

Большинство граждан РФ, даже имеющих в собственности жилье, никогда не сталкивалось с таким понятием, как титульное страхование недвижимости. Что это такое, люди обычно узнают только в процессе оформления ипотеки. В отечественной страховой практике практически не принято оформлять страховку титула безотносительно к ипотечным сделкам. Хотя, некоторые страховые компании предоставляют такую услугу. Воспользоваться ею может любой совершеннолетний собственник жилья.

Что касается ипотечных сделок, чаще всего, у заемщика просто нет выбора. Банки настаивают на оформлении страхового полиса. В принципе, данным предложением стоит воспользоваться. Во-первых, вы защитите свое имущество от посягательств. А во-вторых, в процессе оформления страховки можно провести дополнительную оценку надежности будущей сделки.

Стоимость страховки как показатель чистоты квартиры

Прежде чем оформлять страхование титула предложенной вами квартиры, СК проводит довольно серьезную проверку ее истории. По результатам этой проверки возможно три варианта развития событий:

- вам оформят страховку по среднерыночной стоимости;

- вам предложат полис по цене выше рыночной;

- вам откажут в страховании без объяснения причин.

По реакции страховой компании можно оценить уровень риска будущей сделки. В первом случае он практически отсутствует. Во втором – квартира находится в зоне риска, но уровень его вполне приемлем. Ну а при отказе от страховки лучше поискать другой объект недвижимости. Слишком велика вероятность, что после совершения купли-продажи вам придется столкнуться с претензиями бывших владельцев.

Важно! Средняя стоимость титульного страхования варьирует от 0,5 до 2,5% от продажной цены квартиры в год. Точные расценки будут зависеть от СК. Узнать их можно при помощи онлайн-калькулятора на сайте выбранной вашим банком компании.

Что нужно учесть при заключении договора

Договор о титульном страховании может быть заключен на срок от года до 10 лет. Верхняя граница – это установленный Гражданским кодексом РФ период, в течение которого могут быть оспорены любые сделки с недвижимостью. Конечно, можно оформить страховку на 3—5 лет. Но при этом стоит учесть, что при возникновении страхового случая судебные разбирательства могут сильно затянуться. Если действие договора кончится до момента вынесения судом решения о снятии титула, о компенсации можно будет забыть. Вопросы о продлении страховки решаются индивидуально, и в спорных случаях – далеко не всегда в пользу клиента.

Кроме сроков страховки, при оформлении договора стоит обратить внимание на такие моменты, как:

- четкое определение страхового случая;

- правило расчета суммы возмещения.

Для того чтобы страховка имела смысл, размер возмещения ущерба в случае потери титула должен рассчитываться на основании рыночной стоимости застрахованной квартиры в момент вынесения судом соответствующего решения. Если это не оговорено в договоре страхования, сумма возмещения будет определяться стоимостью недвижимости, указанной в документах о ее покупке. Согласитесь, если с момента сделки прошло несколько лет, такая формула будет выгодна исключительно страховщикам, но не вам, как потерпевшей стороне.

Важно! Обязательно проверьте, чтобы в договоре фигурировал пункт о возмещении страховой компанией понесенных вами судебных издержек.

Может ли СК отказать в выплате

Отказ страховой компании от выплаты денежного возмещения при наступлении страхового случая – ситуация не частая, но вполне реальная. Причиной ее могут послужить следующие факторы:

- форс-мажорные обстоятельства;

- ненадлежащее исполнение заемщиком своих обязанностей по договору ипотеки;

- недобросовестность СК;

- иные обстоятельства.

Форс-мажором в данном случае будет считаться, к примеру, утрата прав на недвижимость в результате военных действий или конфискации ее государством. Также под это определение подходят последствия катастроф техногенного или природного характера. Кстати, учтите, что страхование титула не покрывает ущерба, понесенного вами в результате разрушения объекта недвижимости. В этом случае вы теряете объект собственности, но не право. Данные ситуации решаются с помощью имущественного страхования.

Компенсация не будет выплачена и в том случае, если вы не соблюдали условия, указанные в ипотечном договоре с банком. Речь идет не об обязательном погашении кредита. Само собой, если суд конфискует у вас квартиру в силу задолженности по ипотеке, на титульную страховку можно не рассчитывать. Но причиной отказа в выплате могут послужить и такие обстоятельства, как:

- изменение вами технического состояния квартиры (перепланировка) без уведомления банка и страховой компании;

- использование недвижимости не по назначению (квартиры как нежилого помещения и наоборот);

- продажа или дарение третьему лицу заложенного объекта;

- сдача заложенного объекта в аренду;

- иные нарушения ипотечного договора.

Такие ситуации встречаются в страховой практике достаточно часто. Поэтому запомните – любые действия в ипотечной квартире до момента погашения кредита должны быть в обязательном порядке согласованы с банком и СК.

Страховые компании могут оказать в выплате возмещения относительно законным путем, а именно – пользуясь юридическим понятием «добросовестного приобретателя». Это означает, что в случае признания сделки недействительной в силу мошеннических действий продавца, вам придется доказывать страховщикам, что вы не знали об отсутствии у него прав на продажу данной квартиры. Более того, придется предъявить доказательства, что вы не могли знать о готовящемся мошенничестве (поддельных документах и т.д.). Таким приемом пользуются недобросовестные страховщики. Но к счастью, с развитием рынка страхования их становится все меньше.

Важно! Перед заключением договора титульного страхования обязательно изучите отзывы предыдущих клиентов выбранной вами СК.

Титульное страхование недвижимости: что это такое?

Недвижимость является одним из наиболее дорогостоящих объектов страхования, с чем связано и большое количество различных полисов, которые можно на нее оформить. Одним из видов страхования недвижимости, который часто является обязательным при предоставлении ипотеки и кредитов под залог имущества, является титульное страхование.

От каких рисков защищает данный полис, в каких случаях его оформление желательно и обязательно, а также во сколько обойдется эта процедура — данная информация будет интересна всем собственникам и покупателям недвижимости.

Определение

В страховой сфере относительно недвижимого имущества существует такой термин, как титул — это документ, удостоверяющий права собственности определенного лица на предмет недвижимости. Именно эти права и являются объектом титульного страхования.

Титульное страхование сделок с недвижимостью — страхование рисков, связанных с материальными убытками, которые могут быть получены страхователем в результате потери им прав собственности на свое имущество. Причиной этого может быть множество случаев, например:

- нарушение при передаче имущества очередности наследования, ущемление прав законных наследников (например, несовершеннолетних детей);

- совершение сделки с нарушением законной процедуры (например, под влиянием обмана, угроз, насилия);

- мошеннические действия при заключении сделки;

- недееспособность или неправомочность одной из сторон сделки;

- наличие допущенных регистратором ошибок;

- совершение сделки с использованием подложных документов;

- получение прав собственности на имущество в результате неправомочных решений суда и т. д.

Всего в российском законодательстве выделяется несколько десятков оснований для признания сделок с недвижимостью недействительными — как прямых, так и непрямых. Наряду с этим отсутствуют какие-либо правовые механизмы регулирования таких споров, поэтому титульное страхование выступает практически единственным способом предохранения от негативных последствий.

Когда осуществляется

Юридическая чистота сделки может быть под вопросом при покупке недвижимости как на вторичном, так и на первичном рынках. Особенно часто нарушения и споры возникают на вторичном рынке — это происходит из-за того, что недвижимость часто переходит из рук в руки. Возрастает вероятность, что кто-то из бывших владельцев не учел все законодательно установленные требования к этой процедуре, поэтому права собственности нового покупателя также могут быть оспорены.

Титульное страхование используется в нескольких случаях:

- По личному желанию собственника — в этом случае полис оформляется, чтобы максимально снизить возможные риски и убытки от потери права собственности на недвижимость.

- При оформлении ипотеки — это требование выдвигается банками с целью обезопасить себя от рисков и убытков, ведь в случае потери заемщиком прав на недвижимость банк потеряет свои деньги.

- При оформлении банковского кредита, в котором объект страхования выступает как залог — требования банка в этом случае продиктованы теми же причинами, что и при ипотеке.

В процессе оформления полиса сотрудники страховой компании проведут тщательную проверку юридической чистоты приобретаемой недвижимости, чтобы выявить потенциальные угрозы. В первую очередь такая проверка выгодна самой страховой компании — если обнаружится, что существует серьезный риск оспаривания прав собственности нового владельца, в сделке может быть отказано или стоимость полиса значительно возрастет.

Вместе с тем титульное страхование не означает, что владелец имущества не должен проводить самостоятельную проверку. Часто бывает, что сотрудники страховой компании упускают важные детали и страхуют имущество, однако через определенное время оно переходит к другому владельцу. Если основание, из-за которого это произошло, не значится в договоре страхования, владелец лишится всего — денег, своей недвижимости и возможности получить какую-либо компенсацию.

Стоимость страхования

Цена на полис титульного страхования зависит от стоимости самой недвижимости и составляет от 0,5 до 1%. Однако в некоторых случаях эта цифра может достигать и больших значений — 2, 3, 4 и даже 5%. Другие факторы, которые влияют на стоимость полиса страхования:

- срок, на который заключается сделка;

- размер кредита, для которого недвижимость выступает залогом;

- результаты экспертизы недвижимости на юридическую чистоту.

При наличии видимых рисков стоимость страховки значительно возрастет, ведь в этом случае сама страховая компания также может понести убытки. Обычно для страховки берется полная стоимость квартиры, однако может использоваться и меньшая доля — в этом случае размер полагающейся страховой премии будет определяться пропорционально.

Оформление договора

Договор страхования заключается между двумя сторонами — страховой компанией и владельцем имущества — обязательно в письменной форме. Срок, на который заключается договор, может варьироваться от 1 года до 10 лет и более. Рекомендуется именно десятилетняя продолжительность сделки, поскольку этот срок равен сроку исковой давности по операциям с недвижимостью.

Стоит учесть, что объектом договора титульного страхования чаще всего может быть только недвижимость, приобретенная на вторичном рынке. В частности, объектами страхования могут быть:

- жилые здания (дома, квартиры, доли в них);

- нежилые здания (офисы, производственные цеха);

- земельные участки, которые принадлежат как гражданам, так и юридическим лицам.

Для оформления договора страховые компании требуют предоставить множество документов, например:

- паспорт (оригинал и копии) страхователя;

- свидетельство о государственной регистрации объекта недвижимости;

- документ, подтверждающий права собственности на объект страхования;

- техпаспорт помещения;

- выписку из домовой книги.

Также могут потребоваться и дополнительные документы — точные требования нужно уточнять у конкретной страховой компании.

Узнайте, как оформить отказ от страховки после получения кредита.

Как написать жалобу в Центробанк на действия банка или страховую компанию, расскажем в нашей статье.

Какой банк наделен правом выпуска денег: http://creditbery.ru/bank/dengi/chto-takoe-emissiya-deneg.html

Ипотека — это тот случай, при котором банки почти всегда требуют оформления договора титульного страхования. По законодательству соблюдение этого требования необязательно, однако без него банки могут отказать в выдаче кредита или предложить заемщику менее выгодные условия (например, повысить процентную ставку).

Перед заключением договора банки, как и страховые компании, проверяют юридическую чистоту недвижимости, на которую оформляется ипотека. Таким образом, титульное страхование выгодно обеим сторонам:

- банки — снижают собственные риски относительно потери денег;

- заемщики — получают проверку недвижимости, а также более выгодные условия кредитования.

При покупке недвижимости стоит помнить, что всегда существует риск оспаривания прав собственности на нее со стороны законных владельцев. Компенсировать понесенные в результате этого утраты сможет титульное страхование:

- В зависимости от условий договора, этот полис может покрывать множество оснований и причин, по которым собственник лишился своего имущества.

- Титульное страхование является обязательным условием при оформлении ипотеки и любом другом кредитовании, где в роли залога выступает недвижимое имущество.

- Стоимость страхового полиса напрямую зависит от цены квартиры или дома и колеблется в пределах 0,5−1% от этой цифры.