Содержание

- Выбираем и сравниваем: банковские кредиты для пополнения оборотных средств

- Первый вопрос, который зададут в банке: «Зачем вам кредит?»

- Что такое кредит на пополнение оборотных средств

- Как выбрать вид кредитования, который подойдет вашей компании

- На что еще обратить внимание, выбирая кредит для пополнения оборотных средств

- Другие виды кредитов, которые могут быть полезны бизнесу

- Кредит малому бизнесу на оборотные средства: условия 12 банков и как получить

- Ставки 12 банков, выдающих кредит на оборотные средства

- Условия кредитов под оборотные средства для ИП и ООО

- Как рассчитать сумму платежа

- Как подать онлайн-заявку на кредит

- Требования к бизнесу

- Необходимые документы

- Отзывы о получении кредитов на пополнение оборотных средств

- Анализ структуры оборотных активов ИП «Бородин П.В.»

- Специфика оборотных средств

- Кредитование оборотных средств

- Виды кредитования оборотных средств

Выбираем и сравниваем: банковские кредиты для пополнения оборотных средств

Используйте пошаговые руководства:

- Excel для финансового директора

- Управленческий учет в вашей компании

- Подведение итогов полугодия

Первый вопрос, который зададут в банке: «Зачем вам кредит?»

Цель кредитования может быть самой разной: погашение текущих обязательств, покупка партии товара, расширение бизнеса, открытие дополнительной точки продаж и многое другое.

Финансирование может потребоваться на пополнение оборотных средств в связи с сезонным увеличением продаж, расширение бизнеса, приобретения коммерческой недвижимости, оборудования, транспортных средств, любые затраты инвестиционного характера, финансированием производственного цикла, рефинансирование кредитов в других банках.

То есть, цели могут быть самыми разнообразными, поэтому четкая формулировка и понимание, зачем вам кредит, поможет построить правильный диалог с банком (см. как банк проверяет заемщика).

Что такое кредит на пополнение оборотных средств

Получение банковского кредита для пополнения оборотного капитала позволяет решить множество проблем и увеличить прибыль предприятия без вложения собственных средств.

Однако, до принятия решения о кредитовании следует учитывать все возможные последствия и выбрать из всех предложений оптимальное по условиям.

Кредит на пополнение оборотных средств – это вид краткосрочного целевого кредитования, который предоставляется юридическим лицам, нуждающимся в дополнительном источнике финансирования производственных процессов.

Как выбрать вид кредитования, который подойдет вашей компании

Есть несколько видов кредитования, со своими плюсами и минусами.

Кредиты или кредитные линии для пополнения оборотных средств являются самыми распространенными кредитными продуктами.

Кредит на финансирование оборотного капитала предоставляется юридическим лицам и индивидуальным предпринимателям на пополнение оборотных средств в связи с сезонным увеличением продаж, расширение бизнеса, финансирование производственного цикла, рефинансирование кредитов в других банках. Обеспечением может являться любой ликвидный залог, принадлежащий бизнесу или личное имущество собственника, а также поручительство юридических и физических лиц.

Преимуществом является возможность установления индивидуального графика платежей (что особенно актуально, если ваш бизнес имеет выраженную сезонность), а также возможность его направления, в том числе на цели финансирования оборотного капитала при открытии новых точек. В этом случае срок кредитования может быть увеличен.

При определении размера процентной ставки по такому кредиту банк также обращает внимание на залоговое обеспечение. Так, иногда банки снижают процентную ставку на 1 п.п. при залоге недвижимости.

Если бизнес предприятия носит постоянный характер, то банк оформляет возобновляемую (револьверную) кредитную линию, которую можно использовать в пределах установленного лимита в течение всего срока действия договора. Это позволяет компании оперативно управлять своей ссудной задолженность., так как проценты начисляются только на сумму фактически использованного лимита. Такой кредит также может быть обеспечен частично, с установлением индивидуального графика погашения.

Овердрафт– это краткосрочное, часто беззалоговое, кредитование в рамках лимита, направленное на финансирование текущих платежей в рамках . Овердрафт удобен в использовании – компания просто выставляет платежи в большем объеме, чем имеющиеся остатки на счете.

Основное преимущество – возможность осуществлять платежи со счета в пределах установленного лимита при фактическом отсутствии средств на счете, финансирование осуществляется банком автоматически без оформления дополнительных документов.

Отсутствие требований по залогу позволяет получить овердрафт широкому кругу клиентов. Автоматическое погашение кредита при поступлении денежных средств на расчетный счет позволяет клиенту минимизировать задолженность по овердрафту и расходы на уплату процентов.

При расчете лимита учитывается чистый среднемесячный оборот в банке, куда обратился клиент, а также частично его обороты в других банках.

Обычно срок рассмотрения кредитной заявки по овердрафту максимально короткий, так как требуется проанализировать только обороты по расчетному счету компании, и именно по этому виду кредитования требуется минимальный пакет документов.

Беззалоговый кредит – предоставляется единовременно на , инвестиционные цели, рефинансирование кредитов в других банках.

Обычно такие кредиты предоставляются на срок от 3 месяцев до 3 лет, с установлением аннуитетного ежемесячного платежа.

На что еще обратить внимание, выбирая кредит для пополнения оборотных средств

Выбирая вид кредитования и банк, кроме процентной ставки, следует обращать внимание на дополнительные факторы:

- срок кредита;

- наличие скрытых комиссий;

- условия (если это ваша цель);

- наличие и размер комиссии при досрочном погашении кредита;

- срок принятия решения;

- критерии, предъявляемые банком к обеспечению по кредиту;

- какие виды отчетности принимает банк при рассмотрении вашей заявки (кто-то работает только с официальной отчетностью, кто-то принимает также и управленческую);

- возможность составления индивидуального графика платежей;

- требования к поддержанию оборотов;

- индивидуальный подход к установлению процентной ставки.

Другие виды кредитов, которые могут быть полезны бизнесу

Помимо кредитов на пополнение оборотного капитала, в линейках кредитных продуктов у банков можно найти и другие виды кредитования, которые могут быть актуальны и востребований для компаний:

Инвестиционный кредит. Это инвестиции в развитие вашего бизнеса: приобретение коммерческой недвижимости, оборудования, транспортных средств и иного имущества, любые другие затраты инвестиционного характера.

Кредит на автомобиль – направленный на приобретение автомобиля или спецтехники, с целью использования в собственной хозяйственной деятельности предприятия.

Кредит на оборудование – в этом случае в качестве залога выступает приобретаемое имущество.

Коммерческая ипотека – приобретение коммерческой недвижимости (офисной, производственной, складской, а также земельных участков с целью использования в собственной хозяйственной деятельности).

Факторинг или лизинг – возможность без залога получить необходимые средства для расчетов.

Банковская гарантия – в пользу ваших контрагентов по коммерческим и государственным контрактам. Также если компания постоянно участвует в тендерах для различных служб (ФНС РФ, ФТС РФ, РФР РФ).

Кредит малому бизнесу на оборотные средства: условия 12 банков и как получить

В статье рассмотрим ставки по кредиту на пополнение оборотных средств для юридических лиц и ИП. Узнаем, можно ли взять кредит без залога и как рассчитать сумму платежа. Мы подготовили для вас условия банков и собрали отзывы.

Ставки 12 банков, выдающих кредит на оборотные средства

| Банки | Срок | Ставка | Сумма |

| Модульбанк | кредитный лимит открывается на ограниченный срок | 1% в месяц | 50% от месячного оборота, но не более 500 тысяч рублей. Минимум — 90 тысяч. |

| Тинькофф Банк | 6 месяцев | от 1% в месяц | Максимальная сумма — 1 миллион |

| Сбербанк | от 1 месяца до двух лет | от 11% в год | От 150 тысяч рублей. Ограничений по максимальной сумме нет. |

| ВТБ | до трех лет | от 10,5% годовых | Максимальная сумма — 150 миллионов |

| Альфа-Банк | до 5 лет | от 11% в год | до 70 миллионов рублей |

| Райффайзенбанк | до 3 лет | процентная ставка рассчитывается индивидуально | максимальная сумма кредита — 150 000 000 с залогом и до 50 000 000 — без залога |

| Открытие | до 5 лет | от 9% годовых | лимит не ограничен |

| Юникредит Банк | до 5 лет | процентная ставка назначается после рассмотрения заявки | от 500 тысяч до 73 миллионов рублей |

| Локо-Банк | до 3 лет | от 9,25 до 14,55% годовых | от 300 тысяч до 1 500 000 рублей |

| Бинбанк | до 3 лет | процентная ставка рассчитывается исходя из особенностей бизнеса | от 1 миллиона |

| Росбанк | до 3 лет | от 15,1% годовых | от 150 тысяч рублей |

| МТС Банк | до 2 лет | от 11% годовых | до 80 миллионов рублей |

Многих бизнесменов интересует, есть ли кредит под оборот средств в Точке. Этот банк не выдает такой кредит, но оформляет овердрафт. Если на счете организации будет недостаточно средств, можно уйти в минус. Процентная ставка в таком случае зависит от срока возврата средств. Фактически, вы будете платить проценты банку только за реальный срок пользования деньгами.

Также прочитайте: Расчетный счет в банке Точка: тарифы на РКО для ИП и ООО + отзывы.

Условия кредитов под оборотные средства для ИП и ООО

Кредит под оборот кассы — это вид банковского продукта, который предназначен для увеличения оборотных средств компании, а именно:

- сырья и производственных материалов;

- готовых продуктов;

- товаров для пополнения склада;

- топлива и многого другого.

Цель такого краткосрочного кредита может быть различной: закупить больше товара к старту сезона, внести обязательные платежи и даже расширить свой бизнес. Детальное обоснование кредита для малого бизнеса банк обычно не требует. Однако продумать источники погашения займа под товар в обороте все же следует.

В связи с тем, что для банка такой продукт сопряжен с высокими рисками, он может попросить предоставить залог или привлечь к сделке поручителей. Без залога могут открыть только овердрафт или кредитную линию до 1 миллиона рублей. В качестве обеспечения может быть предоставлено имущество организации: автомобиль, товар, недвижимость и т. д. А поручителями обычно выступают собственники фирмы.

Если сумма кредита будет большой (конкретная цифра у банков отличается, но в среднем от 3 миллионов), то объект залога нужно обязательно застраховать.

Как рассчитать сумму платежа

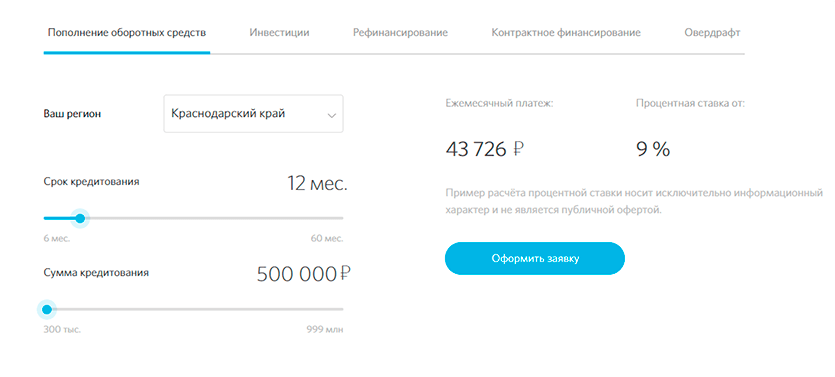

Рекомендуем предварительно рассчитывать условия будущего кредита. Например, для этих целей есть удобный калькулятор на официальном сайте банка Открытие.

Также прочитайте: Кредиты в банке «Открытие» для малого и среднего бизнеса: условия, ставки и документы для ИП и ООО.

Чтобы получить информацию о ежемесячном платеже, нужно ввести регион, срок кредитования и необходимую сумму кредита. Дальнейшие расчеты система выполнит автоматически.

Возьмем следующие параметры:

- нахождение юридического лица — Краснодарский край;

- сумма кредита — 500 000 рублей;

- срок — 1 год.

Калькулятор покажет платеж в месяц — 43726 р. и ставку в 9%.

Как подать онлайн-заявку на кредит

Отправить заявку на оформление кредита можно онлайн на официальном сайте банка. Рассмотрим данную процедуру на примере банка Открытие:

- Выбираем вкладку «Малому и среднему бизнесу», нажимаем на «Пополнение оборотных средств».

- Делаем расчет и щелкаем на кнопку «Оформить заявку».

- Заполняем анкету и отправляем на рассмотрение.

- Все! Остается подождать, пока с вами свяжется кредитный менеджер.

Требования к бизнесу

Каждый банк выдвигает свои требования для выдачи кредита на пополнение оборотных средств, но можно ориентироваться на следующие параметры:

- от даты регистрации юридического лица прошло не меньше 12 месяцев;

- нет долгов перед государственными структурами;

- нет просроченных задолженностей перед банком;

- бизнес не находится в стадии банкротства или ликвидации;

- нет опротестованных векселей;

- возраст владельца фирмы — от 21 года до 65 лет;

- организация располагается в регионе присутствия банка.

Необходимые документы

При оформлении кредита банк попросит:

- заполненную анкету на выдачу займа;

- Устав юридического лица;

- свидетельство о регистрации;

- справку о постановке на учет в налоговых органах;

- документы, подтверждающие назначение лиц на руководящие должности (директора, главного бухгалтера);

- копии паспортов должностных лиц, уполномоченных для проведения операций с банком;

- лицензии (при наличии);

- бухгалтерскую отчетность за 4 отчетных даты;

- информацию за последние 2 квартала: основные средства, обороты по счетам и на кассе, расчеты с контрагентами, сведения по всем оформленным кредитам и займам.

По залоговому имуществу нужно предоставить:

- по автомобилю: ПТС;

- по недвижимости: документ, подтверждающий право собственности (договор купли-продажи);

- по арендованному земельному участку: договор аренды с пометкой о регистрации в ЕГРН.

Отзывы о получении кредитов на пополнение оборотных средств

Андрей Воскобойников:

Сергей Логвинов:

Когда хотел взять кредит под оборот, обошел несколько банков. Чем солиднее банк, тем больше сложностей с одобрением. Сбербанк тогда затребовал много всего: много документов, 100% залог и привлечение поручителя. Однако, оно того стоило. Процентная ставка оказалась ниже, чем по предложениям других банков. Оформили в Сбербанке, потому что перекредитоваться потом гораздо сложнее.

Галина Никифорова:

Екатерина Ланская:

Оформляла в Сбербанке России. Залог указала торговый павильон. Его стоимость рассчитали по накладной минус 20%. А еще в качества залога взяли товар в обороте. Все остатки склада посчитали по цене закупки и отняли 20%. Цены, естественно, занижены, зато кредит одобрен!

Анализ структуры оборотных активов ИП «Бородин П.В.»

Важнейшей частью финансовых ресурсов предприятия являются его оборотные активы.

Элементами оборотных активов предприятия ИП «Бородин П.В.» являются:

- — запасы;

- — налог на добавленную стоимость по приобретенным ценностям;

- — дебиторская задолженность;

- — денежные средства.

Проведем анализ оборотных активов предприятия ИП «Бородин П.В.» по периоду: 2011-2013гг., используя различные методы экономического анализа (горизонтальный, вертикальный, сравнительный).

Рассмотрим структуру оборотных активов ИП «Бородин П.В.» (таблица 1).

В нижеуказанных таблицах рассчитано, какую долю составляют отдельные виды основных средств в их общем количестве. Это позволяет оценить, какие средства преобладают у предприятия.

Таблица 1 Анализ состава, величины и структуры оборотных активов по предприятию ИП «Бородин П.В.» за 2011-2013 гг.

|

Показатели |

Период изменения |

Абсолютное (+, — ) 2011-2012гг |

Абсолютное (+, — ) 2012-2013гг |

Темп роста в % 2011-2012гг |

Темп роста в % 2021-2013гг |

||

|

II Оборотные активы |

|||||||

|

Запасы |

+4537 |

-16,5 |

+8,9 |

||||

|

% к итогу оборотных активов |

80,41 |

70,03 |

77,6 |

-2,81 |

+7,57 |

-3,49 |

+10,8 |

|

НДС по приобретенным ценностям |

-13,4 |

-15,1 |

|||||

|

% к итогу оборотных активов |

3,47 |

3,5 |

3,48 |

+0,01 |

-0,02 |

+0,3 |

-0,6 |

|

Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

|||||||

|

% к итогу оборотных активов |

|||||||

|

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчет-ной даты |

+128 |

+0,96 |

|||||

|

% к итогу оборотных активов |

16,11 |

26,39 |

18,8 |

+2,69 |

-7,59 |

16,7 |

-10,19 |

|

Денежные средства |

+88 |

+29 |

+4400 |

+47,5 |

|||

|

% к итогу оборотных активов |

0,01 |

0,08 |

0,12 |

0,11 |

0,04 |

||

|

Итого по разделу |

Из данных таблицы 1 видно, что в целом по оборотным активам наблюдается тенденция к снижению, так по сравнению с 2011 годом они снижены на 11065 тыс. руб., это произошло в результате снижения запасов на 10898 тыс. руб., НДС на 383 тыс. руб., но вместе с тем наблюдается увеличение дебиторской задолженности на 128 тыс. руб. и денежных средств на 88 тыс. руб.

А по структуре наблюдается тенденция к снижению темпа роста запасов на 16,5%, НДС на 13,4%, увеличение дебиторской задолженности на 0,96%, увеличение денежных средств на 4400%. Большую долю в структуре оборотных активов занимают запасы, они составляют 80,41%, затем идет дебиторская задолженность 16,11%, НДС 3,47%, денежные средства 0,01%.

Делая вывод из всего вышесказанного можно сказать, что запасы снижаются за счет увеличения дебиторской задолженности.

Для того чтобы изменить положение в оборотных активов по сравнению с 2011 годом руководство предприятия ИП «Бородин П.В.» должно разработать правильную политику по работе с дебиторами. Стремиться к минимизации дебиторской задолженности, избегать дебиторов с высоким риском неоплаты. Для дебиторов с наибольшей степенью риска следует применять предоплату отпущенной продукции (товаров, услуг) или предлагать аккредитивную форму расчетов.

По данным таблицы 1 видно, что в целом по оборотным активам наблюдается тенденция к снижению так по сравнению с 2012 годом они снижены на 1236 тыс. руб., это произошло за счет снижения дебиторской задолженности на 5744 тыс. руб., НДС на 57 тыс. руб., но вместе с тем наблюдается увеличение запасов на 4537 тыс. руб., увеличение денежных средств на 29 тыс. руб.

По структуре наблюдается тенденция к увеличению темпа роста запасов на 8,9%, к увеличение денежных средств на 47,5%, к снижению НДС на 15,1%, к снижению дебиторской задолженности на 30%. Большую долю в структуре оборотных активов занимают запасы, они составляют 70,03%, затем идет дебиторская задолженность, которая составляет 26,39%, НДС 3,5%, денежные средства 0,08%.

Делая вывод по сравнению с 2012 годом можно сказать, что произошло увеличение запасов и денежных средств за счет снижения дебиторской задолженности, что благоприятно отражается на хозяйственной деятельности предприятия.

Из всего выше сказанного, следует, чтобы поднять уровень оборотных активов предприятия руководству ИП «Бородин П.В.» необходимо использование эффективного аналитического обеспечения управления дебиторской задолженностью, оно позволит контролировать состояние расчетов с дебиторами, снижать риск невозврата дебиторской задолженности и образования просроченной задолженности, своевременно определять потребность в дополнительных ресурсах для покрытия дебиторской задолженности, вырабатывать рациональную политику предоставления кредитов, что приведет к улучшению финансового состояния предприятия.

Финансы и кредит / Финансы и кредит / 12.4. Оборотные средства предприятия. Система их финансирования и кредитования

Оборотные средства (оборотный капитал) — это часть капитала предприятия, вложенного в его текущие активы. По материально-вещественному признаку в состав оборотных средств включаются: предметы труда (сырье, материалы, топливо и т. д.), готовая продукция на складах предприятия, товары для перепродажи, денежные средства и средства в расчетах.

Характерной особенностью оборотных средств является высокая скорость их оборота. Оборотные средства обеспечивают непрерывность процесса производства.

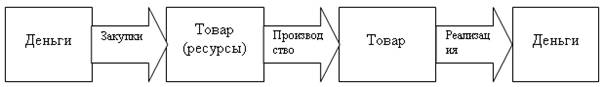

Вещественные элементы оборотного капитала (предметов труда) потребляются в каждом данном производственном цикле. Они полностью утрачивают свою натуральную форму, поэтому целиком включаются в стоимость изготовленной продукции. Стадии кругооборота оборотного капитала показаны на следующей схеме (рис. 12.8).

Рис. 12.8. Кругооборот оборотного капитала

В результате стадии закупок оборотный капитал из денежной формы переходит в производственную (предметы труда или товары).

На стадии производства ресурсы воплощаются в товар, работы или услуги. Результатом этой стадии является переход оборотного капитала из производственной формы в товарную. На стадии реализации оборотный капитал из товарной формы вновь переходит в денежную. Размеры первоначальной суммы денег (Д) и выручки (Д») от реализации продукции не совпадают по величине. Полученный финансовый результат бизнеса (прибыль или убыток) является причиной несовпадения.

Таким образом, элементы оборотного капитала являются частью непрерывного потока хозяйственных операций. Покупка приводит к увеличению производственных запасов и кредиторский задолженности; производство ведет к росту готовой продукции; реализация ведет к росту дебиторской задолженности и денежных средств в кассе и на расчетном счете. Этот цикл операций многократно повторяется и в итоге сводится к денежным поступлениям и денежным платежам.

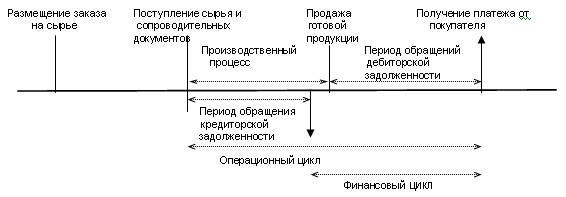

Период времени, в течение которого совершается оборот денежных средств, представляет собой длительность финансового цикла (рис. 12.9).

Этот период времени складывается из отрезка времени между уплатой денег за сырье и материалы (ОКЗ) и поступлением денег от продажи готовой продукции (ОДЗ). На продолжительность этого периода влияют: период кредитования предприятия поставщиками, период кредитования предприятием покупателей, период нахождения сырья и материалов в запасах, период производства и хранения готовой продукции на складе.

Рис. 12.9. Этапы обращения денежных средств

Таким образом, длительность финансового цикла (ФЦ) определится из следующего выражения:

ФЦ = ОКЗ + ОДЗ = ОЦ — ОКЗ,

где ОЦ — длительность операционного цикла.

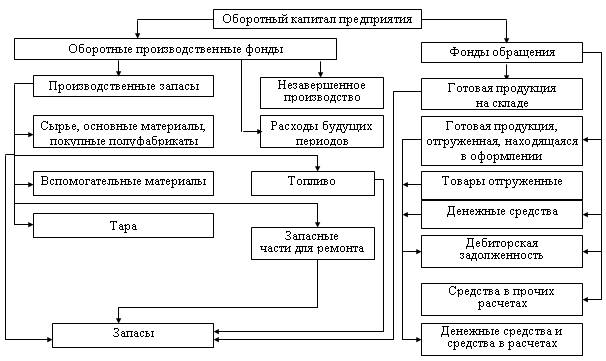

Для раздельного учета и анализа времени пребывания оборотных средств в процессе производства и обращения оборотные средства делятся на оборотные фонды и фонды обращения (см. рис. 12.10).

Рис. 12.10. Состав и размещение оборотного капитала

Размещение оборотного капитала в воспроизводственном процессе приводит к разделению его на оборотные производственные фонды и фонды обращения. Оборотные производственные фонды функционируют в процессе производства, а фонды обращения — в процессе обращения, т.е. реализации готовой продукции и приобретения товарно-материальных ценностей. Оптимальное соотношение этих фондов зависит от наибольшей доли оборотных производственных фондов, участвующих в создании стоимости. Величина фондов обращения должна быть

достаточной (и не более того) для обеспечения четкого и ритмичного процесса обращения. К оборотным производственным фондам относятся производственные запасы (сырье, материалы, топливо, тара, запасные части), незавершенное производство, расходы будущих периодов.

Фонды обращения — это готовая продукция, товары отгруженные, денежные средства, дебиторская задолженность и средства в прочих расчетах.

Исходя из принципов организации и управления оборотными средствами, необходимости оптимизации размеров запасов, оборотные средства подразделяются на нормируемые и ненормируемые. Нормируемые оборотные средства корреспондируются с собственными оборотными средствами, так как дают возможность рассчитать экономически обоснованную потребность в соответствующих видах оборотных средств. Ненормируемые оборотные средства являются элементом фондов обращения. Управление этой группой оборотных средств направлено на предотвращение необоснованного их увеличения, что служит важным фактором ускорения оборачиваемости оборотных средств в сфере обращения.

Управление оборотным капиталом тесно связано с его составом и размещением. У различных хозяйствующих субъектов состав и структура оборотного капитала неодинаковы, так как зависят от формы собственности, специфики организации производственного процесса, взаимоотношений с поставщиками и покупателями, структуры затрат на производство, финансового состояния и других факторов.

Деление оборотных средств на собственные и заемные указывает источники происхождения и формы предоставления предприятию оборотных средств в постоянное или временное пользование.

Собственные оборотные средства формируются за счет собственного капитала предприятия (уставный капитал, резервный капитал, накопленная прибыль и др.). Обычно величина собственного оборотного капитала определяется как разность между итогом разделов 4 и 5 пассивом баланса и итогом раздела 1 актива баланса (собственные средства минус внеоборотные активы). Для нормальной обеспеченности хозяйственной деятельности оборотными средствами величина их устанавливается в пределах 1/3.

Собственные оборотные средства находятся в режиме постоянного пользования.

Потребность предприятия в собственном оборотном капитале является объектом планирования и отражается в его финансовом плане.

Заемные ОС формируются в форме банковских кредитов, а также кредиторской задолженности. Они предоставляются предприятию во временное пользование. Одна часть платная (кредиты и займы), другая — бесплатная (кредиторская задолженность). Потребность предприятия в заемных оборотных средствах является объектом планирования и отражается в бизнес — плане.

В различных странах собственным и заемным капиталом используются различные соотношения (нормативы). В России применяют соотношение 50/50, в США — 60/40, а в Японии — 30/70.

Структура источников формирования оборотных средств охватывает:

1) собственные источники;

2) заемные источники;

3) дополнительно привлеченные источники.

Состав и структура источников формирования оборотных средств представлена в табл. 12.4.

Таблица 12.4 Состав и структура источников оборотных средств

|

Источники оборотных средств |

||

|

Собственные |

Заемные |

Дополнительно привлеченные |

|

Уставный капитал |

Долгосрочные кредиты банков |

Кредиторская задолженность: |

|

Добавочный капитал |

Долгосрочные займы |

— поставщикам и подрядчикам |

|

Резервный капитал |

Краткосрочные кредиты банков |

— по оплате труда |

|

Резервные фонды |

Кредиты банков для работников |

— по страхованию |

|

Нераспределенная прибыль |

Краткосрочные займы |

— с бюджетом |

|

Фонд накопления |

Коммерческие кредиты |

— с прочими кредиторами |

|

Фонд средств социальной сферы |

Инвестиционный налоговый кредит |

Фонды потребления |

|

Целевые финансирование и поступления из бюджета, из отраслевых и межотраслевых внебюджетных фондов |

Инвестиционный взнос работников |

Резервы предстоящих расходов и платежей |

|

Резервы по сомнительным долгам |

||

|

Прочие краткосрочные обязательства |

||

|

Благотворительные и прочие поступления |

||

Как правило, минимальная потребность предприятия в оборотных средствах покрывается за счет собственных источников: прибыли, УК, резервного капитала, фонда накопления и целевого финансирования.

Однако в силу объективных причин (инфляции, роста объемов производства) у предприятия возникают временные дополнительные потребности в оборотных средствах. В этом случае финансовое обеспечение хозяйственной деятельности сопровождается привлечением заемных источников: банковских и коммерческих кредитов, займов, инвестиционного налогового кредита, инвестиционного вклада работников предприятия, облигационных займов.

Инвестиционный налоговый кредит предоставляется предприятиям органами государственной власти. Он представляет собой временную отсрочку налоговых платежей предприятию. Для получения такого кредита предприятие заключает кредитное соглашение с налоговыми органами по месту регистрации предприятия.

Инвестиционный взнос (вклад) работников — это денежный взнос работника в развитие экономического субъекта под определенный процент.

Облигационные займы осуществляются за счет выпуска в обращение долговых ЦБ или облигаций.

Банковские кредиты предоставляются в форме инвестиционных кредитов или краткосрочных ссуд. Наряду с банковскими кредитами источниками финансирования

оборотных средств являются также коммерческие кредиты других предприятий и организаций, оформленных в виде займов, векселей, авансового платежа.

Нормирование оборотных средств

Определение потребности предприятия в собственных оборотных средствах осуществляется в процессе нормирования, т.е. определения норматива оборотных средств.

Нормирование оборотных средств осуществляется в денежном выражении. В основу определения потребности в оборотных средствах положена смета затрат на производство продукции (работ, услуг) на планируемый период.

Для определения норматива принимается во внимание среднесуточный расход нормируемых элементов в денежном выражении.

В процессе нормирования устанавливаются частные и совокупные нормативы.

Совокупный норматив рассчитывается путем сложения частных нормативов. Норматив оборотных средств представляет собой денежное выражение планируемого запаса товарно-материальных ценностей, минимально необходимых для нормальной хозяйственной деятельности предприятия.

Норматив оборотных средств, авансируемых в сырье, основные материалы и покупные полуфабрикаты, определяются по формуле (Н)

![]()

где Р — среднесуточный расход сырья, материалов и покупных полуфабрикатов;

Д — норма запаса в днях.

Среднесуточный расход по номенклатуре потребляемого сырья, основных материалов и покупных полуфабрикатов исчисляется путем деления суммы затрат за соответствующий квартал на количество дней в квартале.

Норматив оборотных средств в незавершенном производстве определяется по формуле

![]()

где Р — однодневные затраты на производство продукции;

Т — длительность производственного цикла в днях;

К — коэффициент нарастания затрат.

Однодневные затраты определяются путем деления затрат на выпуск валовой (товарной) продукции соответствующего квартала на 90.

Произведение длительности производственного цикла на коэффициент нарастания затрат представляет собой норму запаса в днях по статье «Незавершенное производство».

Норматив по статье «Расходы будущих периодов» исчисляется по формуле

Н = Ро + Ри — Рс,

где Ро — сумма расходов будущих периодов на начало планируемого периода;

Ри — расходы, производимые в плановом периоде по смете;

Рс — расходы, включаемые в себестоимость продукции планируемого периода.

Готовая продукция, изготовленная на предприятии, характеризует переход оборотных средств из сферы производства в сферу обращения.

Норматив оборотных средств на готовую продукцию определяется по формуле:

![]()

где Р — однодневный выпуск товарной продукции по производственной себестоимости;

Д — норма запаса в днях.

Эффективность использования оборотных средств

Эффективность использования оборотных средств характеризуется системой экономических показателей, одним из которых является соотношение их размещения в сфере производства и сфере обращения. Чем больше оборотных средств обслуживает сферу производства, а внутри последней — цикл производства (разумеется, при отсутствии сверхнормативных запасов товарно-материальных ценностей), тем более рационально они используются.

О степени использования оборотных средств можно судить по показателю отдачи оборотных средств, который определяется как отношение прибыли от реализации к остаткам оборотных средств.

Важнейшим показателем интенсивности использования оборотных средств является скорость их оборачиваемости.

Оборачиваемость оборотных средств — это длительность одного полного кругооборота средств. Чем быстрее оборотные средства проходят эти фазы, тем больше продукции предприятие может произвести с одной и той же суммой оборотных средств. В разных хозяйствующих субъектах оборачиваемость оборотных средств различна, так как зависит от специфики производства и условий сбыта продукции, особенностей структуры оборотных средств, платежеспособности предприятия и других факторов.

Скорость оборачиваемости оборотных средств исчисляется с помощью трех взаимосвязанных показателей: длительности одного оборота в днях, количества оборотов за год (полугодие, квартал), а также величины оборотных средств, приходящихся на единицу реализованной продукции.

Исчисление оборачиваемости оборотных средств может производиться как по плану, так и фактически. Плановая оборачиваемость может быть рассчитана только по нормируемым оборотным средствам, фактическая — по всем оборотным средствам, включая ненормируемые. Сопоставление плановой и фактической оборачиваемости отражает ускорение или замедление оборачиваемости нормируемых оборотных средств. При ускорении оборачиваемости происходит высвобождение оборотных средств из оборота, при замедлении — возникает необходимость в дополнительном вовлечении средств в оборот.

Длительность одного оборота в днях определяется на основании формулы

![]() или

или ![]()

где L — длительность одного оборота (в днях);

Со — остатки оборотных средств среднегодовые или на конец планируемого

(отчетного) периода (в р.);

Т — объем товарной продукции по себестоимости или в ценах (в р.);

Д — число дней в отчетном периоде.

Например, объем товарной продукции по себестоимости за прошедший год составляет 150 000 тыс. р. при сумме оборотных средств на конец этого года 18 000 тыс. р. Длительность одного оборота равна 43 дням .

Коэффициент оборачиваемости показывает количество оборотов, совершаемых оборотными средствами за год (полугодие, квартал), и определяется по формуле:

где Коб — коэффициент оборачиваемости, т.е. количество оборотов.

В данном примере коэффициент оборачиваемости составит 8,3 (150 000 : 18 000). Следовательно, данные оборотные средства совершили 8,3 оборота за год. В то же время этот показатель означает, что на каждый рубль оборотных средств приходилось 8,3 р. реализованной продукции.

Коэффициент загрузки оборотных средств — это показатель, обратный коэффициенту оборачиваемости. Он характеризует величину оборотных средств, приходящихся на единицу (1 р., 1 тыс. р., 1 млн. р.) реализованной продукции. Исчисляется по формуле

где Кз — коэффициент загрузки оборотных средств.

Высвобождение оборотных средств в результате ускорения оборачиваемости может быть абсолютным и относительным. Абсолютное высвобождение — это прямое уменьшение потребности в оборотных средствах, которое происходит в тех случаях, когда плановый объем производства продукции выполнен при меньшем объеме оборотных средств по сравнению с плановой потребностью:

где Тпл — стоимость реализованной продукции в плановом году;

Кобпл — коэффициент оборачиваемости планового года;

Тб — стоимость реализованной продукции в базисном году;

Кобб — коэффициент оборачиваемости базисного года.

Относительное высвобождение оборотных средств происходит в тех случаях, когда при наличии оборотных средств в пределах плановой потребности обеспечивается перевыполнение плана производства продукции. При этом темп роста объема производства опережает темп роста остатков оборотных средств:

где L1 — длительность одного оборота в плановом периоде;

L2 — длительность одного оборота в базисном периоде.

>Кредитование оборотных средств

Специфика оборотных средств

Определение 1

В оборотные средства компании принято относить все, что в итоговом виде переносит свою стоимость на конечный результат производственного процесса, то есть изготавливаемую продукцию.

В экономике предприятия принято выделять такую статью баланса финансовой отчетности, как «оборотные средства», они входят в актив баланса в раздел «капитал и резервы».

Оборотные средства обладают определенной степенью мобильности и ликвидности, некоторые высокой, некоторые низкой, компания должна знать какие группы средств к каким относятся, для выявления этого вопроса используется коэффициент мобильности и ликвидности.

Также оборотные средства являются обязательным элементом производственного и финансового процесса. Формирование основных средств компании – это важный шаг, но не менее важный считается правильное распределение и накопление оборотных активов, которые и являются основой производственной сферы.

Оборотные средства непосредственные участники процесса производства на предприятии, причем надо заметить, что оборотные средства сначала вкладываются, а затем возвращаются на предприятие, совершая круговорот.

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Кредитование оборотных средств

Оборотные средства компании обязательный элемент при создании товара и его продажи покупателю. Если говорить не экономическим языком, то оборотные средства – это та часть денежных и иных средств предприятия, с помощью которых компания может приобрести все, что требуется для изготовления новой партии продукции.

Оборотные средства также необходимы, как и основные средства для фирмы. Очень часто начинающие предприниматели не делают ставку на оборотные средства, а все внимание и все финансы инвестируют в основные фонды. Приведем пример.

Например, предприниматель решил производить шампунь, для этого он арендовал бокс, закупил оборудование, нанял персонал, а денежные средства на производство первой партии шампуня не заложил в бизнес-план. Итог этого примера показывает, что оборотные средства – это такая е важная и необходимая часть финансового плана компании. С помощью которого можно реализовывать и производить товар.

Замечание 1

Оборотные средства – это также текущие активы компании необходимые для производства определенного количества товара или услуг.

Если предприятие ведет неверную политику управления и планирования оборотных средств, то из этого вытекают проблемы различного характера. Основной проблемой будет являться нехватка оборотных средств. В этом случае компания не сможет:

- закончить производство товара до конца;

- возникнет простой оборудования и рабочих;

- будет прерван производственный процесс;

- компания понесет убытки за простой и не выполнение условий договора поставки и т.д.

Таких проблем предприятие допускать не должно, так как это слишком серьезно отразится на их деятельности и репутации.

Если же компания уже совершила ошибку и не учла объемы необходимых оборотных средств, то в этом случае чаще всего начальство прибегает к кредитам, с помощью которых пополняет оборотные средства для производственного процесса.

Определение 2

Кредитование – это предоставление заемных средств банком на определенных условиях и с индивидуальными процентными ставками по каждому виду кредита отдельно.

В любом случае, если компания понимает, что не сможет покрыть дефицит оборотных средств собственными устойчивыми пассивами, тогда руководство вынуждено прибегать к заемным средствам со стороны, чтобы не останавливать процесс производства:

Заемные средства можно брать в банке под проценты или микро финансирование или, если есть другие источники займа, то воспользоваться их услугами. Это не самый выгодный источник оборотных средств, так как проценты по кредитованию в итоге увеличивают себестоимость продукции;

К кредитованию, как форме и способу покрытия дефицита оборотных средств компании прибегают достаточно часто, так как, если компания на рынке не имеет финансовой стабильности и конкуренты не дают возможности развить бизнес в полном объеме, тогда и возникает потребность в привлечении кредитных средств.

Виды кредитования оборотных средств

Оборотные средства постоянно совершают кругооборот в производстве, то есть их возврат обратно в кассу компании осуществляется достаточно быстро. У каждого производителя время производственного цикла различное и, соответственно, и время возврата оборотных средств также различное. Ввиду этого банк предоставляет два вида кредитования своим заемщикам:

- Краткосрочное кредитование. Данное кредитование оборотных средств выбирают те фирмы, где нехватка оборотных средств небольшая, а производственный цикл не длинный, то есть возврат средств в компанию за проданную продукцию достаточно быстрый. Такое кредитование обычно сопровождается быстрой выдачей займа, но и высокими процентами по кредиту, также, скорее всего, есть возможность досрочного возврата заемных средств, но на определенных условиях банка. Такое кредитование не совсем выгодно заемщику, так как высокий процент по кредиту резко увеличивает итоговую стоимость продукции, поэтому необходимо заранее просчитать финансовую выгоду;

- Долгосрочное кредитование оборотных средств. В данном случае банк выдает кредит на достаточно большой срок и с приемлемыми процентными ставками, как правило, досрочный возврат средств банку невозможен или на очень невыгодных условиях для заемщика. Долгосрочное кредитование обычно выбирают в том случае, если компании необходимо выполнить несколько больших заказов подряд, чтобы не зависеть от времени оплаты товара и поступления средств на счета компании. Такое кредитование выгодно, если правильно рассчитать финансовую выгоду.

Таким образом, кредитование оборотных средств достаточно распространенное явление, которое помогает производителям не останавливать процесс производства товара или услуг. Но также необходимо уделить внимание расчету финансовой выгоды по кредиту, чтобы производство не стало убыточным.