Содержание

- Сообщение о завершении передачи страхового портфеля

- Какие виды страховых услуг представляет компания ВТБ 24 страхование?

- Адреса, телефоны, режимы работы филиалов

- Как можно приобрести страховку?

- Стоимость ВТБ Страхования

- Страховой случай

- Плюсы и минусы ВТБ страхования

- Отзывы

- Страхование

- ВТБ Страхование жизни и здоровья или Лайф от ВТБ 24

- Общие положения

- Накопительные программы

- Инвестиционные программы

- Выгоды страхования жизни

- Калькулятор

- Отзывы клиентов

>ВТБ Страхование жизни

Дата изменения: 07.11.2019

Сообщение о завершении передачи страхового портфеля

Общество с ограниченной ответственностью «Страховая компания «СОГАЗ-ЖИЗНЬ» (сокращенное наименование – ООО «СК СОГАЗ-ЖИЗНЬ» ОГРН 1047796105785; регистрационный номер в ЕГРССД 3825) сообщает, что 01.11.2019 процедура передачи страхового портфеля по добровольному страхованию жизни и по договорам личного страхования, за исключением договоров страхования жизни, АО ВТБ Страхование жизни завершена.

АО ВТБ Страхование жизни осуществило передачу страхового портфеля по вышеуказанным видам страхования, в состав которых включаются обязательства по договорам страхования, соответствующие сформированным страховым резервам, и активы, принимаемые для покрытия сформированных страховых резервов, включая обязательства по договорам страхования, действующим на дату принятия решения о передаче страхового портфеля, и обязательства по договорам страхования, срок действия которых истек на дату принятия решения о передаче страхового портфеля, но обязательства по которым не исполнены в полном объеме, вместе с правами требования уплаты страховых премий (страховых взносов). Передача была осуществлена на основании договора о передаче страхового портфеля между АО ВТБ Страхование жизни и ООО «СК СОГАЗ-ЖИЗНЬ».

Страховая организация, принявшая страховой портфель:

1. Фирменное наименование на русском языке:

Полное: Общество с ограниченной ответственностью «Страховая компания «СОГАЗ-ЖИЗНЬ»

Сокращенное: ООО «СК СОГАЗ-ЖИЗНЬ»

2. Фирменное наименование на английском языке:

Полное: нет

Сокращенное: SK SOGAZ ZHIZN’ INSURANCE

3. Место нахождения: 107078, г. Москва, проспект Академика Сахарова, дом 10

4. Официальный сайт ООО «СК СОГАЗ-ЖИЗНЬ» в информационно-телекоммуникационной сети «Интернет»: www.sogaz-life.ru

Основной деятельностью страховой организации, принявшей страховой портфель, является деятельность по страхованию жизни. Финансовое положение ООО «СК СОГАЗ-ЖИЗНЬ» удовлетворяет требованиям финансовой устойчивости и платежеспособности с учетом принятых обязательств. ООО «СК СОГАЗ-ЖИЗНЬ» имеет лицензии СЖ №3825 от 25.09.2018, СЛ №3825 от 25.09.2018 на осуществление видов страхования, по которым принят страховой портфель, а также лицензию на осуществление перестрахования ПС №3825 77 от 25.09.2018. 01.11.2019 года все права и обязанности по договорам страхования жизни АО ВТБ Страхование жизни перешли к страховой организации, принявшей страховой портфель — ООО «СК СОГАЗ-ЖИЗНЬ».

Датой начала исполнения ООО «СК СОГАЗ-ЖИЗНЬ» обязательств по принятым договорам страхования, включенным в переданный страховой портфель, является 01.11.2019 г.

По всем вопросам просим обращаться по адресу: 107045, г. Москва, Уланский пер., дом 26. Телефон: 8 800 600 04 40.

Быстрый переход к страховым продуктам ВТБ:

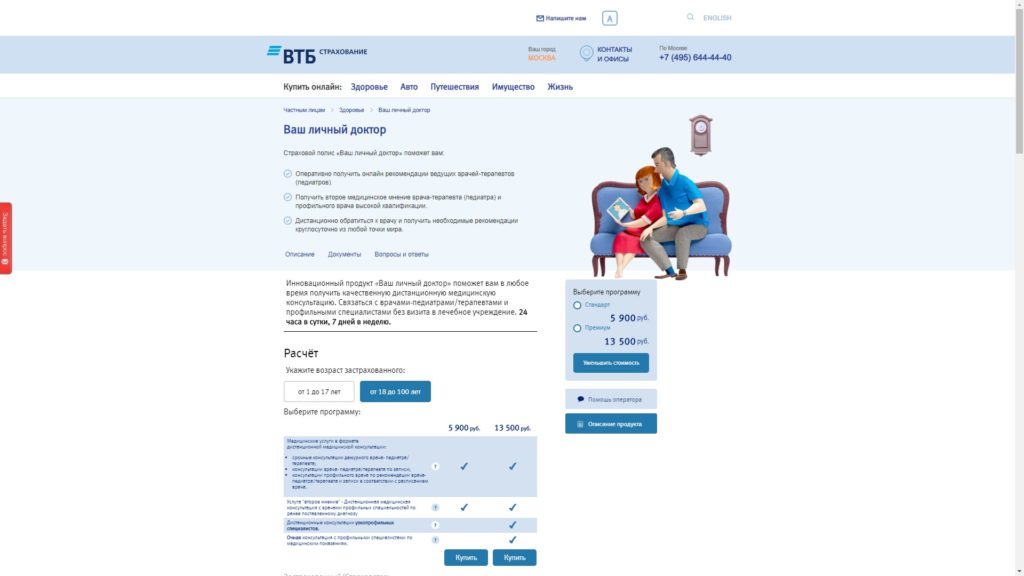

Программа Вояж 2.0, Детский доктор, Управляй здоровьем, ПреИмущество для Квартиры, Ваш личный доктор

ООО «СК ВТБ» входит в десятку лучших компаний страхового российского рынка. Компания начала свою деятельность в 2000 году и охватывает широкий спектр услуг — обязательное и добровольное, кредитное, медицинское, личное и корпоративное страхование как на территории страны, так и за пределами при поездках в командировки и путешествие по дальнему зарубежью. Большинство граждан РФ, выбирая страховщика, обращаются именно в данную компанию.

Какие виды страховых услуг представляет компания ВТБ 24 страхование?

Сохранность жизни, здоровья, имущества клиента— это главное кредо, которым руководствуется ВТБ. СК старается полностью обезопасить страхуемых лиц и минимизировать финансовые потери при наступлении форс-мажорных и несчастных случаев, ситуаций с временной или полной потерей дееспособности, невозможности осуществлять трудовую деятельности и даже смерти. Стремление компании нашло прямое отражение в программах, которая она предлагает своим потенциальным и состоявшимся клиентам.

Здоровье

Продукт предлагается в обязательном или добровольном порядке при оформлении кредитного соглашения банка. Последний может выступать в качестве посредника. Договор может подписываться и напрямую с ВТБ 24. Все зависит от условий, который предлагает заемщик. Взимаемая комиссия в рамках подобного контракта выгодно в большинстве случаев не только для банков, но и для заемщиков.

При наступлении страховых случаев СК берет на себя обязательства по частичному или полному погашению займовой задолженности. Компания начинает выполнять свои обязанности при:

- возникновении у заемщика проблем с органами пищеварительной, сердечно-сосудистой системы, обнаружении злокачественных образований;

- срочной госпитализации, несчастном случае, нестабильном состоянии здоровья, получении инвалидности, смерти.

Страховка здоровья может быть оформлена для иностранного гражданина и предполагать услуги стоматолога, лечение амбулаторно и в стационаре. Есть программа, позволяющая получить компенсацию при укусе клещом. Кроме того, можно приобрести полис на каждого члена семьи с расширенным списком врачебно-санитарной помощи.

Выплата компенсации по программе, если она покупается при взятии кредита, осуществляется клиенту. Наступление смерти исключается это. Вся сумма перечисляется уже банковскому учреждению для погашения задолженности. В зависимости от конкретных условий, она бывает частичной и полной.

Авто

Представляет собой страхование в трех направлениях:

- На покупку в кредит. Может приобретаться одновременно с КАСКО. Он защищает не только интересы кредитного учреждения, но и собственника на случай угона либо аварийной ситуации. Транспортное средство, по сути, находится в залоге, пока не будет выплачен весь кредит. Наступление страхового случая позволяет не возвращать оставшийся долг по займовому обязательству.

- КАСКО. Покупается при покупке машины в кредит. Отказ от данной страховки неминуемо приводит к удорожанию займа или отклонению заявки банком, что является законным. Обойдется примерно в 10% от общей стоимости машины, но позволяет застраховаться от любых рисков. Поврежденное транспортное средство ремонтируется за счет страховой компании. За угнанное авто не придется больше платить.

- ОСАГО. Является обязательным полисом для каждого владельца транспортного средства. Он позволяет не беспокоиться о выплате вреда пострадавшей в результате ДТП стороне, если в нештатной ситуации виноват страхуемый. Сумма покрытия при нанесении ущерба машине составляет до 400 000, а жизни и здоровью людей — до 500 000 рублей.

Последний продукт является обязательным, второй — рекомендуемый, а первый советуют оформлять специалисты, поскольку его стоимость довольна демократична, а преимущества очевидны.

Жизнь

Востребованное направление у многих клиентов банковских учреждений. Одной из самых популярных программ является «Максимум». Она гарантировано защищает начальную сумму инвестируемых денежных средств и предусматривает стопроцентное покрытие. Компания предлагает клиентам, заключившим договор по данной программе, доступ к рынкам, выйти на которые при составлении соглашения с другими СК не получится, а также не раскрывает адресность денежного потока. Выплата семье при наступлении выплаты не облагается НДФЛ.

Страхование жизни в ВТБ 24 предполагает доступ и к другими программам. Они могут быть оформлены на несовершеннолетних детей или ближайших родственников. Следует отметить такие продукты, как «Близкие люди», «Персональный план», «Накопительный фонд», «На вырост», «Персональный план». Каждая имеет свои особенности. Ознакомиться с подробным описанием можно на официальном сайте СК.

- Программа по страхованию жизни: Управляй здоровьем

Имущество

Подразумевает ипотечное страхование и является обязательным согласно российскому законодательству. Банк всегда выдвигает подобное требование. Оно, как правило, подразумевает оформление полиса на жизнь и здоровье. Имущественная программа от ВТБ позволяет дополнительно застраховать недвижимое имущество на случай повреждения, утраты, а также может быть оформлен титул от двойной продажи.

Существует возможность включить опцию ответственности за повреждение собственности третьих лиц. Она распространяется на пожар, начавшийся в квартире собственника, залив и другие подобные случаи. Титул позволяет получить возмещение и при получении повреждений на собственную недвижимость и имущество, в том числе и от природных катаклизмов.

- Программа по страхованию имущества: ПреИмущество для Квартиры

Путешествия

Выезд в дальнее зарубежье предполагает наличие обязательной медицинской страховки. Она может быть оформлена непосредственно в офисе ВТБ либо на официальном сайте. В последнем случае на e-mail приходит электронный полис, который приравнен к бумажному и отвечает требованиям всех консульств/посольств. Покрытие в данном случае минимально, но может быть расширено при выборе дополнительных опций.

Путешественник может оформить краткосрочную либо долгосрочную страховку, которая позволяет выезжать за рубежом 180 дней в течение года. Кроме того, можно защитить себя от утери/порчи багажа, отмены авиарейса по независимым причинам, травм при экстремальных занятиях спортом.

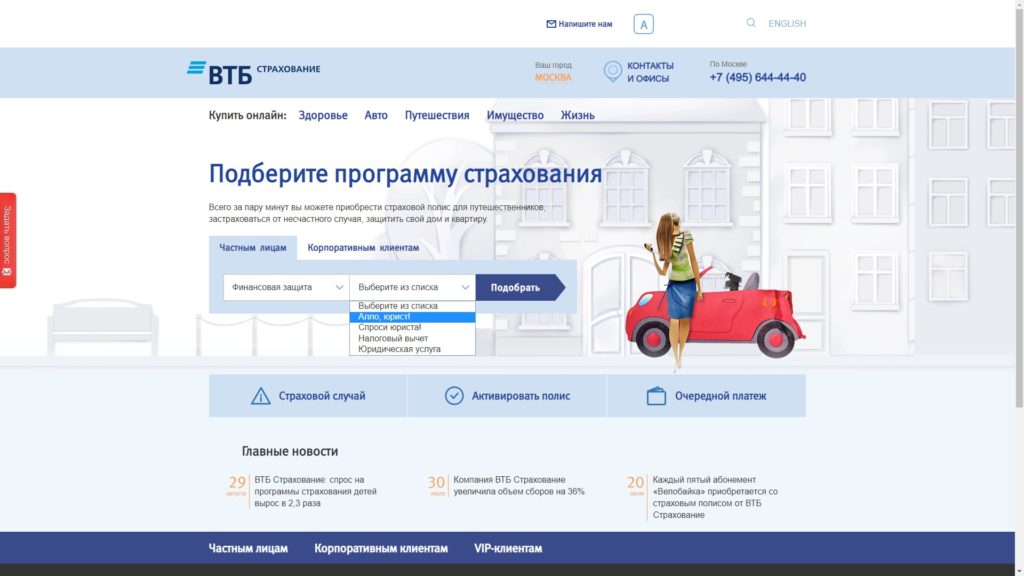

Другие программы

ВТБ 24 страхование предлагает добровольное медицинское страхование для корпоративных клиентов, которое действует на строго ограниченной территории, и отдельное направление для выезжающих в командировки не только на территории страны, но и за рубеж. Существуют и более интересные продукты типа «на все случаи», «юридическая услуга», «налоговый вычет» и другие. Полный список можно увидать на сайте https://www.vtbins.ru/, выбрав предложения для частного либо корпоративного лица.

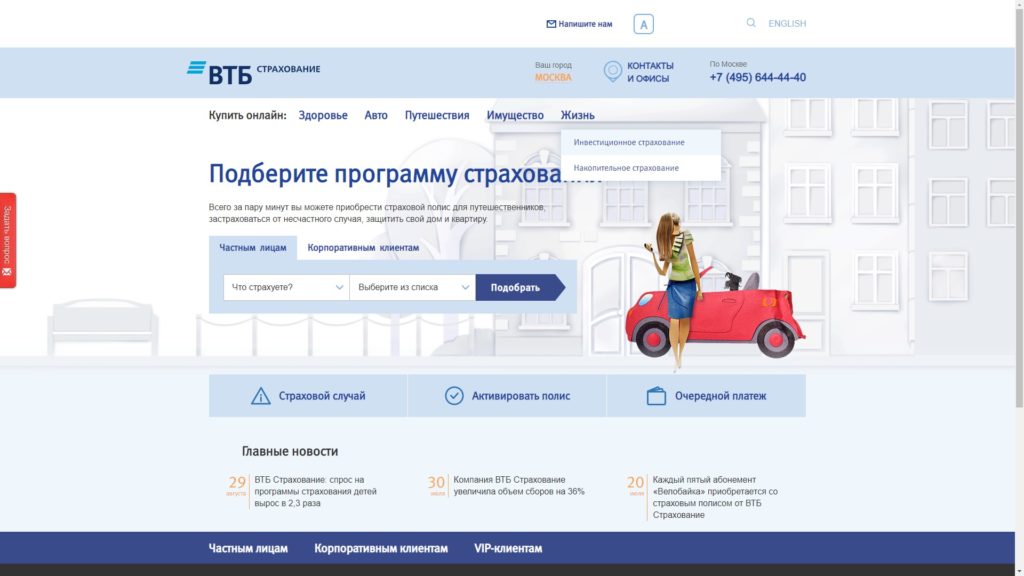

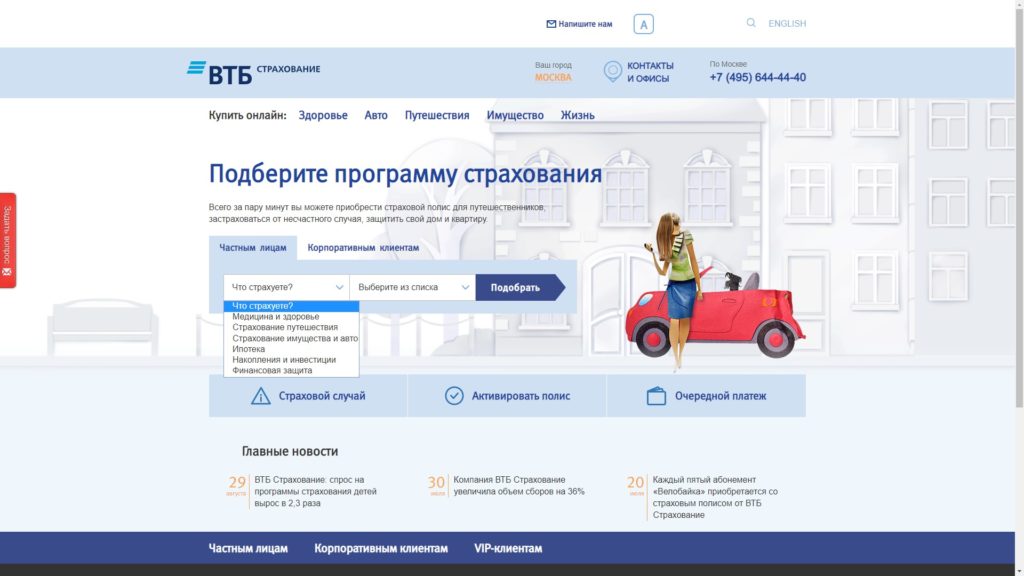

Скриншот сайта ВТБ 24 страхование

Если описание продукта не совсем ясно или остались вопросы всегда можно проконсультироваться с диспетчером круглосуточной службы поддержки по номерам: 0544 или 8 800 100-44-40.

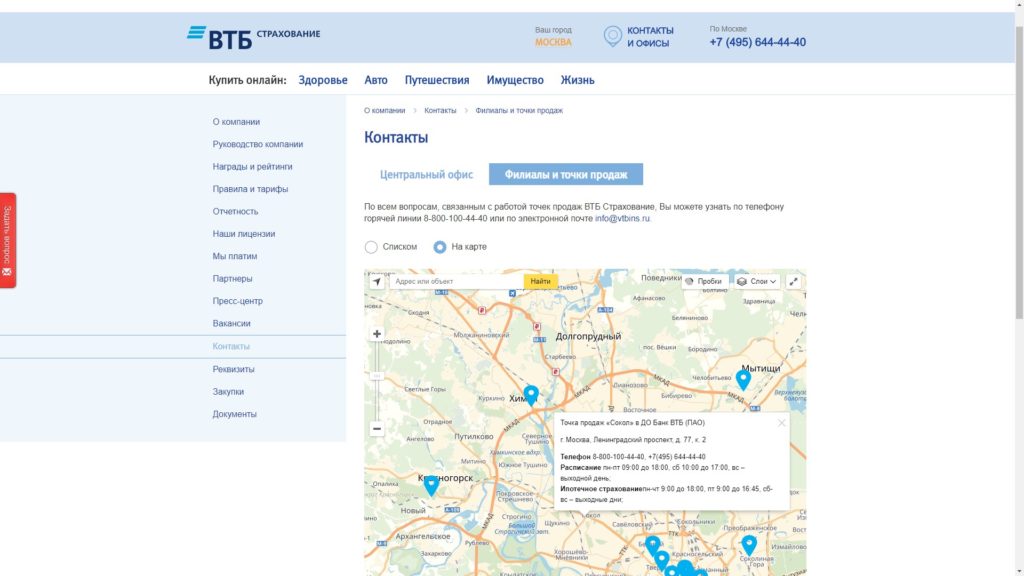

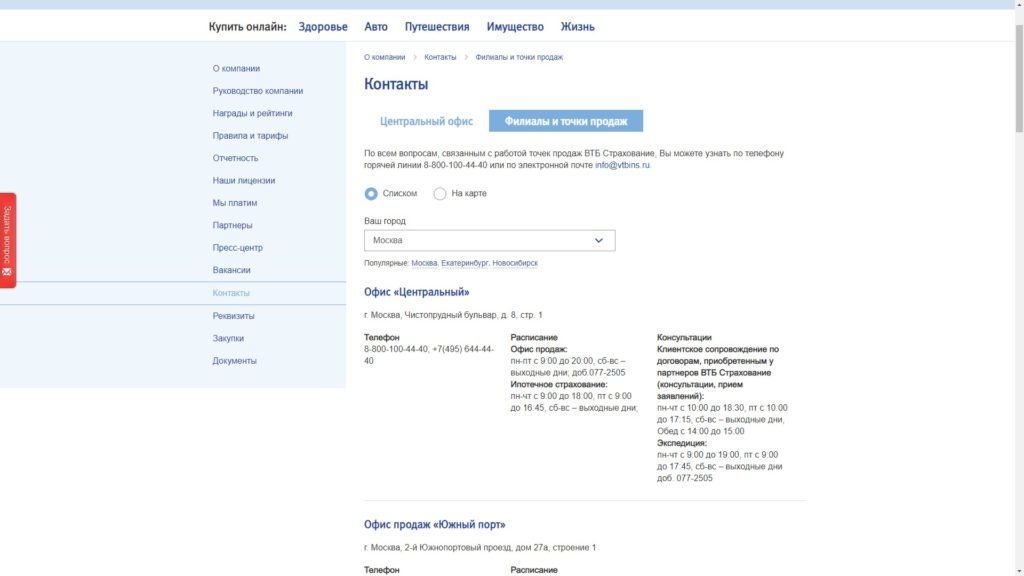

Адреса, телефоны, режимы работы филиалов

Филиалы и точки продаж СК ВТБ расположены практически в каждом крупном населенном пункте. Найти ближайший офис можно с помощью интерактивной карты, которая открывается на странице https://www.vtbins.ru/about/contacts/regional. Главное, выбрать свой регион, а затем отметить пункт — списком или на карте. На последней, если навести курсор, можно увидеть дни и часы работы, контактные телефоны. Людям, которые предпочитают ориентироваться по списку, достаточно отметить первый пункт.

Как можно приобрести страховку?

Коллективные договора по кредиту оформляются через банк и предполагают присоединение к уже имеющейся программе, которая была выбрана финансовым учреждением. Индивидуальные и корпоративные страховки оформляются непосредственно в офисах и через сайт.

Онлайн

Подразумевает заполнение заявки и оплаты программы непосредственно на сайте https://www.vtbins.ru. Выбрать можно из пунктов напротив «купить онлайн» или путем подбора программы.

В меню «что страхуете» указывают «объект» полиса, а затем в соседнем окошке «выберите из списка» программу. Нажатие «подобрать» приведет к полному описанию и расчетной стоимости продукта.

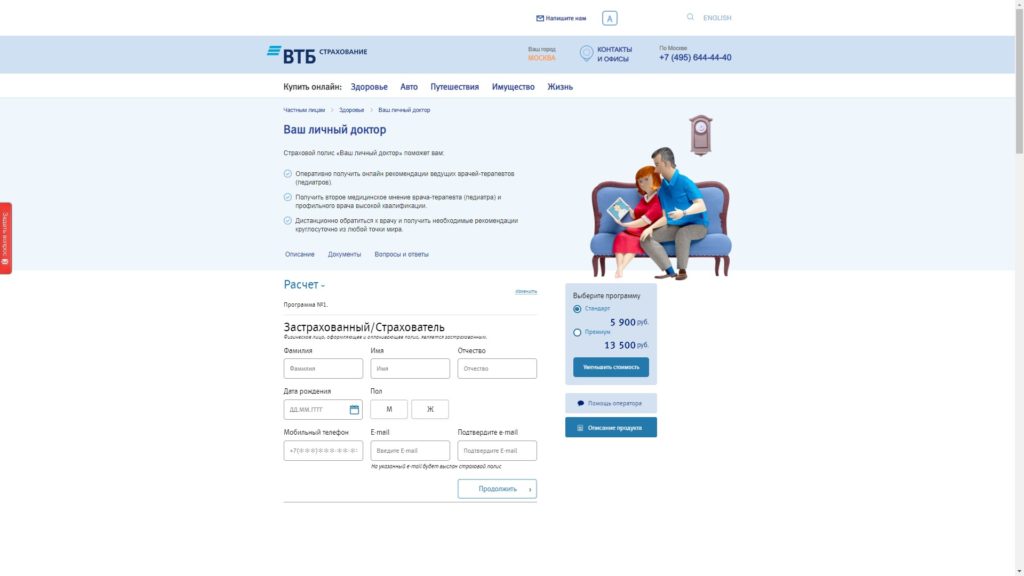

Отмечают желаемое приобретение, а затем «купить». Откроется следующая страница, в которой потребуется внести данные страхуемого лица.

После нажатия «продолжить» открывается страница покупки. Она осуществляется посредством кредитной карты. Обработка заявления занимает не более 5-10 минут. Электронный полис высылается на указанный ранее e-mail.

В офисе

Не отличается никакой сложностью. Достаточно прийти в выбранный филиал и предоставить паспорт. Оформление на несовершеннолетнего ребенка требует разрешения, а для лиц младше 14 лет — свидетельства о рождении. Корпоративным клиентам потребуется предъявить список сотрудников, паспортные данные, доверенность на оформление. Проконсультироваться обо всех нюансах можно у консультантов call-центра. Страхование автомобиля требует наличия водительского удостоверения, диагностической карты, свидетельства о постановке транспортного средства на учет, а также паспорта.

Стоимость ВТБ Страхования

Начинается от 300 и заканчивается десятками тысяч рублей. Минимальный платеж предусмотрен лишь при обязательном медицинском страховании, финансируемым государством, а также бюджетными стандартными программами для путешественников. Иные добровольные полиса и расширенные опции могут увеличивать цены на 70 и даже 80%. Титулы класса престиж могут иметь стоимость в 10 раз выше, нежели стандарт.

Страховой случай

Основной целью получения полиса, за исключением ОМС, является возможность получения услуги или денежного вознаграждения при наступлении страхового случая. Последний представляет собой событие, которое согласно заключенного между страхуемым и СК ВТБ договором должно быть компенсировано в виде услуги либо финансовой выплаты. Это является главной причиной, почему люди обращаются к страховщикам.

Что покрывает полис?

Ответ кроется в «объекте» соглашения. Автострахование предполагает защиту транспортного средства, ипотечного — погашение займа при потере/невозможности работать или смерти, недвижимости — компенсации при получении ущерба или мошеннических действий. Стандартный пакет по конкретной программе включает в себя услуги и компенсации по основным рискам, расширенные — по дополнительным и стоят дороже базовых.

Выбирая полис, обязательно необходимо прочитать все пункты относительно наступления страхового случая. Особенно тогда, когда речь идет о дорогостоящих титулах.

Какие действия предпринять?

Получение вознаграждения в виде услуги или финансов предполагает обращение в филиал ВТБ. Необходимо заполнить заявление, подготовить документы, который подтверждают наступление страхового случая. Лучше идти в офис лично. Если такой возможности нет, бумаги отправляют вместе с курьером или заказным письмом. Главное, удостовериться, а в идеале иметь на руках подтверждение о получении и принятии всего набора документов. Компенсация, когда нет никаких нарушений договора, осуществляется в установленные соглашением или законом сроки. В иных случаях можно обратиться за помощью к юристу либо в суд.

Плюсы и минусы ВТБ страхования

Оказание услуг на страховом рынке предполагает определенные жесткие ограничения в рамках действий договоров. Это и является основным минусом ВТБ и любой другой СК. Минимальная расценка на полис предполагает покрытие далеко необширного спектра услуг/компенсаций. Расширение пакета требует уже совершенно иных затрат. Кроме того, не всем клиентам нравится, что компания позволяет обслуживаться на определенных СТО, посещать конкретные клиники/поликлиники. Этот недостаток является относительным, поскольку фирма дорожит своей репутацией и заинтересована направлять своих клиентов только в те учреждения, которые способны предоставить отличный сервис.

Преимуществ у ВТБ по-настоящему много. Никаких долгих ожиданий. Возможность быстро купить полис на сайте либо в офисе СК. Все описания продуктов предельно ясны и понятны. Главное, не жалеть времени и получше познакомиться с условиями программы, а уже потом подписывать соглашение. Это необходимо делать не по причине возможного обмана, а из-за обширного набора продуктов. Наличие похожих, но немного отличающихся друг от друга направлений позволяет подобрать идеальный полис.

Отзывы

За десять лет своего существования СК заслужила хорошую репутацию. Люди, обратившиеся за получением страхового полиса, обычно оставляют положительные отзывы о работе компании в целом. Недовольные тоже есть. Отсутствие наступления страхового случая заставляет некоторых задумываться о нецелесообразности уплаченных денег, но в этом есть и своя положительная тенденция, заключаемая в отсутствии проблем со здоровьем, недвижимостью, путешествием. Среди положительных моментов сотрудничества большинство отмечают отличную работу круглосуточной службы поддержки, а также быстроту и простоту оформление полиса.

Быстрый переход к страховым продуктам ВТБ:

Программа Вояж 2.0, Детский доктор, Управляй здоровьем, ПреИмущество для Квартиры, Ваш личный доктор

Страхование

Страхование заемщика

Клиенты, оформляющие кредит наличными, могут заключить договор страхования жизни и здоровья заемщиков «Финансовый резерв».

Программа страхования является полностью добровольной и не влияет на принятие банком решения о предоставлении кредита.

Программа страхования защитит вас и ваших близких

Программа «Финансовый резерв» позволит вам быть уверенным в погашении задолженности в случае непредвиденных обстоятельств: при наступлении страхового случая страховая компания возьмет на себя погашение задолженности по кредиту, а также обеспечит дополнительной финансовой поддержкой вас и ваших близких.

Виды страховых программ

Страховая программа «Финансовый резерв Лайф+»

Программа предусматривает покрытие таких рисков, как травма, госпитализация, постоянная полная потеря трудоспособности и смерть.

Страховая программа «Финансовый резерв Профи»

Программа предусматривает покрытие таких рисков, как потеря работы, временная или постоянная полная потеря трудоспособности и смерть.

Срок страхования равен сроку действия кредитного договора.

Оформить программу страхования просто

Заключить договор по любой из программ страхования вы можете во время оформления потребительского кредита. Предоставлять дополнительные документы не требуется. Для заключения договора страхования необходимо обратиться к менеджеру-консультанту.

ВТБ Страхование жизни и здоровья или Лайф от ВТБ 24

Страхование жизни — одно из важных направлений деятельности страховой группы ВТБ Страхование. Лайфовые страховые программы предлагает компания ВТБ Страхование жизни, которая является частью этой страховой группы.

Страховщик имеет лицензию на осуществление деятельности по страхованию жизни, полученную от ЦБ Российской Федерации.

Общие положения

Страхование жизни (Life Insurance) решает многие финансовые вопросы при наступлении определенных событий. Это надежная финансовая защита, способная поддержать не только в трудную минуту, но и в благоприятные периоды жизни. Так, своевременно оформленный договор страхования жизни поможет накопить деньги к выходу на пенсию, поступлению в ВУЗ, созданию семьи.

Полис гарантированно приведет к страховой выплате, если наступит любое страховое событие, указанное в полисе. Будь то травма, временная либо постоянная утрата трудоспособности, смерть.

Накопительное страхование жизни — специфический вид долгосрочного страхования. Страховые события и размер страховых выплат зависят от условий страховки.

Страхователь получит страховую сумму при дожитии Застрахованного до определенной даты. Страхователь, который является физическим лицом, может быть одновременно и Застрахованным.

Если в течение действия полиса наступает смерть Застрахованного, выплата будет произведена его Выгодоприобретателям (наследникам), указанным в полисе. Выгодоприобретателем может выступать любое лицо.

В полисе указывается:

- наименование страховой программы;

- размер страховой премии и суммы;

- основные и дополнительные риски и страховое покрытие по ним;

- срок действия;

- периодичность платежей;

- Выгодоприобретатели.

Еще один интересный и очень перспективный вид лайфового страхования — Term Life Insurance (на определенный срок). Это один из наиболее выгодных и недорогих вариантов финансовой защиты семьи при наступлении неблагоприятных обстоятельствах. При небольших взносах за страховку, полис обеспечивает существенную страховую защиту.

ВТБ Страхование жизни предлагает различные страховые продукты: накопительные и инвестиционные.

Страхователями ВТБ 24 Страхование Жизни могут являться юр. и физ. лица. Но застраховать можно только граждан.

Накопительные программы

Программы накопительного страхования жизни позволяют накопить определенную денежную сумму к конкретной дате. Эти программы пользуются спросом у тех клиентов, которые понимают необходимость накоплений.

Компания ВТБ Страхование жизни предлагает широкий выбор таких продуктов. Условия лайф страховки от ВТБ Страхование привлекательны для клиентов.

Страхование для юридических лиц

Юридические лица, заключившие лайфовые договора на своих сотрудников, получают льготы в налогообложении и могут удерживать ценные кадры. А сами сотрудники заинтересованы в формировании дополнительного источника накоплений.

Инвестиционные программы

ВТБ Страхование жизни предлагает инвестиционные страховые продукты. Они будут интересны тем клиентам, которые хотят иметь высокий доход и получить ряд преимуществ лайфового страхования.

Инвестиционные страховые продукты от ВТБ

Заключая договор инвестиционного страхования, клиент может выбрать именно тот продукт, который будет соответствовать его ожиданиям.

Инвестиционное страхование лайф от ВТБ 24:

Выгоды страхования жизни

Оформление накопительных и инвестиционных программ ВТБ Страхование лайф дает целый ряд преимущества. Ведь страховые премия и сумма, которая была накоплена по договору страхования жизни, имеют особый юридический статус.

Средства лайфовых страховок:

- защищены от притязаний третьих лиц;

- могут адресно передаваться лицам, указанным в полисе;

- не подлежат конфискации;

- не подлежат разделу при разводе;

- не подлежат изъятию даже по решению суда.

Это объясняется достаточно просто: все эти средства не собственность Страхователя, а обязательства Страховщика. А потому они отличаются от наследства тем, что не могут быть оспорены и для их получения не нужно ждать 6 месяцев.

Лайфовые программы от ВТБ имеют налоговые выгоды:

- Страхователь может получить налоговый вычет в размере 13% НДФЛ по договорам со сроком от 5 лет и годовыми взносами до 120000 рублей;

- страховые выплаты по смерти Застрахованного лица, не могут облагаться НДФЛ. База, облагаемая налогом, понижается на ставку рефинансирования, установленную Центробанком РФ;

- выплаты по дожитию будут обложены налогом, если они превысят ставку рефинансирования Центробанка РФ.

Преимущества лайфовых инвестиционных продуктов от ВТБ:

- позволяют получать доход без ограничений;

- 100%-ный возврат страховых премий в Консервативный фонд, даже если клиентом была неправильно выбрана инвестиционная стратегия;

- при наступлении страхового события, выплата в рублях будет произведена Страховщиком на протяжении 30 раб. дней после того, как ему будут предоставлены документы.

Калькулятор

Калькулятор ВТБ Страхование жизни поможет рассчитать стоимость страховки, увидеть предполагаемую сумму, которая будет выплачена при наступлении страхового события.

Калькулятор ВТБ Страхование жизни

Чтобы произвести расчеты, следует выбрать:

- программу;

- возраст, пол Страхователи и Застрахованного;

- дополнительные программы;

- срок страхования;

- периодичность уплаты;

- размер страховой суммы или премии.

Стоимость полиса зависит от:

- выбранной программы;

- выбранных дополнительных рисков;

- возраста, пола, состояния здоровья, места работы и увлечений Страхователя и Застрахованного;

- страховой премии и суммы;

- периодичности уплаты премии;

- срока договора.

Отзывы клиентов

Отзывы о компании и программах ВТБ Страхование жизни и здоровья говорят о стабильности, надежности страховщика. Вот лишь небольшая часть отзывов реальных клиентов компании:

Мой сын был застрахован в ВТБ Страхование жизни по накопительной программе до 18-летия. Страхователем был его дедушка. После дожития до даты, указанной в полисе, страховая выплата была произведена в короткий срок, который и был указан в правилах. Мы собрали пакет документов, и через 20 дней получили деньги. Накопленная сумма очень пригодилась на получение высшего образования. Рекомендую всем компанию и накопительные программы ВТБ Страхование.Марина Мирошниченко, 38 лет, Москва Оформляли с мужем ипотеку на квартиру. Именно ВТБ Страхование жизни при ипотеке предложил лучшие условия, потому страховку оформили в ней. Спустя два года мой муж, который был основным добытчиком средств в нашей семье, погиб. Если бы не страховка, мы бы потеряли квартиру. Спасибо ВТБ 24 Страхование жизни, что выполнила условия договора. Всем, кто собирается оформлять ипотеку, рекомендую покупать полис в ВТБ.Наталья Прохорова, 48 лет, Воронеж Оформлял инвестиционный полис страхования жизни в ВТБ Страхование. Компания выполнила все взятые на себя обязательства. Очень доволен полученным доходом. Всем инвесторам рекомендую обратить внимание именно на этот финансовый инструмент. Если что — деньги защищены как при разводе, так и от посягательств различных органов.Константин Портус, 40 лет, Санкт-Петербург

Как свидетельствуют отзывы о ВТБ Страхование жизни, выплаты всегда оказывались необходимыми и своевременными. Это очередной раз подтверждает, что финансовая поддержка нужна каждому человеку. И именно ВТБ Страхование станет тем надежным финансовым плечом, которое поддержит при наступлении неблагоприятных обстоятельств. А также окажет серьезную финансовую помощь при дожитии до определенной даты.

Полученная страховая выплата поможет получить прекрасное образование, исполнить мечту и отправиться в путешествие или иметь серьезную денежную добавку к государственной пенсии.

Как и многие клиенты банков я ранее не слышала о накопительном страховании жизни. Я пришла в ВТБ24, где у меня на тот момент уже существовал пополняемый вклад, с целью его закрытия. Менеджер ДО «Арбатский» активно стала предлагать более выгодный вариант вложения, который помимо доходности и сохранности подразумевает страхование жизни. Данный продукт преподносился как обычный вклад, с последующим ежегодным пополнением. Предлагалось внести 275,000 рублей, оставшиеся 100,000 (в моем случае) внести через год. Сумма первоначального взноса была 275,000 руб. При этом, чтобы через год внести 100,000 руб. менеджер предлагала предварительно позвонить ей на мобильный телефон (оставила визитку).

Сегодня (год спустя) я и пришла в банк с этой целью, и обнаружила, что по договору я должна выплачивать по 275,000 руб. ежегодно в течение 7 лет! При невыплате этой суммы в срок (1 месяц после даты заключения договора) денежные средства не возвращаются. При этом инвестиционный доход никто не гарантирует, а итоговая сумма в конце срока получается меньше уплаченных страховых взносов. О чем «забыла» сказать менеджер ДО «Арбатский» — что при расторжении договора (в моем случае в первые два года) забрать можно 0 рублей. А при расторжении на 4-й год возвращается только половина внесенной суммы. В здравом уме я не могла подписаться на ежегодную выплату в размере 275,000 руб. и на договор длиною 7 лет. У меня нет гарантии стабильного дохода на 7 лет вперед. Как продаются такие страховки — много слов и обещаний о том, что доходность выше доходности депозитов и о накоплении суммы без рисков потерять средства. А так же о возможности получить страховой вычет в размере 13% от суммы страховых взносов — согласно ст. 219 НК РФ. В моем случае порядка 15,000 руб. в год, для этого надо подать налоговую декларацию. Заученный текст повторяется по кругу, если вы вдруг не понимаете в чем выгода. При этом менеджер банка заключивший такой договор получает 50% внесенной мною суммы, и еще определенный процент от данной суммы через год. Это мне удалось выяснить у юриста. Я не знаю какая зарплата у менеджеров ВТБ24, судя по всему неплохая, учитывая, что таких неосведомленных людей как я набирается достаточно, но я эту сумму, работая в госучреждении копила в течение 5 лет. Поэтому отдельное спасибо Гр-вой Наталье Вячеславовне, ведущему персональному менеджеру ДО «Арбатский» и низкий поклон от руководству ВТБ24 за эту чудесную страховую программу «Накопительный фонд». Накопила…

P.S. Зампред правления Сергей Хотимский предлагал данный продукт вообще запретить для неквалифицированных инвесторов, т.к. он непонятен для клиента, который не может разобраться с индексами и деривативами. Совкомбанк уже исключил ИСЖ из своей линейки.

Интерес к инвестиционному страхованию жизни председатель комитета по страхованию жизни ВСС, старший управляющий директор Сбербанка Максим Чернин объясняет спецификой как рынка, так и продукта. Ставки по депозитам за последние полтора года существенно снизились. «Для того чтобы иметь более приемлемую доходность по своему портфелю, граждане стремятся его диверсифицировать, — рассуждает он. — Кроме депозитов стоит иметь продукты с потенциально более высокой доходностью».

По оценкам Чернина, целевая доходность по продуктам инвестиционного страхования жизни находится выше доходности депозитов примерно на 3 п.п. Однако гарантий здесь нет: все зависит от риск-аппетита клиента, который принимает решение по продукту, и выбора им инвестиционной начинки. Особенность ИСЖ как раз и заключается в том, что по нему нельзя заранее назвать среднюю доходность. «В продукте могут содержаться разные базовые активы, — рассказывает Чернин. — Один из них (например, золото) может показывать отрицательную доходность, а другой (например, недвижимость) — идти вверх, а IT-технологии стоять на месте». Поэтому доходность зависит от активов и того времени, в которое клиент в них вошел.

Инвестиционное страхование жизни — это продукт защиты капитала. «Даже если на рынках будет негативная ситуация, компания обязана вернуть размер внесенных премий после окончания срока действия договора», — говорит Максим Чернин. Для граждан также имеют значение налоговые льготы. Так, у клиентов облагается налогом доходность только выше ставки рефинансирования. А по взносам можно оформить налоговый вычет (13%) на сумму до 120 тыс. руб. (выгода — 15,6 тыс. руб.), добавляет президент Ассоциации страховщиков жизни Александр Зарецкий. Кроме того, страхование жизни не является имуществом в юридическом понимании этого слова. Поэтому вложения в данный продукт не подлежат аресту, конфискации, не делятся при имущественных спорах, в том числе при разводе.

Базовые продукты ИСЖ обычно имеют срок пять лет, и доход по ним, как правило, начисляется по окончании срока договора. Однако есть и продукты с возможностью получения ежегодной доходности. «Есть также опции управления продуктом: клиент может в любой момент зафиксировать сформировавшуюся прибыль, а может поставить опцию «автопилота», при которой при достижении дохода на определенном уровне она снимается», — рассказывает Чернин.

Портфельный управляющий UFG Wealth Management Антон Толмачев добавляет, что повышенный интерес к ИСЖ связан со стремлением клиентов к дополнительным мерам защиты себя и своих родственников, которую дает страховой продукт. «Приближается период массовой передачи накоплений от миллионеров и миллиардеров первой волны (1990–2000-е) к их детям, и старшее поколение задумывается о своей защите», — поясняет финансист.

Стоит ли пользоваться

Однако на этом плюсы ИСЖ заканчиваются. Если депозит приносит гарантированную доходность, то страховые инвестиции могут оказаться неудачными и владелец полиса ИСЖ ничего не заработает, напоминает Зарецкий. Самым же главным недостатком этого продукта эксперт считает его незащищенность по сравнению с банковским вкладом. «Если депозиты страхуются на 1 млн руб., то в случае со страховым продуктом никакой гарантии нет», — говорит он. По словам Зарецкого, если клиент банка покупает у него инвестиционную программу от страховой компании, которая не входит в банковскую группу, он прежде должен узнать, насколько надежна эта страховая компания.

Зарецкий также подчеркнул, что полис ИСЖ нельзя досрочно расторгнуть без потерь. «Если вы открыли депозит, то в любой момент можете потребовать вернуть свои деньги обратно, потеряв только инвестиционный доход. В случае с досрочным расторжением страховой программы вы можете потерять большую часть взносов», — поясняет он. К примеру, расторжение 5-летнего договора по программе «Управление капиталом» компании «РГС Жизнь» на втором году его действия дает возможность получить только 50% вложенных денег. Ближе к концу срока договора эта так называемая выкупная сумма увеличивается до 97%.

Максим Чернин рекомендует смотреть при выборе ИСЖ прежде всего на компанию, которая его предлагает. «Если речь идет о долгосрочном продукте, важно, чтобы компания была стабильной, — советует он. — Далее нужно обращать внимание на структуру продукта, оценить, верите ли вы в потенциал базового актива в течение ближайших 3–5 лет». Толмачев из UFG Wealth Management добавляет, что наиболее очевидным выбором при покупке полиса ИСЖ являются западные страховые дома, существующие максимально долго, публикующие свою отчетность и по возможности перестраховывающие свою ответственность в максимальном объеме.

Инвестиционное страхование жизни

Полисы ИСЖ — по сути, структурный продукт со 100-процентным возвратом вложенного капитала по истечении срока действия, рассчитанный на широкий круг частных клиентов. Они напоминают структурные ноты — продукты с полной или частичной защитой капитала, доступные состоятельным клиентам подразделений private banking.

Минимальный срок их действия — 3–5 лет. Условия программ страховых компаний могут быть различны, но чаще всего в случае смерти застрахованного компания выплачивает его родственникам 100% страховой суммы по договору. А если смерть произошла из-за несчастного случая, выплата может быть двукратной. На оплату этих рисков отправляется часть взносов клиентов.

Другая их часть вкладывается в различные инвестиционные инструменты для получения дохода по полису. Причем клиент может выбрать «стратегии» инвестирования — условно определить степень риска и направление инвестиции этой части страховки. Этим инвестиционное страхование и отличается от обычного накопительного страхования жизни.