Содержание

- Отражаем результаты инвентаризации – излишки и недостачи

- Излишки и недостачи имущества в казенном учреждении: оформление и учет

- Документальное оформление

- Отражение в учете излишков имущества

- Отражение в учете недостач имущества

- Как оприходовать излишки при инвентаризации

- Образец приказа на оприходование излишек при инвентаризации

- Инвентаризация

- Как выполнять приказ на оприходование излишков при инвентаризации

- Оприходование излишков материалов, выявленных при инвентаризации

- Излишки в составе ТМЦ

- Излишки в составе ОС

- Оприходование излишков при инвентаризации: проводки

- Действующие нормы

- Бухгалтерский учет результатов инвентаризации

- Выбытие объектов основных средств, пришедших в негодность

- 1. Инвентаризация и её нормативное регулирование

- 2. Когда проводится инвентаризация

- 3. Виды инвентаризаций

- 4. Порядок проведения инвентаризации в бухгалтерском учете

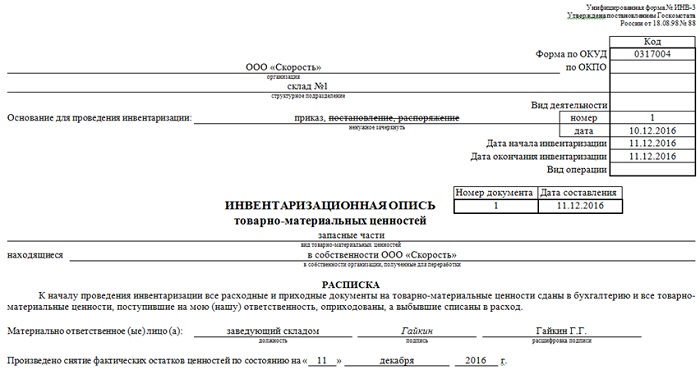

- 5. Оформление первичной учетной документации по учету результатов инвентаризации

- 6. Оформление итогов: документы после инвентаризации

- 7. Как отражаются в учете результаты инвентаризации

- 8. Проведение инвентаризации в программе 1С: Бухгалтерия

- 10. НДС по недостаче при инвентаризации

- 11. Как оприходовать излишки при инвентаризации

- 12. Излишки и недостачи при инвентаризации на примере

- 13. Бухгалтерские проводки при инвентаризации — продолжаем пример

- Полезные публикации

Отражаем результаты инвентаризации – излишки и недостачи

Близится окончание текущего финансового года, а следовательно, не за горами сдача годового отчета. В преддверии отчетной поры необходимо провести инвентаризацию активов и обязательств учреждения. В консультации на практических примерах рассмотрим отражение результатов данного контрольного мероприятия – излишков и недостач.

В соответствии с п. 1, 2 ст. 11 Федерального закона от 06.12.2011 № 402-ФЗ активы и обязательства подлежат инвентаризации с целью выявления фактического наличия соответствующих объектов, которое сопоставляется с данными регистров бухгалтерского учета. Минфин вПисьме от 15.07.2014 № 02-06-10/34544 указал, что о достоверности представленной отчетности можно судить, только если проведена инвентаризация. Аналогичные разъяснения в части обязательности проведения контрольных мероприятий в конце года были представлены финансовым ведомством и в более ранних письмах – от 03.10.2013 № 02-06-10/41147, от 30.12.2013 № 02-06-010/58448.

Акцентируем внимание на основных моментах контрольного мероприятия. Общие правила его проведения регламентированы в Методических указаниях по инвентаризации имущества и финансовых обязательств, утвержденных Приказом Минфина РФ от 13.06.1995 № 49 (далее – Методические указания). Отметим, что финансовым ведомством подготовлены изменения в Инструкцию № 157н (Приказ от 29.08.2014 № 89н). С учетом новых поправок порядок ведения инвентаризации следует закрепить в учетной политике учреждения и проводить контрольные мероприятия в соответствии с данным порядком, который должен быть разработан с учетом положений Методических указаний.

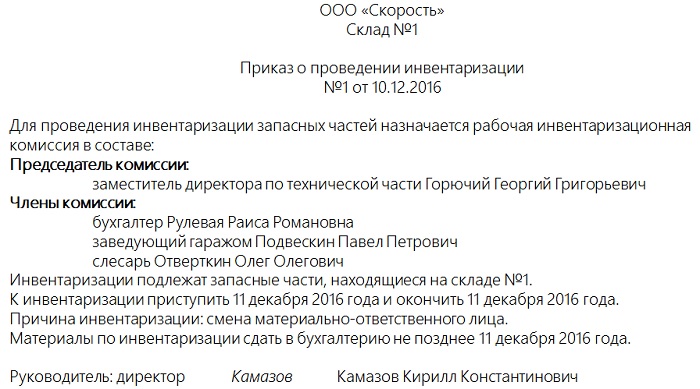

Перед началом инвентаризации руководитель учреждения издает приказ. В нем указываются состав инвентаризационной комиссии, срок проведения инвентаризации, имущество, подлежащее проверке.

Отдельно остановимся на составе инвентаризационной комиссии. Учитывая, что при инвентаризации проводится не только подсчет имущества (наличные денежные средства, транспортные средства, компьютеры и др.), взвешивание (продукты питания, гвозди и др.) или обмер (тканевые полотна, кабели и др.), но и иной анализ имущества и финансовых обязательств, целесообразно включить в состав комиссии работников бухгалтерии, а также других представителей учреждения, знания и квалификация которых необходимы при проведении контрольного мероприятия.

Инвентаризация может проводиться как сплошным, так и выборочным методом. При сплошном методе проверяется все имущество и все виды финансовых обязательств учреждений, при выборочном – отдельный вид имущества, например, только продукты питания или транспортные средства.

Заключительным этапом инвентаризации является сравнение фактических остатков нефинансовых активов, выявленных при проверке, с данными бухгалтерского учета. Если в ходе инвентаризации обнаружены расхождения, они указываются в ведомости расхождений.

Ниже рассмотрим отражение результатов по итогам проведения инвентаризации.

По результатам инвентаризации выявлены излишки

Как показывает практика проверок, отражение в бухгалтерском учете излишков трудностей не вызывает, поскольку оно осуществляется согласноИнструкции № 157н. В соответствии с п. 31 данного нормативного документа неучтенные объекты нефинансовых активов, выявленные при проведении проверок и (или) инвентаризаций активов, принимаются к бухгалтерскому учету по их текущей рыночной стоимости, установленной для целей бухгалтерского учета на дату принятия к бухгалтерскому учету. Здесь следует добавить уточнения. Как было отмечено выше, в Инструкцию № 157н подготовлены поправки. Планируется, что неучтенные объекты нефинансовых активов, выявленные при проведении проверок и (или) инвентаризаций активов, учреждение должно будет принимать к бухгалтерскому учету не по их текущей рыночной стоимости, а по оценочной стоимости, установленной для целей бухгалтерского учета на дату принятия к бухгалтерскому учету. Оценочная стоимость определяется в соответствии с п. 25 Инструкции № 157н аналогично рыночной стоимости.

Согласно указаниям п. 7, 12, 16, 23 Инструкции № 162н, п. 9, 15, 20, 34 Инструкции № 174н, п. 9, 15, 20, 34 Инструкции № 183н излишки относятся на финансовый результат, в кредит счета 0 401 10 180 «Прочие доходы».

Пример 1.

В ходе проведения инвентаризации в кассе казенного учреждения был обнаружен излишек денежных средств в сумме 550 руб.

Как отразить сумму излишка в учете?

В соответствии с Указаниями о порядке применения бюджетной классификации РФ, утвержденными Приказом Минфина РФ от 01.07.2013 № 65н, доходы, полученные казенным учреждением от выявленных излишков, относятся на статью 180 «Прочие доходы» КОСГУ.

Типовой операции по принятию к учету излишков наличных денежных средств в Инструкции № 162н не содержится. Вместе с тем в п. 86Инструкции № 174н, п. 89 Инструкции № 183н есть рекомендации по отражению в учете поступления в кассу учреждения излишков денежных документов, обнаруженных при инвентаризации.

По аналогии оприходование излишков денежных средств, выявленных в кассе учреждения, в бухгалтерском учете можно отразить следующим образом:

|

|

Дебет |

Кредит |

Сумма, руб. |

|

Оприходован излишек денежных средств в кассе учреждения* |

1 201 34 510 |

1 401 10 180 |

550 |

* Возможность применения такой бухгалтерской проводки необходимо согласовать с главным распорядителем (учредителем) (п. 2 Инструкции № 162н).

Пример 2.

В результате инвентаризации на складе бюджетного учреждения выявлен не состоящий на бухгалтерском учете компьютер. Излишки оприходованы по рыночной стоимости на сумму 15 800 руб.

В бухгалтерском учете БУ излишки будут отражены следующей проводкой:

|

|

Дебет |

Кредит |

Сумма, руб. |

|

Поставлен на учет компьютер по оценочной стоимости |

2 101 34 310 |

2 401 10 180 |

15 800 |

По результатам инвентаризации выявлена недостача

Недостачи имущества и его порча в пределах норм естественной убыли относятся на издержки производства или обращения, сверх норм – за счет виновных лиц.

При этом следует учитывать, что в силу положений инструкций по бухгалтерскому учету:

– недостачи (потери) материальных запасов в объеме норм естественной убыли (в том числе пришедшие в негодность) списываются с учета по фактической стоимости на финансовый результат в дебет счета 1 401 20 272 «Расходование материальных запасов» (п. 26 Инструкции № 162н, п. 37 Инструкции № 174н, п. 37 Инструкции № 183н);

– недостачи (потери) материальных запасов сверх норм естественной убыли (в том числе пришедшие в негодность), а также иного имущества списываются с учета на финансовый результат в дебет счета 1 401 10 172 «Доходы от операций с активами» (п. 26 Инструкции № 162н, п. 37Инструкции № 174н, п. 37 Инструкции № 183н). Недостача по амортизируемому имуществу относится на финансовый результат с учетом ранее начисленной амортизации (п. 10, 13, 17 Инструкции № 162н, п. 12, 17, 22 Инструкции № 174н, п. 12, 17, 22 Инструкции № 183н).

Пример 3.

В автономном учреждении на основании приказа руководителя АУ 27.10.2014 проведена инвентаризация основных средств. В результате выявлена недостача принтера балансовой стоимостью 3 400 руб., приобретенного за счет приносящей доход деятельности. Оценочная стоимость принтера составила 4 800 руб. Недостача в полном объеме возмещена материально ответственным лицом (Ивановым А. Н.) в кассу учреждения.

В бухгалтерском учете АУ сделаны следующие проводки:

|

|

Дебет |

Кредит |

Сумма, руб. |

|

Отражена недостача принтера, отнесенная за счет виновного лица |

2 209 71 000 |

2 401 10 172 |

4 800 |

|

Списана сумма амортизации |

2 104 34 000 |

2 101 34 000 |

3 400 |

|

Списана остаточная стоимость принтера |

2 401 10 172 |

2 101 34 000 |

0 |

|

Поступили денежные средства от материально ответственного лица в счет возмещения недостачи |

2 201 34 000 |

2 209 71 000 |

4 800 |

После отражения в бухгалтерском учете операции по недостаче принтера необходимо сделать запись в карточке учета средств и расчетов (ф. 0504051) с указанием фамилии, имени и отчества (Иванов А. Н.), должности виновного лица, а также даты возникновения задолженности (27.10.2014) и суммы недостачи (4 800 руб.).

На практике при рассмотрении недостач, выявленных по результатам инвентаризации, часто возникает вопрос: возможно ли их погашение равноценными товарами? В соответствии со ст. 238 ТК РФ работник обязан возместить работодателю причиненный ему прямой действительный ущерб, под которым понимается реальное уменьшение наличного имущества или ухудшение его состояния. Из статьи 248 ТК РФ следует, что с согласия работодателя работник может передать ему для возмещения причиненного ущерба равноценное имущество. Таким образом, данный вопрос решается по усмотрению администрации учреждения.

Пример 4.

В бюджетном учреждении проведена инвентаризация, в ходе которой обнаружена недостача двух комплектов специальной одежды, приобретенных за счет приносящей доход деятельности, на сумму 1 500 руб. Комиссия учреждения признала материально ответственное лицо виновным. Оценочная стоимость специальной одежды на момент обнаружения недостачи составила 2 000 руб. Недостача возмещена виновным лицом в натуральной форме.

В учете бюджетного учреждения будут сделаны следующие бухгалтерские записи:

|

|

Дебет |

Кредит |

Сумма, руб. |

|

Отнесена недостача спецодежды на виновное лицо по оценочной стоимости |

2 209 74 560 |

2 401 10 172 |

2 000 |

|

Списана с балансового учета стоимость спецодежды |

2 401 10 172 |

2 105 35 440 |

1 500 |

|

Возмещена виновным лицом недостача в натуральной форме |

2 401 10 172 |

2 209 74 660 |

2 000 |

|

Приняты к учету комплекты спецодежды, поступившие в возмещение ущерба виновным лицом |

2 105 35 340 |

2 401 10 172 |

2 000 |

В соответствии с п. 5.1 Методических указаний в случаях выявления фактических недостач применяются нормы естественной убыли, установленные действующим законодательством. Так, например, Нормы естественной убыли продовольственных товаров в сфере торговли и общественного питания утверждены Приказом Минпромторга РФ от 01.03.2013 № 252.

Они установлены отдельно:

– при хранении продуктов на складах и базах розничных торговых предприятий и предприятий общественного питания (разд. XXXII – XXXV);

– при хранении и отпуске в кладовых предприятий общественного питания (разд. XL – XLIV);

– при убыли от боя стеклянной тары с пищевыми продуктами на складах, базах, в розничных торговых предприятиях и предприятиях общественного питания (разд. LII).

В свою очередь, нормы установлены отдельно для мяса и мясных продуктов, рыбы и рыбных продуктов, молочных и жировых продуктов, кондитерских и бакалейных товаров, плодов переработанных и фуража, овощей и плодов свежих.

Напомним, что естественная убыль товаров списывается на основе соответствующего расчета. Целесообразно, чтобы его утвердил руководитель учреждения.

Пример 5.

В результате инвентаризации в столовой автономного учреждения выявлена недостача сыра «Российский» в количестве 900 граммов. Сыр приобретался за счет средств, полученных от оказания платных услуг, по цене 250 руб. за кг. Всего АУ было закуплено 600 кг сыра.

Предположим, что естественная убыль составила 0,300 кг. Таким образом, на расходы учреждения подлежит списанию сумма 75 руб. (0,300 кг x 250 руб.).

Сумма недостачи в размере 150 руб. ((0,900 кг — 0,300 кг) x 250 руб.) полежит возмещению за счет виновного лица.

В бухгалтерском учете данная ситуация будет отражена следующим образом:

|

|

Дебет |

Кредит |

Сумма, руб. |

|

Списана недостача сыра «Российский» в пределах норм естественной убыли |

2 109 60 272 |

2 105 32 000 |

75 |

|

Отражена недостача свыше норм естественной убыли |

2 209 74 000 |

2 401 10 172 |

150 |

|

Произведено удержание из заработной платы работника суммы недостачи |

2 302 11 000 |

2 304 03 000 |

150 |

|

Отражено погашение суммы недостачи |

2 304 03 000 |

2 209 74 000 |

150 |

По результатам инвентаризации выявлена пересортица

При инвентаризации продуктов питания часто возникает пересортица, иными словами, излишек одних продуктов и недостача других. Должны ли материально ответственные лица представлять инвентаризационной комиссии объяснения по поводу образовавшейся пересортицы?

Согласно п. 5.3 Методических указаний в случае выявления пересортицы материально ответственные лица представляют инвентаризационной комиссии подробные объяснения.

Отметим, что данная ситуация подлежит детальному расследованию. В том случае, когда при зачете недостач излишками по пересортице стоимость недостающих ценностей выше стоимости ценностей, оказавшихся в излишке, эта разница относится на виновных лиц.

В соответствии с п. 5.3 Методических указаний взаимозачет возможен:

– за один и тот же проверяемый период;

– у одного и того же материально ответственного лица;

– по товарам одного наименования и в тождественных количествах.

Если у учреждения возникают затруднения с определением принадлежности продуктов питания одному наименованию, рекомендуется использовать Общероссийский классификатор продукции ОК 005-93 (ОКП), утвержденный Постановлением Госкомстата РФ от 30.12.1993 № 301.

Взаимный зачет излишков и недостач по пересортице допускается только в исключительных случаях по решению руководителя организации (п. 5.4 Методических указаний).

Пример 6.

В ходе проведения инвентаризации в казенном учреждении в столовой были выявлены следующие расхождения (в рамках приносящей доход деятельности):

– излишек колбасы «Молочная» – 3 кг (стоимость – 180 руб./кг);

– недостача колбасы «Докторская» – 3 кг (стоимость – 245 руб./кг).

В этом случае недостача образовалась по причине пересортицы, в которой виновато материально ответственное лицо.

Согласно п. 5.3 Методических указаний в случае, если при зачете недостач излишками по пересортице стоимость недостающих ценностей выше стоимости ценностей, оказавшихся в излишке, эта разница в стоимости относится на виновных лиц. Таким образом, с материально ответственного лица следует удержать 195 руб. ((245 — 180) руб. x 3 кг).

В бухгалтерском учете будет сделана следующая запись:

|

|

Дебет |

Кредит |

Сумма, руб. |

|

Списана недостача колбасы «Докторская» |

1 209 74 560 |

1 401 10 172 |

195 |

Отражение недостач и излишков в налоговом учете

Кроме отражения недостач и излишков в бухгалтерском учете их необходимо правильно отразить при исчислении налога на прибыль.

В соответствии с п. 20 ст. 250 НК РФ доходы в виде стоимости излишков материально-производственных запасов и прочего имущества, которые выявлены в результате инвентаризации, относятся к внереализационным доходам при исчислении налога на прибыль. Как отметил Минфин вписьмах от 07.08.2013 № 03-03-05/31863, от 14.02.2012 № 03-03-05/11, никаких исключений для некоммерческих организаций при этом не установлено. Следовательно, учреждение обязано включить стоимость излишков материально-производственных запасов в состав доходов, учитываемых при определении налоговой базы по налогу на прибыль.

Что касается недостач, то отметим следующее. Недостача материальных запасов (в частности, продуктов питания) в пределах норм естественной убыли приравнивается к материальным расходам (пп. 2 п. 7 ст. 254 НК РФ).

У учреждения может возникнуть вопрос: если по каким-то товарно-материальным ценностям нормы естественной убыли отсутствуют, то возможно применять нормы, разработанные самой организацией? Как разъяснил Минфин в Письме от 23.05.2014 № 03-03-РЗ/24762,в случае если по каким-либо товарным группам нормы естественной убыли не утверждены в порядке, установленном Правительством РФ, налогоплательщик при исчислении налоговой базы по налогу на прибыль организаций не может отнести к материальным расходам потери от недостачи и (или) порчи при хранении и транспортировке данных товарно-материальных ценностей. При этом чиновники ведомства делают акцент на том, что применение самостоятельно разработанных норм естественной убыли в целях налогообложения прибыли не предусмотрено.

Недостача сверх норм убыли, взыскиваемая с виновного лица, на дату признания должником либо на дату вступления в законную силу решения суда является внереализационным доходом (п. 3 ст. 250, пп. 4 п. 4 ст. 271 НК РФ). Что касается списания суммы недостачи, возмещаемой виновным лицом, отметим: учреждение вправе учесть сумму недостачи в составе внереализационных расходов в полном размере на основании пп. 13 п. 1 ст. 265 НК РФ при условии, что данные ценности были приобретены за счет средств, полученных от оказания платных услуг.

Суммы недостач сверх норм, в случае если виновные лица отсутствуют (не установлены), отражаются в составе внереализационных расходов. При этом факт отсутствия виновных лиц должен быть документально подтвержден уполномоченным органом государственной власти (пп. 5 п. 2 ст. 265 НК РФ).

В статье 151 УПК РФ перечислены органы государственной власти, которые уполномочены в зависимости от рода преступления, поименованного в соответствующих статьях УК РФ, производить предварительное следствие. В частности, по хищениям имущества (ст. 158 УК РФ) предварительное следствие производится следователями органов внутренних дел РФ. Поэтому ранее специалисты Минфина на этот счет всегда разъясняли, что таким подтверждением может служить постановление, вынесенное следователем ОВД (письма от 06.12.2012 № 03-03-06/1/630, от 04.08.2010 № 03-03-06/2/139, от 27.08.2010 № 03-03-06/4/81).

Однако в Письме от 09.06.2014 № 03-03-06/1/27629 чиновники финансового ведомства сослались на Решение ВАС РФ от 04.12.2013 № ВАС-13048/13.В нем высшая судебная инстанция указала, что постановление следователя ОВД РФ не является необходимым условием для подтверждения в составе расходов, уменьшающих налоговую базу по налогу на прибыль организаций, недостачи товаров при неустановлении виновных лиц. При этом в названном решении ВАС не опроверг необходимость подтверждения факта отсутствия виновных лиц при признании для целей налогообложения прибыли организаций расходов в виде недостач товаров другими документами, выданными уполномоченными органами государственной власти. Основываясь на выводах ВАС, чиновники разъяснили, что непосредственно постановление следователя в рассматриваемой ситуации не является обязательным документом. Но какие именно это должны быть документы, финансисты в вышеприведенном письме не указали.

* * *

В заключение кратко сформулируем основные выводы:

1. Недостачи имущества и его порча в пределах норм естественной убыли относятся на издержки производства или обращения, сверх норм – за счет виновных лиц.

2. Выявленные излишки неучтенного имущества принимаются к учету по рыночной стоимости.

Если при отражении результатов инвентаризации допущены ошибки, то, учитывая разъяснения Минфина, приведенные в Письме от 15.07.2014 № 02-06-10/34544, их необходимо исправить. При этом следует помнить, что дополнительные бухгалтерские записи по исправлению ошибок, выявленных при проведении инвентаризации, а также исправления способом «Красное сторно» оформляются первичным учетным документом, составленным субъектом учета. Таким документом, в частности, является справка, содержащая информацию по обоснованию внесения исправлений, наименование исправляемого регистра бухгалтерского учета (журнала операций), его номер (при наличии), а также период, за который он составлен.

Излишки и недостачи имущества в казенном учреждении: оформление и учет

Излишки и недостачи имущества в государственных (муниципальных) учреждениях, как правило, выявляются в результате инвентаризации. Однако они могут быть обнаружены и в иных случаях (например, при безвозмездном поступлении имущества, его хищении), при которых также необходимо проводить инвентаризацию, для того чтобы оформить это имущество документально. О том, как правильно оформить и отразить результаты инвентаризации в бухгалтерском и налоговом учете казенного учреждения, мы расскажем в данной статье.

Основными нормативными документами, которыми бухгалтеру казенного учреждения следует руководствоваться при оформлении и отражении в учете результатов инвентаризации, являются:

- Методические указания по инвентаризации <1> (за исключением учреждений силовых министерств и ведомств <2>);

- Приказ Минфина России N 173н <3>;

- Инструкция N 157н <4>;

- Инструкция N 162н <5>.

<1> Методические указания по инвентаризации имущества и финансовых обязательств, утв. Приказом Минфина России от 13.06.1995 N 49.

<2> В учреждениях силовых министерств и ведомств применяется Приказ Министра обороны РФ от 16.10.2010 N 1365 «Об утверждении Порядка проведения инвентаризации имущества и обязательств в Вооруженных силах Российской Федерации».

<3> Приказ Минфина России от 15.12.2010 N 173н «Об утверждении форм первичных учетных документов и регистров бухгалтерского учета, применяемых органами государственной власти (государственными органами), органами местного самоуправления, органами управления государственными внебюджетными фондами, государственными академиями наук, государственными (муниципальными) учреждениями и Методических указаний по их применению».

<4> Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина России от 01.12.2010 N 157н.

<5> Инструкция по применению Плана счетов бюджетного учета, утвержденная Приказом Минфина России от 06.12.2010 N 162н.

Документальное оформление

Основанием для отражения в учете излишков и недостач имущества, выявленных при проведении инвентаризации, являются первичные учетные документы, составленные на основании результатов инвентаризации, содержащихся в соответствующих регистрах бухгалтерского учета.

Отметим, что согласно п. 6 Инструкции N 157н порядок проведения инвентаризации закрепляется в учетной политике казенного учреждения. Как правило, такой порядок устанавливается в соответствии с Методическими указаниями по инвентаризации. Если в учреждении не предусмотрено каких-либо особенностей, то в учетной политике можно просто сделать ссылку на указанный нормативный акт.

При этом следует учитывать, что отдельные документы по оформлению инвентаризации в казенных учреждениях отличаются от тех форм, которые указаны в Методических указаниях по инвентаризации, так как в государственных (муниципальных) учреждениях применяются формы, утвержденные Приказом Минфина России N 173н.

В таблице представлены основные документы, в которых отражаются результаты инвентаризации нефинансовых активов, их предназначение и порядок составления:

| Наименование | Предназначение | Порядок составления |

| Регистр бухгалтерского учета | ||

| Инвентаризационная опись (сличительная ведомость) по объектам нефинансовых активов (ф. 0504087) |

Применяется для сопоставления фактического наличия с данными бухгалтерского учета, на основании чего выявляются расхождения |

Составляется комиссией учреждения по материально ответственным лицам с указанием места проведения инвентаризации, распиской материально ответственного лица и отражает: наименование и код объекта учета, инвентарный номер, единицу измерения; сведения о фактическом наличии объекта учета (цена, количество); сведения по данным бухгалтерского учета (количество, сумма); сведения о результатах инвентаризации (по недостаче и по излишкам — количество и сумма) |

| Ведомость расхождений по результатам инвентаризации (ф. 0504092) |

Является основанием для составления Акта о результатах инвентаризации (ф. 0504835) |

Составляется бухгалтерией, подписывается исполнителем и главным бухгалтером, в форме фиксируются установленные расхождения с данными бухгалтерского учета: недостачи или излишки по каждому объекту учета в количественном и стоимостном выражении (по рыночной стоимости) |

| Первичный учетный документ бухгалтерского учета | ||

| Акт о результатах инвентаризации (ф. 0504835) |

Является основанием для оформления необходимых актов по принятию к учету излишков либо списанию недостач |

Составляется комиссией, назначенной приказом (распоряжением) руководителя учреждения, подписывается членами комиссии и утверждается руководителем учреждения, в акте указываются обобщенные результаты инвентаризации |

Далее рассмотрим последовательность оформления этих документов.

Инвентаризационные описи (сличительные ведомости) по объектам нефинансовых активов (ф. 0504087). В них заносятся данные бюджетного учета и фактического наличия имущества раздельно по недвижимому и движимому имуществу в разрезе аналитических счетов учета. В случае расхождения данных выявляются излишки и (или) недостачи имущества, которые отражаются в соответствующей описи (ведомости) как в количественном, так и в суммовом выражении (по рыночной стоимости).

На момент выявления излишков или недостач инвентаризационная комиссия может внести в инвентаризационную опись только наименование объекта и количество, а сумма (стоимость), по которой будет оценено данное имущество, указывается после проведения соответствующих мероприятий по определению рыночной стоимости в установленном порядке (рассмотрен далее). Причем это относится как к излишкам, так и к недостачам.

По всем недостачам и излишкам инвентаризационная комиссия получает письменные объяснения материально ответственных лиц. На основании представленных объяснений и материалов инвентаризации комиссия определяет причины и характер выявленных отклонений от данных бюджетного учета и выносит предложения:

- по оприходованию излишков;

- по отнесению недостач за счет виновных лиц либо их списанию со счетов бухгалтерского учета;

- по исправлению ошибок в учете (например, если данные объекты по каким-либо причинам не были приняты к учету или списаны, о чем в учреждении имеются подтверждающие сведения).

Заключения комиссии по инвентаризации фиксируются в Инвентаризационной описи (сличительной ведомости) по объектам нефинансовых активов (ф. 0504087), после чего она подписывается всеми членами комиссии.

Обратите внимание! Отсутствие хотя бы одного члена комиссии при проведении инвентаризации служит основанием для признания результатов инвентаризации недействительными (п. 2.3 Методических указаний по инвентаризации).

Таким образом, при обнаружении излишков или недостач, прежде чем в инвентаризационной описи (сличительной ведомости) указывать их стоимость, необходимо установить причины их возникновения. Если анализ покажет, что в учреждении имеется достоверная информация о приобретении этого имущества, формировании первоначальной стоимости, принятии решения о списании и т.д., то можно говорить об исправлении ошибки в бюджетном учете, допущенной в прошлых отчетных периодах. Если же какие-либо документы отсутствуют, то для принятия к учету выявленных объектов неучтенного имущества или для списания недостач следует определить рыночную стоимость данных объектов.

Порядок определения рыночных цен. Под рыночной стоимостью понимается сумма денежных средств, которая может быть получена в результате продажи нефинансовых активов на дату принятия их к бюджетному учету. Сведения об уровне текущих рыночных цен должны быть подтверждены документально.

Принятие к бухгалтерскому учету объекта нефинансового актива осуществляется на основании решения комиссии по поступлению и выбытию активов, действующей в учреждении на постоянной основе. Отметим, что в учреждении могут быть созданы разные комиссии по проведению инвентаризации и по поступлению и выбытию активов или одна комиссия с возложением на нее указанных полномочий. В соответствии с п. 25 Инструкции N 157н для определения рыночной стоимости имущества используются:

- данные о ценах на аналогичные основные средства, полученные в письменной форме от организаций-изготовителей;

- сведения об уровне цен, имеющиеся у органов государственной статистики, торговых инспекций, а также в средствах массовой информации и специальной литературе;

- экспертные заключения, в том числе экспертов, привлеченных на добровольных началах к работе в комиссии по поступлению и выбытию активов.

Таким образом, при обнаружении излишков или недостач (в случае отнесения их на счет виновных лиц) соответствующая комиссия определяет их рыночную стоимость на основании подтверждающих сведений. В учреждении это может быть оформлено следующим образом: на основании подтверждающих документов комиссия составляет акт об определении рыночной стоимости объектов, который доводится до руководителя учреждения. При необходимости издается приказ (распоряжение) о принятии объектов на учет (списании с учета) и т.п. Далее, если по результатам инвентаризации были обнаружены расхождения, необходимо оформить ведомости расхождений и акты о результатах инвентаризации (отдельно по каждому материально ответственному лицу, у которого обнаружены недостачи или излишки).

Оформление ведомости расхождения и акта о результатах инвентаризации. В Ведомости расхождений по результатам инвентаризации (ф. 0504092) фиксируются недостачи и (или) излишки имущества.

На основании Ведомости (ф. 0504092) составляется Акт о результатах инвентаризации имущества и обязательств (ф. 0504835), вместе они являются основанием для составления первичных учетных документов о принятии излишков либо списании недостач, а также для отражения результатов инвентаризации в учете.

Выявленные при инвентаризации расхождения между фактическим наличием нефинансовых активов и данными регистров бухгалтерского учета (излишки или недостачи) подлежат отражению в бухгалтерском и налоговом учете в том отчетном периоде, к которому относится дата, по состоянию на которую проводилась инвентаризация.

Отражение в учете излишков имущества

Если обнаружены излишки материальных запасов. Согласно п. 22 Инструкции N 162н оприходование материальных запасов (в том числе обнаруженных в виде излишков) отражается в регистрах бюджетного учета на основании первичных учетных документов. Так как в этом случае подтверждающими документами являются документы по инвентаризации, они же могут являться основанием для принятия к учету излишков, которые отражаются в бухгалтерском учете следующим образом:

| Дебет | Кредит | |

| Принятие к учету излишков материальных запасов, выявленных при инвентаризации |

1 105 xx 340 | 1 401 10 180 |

Если обнаружены излишки основных средств, непроизведенных или нематериальных активов, такие объекты принимаются к учету путем составления соответствующих актов:

- Акта о приеме-передаче объекта основных средств (кроме зданий, сооружений) (ф. 0306001), кроме объектов основных средств стоимостью до 3000 руб. включительно, библиотечного фонда, драгоценностей и ювелирных изделий независимо от стоимости;

- Акта о приеме-передаче групп объектов основных средств (кроме зданий, сооружений) (ф. 0306031).

Каждому инвентарному объекту основных средств (кроме объектов основных средств стоимостью до 3000 руб. включительно), непроизведенных или нематериальных активов должен быть присвоен уникальный инвентарный порядковый номер.

Излишки таких объектов, выявленные при инвентаризации, отражаются в бухгалтерском учете следующим образом:

————————————————T————T————¬

¦ Содержание операции ¦ Дебет ¦ Кредит ¦

+————————————————+————+————+

¦Принятие к учету излишков: ¦ ¦ ¦

+————————————————+ ¦ ¦

¦- основных средств; ¦1 101 xx 310¦1 401 10 180¦

+————————————————+————+ ¦

¦- нематериальных активов; ¦1 102 30 320¦ ¦

+————————————————+————+ ¦

¦- непроизведенных активов ¦1 103 xx 330¦ ¦

L————————————————+————+————-

Амортизация по этим объектам в бухгалтерском учете начисляется в общеустановленном порядке.

Налоговый учет. Стоимость излишков материальных запасов, выявленных при проведении инвентаризации, учитывается в составе внереализационных доходов согласно п. 20 ст. 250 НК РФ. Никаких исключений для учреждений, которые финансируются за счет средств бюджета, налоговое законодательство не содержит. Поэтому независимо от того, осуществляет ли учреждение деятельность, приносящую доход, или нет, рыночную стоимость излишков нужно включать в состав доходов и рассчитывать с них налог на прибыль. Разъяснения по этому вопросу содержатся в Письмах Минфина России от 14.02.2012 N 03-03-05/11, от 29.06.2009 N 03-03-06/4/53.

Напомним, до 2012 г. налог на прибыль у казенных учреждений не относился на расходы учреждения, а учитывался как уменьшение доходов по соответствующим кодам доходов. В связи с тем что доходы от приносящей доход деятельности начиная с 2012 г. не поступают в собственное распоряжение казенного учреждения (перечисляются в доход бюджета), Приказом Минфина России от 26.06.2012 N 89н внесены изменения в Указания о порядке применения бюджетной классификации Российской Федерации, утвержденные Приказом Минфина России от 21.12.2011 N 180н (далее — Указания N 180н).

Теперь расходы по уплате налога на прибыль в бюджет у казенных учреждений отражаются по статье 290 «Прочие расходы» КОСГУ на основании разд. V Указаний N 180н.

Соответствующие изменения по начислению налога на прибыль в казенных учреждениях с 2013 г. будут внесены в Инструкцию N 162н. Сравним их в таблице.

| Пункт 120 Инструкции N 162н (данный порядок утрачивает силу с 01.01.2013) |

Пункт 121 Инструкции N 162н (данный порядок вступает в силу с 01.01.2013) |

| Начисление налогов и иных платежей, подлежащих уплате в бюджет за счет соответствующих доходов, отражается по дебету соответствующих счетов аналитического учета счета 0 401 10 000 «Доходы текущего финансового года» (0 401 10 120, 0 401 10 130, 0 401 10 170, 0 401 10 180) и кредиту соответствующих счетов аналитического учета счета 0 303 00 000 «Расчеты по платежам в бюджеты» (0 303 03 730, 0 303 04 730, 0 303 05 730) |

Признание расходов в сумме начисленных налогов, сборов и иных обязательных платежей в бюджеты бюджетной системы РФ (в том числе налога на добавленную стоимость, налога на прибыль организаций), за исключением сборов, уплачиваемых в государственные внебюджетные фонды РФ, отражается по дебету счета 0 401 20 290 «Прочие расходы» и кредиту соответствующих счетов аналитического учета счета 0 303 00 000 «Расчеты по платежам в бюджеты» (0 303 03 730, 0 303 04 730, 0 303 05 730, 0 303 12 000, 0 303 13 000) |

Вместе с тем в Письме Минфина России от 02.08.2012 N 02-03-09/3040 даны разъяснения, что для уплаты налога на прибыль получателю бюджетных средств должны быть доведены в установленном порядке лимиты бюджетных обязательств по виду расходов 852 «Уплата прочих налогов, сборов и иных платежей», коду 290 «Прочие расходы» КОСГУ.

Таким образом, считаем, что казенные учреждения при начислении налога на прибыль в 2012 г. могут использовать счет 1 401 20 290 «Прочие расходы».

Пример 1. В казенном учреждении при проведении инвентаризации имущества перед составлением годовой бюджетной отчетности были обнаружены излишки следующего имущества:

- стол письменный — 2000 руб.;

- персональный компьютер — 10 000 руб.;

- станок сверлильный 1986 г. в. — 45 000 руб.

Оценка этого имущества осуществлялась экспертом, привлеченным на добровольных началах к работе в комиссии по поступлению и выбытию активов.

В бюджетном учете будут отражены следующие записи:

| Дебет | Кредит | Сумма | |

| Принят к учету стол письменный в качестве излишков, выявленных в результате инвентаризации (по рыночной стоимости) |

1 101 36 310 | 1 401 10 180 | 2 000 |

| Одновременно списаны основные средства стоимостью до 3000 руб. и приняты к учету на забалансовый учет |

1 401 20 271, забалансовый счет 21 |

1 101 36 410 | 2 000 |

| Принят к учету персональный компьютер в качестве излишков, выявленных в результате инвентаризации (по рыночной стоимости) |

1 101 34 310 | 1 401 10 180 | 10 000 |

| Начислена 100%-ная амортизация | 1 401 20 271 | 1 104 34 410 | 10 000 |

| Принят к учету станок сверлильный 1986 г. в. в качестве излишков, выявленных в результате инвентаризации (по рыночной стоимости) <*> |

1 101 34 310 | 1 401 10 180 | 45 000 |

| Начислен налог на прибыль (2000 + 10 000 + 45 000) x 20% |

1 401 20 290 | 1 303 03 730 | 11 400 |

<*> Амортизация на объекты основных средств стоимостью свыше 40 000 руб. начисляется начиная с 1-го числа месяца, следующего за месяцем, в котором объект был введен в эксплуатацию.

Отражение в учете недостач имущества

Учет операций, отражающих недостачу имущества, будет отличаться в зависимости от некоторых факторов (например, недостачи материальных запасов могут быть в пределах норм естественной убыли и сверх нее; могут относится на счет виновных лиц или быть связаны с чрезвычайными ситуациями (стихийное бедствие, катастрофа и т.п.)).

Таким образом, первое, что необходимо сделать при выявлении в учреждении фактов недостачи имущества, провести внутреннее расследование.

Если обнаружена недостача материальных запасов в пределах норм естественной убыли, она отражается по дебету счетов 0 401 20 272 «Расходование материальных запасов», 0 106 34 340 «Увеличение вложений в материальные запасы — иное движимое имущество учреждения», 0 109 00 000 «Затраты на изготовление готовой продукции, выполнение работ, услуг» (0 109 61 271, 0 109 71 271, 0 109 81 271, 0 109 91 271) и кредиту счета 0 105 00 000 «Материальные запасы» (0 105 31 440 — 0 105 36 440) (п. 26 Инструкции N 162н).

Недостача материальных запасов сверх норм естественной убыли, а также иные виды недостач (в том числе порча, хищение имущества) списываются на финансовый результат учреждения и (или) относятся на счет виновных лиц.

Согласно п. п. 220, 221 Инструкции N 157н для учета расчетов по суммам выявленных хищений имущества, подлежащих возмещению виновными лицами в установленном законодательством РФ порядке, применяются счета:

- 0 209 71 000 «Расчеты по ущербу основным средствам»;

- 0 209 72 000 «Расчеты по ущербу нематериальным активам»;

- 0 209 73 000 «Расчеты по ущербу непроизведенным активам»;

- 0 209 74 000 «Расчеты по ущербу материальным запасам».

Если учреждению не удается установить виновное лицо, материалы по факту хищения передаются в следственные органы. Если по результатам судебных разбирательств виновное лицо, подлежащее привлечению в качестве обвиняемого, не установлено, то предварительное следствие по уголовному делу приостанавливается (пп. 1 п. 1 ст. 208 УПК РФ). О приостановлении дела следователь уведомляет потерпевшее юридическое лицо (п. 1 ст. 209 УПК РФ). Потерпевший вправе получить копию постановления о приостановлении производства по уголовному делу (пп. 13 п. 2 ст. 42 УПК РФ). В свою очередь, данный документ является основанием для списания сумм выявленных недостач и хищений на финансовый результат учреждения.

Отметим также, что решение о списании имущества (в том числе в случае выявления недостач, хищения) необходимо согласовывать с собственником имущества в установленном им же порядке. Напомним, согласно п. 4 ст. 298 ГК РФ казенное учреждение не вправе распоряжаться имуществом без согласия собственника имущества.

Списание имущества осуществляется на основании утвержденных и согласованных соответствующих актов о списании (Акта о списании объекта основных средств (кроме автотранспортных средств) (ф. 0306003), Акта о списании автотранспортных средств (ф. 0306004), Акта о списании мягкого и хозяйственного инвентаря (ф. 0504143), Акта о списании материальных запасов (ф. 0504230)).

Приведем в таблице типовую корреспонденцию счетов бюджетного учета по списанию имущества в связи с обнаружением недостач, по расчетам по недостачам.

| Дебет | Кредит | Пункт Инструкции N 162н |

|

| Списание имущества при выявлении недостач, хищений | |||

| Списаны материальные запасы: | 26 | ||

| — в пределах норм естественной убыли; |

0 401 20 272 0 106 34 340 0 109 xx 272 |

0 105 31 440 — 0 105 36 440 |

|

| — сверх норм естественной убыли, порчи, хищения и т.п. |

0 401 10 172 | 0 105 31 440 — 0 105 36 440 |

|

| Отражено выбытие объектов основных средств (нематериальных объектов) при принятии решения об их списании вследствие недостач, хищений |

0 401 10 172 0 104 xx 410 |

0 101 xx 410 (0 102 xx 420) |

10, 13 |

| Отражено выбытие объектов основных средств (нематериальных объектов), пришедших в негодность вследствие стихийных бедствий и иных бедствий, опасного природного явления, катастрофы |

0 401 20 273 0 104 xx 410 |

0 101 xx 410 (0 102 xx 420) |

10, 13 |

| Операции по расчетам по недостачам (по ущербу имуществу) | |||

| Отнесены суммы выявленных недостач на счет виновных лиц (отражаются по рыночной стоимости) |

0 209 xx 560 | 0 401 10 172 | 86 |

| Списаны с балансового учета суммы выявленных недостач в связи с неустановлением виновных лиц, с их уточнениями решениями судов, а также в связи с возмещением ущерба виновными лицами в натуральной форме |

0 401 10 172 | 0 209 71 660 — 0 209 74 660 |

86 |

| Списаны с балансового учета суммы выявленных недостач в связи с приостановлением согласно законодательству РФ предварительного следствия, уголовного дела или принудительного взыскания, а также в связи с признанием виновного лица неплатежеспособным |

0 401 10 173 | 0 209 71 660 — 0 209 74 660 |

86 |

| Одновременно отражена на забалансовом счете списанная с балансового учета сумма задолженности по убыткам от хищения имущества в связи с признанием виновного лица неплатежеспособным |

04 | 152 | |

| Восстановлена сумма задолженности неплатежеспособных дебиторов по выявленным недостачам, хищениям, потерям, ранее отнесенным на забалансовый счет |

0 209 xx 560 | 0 401 10 173 | 86 |

| Возмещение сумм ущерба по недостачам | |||

| Поступили в кассу учреждения наличные денежные средства в возмещение недостач |

0 201 34 510 | 0 209 71 660 — 0 209 74 660 |

86 |

| Поступили суммы в возмещение причиненного учреждению ущерба |

0 201 21 510 0 210 02 xxx |

0 209 71 660 — 0 209 74 660 |

86 |

| Возмещен ущерб в натуральной форме | 0 105 xx 340 0 101 xx 310 |

0 209 71 660 — 0 209 74 660 |

7, 23 |

| Поступили в доход бюджета суммы в возмещение причиненного ущерба имуществу (отражаются получателями бюджетных средств, за которым не закреплены полномочия по администрированию кассовых поступлений в бюджет, на основании Извещения (ф. 0504805)) |

0 303 05 830 | 0 209 71 660 — 0 209 74 660 |

104 |

Рассмотрим пример с хищением имущества.

Пример 2. В казенном учреждении похищен ноутбук стоимостью 35 000 руб. (амортизация начислена в размере 100%). В связи с этим была проведена инвентаризация. Оценка этого имущества осуществлялась экспертом, привлеченным на добровольных началах к работе в комиссии по поступлению и выбытию активов. На момент обнаружения недостачи ноутбука его рыночная стоимость составила 25 000 руб. Виновное лицо не обнаружено. Материалы переданы в суд.

До обращения учреждения в суд в бюджетном учете отражены следующие операции:

Как оприходовать излишки при инвентаризации

Важно![]() Результаты инвентаризации зависят от итогов сверки. Может быть выявлено:

Результаты инвентаризации зависят от итогов сверки. Может быть выявлено:

- полное соответствие фактических и учетных значений;

- излишнее количество отдельных позиций;

- недостаток определенных ценностей.

Под излишками понимается превышение реального количества имущества над учетным значением. Причинами возникновения излишков могут становиться:

- ошибки учета;

- большее количество товара при поставке;

- экономия;

- неправильный отпуск продукции;

- не принятие поступившего товара к учету.

Отражение в бухгалтерском учете излишков предполагает принятие к учету излишнего количества. Но перед этим необходимо выяснить, не является ли выявленный излишек последствием неправильного отображения в учете или пересортицы товаров.

Как оформить находку при переучете? В ходе пересчета имущества могут быть обнаружены излишки, возникшие по следующим причинам:

- основные фонды ранее были списаны, но по-прежнему находятся в эксплуатации;

- основное средство эксплуатируется без документов, подтверждающих право собственности предприятия на него, и не числится в регистрах бухучета.

Такие «находки» следует оприходовать. Процедуру эту можно представить следующим образом: Этапы оприходования излишков Содержание процедуры Определение стоимости обнаруженного имущества Организация может самостоятельно определить справедливую стоимость обнаруженного объекта, не числящегося в учете. Источниками информации могут стать сведения об аналогичных фондах, состоящих на балансе предприятия, материалы печати и т.д.

Для установления стоимости можно воспользоваться услугами профессиональной независимой оценки.

Образец приказа на оприходование излишек при инвентаризации

Рис. 1 1.2. При вводе нового документа реквизит Дата устанавливается автоматически по текущей дате компьютера, дату можно изменить вручную. Номер — присваивается после записи. В шапке документа заполняются следующие реквизиты (рис. 2):

- МОЛ/Подразделение — выбором из справочника Центры материальной ответственности;

- ИФО — выбирается из справочника Источники финансового обеспечения (балансы), заполняется при необходимости;

- Счет — реквизит отбора информации по субсчетам счета 105.00, для данного примера указывается счет 105.32;

- Тип цены — для данного примера устанавливается Балансовая стоимость, то есть стоимость будет рассчитываться на основании балансовой стоимости на дату проведения инвентаризации;

- Вид документа — определяется, по какой форме будут формироваться данные инвентаризации и какой вид документа будет распечатываться.

Рис.

Бюджетные учреждения, финансируемые из бюджетных средств и получающие доходы из иных источников должны вести раздельный учет доходов и расходов относительно целевого финансирования и прочих источников. По ст.20 ст.250 НК излишки по имуществу считаются внереализационным доходом. Стоимость выявленных при инвентаризации излишков устанавливается как сумма налога, исчисленная с дохода.

Затраты, понесенные учреждением при оценке ценностей включаются во внереализационные расходы при условии наличия документального подтверждения. То есть организация вправе на сумму расходов уменьшить доход. Таким образом, можно начислить налог на прибыль и выплатить его за счет бюджетных средств.

В бухучете при использовании списывается вся стоимость материалов. А в расходы по налогу будет входить только 20% от этой стоимости, то есть 10 000 рублей. Остальные 40 000 рублей с точки зрения налогового учета признаны не будут. Все это свидетельствует о том, что с точки зрения бухгалтерского учета, излишки при инвентаризации принять и использовать в дальнейшем легче. В целом же бухучет при наличии излишек не сильно отличается в случае обнаружения материальных ценностей, товаров или основных средств. А вот от учета недостач они отличаются не только тем, на какую статью принимаются, но и особенностями налогового учета.

Инвентаризация

Можно выделить три основных этапа проведения инвентаризации:

Инвентаризационная комиссия в ходе инвентаризации должна соблюдать указания Минфина РФ по порядку ее проведения и учета результатов, оприходованию излишков и действий в отношении недостач.

Указания на то, как именно проводить инвентаризацию, содержатся в Рекомендациях Министерства финансов Российской Федерации от 13 июня 1995 года N 49 (далее – Рекомендации).

Как выполнять приказ на оприходование излишков при инвентаризации

Варианты действий в рассматриваемой ситуации не очень обширны.

Одним из вариантов учета излишков является так называемая пересортица. В отдельных случаях она возможна, когда в ходе инвентаризации наряду с излишками была установлена недостача. Путем указанной пересортицы возможно осуществить взаимный зачет излишков и недостач.

Если стоимость недостачи превышает стоимость излишков, соответствующая разница может быть направлена ко взысканию с виновных лиц, а при их отсутствии – списана на финансовые результаты (Дебет сч. 91, субсчет 91-2).

Обратим также внимание на следующее требование, представленное в п. 5.3 Методических указаний по инвентаризации имущества и финансовых обязательств.

На разницу в стоимости от пересортицы в сторону недостачи, образовавшейся не по вине материально ответственных лиц, в протоколах инвентаризационной комиссии должны быть даны исчерпывающие объяснения о причинах, по которым такая разница не отнесена на виновных лиц.

В обратной ситуации (когда стоимость излишков превышает стоимость недостающих ценностей) возникающая суммовая разница включается в состав прочих доходов (Дебет 91-1 Кредит 41-1 (10-1)).

Если недостач инвентаризационной комиссией не было установлено, то излишки имущества, выявленные при инвентаризации, отражаются в финансовом результате и приходуются по рыночным ценам на дату инвентаризации.

Подобное отражение в бухгалтерском учете производится по кредиту счета 91-1 «Прочие доходы» в корреспонденции со счетами, соответствующими выявленным излишкам (например: 01, 10, 41, 50).

Рассмотрим ряд примеров:

>Приказ на оприходование излишек образец

Дата публикации 18.07.2017

Использован релиз 2.0.50.21

Оприходование излишков материалов, выявленных при инвентаризации

В муниципальном казенном учреждении «Техникум-интернат» при инвентаризации выявлены излишки продуктов питания. Неучтенные продукты питания принимаются к бухгалтерскому учету по текущей оценочной стоимости, которая согласно решению комиссии в данном случае равна балансовой стоимости продуктов этой номенклатуры.

Входящий

Исходящий

Внутренний

Инвентаризационная опись (ф. 0504087)

Ведомость расхождений по результатам инвентаризации (ф. 0504092)

Акт о результатах инвентаризации (ф. 0504835)

Приходный ордер (ф. 0504207)

1. Инвентаризация материальных запасов

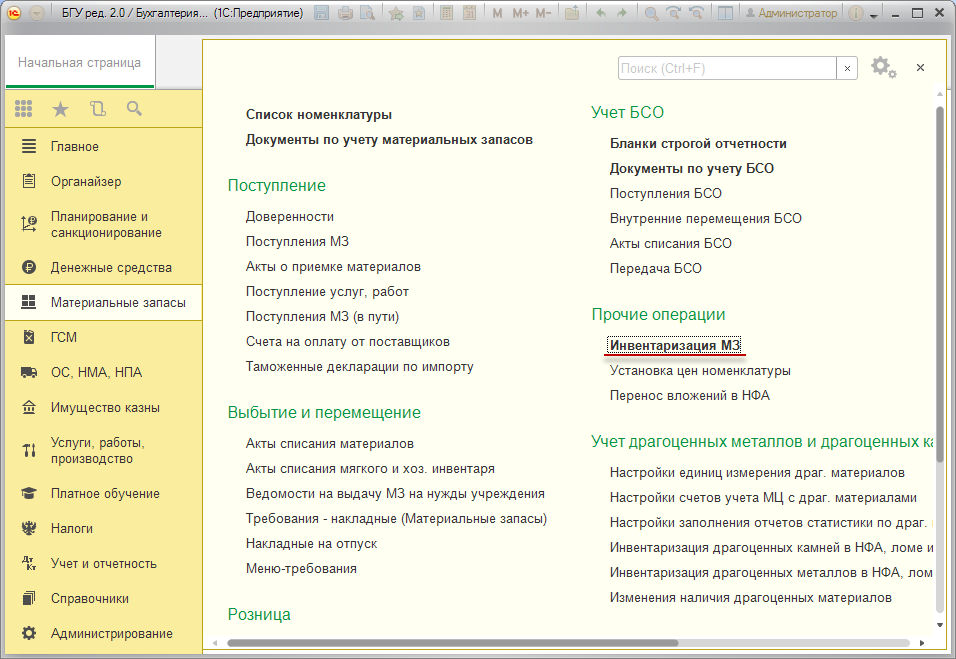

1.1. Для оформления данных инвентаризации, а также для регистрации ее результатов используется документ Инвентаризация МЗ раздела Материальные запасы — Прочие операции (рис. 1).

1.2. При вводе нового документа реквизит Дата устанавливается автоматически по текущей дате компьютера, ее можно изменить вручную. Номер — присваивается после записи.

В шапке документа заполняются следующие реквизиты (рис. 2):

Табличная часть закладки Инвентаризация заполняется по данным учета автоматически после нажатия на кнопку Заполнить — По данным бух. учета.

1.3. Для автоматического заполнения колонок группы По факту можно воспользоваться кнопкой Заполнить — Фактическое наличие по данным бух. учета (рис. 3).

Полученную таблицу можно отредактировать по результатам проведенной инвентаризации, подставляя значения в колонки с пометкой По факту (рис. 3):

Если обнаружены излишки по ТМЦ, которые в бухгалтерском учете не числятся, то надо добавить новую строку и внести данные.

1.4. Для автоматического заполнения колонок группы По факту можно воспользоваться кнопкой Заполнить — Фактическое наличие по данным бух. учета.

Полученную таблицу можно отредактировать по результатам проведенной инвентаризации, подставляя значения в колонки с пометкой По факту (рис. 4).

Если обнаружены излишки по материальным запасам, которые в бухгалтерском учете не числятся, то надо добавить новую строку и внести данные.

1.5. На закладке Оприходование излишков при нажатии кнопки Заполнить таблица заполняется автоматически по данным закладки Материалы (рис. 5).

Реквизиты КФО и КПС можно заполнить двумя способами:

1.6. На закладке Комиссия (рис. 6) указываются номер и дата приказа о создании инвентаризационной комиссии, а также данные председателя и членов комиссии. Закладку можно заполнить автоматически выбором из соответствующего справочника, нажав на гиперссылку Выбрать из постоянно действующих комиссий и выбрав нужный состав комиссии.

После записи документа его можно распечатать, выбрав нужную печатную форму по нажатию на кнопку Печать.

1.7. Для оформления итогов инвентаризации и печати Акта о результатах инвентаризации (ф. 0504835) предназначены документы Ведомость расхождений по результатам инвентаризации (ф. 0504092) и Акт о результатах инвентаризации (ф. 0504835) раздела Учет и отчетность — Инвентаризация (рис. 7).

1.8. В первую очередь создается Ведомость расхождений по результатам инвентаризации (рис. 8).

В шапке документа указываются материально ответственное лицо и даты начала и окончания инвентаризации.

На закладке Инвентаризационные описи выбирается документ Инвентаризация МЗ, по данным которого заполняется ведомость. Закладку можно заполнить автоматически с помощью кнопки Заполнить по МОЛ.

Закладку Ведомость расхождений можно заполнить автоматически по кнопке Заполнить по описям (рис. 9).

После записи документа можно распечатать Ведомость расхождений по результатам инвентаризации (ф. 0504092).

1.9. На основании документа Ведомость расхождений по результатам инвентаризации вводится Акт о результатах инвентаризации (рис. 10).

Созданный документ Акт о результатах инвентаризации (рис. 9) автоматически заполнится описями, указанными в Ведомости расхождений по результатам инвентаризации, на основании которой он формируется.

Установив флаг-галку в реквизитах Номер объекта учета, Количество, Сумма можно автоматически заполнить выводы инвентаризационной комиссии.

Закладка Инвентаризационные описи автоматически заполнится описями, указанными в Ведомости расхождений по результатам инвентаризации.

На закладке Комиссия указываются номер и дата приказа о создании инвентаризационной комиссии, а также данные председателя и членов комиссии. Закладку можно заполнить автоматически выбором из соответствующего справочника, нажав на гиперссылку Заполнить состав комиссии и выбрав нужный состав комиссии.

В нижней части закладки указываются реквизита приказа о проведении инвентаризации.

После заполнения всех реквизитов и записи документа можно сформировать и распечатать Акт о результатах инвентаризации по ф. 0504835 (рис. 11).

2. Принятие к учету излишков материальных запасов, выявленных в результате инвентаризации

2.1. Для оприходования излишков продуктов питания, выявленных в результате инвентаризации, на основании документа Инвентаризация МЗ необходимо создать документ Поступление МЗ (рис. 12).

Документ заполнится автоматически данными документа-основания.

2.2. На закладке Бухгалтерская операция необходимо выбрать операцию Оприходование неучтенных материалов (105 — 401.10.180) (рис. 13).

Далее необходимо заполнить реквизит КФО, КПС и Счет кредита.

2.3. После проведения документа по кнопке Просмотр операции на закладке Бухгалтерская операция можно просмотреть сформированные проводки (рис. 14) и распечатать Приходный ордер по ф. 0504207 (рис. 15).

В ходе инвентаризации на предприятии нередко могут возникать излишки. Бухгалтерам такое стечение обстоятельств приносит дополнительные хлопоты. Поэтому следует узнать заранее, как оприходовать излишки при инвентаризации.

Если с точки зрения бухучета вопросов у бухгалтера не возникает (проводки по излишкам рассмотрим отдельно), то вопросов с налоговым учетом может возникнуть немало. Отдельно стоит рассмотреть порядок учета товарно-материальных ценностей и основных средств. Эти две категории имеют немало особенностей, обуславливающих и различное оприходование излишков при инвентаризации.

Излишки в составе ТМЦ

Чаще всего предприятия сталкиваются с появлением излишков товаров, сырья и материалов. В соответствии с налоговым кодексом РФ (п. 20 ст. 250) эти излишки должны быть учтены как внереализационные доходы предприятия. Но при этом возникает серьезный вопрос: как правильно оценить излишки, обнаруженные в процессе инвентаризации?

Считая полученные излишки внереализационными доходами, ответственные лица берут во внимание ту стоимость, которая была получена предприятием при совершении сделки, то есть в натуральной форме. Отсюда следует, что определение цены зависит от стоимости совершенной сделки. Но при этом нужно руководствоваться еще и ст. 274 НК РФ. Это означает, что цена на излишки при инвентаризации определяется, исходя из их рыночной стоимости.

Под рыночной стоимостью в данном случае понимаются цены на такой же или идентичный товар в рассматриваемом периоде. Дополнительно во внимание берутся и другие факторы:

- колебания потребительского спроса;

- положительные свойства продукции, влияющие на решение покупателя;

- срок годности и другие.

- после завершения проверки (уже после оформления акта, составляемого инвентаризационной комиссией);

- на момент заполнения годовых отчетов (сделать это нужно до 31 декабря отчетного года).

- Д 10 – К 91 – 50 000 рублей

- Д 20 – К 10 – 50 000 рублей

Есть и еще один важный момент – излишки имущества, выявленные при инвентаризации, относятся на внереализационные доходы одним из следующих способов:

Методика налогового учета при этом не будет иметь значения. Перед зачислением излишков на баланс составляется приказ на оприходование излишков при инвентаризации.

Полученные активы предприятие может либо использовать в производстве, либо перепродать. Но это не позволит считать всю стоимость излишков считать расходами. НК РФ определяет последовательность последующего выбытия таких излишков.

Если активы используются в производстве, то в качестве материальных расходов признают только 20% от рыночной стоимости ТМЦ. Получается, что излишки ценностей, выявленные при инвентаризации, относятся на материальные расходы лишь частично при дальнейшем использовании.

Если же излишки продаются, то правила продажи определяются предприятием самостоятельно, так как налоговый кодекс этот вопрос не регулирует. На практике же эти активы в организациях списывают так же, как и в случае использования их в производстве. Как отразить излишки при инвентаризации при продаже в таком случае? Учитывать нужно только налог на прибыль от рыночной цены.

Излишки в составе ОС

Как бы ни было странно, но в ходе проверки могут быть обнаружены не только лишние материалы, сырье и товары, но иногда и основные средства. В этом случае порядок их учета совершенно иной. Единственным сходством является то, что и здесь излишки, выявленные при инвентаризации, приходуются по статье внереализационных доходов.

Бухгалтера не используют в этом случае натуральную форму ОС, но все равно при расчетах используют нынешнюю рыночную стоимость. Основанием для проведения такой оценки является ст. 250 НК РФ. Пункт 8 гласит, что предприятие обязано определять рыночную стоимость имущества, переданного в организацию на безвозмездной основе. Напомним, что если были оприходованы излишки готовой продукции, выявленные при инвентаризации, то руководствоваться нужно ст. 274 НК РФ.

Но тут существует несколько расхождений. Законодательство утверждает, что ОС, выявленные в результате проверки, не могут считаться безвозмездно полученными, так как в этом случае нет субъекта, передавшего основное средство. Но и изначальную стоимость определить невозможно. Если в результате инвентаризации выявлены излишки в виде ОС, то амортизировать их нельзя.

Отсюда получается, что налог на прибыль с излишков в виде ОС предприятию уплатить придется, а вот использовать его в расходах во время эксплуатации будет нельзя даже частично (нельзя будет провести и амортизацию единовременно или в несколько этапов). Непонятно и то, как оформить излишки, выявленные при инвентаризации, в случае их реализации.

Если основное средство будет продано, то выручка от сделки будет включена в объем полученных доходов. С нее придется платить налог. Зато уменьшить размер выручки на рыночную стоимость не получится.

Единственное, что можно включить в расходы, это затраты, понесенные вследствие ремонта, демонтажа или доставки основного средства покупателю.

При выявлении дополнительных основных средств составляется приказ на оприходование излишков, образец которого позволит оформить документ правильно. В тексте указывается объект, его стоимость, условия, при которых был обнаружен излишек (сроки проводимой проверки).

Образец приказа на оприходование излишков выглядит следующим образом:

Потребуется оформить и другие документы. При выявлении основных средств в ходе инвентаризационной проверки комиссия в полном составе заполняет акт оприходования излишков (бланк его позволяет лишь заполнить нужные графы в готовую форму).

Проводки бухгалтерского учета по оприходованию излишков разберем на конкретном примере.

Оприходование излишков при инвентаризации: проводки

Компания «Комфорт» в ходе проведения проверки обнаружила излишки в виде материалов. Акт об этом был составлен 30 апреля 2016 года. Необходимо разобраться, как произвести учет излишков, выявленных при инвентаризации.

Для этого необходимо сначала определить стоимость материалов. Налоговый кодекс указывает, что нужно использовать рыночную цену. Она равна 50 000 рублей. Каждый квартал компания «Комфорт» уплачивает в государственный бюджет налог на прибыль, предварительно рассчитывая его. В бухгалтерском учете нужно будет сделать следующую проводку оприходования излишков при инвентаризации:

Дата проведения этой проводки идентична дате составления акта, то есть 30 апреля. После этого полученные материалы были использованы в производстве. Передача произошла 6 мая 2016 года. В этот же момент составляется проводка:

Если они были использованы не полностью, то составляются проводки оприходования излишков товара на часть суммы.

В бухучете при использовании списывается вся стоимость материалов. А в расходы по налогу будет входить только 20% от этой стоимости, то есть 10 000 рублей. Остальные 40 000 рублей с точки зрения налогового учета признаны не будут. Все это свидетельствует о том, что с точки зрения бухгалтерского учета, излишки при инвентаризации принять и использовать в дальнейшем легче.

В целом же бухучет при наличии излишек не сильно отличается в случае обнаружения материальных ценностей, товаров или основных средств. А вот от учета недостач они отличаются не только тем, на какую статью принимаются, но и особенностями налогового учета. Проводки излишек и недостач при инвентаризации различны, как и методика их отнесения на баланс.

>Проводки по инвентаризации: отражаем излишки

Действующие нормы

Каждый экономический субъект, будь то коммерческая фирма или бюджетное госучреждение, обязан периодически проводить инвентаризационные проверки. Данная процедура является обязательной, так как позволяет реально оценить фактическое наличие имущества и прочих ценностей. Без контрольно-ревизионных мероприятий оценить реальную стоимость активов предприятия невозможно. По итогам ревизии бухгалтерия отражает в бухучете проводки по инвентаризации.

Отметим, что проверка может быть как плановой, так и внезапной или внеплановой. Например, внеплановая ревизия проводится при смене материально-ответственного лица или при установлении фактов хищений и прочих обстоятельствах. А к внезапной проверке можно отнести ревизию кассы.

Комплекс и сроки проведения ревизионных мероприятий инициируются только по специальному распоряжению руководства компании. Причем нет никакой разницы, плановая это ревизия или нет. Подробности в статье «Как составить приказ о проведении инвентаризации». А в этой мы коснемся бухучета и перечислим проводки, которые понадобятся бухгалтеру.

Бухгалтерский учет результатов инвентаризации

Какие же проводки нужно использовать для бухучета? Разберем на примере.

По результатам ревизии в учреждении могут быть выявлены излишки. То есть фактическое наличие активов превысило показатели бухгалтерского учета. В таком случае неучтенное имущество должно быть принято к учету по его текущей оценочной стоимости, которая определена на дату постановки на учет (п. 31 Инструкции № 157н).

Рассмотрим, как отразить в бухучете излишки при инвентаризации (проводки для бюджетного учреждения) на конкретном примере.

По результатам инвентаризационной проверки были выявлены неучтенные объекты основных средств. Для определения стоимости имущества был заключен договор со сторонней организацией, которая оказывает оценочные услуги. По заключению оценочной кампании стоимость основного средства составила 105 000 рублей. Сумма услуг оценки — 2 500 рублей.

Бухгалтер отразил излишки, проводки:

|

Операция |

Дебет |

Кредит |

Сумма |

|---|---|---|---|

|

Неучтенное ранее основное средство принято к учету |

0 101 ХХ 310 |

0 401 10 180 |

105 000 |

|

Расходы на оценочные услуги приняты к учету |

0 401 20 226 |

0 302 26 730 |

|

|

Услуги оплачены |

0 302 26 830 |

0 201 11 610 Оборот по забалансовому счету 18 |

|

|

Оценочные услуги отнесены на уменьшение доходов |

0 401 10 180 |

0 401 20 226 |

>Отражение операций по выбытию объектов основных средств

Выбытие объектов основных средств, пришедших в негодность

Согласно Инструкции по применению Единого плана счетов бухгалтерского учета, утвержденной приказом Минфина России от 01.12.2010 № 157н, далее – Инструкция № 157н, бухгалтерскому учету учреждения подлежат активы, обязательства, источники финансирования его деятельности, операции, их изменяющие.

В переводе с латинского activus – действительный, деятельный. Согласно юридическому словарю, активы — любая собственность организации: машины и оборудование, здания, запасы, банковские вклады и инвестиции в ценные бумаги, которую можно обратить в денежные средства.

В активе Баланса главного распорядителя, распорядителя, получателя бюджетных средств, главного администратора, администратора источников финансирования дефицита бюджета, главного администратора, администратора доходов бюджета (ф. 0503130), далее – Баланс (ф. 0503130), отражаются нефинансовые и финансовые активы, в том числе основные средства.

Пунктом 51 Инструкции № 157н установлено, что выбытие объекта основных средств отражается в бухгалтерском учете в случаях:

- принятия решения о списании объекта основных средств по основанию их выбытия помимо воли учреждения — хищения, недостачи, порчи, выявленных при инвентаризации активов; частичной ликвидации (в том числе при выполнении работ по реконструкции, модернизации, дооборудованию); ликвидации при авариях, стихийных бедствиях и иных чрезвычайных ситуациях;

- по завершению мероприятий (разборки, демонтажа, уничтожения, утилизации и т.п.), предусмотренных при принятии решения о списании объекта основных средств по иным основаниям, предусмотренным законодательством Российской Федерации, в том числе по основанию морального и физического износа объекта основных средств, нецелесообразности дальнейшего использования объекта основных средств, его непригодности, невозможности или неэффективности его восстановления.

То есть, если объект основных средств износился в процессе эксплуатации, морально устарел, его нельзя списать с учета до завершения демонтажа и (или) утилизации.

При этом объект ОС, не пригодный для дальнейшей эксплуатации, уже не является активом и, следовательно, его неправомерно отражать в активе Баланса (ф. 0503130).

Для решения данной правовой коллизии приказом Минфина России от 17.08.2015 №127н внесены изменения в Инструкцию по применению Плана счетов бюджетного учета, утвержденной приказом Минфина России от 06.12.2010 № 162н, далее – Инструкция № 162н.

Согласно пункту 10 Инструкции № 162н в редакции приказа Минфина России от 17.08.2015 №127н

«выбытие объектов основных средств, пришедших в негодность, при принятии решения об их списании отражается по дебету соответствующих счетов аналитического учета счета 010400000 «Амортизация» (010411410–010413410, 010415410, 010418410, 010431410–010438410), счета 040110172 «Доходы от операций с активами» и кредиту соответствующих счетов аналитического учета счета 010100000 «Основные средства» (010111410–010113410, 010115410, 010118410, 010131410–010138410), с одновременным отражением выбывшего из эксплуатации имущества на забалансовом счете 02 «Материальные ценности, принятые на хранение» до момента его демонтажа и (или) утилизации;

при принятии решения о списании по иным основаниям, а также при принятии решения о прекращении эксплуатации объекта учета, в том числе по причине физического, морального износа объекта учета — по дебету соответствующих счетов аналитического учета счета 010400000 «Амортизация», счета 040110172 «Доходы от операций с активами» и кредиту соответствующих счетов аналитического учета счета 010100000 «Основные средства» с одновременным отражением выбывшего из эксплуатации имущества на забалансовом счете 02 «Материальные ценности, принятые на хранение» до момента его демонтажа и (или) утилизации;»

То есть объект ОС, который перестал быть активом, списывается с баланса и при этом продолжает учитываться, но за балансом.

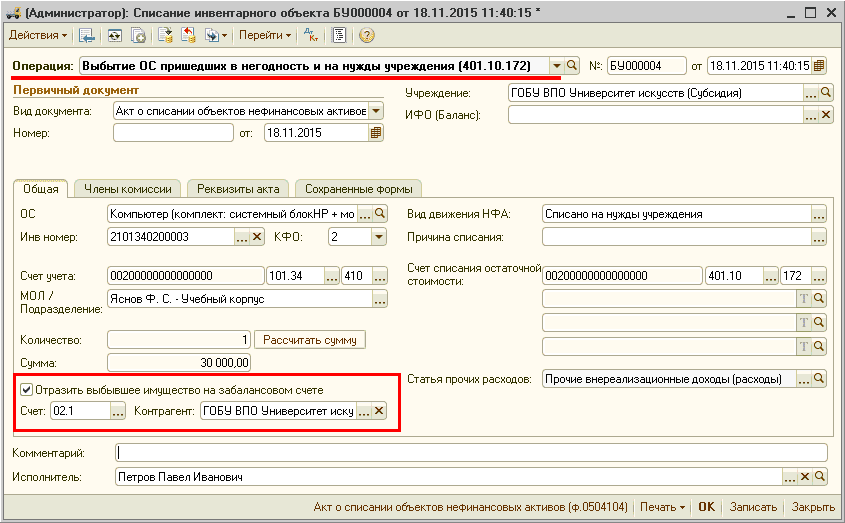

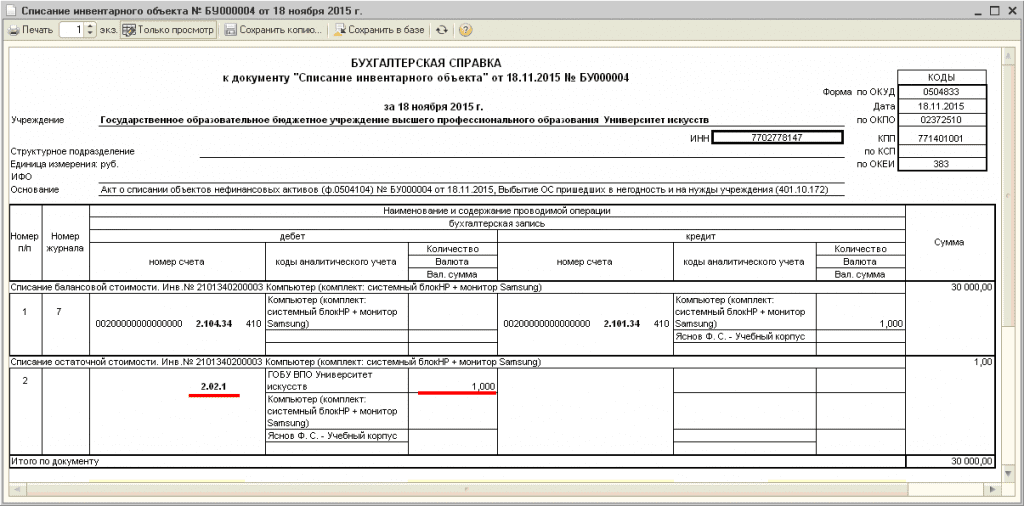

Для отражения в учете данных фактов хозяйственной жизни учреждения в программе «1С:Бухгалтерия государственного учреждения 8» применяется документ Списание инвентарного объекта с операцией Выбытие ОС пришедших в негодность и на нужды учреждения (401.10.172) – рис. 3. При выборе операции Выбытие ОС пришедших в негодность и на нужды учреждения (401.10.172) становятся доступными реквизиты Отразить выбывшее имущество на забалансовом счете (флажок), Счет, Контрагент. При включении флажка Отразить выбывшее имущество на забалансовом счете в качестве счета указывается забалансовый счет 02.1 «ОС, принятые на ответственное хранение».

Рис. 3

В плане счетов программы по счету 02.1 в соответствии с требованиями Инструкции № 157н ведется аналитический учет в разрезе владельцев (заказчиков) – по субконто Контрагенты. В реквизите Контрагентследует указать свое учреждение, выбором из справочника Контрагенты. Остальные реквизиты документа заполняются в обычном порядке. При проведении документа формируются бухгалтерские записи по списанию объекта с соответствующих балансовых счетов учета основных средств (101.ХХ) и амортизации (104.ХХ), а также по принятию к учету на забалансовом счете 02.1.

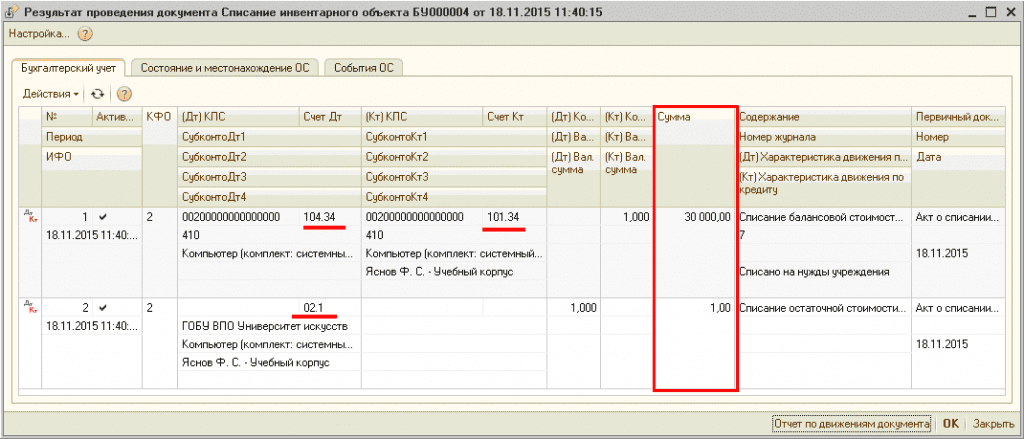

Согласно пункту 335 Инструкции № 157н материальные ценности, полученные (принятые (принимаемые)) учреждением, учитываются на забалансовом счете 02 «Материальные ценности, принятые на хранение» на основании первичного документа, подтверждающего получение (принятие на хранение (в переработку)) учреждением материальных ценностей, по стоимости, указанной в документе передающей стороной (по стоимости, предусмотренной договором), а в случае одностороннего оформления акта учреждением в условной оценке: один объект, один рубль.

Поскольку в случае списания выбывшего из эксплуатации имущества и отражения его на забалансовом счете 02 до момента его демонтажа и (или) утилизации акт на списание оформляется в одностороннем порядке, объекты ОС принимаются к учету на забалансовом счете 02 в условной оценке: один объект, один рубль (рис. 4).

Рис. 4

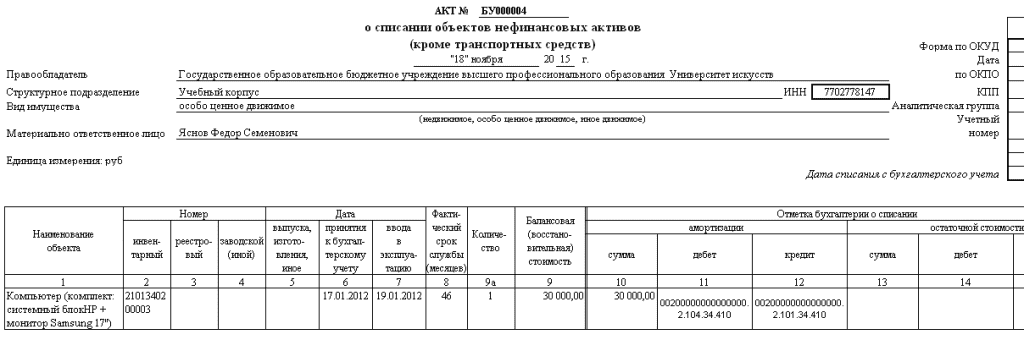

Из документа можно сформировать Акт о списании объектов нефинансовых активов (кроме транспортных средств) (ф. 0504104), Акт о списании транспортного средства (ф. 0504105) – см. рис. 5.

Рис. 5

Формы Акт о списании объектов нефинансовых активов (кроме транспортных средств) (ф. 0504104), Акт о списании транспортного средства (ф. 0504105) и порядок их составления утверждены Приказом Минфина России от 30.03.2015 № 52н.

Следует отметить, что в Методических указаниях по применению данных форм (часть 3 Приложения 5 к приказу Минфина России от 30.03.2015 № 52н) нет информации о необходимости отражения списываемых объектов на забалансовом счете 02.

Вместе с тем, согласно пункту 335 Инструкции № 157н Акт о списании объектов нефинансовых активов (кроме транспортных средств) (ф. 0504104), Акт о списании транспортного средства (ф. 0504105) являются первичными документами – основаниями для принятия списанных с баланса объектов на забалансовый счет 02.

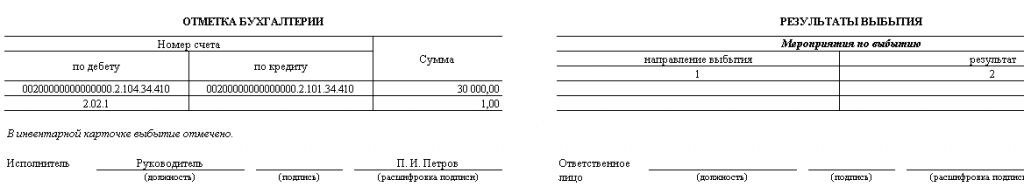

Поэтому в разделе «Отметка бухгалтерии» кроме записей по списанию объектов с балансовых счетов, формируются записи по принятию к учету на забалансовый счет 02 (рис. 6).

Рис. 6

Все бухгалтерские записи отражаются также в Бухгалтерской справке (ф. 0504833) – см. рис. 7.

Рис. 7

Чтобы реально представлять финансовое положение дел организации, независимо от формы собственности, необходимо иметь достоверные данные обо всем имуществе, находящемся в распоряжении данной организации: сколько его, в каком оно находится состоянии, правильно ли было оценено.

Затем фактические остатки имущества сверяются с данными бухгалтерского учета. Такой процесс проверки имущества и обязательств называется инвентаризацией.

Инвентаризация имущества и его источников – это операция бухгалтерского учета, с которой сталкивается в своей работе каждый бухгалтер. Узнать основные правила инвентаризации, сроки и порядок их проведения, порядок оформления результатов, а также как учитываются излишки и недостачи при инвентаризации поможет вам данная статья.

1. Инвентаризация и её нормативное регулирование

2. Когда проводится инвентаризация

3. Виды инвентаризаций

4. Порядок проведения инвентаризации в бухгалтерском учете

5. Оформление первичной учетной документации по учету результатов инвентаризации

6. Оформление итогов: документы после инвентаризации

7. Как отражаются в учете результаты инвентаризации

8. Проведение инвентаризации в программе 1С: Бухгалтерия

9. Учет недостачи при инвентаризации

10. НДС по недостаче при инвентаризации

11. Как оприходовать излишки при инвентаризации

12. Инвентаризация имущества на примере

13. Бухгалтерские проводки при инвентаризации — продолжаем пример

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

1. Инвентаризация и её нормативное регулирование

Инвентаризация — это определенная последовательность практических действий по документальному подтверждению наличия, состояния и оценки имущества и обязательств организации с целью обеспечения достоверности данных учета и отчетности.

Законодательно инвентаризация регулируется следующими документами:

- «О бухгалтерском учете» — Федеральный закон № 402-ФЗ от 06.12.2011г. (с изм. и доп.);

- «Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ» – Приказ Минфина № 34н от 29.07.1998г.;

- ПБУ 1/2008 — «Учетная политика организации»;

- «Методические указания по инвентаризации имущества и финансовых обязательств» — Приказ Минфина № 493 от 13.06.1995г.;

- «О порядке утверждения норм естественной убыли при хранении и транспортировке товарно-материальных ценностей» — Постановление Правительства РФ №814 от 12.11.2002г.;

- «Методические рекомендации по разработке норм естественной убыли» — Приказ Минфина № 955 от 31.03.2003г.

Основными причинами расхождений фактического наличия с данными учета являются:

- — неточности при приеме или выбытии имущества;

- — ошибки в первичных документах, неправильное отражение документальных данных в аналитическом и синтетическом учете;

- — прямые злоупотребления материально ответственных лиц.

2. Когда проводится инвентаризация

Инвентаризация бывает обязательной и добровольной. Все организации и ИП, ведущие бухгалтерский учет, обязаны проводить инвентаризацию в следующих случаях:

- Перед составлением годовой бухгалтерской отчетности;

- В случае смены материально ответственного лица;

- При выкупе, продаже, передаче в аренду имущества;

- В случае ликвидации или реорганизации организации;

- В случае выявления фактов порчи или хищения имущества;

- В случае различных чрезвычайных ситуаций.

Перед составлением годовой бухгалтерской отчетности, организации в обязательном порядке обязаны проводить инвентаризацию имущества и обязательств в полном объеме. Такая ежегодная инвентаризация должна проводиться организацией не ранее 1 октября отчетного года.

Для некоторых видов имущества установлены иные сроки проведения инвентаризации. Согласно пункту 27 Положения по ведению бухгалтерскому учета, утвержденного Приказом Минфина России от 29 июля 1998 года №34н «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации», инвентаризация может проводиться для:

- основных средств — один раз в три года;

- библиотечных фондов — один раз в пять лет.

3. Виды инвентаризаций