Содержание

- Основные этапы проведения инвентаризации

- Документы, на основании которых рассчитывается заработная плата

- Распространенные ошибки при расчете отпускных

- Инвентаризация расчетов по начислению и выплате пособий

- Какие документы проверить

- Какие счета бухгалтерского учета проверить

- Инвентаризация расчетов по займам работникам

- Инвентаризация расчетов по НДФЛ

- Оформление результатов инвентаризации

- Инвентаризация расчетов по начислению и выплате заработной платы

- Инвентаризация расчетов с подотчетными лицами

- Инвентаризация расчетов по начислению и выплате пособий

- Инвентаризация расчетов по НДФЛ

- Инвентаризация расчетов по страховым взносам

- Оформление результатов инвентаризации

- Особенности инвентаризации расчетов с персоналом

- После инвентаризации

- Инвентаризация расчетов с персоналом

Основные этапы проведения инвентаризации

—————————————————————————¬

¦ 1. Подготовительный этап ¦

L————————————T————————————-

¦/

————————————-+————————————¬

¦ 2. Инвентаризация ¦

L————————————T————————————-

¦/

————————————-+————————————¬

¦ 3. Оформление результатов инвентаризации ¦

L—————————————————————————

Схема 1 Подготовительный этап инвентаризации

Перед проведением предбалансовой инвентаризации следует выполнить несколько действий:

- подготовить общий приказ о проведении инвентаризации;

- собрать расписки от материально ответственных лиц о том, что к началу инвентаризации все документы на имущество сданы в бухгалтерию или переданы инвентаризационной комиссии, все поступившие ценности оприходованы, а выбывшие — списаны.

Такие требования содержатся в п. 2.4 Методических указаний.

Приказ о проведении инвентаризации составляется по форме N ИНВ-22, утвержденной Постановлением Госкомстата России от 18.08.1998 N 88. В нем следует указать причину инвентаризации, состав комиссии, проверяемое имущество и обязательства, а также дату начала и окончания инвентаризации. Утвердить приказ должен руководитель организации. После этого он передается председателю инвентаризационной комиссии.

Приказ необходимо зарегистрировать в журнале учета и контроля за выполнением приказов о проведении инвентаризации (п. 2.3 Методических указаний).

В состав инвентаризационной комиссии включаются представители администрации организации, работники бухгалтерской службы, другие специалисты (например, экономисты, представители службы внутреннего аудита организации или сторонней организации, с которой заключен соответствующий договор).

Документы, на основании которых рассчитывается заработная плата

Положения и нормы системы оплаты труда содержатся в трудовых и коллективных договорах. Отдельные начисления могут быть назначены вне системы оплаты труда на основании приказов работодателя. Сведения о фактически отработанном времени имеются в табеле учета рабочего времени, о не отработанном, но оплачиваемом времени — в больничных листах и т.д.

Трудовой договор. Условия оплаты труда (в том числе размер тарифной ставки или оклада (должностного оклада) работника, доплаты, надбавки и поощрительные выплаты) являются обязательными условиями трудового договора (ч. 2 ст. 57 ТК РФ).

Положения, коллективный договор. Зачастую в трудовом договоре делается ссылка на локальные нормативные акты организации, в которых подробно прописаны условия начисления составных частей зарплаты. Сделать так позволяет ст. 135 ТК РФ. В ней сказано, что заработная плата работнику устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда. Системы оплаты труда устанавливаются коллективными договорами, соглашениями, локальными нормативными актами.

Обратите внимание: работники должны быть ознакомлены с установленным порядком оплаты труда.

Как правило, порядок оплаты труда определяется в положении об оплате труда. В нем также могут быть прописаны условия назначения премий. В то же время некоторые компании оформляют отдельное положение о премировании.

Таким образом, помимо трудового договора, могут быть и другие документы, в которых указан порядок оплаты труда конкретного работника.

Приказы могут содержать специфические нормы по оплате труда, а также устанавливать конкретные размеры надбавок и доплат за труд в условиях, отклоняющихся от нормальных. Например, приказы о привлечении к сверхурочной работе, работе в выходные дни, о совмещении профессий и т.д.

В ходе инвентаризации информация из приказов сопоставляется с расчетными и платежными документами.

Табели учета рабочего времени дают представление о фактическом использовании работником рабочего времени. В них указываются, например, дни командировки, болезни, часы, отработанные в ночное время, и т.д.

Примечание. Рассказывают читатели журнала «Зарплата»

«В нашей компании при инвентаризации однажды выяснилось, что в бухгалтерской программе указана сумма оклада работнику больше, чем нужно. В результате после инвентаризации нам пришлось принимать меры по возврату излишне выплаченных сумм», — рассказывает Ольга Сергеевна Савичева, бухгалтер расчетной части ЗАО «Промстройреконструкция».

Наряды или другие документы на выполненные в течение месяца работы в соответствии с утвержденными нормами выработки и расценками применяются при сдельной форме оплаты труда.

Распространенные ошибки при расчете отпускных

Основные ошибки, совершаемые при расчете отпускных, связаны с определением суммы учитываемых выплат и количества учитываемых календарных дней.

Выплаты. При расчете среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от их источников. Об этом говорится в п. 2 Положения.

Выплаты, которые можно учесть при расчете среднего заработка, поименованы в п. 2 Положения и соответствуют понятию «оплата труда». К ним относятся заработная плата, надбавки и доплаты, выплаты, связанные с условиями труда, премии, предусмотренные системой оплаты труда.

Примечание. Не забывайте о разовых премиях

Нередко при расчете отпускных бухгалтеры забывают учесть разовые премии, установленные системой оплаты труда. К ним, в частности, могут быть отнесены юбилейные премии.

Если такие выплаты указаны, например, в положении о премировании или положении об оплате труда и на него есть ссылка в трудовом договоре, то такая выплата считается установленной в рамках системы оплаты труда, и ее следует учесть при расчете отпускных.

В соответствии с п. 3 Положения для целей расчета среднего заработка не учитываются выплаты социального характера, иные выплаты, не относящиеся к оплате труда.

Обратите внимание: в трудовом или коллективном договоре могут быть предусмотрены социальные обязательства работодателя, например выплата материальной помощи, оплата коммунальных услуг за работника. Тот факт, что данные выплаты указаны в трудовом договоре, не означает, что они относятся к системе оплаты труда. При расчете среднего заработка они не учитываются.

На основании п. 5 Положения не учитываются выплаты, начисленные за время, которое исключается при исчислении среднего заработка. К таким начислениям можно отнести:

- пособие по временной нетрудоспособности, беременности и родам;

- средний заработок, сохраняемый за работником в период командировки, во время отпуска и в других случаях, предусмотренных трудовым законодательством.

Учитываемые дни в не полностью отработанном месяце. Существует определенный алгоритм расчета календарных дней в месяце, в котором работник болел, был в командировке и т.д. В результате месяц оказался отработанным не в полном объеме.

————-¬ ——————————¬ ———————¬

¦ Количество ¦ ¦ ¦ ¦ Количество ¦

¦ календарных¦ ¦ 29,4 ¦ ¦ календарных дней, ¦

¦дней в одном¦ = ¦—————————-¦ x ¦ приходящихся на ¦

¦ неполном ¦ ¦Общее количество календарных¦ ¦ отработанное время¦

¦ месяце ¦ ¦ дней неполного месяца ¦ ¦ в неполном месяце ¦

L————- L—————————— L———————

Количество календарных дней, приходящихся на отработанное время в неполном месяце, — это разница между общим количеством календарных дней в месяце и количеством календарных дней, исключаемых при расчете отпускных.

Что важно помнить: отрезок исключаемого (неотработанного) времени ограничен. Его начало и конец строго зафиксированы в документах (больничный лист, приказ, объяснительная и т.п.). На основании этих документов исключаемый период отражается в табеле учета рабочего времени.

Инвентаризация расчетов по начислению и выплате пособий

В 2011 г. изменился порядок расчета пособий. Об этом было много сказано на страницах журнала «Зарплата», поэтому напомним только основные моменты.

Расчетный период. Суммы пособия по временной нетрудоспособности, по беременности и родам и ежемесячного пособия по уходу за ребенком определяют исходя из заработка работника за два календарных года перед годом наступления страхового случая, в том числе за время работы у другого работодателя (других работодателей). В 2011 г. это 2009 и 2010 гг.

Предельная сумма заработка. Заработок, исходя из которого в 2011 г. определяется размер пособия, рассчитывается за каждый календарный год расчетного периода. При этом его сумма не может превысить предельную величину базы для начисления страховых взносов, которая была установлена на 2010 г. (415 000 руб.).

Оплата пособия. В 2011 г. первые три дня временной нетрудоспособности оплачиваются за счет средств работодателя, остальные дни болезни — за счет средств ФСС РФ.

Особые правила расчета пособий предусмотрены для совместителей и работников, у которых в расчетном периоде был отпуск по беременности и родам или отпуск по уходу за ребенком. Кроме того, работники, у которых в 2011 г. возникло право на получение пособия по беременности и родам и ежемесячного пособия по уходу за ребенком, могут выбрать правила их расчета — действовавшие до 1 января 2011 г. или новые.

Какие документы проверить

Пособие по временной нетрудоспособности. Для назначения и выплаты пособия необходимы следующие документы:

- листок нетрудоспособности;

- справки о сумме заработка, из которого должно быть исчислено пособие, с мест работы у других страхователей;

- документы, подтверждающие страховой стаж (как правило, это трудовая книжка);

- расчет пособия по временной нетрудоспособности, который производится на отдельном листке и прикладывается к больничному листу.

Об этом говорится:

- в ч. 5 ст. 13 Федерального закона от 29.12.2006 N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

- п. 67 Порядка выдачи листков нетрудоспособности, утвержденного Приказом Минздравсоцразвития России от 29.06.2011 N 624н (далее — Порядок выдачи больничных листов).

Пособие по беременности и родам. Для его назначения необходимы документы:

- листок нетрудоспособности;

- заявление работницы о выплате пособия. В нем может быть указан выбор порядка расчета пособия;

- расчет пособия по беременности и родам, который производится на отдельном листке и прикладывается к больничному листу.

Об этом говорится:

- в ч. 5 ст. 13 названного выше Закона N 255-ФЗ;

- п. 5 Порядка и условий назначения и выплаты государственных пособий гражданам, имеющим детей, утвержденных Приказом Минздравсоцразвития России от 23.12.2009 N 1012н (далее — Порядок выплаты «детских» пособий);

- п. 67 Порядка выдачи больничных листов.

Ежемесячное пособие по уходу за ребенком. Документы, необходимые для его назначения в различных ситуациях, перечислены в п. 54 Порядка выплаты «детских» пособий. В большинстве случаев необходимы документы:

- заявление о назначении пособия;

- копия свидетельства о рождении (усыновлении) ребенка;

- копия свидетельства о рождении предыдущего ребенка (детей) либо документ об усыновлении предыдущего ребенка (детей);

- справка с места работы отца ребенка о том, что он не использует указанный отпуск и не получает пособия.

Единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности. Для его назначения необходимы:

- справка из женской консультации либо другой медицинской организации, поставившей женщину на учет в ранние сроки беременности;

- листок нетрудоспособности с галкой в ячейке «да __» в строке «Поставлена на учет в ранние сроки беременности (до 12 недель)».

Это следует:

- из п. 22 Порядка выплаты «детских» пособий;

- п. 58 Порядка выдачи больничных листов.

Какие счета бухгалтерского учета проверить

Начисление пособий отражается по кредиту счета 70 «Расчеты с персоналом по оплате труда» и дебету счетов:

- учета затрат (20, 25 и т.д.) — при начислении пособия по временной нетрудоспособности в связи с болезнью или травмой непроизводственного характера за счет средств работодателя;

- 69 «Расчеты по социальному страхованию и обеспечению» — при начислении пособия по временной нетрудоспособности, начиная с четвертого дня болезни, и других пособий, выплачиваемых за счет средств ФСС РФ.

Выплату пособий отражают по дебету счета 70 «Расчеты с персоналом по оплате труда» и дебету счетов учета денежных средств (50, 51).

>Инвентаризация расчетов с подотчетниками

Деньги под отчет выдают в разных ситуациях, например для покупки канцелярских товаров, перед направлением в командировку.

В большинстве случаев деньги под отчет выдают наличными по расходному кассовому ордеру или перечисляют на карточку работника. Рассмотрим, какие еще документы следует проверить в ходе инвентаризации расчетов с подотчетниками. Вначале рассмотрим самый распространенный вариант — деньги под отчет выдаются не в связи с командировкой.

Деньги выдавались на покупку материальных ценностей. Вам следует установить, есть ли следующие документы:

- список подотчетных лиц, которым могут быть выданы подотчетные суммы;

- список лиц руководящего состава, уполномоченных поручать подотчетным лицам производить траты в интересах работодателя и давать распоряжения сотрудникам бухгалтерии о выдаче подотчетных сумм;

- авансовые отчеты с приложенными документами, которые подтверждают расходование средств и приобретение ценностей (в частности, товарные и кассовые чеки).

Командировка. В этом случае следует проверить наличие:

- служебного задания;

- приказа о направлении в командировку;

- командировочного удостоверения;

- авансового отчета с приложенными к нему документами, которые подтверждают расходование средств и приобретение ценностей (в частности, товарные и кассовые чеки, проездные билеты, счета за проживание в гостинице).

Представительские расходы. Как и в предыдущих случаях, подотчетное лицо представляет авансовый отчет и прилагает к нему оправдательные документы. В их числе чеки, квитанции к расходным кассовым ордерам и прочие платежные документы.

Возмещение перерасхода. Если работник потратил денег больше, чем получил под отчет (об этом свидетельствует авансовый отчет), то при наличии оправдательных документов руководитель принимает решение о возмещении перерасхода. Выдача денег оформляется расходным кассовым ордером, или средства перечисляются на карточку работника.

Инвентаризация расчетов по займам работникам

Организация может предоставить заем своим сотрудникам в денежной или натуральной форме (п. 1 ст. 807 ГК РФ). Как правило, заем предоставляют в денежной форме.

Договор займа между организацией и работником оформляется в письменном виде (п. 1 ст. 808 ГК РФ). Денежные средства работнику выдаются по расходному кассовому ордеру или перечисляются на его карточку по платежному поручению.

Для учета денежных займов, предоставленных сотрудникам, используется счет 73-1 «Расчеты по предоставленным займам». Если заем процентный, его можно отразить на счете 58-3 «Предоставленные займы».

После того как организация выдала сотруднику деньги или перевела их на его банковский счет, в учете производится запись:

Дебет 73-1 (58) Кредит 50 (51)

- выдан денежный заем сотруднику;

Дебет 51 (50) Кредит 73-1 (58)

- работник вернул заем.

Если работнику заем был выдан под проценты, в бухгалтерском учете их начисление и погашение оформляют проводками:

Дебет 73-1 Кредит 91-1

- начислены проценты по договору займа;

Дебет 50 (51, 70) Кредит 73-1

- получены проценты за пользование заемными деньгами.

При выдаче займа работнику может возникнуть материальная выгода, которая облагается НДФЛ (ст. ст. 210 и 212 НК РФ). Рассчитать и удержать налог должна будет организация-работодатель, выдавшая заем. Удержание налога оформляют записью:

Дебет 70 Кредит 68, субсчет «Расчеты по НДФЛ».

Инвентаризация расчетов по НДФЛ

Большинство выплат работникам являются объектами обложения НДФЛ. На организацию-работодателя возложена обязанность правильно исчислить, удержать и перечислить налог в бюджет (п. 1 ст. 226 НК РФ).

Карточка по учету НДФЛ. Налоговые агенты ведут учет доходов, вычетов и сумм налога в регистрах налогового учета. Форму регистра работодатель разрабатывает самостоятельно (п. 1 ст. 230 НК РФ). Такое правило введено с 1 января 2011 г.

В помощь читателям редакция журнала «Зарплата» разработала вариант карточки по учету НДФЛ и порядок ее заполнения («Зарплата», 2011, N N 1 и 2).

Карточка ведется на каждого работника в отдельности, а перечисляется НДФЛ сразу за всех работников по платежному поручению.

Платежное поручение. Этот документ подтверждает исполнение налоговым агентом обязанности по перечислению налога.

При инвентаризации расчетов по НДФЛ следует проверить записи по счету 68, субсчету «Расчеты по НДФЛ».

Удержание НДФЛ с доходов работника отражается проводкой: Дебет 70 (73-1) Кредит 68, субсчет «Расчеты по НДФЛ».

Перечисление — Дебет 68, субсчет «Расчеты по НДФЛ», Кредит 51.

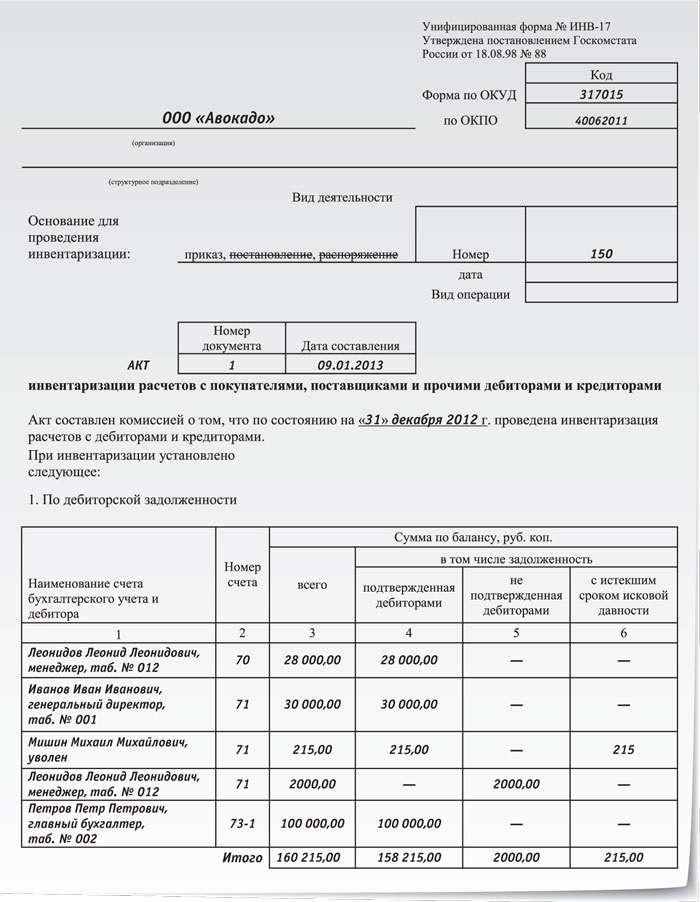

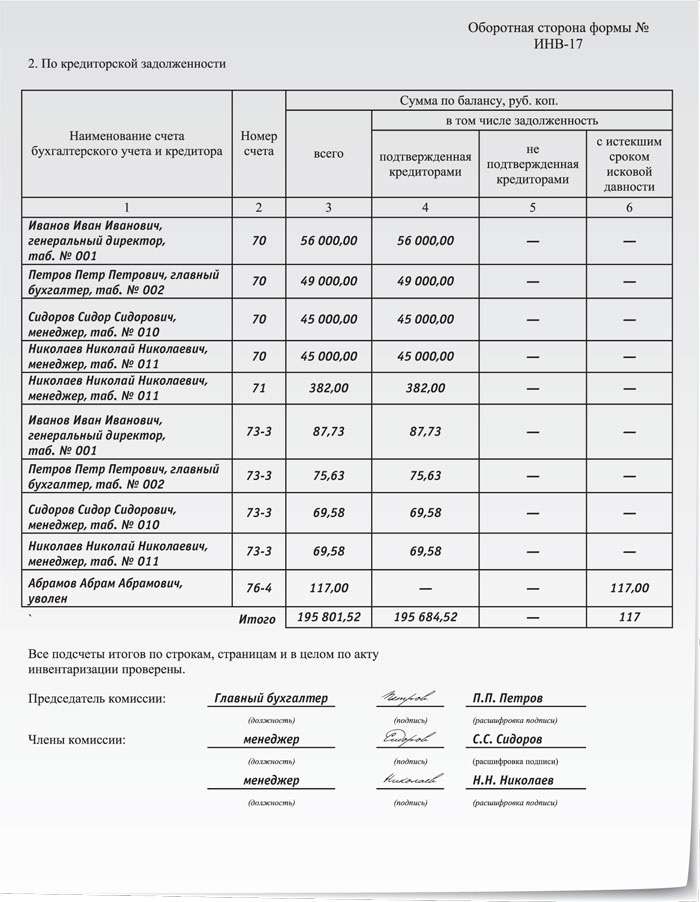

Оформление результатов инвентаризации

Форма акта. Итоги инвентаризации фиксируются в акте (п. 2.5 Методических указаний). Для оформления итогов инвентаризации расчетов с персоналом используется форма N ИНВ-17 «Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами», утвержденная Постановлением Госкомстата России от 18.08.1998 N 88.

Количество актов. Акт составляется в двух экземплярах и подписывается ответственными лицами инвентаризационной комиссии на основании выявления по документам остатков сумм, числящихся на соответствующих счетах. Один экземпляр акта передается в бухгалтерию, второй — остается в комиссии.

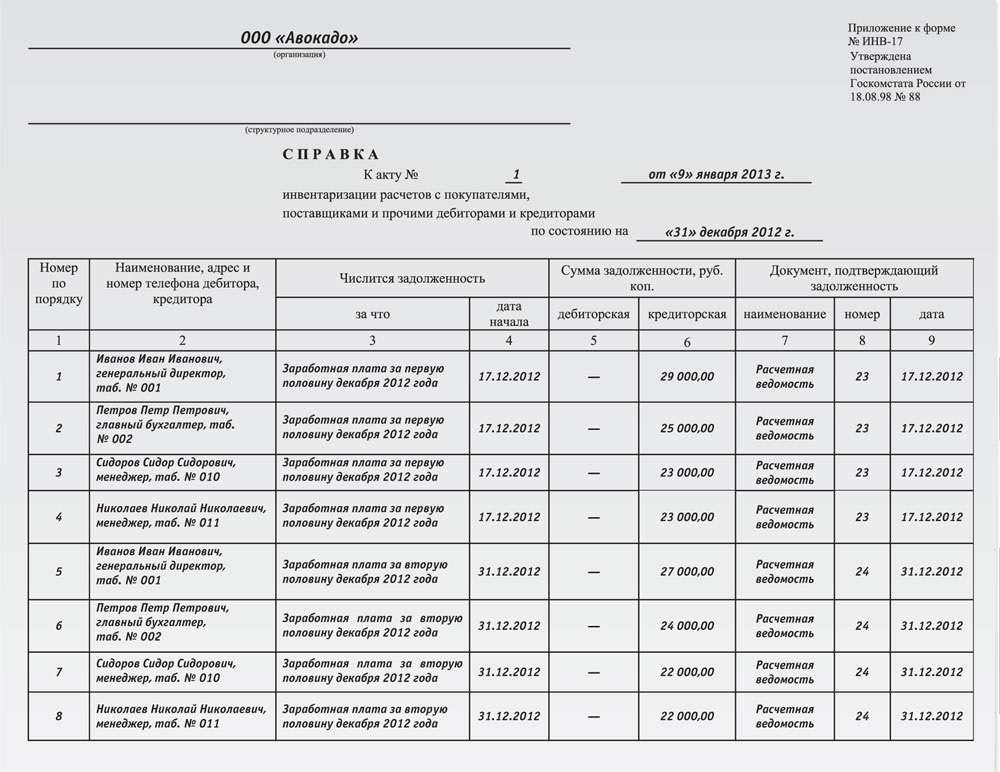

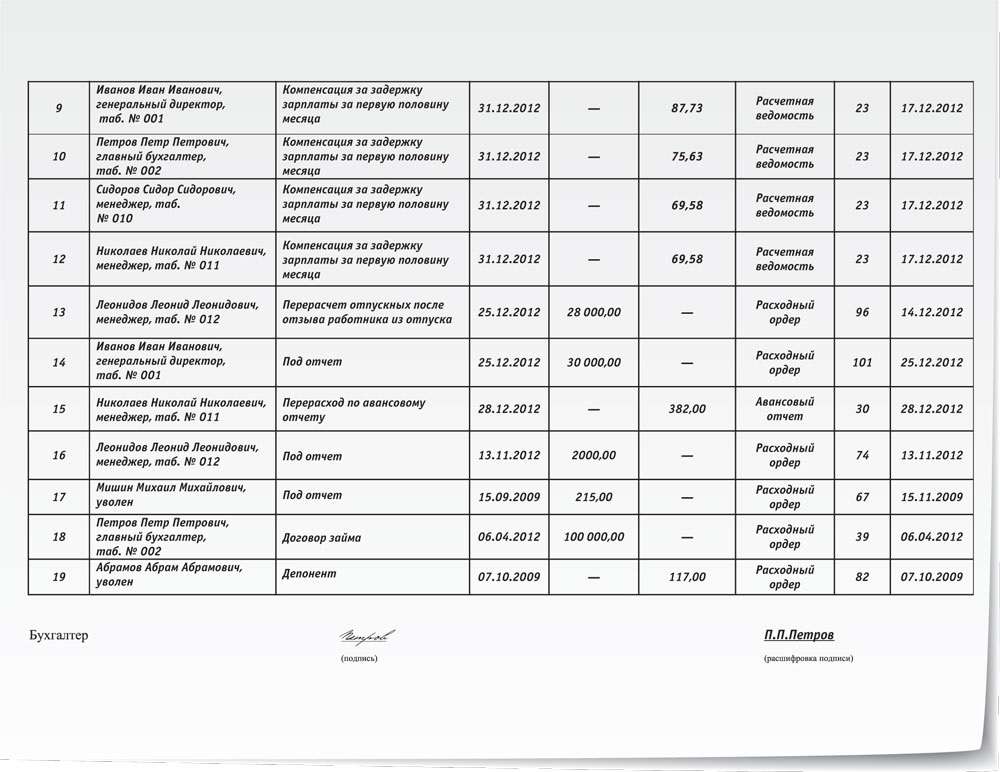

Справка. К акту инвентаризации по видам задолженности расчетов должна быть приложена справка (Приложение к форме N ИНВ-17), которая является основанием для оформления акта по форме N ИНВ-17 (Указания по применению и заполнению форм, утвержденные Постановлением Госкомстата России от 18.08.1998 N 88).

Справка составляется в разрезе синтетических счетов бухгалтерского учета.

Порядок оформления. Акт заполняется чернилами или шариковой ручкой четко и ясно, без помарок и подчисток.

Исправления. Исправление ошибок производится путем зачеркивания неправильных записей и проставления над зачеркнутыми правильных записей. Исправления должны быть оговорены и подписаны всеми членами инвентаризационной комиссии и материально ответственными лицами.

Не допускается оставлять незаполненные строки, на последних страницах незаполненные строки прочеркиваются.

Подписание. Акт подписывают все члены инвентаризационной комиссии и материально ответственные лица.

Такой порядок предусмотрен в п. п. 2.9 и 2.10 Методических указаний.

В следующих номерах вы прочитаете о том, как исправить ошибки, которые были выявлены по итогам инвентаризации.

Т.В.Кузнецова

Аудитор

Проверка состояния расчетов с персоналом является неотъемлемой частью инвентаризации, проводимой перед составлением годовой отчетности. В ходе инвентаризации выявляется фактическое состояние расчетов, которое сопоставляется с данными регистров бухгалтерского учета. С учетом специфики нашего журнала мы расскажем о том, на что следует обратить внимание при проведении инвентаризации расчетов по начислению и выплате заработной платы и пособий, расчетов с подотчетными лицами, расчетов по выданным работникам займам, а также расчетов с бюджетом по НДФЛ и внебюджетными фондами по страховым взносам.

В соответствии с п. 3 ст. 11 Федерального закона № 402-ФЗ случаи, сроки и порядок проведения инвентаризации, а также перечень объектов, подлежащих инвентаризации, определяются экономическим субъектом, за исключением обязательного проведения инвентаризации. Обязательное проведение инвентаризации устанавливается законодательством РФ, федеральными и отраслевыми стандартами. В связи с вступлением названного закона в силу 1 января 2013 года у многих организаций возник вопрос о необходимости проводить инвентаризацию обязательств перед составлением годовой бухгалтерской отчетности, ведь прямого указания на ее проведение в тексте документа не содержится.

Следует отметить, что до утверждения органами государственного регулирования бухгалтерского учета федеральных и отраслевых стандартов, предусмотренных ст. 21 данного закона, применяются правила ведения бухучета и составления бухгалтерской (финансовой) отчетности, утвержденные уполномоченными федеральными органами исполнительной власти и ЦБ РФ до 01.01.2013 (ст. 30 Федерального закона № 402-ФЗ). Напомним, что на сегодняшний день действует Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное Приказом Минфина РФ от 29.07.1998 № 34н. В пункте 27 данного положения установлено, что проведение инвентаризации, в том числе перед составлением годового отчета, обязательно. С учетом п. 1 ст. 15 Федерального закона № 402-ФЗ, в котором отчетный год определяется как календарный год с 1 января по 31 декабря включительно, инвентаризация обязательств должна проводиться по состоянию на 31 декабря включительно. Разъяснения контролирующих органов о том, что инвентаризация расчетов должна осуществляться по состоянию на 31 декабря, представлены в Письме Минфина РФ от 09.01.2013 № 07-02-18/01.

Что проверяется в ходе инвентаризации расчетов с работниками организации? На основании п. 3.46 Методических указаний по инвентаризации имущества и финансовых обязательств, утвержденных Приказом Минфина РФ от 13.06.1995 № 49 (далее – Методические указания), по задолженности работникам организации выявляются невыплаченные суммы по оплате труда, подлежащие перечислению на счет депонентов, а также суммы и причины возникновения переплаты работникам.

К сведению

Пунктом 2.2 Методических указаний предусмотрено, что организация должна иметь постоянно действующую инвентаризационную комиссию, а при большом объеме работы для одновременного проведения инвентаризации имущества и финансовых обязательств она создает еще и рабочие инвентаризационные комиссии. В состав комиссии должны входить только те специалисты, которые обязательно будут присутствовать при ее проведении, поскольку отсутствие хотя бы одного члена комиссии служит основанием для признания результатов инвентаризации недействительными.

При инвентаризации подотчетных сумм проверяются отчеты подотчетных лиц по выданным авансам с учетом их целевого использования, а также суммы выданных авансов по каждому подотчетному лицу (даты выдачи, целевое назначение) (п. 3.48 Методических указаний).

Согласно п. 3.48 Методических указаний инвентаризационная комиссия путем документальной проверки должна также установить:

- правильность расчетов с налоговыми органами и внебюджетными фондами;

- правильность и обоснованность числящейся в бухгалтерском учете суммы задолженности по недостачам и хищениям;

- правильность и обоснованность сумм дебиторской, кредиторской и депонентской задолженности, включая суммы задолженности, по которой истекли сроки исковой давности.

Инвентаризация расчетов по начислению и выплате заработной платы

При проведении инвентаризации необходимо проверить соответствие начисленных сумм заработной платы и других выплат положениям системы оплаты труда, локальным нормативным актам работодателя, данным о фактической выработке, фактически отработанном времени, а также определить характер задолженности в расчетах с работниками по заработной плате (нормальная или просроченная). Для этого проверке подвергаются данные синтетического и аналитического учета.

Проверку лучше начинать с документов, которые являются основаниями для расчета заработной платы. К таким документам относятся:

- коллективный договор, положения об оплате труда, премировании, другие локальные нормативные акты;

- трудовые договоры;

- приказы о привлечении к сверхурочной работе, работе в выходные дни, совмещении профессий, прочие приказы, устанавливающие размеры надбавок и доплат за работу в условиях, отклоняющихся от нормальных, а также приказы, содержащие специфические нормы по оплате труда и предусматривающие внесистемные выплаты.

Сведения о фактически отработанном времени можно получить из табеля учета рабочего времени.

Сведения о суммах фактически начисленной заработной платы содержатся:

- в лицевых счетах;

- в нарядах и других документах на выполнение в течение месяца работы в соответствии с утвержденными нормами и расценками (при сдельной форме оплаты труда);

- в расчетных (расчетно-платежных) ведомостях.

Информация о выплате работникам заработной платы представлена в платежных (расчетно-платежных) ведомостях и расходных кассовых ордерах.

Отметим, что после вступления в силу Федерального закона № 402-ФЗ неоднократно поднимался вопрос применения унифицированных форм для оформления событий, которые происходят в сфере трудовых отношений (прием на работу, увольнение работника, предоставление ему отпуска и др.). По мнению Роструда, негосударственные организации с 1 января 2013 года вправе использовать формы первичных учетных документов, разработанные ими самостоятельно (письма от 09.01.2013 № 2-ТЗ, от 23.01.2013 № ПГ/10659-6-1, от 14.02.2013 № ПГ/1487-6-1).

В качестве примера Роструд упоминает личную карточку работника (форма Е-2) и отмечает, что первичный учетный документ должен содержать все обязательные реквизиты, установленные ч. 2 ст. 9 Федерального закона № 402-ФЗ. Аналогичные разъяснения были даны в отношении формы Т-3 «Штатное расписание» (Письмо Роструда от 23.01.2013 № ПГ/409-6-1).

Форма личной карточки работника, как и иные унифицированные формы первичных учетных документов по учету труда и его оплаты, утверждена Постановлением Госкомстата РФ от 05.01.2004 № 1 (далее – Постановление № 1). В то же время необходимо принимать во внимание, что требования о применении этой унифицированной формы для ведения воинского учета предусмотрены п. 27 Положения о воинском учете.

Обратите внимание

В Информации № ПЗ-10/2012 Минфин указал, что с 1 января 2013 года остаются обязательными для применения формы первичных учетных документов, установленные уполномоченными органами в соответствии с другими федеральными законами.

С учетом изложенного можно прийти к выводу, что оформление документов с использованием самостоятельно разработанных форм для учета труда и его оплаты может вызвать претензии со стороны проверяющих органов, поскольку в новой форме могут быть не учтены (не полностью учтены) требования трудового законодательства, предъявляемые к конкретному документу.

Например, личная карточка работника должна содержать графы, в которые необходимо вносить сведения о выполняемой работе, переводе на другую постоянную работу и увольнении (п. 12 Правил ведения и хранения трудовых книжек). В то же время данные сведения не входят в перечень, приведенный в ч. 2 ст. 9 Федерального закона № 402-ФЗ.

Из вышесказанного следует, что при составлении документов по учету труда и его оплаты организациям целесообразнее использовать унифицированные формы, утвержденные Постановлением № 1. При этом применение данных унифицированных форм необходимо утвердить либо отдельным приказом руководителя организации, либо приложением к учетной политике.

После того, как установлено наличие всех необходимых документов, нужно сверить данные первичных учетных документов и регистров с суммами, отраженными на счетах бухгалтерского учета.

Напомним, что в соответствии с Инструкцией по применению Плана счетов в бухгалтерском учете начисление заработной платы отражается по кредиту счета 70 «Расчеты с персоналом по оплате труда» и дебету счетов учета затрат на производство (расходов на продажу) и других источников (08 «Вложения во внеоборотные активы», 20 «Основное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и т. д.).

При инвентаризации расчетов с персоналом обороты по кредиту счета 70 сравнивают с суммами, отраженными в расчетных (расчетно-платежных) ведомостях.

Выплата заработной платы отражается по дебету счета 70 и кредиту счетов учета денежных средств (50 «Касса», 51 «Расчетные счета»). При осуществлении различных удержаний из заработной платы возможны корреспонденции со счетами 68 «Расчеты по налогам и сборам» (при удержании НДФЛ), 71 «Расчеты с подотчетными лицами» (при удержании неиспользованной суммы аванса, полученного под отчет), 73 «Расчеты с персоналом по прочим обязательствам» (например, в счет возмещения ущерба, причиненного работодателю, или погашения займа, предоставленного организацией), 76 «Расчеты с разными дебиторами и кредиторами» (при удержании алиментов).

Инструкцией по применению Плана счетов предусмотрено, что аналитический учет по счету 70 ведется по каждому работнику организации.

К сведению

Кредитовое сальдо счета 70 показывает задолженность организации перед работниками по начисленной, но не выплаченной им заработной плате (как текущей, так и просроченной).Начисленные, но не выплаченные в установленный срок (из-за неявки получателей) суммы числятся по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по депонированным суммам». При инвентаризации субсчета «Расчеты по депонированным суммам» счета 76 выявляются суммы депонентской задолженности, по которой истек срок исковой давности.

Инвентаризация расчетов с подотчетными лицами

В ходе инвентаризации необходимо проверить отчеты подотчетных лиц по выданным авансам с учетом их целевого использования.

По итогам инвентаризации комиссия должна установить подотчетные суммы, по которым работники не представили авансовый отчет. Из них выделяют суммы, по которым сотрудники не отчитались в срок.

Вначале следует установить наличие в организации следующих документов, утвержденных руководителем:

- перечня лиц, которые имеют право на получение денежных средств под отчет;

- перечня лиц руководящего состава, уполномоченных поручать подотчетным лицам производить траты в интересах работодателя и давать распоряжения сотрудникам бухгалтерии о выдаче подотчетных сумм.

К сведению

Приказом по организации утверждается перечень лиц, которые имеют право на получение денежных средств под отчет. В приказе должны быть установлены, в частности, сроки, на которые выдаются подотчетные суммы, их предельный размер и порядок представления авансовых отчетов. Если такого приказа в организации нет, можно считать, что срок выдачи подотчетных сумм не установлен, а значит, расчеты по подотчетным суммам должны быть осуществлены в пределах одного рабочего дня. К такому выводу пришла ФНС в Письме от 24.01.2005 № 04-1-02/704.

Выдача денег под отчет производится по расходному кассовому ордеру (п. 4.1 Положения о порядке ведения кассовых операций) или путем перечисления безналичных средств на карточку работника. Согласно п. 4.4 Положения о порядке ведения кассовых операций для выдачи наличных денег работнику на хозяйственные расходы расходный кассовый ордер оформляется согласно письменному заявлению подотчетного лица, составленному в произвольной форме и содержащему собственноручную надпись руководителя о сумме наличных денег и сроке, на который они выдаются, подпись руководителя и дату.

Обратите внимание

В целях минимизации наличного денежного обращения, а также с учетом нецелесообразности выдачи карт организации каждому сотруднику, направляемому в командировку, и специфики осуществления расходов, связанных с компенсацией сотрудникам документально подтвержденных расходов, Минфин и Казначейство РФ считают возможным перечислять средства на банковские счета физических лиц – сотрудников организаций в целях осуществления ими с использованием карт физических лиц, выданных в рамках «зарплатных» проектов, оплаты командировочных расходов и компенсации сотрудникам документально подтвержденных расходов (Письмо Минфина РФ № 02-03-10/37209, Казначейства РФ № 42-7.4-05/5.2-554 от 10.09.2013).

Какие документы подтверждают целевое расходование денежных средств? Если деньги выдавались на покупку материальных ценностей или на представительские расходы, то это авансовые отчеты, к которым приложены товарные и кассовые чеки, квитанции к ПКО, накладные и другие документы, подтверждающие расходование средств и приобретение ценностей.

В случае, когда деньги под отчет выдавались на командировочные расходы, необходимо проверить наличие следующих документов:

- служебного задания;

- приказа о направлении в командировку;

- командировочного удостоверения;

- авансового отчета с приложением подтверждающих расходы документов (проездных билетов, квитанций из гостиницы, товарных и кассовых чеков и др.).

К сведению

Минтруд, рассмотрев в Письме от 14.02.2013 № 14-2-291 вопрос об оформлении первичных документов при направлении работника в служебную командировку, разъяснил: соответствующие документы (в частности, командировочное удостоверение) должны быть составлены по формам, утвержденным Постановлением № 1. Роструд в Письме от 04.03.2013 № 164-6-1 также отметил, что при оформлении командировочного удостоверения следует использовать унифицированную форму Т-10 и руководствоваться указаниями по ее заполнению, утвержденными данным постановлением. Кроме того, абз. 3 п. 26 Положения об особенностях направления работников в служебные командировки, утвержденного Постановлением Правительства РФ от 13.10.2008 № 749, прямо установлено, что отчет сотрудника о работе, выполненной в командировке, представляется работодателю в письменной форме. Унифицированные формы служебного задания, отчета о его выполнении и командировочного удостоверения также содержатся в Постановлении № 1.

В соответствии с Инструкцией по применению Плана счетов информация о расчетах с подотчетными лицами обобщается на синтетическом счете 71 «Расчеты с подотчетными лицами». По дебету этого счета отражается выдача работнику денежных средств, по кредиту – погашение его задолженности: оприходование ценностей или акцепт расходов, а также возврат неиспользованных сумм аванса.

Аналитический учет по счету 71 ведется по каждой сумме, выданной под отчет.

Инвентаризация расчетов по начислению и выплате пособий

Проверка расчетов по начислению и выплате пособий необходима в целях подтверждения их обоснованности. Следует отметить, что в случае выявления ошибок в таких расчетах и их своевременного устранения организация сможет избежать проблем зачета пособий за счет средств ФСС.

При назначении и выплате пособий организация руководствуется:

Федеральным законом от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее – Федеральный закон № 255-ФЗ);

Федеральным законом от 16.07.1999 № 165-ФЗ «Об основах обязательного социального страхования»;

Федеральным законом от 19.05.1995 № 81-ФЗ «О государственных пособиях гражданам, имеющим детей»;

Федеральным законом от 03.12.2012 № 216-ФЗ «О федеральном бюджете на 2013 год и плановый период 2014 и 2015 годов»;

Порядком и условиями назначения и выплаты государственных пособий гражданам, имеющим детей;

Порядком выдачи листков нетрудоспособности;

Разъяснением «О порядке предоставления и оплаты дополнительных выходных дней в месяц одному из работающих родителей (опекуну, попечителю) для ухода за детьми-инвалидами»;

Федеральным законом от 12.01.1996 № 8-ФЗ «О погребении и похоронном деле».

В первую очередь необходимо проверить наличие всех документов, которые являются основаниями для назначения пособий. В зависимости от вида пособия к таким документам относятся:

- листки нетрудоспособности;

- справки о сумме заработка, из которого должно быть исчислено пособие, с мест работы у других работодателей;

- документы, подтверждающие страховой стаж;

- документы для назначения «детских» пособий, перечисленные в Порядке и условиях назначения и выплаты государственных пособий гражданам, имеющим детей;

- заявления на выплату пособий;

- расчеты пособий, произведенные бухгалтерией организации.

При проверке правильности начисления и выплаты пособий в силу Федерального закона № 255-ФЗ следует помнить:

- пособие по временной нетрудоспособности за первые три дня выплачивается за счет средств работодателя (пп. 1 п. 2 ст. 3);

- предельная сумма заработка при исчислении пособий не может превышать установленную предельную величину базы для начисления страховых взносов (ст. 14);

- пособие по временной нетрудоспособности при необходимости осуществления ухода за больным членом семьи выплачивается застрахованному лицу с учетом ограничений (в частности, в случае ухода за больным ребенком в возрасте до 7 лет пособие выплачивается не более чем за 60 календарных дней в календарном году, для детей от 7 до 15 лет – не более чем за 45 календарных дней) (п. 5 ст. 6);

- право на ежемесячное пособие по уходу за ребенком сохраняется в случае, если лицо, находящееся в отпуске по уходу за ребенком, работает на условиях неполного рабочего времени или на дому и продолжает осуществлять уход за ребенком (ст. 11.1).

Далее необходимо проверить записи на счетах бухгалтерского учета. Начисление пособий отражается по кредиту счета 70 в корреспонденции со счетами учета затрат при начислении пособия по временной нетрудоспособности за счет средств работодателя (Дебет 20, 25, 26, 44) или по дебету счета 69 «Расчеты по социальному страхованию и обеспечению» (при начислении пособия по временной нетрудоспособности начиная с четвертого дня болезни и других пособий, выплачиваемых за счет средств ФСС). Выплата пособий отражается по дебету счета 70 и кредиту счетов учета денежных средств.

Инвентаризация расчетов по НДФЛ

Организации и предприниматели, от которых или в результате отношений с которыми работники-налогоплательщики получают доходы, признаются налоговыми агентами. Налоговые агенты обязаны исчислить, удержать у налогоплательщика и уплатить сумму НДФЛ, рассчитанную в соответствии со ст. 224 НК РФ (ст. 226 НК РФ).

Согласно п. 1 ст. 230 НК РФ налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных последним налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета. Формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налоговым агентом самостоятельно и должны содержать сведения, позволяющие идентифицировать:

- налогоплательщика;

- вид выплачиваемых ему доходов и предоставляемых налоговых вычетов в соответствии с кодами, утверждаемыми федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. В настоящее время действует Приказ ФНС РФ от 17.11.2010 № ММВ-7-3/611@ «Об утверждении формы сведений о доходах физических лиц и рекомендаций по ее заполнению, формата сведений о доходах физических лиц в электронном виде, справочников»;

- суммы доходов и даты их выплаты;

- статус налогоплательщика;

- даты удержания и перечисления налога в бюджетную систему РФ, реквизиты соответствующего платежного документа.

Документом, подтверждающим исполнение налоговым агентом обязанности по перечислению налога в бюджет, является платежное поручение.

В ходе инвентаризации расчетов по НДФЛ необходимо проверить записи по счету 68, субсчет «Расчеты по НДФЛ».

Согласно пп. 10 п. 1 ст. 32 НК РФ налоговые органы обязаны предоставлять налогоплательщику, плательщику сбора или налоговому агенту по его запросу справку о состоянии расчетов указанного лица по налогам, сборам, пеням, штрафам, процентам и справку об исполнении обязанности по их уплате на основании данных налогового органа. Справка о состоянии таких расчетов передается (направляется) этому лицу (его представителю) в течение пяти дней, справка об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов – в течение 10 дней со дня поступления в налоговый орган соответствующего запроса. Кроме того, в силу пп. 11 названного пункта налоговые органы обязаны осуществлять по заявлению налогоплательщика, ответственного участника консолидированной группы налогоплательщиков, плательщика сбора или налогового агента совместную сверку расчетов по налогам, сборам, пеням, штрафам, процентам. Результаты такой сверки оформляются актом. Акт совместной сверки расчетов вручается (направляется по почте заказным письмом) или передается налогоплательщику (ответственному участнику консолидированной группы налогоплательщиков, плательщику сбора, налоговому агенту) в электронной форме по телекоммуникационным каналам связи в течение следующего дня после дня составления такого акта. Порядок передачи акта совместной сверки расчетов по налогам, сборам, пеням и штрафам в электронном виде по телекоммуникационным каналам связи утвержден Приказом ФНС РФ от 29.12.2010 № ММВ-7-8/781@.

На основании абз. 2 п. 3 ст. 78 НК РФ в случае выявления сумм излишне уплаченного налога инициировать проведение сверки расчетов может как налогоплательщик, так и налоговый орган. Форма акта совместной сверки расчетов по налогам, сборам, пеням и штрафам утверждена Приказом ФНС РФ от 20.08.2007 № ММ-3-25/494@. Регламент организации работы с налогоплательщиками, плательщиками сборов, страховых взносов на обязательное пенсионное страхование и налоговыми агентами утвержден Приказом ФНС РФ от 09.09.2005 № САЭ-3-01/444@ (редакция от 21.01.2013).

Инвентаризация расчетов по страховым взносам

Частью 1 ст. 5 Федерального закона № 212-ФЗ установлено, что работодатели, производящие выплаты работникам, являются плательщиками страховых взносов.

Согласно ч. 6 ст. 15 данного закона работодатели – плательщики страховых взносов обязаны вести учет сумм начисленных выплат и иных вознаграждений, сумм страховых взносов в отношении каждого физического лица, в пользу которого осуществлялись выплаты. Для организации такого учета предназначены индивидуальные карточки, которые открываются на каждого работника. В целях унификации ведения индивидуального учета в Письме ПФР от 26.01.2010 № АД-30-24/691, ФСС РФ от 14.01.2010 № 02-03-08/08-56П «О порядке учета сумм начисленных выплат и иных вознаграждений, а также сумм начисленных страховых взносов плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам» представлена форма карточки индивидуального учета.

В ходе инвентаризации расчетов по страховым взносам кроме индивидуальных карточек необходимо проверить платежные поручения. Напомним, что уплата страховых взносов осуществляется отдельными расчетными документами, направляемыми в ПФР, ФСС и ФФОМС (ч. 8 ст. 15 Федерального закона № 212-ФЗ).

Начисление страховых взносов отражается по кредиту счета 69 «Расчеты по социальному страхованию и обеспечению» по соответствующим субсчетам. Погашение задолженности перед внебюджетными фондами отражается по дебету счета 69.

К сведению

В случае обнаружения факта, свидетельствующего о возможной излишней уплате страховых взносов, по предложению органа контроля за уплатой страховых взносов или плательщика страховых взносов может быть проведена совместная сверка расчетов по страховым взносам. Результаты такой сверки оформляются актом, подписываемым органом контроля за уплатой страховых взносов и плательщиком страховых взносов (ч. 4 ст. 26 Федерального закона № 212-ФЗ). Для подтверждения расчетов с Пенсионным фондом и ФСС предназначены формы 21-ПФР и 21-ФСС РФ, утвержденные Приказом Минздравсоцразвития РФ от 11.12.2009 № 979н.

Оформление результатов инвентаризации

В соответствии с п. 2.5 Методических указаний сведения о реальности учтенных финансовых обязательств записываются в инвентаризационные описи или акты инвентаризации не менее чем в двух экземплярах. Примерные формы таких описей и актов приведены в приложениях к Методическим указаниям.

Для оформления итогов инвентаризации расчетов с персоналом используется форма ИНВ-17 «Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами», утвержденная Постановлением Госкомстата РФ от 18.08.1998 № 88.

К акту инвентаризации по видам задолженности по расчетам должна быть приложена справка (приложение к форме ИНВ-17), которая является основанием для оформления акта по форме ИНВ-17 (Указания по применению и заполнению форм). Справка составляется в разрезе синтетических счетов бухгалтерского учета.

Согласно п. 2.9 Методических указаний инвентаризационные описи могут быть заполнены как с использованием средств вычислительной и другой организационной техники, так и ручным способом.

Описи заполняются чернилами или шариковой ручкой четко и ясно, без помарок и подчисток. Ошибки исправляются путем зачеркивания неправильных записей и проставления над ними верных записей. Исправления должны быть оговорены и подписаны всеми членами инвентаризационной комиссии и материально ответственными лицами.

Не допускается оставлять незаполненные строки, на последних страницах незаполненные строки прочеркиваются.

Акт подписывают все члены инвентаризационной комиссии и материально ответственные лица.

На основании п. 4 ст. 11 Федерального закона № 402-ФЗ выявленные при инвентаризации расхождения между фактическим наличием объектов и данными регистров бухгалтерского учета подлежат регистрации в бухгалтерском учете в том отчетном периоде, к которому относится дата, по состоянию на которую проводилась инвентаризация. Как было отмечено выше, согласно ст. 15 Федерального закона № 402-ФЗ отчетным периодом для годовой бухгалтерской (финансовой) отчетности (отчетным годом) является календарный год – с 1 января по 31 декабря включительно, кроме случаев создания, реорганизации и ликвидации юридического лица, а для промежуточной отчетности – период с 1 января по отчетную дату периода, за который составляется промежуточная бухгалтерская (финансовая) отчетность, включительно. Таким образом, совершение бухгалтерских записей по отражению результатов инвентаризации допускается на любую дату отчетного периода.

Вместе с тем п. 5.5 Методических указаний установлено, что результаты инвентаризации должны быть отражены в учете и отчетности того месяца, в котором она была закончена, а по годовой инвентаризации – в годовом бухгалтерском отчете.

- Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете».

- Утверждено Постановлением Правительства РФ от 27.11.2006 № 719 в соответствии с п. 6 ст. 8 Федерального закона от 28.03.1998 № 53-ФЗ «О воинской обязанности и военной службе».

- Утверждены Постановлением Правительства РФ от 16.04.2003 № 225.

- Утверждена Приказом Минфина РФ от 31.10.2000 № 94н.

- Утверждено ЦБ РФ 12.10.2011 № 373-П.

- Утверждены Приказом Минздравсоцразвития РФ от 23.12.2009 № 1012н.

- Утвержден Приказом Минздравсоцразвития РФ от 29.06.2011 № 624н.

- Утверждено Постановлением Минтруда РФ, ФСС РФ от 04.04.2000 № 26/34.

- Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

- Утверждены Постановлением Госкомстата РФ от 18.08.1998 № 88.

Особенности инвентаризации расчетов с персоналом

При проведении инвентаризации расчетов с работниками необходимо проверить задолженность, которая числится по счетам синтетического учета (табл. 1 на с. 70).

Расчеты по оплате труда

Согласно пункту 3.46 Методических указаний по задолженности работникам организации, которая отражается на счете 70, выявляются:

суммы по оплате труда, которые не выплачены работникам и подлежат депонированию; суммы и причины возникновения переплат работникам.

Таблица 1

| Название счета | Перечень учитываемых обязательств |

| Счет 70 «Расчеты с персоналом по оплате труда» | Обобщается информация о расчетах с работниками по заработной плате, пособиям и т. п., а также по выплате доходов по акциям и другим ценным бумагам данной организации |

| Счет 76 субсчет 4 «Расчеты по депонированным суммам» | Обобщается информация о расчетах с работниками по суммам, начисленным, но не выплаченным в установленный срок (из-за неявки получателей) |

| Счет 73 «Расчеты с персоналом по прочим операциям» | Обобщается информация обо всех видах расчетов с работниками, кроме расчетов по оплате труда и расчетов с подотчетными лицами |

| Счет 71 «Расчеты с подотчетными лицами» | Обобщается информация о расчетах с работниками по суммам, выданным им под отчет на административно-хозяйственные и прочие расходы |

Расчеты с физическими лицами, которые не являются работниками организации, по договорам гражданско-правового характера отражаются на специальном субсчете к счету 76 «Расчеты с прочими дебиторами и кредиторами»

Инвентаризационная комиссия сопоставляет сведения о суммах, начисленных работникам в 2012 году, с теми суммами, которые были выплачены. Чтобы установить, какая сумма была начислена, проверяют ведомости (расчетные, платежные или расчетно-платежные). Выплата зарплаты может подтверждаться расходными кассовыми ордерами или платежными поручениями, если зарплата перечисляется по безналичному расчету.

В результате инвентаризационная комиссия выявляет, какие суммы начислений не были выплачены работникам и должны отражаться на счете 70 как кредиторская задолженность, а какие из них должны быть депонированы.

Расчеты по депонентам

Депоненты могут возникать в учете организации только в том случае, если она выплачивает заработную плату через кассу.

На выдачу зарплаты из кассы дается пять рабочих дней (п. 4.6 Положения о порядке ведения кассовых операций, утвержденного Банком России от 12.10.2011 № 373-П).

Если работник не получил зарплату в срок, бухгалтер должен депонировать невостребованную сумму. Подробно о порядке депонирования зарплаты читайте в электронном журнале «Зарплата», 2009, № 8.

В бухучете депонированная зарплата отражается по дебету 70 кредиту 76 субсчет «Расчеты по депонированным суммам».

При выдаче депонированной зарплаты оформляется расходный кассовый ордер. Сведения о выданных депонентах вносятся в Книгу учета депонированной зарплаты или в карточку депонента.

При проведении инвентаризации депонированных сумм проверяется соответствие остатка по счету 76 субсчету «Расчеты по депонированным суммам» суммам оплаты труда, не выплаченным в срок из-за неявки работников (по книге учета депонированной зарплаты или карточкам депонентов).

Кроме того, проверяется наличие депонентской задолженности, по которой истек срок исковой давности.

Расчеты по подотчетным суммам

Инвентаризационная комиссия проверяет авансовые отчеты работников и наличие в них документов, подтверждающих расходы. На основании расходных кассовых ордеров определяют суммы, которые были выданы работникам под отчет, а на основании приходных кассовых ордеров — остатки подотчетных сумм, возвращенные работниками в кассу организации.

Если организация выдает под отчет денежные средства, перечисляя их на карточные счета работников, проверяются платежные поручения и банковские выписки, в которых фигурируют эти суммы.

По итогам инвентаризации комиссия должна установить подотчетные суммы, по которым работники не представили авансовый отчет. Из них выделяют суммы, по которым сотрудники не отчитались в срок (указан руководителем на заявлении работника) (п. 4.4 Положения о порядке ведения кассовых операций, утвержденного Банком России от 12.10.2011 № 373-П).

Кроме того, целесообразно проверить, не числится ли дебиторская (кредиторская) задолженность за уволенными работниками.

Расчеты по прочим операциям

При инвентаризации расчетов по прочим операциям проверяются расчеты организации с работниками:

1) по предоставленным работникам займам и процентам, начисленным на сумму выданных займов. На основании договора займа и расходного кассового ордера на выдачу займа определяется сумма задолженности работника по основной сумме долга. А на основании бухгалтерских справок по расчету процентов, подлежащих уплате, и приходных кассовых ордеров устанавливается величина задолженности работника по процентам;

2) возмещению материального ущерба в результате брака, недостач и хищений материальных ценностей. Размер задолженности работника по возмещению материального ущерба на дату проведения инвентаризации определяется в соответствии с документами, которые служат основанием для взыскания. Это может быть приказ руководителя или решение суда. На основании приходных кассовых ордеров комиссия устанавливает, какая сумма задолженности уже погашена работником;

3) выплате работникам компенсации за задержку выплаты заработной платы. Чтобы определить, вовремя ли организация выплачивала своим работникам заработную плату, отпускные и т. п., необходимо сопоставить:

даты фактической выплаты зарплаты с днями, установленными для ее выплаты; дату выплаты отпускных с датой, на которую приходится начало отпуска работника; дату увольнения работника с датой выплаты ему сумм, связанных с увольнением.

Если сроки были нарушены, работодатель должен начислить работникам компенсацию. Это начисление отражается в расчетных листах.

В ходе инвентаризации, по нашему мнению, необходимо также проверить, начислялась ли подобная компенсация. Если компенсация за задержку выплаты заработной платы не начислялась, ее нужно рассчитать и отразить в инвентаризационной ведомости суммы задолженности;

4) другим суммам, отраженным на счете 73 «Расчеты с персоналом по прочим операциям».

Сведения о задолженности работников, полученные в ходе инвентаризации, комиссия сверяет с дебиторской задолженностью, которая числится на счете 73.

После инвентаризации

Посмотрим, что должен сделать бухгалтер после проведения инвентаризации и выявления расхождений с данными бухгалтерского учета.

Взыскать с работников подотчетные суммы

Работодатель имеет право удержать из заработной платы работника невозвращенную подотчетную сумму. Но сделать это можно не позднее одного месяца со дня окончания срока, на который выдан аванс, и только при условии, что работник не оспаривает основания и размер задолженности (ч. 4.2 ст. 137 ТК РФ).

Если работодатель пропустил месячный срок, он может предложить работнику вернуть долг добровольно или взыскание придется проводить в судебном порядке. Либо по истечении срока исковой давности придется признать эту задолженность как безнадежную. Безнадежной можно признать и задолженность за уволенным работником.

Списание дебиторской задолженности

По истечении срока исковой давности организация может списать безнадежную задолженность в расходы в сумме, отраженной в бухгалтерском учете (п. 14.3 ПБУ 10/99).

Срок исковой давности по подотчетным суммам, не возвращенным сотрудником, начинают отсчитывать по окончании срока, на который были выданы деньги (п. 2 ст. 200 ГК РФ).

Задолженность с истекшим сроком исковой давности списывается одним из следующих способов:

за счет резерва по сомнительным долгам, если организация создавала такой резерв. В бухучете делается проводка по дебету 63 кредиту 71; на финансовые результаты деятельности организации, если резерв сомнительных долгов в бухучете не формируется. При этом необходимо сделать запись по дебету 91 субсчет «Прочие расходы» кредиту 71.

Учет задолженности. Для списания задолженности, по которой истек срок исковой давности, руководитель издает соответствующий приказ (п. 78 Положения по ведению бухучета). На его основании задолженность в бухучете будет включена в состав прочих расходов, а в налоговом учете — в состав внереализационных расходов.

НДФЛ по невозвращенным суммам. На дату принятия решения о списании задолженности уволенного работника у него возникает доход в виде невозвращенных денежных средств, выданных под отчет. Он подлежит обложению налогом на доходы физических лиц.

При невозможности удержать налог организация обязана представить в налоговые органы справку по форме 2-НДФЛ с признаком «2». Сделать это необходимо не позднее 31 января следующего года (п. 5 ст. 226 НК РФ).

Списать кредиторскую задолженность

В бухучете организации может быть остаток депонированной зарплаты. Обратиться за ней работник вправе в течение трех лет (письмо Минфина России от 22.03.2010 № 03-03-06/1/161).

Если по прошествии трех лет зарплата не была востребована, организация может списать эти суммы кредиторской задолженности на основании соответствующего приказа руководителя. В бухучете они будут включены в состав прочих доходов (п. 7 и 10.4 ПБУ 9/99), а в налоговом учете — в состав внереализационных доходов (п. 18 ст. 250 НК РФ).

Зафиксировать задолженность, не отраженную в бухучете

Обязанность выплачивать компенсацию возникает у работодателя независимо от наличия его вины (ст. 236 ТК РФ)

Если в ходе инвентаризации комиссия выявит, что бухгалтерия не начисляла компенсацию за задержку выплаты зарплаты и других выплат, то комиссии придется сделать подробный расчет и зафиксировать задолженность перед работниками в инвентаризационной ведомости.

Размер компенсации. При нарушении установленного срока выплаты зарплаты работодатель обязан выплатить работникам денежную компенсацию в размере не ниже 1/300 действующей в это время ставки рефинансирования ЦБ РФ за каждый день задержки (ст. 236 ТК РФ).

Подробнее о том, как рассчитать размер компенсации, читайте в электронном журнале «Зарплата», 2009, № 6.

Согласно части 1 статьи 136 ТК РФ сведения о суммах денежной компенсации за нарушение срока выплаты зарплаты работодатель должен включить в расчетный листок.

Бухучет. Суммы компенсации за задержку зарплаты отражаются на отдельном субсчете счета 73.

Рассмотрим порядок проведения инвентаризации расчетов с персоналом и порядок документального отражения ее результатов на примере.

Пример

В декабре 2012 года в ООО «Авокадо» принято решение провести инвентаризацию расчетов с персоналом.. Зарплата в организации выплачивается за первую половину месяца — 20-го числа текущего месяца, за вторую половину месяца — 10-го числа следующего месяца.

В каком порядке это нужно сделать и какие документы оформить?

Решение

Этап I, подготовительный

В конце декабря руководитель организации издал приказ от 25.12.2012 № 150 о проведении инвентаризации расчетов с персоналом по состоянию на 31 декабря 2012 года. Форма приказа № ИНВ-22 утверждена постановлением Госкомстата России от 18.08.98 № 88.

В строке «Инвентаризации подлежит» он указал «обязательства по расчетам с персоналом по оплате труда и прочим операциям», а в строке «Причина инвентаризации» — «составление бухгалтерской отчетности за 2012 год».

Инвентаризационная комиссия проверила расчеты с персоналом по счетам 70, 71, 73 и 76 субсчету «Расчеты по депонированным суммам».

В ходе проверки выяснилось следующее:

— на счете 70 числится кредиторская задолженность по зарплате за декабрь 2012 года в размере 195 000 руб., а также дебиторская задолженность в сумме 28 000 руб.;

— на счете 71 числится дебиторская задолженность в размере 32 215 руб. по суммам, выданным под отчет, а также кредиторская задолженность в размере 382 руб.

Этап II, сопоставление результатов инвентаризации с данными бухгалтерского учета

В ходе инвентаризации было установлено следующее.

Счет 70 «Расчеты с персоналом по оплате труда». Дебиторская задолженность (28 000 руб.) на счете 70 возникла в результате того, что Л.Л. Леонидову был предоставлен отпуск с 17 декабря 2012 года продолжительностью 20 календарных дней. 12 декабря ему выплачены отпускные и зарплата за первую половину месяца. В связи с производственной необходимостью 24 декабря он был отозван из отпуска. После пересчета отпускных у него возникла задолженность.

Кредиторская задолженность складывается из задолженности по оплате труда за первую половину месяца в размере 100 000 руб. и за вторую половину месяца — 95 000 руб. Так как зарплата за первую половину месяца не была выплачена, необходимо начислить компенсацию за задержку ее выплаты и отразить ее на отдельном субсчете счета 73 (табл. 2). Период просрочки составил 11 календарных дней (с 21 по 31 декабря), ставка рефинансирования — 8,25% (Указание Банка России от 13.09.2012 № 2873-У).

Счет 73 «Расчеты с персоналом по прочим операциям». Инвентаризационная комиссия установила, что согласно договору займа от 06.04.2012 главному бухгалтеру П.П. Петрову был выдан заем в размере 100 000 руб. сроком на один год.

Срок возврата займа еще не наступил. Поскольку заем является беспроцентным, задолженность по выплате процентов не формируется.

В бухучете сумма выданного займа была отражена на счете 58 «Финансовые вложения», что является ошибкой. Задолженность по займу, выданному своему работнику, организация должна учитывать на счете 73 субсчете 1 «Расчеты по предоставленным займам». При этом не имеет значения, выдала организация процентный или беспроцентный заем (Инструкция по применению Плана счетов, утвержденная приказом Минфина России от 31.10.2000 № 94н).

Счет 71 «Расчеты с подотчетными лицами». В бухучете числится дебиторская задолженность Л.Л. Леонидова по подотчетной сумме в размере 2000 руб.

В ходе инвентаризации было установлено, что 13 ноября 2012 года он получил из кассы деньги под отчет на пять дней, но так и не представил авансовый отчет.

Л.Л. Леонидов разъяснил, что деньги, полученные под отчет, он израсходовал на оплату парковок и стоянок автомобиля, который использовал для выполнения служебных заданий. Однако документов, подтверждающих эти расходы, работник не представил. Удержать из зарплаты Л.Л. Леонидова за декабрь задолженность по подотчетным суммам работодатель не может. Следовательно, задолженность сотрудника правомерно указана на счете 71 «Расчеты с подотчетными лицами».

Также было установлено, что за уволенным работником М.М. Мишиным с 15 ноября 2009 года числится задолженность по подотчетной сумме в размере 215 руб. Срок, на который были выданы подотчетные суммы, закончился 25 ноября 2009 года. Следовательно, срок исковой давности по дебиторской задолженности уволенного работника истек 25 ноября 2012 года.

На дату принятия решения о списании задолженности у М.М. Мишина возникает доход в виде невозвращенных денежных средств, выданных под отчет. Он подлежит обложению НДФЛ.

Поскольку сотрудник был уволен, удержать с него налог организация не имеет возможности. Поэтому в соответствии с пунктом 5 статьи 226 Налогового кодекса не позднее 31 января 2013 года она должна представить в налоговые органы справку по форме 2-НДФЛ с признаком «2».

Счет 76 » Расчеты с прочими дебиторами и кредиторами» субсчет «Расчеты по депонированным суммам». В нашем примере инвентаризационная комиссия установила, что на этом субсчете числится депонированная зарплата в размере 117 руб., не выплаченная уволенному работнику А.А. Абрамову.

Задолженность по депонированной зарплате возникла 10 октября 2009 года. Следовательно, по состоянию на 31 декабря 2012 года срок исковой давности по этой задолженности истек и она подлежит списанию на основании приказа руководителя организации.

В итоге по результатам инвентаризации комиссия составила справку (образец справки и акта по форме № ИНВ-17 см. соответственно на с. 84 и 85).

Этап III, заключительный. Отражение результатов инвентаризации в бухгалтерском учете

По результатам инвентаризации 31 декабря 2012 года в бухучете были сделаны следующие записи:

Дебет 73 субсчет «Расчеты по предоставленным займам» Кредит 58

— 100 000 руб. — отражена сумма займа, выданная сотруднику, на основании бухгалтерской справки № 1, составленной по результатам инвентаризации;

Дебет 91 субсчет «Прочие расходы» Кредит 73 субсчет 3 «Расчеты по компенсации за задержку выплат»

— 302,52 руб. — отражена сумма компенсации за задержку выплаты зарплаты за первую половину декабря 2012 года за период с 21 по 31 декабря на основании бухгалтерской справки № 2, составленной по результатам инвентаризации;

Дебет 76 субсчет 4 «Расчеты по депонированным суммам» Кредит 91 субсчет 1 «Прочие доходы»

— 117 руб. — списана депонированная зарплата, по которой истек срок исковой давности, на основании приказа руководителя № 1;

Дебет 91 субсчет «Прочие расходы» Кредит 71

— 215 руб. — списана задолженность по подотчетной сумме, по которой истек срок исковой давности, на основании приказа руководителя № 2.

Таблица 2

| ФИО работника | Сумма зарплаты за первую половину декабря 2012 года, руб. коп. | Сумма компенсации, руб. коп. |

| Иванов Иван Иванович | 29 000,00 | 87,73 (29 000,00 × 8,25% : 300 × 11 календ. дн.) |

| Петров Петр Петрович | 25 000,00 | 75,63 (25 000,00 × 8,25% : 300 × 11 календ. дн.) |

| Сидоров Сидор Сидорович | 23 000,00 | 69,58 (23 000,00 × 8,25% : 300 × 11 календ. дн.) |

| Николаев Николай Николаевич | 23 000,00 | 69,58 (23 000,00 × 8,25% : 300 × 11 календ. дн.) |

| ИТОГО | 100 000,00 | 302,52 руб. |

Бурсулая Т. Д., ведущий аудитор

ООО «РАЙТ ВЭЙС»

Обязанность компаний проводить инвентаризацию перед составлением годовой отчетности установлена в п. 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного Приказом Минфина России от 29.07.1998 N 34н. Методические указания по проведению инвентаризации утверждены Приказом Минфина России от 13.06.1995 N 49 (далее — Методические указания).

Инвентаризация расчетов с персоналом — это проверка обоснованности сумм задолженности в расчетах с работниками, которая числится на счетах бухгалтерского учета компании (п. 3.44 Методических указаний).

Инвентаризация расчетов с персоналом

При проведении инвентаризации расчетов с работниками необходимо проверить задолженность, которая числится по следующим счетам синтетического учета:

— 68 «Расчеты по НДФЛ»;

— 69 «Расчеты по страховым взносам»

— 70 «Расчеты с персоналом по оплате труда»;

— 76, субсчет 4 «Расчеты по депонированным суммам»;

— 73 «Расчеты с персоналом по прочим операциям»;

— 71 «Расчеты с подотчетными лицами».

При проведении инвентаризации необходимо проверить соответствие начисленных сумм заработной платы и других выплат положениям системы оплаты труда, локальным нормативным актам работодателя, данным о фактической выработке, фактически отработанном времени, а также определить характер задолженности в расчетах с работниками по заработной плате (нормальная или просроченная).

Для этого проверке подвергаются данные синтетического и аналитического учета.

Проверку лучше начинать с документов, которые являются основаниями для расчета заработной платы. К таким документам относятся:

— коллективный договор, положения об оплате труда, премировании, другие локальные нормативные акты;

— трудовые договоры;

— приказы о привлечении к сверхурочной работе, работе в выходные дни, совмещении профессий, прочие приказы, устанавливающие размеры надбавок и доплат за работу в условиях, отклоняющихся от нормальных, а также приказы, содержащие специфические нормы по оплате труда и предусматривающие внесистемные выплаты.

Сведения о фактически отработанном времени можно получить из табеля учета рабочего времени.

Сведения о суммах фактически начисленной заработной платы содержатся:

— в лицевых счетах;

— в нарядах и других документах на выполнение в течение месяца работы в соответствии с утвержденными нормами и расценками (при сдельной форме оплаты труда);

— в расчетных (расчетно-платежных) ведомостях.

Информация о выплате работникам заработной платы представлена в платежных (расчетно-платежных) ведомостях и расходных кассовых ордерах.

После того как установлено наличие всех необходимых документов, нужно сверить данные первичных учетных документов и регистров с суммами, отраженными на счетах бухгалтерского учета.

В соответствии с Инструкцией по применению Плана счетов (Утверждена Приказом Минфина России от 31.10.2000 N 94н) в бухгалтерском учете начисление заработной платы отражается по кредиту счета 70 «Расчеты с персоналом по оплате труда» и дебету счетов учета затрат на производство (расходов на продажу) и других источников (08 «Вложения во внеоборотные активы», 20 «Основное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и т.д.).

При инвентаризации расчетов с персоналом обороты по кредиту счета 70 сравнивают с суммами, отраженными в расчетных (расчетно-платежных) ведомостях.

Выплата заработной платы отражается по дебету счета 70 и кредиту счетов учета денежных средств (50 «Касса», 51 «Расчетные счета»).

При осуществлении различных удержаний из заработной платы возможны корреспонденции со счетами 68 «Расчеты по налогам и сборам» (при удержании НДФЛ), 71 «Расчеты с подотчетными лицами» (при удержании неиспользованной суммы аванса, полученного под отчет), 73 «Расчеты с персоналом по прочим обязательствам» (например, в счет возмещения ущерба, причиненного работодателю, или погашения займа, предоставленного организацией), 76 «Расчеты с разными дебиторами и кредиторами» (при удержании алиментов).

Инструкцией по применению Плана счетов предусмотрено, что аналитический учет по счету 70 ведется по каждому работнику организации.

Инвентаризация расчетов по депонированным суммам

Депоненты могут возникать только в том случае, если компания выплачивает заработную плату через кассу.

Если работник не получил зарплату в срок, бухгалтер должен депонировать невостребованную сумму.

В бухучете депонированная зарплата отражается записью:

Дебет 70 Кредит 76, субсчет 4 «Расчеты по депонированным суммам».

При проведении инвентаризации депонированных сумм проверяется соответствие остатка по счету 76, субсчету 4 «Расчеты по депонированным суммам», суммам в карточках депонентов, при необходимости — с расчетно-платежными ведомостями.

Инвентаризация расчетов с персоналом по прочим операциям

На счете 73 отражают, в частности, расчеты по займам, по возмещению ущерба в результате недостач, брака.

Ущерб. Размер задолженности работника по возмещению материального ущерба определяется на основании двух видов документов:

— документов, на основании которых взыскивается ущерб (например, приказа руководителя или решения суда);

— документов о погашении работником задолженности (приходных кассовых ордеров).

Займы

Возможность организации выдавать своим сотрудникам займы предусмотрена п. 1 ст. 807 ГК РФ.

В соответствии с п. 1 ст. 808 ГК РФ договор займа между организацией и работником оформляется в письменном виде.

Денежные средства выдаются из кассы по расходному кассовому ордеру или перечисляются в безналичной форме по указанным работником реквизитам.

Учет займов, выданных работникам, осуществляется с использованием счета 73, субсчет «Расчеты по предоставленным займам».

Если заем процентный, его можно отразить на счете 58 «Финансовые вложения», субсчет «Предоставленные займы».

Начисление процентов по таким займам в бухгалтерском учете отражается по дебету счета 73 и кредиту счета 91/1.

Сумму задолженности работника по основной сумме долга определяют на основании договора займа, расходного кассового ордера на выдачу займа, приходных документов, которыми оформляют погашение займа (приходного кассового ордера, заявления работника на удержание суммы займа из его зарплаты, расчетно-платежных ведомостей, выписок с расчетного счета компании, если погашение произведено в безналичном порядке).

Величину задолженности работника по процентам сверяют с бухгалтерскими справками по расчету процентов, подлежащих уплате, и приходными документами, например кассовыми ордерами.