Содержание

- Как рассчитать правильно ипотечный кредит самому?

- Что нужно учитывать при расчёте ипотеки самостоятельно?

- Формула расчета выплаты

- Пример расчета ипотечного кредита на 7-летний срок

- Где можно брать данные?

- Как рассчитывается и платится процентная ставка по ипотеке?

- Ипотека по ниспадающему остатку

- Расчет по схеме аннуитет

- Как снизить сумму ипотечного платежа?

- Дополнительные начисления

- Виды платежей по ипотечному договору

- Условия платежей по ипотечному договору в банках

- Как рассчитать платеж по ипотеке

- Как отсрочить платеж

- Ответы на вопросы

- Два вида ипотечных платежей

- Расчет ипотеки для аннуитетных платежей

- Расчет ипотеки для дифференцированных платежей

- Аннуитетная схема погашения кредита и расчет процентов

- Дифференцированная схема погашения кредитного долга и расчет процентов

- Пример

- Ипотечный калькулятор онлайн

- Как посчитать сумму переплаты по ипотеке: онлайн калькулятор

- Калькулятор ипотеки с суммой переплаты

- От чего зависит переплата по ипотеке?

- Выводы

Для большей части населения страны ипотечный кредит — это единственный метод приобретения собственной недвижимости. В 2019 году Центральным банком была снижена стоимость ипотечного кредитования населения, поэтому популярность приобретения в ипотеку жилой недвижимости растет.

Для большей части населения страны ипотечный кредит — это единственный метод приобретения собственной недвижимости. В 2019 году Центральным банком была снижена стоимость ипотечного кредитования населения, поэтому популярность приобретения в ипотеку жилой недвижимости растет.

Для того чтобы рассчитать ипотеку и понять насколько быстро человек может выплатить ссуду банку, ему необходимо сделать в банковское учреждение запрос и получить разработанный финансовым учреждением план погашения займа. Не каждый человек может обратиться в банк и провести переговоры с представителем учреждения. Если человек желает предварительно выяснить для себя сумму выплаты по ипотеке, тогда ему нужно знать, как рассчитать ипотеку самому.

Все банки предоставляют информацию по типовому соглашению ипотечного кредитования. Именно на основании данной информации рассчитываются финансовые обязательства по долгосрочной ссуде.

Как рассчитать правильно ипотечный кредит самому?

Платежи ипотечного кредита существуют нескольких типов:

- Первоначальный взнос суммы ипотеки.

- Ежемесячный платёж на погашение части кредитного тела и процентной ставки банка.

- Страхование недвижимости, которая приобретается за ипотеку, а также является до момента выплаты кредита, банковским залоговым жильем.

- Страхование жизни заёмщика.

- Дополнительные банковские комиссии.

Важно! Если заёмщик отказывается страховать свою жизнь или же здоровье, тогда финансовое учреждение может поднять процент на пользование ипотекой.

Что нужно учитывать при расчёте ипотеки самостоятельно?

Ипотека рассчитывается с условием срока действия финансового обязательства, а также нужно знать, как начисляются проценты по ипотеке. Еще при расчете суммы погашения кредита необходимо учитывать и дисконтирование.

Ипотека рассчитывается с условием срока действия финансового обязательства, а также нужно знать, как начисляются проценты по ипотеке. Еще при расчете суммы погашения кредита необходимо учитывать и дисконтирование.

Дисконтирование — это процесс пересчета стоимости денежных средств. Принцип действия данной процедуры — это расчет денежных средств с учетом инфляции и обесценивания финансов. По этой причине ипотечный заём с умеренной процентной ставкой и с высоким первоначальным погашением кредита может быть меньше выгодным, чем с низким первым взносом, но с более высокой ставкой, или же ипотека без первоначального взноса по ссуде.

Формула расчета выплаты

Лично считаются затраты по ипотеке по такой стандартной банковской формуле:

РЗ = ПВ * (1 + r) n

- РЗ в формуле — это реальные затраты по ипотеке.

- ПВ — это первый взнос по займу.

- r — это процентная банковская ставка.

- n — период финансового обязательства по ипотечному займу.

Показателем r может выступать индекс инфляции или же ставка по ссуде. Чтобы посчитать самому платежи по ипотечному кредиту на 10 лет или же на 15 лет, это очень сложно, потому что расчёт процентов затрудняет будущей индекс инфляции, что может значительно увеличить ежемесячные платежи за квартиру.

В данной ситуации считать ипотеку самому не получится, а можно обратиться к финансовым специалистам, которые делают прогнозы в макроэкономике.

Пример расчета ипотечного кредита на 7-летний срок

Примерная стоимость жилья — 2 миллиона российских рублей.

Первый взнос (ПВ) — 200,0 тысяч российских рулей.

Ипотека оформляется на 7 лет (84 месяца).

Процентная ставка 14,0% годовых.

Образец расчёта в соответствии с формулой:

- 2 миллиона рублей — 200 тысяч рублей = 1800000,00 рублей (сумма долга ипотеки).

- 1 миллион 800 тысяч разделить на (100х14х7) = 1 миллион 764 тысячи российских рублей (сумма переплаты за ипотечный кредит по банковским процентам).

- 1 миллион 800 тысяч + 1 миллион 764 тысячи = 3 миллиона 564 тысячи рублей (сумма, которую необходимо внести в банк за ипотеку).

- 3 миллиона 564 тысячи необходимо разделить на количество месяцев периода ипотеки (84) = 42 тысячи 428 российских рублей (ежемесячный обязательный платёж по займу).

В соответствии с данной формулой, можно рассчитать сумму выплаты банку ипотеки самому на 10 лет, и даже на максимальный ипотечный срок — 20 лет. Но данная сумма может быть примерной, потому что самому не получиться рассчитать инфляцию за все годы ипотечного кредитования.

Где можно брать данные?

Для того чтобы рассчитать самому банковский долгосрочный заём на жильё Вам необходима информация, которую можно узнать в отделении банка в кредитном отделе, пообщавшись с менеджером, или же искать необходимые сведения самому на официальных сайтах выбранных банков или финансовых кредитных компаний.

Для того чтобы рассчитать самому сумму всех выплат по долгосрочному займу необходимы такие данные:

- Стоимость приобретаемого жилья.

- Сумма первого взноса по кредиту.

- Процентная банковская ставка.

Для выбранной программы ставка может значительно отличаться. Банковские ставки различны по таким программам ипотечного кредитования:

- Жилье в новостройке.

- Вторичный рынок жилья.

- Загородное жильё.

Первоначальный взнос по займу — это та сумма, которую необходимо внести из собственных сбережений. Обычно в банках по ипотеке первоначальный взнос должен быть 20,0% от стоимости приобретаемой недвижимости. Во многих банках работает программа внесения в качестве первоначального платежа сертификата Материнского капитала. Но для этого необходимо самому взять разрешительные документы в органах опеки.

Когда есть все собранные данные, тогда рассчитать самому можно по формуле или же воспользоваться электронным калькулятором расчета, который есть на банковских сайтах, а также на сайтах всех кредитных финансовых учреждений.

Предлагаем Вам воспользоваться ипотечным калькулятором нашего портала для удобного расчета суммы ипотечного кредита и ежемесячных взносов:

Чтобы просчитать при помощи калькулятора онлайн необходимо самому ввести все свои данные, и получите результат в расчете.

Стоит учитывать, что при данном расчете не будут учитываться некоторые данные:

- Льготы при получении ипотеки.

- Дополнительная сумма расходов на страхование жизни заемщика.

- Страхование приобретаемой недвижимости.

- Сумма оценивания банком приобретаемого жилья.

Нужно знать! Эти дополнительные расходы являются обязательными, но они не вносятся в калькулятор онлайн. Необходимо самому рассчитывать сумму ипотеки со всеми дополнительными затратами.

Как рассчитывается и платится процентная ставка по ипотеке?

Существует несколько видов процентных банковских ставок по долгосрочной ссуде:

| Вид ставки | Характеристика ставки |

|---|---|

| Фиксированная ставка | · Процентная ставка едина для всего периода выполнения заёмщиком финансовых обязательств по ипотеке. · Сумму выплат по данному типу ставки легко рассчитать самому на весь ипотечный период. |

| Плавающая ставка | · Процентная ставка зависит от уровня ставок Центрального банка. · Рассчитать самому можно, но необходимо к процентной ставке Центрального банка прибавить 2 — 3 процента. |

| Комбинированная процентная ставка | · Существует базовая процентная ставка банка. · К ней может быть прибавлен переменный индекс Центробанка. · Рассчитать сумму по процентам можно и самому: к базовой процентной ставке прибавить переменный индекс Центробанка (как пример, четвертая часть банковской ставки Центробанка). |

Если происходят изменения в банковских ставках, то по-новому рассчитывается сумма ежемесячного платежа и график внесения выплат заёмщиком в финансовое учреждение.

Существуют методы вычисления ежемесячных взносов по займу — это аннуитет, а также ниспадающий остаток. Если знать принцип расчёта данным способом, можно самому считать сумму ежемесячного платежа по ипотеке, а также сумму переплаты по кредиту.

Ипотека по ниспадающему остатку

Чтобы рассчитать самому заём по методу ниспадающего остатка необходимо знать, что ежемесячный взнос состоит из таких начислений:

- Фиксированная ежемесячная часть тела ипотеки.

- Выплаты по процентам, которые с каждым месяцем уменьшаются.

Тело ипотеки разбивается на такие части, чтобы заемщик за ипотечный период выплатил всю сумму долга.

Так как уменьшается совокупность кредитного тела, то и снижаются проценты на остаток ипотеки. Поэтому каждый последующий ипотечный взнос становится немного меньше, чем предыдущий ежемесячный платёж.

Данные суммы можно просчитать самому и произвести расчёт на каждый последующий месяц.

Но не все так хорошо, как может показаться изначально. Есть в схеме ниспадающего остатка и существенные недостатки — на первоначальном этапе ипотечного периода придется выплачивать значительные финансовые средства по ссуде, потому что принцип дисконтирования не работает в пользу заёмщика.

Обратите внимание! Преимущества модели ипотечного кредитования «ниспадающий остаток» в том, что сумма общей переплаты по займу ниже, чем при схеме аннуитет.

Расчет по схеме аннуитет

Аннуитет кредитования — это единая сумма кредитного тела и процентной ставки весь кредитный период.

При начислении ежемесячной выплаты при аннуитете проводится расчёт процентов за весь кредитный период и суммируется к телу ипотеки. Потом данная полученная сумма делится помесячно и высчитывается единый ежемесячный платеж.

Самому можно просчитать совокупность переплаты по займу, потому что сумма остаётся неизменной.

Самому можно просчитать совокупность переплаты по займу, потому что сумма остаётся неизменной.

По схеме аннуитета каждая последующая выплата ссуды перекрывается уменьшением процентной ставки в первый период кредитования, а во второй половине кредитования выплачивается основная часть долга. Данная схема не выгодна только тем заемщикам, которые досрочно хотят внести всю сумму ипотеки. Им придётся полностью выплачивать все банковские проценты за весь кредитный период.

Совокупность переплаты по данному типу кредитования выше, чем по другим, но заемщик защищен от уровня инфляции, которая при аннуитете не учитывается. При обесценивании денежных средств ежемесячный взнос остается прежний, что выгодно заемщику ссуды.

Как снизить сумму ипотечного платежа?

Существует несколько методов, чтобы снизить совокупность всех платежей по займу:

- Заменить платёжную схему аннуитета на схему ниспадающего остатка, при котором ежемесячно понижается сумма выплаты.

- Увеличить первоначальный взнос по ипотеке, что существенно снизит тело кредита, а также уменьшит процентную ставку.

- Можно продлить срок ипотечного кредита. Но необходимо самому рассчитать насколько это выгодно, потому что при такой схеме происходит увеличение общей переплаты за счет банковских процентов.

- Нужно снизить банковскую ставку за счет залогового имущества или попросить банк о снижении ставки по ипотечному кредиту, если Вы являетесь зарплатным клиентом данного финучреждения.

- Можно воспользоваться программой ипотечного кредитования с господдержкой особенно, если вы молодая семья или же родители троих и больше детей.

- Рассчитаться за ипотеку Материнским капиталом, если у Вас в семье 2-е и больше детей.

Важная информация! Необходимо строго соблюдать все финансовые обязательства по ипотечному займу, потому что при нарушении у Вас будет испорчена кредитная истори и выплата ипотеки станет бременем на долгие годы.

Дополнительные начисления

В момент подписания договора на получение ипотеки необходимо с банковскими представителями обговорить все нюансы по страхованию имущества, приобретаемого за ипотеку, и жизни заемщика. При отказе от страховки банк повышает ставку, но при льготной банковской ставке страховка обязательна.

Страховые взносы выплачиваются единожды в год по определенному расписанному графику. Можно самому рассчитать сумму страхового платежа за весь кредитный период и прибавить его к рассчитанной совокупности переплаты по ипотеке.

Также при выборе финансового учреждения необходимо узнавать, существует ли у них комиссия на обналичивание кредитных средств. Государственные банковские структуры для своих клиентов не вводят комиссию на обналичивание ссуды.

После того, как полностью погашен ипотечный кредит, необходимо взять в финансовом учреждении документальное подтверждение, что Вы не имеете перед банком никаких финансовых обязательств. По данному документу можно снимать обременение с недвижимости в Россреестре. И только после этого у вас полностью погашен ипотечный кредит.

Рассчитать самому совокупность ежемесячных выплат по ипотеке, а также общую переплату, не сложно при наличии всех необходимых сведений.

Когда происходит расчёт разных схем кредитования, то необходимо выбирать наиболее подходящую по финансовым затратам именно Вам, чтобы в последствии не стать заложником ипотеки.

Ипотечное кредитование стало сегодня основным способом приобретения жилья молодыми семьями, гражданами с достаточными доходами.

Поэтому является важным разбираться в условиях кредитования, понимать, откуда берутся суммы ежемесячной выплаты, как рассчитываются платежи по ипотеке, каким образом можно перенести срок выплаты при необходимости.

Виды платежей по ипотечному договору

Основное разделение платежей: аннуитетная и дифференцированная оплата. Теоретически существуют дополнительные варианты формирования графика, однако они применяются в ограниченных индивидуальных случаях.

Аннуитет

Данная форма предполагает оплату равными долями через одинаковый промежуток времени. На сегодняшний день банками в основном при ипотечном кредитовании формируют график аннуитетных платежей, т. к. это является для них более выгодным.

Формула аннуитетного платежа:

x = K * S;

K = (p * (1 + p)n) / (1 + i)n – 1),

где: x – ежемесячный размер аннуитета. S – сумма ипотеки. p – месячная процентная ставка, если ставка годовая, то берем 1/12 часть и делим на 100. n – длительность кредитования в месяцах. K – коэффициент аннуитета.

При сумме кредита 900 тыс. р. сроком на 2 года, с процентной ставкой 10%, график платежей по ипотеке будет выглядеть следующим образом:

| № платежа | Сумма платежа | Основной долг | Начисленные проценты | Остаток задолженности |

| 1 | 41 530,43 | 34 030,43 | 7 500,00 | 865 969,57 |

| 2 | 41 530,43 | 34 314,02 | 7 216,41 | 831 655,55 |

| 3 | 41 530,43 | 34 599,97 | 6 930,46 | 797 055,57 |

| 4 | 41 530,43 | 34 888,30 | 6 642,13 | 762 167,27 |

| 5 | 41 530,43 | 35 179,04 | 6 351,39 | 726 988,23 |

| 6 | 41 530,43 | 35 472,20 | 6 058,24 | 691 516,03 |

| 7 | 41 530,43 | 35 767,80 | 5 762,63 | 655 748,23 |

| 8 | 41 530,43 | 36 065,87 | 5 464,57 | 619 682,37 |

| 9 | 41 530,43 | 36 366,41 | 5 164,02 | 583 315,95 |

| 10 | 41 530,43 | 36 669,47 | 4 860,97 | 546 646,49 |

| 11 | 41 530,43 | 36 975,05 | 4 555,39 | 509 671,44 |

| 12 | 41 530,43 | 37 283,17 | 4 247,26 | 472 388,27 |

| 13 | 41 530,43 | 37 593,86 | 3 936,57 | 434 794,40 |

| 14 | 41 530,43 | 37 907,15 | 3 623,29 | 396 887,26 |

| 15 | 41 530,43 | 38 223,04 | 3 307,39 | 358 664,22 |

| 16 | 41 530,43 | 38 541,57 | 2 988,87 | 320 122,65 |

| 17 | 41 530,43 | 38 862,74 | 2 667,69 | 281 259,91 |

| 18 | 41 530,43 | 39 186,60 | 2 343,83 | 242 073,31 |

| 19 | 41 530,43 | 39 513,16 | 2 017,28 | 202 560,15 |

| 20 | 41 530,43 | 39 842,43 | 1 688,00 | 162 717,72 |

| 21 | 41 530,43 | 40 174,45 | 1 355,98 | 122 543,26 |

| 22 | 41 530,43 | 40 509,24 | 1 021,19 | 82 034,02 |

| 23 | 41 530,43 | 40 846,82 | 683,62 | 41 187,21 |

| 24 | 41 530,43 | 41 187,21 | 343,23 | 0,00 |

| Итого | 996 730,4 | 900 000,0 | 96 730,4 |

На протяжении 2 лет заемщик будет оплачивать по 41530,43 р. кредита и процентов ежемесячно. В первые месяцы выплачивается максимальная сумма процентов – 7,5 тыс. р., далее сумма процентов снижается и увеличиваются взносы по телу кредита.

Всего за период кредитования заемщик переплачивает 96720 р., эффективная процентная ставка составит 10,75%.

Плюсы аннуитетного графика платежей:

- заемщику будет предоставлена большая сумма кредита, чем при других формах оплаты;

- одинаковый платеж на протяжении всех лет кредитования не даст клиенту забыть о необходимой сумме взноса;

- при большой сумме ипотеки, в первые месяцы кредитования при дифференцированном платеже сумма взноса будет достаточно большой, что может сказаться на платежеспособности заемщика. При аннуитете, сумма будет стабильной на протяжении всего периода кредитования.

Дифференцированный

Данный вид платежа определяет, что кредит будет гаситься пропорционально каждый месяц, т. е. сумма ежемесячного взноса рассчитывается по формуле: кредит/количество месяцев кредитования.

Проценты начисляются на остаток задолженности, поэтому сумма переплаты будет меньше.

Формулы дифференцированного платежа

Формула расчета основной уплаты: b = S / n;

где: b – основной ежемесячный платеж; S – сумма ипотеки; n – длительность кредитования в месяцах.

Формула расчета начисленных процентов: p = Sn * P;

где: p – начисленные проценты; P – годовая % ставка / 12 / 100; Sn – остаток долга в периоде.

Расчет остатка долга, величина Sn: Sn = S — (b *n),

где: S – сумма ипотеки; b – основной ежемесячный платеж; n – число прошедших периодов.

Если взять условия из предыдущего примера, изменить форму платежа на дифференцированную, график погашения будет выглядеть следующим образом:

| № платежа | Сумма платежа | Основной долг | Начисленные проценты | Остаток задолженности |

| 1 | 45 000,00 | 37 500,00 | 7 500,00 | 862 500,00 |

| 2 | 44 687,50 | 37 500,00 | 7 187,50 | 825 000,00 |

| 3 | 44 375,00 | 37 500,00 | 6 875,00 | 787 500,00 |

| 4 | 44 062,50 | 37 500,00 | 6 562,50 | 750 000,00 |

| 5 | 43 750,00 | 37 500,00 | 6 250,00 | 712 500,00 |

| 6 | 43 437,50 | 37 500,00 | 5 937,50 | 675 000,00 |

| 7 | 43 125,00 | 37 500,00 | 5 625,00 | 637 500,00 |

| 8 | 42 812,50 | 37 500,00 | 5 312,50 | 600 000,00 |

| 9 | 42 500,00 | 37 500,00 | 5 000,00 | 562 500,00 |

| 10 | 42 187,50 | 37 500,00 | 4 687,50 | 525 000,00 |

| 11 | 41 875,00 | 37 500,00 | 4 375,00 | 487 500,00 |

| 12 | 41 562,50 | 37 500,00 | 4 062,50 | 450 000,00 |

| 13 | 41 250,00 | 37 500,00 | 3 750,00 | 412 500,00 |

| 14 | 40 937,50 | 37 500,00 | 3 437,50 | 375 000,00 |

| 15 | 40 625,00 | 37 500,00 | 3 125,00 | 337 500,00 |

| 16 | 40 312,50 | 37 500,00 | 2 812,50 | 300 000,00 |

| 17 | 40 000,00 | 37 500,00 | 2 500,00 | 262 500,00 |

| 18 | 39 687,50 | 37 500,00 | 2 187,50 | 225 000,00 |

| 19 | 39 375,00 | 37 500,00 | 1 875,00 | 187 500,00 |

| 20 | 39 062,50 | 37 500,00 | 1 562,50 | 150 000,00 |

| 21 | 38 750,00 | 37 500,00 | 1 250,00 | 112 500,00 |

| 22 | 38 437,50 | 37 500,00 | 937,50 | 75 000,00 |

| 23 | 38 125,00 | 37 500,00 | 625,00 | 37 500,00 |

| 24 | 37 812,50 | 37 500,00 | 312,50 | 0,00 |

| Итого | 993 750,0 | 900 000,0 | 93 750,0 |

Максимальная сумма платежа в месяц составит 45000 р., минимальная 37813, общая сумма переплаты по договору 93750 р., т. е. на 3 т. р. меньше, чем при аннуитете. Эффективная процентная ставка 10,42% (ниже на 0,33%). Чем больше срок кредитования, тем выше сумма переплаты по кредиту при аннуитете.

Преимущества дифференцированной формы оплате ипотеки:

- каждый месяц платежи уменьшаются;

- снижается итоговая переплата;

- становится выгодным досрочное погашение ссуды.

Дополнительные варианты оплаты ипотеки

Данными способами являются дифференцированные платежи по ипотеке с дополнительными условиями:

|

Название |

Как работает |

| «Шаровый» платеж | Заемщику предлагается гасить в течение срока действия договора только кредит или проценты, долг подобно шару растет и в окончательный расчет он выплачивает оставшуюся сумму долга. Данный вариант подходит клиентам, которые не имеют возможность делать ежемесячно крупные взносы, но ждут поступлений крупной суммы денег, например от продажи имеющейся недвижимости. |

| С отсрочкой выплат | В первые месяцы кредитования заемщику устанавливаются минимальные платежи по кредиту или разрешается погашать только проценты, по истечении льготного периода, остаток задолженности делиться пропорционально на оставшееся время пользования заемными средствами. |

| Применение разной процентной ставки | При выдаче кредита заемщику предоставляется стандартный график платежей, при своевременном погашении займа в течение определенного периода, процентная ставка по договору может быть снижена. Обычно первоначально устанавливается максимальная процентная ставка, далее она снижается на 30–50% в зависимости от программы и пересчитывается график погашения долга. |

| Применение индексированных платежей | Погашение кредита осуществляется в зависимости от изменения номинальных показателей. Ими могут быть ставка LIBOR, стоимость межбанковских кредитов, курсы валют и т. д. Ставка по договору находится в зависимости от выбранного индекса и величина выплат ежемесячно изменяется при его росте или падении. |

Условия формирования графика платежей оговариваются в кредитном договоре, поэтому является важным внимательное изучение способа погашения в соответствии с кредитной программой.

Условия платежей по ипотечному договору в банках

В разных кредитных организациях предлагаются разные формы графиков платежей. Как правило, банки не предоставляют заемщику право выбора варианта составления графика.

1 Сбербанк

Кредитная организация предлагает несколько программ ипотечного кредитования. В Сбербанке платежи по ипотеке осуществляются равными долями:

По программам «Загородная недвижимость» и «Строительство жилого дома» допускается отсрочка уплаты основного долга или увеличение срока кредитования максимально в течение 2 лет с момента заключения кредитного договора. Обязательным условием является предоставление доказательств увеличения сметной стоимости объекта строительства.

2 ВТБ

Предлагаемые ипотечные программы ВТБ подразумевают внесение аннуитетного платежа. Договором не предусматривается возможность отсрочки, изменения даты оплаты или изменения условий.

Досрочный платеж по ипотеке принимается без комиссий и ограничений, при своевременном написании заявления.

3 Альфа Банк

Ипотека в банке погашается равными долями на весь период договора. Заемщик может воспользоваться услугой «кредитные каникулы», при возникновении непредвиденных обстоятельств.

Невозможность оплачивать ссуду по графику должна быть подтверждена документально. В этом случае клиент либо оплачивает только проценты, либо совсем не платит по ипотеке в течении от 3 месяцев до 1 года. Последующие платежи распределяются пропорционально на оставшийся период по договору.

В результате заемщик может поправить собственное финансовое положение, но полная стоимость приобретаемой недвижимости дополнительно вырастет, т. к. проценты начисляются на весь остаток задолженности в течении кредитных каникул.

4 Россельхозбанк

Кредитная организация предлагает клиентам выбор типа платежа: аннуитет или дифференцированный. Благодаря этому ипотечные программы Россельхозбанка становятся популярными и востребованными.

5 Ипотечный банк Дельта кредит

Ипотечные кредиты погашаются равнодолевыми платежами. Особенностью программ является возможность делать взносы один раз в 14 дней. В результате разбивания ежемесячной суммы погашения на две равные снижается переплата по сделке, сокращается срок кредитования.

Дополнительно клиент может погашать ипотеку досрочно частично или полностью.

Как рассчитать платеж по ипотеке

Сегодня чтобы посчитать сумму платежа по ипотеке на требуется вычислять на калькуляторе сложные формулы. Это можно сделать онлайн, при помощи калькулятора, который имеется на каждом сайте кредитной организации.

Производить расчеты лучше на сайте того банка, где планируется оформление сделки, т. к. некоторые особенности кредитных программ могут быть учтены только в той кредитной организации, где они имеются.

Если требуется предварительно произвести расчет ежемесячных платежей при разных формах формирования графиков, можно воспользоваться онлайн-калькуляторами, которые предлагаются в Сети. Для их использования не требуется регистрация. Пользователь вводит необходимую информацию и получает расчет онлайн.

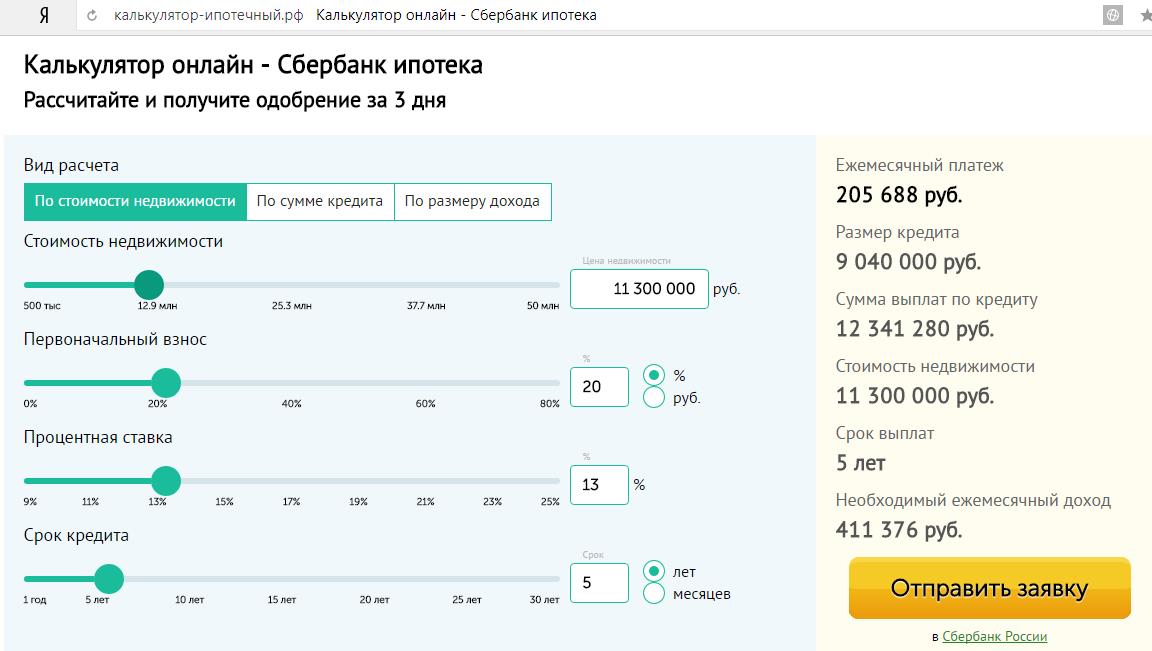

В качестве примера приведен ипотечный калькулятор Сбербанка:

Расчет можно производить по 3 параметрам:

- Стоимость недвижимости.

- Сумма кредита.

- Сумма доходов заемщика.

Дополнительно потребуется ввести сумму первоначального взноса, процентную ставку, срок кредита.

В результате система посчитает ежемесячную сумму платежа по договору, общую сумму выплат, необходимый размер кредита и сумму дохода, которую должен иметь заемщик для получения заданной величины кредита.

Если заемщик покупает недвижимость по следующим параметрам:

- цена 10 млн. р.;

- первоначальный взнос 30%;

- процентная ставка 9% годовых;

- срок 20 лет.

Ежемесячный платеж составит 62 981 р., сумма кредита 7 млн. р., полная стоимость сделки 15115440 р., доход заемщика должен составлять не менее 125962 р. в месяц.

Как отсрочить платеж

Отсрочка платежа по ипотеке допускается только при наличии данной возможности в кредитном договоре. Если у заемщика изменилось финансовое состояние и он не может осуществлять погашение задолженности, ему следует обратиться в банк с просьбой изменения графика платежей.

Кредитные организации предлагают следующие варианты решения проблемы:

- пролонгировать ипотечный договор, чтобы уменьшить ежемесячную сумму взноса;

- оформление «кредитных каникул», когда определенное время заемщику не требуется гасить кредит и проценты, или только тело долга;

- рефинансирование задолженности, т. е. предоставление нового кредита на больший срок, чтобы снизить ежемесячный платеж.

Для того, чтобы получить отсрочку, клиент должен предоставить в банк документальные доказательства невозможности осуществления платежей, убедить кредитора в вероятности того, что в будущем ситуация изменится в положительную сторону. В противном случае банк может отказать в изменении условий договора и наложить взыскание на заложенное имущество.

Есть программы банков, допускающие отсрочку платежа при ипотечном кредитовании строительства домов. Если расходы по смете превышают первоначально запланированные траты, заемщик может попросить у банка отсрочку по погашению основного долга. Такие предложения есть в Сбербанке, Уралсиб банке, Дельта кредите.

Чтобы иметь возможность обратиться за отсрочкой, клиент должен соответствовать следующим параметрам:

- наличие положительной кредитной истории по действующей ипотеке;

- срок пользования кредитом не менее 12 месяцев;

- если заемщик предъявил в банк документальное подтверждение возникновения непредвиденных обстоятельств.

Для оформления отсрочки платежей клиент должен обратиться в банк с заявлением с приложением документов. Заявка рассматривается в среднем от 5 дней до 1 месяца.

Ответы на вопросы

Какой платеж лучше выбрать при ипотеке?

Это решается в индивидуальном порядке. Несмотря на то, что аннуитет предполагает более высокую переплату, многие заемщики выбирают именно его.

При дифференцированном платеже первые взносы бывают настолько высокими, что должники не в состоянии их совершать. При желании всегда можно погасить заем досрочно.

Где можно оформить ипотеку с дифференцированным платежом?

Кроме Россельхозбанка, программы имеются в Газпромбанке. В кредитной организации клиент может самостоятельно выбрать, какой вид платежей для него выгоднее. Выбор возможен по всем ипотечным продуктам банка.

От формы платежей по ипотечному кредиту зависит сумма переплаты, поэтому важно перед подписанием кредитного договора изучить условия формирования графика платежей, наличие возможности выбора способа погашения.

При аннуитетах погашать ссуду досрочно имеет смысл только в первую половину срока пользования кредитными средствами, когда начисляется большая сумма процентов.

Во вторую половину срока, когда в основном погашается тело кредита, досрочное погашение может привести к крупному изъятию денежных средств из финансового «кошелька» заемщика, но не позволит существенно сэкономить на сделке.

>Формулы для самостоятельного расчета ипотеки

Два вида ипотечных платежей

Ипотечные платежи бывают аннуитетными и дифференцированными. При аннуитетных платежах размер ежемесячного платежа неизменен на протяжении всей ипотеки. Размер ежемесячных платежей при дифференцированной схеме постоянно уменьшается. Аннуитетные платежи более распространены, чем дифференцированные. Читайте подробнее про аннуитетные и дифференцированные платежи.

Расчет ипотеки для аннуитетных платежей

Ежемесячный процент

Возьмем годовую процентную ставку (пусть 11.5%), поделим на 100 и получим 0.115. Посчитаем, какую часть это годовой процентной ставки надо платить ежемесячно. Для этого поделим полученное число 0.115 на 12: получаем 0.009583. Полученное число будем называть ежемесячным процентом. Итого, ежемесячный процент считается по формуле ежемесячный процент = (процентная ставка годовых) / 100 / 12

Ежемесячный платеж

Итак, мы рассчитали ежемесячный процент, теперь на его основе рассчитаем размер ежемесячного платежа. Мы должны определить для себя сумму ипотечного кредита в рублях и срок кредитования. Для расчета размера ежемесячного платежа воспользуемся формулой: tmp = (1 + ежемесячный процент) ^ (срок кредитования)

ежемесячный платеж = (сумма ипотечного кредита) * (ежемесячный процент) * tmp / (tmp — 1) Крышка (^) — это возведение в степень. Если мы берем ипотечный кредит на сумму 1.500.000 рублей на 20 лет, то tmp = (1 + 0.009583) ^ (20 лет * 12 месяцев/год) = 9.8647

ежемесячный платеж = 1.500.000 рублей * 0.009583 * 9.8647 / (9.8647 — 1) = 15.996 рублей

Основной долг и проценты

Мы вычислили размер ежемесячного платежа по ипотеке при аннуитетной схеме платежей. Как теперь узнать, какая часть платежа идет на погашение основного долга, а какая на погашение процентов? Это считается по формуле процентная часть ежемесячного платежа = (текущий размер основного долга) * (ежемесячный процент)

основная часть ежемесячного платежа = (ежемесячный платеж) — (процентная часть ежемесячного платежа)

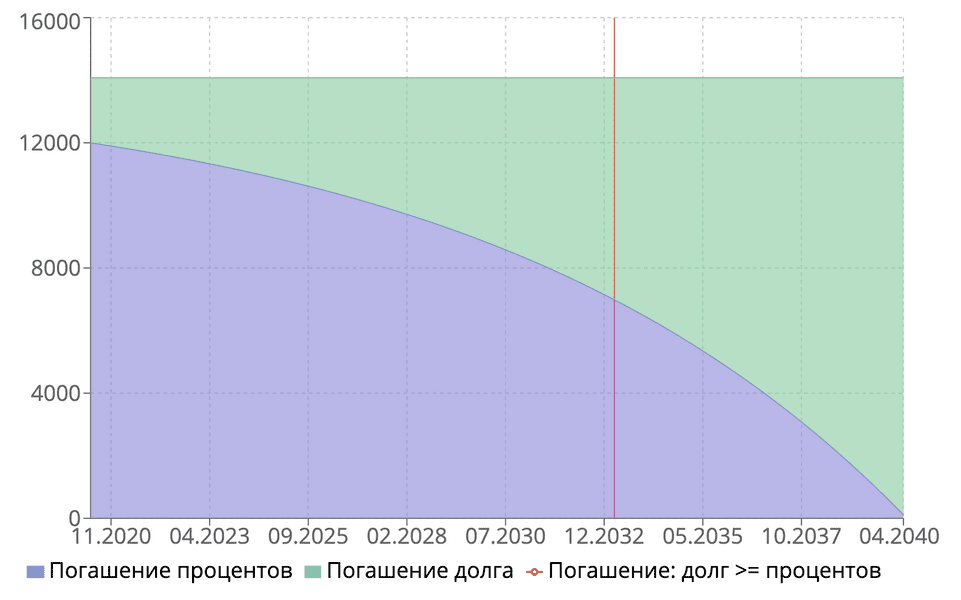

График платежей

График аннуитетных ипотечных платежей для рассматриваемого примера: 1.500.000 рублей, 20 лет, 11.5%.

P.S. Этот график построил наш ипотечный калькулятор.

Как рассчитать подобный график для вашей ипотеки? Для этого надо провести серию вычислений в количестве, равном кол-ву ипотечных платежей (месяцев кредита). Для каждого месяца ипотеки необходимо пересчитывать текущий размер основного долга. В псевдокоде это можно записать так: текущий размер основного долга = сумма ипотечного кредита

ежемесячный платеж = рассчитать ежемесячный платеж

for i in 1 .. (срок кредитования)

— процентная часть ежемесячного платежа = рассчитать процентную часть ежемесячного платежа (текущий размер основного долга)

— основная часть ежемесячного платежа = (ежемесячный платеж) — процентная часть ежемесячного платежа

— текущий размер основного долга = (текущий размер основного долга) — (основная часть ежемесячного платежа)

Расчет ипотеки калькулятором

Намного проще воспользоваться готовым ипотечным калькулятором, который сам рассчитает ипотеку по вышеприведенным формулам. Это будет значительно быстрее, чем считать это самостоятельно 🙂

Расчет ипотеки для дифференцированных платежей

Ежемесячный платеж считается так же, как и ежемесячный процент аннуитетных платежей.

Рассчитаем размер ежемесячного платежа. Мы должны определить для себя сумму ипотечного кредита в рублях и срок кредитования.

Дифференцированная схема платежей характерна тем, что основной долг гасится равномерно в течение всего срока кредитования. Поэтому рассчитаем долю ежемесячного платежа, идущую на погашение основного долга. Формула крайне простая:

ежемесячная сумма на погашение основного долга = (сумма ипотечного кредита) / (срок кредитования) Если мы берем ипотечный кредит на сумму 1.500.000 рублей на 20 лет, то ежемесячная сумма на погашение основного долга = 1.500.000 руб / (20 лет * 12 месяцев/год) = 6.250 рублей

Ежемесячная сумма, идущая на погашение процентов считается так же, как и для аннуитетных платежей:

процентная часть ежемесячного платежа = (текущий размер основного долга) * (ежемесячный процент)

Итого ежемесячный платеж это сумма процентной части и части на погашение основного долга. Эта сумма каждый месяц пересчитывается и уменьшается, так как размер основного долга уменьшается.

Для первого платежа это будет:

процентная часть платежа за первый месяц = 1.500.000 рублей * 0.009583 = 14.375 рублей

платеж за первый месяц = 14.375 рублей + 6.250 рублей = 20.625 рублей

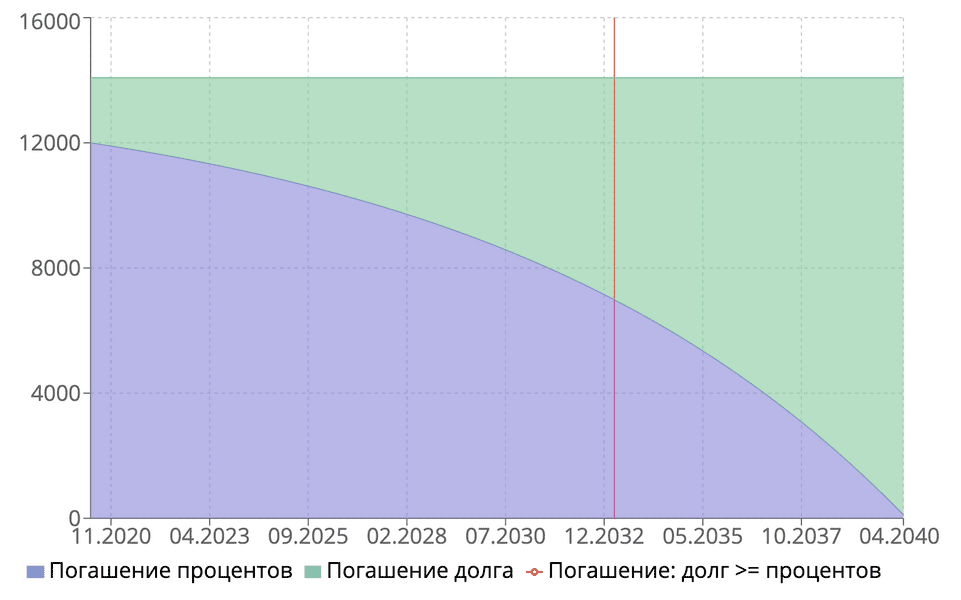

График дифференцированных ипотечных платежей для рассматриваемого примера»: 1.500.000 рублей, 20 лет, 11.5%.

P.S. Этот график построил наш ипотечный калькулятор.

Как рассчитать подобный график для вашей ипотеки? Для этого надо провести серию вычислений в количестве, равном кол-ву ипотечных платежей (месяцев кредита). Для каждого месяца ипотеки необходимо пересчитывать текущий размер основного долга. В псевдокоде это можно записать так: текущий размер основного долга = сумма ипотечного кредита

ежемесячная часть платежа на основной долг = рассчитать ежемесячную часть платежа на основной долг

for i in 1 .. (срок кредитования)

— процентная часть платежа = рассчитать процентную часть платежа (текущий размер основного долга)

— платеж = (процентная часть платежа) + (ежемесячная часть платежа на основной долг)

— текущий размер основного долга = (текущий размер основного долга) — (ежемесячная часть платежа на основной долг) Намного проще воспользоваться готовым ипотечным калькулятором, который сам рассчитает ипотеку по вышеприведенным формулам. Это будет значительно быстрее, чем считать это самостоятельно 🙂

На сегодняшний день популярно среди молодых людей пользоваться услугами банков и покупать жилье для себя в ипотеку.

Некоторые кредиторы помогут оформить быстро и качественно все бумаги, взяв за это небольшую дополнительную плату.

Есть и недоброжелательные финансовые учреждения, в которых обманывают клиентов тем, что указывают в рекламе неверные проценты за использование кредитных средств.

Люди рассчитывают на одну сумму, а в итоге получается совершенно иная. Чтобы не попасть на такие уловки, следует самому проверять ежемесячные платежи по специальной формуле. Или можно воспользоваться онлайн-калькулятором на нашем сайте.

Аннуитетная схема погашения кредита и расчет процентов

Почти все банки предлагают именно эту схему, потому что она наиболее выгодна для самого кредитора и для клиента.

Со стороны клиента существует четкий график платежей, которые он будет вносить ежемесячно. Это намного проще воспринимается заемщиками, потому что каждый месяц им нужно будет погашать одну и ту же сумму долга, не путаясь в цифрах.

Но стоит заметить, что при использовании такого способа погашения задолженности, в сумму засчитаны и проценты за использование займа.

Также выгода банка заключается в том, что за использование кредита клиент переплачивает больше, чем при использовании дифференцируемой схемы.

Формула расчета ипотеки представлена в таком выражении:

X = (S*p) / (1-(1+p)^(1-M)), где:

- X – сумма платежа, который нужно будет вносить каждый месяц;

- S– общая сумма кредитного договора;

- P–1% от годовой процентной ставки (1/12 часть);

- ^ — производное к степени;

- M – общий период кредитования в месяцах.

При некоторых ипотечных договорах сложно вычислить точную сумму ежемесячного платежа и поэтому часто прибегают к использованию специальных сайтов, на которых размещены кредитные калькуляторы.

Благодаря таким сервисам намного проще вычислить необходимый ежемесячный платеж без особого труда. Необходимые значения будут получены в результате расчетов по приведенной формуле.

Если значение будет не совпадать с банковскими, то попросите консультанта пересчитать и подробно объяснить результат. Подобные калькуляторы должны быть в свободном доступе на официальном сайте банка либо на других сайтах, посвященных финансовой тематике.

Полезная статья: оформление карты рассрочки для покупок.

Дифференцированная схема погашения кредитного долга и расчет процентов

Для вычислений существует такая формула расчета платежа по ипотеке:

- ОСЗ/y – эта формула позволит узнать на сколько долг уменьшается с каждой ежемесячной уплатой;

- ОСХ*ПрС*х/z – можно узнать, сколько должен заплатить заемщик в конкретном месяце.

В этих формулах используются:

- ОСЗ – Остаток по кредиту. Рассчитывается на каждый месяц отдельно;

- ПрС – Общая процентная ставка по кредитному договору;

- y – количество месяцев, которые остались для полного погашения долга;

- x – общее количество дней в месяце, для которое производятся расчеты;

- z–суммарное количество платежных дней в году.

Из плюсов данной схемы можно отметить то, что при каждом платеже проценты за использование будут начисляться только на остаток по кредиту. Таким образом со временем заемщик будет платить все меньшую сумму за использование кредитных средств.

Пример

К примеру, клиент взял на 10 лет (120 месяцев) ипотеку общей стоимостью 20 миллионов рублей под 12% годовых.

Первый платеж, согласно формуле, будет равен: 166.666,6 (20 000 000 рублей/120 месяцев) + 200 000 (20 000 000 рублей*1% в месяц)=366 666 рублей.

Для сравнения, последний платеж будет составлять: 166 666.67 (166 666.67 рублей/1 месяц)+1 666.67 (166 666.67*1%) = 168 333.33 рублей.

Из этого следует, что при такой схеме погашения кредита, клиенту предлагаются максимально лояльные условия, но за текущим состоянием баланса нужно тщательно следить.

|

Кредит от Альфа Банка | Оформить кредит |

Подробнее о карте

- Срок до 5 лет;

- Кредит до 1.000.000 рублей;

- Процентная ставка от 11,99%.

|

Кредит от Тинькофф банка | Оформить кредит |

Подробнее о карте

- По паспорту, без справок;

- Кредит до 15.000.000 рублей;

- Процентная ставка от 9,99%.

|

Кредит от Восточного Банка | Оформить кредит |

Подробнее о карте

- Срок до 20 лет;

- Кредит до 15.000.000 рублей;

- Процентная ставка от 12%.

|

Кредит от Райффайзенбанка | Оформить кредит |

Подробнее о карте

- Срок до 10 лет;

- Кредит до 15.000.000 рублей;

- Процентная ставка от 13%.

|

Кредит от УБРиР Банка | Оформить кредит |

Подробнее о карте

- Решение мгновенно;

- Кредит до 200.000 рублей только по паспорту;

- Процентная ставка от 11%.

|

Кредит от Хоум Кредит Банка. | Оформить кредит |

Подробнее о карте

- Срок до 4 лет;

- Кредит до 850.000 рублей;

- Процентная ставка от 11,9%.

|

Кредит от Совкомбанка. | Оформить кредит |

Подробнее карте

- Срок до 10 лет;

- Кредит до 30.000.000 рублей;

- Процентная ставка от 11,9%.

| Кредит от Ренессанс банка. | Оформить кредит |

Подробнее о расчетном счете

- Срок до 5 лет;

- Кредит до 700.000 рублей;

- Процентная ставка от 10,9%.

| Кредит в ОТП банке. | Оформить кредит |

Подробнее о расчетном счете

- Срок до 7 лет;

- Кредит до 4.000.000 рублей;

- Процентная ставка от 10,5%.

| Кредит в Промсвязьбанке | Оформить кредит |

Подробнее о кредите

- Срок до 7 лет;

- Кредит до 3.000.000 рублей;

- Процентная ставка от 9,9%.

| Кредит в Росбанке | Оформить кредит |

Подробнее о кредите

- Срок до 7 лет;

- Кредит до 3.000.000 рублей;

- Процентная ставка от 9,99%.

Ипотечный калькулятор онлайн

Ипотечный калькулятор производит расчет ежемесячных платежей по ипотеке, процентов по ипотечному кредиту, выплат по комиссиям и страховкам. Составляется график платежей с указанием сумм учитываемых выплат. Калькулятор ипотеки может рассчитывать платежи по аннуитетному или дифференцированному способу. В итогах справа отображается сумма ежемесячного платежа, переплата по процентам, переплата с учетом комиссий, общая стоимость ипотечного кредита.

Обратите внимание на Эффективную процентную ставку, которая с учетом дополнительных комиссий и страховок может быть значительно выше предлагаемой в кредитном договоре ипотеки.

Настройки Кредитного калькулятора ипотеки

Способ расчета

Возможен расчет кредита и платежей по ипотеке, как по Стоимости недвижимости и первоначальному взносу, так и по Сумме кредита. При расчете ипотечного кредита по Стоимости недвижимости сначала рассчитывается сумма ипотечного кредита, при этом проценты и комиссии на первоначальный взнос не начисляются.

Выбор валюты ипотечного кредита

Ипотечный калькулятор может рассчитывать ипотеку в одной из 3-х валют: рубли, доллары или евро.

Срок ипотеки

По умолчанию срок ипотечного кредита необходимо вводить в годах. Срок можно вводить и в месяцах, но необходимо изменить тип срока кредита.

Процентная ставка

Традиционно процентная ставка исчисляется из расчета процентов/год. Изменив настройки ипотечного калькулятора можно рассчитывать платежи исходя из месячной процентной ставки.

Тип платежей

Обычно банки для расчета ипотеки используют аннуитетный метод расчета платежей по ипотечному кредиту (равные ежемесячные платежи). Однако возможен и второй вариант — дифференцированные платежи (начисление процентов на остаток). Используя выпадающее меню, выберите нужный Вам тип расчета платежей. Более подробную информацию о типах и способах расчета смотрите в разделах аннуитетный калькулятор или калькулятор дифференцированных платежей.

Дополнительные настройки

Используйте ссылку «дополнительные настройки» для отображения полей формы для ввода и расчета комиссий, страховок, последнего взноса по ипотеке, даты выдачи ипотечного кредита.

Комиссия при выдаче

Одним из условий выдачи кредита на покупку недвижимости многими банками является оплата Комиссии при выдаче или за выдачу ипотечного кредита. Кредитный калькулятор может учесть подобную комиссию в общей стоимости ипотеки и при необходимости разбить комиссию в ежемесячные платежи.

Ежемесячная комиссия

Учитывается в общей стоимости ипотеки и в ежемесячных платежах

Страховка

Страхование кредита и жизни заемщика — дополнительный вариант ежемесячной комиссии. Как правило, банки не учитывают страховку в графике ежемесячных платежей и взымают подобную комиссию на основании дополнительного договора. Однако общая стоимость полученного ипотечного кредита при этом может сильно возрасти. Ипотечный калькулятор онлайн учитывает ежемесячную страховку в общей стоимости ипотеки и в сумме ежемесячного платежа.

Последний взнос

Один из вариантов ипотечного кредита — кредит с последним взносом. При расчете подобного кредита размер ежемесячного платежа ниже за счет уменьшения выплат по основному долгу. Однако проценты на последний взнос так же начисляются и учитываются в ежемесячных выплатах.

Дата выдачи

По умолчанию используется текущая дата, но можно выбрать любую удобную. Функция удобна при работе с графиком платежей по ипотеке.

Дата первого платежа

Изначально используется текущая дата, для удобства работы с графиком платежей по ипотеке выберите необходимую.

Как посчитать сумму переплаты по ипотеке: онлайн калькулятор

Переплата по ипотеке часто превышает сумму основного долга. Ее величина зависит от суммы ипотечного кредита, первоначального взноса, процентной ставки и срока ипотеки. Наш онлайн калькулятор поможет вам рассчитать сумму переплаты по ипотеке. Просто введите исходные данные (сумма кредита, ставка, срок, первый взнос) и нажмите на зеленую кнопку «Рассчитать». Интересующие вас данные будут находиться напротив строк «Переплата в денежном выражении» и «Переплата в процентах».

Калькулятор ипотеки с суммой переплаты

Чтобы посчитать переплату по ипотеке, введите необходимые данные в калькулятор. Чтобы посмотреть сумму платежей по месяцам, нажмите на зеленую кнопку «Показать таблицу». Таблица покажет наглядно, какая сумма пойдет на погашение основного долга, а какая на погашение процентов.

Калькулятор ипотеки

От чего зависит переплата по ипотеке?

Переплата по ипотечному кредиту зависит от 4 параметров:

- Процентная ставка.

- Срок кредита.

- Сумма ипотеки.

- Тип платежа.

Рассмотрим каждый параметр подробнее.

Тут все просто — чем выше процентная ставка по ипотеке, тем больше будет переплата.

Пример: Сергей взял 2 млн. ипотеки под 13% годовых на 10 лет. Первый взнос 10%. Считаем на нашем калькуляторе: переплата составила 1 425 112.42 рублей. Идем дальше.

Антон взял ту же сумму на тот же срок, но по ставке 10%. Первый взнос 10%. Он переплатит банку 1 054 456.06 рублей. Разница практически в 1,5 раза. Таким образом, видим, что чем выше ставка, тем больше заемщик переплачивает по ипотеке.

Срок кредита

Рассмотрим, как влияет срок ипотечного кредита на переплату. Приведем 2 примера, в которых отличается только срок ипотеки.

Сергей

Сумма: 2 млн. рублей.

Первый взнос: 200 000 рублей.

Ставка: 10%.

Срок: 15 лет.

Переплата: 1 681 721.03 рублей.

Антон

Сумма: 2 млн. рублей.

Первый взнос: 200 000 рублей.

Ставка: 10%.

Срок: 20 лет.

Переплата: 2 368 893.22 рублей.

Итак, мы видим, что Антон переплатит больше. Делаем вывод — чем дольше срок ипотеки, тем больше переплата.

Сумма ипотеки

Продолжаем наши примеры. Теперь различается только сумма кредита.

Сергей

Сумма: 2 млн. рублей.

Первый взнос: 200 000 рублей.

Ставка: 10%.

Срок: 20 лет.

Переплата: 2 368 893.22 рублей.

Антон

Сумма: 3 млн. рублей.

Первый взнос: 200 000 рублей.

Ставка: 10%.

Срок: 20 лет.

Переплата: 3 886 660.03 рублей.

Итак, мы видим, что Антон переплатит на 1,5 млн. рублей больше, чем Сергей. Вывод — чем больше сумма ипотеки, тем больше переплата.

Тип платежа

При получении ипотеки можно выбрать 2 типа платежа:

- Аннуитетный.

- Дифференцированный.

При аннуитетных платежах кредит гасится равными суммами. На начальном этапе выплаты ипотеки практически вся сумма платежей идет на погашение процентов. Основной долг начинает погашаться с середины срока ипотеки.

При дифференцированной схеме сумма ежемесячного платежа уменьшается с каждым месяцем. На всем протяжении срока выплат платеж по основному долгу остается неизменным, а проценты уменьшаются каждый месяц.

Дифференцированная схема дает меньшую переплату, однако ее предлагают единицы банков:

- Газпромбанк.

- Россельхозбанк.

- СКБ-банк.

Остальные банки работают только по аннуитетной схеме.

Чтобы наглядно увидеть разницу между типами платежей — покрутите калькулятор, посмотрите таблицу, которую он выводит после расчета.

Для закрепления по традиции приведем пример:

Сергей

Сумма: 2 млн. рублей.

Тип платежа: аннуитетный.

Первый взнос: 200 000 рублей.

Ставка: 10%.

Срок: 20 лет.

Переплата: 3 886 660.03 рублей.

Антон

Сумма: 3 млн. рублей.

Тип платежа: классический (дифференцированный).

Первый взнос: 200 000 рублей.

Ставка: 10%.

Срок: 20 лет.

Переплата: 2 707 500.00рублей.

Антон переплатит на 1 млн. рублей меньше, чем Сергей. Вывод — выгоднее выбирать дифференцированный тип платежа, чем аннуитетный.

Выводы

Чтобы взять максимально выгодную ипотеку и уменьшить переплату, следуйте 3 советам:

- Выбирайте банк, в котором максимально низкие ставки по ипотеке.

- Берите ипотеку на небольшой срок.

- Возьмите кредит в банке, который предлагает дифференцированную схему платежей.