Содержание

- Кредит для зарплатных клиентов в ВТБ 24

- Особенности кредита для держателей зарплатных карт

- Условия потребительского кредита в ВТБ 24 для зарплатных клиентов

- Базовые условия кредитования

- Можно ли снизить процентную ставку до 7,9% в год?

- Как получить кредит для зарплатных клиентов банка ВТБ?

- Специальные возможности

- Страховка

- Как гасить кредит физическому лицу?

- Кредиты в ВТБ 24 зарплатным клиентам

- Подробнее про кредиты зарплатным клиентам ВТБ 24

- Какие кредиты подходят?

- Требования

- Условия

- Как получить кредит зарплатному клиенту ВТБ 24?

- Погашение кредита

- Преимущества и недостатки кредитов зарплатным клиентам

- Выгодный кредит от ВТБ 24 для зарплатных клиентов

- Условия потребительского кредита ВТБ для зарплатных клиентов

- Дополнительные возможности

- Онлайн заявка на кредит ВТБ 24

- Кредит в ВТБ 24 зарплатным клиентам — процентная ставка, условия

- Общие условия предоставления кредита наличными в ВТБ 24 в 2019 году

- Калькулятор расчёта кредита (для зарплатных клиентов)

- Все детали и индивидуальные вопросы

- Потребительский кредит в ВТБ 24 для зарплатных клиентов

- Кредитные программы для зарплатных клиентов и условия по ним

- Требования к заемщику

- Необходимые документы

- Порядок оформления

- Почему ВТБ может отказывать зарплатному клиенту в кредите?

- Привилегии в ВТБ для зарплатных клиентов в сфере кредитования

- Ипотека от ВТБ 24 для зарплатных клиентов в 2019 году

- Кто такие зарплатные клиенты, и в чем состоят их привилегии

- Взятие ипотеки зарплатным клиентом ВТБ

- Ипотечные программы

- Программа государственной поддержки

- Рефинансирование

- Требования к клиенту

- Оформление документов для получения ипотеки

- Могут ли отказать в предоставлении ипотеки зарплатному клиенту

- Как оплачивать ипотеку зарплатным клиентам

- Поменяются ли кредитные условия после выхода из зарплатного проекта

- 3 программы кредитования для держателей зарплатных карт от ВТБ

- Условия получения

- Программы кредитования

- Особенности предоставления кредита

- Преимущества и недостатки

Кредит для зарплатных клиентов в ВТБ 24

Кредиты для клиентов, которые являются участниками зарплатного проекта банка ВТБ 24, отличаются в выгодную сторону от предложений, доступных на стандартных условиях.

Кредиты для клиентов, которые являются участниками зарплатного проекта банка ВТБ 24, отличаются в выгодную сторону от предложений, доступных на стандартных условиях.

Особенности кредита для держателей зарплатных карт

Благодаря тому, что зарплата регулярно приходит на карту банка, у клиента нет никаких проблем с получением кредита, в том числе без посещения отделения. Он может быть уверен в том, что кредит будет одобрен, на сто процентов, а банк заранее может рассчитать доступную для займа сумму. Кроме этого, держатель такой карты должен предоставлять значительно меньше документов, если захочет воспользоваться кредитным предложением: понадобится только паспорт и страховое свидетельство.

Условия потребительского кредита в ВТБ 24 для зарплатных клиентов

Максимальная сумма кредита для держателя карты – 5 миллионов рублей, тогда как простые граждане могут рассчитывать лишь на 3 миллиона. Для зарплатных клиентов действуют следующие кредитные условия:

- Срок выдачи – от 6 до 84 месяцев.

- Возможность занять сумму от 100 тысяч до 5 миллионов рублей.

Процентная ставка варьируется, узнать ее можно из таблицы ниже.

|

Сумма в рублях |

Со страховкой |

Без страховки |

|

100 000 — 499 999 |

11,7% |

от 13% до 19,9% |

|

500 000 — 5 миллионов |

10,9% |

от 13% до 19,9% |

Если вы активно используете кредитную мультикарту, имеющую опцию «Заемщик», процентная ставка будет снижена до 7,9%.

Базовые условия кредитования

Для простых граждан без зарплатной карты действуют следующие условия:

- Срок кредита от 6 до 60 месяцев

- Максимальная сумма три миллиона

Размер процентной ставки можно узнать из таблицы.

|

Сумма в рублях |

Со страховкой |

Без страховки |

|

100 000 — 499 999 |

11,7% |

от 13% до 19,9% |

|

500 000 — 3 миллиона |

10,9% |

от 13% до 19,9% |

При наличии кредитной мультикарты предложение аналогично.

Можно ли снизить процентную ставку до 7,9% в год?

Если вы взяли наличными потребительский кредит, уменьшить по нему процентную ставку возможно, для этого потребуется оформить кредитную мультикарту ВТБ 24. Обязательно тратить с этой карты предусмотренную сумму, чтобы банк видел, что вы активно ей пользуетесь. Потребуется выполнить следующие действия:

- Оформить карту, предусматривающий беспроцентный период займа на 101 день.

- Включить опцию «Заемщик».

- Оплата в магазинах этой картой поможет экономить на процентах по кредиту.

Сумма покупки от 5000 до 15000 даст скидку в 0,5%, приобретение товаров или услуг на 15 000-75000 снизит проценты на 1%, от 75 000 – на 3%. Таким образом, если тратить с карты более 75 000 в месяц. Процентная ставка снизится на 3%, а годовой процент – на 7,9%, ежемесячный платеж также уменьшится.

Стоит обратить внимание на то, что график платежей изменен не будет, снизится только их размер. Кроме этого, скидка не может превышать 5000 рублей в месяц.

Как получить кредит для зарплатных клиентов банка ВТБ?

Для получения кредита наличными в банке ВТБ 24 потребуется предпринять следующие действия:

- Обратиться в банк, оставив онлайн-заявку на сайте.

- Дозвониться по телефону 8-800-100-24-24 и оставить заявку на кредит устно.

- Посетить любое отделение банка и подать заявление письменно.

От вас потребуется собрать все требуемые банком документы, паспорт, СНИЛС, 2 НДФЛ. Рассмотрение заявки занимает от 1 до 3 дней, после этого с вами свяжется сотрудник банка и уведомит о принятом кредитным отделом решении. Получение кредита происходит в офисе банка.

Банк предъявляет несложные требования к заемщикам, поэтому взять кредит может большинство граждан РФ. Подходить нужно по следующим условиям:

- Являться гражданином России.

- Иметь прописку в любом городе, где есть отделение банка.

- Иметь постоянное место работы, потребуется справка о доходах.

- Средняя зарплата в месяц не должна быть ниже 15 000 рублей.

Для получения кредита нужны следующие документы:

- Паспорт.

- СНИЛС.

- Справка о доходах за последние полгода.

- Если вы собираетесь занимать больше 500 000 рублей, потребуется трудовая книжка.

Если вы являетесь держателем зарплатой карты, то требования к документам значительно снижаются, достаточно принести только СНИЛС и паспорт. Если вы работаете без договора или трудовой книжки, у вас все равно остается возможность оформить кредит. Разница заключается только в сумме: при таких условиях вам выдадут не больше 500 000 рублей.

Специальные возможности

При невозможности погасить кредит вовремя заемщик может снизить ежемесячный платеж или изменить дату выплаты. Сделать это возможно при выборе дополнительных услуг в момент заключения договора. Льготный платеж позволяет уменьшить размер первых платежей по кредиту, при этом основной долг затронут не будет. Первые три платежа состоят только из процентов, в них не входит основной долг. Это бесплатная услуга, и выбрать ее можно в момент оформления кредита.

Кредитные каникулы – это еще одна удобная опция для клиентов ВТБ 24. Она позволяет пропускать любой плановый платеж раз в 6 месяцев. Воспользоваться ей можно только после того, как прошло полгода минимум с момента первой выплаты. Функция недоступна, если до окончания кредита остается 3 месяца. При использовании данной возможности срок кредита будет сдвинут, а пропущенный платеж перенесут на следующий месяц. Для того чтобы воспользоваться услугой, нужно активировать ее через колл-центр.

Страховка

Беря кредит, заемщик имеет право купить страховой пакет, застраховать жизнь или здоровье. В этом случае при смерти заемщика или его временной потери трудоспособности выплачивать кредит будет страховая компания. Можно предпринять меры, защищающие интересы клиента при потере работы. Страховая компания предлагает несколько вариантов сотрудничества, подробности можно узнать в отделении банка. Услуга является дополнительной и не является обязательной, поэтому от страховки клиент банка вправе отказаться.

Как гасить кредит физическому лицу?

Каждый месяц нужно вносить на счет равные платежи, банк будет списывать их с карты автоматически. После того как кредит будет выдан, клиенту выдают специальную карту, однако если вы являетесь держателем другой карты ВТБ 24, например, зарплатной, деньги могут списываться и с нее. Робот проверяет все счета клиента в банке, снимая нужную сумму каждый месяц.

Кредиты в ВТБ 24 зарплатным клиентам

Зарплатные клиенты банка ВТБ 24 могут рассчитывать не только на качественное обслуживание, но и на некоторые привилегии. Так, например, данная категория клиентов может получить кредит на более выгодных условиях, чем физические лица, не успевшие присоединиться к зарплатному проекту. А как оформить кредит зарплатному клиенту, и на какие именно условия можно рассчитывать, подробно рассмотрим в нашей статье.

Зарплатные клиенты банка ВТБ 24 могут рассчитывать не только на качественное обслуживание, но и на некоторые привилегии. Так, например, данная категория клиентов может получить кредит на более выгодных условиях, чем физические лица, не успевшие присоединиться к зарплатному проекту. А как оформить кредит зарплатному клиенту, и на какие именно условия можно рассчитывать, подробно рассмотрим в нашей статье.

Подробнее про кредиты зарплатным клиентам ВТБ 24

На наиболее выгодные условия кредитования могут рассчитывать именно держатели зарплатных карт данного банка. Для этой категории заемщиков постоянно разрабатываются специальные программы лояльности, подразумевающие не только снижение ставок, но и увеличение максимальной суммы кредита. А так же зарплатные клиенты могут рассчитывать и на более упрощенную процедуру оформления кредитного продукта.

Стоит отметить и быстроту рассмотрения кредитных заявок банком. Так, если срок рассмотрения заявок от обычных клиентов может растянуться до 3 дней, то зарплатные клиенты могут получить решение в день обращения в отделение банка.

А в случае получения положительного решения, одобренную сумму не придется долго ждать. Деньги будут выданы сразу.

Какие кредиты подходят?

ВТБ 24 предлагает своим клиентам различные продукты кредитования. К наиболее востребованной категории кредитов относятся кредиты наличными.

В рамках этого направления держателям зарплатных карт банк предлагает следующие кредитные предложения:

- «Крупный»;

- «Удобный»;

- «Ипотечный бонус».

Кредит «Крупный» подойдет тем клиентам, которые хотят оформить в кредит большую сумму от 400 тыс руб. Данный банковский продукт не является целевым. А соответственно, полученные денежные средства можно расходовать в любых направлениях без необходимости подтверждения целевого использования средств.

Кредит «Удобный» не предполагает таких больших размеров кредитования. А соответственно, подойдет для заемщиков, рассчитывающих на получение более скромных сумм. В рамках данного предложения полученные средства также могут использоваться на любые нужды.

Кредит «Ипотечный бонус» предназначен для заемщиков, выплачивающих ипотеку. В рамках данного предложения можно оформить кредит на любые нужды под низкую процентную ставку. Причем абсолютно не важно, в каком именно банке была оформлена ипотека. Главное чтобы этот банк был российским.

Также зарплатные клиенты могут рассчитывать на получение и других видов кредитов. Это может быть как ипотечное кредитование с пониженной ставкой, автокредитование, так и рефинансирование кредитов других банков.

Кроме того, зарплатные клиенты могут подключить к своей карте овердрафт или оформить кредитную карту.

Требования

При оформлении кредитов ни один банк не может обойтись без предъявления своих требований. Причем эти требования предъявляются не только к самим заемщикам. Каждая кредитная организация может запрашивать и свой перечень документов.

Для заемщиков, относящихся к категории зарплатных клиентов, предъявляются стандартные требования. Основным, конечно же, является участие в зарплатном проекте и получение зарплатных перечислений на карту не менее 3-х месяцев. Но помимо этого заемщик должен являться гражданином РФ и иметь регистрацию в том регионе, в котором расположен банк.

К необходимым документам относятся только паспорт и СНИЛС. В некоторых случаях банком могут быть запрошены и дополнительные бумаги. Так, допустим, при оформлении кредита свыше 500 тыс. руб. понадобится еще предоставить заверенную копию трудовой книжки.

Стоит также заметить, что заемщикам, относящимся к категории зарплатных клиентов, нет необходимости подтверждать свои доходы.

Учитывая, что их заплата поступает на счет, открытый в этом же банке, кредитный менеджер может сам посмотреть уровень доходов. А поэтому, для корректной оценки платежеспособности заемщика банку не потребуются никакие справки с организации, в которой трудоустроен клиент.

Условия

Сроки кредитования являются одним из определяющих моментов выгодности банковских займов. А особенно это имеет значение при больших суммах. Ведь чем больше заемщик берет у банка, и чем меньше срок кредитования, тем большую сумму придется отдавать ежемесячно для погашения задолженности по кредиту.

В рамках наличного потребительского кредитования договор с банком может быть заключен на срок от полугода до 5 лет. На больший срок можно рассчитывать при оформлении целевых кредитов (ипотека, автокредитование).

Процентные ставки для зарплатных клиентов могут варьироваться в зависимости от выбранного кредитного предложения, ну и, конечно же, личных параметров клиента таких, как платежеспособность, кредитная история, оформление страхового полиса по кредиту и прочих.

Минимальный уровень ставки в зависимости от продукта кредитования может быть установлен следующий:

- Кредит «Крупный» – от 15%;

- Кредит «Удобный» — от 16%;

- Кредит «Ипотечный бонус» — от 13,5%.

Доступные суммы кредитования также зависят от конкретного кредитного предложения банка. Самую большую сумму можно получить при оформлении таких кредитных продуктов как «Крупный» или «Ипотечный бонус». В рамках данных продуктов зарплатным клиента доступна сумма от 400 тыс руб до 5 млн руб.

А вот при оформлении кредита «Удобный» уже не придется рассчитывать на внушительные суммы. Так, в рамках этого продукта предполагается кредитование в объеме от 100 тыс руб до 399,999 тыс руб. Но зато, учитывая небольшую сумму кредита, не придется переживать о большом ежемесячном платеже. Небольшая сумма кредитного займа обеспечит заемщику достаточно комфортные условия оплаты ежемесячных платежей.

К прочим условиям кредитования можно отнести такие моменты, как возможность оформления кредита до 2 млн. руб. без поручителей, отсутствие комиссий за выдачу кредита, досрочное погашение займа без наложения банком штрафов.

Также для зарплатных клиентов, ровно, как и для обычных заемщиков, доступно оформление страховки на кредит. Такое приобретение обезопасит заемщика от рисков образования задолженности по кредиту в таких случаях, как потеря работы, трудоспособности или даже в случае гибели заемщика.

Для сохранения положительной кредитной истории и предотвращения начисления штрафных санкций банком также предлагаются и дополнительные услуги. Если у клиента нет возможности внести 3 первых платежа, он может воспользоваться услугой «Легкий платеж». В рамках данного предложения клиенту в первые 3 месяца не придется гасить основную сумму долга, а понадобится только внести сумму равную размеру начисленных процентов. Но стоит учитывать, что подключить эту услугу можно только при оформлении кредита.

Кроме того, заемщики могут пользоваться «Льготными каникулами». В рамках данной услуги клиент может раз в год пропустить плановый платеж по кредиту.

Но воспользоваться такой ценной опцией можно только не ранее полугода своевременных платежей и не позже 3 месяцев до закрытия кредита. Для того чтобы подключить «Льготные каникулы» необходимо обратиться в офис банка.

Как получить кредит зарплатному клиенту ВТБ 24?

ВТБ 24 является современным банком, стремящимся обеспечить своим клиентам максимальный комфорт. И именно поэтому банк предлагает заемщикам сразу несколько способов получения кредита.

К таким способам относятся:

- Дистанционный;

- В отделении банка.

Дистанционный вариант предполагает, что заемщик сначала, воспользуется удаленными сервисами самообслуживания банка для подачи заявки (сайт банка, личный кабинет, банкомат или номер горячей линии). И только потом, после получения положительного решения, направляется в офис с документами для подписания кредитного договора и получения денежных средств.

А вот во втором случае порядок действий немного меняется. Заемщику с подготовленным пакетом документов потребуется обратиться в отделение банка и уже на месте заполнить заявку на кредит. При одобрении заявки можно будет получить деньги.

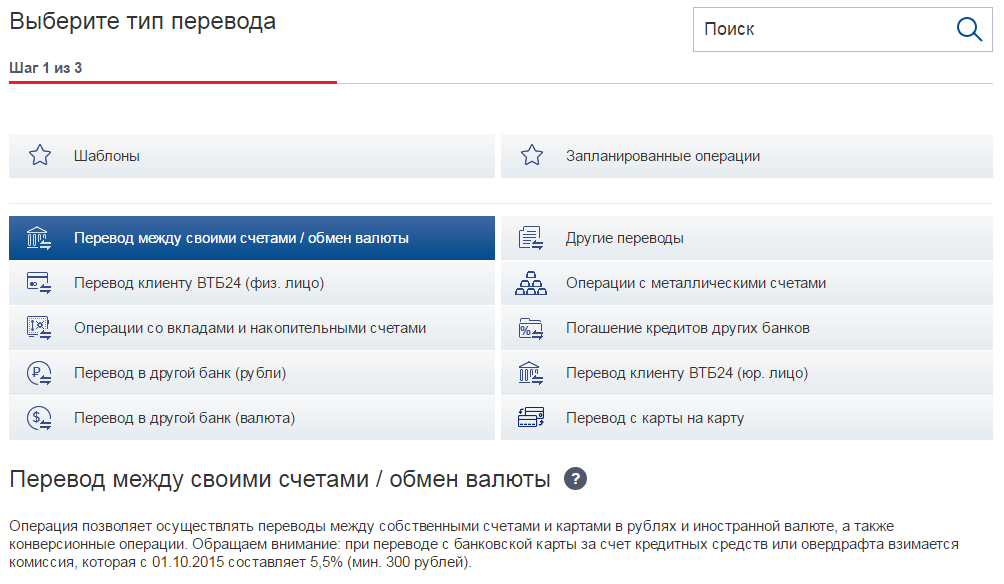

Погашение кредита

После получения кредита вам останется только вовремя вносить денежные средства на счет, указанный в кредитном договоре, в соответствии с графиком платежей. Оплата кредита возможна как без комиссий, так и с взиманием комиссий.

К способам, не предполагающим удержание дополнительных сумм, относятся внесение средств через отделения банка ВТБ 24, его банкоматы и терминалы, а также через личный кабинет ВТБ 24-Онлайн.

А вот при перечислении средств другими способами (через сторонние банки, банкоматы и платежные терминалы, а также через сервис «Золотая Корона») будьте готовы, что вам придется оплатить комиссию.

Также не стоит забывать о том, что всегда можно погасить всю сумму кредита или его часть досрочно. Причем банк не потребует с вас за это никаких дополнительных комиссий.

Для досрочного погашения кредита вам потребуется выполнить следующие действия:

- Позвонить по номеру 8 (800) 100-24-24 и сообщить оператору о своем желании погасить кредит или его часть досрочно, и специалистом банка будут внесены соответствующие изменения в условия выплаты кредита;

- Внести вовремя сумму досрочного платежа.

Чтобы не возникло проблем с банком, платеж желательно вносить на счет заранее. Ведь при перечислении средств могут происходить разного рода задержки. А запоздалое поступление денег на счет может испортить кредитную историю и привести к начислению штрафных санкций.

Преимущества и недостатки кредитов зарплатным клиентам

Исходя из выше сказанного, можно подвести итоги. Клиенты банка, получающие зарплату на карту ВТБ 24, несомненно, получают колоссальное преимущество перед обычными заемщиками.

К плюсам кредитования данной категории заемщиков можно отнести:

- Широкий выбор кредитных предложений, подпадающих под программу кредитования для зарплатных клиентов;

- Возможность оформления в кредит большой суммы;

- Низкие процентные ставки;

- Упрощенная процедура рассмотрения заявок и оформления кредита;

- Выдача кредита без комиссионных сборов;

- Удобное управление кредитом через удаленные сервисы самообслуживания;

- Возможность досрочного погашения.

А вот недостатков не так много, как преимуществ. А точнее, можно выделить один минус. Исходя из отзывов клиентов и политики банка, получить кредит на внушительную сумму довольно проблематично даже для зарплатных клиентов. Это не значит, что в ответ на заявку заемщика обязательно придет отказ.

Но вот одобрение банком более низкой суммы кредита или изменение сроков кредитования в большую сторону имеет место быть. Подобные меры имеют свое обоснование и обычно связаны с сомнениями банка, что заемщик сможет потянуть ежемесячный платеж по кредиту.

Выгодный кредит от ВТБ 24 для зарплатных клиентов

Зимой 2018 года ПАО «Банк ВТБ 24» присоединился к банку ВТБ, но основные продукты, разработанные для физических лиц, от этого не изменились.

Кредит от ВТБ 24 для держателей зарплатных карт предусматривает выгодные условия потребительских займов за счет минимальной процентной ставки, а также повышенного денежного лимита.

Преимущество программы перед обычным кредитом заключается в том, что участники зарплатного проекта предоставляют в банк минимальный пакет документов, так как сведения о месте работы и размере заработной платы клиента уже имеются в базе финансовой компании ВТБ.

Условия потребительского кредита ВТБ для зарплатных клиентов

Оформить зарплатную карту в ВТБ 24 могут совершеннолетние граждане РФ. Для заключения договора требуется один документ – паспорт. После того, как пластик будет готов, его необходимо забрать в одном из отделений банка. Заявление о переводе заработной платы на счет в банке передается в бухгалтерию компании работодателя.

Помимо этого, работодатель может оформить зарплатный проект для всех своих сотрудников и получить дебетовые карточки для каждого.

Вне зависимости от способа получения дебетовой карты ВТБ для зачисления заработной платы, клиентам банка предлагаются выгодные условия по потребительскому кредитованию.

Преимущества кредита для зарплатных клиентов в ВТБ:

- минимум документов для заключения соглашения;

- быстрое рассмотрение заявки (от 2 часов до 1 дня);

- отсутствие требований к поручителю или залогу, в том числе при максимальной сумме займа;

- возможность досрочного частичного или полного погашения долга без начисления комиссии.

Но следует понимать, что льготные условия кредитования для лиц, включенных в зарплатный проект, могут быть изменены на стандартные, если в течение действия договора заемщик поменяет место работы и откажется от дебетовой карты.

ВТБ 24 предъявляет стандартные требования к потенциальным заемщикам. Получить кредит наличными могут граждане России, достигшие совершеннолетнего возраста.

Кроме того, клиент должен иметь постоянную регистрацию в регионе месторасположения офиса банка. При этом, для банка не имеет значения, проживает ли он там постоянно или только прописан.

Для оформления кредита зарплатным клиентам не требуется подтверждать свой доход или предоставлять информацию о работодателе, так как эти данные были записаны в банк ранее.

Из документов от клиента потребуется наличие паспорта с отметкой о регистрации и СНИЛС.

Процентная ставка и максимальная сумма кредита

Для корпоративных клиентов, получающих заработную плату на карту ВТБ, банк готов предоставить кредит до 5 миллионов рублей на срок от 6 месяцев до 7 лет. Процентная ставка в этом случае рассчитывается индивидуально.

На ее размер влияют сразу несколько факторов: наличие страховки, дополнительные услуги, сумма и срок кредита.

Снизить ставку до минимальной – 7,9% годовых можно при помощи дополнительной услуги «Заемщик». Она подключается бесплатно на кредитный продукт «Мультикарта» и позволяет держателю за счет произведенных покупок по пластику сэкономить до 3%.

Внимание!

В настоящее время в ВТБ действует акция, по которой за первый месяц пользования кредит предоставляется под минимальный процент, вне зависимости от потраченной заемщиком суммы.

Дополнительные возможности

Помимо основных условий предоставления кредита в ВТБ 24, для зарплатных клиентов предусмотрены дополнительные опции, позволяющие при необходимости временно снизить финансовую нагрузку.

Льготный платеж

Услуга подключается при заключении договора потребительского кредитования. Она позволяет уменьшить размер трех первых обязательных платежей. Сумма ежемесячного взноса будет рассчитана только из процентов, без добавления части долга.

Кредитные каникулы

Опцией могут воспользоваться все заемщики, но только через полгода, после подписания соглашения. Она позволяет полностью пропустить один платеж, который сдвинется на следующий период.

Пользоваться услугой можно 1 раз в 6 месяцев. Для этого необходимо заранее позвонить в банк по номеру поддержки клиентов 88001002424 и сообщить о своем намерении.

Если заемщик использует одну из опций, последующий обязательный платеж он должен внести в полном размере, чтобы избежать начисления штрафов и пени.

Онлайн заявка на кредит ВТБ 24

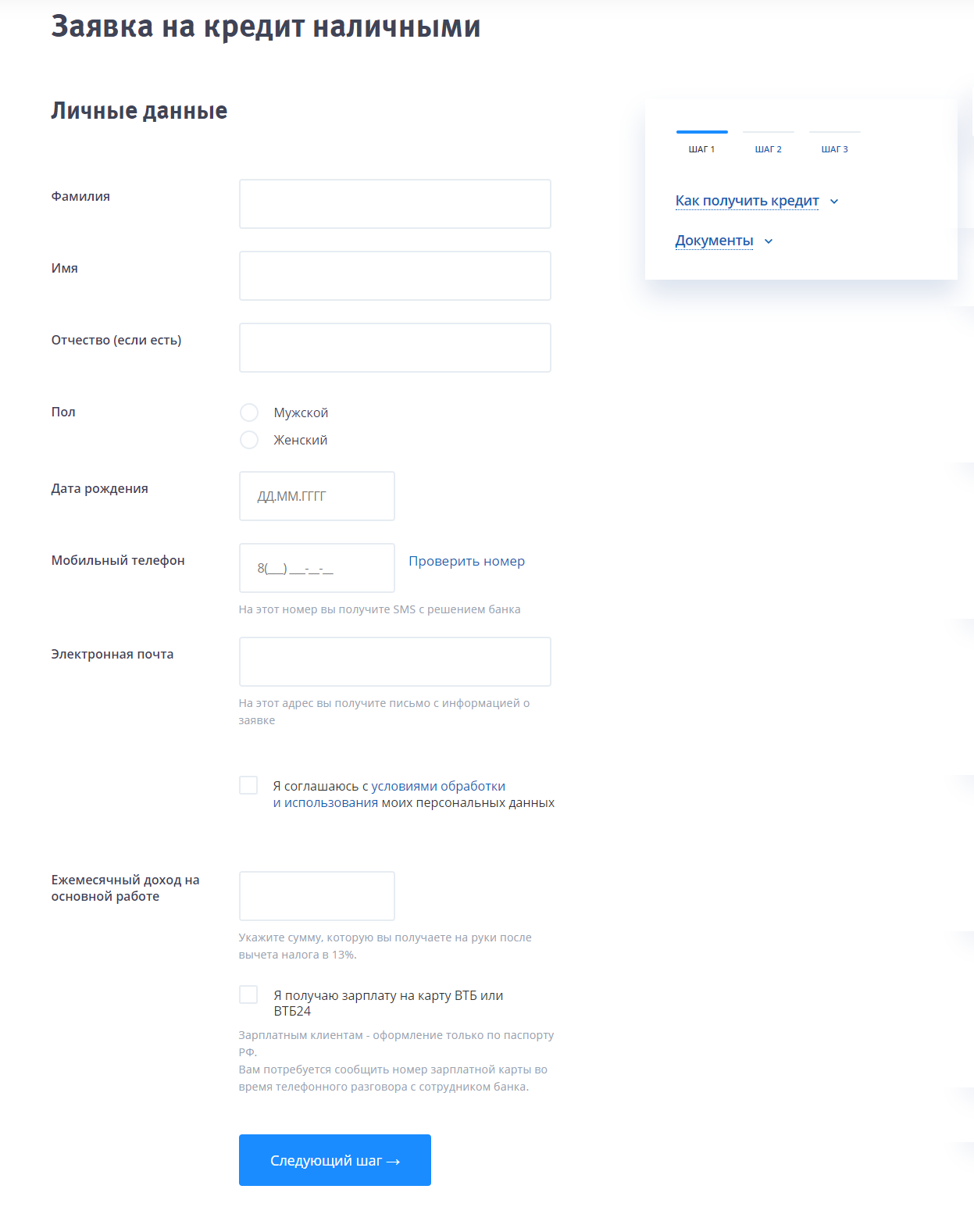

Для тех, кто не знает как взять кредит в ВТБ 24, если есть зарплатная карта, ниже на сайте размещена ссылка. Поэтапно весь процесс можно описать так.

Предварительный расчет

Перед подачей заявки на онлайн кредит на зарплатную карту необходимо провести предварительные расчеты на специальном калькуляторе.

Для этого нужно перейти по ссылке, указанной в выше, и в информационном поле отметить нужные данные: будет ли оформляться страховка, является ли клиент участником зарплатного проекта, нужна ли мультикарта для снижения процентной ставки, а также сумма и срок займа.

Оформление заявки

Заявку на кредит рекомендуется подавать дистанционно, через сайт банка. Это позволит также получить наиболее выгодные условия. Если же клиент желает сделать это лично, он может посетить одно из отделений компании.

Ожидание ответа

Ответ от банка с предварительным решением о возможности выдачи кредитных средств поступает в СМС – сообщении на указанный в анкете телефонный номер. В обычном режиме заявка рассматривается за несколько минут.

Если потенциальный заемщик получает положительный ответ, ему необходимо с указанными в уведомлении бумагами (для зарплатных клиентов – это паспорт и СНИЛС) посетить офис ВТБ. Адреса отделений можно посмотреть по .

Получение денежных средств

Клиентам, получающим заработную плату на дебетовые карты ВТБ, деньги перечисляются на действующий счет.

Важно!

В соответствии с действующим законодательством РФ банк ВТБ вправе отказать в выдаче кредита без объяснения причин.

Для получения консультативной помощи следует связаться со специалистами по номеру 8 800 100 24 24 (звонок по России бесплатный).

Кредит в ВТБ 24 зарплатным клиентам — процентная ставка, условия

Банк ВТБ 24 в 2019 году предлагает несколько ипотечных кредитов, в то время как, потребительский (нецелевой) предоставляется всего по двум программам: «Кредит наличными» и «Рефинансирование». При оформлении кредита наличными учитывается несколько факторов, влияющих на условия выдачи: запрашиваемая сумма, срок, кредитоспособность клиента, способ оформления заявки (в отделении или онлайн), а также наличие дополнительных услуг у клиента по зарплатным и корпоративным программам.

При оформлении кредита в ВТБ 24 для держателей зарплатных карт, банк предоставляет более комфортные условия получения, увеличенные сумма и сроки ссуды.

Общие условия предоставления кредита наличными в ВТБ 24 в 2019 году

Условия по процентным ставкам различаются в зависимости от способа подачи заявки. При оформлении заявки онлайн (через интернет) банк предлагает более выгодные годовые проценты по кредиту.

Процентные ставки при оформлении заявки онлайн, через контактный центр или в отделении банка:

- 10,9 — 19,9% на сумму от 500 тыс. руб. — до 5 млн. руб.;

- 11,7% — 19,9% на сумму — до 499 999 руб.;

Срок кредитования:

- Срок предоставления кредита — до 5 лет;

Кредит в ВТБ 24 зарплатных клиентов

Для лиц являющихся зарплатными или корпоративными клиентами (пользующихся зарплатными картами ВТБ) банк предоставляет улучшенные условия:

- процентная ставка минимальная — от 10,9%;

- срок кредитования увеличен — до 7 лет;

- сумма займа — до 5 млн. руб;

Кроме этого, при оформлении кредита для держателей зарплатных карт в ВТБ 24, банк упрощает требования к документам — подтверждение доходов с помощью справок не требуется (возможны исключения).

Требования к клиентам

Основные требования к клиентам для получения кредита:

- гражданство РФ;

- постоянная регистрация в регионе, в котором имеется отделение ВТБ.

Необходимые документы — общие условия и для зарплатных клиентов

- паспорт РФ;

- СНИЛС;

- справка о доходах 2-НДФЛ или по форме банка о доходах за последние 6 мес, заверенная печатью нанимателя (организации);

- при сумме кредита 500 тыс. рублей, — копия трудовой книжки или трудового договора, с печатью от места работы.

Требуемые документы для зарплатных клиентов ВТБ:

- паспорт РФ;

- СНИЛС.

На основе предложенных условий, можно сделать выводы, что для держателей затратных карт банк предлагает самые удобные условия для оформления кредита. Соответственно, для таких клиентов банк ВТБ будет наиболее выгодным при получении ссуды, тем более, что он занимает вторую строчку в рейтинге банков России. к содержанию

Калькулятор расчёта кредита (для зарплатных клиентов)

Для расчёта суммы и графика регулярных выплат по кредиту, установив индивидуальные параметры, в том числе и наличие зарплатной программы в банке, можно воспользоваться кредитным калькулятором.

Все детали и индивидуальные вопросы

Вся информация по условиям предоставления кредита для зарплатных клиентов на странице официального сайта банка или по телефону горячей линии.

Потребительский кредит в ВТБ 24 для зарплатных клиентов

«Получить займ не так уж просто» — эта правда актуальна для всех, кроме участников зарплатного проекта. Ведь им не только предоставляется пониженная ставка и увеличенная кредитная сумма, но и карт-бланш на получение ссуды. В настоящем материале мы рассматриваем этот аспект подробно.

Кредитные программы для зарплатных клиентов и условия по ним

Условия по кредиту в банке ВТБ для зарплатных клиентов априори более мягкие, чем для «обычных». На то есть две причины. Во-первых, зарплатные клиенты, в отличие от других, больше привязаны к банку, к его услугам — это можно назвать своего рода лояльностью к банку. Во-вторых, банк имеет всю нужную информацию о структуре доходов и расходов клиента, благодаря чему он может быстро и без лишней бумажной волокиты принять решение об одобрении выдачи займа или, наоборот, отказе.

Чтобы лучше сориентироваться, какой именно могут дать кредит в ВТБ 24 держателям зарплатных карт, представим предложения в виде таблицы.

| Наименование программы | Процентная ставка | Лимит ссуды (максимальный размер кредита) | Срок кредитования |

|---|---|---|---|

| «Быстрый» | 13,9% годовых | 5 млн рублей | До 36 месяцев |

| «Крупный» | 15% для клиентов, получающих зарплату на карточку ВТБ; 15,5% годовых для остальных | Для всех физических лиц — от 400 тысяч до 3 млн рублей; для участников зарплатного проекта — от 400 тысяч до 5 млн рублей | От 6 до 36 месяцев |

| «Удобный» | 16% для клиентов-участников зарплатного проекта; 22% годовых для остальных | От 100 000 до 400 000 рублей | От 6 до 60 месяцев |

| «Ипотечный бонус» | 13,5% годовых | От 400 тысяч до 3 млн рублей; для участников зарплатного проекта — от 400 тысяч до 5 млн рублей | От 6 до 60 месяцев |

Быстрый

Наравне с тарифом «Удобный», «Быстрый» — тот самый кредит наличными в ВТБ для зарплатных клиентов. Посудите сами: получить займ можно в очень короткие сроки, при этом зарплатникам не понадобится даже готовить пакет документов, подтверждающих доходы. Дополнительным бонусом выступит возможность получить большую сумму — до 5 млн рублей.

Однако, зарплатники по этой программе получают привилегии лишь в вопросе одобрения заявки: никаких других специализированных условий вроде уменьшенных процентов банк не предлагает. Объясняется это тем, что условия и так более чем выгодны — банку было бы нерентабельно уменьшать ставку еще сильнее.

Крупный

Зарплатные клиенты, по состоянию на 2019 год, получают две важных привилегии при получении кредита «Крупный»: сниженную на 0,5% годовых ставку и увеличенную максимальную сумму кредитования — еще на 2 млн рублей. Вкупе с более высокими шансами одобрения займа получается в самом деле выгодное для клиента предложение.

Удобный

Чтобы получить займ «Удобный», понадобится минимум документов — только паспорт. Отличие этого тарифа от остальных в том, что под повышенную ставку заемщик сможет получить небольшую сумму в кратчайшие сроки — идеальный вариант для решения внезапных финансовых проблем.

Для всех физических лиц, не являющихся «зарплатниками», условия не очень — все-таки ставка в 22% годовых превращается в существенную переплату. Но для зарплатников займ более чем удобен, ведь ставка в 16% годовых уже куда более близка к среднерыночному банковскому предложению.

Ипотечный бонус

Этот займ доступен только тем заемщикам, кто уже на момент обращения имеет в ВТБ открытую ипотечную задолженность. Кредит нецелевой, т.е. потребительский, и потратить ссуду можно на что угодно.

Таким образом банк как бы помогает временно решить финансовые проблемы, если они внезапно возникли. Удобна эта услуга потому, что ипотека зачастую значительно уменьшает доходы семьи, что уменьшает возможности решения других финансовых проблем. «Ипотечный бонус» поможет распределить доходы и расходы во времени так, чтобы на все хватало денег.

Банк дает возможность оформить потребительский кредит в ВТБ 24 для зарплатных клиентов, имеющих ипотеку в банке, на более выгодных условиях (максимальная сумма кредитования увеличивается на 2 млн рублей).

Требования к заемщику

Стандартные требования:

- На момент обращения возраст не меньше 18-ти лет, а для «Ипотечного бонуса» — не меньше 21-го года. На момент окончания срока кредитования возраст не должен быть больше 70-ти лет;

- Российское гражданство;

- Постоянная или, по крайней мере, временная прописка в регионе присутствия банка.

Необходимые документы

Зарплатникам нужен только паспорт и СНИЛС — в этом заключено главное удобство, предоставляемое участием в зарплатном проекте. Для всех остальных заемщиков перечень крупнее:

- Внутренний паспорт РФ;

- СНИЛС;

- Справка о доходах 2-НДФЛ или по форме банка с информацией о последнем полугодии (в случае, если доход неофициальный). На справке должна быть печать работодателя;

- Если заемщик берет больше 0,5 млн рублей, понадобится дополнительно копия трудовой книжки или трудового договора, заверенная работодателем.

Порядок оформления

Как взять кредит в ВТБ 24, если есть зарплатная карта? В сущности — процедура никак не отличается от стандартной. Все начинается с подачи заявки. И вот здесь уже начинаются нюансы.

Можно подать онлайн-заявку на кредит, а можно — на специальном бумажном бланке в отделении банка. Разницы между способами практически нет, кроме экономии времени в первом случае. После предварительного рассмотрения заявки, сотрудник банка пригласит вас явиться в офис с нужными документами.

Сотрудник проверит пакет бумаг, после чего сразу же будет подписан кредитный договор, если все в порядке с документами, разумеется. В этот же день или в иные сроки, установленные договором, деньги будут начислены на ваш счет или переданы в наличном виде в кассе банка.

Почему ВТБ может отказывать зарплатному клиенту в кредите?

Банк никогда не отказывает в займе просто так. Тем более это касается зарплатных заемщиков, заранее пользующихся у банка доверием и лояльностью. Как правило, в качестве причин отказа может быть только два обстоятельства:

- Плохая кредитная история. Банк не доверит ссуду тому, кто регулярно в прошлом нарушал условия кредитования. Это не касается тех, кто допустил просрочку лишь один-два раза, да и то довольно давно (не меньше года назад);

- Слишком большая долговая нагрузка и/или недостаточные доходы. Решить проблему можно, увеличив доходы. Но помните, что если эта подработка будет «на стороне» без официального оформления, ее наличие еще нужно как-то доказать банку.

Привилегии в ВТБ для зарплатных клиентов в сфере кредитования

Самая главная привилегия — это увеличенная вероятность получения займа. Для банка зарплатный клиент относится к категории самых надежных заемщиков из всех возможных. Как следствие, банк с большей охотой согласится выдать ссуду.

Помимо этого, зарплатник также получает:

- Уменьшенную процентную ставку по тарифам «Крупный» и «Удобный»;

- Увеличенную сумму кредитования по тарифам «Крупный» и «Ипотечный бонус».

Ипотека от ВТБ 24 для зарплатных клиентов в 2019 году

ВТБ – один из крупнейших банков РФ, осуществляющих широкую финансовую деятельность, в том числе поддерживающих разные ипотечные программы. Клиентам, получающим зарплату через ВТБ, банк предоставляет ряд льгот, касающихся взятия ипотеки.

Кто такие зарплатные клиенты, и в чем состоят их привилегии

ВТБ обслуживает организации, компании, предприятия, оптимизируя в них процесс выдачи заработной платы, премий, отпускных. Их сотрудники становятся зарплатными клиентами этого банка.

Для того чтобы воспользоваться услугой ВТБ «Зарплатный проект», связанной с перечислением зарплаты на банковские карты работников, руководитель организации подает заявление через сайт банка или лично в любое его отделение.

Участники зарплатного проекта – от рядовых сотрудников до руководства – получают преимущества от банка:

- Бесплатное снятие наличных с любого банкомата ВТБ;

- Увеличенный лимит снятия наличных;

- Страхование банковской карты;

- Бесплатный выпуск карт для родственников корпоративного клиента;

- Льготные условия кредитования.

Для примера: базовые условия потребительского кредита в ВТБ включают ставку 11,5-12,5%. Для зарплатных клиентов скидка по ставке составляет 0,3% и равна 11,2-12,2%.

Для руководства организации, участвующей в зарплатном проекте ВТБ, предусмотрен также бонус в виде обслуживания персональным менеджером.

Взятие ипотеки зарплатным клиентом ВТБ

Ипотека, кредит на недвижимость с залоговым обеспечением, обычно сопряжена со сбором солидного пакета документов, ссудой на крупную сумму и длительным сроком выплаты тела кредита с процентами. При таких обстоятельствах заемщики стремятся подобрать условия кредитования, позволяющие тратить меньше времени и денег.

При оформлении заявки на ипотеку банк интересует: получает ли соискатель через него зарплату. При заполнении анкеты заявителя требуется отметить галочкой пункт «Я получаю зарплату на карту ВТБ».

Быть зарплатным клиентом ВТБ означает использование следующих льгот при оформлении и выплаты ипотеки:

- Снижение процентной ставки на 0,3% при рублевой ипотеке и на 1% при ипотеке в иностранной валюте;

- Увеличенная сумма ипотечного кредита, для взятия которой не требуется поручительство;

- Необязательность доказательства дохода справкой от налогового агента (по форме 2-НДФЛ).

Эти привилегии позволяют зарплатным клиентам ВТБ рассматривать предлагаемые им ипотечные программы как оптимальный для них вариант покупки недвижимости.

Ипотечные программы

Любой ипотечный продукт банка ВТБ может использоваться его зарплатным клиентом. Базовые условия ипотечных программ сведены в таблицу.

| Название | Объект покупки | Минимальный взнос, % | Ставка, % | Примечания |

| Новостройка | Квартира, апартаменты | 10 | От 9,7 | |

| Вторичное жилье | Квартира, дом | 10 | От 9,7 | |

| Больше метров – ниже ставка | Квартира | 20 | От 9,7 | Квартира от 100 м2 |

| От 10,1 | Квартира от 65 м2 | |||

| Залоговая недвижимость | Жилье, находящееся в залоге у ВТБ и выставленное на продажу за невыплату ипотеки | 20 | 10,6 | Возможна покупка жилья в новостройке или из вторичного жилищного фонда |

Максимальный срок кредита по программам составляет 30 лет, а максимальная сумма ссуды – 60 млн р.

Зарплатные клиенты могут также взять и нецелевой кредит под залог жилья. Максимальная сумма кредита составляет 15 млн р. Банк выдает ее на срок до 20 лет под 12.2% годовых.

Программа государственной поддержки

Соискатель по ипотеке, получающий зарплату через ВТБ, может воспользоваться и программой государственной поддержки при условии соответствия ее требованиям.

Программа господдержки адресована заемщику, у которого в период с 1 января 2018 года по 31 декабря 2022 года родился второй или следующий ребенок. Такой заемщик имеет право на покупку строящейся или готовой (из первичного жилого фонда) недвижимости с использованием 5%-ной государственной субсидии.

Льготный период кредитования составит 3 года, если в указанный период родился один ребенок и еще 5 лет, если родилось два ребенка и более. Максимальный срок субсидирования составляет 8 лет.

Первоначальный взнос должен составлять не менее 20% от оценочной стоимости жилья. Банк предоставляет ссуду до 6 млн р. для покупки жилья в любых регионов РФ и 12 млн р. для покупки жилья в Москве и Санкт-Петербурге.

Рефинансирование

Зарплатные клиенты, ранее взявшие ипотеку в другом банке, могут перекредитовать ее в ВТБ на выгодных условиях.

Банк рефинансирует кредиты, взятые на покупку:

- Нового жилья;

- Строящегося жилья;

- Жилья из вторичного строительного фонда.

Главная привилегия зарплатных клиентов заключаются в готовности банка выдавать им кредит в сумме, равной 90% от оценочной стоимости жилья. Фиксированная ставка равна 10,1% годовых: изменениям на весь срок кредита она не подлежит. Общая сумма ссуды достигает 30 млн р., а максимальный срок кредита – 30 лет.

При обсуждении условий рефинансирования с заемщиком сотрудники банка исходят из его индивидуальных возможностей: финансовой состоятельности, наличия активов и т.п.

Требования к клиенту

Работники, получающие зарплату через банк, квалифицируются последним как надежные клиенты. Однако даже они должны соответствовать определенным критериям.

Это:

- Соответствие возрастным пределам 21-75 лет (минимум 21 год на момент оформления ипотеки и максимум 75 лет на окончание ее погашения);

- Стаж не менее полугода на последнем рабочем месте;

- Приемлемый для взятия крупной ссуды уровень дохода;

- Владение зарплатной картой не менее 6 месяцев;

- Проведение трех (или более) зачислений на карту за последние три месяца.

Оформление документов для получения ипотеки

Пакет документов, предоставляемый зарплатным клиентом ВТБ для оформления ипотеки, собирается несколько быстрее, чем документы обычного клиента.

Для многих заявителей доказательство кредитоспособности – большая проблема: по ряду причин не все могут показать весь свой доход, предоставив с места работы справку о налогах с доходов физических лиц (2-НДФЛ). Выход для них есть: это оформление ипотеки по двум документам (обычно паспорт и СНИЛС). Однако простота оформления оборачивается повышением процентной ставки.

Перед зарплатными клиентами ВТБ такая проблема не стоит: активность его зарплатного счета и движение средств в любой момент могут быть проверены сотрудниками ВТБ.

Если уровень дохода заявителя будет соответствовать критериям банка (ежемесячная выплата по ипотеке не превысит 40% от регулярного дохода соискателя), в выдаче ипотеки клиенту не откажут.

Из этого следует, что пакет документов работника, получающего зарплату через ВТБ, не нуждается во включении в него документов, отображающих его ежемесячный доход. В него войдут:

- Анкета заявителя (заявка);

- Паспорт РФ;

- Военный билет или другой документ, подтверждающий личность (по требованию);

- Документы о праве собственности на залог (если обеспечением является уже имеющееся у заемщика жилье или иное ценное имущество).

Могут ли отказать в предоставлении ипотеки зарплатному клиенту

Да, такое возможно: статус зарплатного клиента банка гарантирует льготы и бонусы, но не гарантирует одобрения любого кредита. Если движение по счету клиента показывает, что уровень дохода у него недостаточен для взятия ипотеки, поданная им заявка не будет одобрена.

При рассмотрении заявки зарплатного клиента банк учитывает также наличие у заявителя незакрытых кредитов: желательно, чтобы выплату ипотеки не сопровождали другие займы, взятые на крупную сумму и, как и ипотека, требующие погашения.

Независимо от статуса клиента банк не одобрит анкету заявителя, имеющего плохую кредитную историю: выдавая заемщику ссуду, финансово-кредитная организация должна быть уверена в ее возврате.

Просроченные платежи и невыплаты характеризует клиента как недобросовестного плательщика, и наличие у него зарплатной карты ВТБ положения не исправит.

Как оплачивать ипотеку зарплатным клиентам

Клиенты, получающие зарплату через ВТБ, при погашении ипотеки часто используют безакцептные платежи. Зарплатный счет заемщика привязывается к ипотечному кредиту. В заранее выбранный день платежа нужная сумма снимается со счета и автоматически уходит на внесение ежемесячного платежа по ипотеке.

Дебитор должен только обеспечить нужную сумму на счете в день выплаты. Проще всего согласовать эту дату с днем получения зарплаты.

Оплату ипотеки производят также через:

- Банкоматы и кассы ВТБ;

- Интернет-банкинг;

- Платежный перевод с другого банка (card2card или через банковское отделение);

- Перевод Почтой России.

При обращении к сторонним агентам рекомендуется уточнить срок осуществления транзакции и сумму комиссии, которая взимается за услугу.

Поменяются ли кредитные условия после выхода из зарплатного проекта

Преимущества, которыми пользуются клиенты ВТБ, получающие зарплату через этот банк, достаточно весомы, чтобы их лишаться. Однако заемщики нередко меняют место работы и становятся зарплатными клиентами другого банка.

Согласно официальному договору ВТБ вправе пересмотреть условия ипотечного кредитования в одностороннем порядке при условии предварительного уведомления в этом заемщика.

Однако осуществляющий зарплатный проект банк может оставить условия прежними, если заемщиком уже выплачена бо́льшая часть ипотеки и если на новом месте работы уровень его дохода остался прежним или повысился.

Заемщик обязан оповещать кредитора обо всех изменениях, касающихся места проживания, работы и контактных данных.

Зарплатный клиент может работать в области:

- ИТ и телекоммуникации;

- Образования;

- Здравоохранения;

- Финансовых учреждений;

- Государственных учреждений.

Такие клиенты участвуют в программе «Люди дела»: они вправе рассчитывать на еще бо́льшие льготы в сравнении с рядовыми пользователями банковских услуг.

Быть корпоративным клиентом ВТБ выгодно: помимо бонусов типа бесплатного выпуска карт банк предоставляет привилегии работникам, получающим через него зарплату, при оформлении кредитов (в том числе ипотеки).

3 программы кредитования для держателей зарплатных карт от ВТБ

Держатели зарплатных карт обычно могут рассчитывать на более выгодные условия по кредитам. Банкам выгодно удерживать лояльных клиентов и поэтому они делают все, чтобы зарплатные клиенты кредитовались в их учреждение. Кредит в ВТБ для держателей зарплатных карт также выдается на весьма привлекательных условиях.

Условия получения

Чтобы оформить в ВТБ кредит для держателей зарплатных карт, достаточно соответствовать нескольким простым критериям:

- иметь зарплатную карту банка;

- минимум 3 месяца получать на неё поступления;

- иметь общий трудовой стаж от полугода;

- соответствовать возрастному критерию (от 21 года на момент оформления и до 70 лет на момент погашения);

- иметь постоянную регистрацию в регионе работы ВТБ.

После этого, клиент может рассчитывать на потребительский кредит в размере до 5 млн руб. сроком до 7 лет под ставку от 15% годовых (детальные условия будут рассмотрены далее).

От заемщика не потребуется поручительство и залоговое обеспечение, плюс не нужны справки о доходах (так как банк сам может посмотреть объем поступлений на карту). Исключение – если в качестве подтверждения платежеспособности, клиент хочет заявить о дополнительном источнике дохода (вторая работа, сдача недвижимости в аренду, ценные бумаги).

Таким образом, держатель зарплатной карты получает максимально быстрый сервис с минимальным пакетом документов, плюс выгодную программу банковского страхования. Риски, в зависимости от пожеланий клиента, могут покрывать только наступление нетрудоспособности и смерть, или же риск потери работы.

Программы кредитования

В настоящий момент, ВТБ предлагает три варианта кредитования наличными на нецелевые нужды:

- «Крупный» — до 3 млн руб. под 15,5% на 6–60 месяцев;

- «Удобный» — до 400 тыс. руб. на 6–60 месяцев под ставку до 22%;

- «Ипотечный бонус» до 3 млн руб. под 13,5% на 6–60 месяцев при условии наличия ипотеки без просрочек в любом российском банке.

Процентная ставка зарплатным клиентам в ВТБ по кредиту «Крупный» понижается до 15%, а сумма увеличивается до 5 млн руб. По «Ипотечному бонусу» зарплатные клиенты, также, получают до 5 млн рублей, но ставка остается фиксированной. Что касается кредита «Удобный», то тут держатели карт могут рассчитывать на ставку от 16%, а вот превысить порог суммы в 400 тыс. руб. все равно не разрешается.

Особенности предоставления кредита

Здесь в первую очередь нужно отметить, что зарплатному клиенту зачастую не приходится даже подавать заявку.

В зависимости от условий договора компании-работодателя с банком, клиенту вместе с зарплатной картой может предоставляться кредитка. Условия пользования ею, ставки, льготный период и прочие важные моменты обычно указываются в приложенном договоре. Клиент в любой момент может позвонить в банк по горячей линии или лично посетить офис и узнать условия пользования картой.

Если карты нет или же нужен именно кредит наличными, то достаточно воспользоваться следующими способами:

- личный визит в офис банка;

- подача онлайн-заявки;

- звонок на горячую линию банка.

В первом и третьем случае потенциальному заемщику все объяснит кредитный менеджер, поэтому подробнее остановимся на подаче заявки через интернет.

На официальном сайте ВТБ можно выбрать интересующий кредитный продукт и с помощью онлайн-калькулятора наглядно увидеть, каков будет ежемесячный платеж при определенном размере и сроке кредита. Далее потребуется заполнить:

- фамилию, имя, отчество;

- контактный номер телефона;

- желаемую сумму и срок займа;

- размер дохода, плюс поставить галочку, подтверждающую получение зарплаты на карту ВТБ.

После этого банк в течение 1-3 рабочих дней принимает решение и уведомляет клиента об этом звонком или СМС. Чтобы заключить и подписать договор, нужно подъехать в офис банка со всеми документами.

Документы

Держателям зарплатной карты обычно хватает только паспорта. Однако не будет лишним захватить следующие документы:

- СНИЛС;

- заверенную работодателем либо нотариусом копию трудовой книжки;

- дополнительно можно приложить копию трудового договора;

- документы на залоговое имущество, если планируется использовать залог;

- полис ДМС как подтверждение наличия страховки.

Преимущества и недостатки

Зарплатные клиенты ВТБ при оформлении потребительского кредита получают несомненные преимущества:

- увеличение максимальной суммы кредита с 3 млн руб. до 5 млн руб. (по «Ипотечному бонусу» и «Крупному»);

- существенное снижение ставки кредитования (по «Удобному» и «Крупному»);

- более оперативное рассмотрение заявки;

- освобождение от необходимости представлять справки о доходах, если зарплатная карта привязана к основному месту работы.

Тем не менее, имеются и некоторые минусы.

Если заем оформляется не наличными, а через кредитную карту ВТБ, то нужно обязательно следить за льготным периодом и помнить, что даже статус зарплатного клиента не освобождает от комиссии за снятие денег в банкомате. При таком раскладе лучше отдать предпочтение безналичным расчетам.

Кроме того, при оформлении кредита необходимо учитывать для того, чтобы и дальше пользоваться кредитом на льготных условиях, заемщик должен оставаться зарплатным клиентом ВТБ на протяжении всего срока кредитования.

В противном случае банк может в одностороннем порядке изменить условия кредита. Какими именно будут эти изменения, лучше спросить у кредитного менеджера, поскольку это будет зависеть от кредитной истории клиента, его платежеспособности, а также срока и размера кредита. (3 оценок, среднее: 4,33 из 5)

Здравствуйте.

Сразу оговорюсь: претензий к сотрудникам не имею и пересмотра вопроса не добиваюсь. Просто хотел бы внести ясность и, по возможности, получить вразумительный ответ.

История такова. Я не первый год являюсь «зарплатным» клиентом Банка, держу на руках кредитку с лимитом 50 тысяч, просрочек по платежам и недопонимания в наших отношениях с данным Банком (да и вообще с кредитными организациями) ранее не было.

В июне 2013 года обратился в московский офис, находящийся в Митино, для получения выписки по зарплатной карте. Менеджер банка САМ ПРЕДЛОЖИЛ мне оформить кредит «для зарплатных клиентов». Со слов менеджера выходило так: как сотрудник государственной организации, получающий не первый год заработную плату через банк ВТБ24, я могу в любом офисе Банка при наличии з\п карты и паспорта оставить заявку на получение кредита до 1 млн. рублей. Поскольку кредит меня не интересовал, я вежливо поблагодарил и попрощался.

Убывая в очередной отпуск, я между делом, снова посетил Митинский офис, где поинтересовался, действует ли озвученное ранее предложение. Получив утвердительный ответ от сотрудника Банка, я поинтересовался конкретными условиями. Мне ответили, что интересующая меня сумма 800 тыс. руб., будет одобрена в течении 1 дня. Хочу также отметить, что зарплату получаю «белую», т.к. гос.учреждение и оборот по карте, согласно данным самого Банка, 66 тыс. руб. ежемесячно (совокупный так вообще 98 тыс.руб). Я снова поблагодарил и попрощался, рассчитывая через 2 недели подойти и оформить все необходимые документы.

Весь отпуск я выбирал цвет и комплектацию своего приобретения (рассчитывая, естественно, на обещанный кредит). 09.09 2013 утром я был в офисе с необходимыми документами. Быстро и без проблем подготовили документы, расставили подписи, и к обеду пришло «одобрение».

Я могу понять отказ (даже не стал бы выяснять причину, знаю что причины отказа не разглашаются), могу понять снижение суммы (максимум вполовину). Но то, что мне предложили, иначе как насмешку принять не могу. Кредитные эксперты посчитали, что мне интересно взять кредит на 60 месяцев, под 18 % годовых в размере… 106 тыс. руб. 00 коп! (То есть, если надо 107, то уже не дадут ) Причем, адекватность кредитного эксперта, равно как и сотрудников службы поддержки, вызывает сомнение. Я понимаю, что мне должны позвонить и проинформировать о ситуации, только я разговор построил бы так: Вы придете за ТАКИМ кредитом?» Меня же спрашивают: «Когда Вы придете?» (И это имея все данные перед глазами, что просил 800, что доход 66 минимум). Тут возникает вопрос: Меня, что, совсем за д*** принимают? Я лучше два месяца одну гречку покушаю и получу эти 106 тысяч в виде экономии.

Вот такая история. Учитывая выше изложенное, хочу услышать мнения: это я один чего-то недопонимаю?

В случае, если данный очерк читает сотрудник банка ВТБ 24, хотелось бы увидеть комментарий данной ситуации в письменном виде. fso-ap@rambler.ru