Содержание

- 8 лучших методов защиты денег от инфляции

- Инфляция и ваши сбережения. Как инфляция влияет на вклады?

- Что такое инфляция?

- Влияние инфляции на вклады.

- Какие должны быть условия депозита, что перегнать инфляцию и получить дополнительный доход?

- При каком уровне инфляции нужно открывать вклады?

- депозит против инфляции с 1999 года, модель

- Итак, что делать?

- Итак, чего не делать?

- Полезные выводы

- Как сохранить накопленное и сберечь от инфляции: советы эксперта

Определение.

Инфляция (от лат. inflatio «раздувание») — чрезмерное увеличение числа обращающихся в стране бумажных денег, превышающие количество производимых товаров и услуг, вызывающее обесценивание национальной валюты.

Причины инфляции.

Поводов у инфляции может быть много, это тема для отдельной статьи, сейчас же мы перечислим её основные причины, и переедем к главному — к способам защиты.

Причина №1.

Увеличение уровня спроса и падение предложения. Резкое сокращение производства может привести к дефициту товаров и увеличению их стоимости.

Причина №2.

Через мерное увеличение правительством денежной массы для содержания армии, государственных служащих, поддержки социальной сферы, и гос. программ. Как следствие, возникает дисбаланс между большим количеством денег у населения, и меньшем числом товаров и услуг на рынке, что приводит к значительному росту цен.

Причина №3.

Чрезмерное инвестирование со стороны государства. В этом случаи объем инвестиций превышает возможности экономики, и ЦБ вынужден печатать новые деньги для преодоления дефицита бюджета.

Средства защиты от инфляции.

Наиболее распространенным, и при этом самым низко эффективным, является покупка товаров намного больше чем их реально необходимо. Почувствовав страх перед резким скачком цен вверх, население пытается избавляться от денег («сбрасывает» их), вследствие чего увеличивается спрос, что и приводит к росту уровня цен. Образуется замкнутый круг, пытаясь защитится от роста цен, люди сами же его и подогревают. Привести к серьезной инфляции, один человек таким образом не может, но так или иначе свой вклад он осуществляет.

Данный вариант защиты доходов, и сбережений не является эффективным, а только создает дополнительную причину для обесценивания национальной валюты. Ниже мы поговорим о тех способах защиты от инфляции которые помогут не только сохранить деньги, но и даже получать существенные выгоды в результате раздувания денежной массы.

Если Вы будете правильно использовать предложенные способы, вы сможете получать доходы благодаря инфляции!

Способ №1.

Данный вариант, на наш взгляд, является одним из наиболее правильных, но для его использование необходимо обладать определёнными знаниями .

Для полного понимания этого метода следует задать два вопроса:

- Первый, — кто проигрывает в результате инфляции?

- Второй, — кто в результате неё выигрывает?

Если на первый вопрос ответ очевиден — потребитель, другими словами население, то над вторым задумываются немного реже. Наибольшие выгоды от инфляции получают в первую очередь производители которые теперь, на фоне инфляции, могут завышать цены. В отдельных случаях, некоторые изготовители товаров поднимают стоимость продукции даже выше уровня инфляции, и остаются в выигрыше, так как потребителю, в любом случаи, приходится платить дороже. Учитывая данные факторы, можно смело сказать что первым от инфляции выигрывает — бизнес.

Если Вы хотите что бы инфляция делала вас богаче, вам следует серьезно задуматься о покупке акций или облигаций тех компаний, цены на товары которых растут быстрее всего.

Как уже говорилось ранее, богаче в результате инфляции становятся владельцы крупных фирм производителей, беднее потребители. Приобретая акций, вы становитесь совладельцем бизнеса, который теперь может генерировать больший доход, и как следствие увеличивается стоимость ценных бумаг, и уровень дивидендов. Если при этом фирма растёт и расширяет объемы производства, то её акционеры выигрывают ещё больше. Таким образом человек обладающий пакетом акций, будет получать выгоды от повышающихся цен. Конечно, в результате инфляции ему так же придется тратить большее количество денег на поддержание приемлемого уровня жизни, но прибыть полученная в результате владения акциями будет выше. В то время как тот кто не совершает подобных инвестиций будет терпеть сплошные убытки. Инфляция — это сопутствующие бизнесу.

При покупке ценных бумаг, можно сразу инвестировать крупную сумму, или же вкладывать например по 10% от вашего дохода ежемесячно. Как показывает практика, второй метод является даже более эффективным так как сохраняется возможность покупать акции в те перероды времени, когда они стоят дешево. Возможно так же комбинировать оба способа.

Для совершения грамотных инвестиций, и получения прибыли, необходимы определенные познания в этом вопросе такие как — знание фондового рынка и бизнеса в целом. Поэтому, специально для вас мы подготовили ряд ссылок на соответствующие материалы, которые помогут вам получить новые знания, или восполнить уже имеющиеся.

- Как работает фондовый рынок, и почему он необходим;

- Акции каких компаний будут расти;

- Зачем компании выпускают акции;

- Дивидендный доход;

- Отличие привилегированных акций от обычных.

Помимо этого, если вы хотите получать высокие доходы мы настоятельно рекомендуем как можно больше изучать данную тематику, и повышать финансовую грамотность в целом.

Способ №2.

Как уже говорилась ранее бизнес это то, что может защитить средства от инфляции. Поэтому, вложение финансов в открытие вашего собственного дела, может так же уберечь средства от обесценивания. Кроме того, ваши деньги будут не только защищены, но как и в первом способе, будут работать на вас. Если вы склонны выбрать этот вариант, помните что причина краха многих предприятий, на первых этапах, очень часто заключается в недостаточной информированности владельца о том как стоит вести бизнес. Именно из-за нехватки знаний образуются такие проблемы — как недостаток капитала, и многие другие. Поэтому перед открытием бизнеса нужно узнать об этом как можно больше — читать соответствующею литературу, советоваться со знающими людьми, по возможности изучать истории успеха крупных и сильных компаний, а так же истории неудач обанкротившихся, что бы не совершить тех же ошибок. Очень важно соответствующие планирование, постановление задач и целей. Только так возможно обеспечить надежную защиту денег от инфляции, а так же получение прибыли, при помощи построения собственного бизнеса.

Способ №3.

Вложение в недвижимость, может обезопасить ваши средства. Стоит отметить что рынок недвижимости, иногда может переживать спады, но даже в эти периоды уровень арендной платы не снижается. В долгосрочной же перспективе, цены на хорошую недвижимость все время растут, вместе с уровнем той же инфляции. Может оказаться очень выгодным покупать недвижимость во время спадов. Помимо увеличения цены в будущем вы сможете получать доп. прибыль от арендной платы. В этом случаи инфляция будет работать на вас. Если вам интересна тема инвестирования в квадратные метры жилья, то на нашем сайте, в разделе «недвижимость» вы сможете найти полезную для себя информацию.

Способ №4.

Покупка иностранной валюты — может на время обезопасить ваши средства, но в долгосрочном периоде это не надежная мера. Так как большинство валют стран мира так же подвержены инфляции, разница лишь в процентах, другими словами скорости с которой вы будете терять деньги если выберите этот способ на долгосрочную перспективу. Потому если вы переводите деньги в иностранную валюту с меньшим уровнем инфляции, то эта мера лишь даст вам время обдумать более надежные средства защиты.

Способ №5.

Если вы хотите сохранить свои средства, то вложение в сырье или драг. металлы (например золото) может обеспечить сохранность. Остановимся на золоте по подробнее. Его цена на протяжении вот уже нескольких веков показывает медленный, но стабильный рост, иногда случаются сильные скачки вверх затем, как правило, цена начинает падать такими же сильными темпами пока не вернется к прежней и не продолжит свой обычный рост. Золото это хороший сберегательный актив, который можно порекомендовать для защиты от инфляции. Если вам интересна данная тема, то об особенностях инвестирования в золото вы можете узнать .

Способ №6.

Как вариант возможно вложение средств в фонды доверительного управления (ПИФы). Если Вы плохо разбираетесь в инвестировании, то подобные фонды могут стать для вас альтернативой. Вы просто выбираете наиболее подходящий для вас фонд, и передаете свои деньги команде профессионалов, которые за соответствующею награду, за вас будут подбирать, и вкладывать деньги в наиболее подходящие активы. Если Вы хотите знать о подобных фондах больше, то Вы можете перейти по данной .

Заключение.

Таким образом для защиты от инфляции можно использовать:

- Покупку акций;

- покупку облигации;

- открытие своего бизнеса;

- приобретение недвижимости;

- покупку иностранной валюты;

- покупку сырья и драг. металлов;

- вкладывать средства в ПИФы.

Не мало важно диверсифицировать средства, так вы сможете снизить риски и увеличить доходность. Подробнее о диверсификации обязательно прочтите в этой статье.

Это были основные способы, по средствам которых вы сможете защитить свои средства от инфляции. Но к каждому из них следует подходить с умом, и руководствоваться принципом — «Семь раз отмерь, один отрежь», так вы сможете сохранить и преумножить свои финансы за счёт инфляции.

8 лучших методов защиты денег от инфляции

Хранить свои денежные сбережения в копилке, или того хуже в стеклянной банке, как делали наши бабушки – правильный путь к тому, чтобы остаться без денег. Несмотря на то, в какой валюте вы храните деньги, и каков ее курс – абсолютно всегда и везде деньги имеют такую уникальную способность, как обесценивание. Поэтому стоит тщательнее продумывать, куда вложить свои сбережения, тем самым гарантируя себе защиту от обесценивания ваших средств.

1. Наиболее эффективный и часто используемый метод в данном случае — положить свои сбережения в банк. Если вы имеете в распоряжении крупную сумму, то такой метод принесет вам выгоду: проценты с ваших денег. Если же у вас в наличии скромная сумма – не стоит сильно расстраиваться: все равно, оставив деньги в банке, вы избежите таких проблем, с которыми столкнутся другие владельцы во время инфляции. Плюс к этому: вы сможете забрать свои деньги в любое время, когда они вам понадобятся.

1. Наиболее эффективный и часто используемый метод в данном случае — положить свои сбережения в банк. Если вы имеете в распоряжении крупную сумму, то такой метод принесет вам выгоду: проценты с ваших денег. Если же у вас в наличии скромная сумма – не стоит сильно расстраиваться: все равно, оставив деньги в банке, вы избежите таких проблем, с которыми столкнутся другие владельцы во время инфляции. Плюс к этому: вы сможете забрать свои деньги в любое время, когда они вам понадобятся.

2. Еще одним проверенным и действенным методом является вложение в драгоценные металлы. Конечно же, наиболее дорогим по себестоимости является золото, но здесь есть минус – получить доход вы сможете только в том случае, если вы вкладываете деньги на долгий срок. Если же вы не готовы ждать порядка двадцати – тридцати лет, то лучше вкладывать в серебро. Так как именно на серебре большинство людей и зарабатывают, все дело в таком финансовом статистическом показателе, как волатильность.

3. Попробуйте вкладывать свои сбережения в паевые инвестиционные фонды. Прибыль вы получите всегда, так как процент будет превышать инфляцию. Но здесь также есть и минус: инвестировать в такого рода паи можно только один раз за три года, и как следствие, в вопросе получить свои деньги назад, если вам срочно понадобится, вы будете бессильны.

4. Как показывает практика, для владельцев крупных сумм, выгодным является вложение средств в недвижимость: то есть, имея «на руках» такие деньги, вы запросто можете купить себе квартиру. Проживать в ней самому или сдавать в аренду – дело ваше, но последнее безусловно будет приносить вам ежемесячный доход. Либо же, вы можете через какое-то время продать эту квартиру, но уже по новой, выросшей, цене, что приумножит ваш доход.

5. Еще одним, достаточно современным методом защиты от инфляции является покупка структурированных продуктов. Приобрести их можно в любой, занимающейся инвестициями, компании. Что вообще такое структурированный продукт? Это максимально удобный способ для того, чтобы вложить свои деньги либо в рискованные финансовые инструменты, такие как, акции, или валюты, либо в безрисковые, но не менее доходные — драгоценные металлы, или другие товары. Суть этого метода в том, что даже, если например, по акциям ваши средства прогорят, то например, драгоценности принесут вам доход. В этом случае вы не только сбережете свои деньги, но и увеличите свой доход.

6. Старайтесь улучшить условия вашей жизни. Живете в экологически грязном районе или городе? Переезжайте в другое, более чистое и удобное для вас место. Покупайте себе только качественную мебель, одежду, здоровые продукты. Не стоит бояться вкладывать в условия жизни. В этом случае вы не разоритесь, поверьте. Люди, которые окружают себя комфортом, и не жалеют денег на удобства, на жизнь не жалуются и долго живут.

7. Не забывайте про свое здоровье, и здоровье своих близких. Никогда не экономьте на этом деньги. Заболел ребенок? Позвольте себе купить не только лекарства, но и отправьте его в оздоровительный санаторий, покупайте ему витамины. Следите за своим физическим состоянием, и не забывайте про профилактику.

8. Ну и последний, но не менее важный, метод – это вкладывать в образование. Учитесь, помните, что те навыки и умения, которых вы добьетесь, никогда не потеряют своей ценности. Некоторые из вас могут высказаться, что для многих работников сейчас нет мест, и им нечего делать. Не стоит так говорить, во всем мире образование очень важно. Так что, не следует опускать руки, нужно всегда самообразовываться. Если вы, например – экономист, улучшайте свои знания в этой сфере. Но не стоит ограничивать себя одной областью, переходите на новый уровень: учите иностранные языки, к примеру, сдайте на права. Люди разносторонние ценятся на рынке труда гораздо больше.

Этот список, как уберечь свои сбережения от обесценивая цен, можно продолжить и дальше, выше говорилось только об основных и более эффективных.

Но самое главное, не то, какой именно метод вы выберете, а то, как вы отыщете наиболее выгодное для вас применение своим средствам, тем самым сделав свою жизнь более комфортной.

В заключении своей статьи хочу порекомендовать Вам отличный курс, который поможет не только сохранить свои сбережения но и увеличить текущий доход в несколько раз!

Инфляция и ваши сбережения. Как инфляция влияет на вклады?

Слово «инфляция» находится постоянно на слуху. Об этом говорят СМИ, политики, экономисты и самые простые люди, включая бабушек у подъезда. Одни твердят, что инфляция выросла и съела все накопления, банки убеждают вкладчиков, что они смогут уберечь их деньги от обесценения, если открыть вклад. Рассмотрим, что такое инфляция, как она влияет на накопления и какие последствия имеет.

Что такое инфляция?

Она представляет собой постоянный процесс падения стоимости денег. Другими словами, это обесценение средств во времени. Если сегодня, имея сто рублей, покупатель может приобрести четыре батона, то через год на эти же сто рублей он купит только три батона. Таким образом, с учетом инфляции сегодняшние 100 рублей через год будут эквиваленты сегодняшним 85 рублей.

Инфляционный индекс рассчитывается исходя из многих параметров. Специалисты учитывают общее изменение цен по стране на большой перечень товаров, включая продукты питания, коммунальные услуги, энергоресурсы, размеры импорта и экспорта и проч.

В зависимости от сезона значение индекса может меняться. Например, летом не нужно платить за отопление, соответственно цена за коммунальные услуги падает, что влечет его падение. Или, осенью цены на овощи снижаются в виду большого наличия, следовательно, и инфляция тоже будет снижаться.

По состоянию на начало мая 2015 году инфляционный уровень оценивается в 16,4%. Для сравнения, на начало апреля он составлял 16,9%. Причиной снижения стало падение цен на овощи и фрукты на 3,7% в апреле. В Минэкономразвития считают, что инфляция еще поднимется за лето до 17,5%, а по итогу всего года составит 12,4%. Банк России оценивает ее на 2015 года в рамках 12-14%.

Минусы инфляции для человека:

- Покупательная способность денег снижается. Если зарплата не корректируется в сторону увеличения, то фактически человек становится беднее на процент обесценения денег.

- Деньги переводятся в материальные блага. Чтобы сберечь обесценивающиеся деньги, люди начинают скупать товары. Это провоцирует большой спрос, следовательно, повышение цен и еще более сильные инфляционные процессы.

- Потери доходов по вкладам. Чем выше рост инфляции, тем больше она «съедает» номинальных денег. Если ставка по депозиту ниже инфляционного уровня, то фактически человек ничего не заработает на депозите, а в лучшем случае сохранит прежнюю стоимость своих накоплений.

Плюсы инфляции для человека:

- Уменьшение долга перед кредиторами. Этот момент является, наверно, единственным положительным. С учетом обесценения денег, заемщик уменьшает свой долг, выраженный в реальных деньгах. Но здесь не стоит забывать и про процентную ставку, которая с лихвой перекрывает инфляционный процент.

Влияние инфляции на вклады.

Стандартно, рост ставок по депозитам отстает от роста инфляции, Поэтому банковские вклады можно применять для сбережения средств, чем для их приумножения. Для установления процента по вкладам, банки ориентируются на инфляционный процент и ставку рефинансирования ЦБ РФ.

Экономисты выделяют две ставки по депозитам:

- Номинальная ставка, которая установлена в текущий момент времени и под которую размещает вклад.

- Реальная ставка, которая учитывает инфляцию.

Рассмотрим пример.

Средний процент по депозитам по состоянию на май 2015 году достигает 12%. Уровень инфляции оценивается в 16,9%. С учетом сохранения этой тенденции до конца года, вкладчик, разместивший средства ниже 16,9% годовых получит реальный убыток.

Если годовая инфляция окажется на уровне 12%, то фактически вкладчик только сохранит свои сбережения, не заработав дополнительного дохода.

Если уровень инфляции снизится до отметки 8% (как это было в 2014 году), то вкладчик получит дополнительную прибыль.

Какие должны быть условия депозита, что перегнать инфляцию и получить дополнительный доход?

Этот вопрос задают себе многие вкладчики, которые хотят не только беречь своих накопления от обесценения, но и приумножить их.

Первый ответ, который приходит на ум – это вложить средства под самый высокий процент (выше, чем инфляционный уровень) и не переживать за свой доход. Все бы хорошо, но не стоит забывать, что высокую доходность предлагают банки, которые испытывают недостаток ликвидности своего капитала или существует угроза кассовых разрывов. Вложив средства в такую организацию, они могут находиться в еще бОльшей опасности.

Крупные банки не предлагают большой прибыли, предпочитая не рисковать, вкладывая привлеченные деньги в высокорисковые активы. Поэтому, помимо высокой доходности, нужно обращать внимание при выборе депозита на другие условия, например, на капитализацию процентов. В этом случае проценты будут начисляться на основную сумму вклада и причисленные к ней проценты за предыдущий период.

Рассчитаем, под какую ставку нужно вложить средства в размере 100 тыс.руб., чтобы получить доход в конце 2015 года?

По оценке ЦБ РФ уровень инфляции в 2015 году будет находить на уровне 12-14%. Возьмем для расчета 14%.

С учетом этого, к концу года наши 100 тыс. руб. превратятся в 86 тыс.руб.

100000 – 14%*100000 = 86000

Получается, чтобы получить хоть какой-то доход, мы должны разместить деньги на условиях от 14%.

Откроем депозит в банке Русский стандарт «Летнее удовольствие» под 15% на 1 год (проценты выплачиваются в конце срока).

Доход от вложения составит 15 тыс.р.:

100000*15%=15000

Реальный депозитный доход с учетом инфляции составит 1 тыс.руб.:

15000–14000=1000

Если выбирать депозит с капитализацией, то номинальная ставка может быть ниже уровня инфляции. Рассчитаем ее.

Расчет эффективной ставки производится по формуле:

Примем условие, что к концу года мы должны получить ЭС не ниже 14%, и рассчитаем номинальную ставку (НС) по депозиту с ежемесячной капитализацией.

Получаем, если выбирать вклад с ежемесячной капитализацией процентов, то можно ориентироваться на предлагаемую ставку от 13,18% годовых. С учетом капитализации, эффективная ставка получится выше 14%. Это позволит вкладчику получать дополнительный доход, кроме сбережения своих средств от инфляции.

При каком уровне инфляции нужно открывать вклады?

Золотое правило сохранения сбережений: открывать депозит под процент выше уровня инфляции. Однако, банки не спешат предлагать такие условия. Самый оптимальный вариант – это диверсифицировать свои вложения, т.е. вложить часть денег на рублевый депозит, часть на валютный, а также в металл или ПИФы. Если где-то «прогорит», то остальные пакеты вложений должны компенсировать убытки.

Если уровень инфляции высокий, то оставлять деньги дома тоже не нужно. Лучше вложить на депозит под ставку, примерно равной уровню инфляции или выше. Это позволит защитить средства от обесценения хоть в какой-то мере. Стоит помнить, что отдавать деньги лучше всего в надежный банк, который применяет систему страхования вкладов.

Если уровень инфляции небольшой (от ставки рефинансирования и ниже), то вложение в депозиты позволит не только защитить от падения стоимости сбережения, но и получить дополнительный доход.

Автор статьи Дмитрий Т. Привет, я автор этой статьи. Имею высшее образование. Специалист по финансам и банкам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Всегда в теме по лучшим вкладам и картам. Делаю выгодные вклады и получаю высокий кешбек по картам. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее. Написано статей 760 Бесполезно 2 Занятно 11 Помогло 10

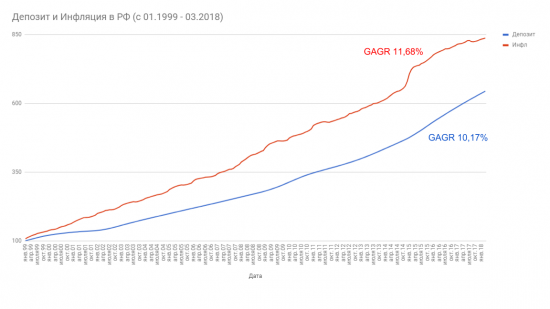

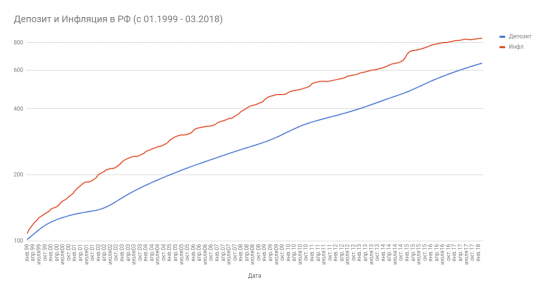

депозит против инфляции с 1999 года, модель

Почитал тут недавно пост «Продолжение про пенсии» от civilizator

Посмеялся. Забавно, когда люди делают общие выводе на основании частных явлений. Естественно, ошибочные выводы.

Вроде «… а вот тут мы откроем депозит в банке Х, по максимальной ставке… потом когда банк Х лопнет… откроем в банке Y тоже по максимальной ставке… в итоге заработаем …»

Если хочешь считать доходность по инструментам — возьми релевантную информацию, а не хз какую выборку по банкам, половина которых

сольется с последствиями в виде забалансовых вкладов и невозможностью получения страховки в АСВ.

Собственно ниже сравнение доходности «широкого рынка» депозитов с инфляцией в РФ с 1999 года.

2018-2013 Средневзвешенные процентные ставки кредитных организаций по кредитным и депозитным операциям в рублях без учета ПАО Сбербанк (% годовых), свыше 1 года

2012-2002 Ставки по кредитам нефинансовым организациям и депозитам физических лиц в российских рублях, По депозитам физических лиц без депозитов «до востребования». * По операциям кредитных организаций на срок до 1 года, по России в целом без учета Сбербанка России.

2001-1998 Ставки по кредитам предприятиям и организациям и депозитам физических лиц в российских рублях, По депозитам физических лиц. * По операциям кредитных организаций на все сроки до года, по России в целом без учета Сбербанка России.

На основании официальных данных ЦБ РФ cbr.ru/statistics/?PrtId=int_rat

По инфляции — информация Госкомстата — www.gks.ru/free_doc/new_site/prices/potr/tab-potr1.htm

А вот в логарифмической шкале:

Итак, алгоритм:

1. Я построил синтетический индекс депозитов, на основе официальной статистики ЦБ (см. выше).

В январе 1999-го года открыли вклад на 1 год по действующим ставкам (1). Через месяц — открыли ещё один вклад (2), снова на один, уже по февральским ставкам… И так далее до вклада №12 в декабре (12). Когда вклад (1) истекает — открываем его снова (13), на один год, но уже естественно по действующим на этот момент ставкам. Т.е. постоянно роллируем вклады (типа как бонды в облигационных ETF).

* в модели сделано допущение, что %% капитализируются ежемесячно, т.е. вклад пополняется ежемесячно на величину выплаченных за месяц %%. Это увеличивает расчётную доходность по индексу, хотя фактические условия в банках конечно же могли отличаться.

2. По инфляции всё просто — считаем ежемесячно по оф. данным за аналогичный период с 1999-го года.

Всё закономерно и ожидаемо. Чудес не бывает.

Реальная доходность доходность депозита — отрицательная. Чуть ниже нуля. Так должно и быть.

Модель — docs.google.com/spreadsheets/d/1GUJkEc-BIRUgnlmCg-joA80eKsleLb4MhGhb6URNEv8/edit?usp=sharing

Если будет интересно — могу построить за последние 5 лет например, или 10 лет.

Критика, оскорбления, переход на личности, срач и т.п. — как обычно приветствуются в каментах.

Все мы слышали про инфляцию и про то, что деньги постепенно обесцениваются. Но процент ее не кажется таким уж большим. Почему же так ощутимо дорожают продукты и жизнь?

Инфляция — повышение уровня цен на товары и услуги. При инфляции на одну и ту же сумму денег по прошествии некоторого времени можно будет купить меньше товаров и услуг, чем прежде. Инфляция не означает рост всех цен в экономике, потому что цены на отдельные товары и услуги могут повышаться, понижаться или оставаться без изменения.

В качестве примера взят официальный процент инфляции по данным ЦБ РФ

Инфляция в России в период 2006-2014 годов

Данный график показывает инфляцию и изменения реальных цен продуктовой потребительской корзины г. Москва. (Учтена средняя стоимость продуктовой корзины 4-х крупных магазинов — Ашан, Перекресток, Пятерочка, Седьмой Континент)

Что такое накопленная инфляция, или инфляция за период?

А теперь мы подошли к самому интересному!

Допустим пельмешки стоят 100 рублей.

За январь инфляция составила 10%

За февраль — еще плюс 10%

В марте — также 10%

Что выйдет в итоге? Нет, не 30%! На самом деле будет так:

Январь: 100р. + 10% = 110 рублей.

Февраль: 110р. + 10% = 121 рубль.

Март: 121 р. + 10% = 133 р. 10 коп.

В течение трех месяцев цена поднимется со 100 рублей до 133 рубля 10 копеек. Получается, что инфляция вышла не 30%, а 33,1%! Это поработал «сложный процент», эффект когда проценты накладываются друг на друга. Особенно серьезно данный эффект сказывается на больших промежутках времени. Так с января 2006-го года по декабрь 2014-го инфляция составила 114% ! Вы представляет, за 100 рублей 2006-го года (совсем недавно был ведь!) вы теперь можете купить товара на 46,63 рублей. Если вы спрятали деньги под подушку и бережно хранили их, то на сегодняшний день потеряли больше половины суммы…

Таким образом инфляция не абстрактный экономический термин, а реальный вред для каждого из нас. Как избежать ее последствий? Инвестируйте, друзья, вкладывайте деньги и занимайтесь их приумножением! только так и можно победить инфляцию. Просто рост дохода лишь облегчит, но не решит проблему.

Как раз для этой цели в скором времени и начну писать статьи по инвестированию, ждите.

Купюра 500 рублей образца 1992 года

Инфляция, согласно определению из Wikipedia http://ru.wikipedia.org/wiki/%D0%98%D0%BD%D1%84%D0%BB%D1%8F%D1%86%D0%B8%D1%8F, это процесс уменьшения стоимости денег, в результате которого на одну и ту же сумму денег спустя некоторое время можно купить меньшее количество тех же продуктов.

Начиная с января текущего 2009-го года до середины февраля инфляция в России составила уже 3.2%. Это достаточно большой показатель, но все это пустяки, в сравнении с тем, что было в истории современной России.

Наш калькулятор позволяет оценить изменение покупательной способности рубля за период с 1991-го по текущее время. За это время страна пережила гиперинфляцию, были проведены две денежные (конфискационные реформы 1991-го и 1993-го года) и одна деноминация в 1998-м. Просто задайте начальный и конечный период, и Вы узнаете, на сколько меньше, чем раньше, можно купить на заданную сумму в рублях.

Калькулятор инфляции

Сумма в рублях Начальный год Конечный год Рассчитать 1 2 3 save Сохранить share Поделиться extension Виджет

Федеральная служба государственной статистики публикует индексы потребительских цен, которые характеризуют уровень инфляции в России начиная с 1991 года. Индекс потребительских цен вычисляется путем деления стоимости потребительской корзины за данный год на стоимость потребительской корзины за прошлый год и умножения на 100%.

Следующий онлайн калькулятор, основываясь на данных индекса потребительских цен за разные годы, вычисляет стоимость продуктов в ценах прошлых периодов, которые можно купить на заданную сумму сегодня.

Инфляция в России с 1991 года

Сумма в рублях Точность вычисленияЗнаков после запятой: 1 Рассчитать save Сохранить share Поделиться extension Виджет

Калькуляторы использовали для расчета справочник индексов потребительских цен: Индексы потребительских цен на товары и платные услуги населению по Российской Федерации, который в свою очередь был создан по материалам с сайта федеральной службы государственной статистики http://www.gks.ru/free_doc/new_site/prices/ipc_data.htm.

Если изначально исключить идею об эмиграции и вывозе средств за границу, где ваши деньги не подвергаются части рисков, свойственных именно российской экономике, остается несколько возможных вариантов. Причем необходимо подчеркнуть, что вариант внезапного тотального обвала экономики и крайне резкого и значительного падения курса национальной валюты мы не разбираем, так как подобные сценарии практически непредсказуемы и зависят от факторов, которые на сегодняшний день нам неизвестны.

Итак, что делать?

Хранить деньги в рублях. По мнению буквально всех финансовых экспертов, которые теперь практически каждый день дают комментарии на тему сбережения личных средств, этот вариант имеет смысл только в том случае, если сбережения не превышают размера вашей заработной платы или общего семейного дохода за 1–3 месяца.

Даже если за это время курс рубля несколько изменится, причем, возможно, даже укрепится за счет некоторого повышения цен на нефть (именно это, кстати, мы сейчас и наблюдаем), колебания цен не успеют ударить по вашим накоплениям. В случае если вы рассчитываете сберечь средства на более длительный период, рубли вам не подходят.

Совершать целевые траты в рублях. Как ни странно для кого-то это звучит, но тратить деньги — это тоже неплохой способ сбережения. В жизни любого человека существуют траты, которые он расценивает как важные или жизненно необходимые. Собственно, большинство из нас ради этих нужд и целей и копит деньги. Кто-то копит на новую машину. Кто-то скоро соберет деньги на увеличение жилплощади. Кому-то давно пора сделать ремонт. Кто-то хочет получить платное образование. Кто-то давно обещал жене (или мужу) роскошный отпуск. Кто-то хочет сделать близкому человеку дорогостоящий подарок. А кому-то пора подлечиться или даже сделать недешевую операцию. Так вот, сейчас самое время все это купить, получить и сделать. Откладывать не стоит.

Тратя накопления на то, что вам необходимо или желанно, вы, несмотря на нестабильность, повышаете качество своей жизни, делая ее более стабильной даже в самых критических условиях.

Лучше все-таки жить в хорошей квартире с красивой мебелью и надежной техникой, чем спать среди голых стен на продавленном кубышкой матрасе, с болью сравнивая ее содержимое с растущей стоимостью окружающей жизни.

Брать кредиты и займы. Если какая-то институция — банк, фонд, ваша компания — на более-менее приемлемых условиях (ну уж никак не более 20% годовых) дает деньги взаймы, берите. Когда придет пора расплачиваться, из-за инфляции реальная стоимость вашего займа будет намного меньше, чем тогда, когда вы его брали. Правда, этот способ сработает только в том случае, если полученные деньги вы потратите на необходимое или переведет их в стабильную иностранную валюту.

Иностранная валюта. Классический, испытанный нами всеми метод сбережения средств. Валюты развитых стран более стабильны, чем валюта российская. И все мы знаем: если эта ситуация и изменится, то уж точно не в ближайшие годы. В принципе, неважно, в какую валюту вкладывать — иены, американские доллары или евро. Различия в стабильности этих валют существуют, но по сравнению с нестабильностью рубля они ничтожны.

А теперь, суммируя мнения большинства специалистов по экономике и финансам, попробуем перечислить те меры сохранения сбережений, которые на самом деле ни в коем случае не стоит использовать.

Итак, чего не делать?

Не открывать вкладов. Никакие специалисты, кроме тех, кто работает на банк, предлагающий вклады, не советуют пользоваться этим видом вложений — ни в рублях, ни в валюте. Прежде всего банк никогда не заинтересован делать что-либо себе в убыток. Отдавая деньги в банк, вы всегда позволяете ему пользоваться вашими средствами. При этом ситуация в банковской сфере сейчас такова, что многие банки совершенно внезапно для вкладчиков сталкиваются с серьезными и порой нерешаемыми финансовыми проблемами, в результате чего Центробанк отбирает у них лицензии.

По состоянию на 1 января 2017 г. лицензии лишились 623 российских банка, а по состоянию на 1 января 2018 года — 561 банк. И в данный момент периодически появляющиеся в СМИ сообщения говорят о том, что процесс этот продолжается. Несмотря на действующей в РФ норме о государственном страховании вкладов, которое в случае невыполнения банком своих обязательств перед вкладчиками гарантирует получение 100% вложенных средств суммой не более 1 400 000 рублей или их эквивалента, сама процедура получения денег вкладчика может занять довольно длительное время. Таким образом, вы не можете сразу забрать свои деньги, вам придется ждать. А в это время цены продолжат рост и курс рубля может падать и, в любом случае, цены будут расти. Если же вы разместили на вкладах суммы свыше 1 400 000 рублей, получите вы все равно только 1 400 000, остальное сгорит.

Конечно, можно разместить деньги на вкладах сразу в нескольких банках, но увеличивая количество банков, вы увеличиваете ваши сложности при получении денег, если банки лопнут.

Самое надежное в этой ситуации — поменять рубли на доллары и/или евро и положить их в банковскую ячейку. Только в этом случае, что бы ни случилось, деньги можно забрать безо всяких условий.

Не покупать недвижимость с целью инвестиций или сбережения. Существует распространенное заблуждение, что жилая недвижимость — хороший способ вложений средств, так как она дорожает. Это не так. Да, недвижимость в России в моменты подъема экономики действительно дорожала — в крупных городах, а в особенности в Москве. Но это было связано в основном с тем, что из-за высокой цены на нефть и постоянного притока обеспеченных людей с периферии и из близлежащих менее развитых экономически стран строительный комплекс России был не в состоянии обеспечить жильем и особенно жильем требуемого уровня всех желающих переселиться в Москву, Санкт-Петербург, Екатеринбург, Краснодар и другие развивающиеся города.

На самом же деле в странах, где жилья достаточно, — США, многие страны Европы, в том числе и небогатые, — жилая недвижимость или не дорожает или даже несколько теряет в цене. Тут все зависит от вектора экономики. Экономика идет вверх — цена растет, вниз — падает. Но не так уж значительно и быстро, и никто в мире из представителей среднего класса не вкладывает в недвижимость ради выгоды или в целях сбережения денег, так как продать дом или квартиру в короткие сроки практически невозможно. Очень часто для этого требуется несколько месяцев, а, в зависимости от конкретного объекта и страны, иногда и несколько лет (два года в среднем).

Если вы покупаете жилье, где не собираетесь жить более-менее постоянно, вы не сберегаете средства, а приобретаете себе дополнительные проблемы. Причем даже возможность сдавать жилье в аренду, как правило, не покрывает ваших затрат на налоги, коммунальные платежи, периодический ремонт и покупку мебели, техники. В общем, лучше не ввязываться.

Как утверждают специалисты по рынку недвижимости, в России цены на жилье сейчас постоянно снижаются. Это не касается только очень дорогих объектов недвижимости, на которые всегда есть спрос у очень узкого слоя населения. В общем, если нужно жилье, чтобы жить, — покупать надо, если нет — проходите мимо.

Не вкладывать в ценности, которые на слуху. Существует возможность вложить деньги в золото. Но золото в слитках крепко привязано к курсу валют, и покупать его стоит, только если деньги надо сберечь очень надолго — на 10, 20, 30 лет и более. Золото всегда дорожает, но на больших промежутках времени.

Вино, предметы искусства — все это для действительно богатых людей, которые способны купить не один подвал вина и не одну дорогую картину, а хотя бы несколько, чтобы сбалансировать риски вложений.

Изделия из драгоценных материалов или антиквариат могут обойтись и не так уж дорого. Многое тут зависит от везения и знаний покупателя. Но как их продать? Каналы продажи — в руках специалистов. Для массового использования этот тип вложения непригоден.

Полезные выводы

В целом следует сделать, возможно, совсем не изысканные, но полезные выводы.

- 1. Тратьте деньги сейчас на то, что вам нужно. Важные траты, покупки, начинания, радости не стоит оставлять на будущее: потом это все обойдется гораздо дороже. Причем в каком бы виде вы ни хранили деньги, все равно на промежутках времени более нескольких месяцев рост цен может превысить рост стоимости иностранной валюты.

- 2. Если у вас действительно есть свободные деньги, которые вы все-таки хотели бы сохранить более чем на 2–4 месяца, — поменяйте их на стабильную иностранную валюту. Не храните сбережения на валютных счетах и вкладах, а просто арендуйте для них в банке ячейку. Это позволит вам в любой момент забрать деньги безо всяких потерь. Хранить крупные суммы денег дома, даже в сейфе, увы, не всегда безопасно.

- 3. Не беспокойтесь ни о чем слишком сильно. Самый главный ваш актив — не деньги, а вы сами, так как именно вы их зарабатываете. Берегите себя и ваших близких, друзей. Отсутствие денег сильно усложняет жизнь, но настоящие ценности — это ваши радости и те, кого вы любите. А деньги вы еще заработаете. Где наша не пропадала! 🙂

Фото:

Как сохранить накопленное и сберечь от инфляции: советы эксперта

На днях Минфин высказал долгосрочный прогноз по рублю — он будет медленно слабеть и к 2035 году доллар может стоить 74 руб. А ряд экспертов считают, что рубль ослабнет даже сильнее.

Как бы то ни было, уже сейчас впору определиться: куда вложить сбережения, чтобы постараться их умножить хотя бы с учетом инфляции. «Собеседник» расспросил об этом финансового консультанта фирмы «Личный капитал» Романа Боброва.

Общие правила

— Планировать накопления в рублях больше, чем на пять лет, опасно: никто не застрахован от повторения ситуации 2014-го, когда доллар стал вдруг 80 руб. Поэтому долгосрочные сбережения лучше делать в валюте.

Наименее рискованные (но и наименее выгодные) вложения — это банковские депозиты. На них мы рекомендуем держать только те средства, которые вам могут потребоваться как резервный капитал — чтобы обезопасить себя на три-шесть месяцев в случае потери работы, болезни и так далее.

Сбережения принесут больше пользы, если научиться их инвестировать. Поэтому стоит постараться изучить правила вложений в другие финансовые инструменты.

ИИС — индивидуальный инвестиционный счет

— Самое простое, что можно использовать вместо депозитов, — Индивидуальный инвестиционный счет (ИИС). Пока ничего лучше этого продукта на российским фондовом рынке не придумано. Его плюсы — покупая надежные корпоративные или государственные облигации, можно получить доходность на 1–2% выше, чем по депозиту. А если использовать опцию А (налоговый вычет в 13%), то дополнительно к внесенной вами сумме в следующем году сможете получить 13% от нее назад при условии, что работаете «вбелую». Ежегодно на ИИС можно вносить до 1 млн руб, но вычет — только с 400 тысяч руб. (а это дополнительные, помимо купонов, 52 тысячи рублей в год).

— Можно ли вкладывать валюту в ИИС?

— Если ее предварительно сконвертировать.

— Пожалуй, самые надежные бумаги — облигации федерального займа (ОФЗ). Их можно купить за доллары?

— ОФЗ продаются только за рубли (минимальное вложение — в среднем 30 тысяч руб., доходность чуть выше, чем по депозитам, если не продавать до срока погашения — ред.).

За валюту можно купить еврооблигации. Лот начинается от 1 тысячи $. На эту сумму можно купить валютные облигации, скажем, Сбербанка, Газпрома, ВТБ и других крупных компаний. Можно найти интересные бумаги, которые принесут от 2 до 5% прибыли в валюте. Также можно купить и наши государственные евробонды, но хороших предложений мало.

ETF — биржевые инвестиционные фонды

— Это очень интересный продукт. Его главное преимущество: приобретая один ETF, вы фактически покупаете бумаги большого числа компаний. Таким образом риск потерь снижен до минимума. Вспомните судьбу «Трансаэро». Все, кто покупал только ее акции, потеряли свои средства. А в ETF фирм много, и даже если разорятся десять из ста, у вас останутся акции 90 компаний.

На Московской бирже торгуется 15 ETF. За 20–50$ можно легко приобрести один из них. А на 300–400 тысяч руб. можно составить шикарный инвестиционный портфель, купив, скажем, четыре фонда акций и «закрыв» чуть ли не весь мир — и США, и Европу, и Азию, и Россию.

Из плюсов еще можно назвать низкие комиссии за управление (относительно, скажем, ПИФов) и сравнительно небольшие комиссионные брокеров — 0,05% за сделку.

Доходность вложений в ETF (через ИИС или обычный брокерский счет) зависит от того, во что вы будете вкладывать. Если портфель состоит из облигаций, то доходность по нему будет предсказуемой, но существенно ниже, чем в портфеле акций. Если вы готовы рискнуть, стоит отдать предпочтение ETF акций. Гарантий по ним нет, но исторически они приносили доход в два-три раза выше, поэтому срок инвестирования должен быть не меньше трех, а лучше — пяти лет.

А если человек располагает суммой в 10 тысяч $, которые хотел бы куда-то надежно вложить, я бы рекомендовал выходить на зарубежный рынок: там комиссии еще ниже, выбор больше и есть «защита капитала» (на случай банкротства или мошенничества брокеров): в Европе эта страховка составляет 20 тысяч $, в США доходит до 0,5 млн $. В России таких гарантий нет.

Вложиться в золото

— Многие уверены: долговременные вложения в драгметаллы никогда не будут проигрышными. Так и есть, если вы поступите мудро. Не рекомендую покупать монеты и уж тем более приобретать слитки (за них возьмут НДС в 20%, их надо где-то хранить, а это тоже расходы). Не стоит вкладывать средства и в ОМС (обезличенный металлический счет): он не попадает под систему страхования вкладов, банк сами устанавливает цену покупки и продажи металла, поэтому издержки клиента могут доходить до 5%. Кроме того, при продаже слитков/монет или закрытии ОМС вам придется самому заплатить налог с прибыли.

— Как же тогда вложиться в золото?

— Можно купить ETF на золото (его можно приобрести и через ИИС). Цена золота будет при этом биржевой, а не самовольно установленной банком. Цена одного пая ETF на золото — менее 600 рублей. Если держать его более трех лет, налог с прибыли платить не придется.

Только помните — по-хорошему в золото надо вкладываться хотя бы лет на 15. Но ждать космических дивидендов не стоит. Это — защитный актив. Люди покупают золото, когда боятся, что предстоит смена власти, война, катастрофа…

ПИФы слишком дорого обходятся

— Не рекомендую инвестировать в паевые инвестиционные фонды (ПИФы). Инструмент сам по себе хороший, но слишком высоки комиссии: с вас сразу удерживают процент (до 2–3%) при покупке, есть и комиссия за «выход» — так же до 2–3%. Это не считая общей годовой комиссии в 3,5–5%, — говорит Роман Бобров.