Содержание

- Кредитная организация

- Правовые основы деятельности кредитных организаций

- Кредитная организация не может быть создана в организационно правовой форме

- Ссылки

- К проблеме определения сущности кредитной деятельности банка

- Базовые принципы кредитования

- Кредитное учреждение

- Что такое кредитные организации?

- Юридические определения

- Кредитные организации понятие и виды

- Права кредитных компаний

- Формы собственности Кредитной структуры

- В каком правовом поле работают кредитные организации

- Главные особенности кредитных учреждений

>Кредитная организация

Кредитная организация

Кредитная организация — это юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Банка России имеет право осуществлять банковские операции.

Кредитная организация образуется на основе любой формы собственности как хозяйственное общество.

Кредитной организации запрещается заниматься производственной, торговой и страховой деятельностью.

Кредитные организации подразделяются на две группы:

- банки;

- небанковские кредитные организации.

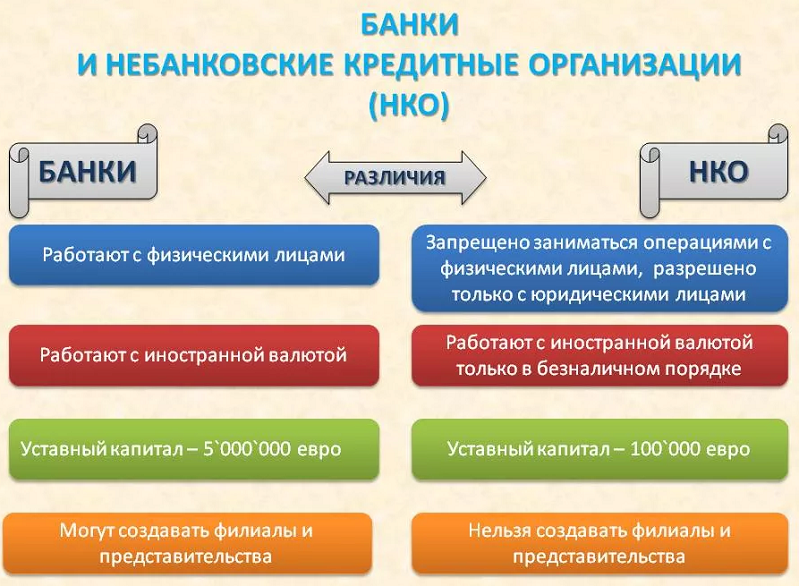

Банк

Банки — это такие кредитные организации, которые имеют исключительное право в совокупности осуществлять следующие банковские операции:

- привлечение во вклады денежных средств физических и юридических лиц;

- размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности;

- открытие и ведение банковских счетов физических и юридических лиц.

Небанковская кредитная организация

Небанковские кредитные организации — это такие кредитные организации, которые имеют право осуществлять отдельные банковские операции, предусмотренные в законодательстве. Сочетание указанных операций устанавливает ЦБ РФ.

Кроме банков и иных кредитных организаций, Федеральным законом «О банках и банковской деятельности» предусматривается функционирование:

1. союзов и ассоциаций кредитных организаций, которые не преследуют цели извлечения прибыли, а создаются для защиты и представления интересов своих членов, координации их деятельности, развития межрегиональных и международных связей, удовлетворения научных, информационных и профессиональных интересов, выработки рекомендаций по осуществлению банковской деятельности и решению иных совместных задач кредитных организаций. Им запрещается осуществление банковских операций. Союзы и ассоциации кредитных организаций создаются и регистрируются в порядке, установленном законодательством Российской Федерации для некоммерческих организаций (ФЗ «О некоммерческих организациях»). Союзы и ассоциации кредитных организаций уведомляют Банк России о своем создании в месячный срок после регистрации;

2. групп кредитных организации, создаваемых для решения совместных задач (совместного осуществления банковских операций) путем заключения соответствующего договора между двумя или несколькими кредитными организациями. Банковской группой признается не являющееся юридическим лицом объединение кредитных организаций, в котором одна (головная) кредитная организация оказывает прямо или косвенно (через третье лицо) существенное влияние на решения, принимаемые органами управления другой (других) кредитной организации (кредитных организаций). Головная кредитная организация банковской группы обязана уведомить Банк России в установленном порядке об образовании банковской группы;

3. банковских холдингов. представляющих собой не являющееся юридическим лицом объединение юридических лиц с участием кредитной организации (кредитных организаций), в котором юридическое лицо, не являющееся кредитной организацией (головная организация банковского холдинга), имеет возможность прямо или косвенно (через третье лицо) оказывать существенное влияние на решения, принимаемые органами управления кредитной организации (кредитных организаций). Под существенным влиянием понимаются возможность определять решения, принимаемые органами управления юридического лица, условия ведения им предпринимательской деятельности по причине участия в его уставном капитале и (или) в соответствии с условиями договора, заключаемого между юридическими лицами, входящими в состав банковской группы и (или) в состав банковского холдинга, назначать единоличный исполнительный орган и (или) более половины состава коллегиального исполнительного органа юридического лица, а также возможность определять избрание более половины состава совета директоров (наблюдательного совета) юридического лица.

Головная организация банковского холдинга в целях управления деятельностью всех кредитных организаций, входящих в банковский холдинг, вправе создать управляющую компанию банковского холдинга и определять решения этой компании по вопросам, отнесенным к компетенции собрания ее учредителей (участников), в том числе о ее реорганизации и ликвидации. Управляющей компанией признается хозяйственное общество, основной деятельностью которою является управление кредитными организациями, входящими в банковский холдинг. Управляющая компания банковского холдинга не вправе заниматься страховой, банковской, производственной и торговой деятельностью. Головная организация банковского холдинга обязана в установленном порядке уведомить Банк России об образовании банковского холдинга.

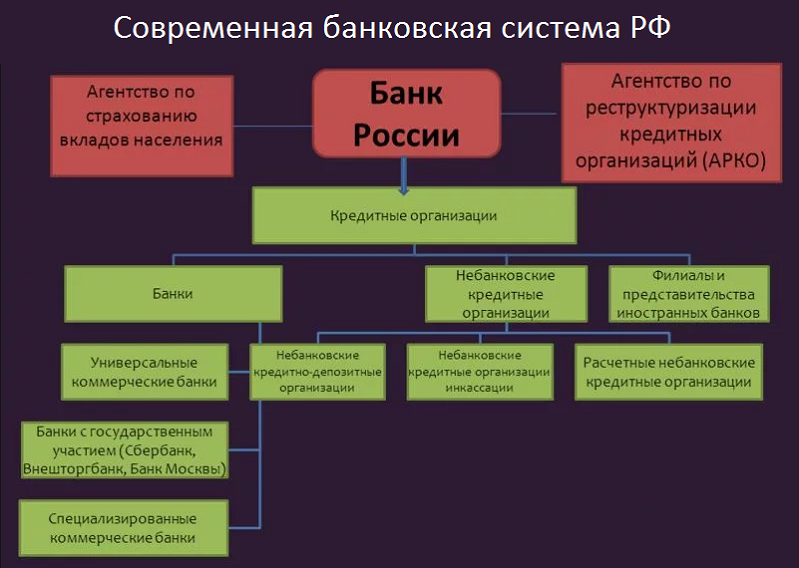

Таким образом, банковская система Российской Федерации является двухуровневой, в которой верхний уровень представлен Центральным банком РФ; на него возложены функции регулирования и управления вторым уровнем — банками и иными кредитными организациями. При этом стоит отметить, что основная часть кредитных организаций (95%) представлена банками.

Правовые основы деятельности кредитных организаций

Понятие и правовой статус кредитной организации

Значительное место в кредитной системе занимают кредитные организации. Правовой статус кредитной организации в Российской Федерации определяется Конституцией РФ. федеральными законами «О банках и банковской деятельности», «О Центральном банке Российской Федерации (Банке России)», другими федеральными законами и нормативными актами Центрального банка РФ.

В соответствии с Федеральным законом «О банках и банковской деятельности» (ст. 1) кредитная организация — это юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБ РФ имеет право осуществлять банковские операции. К банковским операциям согласно ст. 5 указанного Закона относятся:

- привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

- размещение привлеченных денежных средств от своего имени и за свой счет;

- открытие и ведение банковских счетов физических и юридических лиц;

- осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

- инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

- купля-продажа иностранной валюты в наличной и безналичной формах;

- привлечение во вклады и размещение драгоценных металлов;

- выдача банковских гарантий;

- осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Кроме чисто банковских операций, кредитные организации вправе осуществлять определенные сделки, указанные в ФЗ «О банках и банковской деятельности». К ним относятся:

- выдача поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

- приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

- доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

- осуществление операций с драгоценными металлами и камнями в соответствии с законодательством Российской Федерации;

- предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

- лизинговые операции;

- оказание консультационных и информационных услуг;

- иные сделки в соответствии с законодательством Российской Федерации.

Необходимо отметить, что кредитным организациям запрещается заниматься производственной, торговой и страховой деятельностью.

Организационно-правовая форма кредитных организаций

Кредитная организация в соответствии с Федеральным законом «О банках и банковской деятельности» и Гражданским кодексом РФ образуется на основе любой формы собственности как хозяйственное общество, т.е. в виде обществ с ограниченной ответственностью (ст. 87-94 ГК РФ, Федерапьный закон от 8 февраля 1998 г. «Об обществах с ограниченной ответственностью»), дополнительной ответственностью (ст. 95 ГК РФ) и акционерных обществ (ст. 96-104 ГК РФ и Федерального закон от 26 декабря 1995 г. «Об акционерных обществах»).

Кредитной организацией в форме общества с ограниченной ответственностью признается общество, учрежденное одним или несколькими лицами, уставный капитал которого разделен на доли определенными учредительными документами. Учредители такого общества не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости внесенных ими вкладов. При этом участники общества, которые не полностью внесли вклады, несут солидарную ответственность по его обязательствам в пределах стоимости неоплаченной части вклада каждого из участников.

Общество с дополнительной ответственностью мало распространено в Российской Федерации и практически не встречается как форма собственности кредитных организаций. Это связано прежде всего с тем, что здесь предусмотрена совершенно иная ответственность учредителей, которые отвечают солидарно на субсидиарных началах в кратном размере к стоимости их вкладов. Основным должником при этом будет само общество. Но если его активов окажется недостаточно для расчетов с кредиторами, остаток долга принимают на себя учредители в размерах, кратных уставному взносу. Кратность при этом определена учредительным договором.

Акционерным признается общество, уставный капитал которого разделен на определенное количество акций. Участники акционерного общества (акционеры) отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости принадлежащих им акций.

Если акции общества распределяются среди его учредителей или заранее определенного круга лиц, то кредитная организация регистрируется как закрытое акционерное общество. Такое общество не вправе проводить открытую подписку на выпускаемые акции либо иным образом предлагать их для приобретения неограниченному кругу лиц. Акционеры закрытого акционерного общества имеют преимущественное право приобретения акций, продаваемых другими акционерами этого общества.

Акционерное общество, участники которого могут отчуждать принадлежащие им акции без согласия других акционеров, признается открытым акционерным обществом. Такое общество вправе проводить открытую подписку на выпускаемые им акции и их свободную продажу на условиях, устанавливаемых законом, например, ФЗ «Об акционерных обществах» или иными правовыми актами. В обязанности такого общества входит ежегодная публикация для всеобщего сведения годового отчета, бухгалтерского баланса, счета прибылей и убытков.

Учредителями кредитной организации в соответствии с Инструкцией № 109-И «О порядке принятия решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций» могут быть как физические, гак и юридические лица. Учредители — юридические лица, должны иметь устойчивое финансовое положение в течение последних 6 месяцев, предшествующих дате предоставления документов для государственной регистрации, достаточно собственных средств для внесения в уставный капитал кредитной организации; осуществлять деятельность в течение не менее 3 лет; выполнять обязательства перед всеми видами бюджетов за последние 3 года. Учредители банка не имеют права выходить из состава участников банка в течение первых 3 лет со дня его регистрации.

Для успешной работы кредитной организации учредители должны сформировать уставный капитал, который создается на основе продажи долей или акций. Вклад в уставный капитал кредитной организации может быть осуществлен в виде: денежных средств как в национальной, так и иностранной валюте; здания (помещения), принадлежащего учредителю на праве собственности, или иного имущества в неденежной форме, которое должно быть оценено и отражено в балансе кредитной организации в национальной валюте. Для формирования уставного капитала кредитной организации могут быть также использованы средства бюджетов субъектов РФ, местных бюджетов, свободные денежные средства и иные объекты собственности, находящиеся в ведении органов государственной власти субъектов РФ и органов местного самоуправления, на основании, соответственно, законодательного акта субъекта РФ или решения органа местного самоуправления.

При этом законодательно запрещено для формирования уставного капитала кредитной организации использовать привлеченные средства, а также средства федерального бюджета и государственных внебюджетных фондов, свободные денежные средства и иные объекты собственности, находящиеся в ведении федеральных органов государственной власти, за исключением случаев, предусмотренных федеральными законами.

Банком России предусматривается контроль за формированием уставного капитала, минимальный размер которого устанавливается в соответствии со ст. 62 ФЗ «О Центральном банке Российской Федерации (Банке России)», ст. 11 Закона «О банках и банковской деятельности» и составляет 5 млн евро. Решение Банка России об изменении минимального размера уставного капитала вступает в силу не ранее чем через 90 дней после дня его официального опубликования. Для вновь регистрируемых кредитных организаций Банком России применяется норматив минимального размера уставного капитала, действующий на день подачи документов на регистрацию и получение лицензии. Банк России не имеет права требовать от ранее зарегистрированных кредитных организаций изменения их уставного капитала, за исключением случаев, установленных федеральными законами.

Кроме этого Банк России устанавливает предельные размеры неденежных вкладов в уставный капитал кредитной организации, которые не могут превышать 20% уставного капитала кредитной организации, а также перечень видов имущества в неденежной форме, вносимого в оплату уставного капитала.

Учредительные документы кредитной организации

Основные положения формирования общества как с ограниченной, так и дополнительной ответственностью, а также акционерного общества закреплены в учредительных документах. Основными из них выступают учредительный договор, заключаемый между учредителями и определяющий порядок осуществления ими совместной деятельности по созданию общества, размер уставного капитала, категории выпускаемых акций и порядок их размещения, а также иные условия и устав общества.

В уставе кредитной организации реализуется правовой статус кредитной организации как самостоятельного юридического лица.

В уставе в соответствии со ст. 10 ФЗ «О банках и банковской деятельности» фиксируются:

- фирменное (полное официальное) наименование;

- организационно-правовая форма кредитной организации;

- сведения о месте нахождения органов управления и обособленных подразделений;

- перечень осуществляемых банковских операций и сделок;

- величина уставного капитала;

- количество акций (долей);

- номинал одной акции (денежный размер доли);

- сведения о системе органов управления, в том числе исполнительных, и органов внутреннего контроля, о порядке их образования и их полномочиях;

- механизмы принятия основных управленческих решений и их реализации, а также другие важные положения.

Устав получает силу официального юридического документа с момента его регистрации в Центральном банке РФ. При этом кредитная организация обязана регистрировать в Банке России все изменения и дополнения, вносимые в устав. Банк России в течение I месяца со дня подачи всех надлежащим образом оформленных документов должен принять решение о регистрации изменений и дополнений в уставе кредитной организации.

Правовой статус кредитной организации, как самостоятельного юридического лица, обеспечивает ей автономность и независимость в ее оперативной финансово-хозяйственной деятельности от вышестоящих государственных и местных органов власти. В соответствии со ст. 9 ФЗ «О банках и банковской деятельности» кредитная организация не отвечает по обязательствам государства и Банка России. Государство или Банк России, в свою очередь, не отвечают по обязательствам кредитной организации, за исключением случаев, когда они сами приняли на себя такие обязательства. Органы законодательной и исполнительной власти и органы местного самоуправления не вправе вмешиваться в деятельность кредитных организаций, за исключением случаев, предусмотренных федеральными законами.

Однако в целях снижения риска монополизации банковской системы и возрастания влияния отдельных олигархических групп на Банк России возложена обязанность контроля за приобретением юридическими и физическими лицами акций или долей кредитной организации на сумму, превышающую оптимальное, закрепленное законодательством значение. В частности, приобретение и (или) получение в доверительное управление в результате одной или нескольких сделок одним юридическим или физическим лицом либо группой юридических и (или) физических лиц, связанных между собой соглашением, либо группой юридических лиц, являющихся дочерними или зависимыми по отношению друг к другу, более 5% акций (долей) кредитной организации требует уведомления Банка России, более 20% — предварительного согласия Банка России. Положением ЦБ РФ от 26 марта 1999 г. № 72-П «О приобретении физическими лицами долей (акций) в уставном капитале кредитной организации» установлено, что при приобретении физическим лицом долей (акций) в уставном капитале вновь создаваемой кредитной организации или при приобретении более 20% долей (акций) действующей кредитной организации кредитная организация должна представить в территориальное учреждение Банка России, осуществляющее надзор за ее деятельностью, ходатайство и документы, необходимые для проверки правомерности оплаты уставного капитала кредитной организации за счет средств указанного физического лица и подтверждающие его удовлетворительное финансовое положение. Согласно Инструкции № 109-И должны быть представлены заверенные копии документов, подтверждающих государственную регистрацию приобретателей, либо документы, содержащие такие сведения, выписки из соответствующего государственного реестра; заверенные копии учредительных документов юридических лиц — приобретателей; документы, позволяющие оценить финансовое положение приобретателей;

копии документов, подтверждающих право собственности приобретателя на имущество в неденежной форме, предполагаемого для внесения в качестве вклада в уставной капитал кредитной организации; копии всех договоров доверительного управления акциями (долями) данной кредитной организации, ранее заключенных тем же доверительным управляющим; список участников юридического лица — приобретателя акций (долей) кредитной организации (открытые и закрытые акционерные общества с числом акционеров более 50 представляют список участников, владеющих более 5% акций); заключение федерального антимонопольного органа.

Банк России рассматривает эти документы и не позднее 30 дней с момента получения ходатайства сообщает заявителю в письменной форме о своем решении — согласии или отказе. Отказ должен быть мотивирован. В случае, если Банк России не сообщил о принятом решении в течение указанного срока, приобретение акций (долей) кредитной организации считается разрешенным. Порядок получения согласия Банка России на приобретение более 20% акций (долей) кредитной организации и порядок уведомления Банка России о приобретении более 5% акций (долей) кредитной организации устанавливаются федеральными законами и принимаемыми в соответствии с ними нормативными актами Банка России1.

Банк России имеет право отказать в даче согласия на приобретение более 20% акций (долей) кредитной организации при установлении неудовлетворительного финансового положения приобретателей акций (долей), нарушении антимонопольных правил, а также в случаях, когда в отношении лица, приобретающего акции (доли) кредитной организации, имеются вступившие в силу судебные решения, установившие факты совершения указанным лицом неправомерных действий при банкротстве, преднамеренном и (или) фиктивном банкротстве и в других случаях, предусмотренных федеральными законами. Банк России отказывает в даче согласия на приобретение более 20% акций (долей) кредитной организации, если ранее судом была установлена вина лица, приобретающего акции (доли) кредитной организации, в причинении убытков какой-либо кредитной организации при исполнении им обязанностей члена совета директоров (наблюдательного совета) кредитной организации, единоличного исполнительного органа, его заместителя и (или) члена коллегиального исполнительного органа (правления, дирекции).

Помимо этого на Банк России возложены и другие функции по регулированию деятельности кредитных организаций, о которых говорилось выше.

В то же время кредитные организации в силу своего особого положения в экономике России и особого правового статуса имеют определенные преимущества, гарантии со стороны государственных регулирующих органов, прежде всего Центрального банка РФ, по сравнению с другими финансовыми посредниками:

- для кредитных организаций создается система рефинансирования со стороны Центрального банка РФ, которую он выполняет в соответствии с возложенной на него ФЗ «О Центральном банке Российской Федерации (Банке России)» функции кредитора последней инстанции;

- в целях гарантии возврата привлеченных средств и компенсации потерь вкладчиков происходит обязательное страхование вкладов. Для этого создается Агентство по страхованию вкладов, которое является государственной корпорацией, созданной Российской Федерацией, статус, цель деятельности, функции и полномочия которой определяются Федеральными законами «О страховании вкладов физических лиц в банках Российской Федерации» и «О некоммерческих организациях»;

- кредитным организациям для обеспечения финансовой надежности предоставлено право создавать обязательные резервы (фонды) за счет отчислений из прибыли до налогообложения, при этом размеры этих отчислений устанавливаются федеральными законами о налогах;

- кредитные организации имеют право осуществлять профессиональную деятельность на рынке ценных бумаг в соответствии с федеральными законами без получения специальной лицензии. К такой деятельности относятся: выпуск, покупка, продажа, учет, хранение и иные операции с ценными бумагами, выполняющими привлечение денежных средств во вклады и на банковские счета; с иными ценными бумагами, а также осуществление доверительного управления с указанными ценными бумагами по договору с физическими и юридическими лицами (ст. 6 ФЗ РФ «О банках и банковской деятельности»).

Банки и небанковские кредитные организации

Кредитные организации подразделяются на банки и иные кредитные организации.

Банком признается кредитная организация, которая имеет исключительное право осуществлять в совокупности такие банковские операции, как:

- привлечение во вклады денежных средств граждан и юридических лиц;

- размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности;

- открытие и ведение банковских счетов граждан и юридических лиц.

Коммерческие банки по сути своей не однородны и подразделяются в зависимости от сферы деятельности на специализированные и универсальные.

Специализированные коммерческие банки специализируются на одной или двух банковских операциях или обслуживают определенную категорию клиентов.

Универсальные коммерческие банки — это кредитные организации, которые имеют исключительное право осуществлять в совокупности такие банковские операции, как: привлечение во вклады средств юридических и физических лиц; размещение денежных средств от своего имени и за свой счет на условиях возвратности, платности, срочности; открытие и ведение банковских счетов физических и юридических лиц. Однако этим не ограничивается деятельность коммерческого банка, он проводит операции с ценными бумагами и валютой, оказывает различные консалтинговые услуги экономического характера, выполняет разнообразные финансовые услуги. Для всех этих операций и сделок характерны: разрешительный порядок совершения, заключающийся в обязанности банка представлять клиентам по первому требованию лицензии на проведение банковских операций, информацию о своей финансовой отчетности (бухгалтерский баланс и отчет о прибылях и убытках) и аудиторское заключение за предыдущий год и ежемесячные бухгалтерские балансы за текущий год (ст. 8 ФЗ РФ «О банках и банковской деятельности»); необходимость лицензирования деятельности, связанной с их совершением; установление надзора и контроля за законностью их совершения.

Особенность банков выражается в законодательном закреплении за банковскими операциями двух особенностей: 1) распространение на банковские операции действия банковской тайны. В соответствии с Гражданским кодексом РФ (ст. 857) банк гарантирует тайну банковского счета и банковского вклада, операций по счету и сведений о клиенте, в то же время ФЗ «О банках и банковской деятельности» (ст. 26) предполагает гарантию тайны об операциях, о счетах и вкладах своих клиентов и корреспондентов. При этом обязанность хранить банковскую тайну возлагается на всех служащих банка. В то же время законодательством четко сформулирована ответственность банков и иных кредитных организаций, а также их должностных лиц за разглашение ими сведений, составляющих банковскую тайну, заключающуюся, в частности, в возмещении клиенту причиненных убытков, либо уплате штрафа в размере от 100 до 200 минимальных размеров оплаты труда, либо в размере заработной платы или иного дохода осужденного за период от 1 до 2 месяцев, либо в лишении свободы на срок до 2 лет (ст. 857 ГК РФ; ст. 183 УК РФ); 2) наличие специального источника права, а также большого числа нормативных актов Банка России. Иные кредитные организации могут выполнять одну или несколько банковских операций в совокупности, кроме сочетания, характерного для банка, указанного ранее. При этом иная кредитная организация не должна регистрироваться как банк, но должна получить лицензию на осуществление конкретной банковской операции или нескольких операций. К иным кредитным организациям прежде всего относят организации инкассации, расчетные организации и др.

Кредитная организация не может быть создана в организационно правовой форме

Кредитной организацией признается юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка РФ имеет право осуществлять банковские операции, предусмотренные Федеральным законом. Кредитная организация образуется на основе любой формы собственности как хозяйственное общество.

Существует две разновидности кредитных организаций:

1) банковские кредитные организации (банки) – кредитные организации, которые имеют исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц;

Основными признаками кредитной организации являются следующие:

1) кредитная организация является коммерческим юридическим лицом. Этот вывод следует из указания законодателя на основную цель деятельности кредитной организации – извлечение прибыли;

2) кредитная организация может быть создана только в строго определенной законом организационно-правовой форме – хозяйственного общества. В соответствии с ГК РФ к хозяйственным обществам относятся общество с ограниченной ответственностью, общество с дополнительной ответственностью, закрытое акционерное общество и открытое акционерное общество;

3) кредитная организация осуществляет только ту деятельность, которая законом отнесена к банковской. Кредитная организация не имеет права осуществлять производственную, страховую и торговую деятельность;

4) право осуществлять банковскую деятельность возникает у кредитной организации только после получения специального разрешения (лицензии) Банка России;

5) кредитная организация может быть создана на основе любой формы собственности, т. е. государственной, частной и иных форм собственности;

6) кредитная организация является элементом банковской системы РФ.

Эти признаки являются общими для всех кредитных организаций.

Кредитная организация, помимо банковских операций, вправе осуществлять следующие сделки:

- выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

- приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

- доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

- осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

- предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

- лизинговые операции;

- оказание консультационных и информационных услуг;

- иные сделки в соответствии с законодательством РФ.

Кредитной организацией в формеобщества с ограниченной ответственностью признается общество, учрежденное одним или несколькими лицами, уставный капитал которого разделен на доли определенными учредительными документами. Учредители такого общества не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости внесенных ими вкладов. При этом участники общества, которые не полностью внесли вклады, несут солидарную ответственность по его обязательствам в пределах стоимости неоплаченной части вклада каждого из участников.

Общество с дополнительной ответственностью мало распространено в Российской Федерации и практически не встречается как форма собственности кредитных организаций. Это связано прежде всего с тем, что здесь предусмотрена совершенно иная ответственность учредителей, которые отвечают солидарно на субсидиарных началах в кратном размере к стоимости их вкладов. Основным должником при этом будет само общество. Но если его активов окажется недостаточно для расчетов с кредиторами, остаток долга принимают на себя учредители в размерах, кратных уставному взносу. Кратность при этом определена учредительным договором.

Акционерным признается общество, уставный капитал которого разделен на определенное количество акций. Участники акционерного общества (акционеры) отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости принадлежащих им акций.

Если акции общества распределяются среди его учредителей или заранее определенного круга лиц, то кредитная организация регистрируется какзакрытое акционерное общество. Такое общество не вправе проводить открытую подписку на выпускаемые акции либо иным образом предлагать их для приобретения неограниченному кругу лиц. Акционеры закрытого акционерного общества имеют преимущественное право приобретения акций, продаваемых другими акционерами этого общества.

Для успешной работы кредитной организации учредители должны сформироватьуставный капитал, который создается на основе продажи долей или акций. Вклад в уставный капитал кредитной организации может быть осуществлен в виде: денежных средств как в национальной, так и иностранной валюте; здания (помещения), принадлежащего учредителю на праве собственности, или иного имущества в неденежной форме, которое должно быть оценено и отражено в балансе кредитной организации в национальной валюте. Для формирования уставного капитала кредитной организации могут быть также использованы средства бюджетов субъектов РФ, местных бюджетов, свободные денежные средства и иные объекты собственности, находящиеся в ведении органов государственной власти субъектов РФ и органов местного самоуправления, на основании, соответственно, законодательного акта субъекта РФ или решения органа местного самоуправления.

При этом законодательно запрещено для формирования уставного капитала кредитной организации использовать привлеченные средства, а также средства федерального бюджета и государственных внебюджетных фондов, свободные денежные средства и иные объекты собственности, находящиеся в ведении федеральных органов государственной власти, за исключением случаев, предусмотренных федеральными законами.

Кроме этого Банк России устанавливает предельные размеры неденежных вкладов в уставный капитал кредитной организации, которые не могут превышать 20% уставного капитала кредитной организации, а также перечень видов имущества в неденежной форме, вносимого в оплату уставного капитала.

Не нашли то, что искали? Воспользуйтесь поиском:

Закон о банках устанавливает, что кредитная организация может быть образована только как хозяйственное общество (ст. 1). Таким образом, Закон о банках не содержит нормы, которая бы точно определяла виды организационно-правовых форм кредитных организаций, однако исключает их образование в виде товариществ всех видов (полное, коммандитное, простое). Перечень допустимых организационно-правовых форм кредитных организаций содержится в п. 1.1 Инструкции ЦБ РФ от 14 января 2004 г. N 109-И «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций» (далее — Инструкция ЦБ РФ N 109-И). Им предусмотрено, что кредитная организация может создаваться только как акционерное общество, общество с ограниченной или дополнительной ответственностью. Такой подход оправдан, поскольку п. 1.1 Инструкции N 109-И содержит все виды хозяйственных обществ, известных ГК РФ. На практике, однако, кредитные организации создаются только как общество с ограниченной ответственностью (паевой банк) или как акционерное общество (акционерный банк). Действующее законодательство не стимулирует создание кредитных организаций в форме общества с дополнительной ответственностью.

Таким образом, помимо Закона о банках, образование и деятельность кредитных организаций регулируются также § 2 гл. 4 ГК РФ, Федеральным законом от 26 декабря 1995 г. N 208-ФЗ «Об акционерных обществах» и Федеральным законом от 8 февраля 1998 г. N 14-ФЗ «Об обществах с ограниченной ответственностью».

Кредитные организации, как и вся банковская система в целом, независимы от органов законодательной и исполнительной власти. Так, в соответствии со ст. 9 Закона о банках органы законодательной и исполнительной власти и органы местного самоуправления не вправе вмешиваться в деятельность кредитных организаций, за исключением случаев, предусмотренных федеральными законами. Приведенная норма не означает, однако, абсолютной бесконтрольности кредитных организаций. Из гл. X Федерального закона от 10 июля 2002 г. N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» вытекает, что кредитные организации поднадзорны Банку России. Последний наделен также правом регистрировать кредитные организации, лицензировать их деятельность, а также определять основные правила безопасного ведения банковского бизнеса (экономические нормативы).

Принцип независимости банковской системы от органов законодательной и исполнительной власти не означает полной бесконтрольности кредитных организаций. В силу указанного принципа рассматриваемые органы не вправе вмешиваться в процесс принятия кредитными организациями решений о выдаче кредита и выполнения ими иных операций по основной деятельности. Однако в рамках своей компетенции соответствующие органы (таможенные, налоговые, правоохранительные и т.п.) вправе контролировать выполнение кредитными организациями законодательства РФ.

Использование в настоящей работе терминов «банковский монополизм», «монополизм кредитных организаций» не имеет ничего общего с понятием «монополистическая деятельность» из антимонопольного законодательства. Речь идет о нескольких особых элементах правоспособности кредитных организаций. Такой монополизм не является правонарушением. Напротив, он императивно установлен законодательством. Речь идет о праве исключительно кредитных организаций: 1) осуществлять банковские операции и 2) использовать в своем наименовании слова «банк» или «небанковская кредитная организация». Только банки дополнительно обладают правом осуществлять в совокупности три банковские операции: привлечение денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности и открытие и ведение банковских счетов физических и юридических лиц. Право осуществлять банковские операции было рассмотрено выше. Норма об исключительном праве кредитных организаций на использование наименований «банк», «кредитная организация» содержится в Законе о банках. Так, в соответствии со ст. 7 Закона о банках ни одно юридическое лицо в Российской Федерации, за исключением получившего от Банка России лицензию на осуществление банковских операций, не может использовать в своем наименовании слова «банк», «кредитная организация» или иным образом указывать на то, что данное юридическое лицо имеет право на осуществление банковских операций.

Все виды банковского монополизма имеют общую цель — защитить интересы клиентов кредитных организаций. Она достигается двумя путями. Во-первых, банковский надзор распространяется только на кредитные организации, входящие в банковскую систему РФ и имеющие лицензию Банка России. Причем лицензирование применяется только в отношении банковских операций. Во-вторых, слова «банк» или «небанковская кредитная организация» в наименовании юридического лица должны уведомить потенциальных клиентов кредитной организации о ее особом статусе и поднадзорности государству. Эти меры призваны повысить доверие общества к банковской системе в целом.

Основная статья: Финансовые услуги

Кредитная организация (аббр. КО); кредитное учреждение, в соответствии с законодательством Российской Федерации — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции, предусмотренные Федеральным законом «О банках и банковской деятельности». Кредитная организация образуется на основе любой формы собственности как хозяйственное общество.

Виды кредитных организаций (в соответствии с законом РФ «О банках и банковской деятельности»):

- Банк — кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции:

- привлечение во вклады денежных средств физических и юридических лиц,

- размещение указанных средств от своего имени и за свой счёт на условиях возвратности, платности, срочности,

- открытие и ведение банковских счетов физических и юридических лиц.

- Небанковская кредитная организация — кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные ФЗ «О банках и банковской деятельности». Допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Банком России.

> См. также

- Кредитное товарищество

Ссылки

- Федеральный закон «О банках и банковской деятельности» № 395-1 от 2 декабря 1990 года в редакции, введённой в действие с 10 февраля 1996 года Федеральным законом от 3 февраля 1996 года № 17-ФЗ, с изменениями на 3 мая 2006 года, входящими в действие с 1 января 2007 года.

Банки как юридические лица

Правовое регулирование банковской деятельности осуществляется Конституцией Российской Федерации, Федеральным законом от 2 декабря 1990 года № 395-1, Федеральным законом от 10 июля 2002 года № 86-ФЗ, Гражданским кодексом Российской Федерации, другими федеральными законами, нормативными актами Банка России.

Согласно статье 1 Закона № 395-1 банком признается кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.

Кредитная организация – это более широкое понятие и характеризуется как юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Банка России имеет право осуществлять банковские операции, предусмотренные Федеральным законом от 2 декабря 1990 года № 395-1 «О банках и банковской деятельности» (далее – Закон № 395-1).

Кредитная организация образуется на основе любой формы собственности, как хозяйственное общество.

В соответствии со статьей 66 Гражданского кодекса Российской Федерации (далее – ГК РФ) хозяйственными обществами признаются коммерческие организации с разделенным на доли учредителей уставным капиталом.

Законодательством предусмотрено несколько форм хозяйственных обществ: акционерное общество (открытое и зарытое), общества с ограниченной или с дополнительной ответственностью.

Участниками хозяйственных обществ могут быть граждане и юридические лица. Учредители банка не имеют права выходить из состава участников банка в течение первых трех лет со дня его государственной регистрации.

Государственные органы и органы местного самоуправления не вправе выступать участниками хозяйственных обществ, если иное не установлено законом.

Основы правового положения хозяйственных обществ установлены ГК РФ. Рассмотрим некоторые особенности банков как юридических лиц, предусмотренные Законом № 395-1.

1. Деятельность банка. Любое юридическое лицо вправе заниматься любой деятельностью, не запрещенной законодательством (общая правоспособность). Вместе с тем, банки ограничены в сфере своей деятельности. Банки вправе осуществлять виды деятельности только в соответствии с Законом № 395-1 и только при наличии соответствующей лицензии.

Согласно статье 13 Закона № 395-1 осуществление банковских операций производится только на основании лицензии, выдаваемой Банком России в порядке, установленном Законом № 395-1.

Лицензия на осуществление банковских операций выдается банку после его государственной регистрации в порядке, установленном Законом № 395-1 и принимаемыми в соответствии с ним нормативными актами Банка России.

Банк имеет право осуществлять банковские операции с момента получения лицензии, выданной Банком России.

В отношении банков установлен категорический запрет на занятие производственной, торговой и страховой деятельностью.

Статьей 15.26 Кодекса Российской Федерации об административных правонарушениях установлена административная ответственность за нарушение данного запрета. Занятие банком производственной, торговой или страховой деятельностью влечет наложение административного штрафа в размере от сорока тысяч до пятидесяти тысяч рублей.

В Постановлении ФАС Поволжского округа от 11 марта 2001 года по делу № 5178/00-7(к) указано, что под торговой деятельностью понимается приобретение организацией товара с целью его последующей реализации без изменения технических, качественных и иных характеристик товара. При этом, следует отметить позицию Банка России по вопросу реализации населению лотерейных билетов, карт оплаты услуг телефонной связи, доступа в Интернет (телефонные карты, интернет-карты).

Как следует из Письма ЦБ РФ от 30 августа 2007 года № 136-Т лотерейный билет не отвечает признакам товара (согласно пункту 1 статьи 455 ГК РФ товаром является любая вещь, за исключением изъятых из оборота или ограниченных в обороте) и является документарным подтверждением права на участие в лотерее.

Телефонные карты (равно как и интернет-карты) также не отвечают признакам товара и представляют собой документарное подтверждение права требования абонента к поставщику услуг.

Таким образом, деятельность банка по распространению лотерейных билетов, телефонных карт и интернет-карт не нарушает ограничений, установленных статьей 5 Закона № 395-1 (в части запрета на осуществление торговой деятельности).

2. Фирменное наименование банка. Статьей 7 Закона № 395-1 установлено, что фирменное наименование банка должно содержать указание на характер его деятельности путем использования слова «банк».

Юридические лица, не имеющие лицензии на осуществление банковских операций, не вправе использовать в своем названии слово «банк».

3. Учредительные документы банка. Учредительным документом банка является устав, в котором в обязательном порядке должен содержаться перечень банковских операций, осуществляемых банком в соответствии со статьей 5 Закона № 395-1.

4. Уставный капитал банка. Минимальный размер уставного капитала банка установлен в сумме 180 миллионов рублей (статья 11 Закона № 395-1).

Законом № 395-1 ограничивается внесение в качестве вклада в уставный капитал банка имущества (в неденежной форме), путем установления предельного размера такого вклада, а также ограничения перечня имущества, из которого может быть сформирован уставный капитал.

Вкладом в уставный капитал кредитной организации могут быть:

– денежные средства в валюте Российской Федерации;

– денежные средства в иностранной валюте;

– принадлежащее учредителю кредитной организации на праве собственности здание (помещение), завершенное строительством (в том числе включающее встроенные или пристроенные объекты), в котором может располагаться кредитная организация;

– принадлежащее учредителю кредитной организации на праве собственности имущество в виде банкоматов и терминалов, функционирующих в автоматическом режиме и предназначенных для приема денежной наличности от клиентов и ее хранения.

5. Управление банком. Согласно статье 11.1 Закона № 395-1 органами управления банком наряду с общим собранием ее учредителей (участников) являются совет директоров (наблюдательный совет), единоличный исполнительный орган и коллегиальный исполнительный орган.

Текущее руководство деятельностью банка осуществляется единоличным исполнительным органом и коллегиальным исполнительным органом.

6. Государственная регистрация банка. Банки подлежат государственной регистрации в соответствии с Федеральным законом от 8 августа 2001 года № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (далее – Закон № 129-ФЗ) с учетом установленного Законом № 395-1 специального порядка государственной регистрации банков.

Решение о государственной регистрации кредитной организации принимается Банком России в порядке, установленном Инструкцией Банка России от 2 апреля 2010 года № 135-И «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций».

7. Особенности реорганизации и ликвидации банка. Ликвидация или реорганизация банка осуществляется в соответствии с ГК РФ, Законом № 395-1. При этом государственная регистрация банка в связи с его ликвидацией и государственная регистрация банка, создаваемого путем его реорганизации, осуществляются в порядке, предусмотренном Законом № 129-ФЗ, с учетом особенностей, установленных Законом № 395-1 и принимаемыми в соответствии с ним нормативными актами Банка России.

8. Раскрытие информации о деятельности банка. Банк обязан публиковать по формам и в сроки, которые устанавливаются Банком России, следующую информацию о своей деятельности:

– ежеквартально – бухгалтерский баланс, отчет о прибылях и убытках, информацию об уровне достаточности капитала, о величине резервов на покрытие сомнительных ссуд и иных активов;

– ежегодно – бухгалтерский баланс и отчет о прибылях и убытках с заключением аудиторской фирмы (аудитора) об их достоверности.

Банк обязан по требованию физического лица или юридического лица предоставить ему копию лицензии на осуществление банковских операций, копии иных выданных ей разрешений (лицензий), если необходимость получения указанных документов предусмотрена федеральными законами (например, статья 6 Федерального закона от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации»), а также ежемесячные бухгалтерские балансы за текущий год.

За введение физических лиц и юридических лиц в заблуждение путем непредоставления информации либо путем предоставления недостоверной или неполной информации кредитная организация несет ответственность в соответствии с Законом № 395-1 и иными федеральными законами. Статьей 74 Федерального закона от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации» установлено, что в случаях нарушения кредитной организацией федеральных законов, издаваемых в соответствии с ними нормативных актов и предписаний Банка России, непредставления информации, представления неполной или недостоверной информации Банк России имеет право требовать от кредитной организации устранения выявленных нарушений, взыскивать штраф в размере до 0,1 процента минимального размера уставного капитала либо ограничивать проведение кредитной организацией отдельных операций на срок до шести месяцев.

Поделитесь на страничке

Следующая глава >

К проблеме определения сущности кредитной деятельности банка

Соломин С.К., заведующий кафедрой гражданского права и процесса Забайкальского института предпринимательства Сибирского университета потребительской кооперации, кандидат юридических наук.

Кредитная деятельность, выступая разновидностью банковской деятельности, является также структурным элементом последней, через содержание которой только и возможно уяснить сущность кредитной деятельности. Несмотря на то что законодатель ввел и широко использует термин «банковская деятельность», легальное определение этого термина отсутствует. Естественно, что для раскрытия кредитной деятельности можно обратиться к содержанию родового понятия по отношению как к кредитной, так и к банковской деятельности, а именно — предпринимательской деятельности. Однако и в отношении последней законодатель ограничился только качественными, а не содержательными характеристиками. Статья 2 Гражданского кодекса РФ (далее — ГК РФ) определяет, что «предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке». Нетрудно заметить, что предпринимательская деятельность раскрывается посредством использования того же термина «деятельность» с указанием на то, что это деятельность «самостоятельная», деятельность, «осуществляемая на свой риск», деятельность, «направленная на систематическое получение прибыли». Сам же термин «деятельность» оставлен законодателем без внимания.

Можно заключить, что ст. 2 ГК РФ определяет признаки предпринимательской деятельности, при проявлении одновременно в совокупности которых мы можем вести речь о таковой. Следовательно, посредством признаков предпринимательской деятельности можно выявить особенности правового режима банковской деятельности <1>. В частности, можно определить такие режимные требования, как требование государственной регистрации и лицензирования, требование о запрете на занятие производственной, торговой и страховой деятельностью, требование законности осуществления банковской деятельности. Что же касается определения содержательной части категории «банковская деятельность», то из смысла положений специального банковского законодательства последняя раскрывается через категорию «банковская операция». Так, О.М. Олейник говорит, что «о банковской деятельности может идти речь в тех случаях, когда имеет место совершение любого вида перечисленных законодателем банковских операций, как самим банком, так и иными кредитными организациями» <2>. Совершение «любого вида», как нам представляется, предполагает многократность осуществления операций, соотносимых с содержанием любой из банковских операций, указанных в Федеральном законе «О банках и банковской деятельности» (далее — Закон о банках), основываясь в первую очередь на признаках систематичности деятельности.

<1> Под правовым режимом банковской деятельности следует понимать порядок осуществления такой деятельности и последствия несоблюдения установленных правил.

<2> Олейник О.М. Основы банковского права: Курс лекций. М.: Юристъ, 1997. С. 26.

Следовательно, можно утверждать, что банковская деятельность представляет собой систему постоянно осуществляемых банковских операций надлежащим субъектом (банком или иной кредитной организацией) на основании лицензии Банка России.

Отсутствие законодательного определения банковской деятельности предоставило некоторую свободу в понимании данного термина, общими чертами которой выступают следующие: банковская деятельность выступает разновидностью предпринимательской деятельности; осуществление банковской деятельности предполагает наличие лицензии Банка России. Вместе с тем попытки некоторых ученых обозначить границы банковской деятельности приводят к искажению ее правовой сущности.

Так, К.Т. Трофимов определяет банковскую деятельность как «основанную на законе либо лицензии предпринимательскую деятельность кредитных организаций на рынке финансовых и связанных с ними услуг по выполнению функций посредничества в кредите, платежах и обращении капитала» <3>. Представляется, что приведенная трактовка исследуемого термина имеет ряд недостатков.

<3> Трофимов К. Проблемы правоспособности банка // Хозяйство и право. 2005. N 4. С. 89.

Во-первых, непонятно, в каком случае кредитная организация основывает свою деятельность не на лицензии, а на законе. По ходу своих рассуждений К.Т. Трофимов уточняет, что банковскую деятельность, основанную на законе, совершает непосредственно Банк России <4>. Не возражая по существу сказанного, укажем на одно несоответствие: Банк России согласно действующему законодательству не является кредитной организацией, а поэтому не попадает в субъектный состав, определенный ученым в своем определении.

<4> Там же.

Во-вторых, ученый по определению смешивает два различных термина, а именно — термины «банковская деятельность кредитной организации» и «предпринимательская деятельность кредитных организаций на рынке финансовых и связанных с ними услуг», отличие которых отмечает в дальнейшем и сам К.Т. Трофимов: «Понятие «деятельность кредитной организации» — более широкое, чем понятие «банковская деятельность», включающее в себя также и деятельность кредитной организации, не являющейся банковской» <5>.

<5> Там же. С. 90.

В-третьих, ученый говорит о некоем посредничестве в кредите, что, как нам представляется, противоречит природе последнего. Посредничество в кредите со стороны банка как таковое отсутствует, поскольку именно банк выступает кредитором — стороной, предоставляющей денежные средства на условиях платности, срочности и возвратности.

В-четвертых, вызывает возражение возможность использования в одном терминологическом ряду таких терминов, как «кредит», «платежи» и «обращение капитала», разграничение которых представляется невозможным по причине их несопоставимости. Термин «платежи», возможно, используется ученым в значении термина «расчеты», что, естественно, не одно и то же. Гораздо труднее с определением содержания термина «обращение капитала», относящегося в большей степени к экономической теории, что не позволяет его соотнести с терминами «кредит» и «платежи» с точки зрения права.

Хочется обратить внимание на то, что только точность в использовании терминов и понятий позволит избежать подобной вольности со стороны ученых в определении содержания правовых явлений.

Банковская деятельность соотносится только с осуществлением банковских операций, но не иных сделок кредитной организации, перечень которых приводится в ст. 5 Закона о банках. Кроме того, необходимо учесть, что банковская деятельность не может раскрываться исключительно через совершение в совокупности трех банковских операций ч. 2 ст. 1 Закона о банках, а именно: привлечение во вклады денежных средств физических и юридических лиц; размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности; открытие и ведение банковских счетов физических и юридических лиц <6>.

<6> Так, О.М. Олейник предлагает понимать банковскую деятельность в узком и широком смыслах. Причем о банковской деятельности в узком смысле слова, по мнению ученого, следует говорить тогда, когда для совершения определенной совокупности операций (к ним О.М. Олейник относит три банковские операции ч. 2 ст. 1 Закона о банках) необходимо создать банк как специальное юридическое лицо. См.: Олейник О.М. Указ. соч. С. 25.

Ни одна из лицензий Банка России, выдаваемых банку на право осуществления банковских операций, по своему содержанию не ограничивается только тремя указанными операциями. Так, например, созданному путем учреждения банку может быть выдана лицензия на осуществление банковских операций со средствами в рублях (без права привлечения во вклады денежных средств физических лиц) <7>. Данная лицензия включает в себя как три приведенные банковские операции, так и ряд других, в частности: осуществление расчетов по поручению юридических лиц, в том числе банков-корреспондентов, по их банковским счетам; инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц; выдача банковских гарантий; осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

<7> Пункт 8.2.1 Инструкции ЦБ РФ от 14 января 2004 г. N 109-И «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций» // Вестник Банка России. 2004. N 15.

Исходя из изложенного, можно определить кредитную деятельность как систему постоянно осуществляемых банковских кредитных операций (кредитных сделок) надлежащим субъектом (банком или иной кредитной организацией) на основании лицензии Банка России. Кредитная деятельность банка не является самостоятельной деятельностью: существуя в рамках банковской деятельности, в неразрывной связи с другими элементами последней, она отражает только одну сторону деятельности банка, а именно — размещение кредитных ресурсов (денежных средств банка).

Итак, можно выделить следующие сущностные признаки кредитной деятельности банка: 1) кредитная деятельность — разновидность банковской деятельности, выступает ее составляющим элементом; 2) кредитная деятельность — деятельность, представляющая собой систему постоянно осуществляемых кредитных операций (кредитных сделок); 3) кредитная деятельность — деятельность, связанная с размещением денежных средств банка (независимо от источника их формирования) от своего имени и за свой счет; 4) кредитная деятельность, выступая разновидностью банковской, осуществляется надлежащим субъектом (банком или иной кредитной организацией) на основании лицензии Банка России.

Учитывая изложенное, трудно согласиться с мнением, что кредитная деятельность включает в себя помимо операций по предоставлению денег на условиях возврата также операцию по предоставлению «гарантий и поручительств с обязательством выплаты денег в последующем, когда у клиента возникают финансовые трудности» <8>. Только тот факт, что выдача банковских гарантий и поручительств за третьих лиц создает обязанности на стороне выдавшего их банка, позволяет отнести такие операции к пассивным, в которых банк выступает должником, а следовательно, ни о какой кредитной деятельности речи идти не может.

<8> Букато В.И., Львов Ю.И. Банки и банковские операции в России / Под ред. М.Х. Лапидуса. М., 1996. С. 215.

Нельзя согласиться и с мнением, когда авторы категорично определяют принадлежность категорий «кредитная деятельность», «банковская операция» к публично-правовой сфере. Так, В.В. Витрянский определяет, что кредитная деятельность банков как вид банковской деятельности представляет собой деятельность по предоставлению участниками имущественного оборота денежных средств, привлеченных банками (размещенных организациями на банковских счетах и депозитах), основанную на принципах срочности, возвратности и платности <9>. Вместе с тем ученый замечает, что «категория «кредитная деятельность» имеет определенное юридическое значение именно в сфере публично-правовых отношений» <10>. Обосновывается последнее высказывание тем, что кредитная деятельность банков сопряжена с риском возникновения невозможности исполнения ими своих обязательств перед владельцами банковских счетов и вкладов в результате невозврата заемщиками выданных кредитов. Обеспечение же вкладчиков и владельцев банковских счетов, по мнению В.В. Витрянского, «осуществляется Банком России в публично-правовой сфере средствами банковского регулирования и надзора» <11>.

<9> Витрянский В.В. Категории «кредит» и «кредитные правоотношения» в гражданском праве // Хозяйство и право. 2004. N 9. С. 16.

<10> Там же.

<11> Там же.

Через установленные требования образования банками специальных резервных фондов, обязательные нормативы деятельности банков и кредитных организаций, а также возможные действия Банка России, направленные на реализацию контрольных и надзорных его функций, В.В. Витрянский определяет публично-правовой аспект категорий «кредит», «кредитная деятельность», не имеющих, по его мнению, ничего общего с понятиями «кредит», «кредитный договор», «заемное обязательство», употребляемыми в гражданском праве <12>.

<12> Витрянский В.В. Категории «кредит» и «кредитные правоотношения» в гражданском праве // Хозяйство и право. 2004. N 9. С. 17.

Нам же представляется, что юридическая природа отношения определяется его собственным характером, а не порядком обеспечения реализации контрольных и надзорных функций Банка России. И если возникшее кредитное обязательство «строится на началах равенства сторон, оно должно быть признано гражданско-правовым, несмотря на административно-правовые методы его защиты» <13>.

<13> Иоффе О.С. Избранные труды: В 4 т. Т. III. Обязательственное право. СПб.: Юридический центр Пресс, 2004. С. 657.

Большинство правовых категорий, в том числе и кредитная деятельность, могут быть положены в основу исследований, носящих как публично-правовой, так и частноправовой характер. Непосредственно кредитную деятельность можно рассматривать через государственное регулирование, осуществляемое Банком России, а значит, исследованию будут подлежать публично-правовые отношения <14>. Что не скажешь об исследовании кредитной деятельности, соотносимой с предоставлением банковских кредитов. Последнее носит исключительно частноправовой характер, что не означает исключение публичных элементов при выявлении природы банковского кредитования. Это только небольшой пример, подтверждающий недопустимость установления жестких рамок в определении сущности любого правового явления.

<14> Однако при исследовании вопроса о возможности совершения Банком России банковских операция, несомненно, в исследовании проявят себя частноправовые элементы.

Отнесение кредита, кредитных отношений, кредитования к публично-правовой сфере не ново. Так, Н.С. Малеин в рамках своего исследования 1964 г. отмечал: «Наличие многочисленных специальных норм, регулирующих кредитные отношения, специфические особенности этих отношений, их большое значение в народном хозяйстве и особое правовое положение банка не позволяют согласиться с определением кредитных отношений как гражданско-правовых договорных отношений» <15>. Кредитные правоотношения объявлялись комплексными правоотношениями, органически сочетающими в себе гражданско-правовые и административно-правовые элементы.

<15> Малеин Н.С. Кредитно-расчетные правоотношения и финансовый контроль. М.: Наука, 1964. С. 35.

В то время (60-е гг. XX столетия) основным постулатом признания отношений по кредитованию сложным комплексным институтом советского права, в которых определяющий характер несут административно-правовые (финансовые) отношения и производный — гражданско-правовые отношения, выступало проявление властных правомочий Госбанка СССР как органа государственного руководства хозяйством <16>.

<16> См., напр.: Советское финансовое право. М.: Госюриздат, 1961. С. 291; Коряков В.П. Юридическая природа кредитно-расчетных правоотношений в СССР // Ученые записки ВЮЗИ. Вып. IX. 1960. С. 44; Малеин Н.С. Указ. соч. С. 44; Гуревич И.С. Очерк советского банковского права. Л.: Изд-во Ленингр. ун-та, 1959. С. 44.

Необходимость сочетания административных и гражданских правоотношений при банковском кредитовании, где первые превалируют над вторыми, свело на нет проявление частноправовых элементов банковского кредита, что для середины XX столетия, скорее всего, соответствовало государственному подходу осуществления финансового контроля и надзора со стороны Госбанка СССР за хозорганами. Основные аргументы того времени в пользу публичности кредитных отношений можно свести к следующему <17>.

<17> Мы сознательно приводим аргументацию публичности кредитных отношений только одного ученого (Н.С. Малеина), что связано в первую очередь со схожестью точек зрения большинства ученых, придерживающихся данной концепции (публичности банковского кредитования).

Во-первых, «банк и предприятия не всегда равноправные субъекты отношений по кредитованию… характер отношений определяется прежде всего правовым положением банка как органа государственного контроля, а также принципами планово-целевого банковского кредита» <18>.

<18> Малеин Н.С. Указ. соч. С. 37 — 38.

Во-вторых, несмотря на то что основанием для выдачи хозоргану ссуды являются лимиты кредитования, Госбанк мог и не выдавать их, «если в порядке контроля установит, что предприятие не нуждается в ссуде или для ее получения отсутствуют условия, предусмотренные в правилах о кредитовании» <19>.

<19> Там же. С. 38.

В-третьих, «отказ учреждения банка выдать ссуду не может быть обжалован в гражданско-правовом порядке, предприятие не может также применить в отношении банка гражданско-правовые санкции», поскольку «право и обязанность существуют, но… они не носят гражданско-правового характера» <20>.

<20> Там же.

В-четвертых, «не только получение ссуды, но и отказ от нее со стороны хозоргана должен контролироваться банком», поскольку «неиспользование запланированных ссуд может свидетельствовать о невыполнении мероприятий, на которые они предназначались, или о нарушении финансовой дисциплины путем привлечения внеплановых средств» <21>.

<21> Там же.

В-пятых, «контрольные функции банка по целевому использованию выданных средств не укладываются в обычные рамки договорных отношений» <22>.

<22> Там же. С. 39.

В-шестых, «в условиях социалистической системы хозяйства банки… предоставляют кредиты не в целях получения процента… банковский процент по ссудам приобретает значение штрафной санкции» <23>.

<23> Там же. С. 39 — 40.

Н.С. Малеин отмечал тот факт, что «квалификация отношений между банком и хозорганом как чисто гражданско-правовых может быть признана правильной лишь в определенный исторический период» <24>. Ученый вел речь о первой кредитной реформе, которая продолжалась вплоть до 1930 г., для которой было характерно, что «отношения между банками и хозяйственными организациями принимали форму договорных обязательств, регулируемых нормами Гражданского кодекса» <25>. В завершение своего обоснования публичности кредитных отношений Н.С. Малеин писал: «Банку предоставлено право односторонне изменять или прекращать свои отношения с кредитующимся предприятием. Причем основанием для изменения этих отношений служат обстоятельства, не зависящие от выполнения предприятием своих обязанностей перед банком по возврату ссуды… банк вправе вторгаться в отношения между предприятиями и влиять на них» <26>.

<24> Там же. С. 43.

<25> Там же. С. 42.

<26> Там же. С. 43 — 44.

Естественно, что изложенный подход признания за кредитными правоотношениями только качества публичных находил в юридической литературе обоснованную критику <27>. Не вдаваясь в подробности такой критики, приведем лишь один пример. Так, О.С. Иоффе, исследуя вопрос проникновения в правовое регулирование кредитной деятельности банка норм различных отраслей, в частности, писал: «Выполняя контрольные функции, банк выступает как орган управления, состоящий в административном правоотношении с кредитной организацией. Если он выявит отсутствие необходимых для предоставления кредита предпосылок, это будет означать, что, несмотря на установленный лимит кредитования, гражданско-правовое обязательство по выдаче ссуды не возникло. Если же оно возникло, поскольку необходимые предпосылки имеются, банк, не утрачивая своих контрольных функций, не вправе отказать в выдаче кредита именно потому, что состоит с кредитуемой организацией также в гражданских правоотношениях. То же самое происходит и в процессе использования выданной ссуды. Выявив факт использования ссуды не по назначению, банк правомочен досрочно взыскать ее, но не потому, что выполняет административные функции, а потому, что в ходе их выполнения обнаруживаются обстоятельства, служащие основанием расторжения договора банком как одним из его участников» <28>.

<27> См., напр.: Иоффе О.С. Избранные труды: В 4 т. Т. III. Обязательственное право. СПб.: Юридический центр Пресс, 2004; Гуревич И.С. Указ. соч.; Куник Я.А. Кредитные и расчетные отношения в торговле. М.: Экономика, 1970.

<28> Иоффе О.С. Избранные труды: В 4 т. Т. III. Обязательственное право. С. 657 — 658.

В итоге О.С. Иоффе пришел к выводу, что «не только комплексное регулирование банковского кредита, но и выполняемые банком контрольные функции не препятствуют признанию и договорного, и основанного на кредитном лимите планового обязательства гражданским, а не административным правоотношением» <29>.

<29> Там же. С. 658.

Признание же существования единых многоотраслевых правоотношений, когда «в процессе кредитования… возникают как финансово-правовые, так и гражданско-правовые отношения» <30>, основанием возникновения которых служит не договор, а норма закона, было положено в обоснование хозяйственного права как самостоятельной отрасли права <31>.

<30> Коган М.Л. Хозяйственная реформа и финансовое право. М.: Знание, 1968. С. 39.

<31> Сторонником хозяйственной школы выступал, в частности, В.В. Лаптев. См.: Хозяйственное право. М., 1967. С. 14.

Обратим внимание на то, что в 70-х гг. дискуссия о природе кредитных правоотношений приобретает частноправовой «оттенок», что в первую очередь объясняется принятием Постановления Совета Министров СССР от 3 апреля 1967 г. «О мерах по дальнейшему улучшению кредитования и расчетов в народном хозяйстве и повышению роли кредита в стимулировании производства» <32> и Постановления Совета Министров СССР от 22 августа 1973 г. «О некоторых мерах по улучшению порядка кредитования и расчетов в народном хозяйстве» <33>. В частности, последнее Постановление впервые для того времени предусматривало возможность заключения кредитных соглашений между банком и кредитующимся хозорганом, что подтвердило наличие обязательственных отношений между субъектами кредитования.

<32> СП СССР. 1967. N 10. Ст. 56.

<33> СП СССР. 1973. N 18. Ст. 106.

Проводя параллели настоящего времени и недалекого прошлого, можно констатировать, что если в период плановой экономики отдельные этапы ее развития сводились к единому звену (Госбанку СССР), осуществляющему банковское кредитование, надзор и контроль за деятельностью хозяйствующих субъектов, то уже два десятилетия мы ведем речь о наличии двухуровневой банковской системы России, взаимоотношения между которыми хотя и обеспечиваются законом, тем не менее участники нижнего звена (банки, небанковские кредитные организации, филиалы иностранных банков) согласно ст. 30 Закона о банках строят свои отношения с клиентами на основе договоров. Положение данной статьи тем примечательнее, что распространяет свое действие и на отношения, возникающие между Банком России и остальными участниками банковской деятельности.

Кредитные отношения являются отношениями стоимостными. При этом, как верно отмечал И.С. Гуревич, те экономические отношения в сфере кредита, содержанием которых является только движение стоимости, регулируются нормами гражданского права <34>.

<34> Гуревич И.С. Советское банковское право и экономическая реформа // Советское государство и право. 1966. N 12. С. 44.

Кредитная деятельность, как и любая другая разновидность предпринимательской деятельности, осуществляется в определенных рамках, установленных законом. Именно установлением жестких требований субъектного состава кредитной деятельности, порядка и форм банковского кредитования объясняется исключительность кредитной деятельности.

Представляется ошибочным относить кредитную деятельность только к публично-правовым отношениям, полагаясь только на главную цель банковского регулирования и надзора — поддержание стабильности банковской системы, защиту интересов вкладчиков и кредиторов (ст. 56 Федерального закона «О Центральном банке Российской Федерации (Банке России)»). Необходимо четко разводить правовые отношения «по вертикали» и правовые (обязательственные) отношения «по горизонтали». В качестве первых выступают отношения по управлению банковской системой Российской Федерации, являющиеся публичными и предполагающие особый предмет и объект исследования. Отношения же «по горизонтали» носят имущественный характер, предполагают договорную основу, совершение частноправовых сделок — кредитных операций (кредитных сделок). Указанные группы отношений («по вертикали» и «по горизонтали») находятся в сочетании и во взаимодействии, но не сливаются друг с другом. «В зависимости от их характера, — писал Я.А. Куник, — они регулируются различными отраслями права» <35>. Тем не менее «комплексное правовое регулирование не порождает комплексных правоотношений. Правоотношения различных отраслей права могут быть тесно связаны между собой, однако каждое из них включается только в одну отрасль права и не образует вместе с другими единого комплексного отношения» <36>.

<35> Куник Я.А. Указ. соч. С. 20.

<36> Иоффе О.С. Избранные труды: В 4 т. Т. III. Обязательственное право. С. 657.

Любое категорическое высказывание ученых, как в пользу публичности, так и частноправового характера кредитных отношений, должно подкрепляться достоверной аргументацией, основанной на исследовании правовой природы таких отношений. Нельзя доказать публичный характер любой правовой категории через терминологический аппарат частного права, так же как и наоборот.

> КРЕДИТНАЯ ДЕЯТЕЛЬНОСТЬ БАНКА: ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ

Базовые принципы кредитования

Кредит — это система экономических отношений в связи с передачей от одного собственника другому во временное пользование ценностей в любой форме (товарной, денежной, нематериальной) на условиях возвратности, срочности, платности.

Кредит — это товар, продаваемый за специфическую цену, — ссудный процент и на специфических условиях — на срок, с возвратом.

Продавец кредита — кредитор, ссудодатель.

Покупатель кредита — должник, дебитор, ссудополучатель, заемщик.

Специфические условия, на которых предоставляется кредит, составляют основные принципы кредитования.

Основными принципами кредитования являются возвратность, срочность и платность. Возвратность предполагает, что переданные в долг ценности в оговоренной заранее форме (кредитном соглашении), чаще всего денежной, будут возвращены продавцу кредита (кредитору). Нарушение принципа возвратности может нанести непоправимый ущерб кредитору, поэтому в современных условиях в кредитных соглашениях принято оговаривать способы страхования кредитного риска. Целевая направленность кредитования обеспечивает возвратность и платность ссуды.

Кредитное соглашение — письменный договор кредитора и должника при предоставлении-получении кредита, подробно оговаривающий условия возвратности, срочности и платности.

Согласно ст. 819 ГК РФ по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее. Кредитный договор должен быть заключен в письменной форме. Несоблюдение письменной формы влечет недействительность кредитного договора.

Кредитный риск — риск невозврата дебитором кредитору кредита. Страхование кредитного риска — система мер по обеспечению возврата кредитору ссуды в срок.

Срочность кредита.

Срочность кредитования — это естественная форма обеспечения возвратности кредита. Она означает, что ссуда должна быть не просто возвращена, а возвращена в строго оговоренный в кредитном соглашении срок. Для этого в кредитном соглашении подробно разрабатывается график погашения кредита и уплаты процентов. Например, график погашения кредита, выданного с условием возврата через 10 лет из 10% годовых, выглядит следующим образом (рис.1):

Рис. 1. График погашения кредита на 10 лет из 10% годовых

Обеспеченность кредита

Обеспеченность кредита — дополнительный принцип кредитования, который всегда включается в кредитное соглашение.

С принятием закона «О банках и банковской деятельности» коммерческие банки получили возможность выдавать своим клиентам кредиты под различные формы его обеспечения.

Наиболее распространенными видами обеспечения ссуд являются:

— материальные ценности, оформленные залоговым обязательством;

— гарантии посредников платежеспособных юридических и физических лиц (банков и т. п.);

— страховые полисы, оформленные заемщиками в страховой компании по риску непогашения ссуды;

— ликвидные ценные бумаги.

Платность кредита.

Принцип платности кредита означает, что заемщик денег должен внести определенную единовременную плату за пользование кредитом или платить в течение оговоренного срока.

Целевая направленность кредита.

Дополнительным принципом кредитования является его целевая направленность, которая создает условия для соблюдения принципов возвратности и платности ссуд, а также в определенной степени и их срочности. Этот принцип предполагает выдачу ссуды под четкую цель ее использования (оговаривается в кредитном соглашении). Целевая направленность ссуды позволяет кредитору четко представлять возможности заемщика по возврату ссуды в срок с процентами. Наиболее стабильным считается кредитование на производительные цели, когда вложенные деньги дают реальную отдачу- прибыль.

Дифференцированность кредита.