Содержание

- Какими способами можно оплатить госпошлину?

- Вправе ли налоговые органы после закрытия ИП проводить налоговую проверку?

- Должен ли ИП на УСН, утративший статус предпринимателя, отдельно представлять в налоговый орган уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСН?

- Как пересчитать сумму налога по ПСН, если ИП прекратил предпринимательскую деятельность, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента?

- Процедура регистрации прекращения деятельности

- Взносы в государственные и внебюджетные фонды

- Информирование Фонда социального страхования при закрытии ИП

- Порядок информирования Пенсионного фонда

- Взаимоотношения с налоговой при закрытии бизнеса

- Процедура снятия с учета в качестве работодателя

- Подытожим действия предпринимателя при ликвидации

- Составные части заявления

- Как заполнить форму Р26001

- Как подать заявление без личного визита в ИФНС

- Срок рассмотрения заявления о прекращении деятельности ИП

- Какой день считается днем закрытия ИП

- Как выйти из игры: прекращение деятельности ИП

- ПРИЧИНЫ ПРЕКРАЩЕНИЯ ДЕЯТЕЛЬНОСТИ В КАЧЕСТВЕ ИНДИВИДУАЛЬНОГО ПРЕДПРИНИМАТЕЛЯ.

- НЕОБХОДИМЫЕ ШАГИ ДЛЯ ПРОХОЖДЕНИЯ РЕГИСТРАЦИИ ПРЕКРАЩЕНИЯ ДЕЯТЕЛЬНОСТИ ИП И ПРИЧИНЫ, КОТОРЫЕ ВЛИЯЮТ НА ДАННОЕ РЕШЕНИЕ.

- 1. СБОР ДОКУМЕНТОВ И ДРУГИХ РЕКВИЗИТОВ ДЛЯ ПРОХОЖДЕНИЯ ПРОЦЕДУРЫ РЕГИСТРАЦИИ ПРЕКРАЩЕНИЯ ДЕЯТЕЛЬНОСТИ ИП.

- 3. ОФОРМЛЕНИЕ ЗАЯВЛЕНИЯ О РЕГИСТРАЦИИ ПРЕКРАЩЕНИЯ ДЕЯТЕЛЬНОСТИ В КАЧЕСТВЕ ИП (ФОРМА Р26001).

- 4. УПЛАТА УСТАНОВЛЕННОЙ ГОСУДАРСТВЕННОЙ ПОШЛИНЫ ЗА РЕГИСТРАЦИЮ ПРЕРАЩЕНИЯ ДЕЯТЕЛЬНОСТИ ИП.

- 5. ПОГАШЕНИЕ ВСЕХ ШТРАФОВ, СБОРОВ И ДРУГИХ НЕОБХОДИМЫХ ПЛАТЕЖЕЙ.

- 6. УВОЛЬНЕНИЕ И ПОЛНЫЙ РАСЧЁТ С НАЁМНЫМИ СОТРУДНИКАМИ, ЕСЛИ ТАКОВЫЕ ИМЕЛИСЬ.

- 7. ПОДГОТОВКА И СДАЧА ВСЕХ НЕОБХОДИМЫХ ОТЧЁТОВ ДЛЯ ФОНДОВ.

- 10. ПОДАЧА ПАКЕТА ДОКУМЕНТОВ В УПОЛНОМОЧЕННЫЙ НАЛОГОВЫЙ ОРГАН ДЛЯ ОСУЩЕСТВЛЕНИЯ ПРОЦЕДУРЫ РЕГИСТРАЦИИ ПРЕКРАЩЕНИЯ ДЕЯТЕЛЬНОСТИ ИП.

- 13. ЗАКРЫТИЕ РАСЧЕТНОГО СЧЁТА В БАНКЕ (В СЛУЧАЕ, ЕСЛИ ТАКОВОЙ БЫЛ ОТКРЫТ) И ДРУГИХ ОБЯЗАТЕЛЬСТВ.

Какими способами можно оплатить госпошлину?

Госпошлина за закрытие ИП в 2017 году равна 160 рублей.

Существует два способа получения квитанции и внесения средств:

- Скачать квитанцию госпошлины на закрытие ИП и явиться в отделение банка для ее оплаты;

- Через платежную систему в режиме онлайн, которая автоматически выдаст образец госпошлины на закрытие ИП с вписанными реквизитами физического лица.

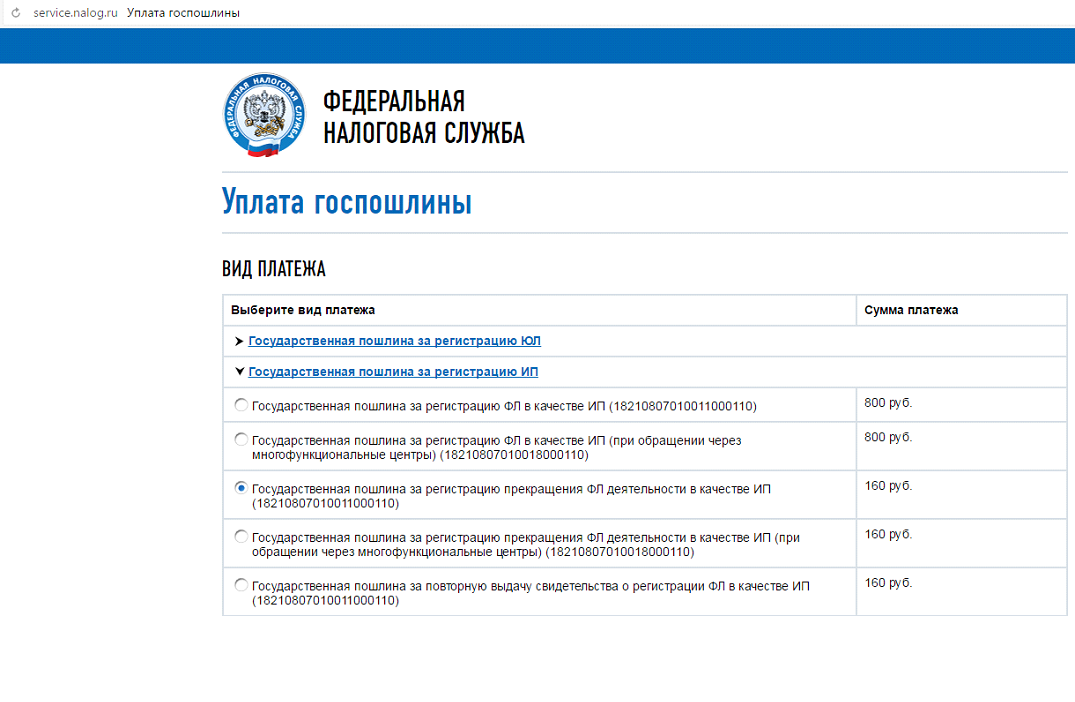

Предприниматель может воспользоваться онлайн-сервисом ФНС «Уплата госпошлины».

Чтобы пошлина для закрытия ИП была оплачена, выбирают пункт «Государственная пошлина за регистрацию прекращения ФЛ деятельности в качестве ИП», а потом нажимают «Далее».

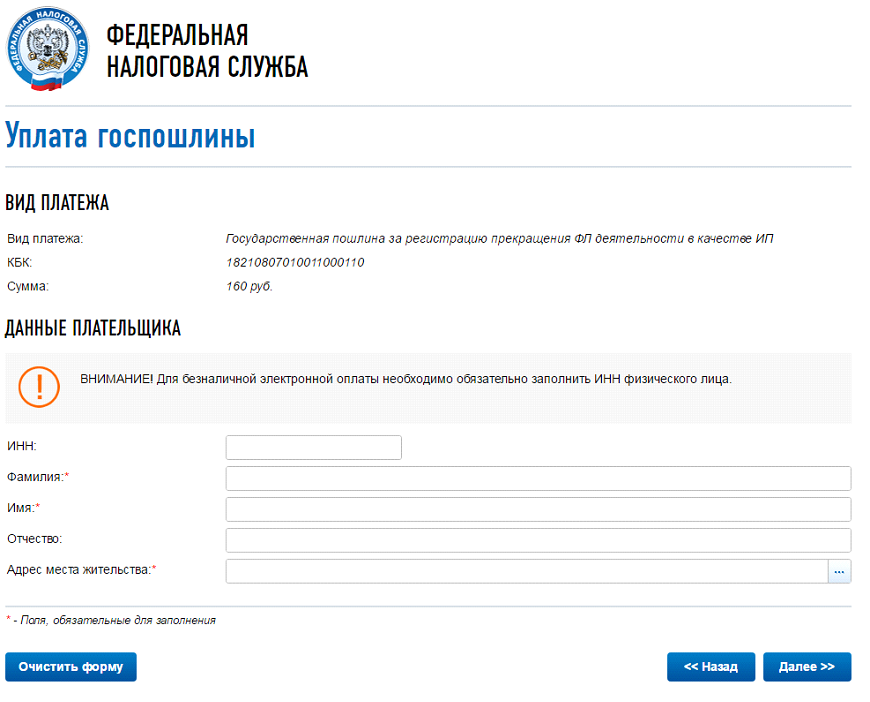

Заполняем поля. В пункте «Адрес места жительства», откроется дополнительное окно, там заполняйте всё по инструкции и потом кнопку «Далее»

Проверьте ещё раз все свои данные и выберете, каким способом будете оплачивать госпошлину: «наличный расчёт» или «безналичный расчёт».

Если выбираем «наличный расчёт» и далее «Сформировать платёжный документ» (он будет в формате PDF), который можно распечатать или сохранить.

Если выбираем «безналичный расчёт», то нас предупреждают, что безналичную электронную оплату могут осуществлять только клиенты банков-партнеров, имеющие в них расчетные счета. Необходимо выбрать банк и произвести оплату.

Обсуждалось .

Вправе ли налоговые органы после закрытия ИП проводить налоговую проверку?

Налоговые органы вправе проводить налоговые проверки предпринимательской деятельности физических лиц, которые на момент проведения проверки названную деятельность прекратили и утратили статус ИП (Определения Конституционного Суда РФ от 25.01.2007 N 95-О-О, от 26.05.2011 N 615-О-О).

Налоговый орган в рамках камеральной налоговой проверки вправе потребовать у налогоплательщика пояснения при обнаружении противоречий в документах налогоплательщика и (или) несоответствия в сведениях, представленных налогоплательщиком, сведениям, имеющимся у налогового органа (п. 3 ст. 88 НК РФ). Форма требования о представлении пояснений приведена в Приложении N 1 к Приказу ФНС России от 08.05.2015 N ММВ-7-2/189@. В требовании должно быть указано, в чем состоят ошибки и противоречия.

Налогоплательщик, исполняющий требование, вправе представить документы, подтверждающие достоверность сведений, отраженных в декларации (п. 4 ст. 88 НК РФ).

Федеральным законом от 01.05.2016 N 130-ФЗ с 1 января 2017 г. за непредставление в пятидневный срок пояснений, истребованных в порядке п. 3 ст. 88 НК РФ, в случае непредставления в установленный срок уточненной налоговой декларации п. 1 ст. 129.1 НК РФ вводится ответственность в виде штрафа в размере 5000 руб. (за повторное нарушение в течение календарного года – 20000 руб.) (п. 2 ст. 129.1 НК РФ).

Непредставление в установленный срок налогоплательщиком в налоговые органы документов влечет взыскание штрафа в размере 200 руб. за каждый непредставленный документ (п. 1 ст. 126 НК РФ, Определение Конституционного Суда РФ от 20.11.2014 N 2630-О). Истребовать документы при проведении камеральной налоговой проверки налоговый орган вправе только в случаях, предусмотренных налоговым законодательством, который не содержит в качестве основания для истребования документов в рамках камеральной налоговой проверки декларации по налогу, уплачиваемому при применении УСН, выявление налоговым органом противоречий в представленных налогоплательщиком документах (сведениях).

Обсуждалось .

Должен ли ИП на УСН, утративший статус предпринимателя, отдельно представлять в налоговый орган уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСН?

Нет, не должен. В письме Минфина России от 18.07.2014 N 03-11-09/35436, доведенном до нижестоящих налоговых органов и налогоплательщиков письмом ФНС России от 04.08.2014 N ГД-4-3/15196@ сказано, что по общему правилу утрата статуса индивидуального предпринимателя, применяющего УСН, означает одновременное прекращение действия УСН.

У таких налогоплательщиков отсутствует обязанность представлять в налоговый орган уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСН (Письмо Минфина от 8 апреля 2016 г. N СД-3-3/1530@).

Обсуждалось .

Поскольку ИП прекратил деятельность в качестве индивидуального предпринимателя 11.04.2016 и уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСН не было представлено, то у него не имеется оснований для применения нормы пункта 2 статьи 346.23 Кодекса.

Налоговые декларации по УСН за 2016 год ИП должен представить в общеустановленном порядке, т.е. не позднее 30 апреля 2017 года. (Письмо Минфина от 8 апреля 2016 г. N СД-3-3/1530@).

Обсуждалось .

Как пересчитать сумму налога по ПСН, если ИП прекратил предпринимательскую деятельность, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента?

Если ИП прекратил предпринимательскую деятельность, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента, налоговым периодом признается период с начала действия патента до даты прекращения такой деятельности, указанной в заявлении, представленном в налоговый орган в соответствии с пунктом 8 статьи 346.45 НК РФ.

В случае если при перерасчете у индивидуального предпринимателя, оплатившего в установленные пунктом 2 статьи 346.51 Кодекса сроки ранее исчисленную сумму налога, появляется:

- переплата по налогу, то он вправе, подав соответствующее заявление, вернуть или зачесть ее в счет уплаты других налогов в порядке, предусмотренном статьей 78 Кодекса;

- сумма налога к доплате, то исходя из действующих норм Кодекса исчисленная сумма налога подлежит уплате не позднее сроков, указанных в патенте (Письмо Минфина от 25 мая 2016 г. N 03-11-11/29934).

Добавлено в закладки: 0

Нередко возникают обстоятельства, которые не способствуют успешному развитию бизнеса, поэтому индивидуальный предприниматель может принять решение приостановить деятельность или полностью ликвидировать предприятие.

Процедура должна проводиться в соответствии с законом, следовательно, каждый бизнесмен должен знать ее особенности.

Процедура должна проводиться в соответствии с законом, следовательно, каждый бизнесмен должен знать ее особенности.

Прекращение деятельности индивидуального предпринимателя может быть добровольным (решение принято на основании волеизъявления самого бизнесмена) или принудительным (решение о ликвидации ИП принимается государственными органами).

Процедура регистрации прекращения деятельности

Если предпринимателем принято решение о прекращении деятельности, он обязан подать следующие документы:

- Заявление по форме Р26001. Указывать причины такого решения необязательно.

- Квитанцию об уплате государственной пошлины.

- Свидетельство о государственной регистрации индивидуального предпринимателя и документ о постановке на налоговый учет.

- Паспорт.

Процесс ликвидации подразумевает аннулирование регистрации ИП. С предпринимателя снимаются все права и обязанности, которые предусмотрены нормативными актами. Если у ИП остались долги, то расплачиваться по ним он будет в статусе физического лица.

Процесс ликвидации подразумевает аннулирование регистрации ИП. С предпринимателя снимаются все права и обязанности, которые предусмотрены нормативными актами. Если у ИП остались долги, то расплачиваться по ним он будет в статусе физического лица.

Налоговые органы исключают хозяйствующего субъекта из государственного реестра. Однако ИП не сможет полностью прекратить свою деятельность, если у него остались невыполненные обязательства перед государством (ПФР, ФСС).

Прекращения деятельности индивидуального предпринимателя должно проходить в соответствии с требованиями закона. Ликвидировать предприятие можно независимо от того на протяжении какого времени предприниматель совершал свою деятельность.

Налоговая служба не имеет права отказать бизнесмену в приеме документов на прекращение деятельности. Предприниматель может подавать документы самостоятельно или через доверенное лицо.

Также бизнесмен может обратиться к посредникам, которые самостоятельно оформят все бумаги и проведут процедуру ликвидации. Однако чтобы закрыть расчетный счет в банке понадобится участие предпринимателя.

В пакет документов также входит выписка из банка о закрытии счета был успешно закрыт, справки об отсутствие задолженности пред государственными фондами и кредиторами.

Оплата государственной пошлины – обязательное условие для успешного проведения процедуры ликвидации. Произвести оплату нужно до момента подачи документов.

При оплате необходимо быть внимательным, поскольку малейшие неточности могут быть основанием для отказа в приеме документов. Платеж должен быть отправлен по назначению.

В некоторых случаях к пакету документов нужно прикрепить свидетельство о том, что печать предприятия была уничтожена (если ИП использовал ее в процессе своей деятельности). Предоставлять другие документы для ликвидации предприятия не нужно.

Взносы в государственные и внебюджетные фонды

По общим правилам, предприниматель обязан регулярно совершать платежи и предоставлять необходимую отчетность независимо от того, совершал ли он трудовую деятельность.

С момента подачи заявления о ликвидации предприятия в налоговую службу должно пройти не больше 12 дней, на протяжении которых предприниматель должен отчитаться перед Пенсионным фондом.

Если в штате ИП числились наемные работники, он также должен рассчитаться с фондом социального страхования.

Все сотрудники должны быть официально уведомлены о предстоящем увольнении в связи с ликвидацией предприятия за 2 месяца до наступления события. Также необходимо за 2 недели до прекращения деятельности оповестить об этом службу занятости и предоставить ей информацию о всех работниках.

Предприниматель должен быть снят с учета фонда соцстраха. Для этого ему необходимо предоставить заявление и копии всех приказов о снятии служащих с должности. Спустя 2 недели предпринимателя обязаны снять с учета.

Чтобы окончательно прекратить свою деятельность предприниматель должен закрыть расчетные счета в банках. Если имеется задолженность ее нужно погасить.

Также ИП может прекратить свою деятельность и быть снятым с регистрации при наличии долгов. Например, если денежные обязательства не будут своевременно погашены, предпринимателя могут признать банкротом.

Информирование Фонда социального страхования при закрытии ИП

Как уже упоминалось выше, индивидуальный предприниматель как субъект хозяйствования имеет обязательства перед фондами, в частности не только своевременно вносить обязательные платежи, но и своевременно информировать.

к, уведомление в ФСС о начале ликвидации, должно быть направлено, не позднее трех дней, с того момента, когда ИП решил прекратить свой бизнес. Вот только вся загвоздка в том, каким днем считается решение о прекращении деятельности принятым. Например, для юридического лица данный документ составляется в письменном виде, причем подписанный соучредителями или единственным основателем фирмы информации о своей ликвидации.

Но предпринимателя закон не обязывает принимать письменное решение о необходимости регистрации прекращения хозяйствующего субъекта. Поэтому, с точки зрения юридической практики, наиболее правильный отчет времени «с момента принятия решения», наступает, когда физическое лицо подало в регистрирующий орган заявление о прекращении предпринимательской деятельности. Вот с этого момента мы и начинаем отсчет трехдневного срока. Поскольку намерение может быть принято и год назад, но отсчет срока идет с момента выполнения ИП определенных действий, которые свидетельствуют о его желании закрыть свое дело.

Если же он имеет наемных сотрудников, то уведомление ФСС о ликвидации следует провести еще до увольнения работников.

Порядок информирования Пенсионного фонда

Многих интересует вопрос о том, как уведомить ПФР о закрытии ИП.

я начала предприниматель обязан перед прекращением своей деятельности подать все необходимые сведения, в том числе и отчетность в ПФР. Намерение закрыть ИП должно быть направлено в виде письменного сообщения. Существует форма уведомления ПФР о ликвидации. Ее можно найти на официальном сайте фонда, после чего распечатать и заполнить. То есть, нет необходимости стоять в очередях, как это было раньше, и ждать выдачу бланка, после чего заполнять и стоять еще час, а то и два для того, чтобы данный бланк сдать.

Итак, что же нужно сделать, чтобы закрыть ИП:

- Направить в Пенсионный фонд уведомление о прекращении деятельности;

- Свериться по взаиморасчетам, путем истребования актов сверки;

- Сдать всю не поданную отчетность;

- В случае наличия задолженности, погасить ее; хотя с существующими долгами все-таки закрывают деятельность, но долги никуда не деваются, и оплатить их нужно будет уже физлицу.

По подобной схеме происходит информирование всех внебюджетных фондов.

Особое внимание следует уделить отчетности, так как несвоевременно поданная отчетность при ликвидации ИП, будет причиной затягивания процесса регистрации прекращения предпринимательства, а также основанием для начисления дополнительных штрафов.

Взаимоотношения с налоговой при закрытии бизнеса

Поскольку налоговая служба является тем органом, который уполномочен на регистрацию как начала, так и прекращения предпринимательской деятельности, нужно все документы для ликвидации субъекта хозяйствования подавать именно в данную службу. Справки об отсутствии задолженности перед бюджетом не являются обязательными для подачи перед регистрацией прекращения ИП, но все-таки в реестрах они значатся вместе с информацией о том, поданы ли все нужные отчеты.

После того, как процедура закрытия предпринимательства будет проведена, ФНС направляет уведомление о ликвидации в Пенсионный фонд. Таким образом, данный орган снимает с учета плательщика страховых взносов, как и фонд соцстрахования. Но проверка наличия своевременной подачи отчетов возлагается и на налоговую службу. Поэтому, если не получилось сдать все нужные бумаги, стоит это сделать поскорее, так как некорректное снятие с учета грозит штрафными санкциями к бывшему бизнесмену.

Уведомление налоговой о ликвидации происходит вместе с подачей соответствующего заявления на прекращение предпринимательской деятельности. В соответствии с нормами закона, если субъект хозяйствования не работал с наемными сотрудниками по трудовым договорам, не имел специальных разрешений или лицензий, или же вовсе сдавал нулевые отчеты и как таковую деятельность не вел, его ликвидация происходит по упрощенной процедуре. Полученное ФНС сообщение о прекращении ИП, является основанием для начала проведения документальной проверки.

Процедура снятия с учета в качестве работодателя

Ликвидация работодателя является прямым основанием для расторжения всех существующих трудовых правоотношений с наемными сотрудниками.

том случае, когда ИП работает один, или по гражданским договорам на оказание услуг или подряда, то с центром занятости предприниматель плотно не соприкасается. Но вот если субъект хозяйственной деятельности объявил всем работающим на него сотрудникам о том, что они будут уволены в связи с прекращением деятельности, следующим шагом будет уведомление центра занятости о ликвидации.

Сделать это необходимо за 14 дней до предполагаемой даты увольнения и прекращения деятельности. И хотя Трудовой кодекс устанавливает жесткие сроки на уведомление увольняемых в связи с ликвидацией фирмы сотрудников, только юридическим лицам, предприниматели также должны заранее, хотя бы за две недели предупредить своих работников о предстоящем увольнении.

В службу занятости должны быть направлены следующие сведения о тех сотрудниках, которые будут уволены при закрытии ИП:

- должность;

- профессия сотрудника;

- информация об оплате труда;

- квалификационный и профессиональный уровень данного специалиста.

Такая информация предоставляется по каждому сотруднику отдельно.

Подытожим действия предпринимателя при ликвидации

Существует некая правовая коллизия, которая с одной стороны, обязывает ИП уведомит фонды о своем намерении ликвидировать свою бизнес деятельность, и такое требование прямо прописано в законе. Но с другой стороны, устоявшаяся практика свидетельствует о том, что ИП сначала исключаются из реестра юридических лиц и физических лиц предпринимателей, а уже потом происходит уведомление ПФР о ликвидации в 12 дневной срок.

Важно понимать, что при отсутствии деятельности, нулевая отчетность подается в налоговую службу, но оплата взносов в Пенсионный, должна происходить обязательно, независимо от сложившейся экономической ситуации. Чтобы было проще, можно и нужно обратиться за актами сверок по задолженности в фонд еще до закрытия ИП, заодно и подать уведомление о том, что предприниматель собирается прекращать свою деятельность.

Служба занятости должна быть уведомлена о предстоящем увольнении сотрудников еще за две недели до ликвидации предпринимательства. Это те важные особенности, без которых закрытие ИП не обходится. А вот о закрытии своего банковского счета, уже после прекращения хозяйственной деятельности, предприниматель должен известить уполномоченные органы обязательно.

Составные части заявления

С 2013 года существует упрощенная его форма. Она включает в себя следующие графы для заполнения:

- номер ОГРНИП;

- отдельно – фамилия, имя, отчество;

- номер ИНН;

- кому и как выдается ответ на заполняемую бумагу: заявителю, его доверенному лицу, лично в руки или по почте;

- телефон;

- адрес электронной почты;

- подпись заявителя либо его доверенного лица;

- должность, подпись и ее расшифровка принимающего заявление сотрудника.

Если заявитель не передает документ лично, а предпочитает отсылать его по почте, то в бумаге отведено место для отметок нотариуса. Выполнить функции подтверждения документа также может любое уполномоченное лицо, имеющее право на заверение нотариального действия.

Важный момент! Ставить свою подпись нужно только в присутствии налогового инспектора. Если заявление будет отправлено по почте (и личное присутствие невозможно), то при постановке подписи должен присутствовать нотариус.

Для надежности указывается ИНН того, кто является гарантом подлинности заявителя. Последний пункт нужен для страховки при судебной практике по вопросам незаконного закрытия ИП. Вся нижняя четверть заявления оставлена под служебные отметки налоговых служб. Ее заполнять нет необходимости.

Как заполнить форму Р26001

Новый бланк заявления о закрытии ИП действует с 2013 года. В последний раз его сильно упростили, поэтому процедура заполнения не должна вызвать вопросов.

Инструкция:

| Поле | Что писать | Пример |

|---|---|---|

| 1.1. | Укажите свой личный ОГРНИП – номер свидетельства, выданного вам во время государственной регистрации. | 987654321987654 |

| 1.2. – 1.4. | ФИО. | ИВАНОВ ЮРИЙ ФЕДОРОВИЧ |

| 1.5. | ИНН – это ваш личный номер налогоплательщика. | 987654387588 |

| 2. | Выберите 1, 2 или 3 подпункт. Он подскажет налоговикам, каким образом вы желаете получить документы о ликвидации ИП:

Ниже укажите свой номер телефона и электронную почту, если подаете заявление через онлайн сервис. |

Телефон вписывайте в формате:

|

Вот и все. Третий раздел оставьте для сотрудника налоговой службы, который примет у вас пакет документов. А четвертый – для нотариуса, если желаете воспользоваться его услугами и заверить доверенность, которая позволит вашему посреднику подать и получить документы вместо вас.

Как видите, заполнить заявление на ликвидацию ИП легко. Всего несколько пунктов, и дело в шляпе. Если у вас остались вопросы, смотрите образец:

В 2018 году к заявлению на закрытие ИП выдвигается ряд требований. Ознакомьтесь с ними, прежде чем приступите к заполнению:

- Вносите сведения от руки или в печатном виде;

- От руки пишите ручкой с черными чернилами;

- В Word установите шрифт «CourierNew», 18 размер;

- Распечатывайте документ в черном цвете;

- Пишите или печатайте заглавными буквами;

- В одну ячейку умещайте всего один символ;

- Прочерки в пустых ячейках не проставляйте.

Ни в коем случае не ставьте подпись в конце заявления, это следует делать в присутствии сотрудника налоговой инспекции или нотариуса (если вы переложили груз по регистрации прекращения деятельности ИП на плечи своего посредника).

Как подать заявление без личного визита в ИФНС

Если вы больше не выполняете никаких работ в качестве индивидуального предпринимателя, но подать заявление о закрытии ИП лично не можете, не расстраивайтесь. Существует целых 3 способа, позволяющих закрыть ИП удаленно:

- По доверенности;

- По почте;

- Через интернет сервисы.

По доверенности

Доверенность можно оформить на любое физическое лицо – родственника, друга, сотрудника, напарника, юриста. Но чтобы он смог приступить к процедуре на законных основаниях, нужно заверить ее у нотариуса. А для этого придется посетить его лично.

Что захватить с собой:

- Паспорт;

- Копию паспорта посредника;

- ИНН и ОГРНИП;

- Выписку из ЕГРИП;

- Заявление о прекращении деятельности ИП.

Выписка из ЕГРИП должна быть «свежей». То есть полученной максимум за 5 дней до начала процедуры. Заявление разрешено заполнять заранее, но подпись ставить нельзя. Расписывайтесь при нотариусе.

По почте

Если в качестве посредника между вами и налоговой вы выбрали почтовую службу, подготовьте все необходимые документы и отправьте их заказным письмом с описью вложения. Либо воспользуйтесь услугой одной из курьерских служб Москвы.

Через интернет

Этот способ актуален не для всех. Если вы открывались через интернет, то и закрыться можно также. Ведь у вас уже есть личный кабинет, к примеру, на сайте госуслуг, и электронная подпись. Это легкий, быстрый и 100%-й вариант, поскольку система на специализированных сайтах попросту не даст вам совершить ошибку.

Но если вы открывались иным способом, не стоит прекращать деятельность с помощью интернета. Регистрация на том же сайте госуслуг – процесс долгий и сложный. Да и электронная подпись есть не у всех.

Срок рассмотрения заявления о прекращении деятельности ИП

Подача документов на закрытие ИП осуществляется непосредственно в органы ИФНС.

При подаче документов, подпись в заявлении ставится в присутствии инспектора принимавшего у вас документы. Если при приемке инспектора все устроило, все поданные документы в порядке, вам выдается расписка о принятии заявления.

Рассматривается заявление о прекращении деятельности ИП в течение пяти рабочих дней с момента сдачи документов. По истечении данного периода, вы вправе обратиться в ИФНС с паспортом и распиской, специалист выдает вам лист записи из ЕГРИП о закрытии ИП.

Также следует помнить, что вам необходимо сдать налоговую декларацию, если даже отчетность в последнее время не велась, в данном случае подаете нулевую декларацию.

По УСН индивидуальный предприниматель может сдать декларацию, как до подачи заявления о закрытии деятельности ИП, так и после.

Бланк и образец заявления о закрытии ИП бесплатно

Скачать бесплатно:

Скачать бланк для заполнения заявления о закрытии ИП — Бланк по форме Р26001 бесплатно

Заявление по форме Р26001 о прекращении деятельности в качестве ИП — Скачать образец в Excel

Какой день считается днем закрытия ИП

После оплаты госпошлины и подачи заявления в ФНС должно пройти 5 дней. После этого можно прийти и самостоятельно получить разрешение о ликвидации ИП и выписку ЕГРИП.

Если ИП отправлял документы заказным письмом, то налоговая служба вышлет все документы на прекращение деятельности ИП Почтой РФ на адрес регистрации предпринимателя. В этом случае днем подачи документов на ликвидацию ИП будет считаться число получения налоговой службой письма.

Если ИП отправлял документы заказным письмом, то налоговая служба вышлет все документы на прекращение деятельности ИП Почтой РФ на адрес регистрации предпринимателя. В этом случае днем подачи документов на ликвидацию ИП будет считаться число получения налоговой службой письма.

Когда ИП считается закрытым? Для получения из ПФР всех расчетов по необходимым выплатам следует в течение 12 рабочих дней посетить ПФР со дня ликвидации ИП.

При этом днем закрытия ИП считается день получения свидетельства о разрешении на прекращение деятельности ИП.

Какие документы надо предоставить в ПФР:

- Гражданский паспорт.

- Свидетельство о прекращении деятельности ИП.

- В том случае, когда индивидуальный предприниматель не привлекал наемных работников, ФНС делает запрос о задолженности предпринимателя.

Как погасить долги? Если имеются неуплаченные задолженности, то необходимо взять квитанцию из ПФР. В ней должны быть указаны все задолженности, которые следует погасить. Оплатить квитанцию можно в любом банке РФ.

Как погасить долги? Если имеются неуплаченные задолженности, то необходимо взять квитанцию из ПФР. В ней должны быть указаны все задолженности, которые следует погасить. Оплатить квитанцию можно в любом банке РФ.

После оплаты задолженностей ИП должен сдать налоговые декларации, для чего установлены определенные сроки.

- Если ИП применял для налогообложения УСН, то до 25 числа следующего месяца после того, как ИП закрыл предприятие.

- Если была применена ЕНВД, то налоговую декларацию надо принести в ФНС до получения разрешения о ликвидации ИП.

- Если индивидуальный предприниматель состоит на учете ФСС, он должен сдать все отчеты. С учета следует снять и контрольно-кассовый аппарат. Обязательным является закрытие банковского счета, который был открыт на ИП.

Необходимо в обязательном порядке уведомить ФСС о начале процедуры ликвидации ИП. Уведомление в ФСС должно поступить не позже чем за три дня до решения о ликвидации ИП, то есть с момента подачи документов в ФСН.

Снятие с учета. Если ИП имел наемных работников, то он обязан расторгнуть с ними трудовые договоры. После этого он должен уведомить центр занятости о прекращении своей деятельности. Причем сделать это надо за 2 недели до предполагаемого увольнения наемных работников. ИП необходимо предоставить в службу следующие сведения об уволенных работниках:

Снятие с учета. Если ИП имел наемных работников, то он обязан расторгнуть с ними трудовые договоры. После этого он должен уведомить центр занятости о прекращении своей деятельности. Причем сделать это надо за 2 недели до предполагаемого увольнения наемных работников. ИП необходимо предоставить в службу следующие сведения об уволенных работниках:

- занимаемая должность;

- профессия;

- данные о заработной плате;

- уровень квалификации и профессионализма.

Вся информация предоставляется отдельно на каждого работника.

В том случае, когда индивидуальный предприниматель работал без права нанимателя, в службу занятости он не должен представлять сведения.

Закрыть самостоятельно ИП можно без помощи юридических контор. Важным является выплата всех задолженностей в ПФР, сдача налоговой декларации в определенный срок, после этого можно получить свидетельство о разрешении на прекращение деятельности ИП. Числом закрытия ИП будет дата, указанная в свидетельстве. Это число будет внесено в ЕГРИП. Эту же дату указывают в уведомлении, которое будет выслано на адрес регистрации ИП.

Как выйти из игры: прекращение деятельности ИП

Бывают случаи, когда индивидуальный предприниматель (далее – ИП) принимает решение прекратить свою деятельность. В этом случае он должен подготовить следующие документы (ст. 22.3 НК РФ):

Бывают случаи, когда индивидуальный предприниматель (далее – ИП) принимает решение прекратить свою деятельность. В этом случае он должен подготовить следующие документы (ст. 22.3 НК РФ):

- заявление о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя в связи с принятием им решения о прекращении данной деятельности по форме Р26001 (1 экз.), подписанное физическим лицом, зарегистрированным в качестве ИП;

- документ об уплате госпошлины в размере 160 рублей (п.п. 7 п. 1 ст. 333.33 НК РФ);

- документ, подтверждающий представление сведений в территориальный орган ПФР (1 экз.).

Если документы подаются лично либо через единый портал государственных и муниципальных услуг, нотариальное свидетельствование его подписи не требуется.

Законодательством не установлены форма документа, подтверждающего представление в ПФР сведений, а также порядок и способ их представления. На практике территориальным органом ПФР обычно выдается соответствующая справка.

ИП может представить эти документы в регистрирующий орган по месту жительства непосредственно, по почте (ценным письмом с описью вложения) или через единый портал государственных и муниципальных услуг (http://www.gosuslugi.ru/pgu/service/10000018733_57.html#_description). Обращаем ваше внимание, что для передачи документов в регистрирующие органы любым способом, кроме непосредственного обращения, необходима электронно-цифровая подпись.

При личном обращении в регистрирующий орган предприниматель должен получить от налогового органа расписку с указанием перечня документов и даты их получения.

При отправке документов по почте налоговый орган должен направить предпринимателю расписку с указанием перечня документов и даты их получения по почте в течение рабочего дня, следующего за днем получения документов.

Если ИП воспользовался порталом государственных и муниципальных услуг, то расписка в получении документов будет направлена по электронной почте, указанной заявителем, в течение рабочего дня, следующего за днем получения документов.

Внимание!

Регистрация осуществляется налоговыми органами в городе прописке/регистрации (как в паспорте), то есть если вы прописаны/зарегистрированы в одном городе, а живете в другом – регистрировать нужно в первом городе (можно по почте – это просто). Соответственно наименование регистрирующего органа выбираете по городу прописке/регистрации, а не проживания.

Для определения кода налогового органа (который территориально относится к данному ИП, исходя из места его прописки), осуществляющего государственную регистрацию, рекомендуем воспользоваться сервисом «Определение реквизитов ИФНС» (https://service.nalog.ru/addrno.do).

В зависимости от того, каким способом предприниматель подавал документы в регистрирующий орган, он получит свидетельство о государственной регистрации прекращения предпринимательской деятельности по форме Р65001 (1 экз.) в случае положительного решения или решение об отказе в государственной регистрации (1 экз.) – в случае отрицательного. В любом случае решение будет принято в пятидневный срок.

После получения свидетельства необходимо получить выписку из государственного реестра в течение последующих пяти дней, явившись лично в налоговый орган, где ИП состоит на учете.

Затем необходимо произвести снятие с учета во всех внебюджетных фондах (ПФР, ФФОМС, ФСС), также явившись лично. В случае закрытия расчетного (расчетных) счета (счетов) в банке, следует сообщить об этом в налоговую инспекцию в семидневный срок, предоставив документы о закрытии счета, выданные банком.

Представить налоговую декларацию о фактически полученных доходах в текущем налоговом периоде в пятидневный срок со дня прекращения такой деятельности (п. 3 ст. 229 НК РФ).

В целом представление документов для государственной регистрации при прекращении деятельности в качестве ИП осуществляется в том же порядке и в те же сроки, что и при регистрации физического лица в качестве ИП. Соответственно государственная регистрация физического лица в качестве индивидуального предпринимателя утрачивает силу после внесения записи об этом в ЕГРИП.

В случае отрицательного решения предпринимателю выдадут решение об отказе в государственной регистрации (1 экз.). Предпринимателю следует выяснить причины отказа. Среди возможных:

- непредставление необходимых для государственной регистрации документов (может, непредставление полного комплекта необходимых для государственной регистрации документов);

- представление документов в ненадлежащий регистрирующий орган;

- несоблюдение нотариальной формы заявления;

- подписание неуполномоченным лицом заявления.

Чтобы повторно подать документы, необходимо устранить причину отказа. Если предпринимателем были неправильно заполнены документы, то следует подготовить исправленный вариант. Если есть непогашенная задолженность перед налоговыми органами – ее нужно погасить, а если действия налогового органа неправомерны – оспорить в суде.

Документы по теме:

- НК РФ

- Федеральный закон от 8 августа 2001 г. № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»

- Приказ Федеральной налоговой службы от 1 ноября 2004 г. № САЭ-3-09/16@ «О методических разъяснениях по заполнению форм документов, используемых при государственной регистрации юридического лица и индивидуального предпринимателя»

- Регламент организации работы с налогоплательщиками, плательщиками сборов, страховых взносов на обязательное пенсионное страхование и налоговыми агентами

- (утв. приказом Федеральной налоговой службы от 9 сентября 2005 г. № САЭ-3-01/444)

- Приказ Фонда социального страхования РФ от 14 марта 2012 г. № 87 «О внесении изменений в Технологию обмена документами в электронном виде с применением электронной цифровой подписи для расчетов по начисленным и уплаченным страховым взносам в системе Фонда социального страхования Российской Федерации, утвержденную приказом Фонда социального страхования Российской Федерации от 12 февраля 2010 № 19».

Можно ли применить вычет НДС при покупке автомобиля для деятельности ИП? Что делать, если налоговая проверка выявила неучтенные денежные средства? Под какую систему налогообложения подпадает деятельность по оказанию бытовых услуг? Об этом читайте .

Воспроизведение (целиком или частями) материала может производиться только по письменному разрешению с указанием активной гиперссылки.

Пошаговая инструкция как закрыть ип самостоятельно.

Пошаговая инструкция как закрыть ип самостоятельно.

Введение.

Причины прекращения деятельности в качестве индивидуального предпринимателя.

Необходимые шаги для прохождения регистрации прекращения деятельности ИП и причины, которые влияют на данное решение.

Заключение.

ПРИЧИНЫ ПРЕКРАЩЕНИЯ ДЕЯТЕЛЬНОСТИ В КАЧЕСТВЕ ИНДИВИДУАЛЬНОГО ПРЕДПРИНИМАТЕЛЯ.

Далеко не всегда физическое лицо, регистрируя себя в качестве индивидуального предпринимателя, может заранее спрогнозировать, насколько его бизнес будет успешным, а главное — не произойдёт ли такое обстоятельство, когда станет необходимым прекратить свою деятельность.

Существует два направления, по которым осуществляется прекращение индивидуального предпринимательства:

- ПРИНУДИТЕЛЬНОЕ — когда такое решение принимает не сам ИП, а государственные органы;

- ДОБРОВОЛЬНОЕ — когда такое решение вызвано личными обстоятельствами.

СЛУЧАИ ПРИНУДИТЕЛЬНОГО ПРЕКРАЩЕНИЯ РЕГИСТРАЦИИ ИП:

- в случае признания в установленном порядке физического лица — индивидуального предпринимателя недееспособным;

- в случае признания физического лица несостоятельным (банкротом);

- если физическое лицо — индивидуальный предприниматель скончалось (в случае смерти ИП);

- если физическое лицо в процессе регистрации предоставило заведомо недостоверную информацию, повлекшую возможность зарегистрировать ИП;

- в случае вступления в силу приговора суда;

- если в процессе деятельности индивидуального предпринимателя выяснится, что он занимается таким видом деятельности, на который наложен запрет.

Пожалуй это основные моменты, когда прекращение деятельности происходит не по желанию ИП.

Всё гораздо интереснее, когда закрытие бизнеса происходит по собственной воле индивидуального предпринимателя. А здесь таких причин может быть бесконечное количество.

Например, ИП прекращает свою деятельность ввиду отсутствия прибыли от бизнеса и увеличение долгов (работа в «минус».)

Статистика здесь неумолима, и не стоит умалчивать тот факт, что далеко не все, кто решил стать бизнесменом, могут с этим справляться.

Тут, как говорится, нужна «предпринимательская жилка».

Довольно большой процент закрытия предпринимательства происходит по причине переезда предпринимателя либо в другую страну, либо в другой регион.

Как известно, регистрация ИП происходит по месту жительства, соответственно отчётность отправляется туда же.

Более того, некоторые виды бизнеса строго привязаны к субъекту. Например, в случае патентной системы налогообложения, ИП может осуществлять предпринимательство только в том субъекте, в котором он получил патент.

Следующим побуждающим фактором, влияющим на принятие решения о закрытии предпринимательства, является РАЗВОД.

Пожалуй этот случай более интересный, а вместе с ним и самый печальный, так как юридическая запись акта гражданского состояния, произведённая либо решением органа ЗАГС, но в большинстве случаев решением суда, может просто «развалить» успешный бизнес, если сторонам не удастся достичь компромисса.

Сам по себе случай распада семьи весьма печален, но еще более обидно, когда это действие может просто разрушить то, что создавалось годами, когда себе во многом отказываешь, всё вкладываешь, а в итоге полностью зависишь от поведения супруга или супруги (в зависимости от того, кто является ИП).

ИП, как физическое лицо, отвечает всем своим имуществом, а если таковое было приобретено во время брака, то соответственно оно является совместным, а значит суды подходят в решении вопроса о разводе практически с точки зрения Семейного кодекса РФ.

Вот и получается, что при разводе каждая из сторон вправе на половину всего имущества, приобретённого во время брака, а так же в случае открытия предпринимательства во время брака.

Этот деструктивизм приводит к самым непредсказуемым ситуациям. Если интересно, то познакомьтесь с этой статьёй, в которой как раз рассматривается ситуация предпринимательства и развода.

В любом случае, если уже ничего невозможно сделать для сохранения индивидуального предпринимательства и бизнеса, необходимо пройти по нижеприведенным шагам для его ликвидации.

Раз уже решение было принято, и Вы твёрдо настаиваете на его реализации, то мы поможем Вам избежать ошибок.

Просто следуйте пошагово нашим рекомендациям.

НЕОБХОДИМЫЕ ШАГИ ДЛЯ ПРОХОЖДЕНИЯ РЕГИСТРАЦИИ ПРЕКРАЩЕНИЯ ДЕЯТЕЛЬНОСТИ ИП И ПРИЧИНЫ, КОТОРЫЕ ВЛИЯЮТ НА ДАННОЕ РЕШЕНИЕ.

- Сбор документов и других реквизитов для прохождения процедуры регистрации прекращения деятельности ИП.

- Определение налогового органа, в котором будет осуществляться регистрация прекращения деятельности ИП.

- Оформление заявления о регистрации прекращения деятельности в качестве ИП (форма Р26001).

- Уплата установленной государственной пошлины за регистрацию прекращения деятельности ИП (на 01.11.2016 г. составляет 160 рублей).

- Погашение всех штрафов, сборов и других необходимых платежей.

- Увольнение и полный расчёт с наёмными сотрудниками, если таковые имелись.

- Подготовка и сдача всех необходимых отчётов для Фондов.

- Подготовка и сдача налоговой декларации.

- Снятие с учёта в Фондах.

- Подача пакета документов в уполномоченный налоговый орган для осуществления процедуры регистрации прекращения деятельности ИП.

- Получение документов, подтверждающих факт прекращения деятельности в качестве ИП.

- Обращение в территориальный орган ПФР для сверки всех обязательств с последующим снятием с учёта.

- Закрытие расчётного счёта в банка (в случае, если таковой был открыт) и других обязательств.

- Снятие с учёта контрольно-кассовой машины (если таковая имелась).

Выше перечислены основные шаги для осуществления процедуры регистрации прекращения деятельности ИП подготовки к прохождению регистрации. А сейчас рассмотрим каждый из этапов по отдельности для получения более полной и исчерпывающей информации.

1. СБОР ДОКУМЕНТОВ И ДРУГИХ РЕКВИЗИТОВ ДЛЯ ПРОХОЖДЕНИЯ ПРОЦЕДУРЫ РЕГИСТРАЦИИ ПРЕКРАЩЕНИЯ ДЕЯТЕЛЬНОСТИ ИП.

Для начала Вам необходимо определиться со следующими моментами и удостовериться в наличии необходимых документов:

ОСНОВНОЙ ПЕРЕЧЕНЬ ДОКУМЕНТОВ ДЛЯ ОСУЩЕСТВЛЕНИЯ РЕГИСТРАЦИИ ПРЕКРАЩЕНИЯ ДЕЯТЕЛЬНОСТИ В КАЧЕСТВЕ ИП. |

|

| Вид документа | Для чего нужен |

| Паспорт гражданина Российской Федерации | Данный документ является основным для удостоверения личности. ВАЖНО: Без паспорта гражданина РФ регистрационные действия производиться не будут. |

| Заявление о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя | ВАЖНО: Это основной документ, подтверждающий Ваше решение прекратить предпринимательскую деятельность в качестве ИП в соответствие с действующим законодательством Российской Федерации. |

| Квитанция, подтверждающая оплату государственной пошлины | ВАЖНО: Оплаченная государственная пошлина подтверждает Ваше право обратиться в уполномоченный орган для совершения регистрационных действий. |

Дополнительная информация по данному действию содержится в отдельном материале.

3. ОФОРМЛЕНИЕ ЗАЯВЛЕНИЯ О РЕГИСТРАЦИИ ПРЕКРАЩЕНИЯ ДЕЯТЕЛЬНОСТИ В КАЧЕСТВЕ ИП (ФОРМА Р26001).

Заявление о регистрации прекращения деятельности физического лица в качестве индивидуального предпринимателя — это приложение № 15 к Приказу ФНС России от 25 января 2012 г. N ММВ-7-6/25@ в редакции ФНС России от 25.05.2016 N ММВ-7-14/333@

О том, как правильно заполнить данную форму, Вы можете ознакомиться в специальной статье. Здесь же хочется заметить, что существует несколько вариантов оформления данного документа:

ВАРИАНТЫ ЗАПОЛНЕНИЯ ФОРМЫ ЗАЯВЛЕНИЯ, ПОЯСНЕНИЯ К ОФОРМЛЕНИЮ. |

|

| Варианты заполнения | Пояснения и формы |

| Заявление можно заполнить, чтобы затем предоставить в бумажном или электронном виде в формате Excel |

Скачав данную форму, Вам будет предоставлена возможность с помощью имеющихся средств её заполнить, чтобы потом распечатать, либо воспользоваться заполненной формой для подачи заявки в виде электронных документов, подписанных усиленной квалифицированной электронной подписью. |

| Заявление легко заполнить с помощью заранее распечатанного бланка в формате PDF |

Заполнение формы с помощью программных средств не поддерживается. Бланк распечатывается и самостоятельно заполняется шариковой ручкой печатными буквами без исправлений. Более подробно о заполнении мы расскажем в отдельной статье.

|

| Заявление заполняется через официальный сервис ФНС | Стоит обратить внимание, что этот способ самый оптимальный, удобный, а главное позволит избежать ошибок в оформлении, так как существует система первичной проверки валидности заполнения формы. Мы расскажем, как воспользоваться сервисом, который работает . |

ВАЖНО: В зависимости от выбранного Вами способа подачи документов на регистрацию прекращения деятельности ИП, бланк заявления подписывается заранее, а Ваша подпись удостоверяется нотариально, или же непосредственно во время приёма в присутствии сотрудника ФНС.

4. УПЛАТА УСТАНОВЛЕННОЙ ГОСУДАРСТВЕННОЙ ПОШЛИНЫ ЗА РЕГИСТРАЦИЮ ПРЕРАЩЕНИЯ ДЕЯТЕЛЬНОСТИ ИП.

Для прохождения процедуры государственной регистрации преращения деятельности физического лица в качестве индивидуального предпринимателя необходимо произвести оплату государственной пошлины.

В соответствие с подпунктом 7 пункта 1 статьи 333.33 Налогового кодекса Российской Федерации государственная пошлина за регистрацию прекращения деятельности ИП составляет 20% от установленной государственной пошлины за регистрацию.

Соответственно размер составляет 160 рублей.

О порядке уплаты пошлины мы расскажем в специальном материале.

Тем ни менее стоит отметить, что пошлину можно оплатить как наличным, так и безналичным путём.

Для оплаты наличными необходимо сначала сформировать квитанцию с помощью сервиса ФНС, а так же можно заполнить бланк платёжного документа для его оплаты через Сбербанк.

Мы советуем для минимизации ошибок оплатить с помощью сервиса.

ВАЖНО: Обратите внимание, общими реквизитами будет только код бюджетной классификации (КБК):

18210807010011000110 — при подаче документов непосредственно в регистрирующий орган;

18210807010018000110 — при подаче документов через Многофункциональные центры предоставления государственных услуг, где оказываются услуги, относящиеся к ФНС.

Все остальные реквизиты вносятся с учётом региона, в котором осуществлена регистрация.

Подробная информация о порядке уплаты государственной пошлины доступна в специальном информационном материале.

5. ПОГАШЕНИЕ ВСЕХ ШТРАФОВ, СБОРОВ И ДРУГИХ НЕОБХОДИМЫХ ПЛАТЕЖЕЙ.

Этот шаг предусматривает, что индивидуальный предприниматель обязан на дату подачи документов о прекращении деятельности уплатить за весь период своей деятельности штрафы, пени, если таковые образовались, а так же сборы, налоги с учётом действующей у ИП системы налогообложения, а так же дополнительных налогов в случае ведения определенных видов экономической деятельности.

Платёжные обязательства индивидуального предпринимателя состоят из:

- существующих налогов, предусмотренных выбранной системой налогообложения;

- фиксированных страховых взносов в фонды за себя, как ИП (это ПФР, ФФОМС через ПФР и ФСС в случае актуальных правоотношений);

ОБРАТИТЕ ВНИМАНИЕ: С 01.01.2017 года администрированием страховых взносов в ПФР, ФФОМС и ФСС за исключением взносов, уплачиваемых ИП, как Работодателем на случай производственного травматизма и профессиональных заболеваний, занимается Федеральная налоговая служба.

В этой связи все недооплаченные платежи за 2016 год и более рание года необходимо осуществлять по новым кодам бюджетной классификации на реквизиты ИФНС, в которой Вы состоите на налоговом учёте как ИП.

- уплаты налогов и других необходимых платежей в фонды за наёмных работников (в случае, если ИП является Работодателем);

- уплаты дополнительных налогов и сборов в случае ведения определенных видов деятельности.

Пожалуй это самый «болезненный» момент, так называемый «отголосок» прошлой предпринимательской деятельности.

Мы постарались собрать воедино все возможные неприятности и риски, связанные с штрафами и другими платежами.

Для этого необходимо обратиться к информационному материалу, из которого вы узнаете много интересного.

6. УВОЛЬНЕНИЕ И ПОЛНЫЙ РАСЧЁТ С НАЁМНЫМИ СОТРУДНИКАМИ, ЕСЛИ ТАКОВЫЕ ИМЕЛИСЬ.

Пожалуй это один из самых сложных и ответственных шагов в закрытии ИП при условии, что индивидуальный предприниматель имел наёмных работников.

ОБРАТИТЕ ВНИМАНИЕ: На индивидуального предпринимателя — Работодателя распространяются все права и обязанности, установленные Трудовым кодексом Российской Федерации в части взаимоотношений с наёмными работниками.

Общая схема по данному шагу выглядит следующим образом:

Индивидуальный предприниматель или его представитель вручают работникам письменные уведомления о расторжении трудового договора (увольнении) в связи с прекращением деятельности индивидуального предпринимателя (пункт 1 части первой статьи 81 Трудового кодекса Российской Федерации не менее, чем за два месяца до увольнения. Индивидуальный предприниматель обязан уведомить Службу занятости о принятии решения по прекращению деятельности и возможном расторжении трудовых договоров не позднее, чем за две недели до начала проведения таких мероприятий.

Эта обязанность закреплена в пункте 2 статьи 25 Закона Российской Федерации «О занятости населения в Российской Федерации» (№ 1032-1 от 19.04.1991 г.) В день увольнения работнику выплачивается:

— текущая заработная плата;

— компенсация за неиспользованный отпуск (при наличии);

— выходное пособие в размере среднего заработка.

Существуют иные варианты взаимодействия с работником и дополнительные компенсационные выплаты, о которых будет рассказано в специальном материале.

Работнику вручается трудовая книжка, а так же все необходимые дополнительные документы, выдаваемые при увольнении. ВАЖНО ПОМНИТЬ: Выходные пособия в трехкратном размере среднего заработка (для районов Крайнего Севера — шестикратном) освобождены от начисления на них страховых взносов и НДФЛ.

Развернутая информация по данному шагу представлена в специальном материале.

7. ПОДГОТОВКА И СДАЧА ВСЕХ НЕОБХОДИМЫХ ОТЧЁТОВ ДЛЯ ФОНДОВ.

Этот шаг по идее можно сделать уже после получения документов о прекращении деятельности ИП, тем ни менее многие ошибочно полагают, что можно проигнорировать это действие.

Именно по этой причине мы решили в данном материале указать этот шаг раньше, чем он следует логически.

Никто не застрахован от того, что через некоторое время после закрытия ИП Вы решитесь вновь зарегистрироваться, но от того, насколько корректно Вы сделаете процедуру закрытия, зависит в будущем процедура открытия.

На этом шаге Вам необходимо собрать воедино всю документацию, чтобы корректно подгтовить отчёты в Пенсионный фонд Российской Федерации, Федеральный фонд обязательного медицинского страхования, Фонд социального страхования (в случае наличия работников, либо если у Вас существуют добровольные правоотношения).

Как правило, в случае отсутствия работников эти отчёты в большей степени носят формальный характер, потому что в данном варианте самым важным обстоятельством является оплата всех текущих обязательных платежей, штрафов и пеней, если таковые образовались.

ОБРАТИТЕ ВНИМАНИЕ: С 01 января 2017 года в связи с изменением законодательства в части администрирования взносов на обязатльное пенсионное, медицинское, социальное страхования с передачей функции в Федеральную налоговую службу, Вам для удобства, но не обязательно придётся дублировать отчёты как в ИФНС, так и в ПФР и ФСС.

По поводу отчётности и её сдачи мы подготовили для вас удобную «шпаргалку».

10. ПОДАЧА ПАКЕТА ДОКУМЕНТОВ В УПОЛНОМОЧЕННЫЙ НАЛОГОВЫЙ ОРГАН ДЛЯ ОСУЩЕСТВЛЕНИЯ ПРОЦЕДУРЫ РЕГИСТРАЦИИ ПРЕКРАЩЕНИЯ ДЕЯТЕЛЬНОСТИ ИП.

Пришло время для прохождения основной процедуры — регистрации прекращения деятельности ИП в налоговом органе.

Как и при процедуре регистрации физического лица в качестве ИП, для данного действия так же существует несколько способов:

- Предоставление всех необходимых документов в регистрирующий налоговый орган при личном визите.

- Предоставление пакета документов через представителя по нотариальной доверенности.

- Предоставление документов через многофункциональные центры предоставления государственных услуг при личном присутствии или через представителя по нотариальной доверенности (где эта услуга в МФЦ предусмотрена).

- Предоставление документов через ФГУП Почта России письмом с объявленной ценностью и описью вложения.

- С помощью электронной заявки посредством сервиса ФНС. Данный способ предполагает одновременную подачу документов после предварительного одобрения и получение готовых документов после регистрации и идентификации.

- Предоставление электронных документов с помощью специального электронного бокса, заверенных усиленной квалифицированной электронной подписью. Для этого необходимо воспользоваться специальным сервисом на официальном портале ФНС.

ОБРАТИТЕ ВНИМАНИЕ: Предоставление документов лично или через представителя осуществляется непосредственно в уполномоченный регистрирующий орган по месту Вашего жительства, который может не совпадать с инспекцией ФНС, в которой Вы состоите на налоговом учёте по месту жительства. Чтобы не запутаться, предлагаем воспользоваться удобным сервисом на портале ФНС.

Напомним о перечне представляемых документов:

- Заявление о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя (форма Р26001).

При личном предоставлении документов, подпись на заявлении проставляется в присутствии должностного лица инспекции, принимающего документы.

В случае предоставления документов через представителя, МФЦ или по почте, подпись на заявлении необходимо заверить у нотариуса или лица, имеющего по законодательству право совершения нотариальных действий.

- Паспорт гражданина РФ оригинал.

В случае предоставления документов по почте или через представителя необходимо сделать копии всех страниц паспорта, по возможности их прошить. ОБРАТИТЕ ВНИМАНИЕ: При предоставлении документов удалённо, через представителя или МФЦ, помимо нотариально заверенной подписи на заявлении о регистрации прекращения физическим лицом деятельности в качестве ИП НЕОБХОДИМО НОТАРИАЛЬНО ЗАВЕРИТЬ КОПИЮ ПАСПОРТА.

- Оплаченная квитанция государственной пошлины (на 01.01.2017 г. составляет 160 рублей).

- Документ, подтверждающий, что Вы предоставили в территориальный орган ПФР все необходимые сведения в соответствии с Федеральным законом от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», а также Федеральным законом от 30.04.2008 № 56-ФЗ «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений».

При предоставлении документов лично или через представителя, сразу выдаётся расписка в приёме документов с их перечнем, а так же датой, в которую необходимо приехать забрать готовые документы.

Более подробная информация о подаче документов доступна в информационной памятке, размещённой на портале для Вас.

13. ЗАКРЫТИЕ РАСЧЕТНОГО СЧЁТА В БАНКЕ (В СЛУЧАЕ, ЕСЛИ ТАКОВОЙ БЫЛ ОТКРЫТ) И ДРУГИХ ОБЯЗАТЕЛЬСТВ.

Если у Вас, как Индивидуального предпринимателя, в банке был открыт расчетный счёт, то его необходимо закрыть, так как при прекращении Вашей деятельности нет смысла содержать этот счёт, который обслуживается не как для физического лица, а как лица, занимающегося предпринимательской деятельностью.

Перед началом процедуры закрытия счёта необходимо провести все сверки и необходимые платежи по ранее возникшим обязательствам.

Как только все необходимые транзакции проведены, то подаёте заявление в банк о закрытии счёта.

Банк проводит все сверки, взимает необходимую сумму в рамках договора, переводит остаток денежных средств указанным Вами способом и выдаёт справку о том, что счёт закрыт и взаимные обязательства отсутствуют.

При прекращении предпринимательской деятельности необходимо так же разобраться со всеми ранее заключенными договорами и другими обязательствами.

С ними необходимо разобраться до закрытия ИП с целью избежать появления негативных последствий, связанных с предъявлением претензий и исков.

К таким обязательствам могут быть договора с интернет-провайдерами и т.п.

ОБРАТИТЕ ВНИМАНИЕ: Закрытие ИП не освобождает Вас от исполнения обязательств, в том числе даже после государственной регистрации прекращения деятельности.