Содержание

- Графики Инфляции в России по Годам

- Уровень инфляции по годам

- Уровень инфляции по годам за последние 10 лет

- Сложные Графики

- Использование Графиков

- О данных

- Инфляция в России по годам

- Что такое инфляция

- Из-за чего возникает инфляция

- Инфляция в России по годам: 1991-2017 гг.

- Уровень Инфляции в России (по годам)

- Динамика уровня инфляции в России

- Причины возникновения инфляции

- Особенности инфляции в России

- Прогноз инфляции

- Описание понятия

- Причины возникновения

- Методики расчета

- Основные виды

- Дополнительная классификация

- Последствия

- Позитивный сценарий для России

Графики Инфляции в России по Годам

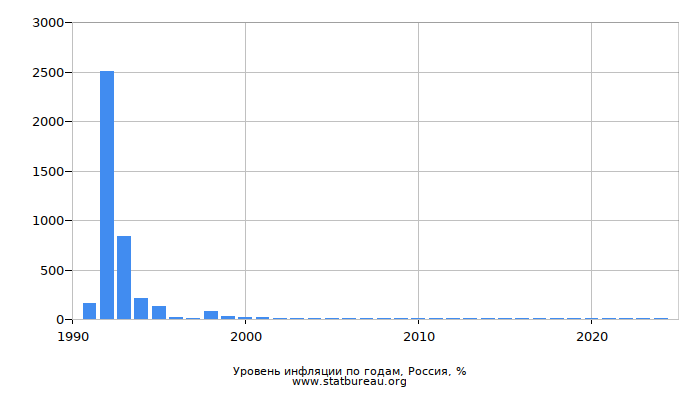

Ниже представлены графики годовой инфляции в России (от начала года до его конца). Все графики основаны на данных, которые приведены на странице Таблицы Инфляции.

Уровень инфляции по годам

Сравнить с другой страной:

Сравнить с другой страной:

Настраиваемые графики по разным странам за произвольные периоды времени

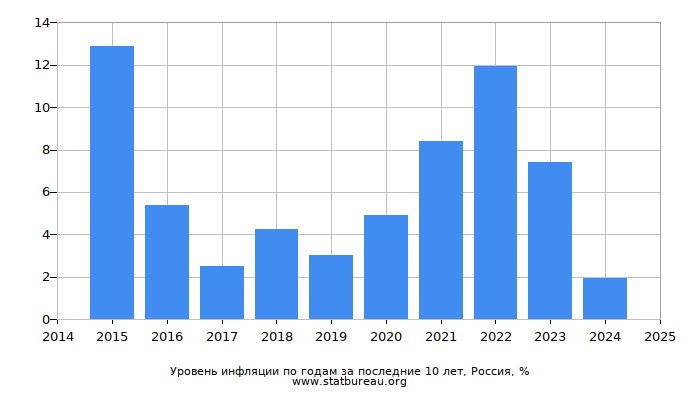

Уровень инфляции по годам за последние 10 лет

Сравнить с другой страной:

Сравнить с другой страной:

Настраиваемые графики по разным странам за произвольные периоды времени

Сложные Графики

Вы можете воспользоваться страницей Анализа Уровня Инфляции для постройки более сложных графиков — за произвольный период для одной страны, сравнение уровня инфляции за различные периоды и между разными странами.

Использование Графиков

Все графики, представленные на этой странице, регулярно обновляются и могут быть использованы при соблюдении определенных условий. Кроме этого, все графики поддерживают дополнительные параметры, которые позволяют настраивать их внешний вид и облегчающие использование на сторонних сайтах. Подробнее вы можете прочитать на странице Интерфейсы Графиков.

О данных

Информация об источнике данных и примерный график публикации обновлений указаны на странице Обзор Инфляции.

Последнее обновление: 10 дек. 2019

Инфляция в России по годам

Инфляция привлекает к себе все больше внимания. Причем не только со стороны экономистов, но и со стороны обычных людей. Что же это такое, как она образуется и к чему способна привести? Особенности темпов инфляции в России и полноценная таблица за 26 лет.

Что такое инфляция

Согласно экономическим определениям, инфляция – это общий рост цен на товары и услуги внутри страны, способный продержаться длительное время. С каждым годом при наличии роста темпов инфляции на одну и ту же сумму денег можно купить все меньше товаров. Например, 1000 рублей в 2007 превращаются в примерно 418 рублей на 2017 год.

Виды инфляции

У этого экономического явления, согласно современным классификациям, несколько разновидностей:

- инфляция спроса. Спрос выше предложения, что позволяет производителю задрать цены на «редкий» товар;

- инфляция издержек (предложения). Увеличиваются издержки производства, из-за чего производитель поднимает стоимость продукции.

Существуют и другие виды инфляции, которые можно отметить следующим образом:

- сбалансированная. Стоимость на разные товары не меняется по отношению друг к другу – цены растут сразу на все примерно в одном темпе;

- несбалансированная. Одна или несколько категорий товара могут резко взлететь в цене по отношению к другим, которые дорожают намного медленнее;

- прогнозируемая. При помощи анализа рынка можно рассчитать размер, исходя из ожиданий и поведения экономических субъектов. Часто в бюджет страны на год закладывается определенный уровень инфляции;

- непрогнозируемая. Внезапный рост цен, который никто не мог предсказать – ни аналитики, ни население, в итоге оказывается выше прогнозируемого значения;

Отдельно стоит выделить ожидания потребителей, которые способны создавать искусственную инфляцию. Как правило, она провоцируется слухами о том, что скоро какой-то товар станет дефицитным или резко подорожает.

Так было с гречневой крупой в 2014 году, когда кто-то распустил слух, что в Алтайском крае снег испортил урожай гречихи. Поставщики задрали цены, следом за ними – ритейлеры. А население бросилось скупать гречку, памятуя о 80-х и 90-х годах, что в итоге привело к ее дефициту и, естественно, росту стоимости.

По скорости различают три основных вида:

- умеренная, или ползучая. Цены растут, но очень медленно – до 10% в год;

- галопирующая. Обесценивание денег идет со скоростью от 20 до 200% за год;

- гиперинфляция. Самый страшный для государства вид. Деньги обесцениваются с огромной скоростью – более 200% в год.

При этом инфляция может быть подавленной или открытой. В первом случае она будет проходить незаметно для цен. То есть рост зарплат и цен сдерживается государством (как было в СССР), но при наличии денег и фиксированной стоимости товаров покупать просто нечего. Возникает дефицит продукции. При открытой инфляции такого нет – цены регулирует сам рынок.

Отдельно также стоят следующие два вида:

- импортируемая инфляция. Получается в том случае, когда в страну приходит слишком много иностранной валюты (например, доллара), в совокупности с повышением цен на товары, ввозимые из-за границы;

- экспортируемая инфляция. Приходит из других государств через международные экономические отношения и «заражает» экономику страны.

Также можно выделить стагфляцию, которая выражается в одновременном росте цен на товары и падением объемов производства.

Для каждой страны инфляция имеет свою специфику. И Россия – не исключение. Огромное влияние СССР с его планово-распределительной системой хозяйствования убило баланс на рынке и в народном хозяйстве. Последствия ощущаются до сих пор.

Только с 1991 года правительство стало постепенно переводить экономику из плановой в рыночную и пытаться как-то вывести из-под власти государства производства. Естественно, сразу этого получиться никак не могло. Не хватало правовой базы и опыта.

В итоге предполагаемая либерализация цен, стартовавшая в 1992 году, привела не к установлению рыночного равновесия к стране, а к гиперинфляции из-за недостатка производственной мощности, массовой монополизации производства и, как следствие, отсутствия конкуренции. Гиперинфляция привела за собой стагфляцию, что еще больше усугубило кризис. А разрыв связей со странами бывшего СССР привел к дальнейшему разрушению хозяйства. В итоге все эти факторы привели к резкому росту уровня инфляции в стране. Дальнейшая либерализация валютного законодательства не помогала, а усугубляла ситуацию.

Можно сказать, что основная причина инфляции – не лишние деньги в обороте, а монополизация рынка и, как следствие, резкое накручивание цен через посредников.

Примечательно, что одной особенностью инфляции в России в то время стала привязка рубля к доллару при установке валютного курса только по итогам торгов на Московской межбанковской бирже. Хотя почти вся валюта продавалась на межбанковском рынке.

1995 год охарактеризовался попытками правительства взять под жесткий контроль предложение денег экономике. Но это не привело ни к чему, кроме как к кризису 1998 года. И к 1999 году в стране сократился наполовину валовый национальный продукт.

После 1998 года Центральный банк РФ задумался о проведении антиинфляционной политики и поддержке финансовой стабильности в стране. Активное участие национального регулятора в экономике и народном хозяйстве, а также чуткие отклики на реальную финансовую ситуацию смогли разрешить ситуацию. И постепенно экономика и финансовый сектор, несмотря на кризисы, восстанавливаются и развиваются по сей день.

Но при этом стоит помнить, что сегодня Росстат «по старой памяти» старается несколько занижать официальные показатели инфляции в своих графиках.

Например, по данным Росстата в январе 2017 года официальная инфляция составила всего 0,6%. А исследовательский холдинг «Ромир» насчитал 3,2% по формуле дефлятора. В среднем, по мнению независимого аналитика Дмитрия Адамидова, официальная инфляция ниже реальной на треть.

Какой должна быть инфляция для роста экономики страны

Согласно исследованиям, проведенным А. Илларионовым, высокая инфляция негативно влияет на рост экономики в стране. Чем быстрее растут цены, тем медленнее развивается экономика. При условии, что все прочие факторы на это не влияют.

При проведении анализа выяснилось, что в 1976-1996 годах критический показатель среднегодовой инфляции, который приводил к остановке экономического роста и, в итоге экономическому спаду – 25-49%. В то же время максимальные темпы экономического роста в этот же период наблюдались при уровне инфляции 1,1-4,7%.

Можно сделать вывод, что чем меньше темп роста цен – тем лучше экономическое состояние государства.

Из-за чего возникает инфляция

В целом все причины, по которым может возникнуть рост инфляции, таковы:

- Чрезмерная денежная эмиссия – увеличение количества денег приводит к их обесцениванию;

- Недостаток денег в государственном бюджете – превышение расходов над доходами;

- Рост расхода на военные нужды вплоть до милитаризации экономики;

- Недостаточное и медленное развитие экономики страны;

- Монопольное ценообразование на товары и услуги в государстве;

- Ожидание роста цен гражданами, что приводит к приобретению товаров больше, чем нужно, и что в следствии приводит к росту цен из-за повышения спроса;

- Взаимная инфляция импорта – рост цен на экспортируемые и импортируемые товары.

Естественно, по отдельности каждая из причин не приведут к катастрофическим последствиям. Но совокупность даже нескольких из них способна вызвать постепенное увеличение темпов роста инфляции.

Инфляция в России по годам: 1991-2017 гг.

В России после развала Советского Союза практически сразу началась гиперинфляция. Теперь цены никто не контролировал, и не готовый к этому рынок оказался предоставлен сам себе. А уже имевшийся дефицит товара и недостаток производственных возможностей в итоге привели к катастрофическому росту цен. В 1991 г. она составила 160,4% по итогам года.

Уровень Инфляции в России (по годам)

Годовая инфляция в России по итогам 2018 года составила 4,3%, при ключевой ставке на конец года в 7,75%. Надо отметить, что инфляция в России против 2017 года выросла в 1,7 раза, хотя и остаётся достаточно низкой за всю историю страны.

Цель по инфляции на конец 2019 года и 2020 год Банком России скорректирована на заседании Совета Директоров 25 октября 2019 года, которая была сделана на основании анализа ситуации на рынке, а именно: Замедление инфляции происходит быстрее, чем прогнозировалось. Годовой темп прироста потребительских цен в сентябре снизился до 4,0% (с 4,3% в августе 2019 года) и, по оценкам на 21 октября, составил около 3,8%. Годовая базовая инфляция по итогам сентября также снизилась до 4,0% после 4,3% в августе. Показатели инфляции, отражающие наиболее устойчивые процессы ценовой динамики, по оценкам Банка России, находятся вблизи или ниже 4%.

Банк России снизил прогноз годовой инфляции по итогам 2019 года с 4,0–4,5 до 3,2–3,7%. При этом годовая инфляция сложится несколько ниже 3% в I квартале 2020 года, когда эффект повышения НДС выйдет из ее расчета. По итогам 2020 года с учетом проводимой денежно-кредитной политики годовая инфляция составит 3,5–4,0% и останется вблизи 4% в дальнейшем.

Первоначальное заявление, косающееся прогноза по инфляции на 2018 — 2020 годы Председатель Банка России Эльвира Набиуллина сделала ещё по итогам заседания Совета директоров ЦБ РФ от 14 сентября 2018 года: … реализовались инфляционные риски со стороны внешних условий. В результате прогноз инфляции повышен даже с учетом принятых сегодня решений. Мы ожидаем инфляцию в интервале 3,8–4,2% по итогам 2018 года, 5–5,5% по итогам 2019 года с возвращением к 4% в 2020 году.

На пресс-конференции, которая состоялась по итогам заседания Совета директоров ещё 15 сентября 2017 года, Председатель Банка России Эльвира Набиуллина сказала уточнила описание цели по инфляции: Инфляция достигла 4%, и мы хотели бы дополнительно уточнить описание цели.

Нашей целью является инфляция вблизи или около 4%. Почему «вблизи»? Потому что она может колебаться вверх и вниз вокруг 4%.

Раньше мы говорили о горизонте достижения цели, то есть определяли точку, устанавливали конкретный период (например, конец 2017 года), когда мы достигнем целевого значения. Теперь у нас эта цель становится постоянной.

Ниже в таблицах приведены данные годовой инфляции в России за период с 1991 по 2018 годы. Кроме того, будут приводиться внутри годовые (месячные) данные по инфляции на текущий 2019 год.

Для большей наглядности, помимо уровня инфляции в сравнительную таблицу также включены ставка рефинансирования Банка России и ключевая ставка, действующие на конец соответствующего года.

Динамика уровня инфляции в России за 1991 — 2018 годы выглядит так:

| Годы | Годовая инфляция в России* | Ставка рефинансирования, на конец года** (%) | Ключевая ставка на конец года (%)** |

|---|---|---|---|

| 2018 | 4,3 | — | 7,75 |

| 2017 | 2,5 | — | 7,75 |

| 2016 | 5,4 | — | 10,00 |

| 2015 | 12,90 | 8,25 | 11,0 |

| 2014 | 11,36 | 8,25 | 17,0 |

| 2013 | 6,45 | 8,25 | 5,50 |

| 2012 | 6,58 | 8,25 | — |

| 2011 | 6,10 | 8,00 | — |

| 2010 | 8,78 | 7,75 | — |

| 2009 | 8,80 | 8,75 | — |

| 2008 | 13,28 | 13,0 | — |

| 2007 | 11,87 | 10,0 | — |

| 2006 | 9,00 | 11,0 | — |

| 2005 | 10,91 | 12,0 | — |

| 2004 | 11,74 | 13,0 | — |

| 2003 | 11,99 | 16,0 | |

| 2002 | 15,06 | 21,0 | — |

| 2001 | 18,8 | 25,0 | — |

| 2000 | 20,1 | 25,0 | — |

| 1999 | 36,6 | 55,0 | — |

| 1998 | 84,5 | 60,0 | — |

| 1997 | 11,0 | 28,0 | — |

| 1996 | 21,8 | 48,0 | — |

| 1995 | 131,6 | 160 | — |

| 1994 | 214,8 | 180 | — |

| 1993 | 840,0 | 210 | — |

| 1992 | 2508,8 | 80,0 | — |

| 1991 | 160,4 | 25,0 | — |

* Инфляция рассчитывается на основе индексов потребительских цен, публикуемых Федеральной службой государственной статистики.

**Советом Директоров Банка России от 11.12.2015 г. было установлено, что начиная с 1 января 2016 года:

- значение ставки рефинансирования приравнивается к значению ключевой ставки Банка России, определенному на соответствующую дату и её самостоятельное значение в дальнейшем не устанавливается. Изменение ставки рефинансирования будет происходить одновременно с изменением ключевой ставки Банка России на ту же величину.

- с 1 января 2016 года Правительство Российской Федерации будет использовать ключевую ставку Банка России во всех нормативных актах вместо ставки рефинансирования

По данным Статорганов и Банка России инфляция в годовом измерении за январь-август 2019 года выглядит так:

| месяцы 2019 года | Месячная инфляция в России (в годовом исчислении, %)* | Месячная инфляция (к предыдущему месяцу, %)** | Ключевая ставка на данный месяц (%) |

|---|---|---|---|

| январь 2019 года | 5,0 | +0,7 | 7,75 |

| февраль 2019 года | 5,2 | +0,2 | 7,75 |

| март 2019 года | 5,3 | +0,1 | 7,75 |

| апрель 2019 года | 5,2 | -0,1 | 7,75 |

| май 2019 года | 5,1 | -0,1 | 7,75 |

| июнь 2019 года | 4,7 | -0,4 | 7,50 |

| июль 2019 года | 4,6 | -0,1 | 7,25 |

| август 2019 года | 4,3 | -0,3 | 7,25 |

| сентябрь 2019 года | 4,0 | -0,3 | 7,00 |

| октябрь 2019 года | 3,8 | -0,2 | 6,5 |

| ноябрь 2019 года | 3,5 | -0,3 | 6,5 |

*Динамика потребительских цен по группам товаров и услуг (месяц к соответствующему месяцу предыдущего года, %

**Динамика потребительских цен по группам товаров и услуг (месяц к предыдущему месяцу, %)

Годовая инфляция в ноябре 2019 года снизилась против предыдущего месяца на 0,3 п.п. и составила 3,5%, что соответствует прогнозу Банка России. По прогнозу Банка России, который озвучен на Совете директоров Банка России 25 октября 2019 года, с учетом проводимой денежно-кредитной политики прогноз годовой инфляции по итогам 2019 года снижен с 4,0–4,5 до 3,2–3,7%. В I квартале 2020 года годовая инфляция сложится несколько ниже 3%.

По информации Росстата:В ноябре 2019 г. по сравнению с октябрем 2019 г. индекс потребительских цен составил 100,3%, по сравнению с декабрем 2018 г. – 102,7%.

В 50 субъектах Российской Федерации потребительские товары и услуги подорожали на 0,3% и более, в наибольшей степени в Республике Северная Осетия – Алания – на 0,9% в связи с ростом цен на продукты питания на 2,3%. В Москве цены выросли за месяц на 0,3%, в Санкт-Петербурге – на 0,2% (с начала года – прирост цен составил 3,0% и 2,6% соответственно).

Снизились цены на отдельные виды плодоовощной продукции. Так, апельсины подешевели на 6,0%, лимоны – на 4,6%, свекла столовая – на 3,2%, капуста белокочанная – на 2,6%, морковь – на 1,8%, лук репчатый – на 1,1%, яблоки – на 0,8%. В то же время цены на помидоры выросли на 32,1%, огурцы свежие – на 17,8%, чеснок – на 3,7%, виноград – на 3,6%.

Существенно подорожала гречневая крупа – на 11,0%. В 29 субъектах Российской Федерации цены на нее выросли на 15,0% и более, заметнее всего в Еврейской автономной области и Республике Тыва – на 28,8% и 27,2% соответственно.

В таблицах приводятся данные по инфляции и ключевой ставки, взятые с сайтов Банка России и Федеральной службы государственной статистики.

Последнее обновление материала — 09.12.2019 года.

Инфляция – это повышение в стране уровня цен на товары и услуги в течение длительного срока. Ежегодно при динамическом увеличении инфляции одного и того же количества денег хватает на меньшее число товаров и услуг. К примеру, на одну тысячу рублей в 2007 году можно было купить гораздо больше продуктов, чем в 2018 году, в котором эта сумма эквивалентна примерно 390 рублям. В нашей стране инфляционное значение выражается индексом потребительских цен (ИПЦ). Он рассчитывается для конкретной группы товаров, которые определяют потребительскую корзину.

Мнения специалистов о пользе и вреде инфляции для экономики страны разнятся. С одной стороны инфляция поддерживает некую стабильность государства в экономическом плане. С другой – регулирование процесса через вмешательство правительства приводит к росту цен, нарушая баланс спроса и предложения на рынке товаров и услуг.

Динамика уровня инфляции в России

График. Инфляция в России по годам (Росстат и ЦБ)

Таблица:

| Годы | Годовое инфляционное значение, в процентах | Годовая ставка рефинансирования, в процентах | Годовая ключевая ставка, в процентах |

|---|---|---|---|

| 2019 (прогноз) | 5,5 | — | 7,75 |

| 2018 | 4 | — | 7,5 |

| 2017 | 2,5 | — | 7,75 |

| 2016 | 5,4 | — | 10 |

| 2015 | 12,9 | 8,25 | 11 |

| 2014 | 11,36 | 8,25 | 17 |

| 2013 | 6,45 | 8,25 | 5,5 |

| 2012 | 6,58 | 8,25 | — |

| 2011 | 6,1 | 8 | — |

| 2010 | 8,78 | 7,75 | — |

| 2009 | 8,8 | 8,75 | — |

| 2008 | 13,28 | 13 | — |

| 2007 | 11,87 | 10 | — |

| 2006 | 9 | 11 | — |

| 2005 | 10,91 | 12 | — |

| 2004 | 11,74 | 13 | — |

| 2003 | 11,99 | 16 | |

| 2002 | 15,06 | 21 | — |

| 2001 | 18,8 | 25 | — |

| 2000 | 20,1 | 25 | — |

| 1999 | 36,6 | 55 | — |

| 1998 | 84,5 | 60 | — |

| 1997 | 11 | 28 | — |

| 1996 | 21,8 | 48 | — |

| 1995 | 131,6 | 160 | — |

| 1994 | 214,8 | 180 | — |

| 1993 | 840 | 210 | — |

| 1992 | 2508,8 | 80 | — |

| 1991 | 160,4 | 25 | — |

Подробная информация по 2018 году:

| 2018 г. | Инфляционное значение, в процентах | Разница с предыдущим месяцем, в процентах | Ключевая ставка, в процентах |

|---|---|---|---|

| янв | 2,2 | -0,3 | 7,75 |

| фев | 2,2 | 0,0 | 7,5 |

| март | 2,4 | +0,2 | 7,25 |

| апр | 2,4 | 0,0 | 7,25 |

| май | 2,4 | 0,0 | 7,25 |

| июн | 2,3 | -0,1 | 7,25 |

| июл | 2,5 | +0,2 | 7,25 |

| авг | 3,1 | +0,6 | 7,25 |

| сен | 3,4 | +0,3 | 7,5 |

| окт | 3,5 | +0,1 | 7,5 |

| ноя | 3,8 | +0,3 | 7,5 |

Причины возникновения инфляции

Поводом к инфляции могут служит следующие условия:

- Экономическая отсталость государства.

- Возникновение отраслевых монополий на рынке товаров и услуг.

- Дефицит денег в госбюджете.

- Увеличение общей денежной массы (эмиссия), приводящей к тому, что деньги обесцениваются.

- Необходимость затрат на модернизацию вооружения и военной техники.

- Инфляция импортных товаров.

- Искусственное создание дефицита товаров – когда население массово начинает скупать что-либо при отсутствии реального дефицита этого товара (негативные инфляционные ожидания).

К инфляции, как правило, приводит лишь совокупность некоторых из указанных условий. Выполнение одного только их этих условий не сможет повлиять на возникновение инфляционных последствий.

Особенности инфляции в России

Хотя с распада Советского Союза прошло достаточно много времени, до сих пор в нашей стране это событие отражается на экономике. Именно поэтому она обладает рядом специфических качеств, которые нужно рассматривать через призму распада страны Советов. Дисбаланс в рыночной экономике того времени до сих пор сказывается на развитии нашей страны.

В 1991 г. руководство нашей страны бросило все силы на переход от плановой экономики к рыночной. Правда, в процессе возникли сложности из-за недостатка опыта и нормативно-правовой базы.

В 1992 г. правительство решило ослабить своё регулирование в сфере ценообразования. Планировалось, что такой ход выльется в финансовое равновесие. Но, наоборот, случилась гиперинфляция. Виной тому стала недостаточная мощность производства, присутствие на рынке монополистов и полное отсутствие конкурентов. Следующим шагом стало депрессивное состояние экономики страны, промхозяйство претерпевало дальнейшую деградацию из-за разрыва отношений со странами Советского Союза. Переход на рельсы либерализма только еще больше ухудшил экономическое положение в стране.

Вывод – главной причиной возникновения инфляции стало то, что рынок был полностью монополизирован. В то же время переизбыток денежных средств в данном случае не повлиял на экономическую ситуацию.

Ещё одной причиной инфляции того времени стала привязка нашей валюты к американской, соотношение которых определялось по результатам торгов ММБ. Рубль начал обесцениваться, при этом продавался он на межбанковском рынке.

Дальнейшие действия правительства и попытки контролировать всё движение денежных средств в стране вылились в очередной кризис в 1998 году. В следующем году произошло резкое снижение ВНП.

Далее решено было провести меры против инфляции, чтобы реабилитировать финансовую ситуацию в России. Были предприняты гибкие действия с привлечением механизмов и институтов по регулированию экономики. Общими силами обстановку получилось стабилизировать, но финансовое положение в нашей стране до сих пор приходит в равновесие с того момента.

Всегда стоит учитывать, что федеральная служба государственной статистики немного уменьшает показатель инфляции в отчётах.

К примеру, разнятся показатели за 2017 год от Росстата по сравнению с цифрами, которые обнародовал «Ромир» (крупнейший исследовательский холдинг). Росстат заявил, что показатель инфляции не превышает 0.6%, в то время как показатель «Ромир» составил 3.2%.

Прогноз инфляции

Прогноз касательно экономической ситуации в стране на ближайший год или более долгосрочный период (до 5 лет) составляется при участии Минэкономразвития. При этом разрабатываются или подвергаются корректировке действующие программы с учетом ИПЦ, макро-/микро-показателей по развитию экономики России.

ЦБ заявил, что в следствии фундаментальных изменений на рынке в конце 2018 г. инфляция скорее всего превысит показатель 4%, который увеличится в 2019 году до 5.5 – 6%. Хотя на начало года ожидался не такой темп роста инфляции.

Чтобы оценить, какова динамика роста потребительских цен в России, применяют таблицы инфляции. Данные в нее вносят, начиная с 1991 года, ежемесячно, а потом рассчитывают ежегодный показатель. Исходя из данных на сайте Росстата можно оценить темпы роста и падения цен в виде виде графика или диаграммы. А также рассчитать при помощи встроенного калькулятора, какая накопилась инфляция между установленными датами.

Бробанк выяснил, для чего нужна таблица инфляции и на каком уровне должен находиться этот показатель, чтобы экономика страны динамично развивалась.

Описание понятия

Инфляция представляет собой общее повышение цен на потребительские товары, услуги в определенном периоде времени. Когда растет этот показатель за одну и ту же сумму денег можно будет купить меньше продуктов или получить услуг, чем ранее. При этом часто можно услышать, что упала покупательская способность денег, или произошло их частичное обесценивание по сравнению с предыдущим периодом.

Причем инфляция несопоставима со скачками цен. Потому что она представляет собой более продолжительный по времени процесс. Само наличие инфляции не отражает повышение цен на все группы товаров и услуг одновременно. Некоторые продукты могут даже дешеветь, либо цена на них остается неизменной. Важнее, что растет общий уровень цен на товары, включенные в потребительскую корзину.

Все данные по коэффициентам инфляции ежемесячно заносятся в таблицы. Контролирует и обновляет сведения служба Росстата совместно с Центральным Банком России.

Причины возникновения

Основные причины, которые могут привести к инфляционным процессам:

- Эмиссия необеспеченных денег, которые направляются на кредитование населения или бизнеса. При этом вырастает объем заимствования, который не подкреплен.

- Увеличение государственных расходов, которые обеспечиваются за счет все той же эмиссии новых купюр.

- Уменьшение объема производства в реальном секторе. Когда меньшему количеству созданного товара соответствует прежнее количество денег, при этом происходит рост цен.

- Монополизация в сырьевых и ресурсно-добывающих отраслях. Когда владельцы монополий решают сами, какие цены устанавливать на свои группы товаров.

- Профсоюзная монополия при установлении размера оплаты труда работников.

- Увеличение числа или объема налогов, госпошлин и акцизов при неизменности денежной массы.

- Падение котировок национальной валюты на международном рынке.

Методики расчета

Для подсчета уровня инфляции чаще всего используют в качестве основы уровень потребительских цен. Его вычисляют при сравнении с показателем в другом исходном периоде. Альтернативные способы расчета — использовать цены производителей или дефлятор ВВП (внутренний валовый продукт). Но работать с индексом потребительских цен (ИПЦ) проще и нагляднее.

Для вычисления ИПЦ важно выбрать точку для отсчета и собрать информацию о стоимости рыночной корзины в базовом периоде. При этом формула для расчета очень проста, она выражается соотношением стоимости корзины в текущем периоде к базовому.

ИПЦ = стоимость корзины в текущем году/стоимость корзины в базовом году

В опубликованных на сайте Росстата таблицах инфляции по годам и месяцам можно найти не только сам коэффициент, но и сведения об изменении покупательской способности российского рубля. Так например, в мае 2018 и мае 2019 года один и тот же набор товаров стоил соответственно 1 000 рублей и 1 055,32 рублей. Другими словами уровень накопленной инфляции составил 5,53 %.

В потребительскую корзину россиянина входит больше 100 наименований. Прежде всего это продукты питания, одежда, коммунальные платежи, другие товары и услуги.

Основные виды

Инфляция различается по темпам. В зависимости от скорости выделяют 4 вида:

- Низкая. При ней наблюдается рост цен на потребительские товары и услуги до 6 %. Считается положительным признаком для здоровой экономики и показывает наличие позитивных условий для саморегулирования рынка и конкуренции.

- Умеренная. Цены в текущем периоде растут максимум на 10 %. Процесс управляемый и его можно корректировать. Контракты предприятий заключаются в номинальных ценах на товары.

- Скачкообразная. Рост цен может быть от 10 до 100 % за год. При заключении контрактов закладывается прогнозируемый рост цен. Физические лица переводят наличные средства в реальные товары и ценности. Процесс почти не поддается управлению со стороны государства. При этом могут проводиться массовые реформы, которые повлекут либо остановят финансовый кризис в стране.

- Гиперинфляция. В этом случае процесс происходит лавинообразно и цены за месяц могут удваиваться или утраиваться. Финансовое положение населения и предприятий резко ухудшается. Разрываются контракты, не исполняются обязательства. Регулировать процесс невозможно. От Центробанка страны и органов власти требуются радикальные меры. Производства останавливаются, работы и услуги не оказываются или разительно сокращаются в объеме, поэтому растет безработица, закрываются предприятия. Происходит банкротство в реальном и банковском секторе.

В России с 2016 года темпы роста инфляции не превышали показатель в 5,38, что относится к низкому уровню. РФ занимает 8 место в мире по показателю инфляции в 2019 году.

При наблюдении в стране дефляции, когда падают цены на товары, происходит замедление экономических процессов. Спрос на товары со стороны потребителей падает из-за ожидания еще большего падения цен. Товарооборот приостанавливается.

Дополнительная классификация

По проявлению инфляционные процессы бывают:

- открытые, при этом уровень цен не регулируется государством;

- закрытые, цены на товары контролируются государством, и при этом наблюдается товарный дефицит.

К остальным разновидностям инфляции относятся:

- сбалансированная, когда цены на разные категории товаров растут пропорционально;

- несбалансированная, на одни товары цены поднимаются сильно, а на другие остаются неизменными или даже падают;

- ожидаемая, которая прогнозируется Центробанком, и государством предпринимаются меры для нивелирования ее последствий;

- неожидаемая, внезапный процесс, который не был спрогнозирован заранее, например, террористический акт повлекший падение курса национальной валюты;

- импортируемая, возникает при ввозе инвалюты и зарубежных товаров по завышенным ценам;

- экспортируемая, которая переносится при заключение международных контрактов отечественными предприятиями-экспортерами.

Каждый из видов в большей или меньшей степени встречается в разных мировых экономиках.

Последствия

В понимании граждан инфляция выглядит как некое зло, которое уменьшает их реальные доходы. На самом деле у этого процесса есть как положительные, так и отрицательные стороны.

|

Положительные |

Отрицательные |

|

Ожидание прогнозированного повышения цен вызывает позитивный эффект для увеличения товарооборота. Покупатели охотнее тратят деньги сегодня, думая, что через месяц цена станет еще выше. |

Обесценивание вкладов, остатков средств на счетах, деньги, отданные в долг. |

|

Экономическая эволюция, когда слабые и неконкурентоспособные предприятия самостоятельно уходят с рынка. |

Уменьшается стоимость ценных бумаг. |

|

При неполной занятости населения инфляция провоцирует граждан серьезнее и качественнее работать. |

В кризисных ситуациях возникает соблазн провести срочную эмиссию новых денежных купюр. |

|

Инфляция играет на руку заемщикам, которые получают средства сегодня, покупают товар, а возвращают кредит постепенно с учетом уменьшения реальной стоимости денег. |

При неконтролируемом перераспределении доходов в невыгодном положении оказываются кредиторы, экспортирующие предприятия, служащие бюджетной сферы и продавцы товаров. |

|

При инфляционных процессах в выигрыше остаются работники реального сектора экономики, должники, покупатели и импортеры. |

При крайних проявлениях гиперинфляции страдает экономика всего государства, прекращается производство и возникает стихийная безработица. |

Чтобы уменьшить влияние инфляции на реальные доходы граждан государство обязывает работодателей проводить индексацию заработных плат своих работников. Отказаться от этого не могут ни частные, ни государственные предприятия. Поэтому официальные доходы граждан ежегодно корректируются на коэффициент инфляции, который был утвержден на законодательном уровне.

Позитивный сценарий для России

По данным Росстата таблица инфляции по годам в России за период с 2013 по первое полугодие 2019 годы выглядит так:

|

№ п/п |

Год |

Показатель |

|

6,45 |

||

|

11,36 |

||

|

12,91 |

||

|

5,38 |

||

|

2,52 |

||

|

4,27 |

||

|

2019 за первое полугодие |

2,46 |

Нынешний уровень инфляции, который за последние 4 года не превысил отметку 6 %, положительно сказывается на экономике страны. При нем сохраняется конкуренция между участниками рынка. Виден и легко прогнозируется объем спроса и предложения, предприятиям можно строить перспективные планы по развитию и производству.

При таком коэффициенте сохраняется покупательская способность денег. Кроме того, остаются выгодными проекты по инвестированию и накоплению средств. А также сохраняется позитивная динамика, как для кредиторов, так и для заемщиков.

Эксперты экономического развития России считают, что идеальный уровень инфляции не должен превышать отметку в 4%. При таком показатели население сможет спокойно накапливать средства, не боясь их резкого обесценивания. А кредиторы будут охотнее давать взаймы под меньшие проценты, не перекладывая на заемщика возможные риски обвала финансового рынка.