Содержание

- Миллионеры миль: как выбрать «карту путешественника»

- Популярные новости

- Кредитная карта «All Airlines» от Тинькофф

- Кредитные карты «Аэрофлот» от Сбербанка

- «Мультикарта» от ВТБ с опцией «Путешествия»

- Универсальная карта «Alfa Travel» от Альфа-банка

- Как выбрать банковскую карту для накопления миль

- Обзор 15 лучших мильных карт 2019 года

- Что значит мильная карта

- У каких авиакомпаний есть бонусные программы

- Как выбрать карту с милями для себя

- Мильная карта ВТБ

- Мильные карты «Альфа-банка»

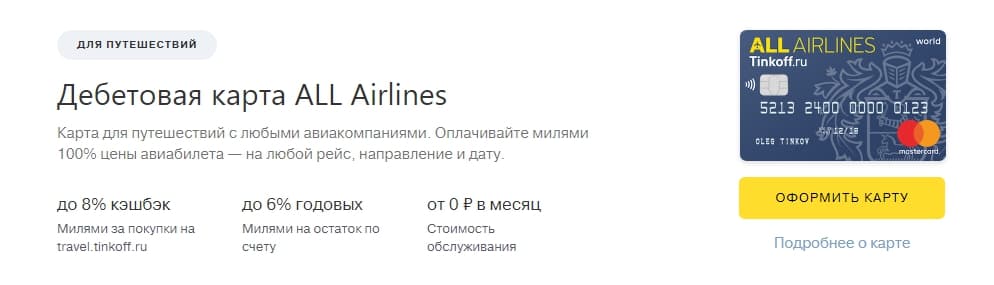

- Мильные карты «Тинькофф»

- Мильная карта «Сбербанка»

- Мильная карта «Газпромбанка»

- «Промсвязьбанк»

- «Райффайзенбанк»

- «Открытие»

- «Россельхозбанк»

- «Авангард»

- «Санкт-Петербург»

- Лучшие карты для накопления миль

- Карты с бонусами в одной авиакомпании

- Карты с милями

- Как мы считали

- Что собой представляют мильные карты

- Как выбрать карту с кэшбэком на авиабилеты

- Преимущества мильных карточек

- Лучшие дебетовые карты с милями в 2019 году

- ТОП-3 мильные карты

- Какую «мильную» карту лучше оформить?

Миллионеры миль: как выбрать «карту путешественника»

Правильно выбранная «карта путешественника» сделает ваш отпуск лучше, дешевле и удобнее Фото: Fotolia/Artem

Несмотря на майские снегопады и ураганы, на нас неумолимо надвигается сезон летних отпусков. Банки.ру изучил, какие продукты наши кредитные организации предлагают российским туристам.

Путешествуем по карте

Резко упавший из-за кризиса в 2014—2015 годах турпоток россиян, выезжающих за границу, снова начинает расти. Несмотря на экономические трудности и продолжающийся кризис в стране, люди путешествуют и делают это охотно. С появлением специализированных банковских продуктов планировать путешествия стало легче. На сегодняшний день банки предлагают большое количество специальных продуктов, начиная с потребительских кредитов на путешествия и заканчивая кредитными и дебетовыми картами с возможностью накопления миль.

Банки.ру подготовил обзор так называемых карт для путешественников, которые присутствуют в продуктовых линейках большинства банков. При совершении безналичных операций по оплате товаров и услуг с помощью таких карт накапливаются мили или баллы, на которые в дальнейшем можно приобрести авиабилеты у авиаперевозчиков с существенными скидками или вовсе бесплатно, а также повысить класс обслуживания, арендовать авто и забронировать номер в отеле. А некоторые банки в качестве дополнительного бонуса предоставляют услугу бесплатного страхового полиса для путешественников.

Какие бывают бонусные программы

Бонусные программы по накоплению миль бывают разными. Зачастую кобрендовые карты выпускаются совместно с крупными авиакомпаниями. Примечательно, что крупные авиаперевозчики входят в разные альянсы, что позволяет тратить мили на билеты и услуги не одной компании, а нескольких. Примеры таких союзов:

— Star Alliance: Air Canada, Air China, Lufthansa, Turkish Airlines и др.;

— Оneworld: S7 Airlines, airberlin, American Airlines, British Airways, Finnair и др.;

— SkyTeam: «Аэрофлот», AirFrance, China Airlines и др.

Название бонусных программ и банки, сотрудничающие с альянсами:

|

Альянс |

Бонусная программа |

Банки |

|

Star Alliance |

Miles & More |

«Русский Стандарт», Ситибанк |

|

Оneworld |

«Русский Стандарт» |

|

|

S7 Priority |

Альфа-Банк, Райффайзенбанк, Банк Интеза, Популярные новостиЧитаемые Обсуждаемые

|

>4 лучших банковских карты для накопления миль

Кредитная карта «All Airlines» от Тинькофф

Как начисляются мили по карте:

- за расходные операции при условии остатка на карточном счете более 100 тысяч рублей банк начислит мили – 1,5 % от суммы покупки. При несоблюдении этого условия начисления составят 1 % от суммы трат;

- если сумма трат по карточному счету превышает 20 тысяч рублей за расчетный период, «Тинькофф» дополнительно начислит мили – 6 % годовых от суммы остатка на счете;

- за покупки на собственном сайте банка travel.tinkoff.ru будут начисляться мили – до 10 % (по аналогии с кэшбэком дебетовых карт).

Преимущества карты

- Бесплатное снятие наличных на сумму от 3 до 150 тысяч рублей.

- Бесплатная страховка путешествий по всему миру.

Недостатки

- Плата за обслуживание составит либо 1890 рублей в год, либо 299 рублей в месяц.

- Бесплатное обслуживание возможно лишь при ежемесячных тратах в 50 тысяч рублей.

Это зависит от индивидуального тарифного плана.

Кредитные карты «Аэрофлот» от Сбербанка

Сбербанк предлагает серию кредитных карт «Аэрофлот», за пользование которыми начисляются мили.

Тарифы за использование карт из серии «Аэрофлот»

- Классическая карта «Аэрофлот» обойдется в 900 рублей в первый год и в 600 рублей – в последующие;

- Золотая карта – 3,5 тысячи ежегодно;

- «Аэрофлот Signature» – 12 тысяч рублей ежегодно.

Важно: Сбербанк начисляет бонусные мили за каждые 60 рублей, потраченные с карты. При этом начисление осуществляется по следующему принципу:

- 60 рублей с классической карты – 1 миля;

- 60 рублей с золотой – 1,5 мили;

- за те же траты с «Signature» — 2 мили.

Преимущества серии мильных кредитных карт от Сбербанка

- Комиссии за снятие наличных в пределах 150 тысяч (для классической карты), 500 тысяч (для «Signature») в банкоматах банка отсутствуют.

- Возможность выпуска дополнительных карт к одному и тому же счету.

Недостатки:

- Высокая плата за годовое обслуживание для продуктов «Gold» и «Signature».

- Скудная бонусная программа по начислению миль. Особенно, если сравнивать с Тинькофф.

- Расход миль – в рамках трат на услуги альянса «Sky Team», куда входит «Аэрофлот» и еще 19 авиакомпаний.

«Мультикарта» от ВТБ с опцией «Путешествия»

Важно: сама карта не является мильной. Начисление миль будет происходить при условии подключения соответствующей опции под названием «Путешествия».

«Мультикарта» на данный момент признана лучшей с позиции преимуществ начисления и траты бонусов, поступающих в виде миль.

Условия начисления бонусов в рамках опции «Путешествия»

- за траты от 5 до 15 тысяч в течение расчетного периода банк начислит 1 % от их суммы в мильном эквиваленте;

- за траты от 15 до 75 тысяч – 2 %;

- за траты, превышающие 75 тысяч – 6 %.

Важно: за расчетный период ВТБ начисляет не больше 5 тысяч миль. Расходовать их можно на специализированном сайте путешествий travel.vtb.ru.

Преимущества карты в рамках опции «Путешествия»

- При условии трат более 5 тысяч рублей за расчетный период обслуживание станет бесплатным.

- Начисление до 6 % годовых на остаток по карточному счету на условиях, приведенных ранее.

- Бесплатное снятие наличных в любых банкоматах мира. Важно: если валюта карты – рубли, а снятие денег происходит за границей, придется платить комиссию за конвертацию. Ее размер определяется условиями тарифного плана.

- Услуги смс-оповещений бесплатны. Без дополнительных условий.

- К одному счету можно открыть до 5 дополнительных карт, значительно увеличив начисление миль.

- Бонусы не сгорают. Ни при каких условиях.

- В процессе начисления процентов банком будет учтен минимальный месячный остаток.

- В некоторых случаях ВТБ при начислении миль учитывает оборот средств по карте за предыдущий расчетный период.

Универсальная карта «Alfa Travel» от Альфа-банка

«Alfa Travel» — почти универсальный банковский продукт, когда дело касается начисления миль за операции трат по карточному счету.

Преимущества карты для любителей путешествий

- Мили можно тратить на услуги 60 туристических операторов и сервисов и покупать авиабилеты у более 300 авиакомпаний.

- При подключении к программе «Premium» клиенты получают скидки в 20 % на услуги такси, а также доступ в залы ожидания Priority Pass.

- Открыть счет можно в рублях, долларах США, евро, франках и фунтах.

- За траты более 10 тысяч рублей за расчетный период и остаток на счете от 30 тысяч банк не возьмет платы за обслуживание.

- За оформление карты Альфа-банк дарит клиентам 1000 миль.

- Бонусы не сгорают.

- Снятие наличных в любой точке мира бесплатно.

- Совершая заказы на сайте travel.alfabank.ru, клиенты (пользующиеся картой «Alfa Travel») получают 9 % от суммы трат на карточные счета в виде мильного кэшбэка.

- 3 % от каждой покупки или расходной операции возвращаются на счет в виде миль.

- В зависимости от условий тарифного плана, банк начисляет 6 % годовых в милях от суммы трат. Начисление происходит на суммы остатков, не превышающие 300 тысяч рублей.

Недостаток

- Стоимость обслуживания карты «Alfa Travel Premium» – 5 тысяч рублей.

Как выбрать банковскую карту для накопления миль

Решаясь на оформление карты, стоит руководствоваться:

- Личным туристическим поведением и предпочтениями. Если Тинькофф предлагает лучшие условия по ряду опций и условий, даже не предлагаемых Сбербанком, то для клиентов исключительно «Аэрофлота» именно кредитки последнего банка станут полезнее «All Airlines». То же касается и дебетовых карт ВТБ и Альфа-банка.

- Актуальными условиями по тарифным планам, предложениям и акциям.

Тарифные планы постоянно обновляются, условия по картам меняются. Приведенные в статье данные актуальны на июль 2019 года. Следите за предложениями и акциями банков — они часто вводят стимулирующие кампании. В рамках кампаний оформление карт будет выгоднее. Например, можно получить год бесплатного обслуживания, другие бонусы и приятные условия.

Анализируйте, изучайте предложения, ищите актуальные условия на сайтах банков или по номерам горячих линий. И точно не ошибетесь!

Обзор 15 лучших мильных карт 2019 года

Обзор 15 лучших дебетовых карт для накопления миль 2019 года. Ответы на вопросы — что такое мильные карты, как ими пользоваться, а главное – как накапливаются и тратятся эти самые мили.

Что значит мильная карта

Почти все крупные банки включили в линейку карточных продуктов карты с милями. Они могут быть как дебетовыми, так и кредитными, но главная их особенность – это возможность накопления бонусных баллов (миль).

Как потратить мили

Премиальные мили можно тратить на:

- приобретение авиабилетов со скидками;

- бронирование номеров в отелях;

- повышение класса обслуживания при перелетах;

- аренду автомобиля, в том числе, за рубежом и пр.

Отметим, что бонусные программы, по которым за покупки начисляются мили, могут быть различными:

- Некоторые банки заключают соглашения напрямую с авиакомпаниями, как, например, «Альфа-банк» и «Аэрофлот»;

- Другие выпускают кобрендинговые пластики в сотрудничестве с крупными альянсами, в которые входит множество авиакомпаний, например, с альянсом SkyTeam, членом которого является тот же «Аэрофлот», благодаря чему накопленные мили можно тратить на покупку авиабилетов не одного авиаперевозчика, а сразу нескольких;

- Самыми привлекательными можно назвать такие карточки, по которым накопленные мили можно тратить на покупку со скидкой авиабилетов любых компаний – например, таковой является карта All Airlines от банка Тинькофф.

У каких авиакомпаний есть бонусные программы

Самыми известными и крупными альянсами авиаперевозчиков являются:

- Star Alliance – крупнейший и старейший авиационный альянс, в который входит 27 полноправных членов;

- SkyTeam находится на втором месте в мировом рейтинге крупнейших альянсов, состоит из 13 крупнейших авиакомпаний (в том числе, «Аэрофлот»);

- OneWorld является третьим по размеру крупнейшим авиационным альянсом, включающим 12 полноправных членов. Из российских компаний в этом альянсе состоит S7 Airlines.

Помимо этого, существуют программы по накоплению миль, разработанные банками совместно с сайтами онлайн-бронирования. К таким программам относятся, к примеру, «OneTwoTrip», к которой подключен банк «Тинькофф», и «Travel Miles» от «Газпромбанка», учрежденная совместно с iGlobe.ru.

Как выбрать карту с милями для себя

Теперь попробуем ответить на вопрос, что представляет собой лучшая карта для накопления миль. К основным критериям выбора можно отнести следующие параметры:

- невысокая стоимость годового обслуживания;

- возможность оплаты накопленными милями авиабилетов любых компаний;

- наличие приветственных миль, зачисляемых при получении банковской карточки;

- максимально возможное количество миль за траты;

- начисление процентов на остаток средств на пластике и др.

Считается, что максимальную выгоду карты с бонусными милями дают тем, кто летает самолетом не менее 4 раз в год.

Как накопить мили

Чтобы копить бонусы важно тщательно изучать премиальную программу банка. Мили начисляют только за суммы, потраченные безналичным путем. Курс от эмитента к эмитенту разнится: где-то 1 милю дают за каждые 30 потраченных рублей, где-то лишь за 100 рублей покупок.

Лучший курс начисления мильных бонусов устанавливают по кредитным картам уровня премиум, но и годовое обслуживание у таких продуктов очень дорогое. Повышенные коэффициенты при расчете преференций применяются во время всевозможных акций.

Нужно знать, что за некоторые операции мили не начисляют. Так большинство эмитентов при определении мильной премии не учитывают такие операции:

- снятие наличности;

- комиссии, удержанные согласно тарифам банка;

- списания в пользу казино или тотализаторов;

- приобретение лотерейных билетов и облигаций;

- покупка страховых полисов;

- переводы в пользу ломбардов или иных кредиторов и так далее.

Сгорают ли мили

Вопрос, сгорают ли мили и когда, нужно уточнять в банке при оформлении карты. Желательно, чтобы данный момент был отражен в договоре.

Чаще всего мили числятся на счете в течение 2-3 лет. Бонусы могут сгорать и тогда, когда в течение прошедших года-двух держатель карточки так и не воспользовался туристическими услугами, не купил билет на рейс определенного авиаперевозчика.

Сколько можно накопить миль «Аэрофлот» за один год

Согласно данным калькулятора Сбербанка если ежемесячно тратить 30 000 рублей, то за 1 год пользования накопится 6 000 миль. Лимит на количество накопленных бонусов авиаперевозчик не установил, но его вправе задать банк-эмитент. У Сбербанка, например, в его правилах накопления миль такого ограничения нет.

Но согласно условиям программы«Аэрофлот бонус»для поддержания работоспособности мильного счета нужно минимум 1 раз в 2 года летать самолетами «Аэрофлота» или его партнерами по альянсу.

Сколько нужно миль для бесплатного полета

Большинство программ предусматривает обмен 1 билета не менее чем на 20 000 миль. Также возможны акции, по которым перелет обойдется дешевле.

Чаще всего милями можно компенсировать только тариф авиаперевозчика. Прочие сборы нужно оплачивать живыми деньгами. Данная часть стоимости билета может достигать 50-70%.

Как получить мильную карту

Банковская мильная карта оформляется также как и прочие аналогичные продукты. Если нужна дебетовая карта, то обычно просто подается заявка либо на сайте эмитента, в том числе, в личном кабинете интернет-банка, либо в офисе банка. Чаще всего такие продукты предоставляют клиентам, достигшим 18-летнего возраста.

При заказе кредитной карты зачастую дополнительно требуют предоставить подтверждение занятости (справки 2-НДФЛ, выписки с зарплатного счета и так далее). Кредитки предоставляют не ранее чем по достижению возраста 21 года.

В любом случае, предъявляется паспорт.

Мильная карта ВТБ

Получить мили в банке ВТБ предлагают по «Мультикарте» при подключении к договору опции «Путешествия».

Опция «Путешествия» предполагает возврат части потраченных денег в качестве миль за соответствующие покупки, то есть бонусы начислят с сумм, направленных на покупку билетов на железнодорожный транспорт, на авиаперелеты, на оплату и бронирование номеров в отелях, на аренду автомобилей. Процент возврата согласно тарифам ВТБ зависит от объема оборота по счету:

- при тратах 5 000 – 15 000 рублей поступит 1%;

- 15 000 – 75 000 рублей – 2%;

- более 75 000 рублей – 4%.

За 1 месяц допускается получение максимум 5 000 бонусов.

Накопленные мили тратят на фирменном туристическом агрегаторе банка, на travel.vtb.ru.

Преимущества:

- обслуживание станет бесплатным, когда месячный оборот по счету превысит 5 000 рублей. Если менее, то комиссионное вознаграждение будет 249 рублей в месяц;

- карточку можно использовать и как зарплатную;

- есть возможность активации 1 из 7 опций, позволяющих получать вознаграждение в выбранной сфере. Смена тематики покупок, где положено максимальное вознаграждение, осуществляется бесплатно и реализуется клиентом самостоятельно через службу поддержки, мобильный банк или интернет-банк. Изменение опции возможно не чаще чем 1 раз месяц;

- на остаток по счету начисляется до 6% годовых. Например, при остатке 5 000 – 15 000 рублей доход исчисляется исходя из 1% годовых, при сумме свыше 75 000 рублей – 6%;

- наличность можно снять бесплатно в любом банкомате мира. При работе с иностранной валютой все же будут некоторые расходы при конвертации;

- перевод средств в пользу клиентов других банков, в том числе, иностранных, осуществляется без комиссии;

- бесплатные СМС-банкинг и интернет-банк;

- к 1 счету открывается до 5 дополнительных карт;

- счет открывается в одной из валют – в российских рублях, в долларах США, в евро;

- накопленные бонусы не сгорают.

В первый месяц владения предоставляется максимально возможный кэшбэк по покупкам в выбранной категории.

Недостатки:

- при начислении бонусов учитывается оборот по карте за предыдущий месяц, но при смене опции в текущем месяце назначается минимально возможное вознаграждение;

- начисление процентов осуществляется согласно наименьшему за прошедший месяц остатку по счету;

- если оборот по счету менее 5 000 рублей, то условие о бесплатном обналичивании средств не действует, то есть по итогам месяца можно лишиться некоторой суммы;

- допускается действие только 1 премиальной опции.

Мильные карты «Альфа-банка»

В «Альфа-банке» предлагают 2 варианта мильных карт:

- AlfaTravel;

- «Аэрофлот».

Здесь 1 миля равна 1 рублю.

Универсальная AlfaTravel от «Альфа-банка»

AlfaTravel VISA – универсальная дебетовая карта либо кредитка. Имеющимися милями расплачиваются за услуги более 60 туроператоров и приобретают авиабилеты у более чем 300 авиаперевозчиков.

Владельцам продуктов уровня AlfaTravel Premium предоставляются дополнительные льготы, например, 20%-ная скидка на такси, вход в залы ожидания Priority Pass, упаковка багажа как подарок и так далее.

Владельцам продуктов уровня AlfaTravel Premium предоставляются дополнительные льготы, например, 20%-ная скидка на такси, вход в залы ожидания Priority Pass, упаковка багажа как подарок и так далее.

Преимущества:

- счета открываются в рублях, долларах США, евро, швейцарских франках, английских фунтах стерлингов;

- при обороте свыше 10 000 рублей или при остатке свыше 30 000 рублей обслуживание стоит 0 рублей. В иных случаях комиссионное вознаграждение будет 100 рублей в месяц. Первые 2 месяца владения бесплатны;

- при оформлении счета дается 1 000 миль;

- накопленные бонусы сохраняются не аннулируются;

- наличность можно получить в любой точке мира бесплатно;

- при заказе услуг на travel.alfabank.ru 9% возвращается милями;

- 3% от стоимости прочих покупок также вернут милями;

- на остаток по рублевому счету в пределах 300 000 рублей с учетом покупательской активности держателя карточки начислят до 6% годовых.

Недостатки:

- расширенная страховка для уезжающих за рубеж имеет маленькое покрытие – 50 000 евро;

- карта уровня премиум ежегодно станет обходиться в 5 000 рублей, хотя 1-ый год владения стоит 0 рублей.

Мильные карты «Аэрофлот» от «Альфа-банка»

«Аэрофлот» MasterCard бывает как кредитной, так и дебетовой. Класс – Platinum или World Black Edition. Карта создана в партнерстве с «Аэрофлотом» и другими авиакомпаниями альянса SkyTeam.

Правила формирования мильного вознаграждения:

- 1 000 миль – дарят каждому новому клиенту;

- до 1,5 миль — за каждые 60 рублей ($1 или 1 евро);

- 1 миля дается за каждые 200 рублей ($30 или 300 евро), появляющиеся на счете «АэроПлан».

Преимущества:

- валюта счета – российский рубль, евро или американский доллар;

- допускается повышение класса обслуживания до бизнес;

- милями расплачиваются также и за товары компаний, входящих в альянс;

- владельцы карт вправе рассчитывать на дополнительные льготы от банка – на повышенные проценты по вкладам, индивидуальное отношение, особый курс при конвертации валюты.

Недостаток: обслуживание карты при нулевой комиссии возможно только до конца 2019 г. Затем преференция сохраняется, только когда сумма покупок превышает 10 000 рублей, либо если неснижаемый остаток по счету более 30 000 рублей. При несоответствии указанным требованиям комиссия за обслуживание — 100 рублей в месяц.

Мильные карты «Тинькофф»

ALL Airlines (Tinkoff банк)

Карта категории MasterCard World подключена к бонусной программе All Airlines, благодаря которой за покупки начисляются бонусные мили на следующих условиях:

- 1,5% на любые покупки при условии, что ежедневный остаток на счете составляет минимум 100 000 рублей;

- 1% во всех случаях, когда это условие не выполняется;

- если сумма покупок (с карточки) в месяц превышает 20 000 рублей, на остаток средств начисляются бонусные баллы из расчета 6% годовых;

- при бронировании отелей и покупке авиабилетов любых авиакомпаний на сайте travel.tinkoff.ru начисляется до 10%, также в виде бонусных миль;

- срок, в течение которого можно использовать накопленные мили, составляет 5 лет;

- максимальное количество начисляемых миль в месяц – 6 000;

- минимальный остаток накопленных миль для возможности компенсации стоимости покупки – 6 000.

В банке Тинькофф и без того довольно приятные условия обладания карточками, а с бонусной программой ALL Airlines достоинств еще больше:

- возможность бесплатного обслуживания карточки;

- бесплатное снятие наличных на сумму от 3 000 до 150 000 рублей в любых банкоматах и ПВН;

- бесплатная страховка поездок по всему миру;

- выгодная бонусная программа;

- возможность бесконтактной оплаты;

- возможность начисления процентов на остаток.

Бесплатное обслуживание карточки возможно в том случае, если ежедневный остаток на карточном счете превышает 100 000 рублей. В противном случае каждый месяц списывается по 299 рублей или 3 588 рублей в год.

К недостаткам обладания данным пластиком можно отнести лишь платный смс-банк – 59 рублей в месяц.

У банка Тинькофф очень простые условия оформления и получения банковских карт: заявка подается онлайн на сайте банка, возраст, с которого можно стать обладателем карточки ALL Airlines, начинается с 14 лет, а сам пластик бесплатно доставляется по всей России.

Карточки, включая дебетовые, доставят на дом или в офис.

OneTwoTrip от «Тинькофф»

Карта OneTwoTrip эмитируется как MasterCard в категориях World и Black Edition. Это не совсем мильная карта. Здесь в качестве бонусов выступают трипкоины. Согласно условиям соглашения применяется такой курс: 1 трипкоин = 1 рублю. Эту валюту можно использовать на сайте-агрегаторе путешествий OneTwoTrip при оплате:

- авиабилетов;

- билетов на поезда;

- аренды автотранспорта;

- туров и экскурсий;

- отелей.

Начисление бонусов происходит так:

- 4% при приобретении билетов на самолеты;

- 8% при расчете за отели;

- до 5% при оформлении билетов на поезда;

- 1% за остальные покупки;

- 0-30% — от партнеров OneTwoTrip.

Преимущества:

- есть возможность безвозмездного владения карточкой (при наличии кредита или неснижаемого остатка сверх 30 000 рублей). В прочих случаях владение ею означает уплату 99 рублей в месяц;

- бесплатные интернет-банк и мобильный банк;

- возможность выбора самого выгодного предложения для туристов из множества операторов.

Недостатки:

- перевод в пользу клиентов других банков на сумму свыше 20 000 рублей предусматривает комиссию в размере 1,5%;

- снятие наличности в сумме до 3 000 рублей в сторонних банках стоит 90 рублей.

Если остаток по счету менее 300 000 рублей при месячном обороте от 3 000 рублей, то начисляется 6% годовых. Доход поступает в трипкоинах.

Мильная карта S7 от «Тинькофф»

S7-Tinkoff – это MasterCard. Здесь за покупки предоставляются мили. Их используют для:

- приобретения билетов на S7 Airlines или на рейсы остальных членов OneWorld;

- повышения уровня комфорта обслуживания до уровня бизнес.

Мили начисляются так:

- 3 мили за каждые 60 рублей, использованные на портале S7;

- 1,5 мили за 60 рублей при безналичном расчете за прочие покупки;

- до 18 миль зачислят за каждые 60 рублей, потраченные на спецпредложения.

Преимущества:

- участие в спецраспродажах авиабилетов, что проводятся 2 раза в год;

- выдача наличности в любых банкоматах мира при нулевой комиссии;

- милями можно делиться. Допускается передача до 500 миль;

- если за квартал потратить свыше 800 000 рублей со счета карточки, то можно 1 раз в год безвозмездно повышать класс обслуживания, проходить регистрацию на стойке уровня бизнес, оформить допбагаж и выбор места.

Недостаток: обслуживание карточки при комиссии в 0 рублей доступно лишь при остатке по карте более 150 000 рублей. Если не соблюсти данное условие, придется заплатить 190 рублей за месяц.

Для получения билета, полностью оплаченного бонусами, на один из регулярных рейсов достаточно накопить 6 000 миль.

Мильная карта «Сбербанка»

В Сбербанке эмитируют карту «Аэрофлот». Она доступна в 3 вариациях:

- Классическая – стоимость обслуживания 900 рублей в 1-ый год владения и 600 рублей в последующие;

- Золотая, что обойдется в 3 500 рублей за год пользования;

- Signature – 12 000 рублей в год.

Принципиальное отличие всех карт заключается в наличии и качестве преференций. Например, начисление миль происходит исходя из каждых 60, потраченных безналичным путем, рублей, но держатели Классической карты получат 1 милю, Золотой – 1,5 мили, а Signature – 2 мили.

Преимущества:

- отсутствие комиссий за снятие наличности в фирменных банкоматах в пределах установленных лимитов — 150 000 рублей для Классической версии и 500 000 рублей для Signature;

- валюта счета – российский рубль, евро или доллары США;

- есть возможность эмиссии дополнительных карточек.

Недостатки:

- высокая стоимость продуктов премиум класса;

- Сбербанк не вступает в альянсы с другими банками, что означает обязательное взимание комиссии при обращении к аппаратам других финансовых учреждений, в том числе, заграницей.

Мильная карта «Газпромбанка»

«Газпромбанк – Travel Miles» — мильная карточка «Газпромбанка». Она подтверждает участие в программе «Travel Miles», согласно условиям которой накопленные мили можно тратить на расчет за туристические услуги на сайте iGlobe.ru.

1 миляначисляется за каждые 30 рублей ($1 или 1 евро), потраченные безналичным путем.

Карточка может быть как дебетовой, так и кредитной. Есть возможность эмиссии как в качестве Visa, так и как Mastercard.

Преимущества:

- премиальное вознаграждение можно использовать для оплаты различных туристических услуг у разных операторов, а не только для покупки авиабилетов на рейсы одного альянса;

- есть возможность выпуска допкарточки к основному счету. Траты с дополнительных бланков учитывают при расчете бонусных миль;

- счет открывается в российских рублях, евро или в долларах США.

Недостатки:

- согласно тарифам выпуск карточки платный и стоит от 1 300 рублей;

- срок действия бланка – 2 года.

«Промсвязьбанк»

«Карта мира без границ» MasterCard World от «Промсвязьбанка» бывает как дебетовой, так и кредитной. Принцип начисления миль – 1,5% от суммы покупки, совершенной заграницей, и 1% от величины прочих трат. 1 500 миль начисляется владельцу карточки в качестве приветствия.

Преимущества:

- срок действия бланка – 4 года;

- есть возможность сделать карточку зарплатной;

- предоставляется бесплатное страхование выезжающих заграницу с покрытием до 50 000 евро;

- на остаток по счету начисляется до 5% годовых;

- милями оплачивают до 100% стоимости туристических услуг;

- бесплатные интернет-банк и мобильный банк;

- есть возможность доставки карточки курьером;

- карточка открывает доступ к программе скидок «Мир скидок ПСБ», благодаря которой можно получить дисконт до 20% у партнеров банка.

Недостатки:

- стоимость владения за 1 год – 1 990 рублей;

- для того чтобы получить 1 милю, в России нужно потратить 100 рублей.

«Райффайзенбанк»

В «Райффайзенбанке» предлагают оформить сразу 2 дебетовые мильные карточки:

- Buy&Fly;

- Visa Classic Travel.

Их достоинства:

- мили принимают к оплате туристических услуг на сайте iGlobe.ru;

- счет может быть рублевым и валютным (в евро или в долларах США);

- мольный банк и мобильное приложение бесплатны;

- преференции от 4 000 партнеров банка.

Недостаток: платное СМС-информирование о совершенных транзакциях – 60 рублей в месяц.

Buy&Fly

По карте Buy&Fly MasterCard начисляется 1 миля за каждые 100 рублей покупок, оплаченных с карты. Если за месяц со счета потрачено более 75 000 рублей, то за суммы, превышающие указанную, можно получить 3 мили за каждые 100 рублей. За 1 календарный год можно получить не более 240 000 миль.

Преимущества:

- можно выпустить допкарточку;

- счет карты открывается в рублях, евро или в американских долларах.

Недостаток: получение наличности в аппаратах других компаний – 1% (не менее 100 рублей).

Если карточку заказать до 31.12.2019 г., то первый год обслуживания будет бесплатным.

Visa Classic Travel

Держатели Visa Classic Travel вправе рассчитывать на 1 милю за каждые 40 потраченных рублей и на подарок ко дню рождения в сумме 1 000 миль.

Преимущество: годовое обслуживание – от 500 рублей.

Недостатки:

- получение наличности в России и заграницей в банках-партнерах «Райффайзенбанка» без комиссии возможно только в первые 2 операции. Потом удержат 1% (минимум 199 рублей);

- карта неперсонифицирована – на бланке нет имени и фамилии держателя, хотя счет будет открыт на его имя.

«Открытие»

Банк «Открытие» эмитирует карту Travel. Карточка универсальная. Полученные бонусы тратят на туристические услуги на сайте travel.open.ru.

За покупки дают 4 премиальных рубля по карточке «Премиум» и 3 – по «Оптимальной».

Преимущества:

- после 1-ой покупки на бонусный счет начисляют 300 или 600 рублей премии с учетом класса продукта;

- согласно тарифам на остаток по счету начисляется доход, равный 5% годовых;

- возможна эмиссия до 5 допкарт;

- счет оформляется в одной из 3 основных валют;

- бонусы направляют на оплату широкого спектра туристических услуг.

Недостатки:

- карта уровня «Премиум» стоит 2 500 рублей в месяц, а «Оптимальная» — 299 рублей;

- СМС-информатор по обычной карточке обойдется в 59 рублей, а по люксовой – 0 рублей.

«Россельхозбанк»

В «Россельхозбанке» выдают «Путевую карту». Она выпускается как:

- Visa Classic Instant Issue;

- Visa Classic;

- Visa Gold.

Преимущества:

- действует программа лояльности «Урожай»;

- предусмотрен заказ до 8 допкарт;

- бесплатный СМС-сервис;

- активные клиенты освобождены от комиссии за обслуживание;

- карта используется для оплаты разнообразных туристических услуг разных операторов.

В первые 2 месяца владения продуктом бонусы начисляются с коэффициентом 2.

Недостатки:

- счет открывается лишь в рублях;

- можно взять моментальную карточку, имя держателя которой на бланке напечатано не будет. Счет все же персонифицирован. Карта моментальной эмиссии действительна 2 года. Прочие – 3 года;

- платный выпуск каждого карточного бланка – 99 рублей за Classic или 299 рублей за Gold.

«Авангард»

В банке «Авангард» предоставят Airbonus и Airbonus Premium на базе VISA или MasterCard. Полученные мили в фирменном интернет-банкинге тратят при оплате билетов на самолеты, поезда, включая московский «Аэроэкспресс».

При предоставлении первого карточного бланка как приветствие начисляют спецмили: 500 миль по Airbonus и 1 000 по Airbonus Premium. Прибавка 1 бонуса осуществляется за каждые потраченные 20 рублей по 1-ому типу карт и 30 рублей по 2-ому.

Преимущества:

- за бюджетную Airbonus платят 1 000 рублей в год ($40 или 40 евро);

- карточный счет оформляют в одной из 3 валют – российский рубль, американский доллар, евро;

- безвозмездная страховка для выезжающих зарубеж с покрытием в 60 000 евро;

- есть дисконтная программа;

- при Airbonus Premium карточный бланк Priority Pass предоставляется бесплатно;

- карта IAPA для владельцев Airbonus Premium бесплатная.

Недостатки:

- дорогостоящее обслуживание Airbonus Premium – 5 500 рублей ($200 или 200 евро) за 1 год;

- небольшая банкоматная сеть.

«Санкт-Петербург»

Банк «Санкт-Петербург» подготовил для путешествующих карту Mastercard World Travel.

Правила исчисления миль:

- Mastercard World Travel – 1,5% в милях за все покупки и до 8% за деньги, потраченные на фирменном Travel портале, и до 3% годовых начислят на остаток по счету;

- Mastercard World Travel Premium – 2% за любые траты, до 10% за средства, оставленные на спецсайте банка, до 5% годовых на остаток по счету.

При покупках от 100 000 рублей за 1 месяц начисляют мили исходя из ставки до 30%.

Преимущества:

- предоставляется бесплатная страховка для выезжающих заграницу;

- выгодная бонусная программа.

Недостатки:

- допускается бесплатноt получение наличности за границей в зависимости от класса карты 4 или 8 раз;

- обслуживание безвозмездное, когда за месяц тратится от 30 000 рублей или остаток на счету сохраняется на уровне не менее 100 000 рублей. В ином случае месячная комиссия равна, соответственно классу продукта, 249 рублей или 1 249 рублей;

- валюта счета – только российский рубль.

Лучшие карты для накопления миль

Сравнение карт с милями показало, что лучшими можно признать такие продукты:

- All Airlines от банка «Тинькофф», предлагающая выгодную систему начисления миль, бесплатную страховку при выезде зарубеж и позволяющая тратить бонусы на оплату путешествий у различных операторов;

- AlfaTravel от «Альфа-банка», благодаря которой можно получать хороший кэшбэк в виде миль за покупки на фирменном туристическом агрегаторе. Важно, что счет можно открыть в одной из 5 валют, что позволяет существенно экономить на конвертации;

- Visa Classic Travel от «Райффайзенбанка». Она является лучшим предложением для тех, кто часто путешествует заграницу, кто расплачивается в иностранной валюте и пользуется европейскими банкоматами;

- «Газпромбанк – Travel Miles» от «Газпромбанка», позволяющая покупать туры и билеты на сайте iGlobe.ru. Хорош и курс начисления миль.

Самая выгодная карта с милями

Возглавляет рейтинг топ-5 карта OneTwoTrip от «Тинькофф». Она универсальная: ее бонусы используют для расчета на сайте агрегатора туруслуг. Бланк доставят на дом или в офис. Умеренная стоимость владения идеально сочетается с хорошим курсом начисления бонусов при оплате туруслуг, а также с начислением процента на остаток в виде все тех же премиальных трипкоинов.

>15 дебетовых карт с милями для путешественников

Карты с бонусами в одной авиакомпании

Кобрендинговые карты с российскими авиакомпаниями предлагают 5 банков из топ-30 по активам. Эти карты связаны с бонусными системами авиакомпаний «Аэрофлот», S7 и Utair. В список также вошла карта банка «Русский Стандарт», по которой копятся баллы в программе авиакомпании British Airways: последняя входит в альянс Oneworld и поддерживает покупку билетов у авиакомпаний-партнёров, среди которых есть российская S7.

Мы подсчитали, сколько придётся копить на перелёт Москва — Сочи в экономклассе 1 марта 2019 года. Там, где начисление миль зависело от размера расходов по карте, считали, что наши траты составляют 50 000 ₽ в месяц. Приветственные бонусы и стоимость обслуживания карты не учитывали.

|

Банк — Карта |

Начисление миль |

Траты на билет Москва — Сочи |

Стоимость обслуживания |

|

ФК Открытие — Utair (Mastercard World) |

1,5 мили за 150 ₽ |

298 400 ₽ Цена билета: 2985 ₽, оплата бонусами: 2984 мили + 1 ₽ |

299 ₽/мес., бесплатно при пополнении от 50000 ₽/мес., остатке от 300000 ₽ или остатке от 150000 ₽ и тратах от 20000 ₽/мес. |

|

СМП Банк — Аэрофлот бонус (Мир Классическая) |

1,25 мили за 60 ₽ |

480 000 ₽ Цена билета: 4051 ₽, оплата бонусами: 10000 миль + 2351 ₽ |

900 ₽/год |

|

Тинькофф Банк — S7 Airlines (Mastercard World) |

1,25 мили за 60 ₽; при остатке от 150000 ₽ — 1,5 мили за 60 ₽; у партнёров — до 18 миль за 60 ₽ |

480 000 ₽ Цена билета: 3415 ₽, оплата бонусами: 10 000 миль + 2315 ₽ |

190 ₽/мес., бесплатно при остатке от 150000 ₽ или при наличии кредита |

|

Альфа-Банк — Аэрофлот (Mastercard Platinum) |

1,1 мили за 60 ₽ при тратах 10–70000 ₽/мес.; при тратах от 70000 ₽/мес. — 1,5 мили за 60 ₽ |

546 000 ₽ Цена билета: 4051 ₽, оплата бонусами: 10000 миль + 2351 ₽ |

100 ₽/мес., бесплатно при тратах от 10000 ₽ или остатке 30000 ₽ |

|

Сбербанк — Аэрофлот (Visa Classic) |

1 миля за 60 ₽ |

600 000 ₽ Цена билета: 4051 ₽, оплата бонусами: 10000 миль + 2351 ₽ |

1 год — 900 ₽/год, далее — 600 ₽/год |

|

Русский Стандарт — British Airways (полёты авиакомпанией S7) |

1 балл за 65 ₽ |

650 000 ₽ Цена билета: 3415 ₽, оплата бонусами: 10000 миль + 2315 ₽ |

3000 ₽/год |

Быстрее всего получится накопить мили на перелёт из Москвы в Сочи авиакомпанией Utair. Для этого придётся потратить по карте ФК Открытие 298 400 ₽. Если ваш ежемесячный расход по карте — 50 000 ₽, то купить билет за мили вы сможете через полгода. Бонусная программа авиакомпании позволяет оплачивать милями практически полную стоимость билета, это удобно.

Ещё больше карт с милями

Калькулятор Сравни.ру

Чтобы обменять мили на полёт авиакомпаниями «Аэрофлот» или S7 (карты СМП Банка и Тинькофф Банка), нужны одинаковые траты: 480 000 ₽. За билеты придётся доплатить: 2351 ₽ («Аэрофлот») или 2315 ₽ (S7). Если держать на карте Тинькофф Банка остаток в 150 000 ₽, то накопить на билет можно быстрее: в этом случае мили будут начисляться по формуле 1,5 мили за каждые потраченные 60 ₽, и потратить придётся 400 000 ₽.

Читайте по теме: Приятного полёта: сравнение бонусных программ российских авиакомпаний

Карты с милями

Карты с начислением миль за покупки выпускают 9 крупнейших российских банков. В отличие от кобрендинговых карт, ими можно оплачивать билеты в любых авиакомпаниях — правда, чаще всего только на трэвел-порталах самих банков или их партнёров.

Мы также подсчитали, сколько нужно тратить по картам, чтобы накопить мили на самый дешёвый билет Москва — Сочи 1 марта 2019 года, если примерные расходы составляют 50 000 ₽ в месяц.

|

Банк — Карта |

Начисление миль |

Траты на билет Москва — Сочи |

Стоимость обслуживания |

|

ФК Открытие — Карта Travel (Тариф «Оптимальный») |

3 бонуса за 100 ₽ |

78 633 ₽ Цена билета: 2359 ₽/миль (travel.open.ru) |

299 ₽/мес., бесплатно — при пополнении карты от 50000 ₽/мес., или остатке от 150000 ₽ и тратах от 20000 ₽/мес., или остатке от 300000 ₽ |

|

ЮниКредит Банк — Пакет услуг «Без границ» (Visa Platinum) |

2% на всё; 3% — на авиабилеты, отели, аренду автомобилей; 6% годовых милями на остаток |

116 200 ₽ Цена билета: 2324 ₽/миль (tickets.unicredit.ru) |

500 ₽/мес. |

|

ВТБ — Мультикарта |

1% при тратах 5–15000 ₽/мес.; при тратах 15–75000 ₽ — 2%; от 75000 ₽ — 4%; от 75000 ₽ при оплате смартфоном — 5% |

117 950 ₽ Цена билета: 2359 ₽/миль (travel.vtb.ru) |

249 ₽/мес., бесплатно при тратах от 5000 ₽/мес. |

|

Альфа-Банк — Alfa Travel |

2% при тратах 10–70000 ₽/мес., от 70000 ₽/мес. — 3%; за оплату услуг на travel.alfabank.ru — 5,5–9% |

121 700 ₽ Цена билета: 2434 ₽/миль (travel.alfabank.ru) |

100 ₽/мес.; бесплатно — первые 2 мес. и далее при тратах от 10000 ₽/мес. или остатке от 30000 ₽ |

|

Банк Санкт-Петербург — Mastercard World Travel |

1,5% на всё; за покупки на Travel-портале банка — 8%; 3% годовых милями на остаток |

150 467 ₽ Цена билета: 2257 ₽/миль (на любом портале) |

249 ₽/мес., бесплатно — при покупках от 30000 ₽/мес. или остатке от 100000 ₽ |

|

Газпромбанк — Travel Miles |

1 миля за 30 ₽ при расходах до 30000 ₽; 1,5 мили за 30 ₽ при расходах 30–60000 ₽; 2 мили за 30 ₽ при расходах от 60000 ₽ (с учётом премиальных миль) |

162 300 ₽ Цена билета: 2865 ₽, оплата бонусами: 8115 миль + 755 ₽ (iglobe.ru) |

1300 ₽ за выпуск карты |

|

Росбанк — Можно всё (пакет «Классический») |

1% бонусов за операции в рамках оборота от 5000 до 30000 ₽/мес.; далее за оборот в промежутке 30–80000 ₽/мес., — 2%; за 80–300000 ₽/мес. — 5%, за все последующие операции — 1% |

От 116 250 до 178 846 ₽ Цена билета: 2325 ₽/миль (onetwotrip.com) |

199 ₽/мес. (бесплатно при остатке от 100000 ₽ или расходах от 15000 ₽) + 599 ₽/год за обслуживание карты при подключении программы #МожноВСЁ |

|

Тинькофф Банк — All Airlines |

1% на всё при остатке до 100000 ₽; при остатке от 100000 ₽ — 1,5%; у партнёров — 3–30%; 6% годовых милями при расходах от 20000 ₽/мес. |

225 700 ₽ Цена билета: 2257 ₽/миль (на любом |

299 ₽/мес., бесплатно при остатке от 100000 ₽ или при наличии кредита |

|

Райффайзенбанк — Visa Classic Travel |

1 миля за 40 ₽ |

324 600 ₽ Цена билета: 2865 ₽, оплата бонусами: 8115 миль + 755 ₽ (iglobe.ru) |

750 ₽/год (500 ₽/год при подключении пакета услуг «Оптимальный» + 100 ₽/мес. за пакет услуг, бесплатно — при тратах от 10000 ₽/мес. или остатке от 100000 ₽) |

Быстрее всего накопить на «бесплатный» полёт в Сочи можно с помощью карты Travel Miles ФК Открытие. Для этого по карте придётся потратить 78 633 ₽.

Чтобы обменять билет на мили по карте «Без границ» ЮниКредит Банка, надо потратить 116 200 ₽ (2% из них вернутся на карту милями). Почти такой же объём трат потребуется для покупки билета за мили по Мультикарте ВТБ — 117 950 ₽.

Почти все банки требуют покупать билеты на собственных трэвел-порталах — например, «Открытие Travel» от ФК Открытие или «Программа Без границ» от ЮниКредит Банка. Исключение — Тинькофф Банк (карта All Airlines): там мили можно обменивать на авиабилеты, купленные на любом ресурсе.

Абсолютно бесплатных карт в списке нет, но некоторые банки предлагают бесплатное обслуживание при соблюдении условий: например, поддержании определённого объёма расходов по карте или размера остатка. Самые дешёвые карты из списка — Visa Classic Travel Райффайзенбанка (750 ₽ в год) и Alfa Travel Альфа-Банка (100 ₽ в месяц). Самая дорогая — «Без границ» ЮниКредит Банка (500 ₽ в месяц).

Как мы считали

Дебетовые карты, по которым начисляется кэшбэк милями, искали на сайтах банков из топ-30 по размеру активов. В каждом банке выбирали 1 карту с милями и 1 кобрендинговую карту с милями (если такие были); если таких карт было несколько — выбирали ту, у которой ниже стоимость обслуживания. Условие: мили или бонусы можно потратить только на путешествия (покупку авиабилетов, бронирование гостиниц и т. д.).

Из списка исключались карты, если по ним нельзя было купить билет по направлению Москва — Сочи (например, если карта участвует в бонусной программе только иностранных авиакомпаний), а также карты с закрытой информацией о порядке обмена миль на билеты.

Чтобы сравнить карты между собой, мы предположили, что мили нужно обменять на самый дешёвый билет экономкласса по направлению Москва — Сочи 1 марта 2019 года. Если по карте можно было обменять мили на любые авиабилеты на любом портале, смотрели стоимость билетов на сайте Aviasales. В случае если билет можно было приобрести за мили с доплатой, выбирали вариант, где доплата была наименьшей.

В рейтинге карты ранжировались по размеру трат, которые необходимы для накопления числа миль, достаточного для обмена на билет Москва — Сочи, от меньшего к большему (если мы получали промежуток, то при сортировке учитывали максимальную оценку расходов по карте). Если порядок начисления миль зависел от ежемесячных расходов по карте, то мы считали расходы равными 50 000 ₽ ежемесячно. Если размер трат был одинаковый у нескольких банков, то карты ранжировались по стоимости обслуживания. Мы предполагали, что остаток по карте не поддерживается, соответственно, процент на остаток, начисляемый милями, не учитывался, а если начисление миль за покупки зависело от его размера, то учитывалось минимальное накопление бонусов.

Тарифы, условия и стоимость билетов действительны на 13 ноября 2018 года. При написании текста Сравни.ру не сотрудничал ни с одним банком и порталом.

>Лучшие карты с бонусными милями 2019

Что собой представляют мильные карты

Мильные карточки – это кобрендинговое платежное средство. Выпуском занимаются совместно банки и крупные компании-перевозчики, например, Аэрофлот или S7. По таким картам кэшбэк начисляется в милях за любые покупки, а потратить их можно на следующие категории:

- при покупке авиабилетов, железнодорожных билетов;

- бронировании гостиниц, отелей, хостелов;

- аренде автомобилей за границей;

- оплате покупок в Duty Free и т.д.

Накопленные бонусы можно использовать для приобретения льготного авиабилета с частичной или полной оплатой бонусами.

Как выбрать карту с кэшбэком на авиабилеты

Сравнение банковских предложений 2019 года, позволило нам выявить основные критерии выбора, которым стоит уделять повышенное внимание:

- Размер кэшбэка – накопление миль ведется исходя из количества потраченных рублей в чеке. За каждые 20-100 рублей может быть начислено 1-4,5 условные единицы.

- Наличие приветственных бонусов – за активацию карточки или первую платежную операцию клиенту начисляется 500-1500 бонусов.

- Способы использования – покупки, которые можно оплатить накопленными мильными баллами, определяются банком. Например, их можно потратить на авиабилеты только ограниченного количества компаний-авиаперевозчиков.

- Ограничения – перед оформлением карты с милями, уточните все нюансы. Например, некоторые банки устанавливают минимальную сумму накоплений или разрешают оплачивать бонусами только билеты бизнес-класса.

Преимущества мильных карточек

Банки предлагают клиентам дополнительные привилегии за пользование собственными продуктами. В список преференций может входить следующее:

- доступ к международной программе Приорити Пасс;

- безлимитный интернет в роуминге;

- расширенный пакет страхования;

- бесплатный трансфер;

- консьерж-сервис;

- скидки при бронировании отелей, аренде авто.

Лучшие дебетовые карты с милями в 2019 году

Март 2019

Банки постоянно разрабатывают специальные продукты для различных категорий клиентов. Для путешественников и тех клиентов, которые вынуждены часто совершать поездки, предлагаются карты с возможностью получения кэшбэка милями. Ассортимент таких продуктов довольно широк, и выбрать подходящий вариант довольно непросто. В сегодняшнем материале представлены лучшие дебетовые карты с милями в 2019 году.

ТОП-3 мильные карты

Банки активно развивают карточные продукты с бонусными программами. В большом ассортименте предложений пользователю довольно сложно сориентироваться самостоятельно. Изучить все карты подробно практически невозможно. На это потребуется уйма времени, и вместо экономии клиент получит только испорченные нервы.

Рекомендуется сразу обратить внимание на самый популярный пластик, позволяющий копить мили. На текущий момент лучшими, по мнению клиентов, являются 3 карты для накопления бонусов путешественниками:

- Alfa Travel (Альфа-Банк);

- AIR Visa (ЮниКредит Банк);

- Аэрофлот (Альфа-Банк).

Карта Alfa Travel от Альфа-Банка

Alfa Travel от Альфа-Банка признана компанией Frank RG самой выгодной картой с милями. Она выпускается бесплатно. Ежемесячная плата за обслуживание составляет 100 рублей. Обслуживание будет бесплатным при выполнении одного из 3 условий:

- первые 2 месяца с момента оформления пластика;

- сумма покупок с помощью карты составляет 10 тысяч рублей или больше;

- на счёте поддерживается остаток в 30 тысяч рублей или больше.

Карта является мультивалютной. Её можно привязывать к счёту не только в рублях, но и в иностранной валюте (доллары, евро и так далее). Валютные счета открываются бесплатно, перепривязка пластика также осуществляется без взимания комиссии.

По карточке предусмотрено начисление процентов на остаток на сумму до 300 тысяч рублей. Если сумма покупок за месяц составляет 10-70 тысяч рублей, то они рассчитываются по ставке 1%, а при расходах от 70 тысяч — по 6% годовых. При оплате покупок за месяц на сумму до 10 тысяч рублей и на остаток свыше 300 тысяч доход не начисляется.

После совершения первой покупки с помощью пластика на счёт клиента поступает 1 тысяча приветственных миль. За покупки мили начисляются в следующем размере:

- 2% — при покупках за месяц на сумму от 10 до 70 тысяч рублей;

- 3% — если сумма покупок за календарный месяц превышает 70 тысяч рублей;

- до 9% — при покупке билетов или оплате отелей на сайте проекта Alfa Travel.

Накопленные мили можно тратить на сайте Alfa Travel. Срок действия вознаграждения неограничен. Наличные можно снимать без комиссии не только в банкоматах Альфа-Банка, но и в устройствах самообслуживания сторонних банков, если выполнены условия по бесплатному обслуживанию карточки.

Дополнительно владельцу пластика предоставляются следующие привилегии:

- Бесплатная расширенная страховка ВЗР. Она предоставляется для всей семьи и действует в том числе и при занятиях экстремальными видами спорта или при происшествиях, связанных с алкоголем.

- До 14 дней бесплатного интернета в роуминге. Предложение действует для абонентов операторов, входящих в большую четвёрку.

- Бесплатная упаковка багажа. Услуга предоставляется 4 раза в год и только в крупных российских аэропортах.

- Бесплатный доступ в бизнес-залы Priority Pass всем владельцам карт Alfa Travel Premium.

- Консьерж-сервис. Сотрудники службы помогут организовать поездку, приобрести билеты на различные мероприятия и так далее.

Обзор карты

Оформить карту

Дебетовка AIR Visa от ЮниКредит Банка

Дебетовая карточка AIR Visa выпускается ЮниКредит Банком бесплатно. Ежемесячная плата за обслуживание пластика — 249 рублей. Она не взимается, если клиент каждый месяц совершает покупки на сумму 10 тысяч рублей и более.

По карте начисляются проценты на остаток по ставке 7% годовых в виде миль. С дебетовки AIR Visa можно снимать наличные без комиссии в любых банкоматах за пределами РФ. На территории Российской Федерации бесплатное снятие возможно в банкоматах ЮниКредит Банка и банков-партнёров. В других случаях за получение наличных комиссия составит 1%, но не меньше 99 рублей.

За покупки по карте можно получить до 30% возврата милями. Программа кэшбэка выглядит следующим образом:

- 30% вернётся за покупки в магазинах Duty Free;

- до 10% начисляется за покупки на travel.unicredit.ru;

- 2% возвращается за остальные покупки по карте.

Накопленные мили можно потратить на сайте travel.unicredit.ru. Владельцу пластика предоставляется бесплатное страхование в туристических поездках. Размер страхового покрытия — 50 тысяч евро.

Обзор карты

Оформить карту

Дебетовая карта «Аэрофлот» от Альфа-Банка

Карта Аэрофлот выпускается Альфа-Банком в сотрудничестве с одноименной авиакомпанией. Пластик выпускается бесплатно, а его обслуживание будет стоить 100 рублей в месяц. Ежемесячная плата за обслуживание не взимается при выполнении какого-либо из 2 условий:

- при среднемесячном остатке на счёте от 30 тысяч рублей;

- при оплате картой покупок на сумму от 10 тысяч рублей в месяц.

При выполнении одного из условий бесплатного обслуживания также можно снимать наличные без комиссии в любых банкоматах. Суточный лимит на вывод наличных составляет 300 тысяч рублей, а месячный — 500 тысяч.

В рамках бонусной программы клиент получает 1 тысячу приветственных миль, а также ему будет начисляться до 1,5 миль за каждые 60 рублей, потраченные на покупки с помощью пластика. Накопленные бонусы можно потратить на билеты, а также повышение класса обслуживания.

Обзор карты

Оформить карту

Какую «мильную» карту лучше оформить?

Подбирая оптимальную «мильную» карту, стоит проанализировать собственные потребности и характер поездок. Банковские карты с милями авиакомпаний будут интересны только тем, кто предпочитает пользоваться услугами одного перевозчика. Всем остальным обычно подойдёт пластик с бонусной программой от банка. Накопленные по нему мили можно потратить на любые билеты и другие туристические услуги.

Нелишним при выборе карты для путешественника будет также обратить внимание на следующие моменты:

- Курсы конвертации. Они могут существенно различаться в разных банках, и, если планируются поездки в другие государства, лучше подобрать карточку с обменом валюты по курсу ЦБ РФ или близкому к нему. Для зарубежных поездок также хорошо подходят карточки с возможностью привязки к валютным счетам.

- Возможность снимать денежные средства без комиссии. Хотя наличные расчёты постепенно уходят в прошлое, но полностью без налички обойтись пока невозможно. Отыскать в поездках банкомат банка-эмитента часто сложно — лучше иметь возможность снять деньги в устройстве любого банка.

- Дополнительные опции. Бесплатная страховка при зарубежных поездках и прочие сервисы от банка позволяют сэкономить средства и сделать поездку более комфортной. Если путешествия планируются регулярно, то такие моменты нужно обязательно учитывать.

Дебетовые карты с милями позволяют существенно экономить на поездках и путешествиях. Причём владельцу пластика для накопления бонусов достаточно просто совершать обычные покупки и оплачивать их с помощью пластика. Значительным плюсом для клиентов также является наличие у многих мильных карт бесплатных дополнительных сервисов для путешественников.

Лучшие доходные карты Польза Хоум Кредит Банк Дебетовая карта

- 10% на остаток

- до 10% кэшбэка

- 0₽ за обслуживание

Подробнее ОТП Максимум+ ОТП Банк Дебетовая карта

- 6% на остаток

- до 10% кэшбэка

- 0₽ за обслуживание

Подробнее Tinkoff Black Тинькофф Банк Дебетовая карта

- 5% на остаток

- до 30% кэшбэка

- 0₽ за обслуживание

Подробнее