Содержание

- Как оформить справку об отсутствии долга по кредиту?

- Кому и для чего она может понадобиться?

- Как происходит получение справки об отсутствии задолженности в Сбербанке

- Что должно содержаться в справке

- Обращение в бюро кредитных историй

- Дополнительные рекомендации для заемщиков

- Как оформляется документ?

- Нужно ли платить за данную бумагу?

- Зачем нужен этот документ?

- Для чего может понадобиться справка?

- Порядок предоставления

- Справка может быть бесплатной

- Где и как взять справку о погашении кредита — особенности и рекомендации

- Причины наличия долга

- Когда нужна справка?

- Оформление

- Форма справки

- Кто имеет право получить?

- Досрочная оплата

- Рекомендации

- Итог

- Получение справки о погашении кредита

- Когда возникает необходимость в справке

- Процедура оформления

- Какая у справки форма

- Кто имеет право на получение справки

- Каковы особенности справки о досрочном погашении кредита

- Справка о закрытии кредита: как выглядит

- Кто может получить справку

- Справка о досрочном погашении кредита, особенности

- Справка о погашении кредита втб 24

Довольно часто возникают ситуации, когда гражданину РФ требуется получить справку в подтверждение того, что у него отсутствуют какие-либо долги. Например, когда закрывается бизнес, оформляются государственные дотации или другие виды кредитов.

Обращение в налоговую службу – главная, но не единственная рекомендация для таких ситуаций. Справка об отсутствии задолженности оформляется и другими способами.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта слева или звоните по телефону

+7 (499) 450-39-61

Это быстро и бесплатно !

Как оформить справку об отсутствии долга по кредиту?

Различные финансовые организации устанавливают свои требования, собственные алгоритмы. Обращение в одно из отделений и устное требование – самые простые варианты. После этого сотрудники учреждения должны сразу же заняться оформлением справки. Но чаще всего надо предоставить письменный запрос, в котором требуется оформить справку. Образец заявления можно взять у одного из сотрудников. Но можно ограничиться и обычной свободной формой.

Сроки оформления запроса определяются самим банком так же, как и сроки по оформлению ответов. Некоторым учреждениям для этого нужно всего 1-2 дня, другим требуется неделя. Процесс может растянуться и на месяцы.

Расценки при получении документов так же бывают разными. Чаще всего это зависит от запросов заемщика относительно скорости. Но показатель стандартно находится в пределах 100-600 рублей. Получение на протяжении месяца чаще бесплатное. Если это время пройдет, то стоимость услуги увеличивается. Исключением не стал и Сбербанк, справка об отсутствии задолженности по кредиту здесь выдается на общих правилах.

Кому и для чего она может понадобиться?

Есть следующие ситуации, когда не обойтись без справок об отсутствии долгов:

- необходимость оформить другой займ;

- при появлении споров с банком такие выписки могут послужить дополнительными доказательствами;

- при подключении платных услуг при оформлении пластиковых карт выписки помогают проконтролировать баланс, узнать о нем как можно больше;

- появление ошибок из-за человеческого фактора;

- технические ошибки, которые выявляются при осуществлении платежей различного вида;

- проведение различных досрочных выплат тоже могут учитываться далеко не сразу;

- начисление комиссий, к примеру, при денежных переводах (часть средств всегда идет на то, чтобы оплатить услуги самой финансовой организации);

- использование терминалов во время оплаты.

Как происходит получение справки об отсутствии задолженности в Сбербанке

Формирование бумаги происходит исключительно после того, как гражданин направляет соответствующий запрос. Необходимо лично посетить соответствующее учреждение, написать заявление. Иногда заявки принимаются и с использованием электронных форм.

Сотрудники контролирующих органов рекомендуют оформлять подобные справки минимум раз в год каждому гражданину.

Задолженности часто образуются по таким причинам, как сбои или халатность, технические ошибки. После этого система приступает к автоматическому начислению пени. Образуется долг, хотя сам гражданин не имеет о нем ни малейшего понятия. Потому и понадобится справка об отсутствии задолженности перед банком.

Строгие требования к самим справкам об отсутствии долгов отсутствуют. Главное – чтобы присутствовали следующие сведения:

- ФИО и данные из паспорта;

- полное наименование организации, куда обращается гражданин;

- указание цели, для которой понадобилась справка об остатке задолженности по кредиту.

Документы могут быть выданы третьим лицам, но – только если на них оформлена доверенность с нотариальным заверением. Обычно на выполнение подобных действий уходит до 5-10 дней.

После чего документ отправляют клиенту, одним из выбранных способов:

- по электронной почте;

- письмо по адресу регистрации или постоянного проживания;

- выдача при личном обращении — самый простой вариант, когда оформляется справка об отсутствии кредиторской задолженности.

Иногда граждане могут получить отказ, а не справку. Это чаще всего происходит, когда выявляют серьезную задолженность. Только устранив проблему, гражданин сможет подать заявление снова.

Срок действия у справок имеет свои ограничения. Все зависит от того, как часто обновляют информацию относительно поступивших ранее платежей.

При необходимости срочного оформления документа

Часто происходит так, что информация о выгодных предложениях приходит, но с нарушениями по срокам. Из-за чего сокращается время, когда требуется получить документы. Классическая процедура длится 5-10 дней.

Но всегда можно ускорить решение вопроса. Достаточно обратиться к сотрудникам с просьбой о том, чтобы быстрее провести необходимые действия. Только в этом случае надо быть готовым к увеличению размера государственных пошлин. Но зато сроки составят всего 1-3 дня.

Можно так же обращаться к частным компаниям, где выдается стандартная справка о задолженности по кредиту, Сбербанк может и в этом случае открыть свою информацию.

Что должно содержаться в справке

Фактически, справки представляют собой одностраничные документы, где указывается не так много данных:

- персональные данные клиента на основе паспорта;

- размер ранее взятых кредитов;

- сведения о том, что задолженности к текущему моменту отсутствуют полностью.

Кроме того, у справок есть свои реквизиты:

- порядковые номера;

- даты составления;

- подпись уполномоченных лиц вместе с печатями банка.

Форма №10-140 – официальная для документов такого рода. Однако, у каждой организации могут существовать свои собственные бланки, такая ситуация вполне допустима.

Примерный образец справки об отсутствии задолженности по кредиту вы можете посмотреть по ссылке.

Обращение в бюро кредитных историй

Это еще один способ для получения необходимых сведений. Ведь они всегда становятся частью кредитной истории, связанной с тем или иным гражданином. И бюро могут выдавать соответствующие выписки, если поступает запрос. Раз в год за получением такой услуги можно обратиться бесплатно. Если же количество обращений больше – нужно заплатить.

Лучше сделать запросы в каждое бюро, где может храниться соответствующая информация.

Дополнительные рекомендации для заемщиков

Чтобы справка из банка об отсутствии задолженности содержала точные и достоверные сведения, рекомендуется следовать нескольким простым правилам:

- Сохранение квитанций и чеков при совершении регулярных выплат.

- После окончательного погашения долгов запросы на оформление документа лучше отправлять не позднее, чем через месяц. Тогда меньше вероятность появления спорных ситуаций.

- Остатки на даты внесения платежей стоит выяснять тем, кто расплачивается досрочно. Стоит отдельно узнать о том, когда полная сумма долга будет считаться закрытой.

- По кредитным делам сроки давности стандартно равны трем годам. Потому и справки стоит хранить на протяжении данного времени. Тогда будет легче доказать свою позицию в случае необходимости. Это подтвердит, что обязательства клиента официально были прекращены.

Действующее законодательство фиксирует все нюансы, связанные с получением справок. Своевременное изучение нормативно-правовых актов позволяет избежать спорных ситуаций при решении вопросов. Кроме того, не лишними будут консультации у юристов.

Сведения о наличии или отсутствии задолженности чаще всего предоставляются на основе конкретного соглашения между гражданином и организацией. Бюро кредитных историй – учреждение, куда следует обратиться, если требуются сведения более общего характера, сразу по всем направлениям. Лучше всего запрашивать справки в тот же день, когда вносятся важные платежи. Тогда больше вероятность получения положительного решения суда и наличия всех необходимых доказательств к нужному моменту.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Информация о кредите может понадобиться заемщику в любой момент, поэтому Сбербанк готов предоставить ее по первому требованию. Клиент получает на руки справку, в которой прописаны все данные по его займу. Чтобы получить справку о текущей задолженности, нужно написать заявление в офисе Сбербанка.

Информация о кредите может понадобиться заемщику в любой момент, поэтому Сбербанк готов предоставить ее по первому требованию. Клиент получает на руки справку, в которой прописаны все данные по его займу. Чтобы получить справку о текущей задолженности, нужно написать заявление в офисе Сбербанка.

Как оформляется документ?

В отличие от некоторых других банков, которые принимают запросы на выдачу справки по тел-ну или через официальный сайт, Сбербанк допускает только личное обращение. Клиенту надо взять паспорт и явиться в отделение, где менеджер в письменной или устной форме примет запрос на получение справки.

Важно! Форма заявки строго не установлена, поэтому в отделении вам сообщат наиболее приемлемый вариант. Некоторые офисы выдают типовые образцы, по которым клиент должен оформлять запрос, другие – разрешают свободную форму.

Что касается сроков выдачи, обычно они варьируются от 1 до 10 дней. В большинстве случаев длительность рассмотрения зависит от вида кредита: справку об обычном потребительском займе могут выдать в течение тех же суток, а вот справку о наличии задолженности по ипотечному кредиту придется ждать подольше.

Справка об ипотечном кредите выдается только в том отделении, где была выдана ссуда, к потребительскому кредиту это не относится, справку о нем можно получить в любом отделении региона. Процедура полностью конфиденциальная. Документ не демонстрируется и не выдается на руки третьим лицам (если, конечно, не идет речь о доверенности на получение справки).

Нужно ли платить за данную бумагу?

На данный момент в Сбербанке процедура получения справки о размере остатка основного долга доступна ежемесячно без оплаты. Это прописано в ФЗ «О потребительском кредите». Однако при более частых запросах банк может взять с клиента определенную сумму в качестве комиссии.

Также, если заемщик хочет получить справку срочно (раньше установленного срока), придется заплатить по тарифу за скорость получения. На сегодняшний день кредитные организации пересматривают комиссионные тарифы за повторные запросы о справках и работают над усовершенствованием системы дистанционного обслуживания, чтобы сделать возможным и безопасным обращение клиента за справкой через интернет-банкинг или по телефону.

Зачем нужен этот документ?

На самом деле, причин, по которым люди берут справки о кредите, намного больше, чем кажется на первый взгляд. Среди них наиболее часто встречаются следующие:

- досрочное погашение кредита, при котором нужно представить справку об отсутствии остатка долга в Сбербанке или другой организации;

- получение ссуды в другой кредитной организации, хотя подобная информация всегда отражается в БКИ, на какой-то определенный момент она может быть не актуальна или вообще отсутствовать;

- отчет в Пенсионном фонде РФ о намерении реализовать материнский капитал в качестве выплаты по ипотечному займу;

- раздел имущества при разводе супругов;

- намерение рефинансировать займ.

Так же подобную справку может потребовать налоговый орган, если происходит возврат подоходного налога после покупки недвижимого имущества. Подтверждение налоговой декларации обязательно должно сопровождаться таким документом. Документ для налоговой должен содержать еще и информацию об удержанных процентах за последний календарный год.

ПОДАТЬ ЗАЯВКУ НА КРЕДИТ И БЫСТРО УЗНАТЬ РЕШЕНИЕПолную информацию об остатке основного долга, выплаченных процентах и размере текущей неустойки заемщик может получить из официального документа кредитно-финансового учреждения — справки о задолженности по кредиту.

Сведения о кредите клиент имеет право запросить в любой момент. Для этого необходимо написать заявление при личном обращении в отделение. Некоторые банки принимают запросы посредством устного заявления, по телефону или через собственные онлайн-сервисы.

Для чего может понадобиться справка?

Основные причины обращения клиентов за информацией по кредиту от банка следующие:

- Подтверждение закрытия договора и отсутствия задолженности при полном досрочном погашении (подробнее о том, зачем это нужно).

- Оформление ссуды в другом банке, если информация о кредите отсутствует в отчете БКИ или является неактуальной.

- Подача сведений в пенсионный фонд РФ с целью использования материнского капитала для погашения ипотечного кредита.

- Подтверждение данных налоговой декларации при возврате подоходного налога после приобретения недвижимости. Заказывать справку для налогового органа необходимо не только об остатке задолженности, но и о размере удержанных процентах за полный календарный год.

- Рефинансирование кредита в другом банке.

- Раздел имущества в судебном порядке при расторжении брака.

Порядок предоставления

Справка предоставляется непосредственно заемщику при оформлении письменного или устного запроса при предъявлении паспорта, составленного по образцу банка или в свободной форме.

Оформление справки в ПАО Сбербанк

Получить справку о задолженности в Сбербанке возможно только в отделении при личном обращении клиента: необходимо предъявить паспорт и написать заявление на имя управляющего банком.

Сроки исполнения варьируются от 1 до 10 дней: информацию по потребительскому договору предоставляют в день обращения, письменный ответ на запрос по ипотечному кредиту может занимать до 5 дней. Документ выдается бесплатно.

По потребительскому кредиту справка о задолженности выдается в любом офисе региона выдачи кредита, по ипотечному договору — только в офисе банка по месту выдачи ссуды.

В личном кабинете Сбербанка Онлайн заемщик может составить обращение на оформление справки по ссуде через форму обратной связи. Опция доступна только для ипотечных кредитов.

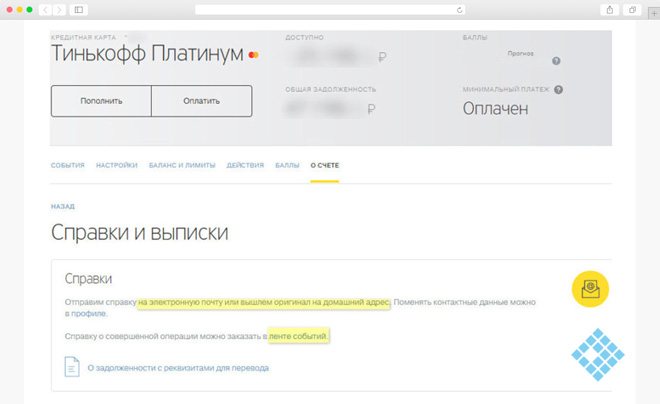

Оформление справки в АО «Тинькофф Банк»

АО «Тинькофф Банк» не имеет отделений, в связи с этим все обслуживание производится дистанционно. Для получения данных об остатке задолженности по кредитной карте или кредиту можно воспользоваться одним из следующих способов:

- Заказать документ самостоятельно в личном кабинете (интернет-банке или мобильном приложении): выбрать нужный счет и перейти в детали счета; выбрать тип справки и способ доставки.

- Оставить запрос через оператора горячей линии по круглосуточным бесплатным телефонам: 88005551010/88005552550.

- Запросить документ через сотрудников банка в онлайн-чате.

- Отправить запрос в свободной форме на электронный адрес банка credit@tinkoff.ru.

Оригинал документа клиент получает почтой на домашний адрес, указанный в анкете для банка. За оформление и отправку любой информации по кредитным продуктам клиентов комиссия не взимается. Сроки получения официального ответа от 3-15 дней (в зависимости от удаленности региона доставки).

Оформление справки в «ВТБ» (ПАО)

В «ВТБ» (ПАО) запрос оформляется при личном присутствии клиента или его доверенного лица с документом, подтверждающим личность. Заемщику предоставляется готовый бланк запроса, в который вписываются личные данные заемщика и номер договора. Существует два вида бланков: для потребительских кредитов и ипотеке.

Заказать справку по кредитным продуктам ВТБ можно в любом отделении банка по всей России. При заказе документа в регионе, отличном от места получения займа, срок ее изготовления может быть увеличен. Это связано с перенаправлением запроса клиента в нужный филиал.

Справка предоставляется бесплатно в течение 28 рабочих дней. В случае необходимости ускорения предоставления документа банк взимает плату за срочное изготовление:

- в течение 4 часов: 1250 рублей – для Москвы и Московской области, 750 рублей – для регионов;

- в течение 3 рабочих дней: 1000 рублей — для Москвы и Московской области, 500 рублей – для регионов.

Справка может быть бесплатной

Заказывая справку о задолженности важно знать, о существовании федерального закона N 353-ФЗ «О потребительском кредите (займе)».

При повторных обращениях в рамках данного периода банк имеет право взять комиссию, согласно установленных тарифов. При срочном исполнении берется повышенная комиссия.

Клиентоориентированные банки сегодня пересматривают тарифы на изготовление всех видов справок и исключают комиссию за ее оформление. Платными остаются срочные запросы клиентов. Банки также активно развивают дистанционные каналы для оформления запросов документов в личном кабинете или по телефону горячей линии.

Где и как взять справку о погашении кредита — особенности и рекомендации

Полностью оплатив кредит, клиент получает квитанцию. Если есть все документы по внесению средств, то можно лишь посчитать сумму платежа и выполнить сравнение с договорными обязательствами. Но бывают случаи, когда размер долга в окончательном расчете отличается от суммы, прописанной в договоре. У заемщика есть право требования документа об оплате долга (ст. 408 ГК РФ). Как взять справку о погашении кредита, рассказано в статье.

Причины наличия долга

Клиент, оплатив нужную сумму, обычно уверен, что долг погашен полностью, но бывает, что это не так. Причины появления неоплаченного остатка могут быть разные:

- В ситуациях, когда оплата долга осуществляется с помощью терминалов, переводов из других банков или платежных систем, средства поступают несколько дней, из-за чего появляется разница в суммах для окончательной оплаты.

- Часто помимо оплаты основной части кредита и процентов банк списывает комиссии за перечисление денег. Тогда средств, зачисленных на оплату долга, на окончательный расчет не хватает, и в ссуде появится просрочка, к тому же будут начислены штрафы.

- К кредитным картам подключаются дополнительные услуги: СМС-оповещение, получение выписок, обслуживание. Комиссии списываются автоматически, о чем клиент может забыть, но счет будет продолжать работать. Может появиться необходимость письменного отказа от перевыпуска кредитной карты, расходы по которой тоже осуществляются благодаря счету кредита.

- При досрочной оплате могут появиться сложности по срокам зачисления денег в оплату долга.

- Часто наблюдается невнимательность работников банка, технические сбои в ПО при оплате небольших сумм.

Такие ситуации приводят не только к дополнительным тратам, но и к порче кредитной истории, улучшение которой займет время. Поэтому после оплаты долга нужно ознакомиться с тем, как взять справку о погашении кредита.

Когда нужна справка?

Справка о полном погашении кредита необходима:

- Для уверенности клиента, что у него нет долга в конкретном кредитном учреждении.

- При появлении споров с банком, обращении в суд, что будет подтверждением полной оплаты долга.

- Если требуется быстро оформить кредит в другом банке, когда сведения об оплате долга из БКИ не поступили.

В этих случаях нужно обязательно знать, как получить справку или выписку по кредиту в банке. Наличие бумаги позволит разрешить многие спорные ситуации, которые могут возникнуть между сторонами. Также следует узнать, где получить справку о полном погашении кредита. Ведь некоторые банки предоставляют ее только в отделении, а другие могут отправлять по почте.

Оформление

Как взять справку о погашении кредита? Процедура оформления этой бумаги в каждом учреждении осуществляется по-разному. В некоторых кредитных организациях нужен письменный запрос на выдачу документа, но часто это выполняется по устному заявлению клиента.

Сроки оформления справок о закрытии кредита различные: они могут предоставляться в день обращения («ОТП Банк») либо на протяжении недели с момента письменного обращения (в Сбербанке, «ВТБ 24»). Максимум установлен в 2 месяца. Возможно действие тарифов на изготовление справки – 100-600 рублей. «Альфа-банк» и «Совкомбанк» такую услугу осуществляют бесплатно.

Как взять справку о погашении кредита, если весь долг был внесен? Необходимо написать заявление, где обозначается Ф.И.О. клиента, номер договора, дата последнего взноса в оплату долга и дата представления. В требовании указываются законодательные документы: ГК РФ, инструкции ЦБ РФ №153-И, ст. 8, 10 закона «О защите прав потребителей». Клиент должен поставить подпись и расшифровку Ф.И.О.

Где взять справку о погашении кредита? Клиенту нужно обратиться в отделение банка, где был оформлен заем, или позвонить по телефону. Справку о погашении кредита, образец которой представлен в статье, можно заказать в любое время. В законе нет конкретных сроков. Но некоторыми кредитными учреждениями вводятся ограничения по бесплатной выдаче данной бумаги.

Некоторыми банками на протяжении месяца справка предоставляется бесплатно, но после этого данная услуга стоит 300-500 рублей. Есть тарифы за срочность, банк «Зенит» взимает за это 50 рублей. Недобросовестные учреждения затягивают с выдачей справки или совсем отказывают в ее выдаче. Тогда клиент имеет право на оформление письменного запроса на представление документа в 2 экземплярах и вручение уполномоченному работнику своего экземпляра под подпись. Запрос должен быть внесен в специальный журнал, ему присваивается номер. Такие действия нужны для получения возможности подачи жалобы в ЦБ или в суд.

Форма справки

Официально установленного образца справки нет, своя форма действует в каждом банке. Но все же есть обязательные требования:

- Требуется указание дат выписки и предоставления информации.

- Нужно указать полное название кредитного учреждения, платежные и почтовые реквизиты, контактные сведения.

- В справке указывается ссылка на номер и дату договора, Ф.И.О. заемщика, сумма займа.

- Важно наличие формулировки о полной оплате долга.

- В конце обязательно ставится подпись ответственного работника и печать банка.

Документ представляется на фирменном бланке. В этом случае печати может не быть. Если же бланк обычный, то печать требуется в обязательном порядке. Просьбу о закрытии счета можно не фиксировать, поскольку он закрывается автоматически после полной оплаты. Исключением являются кредитные карты. По ним нужно, чтобы справка включала сведения о закрытии счета, иначе карта может перевыпуститься благодаря кредитным средствам, и по ней будет происходить начисление процентов. Справка может быть передана лично или отправлена по почте.

Кто имеет право получить?

Получить справку могут те, кто принимал участие в сделке по выдаче кредита. К ним относят:

- Заемщика. Если в договоре есть созаемщики, то каждый из них имеет право запросить бумагу.

- Поручителя. На него возлагается солидарная ответственность с заемщиком по оплате задолженности, поэтому он может подать запрос на получение справки, даже если она была выдана основному клиенту.

- Залогодателя, если в залог поступило имущество, которое принадлежит третьему лицу. Ему важно знать о снятии обременения по соглашению о залоге, поэтому он может запросить справку и оригиналы на имущество.

Контроль оплаты долга нужен во время получения кредита под залог недвижимого имущества, чтобы своевременно снять обременение. Иначе никакие сделки не будут возможны. Эта процедура может длиться до 30 дней, поэтому желательно вовремя подготовить документы, включая справку об оплате долга.

Досрочная оплата

Если клиент пожелал досрочно внести средства в оплату долга, то ему нужно узнать у специалистов банка остаток на конкретную дату и оплатить его. Часто это бывает причиной появления неоплаченной задолженности и выноса ее на просрочку. Каждая кредитная организация предъявляет требования к досрочной оплате кредита, которые нужно учитывать во время получения справки:

- Кредитный договор может предусматривать запрет на досрочную оплату на протяжении какого-то периода. Поэтому, какая бы сумма ни была внесена на счет, погашение выполняется на основе графика. Получается, что придется оплатить проценты. Справка может быть выдана лишь после окончания действия моратория или выполнения оплаты долга.

- В кредитном договоре может быть пометка о том, что досрочная оплата разрешена лишь в срок очередного платежа. В этом случае неважно, когда клиент внес средства, списание будет в дату, установленную графиком. Только после этого можно будет получить справку.

- По договору досрочная оплата может предусматриваться лишь после заявления заемщика. Поэтому недостаточно лишь внести средства. С наступлением срока происходит списание долга по сумме на основе графика. Поэтому перед запросом нужно составить заявление.

- С досрочной оплатой получится сэкономить на страховке машины, жизни и здоровья клиента.

Рекомендации

Чтобы быть уверенным в прекращении кредитных отношений с банком, нужно соблюдать следующие правила:

- Сохранять квитанции до полного возврата и получения справки.

- Следует учитывать, что внесение денег на счет и погашение долга – разные даты, которые могут совпасть или разойтись на месяцы.

- Справку нужно запрашивать после оплаты, чтобы в дальнейшем не возникло никаких споров.

- При досрочной оплате нужно не только узнать остаток, но и уточнить дату, когда будет списание, и запросить справку на это число.

- Срок исковой давности по оплате кредита составляет 3 года. Поэтому в течение этого времени нужно сохранять документы, включая справку о полной оплате.

Итог

Заказ справки позволит не допустить спорных ситуаций, поэтому ее нужно получать обязательно. Это законное право всех клиентов, и отказать в нем банки не имеют права.

Получение справки о погашении кредита

Казалось бы, о чем переживать при погашении кредита. Обычно человек получает квитанцию по последнему платежу и просчитывает сумму всех платежей, производит сравнение с обязательствами по договору после выполнения всех выплат. Но есть различные «подводные камни». В итоге сумма, которую вы должны погасить, может несколько отличаться от той, что вы внесли. И при обнаружении этого у вас возникает долг, банк начинает начислять на него штраф и пеню. Конечно, вы можете постараться оспорить этот момент, но лучше не допустить, чтобы такая спорная ситуация возникла. Поэтому, вы как заемщик должны потребовать справку о погашении кредита, это будет подтверждающим документом. Что это за справка, и как ее получить, вы можете узнать, прочитав данную статью.

Когда возникает необходимость в справке

Клиенты, выполнив последний платеж, думают, что долг с процентами полностью погашен. Но это не всегда так?

Есть определенные причины, по которым задолженность может быть не погашена.

И они могут быть следующими:

- Когда деньги отправляются при использовании терминалов может возникать ситуация несовпадения в датах. Также проблемы могут возникнуть, когда клиент решил отправить денежный перевод, воспользовавшись услугами другого банка. Дело в том, поступление денег происходит в течение нескольких дней (узнайте про остальные способы оплаты кредита).

- За то, что вы переводите средства, многие банки списывают комиссию. И тогда вы вносите сумму, рассчитывая на погашение основного долга, а на самом деле он растет. И, соответственно, возникает долг, просрочка, а там дальше пени и штрафы.

- Еще, может быть, вы не заметили в договоре, как подписались на дополнительные услуги. Среди них смс-обслуживание, получение различных выписок и др. Списание средств происходит автоматически. Поэтому мы всегда советуем заранее узнавать, какой будет полная стоимость кредита.

- Иногда, погашая задолженность раньше срока, финансовая организация начисляет штрафы и комиссии. Но это прописывается в договоре.

- Иногда происходит ошибка: сотрудника или программного обеспечения.

получение справки

И дело даже не только в том, что придется заплатить больше. Это повлияет на вашу кредитную историю. Ее придется потом долгое время улучшать. Поэтому справка о полном погашении кредита нужна для таких ситуаций:

- чтобы вы были уверены, что никому ничего не должны;

- при обращении в суд, данный документ будет вашей защитой;

- в случае оформления другого займа, если пока нет информации в бюро кредитных историй о том, что вы погасили основной долг и проценты.

Процедура оформления

Сам процесс оформления справки может отличаться в зависимости от банка. В одном нужно будет отправить запрос в письменной форме, а в другом достаточно будет того, чтобы заемщик обратился устно (чаще всего используется последний вариант).

Время, которое займет процесс оформления, тоже разное. Например, ОТП Банк (читайте отзывы клиентов ОТП Банка) готов оформить справку в тот же день, когда обратился клиент. А Сбербанк и ВТБ 24 будут это делать на протяжении недели. Самый большой срок составляет 2 месяца. И, скорее всего, банк затребует от вас определенную плату за справку о погашении кредита. Тарифы могут варьироваться в пределах 100-600 российских рублей. Но некоторые банки (например, Альфа-Банк, Совкомбанк и др.) дают пользоваться этой услугой на бесплатной основе.  обращение в банк

обращение в банк

Банк может отказать в выдаче документа, но вы в соответствии с законом (ст.408 ГК РФ) должны настаивать на своем.

Оформите письменный запрос. Сделайте два экземпляра. Отдайте свой запрос уполномоченному лицу. И обязательно сделайте это под его роспись. Выполните контроль: внесен ли был запрос в журнал входящей корреспонденции, присвоили ли ему номер. к содержанию

Какая у справки форма

У каждой банковской организации своя форма справки. Но есть обязательный ряд требований:

- наличие в документе даты выписки;

- на какое число предоставляются сведения;

- обязательно наличие номера и даты кредитного договора;

- фамилия, имя и отчество заемщика;

- указание суммы займа, которая прописана в договоре;

- текст должен быть одного значения, что кредит заемщик полностью погашен;

- подпись сотрудника, который уполномочен в решении данного вопроса;

- наличие официальной печати банковской организации.

форма справки

Скачать образец справки о погашении кредита

Печать обязательна в том случае, если справка предоставляется на обычном бланке. Но если бланк фирменный, то печать может и отсутствовать.

Кто имеет право на получение справки

На получение данного документа имеют право только 3 лица, а именно:

- непосредственно лицо, являющееся заемщиком;

- тот, кто несет солидарную ответственность, то есть поручитель (узнайте больше подробностей о том, какую ответственность несет поручитель по кредиту);

- залогодатель, в случае если в качестве залога было передано имущество лица третьего по отношению к кредиту.

Каковы особенности справки о досрочном погашении кредита

Если вы решили погасить займ раньше срока, то могут возникнуть некоторые трудности. Поэтому при желании получить справку о досрочном погашении кредита следует учитывать следующие моменты:

- в согласии с кредитным договором, даже если вы и внесете всю сумму остатка, погашение будет происходить по графику, то есть и справку получите лишь в конце;

- если, допустим, деньги вы положили сегодня, но по кредитному договору их спишут только в период очередного платежа, то справку вы сможете получить после;

- досрочное погашение будет считать таковым, если в согласии с кредитным договором заемщик направил письменное заявление, и только при наличии последнего дадут справку;

- если автокредит был погашен раньше срока, справка даст заемщику возможность экономии средств на страховке.

В отдельной статье мы рассмотрели условия досрочного погашения кредита в Сбербанке, так как он является одним из самых надежных кредиторов. особенности справки о досрочном погашении кредита к содержанию

Чтобы в различных спорных ситуациях вы имели преимущества, сохраняйте все чеки и квитанции.

Также различайте дату внесения средств от даты погашения задолженности. Получая данный документ, попросите, чтобы там была указана именно дата списания задолженности, а не дата внесения средств. Сколько придется хранить этот документ? На протяжении 3 лет, ведь именно такой срок исковой давности. Погасили кредит — требуйте справку.

Знайте свои права, и никогда не идите на уступки, если потом это может быть использовано против вас. Минимизируйте возможные потери. Данный документ поможет вам не нервничать, не тратить лишних денег и сохранить кредитную историю положительной. И потому вы легко сможете вновь обратиться в банк за заемными средствами.

Справка о закрытии кредита: как выглядит

Полностью рассчитавшись по кредиту, заемщик получает на руки только квитанцию об оплате последнего взноса. При наличии всех документов по внесению денежных средств в погашение кредита можно просто посчитать сумму платежа и сравнить ее с договорными обязательствами. Однако существует ряд особенностей, при которых сумма задолженности в окончательный расчет отличается от величины, указанной в договоре.

Чтобы исключить возникновение спорных ситуаций, заемщик может воспользоваться своим правом, определенным в ст. 408 ГК РФ. В ней определяется право заемщика требовать от кредитора документа, подтверждающего факт полного исполнения обязательства. Получить справку можно в банке, где был взят кредит.

Заемщик, внеся необходимую сумму денежных средств на счет, часто бывает уверен в том, что долг погашен, однако это бывает не всегда так. Причин для образования непогашенного остатка ссуды перед банком может быть несколько:

- В случаях, когда погашение задолженности происходит через терминалы, переводы через другие банки или платежные системы денежные средства могут поступать в течение нескольких дней, поэтому возникает разница в суммах для окончательного расчета.

- Зачастую, кроме погашения непосредственно тела кредита и процентов, банком списываются комиссии за перевод средств. Тогда денег на погашение задолженности на окончательный расчет может не хватить, ссуда выходит на просрочку, и на нее начисляются пени и штрафы.

- К кредитной карте могут быть подключены дополнительные услуги: смс-сервис, получение выписок, услуга по обслуживанию и т. д. Комиссии за данный сервис списываются в автоматическом режиме, о чем заемщик может просто забыть, но счет по кредитной карте будет продолжать работать, будут начисляться проценты и пени за просрочку. Может возникнуть необходимость в письменном отказе от перевыпуска новой кредитной карты, расходы по которой также производятся за счет кредита.

- При досрочном погашении кредита могут возникнуть нюансы по срокам зачисления средств в погашение задолженности.

- Из-за невнимательности сотрудников банков, технических сбоев в программном обеспечении случаи остатка небольших сумм задолженности при погашении в окончательный расчет не являются редкими.

Данные факты влекут за собой не только дополнительные денежные затраты, но и испорченную кредитную историю, улучшать которую даже добропорядочный заемщик будет длительно и медленно. Справка о закрытии кредита становится необходимой в следующих случаях:

- для уверенности заемщика, что ничего не должен данной кредитной организации;

- при возникновении споров с банком, обращении в судебные органы документ будет служить доказательством со стороны заемщика;

- при необходимости быстрого оформления следующего кредита в другом финансовом учреждении, когда информация о погашении задолженности из БКИ еще не поступила.

В каждом банке процесс оформления справки может проходить по-разному. В некоторых кредитных организациях необходим письменный запрос на предоставление документа, чаще она выдается по устному требованию заемщика.

Сроки оформления также разные: одни банки делают справки в день обращения (ОТП Банк), другие в течение недели со дня письменного обращения (Сбербанк, ВТБ 24). Максимальным считается срок в два месяца. Могут быть установлены тарифы за изготовление документа от 100 до 600 рублей. В Альфа банке, Совкомбанке, данная услуга предоставляется бесплатно.

Письменное заявление о предоставлении справки составляется в произвольной форме с указанием Ф.И.О. заемщика, номера кредитного договора, даты последнего взноса в погашение задолженности и даты представления. В требовании можно сделать ссылку на законодательные документы: ГК РФ, инструкции ЦБ РФ №153-И от 30.05.2014г., Закон «О защите прав потребителей» ст. 8, 10. Справка визируется лично заемщиком с расшифровкой Ф.И.О.

Как выглядит заявление:

Образец

Я, Иванов Иван Иванович, прошу предоставить справку о погашении задолженности по кредитному договору № 1239/2015 от 01.04.2015 г., заключенному между мной и ОАО «Промсвязьбанк», на сумму 3000000 рублей, подтверждение полного исполнения моих обязанностей перед банком, о закрытии ссудного счета по состоянию на 01.07.2017 года.

Основание: ст. 408 ГК РФ, инструкция ЦБ РФ №153-И от 30.05.2014г., Закон «О защите прав потребителей» ст. 8, 10.

Иванов И.И. _____________________ Дата.

(подпись)

Заемщик имеет право запросить справку о погашении кредита в любое время, сроки ее представления не оговорены законодательством. Однако некоторые кредитные организации вводят ограничения по бесплатному предоставлению справки. Так, некоторые банки в течение месяца после погашения задолженности предоставляют документ бесплатно, а по истечении срока стоимость услуги составит порядка 300—500 р. Существуют отдельные тарифы за срочность услуги, банк «Зенит» берет за срочность изготовления справки 50 рублей.

Недобросовестные банки могут затянуть с предоставлением справки или вовсе отказаться в ее написании. В таком случае заемщик может оформить письменный запрос на представление документа в двух экземплярах и вручить уполномоченному сотруднику свой экземпляр документа под роспись, проконтролировав внесение запроса в журнал входящей корреспонденции и присвоения запросу номера.

Данные действия необходимы в целях получения дальнейшей возможности жаловаться в ЦБ или подавать документы в суд на кредитора.

Официально утвержденного образца документа не существует, своя форма разрабатывается в каждой кредитной организации. Обязательными требованиями к справке являются:

- Справка должна содержать дату выписки и по состоянию на какое число представлены сведения.

- Документ должен содержать полное наименование кредитной организации, платежные и почтовые реквизиты, контактные данные.

- В справке должна быть ссылка на номер и дату кредитного договора, Ф.И.О. заемщика, сумму кредита по договору.

- Формулировка текста должна однозначно подразумевать факт полного погашения задолженности. Например, «задолженность по состоянию на «..»…2017 года отсутствует».

- Подпись уполномоченного сотрудника и печать банка.

Документ может быть предоставлен на фирменном бланке кредитора, тогда печать организации может отсутствовать. Если справка представляется на обыкновенном бланке, печать обязательна.

Справка о закрытии счета в банке ВТБ24

Образец справки о погашении кредита можно найти в интернет или запросить у сотрудников кредитной организации.

Справка о закрытии кредита:

Наименование, реквизиты банка

Дата, исх. №

Справка

Дана Иванову Ивану Ивановичу в том, что кредитный договор № 1239/2015 от 01.04.2015 г., заключенный между Ивановым И.И. и ОАО «Промсвязьбанком» в сумме 3 000000 рублей, погашен полностью 01.07.2017 г. Ссудный счет закрыт. Банк претензий к заемщику по состоянию на 01.07.2017 г. не имеет.

Уполномоченный представитель

Банка (должность) ___________________Расшифровка подписи.

(подпись)

Просьбу о закрытии ссудного счета заемщик может не указывать, т. к. он закрывается в автоматическом режиме после погашения задолженности. Исключение составляют кредитные карты. По ним необходимо, чтобы в справке была информация о закрытии счета, иначе карта может перевыпуститься в автоматическом режиме за счет кредитных средств заемщика, и по ней будут продолжать начисляться проценты и пени при непогашении задолженности в срок. Документ может быть передан лично в руки заемщику или отправлен по почте по указанным реквизитам.

Справка о закрытии счета в Росбанке

Кто может получить справку

Получить справку могу лица, которые участвовали в сделке по предоставлению кредита и заинтересованы в ней. Это могут быть:

- Заемщик по кредитному договору. Если в договоре присутствовали созаемщики, то любой из них может запросить документ.

- Поручитель. Он несет солидарную ответственность с заемщиком в погашении долга, поэтому имеет право запросить справку о погашении обязательств независимо от того, был ли представлен данный документ заемщику.

- Залогодатель, если в залог было передано имущество, принадлежащее третьему лицу. Залогодатель должен быть уверен в снятии обременения по договору залога, поэтому имеет право запросить справку и оригиналы документов на имущество, если они находятся в банке.

Контролировать погашение задолженности необходимо при получении кредита под залог недвижимости, чтобы вовремя снять с нее обременение. Иначе любые сделки с имуществом будут невозможны. Данный процесс может занять до 30 дней, поэтому лучше своевременно подготовить необходимые документы, в том числе получить справку о полном закрытии долга.

Справка о досрочном погашении кредита, особенности

Если заемщик решил досрочно погасить задолженность, он обычно уточняет у сотрудников банка остаток задолженности на текущую дату и вносит средства. Это может являться причиной возникновения непогашенной задолженности и выноса ее на просрочку. Каждое кредитное учреждение предъявляет свои требования к досрочному погашению кредита, которые необходимо учитывать при получении справки:

- Кредитным договором может быть наложен мораторий на досрочное погашение в течение определенного периода, т. е. независимо от того, сколько средств заемщик положил на свой счет, погашение ссуды будет осуществляться по графику. Соответственно, придется заплатить проценты за пользование кредитом. Справку об отсутствии задолженности можно будет получить только после окончания действия моратория и проведения операции по погашению долга.

- В кредитном договоре может быть предусмотрен пункт о том, что досрочное погашение возможно только в срок очередного платежа, т. е. неважно, кода заемщик положил деньги на счет, списание кредита произойдет только на дату, определенную графиком погашения, и, соответственно, будут начислены проценты. В этом случае справку о погашении кредита можно будет получить не ранее дня, определенного графиком по кредитному договору.

- Договор может предусматривать пункт о досрочном погашении кредита только после письменного заявления заемщика. Поэтому просто положить деньги на счет окажется недостаточным. При наступлении срока автоматически произойдет списание задолженности в сумме, предусмотренной графиком погашения. Соответственно, прежде чем запрашивать справку о досрочном погашении кредита, необходимо написать заявление на досрочное погашение задолженности.

- При досрочном погашении автокредита справка позволит сэкономить средства на страховку автомобиля, жизни и здоровья заемщика.

Чтобы быть в полной уверенности о прекращении кредитных отношений с банком можно придерживаться следующих рекомендаций:

- Сохранять все чеки и квитанции при частичном погашении долга до его полного возврата и получения справки о погашении кредита.

- Необходимо понимать, что внесение средств на счет и погашение задолженности – это две разные даты, которые могут совпасть, а могут расходиться даже на месяцы.

- Нужно требовать справку сразу после погашения кредита, чтобы исключить возникновение спорных ситуаций и недоразумений.

- При досрочном погашении кредита необходимо не просто узнавать остаток долга на текущую дату, а уточнить день, когда произойдет списание задолженности и запросить справку по состоянию именно на эту дату.

- Срок исковой давности по взысканию кредиторской задолженности — 3 года, поэтому именно столько необходимо хранить документы по кредитному договору, в том числе документ о полном прекращении обязательств перед банком.

Ответ на вопрос «Нужно ли брать справку о погашении кредита?» однозначен — да. Это позволит уберечь заемщика от дополнительных затрат, сбережет нервы и время на выяснение отношений с банком, не даст испортить кредитную историю.

Справка о погашении кредита втб 24

admin Разводы Ноябрь 19, 2019

Здравствуйте, в этой статье мы постараемся ответить на вопрос «Справка о погашении кредита втб 24». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Вы открыли вклад 100 000р. под 6% годовых, сроком на год, с капитализацией процентов. Сколько на вашем вкладе будет лежать денег через 2 года, если не снимать проценты?

После выплаты финансовому учреждению всех задолженностей, обязательно необходимо потребовать документ. Таким образом клиент получит официальную бумагу, подтверждающую выполнение утвержденных обязательств. Также справка обезопасит от ситуаций, когда после погашения задолженности остается небольшая сумма, которая может превратится в тысячи.

Чтобы документ в дальнейшем не был признан недействительным, следует убедиться в том, что сотрудник учреждения правильно ее заполним. Обязательными элементами является дата выдачи документа и наличие индивидуального номера. Требуется печать банка и подпись сотрудника, должность которого позволяет заверять такие документы.