Содержание

- Мультивалютная карта Сбербанка

- Почему Сбербанк перестал выпускать мультивалютные карты

- Виды и условия использования валютных счетов

- Как открыть

- Правила и нюансы использования

- Мультивалютные карты в других банках

- Плюсы и минусы по сравнению с другими предложениями на рынке

- Мультивалютный вклад в Сбербанке для физических лиц

- Особенности мультивалютных вкладов

- Нюансы пролонгации

- Процедура открытия депозита

- Досрочное закрытие

- Выводы

- Мультивалютный вклад в Сбербанке

- Подробнее о мультивалютных вкладах

- Особенности вкладов

- Требования банка

- Условия по мультивалютным вкладам Сбербанка

- Как открыть мультивалютный вклад в Сбербанке

- Управление мультивалютным вкладом

- Как закрыть вклад

- Плюсы и минусы вкладов

- Мультивалютные вклады Сбербанка

- Особенности мультивалютного счета в Сбербанке

- Характеристики и особенности

- Условия использования

- Условия для открытия мультивалютного счета

Мультивалютная карта Сбербанка

Мультивалютные карты предполагают наличие нескольких открытых счетов в иностранных валютах в рамках одного пластика. Предложение популярно среди путешественников и тех, кто зарабатывает деньги на изменениях курсов валют, а поэтому многие банки предоставляют такую услугу. К сожалению, Сбербанк выбыл из числа тех, кто выпускает МВК, еще в 2016 году. Вместо мультивалютной карты Сбербанка, можно заказать лишь дебетовую, с одним валютным счетом, открытым в рублях, долларах или евро.

Почему Сбербанк перестал выпускать мультивалютные карты

Официального ответа, почему в Сбербанке нет МВК, организация не дает. По одной из версий, это связано с нестабильностью курса, что вызывает сложности при обмене валюты между внутренними счетами.

По другой, отказ от мультикарт связан с частыми техническими неполадками, на которые жаловались клиенты банка: по отзывам держателей МВК, при оплате одним валютным счетом, деньги списывались с другого. Несмотря на то, что техподдержка оперативно устраняла все проблемы, клиенты все равно оставались недовольны.

Ответа на вопрос, возобновится ли выпуск МВК в Сбербанке, также нет. Однако, учитывая популярность мультивалютных продуктов, велика вероятность, что в скором времени Сбербанк позволит своим клиентам иметь на одном пластике несколько счетов с разными денежными единицам.

Виды и условия использования валютных счетов

Так как сделать карту Сбербанка мультивалютной нельзя, рассмотрим, какие альтернативные варианты предлагает крупнейшая кредитно-финансовая организация.

Золотая карта

Золотую Сберовскую карту можно открыть в одной из 3 основных платежных систем — Виза, МастерКард и МИР. Из них только первые две поддерживают валютные счета: доллары и евро. Ежегодная стоимость обслуживания карты составляет 3000 рублей за основную карту и 2500 – за дополнительную. Плановый перевыпуск осуществляется бесплатно через 3 года.

Владельцы золотого пластика могут копить бонусы «Спасибо» от 5 до 30% от покупок и рассчитываться ими в магазинах-партнерах. По условиям пользования дебетовой Gold карты от Сбербанка, клиенты могут открыть счет только в одной валюте, следовательно, использовать ее как мультивалютную нельзя — чтобы открыть доступ к нескольким иностранным единицам, нужно завести несколько карт.

Карта с большими бонусами

Карта «С большими бонусами» также является моновалютной — можно открыть счет только в одной иностранной валюте — доллары, евро. Пластик работает на ПС Виза и МастерКард. В год за использование карты нужно заплатить 4,9 тыс. рублей за основную и по 2,5 тыс. за дополнительные. Высокая плата обосновывается повышенной ставкой на бонусные зачисления, а также широкими лимитными рамками и предоставлением бесплатных услуг. Клиенты могут:

- снимать в банкоматах и кассах банка до 500 000 рублей ежедневно и до 5 млн в месяц без комиссии;

- бесплатно получить доступ к информированию по e-mail и СМС;

- бесплатно заказать индивидуальный дизайн карты;

- получать бонусы до 10% со всех покупок и до 30% с покупок у партнеров.

Важно: в отличие от других карт, внеплановый перевыпуск карты производится бесплатно.

Классические карты

Сбербанк предлагает три вида классических карт:

- стандартная — работает на ПС Виза, МастерКард и МИР;

- с дизайном на выбор — поддерживает ПС Виза и МастерКард;

- с индивидуальным дизайном — только МастерКард.

Отличие второй карты от третьей заключается в том, что в случае с «выбором» клиенту предлагается взять одно изображение из предлагаемых банком, а при «индивидуальном» подходе клиент сам приносит изображение для своей будущей карточки.

Все три карты можно открыть в одной из трех валют — рубли, доллары, евро. Стоимость трех видов продуктов одинаковая: 750 в первый год и по 450 в последующие. За карту с особым дизайном дополнительно платится 500 рублей. Бонусы начисляются только с покупок у партнеров — до 30%. Лимиты на снятие – 150 тыс. в день.

Карты Аэрофлот

Карты серии «Аэрофлот» предполагают начисление не бонусов «Спасибо», а миль, которые можно тратить на перелеты. В линейке три вида карт:

- Классическая. Стоимость обслуживания – 900 рублей в первый год и 600 – в последующие. Бонусные зачисления – 1 миля за 60 потраченных рублей. Лимит на снятие – 150 тыс. рублей в день.

- Золотая. Ежегодная стоимость – 3,5 тыс. За каждые 60 рублей начисляется 1,5 мили. Снимать можно до 300 тыс. в день.

- Signature. Самая дорогая карта, которая есть в Сбербанке: владельцы платят 12 тыс. в год за обслуживание. Бонусы начисляются из расчета – 2 мили за 60 рублей. Можно получать в банкоматах и кассах банка до 500 тыс. в день.

Все три карты работают только на одной ПС Виза, поддерживают одну из трех стандартных валют, переоформляются бесплатно по истечении 3 лет.

Моментальная карта

Самое дешевое предложение от Сбербанка — моментальная карта. Она оформляется в день обращения буквально за 10–15 минут. Комиссия за обслуживание не взимается. Карта оформляется в одной из трех стандартных платежных систем — Виза, МастерКард, МИР.

Последняя открывается только в рублях и не предполагает использования за границей. Виза и МастерКард открываются и в отечественной и в иностранных валютах. Снимать наличными можно до 50 тыс. в день. Бонусные начисления производятся только с покупок у партнеров — до 30%.

Справка: из всех предложений Сбербанка, иностранные валюты не поддерживают только молодежный и пенсионный пластик, а также все карты серии «Подари жизнь».

Как открыть

Итак, единственный вариант, как добиться «эффекта мультивалютной карты» в Сбербанке, — открыть несколько валютных счетов и привязать их к разным пластикам. В личном кабинете у вас будет доступ ко всем действующим картам, поэтому управлять ими вы сможете с одного аккаунта. Все перечисленные карты, кроме «Моментальной», можно открыть как онлайн, так и в отделении банка, «Моментальная» же оформляется только при личном визите в офис Сбербанка.

Для оформления нужен только паспорт. Если вы оставляете заявку онлайн, впишите все паспортные данные в специальное поле, а при получении пластика предъявите паспорт менеджеру.

На изготовление карты уйдет от 2 до 10 дней. Если вы используете услугу «доставки карты», то на это потребуется еще около двух недель.

Важно: изменить счет, привязанный к карте нельзя. То есть, если у вас есть карта с рублевым счетом, то чтобы рассчитываться долларами без комиссии, нужно заводить новый пластик и привязывать его к валютному счету.

Правила и нюансы использования

Никаких особых правил использования карт нет. Вы открываете валютный счет, пополняете его через кассу, банкомат или переводом с другого счета и рассчитываетесь как обычным дебетовым пластиком. Чтобы избежать конвертации, важно, чтобы счет был открыт именно в валюте оплаты.

В отличие от мультивалютных карт для физических лиц, вам не нужно будет переключать счета в личном кабинете перед оплатой покупок — достаточно просто использовать карту с подходящим счетом.

Использование бонусов

В зависимости от карты, начисляются разные виды бонусов:

- мили — на карты серии «Аэрофлот»;

- бонусы «Спасибо» — на все остальные пластики.

Для того, чтобы получать бонусы «Спасибо», необходимо подключиться к программе. Сделать это можно в личном кабинете или по СМС, отправив на номер 900 текст «СПАСИБО ХХХХ», где ХХХХ — последние цифры карты. За безналичную оплату бонусы будут начислять автоматически:

- от 1 до 10% от всех покупок (точный процент зависит от типа карты);

- до 30% при расчетах с партнерами Сбера. Список партнеров есть на официальном сайте банка.

Один бонус равняется одному рублю. Рассчитываться ими можно только у партнеров, которые принимают оплату «бонусными деньгами». Мили начисляются по тому же принципу, что и «Спасибо». При оформлении карты вам сразу дарятся «приветственные мили», а дальнейшие зачисления вы получите за безналичную оплату с карты.

Справка: мили начисляются не сразу, а в конце месяца.

Накопленные мили можно потратить на скидку при покупке авиабилетов или на повышение класса обслуживания.

Мультивалютные карты в других банках

Так как мультивалютные продукты пользуются завидной популярностью, многие банковские учреждения пополнили список своих предложений возможностью оформить МВК.

Тинькофф

Тинькофф предлагает всего одну карту, которая поддерживает одновременную работу нескольких счетов с разной валютой. Карта называется Тинькофф Black. На 2019 год этот продукт поддерживает самое большое количество разнообразной валюты – 30 иностранных единиц.

Программой можно воспользоваться бесплатно, соблюдая условия банка:

- иметь кредит или вклад в Тинькофф;

- держать на МВК не менее 30 тыс. в течение месяца.

В остальных случаях ежемесячная плата составит 99 рублей . Платить за каждый открытый счет не нужно — вы оплачиваете только один пластик.

Держатели МВК могут воспользоваться бонусными программами: процент на остаток, кешбэк.

Альфа-банк

МВК Альфа-банка поддерживают 5 валют, включая отечественную. Стоимость обслуживания пластика зависит от выбранной программы. Например, за первую карту Alfa Travel Premium плата не взимается вообще, а за стандартный Alfa Travel берется комиссия 100 рублей в месяц , если не соблюдены условия банка для бесплатного использования.

Альфа-банк позволяет клиентам получать вознаграждения в виде кешбэка и процентов на остаток, а также скидки на оплату товар и услуг, приобретаемых у партнеров банка.

Плюсы и минусы по сравнению с другими предложениями на рынке

Главный «минус» карт Сбербанка — невозможность привязать к одной карте несколько счетов, то есть отсутствие мультивалютности. Из этого вытекает ряд других недостатков:

- нужно оплачивать содержание каждой карты;

- для оплаты в разных валютах необходимо иметь все карты с этими счетами;

- необходимо запоминать пин-коды от каждого пластика.

Помимо этого, Сбербанк предлагает скудный выбор иностранных валют — всего две, в то время как другие банки предлагают список из 5–30 валют.

К плюсам предложений Сбербанка можно отнести бонусную программу, позволяющую экономить на покупках и перелетах.

Стоит отметить, что и другие банки предлагают клиентам аналогичные бонусные программы, причем иногда эти предложения оказываются куда выгодней, чем в СБ.

Еще один плюс валютных карты Сбербанка — отсутствие «путаницы со счетами». Пользователи мультивалютных карт отмечают, что при оплате мультикартой можно перепутать счета и расплатиться не той валютой, что принесет убытки — с моновалютными картами Сбера такого не случится.

Не возникнет и ситуации, когда при оплате мультивалютной картой на счету не хватает средств и недостающая сумма списывается с другого счета по невыгодному курсу. Если каждая карта привязана к отдельному счету, то другие счета трогаться не будут, соответственно, вы сможете контролировать расход и перерасход средств на каждой карте.

Мультивалютный вклад в Сбербанке для физических лиц

Одним из базовых правил формирования накоплений является правильное разделение финансов. Если есть возможность, собирать подушку безопасности лучше не в одной валюте, а сразу в нескольких. Такую возможность ранее предоставлял мультивалютный вклад Сбербанка. А с начала 2017 года ему на смену пришел депозит «Универсальный», обладающий сходными свойствами. Поговорим о данном продукте подробнее.

Важно! Открыть новый депозит по тарифу «Мультивалютный» сегодня невозможно. Но ранее открытые счета данного типа продолжают действовать, хотя и с небольшими изменениями условий.

Особенности мультивалютных вкладов

Основная особенность мультивалютных вкладов, к разряду которых относится и Универсальный депозит Сбера – это возможность хранить на счете сбережения сразу в нескольких разных валютах. При этом владелец депозита имеет возможность переводить средства из одной валюты в другую по своему желанию. Таким образом, продукт позволяет зарабатывать не только на процентах за хранение денег банком, но и на колебаниях курсов валют.

Важно! В настоящее время Универсальный депозит Сбера позволяет хранить сбережения не только в рублях, американских долларах и евро, но и еще в девяти различных валютах.

Условия начисления процентов

По Универсальному депозиту установлена фиксированная процентная ставка в 0,01% годовых. Она не зависит от валюты счета или срока хранения накоплений. Начисление производится следующим образом:

- проценты выплачиваются один раз в квартал по каждой из валют;

- сумма начислений добавляется к телу счета;

- снять проценты можно только вместе с основной суммой – в момент окончания срока действия или досрочного расторжения договора.

У действовавшего ранее Мультивалютного счета периодичность начисления процентов была такой же. Но владелец депозита мог самостоятельно распоряжаться получаемым по нему доходом – выводить его на банковскую карту, снимать наличными или капитализировать.

Как увеличивается ставка

Ранее по Мультивалютному депозиту действовал гибкий режим начисления процентов. Разбег ставок составлял от 0,01 до 5,75%, а повышение их происходило автоматически, с учетом следующих параметров:

- объема накоплений;

- срока действия вклада (либо продолжительность периода хранения средств с последней пролонгации).

С начала 2017 года и по настоящее время (август 2018 года) по данному тарифу действует фиксированная ставка в 0,01%. Даже если клиент решит продлить договор хранения денежных средств, ставка останется прежней.

Что касается современного варианта мультивалютного депозита – вклада Универсальный – по нему изначально не предполагалось изменения ставок. На все накопления, вне зависимости от их размеров, сроков хранения и валюты действует единый годовой процент – 0,01.

Достоинства и недостатки

Мультивалютный вклад в Сбербанке для физических лиц был, несомненно, более выгоден, чем действующий сегодня Универсальный счет, хотя бы за счет регулярного повышения процентов. Но и у нового тарифного плана есть немало преимуществ.

- Возможность хранения сбережений не только в долларах или евро, но и, к примеру, в японских йенах, швейцарских франках и иных валютах, для которых характерна стабильность курса.

- Более долгий срок действия договора – 5 лет против двух на старом тарифном плане.

- Отсутствие ограничений по пополнению как в наличной, так и в безналичной форме.

- Возможность изъятия денег при необходимости.

Кроме того, основным преимуществом мультивалютных вкладов выступает возможность оперативно и без лишних комиссий переводить накопления из одной валюты в другую. Главное при этом сохранять неснижаемый остаток по каждому типу денежных средств. Он равен:

- 10 рублям – для рублевых накоплений;

- 5$ США – для накоплений в долларах;

- 5 евро – для евровых счетов;

- сумме, аналогичной 5$ — для всех прочих валют.

Важно! Если в результате колебаний курса сумма остатка станет меньше указанного лимита, вклад продолжит действие. Но если лимит будет не соблюден в результате операций, производимых пользователем, договор хранения будет расторгнут автоматически.

Из недостатков стоит упомянуть довольно низкую процентную ставку. Если для валютных вкладов Сбербанка она довольно традиционна, то для рублевых весьма занижена. Хотя такой подход к процентам объясним: счета данной категории используют в основном для заработка на разнице курсов, а не на банковских процентах.

Нюансы пролонгации

Если накопленная сумма не была востребована после окончания срока действия договора, он будет продлен банком автоматически. Срок хранения средств составляет:

- 5 лет – для Универсального тарифа;

- от 1 до 2 лет (по выбору клиента) – для Мультивалютного ТП.

Количество пролонгаций обоих продуктов не ограничено. При продлении срока действия на накопления будет распространяться та же процентная ставка, которая была актуальной на момент пролонгации.

Процедура открытия депозита

Завести новый депозит по Мультивалютному тарифу сегодня возможности нет. Зато любой клиент может открыть в Сбербанке Универсальный вклад. Для этого потребуется:

- нанести визит в офис банка;

- предъявить операционисту паспорт и СНИЛС;

- подписать договор об открытии накоплений;

- внести на счет сумму в размере, как минимум неснижаемого остатка.

Отметим, что при заведении счета клиент сам выбирает, в какой/каких из доступных валют он будет формировать накопления. Наиболее простой и распространенный вариант – российские рубли, доллары и евро. Пополнить ими новый счет можно в любом из офисов Сбера. Если клиенту необходимо внести наличными японские йены, шведские кроны или другие предусмотренные договором денежные знаки, следует заранее уточнить адрес банковского филиала, работающего с такими боннами. Открытие счета в редких валютах также возможно не во всех офисах банка.

Совет: Пополнение счетов в дальнейшем можно будет проводить любыми деньгами. Конвертация в денежные знаки счета будет проводиться банком автоматически, хотя и не бесплатно.

Досрочное закрытие

Владелец Универсального депозита, равно как и Мультивалютного продукта, может закрыть свои накопления и изъять денежные средства в любой момент. При досрочном расторжении договора по продуктам обоих типов будет произведен перерасчет процентов без учета их капитализации.

Ранее, когда по Мультивалютному вкладу действовала плавающая процентная ставка, досрочное его закрытие сопровождалось множеством нюансов, касающихся расчета процентов. В настоящее время все они неактуальны, поскольку по продуктам данного типа действует фиксированный процент.

Выводы

Хранение сбережений в разных денежных единицах повышает общую сохранность финансовой подушки гражданина. Универсальный депозит от Сбербанка дает клиентам возможность не только формировать накопления в различных валютах мира, но и совершать обменные операции в рамках собственного счета оперативно и без лишних комиссий. Такой подход позволяет получать доход от колебаний валютных курсов, в дополнение к банковским процентам.

Завести Универсальный вклад сегодня можно только в отделении Сбербанка. Зато управление им в дальнейшем может проводиться с помощью любого из дистанционных инструментов, привычных пользователю.

Мультивалютный вклад в Сбербанке

Мультивалютный вклад в Сбербанке функционировал длительное время. Это особый вид вклада, который разрешал зарабатывать на двух видах операций: депозите и колебании валют. Действующие вклады не закрываются, но открыть новые пока не предоставляется возможности из-за особенностей валютного рынка. Вклад «Мультивалютный» имел ряд особенностей и условий, которые были выгодными для клиентов Сбербанка.

Подробнее о мультивалютных вкладах

Мультивалютный вклад в банке подразумевает нахождение на банковском счету валюты нескольких стран одновременно.

Такое вложение позволяет частично обезопасить свои активы, а также дает возможность заработать не только на процентах от депозита, но и еще и на курсах колебания валют.

Мультивалютные вклады принимают не все банки. Например, по состоянию на 2018 год Сбербанк России перестал принимать вклады по пакету «Мультивалютный». Сейчас инвесторы могут присмотреть другие программы Сбербанка, а те, кто вложились до 2018 года, могут пользоваться всеми преимуществами «Мультивалютного» вклада.

Особенности вкладов

Вклад по тарифу «Мультивалютный» открывается на один или два года. Согласно этой программе, клиент банка получает возможность сделать первоначальный взнос в отделении банка на 5 рублей, 5 евро или 5 долларов. Открывается по факту три депозитных счета, которые объединены в один.

После первоначального внесения средств есть возможность пополнения счета на сумму от 100 долларов, ста евро или тысячи рублей наличными. Если счет пополняется онлайн или через терминалы, то сумма пополнения не имеет лимита.

Процентная ставка на вклад установлена на уровне 0,01% годовых. Ставка актуальная для любого срока открытия вклада. Показатель фиксирован для любой валюты, независимо от положенной суммы. У клиента есть возможность регулярно или по желанию проводить пополнение счета, а также переводить деньги между разными видами валют, менять пропорции между счетами, полностью отказываться от определенного вида валюты, переходя на другой вид. Клиент не имеет права снять частично деньги со счета. Вложение можно открыть на период от одного года до двух лет.

Клиент согласно условиям вклада может снимать начисленные проценты. Судьба процентов полностью зависит от распоряжения владельца вклада. Можно провести капитализацию на выгодных условиях. Например, если суммы вкладов небольшие, то проценты соответственно также будут несущественными, их можно использовать для наращивания капитала и оставлять на счету банка.

Клиент согласно условиям вклада может снимать начисленные проценты. Судьба процентов полностью зависит от распоряжения владельца вклада. Можно провести капитализацию на выгодных условиях. Например, если суммы вкладов небольшие, то проценты соответственно также будут несущественными, их можно использовать для наращивания капитала и оставлять на счету банка.

Новая сумма от работы процентов уже будет начисляться по повышенной сумме вклада. Проценты можно спокойно перечислять на депозитную или другую пластиковую карту клиента Сбербанка.

За сроками пролонгации необходимо следить самостоятельно. Количество продлений условий договора осуществляется автоматически неограниченное число раз. Срок пролонгации совпадает с теми же условиями, которые изначально указывались в договоре. Досрочное расторжение договора возможно с потерями. Расторжение в период после 6 месяцев со дня открытия договора можно получить сумму в размере 2/3 объема действующей ставки.

Требования банка

Необходимые документы, которые требуются для открытия вклада «Мультивалютный» в Сбербанке – паспорт и идентификационный код гражданина РФ (код плательщика налогов).

Остальные требования касаются минимальных сумм вклада. Если человек является клиентом Банка, то новый вклад можно приписать к текущему депозитному счету или открыть новый счет, если человек ранее не сталкивался с деятельностью Сбербанка.

Условия по мультивалютным вкладам Сбербанка

Сбербанк оставляет за собой право выставить клиенту ряд условий по действующему «Мультивалютному» вкладу. К обязательным условиям относятся такие пункты, как:

-

Условия по начислению процентов (начисление процентных сумм раз в три месяца, увеличение дохода с помощью капитализации, возможность пользоваться процентами, перечислять из на пластиковые карты);

Условия по начислению процентов (начисление процентных сумм раз в три месяца, увеличение дохода с помощью капитализации, возможность пользоваться процентами, перечислять из на пластиковые карты); - Увеличение процентной ставки (ставка фиксирована, но может повышаться на основе дополнительного договора-соглашения о повышении суммы неснижаемого остатка на счетах);

- Условия по досрочному расторжению договора (потеря суммы процентов со стороны клиента в случае досрочного расторжения, выплата полной основной суммы со счета);

- Условия по продлению договора (автоматический порядок, необходим контроль над датами окончания со стороны клиента).

Доступные валюты для использования их во вкладе «Мультивалютный» — рубли, доллары США и евро. Можно пользоваться несколькими видами одновременно и переводить средства на счет в разных пропорциях по валютам.

Сроки заключения договора с банком составляют 1 — 2 года в зависимости от выбора клиента. Договор можно пролонгировать по окончанию срока действия.

Суммы, которые необходимо со старта положить на счет — 5 рублей, пять долларов США, пять евро. Необходимо при себе иметь такое количество денег. Нет необходимости менять рубли на евро и доллары в таком небольшом размере. Можно положить на счет исключительно рубли, после чего суммы конвертируются по текущему курсу Сбербанка.

Проценты начисляются по всем трем валютам одновременно в размере 0,01 части от вклада. Процентная ставка надежная, она максимально фиксированная. При увеличении суммы на счетах процентная ставка не растет. Пролонгация вклада возможна при желании клиента или после прохода срока расторжения договора. Этот процесс автоматизирован.

Проценты начисляются по всем трем валютам одновременно в размере 0,01 части от вклада. Процентная ставка надежная, она максимально фиксированная. При увеличении суммы на счетах процентная ставка не растет. Пролонгация вклада возможна при желании клиента или после прохода срока расторжения договора. Этот процесс автоматизирован.

Прочие условия заключались в игре с валютными операциями. Клиент может переводить часть средств или почти средства из одного вида валюты в другой. Все манипуляции выполняются в пределах большей суммы, чем размер минимальной суммы из числа неснижаемого остатка каждого счета вклада, по курсу Банка, имеющемся на момент выполнения перевода. Делать это можно в любой момент с помощью онлайн доступа к счету.

Операции подтверждаются путем введения кодов из СМС. Также к числу особенностей вклада можно причислить то, что по нему можно оставить завещательное распоряжение или оформить доверенность на третье лицо.

Как открыть мультивалютный вклад в Сбербанке

На момент февраля 2018 года открыть «Мультивалютный» вклад в Сбербанке не представляется возможным. Раньше это можно было осуществить с помощью обращения с требуемой суммой денег в отделение банка и паспортом с идентификационным кодом. Процедура открытия счета не занимала более 10 – 15 минут. Счет привязывался к дебетовой карте.

Управление мультивалютным вкладом

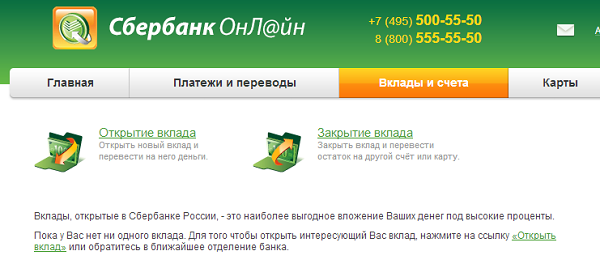

Управление мультивалютным вкладом и его пролонгация осуществлялась с помощью обращения в филиал банка или с помощью системы Сбербанк онлайн.

Осуществлялось управление не только процентными начислениями, но и количеством валют. В любой момент переводились деньги из одного вида валюты в другой для заработка на курсах. Операции проходили за 10 минут.

Пролонгация происходила в автоматическом режиме и в неограниченных количествах.

Как закрыть вклад

Мультивалютный вклад можно закрыть без потерь для клиента только в период окончания действия договора, а также в течение трех дней до и трех дней после окончания. Если этого не будет сделано, то по договору происходит продление тарифа сроком на один год. Это произойдет автоматически, и закрыть вклад без потерь в любое другое время не получится.

Если вклад действует, то клиент может в любое время снять с него проценты. Процентная ставка в размере 0,01% начисляется каждые три месяца после открытия счета.

Если не снимать начисления, то они будет автоматически переведены на основной счет, и новая сумма выплат по процентам будет начисляться уже на увеличенную сумму вклада. Все процессы начисления происходят автоматически, поэтому если клиенту нужно снять проценты, то делать это необходимо максимально быстро.

Сам договор между банком и клиентом можно расторгнуть по мере необходимости в любой день. В таком случае банк оставляет за собой право не выплачивать часть процентов. При этом сумма выплаты будет произведена в той валюте, которая находилась на вкладе. При закрытии счета банк может попросить сообщить заранее о своем решение, чтобы клиенту выдали в отделении на руки требуемую валюту в точном размере.

Плюсы и минусы вкладов

Вклад «Мультивалютный» имеет больше преимуществ, чем недостатков. Этим и объяснялась популярность этого вида инвестиции в Сбербанк России. Среди преимуществ можно выделить такие пункты, как:

- Возможность не выбирать валюту, а класть одновременно несколько видом денег на счет;

- Возможность зарабатывать на росте или падении валют, а также на процентной ставке от банка;

- Возможность обезопасить свои активы от кризиса и инфляции определенного вида валюты;

- Удобная работа с процентами, есть возможность капитализации, а также выгодные условия по процентным ставкам и наращиванию активов.

Среди минусов вклада невозможно выделить явные недостатки. Процентная ставка несколько маленькая, но это объясняется высокими рисками со стороны банка. Также невозможно частичное снятие средств со счета.

Пролонгация происходит автоматически, то есть для снятия средств без потерь придется следить за датами истечения срока.

Мультивалютные вклады выгодны больше для клиентов, чем для самого учреждения. Новые мультивалютные вклады в Сбербанке пока не предусмотрены для клиентов. Возможно, после стабилизации валютного рынка ситуация изменится и этот вид депозита снова станет доступным на выгодных для клиента условиях.

Мультивалютные вклады Сбербанка

Открыть мультивалютный вклад Сбербанка

Мультивалютные вклады Сбербанка позволяют открыть счет с суммой в рублях, евро, долларах. Они являются надежным инструментам для защиты денег от инфляции, скачков на валютном рынке. Поскольку существует значительная разница в курсе доллара, евро по отношению к нашей национальной валюте, ставки по таким предложениям не самые высокие.

Условия открытия мультивалютного вклада в Сбербанке

Открытие счета в разных валютах может происходить на разных условиях. Они зависят от:

- вносимой суммы;

- периода депозита;

- способа открытия (в отделении или онлайн).

Мультивалютный вклад Сбербанка подразумевает ежемесячное начисление процентов с капитализацией. Клиент получает возможность неограниченное количество раз снимать денежные средства, пополнять счет сразу в нескольких валютах.

Чтобы открыть бивалютный депозит Сбербанка, нужно внимательно следить за изменениями процентных ставок. Они сохраняются на протяжении всего времени действия договора. Срок депозита составляет от года до 2 лет. Пополнение можно производить от 100 руб., 100 долларов и евро наличными, безналичное пополнение не имеет ограничений.

На нашем сайте можете найти как мультивалютные, так и международные вклады. Последние ориентированы на пользователей, которые отдают предпочтение экзотическим валютам, например, фунтам стерлингов, швейцарским франкам, японским йенам.

Особенности мультивалютного счета в Сбербанке

Стандартные текущие счета, которые позволяют проводить операции только в одной валюте, имеют еще называние моновалютных. Но не всегда для юридических и физических лиц это удобно, так как довольно часто клиенты банков работают с деньгами разных стран одновременно. Именно для таких клиентов имеет смысл открыть мультивалютный счет в Сбербанке.

Характеристики и особенности

Этот банковский продукт предоставляет возможность клиенту осуществлять операции сразу с несколькими валютами вместе и одновременно. То есть, после открытия такой учетной записи клиент сможет совершать операции не только с российскими рублями, но и с долларами США или евро. При этом никаких других дополнительных счетов для него открывать не нужно.

Этот перечень валют является стандартным в большинстве финансово-кредитных учреждений. Но некоторые банки по желанию клиентов и согласно своим тарифам могут добавлять к этому перечню еще и другие популярные валюты: швейцарский франк, фунт стерлинг, японская иена, китайские юани.

Условия использования

Открыть мультивалютный счет в Сбербанке несложно, достаточно обратиться в любое его ближайшее отделение. Там на основании паспорта или же другого удостоверяющего личность документа клиенту открывают учетную запись и заключат договор на ее обслуживание в трех основных валютах: российский рубль, доллар США, евро.

На сегодняшний день условия этого банковского продукта таковы:

- максимальный срок размещения денежных средств – до 2 лет, минимальный – 1 год;

- валютная корзина предусматривает осуществление операций с евро, долларами США и российскими рублями;

- неснижаемый остаток не должен быть меньше 5 рублей/ 5 долларов США/ 5 евро. Но в зависимости от размера процентной ставки установлена градация неснижаемого остатка, так, например: для процентной ставки 6,3% годовых при условии размещения вклада на 2 года неснижаемый остаток должен составлять 15 тысяч рублей;

- процентная ставка плавающая, она прежде всего зависит от срока, на который размещаются средства, а также их размера: для рубля – от 0,01% до 7,33%, для доллара США — от 0,01% до 3,14%, для евро — от 0,01% до 2,22%;

- счет пополнять можно как наличными деньгами (от 1000 рублей или 100 долларов США/евро), так и безналичными (сумма не ограничена);

- частичное снятие денег не разрешается.

Преимущества финансового инструмента

Мультивалютный счет позволяет своим клиентам снизить валютные риски, которые постоянно присутствуют в случаях различных операциях с деньгами разных стран.

Наличие его позволяет физическим лицам оперативно переводить остатки денег из одной иностранной денежной единицы в другую в зависимости от ситуации на валютном рынке.

При особой сноровке и наличии чутья можно заработать большие деньги на колебаниях курсов.

Так что этот банковский продукт, кроме возможности заработать проценты, открывает перспективы получить дополнительную прибыль от курсовой разницы.

Особые условия

Ограничением по конверсионным операциям является разрешение осуществлять взаимный обмен валют только в пределах, которые не допускают снижение минимального остатка на счете. То есть на счете должен быть остаток денежных средств, в который входит неснижаемый лимит и сумма, необходимая для конверсии.

Сохранить и приумножить свои сбережения — вот цель любого человека, имеющего в расположении некоторую сумму денег.

Вклады в валюте открывают далеко не все, поскольку просто привыкли по старинке — в рублях.

Мультивалютный счет в Сбербанке призван победить эти условности. Вклад вы можете открыть как в рублях, так и в валюте. Более того, вы можете переводить ваши средства из одной валюты в любую другую, непосредственно на счету.

Условия для открытия мультивалютного счета

Вопреки ожиданиям, для открытия подобного счета вам не нужно ничего кроме паспорта и собственно денег. Минимальная сумма,которая потребуется для открытия мультивалютного счета, просто смехотворна, всего 5 рублей, или долларов и евро. Согласитесь, что подобную сумму совсем не сложно найти. Кстати, вклад можно снимать частично, а остаток должен составлять все те же 5 единиц валюты или рублей.

Размер процентной ставки, на мультивалютном счету, напрямую зависит от суммы денег на вашем вкладе. Соответственно чем больше сумма, тем выше процент. Свой старт он отмеряет от 0,01%. Для его увеличения, необходимо всякий раз , при пополнении счета, обращаться в банк. Причисление процентов осуществляется каждые 3 месяца и вы при желании, можете снимать их и тратить на свое усмотрение.

Мультивалютный счет в Сбербанке открывается сроком от 1 до 2 лет, но может быть расторгнут досрочно или продлен автоматически, если в дату окончания срока действия, вы не проявили желание прекратить сотрудничество.

Надо отметить, что хотя сумма для открытия счета мала,но для его пополнения установлен совсем другой минимум. При пополнении в рублях вам потребуется 1000, а в валюте 100 долларов или евро. Однако, осуществляя безналичный перевод, данные минимумы убираются и вы вольны пополнять его на любую сумму.

Теперь вы знаете о всех преимуществах и недостатках мультивалютного вклада,а значит только вам решать, открывать его или нет.