Содержание

Налоговая политика корпорации

— составная часть финансовой стратегии предприятия, заключающаяся в выборе наиболее эффективных вариантов осуществления налоговых платежей при альтернативных вариантах его хозяйственной деятельности. Налоговая политика предприятия строится на следующих основных принципах:

- 1. Строгое соблюдение действующего налогового законодательства. Ни одна из форм незаконного уклонения от уплаты налогов (сокрытие реальных доходов или прибыли, подтасовка бухгалтерской отчетности, задержка налоговых платежей и т.п.) не может быть использована предприятием, которое заботится о своей деловой репутации.

- 2. Поиск и использование наиболее эффективных хозяйственных решений, обеспечивающих минимизацию базы налогообложения. Это предполагает целенаправленное воздействие на различные элементы базы налогообложения в разрезе источников уплаты отдельных налогов, широкое использование установленной системы прямых и непрямых налоговых льгот.

- 3. Оперативный учет изменений в действующей налоговой системе. Разработанная предприятием налоговая политика, а в отдельных случаях и виды хозяйственных операций должны оперативно корректироваться с учетом появления новых видов налогов, изменения ставок налогообложения, отмены или предоставления налоговых льгот и т.п.

- 4. Плановое определение сумм предстоящих налоговых платежей. В основу такого планирования должны быть положены целевая сумма прибыли предприятия и другие плановые показатели его экономического развития.

- 5. Обеспечение своевременных расчетов с бюджетом и внебюджетными фондами по налоговым платежам. С целью их обеспечения на предприятии должен быть разработан «налоговый календарь», представляющий собой график осуществления конкретных видов налоговых платежей предприятия в предстоящем периоде. Разработка такого графика позволяет минимизировать затраты предприятия по обслуживанию потока налоговых платежей.

Налоговая политика включает:

- § выбор правильного юридического адреса

- § выбор правильной организационно-правовой формы

- § определение тактики работы с налоговой инспекцией

- § выбор видов деятельности, которые сделают налоговую нагрузку минимальной

- § определение оптимальных способов и сроков уплаты налоговых обязательств

- § направление распределения прибыли

- § порядок привлечения инвестиций, которые положительно скажутся на налогообложении

- § быстрое реагирование на законодательные инициативы в сфере налогообложения

- § использование налоговых льгот

- § рациональное управление базой налогообложения

- § выбор форм расчетов с контрагентами

- § выбор форм заключения договоров с контрагентами

- § управление рисками

- § грамотный учет затрат предприятия

- § эффективное планирование состава затрат

- § оценка кредиторской задолженности

Создание налоговой политики зависит от квалификации сотрудников, их компетенции в этих вопросах.

Снижение налоговых выплат — это нормальная практика российского и западного бизнеса, но требует грамотного и осторожного подхода. Такая политика должна осуществляться законно, чтобы у контролирующих органов не возникало вопросов к руководству предприятия. Для этого необходимо проводить постоянный мониторинг состояния законодательства, порядка и сроков уплаты налогов, сборов и других платежей.

При этом инструмент оптимизации налогообложения должен быть оперативным и оптимальным, исходя из деятельности предприятия, его оборотов и штата сотрудников.

Оптимизации подлежат основные налоги:

Оптимизация налога на прибыль: формирование эффективной учетной политики, использование резервов и амортизационных премий.

Оптимизация НДС: раздельный учет, спорные счета-фактуры, возможность вычета НДС с авансов, меры предосторожности при выборе контрагента.

Оптимизация налога на имущество: управление стоимостью объектов, переоценка и деление имущества.

Отдельно следует изучить возможность оптимизации расходов на персонал. Необходимо оптимизировать расходы на оплату труда, премиальные, разработать порядок экономии на налогах по зарплате и социальном пакете сотрудников.

Необходимо следить за практикой налоговых органов, их отношением к тому или иному процессу, знать основные доводы при доказательстве правонарушений. Необходимо понимать, где заканчивается грань между оптимизаций и правонарушением, какая ответственность грозит должностным лицам.

Налоговая политика должна не только оптимизировать налогообложение, но и оценивать влияние этого процесса на состояние предприятия. Еще раз подчеркнем, что важно доверить разработку и внедрение налоговой политики предприятия компетентным специалистам, которые грамотно проведут аудит налогообложения предприятия и предложат оптимальные варианты оптимизации уплаты налогов.

85. Налоговая политика корпорации

НАЛОГОВАЯ ПОЛИТИКА ПРЕДПРИЯТИЯ

— составная часть финансовой стратегии предприятия, заключающаяся в выборе наиболее эффективных вариантов осуществления налоговых платежей при альтернативных вариантах его хозяйственной деятельности.

Налоговая политика корпорации – модель поведения хозяйствующего субъекта в сфере налогообложения , обусловленную целями и задачами развития коммерческой деятельности в рамках, задаваемых внешними условиями.

Очевидно, что коммерческая организация создается не ради уплаты налогов, а ради получения прибыли, поэтому цели налоговой политики должны формироваться с учетом стратегических и тактических целей, стоящих перед организацией. Основной целью налоговой политики организации является минимизация расходов.

Налоговая политика предприятия строится на следующих основных принципах:

1. Строгое соблюдение действующего налогового законодательства. Ни одна из форм незаконного уклонения от уплаты налогов (сокрытие реальных доходов или прибыли, подтасовка бухгалтерской отчетности, задержка налоговых платежей и т.п.) не может быть использована предприятием, которое заботится о своей деловой репутации.

2. Поиск и использование наиболее эффективных хозяйственных решений, обеспечивающих минимизацию базы налогообложения. Это предполагает целенаправленное воздействие на различные элементы базы налогообложения в разрезе источников уплаты отдельных налогов, широкое использование установленной системы прямых и непрямых налоговых льгот.

3. Оперативный учет изменений в действующей налоговой системе. Разработанная предприятием налоговая политика, а в отдельных случаях и виды хозяйственных операций должны оперативно корректироваться с учетом появления новых видов налогов, изменения ставок налогообложения, отмены или предоставления налоговых льгот и т.п.

4. Плановое определение сумм предстоящих налоговых платежей. В основу такого планирования должны быть положены целевая сумма прибыли предприятия и другие плановые показатели его экономического развития.

5. Обеспечение своевременных расчетов с бюджетом и внебюджетными фондами по налоговым платежам. С целью их обеспечения на предприятии должен быть разработан «налоговый календарь», представляющий собой график осуществления конкретных видов налоговых платежей предприятия в предстоящем периоде. Разработка такого графика позволяет минимизировать затраты предприятия по обслуживанию потока налоговых платежей.

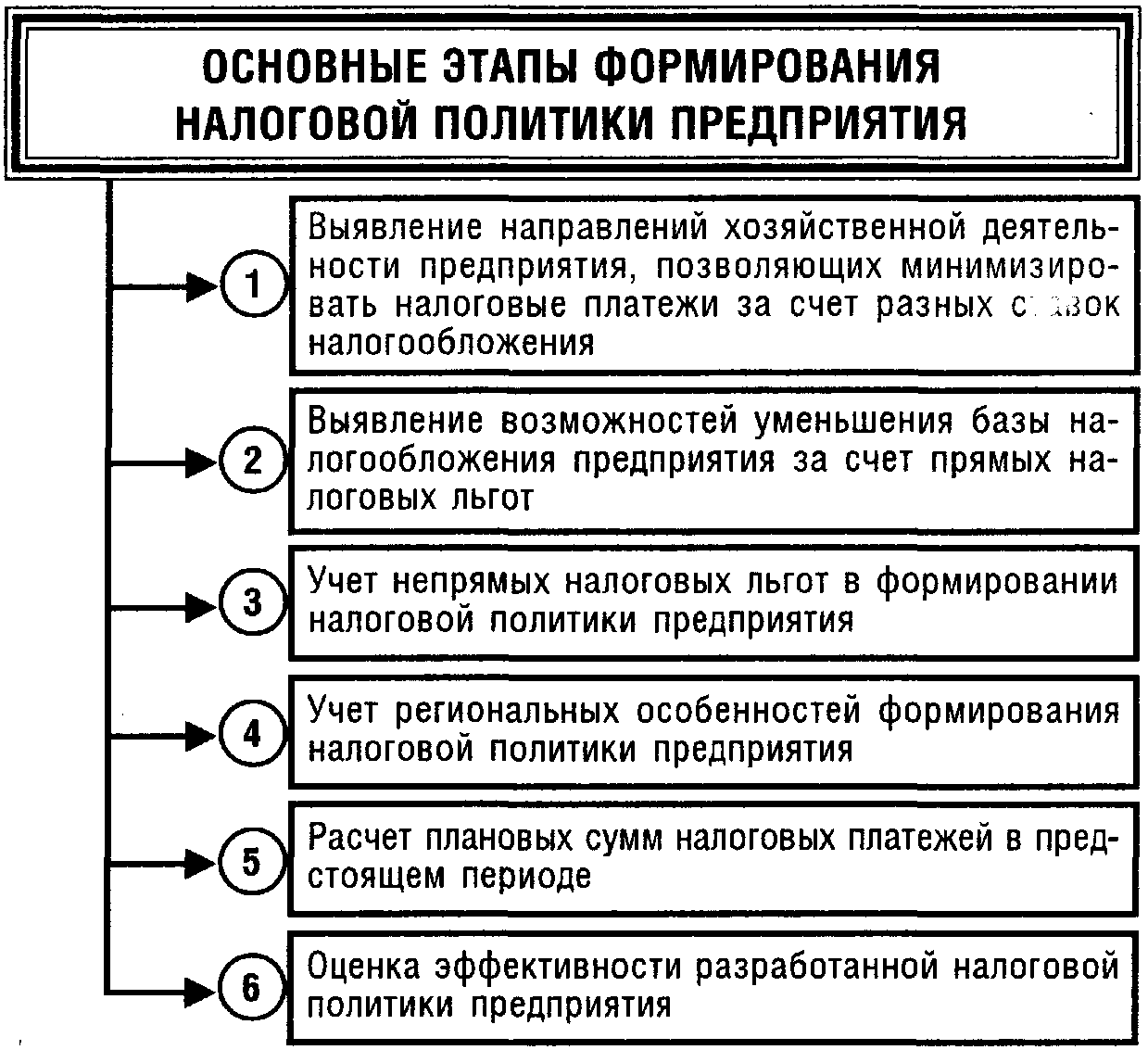

С учетом этих принципов на каждом предприятии формируется конкретная налоговая политика. Последовательность ее формирования представлена на рисунке 38.

94. Оперативное финансовое планирование его цели и задачи.

Оперативное финансовое планирование использует утвержденные стратегические позиции в повседневной деятельности для достижения поставленных целей. Оперативное планирование – процесс разработки финансовых планов, обеспечивающий наилучшее использование всех ресурсов предприятия (как собственных, так и привлеченных). Оперативное планирование помогает осуществлять текущее регулирование хода производства в целях равномерности и ритмичности работы, позволяет быстро и вовремя практически исправить положение, координировать отдельные действия различных подразделений, объединенных единой целью, — обеспечением финансовой стабильности предприятия через реализацию финансовой стратегии.

Оперативное финансовое планирование включаетсоставление и исполнение платежного календаря, кассового плана и расчет потребности в краткосрочном кредите. Разработка платежного календаря заключается в определении конкретной последовательности и сроков осуществления всех расчетов, что позволяет своевременно перечислить платежи в бюджеты и во внебюджетные фонды и обеспечить финансирование нормальной хозяйственной деятельности коммерческой организации. Платежный календарь составляется обычно на месяц (квартал) с разработкой показателей по более мелким периодам (15 дней, декаду, пятидневку). Правильно составленный платежный календарь дает возможность выявить возможные ошибки, недостаток средств, вскрыть причину такого положения, наметить соответствующие мероприятия, и таким образом избежать финансовых затруднений.

Во многих коммерческих организациях наряду с платежным календарем составляется налоговый календарь, в котором указывается, когда и какие налоги следует уплатить. Это позволяет избежать просрочек и пени. Кроме платежного календаря должен составляться также кассовый план.Это – план оборота наличных денежных средств через кассу. Кассовый план не только отражает платежеспособность предприятия, но и необходим для контроля за поступлением и расходованием наличных денег. Коммерческому банку, обслуживающему предприятие, так же необходим его кассовый план для того, чтобы составить сводный кассовый план на обслуживание своих клиентов в установленные сроки.