Содержание

- Расторжение договора страхования жизни по кредиту

- Законодательство о страховании по кредиту

- Что такое «период охлаждения»

- Какие виды страховок подлежат возврату

- Возврат средств по страховке

- Отказ от страховки при досрочном погашении

- Почему нельзя отсудить переплаты по «навязанной страховке»?

- Расторжение договора страхования: пошаговая инструкция

- Как составить заявление

- Период охлаждения

- Период выплаты по кредиту

- Период после выплаты кредита

- Правовое регулирование расторжения договора страхования жизни

- Как расторгнуть договор страхования и вернуть деньги. Пошаговая инструкция

- По каким причинам вам могут отказать в возвращении денежных средств

- Законодательство

- В каких случаях возможно расторжение договора страхования жизни

- Как правильно расторгнуть

- Возврат денег

- Полезное видео

- Как расторгнуть договор страхования

- Заявление о досрочном отказе от договора страхования и его прекращении: образец, пример заполнения

- Бланки заявлений на расторжение договора

- Правила заполнения заявления

- Список приложений

- Правила подачи документов

- Как проконтролировать ход рассмотрения дела

- На какую сумму возврата можно рассчитывать

- В каких случаях по заявлению точно придет отказ

- Как расторгнуть договор страхования жизни?

- Правовое регулирование расторжения договора страхования

- Документы, необходимые для расторжения

- Можно ли вернуть ранее уплаченные взносы?

- Причины возможного отказа в расторжении

- Алгоритм расторжения договора

- Пример из судебной практики

- В заключение

- Досрочное расторжение договора страхования жизни по кредиту и порядок возврата средств

- Расторжение страхового соглашения и возврат денег

- Основания для расторжения договора страхования жизни

- Как по закону расторгнуть контракт со страховщиком

- Автоправозащита.RU

- Основная информация

- Определения

- Основания

- Что такое период охлаждения

- Как им пользоваться

- Порядок действий

- Правила оформления расторжения страхового договора

- По кредиту

- По добровольным видам страхования

- По ОСАГО

- В Сбербанке

- В Росгосстрахе

- Пакет документов

- Возврат уплаченных взносов

- Когда могут отказать

- Сроки

- Возврат средств, если кредит погашен досрочно

- Порядок расторжения договора страхования кредита

- Какую роль играет период охлаждения?

- Законодательное регулирование

- Осуществление процедуры в досудебном порядке

- Судебное разбирательство

Расторжение договора страхования жизни по кредиту

![]()

Благодаря нововведениям Банка России расторжение договора страхования жизни по кредиту в определенных ситуациях осуществляется быстро и в пользу заемщика. Продвижение программ с низкими ставками, обязательным страхованием – это маркетинговый ход банков. Более высокие проценты без страховки зачастую оказываются наиболее выгодным предложением. Что делать, если клиент по незнанию или под принуждением согласился на дополнительные услуги?

Благодаря нововведениям Банка России расторжение договора страхования жизни по кредиту в определенных ситуациях осуществляется быстро и в пользу заемщика. Продвижение программ с низкими ставками, обязательным страхованием – это маркетинговый ход банков. Более высокие проценты без страховки зачастую оказываются наиболее выгодным предложением. Что делать, если клиент по незнанию или под принуждением согласился на дополнительные услуги?

Законодательство о страховании по кредиту

В ГК РФ (ст. 958) обозначено право клиентов страховых фирм на возврат страховки, если страховой случай не произошел и риск компании снизился. Статья 958 определяет также возможность аннулирования договора по запросу страхователя. Выплаченную страховую премию в таком случае клиент вернуть не сможет, если это не прописано в соглашении.

Поправки, внесенные в Закон № 353-ФЗ, лишили кредитные компании возможности принуждать заемщиков к оформлению страховки. Ограничение касается только договоров, заключенных между физическим лицом и страховой организацией. Новый закон, помимо отказа от процедуры страхования, позволяет не соглашаться с различными дополнительными услугами финансовых учреждений.

Что такое «период охлаждения»

Периодом охлаждения является минимальный срок, введенный ЦБ России, в течение которого потребитель услуг вправе аннулировать страховой договор. Клиент подает заявление и получает возврат переплаты по страховке. Главное условие: отсутствие страховых случаев в течение данного срока.

С 01.01.2018 года продолжительность периода увеличилась с 5 до 14 дней. Срок может быть увеличен еще на несколько дней по усмотрению страховщика. После получения заявления страховщик должен вернуть денежные средства в течение 10 дней. Размер премии зависит от периода, который охватывает страховка. Если она включена в тело кредита, сумма списывается, уменьшая общий размер задолженности.

Страховая премия возвращается полностью при отказе клиента от соглашения в течение 14 дней после его подписания и до начала действия страховки. Часть взноса будет удержана, если расторжение произошло после вступления в силу страхового договора. Возможность разорвать сделку по истечении «периода охлаждения» возникает только тогда, когда это предусмотрено в договоре.

Какие виды страховок подлежат возврату

Страховые услуги, представленные в сфере кредитования, могут быть добровольными или обязательными. К обязательным процедурам относят страхование машин при автокредите и объектов недвижимости при оформлении ипотеки.

Страхователь вправе отказаться от дополнительных услуг следующих видов:

- страхование здоровья, жизни, имущества;

- пенсионные, инвестиционные, накопительные страховки;

- страхование рисков, например, полис на случай сокращения с работы и т.д.

Клиент сможет возместить затраты на страховку, приписанную при оформлении кредитной карты, кредита наличными, потребительского кредита. Результат процедуры возврата зависит не только от вида кредитования, но и от варианта оказания услуг.

Финансовые учреждения предлагают заемщикам два способа страхования:

- получение индивидуального полиса;

- участие в коллективной страховой программе (практикуемая банками подмена понятий для обхода законодательных норм по возврату страховок).

До 2018 года компании в течение 14 дней добровольно возвращали премии по страхованию только при наличии индивидуального полиса. После получения коллективной страховки сделку нельзя было отменить, клиент ничего не мог вернуть. В 2018 году Верховный суд РФ признал, что в программах страхования должны быть предусмотрены условия для отказа. Кроме того, Верховный суд подтвердил, что потребитель имеет право пользоваться периодом охлаждения при подключении к страховой программе.

Внимание! Если банк отказывается вернуть страховую выплату в течение 14 дней, мотивируя отказ тем, что это невозможно после подключения к программе страхования, потребитель услуг имеет право подать судебный иск.

Возврат средств по страховке

Особенности процедуры возврата в течение периода охлаждения

Заемщики имеют право расторгнуть страховое соглашение в течение 14 дней без помощи юриста. Согласно законодательству банк или страховщик должен перечислить средства не позднее 10 дней после поступления запроса. Для получения возврата в течение периода охлаждения необходимо:

- учитывать условия, прописанные в договоре;

- отправить страховщику заявление об отказе от услуги не позднее 14 дней (данный срок не зависит от момента выплаты страховой премии).

Пример из практики. Гражданин пришел в финансовую организацию с целью получить кредит под 14% годовых. Представитель банка объяснил, что для установления меньшей ставки надо гарантировать возврат денег на случай, если клиент заболеет или умрет. При отказе от страховки процент будет увеличен до 20%.

Заемщик застраховал жизнь и здоровье на 20 тыс. руб. На следующий день написал претензию в банк, отправил на электронную почту. В документе указал, что в случае не рассмотрения или отказа отправит претензию в ЦБ. Через пару дней его пригласили в офис для получения денег, которые были сразу же переведены на счет. В банке клиент написал заявление на досрочное погашение. Задолженность стала меньше на 20 тыс. руб.

Можно обратиться не в банк, а в страховую организацию, реквизиты которой даны в полисе. Если страхователь не дождался ответа или получил отказ, надо готовить судебный иск. В этом случае закон будет на стороне заемщика. Клиент сможет «отсудить» не только присвоенную страхователем или банком страховку, но и неустойку, компенсацию морального вреда. Суд обяжет компанию выплатить штраф, компенсировать расходы на услуги адвоката.

Надо знать! Прежде чем подписывать кредитный договор, стоит внимательно прочитать его содержание и изучить Правила страхования. Многие банки предусматривают повышение ставки после отказа от страховки.

Возврат страховки по непогашенному кредиту по истечении периода охлаждения

Новый закон не работает в отношении полисов со сроком действия более 14 дней. В таком случае рекомендуется руководствоваться правилами, прописанными в договоре страхования. Крупные банки, например, Сбербанк, ВТБ 24, Хоум Кредит, пока разрешают заемщикам, пропустившим период охлаждения, отказываться от страхования жизни.

Страховщики предусматривают в документации условия по возврату уплаченных средств с учетом использованного периода. Как правило, из суммы вычитают издержки в размере от 25 до 90%. Если подобного положения в договоре нет, уплаченный взнос возврату не подлежит. Тогда вернуть вложенные средства будет невозможно, так как по факту клиент добровольно согласился на услугу.

Страхование жизни не относится к случаям, прописанным в ст. 958 ГК РФ, предполагающим возврат страховой выплаты. Отказаться от страховки можно в любой момент, но вернуть премию – исключительно при положительном решении страховщика. Если заемщик пропустил период охлаждения и не планирует досрочное погашение, то возвращения страховой премии ждать не стоит.

Отказ от страховки при досрочном погашении

Договор страхования заключается на период выплаты ссуды. Потребитель имеет право на компенсацию суммы, уплаченной за страховые услуги. Поскольку ответственный заемщик выплатил долг, риск банка снизился, страховой случай не произошел.

Пример. Супруги брали кредит на 600 тыс. руб. Сотрудник Сбербанка обязал застраховать на 50 тыс. руб. под предлогом: «Если не оформите, получите отказ». Долг погасили досрочно, разумеется, в течение периода охлаждения подать запрос они не успели. Принесли заявление, настаивали на своем. Начальник кредитного отдела принял запрос. В течение 10 дней на счет пришла компенсация в размере 30 тыс. руб.

Заявление для аннулирования страховки подается:

- после полного закрытия задолженности (как в представленном примере);

- вместе с заявлением на досрочное погашение (сумму страховки можно направить на оплату оставшегося долга).

Досрочное расторжение договора страхования жизни позволяет заемщику вернуть переплату за страховку при следующих условиях:

- в договоре (полисе), в Правилах страхования организации есть пункт о частичном возврате страховой премии;

- страховые выплаты вносились периодически вместе с регулярными платежами по займу.

Если в вышеперечисленных документах присутствует пункт о возврате страховки, банк обязан выплатить ее клиенту. Страховщик не намерен перечислять деньги или вернул малую часть – можно смело идти в суд. Страховую премию, выплаченную единовременно, вернуть сложнее, но возможно при наличии соответствующего пункта в полисе и Правилах.

Внимание! Заемщик при оформлении кредита подтвердил своей подписью, что банк ознакомил его с Правилами страхования, значит суд примет это к сведению. Все, что написано в данном документе будет использовано для принятия судебного решения.

Почему нельзя отсудить переплаты по «навязанной страховке»?

В судебной практике 2010-2015 годов часто встречались дела, когда страхователь не успевал оформить отказ от страховки, доходил до суда с требованием вернуть переплату по навязанному страховому договору.

Пример. Заемщик взял 300 тыс. рублей в кредит на 4 года. На весь срок была оформлена страховка на 60 тыс. руб. Кредитный менеджер клиенту не сообщил, что существенная сумма уходила на страхование жизни. Помимо кредитного договора гражданину подсунули на подпись бумаги, в которых мелким шрифтом были напечатаны условия страхования.

Через месяц заемщик узнал, что имел право отказаться от страховки. Он написал претензию в банк и получил письменный отказ. Гражданин подал исковое заявление и потребовал:

- признать кредитный договор недействительным;

- взыскать с банка сумму страхового взноса;

- взыскать неустойку и компенсацию за причинение морального вреда.

Суд признал справедливость требований.

Многие подобные дела в судах несколько лет назад имели успех, так как права потребителей явно были нарушены. Но кредитные и страховые договоры за годы перерабатывались. В 2019 году практически сведены к нулю шансы на то, чтобы аннулировать навязанную страховку и вернуть переплату. Теперь страхование предлагается открыто.

Расторжение договора страхования: пошаговая инструкция

Потребитель вправе отказаться от полиса и потребовать компенсацию при обращении в страховую компанию, банк. Претензия или заявление должны быть составлены в письменной форме, переданы лично сотруднику организации, отправлены по почте или на электронный почтовый ящик. После незаконного отказа можно писать в ЦБ или подавать судебный иск.

Таблица — Этапы расторжения соглашения со страховщиком

| 1 шаг. Подготовка пакета документов | Написать заявление, сделать копии паспорта, страхового договора, квитанций по уплате взносов (другие бумаги для подтверждения законности запроса).

Образцы заявлений представлены на сайтах банков. Можно составить документ в произвольной форме или взять готовый бланк в отделении. Заявление необходимо подготовить в двух экземплярах. |

| 2 шаг. Обращение в страховую компанию с заявлением | Если невозможно связаться со страховщиком, клиент вправе подать запрос в банк. Кредитные менеджеры должны помочь провести процедуру расторжения и передать документы страховщику.

Чтобы защитить свои права при подаче заявления надо:

|

| 3 шаг. Ожидание решения страховщика | В течение 10-14 дней компания обязана отреагировать на запрос клиента. Отсутствие задолженности увеличивает вероятность положительного ответа. Составляется письменное соглашение со страховой компанией об аннулировании договора. Перечисляются выплаты или производится перерасчет долга. |

| 4 шаг. Подготовка документов в суд | После получения необоснованного отказа можно обратиться в суд. Помимо уже собранных бумаг для подачи иска потребуется письменный отказ банка. Переговоры с сотрудниками банковской организации рекомендуется записывать на диктофон. Если банк не выдал полис на руки, стоит отметить это нарушение в исковом заявлении. |

Личное обращение ускоряет процесс расторжения договора. Если невозможно посетить страховщика, надо направить копии документов по почте, по факсу, на электронный ящик. К заявлению приложить заверенные копии документов, отправить на адрес главного офиса страховой компании. Днем подачи запроса будет считаться день отправки письма. Полученное уведомление может быть использовано в качестве доказательства в суде.

Как составить заявление

Заявление о расторжении договора страхования жизни пишется в свободной форме. Стандартный образец можно найти на сайтах банков или страховщиков.

СКАЧАТЬЗаявление о расторжении договора страхования жизни

В заявлении должна быть прописана следующая информация:

- полное наименование финансовой или страховой компании;

- сведения о заявителе (ФИО, данные паспорта);

- информация о страховом договоре – дата заключения, завершения его действия, реквизиты и номер полиса;

- указание причины расторжения страховки (например, досрочное погашение задолженности);

- просьба о расторжении соглашения и возврате денег за неиспользованный период. В документе надо указать способ возврата средств, номер карты, счет, на который клиент вносит ежемесячные платежи.

- Дата и подпись.

После подачи претензии, заявления рекомендуется периодически узнавать по телефону о решении страховщика, об установлении даты перечисления возврата. Когда денежные средства будут переведены, надо подготовить заявление о частичном погашении долга.

Разорвать договор страхования жизни в течение первых 14 дней или при досрочном погашении займа – это самый удобный вариант для заемщика. По истечении периода охлаждения возвращать страховую премию, скорее всего, придется в судебном порядке.

Не стоит бояться судов. Страховщики и банки редко выплачивают деньги добровольно по заявлению. Из 10 клиентов, недовольных страховками, только 2-3 человека доводят дело до суда. Поэтому кредитным компаниям выгодно возвращать деньги не всем, а только самым настойчивым заемщикам.

Прочтите также: Налоговый вычет по договору страхования жизни

В зависимости от того, как быстро вы узнали о том, что ненужная вам страховка является необязательной, зависит успех дела и полнота платежа, который можно вернуть.

Основными условиями возвращения денег и расторжения договора страхования жизни являются:

- время, прошедшее с момента подписания договора;

- возможность возврата денежных средств при досрочном расторжении, прописанное в самом договоре.

Рассмотрим подробнее особенности сроков возвращения денег при расторжении договора страхования.

Период охлаждения

Центральным банком РФ установлен так называемый “период охлаждения”, в течение которого застрахованное лицо вправе отказаться от страховки и вернуть свои деньги в полном объеме.

С 1 января 2018 года этот срок составляет 14 дней (ранее — пять).

В течении этого времени вы имеете право без объяснения отказаться от страхования. Страховая премия будет возвращена плательщику в полном объеме в случае ненаступления страхового случая.

Конечно, страховые организации и в этом случае идут на хитрости и уловки. Но, если человек будет настойчив, то закон и судебная практика — на его стороне.

Есть один нюанс. Банк скорее всего будет шантажировать такого заемщика, что, возможно, повысит ему ставку по кредиту. Однако, ключевое слово к такой угрозе — это “возможно”. На самом деле такие действия — прямое нарушение закона.

Период выплаты по кредиту

Если вы пропустили период охлаждения, то на протяжении всего срока выплаты кредита в любой момент можете отказаться от договора страхования жизни. Это добровольная страховка. Договор обязательного страхования, расторгнуть в период выплат по кредиту нельзя!

При досрочном расторжении договора добровольного страхования вернуть излишне уплаченные деньги можно в том случае, если это прописано в договоре страхования!

Иными словами, по закону, расторгнуть договор вы можете, а вот вернуть деньги — только в случае доброй воли страховой компании!

Однако, если банк вас не проинформировал, что страхование жизни является добровольной услугой, и Вы оформили страховку фактически под давлением, то опираясь на нормы законодательства, можете вернуть сумму страховой премии по решению суда.

Период после выплаты кредита

Говорить о том, как вернуть деньги после окончания выплат по кредиту возможно только при его досрочном погашении. В данном случае правила такие же, как и при возврате денег в период выплат по кредиту:

- если возврат денег предусмотрен в договоре страхования;

- по решению суда.

Если период выплат и страховой период совпали, то вернуть деньги за страховку невозможно.

Правовое регулирование расторжения договора страхования жизни

Нормативного акта, регулирующего возврат денежных средств при досрочном погашении ипотеки, не существует. Данная ситуация регулируется главой 958 Гражданского кодекса РФ и иными федеральными законами (такими, как Закон “О защите прав потребителя”), а также общими страховыми нормами.

Банки в своих интересах ссылаются в данном случае на п. 3 ст. 958 ГК РФ. В соответствии с ним, уплаченная компании страховая премия возврату не подлежит, если в договоре страхования не указано иное.

Заемщики могут опираться на ст.16 Закона РФ «О защите прав потребителей» в последней редакции, в соответствии с которой:

- если у потребителя возникли убытки в результате исполнения договора, то такие убытки подлежат возмещению банком в полном объеме;

- возмещаются убытки, причиненные потребителю вследствие нарушения его права на свободный выбор товаров и услуг. По закону, банки не могут оказывать услуги, для получения которых необходимо воспользоваться другими, не нужными потребителю услугами.

Как расторгнуть договор страхования и вернуть деньги. Пошаговая инструкция

Шаг 1

Оцениваем срок, прошедший со дня подписания страхового договора. Если он меньше 14 дней, то следует обратиться в страховую компанию. Там вы напишете заявление о расторжении договора.

В заявлении необходимо указать номер счета, на который страховая компания должна вернуть деньги. Подобное заявление можно направить заказным письмом. Деньги в любом случае вам возвращают в полном объеме.

Важно: квитанцию о приеме заказного отправления, выданную на почте, необходимо сохранять до зачисления денежных средств на счет. Или использовать ее в суде в случае невыплаты. Для этих целей нужно сохранить также второй экземпляр заявления.

Шаг 2

Если срок после заключения договора больше 14 дней — читаем внимательно договор.

В случае, если возможность расторжения и выплаты излишне уплаченной суммы в нем предусмотрена — обращаемся в страховую компанию, пишем заявление о расторжении договора и возврате денежных средств.

Образец заявления в разных компаниях может быть разным. Если образца нет, то напишите заявление в свободной форме, где укажите свои паспортные данные, номер страхового договора. Напишите что Вы решили расторгнуть данный договор, и просите вернуть излишне уплаченные денежные средства за неиспользованный период действия страховки. Датой, с которой договор будет прекращен, будет дата обращения или написания письма.

При невозможности обратиться лично, заявление с требованием возврата излишне уплаченной части страховой премии следует направить по почте заказным письмом.

Все ответы, а также копии ваших писем с входящими номерами нужно сохранить для дальнейшего возможного обращения в контролирующие органы или в суд.

В случае положительного решения вам вернут сумму уплаченной страховой премии за вычетом дней, прошедших от дня заключения договора до его завершения. Также из суммы компенсации будет вычтен подоходный налог, а также услуги по агентскому сопровождению.

Шаг 3

Если на ваше заявление о возврате денег пришел отказ, нужно подать жалобу в Роспотребназор, в которой сослаться на нарушение закона о защите прав потребителей.

Примечание: в расторжении договора добровольного страхования вам отказать не могут. А вот за свои деньги придется побороться.

Если орган Роспотребнадзора также ответил отказом, вы подаете судебный иск.

По каким причинам вам могут отказать в возвращении денежных средств

В страховой компании вам откажут:

- если пропущены сроки;

- если возможность возврата денег не предусмотрена договором, который вы подписали.

Чаще всего независимые страховые компании такой пункт вносят в договоры, чтобы привлечь максимум клиентов.

Страховые компании банков положение о возврате денег при досрочном расторжении вряд ли внесут в свои документы. Ведь у них и так достаточно много шансов продать свои услуги клиентам банков.

В Роспотребнадзоре или суде могут отказать ссылаясь на ту же норму закона (п. 3 ст. 958 ГК РФ), по которой страховые компании возвращают деньги при досрочном расторжении договора в добровольном порядке.

Что делать, если вы получили отказ и страховой компании, и контролирующего органа

Как советуют юристы, придется доказывать в суде недействительность договора добровольного страхования. Для этого необходимо апеллировать доводами, что вы не были должным образом проинформированы, или на вас было оказано давление. Возможно, вы не понимали, что оформляя кредит, подписали и завуалированный договор страхования жизни.

Результат судебного рассмотрения напрямую зависит от того, насколько грамотно подобраны аргументы в пользу недействительности договора и составлен иск. Также важна судебная практика в районе вашего проживания.

Что же показывает широкая судебная практика? Есть ли смысл отстаивать свои права, если страховая компания категорически отказалась от выплат?

Проанализировав обзоры судебных дел в 2018 году, можно сделать следующие выводы:

- Суды всегда встают на сторону заемщика, если страховые компании отказывают в возврате денег в период охлаждения. В этом случае закон на вашей стороне, можно смело действовать. Кроме суммы страховой премии истцам удавалось получить компенсацию за моральный ущерб, а страховые компании карались штрафом.

- Суды очень неохотно встают на сторону заемщика, если кредит еще не погашен.

- Если заем погашен, а заемщику удалось доказать, что страховка была навязана, то есть случаи решения спора в пользу заемщика.

Но даже в последнем случае есть риск, что выплаты истцу оказажутся мизерны. Дело в том, что страховые компании зачастую включают в фактически понесенные расходы услуги агентов, которые оценивают до 98% уплаченной заемщиком страховой премии. Тут также важна юридическая грамотность и настойчивость истца.

Таким образом, даже выиграв суд, человек может получить копейки, которые не стоят таких хлопот.

Вывод: ситуацию с навязанной добровольной страховкой легче предотвратить, чем исправлять. В идеале, следует внимательно относится к любым бумагам, а перед подписанием договоров, в том числе кредитных, давать их для анализа юристам.

Если вы решились на страхование жизни и здоровья, обязательно проверьте договор на наличие пункта о возврате денежных средств при возможном досрочном расторжении. Если возврат денег компанией не предусмотрен — ищите другого страховщика.

Если кредитное учреждение еще и настаивает на оформлении страховки в определенной компании — то лучше выбрать другой банк. Такие меры помогут сэкономить весьма солидную сумму, которая тем больше, чем дольше срок кредитования и сумма займа.

Сотрудники банков при выдаче крупных займов нередко предлагают оформить страховку.

Сотрудники банков при выдаче крупных займов нередко предлагают оформить страховку.

Они бывают настолько убедительны, что понимание невыгодности условий приходит, только когда подпись уже поставлена. В этой статье описывается, как расторгнуть договор страхования жизни и вернуть деньги.

Законодательство

Страхование регулируется Гражданским кодексом РФ, статьи 927–970.

Важнейшая норма – статья 958, дающая право страхователю отказаться от договора в любое время до наступления страхового случая, в том числе допускающая досрочное расторжение.

- ФЗ «О защите прав потребителей» – базовый закон клиента, собравшегося брать заем. В нем содержатся общие нормы, регулирующие права и обязанности сторон, способы защиты права.

- ФЗ «О потребительском кредите» – специальный закон, регулирующий выдачу займов гражданам. Перечисляет правила об обязательном страховании по соглашению.

- ФЗ «Об организации страхового дела в Российской Федерации» – регулирует вопросы страхования, раскрывает содержание понятий.

В каких случаях возможно расторжение договора страхования жизни

Отказаться от соглашения можно в любой момент. В этом состоит свобода участника гражданских правоотношений. Основное условие отказа – отсутствие страховых случаев. Последствия не всегда одинаковы.

Существует несколько вариантов расторжения соглашения:

- Расторжение до периода «охлаждения».

Охлаждение – период с момента заключения договора, предусмотренный для потребителей. До 2018 года длился 5 дней. На 2019 год составляет 14 дней, это минимальный срок для всех страховых компаний, может быть увеличен по их желанию.

Потребитель имеет право на возврат всей страховой премии, уплаченной по договору.

ВАЖНО: сроки регулируются особым правовым актом – указанием Центрального банка РФ от 20 ноября 2015 г. № 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования».

Период охлаждения актуален не для всех видов страхования. Подробный перечень представлен в указании Центрального банка РФ:

- добровольное;

- болезней;

- неcчастных случаев;

- пенсионное;

- другие.

- Прекращение после периода охлаждения.

Основное отличие от первого варианта состоит лишь в праве страховой компании не возвращать часть уплаченной потребителем премии.

- Расторжение до периода охлаждения, но при соглашении, начавшем действие. Организация имеет право на частичную выплату премии.

Как правильно расторгнуть

Для прекращения соглашения нужно просто обратиться к страхователю или банку с заявлением о расторжении. Обычно образец есть на сайте организации либо его можно попросить при личном посещении.

ЗНАЙТЕ! Заявление можно отправить по почте с описью вложения, электронным сообщением или передать лично работнику организации.

При этом в пакете документов нужно иметь:

- паспорт;

- полис;

- копию или оригинал договора;

- документ об уплате страховой премии (если был);

- иные документы в зависимости от требований компании.

Само заявление пишется в свободной форме и должно содержать:

- данные о заявителе;

- название страховой организации;

- данные о документе (дата заключения, номер и прочее);

- просьба о расторжении;

- просьба о возврате средств;

- можно указать причины расторжения, но это необязательно;

- счет для возвращения денег;

- дата подачи;

- подпись заявителя.

При личной подаче заявления следует делать 2 экземпляра: один передается организации, второй оставляют себе. При этом на последнем должна быть подпись уполномоченного лица компании.

УЧТИТЕ! При отправке почтой датой подачи заявления будет не момент прибытия письма в организацию, а сдача в отделение, то есть штамп на конверте.

Затем СК либо соглашается на расторжение договора и выплачивает премию, либо отказывается. В последнем случае можно подавать исковое заявление в суд, приложив письменный отказ расторгать соглашение.

Соглашение считается расторгнутым с момента получения организацией заявления. Иная дата может быть установлена этим же соглашением.

Особенность страхования через банк – отсутствие непосредственного взаимодействия гражданина и СК. Иными словами, все оформляет финансовая организация в виде коллективной программы.

Поэтому чаще всего подавать заявление нужно именно в банк. При заключении соглашения клиент оплачивает не только страховую премию, но и услугу банка по такому заключению. Суммы полностью не получится вернуть в любом случае.

При добровольном страховании

Расторжение договора производится непосредственно СК, поэтому обращаться нужно напрямую к ней. Алгоритм отличается лишь тем, что после аннулирования соглашения необходимо уведомить банк, у которого взята ссуда.

При отказе от обязательного по договору страхования могут наступить последствия (части 11–12 статьи 7 ФЗ «О потребительском кредите»). Кредитор имеет право:

- Увеличить процентную ставку, но не выше ставки, установленной для займов без страховки в этой кредитной организации.

- Требовать прекращения контракта.

- Требовать возврата оставшейся суммы по займу вместе с процентами за время фактического пользования деньгами.

- Последние два условия в совокупности.

Во всех случаях кредитор обязан уведомить заемщика в письменной форме. Нельзя требовать возврата оставшейся суммы займа ранее 30 дней после направления заемщику уведомления.

ПОМНИТЕ! Потребитель имеет право на досрочное расторжение договора страхования жизни по кредиту при его досрочном погашении.

Возврат денег

В зависимости от варианта прекращения договора меняется и сумма возврата. При аннулировании до истечения периода охлаждения страхователь обязан вернуть всю страховую премию, уплаченную гражданином.

При отказе по прошествии этого периода СК имеет право удержать часть премии. Если соглашение оформлено с банком, то возврату подлежит не вся сумма, а уплаченная премия.

При наступлении страхового случая в период 14 дней организация возвращать деньги не будет.

На 2019 год нет однозначного ответа, есть ли разница между индивидуальным полисом и коллективной программой страхования. Варианты следующие:

- Разницы нет, т.к. действуют единые правила.

- Разница есть: прекращение коллективной программы невозможно или возможно, но без выплаты премии.

Первый вариант можно аргументировать Законом «О защите прав потребителей» пунктом 2 статьи 16, запрещающим обуславливать одной услугой предоставление второй.

ВАЖНО: 14-дневный срок начинает отсчитываться с даты заключения соглашения. При этом датой может быть: подписание; оплата премии; иная, указанная в документе.

Возвращение денежных средств возможно в наличной и безналичной форме по выбору потребителя. Выплата осуществляется в течение 10 рабочих дней со дня получения организацией заявления.

При отказе аннулировать соглашение можно обратиться в суд или Роспотребнадзор.

Благодаря появлению периода охлаждения отказ от договора страхования стал проще. Не всегда можно обойтись собственными силами, поэтому требуется обращение к юристам.

Полезное видео

Совет юриста:

Бесплатная ГОРЯЧАЯ ЛИНИЯ:

Как расторгнуть договор страхования

«Можно ли вернуть деньги за страховку?» — наверное, самый частый вопрос, который задают клиенты, желающие расторгнуть договор страхования. Мы расскажем о том, в каких случаях вы можете вернуть деньги за страховку, а в каких закон на стороне страховщика.

Законодательство

Согласно ст. 958 Гражданского кодекса РФ страхователь имеет право на возврат части уплаченной страховой премии пропорционально неиспользованному периоду, если возможность наступления страхового случая отпала или существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай. В частности, к таким случаям относятся полная гибель застрахованного имущества по причинам иным, чем страховой случай, и ликвидация страховщика в порядке, установленном законодательством.

Данная статья ГК РФ также предусматривает возможность досрочного прекращения договора страхования по инициативе страхователя. В этом случае уплаченная страховая премия возврату не подлежит, если договором страхования не предусмотрено иное.

Указанные правила расторжения договоров страхования являются основополагающими, если другие условия не прописаны в правилах страхования или в нормативных правовых актах, регламентирующих правила расторжения по отдельным видам страхования.

Период охлаждения

Период охлаждения был введен указанием Банка России от 20 ноября 2015 года № 3854-У в результате большого количества жалоб граждан на «навязывание» дополнительных полисов при оформлении ОСАГО или получении кредита.

Под периодом охлаждения понимается срок в пять рабочих дней со дня заключения договора, в течение которых страхователь (физическое лицо) может расторгнуть договор страхования по своей инициативе с минимальными финансовыми потерями или вообще без потерь, при условии отсутствии страховых событий в указанном периоде. Согласно указанию, при отказе страхователя от договора в течение пятидневного срока с даты заключения и до даты начала действия страхования уплаченная страховая премия подлежит возврату в полном объеме. Если расторжение происходит в период охлаждения, но после начала действия страхования, страховщик вправе удержать часть уплаченного страхового взноса пропорционально сроку, в течение которого действовала страховка. Пятидневный срок является минимальным, и по усмотрению страховой компании он может быть увеличен, что должно быть зафиксировано в Правилах страхования. Возврат денежных средств должен быть осуществлен в срок, не превышающий 10 рабочих дней со дня получения письменного заявления об отказе от договора.

Перечень видов страхования, на которые распространяется требование о наличии периода охлаждения, четко ограничен. К таким видам страхования относятся: накопительное страхование, инвестиционное страхование, пенсионное страхование, страхование от несчастных случаев и болезней, добровольное медицинское страхование (за исключением ДМС для мигрантов), каско, страхование имущества, страхование гражданской ответственности владельцев автотранспорта, водного транспорта, за причинение вреда третьим лицам и страхование финансовых рисков.

Как воспользоваться периодом охлаждения

Заявление должно быть написано в свободной форме в адрес страховой компании. Однозначно ответить на вопрос, куда подавать заявление — в само отделение банка или в офис страховой компании — нельзя, так как между банком и страховщиком может быть заключен агентских договор, не распространяющий полномочий для агента на принятие подобного рода заявлений. Лучше написать заявление непосредственно в отделении страховщика. Если в вашем регионе отсутствует представительство страховой компании, заявление о расторжении и реквизиты счета необходимо направить заказным письмом с уведомлением и описью вложения на адрес головного офиса страховщика. При этом датой отказа страхователя от договора страхования будет являться не дата поступления заявления к страховщику, а дата отправки письма.

Многие пользователи портала Банки.ру оставляют информацию, что при расторжении страховая компания требует прикладывать к заявлению бланк полиса. Точный перечень документов, которые необходимо приложить к заявлению о расторжении, в указании ЦБ РФ не регламентирован. Если в правилах страхования список документов также не определен, то достаточно предоставления одного заявления, в котором должна содержаться информация о страхователе, номере и дате расторгаемого договора страхования. Если же список документов четко оговорен и требует приложения оригинала полиса, а у вас его нет, можно одновременно с заявлением о расторжении подать заявление на предоставление дубликата полиса.

Расторжение страховок, оформленных при получении кредита

Чаще всего вопросы о расторжении договора страхования и возврате денежных средств возникают именно по страхованию жизни, оформленному при заключении кредита.

Для определения возможности возврата части уплаченного страхового взноса первое, на что стоит обратить внимание, это вид заключения договора. В банке вам могут оформить как индивидуальный страховой полис, так и подключение к коллективной программе страхования. Подключение к коллективной страховой программе означает, что между банком и страховой компанией заключен договор на страхование жизни и здоровья заемщиков банка и банк добавляет вас в этот договор в качестве застрахованного. При этом в кредитном договоре большая часть платежа за страховку будет являться не оплатой страхового взноса, а оплатой комиссии банку за подключение к программе страхования. В этом случае воспользоваться периодом охлаждения и расторгнуть договор в пятидневный срок нельзя.

Отказаться от страхования и вернуть часть денежных средств можно, только если это прямо предусмотрено в правилах. Некоторые банки предусматривают наличие определенного периода, в течение которого можно отказаться от страховки с возвратом полного взноса. Но чаще всего, если в правилах и предусмотрена возможность отказа от страховки, оплата за услуги страхования возвращается не в полном объеме, а пропорционально неиспользованному периоду за вычетом комиссии банка, которая в некоторых банках достигает 90%. Даже в случаях, когда банк возвращает оплаченную комиссию, он может удержать НДФЛ с этой суммы. Согласно разъяснению Минфина (письмо № 03-04-05/57984 от 17 ноября 2014 года), сумма, уплаченная за подключение к договору страхования, является платой за оказанную услугу. При отказе от страхования банк фактически безвозмездно перечисляет клиенту сумму, равную оплаченной комиссии, а подобные перечисления подлежат обложению налогом на доходы физических лиц.

В случае если при заключении кредитного договора вам оформили индивидуальный страховой полис, по которому вы выступаете и как страхователь, и как застрахованный, то воспользоваться периодом охлаждения можно. При этом главное — успеть написать заявление на отказ от страхового договора в течение пяти рабочих дней со дня его заключения, независимо от момента уплаты страховой премии. Если с момента оформления договора страхования прошло больше пяти дней, расторгнуть договор страхования с возвратом части уплаченной премии можно, только если это предусмотрено страховой документацией.

Это же правило относится и к расторжению договора при досрочном погашении кредита. Возможность расторжения с возвратом части премии при досрочном погашении кредита связано в том числе с порядком определения размера страховой суммы в договоре. Если есть четкая привязка к размеру остатка задолженности, шанс расторгнуть с возвратом премии есть, но, вероятнее всего, доказывать это придется в судебном порядке. Если страховая сумма устанавливается в размере задолженности по кредиту на дату начала срока страхования и остается неизменной в течение всего срока страхования, вернуть часть страхового взноса пропорционально неиспользованному периоду, скорее всего, не получится, если не будет доказано, что договор был навязан. Сделать это очень непросто.

Расторжение договоров по добровольным видам страхования

При расторжении договора добровольного страхования, с даты оформления которого прошло более пяти рабочих дней, необходимо руководствоваться правилами страхования. Многие страховщики прописывают условие, согласно которому при расторжении договора клиент может вернуть часть уплаченного страхового взноса пропорционально неиспользованному периоду за вычетом расходов на ведение дел. При этом указанные расходы могут составлять 25—90%. Также в правилах страхования часто присутствуют формулировки, предполагающие вычет из суммы, причитающейся после расторжения, размера произведенных выплат. Если такого положения страховая документация не содержит, уплаченный страховой взнос не возвращается.

В случае расторжения договора накопительного или инвестиционного страхования страхователь может вернуть себе часть затраченных на страховку средств. По факту это не возврат страхового взноса, а сумма сформированного страхового резерва на день прекращения договора страхования (выкупная сумма). Размер выкупной суммы устанавливается на момент заключения договора страхования и должен обязательно быть указан в страховой документации. Как правило, в первые годы действия страхования размер выкупной суммы находится на очень низком уровне и только к концу страхования приближается к размеру страхового взноса.

В обязательных видах страхования порядок расторжения сформулирован в законе или подзаконных актах. Например, в ОСАГО четко обозначены случаи, в которых договор может быть расторгнут или прекращает свое действие (например: смена собственника или гибель транспортного средства), и порядок расчета размера возврата премии — пропорционально не истекшему периоду действия полиса исходя из доли премии, предназначенной на осуществление страховых выплат, то есть изначально вычитается 23%.

С введением периода охлаждения потребителям стало проще отказаться от страховки и вернуть оплаченный страховой взнос, но все равно в этом вопросе остается много тонкостей и нюансов. Если в данной статье вы не смогли найти ответ на интересующий вас вопрос по расторжению, можете воспользоваться форумом Банки.ру, и мы постараемся вам помочь.

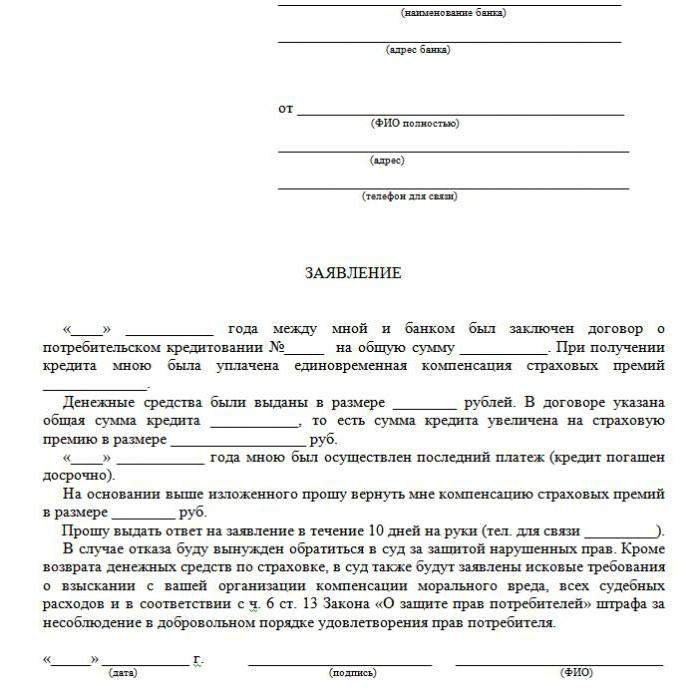

Заявление о досрочном отказе от договора страхования и его прекращении: образец, пример заполнения

Спорным моментом при кредитовании в банке является необходимость договора о страховании. В данном случае представители банка смело утверждают, что без его заключения кредит не будет предоставлен. Что делать клиенту? Отказ от ненужного страхования можно совершить сразу же после его покупки. Вопрос о том, как заполнить заявление об отказе от договора страхования, сегодня очень актуален.

Бланки заявлений на расторжение договора

Ст. 958 ГК РФ утверждает, что страхователь вправе получить обратно средства, которые были уплачены ранее по страховке. Правила расторжения документов подлежат четкому исполнению за исключением ситуаций, при которых в самом документе страхования есть ссылка на дополнительные моменты по этому вопросу.

Для возврата денег по ненужной страховке необходимо заполнить заявление на отказ от договора страхования – на бланке страховщика или в свободной форме.

При заполнении нужно указывать:

- личные данные: ФИО;

- место и адрес регистрации;

- номер телефона и электронный адрес;

- номер страхового сертификата/полиса;

- реквизиты для получения денег;

- ссылки на прилагаемые документы.

При подаче отказа надо предъявлять:

- удостоверение личности заявителя;

- полученный полис;

- квитанции о произведенной оплате.

Предусмотренный срок рассмотрения отказа — 10 дней. Документация предоставляется в подлинниках.

Скачать бланк заявления об отказе от договора страхования.

Скачать пример заполнения заявления на досрочное расторжение договора страхования.

АльфаСтрахование

В компании АльфаСтрахование отказ возможно предъявить не позже 14 дней, одновременно происходит и прекращение отношений. Следует учесть два нюанса:

- 14 дней начинают исчисляться с момента уплаты страховой премии;

- при возникновении страхового случая в течение 14 дней, отказ от договорных обязательств невозможен – здесь уже будет работать страховка.

ВТБ Страхование

Критерии для возврата страховки и отказа следующие:

- на протяжении 14 дней надо обратиться лично в ВТБ Страхование с паспортом. Далее подписывают бланк отказа в офисе с заполненными данными;

- если 14 дней уже прошло, то процедура аналогична. Отличием является тот факт, что сумма будет возвращена не полностью.

Страховщик откажется возвращать деньги, если:

- 14 дней – период охлаждения – истекли;

- заявлен отказ от коллективной страховки.

Скачать образец заявления о досрочном расторжении договора страхования по компании ВТБ Страхование.

Сбербанк Страхование

Среди документов, которые надо предоставить при отказе:

- заявление;

- паспорт;

- копия документа по страхованию;

- чеки и квитанции;

- данные по реквизитам, куда будут перечисляться средства.

Подача заявления возможна следующими способами:

- через отделение (офис) Сбербанка;

- через заказное письмо по адресу нахождения СК.

Скачать образец заявления о досрочном прекращении договора страхования Сбербанк Страхование.

ВСК

Пакет документов для возврата страховки и отказа от нее:

- паспорт;

- договор;

- документ об оплате;

- реквизиты для возврата средств – прописываются в тексте заявления.

Алгоритм возврата суммы страховой премии:

- собрать документы, подойти лично с паспортом в ближайший офис ВСК;

- сотрудник СК заполнит заявление и снимет необходимые копии;

- при отказе сотрудников нужно заполнить универсальный бланк об отказе и направить его почтой заказным письмом;

- в течение 10 дней ждать денег.

ВСК не предоставляет типовых бланков для отказа в открытом доступе. Можно использовать свободную форму.

СОГАЗ

Заявить об отказе от договора страхования можно на сайте компании при заполнении установленной формы заявления.

Заполнить заявление можно и от руки, воспользовавшись специальным бланком.

Скачать бланк заявления на отказ от договора страхования СК СОГАЗ.

Росгосстрах

Подача заявления на расторжение страхового документа при отказе сопровождается следующим списком документов:

- страховое соглашение (договор) в оригинале;

- квитанция оплаты в оригинале;

- паспорт;

- заявление на расторжение (отказ) с банковскими реквизитами для возврата денег;

- согласие на обработку данных при желании получить деньги наличным способом.

Скачать образец заявления на расторжение страхового договора по компании РГС.

Ингосстрах

СК не предоставляет в открытом доступе бланки своих заявлений, поэтому можно воспользоваться универсальным образцом с нашего портала. При заполнении в офисе предлагается следующая форма:

Универсальный бланк

Как было указано, форма бланка может иметь произвольную форму вне зависимости от страховой компании.

Скачать бланк заявления на расторжение страхового договора. Данный бланк подойдет для всех СК, даже тех, чьи бланки имеются в открытом доступе.

Правила заполнения заявления

Документ отказа можно оформить несколькими вариантами:

- заполнив бланк соответствующей СК;

- заполнив универсальный образец, представленный на нашем портале.

При любом варианте в заявлении – отказе указываются данные:

- наименование страховщика;

- данные самого заявителя (ФИО и паспортные);

- данные по страховке: дата, срок, номер, реквизиты;

- причины отказа;

- просьба о расторжении, отказ;

- вариант возврата: номер карты или счет;

- подпись и дата.

Список приложений

Среди документов необходимо предоставить:

- подлинный договор страхования;

- доказательства уплаты страховой премии;

- паспорт в оригинале – если заявление подается лично в офисе, копия пригодится, если документы отправляются заказным письмом.

Правила подачи документов

Основные этапы процесса расторжения страхования представлены в таблице ниже.

| Этап | Характеристика |

| Подготовка документации | — написать заявление по форме СК или используя наш универсальный бланк;

— сделать копию паспорта, самого договора, квитанций с оплатой взносов и т.д.; — составляется два пакета документов (себе и страховщику). |

| Обращение к страховщику | Принести заявление лично в офис либо заполнить заявление в ходе приема у страховщика. Если со страховщиком невозможно связаться, можно прийти в банк, который выдавал застрахованный кредит.

В процессе подачи отказа необходимо: — поставить резолюцию о том, что заявление-отказ принято сотрудником банка, на втором экземпляре, который остается у заявителя; — приложить к заявлению подлинные документы – страховой договор или полис, квитанции об оплате страховой премии; — документы подаются лично через офис или заказным письмом почтой. |

| Ожидание ответа от страховщика | По закону установлен срок для ответа – 10-14 дней. Результатом ответа будет выплата денежных средств или письменный отказ в возврате премии. |

| Обращение в суд при необходимости | Обращение в суд можно осуществить при необоснованном отказе в возврате страховки. В суд надо отнести те же бумаги, что были собраны ранее, и дополнительно приложить отказ банка. |

Особенности расторжения страховки по кредиту

Особенностью расторжения страховых документов при кредитовании является вопрос о том, какой вид страховых отношений заключен:

- индивидуальный договор по страхованию;

- коллективный договор.

В первом случае возврат производится по общим правилам:

- В ситуации, когда клиент только оформил кредит, то в течение 14 дней после даты заключения сделки сумму по страховке можно вернуть. Для этого надо написать заявление о расторжении договора страхования. В нем прописывается отказ от договорных обязательств и просьба вернуть сумму средств по страховке.

- Если 14 дней прошло, страховку тоже можно вернуть, но возвращенная сумма будет меньше – с учетом РВД (расходов на ведение дела).

- При досрочном погашении кредита страховку теоретически можно вернуть в неиспользованной части, но на практике это требует больших усилий. Начинать нужно с того же заявления о расторжении.

- Если кредит погашен полностью в срок, но страхового случая не произошло, страховая премия не возвращается.

Правила расторжения страхования после истечения периода охлаждения в ситуации, когда кредит еще не погашен:

- страховые компании прописывают в документах критерии возмещения сумм по страховке при учете периода, который уже использован. Величина его оставляет от 25 до 90% от суммы. Если в документации подобная оговорка не прописана, то взнос, который уже уплачен, к возврату не будет применен;

- отказ от страховки можно сделать в любой момент, но вопрос о суммах взносах очень сложный, а когда речь идет об их возврате, то процесс становится практически невозможным.

Правила расторжения при досрочном гашении:

- заявление может быть подано после гашения долга;

- условия возвращения: в документах должен быть пункт о том, что уплаченные сборы будут возращены частично, если вносились они равномерно по месяцам выплаты кредита;

- суммы, которые платились как единоразовый платеж, вернуть сложно. Возможно только если данное условие прописано заранее.

Важно! Вторая ситуация (коллективная страховка) более сложная. Она касается коллективной формы страхования рисков заемщика. В рамках такой договоренности отсутствует период охлаждения. А значит и нет возмещения по нему.

Срок на подачу заявления

Основным понятием действующих правил является период охлаждения, под которым понимают срок, в течение которого страховка по документу аннулируется. Такой срок был установлен нормативно в указе Центробанка 3854-У. Он составляет 14 дней. В течение этих дней страховка аннулируется, а страхователь не несет никаких потерь. Если расторжение договора будет осуществляться после истечения 14 дней, то суммы произведенных ранее выплат возвращаться не будут.

Внимание! Ранее период охлаждения составлял всего 5 дней. Однако с 2018 года его продлили до двух недель. Страховщик также имеет право увеличивать данный срок, но такой момент надо в обязательном порядке отражать в самом договоре.

За рамками периода охлаждения заявление можно подать в любое время, но чем позже оно будет подано, тем меньше шансов на получение каких-либо денег от СК.

Как проконтролировать ход рассмотрения дела

После того как подано заявление, надо узнавать время от времени о ходе рассмотрения вопроса. Получать информацию можно по телефону горячей линии СК. Под рукой при звонке нужно иметь номер страхового договора (полиса) и входящий номер заявления.

На какую сумму возврата можно рассчитывать

Расчет суммы к возвращению будет зависеть от конкретной ситуации в период обращения, что отражено в таблице ниже.

| Ситуация | Сумма к возврату |

| Отказ при подписании | Страховая премия не уплачивается, деньги остаются у заявителя. Пишется отказ от страховки |

| До 14 дней | Возврат полной суммы денежных средств.

Перерасчет выплат по кредитному графику, если сборы включены в состав ежемесячного платежа |

| После 14 дней | Сумма только за неиспользованный период |

В каких случаях по заявлению точно придет отказ

Отказ происходит достаточно часто в следующих случаях:

- если прописаны соответствующие условия, что возврат сборов не производится;

- если страхование не является личным;

- если услуга была комплексной или коллективной;

При получении отказа всегда есть право обращения в судебные органы с иском о возврате страховой премии.

Внимание!

Таким образом, более простым вариантом, когда точно получиться вернуть денежные средства от заключенной страховки, является непревышение периода 14 дней с даты заключения сделки. Чтобы договорные отношения расторгнуть, заявление о досрочном расторжении договора страхования надо подать страховщику или в банк, если страховка оформлялась по кредиту. Если период охлаждения прошел, то возврат сборов можно осуществить, как правило, уже в суде.

Как расторгнуть договор страхования жизни?

В последние несколько лет граждане, желающие оформить определенный договор страхования, регулярно сталкиваются с навязыванием дополнительных страховок сотрудниками банков и страховых компаний. Дополнительные страховые услуги навязываются как при оформлении потребительских и ипотечных кредитов, так и при оформлении полисов ОСАГО.

Согласно стандартным условиям, расторжение договора страхования может быть инициировано одной из сторон или же произойти по обоюдному соглашению. Однако процедура расторжения содержит множество «подводных камней» и в ряде случаев договор может быть расторгнут как при наступлении определенных условий, указанных в данном документе (например, окончание срока действия), так и досрочно. В данной статье мы рассмотрим, в каких случаях возможно досрочно прекратить действие договора, какие документы потребуются и каким алгоритмом действий следует руководствоваться страхователю.

Правовое регулирование расторжения договора страхования

Порядок оформления и расторжения договоров гражданско-правового характера, к которым относятся договоры страхования жизни регулируются Гражданским Кодексом (ГК) РФ. Так, в ст. 958 ГК РФ указано, что любая из сторон сделки может инициировать расторжение, а ст. 452 регламентирует саму процедуру расторжения.

В соответствии с положениями ГК РФ договор страхования жизни может быть расторгнут по ряду объективных причин. К наиболее популярным причинам следует отнести:

- обоюдо-добровольное решение сторон;

- доказанный факт навязывания данной услуги, например, при выдаче кредита в банке или получении полиса ОСАГО (ст. 935 ГК РФ);

- ликвидация или реформирование страховой организации;

- желание клиента выбрать другую компанию для страхования жизни;

- невыполнение обязательств страхуемого лица по оплате оговоренных страховых платежей;

- признание договора страхования недействительным в силу различных причин;

- недостоверность данных, предоставленных страхуемым лицом при подписании договора.

Полезный факт: В Указании Банка России № 3854-У от 20.11.2015 г. сказано, что страховщик обязан вернуть страхователю уплаченные взносы в полном объеме, если страхователь откажется от страховки не позднее 5 рабочих дней с момента ее заключения.

Документы, необходимые для расторжения

Чтобы инициировать процесс прекращения действия договора, следует собрать пакет документов. Его надо подготовить до подачи заявления в страховую компанию или в другую организацию, где был оформлен кредит с дополнительной услугой страхования жизни.

В перечень необходимых документов входят:

- документ, удостоверяющий личность заявителя;

- непосредственно договор;

- договор кредитования, если расторгаемая страховка является его частью;

- документы, подтверждающие весомость причин аннулирования страховки.

Если же расторжением страхования будет заниматься не сам застрахованный, а его доверенное лицо, то необходима доверенность на совершение определенных действий, заверенная нотариусом.

Можно ли вернуть ранее уплаченные взносы?

Возможность возврата части уже оплаченных страховых взносов должна быть зафиксирована в тексте договора. Там же должен быть указан и срок, по истечении которого возврат может быть осуществлен.

Пример расчета суммы возврата страховых взносов. Допустим, гражданин заключил договор страхования своей жизни сроком на 20 лет. Через 5 лет он решил расторгнуть договор. Следуя условиям документа, на этом сроке он сможет получить лишь около 70% ранее уплаченных взносов.

Еще один пример: при оформлении кредитного договора по условию банка был заключен договор страхования жизни. Заемщик хочет расторгнуть страховку и вернуть уплаченные страховые взносы. Банковская организация вернет клиенту только часть выплат, оставив себе сумму взносов, приходящуюся на период, в течение которого данная страховка работала, т. е. до поступления заявления от клиента на расторжение страховки.

Из примеров видно, что финансовые потери при досрочном прекращении страхования жизни довольно значительные. Поэтому идти на этот шаг нужно, только тщательно взвесив все за и против.

Причины возможного отказа в расторжении

Отказ в расторжении страховки может быть дан страхующей организацией в случае, если возможность прекращения действия договора не прописана в данном документе. Данный договор подписывается обеими сторонами, поэтому и претензии по расторжению страховщиком приниматься не будут.

Алгоритм расторжения договора

Все действия по досрочному разрыву договора страхования нужно выполнять в определенном порядке, с соблюдением законодательных норм. Рассмотрим пошаговый алгоритм действий в ситуации, когда инициатором расторжения договора страхования жизни выступает застрахованное лицо.

Шаг №1 – составление заявления

На первом этапе необходимо подготовить заявление в адрес страховщика. Данный документ не имеет определенной законом формы, его можно составить произвольно или воспользоваться бланком фирмы-страховщика.

Стандартное заявление должно содержать следующие пункты:

- полное наименование страховой организации;

- данные о заявителе:

- фамилия, имя и отчество,

- данные паспорта,

- сведения о прописке и (или) регистрации;

- информацию о страховом полисе:

- номер документа,

- дата составления,

- дата окончания действия страховки;

- описание причины, по которой действие полиса необходимо прервать;

- заявку на возврат уплаченной страховой суммы или ее части (в соответствии со ст. 958 ГК РФ);

- способ выплаты возвратной суммы (наличными или перечислением на счет).

При наличии какого-либо документа, подтверждающего причину расторжения договора, его нужно приложить к заявлению. Это необходимо зафиксировать в документе отдельным пунктом. Например: «Приложением к данному заявлению является …».

Шаг №2 – передача заявления в страховую организацию

После составления заявления его необходимо передать в страховую компанию одним из 2 способов:

- передать в офис лично;

- отправить заказным или ценным письмом.

При личном визите в компанию страховщика заявление надо составить в 2-х экземплярах. При передаче данного документа требуется, чтобы факт принятия был зафиксирован в специальном журнале или реестре, а на втором экземпляре, который останется у заявителя, сотрудник фирмы должен написать: «Заявление принял (ФИО)» с указанием текущей даты.

Передача заявления посредством почтового отправления – не менее надежный способ. Отправить документ желательно заказным или ценным письмом с составлением описи вложения и оформлением уведомления о вручении. При этом адресат обязан будет расписаться в получении письма и зафиксировать его в реестре входящих документов. Отправителю корреспонденции поступит уведомление о том, что адресат принял письмо. Датой начала процесса расторжения договора является дата поступления заявления в страховую организацию от застрахованного лица.

Шаг №3 – процесс рассмотрения жалобы

После того, как заявление окажется в распоряжении страховой компании, заявителю остается только ждать вынесения решения. Срок рассмотрения составляет 10 рабочих дней. Затем страховая организация должна в письменной форме дать ответ заявителю.

При вынесении отрицательного ответа на заявление, застрахованное лицо вправе обжаловать его в судебных инстанциях. При подаче иска в суд, к исковому заявлению необходимо приложить письменный ответ от компании-страховщика на запрос о прекращении договора страхования жизни. При вынесении положительного решения застрахованный имеет право получить часть выплаченных ранее страховых взносов.

Шаг №4 — расторжение договора и возврат страховых взносов

Письменное согласие страховщика на расторжение договора означает окончание действия страховки. Если между сторонами достигнуто согласие на возврат части страховых взносов, то заявителю выплачивается оговоренная денежная сумма. Возврат денег может быть осуществлен безналичным или наличным способом. Это зависит от договоренности сторон.

Пример из судебной практики

Гражданка Иванова А. И. заключила договор страхования жизни при оформлении кредита на автомобиль. Через 6 месяцев она решила досрочно расторгнуть страховку и вернуть ранее уплаченные взносы. Гр. Иванова аргументировала свое желание тем, что страхование жизни являлось условием оформления кредита, т. е. было ей навязано. Суд, рассмотрев данную ситуацию, отказал гр. Ивановой в удовлетворении ее просьбы, аргументируя свое решение тем, что в договоре страхования жизни прописан пункт о том, что «договор страхования заключен добровольно» и гр. Иванова была с этим согласна, о чем свидетельствует ее подпись под документом.

В заключение

При расторжении договора страхования жизни существует множество нюансов. Они касаются наличия причин для прекращения действия страховки, сроков подачи заявления на расторжение, формулировок договора и т. д. Существует общий порядок расторжения договора страхования жизни, о нем мы рассказали в этой статье, но все же каждый конкретный случай подлежит индивидуальному рассмотрению.

Советуем почитать: Оформление договора страхования жизни 3.5/5 (2 голосов)

Досрочное расторжение договора страхования жизни по кредиту и порядок возврата средств

Оформление договора страхования жизни клиента при получении кредита — необязательное условие, однако многие граждане узнают об этом после оформления договора с банком. По российскому законодательству заёмщик вправе расторгнуть договорные обязательства со страховой компанией в любое время. При этом он получит обратно все затраченные на страхование средства или их часть. Это зависит от срока, в который клиент решил отказаться от страховки и специальных условий банка.

Расторжение страхового соглашения и возврат денег

Обратите внимание В банке часто предлагают заключить так называемый договор смешанного страхования жизни. Такой вид страхования включает в себя все сценарии — жизнь, смерть и травма. Клиент получает возмещение в любом случае. Подробнее мы расскажем в статье .

Согласно статье 958 Гражданского Кодекса РФ клиент может расторгнуть отношения со страховой компанией в первые пять рабочих дней после заключения договора с ней. Это время называется периодом охлаждения. Его установил Банк России в 2015 году в целях защиты прав клиентов банковских структур. Страховые компании должны прописывать порядок возврата страховой премии при расторжении договора.

Договор страхования жизни вступает в силу не сразу. Клиент, который обратится в компанию с заявлением об упразднении заключённого им в банке договора в период охлаждения, должен получить 100% суммы, затраченной на оплату страховой премии. Важно, чтобы в этот срок не наступил страховой случай.

Если гражданин решил отказаться от страхования после даты начала действия договора, компания вправе удержать часть страховой премии. Расчёт проводят пропорционально времени действия официально оформленных отношений. Деньги не вернут, если в договоре нет пункта о возмещении остатка по страховке при досрочном погашении кредита.

Обратите внимание — страхователь может получить социальный налоговый вычет при соблюдении некоторых условий, например, договор должен быть заключен на срок от 5 лет и более. Подробнее расскажем в статье здесь https://tvoipolis.online/6412-nalogovyi-vychet-pri-strahovanii-zhizni

Основания для расторжения договора страхования жизни

В заявлении о досрочном расторжении договора страхования жизни по кредиту клиент должен указать объективную причину своих действий. К вниманию принимаются следующие объяснения:

- услуга по страхованию была навязана заёмщику. Банки часто «шантажируют» клиентов тем, что откажут в кредите, если они не оформят страховой полис;

- предоставление клиенту неполной или недостоверной информации о деятельности страховщика;

- упразднение, реорганизация компании, с которой заключён договор;

- желание клиента переоформить отношения с другой компанией.

Фирма, предоставляющая страховые услуги, вправе сама инициировать расторжение договора с клиентом. Основанием для этого могут служить недостоверные данные, предоставленные гражданином, или нарушение им обязательств по уплате страховых взносов.

Как по закону расторгнуть контракт со страховщиком

Дополнительная статья Если при оформлении кредита, страхование жизни является дополнительной гарантией от невыплат, то инвестиционное страхование жизни — это отличительно новый продукт, гарантирующий возврат 100% денег плюс проценты. Иными словами, страхователь доверяет банку распоряжаться инвестициями и одновременно страхует свою жизнь.

Чтобы расторгнуть договор страхования жизни по кредиту, клиент должен обратиться в офис своей страховой компании (или через официальный сайт) и заполнить заявление о досрочном отказе от договора с ней. В нём обязательно должны быть прописаны следующие пункты:

- собственные ФИО;

- информацию о компании-страховщике;

- данные агентства и ФИО агента, осуществлявшего процедуру заключения контракта;

- реквизиты страхового полиса в соответствии с оригиналом;

- дату, с которой следует прекратить действие договора;

- причину (основание) для расторжения соглашения;

- просьбу о возврате суммы оплаченного страхового взноса или выкупную сумму по договору с указанием его номера;

- точные реквизиты банка с указанием лицевого счёта, на который страховщик должен будет перечислить деньги клиенту;

- в конце ставится подпись застрахованного лица с датой составления заявления, которыми он подтверждает достоверность представленной в документе информации.

Образец заявления на досрочное расторжение договора страхования можно скачать по этой ссылке

Заявление должно быть принято и оформлено по регламенту сотрудником страховой компании. Он проводит расчёт и указывает сумму, которая полагается к выплате застрахованному гражданину. Возврат денег застрахованному лицу осуществляется в течение 10 дней по реквизитам, которые прописывает клиент в заявлении к страховой компании.

О том, как досрочно расторгнуть договор страхования жизни, расскажет юрист

По существующему законодательству отказать клиенту в его желании досрочно прекратить действие соглашения не могут. Если это происходит, гражданин вправе обратиться за юридической помощью и написать исковой документ в судебную инстанцию. К нему прикладывают копии следующих документов:

- паспорта;

- страхового полиса;

- договора страхования и кредитования;

- бумаги, которые могут стать доказательством весомости причин расторжения соглашения.

Если страховщик отказывает в расторжении контракта, клиент может обратиться в банк, где брал кредит. Менеджеры обязаны оказать содействие и помочь клиенту в процедуре прекращения действия соглашения по страховке.

Автоправозащита.RU

Получить страховку можно практически на все что угодно, а вот как отказаться от страховых услуг, если надобность в них пропала еще до истечения срока действия страхового полиса, можно узнать в данной статье.

Основная информация

Услугами страхования пользуются в обязательном порядке автовладельцы и те, кто получил займ на покупку недвижимости.

В добровольном порядке могут быть заключены договора страхования на кредиты, трудоспособность, жизнь и прочее.

Страховые отношения скрепляются договором, в котором должно быть уточнено в каких ситуациях и с какими последствиями представляется возможным разорвать договоренности.

Определения

Страхователь – это то лицо, которое обратилось в страховую контору.

Страховщик – это страховая организация, которая имеет лицензию и все регистрационные документы в соответствии с законом.

Договор страхования – документ, согласно которому страхователь имеет право на компенсацию в случае факта совершения страховой ситуации.

Со стороны права все особенности страховой деятельности регламентирует Закон № 4015 от 27.11.1992 г. «об организации страхового дела».

О том что между страхователем и страховщиком должен быть заключен договор, гласит статья 927 ГК РФ. Гражданское законодательство также имеет статью под номером 958, разъясняющую особенности расторжение договора страхования досрочно.

Основания

Основания для расторжения страхового договора могут быть самыми различными. Но для того чтобы страховщик не препятствовал расторжению и возврату страхового взноса при расторжении страхового договора, следует иметь достаточно вескую причину разрыва отношений со страховщиком, а все свои претензии и аргументы подтверждать документами.

Что такое период охлаждения

В нормативно-правовой базе есть документ, в котором есть понятие «период охлаждения».

Указание Банка РФ от 20.11.2015 г. гласит, что страхователь имеет право без потери денег отказаться от услуг страховщика в течение пяти дней с момента подписания страхового договора. Данный документ был создан по причине того, что очень многие организации отказываются продавать товар или предоставлять услугу без страховки, что, конечно незаконно.

Как им пользоваться

Чтобы воспользоваться так называемым периодом охлаждения необходимо подать письменное заявление на отказ от услуг страховки.

Например, многие кредитные конторы, говорят о том, что шансов на одобрение займа будет гораздо меньше без подписания страхования. В такой ситуации добровольное страхование может стать для нуждающегося в кредите вынужденным. Некоторые получатели заемных средств смиряются с необходимостью выплачивать страховые премии, даже если в страховании не заинтересованы, а кто-то более осведомленный, после получения кредитных средств пишет заявление в течение пяти дней и отказывается от услуг по страховке.

Если производится такой отказ, то расчеты по кредиту подвергаются перерасчету, по причине того, что страховые взносы уплачивать заемщику уже не придется.

Порядок действий

Для того чтобы прекратить действие страхового соглашения потребуется руководствоваться обоснованной причиной.

Наиболее распространенными и объективными причинами для расторжения договора по страхованию являются:

- Прекращение деятельности страховщика.

- Доказываемый факт навязывания услуг страховки.

- Не соблюдение пунктов соглашения одной из сторон договора.

- Договор составлен первоначально неверно.

- Страхователь, который желает прервать договор личного страхования, нашел иную компанию-страховщика с более привлекательными для него условиями.

- Стороны по обоюдному согласию готовы прекратить действие соглашения.

В некоторых случаях договор расторгается по заявлению страхователя, иногда инициатором является страховщик.

Причины для расторжения могут быть не совсем понятны для одной сторон соглашения. В такой ситуации спор разрешается в судебном порядке.

Правила оформления расторжения страхового договора

Для того чтобы разорвать действие договора по предоставлению страховых услуг потребуется выполнить несколько действий:

- Написать заявление на имя страховой организации. Документ может быть составлен в свободной форме, но с указанием обязательных пунктов.

- Подать заявление в организацию, где страховой договор был подписан. Бывает что филиал страховой конторы или магазин, который по сотрудничеству со страховщиком предлагает клиентам страховку, не вправе принимать заявление об отказе, необходимо в такой ситуации направлять отказной документ в головной офис страховой организации либо лично, либо заказным письмом.

- После того как заявление подано, сотрудник страховой конторы обязан его зарегистрировать. Именно с данного факта начинается процедура по разрыву страховых отношений. Процесс рассмотрения заявления заключен в анализе причины и действий страхователя до момента подачи отказного листа.

- На то чтобы принять решение о расторжении соглашения страховщику требуется 10 дней. Пи истечению указанного срока страхователю в письменной форме должен прийти ответ.

- От того каков будет вердикт страховщика будет зависеть придется ли не получившее одобрение заявление передавать в суд.

- После того как страховщик согласится на разрыв договора ему необходимо будет вернуть часть денег страховщику за все время, которое оставалось до окончания действия договоренностей или же ту сумму на которую будут согласны стороны.

По кредиту

При оформлении кредита практически все банки советуют своим клиентам подписать договор страховки.

Данная мера обеспечивает гарантиями и заимодателя и заемщика. Навязывать страховые услуги при выдаче кредита запрещено.

При разрыве отношений по договору кредитного страхования необходимо узнать какой тип документа был заключен:

- Индивидуальный.

- Соглашение по коллективной страховой программе.

Разница в них будет влиять на то, какую сумму уплаченных страховых взносов страхователь при прекращении действия договора может вернуть. По индивидуальному договору определены суммы страховых премий, необходимых к уплате. Если разрыв отношений производится в период охлаждения, то вернуть можно все деньги без потерь.

По коллективной страховой программе, страхователь как бы присоединяется к уже существующему договору между страховой компанией и кредитным учреждением. Та сумма, которую запрашивает страховщик через банк, является по большей части не страховой премией, а оплатой услуг банка, который представляет услуги страховой организации.

Получить назад деньги по страховке, при разрыве такого соглашения, не получится, а если что-то и выплатят, то это будут копейки по сравнению с внесенными средствами.

По добровольным видам страхования

Добровольное страхование предполагает тот факт, что страхователь по собственному желанию, осведомленный по всем особенностям договора, подписал документы.

Для разрыва соглашения по добровольному страхованию потребуется иметь очень вескую причину.

Вернуть часть денег за неиспользованный период действия страховки можно только об этом будет сказано в соглашении.

Прерывание действия соглашение приводит к тому, что страховщик обязан произвести расчет:

Сумма, положенная к возврату = сумма уплаченных страховых премий — (сумма страховых премий÷ количество дней действия страховки по договору × фактически использованные дни по страхованию) — расходы на ведение дел.

По ОСАГО

Договора по обязательному автострахованию расторгаются обычно по немногим причинам, например:

- Страховая контора, оформившая полис прекращает свою деятельность или участвует в программе банкротства.

- Автомобиль, который был объектом страхования, меняет владельца.

- При совершении ДТП объект страхования полностью уничтожен.