Содержание

- Как вернуть проценты при досрочном погашении кредита в Сбербанке

- Досрочное погашение кредита и возврат процентов

- Почему проценты возвращаются

- Как рассчитать сумму переплаченных процентов

- Возврат страховки при досрочном погашении кредита

- Справка о закрытии кредитного договора

- Как вернуть страховку при досрочном погашении кредита в Сбербанке?

- Тарифы страхования в Сбербанке

- На что оформляется страховка?

- Продолжит ли действовать страховка при досрочном погашении кредита?

- Пример №1 — когда страховку можно вернуть

- Пример №2 — когда страховку нельзя вернуть

- Как вернуть комиссию за страховку в Сбербанке при досрочном погашении?

- Какие документы нужны для возврата страховки при досрочном погашении?

- Что делать, если страховая отказала?

- Как вернуть проценты по кредиту при досрочном погашении в Сбербанке

- Когда заемщик имеет право на возврат?

- Можно ли рассчитывать на возврат процентов в Сбербанке

- Пересчитываются ли проценты при досрочном погашении

- Может ли банк в договоре запретить возврат процентов

- Порядок обращения в банк

- О возврате страховки

Как вернуть проценты при досрочном погашении кредита в Сбербанке

Максим Демченко 15 ноября 2018 5552 Шрифт A A Нет времени читать?

Досрочное погашение кредита в Сбербанке позволит клиентам снизить переплату. Речь идет о займах, предусматривающих аннуитетные платежи. Редакция сайта «Банкономика» рассмотрела методику исчисления переплаченных сумм и способы истребования их у банка.

Досрочное погашение кредита и возврат процентов

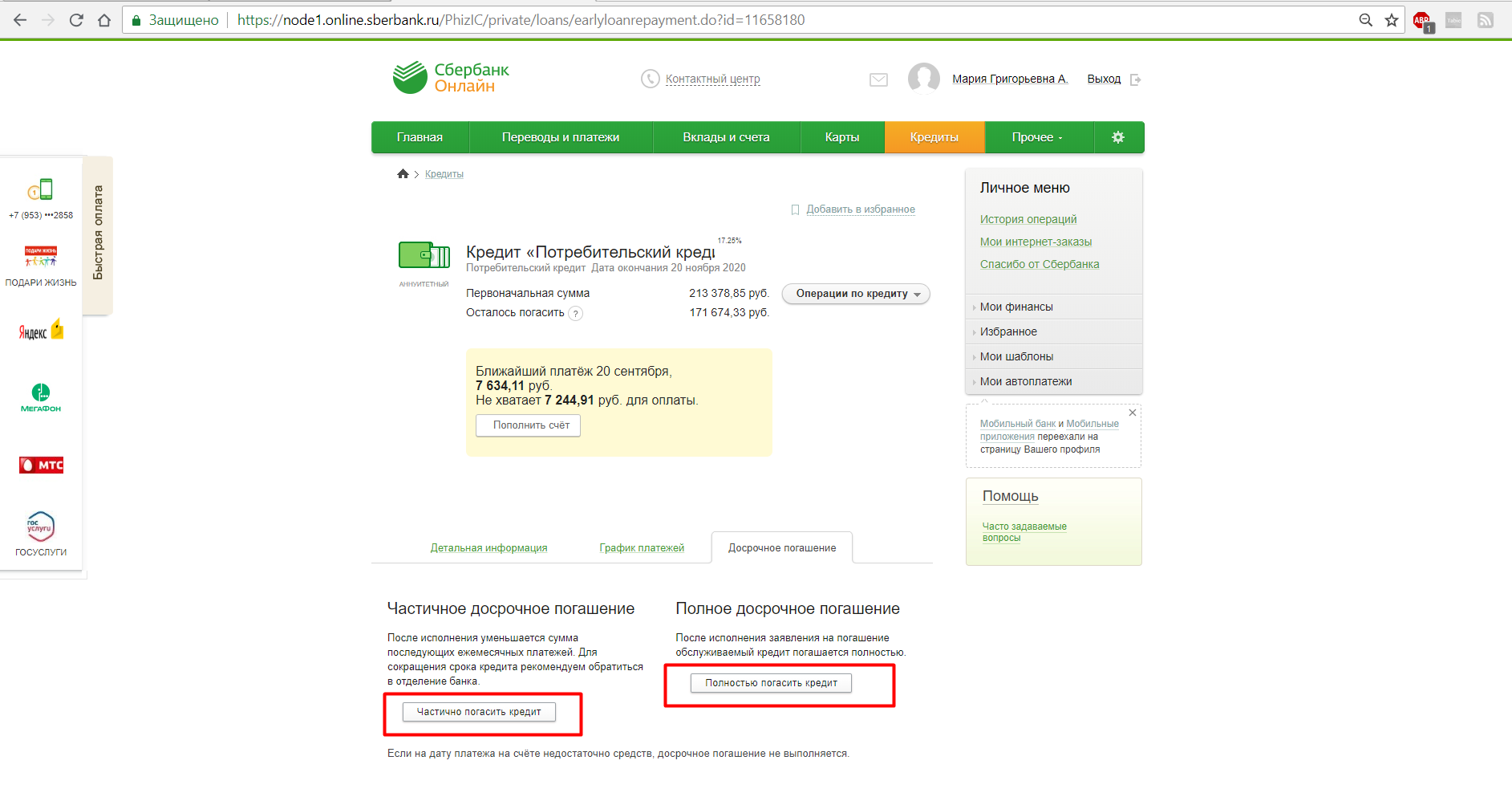

Досрочное погашение потребительского кредита бывает двух видов:

- Полное. Клиент вносит всю сумму по кредиту в ближайшую дату платежа по договору.

- Частичное. Клиент погашает некоторую часть займа, что приводит к уменьшению суммы основного долга и, следовательно, изменению параметров кредита — снизится ежемесячный платеж или сократится срок кредита.

Сбербанк установил правила для частичного или полного досрочного погашения кредита:

- Заемщик должен уведомить банк о желании погасить задолженность в полном объеме соответствующим заявлением за 1 месяц. Для ЧДП заявления не требуется.

- Узнать дату для погашения и точную сумму (особенно при полном досрочном погашении).

- Внести деньги на счет.

- Убедиться, что деньги поступили.

- При полном досрочном погашении запросить справку в банке об отсутствии задолженности по кредиту, а при частичном досрочном погашении — взять в банке новый график платежей.

За досрочное погашение кредита — полное и частичное Сбербанк не взимает с клиента штрафы и комиссии.

Произвести частичное или полное досрочное погашение кредита можно в личном кабинете Сбербанк онлайн.

Почему проценты возвращаются

Аннуитетный платеж — равные ежемесячные платежи на протяжении всего срока кредитования, включающие проценты и основной долг. В первые месяцы/годы кредита большую часть платежа составляют проценты, а меньшую — основной долг.

К моменту досрочного возврата займа клиент перечисляет банку внушительную сумму процентов, часть которых фактически вносится авансом. После полного погашения кредитного договора уплаченные авансом средства признаются необоснованным обогащением банка и подлежат возмещению.

Согласно положениям 809 статьи Гражданского кодекса РФ проценты — плата за пользование клиентом кредитными средствами. Они начисляются с момента получения займа до даты его окончательного возврата. За период, в котором клиент не пользовался займом, не могут быть начислены и удержаны проценты, либо такие суммы подлежат возмещению заемщику.

Как рассчитать сумму переплаченных процентов

При досрочном возврате заемных средств необходимо определить сумму переплаченных процентов. Для этого рассчитывается разница между фактической стоимостью пользования кредитом и объемом процентов, включенных в аннуитетные платежи согласно графика.

Принцип определения размера переплаченных средств можно понять, рассмотрев простой пример:

- Х — сумма кредита (руб.);

- S — срок кредита (мес.);

- P — переплата по кредиту за срок S (руб.);

- Sf — фактический срок уплаты кредита (мес.);

- Pf — фактическая сумма выплаты по процентам за срок Sf (руб.).

Величина переплаты за срок Sf (P) = P/ S* Sf. Величина излишне уплаченных процентов (V) = Pf — P.

Допустим, заемщик получил от банка 10 000 рублей под 16% годовых на 12 месяцев. Способ возврата – аннуитетные платежи. По истечении 5 месяцев он решил досрочно вернуть заемные средства. Пример:

- X — 10 000 руб.;

- S — 12 мес.;

- P — 888 руб. при ставке 16% годовых;

- Sf — 5 мес.;

- Pf — 562,08 руб.

P = 888 / 12 * 5 = 370 руб. V = 562,08 – 370 = 192,08 руб. — величина излишне уплаченных процентов.

Как вернуть излишне уплаченные проценты при досрочном погашении кредита рассказывается в этом видео:

Заявление на возврат процентов

Заявление на перерасчет кредита и возврат переплаченных сумм можно составить произвольно или получить бланк в отделении кредитного учреждения.

В текст документа следует включить такие данные:

- название кредитора;

- информация о заявителе;

- основные параметры кредитного соглашения;

- информация о досрочной выплате;

- сведения об отсутствии задолженности;

- просьбу о возврате излишне уплаченных процентов с указанием точной суммы;

- реквизиты для зачисления средств;

- сообщение о намерении обжаловать отказ;

- личная подпись и дата.

К заявлению следует приобщить копии кредитного соглашения и документ об отсутствии долга. Во время визита в отделение банка с собой необходимо иметь гражданский паспорт.

Заявление о досрочном погашении кредита

Получение процентов

При принятии банком положительного решения о возврате процентов деньги поступают клиенту способом, прописанным в заявлении. При отказе банка пересчитать кредит и возместить сумму переплаченных процентов заемщик имеет право оспорить такое решение в суде, основываясь на положениях Гражданского кодекса РФ о необоснованном обогащении, а также практике Верховного Суда РФ.

Возврат страховки при досрочном погашении кредита

При заключении кредитного договора 90% заемщиков вынуждены проходить процедуру страхования. Страховой договор, заключаемый на весь срок погашения займа, минимизирует риски банков, но увеличивает бремя платежей заемщика.

При преждевременном возврате заемных средств отсутствует нужда в страховке. Сумму страхового платежа, уплаченную за неиспользованный срок кредитования, можно получить назад. Для этого следует:

- Подать в отделение банка или напрямую в офис страхового учреждения заявление соответствующего содержания.

- Вместе с заявлением предоставить гражданский паспорт, кредитный договор, справку, подтверждающую факт досрочного возврата заемных средств.

- Узнать о решении страховой компании по данному вопросу;

- При положительном решении страховщика дождаться поступления денег на счет.

- При получении от страховщика отказа в возврате страховки можно оспорить его решение в суде.

В случае, если в страховом договоре не зафиксирована возможность его расторжения по желанию страхователя именно из-за преждевременного погашения кредита, вернуть часть страховки не получится.

О возврате страховки можно посмотреть в этом видео:

Справка о закрытии кредитного договора

Справка о закрытии кредитного договора и отсутствии задолженности выдается в отделении банка после погашения кредита. Эта услуга оказывается бесплатно. Документ содержит информацию о размере займа, сроках и условиях возврата, а также о том, что данный ссудный счет закрыт, и претензий у банка к заемщику нет.

Образец справки об отсутствии задолженности

При преждевременном возврате заемных средств человек вправе рассчитывать на компенсацию разницы между реальной стоимостью пользования кредитом и уже выплаченной банку по договору.

Как вернуть страховку при досрочном погашении кредита в Сбербанке?

При оформлении потребительского кредита в Сбербанке вам непременно навяжут страховку. Расскажут байки, что без нее нельзя, процент будет выше, что с ней будет дешевле, безопаснее, надежнее и т.д.

Сбербанк страхует своих заемщиков через собственную страховую компанию, которая так и называется — “Сбербанк Страхование жизни”. Если кратко — страховку при досрочном погашении можно вернуть. Но это будет зависеть от условий договора страхования(правил страхования). Далее покажем примеры договоров и расскажем, когда возможен возврат, а когда нет.

Тарифы страхования в Сбербанке

Подключение к программе страхования составляет 2.6% от суммы задолженности, умноженная на количество лет кредита. Проведем простые расчеты. Вы пришли в банк и хотите получить кредит на 5 лет в сумме 500000 рублей. Чтобы рассчитать комиссию за страховку, нужно поставить все известные величины в формулу:

X =(2,6/100) * 500 000 * 5= 65 000 рублей

Получается, что за каждый год страхования клиент заплатит по 13 000 рублей, а за 5 лет — 65000 рублей. Примечательно, что заемщик получает на руки 500 000 р., а по кредитному договору должен 565 тыс. руб. Все потому, что сумма страховки вписывается в сумму кредита. На нее начисляются проценты, неустойки, штрафы и т.д.

Для сравнения страхование жизни и трудоспособности человека в любой страховой компании стоит порядка 2-4 тыс. руб. Сбербанк сначала обогащается на неоправданно завышенной страховке, а потом еще и начисляет на нее проценты, делая деньги из воздуха.

На что оформляется страховка?

Основная страховка Сбербанка, которую он навязывает своим клиентам — страхование жизни и здоровья физического лица. Страховые случаи:

- Смерть

- Инвалидность

- Временная потеря трудоспособности и т.д.

Есть исключения из правил, прописанных в договоре, которые не являются страховыми случаями:

- Самоубийство

- Увечья, полученные застрахованным при участии в забастовках, митингах, при совершении уголовного преступления.

- Отравление алкогольными или наркотическими средствами также не входит в зону покрытия страховки.

Перечень большой, подробнее с ним можно ознакомиться в документе по ссылке Документ называется”Условия участия в программе коллективного добровольного страхования жизни заемщиков ОАО Сбербанк России”

Интересен тот факт, что в Сбербанке существует 2 разных договора страхования, в некоторых моментах противоречащие друг другу.

- Договор 1. Добровольное страхование жизни и здоровья заемщика

- Второй — Условия участия в программе добровольного страхования жизни и здоровья физического лица с выбором параметров.

Продолжит ли действовать страховка при досрочном погашении кредита?

Согласно п 4.1.1 Условий с сайта Сбербанка участие клиента в программе страхования прекращается, если тот полностью исполнил свои обязательства по кредиту, т.е. вернул долг либо написал соответствующее заявление в страховую компанию с отказом.

А вот вернуть часть средств за страховку при досрочном погашении можно лишь при подаче соответствующего заявления, о чем говорится в п.4.2.

Также клиент может полностью отказаться от страховки в течение 14-ти дней с момента ее подключения. Подача заявления на отказ от страховки в “период охлаждения”, как часто называют этот срок, гарантирует возврат 100% уплаченной комиссии за подключение к страховке. Это указано в п. 4.3.

Пример №1 — когда страховку можно вернуть

В первом договоре с официального сайта банка указано, что сумма страховой премии зависит от остатка ссудной задолженности — п.3.2.5 Условий. В этом случае вернуть страховку при досрочке можно в соответствии с ” п.1 ст. 958 ГК РФ, которая дает основания для возврата части страховой премии пропорционально времени досрочного прекращения действия договора страхования.

14-ФЗ ГК РФ Статья 958. Досрочное прекращение договора страхования от 26 января 1996 года Определяет условия прекращения действия договора страхования. п. 1 Договор страхования прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай.

Таким образом, при досрочке клиент по закону может вернуть деньги за страховку по оставшимся месяцам. Например, вы взяли кредит на 18 месяцев, а погасили его через 6 мес. Вы можете вернуть оплаченную страховку за оставшиеся 12 месяцев.

В Условиях на сайте Сбербанка указано, что заемщик может вернуть лишь часть от 57,5% от суммы комиссии, которую он оплатил при подключении к страхованию, рассчитанную

пропорционально остатку срока страхования (в полных месяцах).

Аналогичных суждений придерживается Октябрьский районный суд Новороссийска в деле № 2-5820/2015

2-5820/2015 Решение по делу 2-5820/2015 Октябрьского районного суда от 02 декабря 2015 г. г. Новороссийск Решение по делу о взыскании страховой премии с «Страховая компания» Росгосстрах» премии. Из дела: Согласно ч.1 ст. 958 ГК РФ, договор страхования прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала, и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай. Следовательно, объективное прекращение ответственности страхователя (аннулирование страховой суммы) является обстоятельством аналогичным отсутствию страхового риска и отсутствию возможности наступлению страхового случая (при страховой сумме, равной нулю, наступление страхового случая не повлечет выплаты), что в соответствии с ч. 1 ст. 958 ГК РФ дает основания для возврата части страховой премии пропорционально времени досрочного прекращения действия договора страхования. Кроме того, личное страхование по своей правовой природе является способом обеспечения исполнения кредитного обязательства (акцессорным обязательством), что влечет его прекращение одновременно с прекращением основного обязательства.

Пример №2 — когда страховку нельзя вернуть

Если сумма страховой премии не зависит от остатка ссудной задолженности и остается постоянной на протяжении всего срока, значит, страховку вернуть нельзя, если иное не указано в договоре.

П.3.2.3 Условий с сайта СК Сбербанк Страхование жизни гласит, что страховая сумма является постоянной в течение срока действия договора страхования. Соответственно, в этом случае писать заявление на возврат страховки практически бессмысленно.

Примером суда в ситуации, когда сумма страховой премии не зависит от остатка ссудной задолженности и является постоянной величиной, станет недавнее решение Ангарского Городского суда Иркутской области.

М-6709/2018 Решение по гражданскому делу М-6709/2018 Ангарского городского суда от 21.05.2019 Заемщик, досрочно погасивший кредит, вправе отказаться от договора страхования, но не вправе требовать возврата уплаченной банку премии, кроме случаев, если иное предусмотрено договором. Заключенный между Яцура А.А. и ООО СК «Сбербанк страхование жизни» договор страхования и Условия участия в программе добровольного страхования жизни и здоровья заемщика не предусматривают в таком случае возврат страховой премии.

Он рассматривал иск от заемщика как раз к СК Сбербанк Страхование жизни. Суд решил, что досрочное погашение кредита заемщиком не влечет досрочного прекращения договора личного страхования и отказал в удовлетворении требований.

Как вернуть комиссию за страховку в Сбербанке при досрочном погашении?

Если вы хотите вернуть комиссию за страховку или хотя бы ее часть после досрочного погашения в Сбербанке, обязательно нужно идти в отделение банка. Дистанционно этот вопрос не решить. На месте нужно написать заявление. Образец предоставит сотрудник офиса банка.

Заявление пишется на имя страховой компании “Сбербанк Страхование жизни”. Далее сотрудник должен сделать копию заявления и на ней указать, что оригинал документа был принят, поставить дату, подпись и печать банка. Не пренебрегайте этими действиями, ведь только так можно доказать, что вы передавали заявление на возврат страховки при досрочном погашении в Сбербанке.

Какие документы нужны для возврата страховки при досрочном погашении?

Не забудьте подготовить все необходимые документы. Их список:

- Копия паспорта

- Копия кредитного договора

- Справка об отсутствии задолженности ( о полном досрочном погашении по кредиту) по форме банка

Этих документов достаточно, чтобы страховая рассмотрела ваше заявление на возврат части страховки. Рассмотрение заявления длится не более 10 дней с момента получения страховой компанией полного пакета документов.

Что делать, если страховая отказала?

Если банк или страховая отказывает в возврате остатка страховой премии, то нужно обратиться к финансовому омбдусмену.Об этом говорит № 123-ФЗ «Об уполномоченном по правам потребителей финансовых услуг». Новый порядок является обязательным для потребителя.

123-ФЗ 123-ФЗ Об уполномоченном по правам потребителей финансовых услуг от 4 июня 2018 года С 1 июня 2019 года для урегулирования спора со страховой организацией по договорам ОСАГО, КАСКО и ДСАГО до обращения в суд вы должны обратиться к финансовому уполномоченному! По другим видам страхования (кроме ОМС) такая возможность появится с 28 ноября 2019 года.

Финансовый уполномоченный рассматривает обращение и принимает по нему решение в течение 15 рабочих дней. Если решение положительное, то оно отправляется в страховую в течение 1 дня. И страховая обязана его исполнить в срок, указанный в решении.

Если после рассмотрения спора уполномоченный не поддержал вашу позицию, то можно обратиться в суд. В суде нужно предоставить доказательства, что соблюден порядок досудебного урегулирования спора.

Наталья Эксперт по микрофинансам Привет, я автор этой статьи. Отлично разбираюсь в кредитах банков и микрофинансах. Помогаю людям разобраться в тонкостях микрозаймов. Пожалуйста оцените мою статью, поставьте оценку ниже. Непонятно 0 Сойдет 6 Годнота 35 Все акции и скидки

Наталья Эксперт по микрофинансам Привет, я автор этой статьи. Отлично разбираюсь в кредитах банков и микрофинансах. Помогаю людям разобраться в тонкостях микрозаймов. Пожалуйста оцените мою статью, поставьте оценку ниже. Непонятно 0 Сойдет 6 Годнота 35 Все акции и скидки

банков и МФО Смотрите все акции крупных банков и МФО,

получайте скидки, кешбек и подарки

Как вернуть проценты по кредиту при досрочном погашении в Сбербанке

Благодаря решению Верховного Суда РФ, заемщики, которые заранее полностью погасили потребительский или ипотечный кредит, имеют право на возврат части процентов. Тех, которые были начислены на период, когда должник уже не пользовался деньгами банка. Но одно дело решение судебного органа и совсем другое практика. Давайте разберемся, как влияет досрочное погашение кредита в Сбербанке на судьбу уже начисленных процентов? Возвращает ли кредитная организация часть денег заемщику обратно? Попробуем найти ответы на эти вопросы.

Когда заемщик имеет право на возврат?

С юридической точки зрения любой заемщик, который полностью досрочно погасил кредит, имеет право на возврат процентов. Но фактически заявлять о своем праве не всегда целесообразно. Когда в этом мало смысла?

- Если оплата кредита осуществляется по дифференцированной схеме. Когда оплачиваешь в первой половине срока договора львиную долю долга, в том числе и «тело» кредита, неиспользованный процент будет ничтожно мал или его вовсе не будет.

- Если срок кредитования слишком короткий. При оформлении кредита на 3 месяца процент будет совсем небольшим и распределяться он будет более или менее равномерно на каждую выплату. Так что даже если клиенту насчитают возврат, он не будет стоить бумаги, на которой нужно излагать свое требование.

Перед тем как рассматривать вопрос о возврате процентов, нужно изучить свой график погашения долга.

- Полное, досрочное погашение долга произошло уже ближе к концу действия договора. Когда остается 2-3 выплаты по договору, клиент может сделать досрочное погашение, но гасить он будет «тело» кредита, поскольку проценты уже были выплачены. В этом случае, он может потребовать возврат неиспользованных процентов, но сумма будет совсем невелика.

Для некоторых это дело принципа. Тогда можно понять, почему человек требует возврат, когда он переплатил банку 20 000 рублей в виде процентов, а вернул потом 200 рублей. «Ни одной лишней копейки банкам кровопийцам».

Совсем другое дело, когда клиент должен оплачивать долг в течение 5 лет, а возвращает его в полном объеме через 2 года. В таком случае писать заявление нужно обязательно, ведь при аннуитетном способе погашения, в первой половине срока договора банк взимает с заемщика проценты за все 5 лет. Но ведь деньгами то заемщик пользовался только 2 года, а проценты за оставшиеся три года он выплатил впустую. При таком раскладе есть шанс забрать назад кругленькую сумму, осталось выяснить, как это сделать.

Процедура возврата

Для начала заемщик должен сам исполнить обязательство в полном объеме. Для этого ему нужно узнать какую сумму он должен Сбербанку на текущий момент. После этого должник оставляет заявку установленной формы. В ней он указывает сумму, которую он желает внести досрочно и дату, в которую он желает это сделать. Далее заемщик вносит сумму вплоть до копейки на счет списания и дожидается списания суммы. После этого кредитная организация должна закрыть его кредитный счет. На следующем этапе бывший уже заемщик запрашивает у банка справку об отсутствии обязательств и только после этого обращается за возвратом процентов.

Сначала подается заявление на возврат. Его бланк клиенту предоставляет сотрудник отделения Сбербанка. В нем вы укажите:

- свои паспортные данные;

- сведения о кредитном договоре;

- существенные условия договора, по которому клиент досрочно погасил обязательства;

- номер карты либо счета, на который банку следует сделать возврат.

К своей заявке бывший заемщик прикладывает полученную в банке справку об отсутствии обязательств и копию кредитного договора. Для рассмотрения документов, производства расчетов и перечисления денег, Сбербанку потребуется до 5 рабочих дней. При необоснованном затягивании процесса возврата, или если возврат будет осуществлен не в полном объеме, клиент имеет право обратиться к руководству отделения банка, к вышестоящему руководству в надзорные органы или суд.

Стоит ли с этим связываться?

Многие заемщики до сих пор полагают, что банки стараются работать больше вне правового поля и уж если банк «отжал» какую-то сумму у должника, то назад он ее ни за что не вернет. Мы не будем говорить за все банки, но Сбербанк точно работает в правовом поле, и если заемщик обратится за возвратом и на то будут основания, деньги ему без проблем и проволочек вернут. Будучи клиентом Сбербанка, субъект имеет реальную возможность вернуть деньги и воспользоваться своим законным правом, это 100% информация.

Что до «овчинки и ее выделки», то можете сами посчитать. Учитывая нынешнюю схему составления графика платежей, которую использует Сбербанк и при условии, что заемщик гасит кредит в первой половине срока, при ставке 16% годовых, он может вернуть до 8% суммы займа в виде неиспользованных процентов. Много это или мало, решает заемщик в каждом конкретном случае. Ну, например, если был взят кредит на 100 000 рублей на 2 года под 16% годовых и был погашен через 1 год, вернуть можно до 8000 рублей. Вроде и мелочь, а устроить посиделки, в широком кругу, чтобы отметить досрочное погашение кредита, хватит!

Итак, мы описали процедуру возврата части процентов по кредиту при досрочном его погашении, обосновали, почему это нужно делать и рассказали в каких случаях по этому поводу стоит «заморачиваться», а в каких не стоит. Надеемся, представленные нами сведения принесут пользу. Удачи!

Возврат процентов – стандартная процедура, к чему люди прибегают в случаях преждевременного погашения займа. Для того чтобы вернуть проценты по оформленному кредиту при досрочном погашении в Сбербанке, необходимо обосновать причину и представить обязательные документы.

Можно ли рассчитывать на возврат процентов в Сбербанке

Верховый суд РФ определил, что, в соответствии со статьей № 809 ГК РФ, под процентами по кредиту подразумеваются только те средства, которые начислялись за использование банковских услуг. Из-за чего раннее погашение кредита при использовании системы аннуитетных платежей влечет за собой взимание платы за использование банковских средств за время, когда гражданин их не использовал.

Составлять заявление на возврат процентов по потребительскому кредиту не имеет смысла, если:

- Кредит оплачивается по дифференцированной схеме. Такая система подразумевает выплату большей части долга в первую половину срока займа. По этой причине проценты за неиспользованный срок будут малы, а в некоторых случаях их вовсе нет.

- Короткий срок кредитования. Например, при составлении договора на 4 месяца начисляется невысокий процент, который равномерно распределяется по графику погашения.

- Досрочное погашение было совершено близко к концу действия договора. В таком случае клиент уже выплатил проценты, а в банк возвращаются средства, которые являются самим кредитом, взятым у организации.

Пересчитываются ли проценты при досрочном погашении

Так как большинство граждан хочет как можно быстрее избавиться от долговых обязательств перед кредитной организацией, возникает вопрос, пересчитываются ли проценты при досрочном погашении кредита? Больше половины банков пользуются схемой, имеющей название аннуитетная. Она подразумевает собой выплату задолженности равными суммами за полный срок пользования договором. Пересчет при досрочном погашении кредита является обязательной процедурой для получения действительного размера возвращаемой суммы, если используется схема с равными платежами.

Для этого составляется график выплат денежных средств, не предусматриваемый наличия просрочек и досрочного погашения долга. Если же последний пункт был не учтен, то сотрудники банка делают перерасчет.

Первоначально клиент выплачивает проценты за полный период. Пересчет процентов при досрочном погашении производится в соответствии со стандартными правилами (при досрочной выплате, просрочках). Больше половины банков при выдаче и расплате за кредит пользуются аннуитетным методом, подразумевающим выплаты одинаковыми частями на протяжении всего срока займа.

Клиент может узнать сумму, получаемую при перерасчете, самостоятельно. Для этого он может воспользоваться формулой или онлайн-калькулятором. Второй способ проще, так как он не требует знания формулы. От клиента требуется только ввести переменные в готовую форму.

Может ли банк в договоре запретить возврат процентов

Когда заемщик придет в банковское учреждение для заключения договора на кредит, он должен внимательно изучить его условия. В нем может числиться пункт, который подразумевает отсутствие возможности вернуть начисленные проценты, а также сделать их перерасчет.

Если заемщиком является физическое лицо, то данный пункт можно оспорить, путем подачи искового заявления в суд. При этом нужно руководствоваться статьей № 16 Федерального закона «О защите прав потребителей». Если же заемщиком выступает ИП, то применяется статья № 165 ГК РФ.

При обнаружении вышеуказанного пункта в договоре кредитования гражданин имеет право настоять на его исключении. Если же требования клиента не были осуществлены, то можно направить жалобу в Роспотребнадзор, руководствуясь статьей № 14.8 КоАП РФ.

Порядок обращения в банк

Для возврата процентов потребуется обратиться в банковское отделение, независимо от типа взятого займа (кредит на автомобиль, потребительский или ипотека). Но перед началом прохождения процедуры необходимо учесть важные нюансы, для чего подробно изучается заключенный кредитный договор для поиска следующих пунктов:

- В соглашении должна иметься информация относительно самого раннего срока, когда можно досрочно погасить займ. Срок отличается в каждом договоре, он может составлять от одного месяца до нескольких лет.

- Относительно срока, с запасом которого необходимо уведомить банковское учреждение о желании уплатить кредит досрочно. В зависимости от условий договора, период составляет от нескольких дней до полугода.

Погашение долга в полном или частичном объеме проводится в соответствии со следующим алгоритмом действий:

- Определиться с суммой, которая будет выплачена банку. Имеется в виду, полностью ли будет погашен кредит или только его часть. Во втором случае потребуется устанавливать новую сумму ежемесячного платежа.

- Сообщить банковскому сотруднику о желании досрочного погашения кредита. Тогда специалист пересчитает проценты и сообщит, какую сумму необходимо уплатить.

- Подготовить наличные средства или перевести деньги на счет, с которого будет производиться списание.

- Отправиться в отделение, где оформлялся кредит, в день внесения ежемесячного платежа.

- Составить заявление на досрочное погашение.

- Ожидать списания средств и закрытия долга или пересчета платежей по новому графику.

В качестве дополнительного документа в дальнейшем может потребоваться справка об отсутствии задолженностей.

Составлять заявление для досрочного погашения кредита необходимо в обязательном порядке в день ежемесячного платежа. Если внести оплату раньше, то в таком случае не будут учитываться некоторые переменные, из-за чего уплаченной суммы может не хватить для полного покрытия задолженности. По этой причине не получится вернуть проценты по ипотеке.

Важно! Перерасчет производится в день составления заявления. При более раннем обращении не будут учитываться дополнительные дни до наступления даты выплаты. По этой причине возникает кредитная задолженность.

Если выплата не была произведена, то клиент должен обратиться в суд с соответствующим исковым заявлением. Зачастую решение суда является положительным для истца. Подобная практика возможна благодаря действующему законодательству, которое защищает клиентов от подобных махинаций финансовых организаций.

О возврате страховки

Вместе с договором кредитования клиенты Сбербанка оформляют страховку, которая является необходимой в некоторых случаях (например, на автомобиль или квартиру, при получении потребительского кредита или ипотеки). Но для заключения договора страхования потребуется внести дополнительную плату за соответствующие услуги. Процедура подразумевает выплату страховки на протяжении всего срока займа.

Если займ погашается досрочно, то клиент сможет рассчитывать на возврат средств, оплачиваемых за страховку, что указано в законодательстве РФ. Возвращаются только деньги за время неиспользования услуги, соответствующие остаточному периоду кредитования.

Для возврата страховки необходимо следовать алгоритму действий:

- Обратиться в банк или страховую компанию, с которой был заключен договор. В отделении организации клиент должен попросить бланк для составления заявления на возврат средств, имеющий особую форму. При заполнении прошения будет оказана помощь сотрудников.

- Передать необходимые документы. Паспорт, договор кредитования и справка, выданная после полной уплаты займа, об отсутствии задолженности.

- Поданный запрос будет рассмотрен специалистами. Если все данные совпадают, то организация перечислит средства на счет, указанный в заявлении.

Возврат денег за страховку основывается на пунктах заключенного страхового договора. Поэтому перед подачей заявления необходимо ознакомиться с пунктами соглашения. В тексте может содержаться информация о невозможности возврата денежных средств при расторжении договора по инициативе клиента, который досрочно погасил долг перед банком.

Кредитование – это сложная процедура, которая включает в себя множество переменных. Индивидуальность услуги заключается и в вопросах досрочного погашения. Если клиент решит получить свои проценты по выплаченному кредиту, то ему необходимо следовать инструкции, отталкиваясь от условий договора.