Содержание

- Индивидуальный инвестиционный счет

- Инвестиционный счет в Альфа Банке

- Что это такое — инвестиционный счет?

- Как открыть и в чем преимущества

- Как получить налоговый вычет

- Комиссии и последствия досрочного расторжения инвестиционного счета

- Инвестиционные сервисы Альфа-Банка

- Сервис для размещения инвестиций «Альфа-Капитал»

- Сервис для размещения инвестиций «Альфа-Поток»

- Получение дохода с помощью сервиса «Альфа Инвестиции»

- Что такое ИИС?

- Как работает?

- Условия

- Открытие

- Правила пользования

- Преимущества

- Индивидуальный инвестиционный счёт: ответы брокеров на вопросы о налоговом вычете, программах инвестирования и доходах от ценных бумаг

- Что такое индивидуальный инвестиционный счёт?

- Открытие ИИС в Альфа-Банке. Преимущества

- Условия ИИС в Альфа-Банке

- Процесс получения налогового вычета

- Как начать инвестировать?

- Комиссионные сборы и последствия при досрочном расторжении договора на ИИС

- Отзывы об ИИС в Альфа-Банке

- Выбор брокера и тарифа для ИИС (индивидуальный инвестиционный счет)

Индивидуальный инвестиционный счет

Портфель стратегии «Наше будущее» формируется из государственных ценных бумаг (ОФЗ) Российской Федерации со сроками погашения, близкими к срокам реализации стратегии. Доходность стратегии за указанный период составила 20,10%. Портфель стратегии «Новые горизонты» формируется из облигаций российских хозяйственных обществ (таких, как ОАО «АФК «Система», ПАО «Газпром нефть»). Доходность стратегии за указанный период составила 21,70%. Портфель стратегии «Точки роста» формируется из акций российских эмитентов (таких, как ПАО «Газпром нефть», ПАО «НК «Роснефть», ПАО «НЛМК», БАНК ВТБ (ПАО)). Доходность стратегии за указанный период составила 28,20%.

Указанная информация не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями; не является заявлением о возможных выгодах, связанных с методами управления активами, в том числе с предложенными стратегиями; не является какого-либо рода офертой, не подразумевалась в качестве оферты или приглашения делать оферты, не является прогнозом событий, инвестиционным анализом или профессиональным советом, не имеет целью рекламу, размещение или публичное предложение любых ценных бумаг, продуктов или услуг. Результаты инвестирования в прошлом не определяют и не являются гарантией доходности инвестирования в будущем. Стоимость активов может как уменьшаться, так и увеличиваться в зависимости от ситуации на финансовых рынках. При заключении договора доверительного управления клиенту следует внимательно ознакомиться с его содержанием, а также с декларацией о рисках, приложенной к этому договору. Приведенная информация может быть изменена в любое время без предварительного уведомления.

Инвестиционный счет в Альфа Банке

Управляющая компания Альфа-Капитал тесно сотрудничает с Альфа Банком и готова предложить совершенно новый и перспективный, защищенный и надежный способ инвестирования средств клиентов в ценные бумаги и государственные облигации, т.е. открыть индивидуальный инвестиционный счет.

Что это такое — инвестиционный счет?

Несмотря на то, что этот способ получения дохода в России существует только с 2015 года, во всем мире уже десятки лет инвестиционный счет приносит прибыль своим владельцам. Лидером среди стран является Австралия, где количество владельцев инвестиционных счетов порядка 90% дееспособного населения, далее идет Канада, США и Великобритания.

Для простого гражданина это хороший способ заработать, да и еще получить налоговые вычеты (максимально сумма может составить 52 тысячи рублей, при условии если деньги пролежат положенное время). Главное в этом деле — найти добросовестного и надежного брокера. Клиенты Альфа Банк могут воспользоваться услугами и открыть брокерский счет под управлением Альфа-Капитал (УК), которая имеет брокерскую лицензию.

Современный сервис и мобильные приложения могут позволить контролировать ведение счета, просматривать кривую доходности, например, с помощью мобильного приложения Альфа-клик.

Как открыть и в чем преимущества

Для удобства обслуживания, многие сервисы банка подключаются через Альфа-клик, приложение, которое позволяет клиентам открыть иис, или индивидуальный инвестиционный счет, и не приходить в отделение банка. Сумма первого инвестиционного взноса, и последующих дополнительных, равна 10 000 рублей. Можно сделать один разовый платеж на максимальную сумму либо делать дополнительные взносы в течении трех лет до максимальной суммы в 400 тысяч рублей в год. Периодичность взносов зависит от возможностей клиента.

Инвестор может повлиять на выбор направления в котором будут работать его деньги. Расчет средств, которые будут активно работать в виде ценных бумаг выглядит таким образом: 50% на депозите банка и 50% инвестиции.

Важно! Если инвестор выбирает стратегию вложения своих денежных средств в виде сохранности половины на депозите, то эта сумма не подлежит страхованию.

Если клиенту удобнее работать удаленно, то банк предлагает оформить инвестиционный счет через личный кабинет. Списание денежных средств для инвестирования происходит с карты. Всего предлагается три направления:

- Новые горизонты (в качестве инвестирования выбираются только гособлигации тех хозяйственных обществ, которые обладают максимальной надежностью и ликвидностью, например, Роснефть, Газпром. Доход может составить порядка 9,7 годовых);

- Наше будущее (объектом инвестирования выступают только государственные ценные бумаги РФ, предположительный доход — 11%)

- Точка роста (акции российских эмитентов — металлургия, газ, нефть, финансы, например, Лукойл, прогнозируемый доход — 14,5%).

Как получить налоговый вычет

Государство обязуется выплатить налоговый вычет инвестору в размере 13%. Этот доход существенно выше, чем если бы клиент разместил средства на длительный срок во вклад. Есть два варианта получения получения налоговых вычетов, которые инвестор в праве выбрать сам:

- 13% дохода от вложенных для инвестирования средств;

- Получить прибыль в результате работы ценных бумаг.

В налоговый орган по месту прописки подается декларация по форме 3-НДФЛ. К ней прикладываются документы, подтверждающие факт поступления денежных средств от инвестиционного банка на иис.

А вы знали? Допускается оформление только одного инвестиционного счета на имя одного клиента, однако не запрещается открывать счета супругам, близким родственникам, таким образом в семье могут быть несколько счетов.

Комиссии и последствия досрочного расторжения инвестиционного счета

При оформлении пакета документов инвестору необходимо будет оплатить комиссию — 2%, которая учитывается как вознаграждение за размещение управляющей компанией денежных средств. Также имеется комиссия за доверительное управление счетом, в размере тех же 2%. За расторжение договора комиссия не удерживается.

Если клиент пожелает расторгнуть договор об инвестиционном счете раньше установленного срока и при этом в качестве выплаты вознаграждения он выберет налоговый вычет 13%, то ему придется возместить полученный ранее доход. Поскольку выплата дохода в данном случае возможна лишь при условии, что средства на счете пролежат три года.

В число расходов могут включить также и пени. Поэтому стоит заранее определить вероятность востребованности суммы ранее указанного времени, либо воздержаться от получения налогового вычета до истечения срока действия договора.

100 дней без процентов %!

Пользуйся деньгами 100 дней БЕСПЛАТНО!

Верни до 10% с картой Cashback!

Бесплатное обслуживание, возвращаем деньги на остаток!

2 балла за 10 рублей за покупки в Перекрестке!

1 балл за покупки в других магазинах! Бесплатное пополнение!

2% кэшбэк + 6% на остаток!

Бесплатное обслуживание, бесплатное снятие наличных!

Кредит до 4 000 000 рублей!

До 7 лет! от 11.99% годовых! Решение за 2 минуты!

Понравилась статья? Расскажите друзьям: , для нас это очень важно: Проголосовавших: 1 чел.

Альфа-Банк предлагает физическим лицам несколько оптимальных инструментов инвестирования с большей доходностью, чем у банковских вкладов.

Для получения прибыли достаточно иметь стабильный доступ в интернет. Разобраться в работе инвестиционных сервисов не составит труда.

Инвестиционные сервисы Альфа-Банка

Вместо открытия вклада в банке вы можете вложить свои сбережения иначе, предоставляя деньги в долг крупным компаниям, малому и среднему бизнесу.

С этой целью используются специальные электронные сервисы – «Альфа-Поток» и «Альфа Инвестиции». Чтобы стать инвестором, достаточно иметь счёт в Альфа-Банке.

Плюсы инвестирования в компании – высокая доходность, возможность вложения небольшой суммы и простота работы с сервисом. Чтобы разобраться в нюансах и оплатить налоги, достаточно обратиться к службе поддержки.

Единственный недостаток этого инструмента по сравнению с вкладом в том, что деньги инвестора не застрахованы.

Ещё один сервис Альфа-Банка для получения прибыли – «Альфа-Капитал», предоставляющий доступ к следующим инструментам:

- ИИС (индивидуальному инвестиционному счёту);

- паевым фондам;

- мультивалютным инвестициям;

- доверительному управлению.

Если вы не являетесь квалифицированным инвестором с большим опытом работы, отдайте предпочтение приобретению ценных бумаг паевых инвестиционных фондов (ПИФов) или открытию ИИС. Если у вас имеется существенная сумма сбережений, создайте инвестпортфель и передайте его под доверительное управление.

Сервис для размещения инвестиций «Альфа-Капитал»

У вас небольшая сумма сбережений? Вам доступно коллективное инвестирование в ПИФы и открытие ИИС.

В первом случае для вложения достаточно как минимум 100 рублей, во втором – 10 000 рублей. При этом операциями с ценными бумагами по индивидуальному инвестиционному счёту руководит управляющая компания (УК) «Альфа-Капитал».

Инвесторы, имеющие не менее 5 000 000 рублей, могут выбрать доверительное управление, чтобы получить доступ к широкому перечню финансовых инструментов. Управление инвестициями осуществляется индивидуально профессионалом. Доходность зависит от выбранной специалистом стратегии.

Особенности инвестирования в ПИФы

Через сервис «Альфа-Капитал» можно выбрать паевый фонд, в котором потребуется приобрести паи. С момента перечисления денег на банковский счёт определённого ПИФа вы становитесь инвестором.

Финансами фонда занимается квалифицированный управляющий. Он покупает и продаёт ценные бумаги, выбирает разные финансовые стратегии.

Чем выгоднее выбранный специалистом курс, тем больше растут активы ПИФа и ваш капитал. Чтобы получить доход, необходимо продать паи.

Заявка подаётся:

- в Альфа-Банк;

- в УК «Альфа-Капитал»;

- в офис агента управляющей компании.

Запрос обрабатывается не дольше трёх дней, после чего на ваш банковский счёт переводится соответствующая сумма в течение десяти рабочих дней. Для продажи пая достаточно иметь при себе паспорт.

Частный инвестор должен заплатить налог с полученного дохода – НДФЛ в размере 13% (нерезиденты оплачивают 30%). Если прибыль не была получена (пай был продан за ту же сумму, что и куплен, или за меньшую стоимость), платить налоговый сбор не нужно.

Минимальная сумма для инвестирования в ПИФ через сервис «Альфа-Капитал» – 100 рублей.

На сайте инвестиционной компании вы можете ознакомиться с перечнем фондов и уровнем их предполагаемой доходности.

Полезная статья: Лучшая дебетовая карта в Альфа банке.

Особенности ИИС

Открыть индивидуальный счёт для инвестирования в финансовые инструменты может любой совершеннолетний гражданин России.

Вы вправе иметь и брокерский счёт, и ИИС. Обращаясь в «Альфа-Капитал», вы передаёте управление вашими сбережениями опытным специалистам с высокой квалификацией.

Чтобы открыть ИИС и начать получать доход, необходимо:

- обратиться в компанию «Альфа-Капитал» или подать заявку через интернет-банкинг «Альфа-Клик»;

- внести на счёт сумму в пределах 10 000–1 000 000 рублей за год.

Как указывалось выше, вашими сбережениями управляет команда квалифицированных специалистов.

Ваш доход зависит от выбранной ими финансовой стратегии. Деньги вкладываются в облигации и акции устойчивых компаний (российских и иностранных), ценные бумаги и т. д.

Все инвесторы, являющиеся налогоплательщиками, могут претендовать на получение налогового вычета. С этой целью требуется самостоятельно обратиться в территориальный офис ФНС. При возникновении проблем с оформлением вычета следует проконсультироваться со специалистами компании «Альфа-Капитал».

Хотя вы не можете управлять ИИС, отслеживание состояния вашего инвестпортфеля осуществляется через личный кабинет на сайте инвестиционной компании.

При открытии ИИС с вас будет удержана комиссия в размере от 1 до 2%. Дополнительные сборы предусмотрены за доверительное управление счётом. Ознакомиться с актуальными тарифами можно через call-центр и в офисе компании.

Интересный материал: Карта Альфа банка с кэшбэком на АЗС, топливо и бензин.

Особенности доверительного управления

Чтобы вложить сбережения в доходные финансовые инструменты, необходимо создать индивидуальный инвестпортфель, подав заявку:

- через сайт Альфа-Банка, нажав на ссылку «Подобрать и купить онлайн»;

- в банковском отделении;

- в офисе компании «Альфа-Капитал».

Вы самостоятельно определяете инвестиционные стратегии и цели, вкладываете сумму от 500 000 рублей, а за реализацию финансового инструмента отвечают квалифицированные профессионалы с многолетним опытом. Вы сможете отслеживать состояние вашего портфеля, регулярно получая отчёт о доходности.

Например, при вложении в государственные облигации компания предлагает доход до 9% годовых, что существенно выше обычных вкладов в банках.

Сервис для размещения инвестиций «Альфа-Поток»

Вы можете дать деньги в долг представителям малого бизнеса – индивидуальным предпринимателям и небольшим организациям.

Используя сервис «Альфа-Поток», вам гарантируется высокая доходность, потому как займы бизнесменам выдаются по ставке от 22,3 до 27,3% годовых.

Организации и ИП берут деньги в долг на срок до полугода. В течение этого периода осуществляются выплаты по сформированному сервисом графику.

Вы можете вложить любую сумму свыше 10 000 рублей. Для этого достаточно использовать счёт в Альфа-Банке.

Если у вас его ещё нет, закажите его открытие в офисе либо дистанционно. Инвестором может стать только совершеннолетний гражданин РФ. Максимальная доходность – 22,3% годовых. Это выше, чем по вкладам в банках.

Чтобы начать инвестировать, необходимо:

- зарегистрироваться на платформе «Альфа-Поток», пройдя по ;

- пополнить счёт на сумму от 10 000 рублей;

- дождаться привлечения заёмщиков;

- получать доход от передачи денег в долг ИП и небольшим компаниям.

В одного заёмщика вправе вкладываться сразу несколько инвесторов, поэтому договор займа заключается с каждым из них. Система автоматически формирует бланк документа и отправляет его всем сторонам сделки. Подписание осуществляется в пару кликов.

Возврат долга – обязанность заёмщика. Деньги переводятся с его счёта на счета инвесторов по графику, установленному сервисом.

Хотя ваши деньги, вложенные в платформу «Альфа-Поток», не застрахованы, вам гарантируется большая доходность, чем при открытии банковского вклада.

Получение дохода с помощью сервиса «Альфа Инвестиции»

У вас имеются свободные деньги? Передайте их в долг крупным компаниям через сервис «Альфа Инвестиции».

Вам гарантируется высокая доходность – до 10,04% годовых. Минимальная сумма вложения – 1 000 рублей. В любой момент вы сможете забрать свои средства без потери процентов.

Если вы хотели бы вложить деньги в малый бизнес, «Альфа Инвестиции» – не тот вариант. С этой целью требуется воспользоваться платформой «Альфа-Поток». Через данный сервис вы предоставляете финансы в долг крупным надёжным компаниям, например, ВТБ, РЖД, Россельхозбанку.

В интернете можно найти много положительных отзывов об «Альфа Инвестиции». Ознакомьтесь с ними и/или получите консультацию специалиста через call-центр перед регистрацией в сервисе.

Как дать деньги в долг крупной компании?

Платформа предложит вам приобрести долговые бумаги, стоимость которых в среднем составляет 1 000 рублей. За каждый день владения этой бумагой вам начисляется определённый процент, однако вся сумма прибыли выплачивается раз в полгода.

Деньги зачисляются на ваш брокерский счёт, который открывается бесплатно за несколько минут.

В дальнейшем вы можете перевести ваш доход на банковский счёт, осуществив операцию через личный кабинет.

С актуальными тарифами «Альфа Инвестиций» можно ознакомиться на сайте или через call-центр. Так, доходность вложения зависит от компании-заёмщика, например, в Транснефти она достигает 9,25% годовых, а в РЖД – 7,99% годовых. За каждую сделку инвестор оплачивает комиссию в размере 0,3% от суммы.

Хотя ваши деньги не застрахованы, вы сможете получить существенную прибыль. Чтобы начать инвестировать, достаточно иметь счёт в Альфа-Банке или аккаунт на портале государственных услуг.

Добрый день. Сегодня я расскажу о сервисе Альфа-инвестиции. Для тех, кто не в курсе, в мобильном приложении Альфы появилась возможность покупать разного рода облигации и мне захотелось пощупать как этот сервис работает.

Вот что сама Альфа пишет на сайте о комиссиях:

И вот, предположим, вы решитесь прикупить структурных облигаций Альфа IQ и попадаете на экран покупки:

Нигде на этом экране не указана цена продажи. Но вы ведь и не думаете, что она будет отличаться, правда? Ведь Альфа берет комиссию 0.3% и вам кажется в этот момент, что этого достаточно. Но нет, как видно на примере облигаций Газпрома, разница между ценой покупки и продажи может быть весьма ощутима:

Купив облигацию за 1 008 евро, продать вы ее сможете лишь за 979 (т.е. разница уже примерно 3 процента) + заплатите Альфе еще и комиссию за покупку и продажу. А самое веселое, что цену продажи вы не узнаете, пока не купите облигацию.

Кстати, а что это за цифра на скриншоте 1 715.39? Представители Альфы, проясните пожалуйста, как я так получается что я смог купить 2 облигации по 1 008.43 (на сумму 2 016.86 евро), а продать якобы могу лишь за 1 715.39? Хотя цена продажи указана 979.03?

И вот, разобравшись, в момент когда в стремлении послать такой от сервис ко всем чертям вы захотите вывести непотраченные средства с брокерских счетов, вы получите вот это:

У меня так и не получилось вывести средства под 0. Несколько долларовых и евро центов похоже намертво зависли под прикрытием этой ошибки. И это хорошо еще, что догадался попробовать вывести целую часть, никаких намеков кроме «попробуйте забрать свои деньги позже» Альфа приложение не дает. Да, кстати ввести деньги у меня получалось без проблем и на выходных, а вот вывод доступен лишь с 9 до 23:45 по будням.

В общем сервис сырой и вводящий в заблуждение. Интересно, помогут ли выманенные обманом у меня 3% + 0.3% * 2 = 3.6% вам поднять лояльность других клиентов?

Кредитно-финансовые организации постоянно увеличивают количество предлагаемых клиентам сервисов и услуг. Банковские продукты совершенствуются, развиваются в ногу со временем. Помимо кредитных предложений, основанных на получении денежного займа, предлагаются программы по инвестированию с целью заработать доход от вложений. Подобным новейшим продуктом является услуга от Альфа Банка ИИС, которое доступно для открытия всем дееспособным физическим лицам.

Что такое ИИС?

Данная аббревиатура расшифровывается как индивидуальный инвестиционный счет Альфа Банк. ИИС — особый тип брокерского счета, открытый гражданином в финансовом учреждении для инвестирования в разнообразные финансовые активы.

Клиентскими счетами занимается управляющая компания Альфа-Капитал. Данный финансовый механизм подразумевает распространение налоговых льгот для вкладчиков. Клиент, вложив деньги, получает возможность заработать проценты с активов.

В Российской Федерации инвестиционный счет — молодое явление, открытое в 2015 году. Клиент, воспользовавшись услугами Альфа Банка, имеющего брокерскую лицензию, может вернуть до 52 000 рублей с вложенных денег, при условии их хранения на протяжении регламентированного минимального временного промежутка.

Как работает?

Система работы индивидуального инвестиционного счета заключаются в следующих пунктах:

Система работы индивидуального инвестиционного счета заключаются в следующих пунктах:

- Выбор стратегии инвестирования, совершение взноса на сумму от десяти до четырехсот тысяч рублей. Внесение денежных средств производится единовременно либо на протяжении трехлетнего периода ежегодно.

- Вложенные деньги инвестируются в активы, приносят доход вкладчику. Наблюдать за процессом изменения дохода можно через личный кабинет.

- В итоге клиент получает вложенные деньги, доход с инвестиций, налоговый вычет от государства.

Условия

Для открытия инвестиционного вклада требуется личное посещение физическим лицом банковского отделения или онлайн заявка на официальном сайте организации. В офисе учреждения требуется обратиться к ВИП-менеджеру. Сотрудник поможет совершить процедуру на следующих условиях:

- величина денежного вклада должна варьироваться от 10 000 до 400 000 рублей;

- для гражданина открывается только один ИИС в государственной национальной валюте;

- период внесения денег устанавливается на усмотрение вкладчика;

- действие договора — минимум три года, максимум — пять лет;

- нельзя частично снимать средства с вклада;

- выбрать налоговый вычет пользователь продуктом сможет самостоятельно.

Открытие

Открыть индивидуальный инвестиционный счет можно любому совершеннолетнему гражданину России. Процедура производится двумя способами:

Открыть индивидуальный инвестиционный счет можно любому совершеннолетнему гражданину России. Процедура производится двумя способами:

- заполнение заявки на официальной странице Альфа-Капитал;

- личное посещение банковского офиса.

Внесение денежных средств осуществляется со сроком действия до 3-х лет. Инвестор сможет досрочно расторгнуть соглашение, но полученные налоговые вычеты потребуется вернуть обратно. Деньги на ИИС не застрахованы, но Альфа Банк гарантирует сохранность и возврат первоначально вложенной суммы финансов.

Пользователь банковским продуктом имеет возможность выбрать три стратегии управления финансами:

- Новые горизонты — средний размер максимально возможного дохода от 10 до 20 %. Финансирование производится в государственные хозяйственные облигации.

- Наше будущее — величина доходности может достигать 20 %. Инвестирование происходит полностью в ценные бумаги Российской Федерации.

- Точки роста — стратегическая программа с максимально возможной прибылью до 28 %. За счет вложений покупаются акции эмитентов России.

Альфа Банк устанавливает для пользователей продукта комиссионный сбор размером два процента от инвестиционной прибыли за вход в программу. За доверительное управление ИИС кредитно-финансовая организация вычитает аналогичную сумму ежегодно.

Следить за результативностью вложений возможно через личный кабинет. Финансовая организация не вычитает комиссию за расторжение соглашения.

Правила пользования

Пользователь банковским продуктом управляет при помощи личного кабинета на Альфа-Капитал. Также можно посетить коммерческую организацию. Снять деньги клиент может в любом отделении Альфа Банка. Система ИИС предусматривает досрочное расторжение договора.

Преимущества

Оформление индивидуального инвестиционного счета включает перечень преимуществ для российских граждан:

Оформление индивидуального инвестиционного счета включает перечень преимуществ для российских граждан:

- получение доходности с помощью денежных вложений;

- возможность самостоятельно выбирать стратегию распоряжения денежными средствами;

- использование налогового вычета;

- высокий рейтинг Альфа Банка, надежность.

Вкладчик при оформлении ИИС претендует получить возврат уплаченного налога установленным размером – тринадцать процентов от суммы финансового вложения. Инвестор самостоятельно выбирает один из двух способов возврата денег:

- с прибыли — отсутствуют денежные поступления, облагаемые НДФЛ;

- взносов — при наличии официального регулярного дохода.

Первый случай исключает оплату налога на прибыль, которым облагаются трудоустроенные граждане. Отмена налогового сбора будет произведена после закрытия счета спустя минимум три года с момента его открытия.

Первый случай исключает оплату налога на прибыль, которым облагаются трудоустроенные граждане. Отмена налогового сбора будет произведена после закрытия счета спустя минимум три года с момента его открытия.

Второй способ подходит лишь официально работающим лицам. Согласно российскому законодательству государство вернет 13 % от величины финансовых инвестиций. Максимально клиенту возвратится 52 000 рублей с 400 000. Деньги вернутся через год после вложения. Если работник расторгает договор до трехлетнего срока действия, вычет следует вернуть государственному бюджету обратно.

Чтобы воспользоваться услугой возврата уплаченных налогов сотруднику требуется предоставить в соответствующие органы перечень документации:

- справка формата 2-НДФЛ;

- бланк-выписка компании о внесении денег;

- декларация 3-НДФЛ;

- подписанное заявление на возврат денежных средств.

Предварительно потребуется получить через фискальную службу бумагу, подтверждающую отсутствие пользования вычетом на взносы. Подавать пакет документации можно лично, онлайн, через почтовое отделение, доверенное лицо.

Индивидуальный инвестиционный счет предлагает три стратегии развития зависимо от типа вложений. Вкладчик вправе досрочно расторгнуть соглашение бесплатно, но без возврата 13 % налогов. Инвестиции вернутся клиенту в виде взноса, дохода с прибыли и государственного налогового вычета. Срок действия договора начинается от трех лет.

Бесплатная консультация юриста по телефону: +7 (499) 350-44-07 МСК, +7 (812) 309-43-30 СПБ

Индивидуальный инвестиционный счёт: ответы брокеров на вопросы о налоговом вычете, программах инвестирования и доходах от ценных бумаг

С 1 января 2015 года в России действует Индивидуальный инвестиционный счёт (ИИС) — особый вид инвестиционного счёта, на который распространяются налоговые льготы. Московская биржа с помощью этого инструмента получит нужные для развития российского рынка ценных бумаг деньги, а граждане — получат налоговые вычеты и возможность заработать.

Я решил использовать этот инструмент для накоплений, но выбрать брокера оказалось сложно: условия ИИС у них отличаются, а на некоторые вопросы они не дают однозначные ответы. Ещё ни один гражданин России не получал налоговый вычет по ИИС — «ранние пташки» получат первые 13% от своих средств только в январе 2016 года. Я опросил нескольких брокеров, задал им наиболее каверзные вопросы, включая возможность получить вычет на ИИС при одновременном получении вычета на покупку квартиры.

Подробнее об основных принципах работы Индивидуального инвестиционного счёта и ответы брокеров на тринадцать вопросов — под катом.

Налоговые льготы

При открытии счёта вы выбираете варианты льготы:

— налоговый вычет в размере 13% от внесённых средств (максимум — 52 000 рублей в год);

— отсутствие налогов на заработанные на рынке ценных бумаг средства.

Для открытия индивидуального инвестиционного счёта достаточно 10 000 рублей. После получения налогового вычета на отдельный банковский счёт можно внести его обратно на ИИС, чтобы получить вычет на эту сумму в следующем году.

В случае закрытия счёта до истечения его срока — придётся вернуть полученные от государства или неуплаченные ему средства.

Как заработать?

- Получить налоговый вычет в размере 13% от вложенных средств.

- Получить доход с ценных бумаг.

Брокеры предлагают разные стратегии. Вы можете выбрать существующий вариант или предложить собственный — в зависимости от условий брокера.

Безопасность

Средства, которые вы вкладываете и на которые брокер приобретает ценные бумаги, хранятся в этих ценных бумагах. Если брокера не станет — ценные бумаги останутся вашими.

Для себя я планирую выбрать максимально безопасную стратегию с минимальным доходом — покупку государственных облигаций под 9% годовых.

Помните: если часть средств брокер размещает на депозите, на них не распространяется система страхования вкладов — покрытия в размере до 1,4 миллиона рублей не будет.

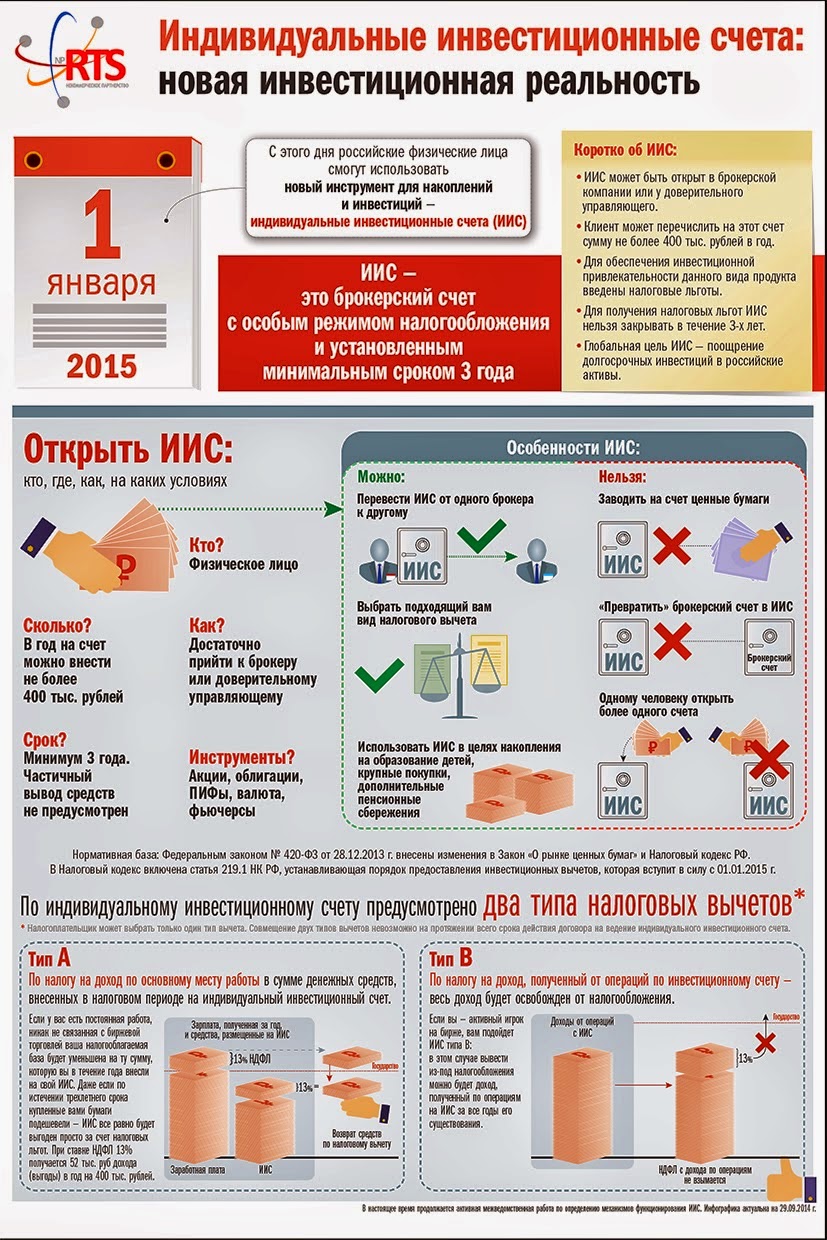

Инфографика об особенностях ИИС (кликабельно)

Общие вопросы

1. С какого момента начинается отсчёт срока действия индивидуального инвестиционного счёта: с момента открытия счёта или с момента поступления средств на счёт? УК Альфа-Капитал

С момента поступления средств на счет.

Брокерский дом Открытие

С момента открытия счета.

БКС Премьер

С момента открытия

Лайф Капитал

С момента открытия счета.

Финам

С момента открытия счёта.

2. Какие готовые инвестиционные стратегии для ИИС предлагает банк? Какова ожидаемая доходность? УК «Альфа-Капитал»

Управляющая компания «Альфа-Капитал» предлагает три стратегии – Точки Роста, Наше Будущее и Новые горизонты. Подробнее здесь – www.alfaiis.ru

Брокерский дом «Открытие»

open-broker.ru/lp/individual-investment-account/?utm_source=site_bdo&utm_medium=banner&utm_content=lp&utm_campaign=individual-investment-account и спуститесь вниз к продуктам

БКС Премьер

Мы предлагаем гибкие решения, подбираемые индивидуально. Если рассматривать наиболее популярные консервативные стратегии (депозитного типа), то это портфели состоящие:

-из облигаций федерального займа (ОФЗ), текущая ставка по ОФЗ около 10-11% годовых;

-из облигаций крупнейших банков (топ 10) и топовых российских компаний, здесь текущая ставка 13-14,5% годовых.

Лайф Капитал

О рекомендованных вариантах можно ознакомиться на странице сайта, ссылку прилагаю market.life-capital.ru/iis.

Финам

По ссылке www.comon.ru/robot доступны все стратегии TradeCentr. Рядом с адаптированными для Индивидуального инвестиционного счёта есть знак «Доступно на ИИС».

3. Возможен ли самостоятельный выбор портфеля бумаг при открытии ИИС? Возможно ли изменение структуры портфеля спустя некоторое время? Как часто можно менять структуру портфеля? УК «Альфа-Капитал»

Самостоятельный выбор портфеля невозможен. Состав портфеля определяет портфельный управляющий УК «Альфа-Капитал». Структура портфеля меняется в зависимости от экономической ситуации в стране и в мире.

Брокерский дом «Открытие»

Да, для этого создан ТП Самостоятельное управление open-broker.ru/ru/pricing-plans/self-management

Да, изменение возможно. Менять портфель, если вы на ТП Самостоятельное управление можно даже несколько раз в день.

БКС Премьер

Самостоятельный выбор бумаг возможен. Т.к. портфель состит из ликвидных ценных бумаг, то пересматривать его возможно в любое время, когда возникает такая необходимость.

Лайф Капитал

Какие бумаги покупать решение за Вами, выбор большой. Что касается изменений, это также возможно по Вашему усмотрению, т.к. работа по счету ИИС предполагает различные стратегии торговли.

Финам

Если Вы подключаете Ваш ИИС к автоследаванию по стратегии, менять структуру портфеля возможно, но не рекомендуется. Вы можете не подключать счет к автоследаванию, а получать сигналы по стратегии и работать самостоятельно, опираясь на сигналы управляющих.

4. Какая часть внесенных на ИСС средств будет работать на рынке ценных бумаг? УК «Альфа-Капитал»

50% портфеля – это инвестиционная часть, 50% — депозит в АО «Альфа-Банк»

Брокерский дом «Открытие»

В зависимости от выбора тарифа и продукта. В самостоятельном управлении, вы сами принимаете решения. В модельном портфеле — 80%, в доверительном управлении — на усмотрение управляющего.

БКС Премьер

От 0% до 100% (т.е. можно держать деньги в кеше, можно в ценных бумагах, в любой пропорции в зависимости от ситуации и необходимости);

Лайф Капитал

По сути счет ИИС — это обычный брокерский счет, позволяющий работать на фондовом рынке. Поэтому почти все средства будут Вами использованы на работу с ценными бумагами и финансовыми инструментами.

Финам

Иван, это зависит от Ваших предпочтений. Вы можете торговать на всю сумму внесенных средств или торговать.

Доходы от ценных бумаг

5. В какой срок выплачиваются вами доходы от сделок с ценными бумагами, выплаты по купонам и дивиденды? В конце действия ИИС или по мере поступления?

УК «Альфа-Капитал»

Все доходы от операций в рамках ИИС аккумулируется на ИИС. Частичный вывод д.с. и ценных бумаг в период действия договора на ведение ИИС невозможен. Т.е. возможность использовать доходы, полученные по операциям в рамках ИИС, а также поступивших купонов и дивидендов, появится только после расторжения договора на открытие и ведение ИИС, если при этом активы не переводятся на другой ИИС этого же клиента.

Брокерский дом «Открытие»

По мере поступления.

БКС Премьер

Доходы от сделок с ценными бумагами зачисляются в тот день, когда прошла сделка. Купоны и дивиденды приходят когда их выплачивает эмитент ценной бумаги, например, у облигаций это заранее известные даты, обычно 2 раза в год

Лайф Капитал

Выплата дивидендов и купонов проводит компаниями, акциями и облигациями которых Вы владеете, сроки известны заранее, но зависят от самих компаний.

Финам

По мере поступления.

6. Куда зачисляются эти выплаты? Непосредственно на ИСС или они могут быть сразу выплачены на другой мой счет? УК «Альфа-Капитал»

Непосредственно на ИИС. См. п.4

Брокерский дом «Открытие»

На ИИС, но возможна выплата дивидендов и купонов на банковский счет.

БКС Премьер

Возможны оба варианта, нужно выбрать в момент оформления

Лайф Капитал

Все, кроме дивидендов, будет зачислено на ИИС.

Финам

По вашему желанию.

7. Что нужно сделать для получения налогового вычета. Какие документы и когда необходимо предоставить в ИФНС для получения вычета? Их достаточно предоставлять однократно или каждый год существования ИИС?

УК «Альфа-Капитал»

Есть два вида вычетов – вычет на взнос и вычет на доход. Вычет на взнос можно получать по окончании налогового периода, в котором на ИИС зачислялись средства. Для этого клиент подает налоговую декларацию в налоговый орган по месту постоянной регистрации (лично, по почте, через личный кабинет на сайте ФНС). К декларации необходимо приложить документы, подтверждающие получение дохода, облагаемого по ставке 13% в соответствующем налоговом периоде (например, 2-НДФЛ), документы, подтверждающие факт зачисления д.с. на ИИС а также заявление на возврат налога с указанием банковских реквизитов клиента. Вычет на доход предоставляется клиенту при расторжении договора на ведение ИИС, если активы не переводятся на другой ИИС, открытый клиенту. Вычет предоставляется налоговым агентом ( проф.участником). Для получения вычета клиенту необходимо предоставить из налоговой инспекции справку о том, что он не пользовался налоговыми вычетами на взносы на ИИС в течение всего срока существования ИИС.

При выполнении указанных условий, Профучастник, выступающий налоговым агентом, при выплате средств не будет удерживать НДФЛ.

Брокерский дом «Открытие»

Во вложении памятка «Как получить налоговый вычет по ИИС»

БКС Премьер

Для получения вычета необходимо подать налоговую декларацию в Федеральную налоговую службу до 30 апреля года, следующего за отчетным, по форме 3-НДФЛ с приложением следующих документов: 1)документы, подтверждающие получение дохода, облагаемого НДФЛ (по ставке 13%) в соответствующем налоговом периоде, 2)документы, подтверждающие зачисление денежных средств на счет (ИИС). 3)заявление на возврат налога с указанием банковских реквизитов налогоплательщика

Лайф Капитал

Для возврата НДФЛ необходимо подать заявление в налоговую по месту регистрации. Документы для обращения необходимы следующие:

– Копия договора ИИС (заявления о присоединении к Регламенту);

– Копии платежных документов на перевод денежных средств на ИИС;

– Копия паспорта;

– Налоговая декларация 3-НДФЛ;

– Справка с места работы 2-НДФЛ (если имеются другие источники дохода, можно представить справки 2-НДФЛ от всех источников дохода);

– Банковские реквизиты для зачисления денежных средств.

Возврат НДФЛ можно сделать и несколько раз, например, ежегодно, если были в прошедшем году пополнения счета ИИС.

Финам

Тип А: Для получения налогового вычета в сумме денежных средств, внесенных налогоплательщиком в налоговом периоде на индивидуальный инвестиционный счет, необходимо подать лично или отправить в налоговую инспекцию по почте налоговую декларацию по форме 3-НДФЛ по завершении налогового периода (до 30-го апреля, следующего за отчетным года). К налоговой декларации приложить документы, подтверждающие получение дохода, облагаемого по ставке 13%, в соответствующем налогом периоде, документы, подтверждающие факт зачисления денежных средств на индивидуальный инвестиционный счет (ст. 219.1 п.3 НК РФ), заявление на возврат налога с указанием банковских реквизитов налогоплательщика. При закрытии ИИС ранее трех лет все полученные из бюджета суммы возврата подоходного налога должны быть возвращены в бюджет.

Тип Б: При расторжении договора на ведение индивидуального инвестиционного счета, по прошествии не менее трех лет с момента открытия счета, налогоплательщик предоставляет брокеру справку из налоговой инспекции о том, что налогоплательщик не пользовался налоговыми вычетами на взносы на ИИС в течение срока существования ИИС. В этом случае брокер, выступающий налоговым агентом, при выплате средств не будет удерживать подоходный налог. Важно: При закрытии счета ранее трех лет с положительного финансового результата взимается НДФЛ как по обычному брокерскому счету.

8. Возможно ли оформить налоговый вычет через ваш банк, по какой-либо упрощенной системе без обращения в ИФНС по месту прописки? УК «Альфа-Капитал»

В данный момент – нет.

Брокерский дом «Открытие»

Нет

БКС Премьер

Через банк оформить нельзя

Лайф Капитал

В начале следующего года планируется запуск сервиса, позволяющего значительно облегчить процедуру подачи документов на возврат налога.

Финам

Такой возможности нет.

9. Куда поступает налоговый вычет? (На открытый ИИС или на любой мой счет? Есть ли выбор?). УК «Альфа-Капитал»

«Налоговый вычет» — это сумма, которая уменьшает размер дохода с которого уплачивается налог, так что налоговый вычет никуда не поступает.

Если речь идет о вычете на взнос, то государство возвращает не вычет, а излишне уплаченный налог в связи с предоставленным налоговым вычетом. Возврат производится на основании заявления клиента на любой счет по указанным в заявлении реквизитам.

Брокерский дом «Открытие»

Только на ваш личный банковский счет. Выбрать можно только банк, для открытия этого счета.

БКС Премьер

Только на банковский счет открытый на Ваше имя

Лайф Капитал

См. ответ на вопрос 7.

Финам

На банковский счёт.

10. Если заработанные на ценных бумагах средства поступают на ИИС, будет ли вычет производиться со всей суммы (внесения + заработанные деньги), или только с внесений? УК «Альфа-Капитал»

Вычет на взнос – в сумме ден. средств, внесенных на ИИС.

Вычет на доход – в сумме положительного финансового результата по операциям в рамках ИИС.

Брокерский дом «Открытие»

Только со внесенной. Внесенной считается сумма, поступившая с банковского счета владельца ИИС. Все остальное – доход.

БКС Премьер

Только с внесений, т.е. с тех сумм, которые Вы перевели на ИИС (конечно это могут быть и возвращенные ФНС средства и, купоны, которые были зачислены Вам на банковкий счет)

Лайф Капитал

Возврат НДФЛ проводится только с внесенной суммы.

Финам

Вычет на взнос (тип А) можно получить только с суммы внесенных денежных средств

Исключительные ситуации

11. В случае если меня не устроит качество обслуживания, то какова процедура переноса существующего ИИС в другой банк (без закрытия счета)? УК «Альфа-Капитал»

Клиент может расторгнуть договор на ведение ИИС у одного проф. участника с переводом всех активов, учитываемых на ИИС, другому проф.участнику. При этом датой срок действия ИИС не прерывается.

Брокерский дом «Открытие»

Занимается переводом та компания, в которую вы хотите перевести ИИС.

БКС Премьер

Перевести ценными бумагами можно только при переводе ИИС от одного брокера к другому, для этого необходимо открыть ИИС в другом банке и в течении 30 дней осуществить перевод на новый ИИС

Лайф Капитал

Будет запущена Вами процедура перевода ИИС к другому брокеру, необходимо будет подать поручение в компанию, где открыть счет и в компанию, куда планируете перейти на обслуживание.

Финам

Процедура перевода ИИС от другого брокера в Финам: Клиент закрывает счет и в течении 30 дней открывает счет в Финам. В этом случае налоговая льгота не теряется. Процедуры могут отличаться у других брокеров.

12. Если сумма уплаченных за год гражданином налогов — менее 52 тысяч рублей, то получит ли он менее 52 тысяч рублей при сумме внесенных средств за год 400 000 рублей? Будут ли невозвращенные налоги за первый год уплачены в следующем, втором году? УК «Альфа-Капитал»

Вычет применяется к доходам, с которых был уплачен налог по ставке 13 %. Таким образом, если величина доходов в налоговом периоде была менее 400 тыс. руб, а взнос на ИИС в этом же налоговом периоде – 400 тыс. руб, то возврат будет равен величине доходов Х 13 %. Остаток инвестиционного налогового вычета нельзя перенести на следующий налоговый период.

Брокерский дом «Открытие»

Он получит ровно столько, сколько уплатил налога в этом году, даже если внес 400 000. Нет.

БКС Премьер

Если сумма уплаченных налогов меньше 52 т.р. за год, то даже если сумма на ИИС 400 т.р., гражданину будет возвращена сумма не более суммы уплаченных им налогов, однако учитываются все доходы полученные гражданином, по которым он платит подоходный налог, в т.ч., например, работа по совместительству и т.д.; Возможно ли перенести недополученный налоговый вычет на последующие периоды (как в случае с имущественным вычетом, к сожалению точно не понятно, т.к. четко это в законе не прописано, возможно позже по этому вопросу будут уточнения)

Лайф Капитал

Возвращенный налог будет равен уплаченному без возможности переноса.

Финам

Клиент может получить не более той суммы, которая была уплачена в налоговую в течении года по ставке 13%, за исключением дивидендов.

13. Влияет ли льгота ИИС на другие льготы и вычеты НДФЛ?

При одновременном истребовании налогового вычета с ИИС и использовании других льгот НДФЛ (налоговый вычет при покупке квартиры) получу ли я обе льготы в полном объеме? Максимум по квартире (260 000 рублей из расчета стоимости недвижимости 2 млн. руб.) и одновременно максимум по ИИС (52 000 рублей из расчета суммы взносов 400 т. руб.). УК «Альфа-Капитал»

Да, влияет. Совокупный размер вычетов не может быть больше величины полученных доходов. Следует также иметь ввиду, что имущественный налоговый вычет можно переносить на следующие налоговые периода, а инвестиционный – нет.

Брокерский дом «Открытие»

Формально вам ничего не мешает его получить, но за более детальной информацией лучше обратиться в налоговую. По другим, не связанным с ИИС вычетам, мы не владеем информацией

БКС Премьер

Влияет, если суммы ежегодно выплачиваемого налога позволяют, то обе льготы можно получить в полном объеме, если нет, то, например, имущественный вычет частично можно перенести на следующий год, потом еще на год и т.д. Имущественный вычет может быть истребован в любое время в течении 3 лет после приобретения квартиры и получен по частям, пока не будет выбран полностью.

Лайф Капитал

Данные выплаты суммируются, но помните, что Вы делаете возврат ранее уплаченного НДФЛ.

Финам

Льгота ИИС на другие льготы не влияет. Если сумма для возврата достаточна, то Вы можете получить оба вычета.

На запросы пока не ответили: Сбербанк, Газпромбанк.

С начала 2015 года у россиян появилась возможность открытия индивидуального инвестиционного счёта. Несмотря на это лишь немногие сегодня ясно представляют эту процедуру и умеют пользоваться данным инструментом.

Сложность заключается в выборе брокера, ведь у каждого из них могут быть разные условия и предложения, с которыми не всегда легко разбираться.

Ниже будет раскрыта суть основных принципов функционирования ИИС и приведён алгоритм открытия ИИС в Альфа-Банке.

Что такое индивидуальный инвестиционный счёт?

Индивидуальным инвестиционным счётом (ИИС) в Альфа-Банке называют такой тип счёта, на который распространяются налоговые льготы.

При открытии счёта возможны 2 варианта льготных условий:

- Налоговый вычет в размере 13% от всех привлечённых средств (не более 52 тыс./год).

- Отсутствующие налоги на прибыль, которая была получена в результате торгов на рынке ценных бумаг.

Чтобы открыть счёт, нужно внести на депозит сумму от 10 тыс. руб., которые будут являться инвестициями.

После того, как владелец получит налоговый вычет на счёт в банке, все эти деньги он сможет положить на ИИС – так он сможет заработать на этом в будущем году.

Для простых граждан это неплохой способ заработка с учётом получения налоговых вычетов.

Сразу стоит оговорить, что их общий размер не превысит 52 тыс. руб. (и, разумеется, средства должны пролежать необходимое количество времени). Важнее всего в таких делах подыскать добросовестного, надёжного брокера. И клиентам Альфа-Банка доступны услуги Альфа-Капитала, организации с брокерской лицензией, которая поможет открыть брокерский счёт.

Открытие ИИС в Альфа-Банке. Преимущества

Обслуживание удобно, так как значительная часть сервисов банковской организации подключается посредством Альфа-клика. Это приложение, позволяющее клиенту открыть ИИС в удалённом порядке, не посещая при этом банковских отделений.

Минимальная сумма первоначального взноса – 10.000 руб.

Можно внести за один раз максимальное количество средств или совершать в течение трёх лет дополнительные взносы до 400 тыс. руб./год. Периодичность будет зависеть только от личных желаний и возможностей держателя счёта.

Открытие индивидуального инвестиционного счёта доступно только гражданину РФ, который достиг совершеннолетнего возраста. Есть 2 способа проведения этой процедуры:

- Можно заполнить заявку на официальном портале Альфа-Капитал.

- Можно посетить любое из банковских отделений лично.

Вносить средства можно на протяжении всех трёх лет, в которые будет действовать договор между банком и держателем индивидуального инвестиционного счёта. Тот, кто инвестирует средства, имеет возможность расторжения подписанного соглашения, однако при этом ему придётся вернуть налоговый вычет.

Средства, которые клиент вносит на свой ИИС, страхованию не подлежат.

В компетенции инвестора включено право влияния на сферу, в которой будут впоследствии работать вложенные им финансовые средства. Расчёты активно действующих сумм в эквиваленте ценных бумаг будут выглядеть примерно так: ровно 50% будет лежать на депозите, а другие 50% – это инвестиции.

Важно помнить, что в случаях, когда инвесторы выбирают такую стратегию, деньги, находящиеся на депозите, застрахованы не будут.

При условии, что для инвестора удобно работать по удалённому доступу, банк предложит оформление инвестиционного счёта посредством личного кабинета. Деньги для последующих инвестиций будут списаны со счёта его личной карты.

Интересная статья: оформление кредита в Альфа банке.

Условия ИИС в Альфа-Банке

- Новые горизонты. Направление предполагает выбор исключительно государственных облигаций таких хозяйственных обществ, у которых они максимально надёжные, ликвидные. В этот список входят Роснефть, Газпром и др. Доход в рамах этого направления может доходить до 9.7% годовых.

- Наше будущее. Объект инвестиций этого направления – ценные бумаги государства. Приблизительный доход по ним может составлять 11%.

- Точка роста. Объектами инвестиций являются газ, нефть, металлургическая промышленность, финансовая отрасль. Ярким примером служат акции такого эмитента, как компания Лукойл. Доход, который можно получить, составит 14.5% в год.

Помимо основного дохода клиент получает дивиденды в виде налоговых вычетов каждый год и возможности возврата изначально внесённой суммы.

Альфа-Банк и управляющая компания Альфа-Капитал обладают высокими рейтингами, это обеспечивает некие гарантии на то, что средствами будут управлять грамотно и клиент получит прибыль по итогу действия договорных отношений. Комиссия за сделку в ИИС в Альфа-Банке рассчитывается индивидуально.

Если вчитываться в отзывы о банке и УК, можно отметить отсутствие проблем репутационного характера и задержек с выполнением обязательств.

Минимум, который можно внести и воспользоваться любой из трёх вышеперечисленных стратегий, — 10 тыс. руб., максимум – 400 тыс. руб. За 3-летний период владельцы индивидуальных инвестиционных счетов получают право на перечисление налоговых вычетов (в общей сумме до 52 тыс. руб.).

Отслеживание результативности инвестиционного проекта, получение информационной поддержки и консультаций возможно через личный кабинет на портале УК Альфа-Капитал. Тарифы на ИИС в Альфа-Банке разнообразные, так что выбрать есть из чего.

Но не бывает только положительных сторон в инвестиционных процессах. Есть и несколько сложностей:

- государственное страхование такого вложения отсутствует;

- есть ограничения на ежегодные взносы: сумма не может превысить 400 тыс. руб.;

- инвестирование возможно только в российских рублях;

- можно открыть только 1 инвестиционный счёт на 1 физическое лицо. Открытие второго счёта во время существования первого не представляется возможным. В противном случае налоговая инспекция отследит это явление и налоговый вычет нужно будет вернуть;

- деньги с ИИС до истечения срока действия договора (минимальный срок действия – 3 года) нельзя вывести ни частично, ни полностью. В противном случае гражданин теряет возможность получения вычета;

- деньги, которые инвестор предоставляет банковской организации, не могут быть использованы в процессе работы на рынке Форекс;

- инвестировать можно только в отечественные компании. Получение прибыли невозможно при работе с зарубежными представителями отраслей;

- внесённые средства нельзя забрать до истечения 3 лет;

- доходность подобного инвестирования не очень высока.

Советуем статью: как открыть расчетный счет для ИП в Альфа банке?

Процесс получения налогового вычета

Государство берёт на себя обязательства выплачивать сумму налогового вычета, равного 13%. В итоге инвестор получит больше, чем если бы он открыл вклад в любом действующем банке на долгое время.

Существует всего 2 пути получения налогового вычета. Один из них каждый инвестор выбирает самостоятельно:

- выплата суммы в размере 13% от общей вложенной суммы для инвестиций;

- получение прибыли от торгов с ценными бумагами.

В самом начале по месту прописки гражданин подаёт декларацию по форме 3-НДФЛ, к которой прикладывает бумаги, подтверждающие фактическое поступление финансовых средств от банка-инвестора на ИИС.

Интересно, что на одно имя можно открыть 1 инвестиционный счёт в Альфа-Банке. Но закон разрешает открытие нескольких счетов в семье. Иными словами, разные счета имею право на существование у супругов и даже близких родственников.

Как начать инвестировать?

Комфортно открывать ИИС через интернет. В данном случае нужно перейти на официальный сайт Альфа-Банка или воспользоваться порталом Госуслуг.

Если выбор был остановлен на сайте, то необходимо перейти к разделу под названием Инвестирование.

После следует выбрать на странице одну из трёх вкладок и перейти к началу оформления счёта. Дальше потребуется заполнить поля с контактными данными (электронной почтой, мобильным телефоном), инициалами.

Обязательно указание адреса и количество инвестируемых средств. Заполнив форму, клиент должен дождаться подтверждения заключения договора – на телефон поступит код, его нужно ввести на сайте.

После на счёт потребуется перевести указанные в заявке средства, что можно сделать, воспользовавшись мобильным переводом или терминалом.

Полезная статья: как открыть расчетный счет для ООО в Альфа банке?

Комиссионные сборы и последствия при досрочном расторжении договора на ИИС

Оформление инвестором документов сопровождается оплатой комиссионного сбора в размере 2%.

Эти деньги являются вознаграждением за то, что управляющая компания размещает доверенные финансовые средства. Кроме этих денег нужно оплатить комиссию за функцию доверительного управления счётом, она также равна 2%.

Расторжение договорных отношений сбором не облагают. Таким образом управление ИИС в Альфа-Банке можно передать компании.

Расторжение клиентом договора об ИИС ранее указанного в нём срока (а при этом в качестве вознаграждения он выбирал 13% налогового вычета), он обязан возместить полученную ранее сумму. Доход будет выплачен только в случае, если средства пробудут на счёте не менее 3 лет.

Отзывы об ИИС в Альфа-Банке

Максим Отов

Не стал долго рассматривать все предложения малоизвестных компаний и доверился Альфа Капиталу. Открыл инвестиционный счет около года назад, но только недавно решил попробовать предоставить управление финансами специалистам. Ведутся детальные отчеты, которые выгружаются сразу в личный кабинет. Пока что все в порядке.

Андрей Калугин

Был нелегкий выбор между ИИС и ПИФ, но все-таки решил выбрать первый вариант, поскольку там рисков меньше. От лица клиента могу сказать, что личный кабинет очень удобный и предоставляет детальную информацию о транзакциях в режиме онлайн.

Виталина

Выбрала Альфа Капитал из-за того, что компания предлагает огромный выбор продуктов для инвестирования. Я решила начать с инвестиции в 15 тысяч рублей в классические фонды. Дальнейшую прибыль реинвестирую.

Выбор брокера и тарифа для ИИС (индивидуальный инвестиционный счет)

Добрый день.

Сегодняшний пост в дополнение к Посту для новичков Ленивого инвестора https://smart-lab.ru/blog/445717.php.

Все рекомендации Ленивого инвестора лучше всего осуществлять на ИИС — индивидуальном инвестиционном счете. Для тех, кто еще не открыл ИИС, вот инструкция по выбору брокера.

Инструкция по подготовке к инвестированию на ИИС.

1. Выбор брокера и тарифа.

Сейчас, на мой взгляд, есть смысл выбирать из 3 крупных брокеров: Сбербанк, ВТБ, Открытие. Не стоит выбирать Альфа-Банк и мелких брокеров.

Альфа-банк не стоит из-за того, что брокерские услуги у них побочные, мне было сложнее всего открывать у них брокерский счет. А также требуются дополнительно настраивать терминал Quik, что очень не удобно. (UPD. Они ИИС и не открывают, так что все равно отпадает).

Сбербанк стоит выбрать, если вы планируете пополнять счет каждый год на миллион и делать это долгие года. Здесь вы получите максимальную надежность, которая есть в России, приемлемый сервис, комиссия при таком счете не будет играть существенной роли. А она здесь максимальная из всех брокеров: 0,165%-0,075% при обороте от 0 до 1 млн. в день (тариф Самостоятельный). Сам здесь не обслуживался, поэтому со слов других знакомых инвесторов. На форумах читал, что 150 руб. в месяц при наличии сделок, в тарифах на сайте не нашел. Уточните, кто у них обслуживается.

Ссылки:

https://www.sberbank.ru/ru/person/investments/broker_service/iia

https://www.sberbank.ru/ru/person/investments/broker_service/tarifs

ВТБ стоит выбрать, если вы хотите сэкономить на комиссии, но по-прежнему, хотите очень высокий уровень надежности. При пополнении по миллиону каждый год, думаю, оптимальный вариант. Стоит учесть, что потребуется несколько раз приехать в офис: первый раз для открытия, потом для регистрации ключей от Quik, потом для оформления ЭЦП для ежемесячного подписания отчетов через личный кабинет. Что-то можно совместить в один приезд, но 2 раза по-моему точно. Комиссия 150 рублей в месяц при наличии сделок и 0,0413% от оборота. Тариф «Инвестор стандарт». Тариф «Инвестор привилегия» для клиентов с пакетом услуг привилегия — 0,03776% от оборота.

Ссылки:

https://broker.vtb.ru/services/stock/iis/

https://broker.vtb.ru/services/stock/tariffs/

Открытие самый хороший вариант с точки зрения комиссий, сервиса и личного кабинета инвестора. Это для них основной бизнес. За один визит все можно сделать. А также можно открыть счет дистанционно через аккаунт на гос. услугах. Тариф Самостоятельное управление. Комиссия 0,057% от оборота и 0,00083% от среднемесячной стоимости ценных бумаг, но не менее 10 рублей и не более 5 000 рублей. Этот вариант считаю стоит выбрать, если планируете пополнять счет на 400 000 ежегодно или меньше.

Ссылки:

https://open-broker.ru/ru/open-account/

https://open-broker.ru/trading/individual-investment-account

Также можно выбирать среди брокеров Финам, БКС, Церих и других более мелких, но там либо тарифы менее выгодные, либо уже брокер слишком маленький. Решать вам.

Вот несколько статей по выбору брокера для ИИС. Сам их читал, все более менее актуально (если хотите с головой окунуться в анализ):

http://fin-plan.org/blog/investitsii/luchshie-brokery-2017/ (здесь можно скачать сравнительную таблицу Эксель)

http://iis24.ru/sravnenie-brokerov-po-tarifam-na-mmvb/

https://www.sravni.ru/text/2017/5/25/top-15-brokerov-s-samymi-nizkimi-komissijami/

Тип вычета на ИИС пока выбирать не нужно, с этим вы можете определиться по окончанию 1 года. Обратиться за вычетом или нет. Если не обратитесь, потом предоставляете брокеру справку, что не получали вычет и он не удерживает налог при закрытии счета. Если вычет будете брать каждый год, то брокер потом удержит налог при закрытии счета.

Я советую то, что выбрал бы я с учетом нескольких лет работы с разными брокерами и тщательного анализа различных комиссий. Все индивидуально. Это только вводные данные, уточняйте их у брокера.