Содержание

- Кредитная история онлайн

- ПЕРВЫЙ СПОСОБ Узнать кредитную историю платно через посредников

- ВТОРОЙ СПОСОБ Узнать историю бесплатно на сайте ЦБ

- ТРЕТИЙ СПОСОБ Узнать историю бесплатно через Госуслуги

- Что делать, если не нашли

- Запомнить

- 10 способов проверить кредитную историю

- Как бесплатно получить свою кредитную историю?

- Проверяем свою кредитную историю в БКИ бесплатно онлайн

- Как получить кредитную историю через БКИ

- Бесплатная проверка кредитной истории на примере НБКИ

- Как проверить свою кредитную историю онлайн через партнера НБКИ

Кредитная история онлайн

Что такое кредитная история?

В кредитной истории в сжатой форме отражены ваши личные данные, информация о каждом кредите, который вы когда-либо брали, а также перечень организаций, в которые вы обращались за деньгами.

В кредитной истории показано как вы выплачивали кредиты, количество и срок просрочек. По состоянию кредитной истории банки решают, выдавать ли вам кредит.

Где хранится кредитная история?

Кредитная история хранится в специальных организациях — кредитных бюро. Каждый раз, когда вы обращаетесь в банк за кредитом, банк делает запрос в кредитное бюро для получения вашей кредитной истории.

Информацию о ваших кредитах (и просрочках) в бюро также передают банки, в которых вы оформите кредит или кредитную карту.

Для чего мне кредитная история?

Если у вас есть оформленные кредиты или карты, нужно периодически проверять кредитную историю на наличие ошибок, чтобы вовремя исправить их. Перед обращением за кредитом также желательно проверить историю, чтоб уменьшить вероятность отказа.

Кроме этого, проверив историю вы сможете обнаружить «левые» кредиты, оформленные мошенниками.

Что такое кредитный скоринг?

Скоринг – это индикатор вероятности одобрения кредита. Скоринговый балл расчитывается на основе кредитной истории, и по его размеру банк принимает решение о выдаче кредита.

Скоринг влияет на тип кредита, на сумму кредита, а также на условия кредита — чем больше скоринговый балл, тем лучше условия по кредиту.

Что входит в отчет по кредитной истории?

В отчете содержится информация о количестве и сумме действующих и закрытых кредитов, о допущенных просрочках и количестве запросов в БКИ. Результат проверки по кредитному скорингу, и причины, повлиявшие на результат скоринга. Процент вероятности одобрения кредита, типы кредита, на которые вы можете рассчитывать на данный момент.

Как долго хранится кредитная история?

Кредитная история сохраняется в Бюро Кредитных Историй в течении 15 лет после последней записи.

В кредитную историю могут вносить сведения банки, микрофинансовые организации, а также операторы сотовой связи, жилищно-коммунальные хозяйства.

Продолжаем рассказывать о кредитной истории. В первой статье вы узнали, зачем она нужна. Теперь пора выяснить, как ее получить.

Антонина Сергеева журналист

Антонина Сергеева журналист

Кредитная история хранится в бюро кредитных историй. В России работают тринадцать БКИ, а одна и та же история может быть сразу в двух или трех. В каких именно бюро хранится ваша кредитная история — знает Центробанк: для этого у него есть база данных «Центральный каталог кредитных историй». Чтобы узнать, где лежит кредитная история, нужно сделать запрос в ЦККИ. ЦККИ ответит вам списком организаций, в которые вам обращаться за историей. Когда выяснили, в каких бюро лежит ваша кредитная история, можете получить ее оттуда. Похоже на квест в компьютерной игре.

В статье расскажем, как сделать запрос в ЦККИ и получить все ваши кредитные истории.

Как получить кредитную историю: ключевые шаги

- Выбрать способ: получить кредитную историю бесплатно самостоятельно или платно через посредников.

- Если получаете при помощи Центробанка, узнать «код субъекта». Если при помощи госуслуг — подтвердить учетную запись.

- Заказать список бюро кредитных историй, где хранится ваша КИ.

- Подтвердить личность. Если получаете при помощи госуслуг, то подтвердить учетную запись.

- Запросить саму кредитную историю.

- Забрать или скачать ее.

ПЕРВЫЙ СПОСОБ Узнать кредитную историю платно через посредников

Шаг 1. Выбрать посредника. Партнеры бюро кредитных историй — банки, микрофинансовые организации, кредитные брокеры, финансовые интернет-порталы. Они могут узнать для вас список БКИ с вашими кредитными историями и выдать сами истории изо всех сразу или только некоторых бюро. Это зависит от конкретного партнера.

Шаг 2. Заказать список бюро, где есть ваша КИ. Это еще не кредитный отчет, а только перечень БКИ с их контактами. Если у вас было три кредита, то информация о каждом может лежать в отдельном бюро и не дублироваться. Это происходит потому, что разные банки сотрудничают с разными бюро и периодически меняют партнеров. Единственный способ прочесть полное собрание кредитов — забрать истории изо всех бюро.

Поэтому сначала узнайте полный список бюро, которые держат ваши КИ. Технически список лежит в Центральном каталоге кредитных историй. Посредник сделает запрос в ЦККИ и выдаст справку. Это займет минут пять и 300 рублей.

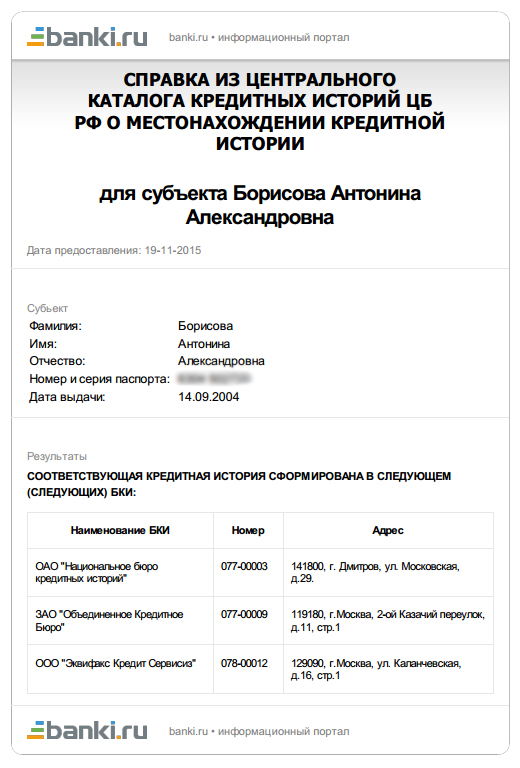

Пример списка бюро от сервиса banki.ru:

Имя клиента Паспортные данные: Проверьте цифры Перечень бюро кредитных историй

Шаг 3. Подтвердить личность. Есть подвох: справка из ЦККИ — это финансовый документ. Поэтому компании могут не отдать ее без подтверждения личности. Саму кредитную историю тоже не выдают кому попало. Чтобы защитить клиентов от мошенников, компании просят подтвердить, что вы — это человек из кредитной истории.

Сделать это можно разными способами. Например:

- пройти проверку на сайте: ответить на детальные вопросы о кредитах, отправить скан или четкую фотографию паспорта;

- показать себя сотрудникам платежной системы «Контакт»;

- приехать в офис с паспортом;

- отправить телеграмму или письмо с заявлением от нотариуса;

- встретить курьера с паспортом.

Нет закона, который обязывает бюро и их партнеров предлагать все способы идентификации личности. Поэтому условия подтверждения личности зависят от конкретной компании. Чаще всего сотрудники просят приехать в бюро, отделение «Контакта» или банков-партнеров.

Чтобы не тратить время, найдите компанию, которая не требует куда-то ходить, чтобы подтвердить личность.

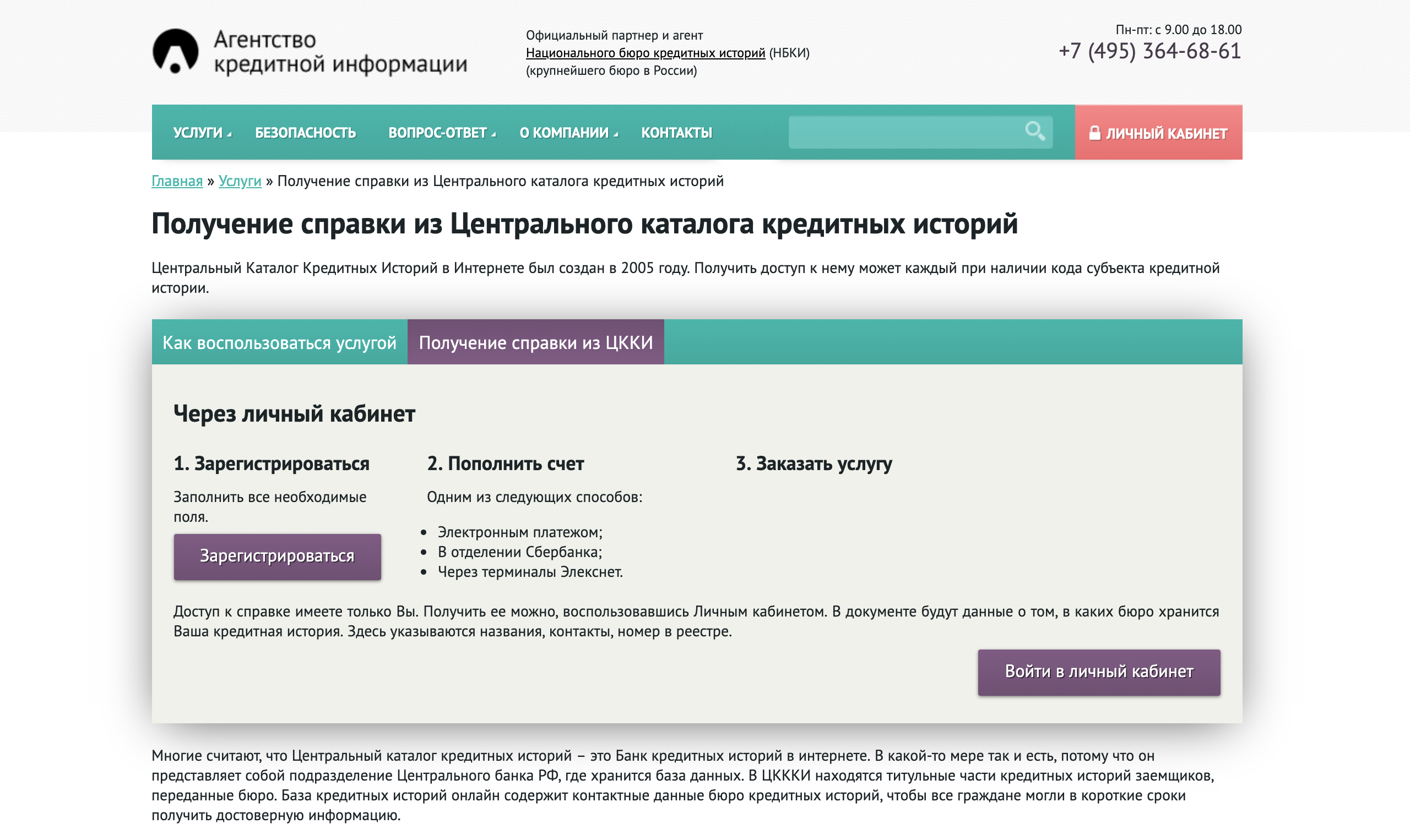

Агентство кредитной информации, всё делает через интернет: и подтверждает личность, и выдает справку

Портал Banki.ru, всё делает через интернет

Шаг 4. Получить кредитную историю. У вас уже на руках список БКИ — теперь вы можете обратиться в сами бюро или к тому же посреднику. Посредники передают истории пакетом, от двух или трех бюро сразу:

- в Агентстве кредитной информации доступны истории «Национального бюро кредитных историй (НБКИ) и «Кредитного бюро Русский стандарт»;

- сервис Banki.ru собирает отчеты от «Эквифакс Кредит Сервисиз», «Кредитного бюро Русский стандарт», НБКИ и Объединенного кредитного бюро.

Проверить кредитную историю стоит от 300 до 1000 рублей за один вариант истории.

Забирайте все варианты КИ. Если вы недавно закрыли кредит и хотите взять новый, то сбор всех вариантов поможет это сделать.

Кредитная история не обновляется в день, когда вы погасили долг: банку нужно время, чтобы проверить информацию, внести ее в базу данных и передать в бюро. По закону у банка на это есть десять дней, но что-то может пойти не так, и статус изменится позже. Точный срок зависит от конкретного банка и бюро.

Вы не знаете, в какое именно бюро попадет информация о старом кредите, и с каким бюро сотрудничает ваш новый банк. Поэтому не можете быть уверены, что банк запросит историю с правильным статусом старого кредита. Чтобы не остаться без денег, убедитесь, что кредит закрыт во всех бюро.

Партнеры БКИ предлагают несколько способов получить кредитную историю. Например, скачать на сайте, забрать в офисе, доставить курьером или заказным письмом. Как и при подтверждении личности, перечень способов зависит от конкретной компании.

Недостатков у первого способа два. Если посредник, к которому вы обратились, не дает кредитную историю из тех БКИ, где лежит ваша, придется обращаться к другому посреднику или напрямую в нужные бюро.

Если захотите узнать, нет ли изменений в списке бюро или в самой кредитной истории, придется еще раз платить. Чтобы получать кредитную историю бесплатно, существует два других способа.

ВТОРОЙ СПОСОБ Узнать историю бесплатно на сайте ЦБ

Фактически через Центробанк вы только получите список бюро, которые ведут вашу КИ. Потом в каждом бюро нужно будет запросить кредитную историю. Но если пройдете все шаги, то сможете до конца жизни получать кредитную историю бесплатно.

Шаг 1. Узнать свой «код субъекта». Через Центробанк не получится проверить кредитную историю по фамилии. Чтобы получить список бюро, нужно сказать Центробанку свой «код субъекта» — это ваш номер в системе кредитования.

Сначала попробуйте найти код в своем кредитном договоре. Если у вас сохранились старые договоры по кредиту, в них может быть вписан ваш код субъекта: это комбинация из русских букв и цифр либо латинских букв и цифр. Например: 64 9073qazzwsxxkm.

Если не помните код, спросите в банке, где брали кредит. У банков есть базы данных с предыдущими договорами, и они могут поднять ваш код субъекта. К сожалению, не всегда у сотрудников банка есть доступ к таким данным: в двух банках, где я брала кредит, мне код не сообщили.

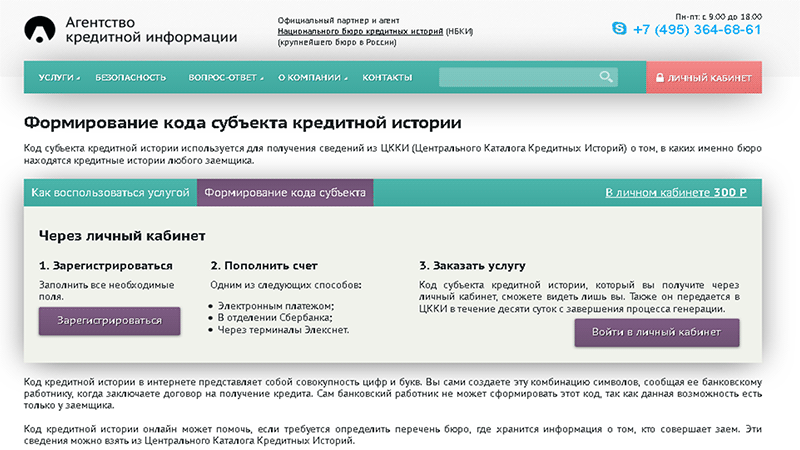

Если банки не говорят, присвойте себе новый код. Достаточно сходить в банк или бюро кредитных историй и подать заявку по стандартной форме. Возьмите с собой паспорт. Заполняете форму, придумываете новый код, компания берет заявку в работу и сегодня-завтра отправляет запрос в Центробанк. Услуга стоит 300 рублей. За код вы заплатите один раз, когда его создадите. После этого вы сможете использовать его сколько угодно, в любой момент.

Партнер бюро — Агентство кредитной информации. Через него можно создать код

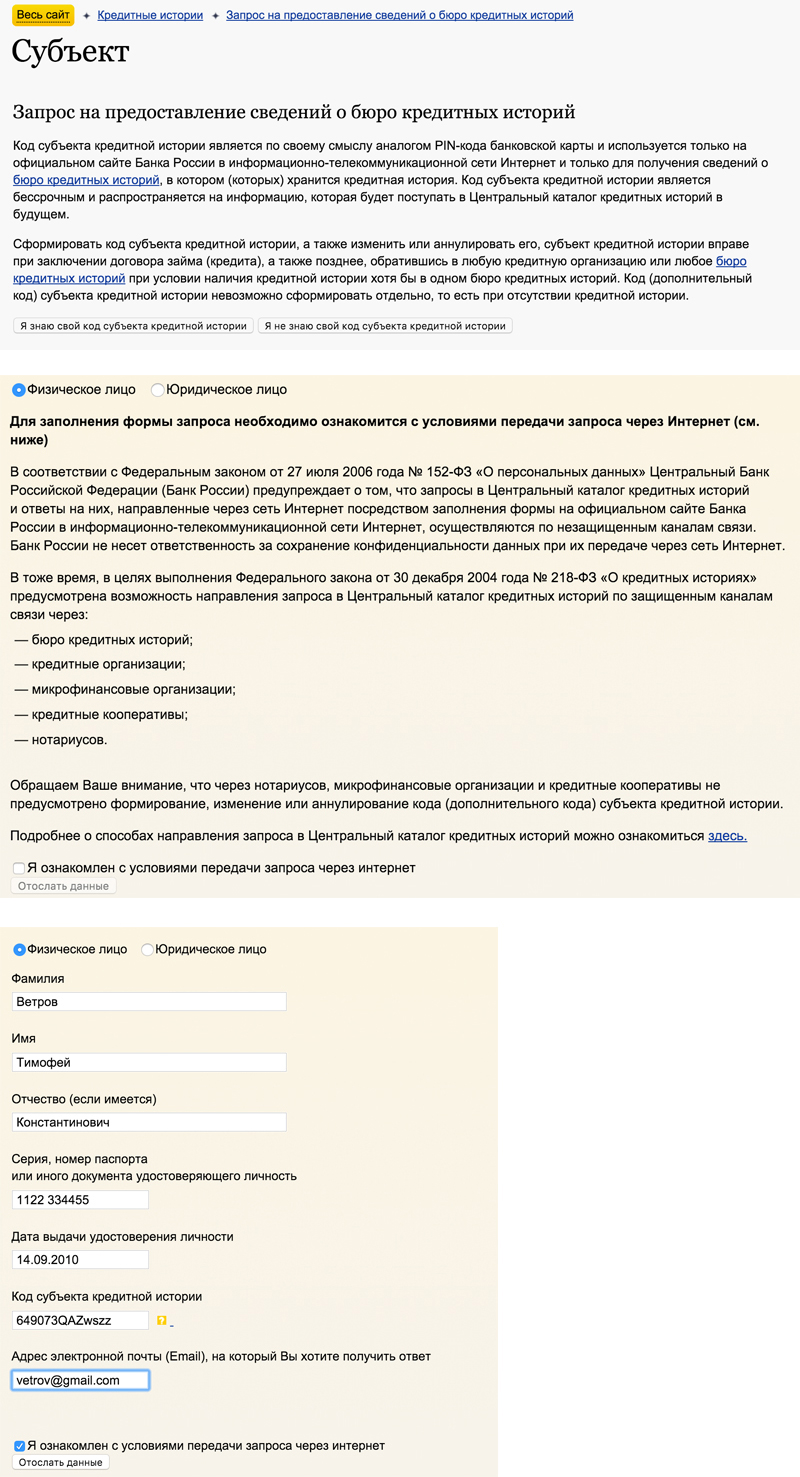

Шаг 2. Заполнить специальную форму на сайте Центробанка. После того как завели новый код, подождите десять дней: за это время Центробанк обновит базу. Потом идете и заполняете форму в разделе «Субъект» на сайте ЦБ: вбейте паспортные данные и код.

Показываю путь по разделу:

Выберите пункт:

«Я знаю код» Выберите пункт:

«Физическое лицо Выберите пункт:

«Я ознакомлен» Введите паспортные данные Вбейте код Добавьте почту Поставьте галочку

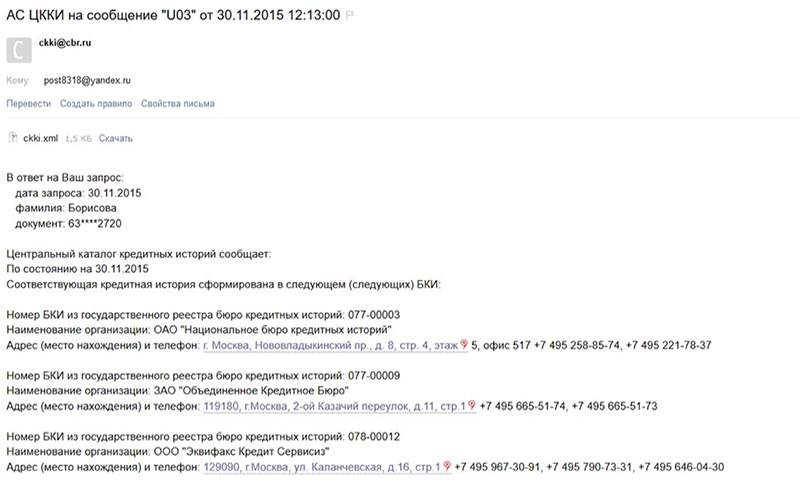

Шаг 3. Проверить электронную почту. Центральный банк пришлет информацию в электронном письме. Теперь у вас на руках список бюро, где хранится ваша история:

Названия и адреса бюро

Шаг 4. Обратиться напрямую в БКИ. БКИ тоже просят сначала подтвердить личность. Эта процедура аналогична проверке личности через посредников — о ней мы уже рассказали выше.

«Эквифакс Кредит Сервисиз» готов проверить личность дистанционно. Для этого нужно ответить на вопросы о кредитах. У меня это не получилось, но это не значит, что не получится у вас

Проверка кредитной истории — это недолго. Если вы пришли в офис бюро, то ее отдадут через пятнадцать минут: сотрудники распечатают страницы и принесут вам. Если зашли в отделение «Контакта», то история появится в личном кабинете через пять минут — после того, как специалист посмотрит на вас и ваш паспорт.

Если ваша кредитная история хранится в разных бюро, придется объехать их все. Можно оформить доверенность на другого человека, например, на маму или брата-студента — они заберут историю вместо вас. Доверенность передаст права на получение истории. Перед оформлением документов позвоните в бюро, из которых хотите забрать истории, — возможно, у них изменились правила.

БКИ отдают кредитную историю бесплатно, но только два раза в год. Если нужно чаще, то придется делать запрос платно через посредников. Тогда список бюро из ЦККИ вы сделаете через Центробанк, а за саму историю уже заплатите.

ТРЕТИЙ СПОСОБ Узнать историю бесплатно через Госуслуги

Если у вас есть учетная запись на портале госуслуг, можно узнать кредитную историю бесплатно без участия посредников или переписки с Центробанком.

Шаг 1. Оформить подтвержденную учетную запись на портале госуслуг. Если у вас еще нет там учетной записи, придется ее создать и подтвердить. Сделать это можно при помощи электронной подписи или через МФЦ, но проще всего — через банк. Пока учетные записи подтверждают не все банки, но у клиентов Тинькофф-банка такая возможность точно есть. Они подтвердят учетную запись в приложении или на сайте — лично никуда идти не нужно.

Шаг 2. Заказать список БКИ, где хранится ваша история. Портал госуслуг тоже предоставляет такую услугу. Если вы где-то прочитали, что на портале госуслуг можно проверить кредитную историю, это неправда. По закону предусмотрен только список бюро, проверку историй никто не обещал. Больше на самом портале искать нечего. Зато госуслуги помогут со следующим шагом — подтверждением личности.

Шаг 3. Авторизоваться в БКИ через сайт госуслуг. Мы уже описывали в первых двух способах, что нужно делать, когда получили список БКИ — обращаетесь в бюро из вашего списка или к посредникам, подтверждаете личность и забираете свою КИ.

Но некоторые БКИ позволяют обойтись без подтверждения личности, если авторизуетесь на их сайте по учетной записи портала госуслуг. Если вы прошли авторизацию, бюро получает информацию, что вы это и правда вы, а ваши данные именно такие. Ведь вы уже подтвердили личность, когда подтвердили учетную запись на госуслугах, и второй раз от вас этого не требуется.

Поэтому проверьте, есть ли на сайтах ваших БКИ возможность такой авторизации и почитайте, как ее пройти. После этого остается запросить кредитную историю бесплатно.

Еще кредитную историю можно получить обычной почтой, если направить заявление через отделение связи. Об этом способе и о том, обязательно ли нужно знать «код субъекта», рассказывает эксперт банка по кредитам в видеоролике.

Что делать, если не нашли

У каждого, кто брал кредит, есть кредитная история. Форма кредита не важна: наличные, кредитная карта, телевизор в магазине или овердрафт к зарплатной карте — обо всех долгах кредиторы пишут в истории. Исключений нет. Если не нашли свою историю, не пугайтесь. Скорее всего, Центральный каталог кредитных историй вас не узнал.

Несколько советов, как исправить ситуацию:

- ЦККИ хранит информацию по номерам паспортов. Если меняли паспорт, сделайте запрос по новому и старому паспорту;

- если в ЦККИ по-прежнему нет кредитной истории, а вы брали кредиты, проверьте цифры и буквы в коде и срок — должно пройти десять дней со дня, как вы отдали заявление на код.

Если всё в порядке, то позвоните в банки, где брали кредиты, и попросите помочь.

Итак, мы рассказали, как узнать кредитную историю. Впереди самое полезное — поиск ошибок и забытых просрочек. Об этом расскажем в следующей статье.

Запомнить

- Кредитная история — это досье заемщика. Как она выглядит и зачем нужна, читайте в первой статье.

- Кредитная история хранится в бюро кредитных историй. В России работают тринадцать бюро, а ваша история может быть сразу в двух или трех.

- Чтобы получить кредитную историю, нужно пройти три этапа: запросить ее в бюро кредитных историй или у партнеров, подтвердить личность и забрать.

- Чтобы найти кредитную историю за пять минут, обратитесь к посредникам: банкам, бюро и их партнерам.

- Если хотите часто проверять историю и не переплачивать, то сделайте всё сами. Для этого получите список своих БКИ через Центробанк или госуслуги и обратитесь напрямую в бюро.

10 способов проверить кредитную историю

Что такое Кредитная история

Кредитная история (КИ) – это данные о полученных кредитных продуктах и о том, как они погашались. Субъектом в данном случае выступает юридическое или физическое лицо (в том числе индивидуальный предприниматель), которое является заемщиком. В отчете также содержится информация о судебных взысканиях (если таковые были), алиментах, просрочках оплаты ЖКХ, мобильной связи, штрафах ГИБДД и налоговых взысканиях.

Именно поэтому каждый гражданин Российской Федерации обладает кредитным рейтингом, не зависимо от того, обращался ли он за получением кредитного продукта ранее или нет. Кредитная история хранит все сведения о задолженностях как в банках, так и в государственных органах.

Где хранится Кредитная история

Почти все кредитные истории Россиян хранятся в четырех крупнейших БКИ:

- АО «Национальное бюро кредитных историй» (НБКИ).

- ЗАО «Объединенное Кредитное Бюро» (ОКБ).

- Бюро кредитных историй «Эквифакс» (Equifax Credit Services).

- ООО «Кредитное бюро Русский Стандарт».

Чтобы узнать, в каком бюро хранится Ваша кредитная история, нужно знать Ваш код субъекта кредитной истории, который формируют при заключении договора на кредит. Отправив запрос в Центральный каталог кредитных историй (ЦККИ) или через сайт Банка России с указанием кода субъекта кредитной истории, Вы получите перечень бюро.

Если Вы не сформировали себе свой специальный код субъекта кредитной истории — значит, его у Вас просто нет. Но для того, чтобы узнать свою кредитную историю, вовсе не обязательно знать код субъекта – достаточно просто обратиться в один из сервисов проверки КИ онлайн, которые сотрудничают со всеми бюро кредитных историй, например, через сервисы БКИ Онлайн или МойРейтинг и др.

Куда передают Кредитную историю банки и МФО

Некоторые банки работают с каким-то одним бюро, другие компании могут работать одновременно с несколькими. Приведем пример:

|

Название банка |

Куда передает |

Куда делает запрос |

|

Сбербанк |

Equifax, ОКБ, СЗБКИ, МБКИ |

НБКИ, Equifax, ОКБ, СЗБКИ, МБКИ, КБ Русский Стандарт |

|

Авангард |

НБКИ, Equifax |

НБКИ, Equifax |

|

Альфа-Банк |

НБКИ, Equifax, ОКБ |

НБКИ, Equifax, ОКБ |

|

ВТБ Банк Москвы |

НБКИ, Equifax, ОКБ |

НБКИ, Equifax, ОКБ |

|

БинБанк |

НБКИ, ОКБ, Eqifax |

НБКИ, Equifax, ОКБ, КБ Русский Стандарт |

|

ВТБ 24 |

НБКИ, Equifax, ОКБ |

Equifax, НБКИ, СЗБКИ |

|

Газпромбанк |

НБКИ, Equifax, СЗБКИ |

НБКИ, СЗБКИ |

|

Кредит Европа Банк |

НБКИ |

НБКИ, Equifax, ОКБ |

|

МТС-Банк |

НБКИ, МБКИ, Equifax |

НБКИ, Equifax, СЗБКИ, МБКИ |

|

Открытие Банк |

НБКИ, Equifax, ОКБ |

НБКИ, Equifax, ОКБ |

|

ОТП-Банк |

НБКИ, Equifax |

НБКИ, Equifax |

|

Промсвязьбанк |

НБКИ, Equifax, КБ Русский стандарт |

НБКИ, Equifax, КБ Русский стандарт |

|

Райффайзен Банк |

НБКИ, Equifax, ОКБ |

НБКИ, Equifax, ОКБ |

|

РОСБАНК |

НБКИ, Equifax, ОКБ |

НБКИ, Equifax, ОКБ, СЗБКИ |

|

Русский Стандарт |

КБ Русский Стандарт |

Equifax, КБ Русский Стандарт, НБКИ |

|

Тинькофф банк |

НБКИ, Equifax, ОКБ |

НБКИ, Equifax, ОКБ |

|

Хоум Кредит Банк |

НБКИ, Equifax |

НБКИ, Equifax, ОКБ, КБ Русский Стандарт |

|

Юникредит Банк |

НБКИ, КБ Русский стандарт |

НБКИ, Equifax, КБ Русский Стандарт |

Почему мне отказали в кредите?

В 90% случаев финансовые компании, в частности банки и МФО, отказывают клиентам в выдаче кредитов из-за плохой кредитной истории. История займов с указанием всех нарушений, несвоевременных выплат, штрафных санкций по взятым ссудам в течение 10 лет хранится в кредитном бюро, ежемесячно обновляясь.

Кроме того, в последнее время работодатели начали учитывать информацию из кредитной истории соискателя! Подробности о влиянии кредитной истории при устройстве на работу читайте в нашем материале. Корреспонденты Zaimtime провели небольшое расследование, чтобы узнать как испорченная кредитная история влияет на трудоустройство граждан.

Как узнать свой Кредитный рейтинг?

Узнать кредитный рейтинг можно разными способами как онлайн через интернет, так и при посещении. Подать запрос можно при личном визите в Центральное бюро кредитных историй, либо отправив туда запрос на проверку по почте, после чего Вас перенаправят в конкретные бюро КИ, где хранятся нужные Вам сведения.

Единичная проверка кредитной истории при личном обращении физического лица в течение года является бесплатной для заемщика. За последующие обращения может взиматься плата.

Существует альтернативный способ. Вы можете обратиться за получением сведений в организацию, которая сотрудничает сразу со всеми ведущими бюро кредитных историй. Выберите одну из представленных на нашем ресурсе компаний, подайте запрос и получите необходимые данные в течение 1-5 минут. Кредитная история онлайн – это просто, оперативно, и содержит большое количество информации. В нашем материале мы подробно рассказали: какие сведения о заемщике проверяет МаниМен, и как производится подсчет кредитного рейтинга клиента.

Не имеет значения, предоставляется кредитная история бесплатно или за плату — в обоих случаях Вы получите актуальные сведения по всем кредитным продуктам и займам, узнаете, выступаете ли Вы поручителем каких-либо сделок, и другую важную информацию (задолженности по алиментам, оплате налогов и сборов, судебные решения о взыскании, долги по ЖКХ). Кроме того, это поможет избежать мошенничества в отношении Вас, облегчит процедуру получения нового займа или кредита.

Для чего нужно знать свою КИ:

- доверяй, но проверяй – выявите ошибки со стороны банков и кредитных организаций;

- не попадитесь на уловки аферистов, которые оформляют кредиты по чужим паспортам и ксерокопиям документов;

- для уверенности и спокойствия.

Предоставленный отчет содержит следующую информацию:

- долги/просрочки по займам;

- число действующих кредитов, выплаты по ним;

- задолженности по алиментам, налогам, квартплате, взыскания через службу судебных приставов;

- рекомендации как поправить слабые места, из-за чего могут возникать отказы в кредитовании;

- шансы на получение нового займа (скоринговый балл).

Напомним, микрофинансовые организации выдают займы на более лояльных условиях, нежели банки. Выбрав с помощью нашей площадки МФО, вы можете узнать, как получить заем без проверки кредитной истории. Ведь главное отличие микрофинансовых организаций от банков – простота получения кредитного продукта (займа). Это очень существенное преимущество в ситуациях, когда деньги нужны срочно. На нашем ресурсе Вы можете подобрать компании, которые готовы оформить микрозайм даже без проверки КИ, а также без поручительства и предоставления справок об источнике дохода. Из документов нужен только паспорт гражданина РФ, и всего за несколько минут Вы можете решить финансовые вопросы.

Компании, специализирующиеся на микрофинансировании, часто выдают займы клиентам с плохой кредитной историей, а также предоставляют возможность ее исправления. Все, что Вам необходимо – паспорт.

Мы работаем только с проверенными и надежными МФО. Вы можете не беспокоиться о конфиденциальности предоставленных Вами данных, они зашифрованы и охраняются в соответствии с действующим законодательством.

Мы надеемся, что с нашей помощью Вы сможете получить даже срочный заем без кредитной истории в любое время, 24 часа в сутки, 7 дней в неделю. Выгодно и с гарантией.

Если Вы столкнулись с проблемой при взаимодействии с каким-либо сервисом, размещенном на нашем сайте, пожалуйста, сообщите об этом в службу поддержки Zaimtime.

Как бесплатно получить свою кредитную историю?

Эксперты советуют проверять кредитную историю 1-2 раза в год. Во-первых, от её качества зависит одобрение кредитов в будущем и процентная ставка по ним. Если банк что-то напутал, то это может стать препятствием для получения нового кредита, когда он потребуется.

Когда заёмщик подаёт заявку на кредит, банк направляет запрос в бюро кредитных историй. Это нужно, чтобы узнать, не допускал ли клиент просрочек по прошлым кредитам, а также оценить его текущую долговую нагрузку.

Во-вторых, это позволяет отслеживать, не оформил ли какой-нибудь мошенник на ваше имя кредит, а такое случается.

Прежде, чем обращаться за КИ, нужно узнать, в каких именно бюро кредитных историй (БКИ) она хранится. Дело в том, что на сегодняшний день в России существует 21 БКИ. И банк мог направить её в любое из них или даже сразу в несколько. А если уж встал вопрос о проверке своей истории, то проверять информацию надо во всех бюро (она может разниться, так как разные банки сотрудничают с разными БКИ).

Как заёмщику узнать, где хранится его КИ?

Узнать, в каких бюро собрана информация по заёмщику можно только через Центральный каталог кредитных историй (ЦККИ). Если заёмщик знает свой код субъекта кредитной истории, то он может это сделать онлайн на сайте Банка России.

Код субъекта кредитной истории – это набор буквенных и цифровых символов, придуманных заёмщиком в момент оформления кредита. Он служит PIN-кодом для онлайн-доступа к базе ЦККИ.

Если код не был сформирован или заёмщик забыл его – то получить нужные сведения через интернет уже не получится. Придётся лично идти с паспортом в банк, любое бюро кредитных историй, почтовое отделение, микрофинансовую организацию, кредитный кооператив или к нотариусу и уже через них направлять запрос в ЦБ.

ЦБ не предоставляет заёмщикам саму кредитную историю, он только сообщает список БКИ, в которых она хранится.

Кстати, при обращении в банк или бюро кредитных историй заёмщик может создать новый код субъекта кредитной истории для своих будущих запросов. Но эту услугу учреждения могут предоставлять как на бесплатной, так и на платной основе.

Какие способы получения КИ существуют?

Раз в год заёмщик имеет право получить свою кредитную историю бесплатно. Сразу возникает вопрос, а если информация хранится в нескольких бюро? «Каждое бюро предоставит один кредитный отчёт бесплатно», – прокомментировали Сравни.ру в БКИ «Эквифакс».

Получить в каждом бюро свой отчёт можно несколькими путями:

- отправить запрос по почте, но заявление должно быть заверено нотариусом;

- отправить запрос телеграммой;

- через онлайн-сервисы партнёров бюро;

- обратиться в офис организации, которая сотрудничает с бюро (их список можно узнать на сайте бюро);

- лично обратиться в офис БКИ с паспортом.

Но большинство из этих способов можно назвать бесплатными только условно. Заверение подписи у нотариуса в Москве стоит 900 рублей, за отправку телеграммы также придётся заплатить (281 рубль за надпись «заверенная оператором связи» и 2,8 рубля за каждое слово).

Партнёры бюро возьмут плату за посреднические услуги – примерно 400 рублей. Остаётся только идти в бюро лично. Минус такого подхода заключается в том, что БКИ работают только по будням с 9:00-10:00 до 17:00-18:00, так что придётся отпрашиваться с работы.

Почему так сложно получить свою кредитную историю бесплатно?

Как отмечают в «Эквифаксе», текущие способы получения кредитного отчёта, действительно, выступают заградительным барьером, особенно для граждан, живущих не в Москве и Московской области. «У нас были обращения граждан, которые считали также и транспортные расходы на поездки в бюро, – рассказывают в бюро. – Даже при желании, объехать все БКИ нереально, т.к. многие из них находятся в разных городах. Крупнейшие БКИ сосредоточены в Москве, и для регионов способ подачи заявления в БКИ также труднодоступен».

Но с точки зрения безопасности сложность получения КИ оправдана. Как поясняют эксперты, информация из кредитной истории должна быть доступна только её субъекту, поэтому при запросе кредитного отчёта требуется идентификация субъекта кредитной истории. «В противном случае, к информации субъекта кредитной истории мог бы иметь доступ любой желающий: супруг/супруга, сват, брат, родители, мошенники – все у кого есть персональные данные субъекта кредитной истории», – подчёркивают в БКИ.

Получение кредитной истории на практике

Шаг 1. Выясняем, в каких бюро хранится кредитный отчёт. У меня не было кода субъекта кредитной истории. Поэтому первым делом я позвонила в банк, который выпустил мою кредитную карту (единственный кредитный продукт, который когда-либо я оформляла), где мне сообщили, что такой запрос в ЦККИ, а также создание кода будет стоить 350 рублей. Так как передо мной стояла цель – узнать свою кредитную историю абсолютно бесплатно, пришлось идти искать другой банк для направления запроса.

Первым делом я решила зайти в Промсвязьбанк – выбор пал на него только потому, что он был ближе всех от меня – его офис находится на территории бизнес-центра, где я и работаю. И мне сразу повезло – направить запрос можно было бесплатно. Единственное, пришлось подождать около 15 минут пока сотрудник отделения нашёл саму форму заявления – за этой услугой к ним обращаются крайне редко.

Сотрудник банка снял копию с моего паспорта и попросил заполнить бланк, который сочетал в себе и сам запрос в ЦККИ и заявление о создании кода субъекта кредитной истории (помимо данных паспорта потребовалось ещё указать СНИЛС и ИНН).

В следующий раз, когда я захочу получить информацию из ЦККИ, мне будет проще это сделать, так теперь у меня есть код субъекта кредитной истории, главное его не забыть.

Банк принял мою заявку примерно в 15:00, на следующий день в это же время (то есть прошло не больше суток) мне позвонили из банка и попросили прийти за ответом (произошла небольшая заминка – ответ должен был быть направлен на электронную почту, которую я указала в заявлении, но почему то он поступил в офис банка, идти близко – так что это не так уж и страшно).

Из ответа на свой запрос я узнала, что мой банк направляет сведения о моём кредитном «самочувствии» в три бюро кредитных историй – Национальное бюро кредитных историй (НБКИ), «Эквифакс кредит сервисиз» и Объединённое кредитное бюро (ОКБ).

В принципе информацию о бюро можно было попробовать узнать и в своём банке. Но, во-первых, банк может, но не обязан сообщать информацию об этом. А, во-вторых, если цель проверки КИ – узнать, не оформил ли какой-нибудь мошенник на вас кредит, то этот способ не подойдёт, злоумышленник мог получить заёмные деньги и в другой кредитной организации. Так что лучше всего – это всё же получить официальный ответ из ЦККИ.

Шаг 2. Заходим на сайт БКИ. И ещё раз изучаем информацию об услугах для частных клиентов.

Адрес сайта БКИ можно найти в интернете или же посмотреть в Государственном реестре бюро кредитных историй на сайте ЦБ.

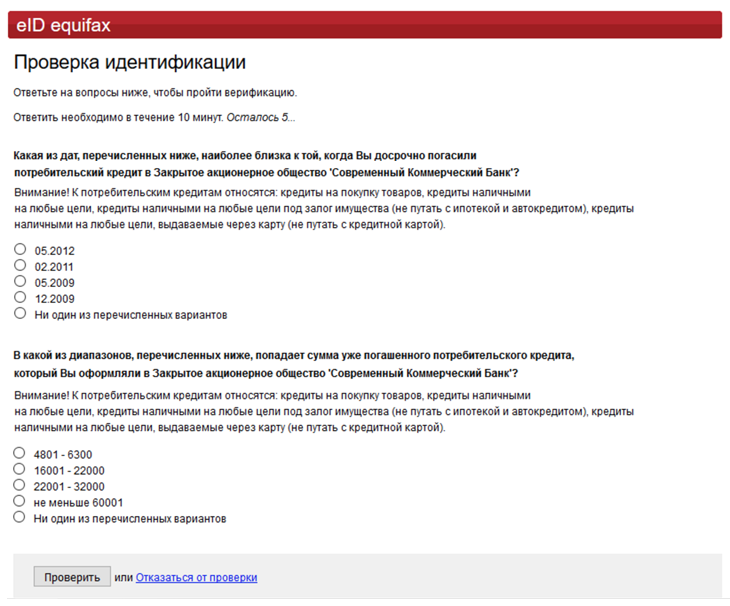

На сайте должны быть подробно описаны все способы получения КИ. Возможно, в этом перечне будет и другой бесплатный вариант, кроме личного визита. В моём случае этим порадовал «Эквифакс». У него есть специальный онлайн-сервис, но чтобы воспользоваться им, нужно опять же идентифицироваться. Процесс не самый простой, но экономит время на дороге.

Как бесплатно получить отчёт через онлайн-сервис «Эквифакса»?

Чтобы получить доступ к своей КИ онлайн, мне потребовалось зарегистрироваться на ресурсе «Кредитная история онлайн». Для этого я указала ФИО, паспортные данные и электронную почту. Далее – процесс моей идентификации. Пройти её можно было 4 способами:

- отправить телеграмму (опять же платно, поэтому такой вариант не рассматривала);

- лично прийти в офис бюро (но тогда можно лично сразу и получить отчёт, поэтому такой вариант тоже не рассматривала);

- подтвердить личность в офисе платёжной системы Contact (услуга платная – 180 рублей, поэтому и этот вариант не рассматривала);

- использовать бесплатный сервис eID (он формирует для заёмщика вопросы, основанные на его кредитной истории).

Единственным подходящим для меня вариантом оказался eID. Выбрала его и сервис сформировал пять вопросов. В их числе:

- какое из предложенных значений ближе всего к кредитному лимиту, одобренному по вашей карте?

- какой диапазон больше соответствует вашей текущей задолженности по карте?

- какая дата ближе всего к дате полного погашения автокредита в банке N (вопрос с подвохом, так как никакого автокредита в банке N не было)?

К каждому вопросу прилагалось несколько вариантов ответа, но не один из них не указывал на точные цифры – только примерный диапазон. У пользователя есть только три попытки, чтобы правильно ответить на все вопросы. Если не пройти тест успешно, придётся лично ехать в офис. У меня получилось как раз на третий раз (дело в том, что банк отправляет в бюро информацию не моментально, а с некоторой задержкой, поэтому если сегодня задолженность по карте, например, 10 тыс. рублей, а несколько недель назад она была 15 тыс. рублей, то в ответах надо выбирать диапазон ближе к 15 тыс. рублей, на таких «оплошностях» я и погорела).

Время для ответов ограничено 10 минутами. После удачной попытки потребовалось распечатать согласие на обработку персональных данных, подписать его и сделать скан, а также направить скан-копию паспорта (в личном кабинете есть возможность прикреплять файлы). Далее сервис сообщил о необходимости проверки, которая может занять несколько дней. Но на самом деле, доступ к заказу своего первого бесплатного кредитного отчёта я получила спустя час.

Отчёт пришёл на электронную почту в виде ссылки на PDF-файл.

Шаг 3. Если других способов бесплатного получения отчёта всё же нет, то ищем на сайте БКИ контакты и график приёма граждан. Центральный офис БКИ и офис, где физлицо может получить кредитную историю – это не всегда одно и то же место. Так, что надо быть внимательными. Например, главный офис НБКИ находится в центре Москвы – ул. Большая Никитская, дом 24/1, строение 5, подъезд 3, а офис приёма заёмщиков находится уже у метро Владыкино по адресу: Нововладыкинский пр., д. 8, стр. 4, подъезд 1.

Шаг 4. Идём в офис бюро, не забыв взять с собой паспорт. Дорога от работы до офиса НБКИ у меня заняла около часа. Сам процесс получения – менее пяти минут. Достаточно было показать паспорт и заполнить заявление. Пока я заполняла нужные графы в бланке, сотрудник бюро нашёл меня в базе и распечатал кредитный отчёт.

Вот собственно и всё. Осталось посетить следующее бюро по этой же схеме. В ОКБ кредитную историю абсолютно бесплатно можно получить по адресу: Москва, 2-й Казачий переулок, д.11, стр.1.

В общей сложности процесс получения списка всех бюро, где хранится моя кредитная история, и сами запросы в них заняли три дня. Интересно, что если бы я выбрала более удобные способы получения КИ, то длительность процесса всё равно бы не сократилась. При личном обращении в БКИ отчёт предоставляется заёмщику сразу, а если через другие каналы – то в течение трёх дней. Весь вопрос в удобстве и наличии времени на дорогу.

Получив свой кредитный отчёт необходимо внимательно изучить его – не закралась ли какая-нибудь ошибка, опечатка или лишний кредит. В случае обнаружения ошибки можно на месте проконсультироваться с сотрудником БКИ о способах исправления неверной информации. Существуют два варианта: написать заявление в бюро, тогда БКИ свяжется с источником неправильных сведений и попросит перепроверить их, или же заёмщик может напрямую обратиться в банк или МФО, которое направило ошибочную информацию. Если ошибка подтвердится – то историю исправят. Скорее всего, к заявлению потребуется приложить документы, подтверждающие неточность, например, квитанции об оплате кредита в срок. Поэтому очень важно хранить такие бумаги.

Проверяем свою кредитную историю в БКИ бесплатно онлайн

Решение взять деньги у финансовой организации не всегда сулит успешным получением денежных средств. Часто банки отказывают без объяснений. А клиенты не могут понять, в чем дело. Причина такого результата – незнание репутации заемщика «со стороны» кредиторов. Для понимания подобных ситуаций, их исправления необходимо через БКИ проверить свою кредитную историю бесплатно онлайн и регулярно контролировать изменение данных самостоятельно заемщиками.

Для проверки кредитной истории (КИ) можно выбрать один из более подходящих каждому способ:

- В БКИ (Бюро кредитных историй);

- Через партнеров Бюро.

Два перечисленных варианта отличаются способами подачи заявок, условиями предоставления данных, сроками предоставления услуги. Разберем каждый из путей получения досье заемщика.

Как получить кредитную историю через БКИ

Бюро представляет собой юридическое лицо, уполномоченное ФЗ № 218 получать, обрабатывать и хранить данные по всем погашенным, действующим отношениям клиентов с кредитными организациями.

На рынке работают около 16 БКИ. Кредиторы вправе работать с несколькими бюро одновременно. Этот факт затрудняем качественное, полное формирование отчета для заемщиков, поскольку следует выяснить, в каких бюро может находиться информация и отправить в каждое запрос.

Важно! Приобрести отчет КИ невозможно без подтверждения личности клиента ни в одном БКИ.

Процедура заключается в иденцификации заемщика путем:

- Заверенной у нотариуса подписи потребителя информации;

- Личного обращения в офис БКИ;

- Оформления и отправления заявки через «Телеграмму»;

- Платных услуг бюро – партнеров.

Одним из данных способов можно обратиться в любое БКИ России.

В каком БКИ будет мой отчет?

Теперь разберемся, куда из 16 организаций подать заявление на предоставление отчета.

На базе Центробанка (Центрального банка России) действует подразделение, которое подскажет куда обращаться за кредитной историей. Отдел называется Центральный каталог кредитных историй (ЦККИ). Узнать необходимый список организаций просто:

- Заходите на официальный сайт https://www.cbr.ru/ckki/ Центрального каталога.

- В разделе кредитных историй выбираете — запрос на предоставление сведений из бюро.

- Далее отмечаете себя как субъекта и на следующей странице подтверждаете, что знаете свой код КИ.

- Заполняете форму: данные по паспорту , код субъекта, электронная почта.

- Ожидаете список БКИ на свой электронный адрес.

Получить такой список бесплатно в интернете просто, если знать код субъекта.

Что делать, если кода нет?

Данный шифр появляется у каждого заемщика при оформлении первой кредитной сделки. Посмотреть его можно в договоре. Если документов не осталось, узнать код можно в любой финансовой организации: МФО, БКИ, банк. Придите в отделение лично, по паспорту консультант выдаст нужную информацию. После этого самостоятельно сможете на бесплатной основе обратиться в ЦККИ.

Есть другой вариант получения списка без кода. Сделать запрос в Центральный каталог можно через любую из организаций: банк, бюро, МФО. Лично посетите офис и по паспортным данным запрос за вас сделает специалист. Такая услуга платная, цена устанавливается каждым учреждением отдельно.

Когда узнаете точные названия БКИ — обращайтесь за кредитной историей следующими способами.

Бесплатная проверка кредитной истории на примере НБКИ

Лидирующим по объему информации, количеству организаций – партнеров является Национальное бюро кредитных историй (НБКИ). На официальном сайте НБКИ заемщику предложен перечень услуг:

- Информация о КИ, о факторах важности подобных данных;

- Услуга проверки и оспаривания КИ;

- Оформление справок из ЦККИ о списке БКИ, в которых находятся данные по заемщику;

- Приобретение индивидуального кода субъекта КИ.

Форму заявки бесплатно

Через БКИ проверить свою кредитную историю бесплатно возможно 1 раз в год. Получение КИ физическими лицами требует заполнения и отправки заявления с официального сайта НБКИ в адрес фактического нахождения юридического лица.

Отправка запроса может осуществляться любым из вариантов:

- Через почтовое отправление, заявление должно содержать нотариально заверенную подпись;

- По телеграмме, подпись заверяется уполномоченным сотрудником почтовой организации;

- При личном визите заемщика НБКИ с предоставлением паспорта;

- У ближайших партнеров НБКИ по отношению к пользователю.

По наглядной схеме обращения в бюро за данными можно увидеть, что проверка кредитной информации через БКИ в режиме онлайн невозможна, каждый процесс занимает определенное количество времени. О бесплатной услуге может идти речь единожды в год. При этом важно не забывать, что все почтовые, нотариальные услуги требуют оплаты.

Как проверить свою кредитную историю онлайн через партнера НБКИ

Много популярных порталов в сети Интернет выступают поставщиками услуг по предоставлению данных кредитного рейтинга, при этом являются партнерами БКИ. Одним из наиболее известных и востребованных стал сервис ➠ бки24.инфо.

Бки24.инфо – это надежный, эффективный поставщик отчетов по индивидуальному рейтингу – подробному анализу КИ с использованием кредитной шкалы.

Сервис формирует данные отчет по информации лидирующих банков России в течение 15 минут.

В отчете вы получите информацию о:

- просрочкам по обязательствам;

- фактах и возможных причинах отказов банков в кредитах;

- количестве кредитов у заказчика;

- шансах на одобрение новых кредитных средств.

Кредитный рейтинг через портал бки24.инфо предоставляется после выполнения клиентов регламентируемых действий.

I. Заполнение заявочной анкеты на сервисе, оплата услуги — 340 рублей

⇓

II. Составление порталом рейтинга по данным баз БКИ

⇓

III. Предоставление подробного отчета КИ в течение 10 – 15 минут на электронную почту

Документ по рейтингу содержит в себе результаты проверки паспортных данных, обращений в кредитные организации за деньгами, состояния обязательств заемщика. Спецификой такого документа является присвоение заказчику определенного балла.

Уровень рейтингового балла служит показателем кредитоспособности, платежеспособности потенциального клиента для финансовых организаций.