Содержание

- 90. Корреспондентские счета «лоро» и «ностро». Расчеты через корреспондентские счета, открытые в других кредитных организациях и расчетной сети цб рф.

- Межбанковские расчеты, осуществляемые через корреспондентские счета ЛОРО и НОСТРО, открываемые кредитными организациями друг у друга.

- Организация межбанковских расчетов и учет переводов денежных средств по корреспондентским счетам

- ОРГАНИЗАЦИЯ МЕЖБАНКОВСКИХ РАСЧЕТОВ ЧЕРЕЗ КОРРЕСПОНДЕНТСКИЕ СЧЕТА БАНКОВ-КОРРЕСПОНДЕНТОВ

- Учет операций при недостаточности денежных средств на корреспондентском счете кредитной организации

- Корреспондентские счета в иностранной валюте

- Проведение расчетов через корреспондентские счета банков-корреспондентов

- Порядок проведения и сверки операций по корреспондентским счетам

- Сведения о счетах в банках и иных кредитных организациях

- Прямые межбанковские корреспондентские отношения: виды и значение

- Расчетные операции и межбанковские корреспондентские отношения

- Что такое р/с и к/с в банковских реквизитах?

- Расчётный счёт

- В России

- Примечания

- Ссылки

- Что такое корреспондентский счет в реквизитах

- Корсчет: что это такое в реквизитах

- Что такое р/с в реквизитах

- Как не ошибиться

- Чем отличается корреспондентский счет от расчетного?

- Что такое расчетный счет?

- Что такое корреспондентский счет?

- Отличия между счетами

- Корреспондентские счета. Учет расчетов по корреспондентским счетам

- Что такое корреспондентский счет банка и зачем он нужен?

- В чём разница между корреспондентским счётом и расчётным?

- Суть коррсчёта

- Порядок взаиморасчётов между банками

- Расшифровка номера

- Разновидности КС

- Где посмотреть реквизит?

- Порядок открытия в Центробанке

- Операции по коррсчёту

90. Корреспондентские счета «лоро» и «ностро». Расчеты через корреспондентские счета, открытые в других кредитных организациях и расчетной сети цб рф.

- •1. Понятие финанстового права, его предмет и метод

- •2. Система финансового права

- •3. Источники финансового права

- •4. Финансово-правовые нормы и их особенности

- •5. Финансово-правовые отношения и их особенности

- •6. Финансовое право, как отрасль права, место финансового права в системе отраслей права

- •7. Классификация финансово-правовых отношений и основания их возникновения

- •8. Понятие финансов, их сущность и значение в экономике

- •9. Взаимосвязь финансов с денежными отношениями. Фонд денежных средств.

- •10. Финансовая система рф. Звенья финансовой системы.

- •11. Понятие, виды, структура и содержане финансово-правовых норм

- •12. Формы и методы финансовой деятельности

- •13. Система и правовое положение органов, осуществляющих финансовую деятельность (общая характеристика)

- •14. Правовое положение министерства финансов рф как органа осуществляющего финансовую деятельность

- •15. Правовое положение федерального казначейства как органа осуществляющего финансовую деятельность

- •16. Правове положение федеральной налоговой службы

- •17. Правовое положение счетной палаты как органа финансового контроля

- •18. Правове положение федеральной службы финансово-бюджетного надзора

- •19. Правовое положение федеральной службы по финансовому мониторингу

- •21. Понятие денежной системы и ее элементы

- •22. Эмиссия наличных денег: понятие и порядок реализации

- •23. Правовые основы наличного денежного обращения рф. Ограничения по расчетам наличными деньгами

- •24. Финансовый контроль как специализированный вид гос.Контроля: его роль и значение

- •25 Виды финансового контроля

- •26. Методы финансового контроля

- •27. Правила ведения кассовых операций

- •28. Кредит: понятие, виды и функции

- •29. Налоговое право в системе финансового права. Источники финансового права.

- •30. Налоговые правоотношения и их особенности

- •31. Виды налогов и их общая характеристика

- •32. Налоговые льготы: понятие и видя

- •33. Понятие налога, сбора и пошлины

- •34. Субъекты налогового права

- •35. Права и обязанности налогоплательшиков(плательшиков сборов)

- •36. Функции и роль налогов

- •37. Ответственность за совершение налоговых правонарушений

- •38. Обстоятелства. Исключающие вину лица в совершении налогового правонарушения и обстоятельства смягчающие и отягчающие ответственность за совершение налогового правонарушения

- •39. Понятие бюджета. Роль бюджета в осуществлении социально-экономических задач рф, субъектов рф и муниципальных образований

- •40. Понятие бюджетного права. Предмет бюджетного права. Бюджетное право в системе финансового права.

- •2 Подход: «…Бюджетное право — это подотрасль финансового права…»

- •41. Бюджетные правоотношения: понятие. Особенности, субъектный состав

- •42. Бюджетная система и ее состав. Характеристика бюджетов, их роль и значение

- •43. Принципы бюджетной системы

- •44. Бюджетный процесс: понятие принципы и стадии

- •45. Порядок составления проектов бюджетов

- •46. Порядок рассмотрения и утверждения бюджетов

- •47. Внесение изменений и дополнений в федеральный закон о бюджете

- •48. Распорядители бюджетных средств и их права и обязанности

- •49. Порядок исполнения бюджета и органы, исполняющиею бюджет

- •50. Контроль за исполнением бюджетов, составление, внешняя проверка, рассмотрение и утверждение бюджетной отчетности

- •51. Расходы гос. И местных бюджетов: понытие и виды

- •52. Резервные фонды исполнительных органов власти (местных администраций), президента рф, требования предъявляемые к ним

- •53. Доходы гос. И местных бюджетов: понятие и виды. Администраторы доходов.

- •54. Использование нефтегазовых доходов федерального бюджета

- •55. Дефицит, профицит бюджета, источники финансирования дефицита бюджета

- •56. Бюджетная классификация: понятие и виды

- •57. Государственный и муниципальный долг

- •58. Разграничение расходных обязательств рф, субъектов рф, мо.

- •59. Межбюджетные отношения: понятие, общая характеристика.

- •60. Понятие межбюджетных трансфертов, их формы, порядок и условия предоставления.

- •61. Бюджетные полномочя рф.

- •62. Бюджетные полномочия субъектов рф.

- •63. Бюджетные полномочия мо.

- •64. Правовой статус гос.Внебюджетных фондов.

- •65. Ответственность за нарушение бюджетного законодательства.

- •66. Понятие валюты и валютных ценностей.

- •67. Валютное регулирование: понятие, задачи, принципы.

- •68. Валютный контроль как метод регулирования валютных правоотношений (понятие, осн. Направления осуществления).

- •69. Органы и агенты валютного контроля: понятие, полномочия.

- •71. Понятие и виды валютных операций.

- •72. Купля продажа иностранной валюты на внутреннем рынке рф.

- •73. Порядок ввоза иностранной валюты на территорию рф и ее вывоза с территории рф.

- •74. Ответственность за нарушение валютного законодательства.

- •75. Понятие и структура банковской системы.

- •76. Понятие, принципы и признаки банковского кредита.

- •77. Цб рф (общая характеристика правового положения, основные функции)

- •78. Организационная структура цб рф: органы управления.

- •79. Организационная структура цб рф: территориальные учреждения.

- •80. Правовое положение расчетно-кассовых центров цб рф.

- •81. Основные инструменты и методы денежно-кредитной политики.

- •82. Кредитные организации: понятие и виды.

- •83. Регистрация кредитных организаций и лицензирование банковских операций.

- •84. Банковское (пруденциальное) регулирование и надзор: понятие, цели и порядок осуществления.

- •85. Экономические нормативы банковской деятельности.

- •86. Меры воздействия цб рф в случае нарушения пруденциальных норм деятельности.

- •87. Резервные требования цб рф.

- •88. Рефинансирование кредитных организаций.

- •89. Банковский счет: понятие и виды.

- •90. Корреспондентские счета «лоро» и «ностро». Расчеты через корреспондентские счета, открытые в других кредитных организациях и расчетной сети цб рф.

- •91. Расчеты через расчетные небанковские кредитные организации и счета межфилиальных расчетов.

- •92. Страхование банковских вкладов фл.

- •93. Правила осуществления расчетов платежными поручениями.

- •94. Правила осуществления расчетов по аккредитиву.

- •95. Правила осуществления расчетов по инкассо.

- •96. Правила осуществления расчетов чеками.

- •97. Применение контрольно-кассовой техники при осуществлении наличных денежных расчетов.

Межбанковские расчеты, осуществляемые через корреспондентские счета ЛОРО и НОСТРО, открываемые кредитными организациями друг у друга.

-

Организация межбанковских расчетов и учет переводов денежных средств по корреспондентским счетам

Расчетные операции могут проводиться банками через корреспондентские счета, открываемые в других кредитных организациях. Корреспондентскими отношениями предусматривается большой набор взаимных банковских услуг. Осуществление межбанковских расчетов, являясь одним из видов отношений между банками, связано…

(Бухгалтерский учет в коммерческих банках) -

ОРГАНИЗАЦИЯ МЕЖБАНКОВСКИХ РАСЧЕТОВ ЧЕРЕЗ КОРРЕСПОНДЕНТСКИЕ СЧЕТА БАНКОВ-КОРРЕСПОНДЕНТОВ

Прямые межбанковские корреспондентские отношения: виды и значение Межбанковские отношения возникают у кредитных организаций по поводу привлечения и размещения денежных средств, проведения расчетов, реализации других банковских услуг и, по сути, представляют собой отношения по поводу их взаимодействия…

(Ведение расчетных операций) -

Учет операций при недостаточности денежных средств на корреспондентском счете кредитной организации

При недостаточности денежных средств на корреспондентском счете кредитной организации для удовлетворения всех предъявленных к нему требований операции по списанию денежных средств осуществляются в соответствии с очередностью, установленной законодательством Очередность платежей определяется ст. 855…

(Бухгалтерский учет в коммерческих банках) -

Корреспондентские счета в иностранной валюте

Развитие корреспондентских отношений с иностранными банками определяется потребностями в обслуживании экспортно-импортных операций клиентов банка. Корреспондентские отношения направлены на организацию и совершенствование различных форм межбанковского сотрудничества, в рамках которых проводятся многие…

(Бухгалтерский учет в коммерческих банках) -

Проведение расчетов через корреспондентские счета банков-корреспондентов

Корреспондентские отношения банков носят многогранный характер и включают различные виды банковских операций. Но основу этих отношений составляют межбанковские операции, связанные с проведением расчетов. Основными задачами, стоящими перед любым банком при осуществлении платежей, являются: ? качественное…

(Ведение расчетных операций) -

Порядок проведения и сверки операций по корреспондентским счетам

Операции по списанию денежных средств с корреспондентского счета «лоро» осуществляются банком-корреспондентом в следующих случаях: ? на основании платежного поручения банка-респондента, составленного и оформленного с соблюдением требований, установленных нормативными актами и банковскими правилами, при…

(Ведение расчетных операций) -

Сведения о счетах в банках и иных кредитных организациях

73. В данном разделе справки отражаются как счета, открытые служащим (работником), членом его семьи, являющимся клиентом банка, так и счета, на которых находятся денежные средства, принадлежащие служащему (работнику), члену его семьи (или права на которые принадлежат данному лицу), при этом данный служащий…

(Антикоррупционное законодательство и стандарты антикоррупционного поведения. Сборник нормативных актов) -

Прямые межбанковские корреспондентские отношения: виды и значение

Межбанковские отношения возникают у кредитных организаций по поводу привлечения и размещения денежных средств, проведения расчетов, реализации других банковских услуг и, по сути, представляют собой отношения по поводу их взаимодействия в финансовокредитном механизме экономики. Межбанковские корреспондентские…

(Ведение расчетных операций) -

Расчетные операции и межбанковские корреспондентские отношения

? Платежная система ? Безналичные расчеты и их виды ? Корреспондентские отношения ? Назначение и требования к расчетам с использованием пластиковых карт Система безналичных платежей (национальная платежная система) Одной из черт современной рыночной экономики является эффективная платежная система….

(Основы организации деятельности коммерческого банка)

Что такое р/с и к/с в банковских реквизитах?

Время от времени каждому из нас приходится заполнять платёжные квитанции. По большей части, обычные граждане просто переписывают буковки и циферки с образца, который им предоставляет соответствующая структура для совершения платежа.

Многим из нас абсолютно неизвестно, к примеру, что такое р/с и к/с в реквизитах банка, которые вносятся в графы квитанции. Даже если вы догадываетесь, что р/с означает «расчётный счёт», то вряд ли точно знаете, какова его роль в межбанковском обороте, и в чём заключается разница между ним и корреспондентским счётом, который обозначают буквами к/с. Между тем, ничего сложного во всём этом нет, а знать такие вещи иногда бывает полезно.

Что такое р/с?

Итак, р/с – это расчётный счёт, но что конкретно означает это словосочетание? Финансовые сравочники подскажут, что расчётным счётом называют учётную запись, которую открывают и ведут от имени физлица или юрлица и в которую заносят все сведения об имеющихся на его счёте деньгах. Расчётный счёт служит в основном для текущих операций – платежей или получения поступающих сумм.

Формат расчётного счёта является стандартным для всех банков в России. Его структура такова:

— с 1 по 3 цифры – номер 1-го порядка балансового счёта;

— 4 и 5 цифры – номер 2-го порядка балансового счёта;

— с 6 по 8 цифры – закодированное обозначение валюты счёта (для российского рубля 810);

— 9 цифра – проверочная, вычисляемая по специальной методике в соответствии с цифрами расчётного счёта и БИК банка;

— с 10 по 13 цифры – код подразделения банка, в котором открыт данный расчётный счёт;

— с 14 по 21 цифры – номер лицевого счёта клиента.

Номер расчётного счёта во всех документах указывается исключительно в его цифровом выражении, без расшифровки значений входящих в него групп цифр.

Что такое к/с?

В платёжной квитанции и любом другом финансовом документе сокращение к/с обозначает корреспондентский счёт, который банк открывает в другой финансовой организации – банке, кредитной структуре, фонде и т.д., либо филиал банка открывает в центральном отделении. Назначение корреспондентского счёта – аккумулирование и учёт платежей, проходящих между этими структурами.

В центральном отделении каждого банка имеются специально открытые корреспондентские счета других банков и собственных филиалов, через которые ведутся расчёты и проводятся платежи. Расчётные счета открываются на основе заключаемых корреспондентских договоров. Чтобы осуществить межбанковский платёж, нужно указать не только название банка и номер лицевого или расчётного счёта, но и номер корреспондентского счёта, через который будет проходить платёж.

Система корреспондентских счетов действует на всей территории России, но при перечислении денег в зарубежные банки она может не использоваться.

Структура корреспондентского счёта выглядит следующим образом:

— с 1 по 3 цифры – балансовый счёт 1-го порядка, для российских банков это всегда число 301;

— с 4 по 5 цифры – балансовый счёт 2-го порядка;

— с 6 по 8 цифры – код валюты, в которой открыт и действует счёт (для рублей России это 810);

— 9 цифра – проверочная, вычисляемая по специальной системе;

— с 10 по 17 цифры – код, соответствующий номеру счёта в банке;

— с 18 по 20 цифры – соответствуют последним трём цифрам БИК этого банка.

Всего корреспондентский счёт любого банка состоит из 20 цифр.

Для чего нужны р/с и к/с?

В платёжных системах внутрибанковского и межбанковского денежного оборота расчётный и корреспондентский счета выполняют функции упорядочения проводок, чтобы отправленные суммы быстрее находили своих адресатов и попадали на их счета.

При отправке платежа средства вначале отправляются на корреспондентский счёт банка, в который они адресованы. С корреспондентского счёта платежи распределяются на расчётные счета клиентов.

Расчётный счёт

Расчётный счёт (теку́щий счёт, счёт до востре́бования, че́ковый счёт) — учётная запись, используемая банком или иным расчётным учреждением для учёта денежных операций клиентов. Текущее состояние расчётного счёта, как правило, соответствует сумме денежных средств, принадлежащих клиенту.

Обычно эти счета не используют с целью получения пассивного дохода (процентов) или с целью сбережений. Основная цель использования расчётного счёта — надёжный и быстрый доступ к средствам по первому требованию через разнообразные каналы передачи распоряжений. При этом клиент может вносить или забирать любое количество средств в любое время. Поскольку деньги доступны по требованию, эти счета иногда называют счетами до востребования. Термин «текущий счёт» обычно относится к счетам физических лиц для совершения расчётных операций, не связанных с предпринимательской деятельностью или частной практикой.

В одном банке может быть открыто несколько расчётных счетов для одного клиента, различающихся валютой счёта и целевым назначением денежных средств, аккумулируемых на них.

В современной банковской практике расчётными называются счета в национальной валюте «до востребования» клиентов-юридических лиц. Счета физических лиц, предназначенные для расчётов, именуются текущими.

В России

Приложение 1 к Положению Банка России от 16 июля 2012 г. N 385-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» устанавливает, что номер банковского расчётного счёта представляет собой двадцатизначное число, в котором:

ААА—ББ—ВВВ—Г—ДДДД—ЕЕЕЕЕЕЕ (для удобства разделён дефисами, в реальной практике дефисы не используются):

- ААА (1—3-я цифры) — номер балансового счёта первого порядка;

- ББ (4—5-я цифры) — номер балансового счёта второго порядка;

- ВВВ (6—8-я цифры) — код валюты, проставляемый в соответствии с Общероссийским классификатором валют ОКВ, за исключением кода 810, который был заменён в ОКВ на код 643, но в структуре внутрироссийских счетов был оставлен;

- Г (9-я цифра) — контрольная цифра для выявления случайной ошибки в наборе номера счёта;

- ДДДД (10—13-я цифры) — четырехзначный код подразделения банка (иногда не подразделяется и является частью внутреннего номера счёта в банке);

- ЕЕЕЕЕЕЕ (14—20-я цифры) — семизначный внутренний номер (лицевого) счёта в банке.

Пример: 40817810099910004312, в котором 408 — означает, что это счёт физического лица, 17 — счёт резидента РФ, бессрочный, 810 — валюта рубли РФ, 0 — контрольная цифра в данном случае, 9991 — код подразделения банка (иногда часть номера счёта), 0004312 — сам номер счёта.

Внутренний номер бюджетных счетов и счетов по учёту доходов и расходов начинаются с символа бюджетной отчетности (3 знака) или символа отчета о прибылях и убытках (5 знаков).

В целях создания резерва рекомендовано предусматривать возможность обработки номеров счетов из 25 знаков (резерв на дополнительные 5 знаков).

Необходимость открытия расчётного счёта для предпринимателя

Открытие расчётного счёта для ИП или ООО не обязательно, но на наличные расчёты для компаний накладываются ограничения. Запрещено проводить оплату по договору между юридическими лицами или ИП наличными средствами более чем на 100 000 р. (Указание ЦБ РФ N 1843-У, от 20.06.2007 г.), или хранить излишки наличных свыше лимита, устанавливаемого самой же организацией (Положение о порядке ведения кассовых операций).

Примечания

- Указание Банка России от 20.06.2007 N 1843-У (ред. от 28.04.2008) «О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица или кассу индивидуального предпринимателя» (Зарегистрировано в / КонсультантПлюс. www.consultant.ru. Дата обращения 21 апреля 2018.

Ссылки

- «Положение о правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» (утв. Банком России 16.07.2012 N 385-П) (ред. от 26.09.2012) (Зарегистрировано в Минюсте России 03.09.2012 N 25350) — КонсультантПлюс

- Положение Банка России от 16 июля 2012 года № 385-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации»

- Указание Банка России от 26 сентября 2012 года № 2884-У «О внесении изменений в Положение Банка России от 16 июля 2012 года № 385-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации»

- 385-П (недоступная ссылка)

- «Порядок расчета контрольного ключа в номере лицевого счета» (утв. Банком России 08.09.1997 N 515) — КонсультантПлюс

Что такое корреспондентский счет в реквизитах

Индивидуальные предприниматели и организации обычно указывают в договорах и платежных поручениях все банковские данные, которые получают при открытии счета в кредитном учреждении. Мало кто задумывается, что такое к/с в реквизитах банка, чем он отличается от р/с, что будет, если их перепутать. Интересно? Тогда читайте дальше. КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО Получить доступ

Корсчет: что это такое в реквизитах

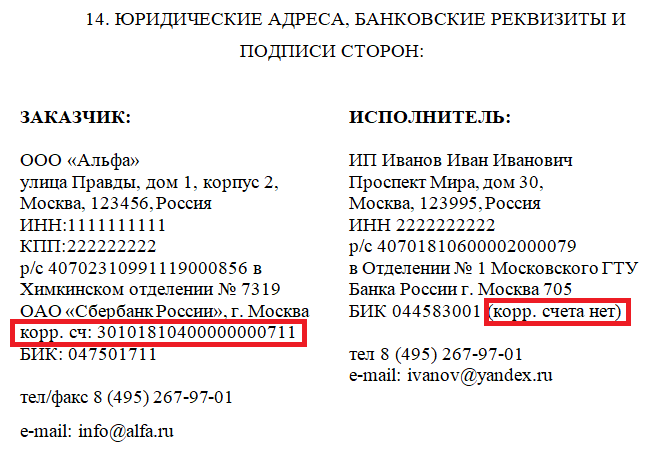

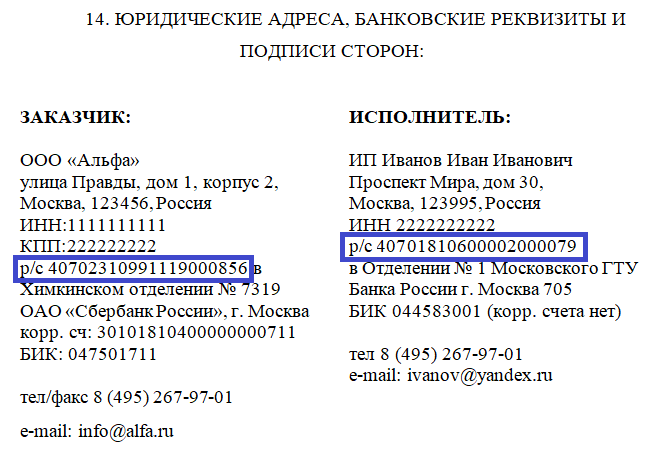

На картинке представлен образец реквизитов в договоре между организацией и ИП. В колонке слева корреспондентский счет указан, а справа — нет. Почему у ИП его нет, может ли его не быть у ООО, и вообще что такое — корсчет в реквизитах?

Корреспондентский счет (дальше к/с) открывается банком в другом кредитном учреждении или в ЦБ РФ. Распоряжается им непосредственно банк, поэтому его владельцем не может стать обычная компания или ИП.

К/с нужен для учета средств и операций, которые производятся другим банком в соответствии с корреспондентским договором. Межбанковские операции по подобным договорам удобны в первую очередь клиентам: они могут пользоваться услугами любых кредитных организаций, но деньги в итоге поступят в тот банк и в ту ячейку, куда их отправляют.

Согласно законодательству, к/с состоит из 20 символов, первые из которых обязательно 301. Остальные формируются с учетом Справочника БИК, который ведет ЦБ РФ.

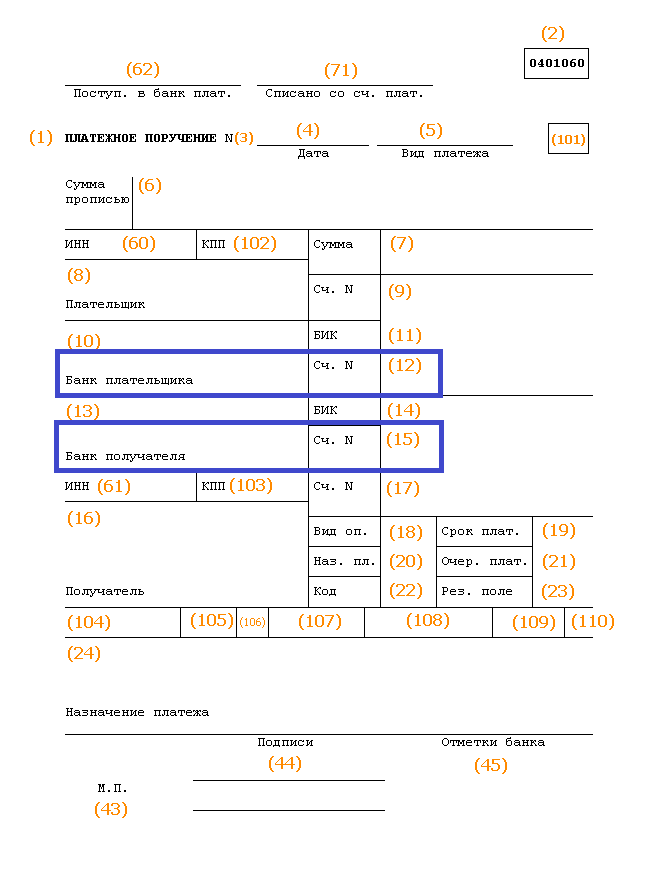

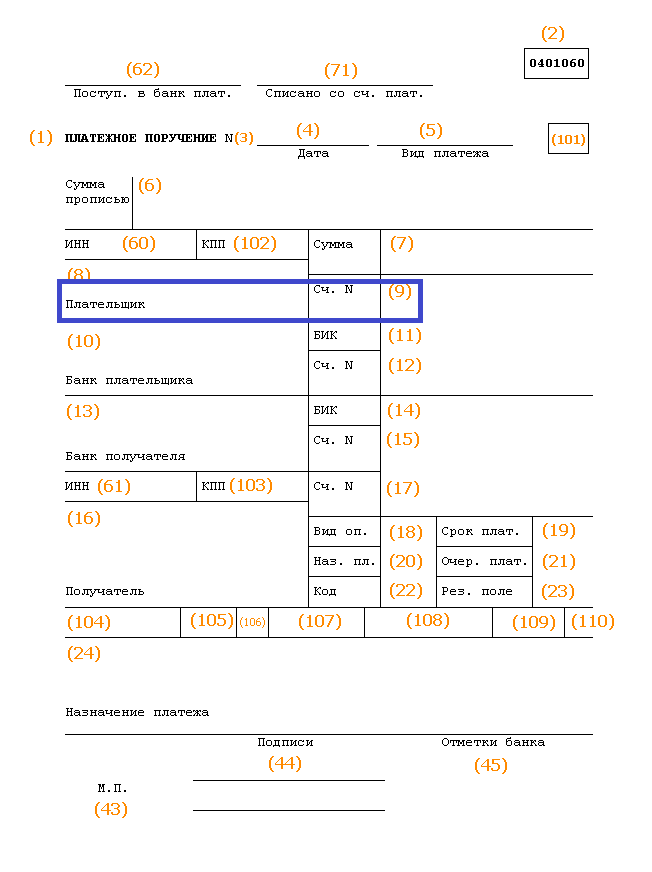

К/с нужен не всегда. Например, он будет лишним при переводах средств между филиалами одной и той же кредитной организации. Но если деньги переводят из одного банка в другой, он понадобится. И его надо будет правильно указать. Иначе средства могут потеряться, как письмо, при отправке которого написали неполный адрес. Напомним, что в платежных поручениях к/с указывают в полях 12 и 15 в соответствии с порядком заполнения платежек, прописанным в Положении ЦБ РФ № 383-П.

Что такое р/с в реквизитах

Самый главный банковский реквизит для предпринимателя — это расчетный счет (р/с). Это то место, куда стекаются деньги компании или ИП по выполненным контрактам, откуда снимают наличные на различные нужды, перечисляют средства на закупку сырья, материалов, оплату труда, пр. Можно сказать, что это личное хранилище рублей или иностранной валюты хозяйствующего субъекта.

Информацию о р/с всегда указывают в договорах, а также при заполнении платежных поручений. Этот уникальный код, который тоже состоит из 20 цифр, вписывают в поле 9 (см. картинку).

Как не ошибиться

Если оба счета имеют одинаковое количество символов, как не ошибиться? И что будет, если их перепутать?

Ошибок можно избежать, если запомнить, что к/с начинается с комбинации 301. Р/с не могут начинаться с этих цифр, основные комбинации для них:

- 405 и 406 — для госкомпаний;

- 407 — для юридических лиц и ИП;

- 408 — для физических лиц.

Поскольку счета, открытые для хранения денег (вклады), начинаются с других символов, запомнить несколько комбинаций будет несложно.

Если все-таки ошибка при указании р/с появится, то деньги с него не спишутся или не поступят на него. Банк заблокирует средства как невыясненные, а затем вернет отправителю. Платеж придется отправлять заново.

Чем отличается корреспондентский счет от расчетного?

Расчетный счет — это счет используемый банком для проведения денежных операций. Корреспондентский счет — счёт, открываемый кредитной организации (банку) в подразделении центрального банка или в иной кредитной организации.

При формировании платежных поручений для перечисления средств контрагенту, одним из обязательных для заполнения полей является номер расчетного счета и номер корреспондентского счета. Несмотря на то, что в обоих наименования присутствует слово «счета», отличие между двумя видами является очень существенным. При этом далеко не все предприниматели и руководители компаний знают, в чем заключается эта разница. Расчетные счета открывают предприятия в банках, и они используются только для проведения платежей между контрагентами. Корреспондентский счет, в свою очередь, требуется для взаимодействия и осуществления финансовых операций между банками (без него также невозможно произвести перечисление средств от одного предприятия другому).

Что такое расчетный счет?

Расчетный счет — место хранения денежных средств предпринимателя или предприятия. Все операции по расчетному счету выполняются только при наличии соответствующих распоряжений предпринимателя или ответственного лица организации.

Как только предприятие регистрируется, оно обязано обратиться в банк и открыть такой счет. Открытие осуществляется достаточно оперативно после предоставления необходимого пакета документов. В дальнейшем расчетный счет требуется для проведения всех платежей, в первую очередь, налогов (внесение обязательных платежей в казну государства в наличном виде не допускается, поэтому и необходим расчетный счет в банке). Кроме того, между юридическими лицами действующими нормативными актами запрещены расчеты в наличной форме на сумму более 100 тысяч рублей, поэтому большая часть платежей за товары, сырье и материалы, различные услуги производится в безналичной форме с использованием расчетных счетов. Даже при наличии необходимой суммы в кассе предприятия, бухгалтер обязан будет не передать денежные средства в кассу контрагента, а внести их на расчетный счет в банк и выполнить платежную операцию.

Внешне расчетный счет представляет собой уникальный набор из двадцати цифр (лицевой счет компании в банковском учреждении), каждая из которых имеет свое значение. Обладая умением читать счета можно узнать форму собственности компании или ИП, вид валюты, в которой выполняются операции по счету, и так далее. Номер расчетного счета является обязательным реквизитом в платежных документах, который необходимо указывать партнеру для того, чтобы он мог перечислить деньги.

С помощью расчетного счета клиент банка может выполнять следующие операции:

- выполнять переводы необходимых сумм для оплаты поставщикам товаров и услуг, а также осуществлять перечисление обязательных платежей (налогов и взносов в государственные внебюджетные фонды);

- оприходование наличных для дальнейшего выполнения необходимых платежей (за соблюдением кассовой дисциплины – отсутствием превышения суммы денежных средств в кассе установленному банком максимальному значению, тщательно следит финансовое учреждение);

- получение наличных для выдачи их под отчет (на командировки, для приобретения товаров, представительские расходы и так далее) или для выплаты зарплаты.

Некоторые предприятия имеют несколько счетов в различных финансовых организациях, что не запрещено законодательством, но обо всех их при открытии следует уведомлять контролирующие органы (в настоящее время банки делают это самостоятельно в автоматическом режиме). При этом каждый счет представляет собой уникальную комбинацию цифр, что позволяет быть уверенным, что при корректном указании платежных реквизитов средства будут зачислены именно на счет того адресата, которому они предназначаются.

Что такое корреспондентский счет?

Корреспондентский счет — аналог расчетного счета, но для использования финансовым учреждением (банком). С его помощью осуществляются все межбанковские переводы. Кроме того, средства, которые хранятся на таком счете, уже защищает Центральный банк РФ.

Предприятия выбирают в качестве партнеров разные банки, поэтому при перечислении средств от одной компании в другую происходит не только смена счетов, но и финансовых учреждений. Для того, чтобы платежи могли проходить между банками требуются корреспондентские счета. Они открываются каждой финансовой организацией в соответствующем территориальном отделении Центрального банка РФ. Также банки могут устанавливать взаимоотношения напрямую, в такой ситуации платежи кредитных организаций проходят значительно быстрее.Однако финансовых учреждений в стране сейчас насчитывается более 500,, а значит, без системы корреспондентских счетов Банка России не обойтись.

Таким образом, корсчет является и одним из элементов управления ликвидностью – способностью банка своевременно удовлетворить требования своих кредиторов, как предприятий по проведению платежей, так и физических лиц в части своевременного возврата вкладов. Наличие средств на корреспондентских счетах позволяет оперативно получить их в кассу для выдачи клиентам или для того, чтобы все платежи могли оперативно производиться.

В законодательстве установлено, что корреспондентский договор может быть трех видов, следовательно, можно выделить следующие типы корреспондентских счетов:

- ностро – так называется счет банка, на котором он держит средства у других банков;

- лоро – это счет, который открыт другим банком в банке корреспонденте;

- востро – это специфический счет, он открывается только в случае привлечения для расчетов международного банковского учреждения (в российской банковской практике он почти не используется, его чаще заменяют счета типа лоро или ностро).

В ситуации, когда организация оформляет платежное поручение для перечисления средств контрагенту в другой банк, она обязана в документе указать не только реквизиты расчетного счета, но и сведения о финансовой организации партнера (для этого потребуется узнать корреспондентский счет, БИК, наименование банка). Это позволит банку плательщика оперативно перечислить средства со своего корреспондентского счета партнеру, а тому — зачислить полученные средства на счет контрагента. Чем быстрее выполняются данные операции, тем быстрее поставщик увидит денежные средства у себя на счете и, например, начнет отгрузку товара.

Существуют и ситуации, когда корреспондентский счет банка не требуется. Например, если перевод выполняется внутри одной финансовой организации или между ее филиалами. В этом случае Центральный банк РФ не задействуется, все операции производятся в рамках одной информационной системы.

Банков-корреспондентов может быть несколько, в зависимости от региона, куда направляется платеж, отношений между самими банками, синхронизации информационных систем и многих других факторов.

Отличия между счетами

Расчетный счет открывается юридическим или физическим лицом (инд. предприниматели) для ведения расчетов с бюджетом или другими юридическими лицами. Корреспондентский счет — это счет банка, в Центральном банке, как и БИК.

Проще всего их отразить отличия в таблице.

| Расчетный счет организации | Корреспондентский счет банка |

|---|---|

| Имеется только у юридических лиц и индивидуальных предпринимателей | Используется при осуществлении расчетов между банками, открывается одним банком в другом или обоими финансовыми учреждениями в Центральном Банке РФ |

| Может использоваться для получения кредита в банке | Применяется только для расчетных операций, кредиты Банка России предоставляются финансовым организациям на другие счета |

| Требуется для перечисления средств от отправителя и получателя при помощи банковской системы | Требуется для осуществления межбанковских переводов с привлечением дополнительных финансовых организаций или Центрального Банка |

| Основанием для проведения операции является платежное поручение компании или ИП | Основанием для выполнения операции является платежное поручение финансовой организации |

Отличить корреспондентский счет от расчетного очень просто. Во-первых, различаются первые три цифры – это номера в банковском плане счетов для ведения бухгалтерского учета (расчетный счет начинается с 407 или 408, а корреспондентский счет – с 301). Во-вторых, последние три цифры корсчета совпадают с БИК обслуживающего банка, а у расчетного это просто номер в банковской информационной системе.

Итак, несмотря на схожее строение, наличие 20 цифр в номере, разобраться, расчетный или корреспондентский счет представлен в реквизитах, достаточно просто. При этом они оба необходимы для осуществления расчетов. Особенно актуально наличие обоих типов при выполнении переводов в другие банки. Сведения о корреспондентском счете в такой ситуации становятся необходимыми.

Корреспондентские счета. Учет расчетов по корреспондентским счетам

Корреспондентский счет — счет, на котором отражаются расчеты, произведенные банком по поручению и за счет другого банка на основании корреспондентского соглашения.

Банки открывают корреспондентские счета для привлечения новых клиентов, использования денег с корреспондентских счетов «ЛОРО», получения дополнительных доходов в виде комиссии за использование корреспондентской сети. На счетах отражаются все операции, проводимые между клиентом и банком.

Каждая проводка по счету оформляется выпиской, которая передается по системе SWIFT, модему, телексу, факсу или по почте, к ней прилагается авизо о совершении соответствующей операции. Авизо, как правило, составляется при занесении сумм на счет и содержит подробную информацию о приказодателе и бенефициаре, а также соответствующие указания для получателя платежа, с тем чтобы он мог определить источник поступления денег. На телеграфном авизо должен стоять штамп «Авизо верно».

При дебетовании счета авизо, как правило, не пересылается, так как владелец счета сам контролирует и распределяет суммы согласно проводкам. Дебетовое авизо передается по телексу, и банк списывает деньги со счета «ЛОРО».

Корреспондентским соглашением, предусматривающим открытие счетов банками друг у друга или счета в одном из банков, определяются:

- а) вид и валюта открываемых счетов; порядок начисления процентов; возможность перевода средств со счетов в другие страны; право конверсии средств на счетах в другую валюту; перечень поступлений и платежей, которые могут осуществляться по счетам; возможность получения и предоставления кредита в форме овердрафта или в иной форме, лимит такого кредита и порядок его погашения; защитная оговорка к сальдо счетов и др.;

- б) перечень учреждений и филиалов банка, которым предоставляется право совершать операции по счетам, с указанием их точного адреса, номеров телексов и других необходимых данных;

- в) формы и порядок расчетов (порядок открытия, авизования, подтверждения и исполнения аккредитивов, условия рам- бурсирования, порядок осуществления инкассовых переводных и иных расчетных операций);

- г) порядок взимания комиссионного вознаграждения и возмещения почтовых, телеграфных и иных расходов, применения переводного телеграфного ключа;

- д) другие вопросы, представляющие взаимный интерес.

Как было указано в п. 7.1, корреспондентские счета разделяются на два вида: «НОСТРО» — счет банка в банке-коррес- понденте и «ЛОРО» — счет банка-корреспондента в банке. Счет «НОСТРО» в одном банке является счетом «ЛОРО» у банка-корреспондента. Соответственно счет «НОСТРО» — активный, а «ЛОРО» — пассивный. Счет «НОСТРО» — зеркальное отражение счета «ЛОРО», т. е. суммы, показываемые на счете «НОСТРО» по дебету, отражаются в счете «ЛОРО» по кредиту.

Для учета средств банка и расчетов, проводимых по указанным счетам, на балансе банка открываются активные счета: для средств, находящихся на счетах в иностранных и международных банках, — 30114 «Корреспондентские счета в банках-нерезидентах», в российских банках — 30110 «Корреспондентские счета в кредитных организациях-корреспондентах». По дебету этих счетов проводятся суммы иностранной валюты, поступающие в пользу российских и иностранных юридических и физических лиц, суммы процентов, начисленные банками на кредитовые остатки по этим счетам. По кредиту счетов отражаются суммы иностранной валюты, причитающейся в связи с выполнением поручений владельца счета по выплате с импортных аккредитивов, оплате денежных переводов, перечислению на другие счета в иностранных банках; суммы процентов, начисленных банками на дебетовые остатки по счетам; суммы комиссии и почтово-телеграфных расходов, причитающиеся банкам в связи с выполнением поручений владельца счета.

Для учета средств в иностранной валюте, принадлежащих иностранным банкам и числящихся на их счетах, открытых в российских банках, на балансе последних открывается счет 30111 «Корреспондентские счета банков-нерезидентов», для российских банков — счет 30109 «Корреспондентские счета кредитных организаций-корреспондентов». По кредиту данных счетов проводятся суммы иностранной валюты, зачисляемые на счета банков, открытые в российских банках, и суммы процентов, начисленные по этим счетам в пользу владельцев счетов. По дебету счетов отражаются суммы иностранной валюты, выплачиваемые наличными или перечисляемые по поручению владельцев счетов, а также суммы комиссий, причитающиеся банкам за выполнение этих поручений. С этих же счетов по указанию банков-корреспондентов производятся платежи в пользу российских организаций и граждан.

В банках могут открываться как отдельные счета «ЛОРО» или «НОСТРО», так и парные счета «ЛОРО» и «НОСТРО», когда счет банка-корреспондента открывается в российском банке и счет российского банка открывается у банка-корреспондента. Если в банке имеется счет «ЛОРО», то при перечислении денег в банк- корреспондент осуществляется кредитование счета «ЛОРО», а банк-корреспондент перечисляет клиенту свои средства. В банке- корреспонденте может быть открыт только счет «НОСТРО», тогда банк-корреспондент кредитует счет банка лишь в том случае, если получит подтверждение. Обычно в пределах определенной суммы разрешается осуществлять кредитование без подтверждения. Если фирма хочет оплатить счет, которого нет в банке, то банк дебетует счет «ЛОРО» банка, клиентом которого является фирма, и кредитует счет банка-корреспондента.

В России можно выделить три категории банков:

- • банки-резиденты, расположенные в Российской Федерации;

- • банки-корреспонденты, расположенные в странах СНГ;

- • банки-корреспонденты, находящиеся в дальнем зарубежье.

В Российской Федерации расчеты ведутся через ЦБ РФ и систему корреспондентских отношений.

Российские банки в основном открывают за границей счета «НОСТРО». При установлении корреспондентских отношений банков Российской Федерации с банками стран СНГ открываются парные счета в валютах соответствующих стран. Со странами СНГ существует возможность вести расчеты и через ЦБ РФ. Со странами дальнего зарубежья действует только система корреспондентских отношений.

Все операции по корреспондентским счетам «НОСТРО» и «ЛОРО» осуществляются в соответствии с распоряжениями корреспондента в пределах остатка средств или оговоренного лимита овердрафта. В банке ведется оперативный учет поступлений и платежей в инвалюте по корреспондентским счетам «НОСТРО» и «ЛОРО», что отражается в позиции по корреспондентским счетам.

В позиционных карточках учитываются суммы, полученные из следующих документов:

- • кредитовые авизо иностранных банков, извещения «доверительных» банков о зачислении средств на счета «НОСТРО» для совершения платежей на территории России в пользу резидентов и нерезидентов;

- • дебетовые авизо иностранных банков о списании средств;

- • поручения банков-корреспондентов о списании средств;

- • поручения банков-корреспондентов, предусматривающих списание средств с их счетов «ЛОРО» для перевода за границу или для зачисления на счета «ЛОРО» в других банках.

По счетам «НОСТРО» и «ЛОРО» банки высылают друг другу выписки в сроки, предусмотренные корреспондентским соглашением (по мере совершения операций по счету, подекадно, ежемесячно).

Взаимоотношения между кредитными организациями при осуществлении расчетных операций по корреспондентским счетам регулируются законодательством и договором корреспондентского счета (далее — Договор), заключенным между сторонами. Кредитная организация заключает договор и открывает корреспондентский счет в другой кредитной организации.

Банк-корреспондент открывает банку-респонденту корреспондентский счет по получении соответствующих документов.

В соответствии с порядком осуществления операций по корреспондентским счетам «ЛОРО» и «НОСТРО» между банком-рес- пондентом и банком-корреспондентом должна быть достигнута договоренность по поводу:

- 1) порядка установления даты перечисления платежа (ДПП) при проведении расчетных операций исходя из документопробега между банком-респондентом и банком-корреспондентом;

- 2) правил обмена документами (на бумажном носителе, в виде электронного документа) и формы реестра предстоящих платежей с перечислением необходимых реквизитов для совершения расчетных операций, способа и порядка его передачи (на бумажном носителе или в виде электронного документа);

- 3) обязательства банка-исполнителя направлять банку-отправителю подтверждение о совершении расчетной операции для ее отражения по корреспондентскому счету в банке-респонденте и банке-корреспонденте одной датой;

- 4) порядка действий банка-респондента и банка-корреспондента при поступлении расчетного документа позже установленной ДПП, несвоевременном получении или неполучении подтверждений о совершении расчетной операции либо в связи с возникновением форс-мажорных обстоятельств;

- 5) обязательства банка-респондента по пополнению корреспондентского счета для оплаты расчетных документов, предъявленных к этому счету;

- 6) кредитования счета банком-корреспондентом;

- 7) условий расторжения договора, включая случай неисполнения банком-респондентом обязательств по пополнению своего счета;

- 8) других вопросов, регулирующих проведение расчетов по корреспондентскому счету.

Операции по списанию денежных средств с корреспондентского счета «ЛОРО» осуществляются банком-корреспондентом по платежному поручению банка-респондента, составленному и оформленному с соблюдением требований, установленных нормативными документами ЦБ РФ, при условии достаточности средств на его счете. Списание денежных средств без согласия банка-респондента производится в случаях, предусмотренных законодательством или договором. Платежные поручения банка-респондента, которые не могут быть исполнены из-за недостаточности денежных средств на его счете, возвращаются банком-корреспондентом в день их получения, если иное не предусмотрено договором.

Расчетные документы на бесспорное (безакцептное) списание денежных средств с корреспондентского счета «ЛОРО» при отсутствии или недостаточности на нем денежных средств помещаются банком-корреспондентом в соответствующую картотеку неоплаченных расчетных документов к указанному счету банка- респондента и оплачиваются в очередности, установленной законодательством. Банк-корреспондент извещает банк-респондент о помещении неоплаченных расчетных документов в картотеку к счету «ЛОРО» банка-респондента по форме 0401075 или по разработанной и согласованной ими форме извещения.

При недостаточности средств на корреспондентском счете банка-респондента осуществляется частичная оплата расчетных документов на бесспорное (безакцептное) списание средств. Неоплаченные расчетные документы, предъявленные к корреспондентскому счету кредитной организации на бесспорное (безакцептное) списание средств, могут быть отозваны самими взыскателями (получателями) по их письменному заявлению, направленному через обслуживающую взыскателя (получателя) кредитную организацию. Отозванные взыскателями расчетные документы на бесспорное (безакцептное) списание средств со счета плательщика пересылаются кредитной организацией плательщика (банком-корреспондентом) в кредитную организацию взыскателя самостоятельно заказным письмом с уведомлением.

Банк-корреспондент проводит операцию по корреспондентскому счету «ЛОРО» при условии, что платежное поручение банка-респондента составлено с соблюдением установленных ЦБ РФ требований.

При осуществлении расчетных операций по корреспондентским счетам «ЛОРО» и «НОСТРО» банком — отправителем платежа или банком — исполнителем платежа может быть как банк- респондент, так и банк-корреспондент.

При проведении операций банком-корреспондентом по корреспондентскому счету «ЛОРО» по зачислению или списанию денежных средств по предъявленным инкассовым поручениям или платежным требованиям, выдаче банком-корреспондентом бан- ку-респонденту денежной наличности ДПП указывается в реестре предстоящих платежей, форма и способ передачи (в электронном виде или на бумажном носителе) которого устанавливается банком-корреспондентом и банком-респондентом в договоре. К реестру предстоящих платежей (на бумажном носителе) прилагаются расчетные документы, на основании которых будет произведена операция (кроме выдачи денежной наличности).

Основанием для осуществления расчетных операций по корреспондентскому счету в банке-отправителе (в случае передачи расчетного документа на бумажном носителе) являются первые экземпляры расчетных документов клиента, по собственным операциям банка-респондента и один экземпляр платежного поручения банка-отправителя, составленный на их основе, а в банке-исполнителе — первый экземпляр платежного поручения банка-отправителя и приложенные к нему экземпляры расчетных документов клиентов и по собственным операциям банка-отправителя. При передаче расчетных документов в электронном виде в документы дня по договоренности сторон помещаются распечатанные бумажные копии электронных платежных документов (ЭПД) или реестр проведенных ЭПД.

При неполучении подтверждения о совершении расчетной операции от банка-исполнителя банк-отправитель в день наступления ДПП принимает все возможные меры (запрашивает по каналам экстренной связи — электронной, телефонной, телефаксной и т. д.) для выяснения причины неполучения подтверждения. В случае сообщения банком-исполнителем о невозможности совершения данной расчетной операции банк-отправитель обязан обеспечить проведение платежа по другим счетам, открытым в подразделении расчетной сети ЦБ РФ, в других кредитных организациях (филиалах) или через другие филиалы этой же кредитной организации.

Корреспондентский счет закрывается при расторжении договора в случаях, предусмотренных законодательством, нормативными актами ЦБ РФ и договором. Сторона — инициатор расторжения договора направляет другой стороне по договору письменное заявление о закрытии корреспондентского счета в связи с расторжением договора, подписанное руководителем и главным бухгалтером, заверенное печатью кредитной организации. В заявлении указывается дата расторжения договора.

При закрытии корреспондентского счета остаток денежных средств перечисляется на основании платежного поручения банка- респондента на его корреспондентский счет (субсчет) в подразделении расчетной сети ЦБ РФ или на корреспондентский счет в другой кредитной организации (филиале) в срок, предусмотренный действующим законодательством и договором. Одновременно банк-респондент сдает банку-корреспонденту неиспользованные денежные чековые книжки.

Банк-корреспондент уведомляет о закрытии корреспондентского счета налоговые органы и другие государственные органы, на которые законодательством Российской Федерации возложены функции контроля за платежами в бюджет, государственные внебюджетные фонды и таможенные органы.

При недостаточности денежных средств на корреспондентском счете (субсчете) банка-корреспондента, открытом в подразделении расчетной сети ЦБ РФ, платежное поручение банка-респондента для осуществления возврата остатка денежных средств с корреспондентского счета «ЛОРО» помещается банком-коррес- пондентом в соответствующую картотеку неоплаченных расчетных документов к своему корреспондентскому счету (субсчету), открытому в подразделении расчетной сети ЦБ РФ, и оплачивается в порядке очередности, установленной законодательством.

Банк-корреспондент прекращает проведение операций по корреспондентскому счету «ЛОРО» при расторжении договора после получения заявления банка-респондента о закрытии корреспондентского счета или наступлении указанной в нем даты расторжения договора. Все поступающие в банк-корреспондент расчетные документы для списания со счета банка-респондента подлежат возврату с указанием причины возврата: «Возврат без исполнения в связи с закрытием корреспондентского счета».

Что такое корреспондентский счет банка и зачем он нужен?

Корреспондентский счет используется при оформлении платёжного поручения и указывается он вместе с расчётным счётом. В статье рассмотрим, что это за реквизит и для чего он нужен.

В чём разница между корреспондентским счётом и расчётным?

Все пользователи банковских услуг периодически сталкиваются с термином “расчётный счёт”. РС закрепляется за всеми физическими и юридическими лицами, являющимися клиентами кредитно-финансовых организаций.

Какую информацию содержит реквизит? Это сведения о поступающих, также снимаемых либо перечисляемых денежных средствах.

Важно! Расчётный счёт нужен для обеспечения переводов, поступлений и платёжных операций.

Банки тоже имеют свой аналог – учётные записи в РКЦ Центробанка или других кредитных организациях коммерческого происхождения. Это корреспондентский счёт.

Коррсчёт – это, фактически, номер, присваиваемый банку для обеспечения его возможности взаимодействовать с другими банковскими учреждениями и эксплуатировать РКО ЦБ РФ (расчётно-кассовое обслуживание).

Зачем нужны обозначения к/с и р/с? Для организации финансового оборота как внутри банков, так и между ними.

Как это работает? Первым делом деньги поступают на к/c, затем они распределяются соответственно своему назначению – между клиентами. Указание учётных сведений помогает в данном случае быстрее переводить суммы адресатам.

Иными словами, коррсчёт является посредником между двумя (и более) кредитно-финансовыми организациями.

Суть коррсчёта

Чтобы понять лучше суть к/с, следует подробнее разобрать, зачем он нужен.

Назначение

По своему происхождению реквизит не отличается от стандартного депозита “До востребования”, но владеет им не частное лицо, а банк.

На коррсчёте размещаются не применённые банковские деньги, заёмные или клиентские средства. Он делает возможным открытие депозитов в Центральном Банке России.

Когда пройдена регистрация, корреспондентский счёт делает возможным ведение банком учёта его расходов и доходов, т.к. отображаются все производимые держателем реквизита операции.

Важно! Детальное изучение коррсчёта способствует корректному оцениванию финансового статуса организации.

Примечание 1. Когда (и если) на к/с обнаруживается недостаток по минимальной сумме, сразу делается вывод о фактически испытываемых учреждением денежных сложностях.

Что содержит договор?

Все кредитно-финансовые компании строго контролируются и подлежат госучёту. В Российской Федерации эти функции выполняет Центробанк.

Коррсчёт позволяет ЦБ:

- мониторить имущество и передвижение денег;

- формировать резервные фонды банков.

Ввиду сказанного следует вывод: первый шаг на пути организации финансовой деятельности – заключение корреспондентского соглашения с ЦБ. Это обязательная процедура для всех банков, стремящихся легально действовать на территории России. Когда через Центробанк проводятся финансовые операции, кроме расчётного счёта указывается ещё и корреспондентский.

Важно! Операции между двумя банками проходят по безналичному расчёту. К/с открывает одно кредитное учреждение для другого. Всё взаимодействие, касающееся транзакций между коррсчетами, всегда определено договором.

Что содержит документ:

- список юрлиц, которые владеют правом на зачисление и снятие денег;

- виды допустимых операций;

- имеющиеся контролирующие функции;

- описание процедуры информационного обмена;

- условия проведения платёжных операций.

Примечание 2. Участники соглашения осуществляют обмен телексными ключами и СВИФТ-кодами.

Пример 1:

- Некий клиент информирует банк о своём намерении сделать перевод физлицу или юрлицу, которые обслуживаются другим кредитно-финансовым учреждением.

- Операция проводится через платёжное поручение, которое выступает в роли уведомления о факте осуществления операции. При этом указывается сумма.

- Банк, осуществляющий отправление, принимает клиентские деньги – они в итоге поступят на р/c адресата в другой банковской компании (она в свою очередь пополняет баланс счёта получающей стороны на заданную сумму).

Всё взаимодействие регламентировано корреспондентским договором.

Порядок взаиморасчётов между банками

Всего есть три способа:

- заключение корр. договора на условиях, равно выгодных обеим сторонам;

- участие третьей стороны (обычно это Центробанк РФ);

- открытие клиринговых центров (через взаимодействие с ними осуществляется безналичные операции между банковскими учреждениями).

Примечание 3. Клиринг – это, собственно, и есть безналичные расчёты между сторонами за поставленные товары, бумаги, услуги, которые реализуются через взаимный зачёт.

Расшифровка номера

С каких цифр начинается номер, и сколько их в нём?

К/с состоит из 20 цифровых значений. Все цифры обозначают определённые сведения.

Первые пять – номера балансовых счетов (1-го и 2-го порядков).

Важно! Для российских кредитных организаций начальные 3 цифры – всегда 301.

Примечание 4. Балансовые счета 2-го порядка привязаны к каждому банку персонально. Они отражаются 4-ой и 5-ой цифрами.

Следующее трио – шифр применяемой валюты. Для российских рублей это 810.

Идущая далее цифра – проверочная, она вычисляется автоматически специальным алгоритмом.

10-ый – 17-ый символы обозначают код счёта кредитно-финансовой организации в банке-корреспонденте.

Наконец, последняя тройка идентична последним цифрам БИК.

Итого схема следующая: 5 + 3 + 1 + 8 + 3 = 20.

Разновидности КС

Большая часть крупных российских банков имеет не только отечественные коррсчета, но и заграничные. Это объясняется тем, что многие клиенты хотят по возможности иметь некоторые накопления в зарубежных учреждениях.

Когда к/с в банке-нерезиденте открыт, российская банковская компания может проводить валютные операции по поручению своих пользователей.

Существует три вида к/с:

- “Ностро”. Назначение – расходные операции по оплате услуг юрлиц и физлиц как в Российской Федерации, так и за границей. В данном случае применяется межбанковский канал связи СВИФТ (SWIFT).

- “Лоро”. Этот тип реквизита открывает банк-корреспондент по заявлению банка-респондента. В процессе участие принимать могут несколько сторон, в т.ч. ЦБ РФ. Проведение расчётов – в рублях и в валюте. Осуществляемые по распоряжению респондента операции отражаются в его пассиве.

- “Востро”. Этот счёт открывается заграничным банком в аналогичном российском учреждении. Данный реквизит позволяет проводить операции и в рублях, и в иностранных денежных знаках.

Примечание 5. Коррсчёт всегда должен указываться в случае с внутрироссийскими переводами. В то же время он не обязателен, когда участвуют нерезиденты.

Где посмотреть реквизит?

Чтобы сделать перечисление денег через центробанковскую расчётную сеть, нужно в документах указать:

- БИК;

- ИНН;

- код ОКАТО;

- КПП;

- к/с и р/с отправителя и получателя;

- др.

И здесь возникает вопрос: а как узнать коррсчёт? Только через систему самого банка:

- на официальном сайте (обычно нужные сведения отражены в разделе “Реквизиты”);

- у оператора горячей линии (номер можно посмотреть в разделе “Контакты” на официальном веб-ресурсе);

- в офисе.

Если Вы оформляете перевод в отделении, специалисты самостоятельно пропишут к/c в документе. При необходимости данные будут распечатаны. Нужные цифры есть также в договоре.

Порядок открытия в Центробанке

Когда открывается счёт?

Создание к/c является, фактически, первым шагом в жизни нового банка. После реализации данного этапа организация попадает в государственный реестр Центробанка. Это залог получения лицензии на осуществление профильной деятельности.

Важно! С помощью коррсчёта ведётся учёт расходов и доходов, а также формируется резервный фонд.

Чтобы использовать единую расчётную систему, банк обязан заключить корреспондентский договор с ЦБ: тут нужно заявление – документ заверяется руководителем и главным бухгалтером (подписями и печатью компании).

Стандартный набор документации:

- копия лицензии;

- копии учредительных бумаг;

- свидетельство ОГРН.

Всё это заверяется в нотариальной конторе.

Факт того, что руководитель и главбух действительно занимают свои должности, подтверждается с помощью письма ЦБ.

На карточке с печатью банка подаются образцы подписей лиц, уполномоченных осуществлять операции с деньгами. Сюда же прилагаются копии приказов о назначении сотрудников на те должности, что позволяют утверждать платёжную документацию, а также нотариально заверенные копии их паспортов.

Помимо прочего, предъявляются:

- письмо из Росреестра с кодами статистики;

- выписка со временно действующего накопительного счёта, который используется для денежных перечислений.

Примечание 6. Как мы уже говорили, банк может открыть к/с не только в ЦБ РФ, но и в другой кредитно-финансовой организации. Для ООО требуется список учредителей, для АО – список акционеров. Если речь о филиале, понадобятся нотариальные копии учредительного положения и письмо ЦБ, в котором указывается присвоенный порядковый номер. Филиал всегда действует, руководствуясь доверенностью, выдаваемой головным офисом.

Операции по коррсчёту

С коррсчётом связаны такие операции, как:

- расчётно-кассовые;

- приобретение и продажа акций (ценных бумаг);

- манипуляции с межбанковскими займами/депозитами.

Вдобавок имеют место бюджетные платежи, любые расчёты со внебюджетными фондами и передвижения денег в контексте сотрудничества с Центральным Банком.

При отсутствии финансовых трудностей на корреспондентский счёт всегда приходит больше денежных средств, чем списывается.

Без корсчёта невозможно оформить и провести какую-либо финансовую операцию, будь то перевод, поступление денежных средств или платёж. На первый взгляд, узнать данные по реквизиту непросто, однако это вопрос всего лишь нескольких действий. В любом случае, или запрос в интернете, или оператор горячей линии конкретного банка дадут нужные сведения.