Содержание

- Обзор «Рынок НПФ по итогам 2018 года: экзистенциальный кризис» Поделиться Facebook Twitter VK

- Содержание Динамика рынка Доходность Инвестиционный портфель Клиентская база Концентрация рынка Прогноз

- Резюме

- Доходность

- Инвестиционный портфель

- Клиентская база

- Концентрация рынка

- Прогноз

- 10 самых надежных НПФ

- ТОП-10 лучших НПФ

- 10 Магнит

- 9 Национальный НПФ

- 8 Алмазная осень

- 7 ВТБ Пенсионный фонд

- 6 Сургутнефтегаз

- 5 Нефтегарант

- 4 Согласие-ОПС

- 3 Лукойл Гарант

- 2 Сбербанк

- 1 Газфонд

- Рейтинг НПФ России в 2019 году

- Что такое негосударственный пенсионный фонд?

- Что представляют собой рейтинги НПФ России по надежности и доходности?

- Рейтинг НПФ в 2019 году по данным Центробанка

- Рейтинг НПФ по объему пенсионных накоплений

- Какой НПФ выбрать?

Обзор «Рынок НПФ по итогам 2018 года: экзистенциальный кризис»

Поделиться

Facebook

Twitter

VK

VK

|

Содержание

|

Артем Афонин,

ведущий аналитик, страховые и инвестиционные рейтинги

Алексей Янин,

управляющий директор, страховые и инвестиционные рейтинги

Резюме

В 2018 году расхождения между реальным положением дел на рынке НПФ и его предназначением достигли апогея. Рынок НПФ создавался как независимый от государства институт по аккумулированию, сохранению и приумножению пенсионных средств граждан. В действительности накопительная часть пенсии «заморожена», доходность ряда фондов неудовлетворительна, многие граждане продолжают терять свои накопления из-за досрочных переходов, а рынок сконцентрировался в руках крупных государственных структур. Так как в 2019 году проблема притока новых средств на рынок, по всей видимости, не будет решена, ключевым аргументом для сохранения фондами места на рынке могут стать лишь высокие показатели доходности.

По итогам 2018 года пенсионный рынок показал самый слабый за 8 лет прирост в абсолютном выражении. Объем пенсионных средств увеличился лишь на 231 млрд и составил 3,85 трлн рублей. Темп прироста снизился с 12,2 до 6,4 %. Продолжение в 2018-м масштабной расчистки инвестиционных портфелей ряда фондов оказало еще больший негативный эффект на среднерыночную доходность, чем годом ранее. В итоге доходность пенсионных накоплений снизилась до близких к нулю значений, а средний счет по ОПС показал отрицательную динамику второй год подряд и составил 68 тыс. рублей. Положительную динамику обеспечили приток средств пенсионных накоплений из ПФР (+163 млрд рублей) и доходы от размещения пенсионных резервов (5,2 %), которые в меньшей степени подверглись негативному влиянию обесценения активов на рынке.

В ожидании внедрения ИПК лидеры рынка укрупняются за счет слияний и поглощений других фондов, что способствует все большей консолидации отрасли. В 2018 году сразу несколько групп фондов завершили процессы интеграции пенсионного бизнеса, за счет чего произошли изменения в составе лидеров рынка НПФ, а также продолжилось усиление концентрации отрасли. Доля 10 крупнейших фондов в совокупном объеме пенсионных средств к концу года приблизилась к 90 %, что уже соответствует характеристикам олигополии. На рынке сформировалось несколько крупных центров консолидации, представленных в основном фондами, входящими в промышленные и финансовые структуры, связанные с государством. Несмотря на высокую неопределенность относительно будущего рынка НПФ, сохраняется уверенность, что доступ к потоку новых пенсионных средств получат только те фонды, которые будут иметь значительный запас финансовой прочности, продвинутую IT-систему и другие ресурсы, которые могут позволить себе главным образом крупные игроки. В сложившихся условиях многие небольшие фонды вынуждены искать стратегического инвестора либо покидать рынок.

Изоляция и отсутствие новых драйверов роста в 2019 году ставят развитие пенсионного рынка в зависимость от показателей доходности фондов. С момента «заморозки» пенсионных накоплений на рынке так и не появилось альтернативных источников долгосрочного развития. На какое-то время драйвером роста рынка стали средства «молчунов», готовых сменить ПФР на НПФ. Рекордно низкие результаты последней завершившейся переходной кампании (+40,4 млрд рублей) указывают на то, что этот источник роста также исчерпал себя, и в 2019 году пенсионный рынок ждет стагнация. В то же время мы полагаем, что снижение притока средств из ПФР в ближайший год может быть компенсировано за счет более высоких показателей доходности НПФ. Основные мероприятия, связанные с расчисткой проблемных активов ряда фондов, завершены, а вероятность реализации новых кредитных рисков на фоне улучшения качества инвестиционных портфелей значительно снизилась. В случае отсутствия существенных внешних шоков средневзвешенная доходность пенсионных накоплений будет в диапазоне 7–9 %. Доходность размещения пенсионных резервов составит 6–7 %. По нашим прогнозам, темп прироста рынка НПФ в 2019 году ускорится до 8 % на фоне провальных результатов 2018-го, а совокупный объем пенсионных средств составит около 4,2 трлн рублей.

По итогам 2018 года по сравнению с 2017-м совокупный объем рынка НПФ вырос на 6,4 % и составил 3 850 млрд рублей, из них на пенсионные накопления пришлось 2 582 1 млрд рублей, на пенсионные резервы – 1 268 млрд рублей. За 2018 год объем пенсионных накоплений НПФ увеличился на 147,3 млрд рублей, или на 6 %. Темп прироста пенсионных накоплений снизился более чем в 2 раза по сравнению с показателем 2017 года, при этом в абсолютном выражении прирост оказался самым низким с 2011-го.

В 2018 году темп прироста пенсионных резервов впервые за долгое время обошел динамику пенсионных накоплений. Вместе с тем рынок НПО продолжил замедление. Объем пенсионных резервов увеличился на 7,1 против 8 % годом ранее.

В абсолютном выражении рынок НПО прибавил 83,9 млрд рублей, что также ниже абсолютного прироста 2017-го (+87,3 млрд рублей). Сдерживающими факторами для роста объемов пенсионного рынка в 2018-м стали сокращение показателей переходной кампании и еще более низкая, чем годом ранее, доходность НПФ.

Доходность

Негативная динамика российского фондового рынка на фоне неблагоприятной внешнеэкономической конъюнктуры и усиления санкционного давления, а также новый этап масштабной расчистки инвестиционных портфелей ряда фондов от токсичных активов привели к крайне низким показателям средней по рынку доходности по итогам 2018 года. На рынке ОПС 4 фонда, входящих в топ-10 участников рынка, в результате отрицательной переоценки и списания ряда активов низкого качества были вынуждены разнести убытки по счетам своих клиентов.

Несмотря на то что доходность группы отдельных фондов, в том числе крупных, по итогам 2018 года превысила не только инфляцию, но и результаты корпорации «ВЭБ.РФ» по расширенному портфелю, средневзвешенная доходность инвестирования пенсионных накоплений едва перешагнула нулевую отметку (0,1 %). Результат размещения средств пенсионных резервов существенно превысил доходность пенсионных накоплений, составив 5,2 %. На рынке НПО ряд фондов также столкнулся с отрицательной переоценкой своих активов, однако ее негативное влияние на совокупную стоимость портфеля пенсионных резервов было менее существенным. Кроме того, из-за меньшей доли долговых инструментов в портфеле пенсионных резервов на его доходности не так сильно сказалось ухудшение динамики российского облигационного рынка.

Инвестиционный портфель

Ужесточение требований к инвестированию средств пенсионных накоплений НПФ, а также обязательное прохождение стресс-тестирований на предмет достаточности активов для исполнения обязательств заставляют фонды все более консервативно выбирать объекты инвестирования. В структуре средств пенсионных накоплений продолжает расти доля государственных ценных бумаг. По итогам 2018 года доля вложений в ОФЗ в портфеле пенсионных накоплений достигла 35,7 %. Двумя годами ранее показатель составлял лишь 7,1 %. Меньше активов, в которые инвестируются ПН, стало приходиться на денежные средства на текущих и депозитных счетах, а также акции.

Основным классом активов, в которые инвестируются средства пенсионных накоплений, остаются корпоративные облигации. Их доля на 31.12.2018 составила 44,9 против 50,2 % двумя годами ранее.

По причине более мягких требований, предъявляемых к размещению пенсионных резервов, их структура сильнее диверсифицирована по сравнению с пенсионными накоплениями. Высокий процент в портфеле пенсионных резервов по-прежнему занимают долевые инструменты. И все-таки в преддверии введения обязательного стресс-тестирования в отношении фондов, работающих с НПО, можно наблюдать, как они замещают более рисковые активы менее рисковыми. По итогам 2018 года доля корпоративных облигаций составила 38,1 %, что на 9,2 п. п. больше значения на конец 2016-го. Доля ОФЗ выросла за 2 года на 9,1 п. п. и на 31.12.2018 составила 14,2 %. На этом фоне постепенно снижается доля акций и денежных средств в банках.

Клиентская база

В 2019 году продолжился рост числа участников системы НПО. В то же время их чистый приток оказался в разы меньше результата 2017 года. По итогам 2018-го количество участников увеличилось на 124 тыс. и составило 6,13 млн человек. Как и годом ранее, прирост был преимущественно обеспечен увеличением клиентской базы одного фонда, привлекающего новых участников через материнский банк. Снижение активности фондов в 2018 году главным образом обусловлено малорентабельностью привлечения клиентов, что связано с небольшими стартовыми взносами многих новых участников и прекращением осуществления регулярных платежей вскоре после заключения договора. В условиях жестких нормативных требований в части формирования резервов, а также снижения доходности на рынке фонды будут стремиться увеличить размер минимального взноса, что может привести к остановке роста числа участников уже по итогам 2019 года. Замедление притока новых участников способствует восстановлению роста размера среднего счета по НПО. По итогам 2018 года он увеличился на 10 тыс. и составил 186,1 тыс. рублей. При сохранении текущих тенденций размер среднего счета в этом году может преодолеть отметку в 200 тыс. рублей, приблизившись к показателю конца 2016-го.

Второй год подряд сокращается размер среднего счета по ОПС. За 2018-й он снизился с 69,2 тыс. до 68 тыс. рублей. Результаты инвестирования пенсионных накоплений не смогли компенсировать потери застрахованных лиц при переходах, а дополнительное давление на показатель было со стороны более низкого среднего счета застрахованных лиц, сменивших ПФР на НПФ по итогам переходной кампании. Приток 2,85 млн «молчунов» в НПФ в 2018 году поддержал положительную динамику числа застрахованных лиц, в результате чего общее количество последних в НПФ по итогам 2018-го достигло 37 млн человек. Вместе с тем пик активности по увеличению клиентской базы за счет ПФР пройден, о чем свидетельствуют рекордно низкие показатели переходной кампании 2018 года. ПФР на НПФ сменили лишь 587 тыс. человек, а сумма переводов составила 40,4 млрд рублей.

Сокращение активности в рамках переводов в последние годы во многом связано с ужесточением правил переходов, целью которого является защита прав застрахованных лиц. С одной стороны, количество неправомерных переводов существенно сократилось, а уровень осведомленности клиентов о вероятной потере инвестиционного дохода вырос. С другой стороны, дополнительные технические, а также временные барьеры для граждан при переводах своих накоплений могут ограничивать конкуренцию между фондами.

Концентрация рынка

В 2018 году на пенсионном рынке произошла серия объединений крупных фондов, которая во многом была предопределена чередой санаций в банковском секторе в 2017-м. Кроме того, процесс консолидации подтолкнула необходимость ряда фондов до конца года завершить процедуру акционирования. Таким образом, концентрация рынка в 2018 году вновь возросла, а количество фондов уменьшилось. На конец прошлого года на рынке действовало 52 фонда, а доля 10 крупнейших НПФ в совокупном объеме пенсионных резервов и накоплений по итогам 2018-го увеличилась с 81,4 до 88,5 %, что максимально приблизило структуру отрасли к характеристикам олигополистического рынка.

В 2018 году в центре консолидации окончательно закрепились крупные фонды, принадлежащие промышленным и финансовым группам, связанным с государством. Их доля на рынке приблизилась к 80 %. В 2019–2020 годах консолидация рынка продолжится, однако она будет иметь более плавный характер. Дальнейший уход с рынка мелких игроков усилит конкуренцию между крупными фондами. В то же время, по нашим оценкам, существенные изменения в структуре лидеров рынка на этом этапе маловероятны.

Прогноз

В 2019 году динамика рынка НПФ практически полностью будет зависеть от показателей доходности фондов. Приток пенсионных накоплений из ПФР по результатам последней завершившейся переходной кампании фактически остановился, а объем рынка НПО в условиях замедления экономического роста и снижения реальных располагаемых доходов населения последние несколько лет прибавляет только благодаря результатам от инвестирования. В то же время мы ожидаем, что за счет более высоких показателей доходности в 2019 году темп прироста пенсионного рынка будет выше результата 2018-го. На фоне улучшения макроэкономической конъюнктуры, а также завершения основной фазы расчистки портфелей ряда фондов средняя доходность пенсионных накоплений НПФ в 2019 году будет на уровне 7–9 %. Совокупный портфель пенсионных резервов в силу более низкого кредитного качества его структуры покажет меньшую доходность, которая составит 6–7 %. Таким образом, по прогнозу агентства «Эксперт РА», по итогам 2019 года объем рынка НПФ прибавит 8 % и составит около 4,2 трлн рублей.

1 Приведены данные Банка России по рыночной стоимости пенсионных накоплений.

10 самых надежных НПФ

|

Место |

Наименование |

Характеристика в рейтинге |

ТОП-10 лучших НПФ

| 1 | Газфонд | Лучшая накопленная доходность за 5 лет |

| 2 | Сбербанк | Самый крупный НПФ |

| 3 | Лукойл Гарант | Лучшая сеть партнеров |

| 4 | Согласие-ОПС | Лучший клиентский сервис |

| 5 | Нефтегарант | Лучшее и безопасное управление |

| 6 | Сургутнефтегаз | Лучшая пиковая доходность за все время работы |

| 7 | ВТБ Пенсионный фонд | Собственное управление средствами |

| 8 | Алмазная осень | Лучшая доходность за прошлый год |

| 9 | Национальный НПФ | Лучший набор пенсионных программ |

| 10 | Магнит | Стабильная доходность |

Негосударственные пенсионные фонды могут помочь накопить приятную сумму к выходу на пенсию. Они позволяют передать потенциальные накопления в доверительное управление. За счет чего можно получить определенную доходность, как приятную добавку к будущим выплатам. К сожалению, доходность НПФ нестабильна. В один год она может достигать 20%, в другой – свалиться до нуля. Так что стоит отслеживать доходность в динамике хотя бы за последние три-четыре года. В идеале – за все время работы.

Важно, чтобы НПФ работал на рынке уже долгое время. Ведь только лучшие смогли «дожить» до наших дней. Так, из 270 фондов в 1998 году к 2018 сохранилось всего лишь около 60. Так что возраст – один из основных показателей надежности. Хороший НПФ просто обязан быть надежным. И чем дольше он работает и чем лучше о нем отзываются профессионалы, тем выше шансы, что пенсионные накопления не вылетят в трубу. Наш рейтинг надежности негосударственных пенсионных фондов составлен не только на основе отзывов реальных клиентов, но и на мнении профессиональных рейтинговых агентств и Центробанка, а также с учетом реальной пользы от НПФ.

ТОП-10 лучших НПФ

Помимо надежности негосударственного пенсионного фонда важно обращать внимание на некоторые другие показатели. Мы привели в таблице некоторые необходимые параметры, чтобы вам было легче сравнить и выбрать наиболее подходящий для вас вариант.

|

НПФ |

Накопленная доходность за 5 лет |

Год создания |

Учредители |

|

Газфонд |

57,14% |

«Газпром» |

|

|

Сбербанк |

53,4% |

Сбербанк |

|

|

Лукойл Гарант |

47,5% |

«Лукойл» |

|

|

Согласие |

55,58% |

Концерн «Россиум», ИК «Регион» |

|

|

Нефтегарант |

51,8% |

«Роснефть», СК «Нефтеполис» |

|

|

Сургутнефтегаз |

48,6% |

«Сургутнефтегаз» |

|

|

ВТБ Пенсионный фонд |

36,4% |

Группа ВТБ |

|

|

Алмазная осень |

37,1% |

«Алроса», «Профалмаз», Банк Держава |

|

|

Национальный НПФ |

33,1% |

«Татнефть», Банк Зенит |

|

|

Магнит |

36,5% |

ЗАО «Объединенный капитал», АО «Тандер» |

Но все самое интересное описано отдельно в обзоре каждого НПФ. Так что за подробностями – чуть ниже.

10 Магнит

Стабильная доходность

Стабильная доходность

Доходность за 5 лет: 36,5%

Рейтинг (2019): 4.2

Открывает рейтинг наиболее надежных и стабильных пенсионных фондов НПФ одноименной сети магазинов, показывающий неплохие, пусть и неидеальные, результаты на рынке пенсионных фондов. Ранее был известен как Христианский пенсионный фонд «Добродетель», но был переименован в «Магнит» ради поддержания бренда. За 2017 год доходность, к сожалению, не радует – всего 3,18%. Впрочем, за прошлые годы она была стабильной, так что у НПФ ещё есть шанс исправиться и вернуться к нормальным доходам.

В отзывах клиенты отмечают, что основной клиентурой НПФ являются сотрудники сети магазинов «Магнит». Впрочем, стать вкладчиком может кто угодно – сейчас клиентами по обязательному страхованию являются более 220 тысяч человек. И многие хвалят неплохое управление и стабильность фонда. В целом можно сказать, что этот НПФ заслуживает доверия. Но ожидать заоблачной доходности не стоит.

9 Национальный НПФ

Лучший набор пенсионных программ

Лучший набор пенсионных программ

Доходность за 5 лет: 33,1%

Рейтинг (2019): 4.3

Региональный пенсионный фонд, преимущественно известный в Татарстане. За его пределами тоже способен обеспечивать отличный результат, так что со счетов его списывать не стоит. Ряд экспертов определяет надежность НПФ на очень высокий уровень. Доверять организации однозначно можно. За 2017 год организация имеет неплохую доходность в 9,81%. Правда, за последние пять лет накопленная доходность не радует – всего 33,1%, что не самое высокое значение в рейтинге. Высокая прибыль может быть нестабильна, но и за ноль НПФ не проваливается. Зато это компенсируется высоким удобством использования фонда.

Радует обилие пенсионных программ – всего их восемь. И часть из них направлена не только на вкладчика, но и на его семью. Например, программа «Забота» позволяет позаботиться о пенсии другого человека. А «Семейная» обеспечит отличной пенсией обоих супругов, даже если работал только один. Предусмотрены отдельные программы для разных слоев населения с разными потребностями и желаниями. Так что подобрать лучшую для себя сможет любой человек.

8 Алмазная осень

Лучшая доходность за прошлый год

Лучшая доходность за прошлый год

Доходность за 5 лет: 37,1%

Рейтинг (2019): 4.4

Этот пенсионный фонд признан надежным ведущими агентствами с небольшими огрехами. Считается крупнейшим дальневосточным НПФ. Изначально был предназначен для работников алмазодобывающих предприятий, но решил пойти дальше и нарастить клиентуру среди других граждан. На сегодня в программе участвуют 24 тысячи человек и среди них более 20 тысяч пенсионеров уже получают заслуженные деньги. Надежность подтверждается не только рейтингами и отзывами – «Алмазная осень» обслуживает администрацию Мирного.

По данным Центробанка, имеет превосходный процент доходности за 2017 год – 11,16%. Но в среднем за прошлые годы она заметно меньше – за 5 лет набежало всего 37,1%. Можно говорить о стабильной прибыльности, но не слишком высокой по сравнению с другими НПФ. Управлением занимаются такие компании, как «КапиталЪ» и «ВТБ Капитал Управление активами», а политика инвестирования – осторожная. НПФ вкладывается более всего в государственные активы и банки, что позволяет управлять деньгами более аккуратно.

7 ВТБ Пенсионный фонд

Собственное управление средствами

Собственное управление средствами

Доходность за 5 лет: 36,4%

Рейтинг (2019): 4.5

Самый молодой НПФ 2007 года «рождения», который уже успел заслужить доверие не только граждан, но и рейтинговых агентств (присвоен наивысший рейтинг). Стоит наравне с лучшими «ветеранами» рынка и радует клиентов неплохой доходностью. Учредитель – банк с государственным участием из ТОП-10 самых надежных, поэтому за сохранность пенсионных средств сомневаться не стоит. В группу ВТБ входит более 20 компаний, работающих в разных странах мира. По данным самого ВТБ, собирающего отзывы и обратную связь, почти 90% клиентов довольны работой сервиса и менеджеров.

У пенсионного фонда в 2017 году была неплохая доходность – 9,02%. В целом за годы работы она всегда была положительной – НПФ ни разу не провалился в минус. На сегодня в фонде обслуживается более 2 миллионов человек. Фонд пользуется собственной управляющей компанией, входящей в группу – «ВТБ Капитал Управление активами». Так что деньги, по сути, не покидают сеть компаний одного владельца, что обеспечивает дополнительную надежность.

6 Сургутнефтегаз

Лучшая пиковая доходность за все время работы

Доходность за 5 лет: 48,6%

Рейтинг (2019): 4.5

Сургутнефтегаз ориентирован в основном на северные регионы России. Впрочем, ничто не мешает заключать договоры жителям и других районов. Среди учредителей – ОАО «Сургутнефтегаз», который своей же репутацией отвечает за работу НПФ. Кроме того, эксперты присваивают организации очень высокий показатель надежности, поэтому можно не опасаться обмана. Пенсионные накопления никуда не денутся.

НПФ имеет хорошую, хоть и не слишком стабильную, ежегодную доходность. Пенсионное страхование попало в список обязанностей Сургутнефтегаза в 2009 году, и тогда же он выдал феноменальную доходность в 43,55%. С этого момента ее уровень колебался от 0,28 до 12,94%. В 2017 же году доходность составила 8,74%. Грамотное управление ведущих управляющих компаний («Регион», «КапиталЪ» и «Газпромбанк Управление активами») позволит получить неплохую прибавку к пенсии в будущем.

5 Нефтегарант

Лучшее и безопасное управление

Доходность за 5 лет: 51,8%

Рейтинг (2019): 4.6

НПФ, тесно связанный с нефтяной промышленностью. Одна из учредителей – компания «Роснефть», 50% которой принадлежит государственной компании «Роснефтегаз», и которая ради имиджа не допустит, чтобы ее пенсионный фонд работал неудовлетворительно. Показывает отличный уровень накопленной доходности за последние годы. В 2017 же году смог накинуть на счета пенсионеров 8,13%, что весьма неплохой показатель. НПФ стремится инвестировать полученные от вкладчиков взносы с минимальными рисками, что обеспечивает стабильность.

По данным организации, сейчас более 150 тысяч человек состоит в НПФ, и из них более 80 тысяч уже получают пенсию. Вместе с высшими показателями надежности от рейтинговых агентств это дает повод доверять организации. Накопления управляются лучшими компаниями – например, «Регион», к услугам которой прибегают многие НПФ. Следовательно, стабильная доходность обеспечивается профессионалами, так что можно получить хорошую прибавку к пенсии. За все годы работы она всего три раза опускалась ниже 8%.

4 Согласие-ОПС

Лучший клиентский сервис

Доходность за 5 лет: 55,58%

Рейтинг (2019): 4.7

Не самый известный НПФ, который способен обеспечить неплохую доходность и отличные условия. «Согласие-ОПС» занимает высокую позицию в рейтинге лучших по данным ЦБ РФ – до 2017 года имел самую высокую накопленную доходность на рынке – более 60%. Сейчас она слегка снизилась, но сильно это на выплаты не повлияло. За 2017 год доходность составила 8,31%, а обслуживаться в фонде стало более 1,1 млн. человек.

«Согласие-ОПС» старается активно работать с клиентами, а не только с их деньгами. Агенты компетентны и имеют достаточно знаний не только о работе НПФ, но и о сфере в целом. Радует большое количество положительных отзывов от клиентов, в которых они упирают на высокое качество обслуживания и хорошую доходность. Также НПФ имеет определенную практику помощи в оформлении выплат, поэтому клиентам гораздо проще получить причитающееся. Онлайн-поддержка так же готова ответить на все вопросы и решить возникающие проблемы. В общем, стоит отметить высокий уровень клиентского сервиса.

3 Лукойл Гарант

Лучшая сеть партнеров

Доходность за 5 лет: 47,5%

Рейтинг (2019): 4.8

Надежный и удобный НПФ. В основателях – нефтяная компания «Лукойл». Входит в ТОП-5 крупнейших НПФ по итогам 2017 года, обслуживая почти 8 млн. человек. Организация имеет функциональный сайт, через который можно сделать буквально всё – от регистрации и отчислений до обновления сведений. НПФ имеет действительно впечатляющую сеть партнеров – среди них Альфа-Банк, Ренессанс Кредит, УБРиР, Промсвязьбанк и несколько других крупнейших учреждений. Это обеспечивает широкий охват территории – заключить договор можно где угодно, если удобнее это делать лично.

К сожалению, последний год у Лукойл Гаранта не задался – доходность в 2017 году упала до -5,26%. Но в 2016 году доходность составляла 8,23%. Заслуги предыдущих лет позволяют надеяться, что учреждение исправится. В отзывах клиенты подчеркивают, что НПФ действительно надежный, и нареканий в работе не вызывает. Все проблемы и вопросы решаются быстро. А доверие ведущих рейтинговых агентств, присваивающих фонду наиболее высокий уровень надежности, подтверждает безопасность вложений.

2 Сбербанк

Самый крупный НПФ

Доходность за 5 лет: 53,4%

Рейтинг (2019): 4.9

Крупнейший негосударственный пенсионный фонд страны. Владелец – только Сбербанк, других учредителей и акционеров нет. Это подтверждает надежность – пока жив Сбербанк, жить будет и его НПФ. Следовательно, с пенсионными накоплениями ничего не случится. Также ведущие рейтинговые агентства оценили НПФ Сбербанка как максимально стабильный и надежный. Дочерняя компания Сбербанка переняла у «родителя» практически все самое удобное – доступность широкому кругу населения как в финансовом (порог входа всего 1500 рублей), так и территориальном плане (отделения есть в каждом городе), надежность и удобство.

Как правило, доходность НПФ Сбербанка обеспечивает вполне стабильный доход и борьбу с инфляцией. Например, за 2017 год прибавка составила 8,34%. Инвестирует фонд только в надежные ценные бумаги разных отраслей. Удобно, что НПФ Сбербанка позволяет вернуть социальный налоговый вычет 13% с отчислений. В отзывах можно часто найти положительные комментарии клиентов – в основном, об удобстве и выгоде использования фонда. Из недостатков, которые отмечают клиенты – бюрократия. С другой стороны, выгода того стоит, да и пенсионные накопления нужно снимать не каждый день.

1 Газфонд

Лучшая накопленная доходность за 5 лет

Доходность за 5 лет: 57,14%

Рейтинг (2019): 4.9

Частично государственный НПФ (главный учредитель – Газпром, более 50% акций которого принадлежат государству), который грамотно позаботится о деньгах будущих пенсионеров. Фонду присвоен наиболее высокий уровень надежности. Кроме того, он имеет довольно высокую доходность за 2017 год – до 9,91%. Поскольку инвестировать Газфонд старается только в высоколиквидные ценные бумаги из ведущих отраслей экономики, то падения в минус ожидать точно не следует.

Удобно, что есть несколько пенсионных программ на выбор. Условия у них отличаются сроками выплаты, конкретной суммой и так далее. Радует, что можно задать не только сумму отчислений, но и размер желаемой пенсии в месяц. Удобный калькулятор позволяет посчитать платежи за месяц, квартал, год и даже единоразовые. К сожалению, в некоторых регионах недобросовестные сотрудники могут прибегать к не самым честным способам привлечения клиентов – например, к обходам квартир и упорному убеждению. Судя по отзывам, это слегка подмочило репутацию Газфонда. Но ведь доходность и выгода от этого не упали, так что фонду можно доверить средства.

Внимание! Представленная выше информация не является руководством к покупке. За любой консультацией следует обращаться к специалистам!

Рейтинг НПФ России в 2019 году

Впервые негосударственные пенсионные фонды подлинно востребованными они стали с изменением социально-экономической ситуации в стране. С одной стороны, формирование новой пенсионной системы потребовало участие в ней негосударственных структур, с другой — люди пожелали самостоятельно, за счет собственных средств копить на дополнительную пенсию. В данном материале мы составили рейтинг негосударственных пенсионных фондов в 2019 году. Его задача — помочь вам определиться с тем, какому из учреждений лучше доверить свои сбережения.

Что такое негосударственный пенсионный фонд?

В деятельности негосударственных пенсионных фондов (далее — НПФ) можно выделить два взаимосвязанных направления деятельности:

- НПФ являются частью системы обязательного пенсионного страхования, выступая вторым, помимо государства, страховщиком.

- НПФ также занимаются негосударственным пенсионным обеспечением — добровольным вариантом накопления средств граждан.

Последнее направление деятельности сегодня выступает не альтернативой, а дополнением к обязательному пенсионному страхованию. Оно позволяет любому человеку копить на старость, начиная с совершеннолетия. Цель негосударственного обеспечения — за счет собственных средств увеличить размер будущей пенсии путем добровольных отчислений. Их размер может варьироваться в зависимости от характера, размера заработка, понимания того, какой уровень финансового обеспечения приемлем и комфортен для конкретного человека. Обратившись в НПФ с целью сформировать дополнительный доход, частное лицо выбирает один из пенсионных планов. В нем фиксируются: размер регулярных выплат, их периодичность, сроки начисления и др. детали. Перечисленные условия впоследствии ложатся в основу договора с НПФ.

Чем еще хорош вариант негосударственного пенсионного обеспечения?

- В дополнение к базовой страховой пенсии он позволяет делать отчисления в пользу себя, детей или других близких людей.

- Кроме того, к негосударственному варианту обеспечения могут обратиться работодатели. В сущности, т.н. корпоративная пенсионная программа — одна из составляющих социального пакета. С ее помощью нанимающая организация не столько содействует благосостоянию сотрудников, но и стимулирует их к большим достижениям на карьерном поприще.

Участию НПФ в системе обязательного пенсионного страхования положила начало реформа 2002 года. Ее целью было стимулировать россиян к более высоким пенсионным выплатам за счет идеи накопления — она стала краеугольным камнем стартовавших изменений. Теперь размер страховой части пенсии каждого человека, родившегося после 1967 года, стал рассчитывается на основе пенсионных баллов или индивидуального пенсионного коэффициента. Зависит этот показатель от объема страховых взносов и трудового стажа гражданина. При этом фиксированная часть заработка человека идет в счет т.н. накопительной части пенсии — она не тратится на ежегодные выплаты пенсионерам, а инвестируется и может управляться посредством НПФ. С 2014 года, однако, в стране начал действовать мораторий на передачу пенсионных накоплений россиян НПФ. Введенная в качестве временной, эта мера продолжает поддерживать заморозку пенсионной реформы и в 2019 году. Сегодня граждане могут управлять только той суммой, которую удалось скопить до начала действия моратория. Ее можно перенести в НПФ (например, в учреждение из рейтинга лучших фондов) — и таким образом успешно формировать дополнительный доход к страховой пенсии.

Что представляют собой рейтинги НПФ России по надежности и доходности?

Сегодня на рынке действует множество НПФ, предлагающих разные условия, доходность и инвестиции в различные объекты. При этом спрос на услуги данных учреждений повышает предложение — это обуславливает высокую конкуренцию на рынке. Сделать выбор в пользу эффективно работающего и надежного фонда помогают рейтинги, составляемые экспертами на базе сложной методологии. Рейтинг доходности негосударственных пенсионных фондов определяет, в какой мере данное учреждение способно выполнить взятые на себя обязательства по отношению к вкладчику. Главный критерий рейтинга — доходность НПФ или объем прибыли, который фонд получает по итогам управления пенсионными накоплениям своих клиентов. Рейтинг надежности негосударственных пенсионных фондов, напротив, в приоритет ставит стабильность учреждения и способность противостоять актуальным рискам.

Рейтинг НПФ в 2019 году по версии «Эксперт РА»

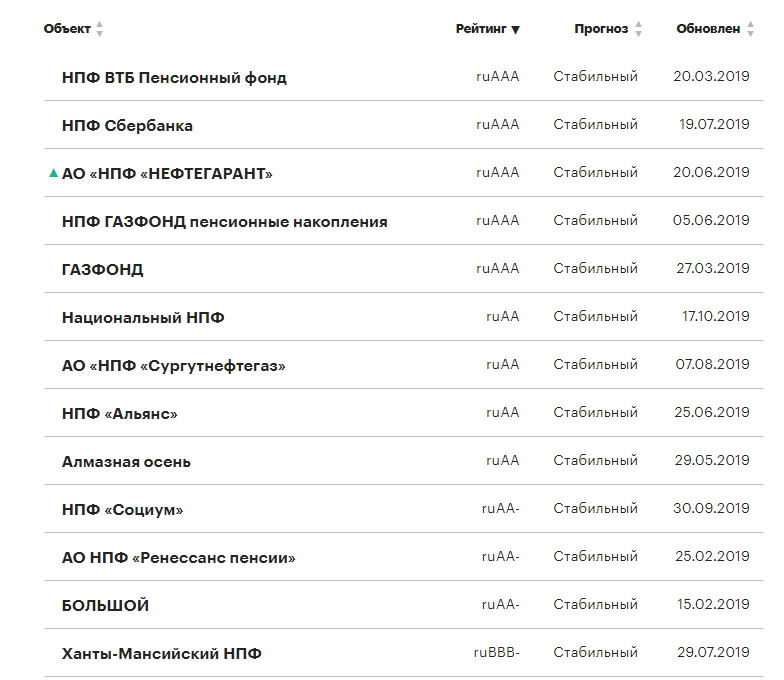

Список наиболее надёжных НПФ предлагает крупнейшее российское кредитное рейтинговое агентство RAEX («Эксперт Ра»):

Скриншот: raexpert.ru

Агентство имеет собственную методологию и шкалу оценки. Например, чтобы расположить НПФ в рейтинге, специалисты учитывают внутренние и внешние факторы надежности учреждения: итоги аудитов, транспарентность управления фондом, размер доходов и расходов, инвестиционную стратегию.

На официальном сайте «Эксперта РА» дается следующая расшифровка рейтинга:

| Категория | Уровень | Определение |

|---|---|---|

| AAA | ruAAA | Объект рейтинга характеризуется максимальным уровнем кредитоспособности/финансовой надежности/финансовой устойчивости. Наивысший уровень кредитоспособности/финансовой надежности/финансовой устойчивости по национальной шкале для Российской Федерации, по мнению Агентства. |

| AA | ruAA+ | Высокий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, который лишь незначительно ниже, чем у объектов рейтинга в рейтинговой категории ruAAA. |

| ruAA | ||

| ruAA- | ||

| A | ruA+ | Умеренно высокий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, однако присутствует некоторая чувствительность к воздействию негативных изменений экономической конъюнктуры. |

| ruA | ||

| ruA- | ||

| BBB | ruBBB+ | Умеренный уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, при этом присутствует более высокая чувствительность к воздействию негативных изменений экономической конъюнктуры, чем у объектов рейтинга в рейтинговой категории ruA. |

| ruBBB | ||

| ruBBB- |

Рейтинг НПФ в 2019 году по данным Центробанка

Иначе таблицу рейтинга негосударственных пенсионных фондов составляет ЦБ РФ. В отличие от RAEX, Банк России ориентируется не столько на доходность накоплений, сколько отдает предпочтение объему собственных средств и участию в АСВ. На основе этих параметров рейтинг НПФ в 2019 году по ЦБ РФ выстраивается следующим образом:

| Наименование НПФ | Доходность размещения средств пенсионных резервов за минусом вознаграждения управляющим компаниям, специализированному депозитарию и фонду |

| Негосударственный пенсионный фонд «ГАЗФОНД» | 9,12 |

| Акционерное общество «Негосударственный пенсионный фонд Согласие» | 6,83 |

| Акционерное общество «Негосударственный пенсионный фонд Газпромбанк-фонд» | 6,82 |

| Акционерное общество «Негосударственный пенсионный фонд «Первый промышленный альянс» | 6,82 |

| Акционерное общество Негосударственный пенсионный фонд ВТБ Пенсионный фонд | 6,81 |

| НПФ Алмазная осень» | 6,81 |

| Акционерное общество Негосударственный пенсионный фонд «УГМК-Перспектива» | 6,62 |

| Акционерное общество «Негосударственный пенсионный фонд «НЕФТЕГАРАНТ-НПО» | 6,44 |

| НПФ Сбербанка | 6,36 |

| Акционерное общество «Негосударственный пенсионный фонд «Сургутнефтегаз» | 6,27 |

| Акционерное общество «Оренбургский негосударственный пенсионный фонд «Доверие» | 5,88 |

| Акционерное общество «Негосударственный пенсионный фонд «Оборонно-промышленный фонд им. В.В. Ливанова» | 5,83 |

Рейтинг НПФ по объему пенсионных накоплений

Сравнение НПФ по рейтингу объема пенсионных накоплений помогает выделить фонды с наибольшим приростом денежных средств от застрахованных лиц. В этом списке НПФ на первых местах расположены фонды, которые получили от граждан больше средств накопительной пенсии. Чем выше цифра, тем больше доверия у населения к этой компании.

| Наименование НПФ | Пенсионные накопления (тыс. рублей, рыночная стоимость) |

| Акционерное общество «Негосударственный Пенсионный Фонд Сбербанка» | 618 102 521 |

| Акционерное общество «Негосударственный пенсионный фонд ГАЗФОНД пенсионные накопления» | 535 390 632 |

| Акционерное общество Негосударственный пенсионный фонд ВТБ Пенсионный фонд | 197 313 443 |

| Акционерное общество «Негосударственный пенсионный фонд Согласие-ОПС» | 113 839 949 |

| НПФ «Транснефть» | 100 356 155 |

| НПФ «Сургутнефтегаз» | 37 688 194 |

| НПФ «Алмазная осень» | 25 942 731 |

| НПФ «УГМК-Перспектива» | 11 933 470 |

| НПФ «НЕФТЕГАРАНТ» | 8 804 025 |

| НПФ «Первый промышленный альянс» | 7 093 388 |

Какой НПФ выбрать?

По каким критериям нужно выбирать некоммерческий пенсионный фонд:

- Доходность. Оценивать НПФ России по этому критерию желательно по результатам длительного периода – минимум 8-10 лет.

- Надежность. О том, выполняет ли фонд свои текущие обязательства, и сможет ли их выполнять в будущем, можно узнать по рейтингу «Эксперт РА». Выбор следует ограничить теми фондами, которые имеют этот рейтинг, так как у многих НПФ он может быть отозван, а это не самый хороший показатель его работы.

- Учредители и акционеры. Если во главе фонда стоят крупные промышленные и ресурсодобывающие компании, то это является его дополнительной гарантией надежности.

- Возраст фонда и его официальная статистика по пенсионным накоплениям и количеству клиентов. Чем больше возраст компании, тем больше у нее опыта в управлении финансами.

- География присутствия. Желательно выбирать фонд, представительство которого расположено в вашем регионе. Необходимости посещать офис фонда никакой нет, однако решение некоторых вопросов требует личного присутствия.

- Обслуживание. Нелишним будет обратить внимание на наличие онлайн-сервисов, личного кабинета на сайте и телефонов горячей линии. У вас должна быть возможность всегда связаться с фондом.

При выборе НПФ также учитывайте отзывы клиентов: что пишут о компании люди, реально ли фонд производит выплаты, с каким «подводными камнями» сталкивались застрахованные лица?

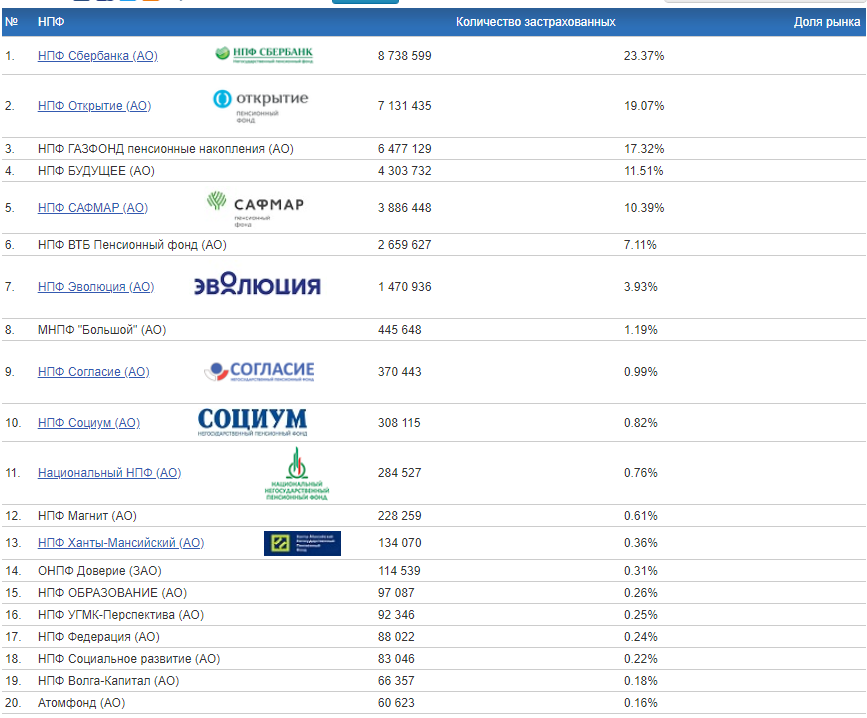

Негосударственные фонды рейтинг по количеству застрахованных лиц также должен рассматриваться при выборе НПФ. Рейтинг показывает количество застрахованных граждан в фонде, а также долю рынка.

Скриншот: npf.investfunds.ru

Так или иначе, перечисленные фонды предлагают своей клиентуре высокий уровень доходности, превышающий уровень инфляции, а также стабильность выплат. Немаловажна их надежность — она может выражаться в размере капиталов учреждения. Таким образом, выбирая НПФ для долгосрочных вложений в свое будущее, учитывайте всю множественность факторов – именно в сочетании высокой доходности и стабильности фонда, подкрепленной годами его работы на рынке, кроется секрет успеха.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter. Команда Bankiros.ru 21 15 647 просмотров Подпишитесь на Bankiros.ru

По словам генерального директора АО «УК «Спутник — Управление капиталом» Александра Лосева, проблема в том, что состояние рынка акций отражает больше геополитическую напряженность, чем финансовый результат российских компаний. Также надо учитывать, что 70% объемов торгов на фондовом рынке в части акций в России приходится на иностранных инвесторов, а не на национальных, уточняет Лосев. «В результате российские инвесторы на фоне тех же санкций не могут поддержать рынок, который будет находиться в таком состоянии до появления позитивных новостей», — говорит Лосев.

Фондам было бы невыгодно сейчас продавать акции, потому что дивидендная доходность сопоставима с доходностью по облигациям и депозитам, а в некоторых случаях может и превышать их, говорит Лосев.

Однако в целом доходность пенсионных накоплений будет ниже по итогам этого года по сравнению с прошлым и составит 8–10 против 10–12% в 2016-м, утверждает директор группы рейтингов финансовых институтов АКРА Юрий Ногин. Причина тому — санкции и снижение доходности по облигациям и депозитам, поясняет Ногин.

«Пока что не стоит реагировать на данные показатели как на окончательные: у фондов есть еще полгода, чтобы реабилитировать картину, — считает Митрофанов. — Агенты, скорее всего, начнут в качестве фактора смены страховщика «продавать» невысокую доходность пенсионных фондов по итогам третьего квартала». Однако Ногин отмечает, что результат за полугодие — это промежуточный результат и его не стоит воспринимать клиентам как сигнал к смене страховщика.

Тем временем фонды с невысокой доходностью по итогам первого полугодия сохраняют оптимизм. Генеральный директор НПФ «Будущее» Николай Сидоров говорит, что фонд не будет принимать решения по поводу портфеля накоплений, опираясь на показатели за краткосрочные периоды — за полугодие. Эффективность управляющего фонд сможет показать в долгосрочном периоде — от пяти лет, говорит Сидоров. Согласно данным ЦБ, НПФ «Благосостояние ОПС» (в 2015 году переименован в НПФ «Будущее») по итогам 2014 года показал доходность в 1,5%, по итогам 2015 года — 5,6%, по итогам 2016 года — 4%. Тем временем доходность ВЭБа в 2014-м составила 2,68%, в 2015-м — 13,15%, в 2016 году — 10,53%

Как сказали в пресс-службе НПФ «Сафмар», в портфеле фонда акции составляют 30% от общего объема пенсионных накоплений. «По итогам полугодия фонду удалось зафиксировать положительный результат за счет купонных выплат по инструментам с фиксированной доходностью — портфель облигаций составляет 70%», — сказали в пресс-службе.

В пресс-службе НПФ «Электроэнергетика», у которого доходность составила 4,3% в первом полугодии, сказали, что фонд не корректировал свою инвестиционную стратегию по итогам первого квартала, так как «колебания портфеля всегда компенсируются на более длительном интервале». «Мы ожидаем продолжения наблюдающихся трендов и в целом положительно смотрим на фондовый рынок в условиях снижающихся процентных ставок», — сказали в фонде. В 2016 году фонд показал доходность в размере 8,9%, в 2015-м — 8,5%, в 2014-м — 9%, в 2013 году — 8,4%, говорится в данных ЦБ.

Остальные фонды с доходностью ниже ВЭба не ответили на запрос РБК.