Содержание

- 1. Не берите новых кредитов

- 2. Увеличьте ежемесячный платеж

- 3. Метод «снежного кома»

- 4. Ищите подработки

- 5. «Затяните пояс»

- 6. Продайте ненужные вещи

- 7. Избавьтесь от дорогих привычек

- 8. Попросите снижения процентной ставки

- 9. Рефинансируйте старые кредиты

- Существует довольно распространенная ошибка, связанная с погашением долга по кредитной карте.

- Для банка более предпочтителен тот владелец кредитной карты,

- Рекомендация по погашению задолженности по кредитной карте:

- Если у Вас имеются какие-либо вопросы по нарушению Ваших прав, либо Вы попали в затруднительную жизненную ситуацию, то дежурный юрист онлайн готов бесплатно проконсультировать Вас по данному вопросу.

- КРЕДИТНЫЕ, ДЕБЕТОВЫЕ И ВИРТУАЛЬНЫЕ БАНКОВСКИЕ КАРТЫ

- Существует довольно распространенная ошибка, связанная с погашением долга по кредитной карте.

- Как погасить долг по кредитной карте Сбербанка?

- Как правильно погашать долг по карте

- Рекомендации для плательщиков

- Как можно погасить долг по кредитной карте Сбербанка

- Почему кредитную карту нужно обязательно закрыть официально?

- Что происходит при неправильном закрытии кредитной карты

- Как закрыть счет, чтобы у банка не было претензий

- Если вы получили карту, но так ее и не активировали

- Если срок действия кредитной карты истек

- Как закрыть кредитную карту

- Процедура закрытия кредитной карты

- Нужно ли закрывать неиспользуемые карту?

- Закрытие кредитки с просроченным долгом

- Как заблокировать карту в случае утери

- Как отказаться от перевыпуска карты

- Автоплатеж

- Плюсы и минусы досрочного погашения займа

- Большой лимит на карте – большие растраты

- Способы минимизировать долг

- Правила пользования кредитной картой

- Что такое льготный период карты?

- Практические советы погашения без процентов полностью

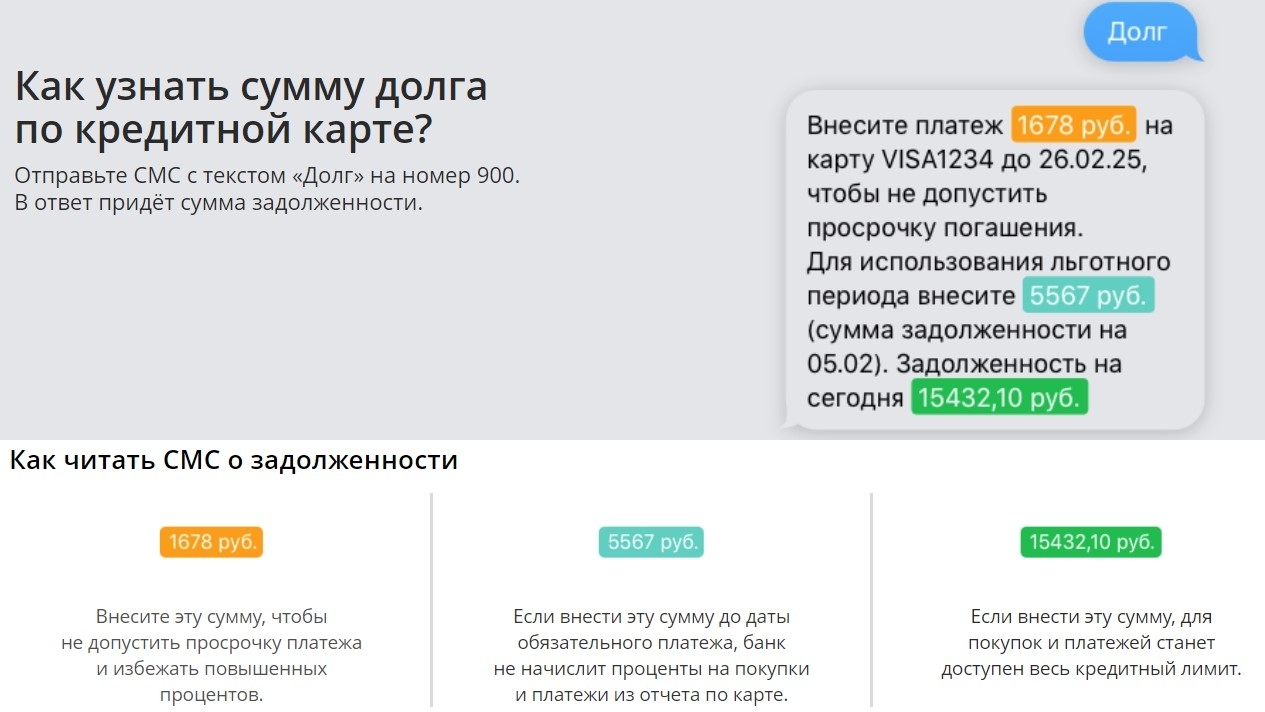

- Как выяснить, сколько вносить денег?

- Задолженность по кредитной карте Сбербанка: как оплатить

- Процедура закрытия кредитки

- Как правильно закрыть кредитную карту

- Нужно ли закрывать карту, которая не используется

- Как закрыть карту с просроченным долгом

- Проверка статуса закрытия кредитной карты

- Как закрыть кредитную карту Сбербанка

- Значимость процедуры закрытия кредитной карты

Благодаря ссудам желанные покупки возможны прямо сейчас, но чем быстрее вы сможете погасить кредиты, тем проще будет жизнь. Да, не нужно экономить и копить деньги долгие годы, чтобы приобрести собственное жилье или автомобиль. Нет нужды откладывать зарплату для поездки заграницу. Сотни банков предлагают продукты для разных нужд: кредитки, потребительские займы, целевые кредиты и т.д.

Возможность легкого получения крупной суммы затягивает. Но расплатиться с долгами гораздо сложнее, чем их взять. Деньги тратятся за день, а выплачивать приходится несколько лет. Как максимально быстро закрыть все кредиты и жить спокойно? Предлагаем вам 9 простых советов, которые помогут скорее избавиться от долгов и повысить финансовую дисциплину.

1. Не берите новых кредитов

Если ваш долг составляет 500 тыс. руб. под 20% годовых, ежемесячные платежи по 14 тыс. руб. растянутся почти на 5 лет. С учетом средней зарплаты по стране это достаточно крупная сумма (практически половина дохода). Для некоторых граждан такой платеж становится непосильным без дополнительных займов и кредитных карт.

Основное правило — не влезать в новые долги. Иначе закрыть кредиты не получится и в течение всей жизни.

Поставьте цель — погасить действующие обязательства, не прибегая к дополнительным кредитным источникам, а урезая текущие расходы и потребности.

2. Увеличьте ежемесячный платеж

Есть только один способ погасить долг раньше срока своими силами — платить каждый месяц больше, чем указано в договоре. Если после распределения заработной платы (платеж по кредиту, услуги ЖКХ, текущие нужды и т.д.) остались денежные средства, внесите их в счет долга. Даже если это незначительная сумма, она ускорит процесс погашения.

Прежде чем использовать эту стратегию, обратитесь к специалисту банка и уточните:

- как происходит частично-досрочное списание;

- нет ли дополнительных комиссий за досрочный возврат;

- нужно ли писать заявление.

Во многих банках заемщик обязан написать заявление с просьбой частично-досрочного списания денег. В противном случае деньги не пойдут в счет долга, а так и останутся «висеть» на кредитном балансе.

Чтобы не писать каждый месяц заявления, можно откладывать деньги и спустя несколько месяцев внести единым платежом. Такой вариант эффективен только в том случае, если вы поставили четкую цель закрыть долги и не станете тратить накопления на другие нужды.

Как правильно закрыть кредитную карту ⇒

3. Метод «снежного кома»

Такой вариант актуален при наличии нескольких кредитов:

- составьте список всех долгов от большей сумме к меньшей;

- тратьте все дополнительные средства на погашение маленьких займов;

- после закрытия мелких долгов переходите к более крупным.

Проценты по небольшим кредитам обычно самые высокие. Закрывая такой договор досрочно, вы избавляете себя от высокой переплаты и экономите бюджет. Со временем маленькие кредиты отпадут и все силы можно бросить на крупные ссуды.

В каких банках минимальные процентные ставки ⇒

4. Ищите подработки

Если поставлена цель, как можно быстрее избавиться от кредитов, есть смысл активно искать источники дополнительных доходов. В такой ситуации важно использовать любые таланты:

- найти удаленную работу по основной профессии;

- заняться фрилансом: писать статьи, переводить тексты, рисовать иллюстрации и т.д.;

- брать заказы на пошив одежды, ремонт мебели или бытовой техники;

- устроиться на вечернюю подработку, например оператором call-центра на дому.

Ключевой момент — весь дополнительный заработок использовать только на выплату задолженности.

5. «Затяните пояс»

Хотя бы на какой-то период придется сократить расходы до минимума, оставив лишь самое необходимое:

- найдите полезные приложения для расчета расходов и оптимизируйте бюджет с максимальной экономией;

- составьте экономный рацион питания, покупайте необходимое количество продуктов на несколько дней, а в течение недели не заходите в магазин во избежание соблазнов;

- в период жесткой экономии избегайте спонтанных (необдуманных) трат, пореже заходите в торговые центры;

- живите в таком темпе столько, сколько это возможно, постарайтесь погасить хотя бы часть кредитов.

Бюджетная жизнь и строгие ограничения не рассчитаны на длительное пользование. Помните, что любая экономия должна быть без ущерба для вашего здоровья, особенно если вы нашли вторую работу и силы нужны вдвойне.

6. Продайте ненужные вещи

Произведите ревизию своих вещей, выберите все, с чем готовы распрощаться, и постарайтесь продать на специализированных площадках:

- группы в социальных сетях;

- Avito;

- Юла;

- baraholka.com;

- КупиПродай.

Сделайте качественные фотографии вещей, напишите развернутое объявление с подробным описанием характеристики выложите сразу на всех доступных интернет-ресурсах.

Реализовать можно все, что угодно: старую бытовую и электронную технику, мебельный гарнитур, обувь, одежду или игрушки. Среди коллекционеров востребованы монеты, марки, значки, старые вещи (посуда, часы, телефонные аппараты, бинокли и т.д.).

7. Избавьтесь от дорогих привычек

Если избавление от кредитной кабалы — это основная задача на ближайшую перспективу, придется избавиться от всех привычек, забирающих часть дохода.

Откажитесь от алкоголя и сигарет, походов в кафе, ночные клубы, шоппинга, заказа еды на дом, услуг такси и т.д.

В совокупности такие привычные ежедневные нужды забирают около 30-50% ежемесячного заработка, но при этом от них можно безболезненно отказаться.

8. Попросите снижения процентной ставки

Почти в каждом банке действует программа лояльности для постоянных дисциплинированных клиентов. а также для участников зарплатных проектов. Таким заемщикам доступны более выгодные условия: повышенный лимит и минимальная ставка.

Зачастую в этом банке они имеют сразу несколько продуктов: ипотека, потребительский кредит, зарплатная и кредитная карточка и т.д. При наличии хорошей репутации можно обратиться к кредитору с заявлением и попросить снижения ставки (например по выгодному ипотечному кредиту).

Банк рассматривает подобные заявления несколько дней. Как показывает практика, положительных ответов по таким просьбам очень мало, но они есть, поэтому попытаться в любом случае нужно.

9. Рефинансируйте старые кредиты

Самый простой способ быстро уменьшить процентную ставку — сделать рефинасирование старых кредитов в один новый под более выгодный процент.

Если вы брали ссуду 2-3 года назад, когда средние ставки были около 20%, а рефинансируете сейчас под 13%-15% годовых, вы уже сэкономите более трети от ваших платежей. Можно платить столько же и быстрее погасить займ и избавиться от долга.

Существует довольно распространенная ошибка, связанная с погашением долга по кредитной карте.

Существует довольно распространенная ошибка, связанная с погашением долга по кредитной карте.

Эта ошибка погашения задолженности по кредитной карте достаточно безобидна, т. е. не приводит к значительным потерям денег, но все же ведет к нерациональному управлению деньгами в рамках вашего личного бюджета.

О какой такой ошибке в погашении долга по кредитной карте идет речь?

После того как по вашей кредитной карте будет сформирована ежемесячная выписка, вам в течение так называемого льготного периода (грейс периода), а это обычно 20-25 дней после получения выписки, предлагается внести на погашение долга по кредитной карте сумму, размер которой вы сами можете варьировать в пределах

-

от суммы минимального платежа по кредитной карте

-

до размера полного погашения задолженности по кредитной карте.

В качестве минимального платежа по кредитной карте в ежемесячной выписке по кредитной карте обычно указывается сумма от 5 до 10 % от полного долга по кредитной карте. Конкретный размер процента минимального платежа по кредитной карте зависит от тарифной политики вашего банка.

С точки зрения банка идеальный владелец кредитной карты это вовсе не тот, кто ежемесячно оплачивает полный долг по кредитной карте.

Для банка более предпочтителен тот владелец кредитной карты,

-

кто вечно должен банку и

-

просто не забывает оплачивать минимальный платеж по кредитной карте!

Именно на таком клиенте – владельце кредитной карты банк больше всего зарабатывает денег.

Учитывая, что проценты за пользование кредитными средствами на кредитной карте очень высоки, а это не менее 30-40 % годовых, то для банка кредитные карты выдавать гораздо выгоднее, чем даже потребительские кредиты.

В случае с кредитными картами эффективно работает следующая закономерность:

-

деньги по кредитной карте тратить легко и удобно, и

-

многие клиенты незаметно для себя тратят суммы денег значительно большие, чем могут вернуть, попадая таким образом в число «выгодных» для банка клиентов.

Как показывает практика, у большинства владельцев кредитных карт существует опасное заблуждение относительно погашения долга по кредитной карте.

Они искренне считает, что если они в течение льготного периода (грейс периода) погашения долга по кредитной карте внесут обратно на кредитную карту какую-то среднюю сумму, большую минимального платежа по кредитной карте, но меньшую, чем полный долг по кредитной карте,

то банк начислит процент только на ту сумму, что недостает до размера полной задолженности по кредитной карте.

На самом деле ничего подобного!

Банк начислит проценты на всю сумму полного долга по кредитной карте, даже если вы внесли всего на 1 копейку меньше (пример кредитных карт Юникредит Банка).

Справедливости ради стоит отметить, что есть некоторые банки, например Ситибанк, которые начисляют проценты частично

-

на внесенную сумму погашения долга по кредитной карте процент будет начислен лишь за фактическое число дней пользования кредитными деньгами на кредитной карте, то есть с момента покупки товара и до момента внесения средств обратно на кредитную карту,

-

а на сумму, недостающую до полной задолженности по кредитной карте, процент будет начислен полностью.

На практике это оказывается слабым утешением для пользователей кредитных карт, т. к. сумма, начисленная таким сложным способом, в итоге все равно будет мало отличаться от классического начисления процентов на полную задолженность по кредитной карте.

Рекомендация по погашению задолженности по кредитной карте:

- нет практического смысла оплачивать задолженность по кредитной карте какими-то средними суммами.

Идеальный вариант погашения долга по кредитной карте:

- всегда вносить сумму полного долга по кредитной карте, даже если это потребует занять деньги у других людей или использовать иные источники временного финансирования.

Многие банки специально провоцируют своих клиентов – владельцев кредитных карт на то, чтобы они оплачивали только минимальный платеж по кредитным картам и тем самым приносили дополнительный доход банку.

Вот, к примеру, цитата из буклета банка «Тинькофф кредитные системы» по кредитным банковским картам:

- «Графика платежей у нас просто не существует. Вы платите столько, сколько удобно вам! Единственное условие: сумма должна быть не меньше минимального платежа».

Чувствуете подвох?

- А подвох в том, что на сумму полного долга по кредитной карте будут однозначно начисляться проценты.

Но банк об этом здесь не предупреждает.

Если у вас все-таки не хватает средств на внесение суммы в размере полного долга по кредитной карте и возможности временно занять недостающую сумму денег тоже нет, то

-

оплачивайте лишь минимальный платеж по кредитной карте, а

-

разницу между минимальным платежом и имеющейся у вас наличностью положите на отдельный депозитный счет, на котором будете аккумулировать средства для погашения полной задолженности по кредитной карте.

В идеале это должен быть депозит главное, чтобы средства действительно накапливались и у вас не было возможности и соблазна их потратить на другие цели, в то время как долг по кредитной карте остается.

В популярных статьях финансовых консультантов, посвященных кредитным картам, нередко приводится такая цифра, которую хорошо бы знать и помнить вам:

Чтобы полностью погасить задолженность по кредитным картам суммами в размере только минимального платежа, потребуется от 3 до 4 лет!

И это при условии, что вы больше не совершаете никаких новых покупок по кредитной карте. Можете представить, какие значительные средства вы заплатите банку просто как проценты за долг по кредитной карте.

Так что «минимальный платеж по кредитной карте» — это довольно опасная вещь для людей с низкой финансовой дисциплиной.

Если у Вас имеются какие-либо вопросы по нарушению Ваших прав, либо Вы попали в затруднительную жизненную ситуацию, то дежурный юрист онлайн готов бесплатно проконсультировать Вас по данному вопросу.

КРЕДИТНЫЕ, ДЕБЕТОВЫЕ И ВИРТУАЛЬНЫЕ БАНКОВСКИЕ КАРТЫ

Как погасить долг по кредитной карте Сбербанка?

Несмотря на то, что кредитные карты являются популярным средством оплаты, у многих держателей данных продуктов, регулярно возникают вопросы касательно ее обслуживания и оплаты долгов. Спешим ответить на вопрос посетителей, как полностью погасить кредитную карту Сбербанка без процентов и комиссии? Рекомендации, приведенные в материале, помогут вам быстро и правильно выплатить долги.

Как правильно погашать долг по карте

Оформляя платежное средство с кредитным лимитом (кредитную карту), получатель должен понимать, что его расходы будут напрямую связаны со скоростью погашения долга. Чем быстрее он внесет деньги на счет кредитной карты, тем меньше в итоге переплатит Сбербанку.

Банк рассчитывает проценты по карте в индивидуальном порядке, т.е. ставка у каждого клиента своя. Тариф зависит от зарплаты, кредитной истории и опыта сотрудничества с банком. Проценты начинают начисляться после окончания грейс-периода, когда держатель не успевает вернуть деньги в срок.

На заметку. Небольшой лимит по кредитной карте – скорее достоинство, чем недостаток. Дело в том, что небольшая сумма при ее использовании не нанесет существенного ущерба личному бюджету, когда придет время возвращать деньги.

Еще один секрет успешного погашения долга по кредитной карте – увеличение суммы платежа. Оплачивая лишь минимальный взнос, клиенты удивляются, почему сумма долга не уменьшается. Если вносить по 5% от задолженности, то с учетом процентов по займу для гашения остатка потребуется не менее 20 месяцев. С другой стороны, если к платежу добавить 2000-5000 рублей, закрыть кредит получится намного быстрее.

Рекомендации для плательщиков

Ниже представлено несколько советов для уменьшения суммы долга и быстрого закрытия задолженности:

- По кредитным картам Сбербанк выставляет довольно высокий процент – от 25,9% в год, что почти в 2 раза выше ставок по стандартным потребительским займам. Чтобы не переплачивать втридорога, карту желательно использовать при безналичной оплате, а деньги возвращать пока действует льготный период. По кредиткам классического образца этот срок равен 50 дням с даты банковской транзакции. Вернув деньги в этот срок, вы не заплатите ни копейки процентов.

- Снимать наличные с кредитных карт дорого. Старайтесь этого не делать или поступайте так только в крайних случаях. Из-за незнания тарифов вы можете заплатить 390 рублей наличными или того больше – 3% от суммы снятия. К тому же, при обналичивании льготный период не действует, а проценты начисляются сразу.

- Не стоит привязываться к минимальному взносу. Если вы воспользовались кредитной линией, банк запрашивает ежемесячно 5% от суммы плюс проценты. Не понимая стратегию банка, многие клиенты выплачивают кредитору максимальную сумму. Считайте свои деньги – вносите на счет не менее 10-15% от суммы, которой воспользовались.

- Не ожидайте дня зарплаты, если имеете подработку. Если денег на жизнь хватает, вносите на счет весь дополнительный доход, чтобы снизить сумму переплаты. Все средства сверх ежемесячных процентов будут зачислены в счет уплаты долга, а небольшой остаток вы закроете быстрее.

- Воспользуйтесь функцией автоплатежа, если получаете зарплату на карту Сбербанка. В назначенную дату деньги спишутся на кредитный счет, и вам не нужно будет беспокоиться по поводу просрочки.

- Ведите домашнюю бухгалтерию. Обязательно сохраняйте все чеки и контролируйте расходы! Чтобы контролировать свои финансовые возможности, вы должны понимать, сколько точно тратите и сколько можете заработать к определенному числу.

Как можно погасить долг по кредитной карте Сбербанка

Общедоступных вариантов погашения задолженности по кредитной карте Сбербанка несколько. Вот самые популярные из них:

- Внесение наличных денег через терминал самообслуживания. Самый простой и популярный способ, когда зарплата приходит на карту другого банка. Вставьте пластик в банкомат, введите код доступа и выберите параметр «Внесение наличных».

- Перевод с одной карты на другую через «Сбербанк Онлайн». Провести операцию можно через Личный кабинет на официальном ресурсе банка. Для этого зайдите в меню, выберите пункт «Перевод между своими картами», укажите платежное средство и сумму перечисления.

- Перевод с карт других кредитных организаций. Для этого необходимо воспользоваться онлайн-кабинетом того банка, с карты которого вы намереваетесь осуществить оплату. Перейдите в раздел «Переводы и платежи» и укажите 16 или 18-значный номер банковской карты.

- Внесение наличных в банковском офисе. Если у вас нет желания выполнять операцию самому, обратиться за помощью можно в любой филиал Сбербанка. Зная номер кредитной карты или банковский счет, можно провести оплату через операциониста или кассира. Для выполнения операции понадобится паспорт.

- Подключение автоплатежа. Для удобства проведения оплаты можно оформить автоплатеж, благодаря которому средства спишутся с одного счета и поступят на другой автоматически. Параметры списания плательщик устанавливает самостоятельно. Сервис подключается бесплатно.

- Через бухгалтерию на работе. Работники крупных предприятий могут договориться с бухгалтерией о перечислении фиксированной суммы в качестве платежа по кредиту в день получения зарплаты. Для этого необходимо написать заявление и поставить в известность главного бухгалтера.

Если задолженность погашена и вы желаете закрыть кредитную карту, обратитесь в отделение Сбербанка. Менеджер распечатает выписку о состоянии счета, чтобы вы могли убедиться в отсутствии задолженности или оплатить остаток. Если этого не сделать, неоплаченная может стать причиной начисления пени и испортить кредитную историю

Перед закрытием кредитной карты рекомендуем посетить банковский офис лично. Распечатка со счета поможет убедиться в отсутствии задолженностей. Только после этого можно закрывать карту и запросить справку об отсутствии долгов перед организацией.

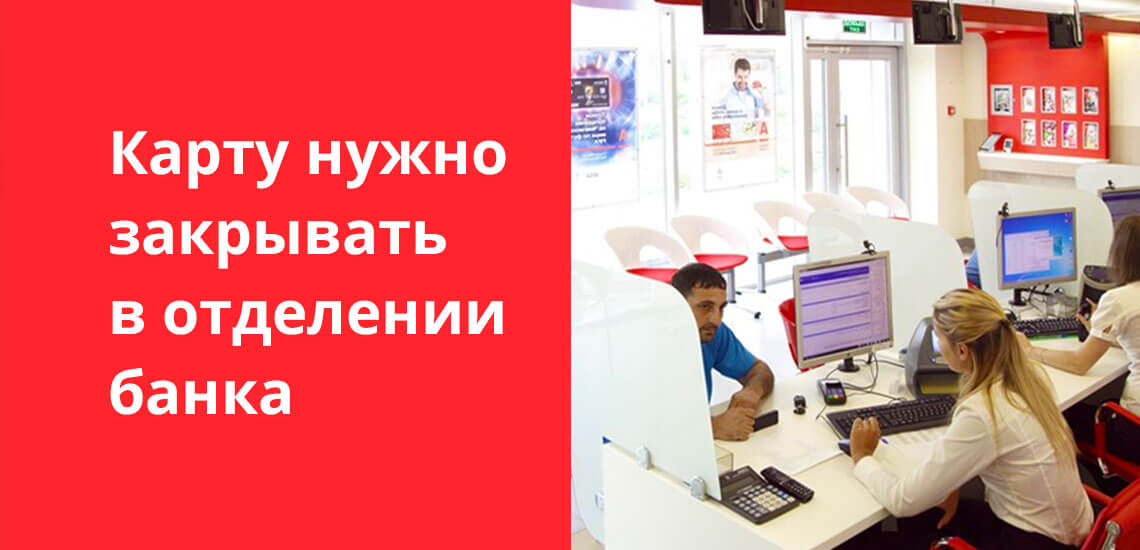

Для закрытия любого кредита нужно либо погасить долг по графику, либо сделать полное досрочное погашение задолженности. С кредитной картой все происходит иначе. Если вы понимаете, что она вам не нужна, необходимо провести официальное закрытие кредитного счета, иначе вы рискуете понести финансовые потери.

Почему важно проводить правильное закрытие кредитной карты. Сценарий развития ситуации, если заемщик совершает закрытие неверно. Подробно на Brobank о процессе отказа от действующей кредитной карты и о той, которая даже не была активирована.

Почему кредитную карту нужно обязательно закрыть официально?

Самая большая ошибка держателей кредиток — если они больше не нуждаются в кредитной линии, они просто закрывают минус и благополучно забывают о существовании пластика. Некоторые граждане разрезают карту, торжественно отправляя ее в утиль. Только вот через несколько месяцев такие клиенты приходят в недоумение от претензий банка, который требует закрыть долг. Но как так получилось? Вы же не пользовались кредитной картой?

Специалисты Бробанк.ру выделают три причины:

- Банк начисляет проценты по кредитной карте по пост-схеме. То есть сначала клиент месяц пользуется деньгами, а только потом банк начисляет процент. То есть 31 января вы можете закрыть минус, а 2 февраля счет снова будет отрицательным, так как банк начислит проценты за январь.

- При заключении договора вы подключали дополнительные услуги, пусть даже безобидное СМС-информирование за 30 рублей в месяц. Только вот, выкинув карту, от услуги вы не отказались, и счет снова уйдет в минус.

- Банк снял плату за обслуживание. Вы же счет не закрыли, он действующий, поэтому в назначенный день с баланса списалась нужна сумма.

Погашение минуса по кредитной карте не равносильно ее закрытию. Уже в следующем месяце баланс станет снова отрицательным за счет начисленных процентов, платы за дополнительные услуги и обслуживание.

Что происходит при неправильном закрытии кредитной карты

Итак, пусть наш держатель кредитной карты решил избавиться от этого банковского продукта. Он принимает решение закрыть минус и просто выкинуть пластик. Что происходит:

- Заемщик закрывает минус и забывает о существовании кредитной карты.

- На следующий месяц банк начисляет проценты за предыдущий месяц, счет снова уходит в минус. Только вот заемщик может об этом и не знать, особенно если СМС-информирование отключено.

- Наличие минуса говорит о необходимости внесения ежемесячного платежа. Так как наш заемщик не знает о наличии долга, он не вносит платеж в срок.

- Наступает просрочка, банк применяет штрафные санкции: обычно это штраф в 500-1000 рублей и пени за каждый день просрочки.

- Заемщику звонит служба взыскания и требует закрыть долг. И как ни крути, гражданин сам виноват в том, что не закрыл кредитку как надо, поэтому платить придется. И возмущаться бесполезно.

Даже если по счету операций давно не было, его все равно нужно закрыть официально. Вы можете и забыть о том, что ежегодно банк списывает плату за обслуживание. В итоге через 8-10 месяцев, когда вы уже и забыли про кредитку, счет уйдет в минус на 500-900 рублей, и далее произойдет вышеуказанный сценарий. К сожалению, много граждан финансового пострадали именно по такой схеме.

Как закрыть счет, чтобы у банка не было претензий

Закрытие кредитной карты проводится только в офисе банка. Исключение — если речь о банке, который ведет дистанционное обслуживание клиентов, например, Тинькофф: в нем закрытие кредитки, как и ее выдача, проводится дистанционно.

Пошаговое закрытие кредитной карты по всем правилам:

- Посещение офиса банка, с собой нужно принести паспорт. Саму карту брать не обязательно.

- Укажите менеджеру, что вы желаете полностью закрыть кредитную карту, чтобы счет больше не функционировал.

- Менеджер предоставляет бланк для закрытия кредитки и делает расчет, указывая, сколько клиенту нужно положить на счет.

- Вы вносите деньги на счет. Вы же будете примерно понимать, сколько должны, поэтому лучше взять эти деньги с собой (или предварительно получите информацию по горячей линии). Тогда вы на месте положите наличные на карту в нужной сумме. Операцию можно провести и через онлайн-банк, сделав перевод с любого дебетового счета (перевод с карты на карту).

- Счет не закрывается сразу. Банки обычно говорят о 30-60 днях с момента написания заявления. Этот срок нужен кредитной организации на всякий случай, вдруг выявятся какие-то неучтенные операции, которые вгонят баланс в минус. Соответственно, если так произойдет, заемщик должен минус закрыть — важно отслеживать этот момент.

- По истечении указанного срока заемщик снова посещает отделение банка. На этот раз цель — заказ справки о закрытии кредитного счета.

Не поленитесь сходить за справкой. Этот документ обезопасит вас на случай необоснованных финансовых претензий банка. У вас на руках будет доказательство, что обязательство выполнено. Справку храните 3 года.

Еще один важный момент — необходимо написать заявления об отказе от всех дополнительных услуг. Оно пишется вместе с заявлением о закрытии кредитки. Отключите СМС-информирование, платные бонусные программы, страховки и прочее. Если этого не сделать, счет уйдет в минус, закрытие затянется.

Если вы получили карту, но так ее и не активировали

Здесь все зависит от ситуации и от обслуживающего банка. Если вы получили кредитку, но не прошли процесс активации, по сути, кредитный счет неактивен, пластик «пустой». Активация — завершающее действие при оформлении кредитной карты, только после ее проведения договор считается действующим. Именно поэтому некоторые граждане оформляют кредитки «про запас».

Если кредитку вам прислали по почте или выдали в качестве бонуса при оформлении иного кредита, и при этом кредитный договор не формировался, а карту вы не активировали, можете просто уничтожить пластик, официально его закрывать не нужно.

Но некоторые банки не желают упускать выгоду, поэтому стали предусматривать автоматическую активацию карты или активируют ее сразу при выдаче. Если такое прописано в кредитном договоре, нужно следить за сроками очень тщательно. Если пластик уже активирован, единственный вариант — оформление официального закрытия кредитного счета. И не важно, пользовались вы деньгами или нет.

В любом случае позвоните в банк по горячей линии, указанной на карте, и уточните информацию. Чаще всего неактивированные кредитки не нуждаются в официальном закрытии, но исключения могут быть.

Если срок действия кредитной карты истек

Еще одна распространенная ошибка заемщиков — они думают, что если срок действия карты истек, и на ней нет минуса, значит, дело в шляпе, можно не морочиться с процедурой закрытия. И это так же приводит к просрочкам.

Срок действия карты — просто срок пользования пластиком, к кредитному счету этот срок вообще не имеет никакой привязки. Пластик перестает действовать, но счет при этом открыт, с него будет списываться плата за обслуживание. Так что, посетить офис для закрытия все же придется.

Как закрыть кредитную карту

Желание владельца заблокировать или закрыть кредитную карту может возникать в различных ситуациях. Наиболее часто подобные действия предпринимаются при потере банковского пластика или при длительном его неиспользовании. В некоторых случаях решение о закрытии кредитки принимается при появлении на финансовом рынке более выгодного банковского предложения.

Процедура закрытия кредитной карты

Грамотное закрытие кредитки предполагает ряд обязательных действий, которые должны быть предприняты владельцем для того, чтобы исключить возможность появления каких-либо дополнительных платежей или задолженностей перед банком. Для того, чтобы отказаться от кредитной карты, необходимо следовать такой пошаговой инструкции:

- Отключение любых платных услуг, предоставляемых банком владельцу карты. Это позволит избежать появления дополнительных долгов перед финансовой организацией в то время, пока продолжается процедура закрытия кредитки.

- Погашение имеющейся кредитной задолженности или снятие собственных средств, находящихся на счете, привязанном к карте. При этом следует возвратить банку не только сумму основного долга по займу в пределах кредитного лимита, но и полностью величину причитающихся на момент закрытия пластика процентов.

- Блокировка кредитной карты и передача ее сотруднику банка. Выполнение блокировки необходимо, чтобы избежать возможных злоупотреблений со стороны специалиста кредитной организации. Также рекомендуется попросить сотрудника разрезать переданный клиентом пластик прямо в его присутствии.

Важно! Кредитная карта выступает платежным инструментом, которым вполне может воспользоваться постороннее лицо. Поэтому никакие меры предосторожности, позволяющие избежать возможных проблем, не являются лишними или чрезмерными.

- Составление и подача заявления на закрытие счета, к которому привязана кредитка. Документ оформляется на бланке, который разрабатывается каждым банком индивидуально.

- Получение уведомления о том, что счет в финансовом учреждении закрыт. Документ в обязательном порядке заверяется печатью банка и подписью ответственного лица.

- Получение справки о том, что задолженность по кредитке отсутствует. Именно для получения этого документа требуется предварительно погасить долги перед банком, что является обязательным условием закрытия карты.

Наличие двух документов, указанных в последних пунктах инструкции, гарантирует владельца кредитки от возникновения каких-либо дополнительных проблем, связанных с этим банковским пластиком, в будущем. После их получения можно считать процедуру, позволяющую отказаться от кредитной карты, успешно завершенной.

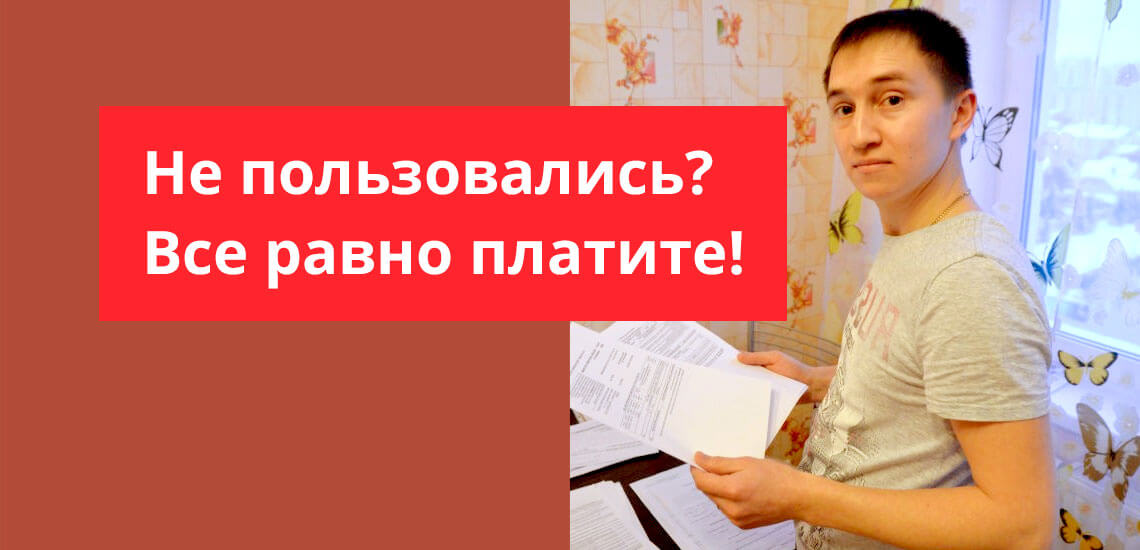

Нужно ли закрывать неиспользуемые карту?

Большая часть кредиток предусматривает регулярное взимание с владельца платы за обслуживание. При этом совершенно не имеет значение, пользовался ли клиент банка пластиком, или нет. Более того, политика значительного количества финансовых учреждений строится таким образом, чтобы у владельца пластика формировалась и постоянно увеличивалась задолженность перед банком. Именно поэтому следует досрочно отказаться от кредитной карты в том случае, если владелец не пользовался ею какое-то время и не планирует применять в дальнейшем.

Совет. В современных условиях оформить новую кредитную карту на более выгодных условиях не составляет труда. Более того, многие банки предлагают возможность подать онлайн-заявку по интернету, еще более упрощая процедуру и делая ее доступной. Поэтому держать на руках неиспользуемые карты попросту не выгодно.

Самый простой вариант закрытия кредитки заключается в использовании описанной выше пошаговой инструкции. Следование указанным в ней шагам позволит быстро и грамотно отказаться от находящейся на руках, но при этом фактически неактивной банковской карты. Это позволит избежать появления задолженности перед финансовой организацией, эмитировавшей кредитку, и, как следствие, возможных проблем с финансовой организацией в будущем.

Закрытие кредитки с просроченным долгом

Востребованность кредитных карт в современных условиях связана, прежде всего, с тем, что их оформление является одним из самых удобных вариантов взять кредит в банке на достаточно выгодных условиях и использовать его в дальнейшем по усмотрению заемщика. Однако, далеко не каждому клиенту финансовых организаций удается успешно нести финансовое бремя, связанное с использованием кредитных ресурсов. Поэтому в подобной ситуации нередко образуются просрочки по текущим выплатам, которые в конечном итоге приводят к решению о закрытии кредитки.

Процедура отказа от карты с просроченным долгом практически не отличается от той, что была описана выше в пошаговой инструкции. Однако, для успешного ее завершения требуется особое внимание обратить на ряд важных моментов:

- владельцу кредитки требуется погасить не только текущую задолженность и связанные с нею проценты по займу, но и штрафные санкции, начисленные в результате образования просрочек по текущим выплатам;

- поэтому перед тем, как вносить средства, следует уточнить точную сумму долга, которая должна включать все перечисленные виды задолженностей;

- по завершению процедуры требуется получить в банке справку об отсутствии задолженности и уведомление о закрытии счета.

Важно отметить, что процентная ставка по большинству кредитных карт выше, чем при оформлении обычного займа. Наличие просрочек по текущим выплатам, которое приводит к появлению штрафных санкций, делает пользование кредитными ресурсами банка крайне невыгодной финансовой операцией. Очевидная рекомендация в подобной ситуации заключается в том, что перед оформлением кредитки следует тщательно взвешивать имеющиеся финансовые возможности. Это позволит избежать попадания в долговую зависимость от банка.

Как заблокировать карту в случае утери

При утере или в случае кражи кредитки владельцу необходимо как можно быстрее заблокировать кредитную карту, в результате чего прекратится доступ к ее использованию. Это позволит сберечь средства клиента, так как в противном случае денежной суммой в пределах кредитного лимита смогут воспользоваться посторонние лица, незаконно завладевшие банковским пластиком или нашедшие его.

Совет. Блокировка карты – это первое обязательное действие, которое следует совершить владельцу пластика при его утере. В случае, если событие сопровождалось криминалом, необходимо также написать заявление в правоохранительные органы.

Сегодня практически все банки предоставляют владельцам выпущенных ими кредиток несколько вариантов блокировки, в частности:

- Посещение отделения финансовой организации. Простой и эффективный способ, который, однако, занимает немало времени на дорогу в офис банка и заполнение соответствующего заявления;

- Звонок на горячую линию в колл-центр кредитной организации. При этом варианте отключения доступа к карте в некоторых случаях даже не требуется долго ждать ответа оператора, так как многие банки ввели автоматизированную систему голосовых сообщений;

- Функциональные возможности личного кабинета интернет-банкинга. Быстрый и удобный для клиента способ блокировки, осуществляемой в режиме онлайн;

- Отправка СМС-сообщения на короткий сервисный номер или USSD-запроса в мобильном приложении банка. Не менее комфортный для владельца кредитки вариант ее отключения, позволяющий выполнить операцию буквально за несколько секунд.

Каждый из описанных способов блокировки позволяет без каких-либо проблем прекратить доступ к карте. Далее владельцу кредитки необходимо определиться, нужно ли перевыпускать пластик, привязанный к существующему лицевому счету, или целесообразно закрыть его, если дальнейшее использование данного банковского продукта не планируется.

Как отказаться от перевыпуска карты

Каждая кредитная карта имеет срок действия. При этом большая часть банков включает в заключаемый на обслуживание пластика договор об автоматическом перевыпуске кредитки после завершения текущего периода ее действия. От клиента в данной случае не требуется каких-либо дополнительных действий, за исключением получения карты.

Важно понимать, что в ситуации, когда владелец не получает вновь выпущенную карту, договор с банком продолжает действовать. Как следствие, формируется задолженность перед кредитной организацией за обслуживание карты, как в случае, если она активирована, так и при отсутствии активации. Поэтому для того, чтобы отказаться от перевыпуска карты требуется написать соответствующее заявление и вручить его ответственному сотруднику банка.

Сделать это необходимо за определенный срок до окончания срока действия существующей кредитки. Каждый банк устанавливается этот промежуток времени самостоятельно, например, в Сбербанке он равен 45 дням. После получения заявления и погашения всех текущих задолженностей банк закрывает лицевой счет клиента.

Автоплатеж

Кредитор предлагает несколько вариантов перевода денег на кредитку. Клиент сможет выбрать, как ему лучше оплатить кредитную карту Сбербанка без комиссии:

- Через банкоматы. Вставьте карточку в слот устройства и наберите свой код. В меню выберите «Внести наличные» или аналогичную кнопку. В специальное окошко внесите банкноты и дождитесь, пока банкомат их подсчитает. Сверьте сумму на экране и подтвердите операцию. Деньги вносятся без процентов в течение этого же дня.

Самый простой способ, как погасить кредитную карту, — это постоянное внесение минимальных платежей. Безусловно, это действенный метод, но он довольно долгий. Все потому что банк рассчитывает график платежей так, чтобы он растянулся на срок всего договора. Еще одним важным моментом является то, что если гасить долг минимальными платежами, то снимать деньги в этом случае нельзя. Иначе смысла в таком погашении нет.

Если желание избавиться от кредитной карты появилось, а вот денег на полное погашение долга не хватает, то все дальнейшие действия следует хорошо продумать.

Сначала нужно прийти в банк, который выдал кредитную карту, и узнать там размер платежа для закрытия долга. Кроме того, важно узнать и то, какие проценты начисляются на долг каждый месяц.

Если эти цифры известны, то можно погасить кредитную карту, высчитав ежемесячный взнос. Здесь нет четких сроков погашения, потому что все зависит только от финансовых возможностей заемщика. Но по статистике, чтобы быстрее закрыть кредитную карту, потребуется вносить ежемесячно сумму в два раза большую, чем по договору.

Чтобы быть уверенным в том, что долг уменьшается, нужно периодически обращаться в банк и контролировать, как уменьшается задолженность.

Каждый банк имеет разные варианты внесения платежей. Рассмотрим самые популярные, их плюсы и минусы.

Как уже говорилось выше, автоплатеж является хорошим средством от забывчивости и транжирства. Стоит его настроить, и каждый месяц с общего счета будут списываться деньги на погашение долга. А если еще воспользоваться советами и увеличить платеж в несколько раз, то можно будет больше не задаваться вопросом, как быстро погасить кредитную карту.

К минусам можно отнести только невозможность подобной операции, если кредитная карта находится в одном банке, а зарплатная — в другом.

Плюсы и минусы досрочного погашения займа

Закон № 284-ФЗ позволяет досрочно гасить кредиты без негативных последствий. Это означает, что на счет вносится сумма задолженности раньше оговоренного в договоре срока. Если оплачивается сразу весь долг – полное досрочное погашение. Кредитная карта гасится частично досрочно, если вносится сумма, превышающая размер обязательного платежа.

Кредитор устанавливает выгодные для себя условия сотрудничества. Условиями договора определяется порядок действий для выплаты кредитной задолженности раньше срока:

Как погасить кредит досрочно

- Плательщик уведомляет кредитную организацию о намерении закрыть долг.

- Оформляется заявление о желании расплатиться с кредитором.

- В определенный день вносится на карту или счет нужная сумма денег.

- После списания задолженностей (при частичном внесении долга) заемщик получает график платежей с новыми расчетами.

- При полном закрытии долга выдается справка, подтверждающая это.

Когда человек идет в банк за кредитной карточкой, он должен понимать одно простое правило: скорость возврата суммы заемных средств банку гарантирует снижение переплаты. Это происходит по причине того, что проценты по кредиту распределяются на весь период возвращения долга, поэтому за счет сокращения срока кредитования некоторые проценты остаются вне этого периода, что ведет к сокращению переплат.

Чтобы потом не задаваться вопросом, как погасить задолженность по кредитной карте Сбербанка, стоит заранее позаботиться об исключении большого обременения. Если такой банковский продукт оформляется “на всякий случай”, а не с целью приобретения дорогостоящих товаров, специалисты рекомендуют выбирать сумму, которая не превышает размеров зарплаты клиента. Это позволит без больших финансовых потерь для бюджета семьи вернуть деньги на карточку вовремя.

Что касается срока погашения займа, то он определяется договором в индивидуальном порядке. Если не учитывать льготный период, то внесение денег на счет должно осуществляться каждый месяц. Льготный период составляет 50 дней, и в случае досрочного исполнения обязательств можно избежать уплаты дополнительных процентов.

В случае неполного досрочного погашения начисление процентов будет производиться в обязательном порядке. Значит, вносить нужно сумму большую, чем процентные начисления. Чтобы досрочно погасить кредитную карту Сбербанка полностью, необходимо внести всю сумму задолженности разом. Сделать это клиент может в любое время.

Главный плюс быстрого возврата долга – это избавление от кредитного бремени и экономия на процентной переплате. Производя досрочные оплаты долга, клиент становится надежным плательщиком для банка.

Минус досрочного погашения — в том, что банк теряет свою прибыль на процентах, и со временем может отказать в выдаче кредита по этой причине.

Большой лимит на карте – большие растраты

Не стоит брать слишком большой лимит денежных средств, чтобы лишний раз не потратить их на ненужные вещи. Возвращать деньги в любом случае придется, а найти сумму сверх собственной заработной платы очень трудно.

Те клиенты, которые вносят минимальную оплату на счет каждый месяц, не понимают: почему сумма займа уменьшается так медленно и как быстро погасить кредитную карту в Сбербанке? Математика очень простая: вносимый минимум – это всего лишь минимальная часть от потраченных заемщиком денег. При внесении небольших сумм потребуется гораздо больше времени для возмещения долга. Как говорилось выше, чем быстрее возврат, тем меньше переплата. В данном случае — наоборот: срок увеличился, переплата тоже возросла.

Способы минимизировать долг

Ниже приведены простые рекомендации, как погасить кредит по кредитной карте Сбербанка и по максимуму сократить переплату процентов. Держателю следует придерживаться следующих правил:

- Для снижения процентных ставок стоит пользоваться рассматриваемым платежным инструментом только для оплаты товаров в безналичной форме и при этом стараться всегда возвращать деньги в течение льготного периода.

- Без особой необходимости снимать денежные средства с карточки не стоит, потому как за эту процедуру взимается достаточно весомая комиссия – около 3% от суммы. При этом самая маленькая сумма комиссии начинается от 190 руб. Льготный период после обналичивания денег перестает действовать.

- Сбербанк устанавливает минимальный взнос денег, которые в обязательном порядке должны поступать каждый месяц на счет карты — 5 % от общего долга и плюс процентная ставка. Если вносить каждый месяц не 5 процентов, а хотя бы 10, то долг начнет заметно снижаться.

- Если есть дополнительный источник дохода, то ждать заработной платы нет смысла, можно сразу же внести деньги в счет долга.

В случае получения зарплаты на карточку Сбербанка очень хорошим решением станет использование услуги «Автоплатеж». Посредством этой опции с зарплатной карты произведется автоматический перевод денег на кредитку в указанную дату. Это позволит избежать просрочки платежа, а значит, и штрафных санкций.

Правила пользования кредитной картой

Получить кредитку совсем несложно, достаточно посетить любое отделение, заполнить заявку, указав все свои личные данные, оставить копии документов. В течение нескольких дней ее рассмотрят и выдадут пластик.

Каждый клиент Сбербанка, перед началом пользования карточкой, должен знать:

- какой у пластика лимит;

- какие проценты будут насчитаны за каждый день, если средства сняты наличными с банкомата;

- какова процентная ставка на тот случай, если вовремя вернуть займ не получается;

- как правильно рассчитать льготный период.

Еще во время оформления банк устанавливает лимит для каждого держателя отдельно. Он зависит от его возможности вернуть кредит и других факторов, а также узнается мнение клиента. Важно знать максимальную сумму и отслеживать все траты. Если постоянно следовать одной схеме: потратил, вернул, так будет легче контролировать свои траты.

Лучше не обналичивать сумму, таким образом, клиент теряет льготный период и оплачивает огромные проценты. Но если уж так случилось, что очень нужно, то наличные лучше брать сроком на трое суток не более, тогда вернуть придется немного больше того, что взято.

Если нужны наличные, то лучше оплатить покупку знакомого, а он, в свою очередь, отдаст вам деньги. Именно такое решение позволит избежать уплаты больших процентов.

Если клиент пользовался кредиткой, срок возврата средств прошел, а вернуть займ нечем, то обязательно нужно знать, сколько придется оплатить сверх основного долга. Процент для каждого держателя устанавливают отдельно, но в пределах зафиксированных Сбербанком. Стандартная схема ставок варьируется от 23,9 до 27,9% годовых. Также важно рассчитывать период льготы, без него нормально пользоваться пластиком не получится.

Не у всех получается полностью погасить кредитную карту зараз. Поэтому нужно позаботиться о том, чтобы в дальнейшем облегчить себе этот процесс. Для этого нужно соблюдать определенные правила:

- Использовать кредитную карту только для безналичного расчета. В идеале лучше стараться укладываться в льготный период. Если потраченные деньги возвращаются на карту в этот период, то дальше ими можно пользоваться без процентов.

- С кредитных карт лучше не снимать наличные, на это есть несколько причин. Во-первых, льготный период после снятия наличных перестает действовать. Во-вторых, комиссия за снятие начинается от трех процентов. В-третьих, если не снимать деньги, то и долг увеличиваться не будет, а значит погасить его можно будет гораздо быстрее.

- На каждой кредитной карте есть своя сумма минимального взноса. Проблема в том, что для погашения долга мало вносить только этот платеж. В идеале взнос каждый месяц должен быть не меньше суммы в два, а то и в три раза больше ежемесячного платежа. Ведь чем быстрее вы вернете деньги, тем меньше придется переплачивать.

- Отличным выходом будет гасить долг за счет дополнительных доходов, если они есть. Например, это может быть подработка или средства от сдачи квартиры.

- Автоматический платеж тоже станет хорошим помощником. Если его настроить, то деньги будут списываться с каждой зарплаты, и необходимость пополнять счет самостоятельно исчезнет. Но работает это, только если заемщик получает зарплату в том же банке, где открыта кредитка.

Что такое льготный период карты?

Для своих клиентов банк делает поощрения в виде предоставления грейс-периода. Это оптимальный вариант погасить кредитную карту Сбербанка выгодно.

Эта опция подразумевает, что если заемщик вернет деньги на счет раньше установленного срока, то начисления процентов не произойдет, но в случае просрочки последуют штрафы в виде процентных ставок. Например, клиент совершил покупку с помощью кредитной карты, а на через 15 дней в день зарплаты вернул на нее потраченную сумму.

Длительность периода не превышает 50 дней. Это почти два месяца. При правильно выбранном лимите и грамотном расходовании заемных средств внести потраченную сумму обратно на карту вполне возможно.

Наличие такой поблажки от банка не гарантирует того, что клиент не будет возвращать денежные средства сверх потраченной суммы, потому как есть установленный минимальный платеж в размере 5%, который вносится каждый месяц вне зависимости от пользования картой.

Практические советы погашения без процентов полностью

Чтобы быстро избавиться от образовавшейся задолженности по кредитке можно погасить ее досрочно в течение льготного периода. Чтобы сделать все правильно, воспользуйтесь следующими рекомендациями:

- Старайтесь вносить суммы, превышающие минимальные платежи. Хоть они и небольшие, всего 5% от потраченной суммы, но к ним прибавляются проценты за пользование заемными средствами. В итоге задолженность будет расти, а выплаты растянутся на длительное время.

- Если у вас появился дополнительный источник дохода, направьте эти деньги на погашение кредита.

- Сохраняйте все чеки, желательно с копиями, поскольку краска со временем стирается, или в электронном виде. Они помогут доказать свою правоту при спорной ситуации или уточнить, когда именно вы начали пользоваться кредитным лимитом.

- Не снимайте с кредитки деньги без острой необходимости. За такие операции взимается комиссия, а также сразу начинает начисляться большой процент годовых.

Если вы решили погашать полностью задолженность по кредитной карте Сбербанка, недостаточно просто внести всю сумму. Для подстраховки распечатайте выписку по счету. Ее можно найти в личном кабинете или запросить у менеджера в банке. Только полностью погасив долг, вы сможете возобновить льготный период и снова начать пользоваться заемными средствами, не уплачивая процентов.

Рассмотрим распространенные проблемы, которые возникают при попытке погасить задолженность:

- Была внесена вся сумма долга, но потом выяснилось, что образовалась просрочка. Чтобы закрыть кредитку, стоит обратиться в банк и запросить выписку по счету. Вы могли забыть об оплате годового обслуживания или Мобильного банка. Даже несколько рублей долга испортят кредитную историю.

- Минимальный платеж внесен , но он погашен не полностью. За переводы из других банков взимается комиссия – внимательно ознакомьтесь с ее размером перед подтверждением платежа.

- Льготный период еще не закончился, а проценты начисляются. Вероятно одно из двух – либо вы неправильно рассчитали сроки погашения долга, либо снимали наличные. Уточнить дату внесения минимального платежа и его размер можно в личном кабинете.

- Платеж выполняется долго. Банковские переводы не обрабатываются в ночное время и в выходные, праздники. Также не исключен технический сбой, ошибка в заполнении реквизитов. Рекомендуется перепроверять указанные данные и вносить минимальный платеж за несколько дней до крайней даты.

Способов погашения кредитной карты Сбербанка множество, но, чтобы избежать выплаты штрафа, важно избегать просрочек. Льготный период, в течение которого не начисляются проценты, составляет 50 дней. Оплачивать кредит можно через личный кабинет, телефон, банкомат или банковское отделение. Если эти способы не подходят, можно сделать перевод с карты или из офиса другого банка, но в этом случае будет удержана комиссия за проведение платежа.

Как выяснить, сколько вносить денег?

Перед тем как погасить кредитную карту Сбербанка, важно знать точную сумму задолженности и размер требуемого минимального платежа. Такие сведения можно получить несколькими способами:

- Банк оповещает своих клиентов через смс на указанный в договоре номер телефона.

- Помимо смс клиенту пришлют на электронную почту специальный отчет по операциям на карте.

- Можно зайти в Сбербанк-онлайн и в личном кабинете посмотреть эту информацию.

- Пойти в любое отделение банка.

Задолженность по кредитной карте Сбербанка: как оплатить

Кредитная карта Сбербанка − это распространенный банковский продукт, которым клиент пользуется повсеместно. Он открывает перед своим владельцем неограниченные возможности, с его помощью можно совершать покупки и снимать наличные в банкоматах, при этом клиенту необязательно находиться в своем городе.

Как показывает практика, выгоднее брать деньги небольшими суммами и на короткое время. Если клиент возвращает средства в срок, то не взимаются проценты. Взял тысячу и вернул столько же, отличный выход из сложной ситуации, но такое решение возможно, если держатель знает правила пользования кредитной картой.

Использование пластиковой кредитной картой Visa открывает перед держателем неограниченные возможности. С ее помощью клиент может заплатить за покупку в торговых точках или через интернет. Если воспользоваться Сбербанком Онлайн, то пополнить другие карточки или счета не составит труда, при этом не нужно выходить из дома и провести транзакцию в любое удобное время.

Так же быстро можно пополнить мобильный счет или пластик человека, находящегося на другом конце страны. Чтобы комфортно было ей расплачиваться, почти во всех торговых точках установлены специальные терминалы. В них можно рассчитаться кредиткой без дополнительных процентов.

Когда клиент по каким-либо причинам делает возврат товара, средства, уплаченные за него, продавец переведет на карточный счет.

В зависимости от того, какие транзакции проводятся по карточке − наличные или безналичные расчеты, установлены тарифные планы дополнительных сборов. Обычно их предоставляют клиенту во время получения пластика с документацией.

Если использовать ее при оплате в супермаркетах, то придется предъявить удостоверение, подтверждающее личность, продавец должен знать, что карточка покупателя. После покупки нужно будет подписать чек-слип, если во время операции ПИН-код не вводился.

Жестких ограничений для держателей нет. Можно отовариваться в торговых точках, заказывать лоты в интернете. Везде, где есть возможность оплатить по безналу, используя кредитку. Во время получения ее в банке стоит уточнить у специалиста, какие транзакции можно проводить и он предоставит список. Как правило, с пластика любого финансового учреждения России направить средства разрешается на:

- закупку продуктов и товаров для ухода за хозяйством;

- покупку проездных документов на поезд и самолет;

- оплату культурных мероприятий: посещение кинотеатров или ресторанов;

- прокат автомобилей;

- коммунальные услуги;

- погашение кредитов других учреждение;

- пополнение дебетового счета;

- перечисление на электронные кошельки.

Перечень растет, не меняется основное ограничение − снятие наличности. Такого рода операции требуют оплаты процентов и в некоторых случаях они огромные.

Сегодня Сбербанк открыл много новых возможностей для тех, кто является держателем Visa Gold. Они могут воспользоваться консьерж − службой, предоставляющая информацию обо всех ресторанах, кафе, барах, а также о бронировании билетов и номеров отелей в Белоруссии, Турции или других странах. Связаться с ней можно по телефону 8 800 700 79 76, узнать о программах скидок и привилегий, получить квалифицированную медицинскую и юридическую консультацию.

Кроме этого, банк увеличил льготный период до 50 дней. Пенсионерам созданы особо выгодные условия, они могут пользоваться своей кредиткой в любое время и погашать займ, не дожидаясь пенсии.

Золотая кредитка открывает перед своим владельцем неограниченные возможности, ней можно оплачивать товары и услуги за границей, отдыхая и душой и телом. Но такое их число требует от человека научиться, рационально ими пользоваться. Так, к примеру, чтобы не переплачивать проценты ее надо правильно пополнять:

- осуществить безналичное перечисление с дебетового продукта;

- внести деньги с использованием терминала;

- отправить перевод с другого финансового учреждения;

- используя сервисы от Визы;

- посетив одно из отделений Сбербанка.

Использование ее начинается сразу после оформления и активации. Этот продукт доступен только тем, кто получает зарплату в банке, имеет в нем личный вклад или потребительский кредит. Изначально можно просто оставить онлайн-заявку на официальном сайте, дождаться положительного решения и обратиться в ближайшее отделение.

Чтобы свободно обращаться со средствами на счете, нужно узнать размер задолженности. Также актуальная информация о том, когда заканчивается льготный период, в течение которого вернуть деньги разрешается без оплаты процентов. Оформление карточки должно быть правильным, все реквизиты вписать точно, в противном случае можно получить отказ от финансового учреждения, править введенные данные нельзя.

Отчет о тратах можно быстро получить в Сбербанке Онлайн, достаточно войти на свою страницу и нажать на кнопку “Сформировать отчет“. Очень выгодно пользоваться кредиткой, но только за льготный период, никаких переплат, беготни по знакомым в поисках того, кто даст взаймы. Подтверждения о транзакциях всегда приходят на мобильник, поэтому можно легко отслеживать свои траты.

Клиент Сбербанка должен работать и тогда он может получить кредитку на лучших условиях. Ее также разрешается использовать в качестве дебетовой. Разницей между двумя пластиками является комиссия за ежегодное обслуживание.

Сбербанк для своих клиентов предлагает пластиковые кредитные карточки на самых выгодных условиях с неограниченными возможностями оплаты услуг и товаров по безналичному расчету.

Выгода эксплуатации кредитки россиянами очевидна. Инструкции и порядок действий описаны в личном кабинете, если появились сложности, то можно войти в него и найти ответы на любые интересующие вопросы.

Чтобы правильно гасить кредитную карточку, нужно учитывать льготный период. Это срок, в течение которого не начисляются проценты. Составляет он 50 дней: 30 дней дается на покупки, следующие 20 – на погашение задолженности. Отсчет начинается с первой операции по кредитке – если в течение следующих 50 дней не внести оплату , начнет начисляться неустойка в размере 36% годовых. Рассчитать льготный период кредитования можно на сайте Сбербанка с помощью интерактивного сервиса.

Другие условия погашения кредита:

- Если не получается вернуть всю сумму в течение льготного периода, можно вносить платежи ежемесячно, но на остаток долга будут начисляться проценты.

- Минимальный взнос – 5% от потраченной суммы, но не менее 150 руб.

- Важно избегать просрочек. Банк всегда уведомляет о приближении даты очередного платежа по СМС, также эту информацию в любое время можно уточнить в Сбербанке Онлайн. Можно подключить Автоплатеж – в этом случае определенная сумма будет списываться с зарплатной карты или карточки другого банка каждый месяц. Не забудьте уточнить, взимается ли комиссия за перевод.

- Досрочное погашение допускается в любое время.

Важно! При обналичивании денег с кредитки через банкомат удерживается комиссия не менее 390 руб. , а проценты начинают начисляться сразу. Льготный период на такие операции не распространяется, поэтому в интересах заемщика погасить задолженность максимально быстро.

Погашать задолженность выгодно с другой карточки Сбербанка – например, зарплатной. Переводы между своими счетами бесплатные, поэтому платить комиссионный сбор не придется .

Один из самых доступных способов – оплата через банкомат. В меню нужно выбрать «Внести наличные» либо «Погасить кредит», затем внести необходимую сумму по одной купюре и нажать «Далее». После этого следует проверить данные и подтвердить списание.

Можно выплачивать кредит через Сбербанк Онлайн. Инструкция:

- Авторизоваться в личном кабинете.

- Выбрать «Операции/Переводы между своими картами».

- Выбрать карточку для списания.

- Указать сумму и подтвердить операцию.

Сервисом удобно пользоваться с телефона, скачав мобильное приложение. На сайте online.sberbank.ru доступны также переводы с карт других банков в разделе «Операции/Платежи и переводы».

Для оплаты через Мобильный банк следует отправить СМС на номер 900 с текстом: КРЕДИТ №счёта сумма №карты (указывается 20 цифр номера счета из договора и последние 4 цифры номера карточки).

Еще можно оплатить кредит через операциониста. Достаточно прийти в кассу Сбербанка, сообщить номер карточки или счета , а также предъявить паспорт.

Есть банки, которые работают только в сети и не имеют фактического офиса. К ним относится «Тинькоффбанк». Как погасить кредитную карту «Тинькофф»? Зайти на сайт банка и открыть личный кабинет. Через него можно будет с одной карты перевести деньги на другую.

Удобство этого способа заключается в том, что не нужно искать банкоматы или стоять в очереди в отделении.

Но и минусы у этого способа имеются. Например, то что платеж приходит не сразу, и пока он находится в пути, человек будет сильно переживать.

Самый надежный способ, который можно придумать. Как погасить долг по кредитной карте и быть уверенным в том, что деньги на счету? Правильно, прийти с наличными в банк. Времени это занимает относительно немного, а вот спокойствия значительно больше. Из минусов может быть только очередь и не очень компетентные сотрудники банка.

Процедура закрытия кредитки

Если вы не пользуетесь кредитной картой, ее нужно закрыть. Банк не имеет права аннулировать счет без заявления клиента, а значит, очередную годовую плату вам все равно придется внести. Как правильно закрыть кредитку Сбербанка?

- Подойдите в отделение банка с паспортом.

- Напишите заявление на закрытие расчетного счета кредитной карты. Бланк документа вам выдадут в Сбербанке.

- На закрытие счета и проверку дается 45 дней. В это время может возникнуть техническая задолженность, которую следует оплатить, обычно она небольшая. Только по истечении установленного срока кредитная организация сможет аннулировать кредитную карточку.

- Когда счет закроется, запросите у банка справку о выполненных обязательствах. Этот документ послужит подтверждением, что финансовых претензий со стороны кредитора к вам нет.

Если учитывать все особенности кредитной карты, можно пользоваться ею без процентов и быстро закрыть в случае необходимости. Любые вопросы по обслуживанию вам поможет решить контактный центр Сбербанка или онлайн-консультант на сайте.

Когда человек решил, что больше не нуждается в кредитной карте, он должен сделать следующее:

- Проверить баланс карты и погасить имеющуюся задолженность.

- Составить заявление в банк с просьбой закрыть карту. Желательно иметь на руках документы, которые подтверждают внесение платежа. Некоторым банкам нужно еще написать заявление на закрытие договора.

- После того как все документы сданы, заемщик должен получить на руки документ, в котором прописано, что счет закрыт.

- Дальше нужно будет немного подождать. По прошествии, допустим, недели можно позвонить в банк и узнать состояние счета на данный момент. Бумагу, которую выдали в банке, терять или выкидывать нельзя.

Все эти шаги нужны для того, чтобы кредитная история осталась хорошей.

Когда клиент полностью выплатил долг Сбербанку, и карточка становится не нужна, то возникает вопрос о ее закрытии. В этом нет ничего сложного: нужно пойти в банк, попросить предоставить выписку по счету. Это необходимо сделать, чтобы быть уверенным, что займ возвращен полностью, до копейки, а также оплачены другие услуги, такие как мобильный банк.

Беря на себя долговые обязательства, стоит заранее знать как погасить кредитную карту Сбербанка, и понимать, из каких средств будут производится выплаты. Только в этом случае ее использование может стать выгодным для клиента.

В заключение хочется сказать, что нельзя необдуманно оформлять кредитные карты. Именно от финансовой безграмотности кредитки становятся непосильной ношей.

Как бы парадоксально это ни звучало, но кредитные карты для состоятельных людей. Потому что чтобы правильно ей пользоваться, нужны деньги, которые среднестатистический гражданин надеется получить с кредитки.

Даже если кредитная карта уже лежит в кошельке, можно правильно научиться ею пользоваться. Для этого надо выучить основные финансовые правила, и тогда кредитка из врага станет другом.

Использование кредиток прочно вошло в жизнь многих граждан. Удобство применения карт с кредитным лимитом трудно переоценить. Владелец имеет круглосуточный доступ к заёмным средствам, может беспроцентно пользоваться в течение грейс периода, возвращать часть потраченных денег благодаря системе кэш-бека. Если по каким-либо причинам потребитель решил закрыть кредитную карту, то сделать это нужно правильно. Так заёмщик оградит себя от просрочек, штрафных санкций и лишних трат.

Как правильно закрыть кредитную карту

Следует отметить, что погашение задолженности в полном объёме по действующей кредитке не означает закрытие договора. Многие банки перевыпускают карты в автоматическом режиме, когда срок прежнего пластика подходит к концу. Если владелец кредитки больше не испытывает в ней нужды, то нужно расторгнуть договор с банком. В ином случае за ежегодное обслуживание или дополнительные услуги будут списываться средства, а на образовавшийся долг начисляются проценты.

Чтобы правильно закрыть кредитную карту, владельцу пластика нужно придерживаться следующего алгоритма действий.  Алгоритм закрытия кредитной карты

Алгоритм закрытия кредитной карты

- Погашение сформировавшегося долга в полном размере. Чтобы уточнить актуальную задолженность, пользователь может обратится в отделение кредитора за справкой. Также сведения о состоянии баланса можно узнать с помощью дистанционных сервисов, которые присутствуют практически у каждого банка: интернет банк, мобильное приложение. Если нет времени на посещение офиса кредитной организации, можно совершить звонок в колл-центр. Оператор горячей линии предоставит необходимую информацию, и даст совет как закрыть кредитную карту грамотно.

- Подать письменное заявление о расторжении договора и уничтожении кредитки. Оставить запрос на закрытие счёта можно в отделении банка, либо если у кредитора нет представительств в вашем населённом пункте, воспользоваться услугами почты. Одновременно с этим необходимо отключить все имеющиеся платные услуги и опции. Это может быть смс информирование, страховая защита, мобильный банк. После рассмотрения запроса, банковская организация уничтожает пластик. Сотрудник банка на глазах у клиента должен разрезать карту, лучше всего на несколько частей. Так как вся информация по счёту содержится на магнитной полосе и электронном чипе, нужно убедиться, что данные места повреждены. Если банк обслуживает клиентов дистанционно, то после закрытия кредитки владельцу самому нужно уничтожить карту. В среднем процесс закрытия кредитного пластика занимает до 45 дней. Банку нужно время для подтверждения полного погашения задолженности, и отсутствии безналичных расходных операций, которые списываются через какое-то время.

- Получить справку о закрытии кредитного счёта и отсутствии задолженности. Некоторые банки выдают указанные справки после определенного срока. Например, через 30 дней с момента процедуры закрытия. Не стоит игнорировать данный этап. Справка о том, что клиент исполнил все обязательства и погасил кредит, понадобится при возможных претензиях кредитора о наличии долга. Банки дистанционного обслуживания присылают справку по почте. На документе обязательно должна стоять печать кредитора.

Нужно ли закрывать карту, которая не используется

Карту с кредитным лимитом, которую не планирует применять клиент в дальнейшем, нужно обязательно закрыть. Даже если по кредитке не проводятся расходные операции, с неё могут списываться различные комиссии. Если владелец пластика вовремя не проконтролирует такое списание, то по счёту образуется долг. На сформировавшуюся задолженность начнут начисляться проценты, что может привести к значительным денежным потерям.

Если у карты истекает срок годности, и клиент не желает дальше ею пользоваться, то в аналогичном порядке проводится процедура закрытия. Иначе банк может выпустить карту в автоматическом режиме, а также списать комиссию за повторную выдачу.

Как закрыть карту с просроченным долгом

Просрочка может возникнуть если пользователь потратил средств больше, чем предусмотрено лимитом, либо не внёс обязательный платёж в указанном в выписке размере.

Если допущены какие-либо нарушения по исполнению обязательств, банк начисляет штрафы, неустойки, пени. Чтобы закрыть карту с просроченным долгом, нужно оплатить сумму, включающую все штрафные санкции.  Закрываем кредитку с долгом

Закрываем кредитку с долгом

Перед внесением средств уточните полный размер задолженности. После оплаты нужно написать заявление о закрытии счёта, и через установленное банком время, получить справку об отсутствии задолженности. к содержанию

Проверка статуса закрытия кредитной карты

Если клиент погасил задолженность в полном размере, это не гарантирует, что баланс карты стал нулевым. Возможно, в течение расчётного периода были начислены комиссии за услуги или дополнительные опции. Поэтому обязательно нужно удостовериться, что процесс закрытия кредитки прошёл успешно.

Подтверждением расторжения договора являются справки о закрытии кредитного счёта в данном банке, и отсутствии какого-либо долга. Справка защитит интересы клиента, если возникнет спорная ситуация, когда кредитор может выставить новый долг.

После оплаты завершающего платежа можно следить за состоянием счёта через дистанционные сервисы. Если осталась какая-либо недоплаченная сумма, нужно как можно скорее её погасить. к содержанию

Как закрыть кредитную карту Сбербанка

Пластиком с кредитным лимитом Сбербанка пользуется огромное количество граждан. Это обусловлено лидирующими позициями банка в сфере кредитования и широкой сетью представительств. Многие клиенты получают кредитку Сбербанка как бонус к имеющемуся продукту, например, потребительскому или ипотечному кредиту, или открытому вкладу. Привилегии получают участники зарплатного проекта Сбербанка. Для них оформление кредитки не требует предоставления справок о доходе и копии трудовой книжки. Нужен только паспорт заёмщика, все остальные сведения уже находятся у кредитора. Закрываем кредитку Сбербанка

Рассмотрим порядок действий для клиента, желающего закрыть кредитную карту Сбербанка.

- Обратиться в отделение банковской организации, где производилась выдача кредитки. При себе необходимо иметь паспорт.

- Составить письменное заявление на закрытие счёта. Чаще всего сотрудники дают уже готовую форму запроса, нужно лишь подписать бланк.

- Получить выписку об имеющейся задолженности.

- Оплатить полностью сумму, указанную в выписке.

- Проверить состояние баланса в первый день платежного периода. Сделать это можно в отделении кредитора, либо в личном кабинете интернет сервиса «Сбербанк Онлайн».

- Через 45 дней получить в банке справку об отсутствии задолженности и закрытии кредитного счёта. Справка будет служить гарантом того, что банк не имеет претензий к заёмщику. Сохранять справку желательно в течение 3 лет.

Значимость процедуры закрытия кредитной карты

К вопросу закрытия кредитного счёта нужно относится с высокой долей ответственности. Кредиторы не желают терять благонадежных заёмщиков, поэтому делают всё, чтобы клиент продолжал пользоваться их услугами. Например, автоматический выпуск карты взамен пластика с истёкшим срока действия, является мерой для удержания клиента.

Если нет надобности в заёмных средствах, лучше поскорее закрыть кредитку. Это поможет сэкономить деньги пользователя за обслуживание карты.

В случае, когда потребитель хранит карту на запас, чтобы под рукой всегда была определенная сумма средств, целесообразно отключить все платные услуги. Особенно это касается программ страховой защиты, когда ежемесячно списывается значительная денежная сумма.

Всегда проверяйте статус закрытия карты. В некоторых ситуациях у оператора банка отображаются неактуальные сведения о карточном счёте, поэтому внесенный платёж может оказаться недостаточным для закрытия. Через несколько дней не поленитесь посетить отделение кредитора или совершить звонок в контактный центр для уточнения информации.

Своевременное закрытие неиспользуемой кредитки убережет от просрочек и штрафов, а также сохранит безупречную репутацию заёмщика. Все кредитные обязательства отражаются в кредитной истории клиента. Любое нарушение договора негативно скажется на рейтинге заёмщика, и в дальнейшем оформить кредит на крупную сумму будет проблематично.