Содержание

- Учет выданных займов: проводки

- Требования к сотруднику

- Оформление соглашения о беспроцентном займе

- Налогообложение по кредиту работнику компании

- Что это такое

- Нормативная база

- Цели кредита

- Документальное оформления займ сотруднику от организации

- Облагается ли НДФЛ в 2019 году

- Займы работникам: от предоставления до погашения

- Когда у работника-заемщика возникает доход, облагаемый НДФЛ, а когда — нет

- Учет займа у работодателя-заимодавца

- Учет займов, полученных организацией от сотрудников и выданных им

- Займы, полученные организацией от сотрудников

- Единый социальный налог

- Займы, выданные сотрудникам организацией

Учет выданных займов: проводки

Бухгалтерские проводки по займам будут зависеть от того, признается ли выдача займа финансовым вложением для займодавца.

Мы рассматривали в отдельной консультации условия для признания финансовых вложений.

Применительно к займу финансовым вложением будет считается лишь процентный заем. Если заем выдается без процентов, то и учет его будет вестись не на счете учета финансовых вложений, а на счете учета расчетов.

На займы выданные проводки будут такие (Приказ Минфина от 31.10.2000 № 94н):

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Предоставлен процентный заем | 58 «Финансовые вложения», субсчет «Предоставленные займы» | 51 «Расчетные счета, 52 «Валютные счета», 10 «Материалы», 41 «Товары» и др. |

| Предоставлен беспроцентный заем | 76 «Расчеты с разными дебиторами и кредиторами» | 51, 52, 10, 41 и др. |

Заем в неденежной форме облагается НДС у займодавца (пп. 1 п. 1 ст. 146, пп. 15 п. 3 ст. 149 НК РФ). Поэтому при предоставлении неденежного займа займодавец должен начислить НДС:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Начислен НДС при предоставлении неденежного процентного займа | 58 | 68 «Расчеты по налогам и сборам» |

| Начислен НДС при предоставлении неденежного беспроцентного займа | 76 | 68 |

Требования к сотруднику

В каждой компании приняты собственные правила, применяемые при кредитовании работников. Некоторые предприятия в качестве средства мотивации выдают небольшие суммы в долг работникам практически с момента их трудоустройства в компанию, другие – после прохождения испытательного срока работы.

В серьезных компаниях решение о выдаче работнику беспроцентного займа в соответствии с его заявлением принимается руководством организации исходя из материальных возможностей компании и с учетом характеризующих заявителя факторов в виде:

- его личностных качеств (ответственность, качество труда);

- продолжительности работы в компании;

- величины получаемого дохода (заработной платы);

- наличия действующих (непогашенных) долгов по ссудам в различных кредитных организациях;

- характеристики непосредственного руководителя работника;

- целей, для которых запрашивается ссуда.

Потенциальный заемщик входит в число сотрудников организации, в которую он обращается за кредитом, а потому практически все требуемые для рассмотрения вопроса о выдаче средств документы находятся в бухгалтерии и кадровой структуре работодателя.

При положительном рассмотрении заявки в организации готовится соответствующий приказ и уведомление (распоряжение), после чего с работником подписывается договор о займе.

Источником денежных ресурсов для выдачи займов могут служить личные деньги руководителя организации, часть резервного, уставного или других фондов, а также нераспределенная прибыль предприятия.

Выдаваемые средства не касаются коммерческих или предпринимательских целей ни одной из сторон соглашения.

Важно! Если сотрудник запрашивает крупную сумму средств с указанием конкретной цели их использования, работодатель вправе запросить подтверждающие документы (план квартиры проживания или договор-намерение при покупке жилья, справку о составе семьи, медицинское заключение при необходимости лечения).

Оформление соглашения о беспроцентном займе

При заключении договора о кредитовании с сотрудником сделка должна производиться в письменном виде (ст. 808 ГК РФ, ст. 5 ФЗ №82 (19.06.00)). В качестве образца может использоваться стандартный кредитный договор, в который добавляются специфические условия, касающиеся конкретной сделки.

Величина процентной ставки за пользование ресурсами прописывается в тексте документа. Если размер ставки не указан, то получатель ссуды обязан производить оплату вознаграждения по займу в размере ставки рефинансирования, установленной ЦБ РФ на день погашения долга. В ситуации с беспроцентной сделкой условие должно прописываться с указанием ставки в размере 0% (ст. 809 ГК РФ).

В тексте должны прописываться и другие условия предоставления займа в виде:

- его размера;

- срока выдачи (даты выдачи средств и окончательного возврата);

- целевого назначения.

Договор должен содержать сведения о:

- месте и дате заключения сделки;

- наименовании кредитора и его руководителе (учредителе);

- данных заемщика (работника);

- периодичности и способах погашения долга с указанием возможности досрочного возврата полученных средств;

- штрафных санкциях при нарушении любой из сторон условий соглашения;

- обстоятельствах форс-мажора, освобождающих участников договора от исполнения обязательств;

- конфиденциальности документа, то есть неразглашении условий соглашения иным лицам за исключением случаев, предусмотренных законодательно;

- способах разрешения сторонами спорных вопросов, возникающих при исполнении соглашения.

В случае продления срока действия сделки или корректировки иных ее условий сторонами подписывается дополнительное соглашение к договору, являющееся его неотъемлемой частью.

Договор вступает в силу с момента получения заемщиком (сотрудником) денег, подтверждаемого кассовым (расходным) ордером или платежным поручением в зависимости от способа получения денег (наличными, перечислением на счет заемщика в банке).

Порядок возврата займа указывается в тексте соглашения, в противном случае заемщик вправе по своему усмотрению погашать долг путем внесения денег в кассу кредитора или перечислением средств на расчетный счет предприятия.

Важно! Если кредит носит целевой характер, то заемщик должен в оговоренный срок представить организации-работодателю документы, подтверждающие использование ссуды на предусмотренные в договоре цели (договор купли, платежное поручение, акт приемки, расписку).

Налогообложение по кредиту работнику компании

Работодатель, выдавший беспроцентный кредит, не получает от исполнения сделки доходов, поэтому не производит выплату налогов.

Получение беспроцентной ссуды сотрудником влечет для последнего налоговые последствия, так как он получает материальную выгоду, выраженную в виде экономии средств на отсутствии процентов по сделке (ст. 212 НК РФ). Подобный доход подлежит налогообложению на общих основаниях.

После выдачи беспроцентной ссуды компания обязана производить:

- начисление НДФЛ по ставке 35% на сумму сэкономленных процентов в течение всего периода действия договора о займе (ежемесячно по последним числам месяца);

- удержание налога с любых доходов сотрудника-заемщика с учетом того, что общая сумма удерживаемого НДФЛ не должна быть больше 50% выплачиваемого дохода;

- перечисление НДФЛ в бюджет на следующий рабочий день после удержания.

Доход в виде экономии на отсутствии процентов не облагается налогом на доходы физического лица в случаях, если:

- ссуда предназначена для нового строительства или для покупки в пределах территории Российской Федерации жилья (дома, комнаты, доли в жилом помещении), земельного участка с расположенным на нем жилым строением или для проведения индивидуального жилищного строительства (ИЖС);

- кредит выдан банковским учреждением, расположенным на территории РФ, для рефинансирования целевого займа, выданного для ведения ИЖС или покупки жилья.

Что это такое

Часто сотрудники обращаются за получением ссуды не в кредитную организацию, а к работодателю, т. к. в этом случае деньги можно взять в долг без переплаты.

Условия займа индивидуальны и устанавливаются руководством. Для его оформления работник пишет заявление, в котором указывает причины необходимости в деньгах и цели их расходования. Составляется договор, в нем отражают условия сделки. Он начинает действовать с момента получения суммы.

Данный факт работник подтверждает следующими документами:

- платежным поручением;

- расходным ордером;

- распиской.

Беспроцентный кредит от организации сотрудник вправе выплатить досрочно. Если в соглашении срок погашения долга не указан, то возместить его заемщик обязан по требованию руководства в 30-дневный срок.

Погашать ссуду труженик может наличными через кассу работодателя, перечислять на счет, суммы могут удерживаться из его заработка. Конкретный порядок необходимо отразить в договоре.

Займ выдается наличными либо перечисляется на счет или карту работника. НДФЛ с беспроцентной ссуды удерживается с получателя средств.

Нормативная база

Договор займа между работодателем и сотрудником составляется на основании положений главы 42 ГК. Ссуда является беспроцентной в соответствии со ст. 809 ГК.

Законодательство не содержит ограничений и запретов на выдачу сумм работникам в долг. В бухучете данная операция должна быть грамотно отражена. Правильно нужно составлять соглашение, обязательно указать факт беспроцентного пользования деньгами.

Статья 809. Проценты по договору займа

Организация или учредитель, выдающие ссуду, с ее суммы никакие налоги не платят. За уплату НДФЛ несет ответственность только заемщик.

При покупке на заемные средства жилья следует запросить у ИФНС справку о применении налогового вычета.

Компания вправе выдать труженику займ не только деньгами, но и товаром. Об этом свидетельствует п. 1 ст. 807 ГК.

По ст. 812 ГК сотрудник вправе оспорить соглашение, если имущество или деньги переданы ему не в том объеме и не так, как предполагалось. В данной ситуации договор является недействительным.

Возврат долга в сроки и в порядке, установленном в соглашении, предполагает ст. 810 ГК.

Статья 810. Обязанность заемщика возвратить сумму займа

Цели кредита

Займ сотруднику от организации может выдаваться на личные нужды или определенные мотивы. Закон не содержит ограничений на использование полученных таким способом средств.

Ссуда от работодателя выдается на следующие цели:

- возведение дома или приобретение участка под застройку;

- строительство гаража;

- покупка машины;

- строительство или приобретение готового жилья;

- покупка электроники и другие бытовые приобретения;

- отдых и лечение;

- оплата образования.

Если займ выдан на определенные цели, кредитор вправе запросить у заемщика бумаги, подтверждающие целевое расходование средств. В противном случае сделка может быть расторгнута.

Гражданское законодательство не ограничивает время погашения займа и его пролонгации. Обычно руководство выдает персоналу деньги в долг на срок до года, но он вправе продлить его на свое усмотрение.

Заемщик должен предоставить работодателю уведомление от ИФНС о том, что из его заработка не нужно взимать налог с материальной выгоды. Для получения бумаги гражданину необходимо подтвердить целевое использование средств.

Документальное оформления займ сотруднику от организации

Сначала сотрудник, желающий получить от работодателя деньги в долг, пишет заявление.

В нем он указывает:

- планируемое расходование средств:

- сумму;

- желаемый срок пользования ссудой;

- способ погашения (например, ежемесячное удержание определенного процента от заработка).

Как оформить заявление правильно подскажет бухгалтер, о правилах составления документа можно прочитать в интернете. Никаких других бумаг от работника не требуется. Все данные о нем есть в кадровой службе организации.

Договор займа между юрлицом и гражданином оформляется только в письменном виде. Подтверждает наличие соглашения и его положения расписка сотрудника либо другой документ, свидетельствующий о передаче определенной суммы или имущества. Например, акт передачи.

В соглашении нужно указать данные сторон, их права, обязанности, ответственность, основные условия сделки, достигнутые при предварительной договоренности, подписи заемщика и кредитора. Компания ставит печать на документ.

Для каждой стороны оформляется один экземпляр документа. При значительной сумме ссуды следует составить график ее погашения в качестве приложения к договору.

Работодателям необходимо знать, можно ли удерживать часть средств из зарплаты заемщика, если он добровольно не погашает задолженность. Такой вариант допустим, если прописан в договоре. При указании в соглашении другого способа возвращения долга, например, перечислением на счет компании, самовольно удерживать деньги из зарплаты недопустимо.

Если должник не возвращает деньги в установленный срок, он обязан уплатить проценты, их размер прописан в ст. 395 ГК за каждый день просрочки (ст. 811 ГК).

Статья 811. Последствия нарушения заемщиком договора займа

Обычно процент начисляется раз в месяц, если иной порядок не предусмотрен соглашением (ст. 809 ГК).

Если проценты в соглашении не отражены, то они определяются по учетной ставке, актуальной на день погашения ссуды или ее части (ст. 809 ГК).

Если сумма выдана бессрочно, т. е. до востребования, то возместить ее труженик должен за 30 дней с даты предъявления компанией требования об этом (ст. 810 ГК).

Перед тем как выдать ссуду директору, нужно ознакомиться с законодательством об ООО и АО в отношении сделок с заинтересованностью. Составлять договор займа или нет решается собранием участников ООО или акционеров. От лица организации соглашение подписывает учредитель. Такой порядок необходим при выдаче крупного займа, сумма которого превышает ¼ стоимости активов по данным бухучета за последний отчетный период.

Условия соглашения любая из сторон вправе изменить из-за трудного финансового положения. Нередко руководство заменяет составленный ранее договор займа на документ о дарении или «прощении» долга.

Для срочных онлайн займов от Ферратум не требуются поручители и справки с работы.

Для срочных онлайн займов от Ферратум не требуются поручители и справки с работы.

Как взять займ под расписку в Москве — читайте .

Условия договора

В договоре отражают:

- сумму ссуды;

- процесс и сроки погашения долга (одним платежом или частями);

- способ возврата средств: внесение наличных в кассу или безналом на счет;

- размер процентов и периодичность их начисления и погашения;

- порядок урегулирования споров;

- непредвиденные обстоятельства.

Сотрудник, получающий заработок от организации-кредитора может погашать займ путем удержания определенной суммы из зарплаты.

Облагается ли НДФЛ в 2019 году

Бухгалтер выдавшей займ организации должен знать, облагается ли этот доход сотрудника НДФЛ.

Работник получает материальную выгоду (экономию на процентах) от займа в момент погашения беспроцентного или при уплате процентов, размер которых ниже 2/3 учетной ставки Центробанка на дату совершения операции (ст. 212 НК).

Статья 212. Особенности определения налоговой базы при получении доходов в виде материальной выгоды

Для рублевого займа размер экономии равен разнице между процентами, рассчитанными от 2/3 ставки рефинансирования и установленными в соглашении.

В 2019 году датой получения дохода (экономии) является последний день каждого месяца периода действия соглашения. Данные коррективы внесены в ст. 223 НК Законом № 113-ФЗ от 02.05.15.

НДФЛ с займа с низкими процентами или без них исчисляет организация-кредитор и уплачивает в бюджет из начисленного сотруднику заработка. Налог в этом случае равен 35% (ст. 224 НК).

Рассчитывается НДФЛ ежемесячно нарастающим итогом с начала года. Удержания из заработка не могут превышать 50% от суммы к выплате.

Если сотрудник взял ссуду для покупки или строительства жилья, он вправе воспользоваться имущественным вычетом. В этом случае исчисленный НДФЛ бухгалтер ежемесячно уменьшает на сумму вычета. При этом сотрудник должен предоставить в бухгалтерию соответствующие бумаги от ИФНС.

Налог по ставке 35% нельзя уменьшить на стандартные вычеты.

Если работник получает заработок в иностранной валюте, то его доход пересчитывают в рубли по курсу Центробанка на момент его фактического получения.

Если работодатель заключил с подчиненным договор дарения беспроцентной ссуды, то сотрудник не обязан их возвращать, соответственно и материальной выгоды от использования средств у него не возникает.

Сумма подаренных работнику денег будет облагаться НДФЛ по ставке 13%.

Займ сотруднику от организации является для гражданина прекрасной альтернативой банковскому кредиту. Такое отношение со стороны руководства дает человеку высокую оценку как качественного специалиста и ценного работника.

Минимальные проценты или их отсутствие предоставляют возможность практически без переплаты использовать средства для решения поставленных задач. Плюсом для работодателя от такого кредитования является повышение стимула персонала к высокоэффективному труду.

Целевой займ под материнский капитал представляет собою одну из форм государственной социальной поддержки граждан и применяется для оплаты обучения в высших учебных заведениях, для улучшения жилищных условий и для приобретения жилья в ипотеку.

Целевой займ под материнский капитал представляет собою одну из форм государственной социальной поддержки граждан и применяется для оплаты обучения в высших учебных заведениях, для улучшения жилищных условий и для приобретения жилья в ипотеку.

Образец договора займа от учредителя смотрите .

Как взять срочный займ онлайн — читайте .

Займы работникам: от предоставления до погашения

Из статьи Вы узнаете:

Из статьи Вы узнаете:

1. Как правильно оформить предоставление заемных средств работникам.

2. Каков порядок налогообложения и бухгалтерского учета займов работникам.

3. Какие последствия влечет прощение долга сотрудника по займу.

По законодательству РФ выдача займов не является исключительным правом кредитных организаций, поэтому ничто не мешает работодателям «поддержать» своих сотрудников заемными средствами. Условия предоставления займов по месту работы могут существенно отличаться от банковских: меньшая или даже нулевая процентная ставка, более длительный срок возврата или бессрочный заем (до востребования) и т.д. Таким образом, для работников выгода от получения таких займов очевидна. Однако и для работодателя предоставление займов сотрудникам имеет свои плюсы, например, повышение лояльности и дополнительная мотивация сотрудников, способ удержать хороших специалистов. Поэтому работодатели, располагающие достаточными финансовыми возможностями, как правило, не отказывают своим работникам в выдаче займа. О том, что нужно знать бухгалтеру (и не только) о займах сотрудникам, — читайте в статье.

Договор займа с работником

Предоставление заемных средств сотруднику оформляется договором, в соответствии с которым заимодавец (работодатель) предает в собственность заемщику (работнику) определенную денежную сумму, а последний обязуется ее вернуть. При составлении договора займа с сотрудником необходимо учитывать следующие важные условия:

- Форма договора займа – всегда письменная, так как одна из сторон (работодатель) является юридическим лицом (ИП) (п. 1 ст. 808 ГК РФ).

- Дата, с которой договор вступает в силу – определяется датой фактической передачи денег (п. 1 ст. 807 ГК РФ).

- Сумма займа – устанавливается в договоре. Законодательство не содержит ограничений по сумме займов, выдаваемых работодателями своим сотрудникам. Однако если выдача займа является для организации крупной сделкой (сумма займа составляет 25% и более от стоимости имущества по данным бухгалтерской отчетности за последний отчетный период), то решение об одобрении выдачи такого займа принимает не директор, а общее собрание участников общества (ООО), совет директоров (наблюдательный совет) или общее собрание акционеров (АО).

- Валюта займа – рубли. Займы и кредиты в иностранной валюте имеют выдавать только кредитные организации (ст. 9 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле»).

- Проценты по договору за пользование займом – могут предусматриваться, а могут не предусматриваться.

! Обратите внимание: Если в договоре процентная ставка не установлена, по умолчанию она считается равной ставке рефинансирования, действующей на момент возврата займа (части займа) (п. 1 ст. 809 ГК РФ). Для того чтобы заем являлся беспроцентным, в договоре необходимо прописать условие о неначислении процентов, например: «проценты за пользование заемными денежными средствами по настоящему договору не начисляются».

- Срок и порядок возврата займа и процентов – устанавливаются в договоре по соглашению сторон. Если такой порядок не закреплен в договоре, заемщик обязан уплачивать проценты ежемесячно, а сумму займа возвратить в течение 30 дней с момента предъявления требования со стороны заимодавца (п. 2 ст. 809, п. 1 ст. 810 ГК РФ).

- Возможность досрочного погашения займа – закрепляется в договоре. В том случае, если условия досрочного возврата займа не прописаны в договоре, беспроцентный заем может быть возвращен заемщиком досрочно в любой момент, а процентный заем – не ранее, чем через 30 дней с момента уведомления заимодавца о досрочном погашении (п. 2 ст. 810 ГК РФ).

Договор займа с сотрудником составляется в произвольной форме, как правило, на основании заявления работника. Помимо перечисленных условий в договоре займа необходимо прописать срок, на который выдается заем, способ передачи суммы займы (из кассы организации, перечислением на счет работника), способ возврата займа (удержанием из заработной платы, перечислением на расчетный счет организации, внесением в кассу), а также цель получения займа работником. Особенно важно подробно и четко прописать цель получения займа сотрудником, если она связана с приобретением жилья, а также земельных участков под строительство жилья. От цели займа зависит порядок налогообложения НДФЛ материальной выгоды при использовании заемных средств, о чем речь пойдет далее.

Образец договора займа с работником

НДФЛ при предоставлении займа работнику

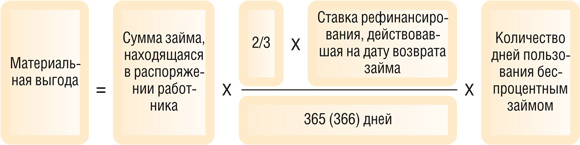

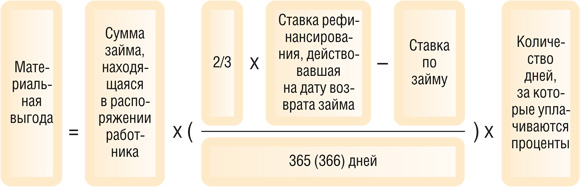

Правильно составить договор займа с сотрудником – это полдела: самое «интересное» для бухгалтера начинается после фактической выдачи займа. Прежде всего, необходимо определить, возникает ли у сотрудника материальная выгода от экономии на процентах за пользование заемными средствами. Доход в виде материальной выгоды появляется в том случае, когда процентная ставка по договору займа меньше 2/3 ставки рефинансирования, действующей на дату получения дохода. Сумму материальной выгоды можно рассчитать по следующей формуле:

МВ = СЗ х (2/3 ст. реф. – ст. з.) / 365 (366) х t , где

- МВ – материальная выгода по договору займа с сотрудником (руб.)

- СЗ – сумма займа по договору (руб.)

- ст. реф. – ставка рефинансирования (%) действующая на дату погашения (частичного погашения) займа (при беспроцентном займе) или погашения процентов по займу (при процентном займе).

- ст. з. – процентная ставка по займу, установленная в договоре

- t – период времени (календ. дн.) за который начисляются проценты (при процентном займе) или пользования заемными средствами (при беспроцентном займе).

Материальная выгода, полученная сотрудником при использовании заемных средств, облагается НДФЛ по ставке 35%. НДФЛ необходимо удержать в день получения работником дохода в виде материальной выгоды, а именно:

- при процентном займе – в день погашения процентов по займу (пп. 3 п. 1 ст. 223 НК РФ);

- при беспроцентном займе – в день возврата заемных средств. Если заем погашается частями, то материальная выгода рассчитывается на каждую дату возврата (Письма Минфина России от 26.03.2013 № 03-04-05/4-282, от 27.02.2012 № 03-04-05/9-223, от 26.03.2013 № 03-04-05/4-282 и от 27.02.2012 № 03-04-05/9-223).

Чтобы лучше понять, каким образом рассчитывается материальная выгода и НДФЛ с нее при предоставлении займа сотруднику, предлагаю воспользоваться примером.

***

Пример расчета материальной выгоды по договору займа с сотрудником

Организация ООО «Омега» заключила договор займа со своим сотрудником Егоровым А.Н. По условиям договора заем в сумме 30 000 руб. выдан 01.09.2014 года на 3 месяца под 5% годовых *. Погашение займа производится ежемесячно равными частями (по 10 000 руб.), проценты также погашаются ежемесячно.

Работник вносил деньги в погашение займа через кассу в последнее число каждого месяца. Ставка рефинансирования на 30.09.14, 31.10.14, 30.11.14 составляла 8,25%, то есть 2/3 ставки рефинансирования — 5,5%.

- Материальная выгода за сентябрь: 30 000 х (5,5% — 3%) / 365 х 30 = 61,64 руб.

- 30.09.14 начислен НДФЛ за сентябрь: 61,64 х 35% = 22 руб.

- Материальная выгода за октябрь: (30 000 – 10 000) х (5,5% — 3%) / 365 х 31 = 42,47 руб.

- 31.10.14 начислен НДФЛ за октябрь: 42,47 х 35% = 15 руб.

- Материальная выгода за ноябрь: (20 000 – 10 000) х (5,5% — 3%) / 365 х 30 = 20,55 руб.

- 30.11.14 начислен НДФЛ за ноябрь: 20,55 х 35% = 7 руб.

* Если бы сотруднику предоставлялся беспроцентный заем, то при расчете материальной выгоды сумму займу нужно было умножать на 2/3 ставки рефинансирования, а не на разницу процентных ставок. Например, материальная выгода за сентябрь составила: 30 000 х 5,5% / 365 х 30 = 135,62 руб.

***

НДФЛ, начисленный с материальной выгоды, удерживается из любых ближайших выплат в пользу сотрудника (например, из заработной платы).

! Обратите внимание: Не облагается НДФЛ материальная выгода, полученная от экономии на процентах за пользование заемными средствами, если заем выдавался сотруднику на новое строительство либо приобретение на территории РФ жилого дома, квартиры, комнаты или доли (долей) в них, а также земельных участков под индивидуальное жилищное строительство, и земельных участков, на которых расположены приобретаемые жилые дома, или доли (долей) в них (абз. 3 пп. 1 п. 1 ст. 212 НК РФ). Для этого необходимо выполнение следующих условий:

- цель займа по договору должна соответствовать одному из перечисленных оснований;

- сотрудник должен предоставить письмо налогового органа о получении права на имущественный налоговый вычет. При этом в письме должен быть указан налоговый агент, то есть организация, выдавшая заем, а также реквизиты договора займа – таковы требования Минфина России (Письмо от 07.06.2013 № 03-04-06/21233).

Налог на прибыль, УСН при предоставлении займа сотруднику

Денежные средства, выданные сотруднику в качестве займа, не относятся к расходам, учитываемым при расчете налога на прибыль и единого налога при УСН. Соответственно, и возврат займа не является доходом ни на общей, ни на упрощенной системе налогообложения.

Однако в том случае, если сотруднику предоставляется процентный заем, сумма начисленных процентов включается в состав внереализационных доходов и подлежит налогообложению (абз. 2 п. 4 ст. 328, п. 6 ст. 250, п. 6 ст. 271 НК РФ).

Прощение долга сотрудника по договору займа

В некоторых случаях работодатель может пойти навстречу сотруднику и простить ему долг по договору займа, например, в связи с тяжелым материальным положением. Существует, как минимум, два варианта оформления такого решения: через соглашение сторон о прощении долга либо по договору дарения.

Если прощение долга оформляется соглашением:

- С момента подписания соглашения у сотрудника возникает доход, равный прощенной сумме долга, который подлежит налогообложению по ставке 13%. Материальной выгоды от экономии на процентах в данном случае нет (Письмо Минфина России от 22.01.2010 № 03-04-06/6-3).

- Сумму прощенного долга организация-заимодавец не имеет права включить в расходы для целей налогового учета.

- С невозвращенной суммы долга сотрудника необходимо начислить страховые взносы (Письма Минздравсоцразвития России от 21.05.2010 г. № 1283-19 и от 17.05.2010 г. № 1212-19).

Если невозвращенная сумма займа оформляется договором дарения:

- В данном случае у сотрудника также возникнет доход, облагаемый НДФЛ по ставке 13%, однако появится и право на налоговый вычет в размере 4 000 руб. с сумм подарков.

- Подаренная работнику сумма непогашенного долга обложению страховыми взносами не подлежит (Письмо Минздравсоцразвития России от 27.02.2010 № 406-19 и п. 1 ст. 7 Закона № 212-ФЗ).

- Как и в случае с прощением долга по соглашению, «подаренная» сотруднику сумма невозвращенного займа не включается в состав расходов для целей налогообложения.

Таким образом, выгоднее и для работодателя и для работника прекратить обязательства по договору займа через договор дарения. Подробнее о том, как правильно оформить подарок сотруднику и на что обратить внимание – Вы можете прочитать в статье Подарки сотрудникам: оформление, налогообложение, учет.

Бухгалтерский учет займов сотрудникам

Операции по предоставлению займов работникам учитываются на счете 73 «Расчеты с персоналом по прочим операциям» на субсчете 1 «Расчеты по предоставленным займам». При этом порядок учетного отражения займов сотрудникам зависит от конкретных условий, установленных договором: способ предоставления и погашения, является заем процентным или беспроцентным и т.д.

|

Дебет счета |

Кредит счета |

|

Когда у работника-заемщика возникает доход, облагаемый НДФЛ, а когда — нет

Если выданный заем:

- <или>беспроцентный;

- <или>проценты по нему ниже 2/3 ставки рефинансирования на дату их уплаты (то есть сейчас это меньше 5,5% годовых), —

то у сотрудника возникает доход в виде материальной выгоды от экономии на процентахподп. 1 п. 1, п. 2 ст. 212 НК РФ.

Материальная выгода облагается НДФЛ:

- <если>заемщик является налоговым резидентом РФ — по ставке 35%п. 2 ст. 224 НК РФ;

- <если>заемщик не имеет статуса налогового резидента РФ — по ставке 30%п. 3 ст. 224 НК РФ.

Помните, что если в течение календарного года работнику выплачивались доходы, облагаемые по разным ставкам, то на него нужно будет подать столько справок 2-НДФЛ, сколько ставок применялосьРекомендации, утв. Приказом ФНС от 17.11.2010 № ММВ-7-3/611@.

Удерживать и перечислять налог в бюджет должна именно организация-заимодавецподп. 2 п. 2 ст. 212 НК РФ из денежных выплат в пользу работника. Только надо внимательно следить, чтобы общая сумма удерживаемого налога не превышала 50% от выплачиваемых работнику денегп. 4 ст. 226 НК РФ.

Если по каким-то причинам организация-заимодавец не может удержать НДФЛ с матвыгоды (к примеру, сотрудник-заемщик уволился или ушел в неоплачиваемый отпуск), организация должна сообщить об этом в свою ИФНС, подав справку 2-НДФЛ. Это надо сделать не позднее 31 января года, следующего за годом получения заемщиком матвыгодып. 5 ст. 226 НК РФ; п. 2 Приказа ФНС от 17.11.2010 № ММВ-7-3/611@.

Датой возникновения дохода в виде материальной выгоды считается:

- <если>заем беспроцентный — дата возврата займаПисьма Минфина от 10.06.2015 № 03-04-05/33645, от 28.10.2014 № 03-04-06/54626;

- <если>заем процентный — дата уплаты работником процентовподп. 3 п. 1 ст. 223, п. 2 ст. 212 НК РФ; Письмо Минфина от 10.06.2015 № 03-04-05/33645.

Но с 1 января 2016 г. независимо от типа займа датой получения такого дохода будет признаваться последний день каждого месяца в течение срока, на который предоставлен заемподп. 7 п. 1 ст. 223 НК РФ (ред., действ. с 01.01.2016); подп. «б» п. 1 ст. 2, п. 3 ст. 4 Закона от 02.05.2015 № 113-ФЗ.

Посчитать материальную выгоду помогут следующие формулы:

- <если>заем беспроцентный:

- <если>заем процентный:

Пример. Расчет НДФЛ с материальной выгоды от экономии на процентах по займу, выданному в рублях

/ условие / 15 апреля 2015 г. организация предоставила своему работнику — налоговому резиденту РФ заем в сумме 100 000 руб. сроком на 6 месяцев под 4% годовых.

Проценты уплачиваются единовременно при возврате займа. 15 октября 2015 г. работник возвратил заем и уплатил проценты в сумме 2005,48 руб. (100 000 руб. х 4% / 365 дн. x 183 дн.). Ставка рефинансирования на дату уплаты процентов — 8,25%.

/ решение / Материальная выгода от экономии на процентах по займу составит 752,05 руб. (100 000 руб. x (5,5% – 4%) / 365 дн. x 183 дн.). НДФЛ с суммы материальной выгоды — 263 руб. (752,05 руб. x 35%). Налог нужно удержать из ближайшей выплаты в пользу сотрудника.

Материальной выгоды (а значит, и налогооблагаемого дохода) у сотрудника не возникнет при одновременном соблюдении двух условийп. 8 ст. 220, подп. 1 п. 1 ст. 212 НК РФ:

- в договоре займа указано, что он предоставлен для покупки или строительства конкретного жилого помещения;

- работник намерен через работодателя получать имущественный вычет по расходам на приобретение жилья, указанного в договоре займа, и с этой целью принес вам из ИФНС уведомление о подтверждении права на такой вычет. Сумма вычета значения не имеетПисьмо Минфина от 19.01.2012 № 03-04-06/9-9.

У тех же, кто получит имущественный вычет в своей инспекции, права на льготу по НДФЛ уже не будет, полагают налоговики. И чтобы доказать им обратное, придется обращаться в судсм., например, Постановление АС ПО от 17.09.2014 № А65-21754/2013.

Учет займа у работодателя-заимодавца

Выданный и возвращенный заем для целей налогообложения не учитывается ни в расходах, ни в доходах. Это касается как общережимников, так и упрощенцевподп. 10 п. 1 ст. 251, п. 12 ст. 270, подп. 1 п. 1.1 ст. 346.15, п. 1 ст. 346.16 НК РФ.

А вот суммы процентов по займу, если таковые предусмотрены договором, включаются в доходы, облагаемые налогом на прибыль или налогом при УСНОп. 6 ст. 250, п. 1 ст. 346.15 НК РФ. Такой доход признается:

- при ОСНО — на последнее число каждого месяца в течение периода, на который предоставлен заемп. 6 ст. 271, п. 4 ст. 328 НК РФ, а также на дату погашения займа;

- при УСНО — на каждую дату фактического поступления процентов на расчетный счет или в кассуп. 1 ст. 346.17 НК РФ.

В бухгалтерском учете выданный заем и проценты по нему отражаются такп. 3 ПБУ 19/02; п. 7 ПБУ 9/99.

| Дт | Кт | |

| Выдан процентный заем | 58 «Финансовые вложения», субсчет 3 «Предоставленные займы» | 50 «Касса» (51 «Расчетные счета») |

| Начислены проценты по займу | 73, субсчет 1 «Расчеты по предоставленным займам» | 91 «Прочие доходы и расходы», субсчет 1 «Прочие доходы» |

| Получены проценты по займу | 50 «Касса» (51 «Расчетные счета») | 73, субсчет 1 «Расчеты по предоставленным займам» |

| Возвращен процентный заем | 50 «Касса» (51 «Расчетные счета») | 58, субсчет 3 «Предоставленные займы» |

| Выдан беспроцентный заем | 73 «Расчеты с персоналом», субсчет 1 «Расчеты по предоставленным займам» | 50 «Касса» (51 «Расчетные счета») |

| Возвращен беспроцентный заем | 50 «Касса» (51 «Расчетные счета») | 73, субсчет 1 «Расчеты по предоставленным займам» |

В бухучете проценты признаются в доходах:

- на последнее число каждого месяца в течение периода, на который предоставлен заем;

- на дату погашения займа.

Проценты по займам НДС не облагаютсяподп. 15 п. 3 ст. 149 НК РФ. Выходит, нужно вести раздельный учет операций, облагаемых и не облагаемых НДСп. 4 ст. 170 НК РФ. Входной НДС по общехозяйственным расходам надо распределять на принимаемый к вычету и учитываемый в стоимости приобретенных товаров (работ, услуг) исходя из пропорции. В отношении операций по выдаче займов при расчете пропорции в качестве дохода берутся проценты, начисленные в текущем периодеподп. 4 п. 4.1 ст. 170 НК РФ. Таким образом, при выдаче беспроцентных займов вести раздельный учет не придется. Ведь по таким займам проценты нулевые, а значит, стоимость «заемной» услуги тоже равна нулю.

Для тех, кто выдает процентные займы, тоже есть условие, при котором можно принимать к вычету весь входной НДС: если доля совокупных производственных расходов на операции, не облагаемые НДС, меньше или равна 5% от общей величины совокупных расходов на производствоп. 4 ст. 170 НК РФ.

Как правило, в обычных фирмах выдача займов сотрудникам носит единичный характер. И в квартале, за который начислены проценты по займу, расходов, связанных с его выдачей, вовсе нет. То есть они составляют менее 5% от общей суммы затрат по всем операциям — как облагаемым, так и не облагаемым НДС. Тогда можно весь входной НДС принимать к вычету и ничего не делитьп. 4 ст. 170 НК РФ. В НДС-декларации начисленные проценты нужно отразить в разделе 7 по коду 1010292пп. 44.2, 44.3 Порядка заполнения декларации по НДС, утв. Приказом ФНС от 29.10.2014 № ММВ-7-3/558@.

***

Если работодатель решит простить своему сотруднику долг по займу, то у последнего возникает доход в виде прощенной задолженности, который облагается НДФЛ по ставке 13%Письмо Минфина от 15.07.2014 № 03-04-06/34520.

Что касается страховых взносов, то, по мнению контролирующих ведомств, взносы на сумму прощенного займа начислить надоПисьма Минздравсоцразвития от 21.05.2010 № 1283-19; ФСС от 17.11.2011 № 14-03-11/08-13985. Однако у судов иной подход: такой «подарок» сотруднику нельзя считать выплатой в рамках трудовых или гражданско-правовых отношений, предмет которых — выполнение работ или оказание услугОпределения ВС от 18.08.2015 № 306-КГ15-8237, от 26.09.2014 № 309-КГ14-1674. Чтобы совсем подстраховаться от возможных претензий проверяющих, оформите прощение долга как договор дарения денежных средствп. 2 ст. 574 ГК РФ; Письма Минздравсоцразвития от 27.02.2010 № 406-19, от 05.03.2010 № 473-19.

Учет займов, полученных организацией от сотрудников и выданных им

В процессе хозяйственной деятельности организации привлекают заемные средства. Их источником часто являются кредитные структуры, партнеры по бизнесу, а иногда собственные работники. Получая процентный заем от работника, организация выплачивает ему доход.

С другой стороны, работники часто получают заем от организации на оплату обучения, покупку квартиры, товаров и другие цели. В зависимости от величины процента и целевого характера займа у работника может возникнуть материальная выгода от экономии на процентах за пользование заемными средствами, облагаемая НДФЛ по повышенной ставке.

В статье рассмотрены вопросы бухгалтерского учета займов, выданных в денежной форме, и процентов, а также обложения последних НДФЛ и ЕСН.

Для получения от сотрудника займа и выдачи ему заемных средств организация заключает с ним договор займа. Гражданско-правовое регулирование возникающих при этом отношений осуществляется § 1 «Заем» гл. 42 «Заем и кредит» ГК РФ. Согласно ст. 807 ГК РФ по договору займа заимодавец передает в собственность деньги или другие вещи, определенные родовыми признаками заемщику, который обязуется возвратить такую же сумму (сумму займа) или равное количество других полученных им вещей того же рода и качества.

Займы, полученные организацией от сотрудников

В гл. 42 ГК РФ не определена форма договора займа, заключаемого между юридическим и физическим лицом, по которому заемщиком выступает организация, поэтому применяется общий порядок, предусмотренный ст. 161 ГК РФ, согласно которому он составляется в простой письменной форме.

Учет займа в зависимости от срока, на который он получен, осуществляется на счетах 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» в корреспонденции со счетами учета денежных средств. Краткосрочные займы выдаются на срок не более 12 месяцев, долгосрочные — на больший срок.

Получение займа, внесенного в кассу организации, в зависимости от того, на какой срок он получен, отражается проводкой: Дебет 50 «Касса» Кредит 66 «Расчеты по краткосрочным кредитам и займам» (67 «Расчеты по долгосрочным кредитам и займам»).

Согласно ПБУ 10/99 «Расходы организации» <1> проценты за пользование займом признаются в составе прочих расходов.

<1> Приказ Минфина России от 06.05.1999 N 33н.Обратите внимание: Приказами Минфина России от 18.09.2006 N 115н, N 116н «О внесении изменений в нормативные правовые акты по бухгалтерскому учету» в целях совершенствования нормативно-правового регулирования в сфере бухгалтерского учета и бухгалтерской отчетности были внесены поправки, направленные на упрощение классификации доходов и расходов: понятия «операционные», «внереализационные», «чрезвычайные» были заменены на «прочие». Изменения вступают в силу начиная с представления годовой бухгалтерской отчетности за 2006 г.

На конец отчетного периода задолженность по полученному займу отражается с причитающимися к уплате процентами в соответствии с условиями договора независимо от момента их фактической уплаты. Таким образом, если договором не предусмотрено иное, необходимо составлять следующие бухгалтерские проводки: Дебет 91, 08… Кредит 66, 67 — начислены проценты за пользование заемными средствами.

При выплате работнику через кассу суммы займа, а также причитающихся процентов составляется проводка: Дебет 66, 67 Кредит 50 — выданы из кассы денежные средства в счет задолженности по займам.

Единый социальный налог

Согласно п. 1 ст. 236 НК РФ объектом обложения ЕСН для организаций являются выплаты и иные вознаграждения, начисленные в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг. Так как договор займа является договором гражданско-правового характера, проценты, выплаченные по нему работнику, признаются объектом обложения ЕСН. Согласно п. 3 ст. 238 НК РФ в налоговую базу в части страховых взносов в ФСС не включаются выплаты по договорам гражданско-правового характера. Следовательно, начисленные работнику проценты будут облагаться не по полной ставке ЕСН, а за минусом той части, которая подлежит уплате в ФСС.

Пример 1. Налоговая база работника за I квартал 2006 г. составила 100 000 руб., в том числе в марте были начислены проценты по предоставленному организации займу — 1000 руб.

Для работников, чья налоговая база не превышает 280 000 руб., применяется ставка ЕСН в размере 26%, 2,9% — взносы в ФСС. Так как налог в части взносов в ФСС не взимается, сумма начисленных процентов облагается по ставке 23,1%, что составляет 231 руб. Из них:

- в федеральный бюджет (20%) — 200 руб.;

- в ФФОМС (1,1%) — 11 руб.;

- в ТФОМС (2%) — 20 руб.

Займы, выданные сотрудникам организацией

В случае если заимодавцем является юридическое лицо, согласно ГК РФ договор займа нужно составлять в письменной форме.

При расчетах с работниками по предоставленным им займам используется счет 73 «Расчеты с персоналом по прочим операциям», субсчет 1 «Расчеты по предоставленным займам». Выдача работнику займа чаще всего осуществляется через кассу, что отражается проводкой Дебет 73/1 Кредит 50.

Согласно п. 7 ПБУ 9/99 «Доходы организации» <2>, проценты учитываются в составе прочих доходов. Начисление процентов по предоставленному процентному займу отражается ежемесячно в соответствии с условиями договора. При этом делаются следующие проводки: Дебет 73/1 Кредит 91/1 — начислены проценты по договору займа, Дебет 50, 70 Кредит 73/1 — получена сумма процентов по займу (уплаченная через кассу, удержанная из зарплаты). Аналогичная проводка составляется при возврате работником займа.

<2> Приказ Минфина России от 06.05.1999 N 32н.

Если организация является уполномоченным представителем работника для целей исчисления НДФЛ, то она исчисляет и удерживает сумму налога (обычно из его заработной платы). В бухучете составляют проводку: Дебет 70 Кредит 68, субсчет «Расчеты с бюджетом по НДФЛ».

При получении работником займа от организации у него может возникнуть материальная выгода от экономии на процентах, которая облагается НДФЛ в особом порядке. Если сумма процентов выражена в рублях, то материальная выгода определяется как превышение суммы процентов, исчисленной из 3/4 действующей ставки рефинансирования ЦБ РФ, установленной на дату получения займа, над суммой процентов, исчисленной исходя из условий договора.

Рассчитанная материальная выгода облагается по ставке 35% (п. 2 ст. 224 НК РФ) за исключением случаев, когда заем фактически израсходован работником:

- на новое строительство на территории РФ;

- на приобретение на территории РФ жилого дома, квартиры или доли (долей) в них.

При подтверждении целевых расходов соответствующими документами материальная выгода облагается по ставке 13%.

Вопрос документального подтверждения целевого использования заемных средств рассмотрен в Письме ФНС России от 24.12.2004 N 04-3-01/928: документами, подтверждающими целевое использование налогоплательщиком заемных средств, полученных после 1 января 2005 г., могут являться, во-первых, сам договор, на основании которого налогоплательщиком получены заемные средства, а также те документы, которые налогоплательщику необходимо представлять для подтверждения своего права на получение имущественного налогового вычета, предусмотренного пп. 2 п. 1 ст. 220 Кодекса в связи с новым строительством либо приобретением на территории Российской Федерации жилого дома, квартиры или доли (долей) в них.

Документами, подтверждающими право на имущественный налоговый вычет, в частности, являются:

при строительстве или приобретении жилого дома (в том числе не оконченного строительством) или доли (долей) в нем — документы, подтверждающие право собственности на жилой дом или долю (доли) в нем;

при приобретении квартиры, доли (долей) в ней или прав на квартиру в строящемся доме — договор о приобретении квартиры, доли (долей) в ней или прав на квартиру в строящемся доме, акт о передаче квартиры (доли (долей) в ней) налогоплательщику или документы, подтверждающие право собственности на квартиру или долю (доли) в ней;

платежные документы, оформленные в установленном порядке и подтверждающие факт уплаты денежных средств налогоплательщиком по произведенным расходам (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы).

Налоговая база при получении материальной выгоды формируется налогоплательщиком на дату фактической выплаты процентов. При этом организация не является налоговым агентом. Она может стать уполномоченным представителем налогоплательщика, если он оформит на нее нотариально удостоверенную доверенность (ст. 29 НК РФ). В этом случае организация будет выполнять функции налогового агента, то есть исчислять, удерживать сумму налога из доходов налогоплательщика и перечислять ее в бюджет.

Пример 2. Организация в марте 2006 г. выдала займы на обустройство жилья своим работникам И.И. Голубеву и А.А. Лебедевой — по 50 000 руб. каждому на срок 60 дней. Оба должны вернуть заем и погасить проценты по окончании срока действия договора. И.И. Петров получил заем под 10% годовых, А.А. Лебедева — под 5%. Ставка рефинансирования ЦБ РФ — 12% годовых.

Сначала бухгалтеру организации необходимо определить, сколько составит 3/4 ставки рефинансирования ЦБ РФ. Этот показатель равен 9% (12% x 3/4).

Далее сравним полученный показатель с процентами по выданным займам.

У Голубева И.И. не возникает материальной выгоды, так как он платит по договору займа 10%, то есть больше, чем 3/4 ставки рефинансирования.

Процентная ставка по займу, предоставленному Лебедевой А.А., ниже 3/4 ставки рефинансирования ЦБ РФ. Следовательно, необходимо определить размер материальной выгоды.

Сумма процентов по договору составила 410,96 руб. (50 000 руб. x 5% / 365 дн. x 60 дн.).

Сумма процентов исходя из 3/4 ставки рефинансирования равна 739,73 руб. (50 000 руб. x 9% / 365 дн. x 60 дн.).

Величина материальной выгоды — 328,77 руб. (739,73 — 410,96).

На основании заявления Лебедевой А.А. организация представляет ее интересы в отношениях с бюджетом, являясь уполномоченным представителем. Сумма НДФЛ, которую организация удержит и перечислит в бюджет, составила 115 руб. (328,77 руб. x 35%).

А.Е.Красоткина

Эксперт журнала

«Оплата труда:

бухгалтерский учет

и налогообложение»